Attenzione a un ulteriore calo dei prezzi dell'oro.

I. Analisi della logica di base dei prezzi

I fondamentali macroeconomici rimangono favorevoli:

Il prezzo dell'oro a medio-lungo termine continua a ruotare attorno a due fattori chiave: le aspettative sui tassi di interesse reali e la domanda di beni rifugio. Da un lato, le aspettative del mercato di ulteriori tagli dei tassi da parte della Fed nel 2026 continuano a frenare il contesto dei tassi di interesse reali, riducendo il costo opportunità di detenere l'asset non redditizio. Dall'altro, i rischi geopolitici persistentemente elevati (come la volatilità in corso nel conflitto ucraino) aumentano i premi per il rischio estremo, rafforzando il ruolo dell'oro come "garanzia di rifugio sicuro per eccellenza".

Profilo del sentiment di mercato a breve termine:

Il mercato attuale mostra un andamento di "intonazione da bene rifugio intatta, ma con una propensione al rischio fluttuante". L'incertezza geopolitica fornisce un supporto di fondo agli acquisti di oro durante i ribassi. Tuttavia, i maggiori requisiti di margine e la liquidità più limitata amplificano la volatilità a breve termine, portando a una struttura di price action caratterizzata da "difficoltà di ripresa, rapidità nei ribassi". È importante notare che il recente pullback è più attribuibile a cambiamenti nelle strutture di micro-trading (ad esempio, deleveraging forzato da parte dei fondi con leva finanziaria) piuttosto che a un'inversione della narrativa macro fondamentale.

II. Riepilogo dell'analisi tecnica

Identificazione dei livelli chiave:

Zona di resistenza: $4400 - $4405 (corrispondente al livello di ritracciamento di Fibonacci del 38,2% dal precedente calo significativo).

Zona di supporto: $4300 - $4280 (il limite inferiore del recente intervallo di consolidamento e un livello psicologico).

Valutazione della struttura del trend e del momentum:

Il grafico giornaliero mostra un pattern di "bearish engulfing", che conferma la pressione correttiva a breve termine. Le medie mobili orarie sono in allineamento ribassista, indicando un momentum debole a breve termine. Il mancato rimbalzo dei prezzi al di sopra del livello di $4400 riflette una mancanza di convinzione da parte dei rialzisti. La struttura complessiva continua a favorire un'estensione del pullback correttivo.

III. Implementazione di una strategia di trading specifica

Idea fondamentale: favorire la vendita in fase di forza, con acquisti opportunistici ai livelli di supporto chiave.

Strategia 1: vendere in fase di rimbalzo (primaria)

Zona di ingresso: $4395 – $4400

Stop Loss: sopra $4410

Zona target: $4350 → $4300 → $4280

Motivazione: l'area di $4400 funge sia da livello di resistenza tecnica che da significativa barriera psicologica, rendendo più probabile un rigetto e un calo da questa zona.

Strategia 2: Acquistare in caso di pullback (secondario/controtrend)

Zona di ingresso: $4280 - $4285

Stop Loss: Sotto $4270

Zona target: $4300 → $4320 → $4350

Motivazione: Questa zona rappresenta un importante cluster di supporto recente. Il primo test di quest'area potrebbe innescare un rimbalzo di sollievo tecnico.

IV. Indicazioni su rischi e opportunità

Catalizzatori chiave da monitorare:

Segnali di politica monetaria della Fed: Un'opinione accomodante potrebbe innescare un rapido rimbalzo dell'oro, mentre l'enfasi sull'inflazione persistente potrebbe portare a un consolidamento continuo.

Sviluppi geopolitici: Qualsiasi escalation delle tensioni potrebbe innescare flussi di acquisto di beni rifugio.

Enfasi sulla disciplina di trading:

Nessuna detenzione emotiva (media al ribasso): Chiudere le posizioni con decisione se i livelli di stop loss vengono superati e rivalutare la situazione.

Evita di inseguire il prezzo: sii paziente e attendi la conferma sui livelli tecnici chiave prima di entrare.

Il tempo vola, il 2025 sta volgendo al termine e il 2026 si avvicina. Anche se il clima si sta raffreddando, anche la primavera si avvicina, non è vero?

Vogliamo tutti aggiudicarci una fetta della torta del mercato, ma hai notato che più ti impegni, più gravi diventano le tue perdite? Il tuo capitale continua a ridursi e la tua fiducia gradualmente svanisce. Se ti trovi intrappolato in una situazione del genere, ti consiglio di fermarti un attimo.

Smetti di commettere errori di trading ripetitivi, esci dal ciclo che continua a prosciugarti. Ciò di cui hai bisogno non è solo fortuna, ma un mentore che possa guidarti nella giusta direzione: un partner professionale che possa aiutarti a chiarire i tuoi pensieri, ribaltare la situazione e recuperare le tue perdite.

Il mercato ha i suoi alti e bassi; abbiamo tutti sperimentato mercati rialzisti e ribassisti. I momenti difficili non significano che non ci sia speranza. I periodi di perdita possono anche essere periodi di consolidamento: accumulare esperienza, imparare lezioni e riassumere costantemente: queste sono le basi per la ripresa.

Sono un analista professionista specializzato nel mercato dell'oro. Con anni di esperienza pratica e metodi sistematici, sono pronto a guidarti fuori dalla nebbia. Investire non riguarda solo l'andamento del mercato; è anche una questione di scelte: una scelta giusta può portarti benefici per tutta la vita.

Se sei pronto per un cambiamento, ti invito a contattarmi. Possiamo iniziare con una conversazione diagnostica per chiarire i tuoi problemi di trading e trovare un percorso più adatto a te.

📩 Contattami e iniziamo il 2026 con una nota più stabile.

Che ogni passo che farai da qui in poi sia più composto e determinato.

Analisi trend

GOLD | Intraday di inizio anno.Salve traders, come state?

Vi chiedo la gentilezza di Boostare questo post e di seguire il mio profilo così da favorire la mia divulgazione gratuita, a voi costa pochissimo ma per me fa un'enorme differenza.

----------------------------------------------------

Buongiorno a tutti, iniziamo l'anno con un'analisi intraday sul nostro metallo giallo.

Dopo l'enorme short giornaliero dell'altro giorno, continuo a valutare principalmente posizionamenti bearish, resta solo da attendere la zona migliore per cercare il trigger di entrata.

Attualmente evidenzio 2 zone: quella principale dei 4450$ per oncia dove valuterei posizionamenti SWING e poi ho aggiunto la zona del massimo giornaliero di 2 giorni fa, i 4406$, dove potrei aspettarmi una ricerca di liquidità e successivamente un piccolo SHORT, ma qui valuterei solo un posizionamento intraday e non swing, magari fino al target dei 4250$, mentre il posizionamento SWING lo lascerei andare anche più giù senza chiudere.

Ci aggiorniamo nel caso nel pomeriggio.

- Fulmine VERDE: Zona di valutazione LONG;

- Fulmine ROSSO: Zona di valutazione SHORT.

Fatemi sapere cosa ne pensate nei commenti.

----------------------------------------------------

Operate sempre responsabilmente con il rischio che potete permettervi.

Questa è solo un'analisi che condivido con voi e da cui potete prendere spunto, non consideratelo un segnale.

Buona valutazione e buon trading.

Ciau.

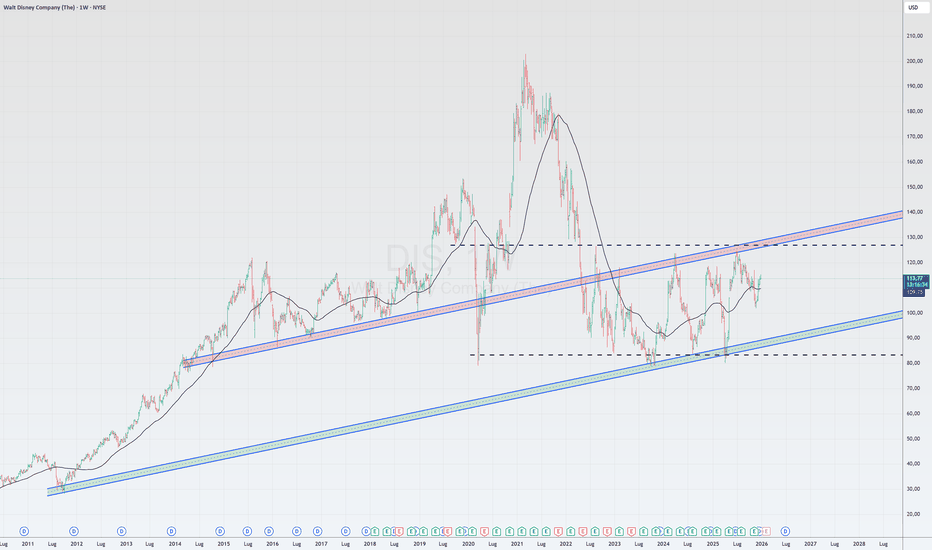

DISNYSE:DIS : Analizziamo la performance di Disney, separando i rumors a breve termine dalla strategia a lungo termine.

Anno fiscale 2025:

Nonostante la modesta crescita dei ricavi (+3% a 94,4 miliardi di dollari), i parametri chiave sono aumentati vertiginosamente:

EPS rettificato: +19% anno su anno

Flusso di cassa libero: +18% anno su anno

Parchi (Esperienze): Utile operativo annuo record di 10,0 miliardi di dollari.

Streaming (DTC): 1,3 miliardi di dollari di utile operativo, un'inversione di tendenza rispetto alla perdita di 4 miliardi di dollari di soli tre anni fa. Gli abbonati a Disney+ hanno raggiunto i 131,6 milioni.

Cosa succederà? Principali fattori catalizzanti per il 2026:

🔎

L'oro è ribassista nel breve termine.

I. Analisi di mercato e prospettive

Si è verificato un cambiamento significativo nel mercato dell'oro:

Cambio di tendenza: il mercato è passato da una precedente fase di consolidamento laterale a una in cui ora dominano le forze ribassiste.

Conferma tecnica:

Grafico giornaliero: i prezzi dell'oro hanno decisamente rotto al di sotto del supporto chiave della linea mediana delle Bande di Bollinger.

Grafico orario: i prezzi rimangono costantemente al di sotto della linea mediana delle Bande di Bollinger, confermando una chiara struttura ribassista nel breve termine.

Comportamento del mercato: il momentum di rimbalzo rialzista è notevolmente represso, con i prezzi che estendono la loro debolezza intraday e raggiungono nuovi minimi nella recente correzione.

II. Analisi dei livelli di prezzo chiave

Zona di resistenza principale: 4323 - 4340

Questa è l'area di resistenza confermata dopo il crollo di mercoledì, il che la rende la zona di ingresso ideale per le posizioni corte.

Zona di supporto iniziale: 4305 - 4300

Questo è il primo obiettivo a breve termine e una recente area di trading densa. Una rottura al di sotto di questa zona aprirebbe un ulteriore potenziale di ribasso.

Obiettivo di ribasso: 4220

Se i prezzi violano effettivamente l'area di supporto 4300-4305, questa diventa il prossimo obiettivo ribassista chiave.

III. Strategia di trading dettagliata

Strategia: seguire il trend e vendere a lotti vicino ai livelli di resistenza.

Ingresso in posizione corta:

Ingresso primario: aprire posizioni corte nella zona 4345 - 4350 o leggermente al di sotto.

Ingresso aggiuntivo: valutare l'aggiunta di posizioni corte vicino a 4360 per mediare il costo di ingresso.

Gestione del rischio:

Stop loss unificato: chiudere tutte le posizioni corte in modo deciso se i prezzi superano 4375.

Obiettivi di profitto:

Primo obiettivo: 4305 - 4300. Una volta raggiunta questa zona, prendere parzialmente i profitti o modificare lo stop loss per proteggere i guadagni.

Obiettivo di tendenza: 4220. Se i prezzi scendono effettivamente al di sotto della zona di supporto di 4300, mantenere le posizioni rimanenti verso questo obiettivo.

IV. Avvertenza sui rischi

L'attuale strategia segue un approccio di tendenza ribassista, il cui successo dipende dalla resistenza dei prezzi nella zona specificata.

Se i prezzi dell'oro dovessero inaspettatamente superare il livello di stop-loss di 4375, ciò potrebbe indicare l'esaurimento del momentum ribassista a breve termine. Chiudere immediatamente le posizioni e rivalutare le condizioni di mercato.

Rispettare sempre solidi principi di dimensionamento delle posizioni, gestire il capitale con saggezza e implementare ordini stop-loss rigorosi.

Conclusione: i segnali tecnici favoriscono chiaramente una prospettiva ribassista. Si consiglia di eseguire una strategia di vendita al rialzo, utilizzando i livelli di resistenza come punti di ingresso, rispettando rigorosamente la disciplina degli stop-loss.

Se ritieni che:

Hai studiato molta analisi tecnica ma fai fatica a tradurla in rendimenti stabili

Passi ore a osservare il mercato ogni giorno, eppure la confusione aumenta sempre di più

Sai che dovresti concentrarti su strategie a medio-lungo termine, ma le fluttuazioni a breve termine continuano a far deragliare i tuoi piani

Forse ciò di cui hai bisogno non sono più indicatori, ma un sistema di investimento completo e uno stratega che possa aiutarti a vedere il quadro generale.

Offriamo più di semplici strategie: forniamo:

✅ Un sistema di posizionamento di tendenza, per liberarti dalla limitazione di "vedere gli alberi ma non la foresta"

✅ Un modello di dimensionamento delle posizioni, per sostituire il trading emotivo con un'allocazione scientifica

✅ Un framework di segnali di ingresso e uscita, per evitare il ciclo di acquisti a prezzi alti e vendite a prezzi bassi

✅ Guida al rischio in tempo reale, per avere il supporto di esperti nei momenti critici

Una scelta può essere un punto di svolta.

Un tentativo può essere un'opportunità.

Nel grande gioco degli investimenti, invece di lottare da soli in battaglie isolate, unisci le forze con uno stratega professionista per navigare insieme le correnti dei trend. Quando la tua prospettiva raggiungerà una nuova dimensione, la volatilità che un tempo ti turbava diventerà un elemento gestibile all'interno del gioco più ampio.

Lascia che i professionisti ti aiutino a padroneggiare il grande gioco degli investimenti.

Strategia di trading a breve termine per l'oro: padroneggiare ilStrategia di trading a breve termine per l'oro: padroneggiare il ritmo dei movimenti rialzisti e ribassisti durante il consolidamento

I. Contesto macroeconomico e valutazione del trend 🌍 Il mercato dell'oro rimane generalmente rialzista. Sebbene i prezzi siano già elevati, modelli tecnici e fattori geopolitici continuano a fornire supporto. ⚔️ Il conflitto Russia-Ucraina non accenna a concludersi e le relazioni tra Stati Uniti e Venezuela rimangono incerte, rafforzando ulteriormente l'attrattiva dell'oro come bene rifugio. Per quanto riguarda i fattori che potrebbero mettere alla prova i rialzisti dell'oro nel 2026, il cambio di politica monetaria della Fed rimane una variabile chiave. 💡 Tuttavia, per i trader a breve termine, i trend a lungo termine dovrebbero essere considerati solo come informazioni di base; l'attenzione dovrebbe essere rivolta alle variazioni giornaliere del grafico e all'analisi del ritmo.

II. Contesto di mercato e analisi giornaliera del grafico di questa settimana 📅 A causa delle festività di Capodanno, gli orari di negoziazione sono stati ridotti questa settimana e la liquidità del mercato non si è ancora completamente ripresa. 📉 Da un punto di vista tecnico, i prezzi dell'oro hanno attualmente margini di aggiustamento al ribasso e si prevede che subiranno un consolidamento correttivo ai livelli inferiori, alla ricerca di un supporto più forte. 🎯 Il punto di svolta chiave è intorno a 4404: se i rialzisti riusciranno a sfondare efficacemente questo livello, il grafico giornaliero ristabilirà una struttura rialzista.

III. Strategia di trading odierna e livelli tecnici chiave 🧭 Aspettativa di prezzo intraday: un rimbalzo iniziale seguito da una resistenza, con conseguente consolidamento e correzione. ⚖️

Livelli di prezzo chiave:

Area di supporto: 4325 (Livello di trading diurno) 🛡️

Resistenza iniziale: 4375 (Resistenza del grafico giornaliero/orario e zona di convergenza della media mobile) ⏫

Resistenza di base: 4400-4405 (Soglia chiave per una ripresa rialzista) 🚧

Obiettivi di ribasso: 4340-4345 → 4318-4320 ⬇️

IV. Strategia di trading specifica 🎯

Piano: Vendi sui rimbalzi

Intervallo di ingresso iniziale: 4375-4385 per posizioni corte 🏹

Posizioni aggiuntive: Aggiungi posizioni corte vicino a 4400-4405

Controllo del rischio: Imposta uno stop-loss unificato sopra 4417 🛑

Area target:

Primo target: 4340-4345 🎯

Secondo target (dopo il breakout): 4318-4320 🎯🎯

V. Logica di trading e punti di controllo del rischio 🔐 Mentalità di consolidamento del mercato: Il mercato attuale è in una fase di consolidamento, offrendo opportunità di trading sia per i rialzisti che per gli orsi. La chiave è cogliere il ritmo. 🔄

Limite di forza/debolezza: Durante la sessione diurna, 4325 sarà un livello chiave per osservare la forza dei rialzisti e degli orsi. Finché non viene infranta, la tendenza al rimbalzo rimane forte. ⚔️

Reazione alla zona di resistenza: l'area 4400-4405 non è solo un livello di resistenza tecnica, ma potrebbe anche vedere una convergenza di prese di profitto da parte dei rialzisti e un contrattacco da parte degli ribassisti. 💥

Risposta flessibile: monitorare attentamente le variazioni di momentum dei prezzi in prossimità dei livelli chiave durante la sessione di trading. Strategie specifiche saranno perfezionate in base ai movimenti di mercato in tempo reale. 📲

Avvertenza: il mercato è rischioso; operare con cautela. ⚠️ L'analisi di cui sopra è solo una deduzione strategica basata sull'attuale modello tecnico e non costituisce una consulenza di investimento diretta. In pratica, si prega di impostare gli ordini stop-loss rigorosamente in base alla propria tolleranza al rischio personale e di adattarli in modo flessibile in base alla situazione effettiva del mercato.

XAUUSD (H1) – Bearish Correction After ATHLana se centra en vender rallys, esperando una zona de compra más profunda 💛

Visión rápida

Estado del mercado: Fuerte venta después de no poder mantener por encima del ATH

Marco temporal: H1

Estructura actual: Fuerte impulso bajista → rebote correctivo en progreso

Sesgo intradía: Vender en retrocesos, comprar solo en soporte importante

Imagen técnica (basada en el gráfico)

El oro imprimió una clara cima de distribución cerca del ATH, seguido de un fuerte desplazamiento bajista. Este movimiento rompió la estructura alcista a corto plazo y cambió el impulso hacia abajo.

El precio ahora está intentando un rebote técnico, pero hasta ahora esto parece correctivo más que impulsivo. Mientras el precio permanezca por debajo de la resistencia clave, Lana considera esto como un entorno de vender en rally.

Observaciones clave:

Una fuerte vela bajista confirma la pérdida del control alcista

El rebote actual se mueve hacia la liquidez previa + zona de reacción Fibonacci

Es probable que el mercado esté construyendo un máximo más bajo antes del próximo movimiento

Niveles clave para operar

Zona de venta – configuración prioritaria

Vender: 4392 – 4395

Esta zona se alinea con:

Resistencia de estructura previa

Área de retroceso Fibonacci

Liquidez descansando por encima del precio actual

Si el precio alcanza esta zona y muestra rechazo, Lana buscará la continuación de la venta.

Zona de compra – solo en soporte fuerte

Comprar: 4275 – 4278

Esta es una zona de soporte a mayor marco temporal y el primer área donde los compradores pueden intentar volver a entrar. Lana solo considera compras aquí si el precio muestra una clara reacción y estabilización.

Escenarios intradía

Escenario 1 – Rechazo en resistencia (preferido)

El precio retrocede a 4392–4395, no logra romper más alto y disminuye → continuación hacia abajo, apuntando a una liquidez más profunda.

Escenario 2 – Corrección más profunda antes de la recuperación

Si la presión de venta se extiende, el precio puede barrer liquidez en 4275–4278 antes de formar una base para un rebote más grande en el nuevo año.

Tono del mercado

El movimiento reciente refleja toma de ganancias y reducción de riesgos después de un rally prolongado. Con la liquidez de fin de año disminuyendo, la acción del precio puede permanecer volátil y engañosa, haciendo que el trading basado en zonas sea esencial.

Este análisis refleja la visión técnica de Lana y no es un consejo financiero. Siempre gestiona tu propio riesgo y espera la confirmación antes de entrar en operaciones 💛

XAUUSD | Buon anno a tutti!Salve traders, come state?

Vi chiedo la gentilezza di Boostare questo post e di seguire il mio profilo così da favorire la mia divulgazione gratuita, a voi costa pochissimo ma per me fa un'enorme differenza.

----------------------------------------------------

Buon anno a tutti!

Si inizia con un nuovo capitolo… Non scordatevi che domani aprirà la nuova candela annuale e io mi aspetto qualche movimento giornaliero anomalo.

Come potete vedere dal timeframe daily, l'oro sembra intenzionato a continuare a ribasso, ma dove potremo valutare un posizionamento?

Ovviamente le zona attesa resta la stessa, quella dei 4450$ per oncia circa, evidenziata con Fresh supply e imbalance daily, potrebbe essere una zona molto reattiva, quindi aspettiamoci anche movimenti improvvisi al tocco, ma non valutate istantaneamente, a noi devono piacerci le valutazioni con estrema cautela e pazienza.

Ci aggiorniamo domani per la valutazione intraday, buona serata.

- Fulmine VERDE: Zona di valutazione LONG;

- Fulmine ROSSO: Zona di valutazione SHORT.

Fatemi sapere cosa ne pensate nei commenti.

----------------------------------------------------

Operate sempre responsabilmente con il rischio che potete permettervi.

Questa è solo un'analisi che condivido con voi e da cui potete prendere spunto, non consideratelo un segnale.

Buona valutazione e buon trading.

Ciau.

GOLD testa l’ultima resistenza diventata supportoIl GOLD sta attualmente ritestando un livello chiave che in precedenza agiva come resistenza e che ora è diventato supporto. Questo comportamento è tipico dopo una rottura rialzista e serve a confermare la solidità del movimento precedente.

Se il prezzo riesce a mantenersi sopra questo livello e mostra reazioni rialziste chiare, ciò rafforzerebbe la struttura bullish e aumenterebbe le probabilità di una continuazione verso nuovi massimi. Al contrario, una perdita netta di questo supporto indicherebbe una debolezza del mercato e potrebbe aprire la strada a una correzione più profonda, con ricerca di liquidità nelle zone inferiori.

In sintesi, questo test è un momento decisivo: la reazione del prezzo su questo supporto determinerà la poursuite della tendenza rialzista o l’inizio di una fase correttiva.

BTC si accumulaIl BTC si trova in una fase di accumulazione, durante la quale il prezzo evolve in modo laterale con una volatilità contenuta. Questa dinamica indica che il mercato sta assorbendo l’offerta disponibile, mentre compratori e venditori cercano un equilibrio.

L’accumulazione è spesso una fase preparatoria a un movimento più ampio. Se il prezzo riesce a mantenersi sopra i supporti chiave e mostra segnali di forza progressiva, un’uscita al rialzo diventa possibile. Al contrario, se la pressione venditrice riprende e i supporti vengono rotti, questa fase potrebbe trasformarsi in una semplice pausa prima di una nuova discesa.

In sintesi, l’accumulazione del BTC rappresenta un momento chiave: l’evoluzione del prezzo nei prossimi giorni determinerà la direzione del prossimo movimento important.

IJREsistono due ETF principali sui titoli a piccola capitalizzazione: AMEX:IWM e $IJR.

Qual è la differenza?

AMEX:IWM replica l'indice Russell 2000.

Questo è lo strumento più diffuso nel segmento delle small cap.

Include titoli classificati dal 1001° al 3000° posto per capitalizzazione di mercato negli Stati Uniti, senza rigidi requisiti di redditività.

AMEX:IJR replica l'indice S&P SmallCap 600.

Utilizza un "filtro di qualità". Per essere inclusa nell'indice, un'azienda deve essere redditizia (avere utili positivi negli ultimi quattro trimestri).

L'IWM ha in genere una ponderazione maggiore nel settore sanitario (a causa delle piccole aziende biotecnologiche), mentre l'IJR ha una ponderazione maggiore nei settori industriale e finanziario.

Rapporto di spesa:

AMEX:IWM 0,19%

AMEX:IJR 0,06%

Prime 5 società in ogni ETF

🔎