Analisi trend

Argento in difesa del trend — decisione imminenteL’argento sta difendendo il trend la struttura deciderà il prossimo movimento

L’argento sta scambiando intorno a $117.10, mantenendosi all’interno di un canale ascendente ben definito dopo un forte impulso rialzista. La struttura generale resta bullish, con il prezzo che continua a rispettare la trendline crescente.

Il ritracciamento attuale è ordinato e correttivo, con supporto nell’area $115.00–$116.00, una zona chiave di confluenza tra supporto del canale e trendline. Questo è un punto decisionale, non un segnale di rottura. I venditori stanno reagendo, ma non controllano il mercato.

Finché il prezzo rimane sopra $115.00, il bias rialzista resta valido. Una fase di consolidamento qui sarebbe sana e potrebbe preparare una continuazione verso la parte alta del canale in area $125.00–$128.00.

L’invalidazione è chiara: una rottura decisa con accettazione sotto $114.50–$115.00 indicherebbe perdita di struttura e aumenterebbe la probabilità di una correzione più profonda.

Per ora, l’argento non sta rifiutando prezzi più alti sta testando il supporto del trend.

Lasciamo che sia il prezzo a confermare il prossimo movimento.

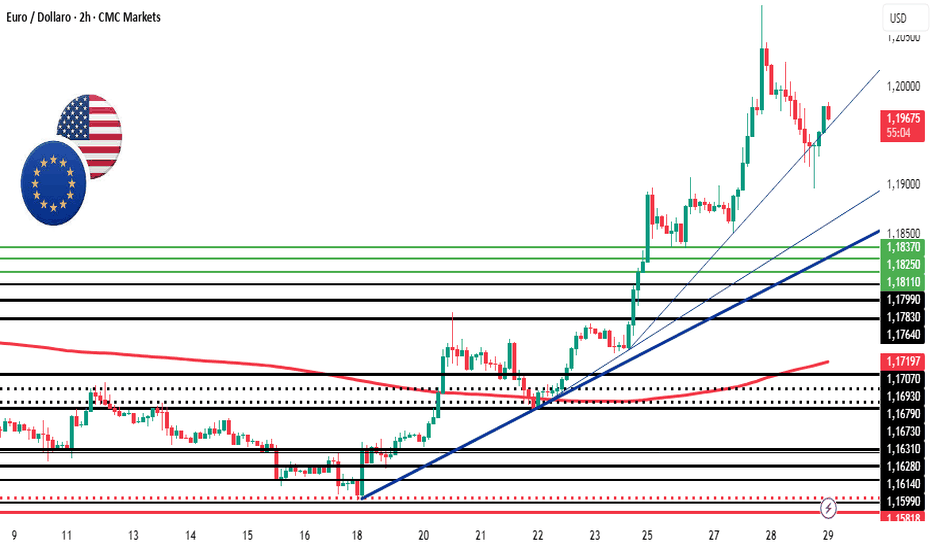

Analisi Euro-Dollaro: l’Euro sfida la resistenza a 1,20€L’inizio del 2026 segna una netta fase di rimbalzo per il cambio Euro-Dollaro, con l'Euro in apprezzamento dell'1,80% da inizio anno. Tuttavia, allargando l'orizzonte a settembre 2025, il cross mostra una contrazione del 14,50%. Analizzando il grafico mensile dal massimo storico di luglio 2008, si osserva una lunga fase discendente con massimi e minimi decrescenti.

Dopo il minimo registrato l’8 ottobre 2022 a 0,96345, è scaturito un recupero caratterizzato da fasi di contrazione e accelerazione. Attualmente il prezzo ha raggiunto la prima resistenza vettoriale di lungo periodo in area 1,20, livello corrispondente al 38,2% di ritracciamento di Fibonacci. Un eventuale breakout confermato avrebbe come obiettivo successivo l'area degli 1,28.

Sul grafico daily si evidenzia l'uscita da uno scenario correttivo di breve periodo. I livelli di supporto monitorati passano rispettivamente a 1,1917 e, il più rilevante, a 1,185. Una discesa sotto quest'ultimo valore potrebbe innescare un'accelerazione della correzione in corso.

Gold To Infinity And ...ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

GOLD post fomc continua la scalata.

ormai nn sappiamo quando e se scenderà.

rimaniamo allineati e cerchiamo di seguire il long sempre da punti ottimali e con un ottima gestione del rischio e con degli stop sensati.

mi raccomando!

per il momento rimango rialzista,

i 5600 sono ad un soffio.

vi ricordo che oggi abbiamo sussidi e poi con domani andiamo a chiudere il mensile.

prestare sempre molta attenzione agli open dei mesi soprattutto la prima e ultima settimana del mese

noi ci vediamo come di consueto in live oggi pomeriggio per seguire il mercato alle ore 14:00

a dopo

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD – Prospettiva Tecnica M30Correzione leggera prima del prossimo massimo | Lana ✨

L'oro si è esteso bruscamente ed ora sta negoziando in una zona di alta resistenza, dove il prezzo ha spesso bisogno di una leggera correzione o consolidamento per ricostruire liquidità prima di tentare nuovamente livelli più alti. Il trend più ampio rimane rialzista, ma la prossima opportunità pulita è più probabile che arrivi da un ritracciamento nella struttura, non da una caccia ai massimi.

📈 Struttura del Mercato e Contesto del Trend

Il prezzo rispetta ancora la struttura rialzista più ampia, ma l'attuale gamba è tesa dopo una forte corsa impulsiva. Il mercato sta ora reagendo sotto la zona di massima resistenza, che tipicamente crea prese di profitto a breve termine e reazioni di liquidità prima della continuazione.

Finché il prezzo rimane al di sopra del supporto strutturale chiave, il trend rialzista rimane intatto.

🔍 Zone Tecniche Chiave

Zona di massima resistenza: 5585 – 5600

Questa è un'area premium dove il prezzo potrebbe esitare o rifiutarsi nel breve termine.

Prima zona di supporto: 5508

Un livello decisionale chiave dove il prezzo può riequilibrarsi prima di scegliere la direzione.

Zona di liquidità per l'acquisto: 5446 – 5450

Una forte area di liquidità dove è più probabile che gli acquirenti rientrino.

Zona di supporto a lungo termine: 5265 – 5285

Un'area di base più profonda se la volatilità si espande in una correzione più ampia.

🎯 Scenari di Trading

L'oro potrebbe correggersi modestamente dalla resistenza e ritestare la struttura prima di spingersi più in alto.

Ingresso per acquisto: 5446 – 5450

Stop Loss: 5438 – 5440

Obiettivi di Take Profit:

TP1: 5508

TP2: 5538 – 5545

TP3: 5585 – 5600

TP4: 5650+

Un ritracciamento più superficiale verso 5508 potrebbe anche essere sufficiente per ripristinare il momentum prima di un altro tentativo di rialzo, ma un rifiuto ripetuto al massimo aumenterebbe il rischio di un consolidamento più profondo.

🧠 Il Punto di Vista di Lana

L'oro rimane rialzista, ma il mercato è ora a un livello dove la pazienza conta più della velocità. Piuttosto che inseguire il prezzo vicino alla resistenza, l'attenzione dovrebbe rimanere su come il prezzo reagisce durante i ritracciamenti nelle zone strutturali chiave.

✨ Rispetta la struttura, gestisci il rischio e lascia che il prezzo arrivi al tuo livello.

XAUUSD – IL TREND RIALZISTA CONTINUA📈Trend Principale: RIALZANTE

Il prezzo si muove all'interno di un chiaro canale ascendente.

L'EMA20 è sopra l'EMA50 → la struttura rialzista è mantenuta.

La zona di domanda (cerchio giallo) funge da buon supporto.

Scenario Preferito:

Acquista in caso di pullback verso la zona di domanda/EMA.

Punta verso la regione 5.700-5.720 all'interno del canale dei prezzi.

⚠️ Nota:

Solo se il prezzo scende bruscamente sotto l'EMA50 → lo scenario rialzista si indebolisce.

Dai priorità al seguire il trend, evita di vendere contro il trend.

GOLD continua a salire ma…Il prezzo del GOLD è nuovamente decollato a partire dalla sessione US del giorno precedente; il mercato non cerca più di tornare indietro e continua una salita intensa che potrebbe puntare verso la zona dei 6.000.

Tuttavia, nel breve termine, si nota che durante le ultime ore di pump il prezzo ha lasciato dietro di sé parecchia liquidità, visibile attraverso le ombre H1 . Il corso potrebbe quindi, nelle prossime ore, andare a sweepare questi LOWS per poi rimbalzare al rialzo e continuare la sua ascesa.

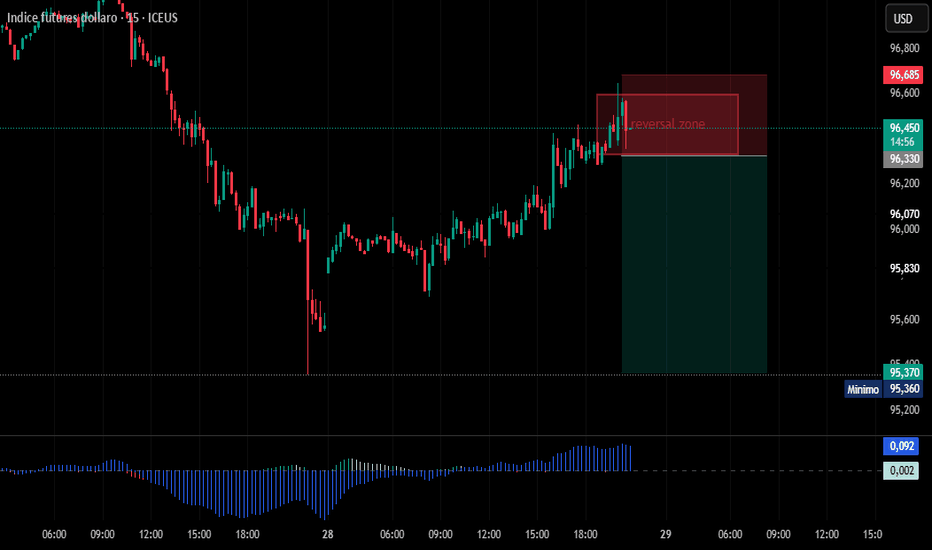

Rimbalzo dello yen (JPY): una minaccia sistemica?Lo yen giapponese è vicino al livello più basso degli ultimi 40 anni ed è da diversi anni la valuta più debole del mercato Forex. Tuttavia, dalla fine di gennaio 2026 sta mostrando un impulso rialzista che potrebbe rappresentare l’inizio di una fase di apprezzamento su un orizzonte temporale più lungo. Un simile cambiamento di regime nella tendenza dello yen rappresenta una minaccia per il Giappone, il mercato valutario e la finanza globale in generale?

È innanzitutto importante ricordare che il recente rimbalzo dello yen (JPY), ovvero il calo del tasso USD/JPY a partire dallo scorso venerdì, non modifica ancora la tendenza di fondo della valuta giapponese. Questa rimane ribassista. Tuttavia, se tale tendenza di fondo dovesse invertire direzione e trasformarsi in una nuova tendenza rialzista di lungo periodo, allora potrebbero emergere rischi significativi per la finanza globale. Questi rischi non sono legati al rimbalzo in sé, ma piuttosto alla velocità e al momentum di un’eventuale rivalutazione dello yen.

Il principale rischio sistemico deriverebbe dallo smantellamento delle posizioni di carry trade in yen ancora aperte. Allo stesso tempo, non va trascurato che il rimbalzo dello yen può anche avere effetti positivi, soprattutto per l’economia giapponese, impegnata nella lotta contro l’inflazione.

Ecco dove potrebbe emergere la minaccia sistemica per la finanza globale:

• Se lo yen rimbalza troppo rapidamente (la velocità è l’unico fattore determinante), potrebbe verificarsi uno smantellamento totale dei circa 200 miliardi di dollari di posizioni di carry trade in yen ancora aperte, con il rischio di un crollo dei mercati globali

• Se lo yen rimbalza con forza in un contesto di ulteriore aumento dei tassi di interesse giapponesi, verrebbe meno una fonte di finanziamento fondamentale per la finanza globale

• Se lo yen rimbalza in modo troppo forte e troppo rapido, gli investitori istituzionali giapponesi potrebbero rimpatriare i capitali investiti all’estero verso asset domestici, generando vendite sui mercati azionari globali

• Dal punto di vista tecnico, il cambio USD/JPY non dovrebbe scendere al di sotto del supporto a 140 JPY

Questi rischi devono tuttavia essere ridimensionati e inseriti in un contesto macroeconomico più ampio. Uno yen persistentemente debole ha certamente sostenuto la competitività delle esportazioni giapponesi e incrementato i profitti delle grandi società quotate, ma ha anche importato un’inflazione significativa, in particolare su energia e alimentari. In questo contesto, un rimbalzo controllato dello yen può essere visto, al contrario, come un fattore di stabilizzazione macroeconomica per il Giappone.

Uno yen più forte consentirebbe di ridurre l’inflazione importata, migliorare il potere d’acquisto delle famiglie giapponesi e restituire una certa credibilità alla politica monetaria della Bank of Japan (BoJ), a lungo percepita come ultra-accomodante e isolata rispetto alle altre grandi banche centrali. Ciò offrirebbe inoltre alla BoJ un maggiore margine di manovra per normalizzare gradualmente la propria politica dei tassi senza provocare uno shock inflazionistico.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

XAU (2H) – Mantiene nuovi massimi!L'oro continua il suo chiaro trend rialzista, con tutte le correzioni assorbite nella nuova zona chiave di domanda/FVG.

Il prezzo si sta attualmente consolidando al di sopra della zona di supporto, indicando che i flussi di capitale continuano a favorire gli acquisti in linea con il trend principale.

L'RSI rimane alto, a dimostrazione del fatto che il momentum rialzista continua a prevalere, nonostante il mercato si sia espanso significativamente.

Se il prezzo mantiene l'attuale zona di domanda, lo scenario preferito rimane una continuazione del trend rialzista, dirigendosi verso livelli più alti, secondo la struttura.

Qualsiasi correzione a breve termine è ancora considerata un pullback tecnico, purché la struttura del trend rialzista non sia stata interrotta.

EUR/USD: IL SISTEMA TESTA LA SOGLIA PSICOLOGICALa Mappa di Gennaio ha superato ogni aspettativa. Ora il prezzo sfiora 1.2000, ma il sistema si concentra sulla struttura sottostante.

📍 STATO ATTUALE (Grafico 2h - Agg. 29 Gen):

🕐 TF: 2 Ore | Fase: Estensione Ipercomprata

📈 Apertura: 1.19805 | Chiusura: 1.19752 (pausa)

🎯 Situazione: Il prezzo ha ignorato la Zona di Equilibrio 1.1783-1.1764 e ha esteso il rialzo verso 1.2000. Il sistema segnala: mossa accelerata, necessità di ritesto.

🔍 VERIFICA FINALE MAPPA DI GENNAIO: PERFORMANCE STORICA.

✅ LIVELLO 1 - 1.1590-1.1600 (SUPPORTO STRUTTURALE)

STATO: CONFERMATO EPICO. (+133 pips)

✅ LIVELLO 2 - 1.1720-1.1730 (RESISTENZA→SUPPORTO)

STATO: SUPERATO E CONSOLIDATO.

✅ LIVELLO 3 - 1.1764-1.1770 (TARGET MENSILE)

STATO: NON SOLO CENTRATO, MA SUPERATO. Il prezzo lo ha usato come trampolino per un'ulteriore accelerazione di +220 pips.

📊 LA REALTÀ DEL SISTEMA: POTENZA E ALLERTA.

Questa estensione verso 1.2000 è un bonus di forza che conferma la validità del quadro rialzista di Gennaio. Tuttavia, il sistema considera non sostenibile un movimento così verticale senza un ritorno di verifica. Il principio di "ritesto" rimane inviolabile.

🎯 ZONA CHIAVE SISTEMICA PER FEBBRAIO: 1.1900 - 1.1850

Con l'arrivo di Febbraio, il sistema sposta il focus qui:

• 1.1900: Soglia psicologica e supporto maggiore (ex resistenza).

• 1.1850-1.1837: Area di confluenza e massimo obiettivo primario per un ritesto "sano" e costruttivo a Febbraio.

• Perché è cruciale: Un ritorno in questa zona a inizio Febbraio sarebbe l'ideale per ricaricare il momentum rialzista e cercare una nuova estensione. Una rottura di 1.1837 cambierebbe lo scenario.

⚠️ SCENARI SISTEMICI PER L'INGRESSO DI FEBBRAIO:

• SCENARIO A (OTTIMALE - 65%): Il prezzo tocca/ supera 1.2000, poi ritorna a testare 1.1900-1.1850 a inizio Febbraio. Setup long privilegiato del sistema per target 1.2050+.

• SCENARIO B (CONTINUAZIONE DIRETTA - 25%): Tenuta sopra 1.1950. Il sistema aspetterebbe comunque un primo ritracciamento prima di considerare nuovi long. No FOMO.

• SCENARIO C (CORREZIONE PROFONDA - 10%): Ritorno sotto 1.1837. Il sistema cercherebbe supporto nella zona madre 1.1764-1.1783 prima di ogni nuovo segnale.

🚫 LA MIA GESTIONE SISTEMICA (Esempio Reale - FINE GENNAIO):

*"Posizione long storica da 1.1600 CHIUSA in area 1.1970-1.1985. Profitto massimizzato. Portafoglio in CASH in attesa della definizione della Mappa di Febbraio e del primo ritesto di supporto.** Il sistema premia la pazienza ciclica."*

📚 DIDATTICA AVANZATA: L'ARTE DI CHIUDERE E OSSERVARE.

Il momento più difficile per un sistemista? Dopo un trade vincente epico.

Soddisfazione vs. Avidità: Il sistema aveva target a 1.1764. Il movimento extra è regalo del mercato. Chiudere è rispetto del piano.

Ciclo Operativo: Ogni trade ha un inizio e una fine. Fine Gennaio = fine ciclo operativo. Si libera la mente per il nuovo ciclo (Febbraio).

Potere del Cash: Essere in liquidità a cambio mese dà massima flessibilità per cogliere il setup del nuovo livello chiave senza pressioni.

🔥 BILANCIO SISTEMA GENNAIO - RECORD ASSOLUTO:

• Trade Gennaio: 4/4 vincenti (100% win rate).

• Pips Gennaio: Oltre 400 pips catturati (da 1.1592 a 1.1985).

• Precisione Livelli Chiave: 3/3 livelli testati e rispettati.

• Performance Sistema 2026: Iniziato con il piede giusto.

🎯 PROSSIMA MOSSA DEL SISTEMA:

La Mappa Strutturale di Febbraio è in fase finale di definizione. Uscirà a brevissimo. I nuovi livelli chiave saranno costruiti attorno alla logica di ritesto dell'attuale breakout e alla ricerca della nuova zona di valore.

👉 ATTENZIONE ALLA MAPPA DI FEBBRAIO

Gennaio è stato storico. Febbraio richiederà la stessa precisione.

Commenta "MAPPA FEBBRAIO" se attendi con me i nuovi livelli chiave sistemici per operare il prossimo mese.

#EURUSD #ForexTrading #SistemaChiave #KeyLevels #MetodoMicheleCZ #AnalisiMensile #TradingSystem #Record #Performance #BilancioTrading #Forex #Febbraio #TradingPlan

XAU (1H) – Viene mantenuta la velocità aumentataIl prezzo si sta muovendo in un chiaro canale ascendente, la struttura più alta - più alta è ancora valida.

Le correzioni precedenti sono state ben assorbite a domanda/FVG, mostrando un flusso di cassa di acquisto attivo.

Attualmente, l'oro continua a rompere e mantenere la zona di accumulazione, confermando che il trend rialzista non è stato interrotto.

Dai priorità allo scenario di acquisto in base al trend, aspettandoti che il prezzo espanda il suo range e si sposti fino all'area di $ 5.390, come mostrato nel grafico.

👉 Solo quando il prezzo di chiusura della candela rompe il canale ascendente lo scenario rialzista verrà invalidato.

GOLD esplodeIl titolo indica un movimento improvviso e molto violento del GOLD, caratterizzato da un forte aumento della volatilità e da un’accelerazione decisa del prezzo. Questa “esplosione” suggerisce che il mercato è entrato in una fase di espansione, spesso in seguito alla rottura di livelli tecnici chiave o alla presa di liquidità.

Un movimento così impulsivo mostra una chiara dominanza dei compratori. Tuttavia, espansioni di questo tipo sono spesso seguite da fasi di consolidamento o da ritracciamenti tecnici, necessari per riequilibrare il mercato e recuperare liquidità.

Nel complesso, l’esplosione del GOLD segnala una dinamica fortemente rialzista nel breve termine, ma sarà importante osservare le reazioni del prezzo sui prossimi livelli chiave per valutare la continuità del movimento.

Analisi delle onde di Elliott per BTCAnalisi delle onde di Elliott per BTC

Ciao amici

Stiamo assistendo alla formazione di un pattern completo di onde di Elliott sul grafico di Bitcoin.

Un'onda correttiva si sta formando nel range ABC, con l'onda 5 di C in fase di completamento.

Quest'onda ha una struttura 5_3_5.

Questo calo può continuare fino al range di 73.500$, dopodiché il prezzo dovrebbe crescere.

Panoramica dettagliata, il prezzo si sta dirigendo verso i 5.500ORO: Panoramica dettagliata, il prezzo si sta dirigendo verso i 5.500 dollari?

Dopo l'aumento del prezzo, stiamo assistendo a un forte movimento rialzista. La nostra precedente analisi di oggi non ha funzionato del tutto, ma questa indica due aree chiave in cui il prezzo potrebbe invertire la rotta. La prima zona è probabilmente quella di ingresso migliore, poiché il mercato aprirà con un gap up e lo colmerà prima di proseguire. Un obiettivo di profitto di 5.500 dollari sembra piuttosto promettente.

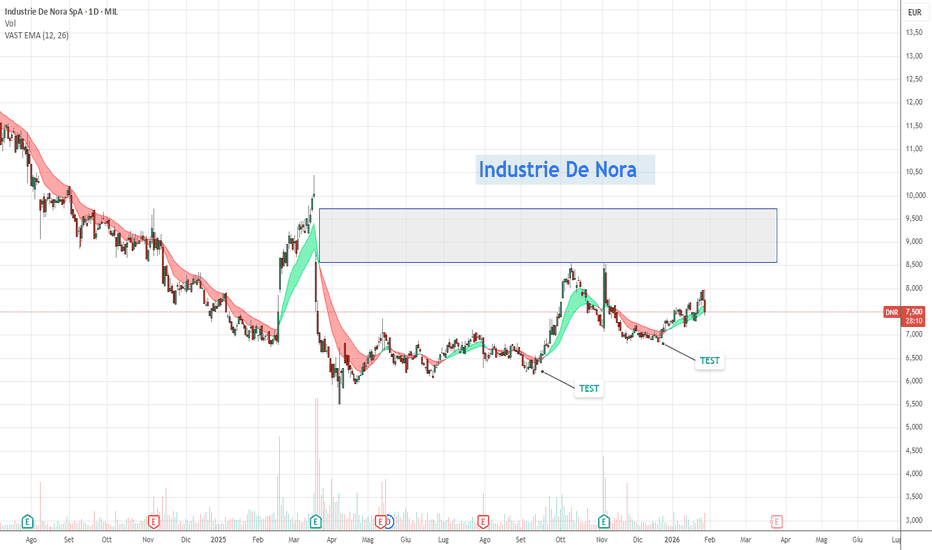

Industrie De Nora: prezzi in piena volatilitàDe Nora rappresenta un'opportunità per investitori focalizzati sulla sostenibilità, con fondamentali solidi e potenziale recupero.

Applicando il metodo Wyckoff, che analizza fasi di accumulazione, markup, distribuzione e markdown, De Nora appare in una fase di accumulazione post-markdown. Dopo il calo dal massimo del 2025, il prezzo si è stabilizzato sopra il minimo di 5.52 euro con volumi ridotti, tipico di "composite operator" che accumulano azioni a prezzi bassi. Non ci sono segni chiari di distribuzione (alti volumi su picchi), ma un test di supporto recente potrebbe precedere un markup se supportato da fondamentali solidi.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

Raddoppio?Società specializzata nei sistemi di comunicazione per i droni con fatturato in rapidissima crescita

Grafico mensile, seguiranno aggiornamenti su time frame più bassi

Il prezzo si dirige verso la resistenza degli 11,70$ per poi puntare verso il precedente massimo (attendere sempre il retest della resistenza dopo la rottura)

Volumi in enorme crescita confermano il grande interesse nel settore

Ultima idea dell’anno

Auguro un buon 2026 e spero che le mie idee abbiano portato qualche regalo extra sotto l’albero

Nell’insieme direi che la maggior parte erano corrette

L'oro supera i 5.300 dollari, la domanda di beni rifugio infiammL'oro supera i 5.300 dollari, la domanda di beni rifugio infiamma il mercato! 🚀

In un contesto di continua incertezza economica e rischi geopolitici, l'oro è tornato a essere un bene rifugio per i fondi globali. Martedì, l'oro spot ha aperto in rialzo e ha continuato a crescere, superando i 5.080 dollari prima di attraversare un breve periodo di consolidamento. Ha poi registrato una forte impennata durante la sessione statunitense, raggiungendo un nuovo massimo storico sopra i 5.190 dollari, chiudendo in rialzo del 3,41% a 5.179,40 dollari l'oncia.

Il giorno precedente si è registrato un aumento del 3,4% dei prezzi dell'oro, segnando il maggiore guadagno giornaliero da aprile, evidenziando un drastico cambiamento nel sentiment del mercato. Da inizio anno, l'oro è aumentato di oltre il 19% e, guardando al 2025, si prevede che il suo guadagno annuo raggiungerà un sorprendente 64%. In un contesto di crescente volatilità dei mercati finanziari e di una situazione internazionale instabile, gli investitori stanno accelerando il loro afflusso verso asset rifugio come l'oro, alimentando una domanda costantemente forte. Di particolare rilievo è l'incertezza che circonda la politica estera degli Stati Uniti, che ha ulteriormente alimentato l'avversione al rischio del mercato.

Analisi tecnica: Momentum inarrestabile, obiettivo 5300! 📈 Da un punto di vista tecnico, i livelli di resistenza dell'oro sono diventati praticamente inesistenti, con livelli psicologici chiave infranti uno dopo l'altro, a dimostrazione di un momentum rialzista estremamente forte. Attualmente, il prossimo obiettivo chiave è il livello di 5300 dollari. Sul grafico a quattro ore, è emersa una grande candela rialzista, che ha completamente infranto la precedente resistenza tecnica e ha mostrato un trend rialzista "da capogiro". Le forze del trend hanno dominato completamente il mercato e continuare a essere rialzisti sull'oro è senza dubbio la scelta giusta per seguire il trend.

Sebbene l'oro abbia continuato il suo slancio rialzista durante la sessione diurna, coloro che inseguono il rally sono esitanti a causa dei prezzi elevati, mentre coloro che ribassi sono avversi al rischio, creando un dilemma nel sentiment del mercato. Dopo essersi stabilizzato sopra i 5.200 dollari nelle prime ore del mattino, il trend rialzista dell'oro è ripreso e attualmente si trova in una fase di accelerazione. Prima che il fervente sentiment rialzista si plachi, ogni piccolo calo potrebbe rappresentare un'opportunità di ingresso. Durante la sessione europea, prestate molta attenzione all'area di supporto tra i 5.230 e i 5.240 dollari; acquistare sui ribassi rimane la strategia principale.

Focus: Decisione della Fed e discorso di Powell! 🎤 Stasera, il mercato assisterà alla decisione della Federal Reserve sui tassi di interesse. Sebbene il mantenimento del tasso attuale sia altamente probabile, il discorso di Powell sarà cruciale nell'influenzare la volatilità del mercato. Qualsiasi osservazione sottile sulle prospettive di politica monetaria potrebbe innescare una nuova ondata di fluttuazioni dei prezzi dell'oro. Gli investitori devono rimanere vigili e adattabili a qualsiasi potenziale cambiamento nel sentiment del mercato.

Consiglio di trading: segui il trend, non contrastarlo! 💡 Strategia per posizioni lunghe: valuta l'idea di aprire posizioni lunghe quando l'oro torna a circa 5230-5240, con uno stop-loss a 5210 e un target a 5320. Se sfonda, mantieni la posizione.

Il mercato è in ascesa, il trend è consolidato, solo seguendolo puoi cavalcare l'onda! ✨

Metti "Mi piace" e seguici per rimanere aggiornato sulle ultime analisi di mercato!

Lascia un commento e condividi le tue opinioni, cogliamo insieme il polso del mercato! 👍📬

Analisi SP500 fut al 28.01.2026Ulteriore rialzo per il derivato americano, in oggetto, nella seduta di ieri. Anche dopo l'apertura le quotazioni generano un ulteriore massimo assoluto a 7043. Da area 7040-7050 ci aspetteremmo un ritracciamento, un ulteriore abc che potrebbe riportare i prezzi verso 6960 come prima onda correttiva (A).

Anche a livello intraday l'impostazione tecnica mostra buone probabilità di correzione, dai livelli sopra indicati, in quanto i prezzi hanno fatto un pullback sul lato inferiore del cuneo e gli indicatori mostrano un buon ipercomprato.

Buon Trading

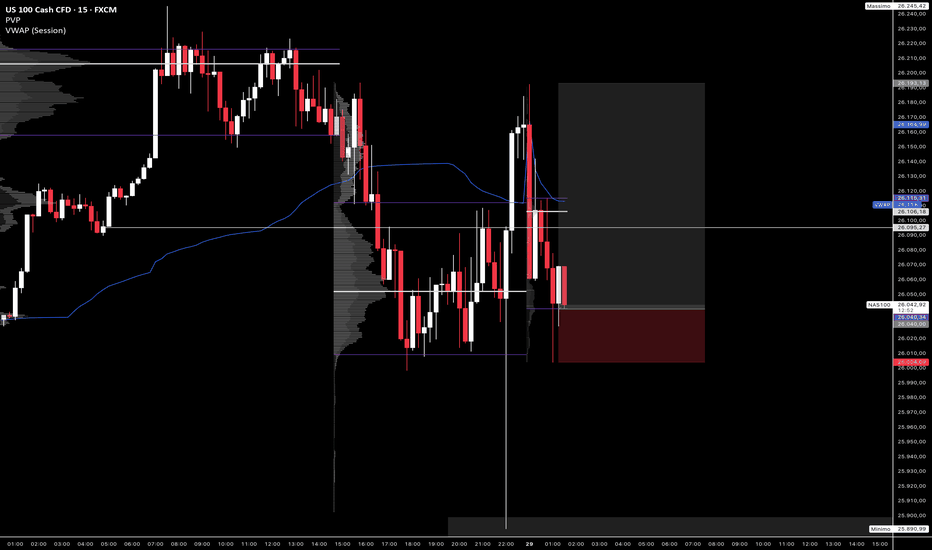

NASDAQ compressione prima di ulteriore longBuongiorno a tutti,

Il grande Jesse Livermore disse: TRADA QUELLO CHE VEDI E NON QUELLO CHE PENSI.

Se vi piace il mio metodo di analisi, lasciate un like e seguite il profilo, è molto importante per me, grazie!

NASDAQ

TF settimanale.

Siamo in fase di compressione dall'inizio di novembre 2025: la price action sta disegnando un triangolo di continuazione.

TF giornaliero.

Anche qui è visibile il triangolo di cui sopra, abbiamo due zone molto importanti una di domanda sotto e l'altra di offerta sopra.

Operatività.

Seguendo l'orderflow rialzista, andremo a prendere (con tutte le conferme neccessarie) un long con obiettivo principale il massimo della zona sopra (che coincide anche con il massimo storico) a 26.255.

Come secondo target avremo il round number 27.000.

Attenzione alle varie prese di liquidità che potranno avvenire sia sopra che sotto al triangolo una volta rotto.

Ovviamente la sicurezza massima si avrà con la rottura ed il retest dello stesso.

Scenari ribassisti sotto il livello 23.829.

Restate sintonizzati, seguiranno aggiornamenti!

A presto

Mind Primacy

Disclaimer: tutte le analisi esposte attraverso questo profilo non rappresentano consigli finanziari, ma la mia personale visione basata sulle strategie operative di trading che utilizzo.

_____________________________________________________________________________

English

Hello everyone,

The great Jesse Livermore once said: TRADE WHAT YOU SEE, NOT WHAT YOU THINK.

If you appreciate my analysis method, please drop a like and follow my profile—it means a lot to me. Thank you!

Technical Analysis: Compression Phase & Key Targets.

Weekly Timeframe (1W)

Since early November 2025, the market has entered a clear compression phase. Price action is currently carving out a continuation triangle, suggesting a buildup of momentum for the next major trend expansion.

Daily Timeframe (1D)

The triangle remains well-defined on the daily chart, identifying two critical structural zones:

Supply Zone (Upper): Resistance guarding the breakout.

Demand Zone (Lower): Support providing the floor for the current consolidation.

Trading Strategy

Following the prevailing bullish order flow, we are looking for Long opportunities (pending necessary price action confirmations).

Profit Targets:

Primary Target: 26,255 (Upper supply zone and previous All-Time High).

Secondary Target: 27,000 (Key psychological round number).

Risk Management & Outlook

Liquidity Grabs: Be cautious of potential "stop hunts" or liquidity sweeps above and below the triangle boundaries once the initial breakout occurs.

Execution: For maximum probability, wait for a clean breakout followed by a retest of the structure.

Bearish Scenario: The bullish bias is invalidated if the price drops below the 23,829 level.

Stay tuned for further updates as the setup develops!

See you soon, Mind Primacy

Disclaimer: All analyses shared on this profile are for educational purposes and do not represent financial advice. This is my personal market view based on my proprietary trading strategies.

In attesa di un calo dei prezzi dell'oro per acquistare.In attesa di un calo dei prezzi dell'oro per acquistare.

Oggi è stata una giornata davvero folle, con l'oro che ha superato con successo la soglia dei 5.300 dollari.

Nell'ultima settimana, i prezzi dell'oro hanno raggiunto nuovi massimi storici quasi ogni giorno.

Chiaramente, il sentiment del mercato si è riscaldato e i 5.400 dollari sono dietro l'angolo.

Punti chiave per gli scambi di oggi:

1: Il mercato rimane rialzista e un periodo di consolidamento (5.300-5.250 dollari) è altamente probabile.

2: I grafici mostrano che l'intervallo 5.210-5.230 dollari è un punto di ingresso ideale per l'acquisto.

3: I guadagni di oggi hanno superato i 200 dollari, quindi un calo di 60-80 dollari rientra nell'intervallo normale. Se il calo raggiunge i 100 dollari, l'intervallo 5.210-5.230 dollari rappresenterà un'eccellente opportunità di acquisto.

4: I movimenti del prezzo dell'oro sono attualmente imprevedibili, con la possibilità di aumenti o diminuzioni significativi. Sebbene i rischi di andare long sull'oro siano estremamente elevati e il mercato abbia probabilmente raggiunto il picco, ciò è dovuto principalmente alla lotta di potere tra le banche centrali. Seguite la corrente.

5: Attualmente, i mercati azionari in Asia, Europa e Stati Uniti stanno mostrando un trend rialzista sincronizzato. Il Primo Ministro thailandese ha esplicitamente vietato al pubblico di vendere allo scoperto l'oro. Sebbene la Thailandia non possa controllare l'andamento del prezzo dell'oro, questa rappresenta una posizione nazionale, una posizione politica.

6: Le decisioni delle altre banche centrali sono davvero più complesse di quelle del presidente thailandese? Anche se la Thailandia è solo un piccolo paese.

7: Attualmente, a parte Trump, nessun governo al mondo osa permettere che i prezzi dell'oro crollino; questo è un dato di fatto.

8: Mettete in dubbio l'affidabilità di Trump, ma tutti i presidenti sono persone comuni? Se foste a capo di un paese con un debito superiore a 35.000 miliardi di dollari, seguireste la giusta procedura per risolvere il problema del debito? L'unico modo per risolvere il problema del debito è ricominciare da capo. Barare, infrangere le regole, creare problemi: questo è il modo di sopravvivere di Trump. Se ha bisogno di soldi, li otterrà con qualsiasi mezzo necessario.

9: In Cina, solo una persona su mille può diventare dipendente pubblico. Cosa significa? Significa che coloro che entrano in politica sono l'élite dell'élite, dotati di una straordinaria saggezza collettiva e intelligenza emotiva. Pertanto, quando un Paese annuncia politiche e istituzioni, non mettete in discussione la loro logica. Anche se queste politiche e istituzioni sembrano irrazionali, sono soluzioni ideate da persone intelligenti. Non c'è bisogno di mettere in discussione le decisioni prese da un gruppo di individui di talento. Pertanto, non dobbiamo indovinare cosa stia pianificando il think tank del presidente; dobbiamo solo seguire le loro indicazioni e lasciare che le cose seguano il loro corso.

10: Pensi di essere più intelligente di 1.000 persone? Se sì, ti mancherebbero i soldi? Certo che no.

11: Mettiamo in discussione Trump, che lo ammiriamo o lo critichiamo, non possiamo essere come lui. Può ignorare le regole e sfidare il mondo; noi possiamo solo seguirlo. Questo è solo un impulso emotivo; dobbiamo solo seguire la corrente, agire di conseguenza e monitorare attentamente i cambiamenti del vento.

Riepilogo:

Il denaro è il prodotto più intelligente. Dove scorre il denaro? È lì che dovremmo seguire: questo è il cuore del trading.

Continuerò a condividere segnali in tempo reale sul mio canale pubblico. Spero che non vi perdiate le ultime tendenze di mercato, le analisi in tempo reale e le strategie di trading. Seguitemi e risponderò pazientemente a qualsiasi domanda possiate avere.

L'oro è pronto per un calo significativo!

L'oro ha registrato il suo più grande guadagno mensile della storia questo mese, raggiungendo ripetutamente nuovi massimi storici!

Gli investitori continuano ad affluire sui metalli preziosi a causa della continua incertezza economica e geopolitica.

Le prospettive a lungo termine dell'oro sono decisamente rialziste. Tuttavia, una correzione sostanziale è inevitabile nel breve termine. L'oro è stato incredibilmente volatile ultimamente, ma è fondamentale mantenere la calma e la lucidità nel trading di mercato. Non lasciare che l'attuale impennata offuschi il tuo giudizio.

Prevedo che questa correzione cancellerà molti conti. Pertanto, è essenziale prendere profitto tempestivamente. Non puntare tutto su un unico obiettivo.

Oggi si terrà anche la decisione sui tassi di interesse; evita di inseguire ciecamente il mercato al rialzo.