Cosa Significano i Picchi e le Valli sul Tuo Grafico (RSI)Ciao, cari Trader! 👋🏻

Hai mai notato quei picchi e quelle valli nella parte inferiore dei tuoi grafici di trading? Come piccole montagne che salgono e scendono, sembrano riflettere il battito cardiaco del mercato 🩺. Ma cosa significano realmente? Considerali come il termometro del mercato: ti mostrano quando è surriscaldato o in fase di raffreddamento. Questo strumento non è altro che il Relative Strength Index (RSI) .

Cosa significa RSI?

RSI è uno degli indicatori più semplici utilizzati dai trader per sincronizzare le loro operazioni. Ti dice quando un asset è ipercomprato o ipervenduto, aiutandoti a individuare potenziali inversioni di tendenza e punti di ingresso.

In questo articolo analizzeremo come funziona RSI, perché è uno strumento così potente e come puoi utilizzarlo per interpretare il mercato.

Cos’è il Relative Strength Index (RSI)?

RSI non è solo una linea casuale sul grafico. È un oscillatore di momentum che misura la rapidità con cui i prezzi salgono o scendono. Consideralo come un punteggio che indica quanto è forte l’umore del mercato in questo momento. Vediamo come utilizzare efficacemente l’indicatore RSI.

Livelli di Ipercomprato e Ipervenduto

Il modo più comune di utilizzare RSI è osservare questi livelli chiave:

Se RSI supera 70 ➡️ il mercato potrebbe essere ipercomprato. Questo potrebbe essere un buon momento per pensare a realizzare profitti o evitare nuovi acquisti.

Se RSI scende al di sotto di 30 ➡️ il mercato potrebbe essere ipervenduto. Ciò potrebbe segnalare un’opportunità di acquisto.

Ma non buttarti alla cieca. Questi livelli sono solo un punto di partenza. Verifica sempre la conferma da altri indicatori o modelli grafici.

Individuare le Divergenze

Le divergenze accadono quando RSI e il prezzo si muovono in direzioni opposte: un segnale potente che qualcosa sta per cambiare.

Divergenza Rialzista:

Il prezzo raggiunge un minimo più basso, ma RSI raggiunge un minimo più alto. Questo suggerisce che la pressione di vendita si sta indebolendo e che potrebbe verificarsi un’inversione al rialzo.

Divergenza Ribassista:

Il prezzo raggiunge un massimo più alto, ma RSI raggiunge un massimo più basso. Ciò indica che lo slancio di acquisto sta svanendo e che potrebbe essere imminente una flessione.

Le divergenze avvengono spesso prima di inversioni significative, offrendoti la possibilità di prepararti alla tua prossima operazione.

Perché RSI Merita un Posto nel Tuo Kit di Strumenti

Il Relative Strength Index è più di una semplice linea sul tuo grafico: è una finestra 🪟 sulla psicologia del mercato. Ti aiuta a capire quando i trader stanno diventando troppo avidi o troppo timorosi, dandoti un contesto più chiaro per l’azione del prezzo.

Ma ricorda: nessun indicatore funziona da solo. Abbina RSI ad altri strumenti, adattalo alle diverse condizioni di mercato e fai sempre trading con un piano.

Allora, cari trader, come utilizzate RSI nella vostra strategia? Vi affidate ad esso per gli ingressi e le uscite, o lo combinate con altri strumenti? Discutiamone! 💬

Mercato cripto

CiclicitàIl ciclo si ripete: il top macro è già stato segnato, in linea con i massimi storici post‑halving dei cicli precedenti. Ora monitoriamo la prosecuzione della zona rossa di distribuzione per attendere la fine della fase correttiva e prepararci all’accumulazione pre‑halving 2028. Lo scenario prevede un possibile minimo di ciclo tra fine 2026 e inizio 2027, come già osservato nei lunghi drawdown successivi ai precedenti top.

Bitcoin ed Ethereum: possibili segnali di inversione L’andamento del mercato cripto continua a mostrare una marcata debolezza. Da inizio anno, Bitcoin perde l’11,35%, mentre Ethereum r egistra un calo più profondo del 23%.

Analizzando il grafico daily, Bitcoin sta attualmente formando una candela di tipo Hammer esterna alla banda di Bollinger inferiore. Questo pattern è un tipico segnale di inversione rialzista, indicativo di una possibile reazione dei compratori dopo un prolungato downtrend. Tuttavia, la validità tecnica del segnale dipende dalla conferma in chiusura daily; essendo ancora a metà giornata, la struttura rimane in divenire.

Una situazione analoga si osserva su Ethereum, che sta disegnando una candela tra l'Hammer e la Doji, anch'essa esterna alla banda di Bollinger inferiore. Tale configurazione rafforza l’ipotesi di un rimbalzo tecnico, ma necessita ugualmente di una conferma al termine della sessione.

In caso di rimbalzo, i livelli di resistenza chiave da monitorare sono:

Bitcoin: area 80.700$.

Ethereum: area 2.500$.

BTC ed ETH rompono gli indugi (e i supporti)Un saluto a tutti i trader, è stata una settimana da dimenticare per il comparto crypto, che si chiude con un segnale tecnico decisamente preoccupante. Come avevamo ipotizzato, la pressione è aumentata e il mercato ha ceduto di schianto.

Ecco la mia analisi sulla situazione attuale:

Bitcoin (BTC) e la rottura chiave: Questa settimana BTC è letteralmente crollato, seguendo a ruota la debolezza già vista su Ethereum. Il dato che deve far riflettere non è solo la discesa del prezzo, ma la violenta rottura di un supporto notevole che teneva il mercato da tempo.

Volumi in espansione: La rottura non è stata un falso segnale: è avvenuta con un’espansione dei volumi in vendita molto marcata. Quando il prezzo scende e i volumi salgono così tanto, significa che c’è stata una vera e propria capitolazione delle posizioni long.

Il cambio di scenario: Tecnicamente, quel supporto che ci ha fatto dormire tranquilli per mesi ora è diventato una resistenza ostica. In analisi tecnica sappiamo che un supporto rotto con questa forza diventa il primo ostacolo alla risalita: sarà molto dura tornare sopra quei livelli nel breve periodo.

Effetto ETH: Ethereum ha mostrato una debolezza identica, se non peggiore, confermando che il movimento è sistemico e non isolato a un solo asset. Il sentiment è passato da euforico a estremamente timoroso in pochi giorni.

Considerazioni finali: Nel breve termine la strada è in salita. La forza dei volumi in vendita suggerisce che i venditori hanno ancora il controllo del book. Mi aspetto una fase di lateralità o di tentativi di rimbalzo che andranno a sbattere proprio contro la nuova resistenza. Come per l'azionario, la prossima settimana sarà decisiva per capire se troveremo una nuova base o se ci aspetta un ritracciamento ancora più profondo.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

BTC scende sotto gli 80.000Il prezzo del BTC durante questo weekend registra una forte discesa, cosa piuttosto sorprendente considerando che la volatilità tende a diminuire nei fine settimana 📉⚠️. Inoltre, il prezzo scende sotto gli 80.000 e sweepa le liquidità dei lows segnati da linee orizzontali.

Alla luce della tendenza ribassista sia di breve che di lungo termine del BTC, è probabile che nei prossimi giorni il prezzo continui a scendere fino ad andare almeno a prendere i prossimi lows nella zona dei 75.000 🔻📊.

Bitcoin: L'inversione è vicina?Dai massimi di ottobre 2025, quando il prezzo ha toccato il record storico di 126k, Bitcoin ha subito una correzione di circa –40%, con i minimi di ieri in area 75.500$.

Non è certo la prima volta che BTC attraversa fasi di questo tipo.

Anzi, chi segue Bitcoin da anni conosce bene questo copione.

Ogni ciclo porta con sé le stesse narrative:

“Bitcoin è finito”

“Era già troppo alto”

“Ora tornerà a zero”

Eppure, storicamente, queste fasi di forte ribasso hanno sempre rappresentato momenti di pulizia del mercato, in cui l’emotività prende il sopravvento e la volatilità aumenta.

Per chi crede nel progetto Bitcoin e nella sua struttura economica, è importante ricordare alcuni punti chiave:

- offerta limitata e predeterminata

- assenza di inflazione monetaria

- rete decentralizzata e resiliente

Questo non significa che il prezzo non possa scendere ancora nel breve periodo, ma che la volatilità fa parte del suo DNA e dei suoi cicli.

Proprio in questi momenti il mercato tende a separare:

👉 chi reagisce emotivamente

👉 da chi ragiona in ottica di lungo periodo

La domanda quindi non è “Bitcoin è finito?”

ma piuttosto: stiamo entrando in una fase di eccesso che storicamente ha preceduto un’inversione?

🔍 ANALISI TECNICA

Analizzando il grafico emergono diversi fattori di confluenza sull’area di prezzo attuale che potrebbero favorire un rimbalzo e una possibile inversione della fase ribassista, tra cui:

- Area di supporto statica, costruita su massimi e minimi precedenti

- Supporto dinamico, fornito dalle principali medie mobili

- Prezzo in area di ipervenduto rispetto alle bande di Bollinger

- Indicatore EVE che segnala un forte eccesso ribassista

- Indicatore Predictum che mostra i primi segnali di possibile inversione,

dopo essere rimasto negativo dall’inizio di settembre 2025

La presenza simultanea di questi elementi non garantisce l’inversione, ma aumenta la probabilità che il mercato stia entrando in una zona di interesse per il medio-lungo periodo.

Alla luce di questi fattori, ho deciso di incrementare la posizione, mantenendo comunque un approccio graduale e disciplinato, consapevole che la volatilità potrebbe restare elevata nel breve termine.

BTC non rompe il minimo?BTC non rompe il minimo?

🧠Il supporto nella zona di supporto gialla si è esaurito e la forza del rimbalzo non ha soddisfatto le mie aspettative, il che indica che il sentiment del mercato è già molto pessimista. Pertanto, ritengo che ci sia un'alta probabilità che continui a scendere al di sotto del minimo L, perché, considerando l'andamento di ETH, dovrebbe continuare a scendere anche da qui.

➡️Se dovesse rapidamente scendere al di sotto del minimo L, il livello di supporto a breve termine a cui vale la pena prestare attenzione è intorno a 78715.

⚠️Il livello di supporto estremo è intorno a 74500.

Il triangolo dei sogni infrantiBuongiorno a tutti. Oggi prendo atto di quello che avevo visto, ma non volevo vedere. La triangolazione è stata validata verso il basso, dopo un finto break al rialzo. Il mio errore è stato sottovalutare questo pattern, nonostante sapessi che il trend rialzista fosse in esaurimento della sua forza, ho sperato in un test dei 104/108k usd, per vendere più alto possibile e magari fare anche qualche trade veloce. Invece il mercato mi ha dimostrato che non posso usarlo a mio piacimento, avrei avuto più beneficio a prendere atto del break in basso con la conferma sulle 84k usd. Ecco dove ho sbagliato, per il resto il mio scenario di riferimento si è manifestato in tutto il suo orrore, btc che va in bear dopo un bull market anemico. Spero che almeno le alts non schiantino male, ma l'andazzo non è dei migliori, farò bene a prendere atto da subito di ciò che vedo sul grafico.

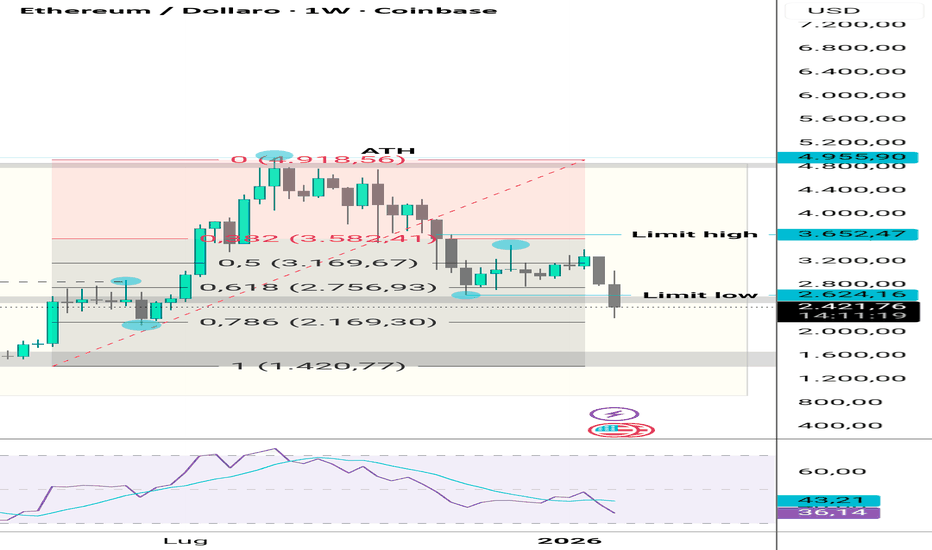

Update - 1: Macro Ecosystem ETH - Weekly tfDopo la corsa partita da $1410 il prezzo forma un High a $2865 - segue lower high a $2118 - continua verso ATH a $4999 sfiorando la soglia psicologica di $5000 su vari grafici - discesa verso lower high a $2624 che ha funzionato da limit low , del range settimanale appena rotto - higher low a $3479 il quale ha formato limit high del range settimanale.

*questo top potrebbe diventare un liquidity grab in futuo, da considerare - arriviamo dunque alla corrente Price Action che sfonda il 0.618 Fibonacci applicato su questo macro range del Ecosistema complesso ( valido fino a $926 ). Da osservare il comportamento per adesso, in quanto si è sfondato il range settimanale e siamo nella terra di nessuno al momento.

Agisce da cuscino il livello 0.786 Fibonacci , possibile formazione di liquidity floor con ripresa verso midline del micro range che corrisponde al 0.5 Fibonacci.

Riprendere questo livello e rompere con decisione il higher low a $3479 apre la strada verso ATH e possibile rotture del macro range Ecosistema .

Nota : rompere il 0.786 significherebbe formare un nuovo lower low, questo invaliderebbe l'analisi e potrebbe cambiare in bias bearish.

Per il momento il bias rimane neutrale-bullish.

BTC (1H) – Prevalgono i segnali ribassisti nel fine settimanaBTC ha rotto la struttura del trend rialzista e il canale dei prezzi, poi è rimbalzato riempiendo l'FVG, ma è stato ripetutamente respinto → indicando che la pressione di vendita rimane sotto controllo.

La regione 83,8k-85k è attualmente un'area di offerta a breve termine, con il prezzo che si consolida lateralmente al di sotto della resistenza, propendendo più per una continuazione ribassista che per un'inversione.

L'RSI è tornato in zona neutrale, senza ancora segnali di divergenza rialzista, e lo slancio degli acquisti rimane debole.

Scenario preferito per la prossima settimana:

Prezzo respinto al livello attuale → continuazione del calo verso 82.000.

Solo un netto recupero al di sopra della zona di offerta invaliderà lo scenario ribassista.

Bitcoin – Grafico mensile di lungo periodo: fine della fase para1. Trend principale

Bitcoin mantiene una struttura rialzista di lungo periodo.

Ogni ciclo mostra massimi e minimi crescenti.

Il movimento rapido da 20.000 → 90.000 USD è tipico di una fase parabolica, comune nelle fasi avanzate del bull market.

2. Struttura delle candele

Dopo una candela verde estremamente forte, compaiono:

Lunghe ombre di rifiuto

Più candele mensili rosse

Questo segnala prese di profitto e fase di distribuzione.

3. Momentum e volatilità

Un calo mensile di circa -10% dopo il massimo indica:

Indebolimento del momentum

Minore controllo da parte dei compratori

Storicamente (2013, 2017, 2021), questo pattern ha portato a consolidamenti prolungati o correzioni più profonde.

4. Volume

Picco di volume durante la spinta rialzista

Diminuzione del volume successiva → domanda in calo

Comportamento tipico della transizione verso la distribuzione

5. Livelli chiave

78.000–80.000 USD: supporto attuale di breve periodo

60.000–65.000 USD: area di supporto macro molto forte

45.000–50.000 USD: correzione profonda ma storicamente coerente

6. Scenari probabili

Scenario base (più probabile):

Consolidamento laterale o ribassista per diversi mesi

Scenario rialzista:

Chiusura mensile forte sopra il massimo storico con aumento dei volumi

Scenario ribassista:

Perdita dell’area 60k → possibile correzione macro più ampia

BULL TRAPBull market intatto da 20k.

Range accumulazione 75-96

Liquidazioni 31 Gen

$2.5B totali nel crollo sotto 78k.

GarrettBullish $270M bruciati su ETH long leva (liq 2289$).

Binance annuncio buy 1B invece vende 1B in BTC

Supporti Chiave

Saylor PMC 74-76k testato probabile pump aggressivo di breve

Prossimo supporto EMA200 1W a 69k (max 2021).

Chiusure mensile/settimanale decisive.

Per preparare un set up più chiaro

Outlook

Rimbalzo aggressivo se tiene 76k, target 110-150k 2026.

Breakdown rischio 69-62 anche come falso brakout.

volatilità bassa = pump imminente.

Non è ancora bear market

Silver e Btc sono in un ottima occasione

BTC ETH SOL MSTR Aggiornamento rapidoBTC ETH SOL MSTR Aggiornamento rapido

La principale differenza nel crollo odierno tra criptovalute e metalli è che oggi le criptovalute avevano un obiettivo di minimo e i metalli di massimo, e potete vedere che le criptovalute stanno attraversando inversioni rosse, il che implica che dovrebbero ottenere un forte rimbalzo domani. TUTTAVIA, domani potrebbe esserci un massimo, quindi, se siete stati sorpresi a detenere posizioni LONG, dovreste chiuderle domani perché i metalli non sono ancora pronti, quindi il pump delle criptovalute sembra essere fallito ieri, come ho scritto, e potrebbe scendere ulteriormente la prossima settimana.

Buona fortuna! e state al sicuro 🙏🏻

Le cose cambiano, un occhio ai margini.Dopo il recente movimento al ribasso partendo da 97k usd, il prezzo ha creato nuove zone che modificano il mio scenario ipotetico sul breve e sul medio ma non sul lungo periodo. Certo è difficile pensare che lasceranno in pace gli orsi che hanno shortato, con i margini sui 104/108k usd, ma prendo atto che il mercato ha deciso così, si prospettano tempi duri con molti falsi segnali, tranne uno. Se il prezzo andasse sotto gli 80k usd, accadrebbe un aumento della volatilità con movimenti bruschi al ribasso, più passa il tempo più il prezzo rimane sotto, aver bucato gli 86k usd come niente non è un buon segnale per i rialzisti. I market maker hanno fatto incetta di margini, un affondo adesso farebbe le fortune di chi è orso oggi e ripeto, per come si sta muovendo il prezzo di btc negli ultimi anni, non penso che la renderanno facile, i market maker faranno soffrire tutti sia rialzisti che i ribassisti. Posso sbagliare ma a pensar male spesso si azzecca.

BTC scendeIl titolo indica una ripresa della pressione ribassista sul BTC, suggerendo che i venditori stanno nuovamente prendendo il controllo del mercato. Questa discesa può avvenire dopo una fase di consolidamento o dopo una presa di liquidità sui massimi, aprendo la strada a una continuazione al ribasso.

Se il prezzo continua a perdere supporti chiave senza una reazione significativa dei compratori, il BTC potrebbe andare a cercare liquidità nelle zone inferiori. Tuttavia, eventuali rimbalzi tecnici restano possibili, ma finché la struttura di fondo rimane debole, il bias resta orientato al ribasso.

Analisi delle onde di Elliott per BTCAnalisi delle onde di Elliott per BTC

Ciao amici

Stiamo assistendo alla formazione di un pattern completo di onde di Elliott sul grafico di Bitcoin.

Un'onda correttiva si sta formando nel range ABC, con l'onda 5 di C in fase di completamento.

Quest'onda ha una struttura 5_3_5.

Questo calo può continuare fino al range di 73.500$, dopodiché il prezzo dovrebbe crescere.

BTC si consolida al rialzoIl BTC mostra una fase di consolidamento al rialzo, indicando che il mercato sta assorbendo i movimenti precedenti senza una forte pressione venditrice immediata. Questa dinamica suggerisce una pausa tecnica, durante la quale il prezzo costruisce una base prima del prossimo movimento direzionale.

Tuttavia, nel contesto generale, questo consolidamento può anche essere interpretato come un pullback o una fase di distribuzione all’interno di una struttura più ampia. Se il prezzo non riesce a rompere con decisione le resistenze chiave, la probabilità di una ripresa ribassista resta presente.

In sintesi, il consolidamento al rialzo del BTC rappresenta una fase di equilibrio temporaneo: sarà l’uscita da questa zona a determinare la prossima direzione del mercato.

Bitcoin: l’ultima occasione tecnicaIl prezzo del Bitcoin si è stabilizzato dall’inizio dello scorso mese di dicembre, dopo essere entrato in un “mercato ribassista” all’inizio di ottobre 2025. Questa fase di stabilizzazione, ormai da due mesi, alimenta il dibattito tra gli analisti: da un lato chi ritiene che si tratti di una ripetizione del ciclo ribassista del 2022, dall’altro chi pensa che BTC sia semplicemente in una correzione di metà ciclo prima di un nuovo massimo storico nel 2026.

Dal punto di vista dell’analisi tecnica, questo dibattito sarà probabilmente risolto molto presto, poiché BTC si trova a un vero e proprio crocevia tecnico, con un supporto pivot chiave compreso tra 85.000 e 87.000 dollari USA.

• Il supporto a 85.000–87.000 USD è un livello tecnico pivot sul timeframe settimanale

• In quest’area transitano la media mobile esponenziale a 100 settimane e la nuvola settimanale del sistema Ichimoku

• La teoria del mercato ribassista ciclico favorisce una rottura del supporto e una discesa verso i 69.000 USD, il precedente massimo storico

• Tuttavia, la correlazione con la liquidità globale depone maggiormente a favore di un rimbalzo del Bitcoin nel mese di febbraio

• Quale scenario prevarrà?

Oltre questo livello chiave, il comportamento del mercato nelle prossime settimane sarà determinante per la tendenza di fondo. Una chiusura settimanale netta al di sotto della zona degli 85.000 USD rafforzerebbe in modo significativo lo scenario ribassista, con una probabile accelerazione della pressione di vendita. In questo caso, l’area compresa tra 69.000 e 72.000 USD rappresenterebbe un obiettivo logico, sia tecnico che psicologico, corrispondente al precedente massimo storico e a una zona di forte liquidità.

Al contrario, un mantenimento duraturo al di sopra del supporto pivot, accompagnato da una graduale ripresa dei volumi, sosterrebbe uno scenario di consolidamento prima di una nuova ripartenza rialzista. Dal punto di vista tecnico, un rimbalzo sulla media mobile esponenziale a 100 settimane sarebbe un segnale di forza strutturale, spesso osservato durante le correzioni intermedie all’interno dei precedenti cicli rialzisti. La riconquista di resistenze intermedie, in particolare intorno ai 95.000 e successivamente ai 102.000 USD, diventerebbe quindi un obiettivo credibile.

La correlazione positiva tra il prezzo del Bitcoin e la liquidità globale M2 favorisce uno scenario rialzista, mentre il “mercato ribassista ciclico” favorisce una correzione verso il supporto a 69.000 USD.

Di conseguenza, il livello di 85.000–87.000 USD appare come una vera e propria “ultima occasione tecnica” per i compratori. Il verdetto del mercato, atteso nelle prossime settimane, potrebbe definire la traiettoria del Bitcoin per l’intero anno 2026.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.