Netflix, Inc. Shs ert Deposito Arg Repr 0.0208333 Sh

Nessun attività

Idee di trading

NFLX📌 Una serie televisiva si è sviluppata attorno alla società di produzione di serie TV.

5 dicembre 2025: Netflix ha formalmente concordato l'acquisizione delle attività di studio e del servizio di streaming HBO Max di WBD per 82,7 miliardi di dollari (o 27,75 dollari per azione WBD). L'accordo dovrebbe concludersi nel terzo trimestre del 2026, in attesa dell'approvazione normativa.

8 dicembre 2025: Paramount Skydance ha presentato una controfferta ostile direttamente agli azionisti di WBD. Intendono acquistare l'intera azienda, inclusi i canali via cavo (CNN, TNT Sports), per 108,4 miliardi di dollari (30 dollari per azione).

Si tratta di 25-18 miliardi di dollari in più rispetto all'offerta di Netflix.

NFLX Netflix ha baciato il nostro supporto. Seguiamolo ancora..Buon mercoledì 19 Novembre 2025 e bentornati sul canale con un aggiornamento tecnico sul titolo Netflix, a distanza di un mese dall'ultimo vide contributo.

Una price action recente, quella di Netflix, che ci ha confermato quanto l'analisi tecnica e i gli strumenti che ci mette a disposizione possano essere importanti nell'ottica di avere un vantaggio probabilistico importante sui mercati.

Grazie a tutti per l'ascolto e per il tempo che dedicate nel seguire il canale, e un augurio di una buona giornata

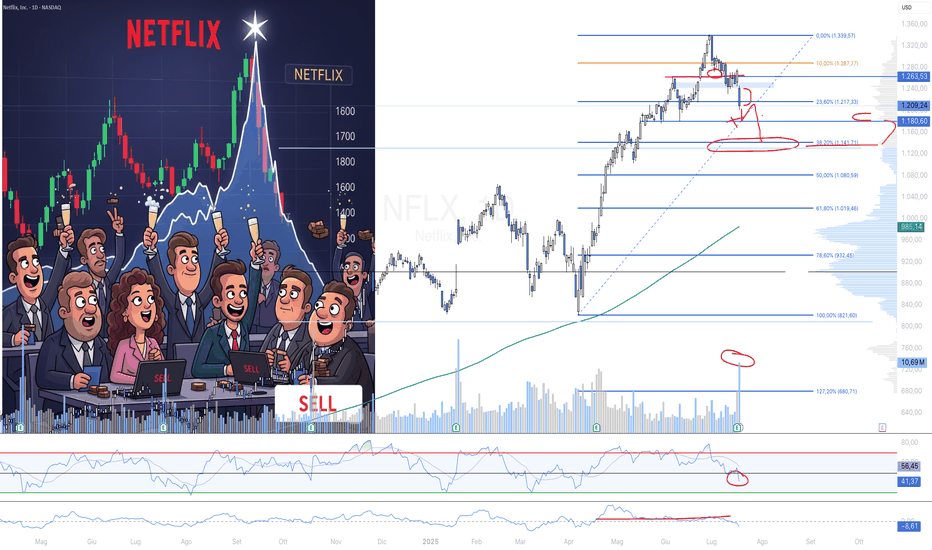

Analisi grafica del titolo Netflix(NFLX)A sinistra vediamo il grafico settimanale di Netflix. Dai minimi del maggio 2022 a 264$ il titolo è arrivato fino ai massimi assoluti a 1340$ nel giugno 2025. Da quel punto i prezzi hanno iniziato a muoversi all’interno di un canale ribassista, che possiamo vedere più in dettaglio nel grafico daily a destra. Per ora la discesa si è arrestata sul supporto strategico dei 1070$. Solo sopra la resistenza dei 1266$ (linea blu tratteggiata) potrà partire una nuova fase di positività. Più sotto, invece, il supporto successivo è posto in area 820$.

Netflix inizia a vacillareL'analisi odierna del titolo Netflix, osservato sul time frame giornaliero, rivela un significativo deterioramento del quadro tecnico dopo il robusto trend ascendente che ne ha caratterizzato l'andamento per gran parte dell'ultimo anno. Si assiste ora a una chiara e decisa inversione di tendenza, confermata da molteplici indicatori. Il Supertrend ha inequivocabilmente virato in rosso, posizionandosi ora come un'area di resistenza dinamica significativa, e il prezzo viaggia ben al di sotto di essa. Analogamente, la media del canale di regressione lineare è anch'essa passata in modalità "short" (rossa), e il prezzo ha violato con forza anche il limite inferiore del canale di deviazione standard, segnalando una condizione di momentum ribassista estremo. L'attuale fase discendente è caratterizzata da un'elevata velocità, come evidenziato dall'indicatore Momentum che registra un valore profondamente negativo. Questa discesa è validata da un picco nei volumi di scambio durante l'ultima sessione di forte ribasso 22/10, indicando una partecipazione convinta da parte dei venditori. L'ATR (14) è in aumento, confermando che la volatilità sta crescendo durante questa fase di trend ribassista. Dal punto di vista dei livelli operativi, definiti dai Pivot Point Fibonacci trimestrali, il prezzo ha rotto con decisione il primo supporto, e al momento della stesura si trova a testare il supporto critico successivo (S2) scambiando poco al di sotto. La strategia dominante in questo contesto rimane quella ribassista: la chiusura confermata al di sotto del supporto S2 apre con elevata probabilità la strada a un'ulteriore estensione della debolezza verso il supporto S3.

Eventuali posizionamenti short alternativi, per operatori più conservativi, potrebbero essere valutati su pullback verso le resistenze, in particolare un retest del livello S1 o, in caso di rimbalzi più profondi, verso l'area del Pivot principale (P), che attualmente coincide anche con la zona di resistenza del Supertrend. Per quanto riguarda le operazioni "long", qualsiasi posizione rialzista è da considerarsi ad alto rischio e di natura puramente speculativa e contro-trend. L'unico elemento che suggerisce cautela ai ribassisti è l'indicatore Stocastico (9,6,3), attualmente situato in una zona di ipervenduto estremo (sotto il livello 20). Un'operazione di acquisto tattico potrebbe essere presa in considerazione solo in caso di una chiara ripresa con chiusura al di sopra di s2 con volumi elevati, accompagnata da un incrocio rialzista dello Stocastico fuori dall'area di ipervenduto, ponendo come target realistico il retest di S1 come prima resistenza.

NFLX Fin dove possiamo aspettarci la discesa di Netflix?Di nuovo buon mercoledi 22 Ottobre 2025 e bentornati sul canale con la mia personalissima visione tecnica sul titolo Netflix, a seguito del crollo odierno (-10%) post utili.

I livelli di supporto da attenzionare e il perché, personalmente, non entrerei ancora sul titolo.. aspettando un'ulteriore flessione.

Buona serata e grazie per la vostra attenzione

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi

Netflix Long?Netflix ( NASDAQ:NFLX ) il colosso dello streaming che attualmente quota un P/E RATIO di 53,05 dopo il crollo avvenuto dai massimi storici a 1341$ ha segnato un notevole recupero andando oltre la SMA 20 periodi e rompendo con forza una trendline ribassista, il prezzo a mio avviso potrebbe facilmente tornare sui massimo storici con un invalidamento del setup sotto i 1230$.

Situazione contrastata su NetflixUn'attenta disamina del grafico giornaliero del titolo Netflix rivela un quadro tecnico complesso e per certi versi ambivalente, che merita una riflessione approfondita da parte dell'investitore. Se da un lato il trend primario, visibile osservando l'andamento degli ultimi mesi, mantiene una chiara impostazione rialzista che ha spinto le quotazioni su massimi significativi, dall'altro le ultime settimane di contrattazione hanno introdotto elementi di incertezza, disegnando una fase di consolidamento che apre a scenari diversificati.

Attualmente, il prezzo si sta muovendo all'interno di un canale di regressione lineare con inclinazione negativa, evidenziando una correzione dai massimi toccati nel mese di agosto. Questo canale, delimitato da due deviazioni standard, incapsula in modo efficace l'azione dei prezzi recente, mostrando una tendenza di breve periodo al ribasso. Nonostante questa flessione, è fondamentale notare come il movimento si configuri, per ora, come una classica pausa all'interno di un impulso rialzista di più ampio respiro. I volumi di scambio, in contrazione durante questa fase laterale-discendente, sembrano confermare una riduzione della pressione di vendita, un segnale che spesso precede una ripresa del trend dominante. L'Average True Range (ATR) supporta questa visione, mostrando una diminuzione della volatilità, tipica dei periodi di consolidamento.

Dal punto di vista operativo, i livelli chiave forniti dai pivot point calcolati con metodo Fibonacci offrono una mappa per le possibili strategie. Il pivot point principale, situato in area $1147.17, costituisce il primo e più importante livello di supporto. Un test di questa zona, specialmente se accompagnato da una reazione positiva dei prezzi e da un segnale di acquisto da parte degli oscillatori, potrebbe rappresentare un'interessante opportunità di posizionamento long. Un'eventuale rottura decisa della mediana e della parte superiore del canale di regressione discendente fornirebbe un'ulteriore conferma di forza, con un primo obiettivo verso la resistenza R1 a $1365.79. L'oscillatore Stocastico, attualmente in una zona neutra, non esprime eccessi né in ipercomprato né in ipervenduto, lasciando ampio margine di manovra in entrambe le direzioni. Un suo incrocio al rialzo al di sotto del livello di 50 potrebbe essere il preludio a una nuova fase di accumulazione di forza. Anche l'indicatore di Momentum, che attualmente oscilla intorno alla sua linea dello zero, segnala questa fase di equilibrio e attesa, pronto a segnalare la ripartenza di una spinta direzionale.

Per chi volesse considerare posizioni di natura speculativa e di breve termine, lo scenario short potrebbe materializzarsi qualora i prezzi mostrassero incapacità di superare la resistenza dinamica offerta dalla parte alta del canale di regressione. Un fallimento in tale area, magari in concomitanza con uno Stocastico in zona di ipercomprato, potrebbe suggerire una continuazione della fase correttiva. In questo contesto, una violazione confermata del supporto pivot a $1147.17 aprirebbe la strada a una discesa più marcata verso i supporti successivi, identificati a livello S1 in area $968.47 e, in caso di forte pressione ribassista, fino a S2 a $845.74. Tuttavia, data la forza del trend primario, tali posizioni dovrebbero essere gestite con particolare cautela.

In conclusione, il titolo Netflix si trova in un'interessante zona di equilibrio. La tendenza di fondo rimane positiva, ma la correzione di breve periodo in atto impone prudenza. Gli investitori con un orizzonte temporale più lungo potrebbero interpretare l'attuale debolezza come un'opportunità di acquisto su livelli di supporto strategici, mentre i trader di breve periodo dovranno monitorare attentamente la potenziale rottura dei confini del canale attuale per intercettare il prossimo movimento direzionale.

NETFLIX: Trigger Long sul dailyBuongiorno a tutti!

Oggi condivido il grafico di Netflix in cui abbiamo un nuovo segnale Long trigger di LuBot.

Il segnale compare sul timeframe daily e viene convalidato dai seguenti motivi:

1. Candele verdi: la struttura di breve è Bullish a favore del trend principale.

2. Swing crescenti, attualmente siamo sulla onda del secondo swing, quello che reputo più "potente".

3. Segnale su candela che crea un inversione con pattern candlestick piercing line.

4. Segnalino di inversione Gold a favore del trigger, indica un eccesso di volatilità ribassista e in questo caso favorevole al recupero rialzista.

5. Rottura del canale di tendenza delle ultime settimane

Come prima area target vediamo il livello suggerito dall'indicatore che si trova in area massimi precedenti.

Sforando questo livello, il prossimo obiettivo potrebbe essere sull'area di 161,8 del ritracciamento di fibonacci degli ultimi swing.

Lo stop loss può essere piazzato in via cautelativa sul livello suggerito dall'indicatore, o se si vuole aumentare il rischio rendimento si può inserire subito sotto l'ultimo minimo dove vedremo un cambio di struttura di breve.

Si potrebbe optare in una doppia operazione con size differenti con queste 2 modalità, mettendo la size più piccola nel trade più rischioso.

Ma mai superando il rischio totale del 3% (o massimo 5% del capitale totale di tutto il trade, dipende dal vostro piano di trading).

👍 Se vuoi vedere altri post simili metti un like/boost

🙋♂️ Ricordati di seguirmi per non perderti le mie future analisi

⚠️ Disclaimer: Questo post è a solo scopo informativo e non costituisce consulenza finanziaria. Fai sempre le tue ricerche prima di prendere decisioni di investimento.

NFLX 1°Target, analizziamo la watch listBuona domenica a tutti i trader, in questa video analisi della watch liost US, mettiamo in prima pagina il titolo Netflix (NFLX), dopo che ha avuto un primo rimbalzo, partendo da un livello di prezzo considerato un supporto (1140$) e raggiungendo il suo primo target, ovvero il primo obiettivo di prezzo prefissato a 1240$, ora questo livello diventa una forte resistenza da superare.

Ecco cosa significa in dettaglio:

"Ottimo rimbalzo": Il prezzo del titolo è sceso fino a 1140$, ha toccato quel livello e ha invertito la sua direzione, iniziando a salire con forza. Questo indica che c'era una forte pressione di acquisto a quel livello, sufficiente a superare la pressione di vendita.

"Supporto a 1140$": In analisi tecnica, un "supporto" è un livello di prezzo che in passato ha fermato le discese del titolo. Quando il prezzo si avvicina a questo livello, si presume che ci siano molti compratori disposti ad entrare, impedendo ulteriori cali.

"Con primo target preso": Questo significa che il titolo, dopo il rimbalzo, ha raggiunto e superato un livello di prezzo che era stato precedentemente individuato come il primo obiettivo di profitto. Raggiungere un target è un segnale positivo e spesso porta i trader a prendere profitto, il che può a sua volta causare una breve fase di consolidamento o una leggera correzione del prezzo.

In sintesi, la frase descrive un'operazione di trading andata a buon fine, dove il titolo ha rispettato le previsioni di analisi tecnica.

Mentr5e vediamo cosa hanno fatto le 7 sorelle: Apple, Microsoft, Alphabet (Google), Amazon, Nvidia, Meta Platforms e Tesla, dall'11 al 15 agosto.

In generale, la maggior parte di queste "sorelle" ha seguito il trend di debolezza del mercato più ampio, ma con risultati differenziati.

Apple (AAPL): Ha mostrato una certa resilienza, mantenendo un andamento relativamente stabile per gran parte della settimana, ma ha subito una lieve correzione a fine settimana in linea con l'S&P 500.

Microsoft (MSFT): Anche Microsoft ha registrato un andamento incerto, con volumi di scambio in calo che suggeriscono una fase di attesa da parte degli investitori, in vista di possibili annunci o dati macroeconomici.

Alphabet (GOOGL): Il titolo ha subito una pressione ribassista. Gli investitori sembrano aver preso profitto dopo i forti guadagni dei mesi precedenti, contribuendo al calo complessivo del Nasdaq.

Amazon (AMZN): Il titolo è stato particolarmente volatile, risentendo del sentiment negativo e delle preoccupazioni sul fronte dell'inflazione, che potrebbero incidere sui consumi e sulle vendite al dettaglio.

Nvidia (NVDA): Essendo uno dei titoli che hanno trainato il mercato per mesi, Nvidia ha risentito della debolezza generale. Ha registrato un calo significativo, in quanto gli investitori hanno preferito ridurre l'esposizione sui titoli che hanno avuto le performance migliori.

Meta Platforms (META): Il titolo ha mostrato un andamento misto, con un iniziale calo seguito da una leggera ripresa. Il focus rimane sulla strategia di monetizzazione del metaverso e sulla crescita degli utenti.

Tesla (TSLA): Ha avuto una settimana difficile, con una pressione di vendita significativa. Le preoccupazioni sulla concorrenza e la valutazione elevata hanno contribuito al calo.

La settimana è stata un campanello d'allarme per queste "sette sorelle". Dopo mesi di forte crescita, hanno mostrato una maggiore vulnerabilità, con gli investitori che hanno iniziato a prendere profitto e a riconsiderare il loro posizionamento in un mercato sempre più incerto. La performance di questi titoli ha contribuito in modo determinante alla debolezza generale del Nasdaq, lo abbiamo visto nel video di questa mattina con l'analisi degli indici.

Con questo e tutto vi abbraccio e buon trading.

Grazie Ciao da Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Netflix (NFLX): Correzione post-utili, opportunità d'acquisto?Buonasera a tutti i trader, Netflix (NFLX) post-annuncio utili, analizziamo i punti illustrati nella mia videoanalisi.

Utili battuti ma reazione negativa del mercato:

"NFLX venerdì ha annunciato gli utili ed ha battuto le stime, ma il mercato non lo ha premiato, anzi venerdì ha perso il 5% con lunga candela accompagnata da volumi."

Questa è una situazione classica di "buy the rumor, sell the news" (compra sulla voce, vendi sulla notizia) o semplicemente che le aspettative implicite del mercato fossero ancora più alte delle stime effettivamente superate. A volte, anche un "beat" non è sufficiente se la guidance futura non è entusiasmante o se ci sono altri dettagli nel report che preoccupano gli investitori (ad esempio, rallentamento della crescita abbonati, aumento dei costi, concorrenza, ecc.).

La lunga candela rossa con volumi elevati è un segnale tecnico forte di vendita. Indica che la pressione di vendita è stata significativa e supportata da un notevole numero di transazioni.

Direzione verso i livelli di supporto:

"Ora si sta dirigendo in area di primo supporto a 1180$ poi secondo supporto sulla VH del volume profile giornaliero area 1140."

Questo mostra una buona applicazione dell'analisi tecnica. Identificare i livelli di supporto chiave è fondamentale. L'area di 1180 e 1140 (specialmente se confermata dal Volume Profile come "Value High" o area di alto volume di scambi) sono punti dove ci si aspetta che la pressione di acquisto possa riemergere. Il Volume Profile, in particolare, è uno strumento potente per identificare dove c'è stato il maggiore interesse di scambio in passato.

Salute e opportunità di ingresso:

"Comunque nflx rimane sempre forte, ed è sano che in questo momento corregge un po, per darci la possibilità di entrare nel trade, anche gli indicatori di momentum e RSI ci indicano debolezza di breve. Questo e quello che penso io."

"NFLX rimane sempre forte": Questa è una considerazione fondamentale. Nonostante la correzione, se i fondamentali di lungo termine (crescita degli abbonati, monetizzazione, espansione in nuovi mercati, solidità finanziaria) rimangono solidi, il ritracciamento è solo una pausa in un trend rialzista.

"È sano che in questo momento corregge un po', per darci la possibilità di entrare nel trade": Condivido pienamente questa prospettiva. Le correzioni in mercati rialzisti sani sono opportunità per gli investitori che aspettano un prezzo migliore o per chi vuole aumentare la propria posizione. I prezzi non salgono in linea retta.

"Gli indicatori di momentum e RSI ci indicano debolezza di breve": Questa è una conferma tecnica importante. Un RSI in calo o che esce dalla zona di "ipercomprato" (o si avvicina alla zona neutrale/di "ipervenduto") indica che la pressione di acquisto si è allentata nel breve termine, supportando l'idea del ritracciamento. Il momentum in calo significa che la forza del movimento rialzista si sta riducendo.

Considerazioni Aggiuntive:

Il contesto del mercato generale: Come sta performando il Nasdaq o il settore tecnologico in generale? A volte, le singole azioni subiscono anche la pressione di un sentiment negativo più ampio.

Volatilità post-utili: Le azioni tendono ad essere più volatili subito dopo l'annuncio degli utili, poiché il mercato digerisce le nuove informazioni.

Reversals e Pattern di Candele: Una volta che il prezzo si avvicina ai supporti che hai identificato, cerca pattern di candele di inversione (es. Hammer, Engulfing Bullish) o segnali di conferma dagli indicatori (es. RSI che inizia a curvare verso l'alto dalla zona di ipervenduto o da un livello chiave).

In sintesi, la tua analisi è molto lucida. Stai correttamente identificando una correzione come potenziale opportunità di ingresso, basandoti su segnali tecnici e una visione generale della forza dell'azienda. L'area dei supporti identificati sarà cruciale per vedere se gli acquirenti torneranno a intervenire.

Un caro saluto a tutti, vi abbraccio.

Grazie Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

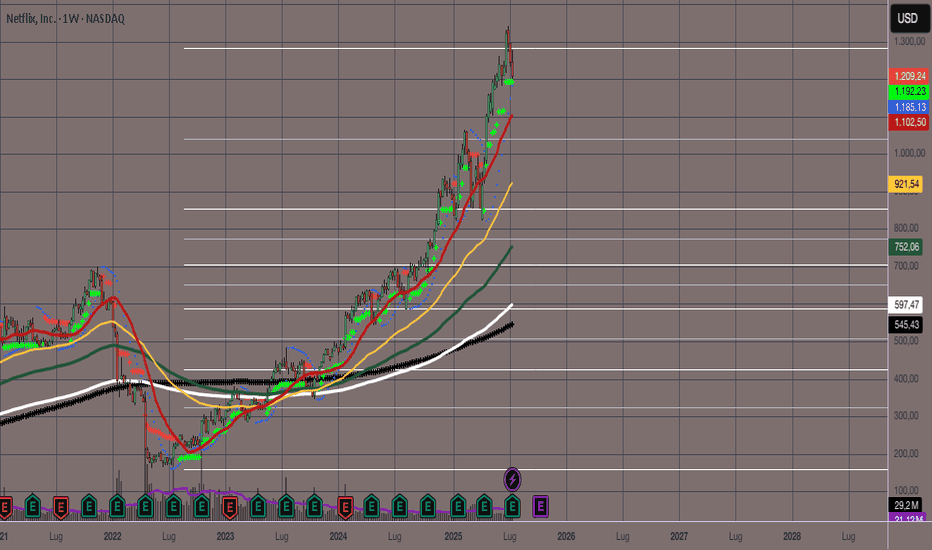

Netflix - fine corsa?Probabilmente siamo alla fine della corsa per netflix.

Al momento nulla è successo rispetto all'overperformance registrata ad oggi dai minimi del 2022.

Segnali tecnici non ancora palesati ma si iniziano ad intravedere prime debolezze e perdita di spinta.

Se avvierà forte ritraccimento qui di strada verso il basso ce n'è tanta da fare...occhi aperti!

NFLX - RAGGIUNGE IL SECONDO TARGET MA RIMANE ATTIVO IL SETUPBuon sabato a tutti i trader, in questo video andiamo ad analizzare nuovamente NFLX e fare l'analisi Tecnica della Watchlist US.

Panoramica Generale:

Il mercato azionario americano ha mostrato una settimana eterogenea. Mentre alcune azioni hanno raggiunto i target prefissati, altre si sono ritirate verso zone di supporto significative, indicando possibili nuove opportunità di ingresso. La prossima settimana sarà cruciale per determinare la direzione generale degli indici e l'andamento del sentiment del mercato.

1. Netflix (NFLX)

Performance Recente: Mercoledì scorso ha raggiunto il secondo target, confermando la forza del movimento rialzista precedente.

Setup Attivo: Mantiene attivo un setup di ritracciamento.

Livello Chiave: Attualmente in area di domanda (demand zone) a $1.100.

Prospettive: Si attende di osservare la reazione del prezzo a questo livello di domanda la prossima settimana. Una tenuta del supporto potrebbe segnalare la fine del ritracciamento e una ripresa del trend rialzista.

2. Apple (AAPL)

Performance Recente: Ha mostrato una debolezza significativa, come anticipato nella precedente analisi.

Livello Chiave: Si è riportata sui livelli di supporto delle scorse settimane.

Prospettive: La tenuta di questi livelli di supporto sarà fondamentale. Una rottura al ribasso potrebbe indicare ulteriori flessioni, mentre un rimbalzo da questi livelli potrebbe offrire un'opportunità di ricopertura o un segnale di stabilizzazione.

3. Le Migliori della Settimana

Netflix (NFLX): Conferma la sua forza con il raggiungimento del secondo target.

Uber (UBER): Performance positiva, da monitorare per la continuazione del momentum.

Coinbase (COIN): Ha mostrato buona performance, suggerendo interesse per il settore delle criptovalute.

4. Nuovi Setup in Formazione (Opportunità Long)

Berkshire Hathaway Class B (BRK.B):

Situazione Attuale: Si sta avvicinando a una zona di supporto/domanda.

Potenziale: Possibile ingresso long in caso di conferma del supporto e segnali di inversione.

Palantir Technologies (PLTR):

Situazione Attuale: Si sta avvicinando a una zona di supporto/domanda.

Potenziale: Possibile ingresso long in caso di conferma del supporto e segnali di inversione.

Strategia: Monitorare attentamente l'azione dei prezzi in prossimità di queste zone di domanda per identificare punti di ingresso ottimali.

5. Indici Azionari Americani

Prospettive Settimanali: L'apertura degli indici la prossima settimana sarà un indicatore cruciale del sentiment generale del mercato.

Scenario: Sarà importante osservare se il mercato si dirigerà verso un'altra settimana "nervosa" caratterizzata da elevata volatilità e incertezza, oppure se mostrerà segnali di stabilizzazione e direzionalità.

Considerazioni: La correlazione con i movimenti delle singole azioni sarà da monitorare per capire il contesto macro.

Conclusione e Filosofia Operativa:

L'obiettivo primario di questa analisi è fornire una lettura oggettiva dei livelli di prezzo e delle zone di interesse per prendere decisioni informate. Comprendere come il mercato reagisce a specifici livelli di supporto e resistenza, così come alle zone di domanda e offerta, è la chiave per interpretare l'azione dei prezzi in qualsiasi situazione di mercato.

Con questo e tutto vi saluto, un abbraccio, grazie Mauro.

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

NFLX - OLTRE I MASSIMI, POTRA' MAI RITRACCIARE? Analisi Tecnica su Netflix (NFLX)

Buon martedì a tutti i trader,

desidero condividere con voi un’analisi tecnica su Netflix, evidenziando alcuni punti chiave che possono aiutarci a comprendere le possibili evoluzioni del titolo nelle prossime sessioni.

Negli ultimi giorni, il prezzo di Netflix ha registrato un forte incremento, raggiungendo i 1196,50 dollari. Tuttavia, nella candela di venerdì 16 maggio si è evidenziata una figura di incertezza, rappresentata da una candela Doji, che indica un possibile esaurimento momentaneo del trend rialzista.

Inoltre, si osserva una divergenza significativa tra il’indicatore RSI e il movimento dei prezzi. Mentre il prezzo continuava a salire nell’ultima settimana, l’RSI mostrava una tendenza al ribasso, senza confermare la forza del movimento rialzista. I volumi di scambio, inoltre, non hanno supportato questa fase di crescita, suggerendo un possibile indebolimento del trend e una potenziale correzione.

In considerazione di ciò, è importante monitorare i livelli di supporto chiave, che potrebbero rappresentare aree di ritracciamento e punti di attivazione di eventuali strategie long. I livelli di supporto principali sono:

Primo supporto: 1095,50$

Secondo supporto: 1065$

Se il prezzo dovesse raggiungere queste aree, si potrebbe considerare l’attivazione di un setup long sul titolo.

È altresì fondamentale tenere sotto controllo gli indici di riferimento, come il NASDAQ e lo S&P 500, poiché la loro direzione e forza influenzeranno significativamente l’andamento di Netflix. In particolare, l’area tra i 1113$ e i 1134$ rappresenta un’area di interesse qualora gli indici si mantenessero forti e stabili, ma questa dinamica sarà confermata giorno dopo giorno.

Per ulteriori dettagli e approfondimenti, vi invito a consultare il mio ultimo video, dove ho illustrato questa analisi insieme ad altre considerazioni sulla watch list.

Un grande saluto a tutti i traders

Grazie Mauro

NFLX -BATTE LE STIME MA RIUSCIRA' A ROMPERE I MASSIMI?Buona sera a tutti i traders, questa sera, dopo la chiusura del mercato americano, Netflix, il gigante dello streaming TV, ha annunciato i dati del trimestre: utili per azione di $6,61 e ricavi di $10,54 miliardi, superando le attese degli analisti. Sicuramente, l'aumento dei prezzi degli abbonamenti e la domanda sempre crescente per tutti i piani supportati dalla pubblicità hanno dato una spinta in più.

In questo momento, in post-market, il titolo sta facendo +4,57%. Vedremo domani in pre-market cosa ci mostrerà, perché sopra il prezzo attuale c'è un'area di supply, ovvero un'area tecnica per i venditori. Quindi, domani serviranno molti volumi per contrastare questa zona. Al contrario, a 996$ troviamo il primo supporto, che dovrà reggere se Netflix vuole puntare a fare nuovi massimi. Ovviamente, non possiamo saperlo con certezza; osserviamo come si comporterà su questi livelli di prezzo.

Buon trading e grazie

Mauro

COMPRESSIONE PER NETFLIXSe sei un investitore Netflix, è opportuno che ti soffermi un attimo sulla price action di NFLX ed osservi questo andamento.

Il prezzo ha avviato una fase di compressione tra due trendline dinamiche e le due medie a 50 e 200 periodi (TF1D), evidenziando una fase di attesa da parte del mercato.

La forza relativa del prezzo è anch'essa in compressione ed i volumi, pur essendo elevati, stanno reagendo alle trendline (soprattutto la discendente) ridimensionandosi al contatto.

Questo cosa significa?

Da mio punto di vista, questo significa incertezza!

Operativamente, monitorerò la zona di attenzione che ho evidenziato (in verde chiaro) ed osserverò le evoluzioni che il prezzo farà se la romperà al rialzo o al ribasso.

Tu cosa farai?

WisdomTree - Tactical Daily Update - 23.01.2025Wall Street aiutata da trimestrali solide e prospettive 2025: S&P ancora record.

Da Trump pieno appoggio al Progetto Stargate: riflessi positivi su azioni “tech”.

Rallenta il prezzo del petrolio, resta la tensione sul gas naturale europeo.

Trump parlerà oggi a Davos: Bitcoin “promosso” ieri dal CEO di Black Rock.

La seduta delle Borse europee del 22 gennaio è stata piuttosto volatile. Milano ha chiuso con una flessione dello 0,57%, principalmente a causa delle azioni bancarie, mentre Francoforte ha registrato un rialzo dell'1%, sorpassando i 21.000 punti, grazie alle performance di titoli come Sap (+2,2%) e Siemens Energy (+6%).

A dare impulso al Dax è stato anche il +6,3% di Adidas, che ha presentato brillanti risultati finanziari. Parigi ha terminato in rialzo dello 0,8%, mentre l'Aex di Amsterdam (-0,02%) e il Ftse 100 di Londra (-0,04%) hanno chiuso quasi invariati. Madrid, invece, ha visto una flessione di -0,4%.

Gli investitori osservano con attenzione le prime azioni di Donald Trump da presidente degli Stati Uniti, in particolare per le implicazioni sul commercio internazionale e la minaccia di dazi, che appare solo temporaneamente sospesa.

Il progetto "Stargate" proposto dal presidente, che prevede investimenti per US$ 500 miliardi in infrastrutture tecnologiche, ha stimolato i titoli tecnologici sia in Europa che negli Stati Uniti. A Wall Street, il Dow Jones è salito +0,30%, il Nasdaq +1,28% e lo S&P500 +0,61%, superando per la prima volta i 6.100 punti.

Il più importante degli indici Usa ha segnato un nuovo record grazie al buon reporting trimestrale in corso, e al calo dei rendimenti dei Treasury, mentre gli investitori sembrano aspettarsi poco dalla prossima riunione della Federal Reserve il 29 gennaio, che si prevede manterrà i tassi di interesse invariati al 4,50%, confermando la prudenza espressa a dicembre e la previsione di 2 sole riduzioni nel 2025.

Nel settore tecnologico, dove l'intelligenza artificiale sta dominando, tra i protagonisti troviamo Oracle, Nvidia e Netflix, quest’ultima premiata per aver superato i 300 milioni di abbonati, grazie a un incremento record di 18,9 milioni nel 4’ trimestre, +44% sull'anno precedente, con i ricavi e gli utili che hanno sorpassato le aspettative grazie a contenuti come la 2’ stagione di "Squid Game" e agli eventi sportivi.

Sul fronte valutario, l'euro è rimasto praticamente invariato rispetto al dollaro, a 1,042, ma ha guadagnato terreno nei confronti dello yen, salendo a 163,0 (da 161,9). Il cambio dollaro-yen è 156,50.

Il prezzo del petrolio è sceso leggermente, con il WTI a 75,68 dollari al barile (-0,2%), mentre il gas naturale europeo è tornato sotto 50 euro/megawattora, chiudendo a 48,6 (-2,7%).

Sul mercato obbligazionario europeo, lo spread tra BTp e Bund ha chiuso in lieve calo, a 107 punti, il livello più basso da un mese, mentre il rendimento del BTp decennale benchmark ha toccato 3,60%, stabile rispetto al 3,59% precedente.

In Spagna, l'asta del nuovo Bonos decennale con scadenza nel 2035 ha visto una domanda eccezionale, superiore a 150 miliardi di euro.

Oggi, 23 gennaio, l'attenzione degli investitori si concentrerà sulle dichiarazioni di Donald Trump al World Economic Forum di Davos, dove parlerà in videoconferenza, affrontando temi come il commercio internazionale, la geopolitica e gli investimenti tecnologici. In Europa, si attende un focus sulla fiducia dei consumatori, mentre negli Stati Uniti sono previsti dati sulle richieste settimanali di sussidi di disoccupazione.

A Tokyo, il progetto Stargate ha spinto il Nikkei in rialzo di +0,79%, mentre i mercati “greater China” cinesi hanno visto andamenti contrastanti. Il CSI300 è salito dello 0,2%, ma l'Hang Seng di Hong Kong ha perso lo 0,6%.

In Cina, le autorità stanno cercando di sostenere i mercati, spingendo fondi locali ad aumentare gli investimenti azionari, ma preoccupazioni legate ai dazi americani stanno frenando l'ottimismo.

A Seul, il Kospi ha ceduto l'1,3%, con il titolo Hynix in calo del 3%, nonostante risultati record.

Nel mercato delle materie prime, il petrolio ha registrato il sesto ribasso consecutivo, influenzato dalla politica energetica di Trump, che ha dichiarato lo stato di emergenza nazionale per aumentare la produzione. Le stime dell'API hanno indicato un aumento delle scorte di greggio USA di 958.000 barili nella settimana conclusa il 17 gennaio.

L'Indice Commodity è rimasto stabile, grazie ai guadagni in ferro, acciaio, caffè e gas naturale. Il gas europeo ha visto un calo del 2,6%, mentre il rame ha perso lo 0,6%. L'alluminio ha registrato una crescita del 3% da inizio anno. Alcoa ha pubblicato utili sopra le attese, con un utile rettificato di 1,04 dollari per azione, e ricavi in crescita a 3,49 miliardi di dollari.

Il Bitcoin ha subito un ribasso del 5% nelle ultime sei sedute, ma continua a guadagnare terreno rispetto ai livelli di inizio anno, con un aumento del 10%. Larry Fink, CEO di BlackRock, ha suggerito che Bitcoin potrebbe raggiungere i 700.000 dollari, esprimendo il suo sostegno come strumento internazionale di valore.

Infine, la Banca Centrale Europea, per voce del Governatore finlandese Rehn, ha confermato che i tassi di interesse continueranno a scendere, sostenuti dalla fiducia che l'inflazione si avvicinerà al target del 2%.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

AZIONARIO AMERICANO, AGGIORNO LA WATCH LIST E NUOVI INGRESSIBuona domenica a tutti i traders, in questo video facciamo una carrellata sui nostri titoli in watch list e segnaliamo nuovi ingressi, ma ne abbiamo abbandonate alche qualcuna. Sicuramente in questa settimana NFLX è stata quella più interessante, ed eravamo anche dentro con un trade, ma il ritracciamento che ha fatto questa settimana è andato ad invalidare il mio setup ed ho dovuto chiuderla, sapendo che era vicino agli earnigs, ma per come sono fatto io che rispetto le mie regole dei setup ho voluto chiuderla. Poi dopo gli earnigs ovviamente è partita in gap up, movimento molto bello anche dopo l'apertura del mercato per l'intraday, ed ha fatto proprio una bella candela, ora per un possibile ingresso attendiamo un suo ritracciamento e capire quale è il livello che sentirà maggiormente. Ho fatto due nuovi ingressi, uno su COIN, dopo la rottura della EMA200 periodi, su ritracciamento sono entrato e STM che avevo già segnalato in precedenza, dove poteva aver raggiunto un possibile punto di rimbalzo sentendo il supporto, in settimana vedremo se vorrà andare verso la trend line e magari romperla , oppure torna indietro al quel punto la chiuderò. PYPL sta proseguendo veramente molto bene, mentre abbiamo una differenza di trend tra NVDA e AMD, dove AMD sta pagando di più la vendita, ora è su un buon supporto vediamo se romperà oppure no. Poi ho fatto una panoramica degli stocks in generale per valutare i vari livelli.

Vi auguro una buona serata, grazie a tutti.

Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Stock of the day: NFLXUn titolo andrebbe comprato quando segna i suoi massimi storici ? SI, lo ripeto: assolutamente si.

Per varie ragioni:

1.Fare nuovi massimi significa che gli investitori sono disposti a pagare un azienda al suo prezzo massimo, pur di averla in portafoglio.

2.Nessuna Overhead Supply visto che appunto, se sta segnando nuovi massimi, non c'e nessuno che chiude le posizioni perchè è rimasto precedentemente "incastrato".

3.Storicamente le aziende che segnano nuovi massimi sono aziende in salute, sia da un punto di vista dei bilanci, che da un punto di vista di earnings e statisticamente i nuovi massimi sono preceduti da una guidance positiva per il futuro.

NASDAQ:NFLX è una di queste aziende. Bilanci solidi, ROE in aumento Q/Q, e un numero di abbonati che continua a crescere anno dopo anno.

La notizia di un forte incremento di americani che per seguire le olimpiadi hanno usato il servizio ha creato il catalizzatore.

Graficamente si presenta con questa Tazza costruita dopo una risalita dal Kamala Crash del 5 Agosto che ricalca pari pari quella del NASDAQ:QQQ .

I punti di acquisto e di stop sono nel grafico.

Dinamiche di Mercato - Parte 2: individuare la distribuzioneBenvenuti alla seconda parte della nostra serie in due puntate sulle dinamiche di mercato, in cui analizziamo come l'offerta e la domanda sottostanti influenzano l'andamento dei prezzi.

I CFD sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 83,51% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro.

Nella prima parte abbiamo visto come individuare la fase di accumulazione del ciclo di mercato, durante la quale gli investitori istituzionali mettono progressivamente in piedi le loro posizioni. Oggi ci addentriamo nei meandri della fase di distribuzione , un periodo cruciale in cui questi stessi investitori iniziano a liberarsi delle loro azioni. Ci soffermeremo sugli impercettibili indizi che possono aiutare a identificare la fase di distribuzione e ad allineare meglio le proprie operazioni con i naturali alti e bassi del mercato.

Rivisitazione del ciclo di mercato

Facciamo un passo indietro e parliamo del ciclo di mercato introdotto nella prima parte. La fase di distribuzione è caratterizzata da movimenti laterali dei prezzi, in quanto gli investitori istituzionali iniziano a vendere le loro azioni, ma senza voler innescare un drastico calo dei prezzi. Questa fase del modello del ciclo di mercato precede quella di markdown, durante la quale la pressione a vendere si intensifica.

Il ciclo di mercato

I risultati passati non sono indicativi dei risultati futuri.

Perché individuare la distribuzione è fondamentale

Stando all'economista americano Michael Hudson, “i titoli vanno giù sempre molto più velocemente di quanto vadano su. Ecco perché si parla di crash.” Ciò evidenzia la grande importanza della fase di distribuzione del ciclo di mercato. Riconoscere questa fase precocemente può offrire ai trader diversi vantaggi strategici:

Entrata e uscita strategiche: individuare tempestivamente la distribuzione consente ai trader di rivedere le proprie strategie in funzione delle emergenti condizioni di mercato. Ad esempio, se si detiene già una posizione long su un titolo, i primi segnali di distribuzione potrebbero indicare la necessità di uscirne per scongiurare potenziali perdite. Di contro, per chi vende allo scoperto, l'individuazione della distribuzione può rappresentare un'opportunità per entrare nelle posizioni prima di un sensibile calo dei prezzi.

Gestione ottimizzata dei rischi: durante la fase di markdown, la volatilità del mercato spesso aumenta e l’andamento dei prezzi si fa più irregolare. Identificando precocemente la distribuzione, i trader possono calibrare opportunamente i livelli di stop-loss e le strategie di gestione del rischio.

Gestione delle operazioni: la tempestiva individuazione della distribuzione può ottimizzare le prassi di gestione delle transazioni. Se si è long su un titolo e si iniziano a scorgere segnali di distribuzione, potrebbe essere preferibile uscire anticipatamente, congelando i profitti prima che il mercato muti direzione.

Come individuare la distribuzione

I trader dovrebbero pensare alle fasi di accumulazione e distribuzione del ciclo di mercato come un bluff al poker. Gli investitori istituzionali sono bravissimi a mascherare le loro vere intenzioni. Durante la fase di accumulazione, accumulano le rispettive posizioni sottotraccia, mentre durante la fase di distribuzione se ne liberano progressivamente.

Ecco alcuni indicatori chiave per individuare la distribuzione:

1. Aggregazione di massimi di swing

Durante la fase di distribuzione, i prezzi danno spesso luogo a una serie di massimi di swing che si addensano, con ogni massimo che fa fatica a fare progressi significativi oltre il precedente. Tale aggregazione è indicativa di resistenza, in quanto la pressione a vendere aumenta e gli acquirenti non riescono a proiettare il prezzo verso l'alto. Questo pattern è sintomo dell'incapacità del mercato di dare manforte al momentum rialzista ed è un classico segnale di distribuzione.

2. Candele a coda lunga

Le candele a coda lunga, in particolare quelle con ombre superiori, indicano chiusure giornaliere fiacche. Queste candele si formano quando i prezzi aumentano durante la sessione di contrattazioni, salvo poi calare e chiudere in prossimità del minimo della stessa. Questo pattern rivela che i venditori stanno passando all’azione per spingere giù i prezzi dopo un breve rally, il che evidenzia la crescente pressione a vendere tipica della fase di distribuzione.

3. Restringimento del range di trading

Con il progredire della fase di distribuzione, si osserva spesso un restringimento del range laterale di trading. Tale contrazione del range è indicativa di un equilibrio tra pressioni di acquisto e di vendita, ma con l’ago che pende verso un probabile breakout al ribasso. La minore volatilità e la compressione dell'andamento dei prezzi sono segnali che il mercato è in procinto di entrare nella fase di markdown.

Soffermandosi su questi tre segnali chiave, i trader possono teoricamente conseguire un vantaggio tattico, così da prevedere le variazioni di prezzo e allineare opportunamente le rispettive strategie.

Esempi pratici

Nikola Corp (NKLA)

Ecco un ottimo esempio di distribuzione relativamente a Nikola. Si può notare l'aggregazione dei massimi di swing e l'incapacità di spingersi oltre i precedenti massimi di swing. Si iniziano inoltre a scorgere numerose candele a coda lunga, il che è indicativo di chiusure giornaliere fiacche. Si verifica dunque una rottura del range in contrazione, il che si traduce in una prolungata fase di markdown.

I risultati passati non sono indicativi dei risultati futuri.

Netflix (NFLX)

In quest’altro esempio, vediamo Netflix iniziare a dar vita a un ristretto range laterale, caratterizzato da una serie di piccoli massimi di swing. Si osservano quindi chiusure fiacche e inizia a prendere forma la resistenza. La fase di distribuzione sfocia poi in una breve e repentina fase di markdown.

I risultati passati non sono indicativi dei risultati futuri.

Conclusioni

Ci auguriamo che questa miniserie in due parti sulle dinamiche di mercato sia stata di vostro gradimento. Acquisendo familiarità con le fasi di accumulazione e di distribuzione del ciclo di mercato, i trader possono ricavare preziose informazioni in merito alle impercettibili ma influenti dinamiche che condizionano l'andamento dei prezzi.

Disclaimer: La finalità del presente post è meramente informativa e didattica. Le informazioni qui riportate non costituiscono consulenza in materia di investimenti e non contemplano la situazione finanziaria o gli obiettivi individuali degli investitori. Le informazioni relative ai risultati passati non sono un indicatore affidabile dei risultati futuri. Per quanto permesso dalla legge, in nessun caso, Capital.com (o un suo affiliato o dipendente) assume responsabilità per qualsiasi perdita incorsa a causa dell’utilizzazione delle informazioni fornite. Chi agisce in base a tali informazioni lo fa a proprio rischio.

I CFD sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 83,51% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro.

NFLX - fase di consolidamentoMomento di riflessione per Netflix che consolida in prossimità di resistenze di un certo rilievo.

Momento di riflessione per capire se rompere resistenza dei 485$ e proseguire verso la successiva verso i 650$.

Al momento seppure in zona di ipercoprato non siamo ancora in zona di estremo estensione eccesso, quindi possibile vedere ancora un allungo.