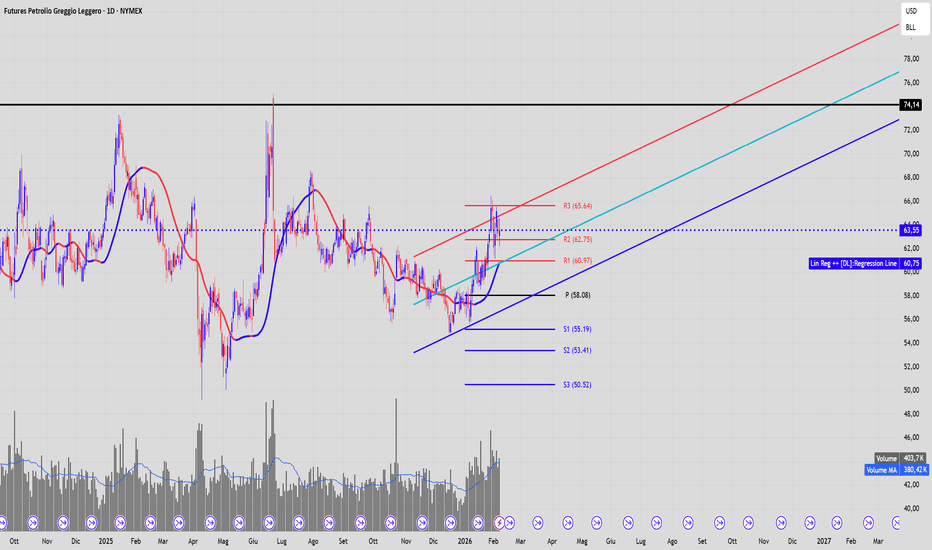

Petrolio: l'inizio di un trend fino ai 74?L'analisi tecnica del grafico giornaliero dei Futures sul Petrolio Greggio Leggero (WTI) al NYMEX evidenzia una struttura di mercato chiaramente orientata al rialzo, sebbene l'azione dei prezzi stia attualmente attraversando una fase critica di test e consolidamento. Il trend primario, innescato dai minimi registrati a dicembre, è sostenuto da una regressione lineare con pendenza positiva, la quale funge da spina dorsale del movimento rialzista attuale; tuttavia, l'interazione del prezzo con la linea di regressione centrale, situata in area 60.75 dollari, suggerisce che il mercato sta cercando un equilibrio attorno al suo fair value dopo una fase di espansione della volatilità.

Osservando il canale di regressione, notiamo che le recenti estensioni di prezzo hanno testato la parte superiore del range, per poi ritracciare verso la media: questo comportamento è tipico di un movimento di mean reversion in un trend sano, dove gli eccessi vengono riassorbiti prima di una nuova potenziale spinta direzionale. La confluenza tecnica in quest'area è particolarmente significativa, in quanto la linea di regressione (60.75) si sovrappone quasi perfettamente alla resistenza R1 dei Pivot Points di Fibonacci, calcolata a 60.97. Questa zona, compresa tra 60.75 e 61.00, rappresenta lo spartiacque immediato tra la continuazione del trend rialzista e un possibile approfondimento del ritracciamento.

L'analisi volumetrica fornisce un ulteriore livello di conferma: i volumi hanno mostrato un incremento deciso durante la fase impulsiva di gennaio, validando la forza del breakout rialzista, mentre la fase attuale di consolidamento è accompagnata da volumi più stabili, indicando che non vi è ancora una pressione di vendita massiccia e istituzionale tale da invertire il trend, ma piuttosto una presa di profitto fisiologica. Tuttavia, la presenza di candele con shadows superiori pronunciate in prossimità della resistenza R1 denota una certa offerta residua che i compratori devono ancora assorbire completamente.

Sotto il profilo strettamente operativo, lo scenario suggerisce prudenza ma favorisce ancora l'esposizione Long, a patto che vengano rispettati determinati livelli chiave. ve. Un ingresso in acquisto trova giustificazione tecnica ideale su eventuali debolezze verso R1, livello che dovrebbe fungere da supporto statico primario e zona di ricarica per i bulls, in quanto converge con la linea di regressione.

Viceversa, lo scenario ribassista (Short) diventerebbe plausibile solo in caso di una violazione confermata del supporto dinamico offerto dal canale di regressione e del Pivot centrale a 58.08, evento che invaliderebbe la struttura rialzista di breve termine esponendo il prezzo a scivolate verso il supporto S1 a 55.19. In sintesi, il mercato si trova in una zona di compressione dove la pazienza è l'asset fondamentale, attendendo che il prezzo risolva la contesa attorno al fair value di 60.75 prima di prendere una nuova posizione direzionale aggressiva.

Oil Futures

Nessun attività

Cosa dicono i trader

Breackout e fake out?L'osservazione del grafico aggiornata alla natura algoritmica del canale di regressione lineare ci pone di fronte a uno scenario di "anomalia statistica" molto significativo. La chiusura di venerdì a 61,07 USD ha spinto i prezzi al di fuori della banda superiore del canale di regressione, ovvero oltre le 2 deviazioni standard. In termini statistici, il prezzo si trova ora in un'area dove teoricamente dovrebbe stazionare meno del 5% del tempo, configurando una situazione di estremo ipercomprato rispetto al trend ribassista dominante. Tuttavia, paradossalmente, proprio questa violazione della "normalità" statistica è spesso il segnale anticipatore di una violenta inversione di trend: il prezzo sta correndo troppo velocemente perché il canale di regressione (che è un Lagging Indicators) riesca ad adattarsi.

Siamo in una fase critica definibile come breakout di volatilità. Il fatto che il mercato abbia avuto la forza di chiudere la settimana "fuori scala", bucando il tetto statistico del canale, indica che la pressione in acquisto è talmente forte da invalidare momentaneamente il modello matematico che vedeva il petrolio in un trend discendente. La linea rossa, che solitamente agisce come una barriera elastica respingendo i prezzi verso la media (la linea nera centrale), è stata perforata. Questo suggerisce che non siamo più in una semplice fase di correzione all'interno di un trend ribassista, ma potremmo essere all'inizio di un nuovo impulso rialzista che costringerà presto il canale di regressione a inclinarsi verso l'alto per seguire i prezzi. Il target naturale di questo movimento impulsivo, non essendoci più freni statistici immediati sopra il prezzo, diventa la resistenza statica R2 dei Pivot di Fibonacci a quota 62,75 USD.

Operativamente, la gestione di un trade in questa zona di "escursione esterna" richiede prudenza e reattività. Per chi valuta posizioni long, entrare ora significa scommettere sul momentum puro, ignorando il fatto che il prezzo è statisticamente "caro". La conferma rialzista si avrebbe se il prezzo riuscisse a "camminare" sopra la banda rossa superiore per alcune sessioni, trasformando l'estremo statistico in un supporto dinamico. Se il mercato lunedì aprisse e scambiasse sopra i 61,00 USD senza rientrare nel canale, l'obiettivo sarebbe rapidamente l'area 62,75 - 63,00 USD. Esiste però un forte scenario alternativo per gli operatori che prediligono strategie di Mean Reversion (ritorno alla media). Essendo il prezzo esteso oltre le 2 deviazioni standard, la probabilità statistica di un rientro rapido all'interno del canale è elevata. Se nelle prime battute della prossima sessione dovessimo assistere a una "shadow" (ombra) superiore pronunciata o a una candela rossa che riporta subito le quotazioni sotto la linea rossa (circa area 60,50 USD), si configurerebbe un segnale short da manuale. In quel caso, il mercato avrebbe solo "sporcato" la banda superiore per prendere liquidità, per poi riallinearsi al fair value. Un rientro deciso sotto la banda rossa attiverebbe un target ribassista verso la linea mediana di regressione (la linea nera a 57,55 USD) e successivamente verso il Pivot Point a 58,06 USD. In sintesi, la banda rossa è ora lo spartiacque: restare fuori significa nuovo trend, rientrare significa che la regressione ribassista comanda ancora.

Esiste però un forte scenario alternativo per gli operatori che prediligono strategie di Mean Reversion (ritorno alla media). Essendo il prezzo esteso oltre le 2 deviazioni standard, la probabilità statistica di un rientro rapido all'interno del canale è elevata. Se nelle prime battute della prossima sessione dovessimo assistere a una "shadow" (ombra) superiore pronunciata o a una candela rossa che riporta subito le quotazioni sotto la linea rossa (circa area 60,50 USD), si configurerebbe un segnale short da manuale, considerando che siamo anche sulla R1. In quel caso, il mercato avrebbe solo "sporcato" la banda superiore per prendere liquidità, per poi riallinearsi al fair value. Un rientro deciso sotto la banda rossa attiverebbe un target ribassista verso la linea mediana di regressione e successivamente verso il Pivot Point. In sintesi, la banda rossa è ora lo spartiacque: restare fuori significa nuovo trend, rientrare significa che la regressione ribassista comanda ancora.

WTI: Il Petrolio rompe al rialzo tra tensioni geopolitiche?Analisi Fondamentale: Tensioni Geopolitiche e Shock dell'Offerta

Il mercato petrolifero si trova in una fase di estrema tensione, dove i fondamentali classici (domanda/offerta) stanno lasciando il passo a scenari geopolitici ad alto impatto.

Il Caso Venezuela: L'elemento di maggiore incertezza è rappresentato dall'escalation tra USA e Venezuela. Le speculazioni su un possibile intervento o un inasprimento drastico del conflitto nell'area pongono una minaccia diretta alle più grandi riserve certificate di greggio al mondo. Un'instabilità in questa regione potrebbe causare uno shock dell'offerta immediato, portando il mercato a prezzare un "premio per il rischio" molto elevato.

Scenario Globale: Con il Medio Oriente sempre instabile e l'OPEC+ che mantiene una politica di tagli rigida, il greggio ha poco spazio per scendere. Se il fronte venezuelano dovesse degenerare, potremmo assistere a un vero e proprio supply squeeze.

Analisi Tecnica: Rottura della Trendline e Segnali di Rimbalzo

Osservando il grafico giornaliero (1D), la struttura dei prezzi suggerisce che il mercato sia pronto a reagire violentemente alle notizie:

Breakout della Trendline Discendente: Dopo mesi di compressione sotto la linea di tendenza blu (che partiva dai massimi di agosto), il prezzo ha finalmente effettuato una rottura rialzista. Questo è il primo segnale tecnico di un'inversione di trend di medio termine.

Supporto Solidificato: L'area dei $58,00 si è confermata un "pavimento" psicologico e tecnico molto forte. I minimi crescenti osservati nelle ultime sessioni indicano un accumulo da parte dei compratori.

Livelli Attuali: Il prezzo batte ora $59,34. La candela odierna mostra una decisa volontà di mantenersi sopra la trendline appena violata, trasformando una vecchia resistenza in un nuovo supporto.

Scenari Operativi

Scenario Bullish (Rialzista): La conferma sopra i $60,00 aprirebbe la strada verso i $62,50 prima e i $66,00 successivamente. In caso di notizie drammatiche dal Venezuela, questi target potrebbero essere raggiunti molto rapidamente con un movimento verticale.

Scenario Bearish (Ribassista): Solo un ritorno sotto i $58,00 invaliderebbe la struttura attuale, riportando il WTI in una fase di stagnazione.

Conclusione: Siamo di fronte a una tempesta perfetta: una configurazione tecnica di inversione (rottura trendline) che coincide con un potenziale "Cigno Nero" geopolitico in Venezuela. Il sentiment è passato da neutrale a fortemente reattivo. Monitorare con massima attenzione i volumi e le news di politica estera.

Petrolio e Venezuela: livelli da monitorareA seguito degli ultimi avvenimenti geo-politici in Venezuela per via degli USA si potrebbe assistere ad un ritorno della liquidità e volatilità nei mercati finanziari e in particolar modo nel petrolio.

Il mondo riscopre un Trump che si fa beffa di tutto e di tutti e ci si chiede quale sviluppo per il 2026?

Massimi e minimi decrescenti sono ancora in pieno sviluppo e non ci sono per ora elementi che ci fanno pensare ad un cambio di struttura.

I minimi del 16 dicembre sono i prezzi da non superare per costruire una base di inversione.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

CL continua il trend a ribasso L'orientamento generale del mercato è chiaramente ribassista, come evidenziato dalla price action che si muove all'interno di un canale di regressione lineare discendente. Questo canale, delimitato da due deviazioni standard, incapsula efficacemente la maggior parte dei movimenti di prezzo recenti, fungendo da guida dinamica per il trend. A rafforzare questa visione contribuisce l'indicatore Supertrend, che si posiziona costantemente al di sopra delle candele, confermando la pressione di vendita in atto. Il valore attuale del Supertrend si attesta in area 63,20, rappresentando una prima resistenza dinamica significativa. La tendenza rimarrà formalmente negativa fino a quando i prezzi non riusciranno a chiudere in modo convincente al di sopra di questo livello.

Dal punto di vista operativo, i livelli di supporto e resistenza statici, calcolati con il metodo dei Pivot Point Fibonacci, offrono punti di riferimento cruciali per potenziali ingressi a mercato. Il punto pivot principale (P) per il periodo in esame è situato a 64,78, molto al di sopra dei prezzi correnti e a conferma della debolezza del mercato. In questo contesto, strategie di tipo short potrebbero essere considerate su eventuali rimbalzi verso la parte alta del canale di regressione o in prossimità del primo supporto violato, S1, che potrebbe ora agire come resistenza. Al contrario, per chi cerca opportunità long, un approccio prudente suggerirebbe di attendere segnali di inversione più robusti. Un primo segnale di forza sarebbe un superamento deciso della mediana del canale di regressione e, successivamente, della resistenza dinamica offerta dal Supertrend. Un posizionamento rialzista potrebbe essere valutato in caso di tenuta del supporto S3, con stretti stop loss, o su un più deciso breakout sopra S1, con target iniziale verso il pivot point a 64,78.

L'analisi degli oscillatori fornisce ulteriori spunti interpretativi. Lo stocastico (9,6,3) si trova attualmente in una zona intermedia, non ancora in ipervenduto, suggerendo che potrebbe esserci ancora spazio per un'ulteriore discesa dei prezzi. Un incrocio al rialzo delle sue linee al di sotto del livello di 20 sarebbe un segnale da considerare per possibili rimbalzi di breve termine. L'indicatore di Momentum si muove al di sotto della linea dello zero, confermando la prevalenza della forza dei venditori, anche se non mostra una divergenza marcata che possa preannunciare un'inversione imminente. L'analisi volumetrica, abbinata all'Average True Range (ATR), indica una volatilità relativamente contenuta nelle ultime sessioni, suggerendo una fase di consolidamento all'interno del trend discendente piuttosto che una capitolazione dei prezzi. Un aumento dei volumi in corrispondenza della rottura di un livello di supporto o resistenza chiave fornirebbe una conferma importante sulla direzione futura del mercato. In conclusione, lo scenario prevalente rimane orientato al ribasso, ma la vicinanza a importanti livelli di supporto richiede un monitoraggio attento per cogliere sia opportunità di continuazione del trend che potenziali segnali di esaurimento della spinta venditrice.

USOILZ2025 long pushinglooks like the futures on usoil are pushing on higer levels to take the liquidity where i placed the TP, i recommend taking your 80% on the defined TP and letting the rest of the position go after placing the SL at BE

ULong

Ripresa del trend short? Secondo la mia analisi è possibileDopo un mercoledì e giovedì particolarmente scoppiettanti venerdì il wti decide di predersi una pausa e torna a scendere anche se di poco.

Con un trend di fondo ancora a ribasso come segnato dal canale di regressione e del mancato superamento in chiusura del supertrend, la mia propensione su questo strumento è short, con una possibilità di entrata short con un ottimo R:R. Il target visibile a grafico e molto ambizioso, probabilmente troppo, per cui l'operazione, qualora dovesse andare in profitto verrà gestita in trailing stop.

Sarà da verificare l'apertura questa notte e fare ulteriori valutazioni, ma di base qualora non dovessero esserci movimenti particolari l'idea rimane quella di vendere i minimi di venerdì, con uno stop relativamente stretto sopra i massimi, in modo da limitare al minimo le possibili perdite.

Ripartenza Crude oil?Il Crude Oil ha chiuso un’interessante settimana mostrando una reazione significativa da un livello tecnico che, ormai da tempo, considero chiave.

Il livello dei 55 $, già testato due volte nel corso dell’anno (ad aprile e poi a maggio), ha nuovamente respinto i prezzi durante la scorsa settimana, innescando un rimbalzo che ha riportato le quotazioni sopra area 60$ — soglia rilevante sia dal punto di vista tecnico sia psicologico.

Un passo indietro: perché considero così importante il livello dei 55$?

Come evidenziato anche nelle mie analisi precedenti, si tratta di un supporto inviolato dal 2021, che ha dimostrato più volte la propria capacità di attrarre volumi e generare reazioni direzionali.

Dopo l’ennesima reazione sul livello dei 55 $, il Crude Oil conferma la validità di quest’area come supporto strutturale di medio periodo.

I prezzi hanno inoltre rimbalzato dal pavimento del Supertrend, segnale tecnico che rafforza l’ipotesi di una fase di recupero nel breve.

Sul fronte degli indicatori, il CCI mostra una divergenza rialzista sul timeframe settimanale – non perfetta, ma comunque significativa – che suggerisce un possibile esaurimento della pressione ribassista e un ritorno di interesse da parte dei compratori.

Queste considerazioni, unite al contesto tecnico attuale, delineano uno scenario che offre un interessante rapporto rischio/rendimento per chi valuta un’operatività long nel breve periodo.

La gestione resta semplice e ben definita: uno stop loss dinamico, posizionato sotto area 55 $, permette di mantenere un rischio contenuto e al tempo stesso lascia spazio a un eventuale sviluppo della spinta rialzista che avrà un primo target in area 65$ per poi eventualmente estendere verso area 69,5$.

WTI Prima fase superata

Vedi l'analisi precedente

AGGIORNAMENTO DELLA SITUAZIONE

📢 **ANNUNCIO OPERATIVO** 📢

WTI: "Patience Pays" - La Fase 2 È Iniziata.

DISCLAIMER IMPORTANTE: Questa è la cronaca di un'operazione personale basata sulla mia strategia e viene condivisa a scopo puramente didattico e di analisi. NON è in alcun modo un consiglio finanziario né un invito a comprare o vendere. Il trading comporta rischi significativi. Fate sempre le vostre ricerche (DYOR).

Ragazzi, ci siamo.

Nelle ultime settimane, abbiamo seguito una strategia chiara e disciplinata, divisa in due fasi. Oggi, annunciamo ufficialmente il passaggio dalla prima alla seconda.

FASE 1: L'ATTESA ATTIVA (Conclusa con Successo)

Come sapete, il nostro piano non prevedeva di rimanere fermi ad aspettare. Mentre il mercato continuava la sua discesa, abbiamo seguito la strategia della "Fase 1: Attesa Attiva".

Questo significa che, mentre attendevamo il segnale per l'accumulo a lungo termine, ho sfruttato la debolezza del mercato con operazioni intraday short. Abbiamo cavalcato il trend ribassista, capitalizzando la volatilità e rimanendo sempre in sintonia con il flusso del mercato, senza mai anticiparlo. Questa fase si è conclusa con successo e ci ha permesso di arrivare preparati al momento cruciale.

FASE 2: IL SEGNALE È SCATTATO (Inizio Ufficiale)

Oggi, martedì 14 Ottobre, tutte le condizioni che aspettavamo si sono allineate. I nostri trigger ciclici e temporali hanno dato il via libera.

Annuncio quindi ufficialmente che la "Fase 2: Azione" del piano di accumulazione long sul WTI è INIZIATA.

La violenta discesa a cui abbiamo assistito oggi non solo non ci ha danneggiato – non avendo ancora posizioni long aperte – ma ha rappresentato lo scenario migliore che potessimo sperare. Ci ha offerto la possibilità di iniziare il nostro accumulo a prezzi di gran lunga più vantaggiosi rispetto ai livelli della scorsa settimana.

L'ESECUZIONE È IN CORSO

In linea con il piano, l'azione esecutiva è iniziata:

PRIMO INGRESSO (1/3): Il nostro primo ingresso long del piano di accumulo è stato eseguito ai prezzi attuali, nell'area ~58.15 - 58.20.

GESTIONE: La posizione è ora a mercato, con lo stop loss strategico posizionato a 55.50. Le restanti due tranche di acquisto verranno eseguite solo in caso di ulteriore, significativa debolezza, come da strategia.

CONCLUSIONE

La pazienza ci ha protetto dalla volatilità e ci ha premiato con un'opportunità eccezionale. Ora inizia la fase di costruzione della posizione che ci accompagnerà nei prossimi mesi.

Grazie per aver seguito l'analisi fin qui. Adesso inizia il vero lavoro.

Petrolio in modalità orsoLa dinamica dei prezzi è chiaramente inscritta all'interno di un canale di regressione lineare con pendenza negativa, che delimita con efficacia l'evoluzione del trend discendente a partire dai massimi relativi di fine luglio. Questa struttura suggerisce una pressione di vendita costante e metodica, con i tentativi di rimbalzo che si sono sistematicamente esauriti in prossimità della banda superiore del canale. A conferma di questa debolezza strutturale. L'ultima fase di mercato ha visto i prezzi consolidare al di sotto del Pivot Point trimestrale, situato a $64.16, per poi subire una decisa accelerazione al ribasso. La rottura del primo livello di supporto Fibonacci (S1) a quota $60.89, avvenuta con una candela giornaliera di ampio range e volumi in aumento, rappresenta un'importante conferma della forza del movimento ribassista in atto. Il prezzo si trova ora a testare il supporto successivo (S2) a $58.81. L'oscillatore Stocastico, pur non trovandosi ancora in area di ipervenduto (sotto il livello 20), mostra le sue due linee proiettate verso il basso e ben distanziate, indicando che il momentum ribassista è ancora pienamente attivo e potrebbe avere ulteriore spazio per svilupparsi prima di un potenziale esaurimento tecnico. L'Average True Range (ATR) si mantiene su livelli contenuti, segnalando una volatilità relativamente controllata, sebbene la recente accelerazione abbia leggermente incrementato l'ampiezza media delle oscillazioni. In questo scenario, le strategie operative a favore del trend, quindi di natura "short" (ribassista), appaiono le più coerenti. Un'operazione potrebbe essere valutata ai livelli attuali, a seguito della rottura confermata di S2 e un target successivo identificabile nella parte inferiore del canale di regressione, e in estensione sul supporto S3 a $55.59. Qualsiasi eventuale rimbalzo tecnico verso l'area del supporto appena violato a $60.89, che ora potrebbe agire da resistenza, potrebbe offrire un punto di ingresso alternativo a condizioni più favorevoli. Al contrario, l'apertura di posizioni "long" (rialziste) si configurerebbe come un'operazione marcatamente contro-trend e ad alto rischio. Un investitore con un approccio speculativo potrebbe considerare un acquisto solo in presenza di un chiaro segnale di inversione, come la formazione di un pattern di candele rialziste in corrispondenza di un supporto chiave, quale il livello S2 o S3, idealmente accompagnato da una divergenza rialzista sullo Stocastico. Tuttavia, una strategia rialzista più conservativa e strutturata richiederebbe un'inversione di tendenza più consolidata, ovvero una violazione decisa al rialzo della trendline superiore del canale discendente e il superamento del Pivot Point a $64.16. Fino a quel momento, la pressione dei venditori sembra destinata a rimanere il tema dominante del mercato.

CL1! Possibile rottura del supporto chiave a 59,50 USDIl prezzo del WTI continua a muoversi in un chiaro trend ribassista iniziato nel 2022.

La candela Heikin Ashi di questa settimana chiude in forte rosso, segnando -4,20% e portando le quotazioni in area 60,30 USD.

Sul grafico settimanale:

Entrambe le medie mobili esponenziali (EMA50 a 67,15 USD e EMA200 a 72,02 USD) restano sopra i prezzi e orientate al ribasso.

La zona 59,50 USD rappresenta ora un livello di supporto chiave: una rottura decisa sotto questo livello potrebbe aprire la strada verso i 57,20 USD e successivamente 53,30 USD.

Eventuali rimbalzi sopra i 63 USD sarebbero solo correttivi, con resistenze intermedie a 65,20 USD e 67 USD.

📉 Scenario principale:

Il trend resta ribassista fino a chiusure settimanali superiori a 67 USD.

In caso di breakdown sotto 59,50 USD, il target tecnico di breve periodo si posiziona in area 57 → 53 USD.

WTI PLAN FOR LONG NYMEX:CL1!

📊 **Il Mio Piano di Accumulazione WTI: "Patience Pays" (Ottobre 2025) - Parte 1/3**

***Disclaimer: Questa è la mia analisi personale, non un consiglio finanziario. Condivido il mio piano operativo per confronto e discussione. Fate sempre le vostre ricerche (DYOR).***

------------------------------------

🧭 **QUADRO STRATEGICO**

La mia view si basa sull'analisi ciclica. La mia strategia è attendere il culmine della debolezza attuale per posizionarmi in controtendenza sul ciclo successivo, che mi aspetto essere rialzista.

Il piano è in due fasi:

1️⃣ **FASE 1 (Attesa Attiva):** Operazioni intraday con bias short per sfruttare la volatilità, mentre attendo il segnale per il piano di accumulo.

2️⃣ **FASE 2 (Azione):** Avvio dell'accumulazione LONG in modo frazionato dopo i segnali di fine della pressione short.

**Motto:** "Patience Pays — non anticipare il tempo, ma accompagnarlo."

------------------------------------

📉 **ANALISI RIBASSISTA (SETUP ATTUALE)**

Finché il prezzo resta sotto le resistenze chiave, la mia view di breve è ribassista.

🎯 **Livelli Chiave da Monitorare:**

• `1° Target Price: 59.75`

• `Supporto Critico: 60.10`

• `Estensione Ribassista: 58.90`

• `🧱 Zona Volumetrica Primaria: 55.89 – 57.74`

⚙️ **Condizioni:**

• **Conferma Short:** Rottura valida solo con volumi (230k-360k).

• **Invalidazione Short:** Chiusura daily sopra `64.68`.

📈 **PIANO DI ACCUMULAZIONE LONG (L'ESECUZIONE) - Parte 2/3**

------------------------------------

**I MIEI TRIGGERS DI ATTIVAZIONE:**

1. **Aggiornamento del minimo del 2 ottobre.**

2. **Attendere almeno 6 chiusure daily successive.**

3. **Attivazione alla 7ª candela daily** (data stimata: **13 ottobre 2025**).

**Struttura Operativa:**

• **Finestra di Ingresso:** 13 Ottobre → ~22 Dicembre.

• **Dimensionamento:** Partirò con 3 posizioni (su 5 max).

• **Gestione Profitto (TP1):** Liquidazione parziale su ritorno ai massimi del 26/09.

• **Gestione Rimanente:** Tengo le posizioni fino alla finestra 22 Dic – 26 Gen.

• **Stop Loss:** A due livelli:

- **Stop Tattico:** **58.25** (per le prime posizioni).

- **Stop Strategico:** Zona **53.30 - 54.26** (invalidazione dell'intera idea long).

🌐 **ANALISI INTERMARKET & SINTESI - Parte 3/3**

------------------------------------

**ANALISI INTERMARKET**

Tengo d'occhio Forex (dollaro), Oro e Argento. Una loro divergenza con il WTI sarebbe una potente conferma per la mia tesi long.

------------------------------------

📜 **SINTESI (TL;DR)**

• **Azione:** Ora, operazioni intraday short mentre attendo il setup principale.

• **Setup:** Aspetto una pulizia finale sotto il minimo del 2/10.

• **Trigger Long:** Entrerò in accumulo (dal 13/10) solo alle mie condizioni.

• **Obiettivo:** Posizionarmi all'inizio del prossimo ciclo rialzista di medio termine.

Oil sotto pressione: Rischio estensione ribassistaSettimana negativa per il Crude Oil che, dopo aver violato il supporto chiave in area 61,50$, archivia la settimana sui minimi di periodo.

La situazione tecnica si fa delicata: dopo oltre un mese di congestione laterale tra 66,50$ e 61,50$, il prezzo ha rotto la parte inferiore del range, riattivando le pressioni ribassiste e aprendo la strada a un possibile test dei minimi annuali in area 55$.

Outlook per la settimana entrante: La tenuta del supporto psicologico in area 60$ sarà cruciale: un consolidamento sopra tale livello potrebbe evitare un ritorno sui minimi e favorire un recupero tecnico nel breve termine.

Al contrario, un cedimento deciso dei 60$ aprirebbe la strada verso area 55$, dove il Crude Oil sarà chiamato a testare la solidità dei minimi annuali.

Continua la debolezza del petrolio. Un'analisi approfondita del quadro tecnico del future sul Petrolio Greggio Leggero rivela una fase di debolezza strutturale che richiede un'attenta considerazione per le future strategie operative. Il grafico giornaliero mostra una tendenza discendente inequivocabile, contenuta ordinatamente all'interno di un canale di regressione lineare negativo formatosi a partire dai massimi del terzo trimestre. Attualmente, il prezzo si trova nella parte inferiore di questo canale, avendo violato la linea mediana che in precedenza fungeva da supporto dinamico; tale rottura costituisce un segnale tecnico che rafforza il sentimento ribassista dominante sul mercato. Le sessioni più recenti hanno visto le quotazioni chiudere in prossimità dei minimi, indicando una pressione costante da parte dei venditori. A conferma di questa dinamica, l'indicatore di momentum si posiziona saldamente in territorio negativo, segnalando che la forza motrice dietro al movimento dei prezzi è chiaramente orientata al ribasso. In questo contesto, l'attenzione si sposta sui livelli chiave forniti dai pivot point calcolati con il metodo Fibonacci, che offrono una mappa precisa dei potenziali punti di svolta. Il prezzo si trova ora in una fase cruciale, testando il primo significativo supporto pivot posizionato in area 60,88 dollari. Questo livello non è un semplice supporto, ma un vero e proprio spartiacque per l'azione dei prezzi a breve termine. A sostegno di un possibile rimbalzo da quest'area interviene l'indicatore stocastico, che naviga in piena zona di ipervenduto, suggerendo che la spinta in vendita potrebbe essere vicina a un esaurimento temporaneo. Per un operatore che valuta una posizione long, che sarebbe comunque un'operazione contro-tendenza e quindi ad alto rischio, l'attesa di un segnale di conferma su questo supporto è fondamentale. Un'inversione da 60,88 dollari, magari con una candela rialzista convincente, aprirebbe la strada a un recupero tecnico il cui primo obiettivo naturale sarebbe il pivot point successivo, che funge da resistenza, situato intorno a 64,00 dollari. Quest'ultimo livello assume un'importanza strategica cruciale, poiché rappresenta una forte area di confluenza, data la sua vicinanza con la linea di tendenza ribassista di breve periodo. Nonostante la possibilità di un rimbalzo, lo scenario di continuazione del trend ribassista rimane quello con le maggiori probabilità. Una rottura decisa del supporto pivot a 60,88 dollari, specialmente se accompagnata da un aumento dei volumi di scambio, fornirebbe un potente segnale di debolezza e innescherebbe una nuova ondata di vendite. In tal caso, il percorso verso il basso sarebbe spianato fino al successivo livello di supporto pivot, collocato in area 55,50 dollari. Dal punto di vista operativo, la strategia prevalente rimane quella di assecondare il trend in atto. Le posizioni short potrebbero essere considerate sia sulla violazione confermata del supporto a 60,88 dollari, sia su un eventuale rimbalzo verso la resistenza a 64,00 dollari, qualora il prezzo mostrasse incapacità di superarla. Un fallimento in tale area offrirebbe un punto di ingresso short con un rapporto rischio/rendimento potenzialmente molto favorevole. In conclusione, sebbene l'inerzia del mercato sia palesemente ribassista, il prezzo si trova su un supporto pivot critico. La reazione del WTI a questo livello, interpretata alla luce dei segnali provenienti dallo stocastico e dalla dinamica dei volumi, sarà determinante per la direzione del mercato nelle prossime sedute, rendendo essenziale un attento monitoraggio e una gestione del rischio calibrata sulla volatilità corrente, misurabile attraverso l'ATR.

PETROLIO: Possibilità di ulteriore rialzoIl mercato ha sentito come pavimento la forte area di supporto rappresentata dal rettangolo verde in figura e da quell'area è recentemente ripartito al rialzo con possibilità di ulteriore allungo.

La stagionalità è favorevole per una continuazione del rialzo

Se l'idea ti è piaciuta metti un LIKE/BOOST.

Quanto sopra esposto non è un consiglio finanziario ma la nostra view basata sulla strategia PCTS.

Buon trading!

Prezzo del petrolio, un fattore favorevole a un taglio della Fed1. Un mercato saturo per abbondanza

La produzione mondiale di petrolio raggiunge livelli record con circa 105 milioni di barili al giorno. Gli Stati Uniti ne producono 22 milioni, davanti a Russia e Arabia Saudita (9,6 milioni ciascuno), mentre l’OPEC contribuisce con 27 milioni. A ciò si aggiunge l’aumento delle esportazioni di Brasile, Canada e Argentina. Questo eccesso di offerta mantiene il barile in un intervallo di 65–75 dollari nonostante i conflitti geopolitici.

2. Un petrolio a buon mercato, alleato inatteso contro l’inflazione

Questa situazione rappresenta un vantaggio per le grandi economie importatrici, in particolare gli Stati Uniti. Un petrolio moderato favorisce la disinflazione, alleggerendo la bolletta energetica di famiglie e imprese. A differenza di episodi passati, in cui un forte calo del prezzo del greggio rifletteva un crollo della domanda, l’attuale movimento deriva soprattutto da un eccesso di offerta. Non si tratta quindi di un segnale di recessione, ma di un fattore di sostegno congiunturale.

3. Tendenza ribassista sotto la resistenza a 65$/75$

I segnali grafici confermano questa pressione. Il WTI rimane bloccato sotto i 65 dollari, il Brent sotto i 70–75. Gli indicatori Ichimoku collocano i prezzi sotto la nuvola settimanale, validando una dinamica ribassista. L’analisi delle Onde di Elliott suggerisce un movimento correttivo ancora in corso dalla guerra in Ucraina. In questo contesto, gli investitori istituzionali aumentano le vendite allo scoperto, esercitando ulteriore pressione sui prezzi.

4. La geopolitica come pavimento artificiale

Anche se i fondamentali indicano un calo più marcato, il barile resta sostenuto da un premio di rischio legato alle tensioni in Medio Oriente e nell’Europa orientale. Questo fattore geopolitico rappresenta un elemento rialzista per il prezzo del petrolio.

5. Il ruolo chiave della Fed il 17 settembre

La decisione della Federal Reserve nella riunione del 17 settembre potrebbe modificare la traiettoria del petrolio. Un taglio dei tassi indebolirebbe il dollaro, rendendo il greggio denominato in dollari più attraente per gli acquirenti esteri. Questo meccanismo offrirebbe un sostegno temporaneo ai prezzi, nonostante l’eccesso di offerta. Al contrario, il mantenimento dello status quo rafforzerebbe il biglietto verde, aumentando la pressione ribassista. L’aggiustamento dei prezzi dipenderà quindi in gran parte dalla strategia monetaria della Fed e dall’aggiornamento delle proiezioni macroeconomiche del FOMC.

In sintesi, l’attuale surplus di petrolio agisce come una valvola di sicurezza macroeconomica: frena l’inflazione, sostiene il potere d’acquisto e riduce i costi di produzione. Questa configurazione offre ai mercati occidentali un ambiente più stabile, dando al tempo stesso alla Fed un margine di manovra supplementare.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.