Il prezzo del petrolio (WTI) rimane ribassista sotto i 65 dollarIntroduzione: In un'analisi di mercato che vi abbiamo presentato a metà aprile, abbiamo spiegato che il prezzo del greggio statunitense sul mercato delle materie prime aveva rotto un livello tecnico cardine, il prezzo di 65 dollari al barile di greggio texano (WTI). Essendo il punto di riferimento per il prezzo dell'oro nero negli Stati Uniti, questo ulteriore calo del prezzo del petrolio è molto positivo per la disinflazione statunitense, con l'indice nominale dei prezzi PCE sceso al 2,3% nell'ultimo aggiornamento.

È necessario tenere a mente i due fattori seguenti: il petrolio rimane ribassista finché rimane al di sotto della nuova resistenza tecnica di 65 dollari. Per quanto riguarda i fondamentali ribassisti, essi sono molteplici e riguardano sia l'offerta che la domanda. Infine, ciò consente di essere ottimisti sul fatto che l'inflazione continuerà a scendere, nonostante la guerra commerciale.

1) Domanda e offerta di petrolio: i fondamentali sono ribassisti

I due principali fattori di ribasso del prezzo del petrolio nel segmento energetico del mercato delle materie prime sono i seguenti e riguardano l'offerta di petrolio.

- Nuovi massimi storici della produzione petrolifera statunitense, che potrebbe raggiungere i 28 milioni di barili al giorno entro il 2028 in base alla politica di trivellazione dell'amministrazione Trump. Entro il 2025, la produzione statunitense di petrolio dovrebbe superare i 22 milioni di barili al giorno, pari a oltre il 20% della produzione mondiale (si veda la tabella seguente, tratta dall'ultimo rapporto mensile dell'OPEC). Questa massiccia produzione di petrolio statunitense è la principale spiegazione della tendenza al ribasso del prezzo del petrolio sul mercato azionario.

- A ciò si aggiunge il nuovo aumento della produzione da parte dei Paesi membri dell'OPEC, che insieme rappresentano il 25% della produzione mondiale, e addirittura il 33% se si include la Russia nell'OPEC+. All'interno dei 12 Paesi membri è scoppiata una forte opposizione e il leader tra questi (l'Arabia Saudita, con 9 milioni di barili al giorno da sola) ha deciso di aumentare nuovamente la produzione per vendere di più, aumentare la propria quota di mercato ma anche far scendere i prezzi e quindi “punire” i Paesi membri che non hanno rispettato le quote di produzione negli ultimi mesi (in particolare Iraq e Kazakistan). Questo aumento combinato della produzione da parte di Stati Uniti, Arabia Saudita e Russia sta esercitando una pressione al ribasso sui prezzi.

2) L'analisi tecnica del prezzo del petrolio rivela un messaggio ribassista al di sotto della resistenza a 65 dollari

La rottura del supporto a 65 dollari questa primavera ha quindi forti giustificazioni fondamentali e, secondo la regola chartista del cambio di polarità, questo livello di prezzo costituisce ora un'importante resistenza tecnica.

Solo un ritorno a questo livello, ossia una violazione della resistenza su base di chiusura giornaliera, segnalerebbe un'inversione rialzista del prezzo del petrolio sul mercato azionario.

Conclusione: l'offerta di petrolio (cioè la produzione) continuerà ad avere un effetto ribassista sui prezzi quest'anno. Affinché il prezzo del petrolio possa rimbalzare in modo significativo, sarebbero necessari accordi commerciali tra Stati Uniti e Cina e tra Stati Uniti e Unione Europea per rilanciare le prospettive di aumento della domanda globale di petrolio. In assenza di ciò, il prezzo è tecnicamente ribassista al di sotto dei 65 dollari, con il prossimo supporto principale a 45/50 dollari.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Idee operative QMZ2021

Le vendite dominano il WTI- ANALISI DEL TREND E FASI DI MERCATO

Il Crude Oil lascia i 60$ con direzione ribassista e prosegue la sua discesa, il fascio di medie in h1 si apre al ribasso.

- ANALISI VOLUMETRICA

Nella seconda parte della giornata di ieri sono stati brekkati al ribasso anche i minimi di due settimane fa mettendoci con tanti contratti come evidente dal volume profile sia quello della giornata di ieri che quello settimanale, tanto da metterci entarmbi i POC. Il POC della giornata di ieri è rimasto scoperto ma al momento non dimostra assolutamente la volontà di ricopertura. Il successivo supporto viene identificato nell'area tra 58.80 e 58.55 dove troviamo rispettivamente la LVA mensile e la LVA del profile di qualche settimana fa.

- STRATEGIE E DECISIONE DI TRADING

Dopo la ricopertura del POC a 60.69 avvenuta ieri i prezzi sono quasi giunti sul supporto sopra descritto vediamo se da qui i BID reagiranno riportando i prezzi su, oppure le vendite domineranno ancora rompendo l'area ed a quel punto il target diventerebbe il nacked POC a quota 57.35 e così facendo si andrebbe a ricoprire anche un'ampia zona di inbalace creatasi circa tre settimane fa.

PETROLIO: Può proseguire il rialzoDopo l'impulso al rialzo nella sessione del 9 Aprile si è rientrati all'interno del canale di movimento con possibilità di ritestare la trend line più bassa del canale e da qui dar vita ad un nuovo movimento rialzista sino alla trend line più alta e zona rettangolo rosso dove troviamo delle resistenze.

Target circa 65,5$

Se l'idea ti è piaciuta metti un LIKE/BOOST.

Quanto sopra esposto non è un consiglio finanziario ma la nostra view basata sulla strategia PCTS.

Buon trading!

WTI Trend debole ma non al lungo NYMEX:CL1!

Petrolio WTI

Prezzo attuale: 58,07 USD/barile

Tendenza attuale: Debole con rischio ribassista

Resistenza chiave: 60,50 – se superata, possibile rimbalzo fino a 63

Supporto chiave: 56,20 – se rotto, può accelerare a 53

Osservazioni tecniche: Il trend è chiaramente indebolito. Pressione dalla domanda asiatica incerta. Serve un catalyst forte (es. tagli OPEC) per invertire la tendenza.

Personalmente penso che entro il 12 di Maggio avremo delle conferme molto importanti. Ad ogni modo rimango rialzista per lungo periodo

I livello 53usd e un ottimo supporto ed è già stato testato, non escludo un ritorno nel breve prima del cambio trend

IL WTI TROVA IL SUPPORTO- ANALISI DEL TREND E FASI DI MERCATO

WTI dopo aver trovato supporto nella zona dei minimi dello scorso mese di Aprile, recupera qualcosa e da primi cenni di inversione del trend, in questi momenti sta attaccando l'ultimo massimo, mentre il fascio di medie in h1 vede la 21 tagliare verso l'alto la 100 e la 200.

- ANALISI VOLUMETRICA

Il weekly Lvn (low volume node) al prezzo di 60.17 assume un importante valore poiché già due volte in precedenza ha visto i sellers prendere il controllo riportando il prezzo verso il basso, al di sopra di esso oltre la HVA previous week a quota 60.64 troviamo il POC del mese di aprile ancora nacked che potrebbe fare da calamita per i prezzi.

Il POC settimanale al momento è posizionato ancora nella parte bassa del volume profile che vede la netta divisione dei due high volume node, ovvero le aree dove al mercato in questo momento piace di più scambiare

- STRATEGIE E DECISIONE DI TRADING

Il W-Lvn sopra citato è un trigger per lo scenario long in caso di BAR(breakout,accettazione,retest) per arrivare al target del nacked POC previous month. Lo scenario short al momento lo vedo più lontano perché è palese l'ipervenduto ma comunque è da considerare solo rompe al ribassa tutta l'area a bassi volumi presente sul volume profile settimanale, per giungere sull'HVN(high volume node dove al momento troviamo il POC settimanale.

Se queste analisi ti piacciono e le trovi utili metti un LIKE/BOOST ai vari articoli e segui il mio profilo, così potrò continuare a fare questo lavoro gratuitamente.

Momento molto ribassista per il Crude oilDobbiamo tornare ai primi mesi del 2021 per trovare un crude oil a livelli così bassi; avevamo scenari diversi ed un contesto mondiale decisamente diverso.

Livello 65 era considerato una sorta di livello spartiacque, infatti una volta ceduto c'è stato un affondo, poi il ritest del livello rotto per poi ripiegare in basso fino a chiudere la settimana a 58,38.

Due settimane fa avevo fatto un analisi sulla rottura del livello a 65$ in cui ipotizzavo due possibili scenari ovvero, il pronto recupero del livello 65$ entro fine Aprile, annullando di fatto la rottura (che avremmo in caso catalogato come un evento esogeno), oppure lo scenario tecnico da manuale che avrebbe portato ad un ritest del livello rotto per poi proseguire sulla via del ribasso.

Diciamo che con la chiusura mensile a 58,22 possiamo definitamente confermare lo scenario 2.

Ora a livello volumetrico l'indicatore mi segno ancora un forte livello settimanale in area 58, dove precedentemente segnala che i venditori hanno preso profitto, tuttavia è troppo poco per tentare un long, al contrario non mi stupirebbe vedere un proseguimento del ribasso già da lunedì, per puntare nel medio termine ad un target in area 51$.

WTI senza freni- ANALISI DEL TREND E FASI DI MERCATO

Il WTI prende una piega decisamente ribassista continuando a segnare nuovi minimi rompendo livelli supportivi il nacked POC individuato come target nelle scorse analisi e l'inefficienza è stata chiusa, il fascio di medie si è ben aperto al ribasso e lo spazio per andare giù ci sta ancora fino a minimi del mese di Aprile a quota 54.5.

- ANALISI VOLUMETRICA

Il volume profile settimanale è molto frastagliato e non presenta una forma chiara ma è palese che la parte rossa quella delle vendite sta dominando, il POC weekly è al momento in confluenza con quello di ieri, poichè i BID intorno ai 58$ hanno cercato di metterci una pezza senza però ottenere alcun risultato.

- STRATEGIE E DECISIONE DI TRADING

Piccola premessa spero che tutti voi abbiate preso il trade dato che vi è arrivato sia l'alert che nell'analisi di ieri avevo preannunciato questo possibile scenario alla rottura dei livelli trigger. Per il resto chi è ancora in posizione short il successivo target lo vedo nel POC di qualche settimana fa ancora nacked a quota 56.7.

Per il resto ora attenderei un pò per vedere come si sviluppano le successive dinamica dato che ci sono state tante vendite e magari potrebbe anche respirare un pò attendiamo rimanendo in campana.

Importante supporto rotto per il crude oil ma.....?Il supporto in area 65$ che durava e sosteneva il prezzo del crude oil da ormai 3 anni è stato rotto questo mese, solitamente un ribasso di questo tipo preannuncia un segnale di rallentamento della domanda e spesso anche una recessione in arrivo.

I forti ribassi sono iniziati il 2 Aprile con l'annuncio dei dazi da parte del presidente Trump; infatti in poche sedute i prezzi del crude oil sono passati dai 70$ dollari al barile, fino a scendere ai 55$ dollari, prima di tentare un rapido recupero, anche in scia alla pausa dei dazi annunciata dallo stesso presidente.

Ciò che è interessante valutare ora è il futuro movimento dei prezzi dell'oro nero, infatti un recupero, preferibilmente entro fine mese, della soglia 65$ dollari potrebbe comportare un annullamento del movimento ribassista in corso e rimettere tutto in discussione, al contrario a livello tecnico questo movimento di recupero potrebbe configurarsi come il più classico pullback dopo la rottura ribassista, con successivo ritest del livello, per poi riprendere la via della discesa verso obiettivi più bassi.

Inutile dire che molti di questi movimenti saranno alimentati dalle mosse e dalle dichiarazioni del presidente americano e, di conseguenza, dalle implicazioni economiche che queste avranno, tuttavia ritengo interessante monitorare ciò che avverrà nelle prossime settimane a ridosso del livello spartiacque a 65$.

Un rapido recupero potrebbe riportare i prezzi verso il livello dei 75$ (nel medio termine), al contrario una conferma del cedimento aprirebbe la strada verso ulteriori ribassi che avranno come target 51$ prima ed un secondo obiettivo di medio termine in area 40$.

La soglia tecnica cardine è 65 dollari per il prezzo del petroliIl prezzo del greggio statunitense ha rotto un importante supporto tecnico ad aprile

Il prezzo del petrolio ha dato un allarme tecnico rosso all'inizio di aprile dopo aver rotto un importante supporto di lungo periodo, il tutto in uno scenario fondamentale complicato: la cosiddetta guerra commerciale dei dazi reciproci, le tensioni geopolitiche e le divisioni interne all'OPEC+.

La conseguenza immediata: un brusco calo dei prezzi, il più forte dalla crisi sanitaria del 2020. Questo calo riflette la realtà economica o è il risultato di un eccessivo sentiment negativo?

Il WTI ha sfondato la soglia tecnica dei 65 dollari, un livello cardine che aveva rappresentato il picco di mercato prima della crisi sanitaria dell'inizio del 2020. Questo supporto pluriennale è stato infranto da un mercato spaventato dalla prospettiva di una recessione globale, anche se era stato mantenuto dallo scorso settembre. Ma qui sta la sfumatura: non è la recessione in sé ad agire, ma l'anticipazione di un rallentamento, alimentata dalla quotidiana volatilità politica e commerciale.

A livello fondamentale, il calo del prezzo del petrolio rappresenta diversi fattori:

- L'aumento della probabilità di una recessione economica globale legata all'incertezza del quadro commerciale internazionale prospettico.

- Il nuovo record assoluto di produzione di petrolio negli Stati Uniti e la politica di trivellazione intensiva dell'amministrazione Trump.

- Il forte dissenso all'interno dell'OPEC+, che alla fine ha portato a un aumento dell'offerta di petrolio di oltre 400.000 barili/giorno a partire da maggio, ovvero tre volte il volume inizialmente previsto

- L'incertezza sull'andamento della domanda globale e l'aumento della produzione. È stato questo nuovo rapporto domanda/offerta a far sì che il greggio statunitense rompesse il livello di supporto tecnico dei 65 dollari all'inizio di aprile.

Il livello dei 65 dollari è quindi il perno fondamentale e tecnico per il prezzo del petrolio

Il messaggio è duplice. Dal punto di vista tecnico, il segnale è chiarissimo: il petrolio ha rotto un supporto importante. Dal punto di vista fondamentale, lo scenario di una recessione rimane ipotetico perché i dati economici non lo hanno ancora convalidato. Il mercato sta anticipando, spesso troppo velocemente, spesso troppo duramente.

Un'analisi del prezzo storico del petrolio statunitense mostra che la soglia dei 65 dollari è una sorta di confine tra aspettative economiche ottimistiche e pessimistiche. Chiaramente, se il mercato si mantiene al di sotto di questo livello di resistenza, sarà un segnale di una guerra commerciale ancora lontana dal raggiungimento di accordi commerciali. D'altro canto, un ritorno a 65 dollari segnalerebbe il ritorno a un ambiente di trading stabile e un aumento del prezzo del petrolio verso gli 80 dollari.

Infine, da un punto di vista macro, un prezzo del petrolio inferiore a 65 dollari potrebbe accelerare il processo di disinflazione, avvicinando la FED a un pivot. Il calo del prezzo del petrolio di aprile sul mercato delle materie prime sarebbe quindi una benedizione sotto mentite spoglie.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

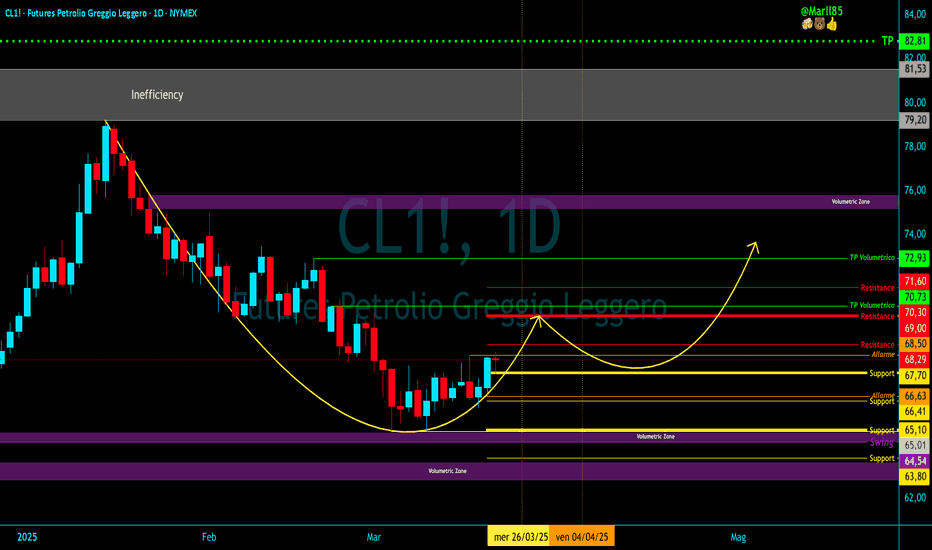

CL1! Futures Petrolio Greggio punta al retest dei 65$ e oltre..?Buon Giovedi 10 Aprile e bentornati sul canale con un nuovo video aggiornamento tecnico sul futures del greggio.

Dopo la rottura del supporto sui 65$ che avevo ipotizzato nel video precedente, il titolo sta cercando ora un re-test di quello stesso supporto.

Non è da escludere però che il prezzo possa fare ben altro...

Buona giornata e grazie per la vostra attenzione

Proiezione mensile WTI Analisi sviluppata tramite software proprietario.

DISCLAIMER

Gli investimenti in strumenti finanziari comportano elevati rischi economici. Chiunque decida di intraprendere tale attività lo fa sotto la propria esclusiva responsabilità.

Le analisi e i contenuti pubblicati in questa pagina hanno esclusivamente finalità didattiche e non costituiscono in alcun modo un invito all’investimento o una sollecitazione al pubblico risparmio.

L’autore della pagina non potrà essere ritenuto responsabile per eventuali perdite, danni diretti o indiretti derivanti dall’utilizzo delle informazioni fornite.

L’attività svolta non costituisce consulenza personalizzata, così come definita dall’art. 1, comma 5-septies del D.Lgs. 58/1998 (TUF), come modificato dal D.Lgs. 167/2007.

L’autore non è a conoscenza delle caratteristiche personali dei lettori, come l’esperienza in materia di investimenti, la situazione patrimoniale, i flussi di reddito/risparmio o la propensione al rischio.

CL1! Oil Petrolio Greggio presto alla prova dei 65$. E poi..?Buon giovedi 3 Aprile e bentornati sul canale con la mia prima video-analisi tecnica sul Petrolio Greggio, che si avvicina sempre di più a quella che a mio parere è una soglia di supporto, quella dei 65$, che necessariamente l'asset dovrà tornare a testare.

Cosa potrebbe succedere a ridosso di quel livello? Scopriamolo insieme con il video di oggi

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

CRUDE OIL / Trade del Mese Se trovi utili queste analisi, ti invito a lasciare un LIKE/BOOST all'articolo e a seguire Intelnos.

Il tuo supporto mi aiuterà a continuare a pubblicare questi estratti gratuiti.

🔒"Estratto Report n°165"

L'area chiave individuata tra i 65 e i 70 dollari si è confermata come un solido supporto, favorendo un'inversione rialzista nei prezzi del petrolio.

La formazione di una Pin Bar sulla candela mensile in questa zona avvalora l'ipotesi di un cambio di tendenza al rialzo.

La conferma può essere rafforzata con l’aggiunta del nuovo indicatore Intelnos® Volatility Band, una metrica proprietaria sviluppata per individuare livelli di prezzo chiave nel mercato.

Ogni fascia colorata evidenzia un potenziale punto di inversione. Il prezzo del petrolio ha nuovamente reagito sulla fascia rossa inferiore, situata proprio in prossimità del supporto chiave.

Mentre la metrica Intelnos® Forecaster y11 continua a dimostrarsi affidabile, con il prezzo che tende a seguire il suo modello stagionale.

Infine, sul fronte geopolitico, il mercato petrolifero si trova in una fase di forte incertezza, influenzato da fattori geopolitici e commerciali. Le sanzioni statunitensi contro l’Iran e i negoziati per la guerra in Ucraina, stanno rimescolando l’offerta globale di greggio, mentre l’OPEC+ si prepara a intervenire per bilanciare eventuali squilibri.

Per accedere ai report completi pubblicati:

➤ Prova 1 mese gratis su Intelnos

La tua guida agli investimenti intelligenti finanziari e crypto.

Risparmia +100 ore al mese di analisi e diventa un investitore più intelligente e redditizio su: Materie prime - Azioni - Obbligazioni - Metalli preziosi - Criptovalute

Crude Oil: Si sale o si scende?Se queste mie analisi ti sono utili ti prego di mettere un LIKE/BOOST all' articolo e seguire questo profilo.

Questo mi permetterà di continuare a fare questo lavoro gratuito.

Buongiorno a tutti,

eccomi qui come sempre per l'analisi settimanale.

Quest'oggi andiamo sul Crude Oil, il petrolio WTI, attraverso l'analisi del contratto future quotato al NYMEX.

In questo caso prendo una view di medio/lungo termine osservando la price action del grafico mensile.

Troviamo una FTW che fa il suo minimo proprio sul livello di supporto importante posto all'incirca in zona 68 $ dove i prezzi hanno spesso creato un rialzo.

Il tipo di struttura che ha fatto arrivare il prezzo su questo livello, supportata da una FTW power ( una delle mie strategie trend following ), sembra però voler darci una opportunità di vendita quindi short.

Da un punto di vista operativo l'idea è quella di cercare un weekly e daily che siano allineati come idea e come price action.

Personalmente quindi sarò all'erta per trovare spunti ribassisti ( trigger/dinamiche ) a conferma di questa mia pianificazione che arriva da un grafico mensile.

Solo ritorni sopra 81,50 fallirebbero il mio scenario.

L'obiettivo è area 54 $.

Anche per oggi è tutto,. vi lascio con un augurio di un buon week end e un buon TRADING SIMPLE!

Il prezzo del Petrolio crollerà a 60$?C'è una possibilità che il prezzo del petrolio scenda a 60 dollari?

Mercoledì, i futures del greggio WTI hanno continuato a salire e si sono attestati intorno ai 68,3 dollari al barile. Questo è stato il terzo giorno consecutivo di guadagni, in mezzo alle crescenti preoccupazioni per le interruzioni nell'approvvigionamento causate dai conflitti in corso in Medio Oriente. L'attacco aereo israeliano su Gaza e la minaccia del presidente americano Trump di responsabilizzare l'Iran per eventuali attacchi degli Houthi nello Yemen hanno aumentato la tensione nella regione e contribuito all'aumento dei prezzi del petrolio.

Una delle principali cause del recente aumento dei prezzi è stata la previsione di un aumento nella domanda da parte della Cina, il più grande importatore di petrolio al mondo. Ciò è dovuto ai suoi piani di stimolo economico e ai dati positivi sull'economia. Tuttavia, il potenziale rialzo dei prezzi potrebbe essere frenato dai progressi nei negoziati di pace tra Russia e Ucraina, che potrebbero portare a un aumento dell'offerta sul mercato globale. Inoltre, si prevede che il presidente americano Trump parlerà oggi con Putin per cercare di porre fine alla guerra in corso tra i due paesi.

Un altro fattore di rischio significativo per il prezzo del petrolio è l'escalation delle tensioni commerciali, che sta preoccupando gli investitori per la crescita economica e la domanda di energia.

Attualmente, il petrolio non sta attraversando un momento positivo, con una diminuzione del 5% nelle quotazioni negli ultimi tre mesi. La causa principale di questa pressione è l'annuncio dell'OPEC+ di aumentare la produzione ad aprile. Inoltre, i mercati si stanno preparando all'impatto dei dazi statunitensi su Canada, Messico e Cina, e alle possibili misure di ritorsione da parte della Cina nei confronti degli Stati Uniti.

Le preoccupazioni per una possibile guerra commerciale globale stanno influenzando il mercato energetico. I timori sono che questo possa danneggiare la crescita economica e ridurre la domanda di energia, il che porta a una situazione di incertezza in cui l'offerta da parte del cartello OPEC sta aumentando mentre la domanda rimane instabile.

Le notizie non sono molto positive, poiché la produzione di petrolio continua ad aumentare. L'Organizzazione dei Paesi Esportatori di Petrolio (OPEC) e i suoi alleati, come la Russia, noti come OPEC+, hanno deciso di incrementare la produzione di petrolio di 138.000 barili al giorno a partire da aprile, una mossa che segna il primo aumento dal 2022. Anche se questo aumento mira a ridurre gradualmente i precedenti tagli alla produzione, ha sollevato preoccupazioni per un potenziale abbondanza di offerta sul mercato.

Il 25% di dazi sulle merci provenienti dal Messico e dal Canada sono entrati in vigore in concomitanza con l'aumento del 10% sui beni cinesi. Come risposta, Pechino ha immediatamente imposto tasse fino al 15% sulle importazioni di prodotti agricoli statunitensi principali. L'attuale situazione porta a una guerra commerciale diffusa e pericolosa, che può influenzare negativamente la crescita economica e le prospettive sulla domanda di petrolio.

Quando si studia il petrolio, è essenziale anche considerare la valuta di scambio, ovvero il dollaro. Nel 2025, prevedo che il dollaro continuerà a rafforzarsi mentre la Fed mantiene i tassi di interesse alti. Questo potrebbe non essere favorevole per i prezzi del petrolio.

Dal punto di vista tecnico, la situazione sul Petrolio è anche peggiore. Il ribasso è accompagnato da volumi superiori alla media e i prezzi rimangono costantemente al di sotto della media mobile a 200 periodi.

Secondo le mie previsioni, il prezzo del petrolio dovrebbe stabilizzarsi intorno a 60$ al barile nei prossimi trimestri.

Supporto chiave per il Crude Oil Il Crude Oil sembra aver trovato una base importante intorno ad area 65/67 dollari, infatti dopo la discesa iniziata a Gennaio sembra che le quotazioni si siano fermate per il momento sul supporto che tanto bene ha fatto negli ultimi anni.

Area 65$ assume rilevanza cruciale per mantenere sostenute le quotazioni del petrolio, infatti è stata testata numerose volte negli ultimi anni ed ha sempre scaturito una reazione dei prezzi; bisogna ritornare indietro di 4 anni per ritrovare i prezzi sotto questo livello.

Come si può vedere nel grafico a livello volumetrico l'area di supporto è ben presidiata da volumi, tuttavia da notare che l'oscillatore in basso non ha ancora fornito un segnale di inversione rialzista, lasciando qualche dubbio sulla tenuta o meno dell'area.

Una tenuta del livello per il 2025 potrebbe significare ancora a livello energetico una tenuta dello scenario inflazionistico, al contrario una discesa potrebbe aprire degli scenari di discesa dei prezzi con conseguente maggiore facilità di taglio dei tassi per le banche centrali.

Greggio in caduta liberaIl mercato del greggio (Light Sweet Crude) segna nuovi minimi di periodo, ad un passo dal miniumo di settembre 2024 segnato in area 62 dollari, dove incrocia un livello di supporto strategico. Stando così le cose, penso che si debba accettare il fatto che, forse, il mercato del greggio non può è al momento pagante come quello di altre materie prime.

C'è un argomento da sostenere a questo proposito ed è quello che i trader continueranno probabilmente a supporre che la recessione, ovviamente, sarà un problema importante, ma prima o poi ci si aspetta un rimbalzo. Quindi questo mercato andrà attenzionato andrà attenzionato da vicino nei prossimi giorni, in attesa di un follow through anticipatore per puntare al recupero di quota 65 dollari.