EURUSD, la ricreazione potrebbe presto finireChart di Capital.Com

La tendenza di lungo periodo è comunque ribassista per il cambio eurusd nonostante il recente rally dell'euro

L'attuale gamba rialzista si è generata dopo l'abbandono da parte dei prezzi di un noioso trading range laterale.

Sul grafico mensile chiaramente il trigger è stata una candela doji, che per la forma che ha si capisce perché possa rappresentare un punto di svolta.

È una candela in cui l'apertura e la chiusura più o meno coincidono, denotando una estrema incertezza sulla direzione da prendere.

Dove c'è incertezza ci può essere inversione.

I prezzi dopo avere abbandonato la parte bassa del canale, hanno accelerato fino alla mediana del canale dove hanno fatto una pausa con un wedge da manuale.

Da manuale è stato anche il breakout avvenuto con volumi esplosivi.

Raccontare il recente passato dei movimenti dei prezzi potrebbe sembrare poco o per niente utile ma l'intento è di fare capire il comportamento di un asset per avere esempi concreti di frattali che possono essere utilmente interpretati per arricchire la capacità di analisi per il futuro.

Sul grafico a 4 ore possiamo ora apprezzare un pattern ancora di pausa, un pennant con asta annessa molto interessante in termini di ricompensa del rischio assunto.

Vista l'estensione spazio-temporale del pattern i tempi dovrebbero essere maturi per il breakout.

Diversamente sarebbe come una minestra calda, se si aspetta troppo la buttiamo.

Idee di trading

Scende la volatilità sui mercatiLa settimana è cominciata con un parziale ritorno dell’appetito al rischio, trascinato dagli indici europei che hanno sovraperformato mostrando importanti segni positivi. Anche Wall Street ha registrato una chiusura sopra l’1%. Le ragioni della ripresa sono le dichiarazioni di Trump, che ha sospeso i dazi nei settori dei computer, elettronica e semiconduttori, sostenendo quindi la ripresa dei giganti della tecnologia, che dipendono dalla Cina per la loro catena di approvvigionamento. Certo, per ora è tutto in divenire e non ci sono certezze che i dazi restino quelli attuali. Tutto potrebbe ancora cambiare.

VALUTE

Giornata di trading range sui principali rapporti di cambio, con l'indice del dollaro che è sceso fino a 98,75 per poi chiudere in area 99,5, in una seduta mista e interlocutoria. Si tratta comunque di prezzi che hanno raggiunto i minimi degli ultimi tre anni, poiché le preoccupazioni per le prospettive economiche e la direzione politica degli Stati Uniti hanno continuato a pesare sul sentiment.

A migliorare leggermente le cose, l'annuncio dell'amministrazione Trump di esenzioni tariffarie per smartphone, computer e altri prodotti tecnologici nell'ambito del nuovo regime tariffario "reciproco". Tuttavia, il Segretario al Commercio Howard Lutnick ha dichiarato che queste importazioni potrebbero ancora essere soggette a imposte separate entro i prossimi due mesi. Nonostante il forte calo del dollaro, Lutnick ha affermato di "non essere preoccupato per il dollaro USA".

La scorsa settimana, l'indice del dollaro è sceso del 3%, poiché le crescenti tensioni commerciali e le preoccupazioni per la crescita hanno spinto gli investitori a disfarsi degli asset statunitensi. I dati di venerdì hanno mostrato che il sentiment dei consumatori statunitensi è crollato ai minimi di oltre tre anni ad aprile. Il dollaro si è indebolito rispetto alla maggior parte delle principali valute, indebolendosi maggiormente rispetto all'euro, yen e valute oceaniche che hanno prontamente reagito al ribasso precedente.

BONDS USA

Il rendimento dei titoli del Tesoro statunitensi a 10 anni si è attestato al 4,43% lunedì, riducendo l'impennata della settimana scorsa, quando aveva toccato un massimo di oltre il 4,5%. I mercati rimangono incerti relativamente al futuro della politica commerciale statunitense e al suo impatto sulla crescita e sulla domanda estera di titoli di debito statunitensi.

Dopo le esenzioni alla Cina, abbiamo assistito a una breve pausa di riflessione nelle vendite di titoli del Tesoro. Tuttavia, permane una forte incertezza, poiché Trump ha avvertito che i futuri dazi su elettronica e semiconduttori verranno comunque approvati. La costante evoluzione dell'entità dei dazi da parte della Casa Bianca ha innescato vendite di titoli del Tesoro statunitensi ad aprile, a sottolineare i dubbi degli investitori sulla sicurezza del debito statunitense, in linea con il netto restringimento degli spread swap.

EXPORT CINA

Le esportazioni dalla Cina sono aumentate del 12,4% su base annua, raggiungendo i 313,9 miliardi di dollari a marzo 2025, ben al di sopra delle previsioni di mercato del 4,4% e in forte accelerazione rispetto all'aumento del 2,3% registrato nel periodo gennaio-febbraio. Si è trattato del più rapido incremento delle vendite all'estero da ottobre scorso, a dimostrazione di un'anticipazione delle esportazioni prima dell'entrata in vigore dei dazi statunitensi.

Nel primo trimestre del 2025, le esportazioni sono aumentate del 5,8% rispetto allo stesso periodo del 2024, raggiungendo gli 853,7 miliardi di dollari. Nel periodo in esame, le spedizioni sono cresciute per prodotti agricoli, fertilizzanti, prodotti meccanici ed elettronici, elettrodomestici, telefoni cellulari e LCD. Al contrario, le esportazioni sono diminuite per terre rare e acciaio.

Tra i partner commerciali, le esportazioni sono aumentate verso gli Stati Uniti, il Giappone, Hong Kong, l'India, il Regno Unito, l'UE e l'Asia, mentre sono diminuite verso la Russia, la Corea del Sud e l'Australia.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

NOTIZIE DELLA SETTIMANAPrincipali notizie della settimana:

MARTEDI'

- Tasso di disoc. (08:00) (GBP🇬🇧)

- Produzione ind. (11:00) (EUR🇪🇺)

- Indice ZEW (11:00) (EUR🇪🇺)

- CPI CANADA (14:30) (CAD🇨🇦)

MERCOLEDI'

- PIL Cinese (04:00) (CNY🇨🇳)

- CPI UK (08:00) (GBP🇬🇧)

- CPI EURO (11:00) (EUR🇪🇺)

- Vendite al dett. (14:30) (USD🇺🇸)

- Tasso d'int. (15:45) (CAD🇨🇦)

- Indice NAHB (16:00) (USD🇺🇸)

GIOVEDI'

- Tasso disocc. (03:30) (AUD🇳🇿)

- Tasso d'int. (14:15) (EUR🇪🇺)

- Jobless claims (14:30) (USD🇺🇸)

VENERDI'

- FESTA (ALL BANK)

Wall Street, recupero temporaneo?Venerdì Wall Street, dopo un inizio poco significativo, ha chiuso positivamente in una settimana che possiamo tranquillamente definire una delle più turbolente degli ultimi anni. A sostenere l’equity sono state le speranze di un potenziale accordo commerciale tra Stati Uniti e Cina, che hanno migliorato il sentiment degli investitori. L'S&P 500 è salito dell'1,8%, il Nasdaq dell’1,9% e il Dow Jones dell’1,56%.

L'ottimismo è cresciuto dopo che la Casa Bianca ha dichiarato che il Presidente Trump è "ottimista" sul fatto che la Cina cercherà un accordo con gli Stati Uniti, nonostante l'intensificarsi delle tensioni commerciali. Questo è avvenuto dopo che il Presidente ha aumentato i dazi sui prodotti cinesi al 145% e la Cina ha reagito con un'imposta del 125% sulle importazioni statunitensi.

Sul fronte economico, gli aggregati dell'Università del Michigan hanno evidenziato un calo del sentiment dei consumatori, giunto al minimo dal 2022, con le aspettative di inflazione che hanno raggiunto un picco mai visto dal 1981. Nel frattempo, la stagione degli utili è iniziata con risultati bancari contrastanti: Wells Fargo è scesa dell'1%, mentre Morgan Stanley ha guadagnato l'1,4% e JPMorgan è balzata del 4% dopo aver registrato ricavi record.

Nel corso della settimana, l'indice S&P 500 è balzato del 5,7%, il Nasdaq è schizzato del 7,3% e il Dow Jones è cresciuto di quasi il 5%, registrando la migliore performance settimanale in oltre un anno, alimentata da un rally storico mercoledì.

VALUTE

Venerdì l'indice del dollaro è sceso di oltre l'1,6% a 98,7, il livello più basso degli ultimi tre anni, con gli investitori che hanno continuato a vendere asset denominati in dollari. Le crescenti tensioni commerciali e le preoccupazioni per le ricadute economiche sull’economia USA hanno pesato pesantemente sul sentiment.

Venerdì, il ministero delle finanze cinese ha annunciato l'intenzione di aumentare i dazi sulle importazioni statunitensi al 125%, rispetto al precedente 84%, in diretta ritorsione per la decisione di Washington di aumentare i dazi sui prodotti cinesi fino al 145%. Inoltre, gli Stati Uniti mantengono un dazio del 10% sulle importazioni dalla maggior parte dei paesi e continuano a imporre un dazio del 25% su acciaio, alluminio e automobili.

Mentre la tregua di 90 giorni annunciata dal presidente Trump ha brevemente riacceso le speranze di una ripresa dei negoziati commerciali, i timori di una recessione stanno aumentando. Il dollaro si è indebolito principalmente nei confronti dell'euro e dello yen, ed è sceso al minimo degli ultimi 14 anni nei confronti del franco svizzero. Nel corso della settimana, il dollaro è sceso finora del 2%, sulla buona strada per il suo maggiore calo settimanale da novembre 2022.

Dai massimi di giornata di 1,1474, l’euro ha corretto fino a 1,1280, in una giostra caratterizzata da altissima volatilità e bassa liquidità, per poi chiudere a 1,1360 venerdì sera. La sensazione è che ci sia ancora spazio al rialzo e, in assenza di freni, potremmo vedere presto anche 1,1500 e 1,1580 area. Certo, c’è molto ipercomprato di euro, ma a dire la verità, i grafici di medio e lungo periodo sembrano evidenziare ancora molto spazio al rialzo.

Gli altri cambi contro dollaro sembrano andare a ruota della moneta unica, che sale più per debolezza del dollaro che per forza propria. Impressionante la forza del franco svizzero che contro dollaro è arrivato a 0,8100, il minimo degli ultimi 15 anni. E non sembra finita. EurChf vicino ai minimi a 0,9260.

TREASURY, RENDIMENTO AL 4,5%

Venerdì, il rendimento dei titoli del Tesoro statunitensi a 10 anni è balzato di circa 10 punti base, superando il 4,5%, raggiungendo il livello più alto da metà febbraio. I rendimenti sono saliti di oltre 50 punti base, segnando la più forte svendita settimanale sul mercato obbligazionario statunitense da settembre 2019.

La flessione dei titoli del Tesoro si è aggravata con il crescente allontanamento degli investitori dagli asset statunitensi, segnalando una potenziale erosione della fiducia nel tradizionale status di bene rifugio del debito pubblico statunitense. La svendita avviene in un contesto di crescenti tensioni commerciali e preoccupazioni per le prospettive degli Stati Uniti, con timori di recessione e di elevata inflazione.

Nel frattempo, nuovi dati hanno contribuito ad aggravare il quadro fosco. La fiducia dei consumatori dell'Università del Michigan è crollata ad aprile, raggiungendo il livello più basso dal 2022, mentre le aspettative di inflazione a un anno sono salite a livelli mai visti dal 1981.

SORPRESA PREZZI ALLA PRODUZIONE

I prezzi alla produzione negli Stati Uniti sono diminuiti inaspettatamente dello 0,4% su base mensile a marzo 2025, il primo calo dell'indice dei prezzi alla produzione (PPI) da ottobre 2023, dopo un aumento dello 0,1% a febbraio e rispetto alle previsioni di un aumento dello 0,3%. I prezzi dei beni sono diminuiti dello 0,9%, anche in questo caso il calo maggiore da ottobre 2023, principalmente a causa di un calo dell'11% della benzina. Anche i prezzi degli alimentari, oltre a gasolio e carburante per aerei, sono diminuiti.

Inoltre, i costi dei servizi sono diminuiti dello 0,2%, il calo maggiore da luglio 2024, trainato da un calo dell'1,3% nel commercio all'ingrosso di macchinari e veicoli. I costi per i servizi ai passeggeri delle compagnie aeree, la vendita al dettaglio di generi alimentari, la vendita al dettaglio di abbigliamento, gioielli, calzature e accessori, la vendita al dettaglio di automobili (parziale) e l'affitto di camere sono tutti scesi.

Nel frattempo, i prezzi alla produzione principali sono diminuiti dello 0,1%, al di sotto delle previsioni di un aumento dello 0,3%. Su base annua, i prezzi alla produzione sono aumentati del 2,7%, il minimo in sei mesi, rispetto alle previsioni del 3,3%. Anche il tasso di interesse di base annuo è rallentato al 3,3% dal 3,5%.

DATI DELLA SETTIMANA

Inizia un’altra settimana che sarà ancora caratterizzata da alta volatilità e movimenti erratici. Gli operatori, oltre ad analisti e investitori, continueranno a monitorare gli sviluppi sul fronte commerciale. L'incertezza sull'impatto dell'escalation dei dazi, in particolare sull'economia statunitense, continua a offuscare il sentiment e ad alimentare la volatilità tra le diverse classi di attività.

Allo stesso tempo, si intensificherà la stagione degli utili statunitensi, con la pubblicazione dei risultati di importanti istituzioni finanziarie, tra cui Goldman Sachs, Bank of America e Citigroup, oltre a Johnson & Johnson, Abbott Laboratories, American Express, Blackstone, UnitedHealth Group e Netflix.

Nel calendario economico, i dati chiave pubblicati includeranno le vendite al dettaglio e la produzione industriale negli Stati Uniti, i dati sulla crescita del PIL del primo trimestre in Cina, l'indice ZEW del sentiment economico tedesco, i dati sull'inflazione e sul mercato del lavoro nel Regno Unito e i dati sull'indice dei prezzi al consumo di Giappone e India.

Nel frattempo, diverse importanti banche centrali dovrebbero annunciare le loro decisioni politiche, tra cui la Banca Centrale Europea, la Banca del Canada, la Banca Centrale della Turchia e la Banca di Corea.

Buona settimana.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

EUR/USD: Correzione ribassista seguita da un movimento al rialzoCosa sta succedendo?

La coppia EUR/USD ha chiuso la settimana precedente a 1.1480 dopo un forte rally, ma i segnali tecnici indicano una probabile correzione a breve termine prima di una ripresa rialzista.

Analisi Tecnica

1️⃣ Correzione verso supporti chiave

L'RSI si trova in zona di ipercomprato, segnalando una possibile pressione ribassista a breve termine.

Divergenze RSI - Prezzo.

Si può notare una divergenza ribassista tra RSI e Prezzo. Tale divergenza spesso indica una probabile movimento ribassista

2️⃣ Potenziale inversione rialzista

Le medie mobili presentano una configurazione rialzista.

La media mobile veloce ha incrociato lunedì 07/04 la media mobile lenta al rialzo. Fino a che non avviene un ulteriore incrocio ribassista il trend è chiaramente al rialzo.

Zona di supporto 1.12-1.1150.

Questa fascia rappresenta un'area critica dove il prezzo potrebbe trovare una base per un rimbalzo. Si tratta di un livello di supporto storico e tecnico.

Piano Operativo

📉 Fase 1 - Correzione

Ingresso short. Entrata 1,1350 - 1,13 Target: 1.1200 - 1.1150.

Stop Loss: sopra 1.1480.

📈 Fase 2 - Ripresa rialzista

Ingresso long. Rimbalzo in zona di supporto 1.12-1.1150.

Target primario: 1.1480. Target secondario: 1.1650.

Stop Loss: sotto 1.11.

Conclusione

La combinazione di fattori tecnici (supporti chiave, divergenza RSI) crea una doppia opportunità con elevato rapporto rischio/rendimento. La strategia a due fasi permette di sfruttare sia la correzione che il trend primario rialzista. Fate sempre le vostre analisi ed approfondimenti. Gestite in modo oculato il rischio.

Super EURO, rompe a rialzo con ottimi volumi l'area di 1.12 L'euro ha finalmente superato e in velocità la resistenza che andava ad 1.12 a 1.1250 circa.

Il trend è ben posizionato a rialzo, con una regressione lineare che si mantiene inclinata positivamente e con il prezzo che è uscito superiormente dell'intervallo di confidenza pari a 2 deviazioni standard, altro segnale di grande forza della moneta europea sul dollaro.

Attualmente penso che il prezzo potrebbe rintracciare per poi ripartire. Aspetto un eventuale rintracciamento nell'area definita ad inizio analisi per iniziare la costruzione di una posizione long di lungo periodo. Ovviamente, il rintracciamento non dovesse versificarsi mi riservo di entrare sulla rottura dei massimi di venerdì, con size ridotte per un eventuale incremento in mediazione in caso dovesse verificarsi un rintracciamento dopo tale rottura.

Solitamente non medio il prezzo quando la posizione è in perdita, o meglio lo faccio solo quando la gestione del rischio e la strategia lo prevedono dell'inizio, mantenendo l'esposizione e rischio massimo predeterminati.

RIASSUNTO DELLA SETTIMANA: 7-11 aprileRiassunto della settimana 7-11 aprile:

- Le vendite al dettaglio europee salgono al 2,3%

- La banca centrale neozelandese taglia i tassi di 25 punti base

- L'inflazione americana scende al 2,4%, più bassa delle aspettative

- Cresce all'1.4% il pil del Regno Unito

- Le aspettative di inflazione del Michigan salgono ai massimi dal 1991

Andamento delle valute:

- CHF è stata la top perfomer della settimana

- USD è stata la valuta più debole della settimana

Approfondimento:

DAZI AMERICANI:

Smartphone e computer sono tra i molti dispositivi e componenti tecnologici che saranno esentati dalle tariffe reciproche imposte dal presidente Donald Trump, secondo le nuove linee guida della US Customs and Border Protection.

La guida, emessa nella tarda serata di venerdì, arriva dopo che Trump all'inizio di questo mese ha imposto tariffe del 145% sui prodotti provenienti dalla Cina.

Rotto massimo che durava da 3 anni per Euro-Dollaro Buon pomeriggio, nuova fiammata dell'Euro nei confronti del Dollaro che rompe anche area 1,12 per spingersi quasi a ridosso del livello 1,15 prima di ripiegare leggermente e chiudere la settimana ad 1,1358.

Impressionante, non trovo altre parole per spiegarlo, anche perchè stiamo parlando di un cross valutario e non di una azione o di una crypto.

Ora cerchiamo di ragionare, con gli strumenti a nostra disposizione, su cosa potrà accadere nei prossimi giorni/settimane.

La dashboard in basso a sinistra parla chiaro, forza dell'Euro su tutti i timeframe e debolezza Dollaro sugli stessi; solitamente però quando si presentano queste situazioni così estreme potremmo essere in presenza di qualche eccesso che, almeno nel breve, potrebbe essere riassorbito (la linea rossa verticale segna la presenza di una forte area di resistenza).

L'oscillatore in basso segnala la presenza di ipercomprato senza tuttavia ancora uncinare al ribasso, di conseguenza potrebbe ancora continuare negli eccessi.

A livello tecnico-volumetrico ci sono alcune cose da segnalare:

- È stato violato 1,12 che ha respinto le quotazioni per ben due volte negli ultimi anni e non veniva superato dal lontano Febbraio 2022.

- Tuttavia siamo a ridosso di un livello che rappresenta un forte ostacolo volumetrico e, almeno per il momento, dovrebbe fermare ulteriori salite.

Quindi cosa possiamo aspettarci per la prossima settimana? Il trend è certamente long, penso nessuno lo metta in dubbio, tuttavia come scrivevo all'inizio, la salita è stata forte e repentina, quindi una pausa sarebbe salutare per permettere al trend in atto di scaricare gli eccessi; livello 1,12/1,115 potrebbe rappresentare un buon supporto iniziale dove ricaricare le pile per accumulare qualche piccola posizione long che avrà come target area 1,15 prima ed 1,18 infine (entro qualche settimana).

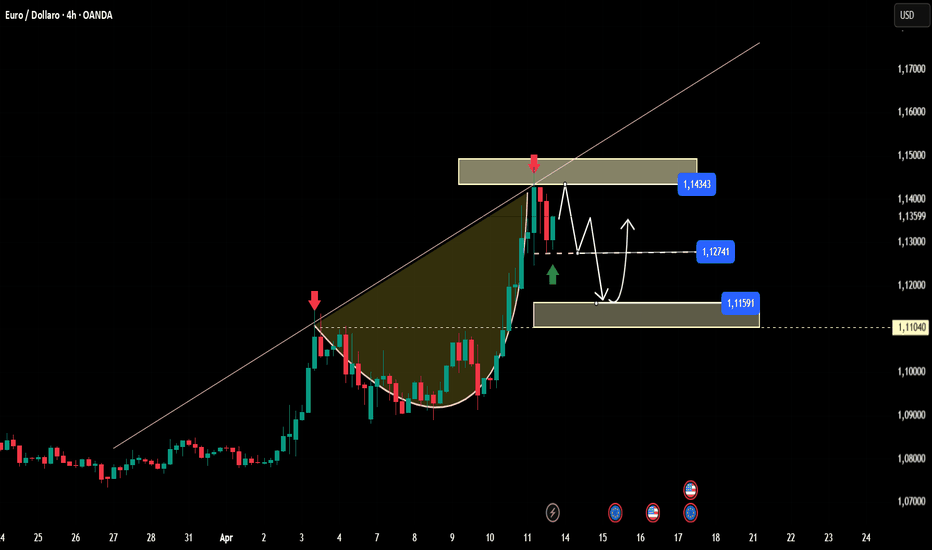

EURUSD: Preparando il manico per un nuovo slancio?Il grafico a 4 ore di EURUSD mostra che il prezzo ha completato un forte movimento rialzista, uscendo da un modello di accumulo a “tazza” e sta ora testando un'importante area di resistenza intorno a 1.14343. Questa zona corrisponde anche all'incrocio con la linea di tendenza rialzista di lungo periodo, che in passato ha agito come resistenza chiave.

Analisi tecnica:

- Dopo l’impulso rialzista, il prezzo sta formando un’area di accumulazione superiore, con la possibilità di sviluppare il manico del modello “cup and handle”

- Le medie mobili EMA34 e EMA89 si trovano ancora al di sotto del prezzo, fungendo da solido supporto al trend rialzista.

- Due aree di supporto da monitorare: 1.12741 e 1.11591. Se il prezzo dovesse ritestare queste zone e rimbalzare, il pattern di continuazione rialzista verrebbe confermato.

Fattori fondamentali di supporto:

- Il dollaro statunitense è sotto pressione dopo le dichiarazioni del Presidente Trump riguardo nuove tariffe contro la Cina e altri paesi, alimentando i timori di una nuova guerra commerciale.

- Questo scenario spinge gli investitori a rifugiarsi in asset alternativi come l’oro e l’euro, sostenendo così la tendenza rialzista di EURUSD.

EURUSD.... ma davvero sta succedendo questo? longtermUno scenario che diverrebbe davvero significativo. Tale livello (1,20) funge da resistenza dal 2018. Toccato nel 2021,un terzo tocco potrebbe aprire a scenari davvero storici. Un cambio eur/usd FPMARKETS:EURUSD che diverrebbe molto importante nella disparità delle contrattazioni e nell economia globale, aprendo di fatto la possibilita che € torni ai prezzi del 2009 a 1,36. Molto vicino ai massimi speculativi che avvennero a 1,55

EURUSD / FIBER - SUPERATA resistenza 1.1200 - DIREZIONE 1.15000?La coppia EUR/USD ha recentemente superato la resistenza psicologica di 1,12, spingendosi verso l'obiettivo successivo in area 1,15. Questo movimento rialzista è stato alimentato da diversi fattori, tra cui un indebolimento del dollaro statunitense dovuto alle politiche commerciali e monetarie.

I

noltre, le politiche commerciali degli Stati Uniti, inclusi l'introduzione di dazi e altre misure protezionistiche, hanno sollevato preoccupazioni riguardo all'impatto sull'economia interna. Queste preoccupazioni hanno influenzato negativamente la fiducia dei consumatori e degli investitori, contribuendo ulteriormente all'indebolimento del dollaro.

L'indebolimento del dollaro ha reso l'euro più attraente per gli investitori, spingendo la coppia EUR/USD oltre la soglia di 1,12. Se la tendenza rialzista dovesse continuare, i prossimi livelli di resistenza da monitorare si trovano a 1,13 e 1,14. Un eventuale superamento di questi livelli potrebbe aprire la strada verso l'obiettivo di 1,15.

È importante sottolineare che le dinamiche dei mercati valutari sono influenzate da una molteplicità di fattori economici e geopolitici. Pertanto, gli investitori dovrebbero rimanere vigili e monitorare gli sviluppi economici e le dichiarazioni delle principali banche centrali per valutare le possibili evoluzioni della coppia EUR/USD.

Vendite di Titoli di Stato: Le preoccupazioni riguardo alle politiche fiscali e ai crescenti deficit hanno portato a vendite di titoli di stato americani. Questo ha causato un aumento dei rendimenti obbligazionari e ha scosso la fiducia dei consumatori e degli investitori, contribuendo all'indebolimento del dollaro.

Le borse scendono nuovamenteCrollo degli indici USA ieri, con l'S&P 500 in calo del 3,5%, il Nasdaq 100 del 4,3% e il Dow Jones in calo di circa il 2,5%. Il calo arriva in seguito al rally storico di mercoledì, stimolato dall'annuncio del Presidente Trump di una riduzione del 10%, per un periodo di 90 giorni, dei dazi per la maggior parte dei partner commerciali statunitensi, esclusa la Cina, al fine di consentire i negoziati. I dazi sui prodotti cinesi, tuttavia, rimarranno al 125%.

Nonostante la pausa, si prevede che la volatilità del mercato persisterà, poiché gli investitori rimangono cauti in un momento di incertezza generale e valutano eventuali ricadute economiche più ampie, in particolare per l'economia statunitense. Nel frattempo, sul fronte dei dati, tutte le componenti chiave dell'indice dei prezzi al consumo sono risultate inferiori alle aspettative. Sebbene non vi siano ancora sorprese positive nei dati sull'inflazione, si prevede che il pieno impatto dei dazi recentemente imposti si farà sentire nei prossimi mesi. Separatamente, le richieste iniziali di sussidi di disoccupazione sono state in linea con i dati delle settimane precedenti. I settori tecnologico ed energetico hanno registrato i maggiori perdenti.

VALUTE, IL DOLLARO PERDE QUOTA

Giovedì, l'indice del dollaro è sceso di oltre il 2% a 101,4, toccando il minimo degli ultimi sei mesi, a causa dei dati più deboli sull'inflazione e in assenza di qualche ulteriore rassicurazione da parte dell’Amministrazione USA sul calo dei dazi. Nella notte poi l’indice è sceso addirittura fino a 99,33, un altro 2% e minimo degli ultimi 18 mesi.

L'indice dei prezzi al consumo core è aumentato solo del 2,8% su base annua, il ritmo più lento da marzo 2021, confermando comunque una tenuta dei prezzi che potrebbe impedire alla Fed di ridurre il costo del denaro. Ciò è avvenuto in concomitanza con la decisione del presidente Trump di ridurre i dazi più elevati sulla maggior parte dei partner commerciali statunitensi per 90 giorni, sebbene la Cina si trovi ancora ad affrontare un'aliquota elevata del 145%.

Gli Stati Uniti continuano ad applicare un dazio di base del 10% su larga scala, con esenzioni per settori chiave come semiconduttori, farmaceutica ed energia, mentre auto e metalli sono ancora soggetti a un'imposta del 25%. Anche l'UE ha sospeso i nuovi dazi per 90 giorni per consentire i negoziati. Allo stesso tempo, il calo dei rendimenti dei titoli del Tesoro e il rafforzamento delle valute rifugio come lo yen e il franco svizzero hanno aumentato la pressione sul dollaro.

EurUsd nella notte ha toccato quasi 1,1400, in un free fall che non si vedeva dal 2022. I target, a questo punto, sono posti a 1,1490 e 1,1600, nel caso di panic selling di dollaro. UsdCad a 1,3960 con obiettivi di ulteriori 100 pips almeno. UsdJpy a 143,60 con target a 141,30-40.

JOBLESS CLAIMS

Le richieste iniziali dei sussidi di disoccupazione negli Stati Uniti sono aumentate di 4.000 unità rispetto alla settimana precedente, raggiungendo quota 223.000 nella prima settimana di aprile, in linea con le aspettative del mercato, mantenendosi ai livelli storicamente bassi registrati da marzo. Nel frattempo, le richieste di sussidio di disoccupazione presentate nell'ambito dei programmi per i dipendenti del governo federale, sottoposti a un attento esame a causa dei licenziamenti da parte del Dipartimento per l'Efficienza Governativa (DOGE), sono aumentate, ma sono diminuite di 56 unità, attestandosi a 508, il numero più basso dall'insediamento del Presidente Trump. Nonostante il calo, le segnalazioni secondo cui molti licenziamenti da parte del DOGE sono stati effettuati con indennità di buonuscita impediscono ai dipendenti di richiedere i sussidi immediatamente dopo il licenziamento.

CPI IN CALO

Il tasso di inflazione annuale negli Stati Uniti è sceso per il secondo mese consecutivo al 2,4% a marzo 2025, il livello più basso dal settembre 2024, in calo rispetto al 2,8% di febbraio e al di sotto delle previsioni del 2,6%. I prezzi della benzina e dell'olio combustibile sono diminuiti ulteriormente, mentre i prezzi del gas naturale sono aumentati in modo significativo. L'inflazione ha rallentato anche per l'edilizia abitativa, auto e camion usati e trasporti, mentre i prezzi dei veicoli nuovi sono rimasti invariati. D'altra parte, l'inflazione ha accelerato per i prodotti alimentari.

Rispetto al mese precedente, l'indice dei prezzi al consumo è diminuito dello 0,1%, il primo calo da maggio 2020, rispetto alle aspettative di un aumento dello 0,1%. L'indice dei prezzi dell'energia è sceso del 2,4%, poiché il calo del 6,3% della benzina ha più che compensato gli aumenti dell'elettricità (0,9%) e del gas naturale (3,6%). Nel frattempo, l'inflazione core annua è scesa al 2,8%, il livello più basso da marzo 2021, al di sotto delle previsioni del 3%. Su base mensile, l'indice dei prezzi al consumo core è aumentato dello 0,1%, al di sotto delle aspettative dello 0,3%.

Buona giornata!

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

INFLAZIONE USAL'inflazione dei prezzi al consumo USA è diminuita più del previsto a marzo, scendendo al 2,4%.

Il crollo dei prezzi dell'energia ha contribuito a mantenere l'inflazione contenuta, poiché un calo del 6,3% dei prezzi della benzina ha contribuito a determinare un calo più ampio del 2,4% dell'indice energetico.

I prezzi delle uova sono aumentati di un altro 5,9% e del 60,4% rispetto a un anno fa.

Inoltre, i prezzi degli alloggi, tra le componenti più ostinate dell'inflazione, sono aumentati solo dello 0,2% a marzo e del 4% su base 12 mesi, il guadagno più piccolo da novembre 2021.

EURUSD / Fiber PoV - 1.12000 in ARRIVO???La coppia di valute EUR/USD sta attualmente avvicinandosi al livello di resistenza situato tra 1,1190 e 1,1200. Questo intervallo è stato identificato come una zona critica in precedenti analisi tecniche, dove il superamento potrebbe aprire a ulteriori rialzi.

Considerando l'andamento recente, è possibile che il prezzo raggiunga e testimoni questa resistenza. Qualora il livello venga effettivamente raggiunto, potrebbe rappresentare un'opportunità per posizioni short, in previsione di una possibile inversione ribassista.

Per valutare la probabilità di successo di tale strategia, è fondamentale monitorare indicatori tecnici come l'RSI (Indice di Forza Relativa). Un RSI che si avvicina o supera il valore di 70 potrebbe indicare condizioni di ipercomprato, rafforzando l'idea di una possibile correzione al ribasso.

Tuttavia, è importante sottolineare che le condizioni di mercato possono evolvere rapidamente. Eventi economici imprevisti o cambiamenti nel sentiment degli investitori possono influenzare significativamente l'andamento del cambio. Pertanto, mentre l'analisi tecnica offre indicazioni utili, le probabilità di successo di una posizione short al livello di 1,12 non possono essere quantificate con precisione. Si consiglia di adottare una gestione del rischio adeguata e di rimanere aggiornati sugli sviluppi economici e geopolitici che potrebbero influenzare il mercato.

[RIFIUTO DI CANDELA SPIEGATO SEMPLICE]Un rifiuto di candela (in inglese candle rejection) nel forex trading è un segnale di possibile inversione o rifiuto di un livello di prezzo importante, come un supporto o una resistenza. È una candela che, durante la sua formazione, ha toccato un certo livello ma poi è stata respinta dai trader, lasciando una lunga ombra (wick) e un corpo relativamente piccolo.

CARATTERISTICHE DI UN RIFIUTO DI CANDELA :

• Lunga ombra (superiore o inferiore): indica che il prezzo ha cercato di andare in una direzione ma è stato respinto con forza.

• Corpo piccolo: il prezzo di apertura e chiusura sono vicini tra loro.

• Contesto importante: avviene su livelli chiave, come zone di supporto/resistenza, Fibonacci, trendline, ecc.

TIPI COMUNI DI CANDELE DI RIFIUTO :

• Pin bar (o candela a martello / shooting star): è la più classica candela di rifiuto.

• Se ha lunga ombra inferiore e appare su un supporto → possibile inversione verso l'alto (bullish rejection).

• Se ha lunga ombra superiore e appare su una resistenza → possibile inversione verso il basso (bearish rejection).

ESEMPIO PRATICO :

Immagina che EUR/USD stia salendo e tocchi una resistenza a 1.1000.

Forma una candela con:

• Apertura: 1.0980

• Massimo: 1.1100

• Chiusura: 1.0940

La candela ha provato a superare 1.1000 ma è stata respinta, formando

un'ombra superiore lunga. Questo può essere interpretato come segnale

di vendita, perché i compratori non hanno avuto la forza di rompere quel livello.

Inizia una nuova guerra fredda?Il Nasdaq 100 è balzato di oltre 12 punti percentuali, mentre l'S&P 500 e il Dow Jones hanno guadagnato rispettivamente il 9,5% e l’8% dopo che il Presidente Trump ha annunciato che gli Stati Uniti avrebbero ridotto tutti i dazi reciproci al 10% per un periodo di 90 giorni.

A sua volta, il Presidente ha provocato un aumento della tensione con la Cina, aumentando i dazi al 125% in risposta alla precedente ritorsione cinese. I mercati festeggiano, ma in realtà ci sono incognite importanti. La prima è relativa alla nuova guerra fredda tra Cina e Stati Uniti, il che non è un bel segnale.

Il negoziato diventa a questo punto cruciale, se non si vuole inasprire ulteriormente un rapporto che già ora sembra compromesso. Speriamo almeno rimanga confinato al commercio. In tarda serata, qualche spiraglio quando Trump ha affermato di voler parlare con Xi Jinping.

RENDIMENTI IN RIBASSO

Il rendimento del titolo del Tesoro statunitense a 10 anni si è ritirato dal massimo della sessione, attestandosi intorno al 4,3%, in seguito all'annuncio del Presidente Trump di una riduzione di tutti i dazi reciproci al 10% per 90 giorni con effetto immediato.

Allo stesso tempo, i dazi sulle importazioni cinesi sono stati aumentati al 125%, rispetto al precedente 104%. Nel frattempo, il Tesoro statunitense ha messo all'asta 39 miliardi di dollari in titoli decennali, con una risposta robusta del mercato, creando le condizioni per una ripresa dei prezzi degli asset di rischio.

All'inizio della sessione, il rendimento era aumentato fino a 20 punti base, attestandosi al 4,5%, riflettendo la crescente ansia degli investitori in seguito all'annuncio dei dazi da parte di Trump. Le preoccupazioni sono state ulteriormente alimentate dalla ritorsione della Cina, che ha imposto un ulteriore dazio del 50%, nonché dall'approvazione da parte dell'UE di dazi su beni statunitensi per un valore di 21 miliardi di euro.

Le segnalazioni di liquidazioni di posizioni dall’estero hanno alimentato i timori che i titoli del Tesoro USA potessero perdere il loro tradizionale status di bene rifugio. Per ora, pericolo scongiurato.

VALUTE

Il risk on torna prepotentemente a farsi vedere sul mercato, finalmente verrebbe da dire, con CHF e JPY in ritirata mentre sono tornate a reagire le oceaniche. Si osservano contro movimenti impulsivi, specialmente da parte dei cross EUR/NZD, EUR/AUD, NZD/CHF in decisa e violenta correzione.

Anche se riteniamo che la tensione non si sia ancora esaurita e vedremo ancora movimenti erratici, per il momento il mercato sembra aver trovato un suo equilibrio. Lo dimostrano anche le majors, con EUR/USD ancorato tra 1.0900 e 1.1100, Cable nella forbice 1.2730-1.2940 e JPY che ha trovato un suo trading range compreso tra 144.00 e 148.30.

Discesa per il USD/CAD che sembrerebbe voler attaccare 1.4030.

LE MINUTE DELLA FED

I responsabili delle politiche della Fed si aspettavano un aumento dell'inflazione quest'anno a causa dell'impatto dei dazi elevati, pur riconoscendo una notevole incertezza sull'entità e la persistenza di questi effetti, come mostrato dai verbali dell'ultima riunione del FOMC di marzo 2025.

Allo stesso tempo, la maggior parte dei funzionari ha sottolineato la possibilità che le pressioni inflazionistiche provenienti da varie fonti potessero rivelarsi più persistenti di quanto precedentemente previsto. Quasi tutti i partecipanti hanno ritenuto che i rischi di inflazione fossero orientati al rialzo, mentre i rischi per l'occupazione sono stati considerati orientati al ribasso.

La Fed ha mantenuto invariato il tasso sui fondi federali al 4,25%-4,5% durante la riunione di marzo 2025, prolungando la pausa nel ciclo di tagli dei tassi iniziato a gennaio, in linea con le aspettative. La Fed ha inoltre alzato le aspettative di inflazione per il 2025 e il 2026 e ha rivisto al ribasso le previsioni di crescita per il 2025, prevedendo comunque una riduzione dei tassi di interesse di circa 50 punti base quest'anno, come nelle proiezioni di dicembre.

PETROLIO

I future sul greggio WTI hanno registrato un netto rimbalzo mercoledì, salendo di oltre il 4% e attestandosi a oltre 60 dollari al barile, con l'attenuarsi dei timori di recessione e il miglioramento delle prospettive di domanda di energia.

La ripresa ha fatto seguito alla decisione del Presidente Trump di sospendere i dazi reciproci per la maggior parte dei Paesi per i prossimi 90 giorni, una mossa che ha calmato i mercati e ravvivato la propensione per gli asset da investimento. Sebbene la Cina rimanga esclusa dalla sospensione – con i dazi sulle sue esportazioni ora aumentati al 125% in risposta all'ultima tornata di ritorsioni – la più ampia de-escalation delle tensioni commerciali ha contribuito a ripristinare la fiducia nei mercati delle materie prime.

A sostenere ulteriormente il rally è stato l'ultimo rapporto dell'EIA, che ha rivelato un calo maggiore del previsto delle scorte di benzina e distillati, contribuendo a compensare un modesto aumento delle scorte di greggio. Nel frattempo, le dichiarazioni dei funzionari dell'OPEC+, che accennavano a potenziali ritardi negli aumenti di produzione precedentemente annunciati, hanno contribuito a mitigare i timori di eccesso di offerta e a rafforzare la ripresa dei prezzi.

ORO

Mercoledì l'oro è balzato di quasi il 3%, superando i 3.100 dollari l'oncia, trainato dalla domanda di beni rifugio, mentre i timori di una guerra commerciale a tutto campo alimentavano le preoccupazioni per una recessione globale.

La Cina ha annunciato che avrebbe aumentato i dazi reciproci sui prodotti statunitensi all'84%, rispetto al 34% precedente, a fronte dell'escalation delle tensioni tra le due maggiori economie mondiali. Questa mossa ha fatto seguito all'imposizione di dazi da parte del presidente Trump su diversi paesi, tra cui un massiccio aumento delle imposte sui prodotti cinesi al 104%.

Inoltre, la Commissione europea ha annunciato di aver approvato dazi di ritorsione su quasi 21 miliardi di euro di prodotti statunitensi come soia, motociclette e succo d'arancia.

Buona giornata.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

NON TUTTO E' PERDUTO...In mezzo al mare di sangue di questi ultimi giorni qualche nota positiva c'è.

I prezzi del petrolio e del gas naturale stanno scendendo ai minimi del 2021, allentando le pressioni sui costi energetici nel breve periodo.

I prezzi del petrolio USA tornano a testare i 55 dollari al barile, i minimi da marzo 2021.

Cosa pesa sul futures del greggio? La paura di una diminuzione della domanda globale.

Anche il natural gas europeo sta scendendo, recuperando metà del movimento rialzista del 2024.

Oggi sono entrate in vigore altre tariffe del presidente Donald Trump, ovvero dazi del 104% sulle importazioni cinesi.

Pechino ha risposto annunciando dazi reciproci dell'84% sulle merci statunitensi, in vigore dal 10 aprile.

Trump, imposti nuovi dazi alla CinaDopo una giornata caratterizzata dal ritorno dell’appetito al rischio, che stava spingendo le borse nuovamente al rialzo, improvvisamente, come un fulmine a ciel sereno, il ciclone Trump ha imposto nuovi dazi alla Cina del 104%, in vigore a partire da oggi. Questa mossa è una ritorsione ai dazi del gigante asiatico, applicati ieri con una percentuale del 34%.

Il mercato ha ovviamente invertito la propria rotta, specie nei cambi, con il CHF nuovamente sugli scudi. A livello di equity, le borse hanno perso i guadagni e hanno chiuso in rosso, ma senza crolli significativi.

BORSE USA

Wall Street ha perso slancio e ha girato in negativo ieri sera, poiché l'ottimismo iniziale sui negoziati sui dazi globali ha lasciato il posto a una rinnovata incertezza sulla politica commerciale. Il Segretario al Tesoro Bessent ha affermato che più di 70 paesi hanno contattato la Casa Bianca, con alcuni accordi promettenti potenzialmente sul tavolo.

Tuttavia, il rapporto tra USA e Cina sembra deteriorarsi, generando un pericoloso sell-off sui mercati. In precedenza nella sessione, i listini si erano ripresi nella speranza che gli Stati Uniti potessero garantire accordi per ridurre i dazi con il gigante asiatico.

VALUTE, TORNA LA PRESSIONE

Crollano i cross contro il franco svizzero, in particolar modo AUD/CHF e NZD/CHF, a causa della contemporanea debolezza strutturale delle valute oceaniche, coinvolte indirettamente nella questione dei dazi, essendo la Cina uno dei principali punti di riferimento economico per entrambi i paesi.

Sulle altre valute, ritorna a salire l'EUR/USD pur rimanendo nel trading range degli ultimi giorni tra 1.0880 e 1.1020. Cable sempre tra 1.2700 e 1.2840, mentre sale EUR/GBP verso 0.8600, buona area di resistenza. Stabili gli altri rapporti di cambio, a dimostrazione che forse, a parte qualche cross, la tensione sembra leggermente diminuita.

RENDIMENTO DECENNALE USA

Il rendimento dei titoli del Tesoro USA a 10 anni ha superato il 4,25%, rimbalzando ulteriormente dal minimo di sei mesi raggiunto venerdì, con il mercato che resta scettico dopo l’ultima mossa di Trump di ieri sera. In giornata, il Segretario al Tesoro Scott Bessent ha rivelato che oltre 70 paesi, tra cui il Giappone, si erano rivolti alla Casa Bianca per avviare colloqui sui dazi. Tuttavia, le tensioni tra Stati Uniti e Cina hanno continuato a crescere dopo che Pechino ha promesso di "combattere fino alla fine" in risposta alle minacce poi divenute realtà in serata con nuove tariffe fino al 104%, a meno che la Cina non rimuovesse rapidamente le sue misure di ritorsione.

Sul fronte della politica monetaria, il Presidente della Fed di Chicago Austan Goolsbee ha sottolineato che la banca centrale dovrà valutare attentamente i dati economici prima di prendere qualsiasi decisione sulle future mosse politiche. Gli investitori stanno ora rivolgendo la loro attenzione ai dati sull'inflazione di questa settimana, che potrebbero influenzare significativamente le aspettative di potenziali tagli dei tassi nei prossimi mesi.

PETROLIO IN CALO

I future sul greggio WTI sono scesi sotto i 60,5 dollari al barile martedì, raggiungendo il livello più basso da aprile 2021 e segnando un quarto giorno consecutivo di perdite. I timori di un approfondimento della guerra commerciale tra Stati Uniti e Cina hanno scosso i mercati e pesato sulle aspettative della domanda globale.

Si prevede che gli acquirenti cinesi interromperanno gli acquisti di greggio dagli Stati Uniti e si orienteranno verso le forniture da Russia, Medio Oriente e Africa. Nel frattempo, l'UE sta valutando una gamma completa di misure di ritorsione contro i dazi statunitensi, offuscando ulteriormente le prospettive globali di commercio ed energia. Allo stesso tempo, l'OPEC+ ha aggiunto pressione annunciando un aumento della produzione maggiore del previsto, indebolendo le speranze di equilibrio del mercato.

Buon trading!

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.