La relazione tra rischio e stile di tradingLa scelta dello stile di trading influisce profondamente sul livello di rischio che un trader si assume e sulle modalità di gestione delle proprie operazioni. Ogni approccio richiede competenze, strumenti e mentalità differenti, oltre a presentare diversi profili di rischio e potenziali profitti.

Scalping

Lo scalping è uno stile di trading caratterizzato dalla frequente apertura e chiusura di posizioni nell’arco di pochi minuti o ore, lavorando su grafici a breve termine come quelli a 1-5 minuti. Lo scalper cerca di sfruttare piccole oscillazioni di prezzo, accumulando profitti minimi su numerose operazioni quotidiane. Sebbene sia accessibile anche a trader retail, lo scalping richiede una concentrazione estrema, monitoraggio costante dei mercati e una gestione rigorosa del rischio. La volatilità elevata e l’intensità operativa comportano rischi significativi e uno stress mentale notevole.

Day Trading

Il day trading si svolge su un orizzonte temporale più lungo rispetto allo scalping, con operazioni che durano da alcune decine di minuti fino a diverse ore, con chiusura delle posizioni generalmente entro la fine della giornata di trading. Utilizzando grafici orari o superiori, i day trader cercano di sfruttare movimenti intraday più ampi. Questo ritmo, meno frenetico rispetto allo scalping, tende a ridurre i rischi di errori da affaticamento, consente un’analisi più approfondita e una gestione più rilassata delle posizioni. Il rischio è comunque presente, ma più contenuto rispetto allo scalping.

Swing Trading

Lo swing trading si basa su un orizzonte temporale medio, con posizioni detenute da giorni fino a settimane. I trader di questa categoria operano tipicamente su grafici a 4 ore o giornalieri, cercando di cogliere movimenti più ampi del mercato, detti “swing”. La volatilità e il rumore di mercato sui time frame elevati sono generalmente più bassi, riducendo così i falsi segnali e le manipolazioni di breve periodo. Questo stile, grazie all’orizzonte temporale più lungo, è considerato relativamente più sicuro e meno stressante, con un buon equilibrio tra rischio e potenziale rendimento.

Investitiore (Position Trading)

L’investimento a lungo termine, o position trading, riguarda la detenzione di asset per mesi o anni, puntando su trend strutturali e fondamentali economici profondi. Questo stile presenta il rischio più contenuto, anche se espone a rischi macroeconomici di lungo periodo. I guadagni tendono a essere più stabili ma generalmente meno esplosivi rispetto alle tecniche di trading attivo. È l’approccio preferito da chi cerca sicurezza e crescita graduale del capitale.

Considerazioni finali

Il rischio nel trading è intrinsecamente legato al time frame e alla frequenza delle operazioni. Gli stili più rapidi come lo scalping comportano rischi elevati e richiedono alta competenza, disciplina psicologica e risorse tecnologiche. Al contrario, day trading, swing trading e investing offrono livelli di rischio decrescenti ma richiedono altrettanta disciplina e capacità di pianificazione. La scelta dello stile di trading dipende dunque dal profilo di rischio personale, dalla disponibilità di tempo, dall’esperienza e dagli obiettivi finanziari. Un trader consapevole bilancerà sempre rischio e rendimento, scegliendo il metodo più adatto alle proprie caratteristiche e capacità.

Idee operative XAGUSD

SILVER possibile pattern ribassista in corsoSILVER ha vissuto una zona di mark-up che lo ha spinto verso la parte alta del canale rialzista sul grafico settimanale.

In questo momento potrebbe essere alla ricerca di una zona di supporto.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

Sul grafico Daily ho disegnato un possibile pattern Testa e Spalle in formazione. Si tratta di una formazione ribassista perchè si sviluppa sulla parte alta del canale.

La proiezione del ribasso è pari al range Testa-NeckLine...

Tuttavia è ancora presto per definire il ribasso perchè i prezzi non hanno ancora disegnato la spalla destra. Se ciò avverrà nel giro di 1-2 settimana allora potremmo in effetti vivere una zona di short.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

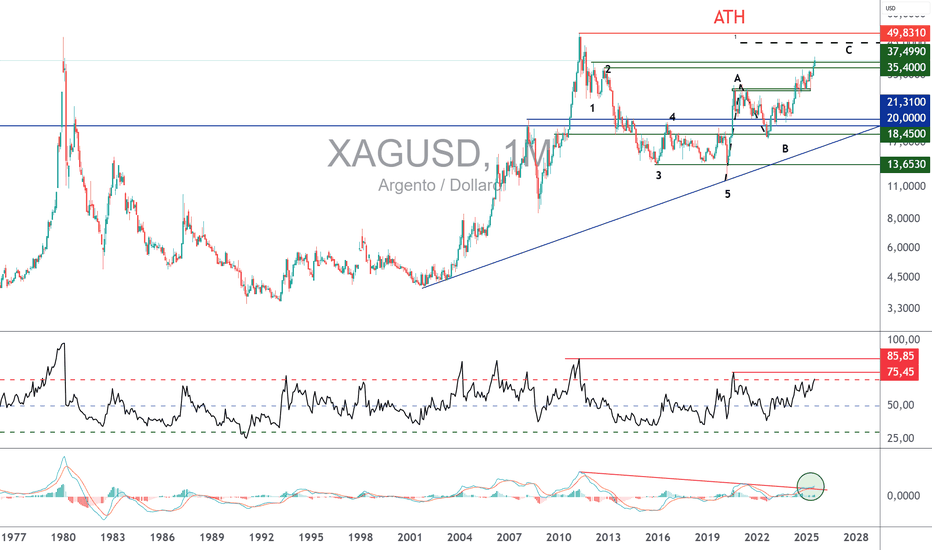

L’ARGENTO PUÒ TORNARE AL SUO RECORD STORICO DI 50 DOLLARI?Nel mondo dei metalli preziosi, l’oro ha già superato i suoi massimi storici negli ultimi mesi, spinto da fondamentali solidi. Un altro metallo sta recuperando terreno: l’argento. A differenza di platino e palladio, l’argento oggi riunisce tutte le condizioni per tornare ai suoi massimi. Il suo potenziale rialzista deriva da una combinazione unica di volume di mercato, correlazione con l’oro, contesto macro favorevole e impostazione tecnica costruttiva. L’argento non è solo il "fratello minore dell’oro": al momento è l’unico metallo prezioso che presenta le condizioni tecniche e strutturali per puntare nuovamente alla soglia simbolica dei 50 dollari, toccata l’ultima volta nel 2011.

1) Dopo l’ORO, l’argento è il metallo più liquido e più correlato positivamente

Il primo elemento chiave è la liquidità. Sul mercato dei metalli preziosi, l’oro domina con centinaia di miliardi di dollari scambiati ogni giorno. L’argento è secondo, ben davanti a platino e palladio, con circa 5 miliardi al giorno. Questo volume è fondamentale: una liquidità adeguata permette ai flussi speculativi e istituzionali di esprimersi pienamente. Al contrario, i bassi volumi di platino e palladio limitano il loro potenziale, in quanto i mercati sono troppo ristretti.

La seconda forza dell’argento è la sua correlazione con l’oro. Storicamente, i due metalli si muovono insieme, con un coefficiente di correlazione vicino a 1. Platino e palladio seguono dinamiche industriali specifiche, soprattutto nel settore automobilistico. L’argento combina invece un impiego industriale (gioielleria, elettronica, fotovoltaico, ecc.) con una funzione monetaria e di riserva simile a quella dell’oro. Questa doppia natura lo rende un asset ibrido con domanda sia finanziaria (ETF) che industriale.

2) Dal punto di vista tecnico, il rapporto ARGENTO/ORO resta rialzista da un supporto chiave

L’analisi tecnica conferma questa lettura. Mentre l’oro sembra in fase di esaurimento dopo aver toccato i 3.500 dollari, l’argento mantiene una struttura ancora positiva nel medio periodo. Il rapporto oro/argento, utile per individuare le fasi di sovraperformance dell’argento, supporta questa ipotesi. La tendenza resta rialzista finché tiene il supporto tecnico a 34/35 dollari. L’obiettivo naturale di questa struttura resta il ritorno a 50 dollari.

Il grafico seguente mostra il rapporto tra argento e oro, indicando un possibile rafforzamento dell’argento fino a fine anno:

Ed ecco il grafico mensile a candele giapponesi del prezzo spot dell’argento:

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

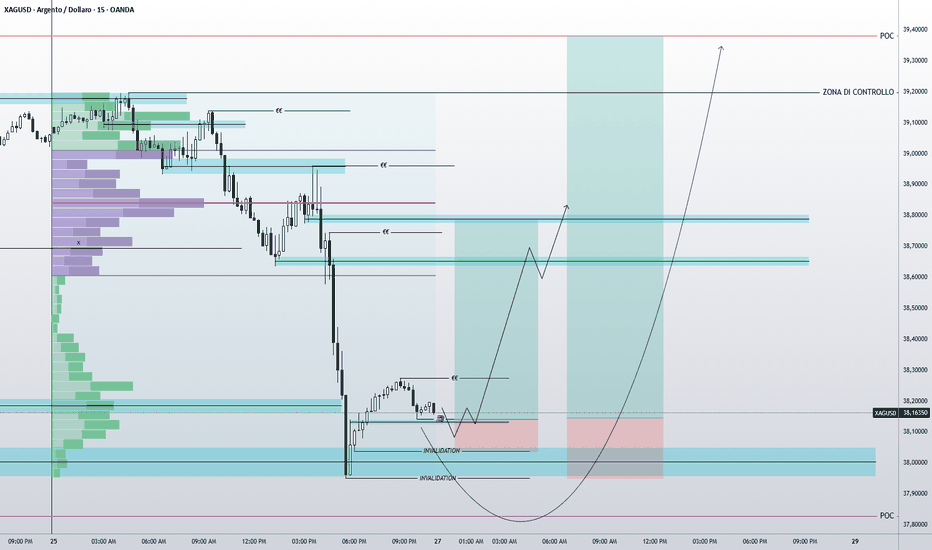

ANALISI 27/07 XAGUSD BUYNel breve periodo vedo un SILVER rialzista.

Come in immagine siamo in una piccola zona di pullback dopo quasi una settimana di rialzo(dal 15 al 24 luglio)

Nel caso in cui l'idea illustrata venisse invalidata, opterei per un ultimo tentativo long se al livello POC più basso(vicino alla zona di controllo DISCOUNT) si presentassero le condizioni

RR 1:5

ORDINE A PENDENTE

PARZIALE AL -0.618 DELLA FIBONACCI

SILVER, probabili nuovi massimi dietro l'angoloChart di Capital.Com

La faccenda del silver è molto articolata, affascinante e promettente.

Ho scritto diversi contenuti in questi anni sulla materia prima.

Qui su TradingView il contributo più recente, che invito a leggere preliminarmente, è datato 6 giugno che allego per comodità () ma ne ho pubblicati altri molto più completi altrove.

Parliamo di questo

Per molte ragioni macroeconomiche il silver ha promettenti aspettative long nel lungo periodo.

Per come si muove tipicamente la materia prima, molto male e imprevedibile, risulta difficile anticiparne il comportamento.

Per questo motivo trovo comodo, quanto noioso, analizzarlo piuttosto sul lungo-lunghissimo periodo.

Tuttavia, tentiamo comunque un approccio di più breve periodo.

I prezzi potrebbero aver violato al rialzo il canale rialzista di lungo periodo.

Il mese non è finito ed è un attimo che ci troviamo a gestire una shooting star al posto di una long white, quindi prudenza

La settimana scorsa si era chiusa con una candela settimanale di doji sul sensibile livello della parte alta del canale rialzista.

Questo ci aveva indotti alla prudenza come possibile pattern di indecisione, quindi di inversione, nel nostro caso

Tuttavia corriamo il rischio di assistere ad un importante allungo dei prezzi al rialzo nel caso in cui quello che sta passando sotto i nostri occhi sul grafico giornaliero dovesse essere un pullback.

Non mi sento sufficientemente fiducioso a comprare il breakout dei massimi.

Preferisco un più comodo, ma rischioso, wait and see.

ARGENTO: Ha davvero chiuso la fase di accumulo?ANALISI MACROECONOMICA:

Per quanto riguarda l’analisi macroeconomica, la notizia che tiene banco al momento è che secondo fonti diplomatiche riportate dalle maggiori testate giornalistiche, il presidente Trump starebbe puntando a un dazio minimo del 15-20% su tutti i beni importati dall’Unione Europea, nel quadro della sua strategia commerciale aggressiva.

Inoltre, Trump rifiuta di abbassare i dazi settoriali del 25% sulle auto europee, un punto critico nei negoziati. Un funzionario dell’amministrazione ha inoltre affermato che si sta valutando l’introduzione di un dazio reciproco superiore al 10%, anche in caso di accordo commerciale, evidenziando la volontà della Casa Bianca di perseguire una linea dura sul fronte delle relazioni transatlantiche.

In risposta all’inasprimento della posizione commerciale statunitense, l’Unione Europea si sta preparando a discutere strategie di ritorsione economica, cercando contromisure mirate per proteggere gli interessi comunitari. L’obiettivo è senza dubbio quello di cercare di arrivare ad un accordo che non porti ulteriori conflitti commerciali e che potrebbero avere ritorsioni piuttosto pesanti anche sulle economie di diversi paesi.

Per quanto riguarda l’analisi valute di questa settimana, troviamo USD e AUD che hanno avuto un’eccellente performance, rimangono invece piuttosto neutri EUR, CAD e NZD, deboli GBP e JPY che permane sul fondo della classifica a causa del rischio sempre basso, nulla di nuovo.

Altri dati incoraggianti per USD, molto forte ma con un rientro fisiologico nella giornata di venerdì.

- AUD vede dati pessimi sull’occupazione e dobbiamo ed è molto importante attenzionare che questo dato non si trasformi in uno short su più giornate la prossima settimana.

- NZD invece continua il suo periodo di stress e debolezza cronica.

- EUR rimane in forma anche sui dati positivi USD senza perdere troppo terreno.

- CAD sempre neutro in quanto non ci sono novità sostanziali, però riesce a navigare bene questo periodo di turbolenza con gli States.

- La sterlina continua ad essere debole, ma dopo mesi di rialzo c’ era da aspettarselo, quindi potrebbe essere fisiologico.

Per quanto riguarda il calendario economico che va dal 21 al 25 Luglio, avremo notizie piuttosto importanti il Martedi 22 in quanto avremo il discorso del presidente della Fed Powell e il discorso della Lagarde per quanto riguarda la Banca Centrale Europea. Mercoledi 23 Luglio avremo due news importanti per quanto riguardo il dollaro americano, ovvero la Vendita di abitazioni esistenti e le scorte di petrolio greggio.

Giovedi 24 Luglio sarà piuttosto ricca e volatile come giornata in quanto piena di news che riguardano l’Euro (Tasso di interesse e conferenza stampa della BCE) e notizie che riguardano USD (richieste iniziali dei sussidi di disoccupazione, vendite di nuove abitazioni, indice dei direttori degli acquisti del settore manifatturiero. La settimana si conclude con la news che riguarda la Germania ovvero l’indice IFO sulla fiducia delle aziende in Germania.

Questa si tratta di un’analisi informativa e non rappresenta alcun consiglio finanziario. Ogni trader deve effettuare le proprie ricerche e valutazioni prima di investire denaro, in quanto c’è possibilità di perdere del denaro tradando CFD.

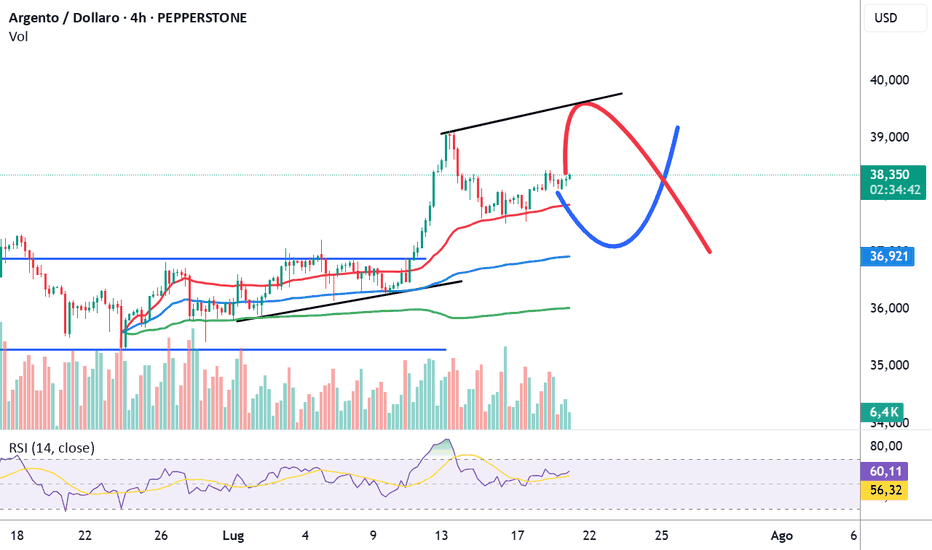

ANALISI TECNICA:

Per quanto riguarda l’analisi tecnica, questa settimana andremo ad analizzare la situazione sull’argento (XAGUSD su Pepperstone).

Andando a vedere su un arco temporale di 4 ore, possiamo notare come il prezzo sia venuto fuori da una fase importante di accumulo, difatti il prezzo è passato da 36.50$ toccando un massimo di 39$ e chiudendo la settimana intorno ai 38$.

Cosa ci si può aspettare per la prossima settimana? Dal VWAP possiamo notare come il prezzo al momento sia al di fuori delle bande volumetriche, quindi ci si potrebbe aspettare che il prezzo torni a rifiatare e rientri all’interno delle bande. Non è detto che questo avvenga, motivo per cui prima di valutare una possibile entrata a mercato, è bene che ci siano le dovute certezze che siano il linea con la strategia che il trader segue.

Per quanto riguarda invece l’RSI (Relative Strenght Index), lo troviamo in una fase neutrale dopo essere stato in fase di ipercomprato.

Durante questa fase sarà particolarmente interessante vedere come gli operatori si muoveranno e saranno decisive anche le questioni macroeconomiche, che riguardano molto da vicino le materie prime quali argento e oro.

Questa si tratta di un’analisi che non ha alcuno scopo di fornire segnali di investimento. Inoltre è bene tener presente che le materie prime sono molto volatili e tradare CFD può comportare la perdita di denaro sui mercati.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

(XAG/USD): Entrata 35.84, Target 37.32, Stop Loss 35.59Punto di entrata (ENTRY POINT): ~35.84299

Stop Loss: ~35.59483

Target (EA TARGET POINT): ~37.32540

📊 Scenario rappresentato

Il grafico mostra un possibile trade long (acquisto) su XAG/USD. L’idea è entrare in area 35.84, proteggersi con uno stop loss appena sotto 35.59, e puntare ad un target ambizioso in zona 37.32.

La zona viola rappresenta un'area di supporto da cui ci si aspetta un rimbalzo del prezzo. Le curve blu indicano il potenziale movimento rialzista previsto.

⚠ Considerazioni tecniche

✅ La configurazione prevede un rapporto rischio/rendimento favorevole.

✅ Il prezzo ha già iniziato a rimbalzare dall’area di supporto evidenziata.

⚠ Attenzione alla volatilità, soprattutto vicino ai livelli indicati per lo stop loss.

⚠ Sarebbe utile monitorare eventuali notizie macroeconomiche o eventi che possono impattare sull’argento.

Se vuoi, posso aiutarti a:

Calcolare esattamente il rischio in base alla dimensione del tuo trade.

Verificare ulteriori indicatori tecnici (RSI, MACD, ecc.).

Fornire un aggiornamento in base a dati più recenti.

SILVER, il pullback ad un passoChart di Capital.Com

Situazione settimanale

Continua il momento positivo per il silver che ormai si spinge al contatto con la parte alta di un canale rialzista di lungo periodo

Dopo il breakout di area 34,5 dollari i prezzi hanno manifestato soltanto incertezza

A questo punto, tecnicamente, potrebbe essere auspicabile un ritracciamento verso il livello di breakout completando un movimento di pullback che si rivelerebbe molto utile per posizionarsi long, con le dovute cautele.

Per concretizzarsi questo scenario è necessario il cedimento del livello 35,4 dollari il quale aprirebbe velocemente la strada al test dai 34.5 dollari dove sarà possibile valutare con calma il comportamento dei prezzi.

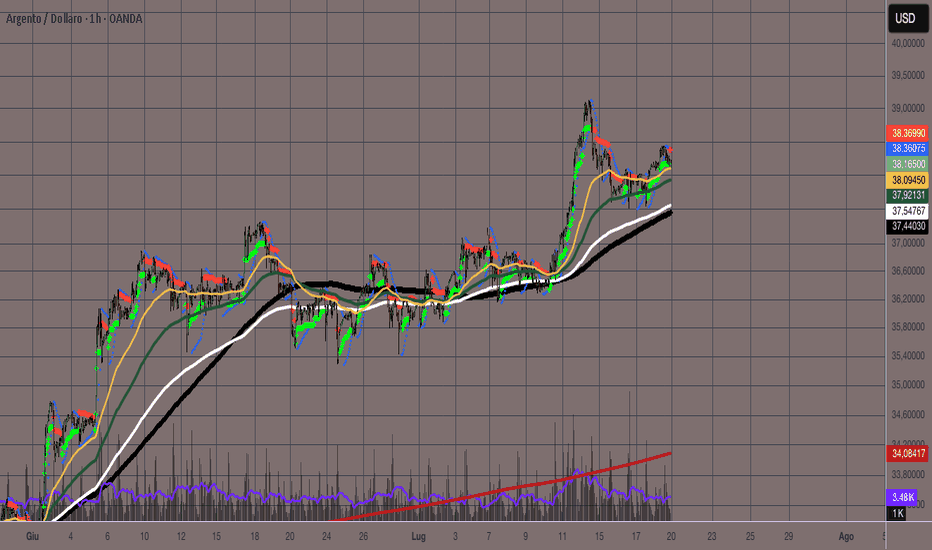

SILVER: NUOVO MOVIMENTO RIALZISTA📈 Cosa sta succedendo?

L’argento (SILVER) potrebbe aver completato la correzione ribassista ed essere pronto ad un nuovo impulso rialzista, sostenuto da un rinnovato interesse degli investitori sia per motivi di copertura dall’inflazione sia per la crescente domanda industriale.

⚡ Indicatore tecnico

Divergenza nascosta prezzo RSI bullish. Si verifica, durante un trend rialzista, quando la price action forma minimi crescenti mentre l’indicatore tecnico forma minimi decrescenti. Potrebbe indicare una prosecuzione del trend rialzista

RSI in zona neutrale. Media mobile veloce ancora sopra la media mobile lenta

🌍 Analisi Fondamentale

Domanda industriale in crescita. L’argento è sempre più richiesto nei settori high-tech, green energy e automotive (batterie, pannelli solari), con diversi report pubblicati di recete che confermano una domanda globale in aumento.

Scenario macro favorevole. L’indebolimento del dollaro e le attese di tagli dei tassi da parte della Fed e stanno sostenendo tutte le materie prime, argento incluso.

Afflussi su ETF e domanda fisica. Gli ultimi dati mostrano un incremento degli afflussi nei principali ETF sull’argento e una domanda fisica robusta da parte di investitori istituzionali e banche centrali.

🎯 Obiettivi di prezzo

Target 1: $37,50 (parte superiore del canale ascendente)

⛔ Gestione del rischio

Stop Loss aggressivo: $35,50

Stop Loss conservativo: $34,50

💡 Conclusione

Silver presenta una combinazione di fattori tecnici e fattori macro che rendono l’ipotesi di una posizione long da valutare.

Aggiorna sempre l’analisi con le news di mercato e gestisci il rischio in modo responsabile!

Metalli preziosi: rotazione verso argento, platino e palladio?1) ORO, un ciclo toro maturo che si sta esaurendo dal punto di vista tecnico

Da oltre un anno l'oro (XAU/USD) è il leader indiscusso del segmento dei metalli preziosi, grazie a un potente cocktail di fattori tecnici e macroeconomici. Gli obiettivi rialzisti di lungo periodo identificati dalla lettura delle onde di Elliott sono stati raggiunti o sono molto vicini al raggiungimento, il che suggerisce una possibile fine del ciclo. La sovraperformance dell'oro è stata trainata da diversi fattori: il deprezzamento annuale del dollaro USA, la robusta domanda fisica in Cina e India, la corsa delle banche centrali a utilizzare l'oro come riserva strategica e l'aumento della domanda finanziaria attraverso gli ETF e i mercati dei futures. Tuttavia, questo slancio potrebbe ora esaurirsi con l'avvicinarsi di un bivio tecnico per il biglietto verde, la stabilizzazione dei tassi d'interesse statunitensi e un contesto geopolitico ancora incerto, ma ampiamente recepito dai mercati.

2) Argento, platino e palladio in ritardo rispetto all'oro

Mentre la corsa al rialzo dell'oro sembra volgere al termine, gli investitori rivolgono la loro attenzione agli altri metalli preziosi - argento, platino e palladio - che registrano un notevole ritardo. Questo ritardo si spiega in parte con la loro natura ibrida: a metà strada tra un bene industriale e un bene rifugio, non hanno goduto dello stesso entusiasmo dell'oro durante i periodi di pura incertezza finanziaria. Tuttavia, la situazione sembra cambiare: si possono osservare le prime fasi di un recupero tecnico, in particolare per l'argento (XAG), la cui performance recente ha superato quella dell'oro. Questa rimonta è sostenuta da una lettura ottimistica dei dati COT (Commitment of Traders), che mostrano una ricostituzione delle posizioni lunghe. Il potenziale di rialzo rimane intatto nel breve e medio termine, sostenuto dai fondamentali industriali e da segnali tecnici convergenti.

3) Platino e palladio sono opportunità tecniche o no?

Il platino (XPT) e il palladio (XPD), da tempo in ritardo, stanno entrando in una fase di ripresa. Questi metalli, ampiamente utilizzati nei catalizzatori automobilistici, hanno risentito della transizione energetica e del declino dei motori a combustione interna. Tuttavia, questa debolezza sembra essere stata sopravvalutata dai mercati. Da un punto di vista tecnico, l'attuale assetto suggerisce opportunità di rimbalzo. Tanto più che alcuni operatori cominciano a vedere il ruolo che questi metalli potrebbero svolgere nelle catene del valore industriali legate all'idrogeno e alla mobilità pulita. Se l'oro sta raggiungendo il top del ciclo, è potenzialmente in questi metalli “in ritardo” che risiede la leva rialzista per i prossimi mesi.

4) Il caso speciale del rame

Infine, il rame (XCU), pur non essendo considerato un metallo prezioso in senso stretto, merita un'attenzione particolare. Vero termometro dell'economia globale, è stato a lungo frenato dalle incertezze sulla crescita cinese e dalle difficoltà strutturali del settore immobiliare asiatico. Ma anche in questo caso lo scenario sembra cambiare: la graduale ripresa della domanda industriale, unita alle tensioni strutturali sull'offerta, sta aprendo la strada a una fase rialzista. Il rame rappresenta quindi un ponte tra i metalli industriali e le dinamiche speculative, un asset in un contesto di accelerazione della transizione energetica. In sintesi, se l'oro rimane un pilastro strategico, il prossimo grande movimento potrebbe derivare da un recupero generalizzato di tutti i metalli che sono rimasti indietro.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

SILVER, cosa attendersi da lettura vs goldChart di Capital.Com

Nella stampa, più o meno specializzata, e più genericamente sui social fa un po sorridere vedere tanta gente che si affanna a raccogliere informazioni nel tentativo/dovere di dare una spiegazione al perché oggi il silver allunga al rialzo e tocca i massimi da oltre 12 anni.

Il silver è innanzitutto legato al gold del quale, seppur con la sua consueta ed anarchica erraticità, ne segue le sorti.

Almeno dal 1975 ad oggi ogni mossa del gold, al rialzo o al ribasso, è stata seguita da una risposta esplosiva da parte del silver nei tempi che lui ritiene opportuno e che sconsiglio, perché sfuggente, cercare di capire e anticipare.

Ricordo sempre che il beta, cioè il grado di risposta del silver rispetto al movimento del gold è quasi prossimo 3.

Questo significa che il silver alla lunga amplifica mediamente per tre quello che fa il gold.

Sempre con i suoi tempi.

Il rapporto gold/silver durante la crisi petrolifera degli anni 70 valeva 10, cioè il gold quotava 10 volte il silver.

Con lo scoppio della grande crisi finanziaria del 2008, il ratio valeva all'incirca 60, cioè il gold quotava 60 volte il silver.

Qualche anno dopo valeva circa la metà, cioè il silver esplode al rialzo con un gap di ritardo dietro al gold.

Poco prima che esplodesse il covid questo rapporto valeva 80 addirittura.

I tempi di oggi sono quelli del gold che esplode, come tutti sappiamo.

La produzione di oro non riesce ad aggiornare i massimi del 2018, dopo che è sempre cresciuto ogni anno a partire dalla crisi finanziaria del 2008.

Questo produce scarsità che è di sostegno per i prezzi, come qualunque altro bene scarso.

Se invece consideriamo le quotazioni aggiustate per l'inflazione, inflation adjusted come si dice, scopriamo che questo divario temporale tra le performance è molto meno marcato.

La cosa straordinaria è che oggi questo divario è storicamente enorme.

Come potrebbe chiudersi questo gap?

Sarà il gold che dispiaciuto torna indietro ad aspettare il silver o piuttosto il silver a inseguire il gold?

Per quanto la prima sia più poetica, probabilmente sarà la più cinica seconda.

Personalmente ho investimenti in etf in argento a leva che mi porto dietro da anni e sui quali sopporto oscillazioni paurose, ma tengo duro proprio perché ho presente tutto ciò e probabilmente i frutti potrebbero essere generosi.

Nei portafogli dei miei clienti, da qualche anno e dove coerente con il profilo finanziario, accanto alla consueta quota di gold è ormai presente una piccola quota di silver.

Il mio non vuole essere un consiglio d'investimento ma solo la condivisione di considerazioni professionali a scopo didattico e di dibattito.

Oggi il rapporto vale addirittura 100, cioè il gold quota 100 volte l'argento.

Allora, cosa potrebbe mai accadere?

Scendendo dai massimi sistemi alla nostra misera attualità, segnalo comunque che i prezzi sono ora a contatto con la parte alta del canale rialzista di lungo periodo al cospetto del quale potrebbero mostrare titubanza.

Non è quindi escluso un ritracciamento e/o prese di profitto da valutare attentamente, anche per eventuale (ri)posizionamento long…in base al proprio profilo finanziario.

Analisi 4H dell'argento (XAG/USD): impostazione rialzista con ob📈 Panoramica Tecnica:

🔵 Trendline di supporto: Tendenza al rialzo ben definita, supportata da una linea di tendenza crescente.

📊 EMA (70): Attualmente a 32.82732, funge da supporto dinamico. Il prezzo è sopra ➡️ momentum rialzista.

🟦 Zona di Domanda (Supporto):

📉 Zona: 32.54152 – 32.82732

🟢 In passato i compratori sono entrati in questa fascia.

🔄 Il prezzo ha rimbalzato su questa zona, confermando la forza.

🟥 Zona di Resistenza:

📍 Livello: Circa 33.48 – 33.54

⚠️ Il prezzo sta testando questo livello — una rottura potrebbe innescare un movimento verso l’alto.

💼 Strategia di Trading:

🎯 Punto di Entrata: 33.12225

🔻 Stop Loss: 32.54152 (Sotto la trendline e la zona di domanda)

🚀 Target: 35.50000

⚖️ Rischio/Rendimento: Ottimo (circa 2:1 o superiore)

✅ Fattori di Confluenza:

📈 Prezzo sopra la EMA

📉 Forte zona di domanda come supporto

🔼 Conferma della trendline

🔓 Potenziale breakout sopra la resistenza

SILVER a favore della stagionalità rialzistaSILVER sale a 34 tentando un break dei massimi degli ultimi 3 anni.

Il massimo storico è a circa 49 dollari registrato nel 2011, ovvero siamo ancora sotto del 30%. Rispetto al GOLD abbiamo visto una minore enfasi rialzista, anche se dai 18 dollari del 2022 abbiamo quasi raddoppiato.

Il SILVER ha una dinamica differente perchè non è solo un metallo prezioso ma è pure un metallo industriale che sta avendo sempre più peso anche nell'utilizzo delle batterie elettriche come conduttore ad alte prestazioni.

Il canale di trend attuale ci presuppone una continuazione del ritmo rialzista. Solitamente questo è un buon momento stagionale per i rialzi con una finestra temporale che va da Aprile ad Agosto di ogni anno.

Vedremo presto nuovi massimi?

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

Analisi Perfetta: Tutto Come Previsto!🎯 Analisi Perfetta: Tutto Come Previsto!

La mia ultima analisi si è realizzata esattamente come anticipato. 📉📈

Chi ha seguito le mie indicazioni non solo ha ottenuto ottimi profitti, ma ha anche acquisito conoscenze e competenze preziose nel trading.

Il successo nei mercati non è questione di fortuna, ma di studio, strategia e disciplina. 📚💡

Complimenti a chi mi ha seguito: i risultati parlano chiaro! 🥂

E per i nuovi arrivati, restate connessi — le prossime opportunità stanno arrivando.

Cresciamo, impariamo e guadagniamo insieme. 🚀💸

XAG/USD – Rifiuto ribassista in arrivo? Supporto chiave nel miri🔍 Analisi del Grafico – XAG/USD (Argento vs USD)

1. Trend & Medie Mobili (EMAs):

Il grafico mostra due medie mobili esponenziali fondamentali:

📈 EMA 50 (rossa): 33.1940

📉 EMA 200 (blu): 32.8684

Il prezzo attuale si trova al di sopra di entrambe le EMAs, indicando una tendenza rialzista a breve termine, anche se è in formazione un possibile rifiuto ribassista in prossimità della resistenza.

2. Zone Chiave:

🟥 Zona di Resistenza: 33.45 – 33.60

Il prezzo ha testato questa zona più volte ed è stato respinto – segnale di forte pressione di vendita.

Le lunghe ombre in questa fascia indicano esaurimento degli acquirenti.

🟩 Zona di Supporto: 32.60 – 32.85

Si osservano diversi rimbalzi da questa area, segnalando un forte livello di domanda.

La EMA 200 attraversa anch’essa questa zona, rafforzandone il ruolo come supporto.

3. Comportamento del Prezzo & Pattern Tecnici:

🧱 Ripetute cadute ribassiste (evidenziate in blu): mostrano un pattern di forti vendite ogni volta che il prezzo tocca la resistenza.

🧭 Possibile formazione di doppio massimo, un classico segnale di inversione ribassista.

🔁 Il possibile scenario prevede:

Un nuovo test della resistenza nel breve termine.

Seguito da un ritracciamento verso il supporto in area 32.60.

Una rottura sotto tale livello potrebbe portare a ulteriori ribassi.

📌 Sintesi:

⚠️ Scenario a breve termine: Ribassista se la resistenza tiene.

📍 Livelli chiave da monitorare: 33.60 (breakout) e 32.60 (breakdown).

🔄 Strategia operativa:

Valutare posizioni short in zona 33.45–33.60 con stop sopra 33.65.

Target nell’area 32.65–32.60.

📊 Indicatori in evidenza:

La confluenza delle EMAs conferma l’analisi della tendenza.

La struttura dei prezzi e i ripetuti rifiuti suggeriscono una possibile correzione verso il supporto.

ARGENTO POSSIBILE MOVIMENTO BULLISH📈 Situazione Attuale

Il prezzo dell’argento ha testato, giorno 1/05, il supporto chiave a 31,65$, zona critica che coincide con il livello di ritracciamento Fibonacci 0,34 dell’ultimo impulso rialzista.

⚡ Configurazione Tecnica

Media veloce che ha incrociato al rialzo la media lenta sul Time Frame 4h

RSI in zona neutrale con trend rialzista

🌍 Analisi Fondamentale

Domanda industriale record: +12% YoY nel fotovoltaico.

Politica monetaria della FED con una probabilità del 68% di tagli tassi a luglio

Acquisti delle banche centrali della russia e della cina (+535M$ previsti)

🎯 Obiettivi di Prezzo

Target 1 sopra 33.65$ (nuovi massimi relativi)

Target 2 35$ (nuovi massimi assoluti)

⚠️ Gestione del Rischio

Stop Loss aggressivo: 32,25 (precedente minimo relativo)

Stop Loss conservativo: 31,65 (supporto della zona di accumulo)

💡 Conclusione

La combinazione di fattori tecnici (incrocio rialzista delle medie mobili e RSI con trend rialzista) e fattori di natura fondamentale (taglio tassi FED a luglio e possibili acquisti delle banche centrali offrono un’opportunità interessante da valutare per l’argento.

Ricordate di fare sempre ulteriori analisi e di tradare responsabilmente gestendo in modo oculato il rischio.

Argento a 80$: tra geopolitica, inflazione e analisi tecnicaL’argento sta attirando l’attenzione di investitori e analisti a livello globale, e non senza motivo. In un contesto di crescenti tensioni geopolitiche, pressioni inflazionistiche persistenti e una domanda industriale in costante aumento, il metallo prezioso sembra avviato verso un rally storico. Effettuando un’analisi tecnica di lungo periodo sul trimestrale, si sta completando una figura cup and handle, con un potenziale target nella fascia 75–80$, in confluenza con un'estensione di Fibonacci a 1.618. Ma cosa sta spingendo davvero l’argento verso questi livelli?

1. Geopolitica e incertezza globale: la nuova era dell’oro… e dell’argento

Conflitti armati in Medio Oriente e Ucraina, tensioni USA-Cina su Taiwan, e l’instabilità economica di numerosi paesi emergenti stanno creando un clima di incertezza generalizzata. Tradizionalmente, l’oro è il rifugio per eccellenza, ma l’argento — con il suo doppio ruolo di metallo prezioso e industriale — si sta affermando come asset strategico. Quando la fiducia nelle valute fiat viene meno, l’argento torna sotto i riflettori.

2. Inflazione persistente e politica monetaria: la Fed rallenta, l’argento accelera

Nonostante i tentativi delle banche centrali di contenere l’inflazione, i dati macro mostrano una resilienza dei prezzi al consumo superiore al previsto. La Fed ha cominciato a segnalare un possibile rallentamento nei rialzi dei tassi o addirittura un’inversione nel medio termine. Questo scenario crea un contesto favorevole per i metalli preziosi: tassi reali in discesa, dollaro più debole e rendimenti obbligazionari meno attraenti alimentano la corsa all’argento.

3. Rivoluzione energetica e domanda industriale: il boom del fotovoltaico

La transizione energetica sta diventando una delle principali fonti di domanda per l’argento. Il metallo è essenziale nei pannelli solari e nelle nuove tecnologie legate all’elettrificazione e alla mobilità elettrica. Secondo il Silver Institute, la domanda industriale potrebbe superare ogni record nel 2025, soprattutto a causa dell’espansione della capacità produttiva di energia solare in Cina, India e Stati Uniti.

4. Analisi tecnica: Cup & Handle sul trimestrale, target a 75–80$

Sul piano tecnico, il grafico trimestrale dell’argento mostra la formazione di un ampio cup and handle, una figura classica di continuazione rialzista. Il "cup" è stato formato tra il 2011 e il 2020, con un ampio consolidamento durato quasi un decennio. La "handle", attualmente in formazione, suggerisce un’esplosione di volatilità imminente.

Il breakout confermato della zona 30–35$ potrebbe innescare un rally con primo target in area 50$ (top storico del 2011), ma le proiezioni più ambiziose puntano al livello dei 75–76$, in perfetta confluenza con l’estensione Fibonacci 1.618, calcolata dall’ultimo impulso rialzista post-Covid.

5. Posizionamento speculativo e mercati: i capitali iniziano a fluire

I dati COT (Commitments of Traders) mostrano un crescente posizionamento speculativo netto long sull’argento, sia da parte degli hedge fund che degli istituzionali. Anche gli ETF sull’argento stanno registrando flussi positivi, a testimonianza dell’interesse crescente verso il metallo bianco. In parallelo, si sta assistendo a una stretta sull’offerta fisica, con premi elevati nei mercati retail e industriali.

Conclusione: 80$ non è un sogno, è uno scenario sempre più concreto

L’argento si trova in un momento storico favorevole, con una confluenza perfetta tra fondamentali e tecnica. In un mondo in transizione — sia sul piano energetico che finanziario — il metallo bianco potrebbe rappresentare uno degli asset più performanti del prossimo ciclo. Il breakout della soglia critica dei 35$ aprirà le porte al mercato toro dell’argento, con target ambiziosi che puntano a livelli mai visti da oltre quarant’anni. Gli 80$ non sono solo uno scenario plausibile: potrebbero diventare realtà prima di quanto si immagini.

SILVER, fast trade su tenuta supporto Chart di Capital.Com

Il silver ha avuto anche lui il suo bel bagno di umiltà arrivando a perdere in intraday oltre il 20%.

In considerazione del suo status di metallo prezioso, anche se il principale impiego è di tipo industriale, il silver potrebbe trovare parziale sostegno dal suo collegamento con il godl e quindi beneficiare indirettamente dello status per eccellenza di bene rifugio del suo più illustre parente.

Osservando i danni sul grafico mensile possiamo notare il discreto rimbalzo avvenuto su un livello dalla doppia valenza.

Rappresenta un pullback su livello statico rappresentato da precedente massimo relativo ed anche sul livello dinamico rappresentato dalla sma20

Sul grafico settimanale abbiamo una situazione più complessa e inquietante per i rialzisti

Adesso il contatto con la parte alta del canale di lungo periodo rappresenta la testa di un pattern di testa e spalle ribassista alle prese con la violazione della neckline.

In questi casi di panic selling la violazione di livelli importanti può anche rappresentare una falsa rottura trattandosi di un movimento dettato dall'emotività.

Ma ovviamente nulla toglie che possa essere un reale breakout.

Allora diventa molto importante monitorare la tenuta del livello statico segnato in grafico.

I prezzi sono stati fermati anche dalla emagento che funge in questo momento anche lei da supporto.

La conferma del breakout potrebbe avere come naturale target la parte bassa del canale di lungo periodo che, nel caso leggesse, potrebbe contribuire a perpetuare il movimento rialzista di lungo periodo.

Comunque stiamo parlando solo di ipotesi ad oggi

Sul grafico a 4 ore abbiamo invece una interessante situazione tecnica.

I prezzi hanno aperto in gap down con l'inizio della nuova settimana ed hanno prontamente riconquistato i prezzi di venerdì chiudendo il gap.

I prezzi sembrano consolidare il supporto collegato al breakout del testa spalle di cui sopra, e questo essere propedeutico ad una prosecuzione, quantomeno di brevissimo, del rialzo.

In quest'ottica si inserisce un long individuato sul grafico a 30 minuti con le caratteristiche descritte in grafico