Analisi Fondamentale

L'analisi dei dati finanziari rivela una crescita costante del fatturato prevista fino al 2025, che riflette sia lo slancio organico sia l'impatto dell'acquisizione. Tuttavia, questa crescita contrasta con il significativo calo del reddito netto previsto per il 2024, attribuibile ai costi di integrazione e ristrutturazione. Nonostante ciò, Campari mantiene margini di profitto lordo impressionanti al 58,2%, a testimonianza del potere dei suoi marchi, sebbene recentemente sotto pressione a causa di un mix di vendite sfavorevole e dell'aumento dei costi. L'acquisizione ha trasformato il bilancio, con un notevole aumento degli asset totali e, criticamente, un'impennata del debito per finanziare l'operazione da 1,2 miliardi di euro, aumentando il profilo di rischio finanziario. Il flusso di cassa del 2024 mostra un "Flusso di cassa libero" profondamente negativo per -518,21 milioni di euro e un "Flusso monetario da investimento" negativo per -1.290,3 milioni di euro, riflettendo il prezzo di acquisto di Courvoisier. In contrasto, il "Flusso di cassa operativo" rimane positivo, dimostrando che il business sottostante continua a generare liquidità. I dati raccontano la storia di un' "ipoteca strategica": l'azienda sta sacrificando la redditività a breve termine per un asset che ritiene genererà un valore superiore nel lungo periodo. I multipli di valutazione, come l'elevato rapporto Prezzo/Utili di 41,5x (Image 3), suggeriscono che il mercato sta già scontando un successo nella ristrutturazione di Courvoisier, creando un potenziale rischio qualora l'esecuzione dovesse vacillare.

L'analisi SWOT rivela un'azienda a un bivio strategico. Il suo principale punto di forza risiede nel portafoglio di oltre 50 marchi iconici ad alta marginalità, con una leadership indiscussa nel segmento in crescita degli aperitivi. A questo si aggiunge una comprovata capacità di integrare acquisizioni e una solida rete di distribuzione globale. Tuttavia, la principale debolezza è l'elevato indebitamento finanziario derivante dall'operazione Courvoisier, che riduce la flessibilità finanziaria e aumenta la vulnerabilità alle flessioni della spesa dei consumatori. L'opportunità più grande è legata proprio al successo del rilancio di Courvoisier, che potrebbe accelerare la premiumizzazione del gruppo e aprire le porte al mercato asiatico, in particolare alla Cina. Parallelamente, la crescita continua di Espolòn e Wild Turkey si allinea con le tendenze di consumo, offrendo ulteriori vie di crescita organica. Le minacce, d'altra parte, sono significative: il rischio di integrazione di un'acquisizione così grande è notevole, aggravato da rischi geopolitici come le tariffe e le indagini anti-dumping, un'intensa concorrenza e la possibilità di un prolungato rallentamento economico che deprima la domanda di alcolici premium. In sostanza, Campari sta scommettendo i suoi tradizionali punti di forza per mitigare le nuove debolezze e minacce, con l'intero quadro strategico ora orientato a far fruttare questa singola, massiccia operazione.

Analisi Tecnica

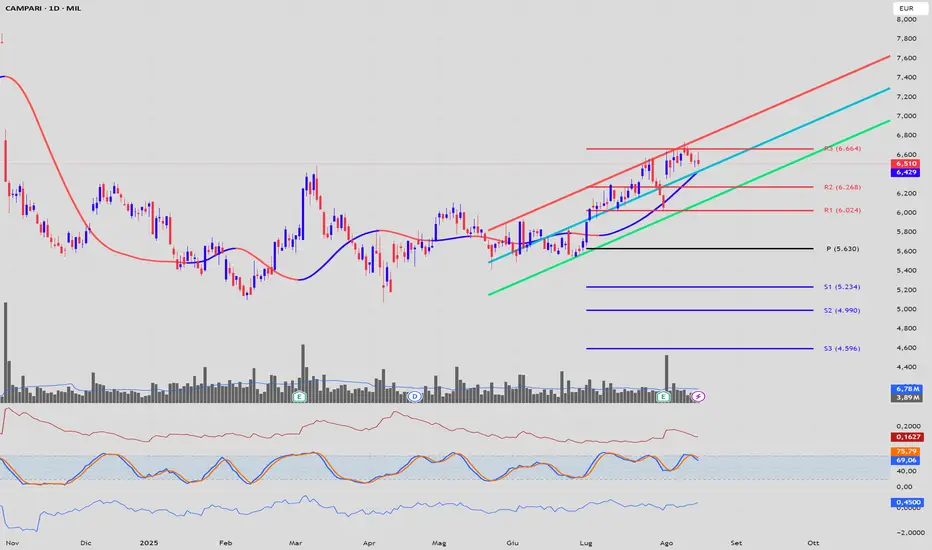

Il grafico del titolo mostra un trend primario rialzista, chiaramente definito dal canale di regressione ascendente. L'azione dei prezzi si muove con forza nella metà superiore del canale, indicando un momentum positivo sostenuto. I punti pivot calcolati con il metodo di Fibonacci, offrono una mappa precisa dei livelli operativi. Il prezzo attuale si trova al di sopra della seconda resistenza (R2) a 6,268 € e si sta avvicinando alla terza resistenza (R3) a 6,644 €. Di conseguenza, il livello R2 funge ora da supporto immediato, mentre R3 rappresenta la prossima barriera chiave da superare. L'oscillatore Stocastico si trova nella parte alta del suo range, prossimo alla zona di ipercomprato (sopra 80), segnalando che il movimento rialzista potrebbe essere in una fase matura, pur non avendo ancora fornito un chiaro segnale di inversione. L'indicatore di Momentum si posiziona saldamente al di sopra della linea dello zero, confermando la forza del trend, sebbene mostri un leggero appiattimento che suggerisce una possibile fase di consolidamento o una pausa. La volatilità, misurata dall'ATR, è in diminuzione, indicando un restringimento del range di prezzo che spesso precede un movimento direzionale più ampio. I volumi di scambio rimangono nella media, senza mostrare picchi significativi che possano confermare con forza una rottura imminente.

Dal punto di vista operativo, uno scenario rialzista potrebbe prevedere un ingresso long a seguito di una rottura confermata e sostenuta al di sopra della resistenza R3 a 6,644 €, idealmente accompagnata da un aumento dei volumi. Un obiettivo per tale operazione sarebbe la parte superiore del canale di regressione, intorno a 7,282 €. In alternativa, un trader più cauto potrebbe attendere un ritracciamento verso il livello di R2 a 6,268 €, cercando conferme della tenuta di questo supporto per un ingresso a un prezzo più favorevole. Al contrario, uno scenario ribassista potrebbe prendere forma in caso di un chiaro fallimento nel superare la resistenza R3, con la formazione di pattern di inversione. Un segnale di ingresso short sarebbe una rottura decisa al di sotto del supporto R2 a 6,268 €, confermata da un incrocio ribassista dello Stocastico dalla zona di ipercomprato. Il primo obiettivo per un'operazione short sarebbe la resistenza precedente, ora supporto, R1 a 6,024 €, con un target successivo rappresentato dal pivot point centrale (P) a 5,630 €.

L'analisi dei dati finanziari rivela una crescita costante del fatturato prevista fino al 2025, che riflette sia lo slancio organico sia l'impatto dell'acquisizione. Tuttavia, questa crescita contrasta con il significativo calo del reddito netto previsto per il 2024, attribuibile ai costi di integrazione e ristrutturazione. Nonostante ciò, Campari mantiene margini di profitto lordo impressionanti al 58,2%, a testimonianza del potere dei suoi marchi, sebbene recentemente sotto pressione a causa di un mix di vendite sfavorevole e dell'aumento dei costi. L'acquisizione ha trasformato il bilancio, con un notevole aumento degli asset totali e, criticamente, un'impennata del debito per finanziare l'operazione da 1,2 miliardi di euro, aumentando il profilo di rischio finanziario. Il flusso di cassa del 2024 mostra un "Flusso di cassa libero" profondamente negativo per -518,21 milioni di euro e un "Flusso monetario da investimento" negativo per -1.290,3 milioni di euro, riflettendo il prezzo di acquisto di Courvoisier. In contrasto, il "Flusso di cassa operativo" rimane positivo, dimostrando che il business sottostante continua a generare liquidità. I dati raccontano la storia di un' "ipoteca strategica": l'azienda sta sacrificando la redditività a breve termine per un asset che ritiene genererà un valore superiore nel lungo periodo. I multipli di valutazione, come l'elevato rapporto Prezzo/Utili di 41,5x (Image 3), suggeriscono che il mercato sta già scontando un successo nella ristrutturazione di Courvoisier, creando un potenziale rischio qualora l'esecuzione dovesse vacillare.

L'analisi SWOT rivela un'azienda a un bivio strategico. Il suo principale punto di forza risiede nel portafoglio di oltre 50 marchi iconici ad alta marginalità, con una leadership indiscussa nel segmento in crescita degli aperitivi. A questo si aggiunge una comprovata capacità di integrare acquisizioni e una solida rete di distribuzione globale. Tuttavia, la principale debolezza è l'elevato indebitamento finanziario derivante dall'operazione Courvoisier, che riduce la flessibilità finanziaria e aumenta la vulnerabilità alle flessioni della spesa dei consumatori. L'opportunità più grande è legata proprio al successo del rilancio di Courvoisier, che potrebbe accelerare la premiumizzazione del gruppo e aprire le porte al mercato asiatico, in particolare alla Cina. Parallelamente, la crescita continua di Espolòn e Wild Turkey si allinea con le tendenze di consumo, offrendo ulteriori vie di crescita organica. Le minacce, d'altra parte, sono significative: il rischio di integrazione di un'acquisizione così grande è notevole, aggravato da rischi geopolitici come le tariffe e le indagini anti-dumping, un'intensa concorrenza e la possibilità di un prolungato rallentamento economico che deprima la domanda di alcolici premium. In sostanza, Campari sta scommettendo i suoi tradizionali punti di forza per mitigare le nuove debolezze e minacce, con l'intero quadro strategico ora orientato a far fruttare questa singola, massiccia operazione.

Analisi Tecnica

Il grafico del titolo mostra un trend primario rialzista, chiaramente definito dal canale di regressione ascendente. L'azione dei prezzi si muove con forza nella metà superiore del canale, indicando un momentum positivo sostenuto. I punti pivot calcolati con il metodo di Fibonacci, offrono una mappa precisa dei livelli operativi. Il prezzo attuale si trova al di sopra della seconda resistenza (R2) a 6,268 € e si sta avvicinando alla terza resistenza (R3) a 6,644 €. Di conseguenza, il livello R2 funge ora da supporto immediato, mentre R3 rappresenta la prossima barriera chiave da superare. L'oscillatore Stocastico si trova nella parte alta del suo range, prossimo alla zona di ipercomprato (sopra 80), segnalando che il movimento rialzista potrebbe essere in una fase matura, pur non avendo ancora fornito un chiaro segnale di inversione. L'indicatore di Momentum si posiziona saldamente al di sopra della linea dello zero, confermando la forza del trend, sebbene mostri un leggero appiattimento che suggerisce una possibile fase di consolidamento o una pausa. La volatilità, misurata dall'ATR, è in diminuzione, indicando un restringimento del range di prezzo che spesso precede un movimento direzionale più ampio. I volumi di scambio rimangono nella media, senza mostrare picchi significativi che possano confermare con forza una rottura imminente.

Dal punto di vista operativo, uno scenario rialzista potrebbe prevedere un ingresso long a seguito di una rottura confermata e sostenuta al di sopra della resistenza R3 a 6,644 €, idealmente accompagnata da un aumento dei volumi. Un obiettivo per tale operazione sarebbe la parte superiore del canale di regressione, intorno a 7,282 €. In alternativa, un trader più cauto potrebbe attendere un ritracciamento verso il livello di R2 a 6,268 €, cercando conferme della tenuta di questo supporto per un ingresso a un prezzo più favorevole. Al contrario, uno scenario ribassista potrebbe prendere forma in caso di un chiaro fallimento nel superare la resistenza R3, con la formazione di pattern di inversione. Un segnale di ingresso short sarebbe una rottura decisa al di sotto del supporto R2 a 6,268 €, confermata da un incrocio ribassista dello Stocastico dalla zona di ipercomprato. Il primo obiettivo per un'operazione short sarebbe la resistenza precedente, ora supporto, R1 a 6,024 €, con un target successivo rappresentato dal pivot point centrale (P) a 5,630 €.

Giuseppe M. Pelle

Declinazione di responsabilità

Le informazioni e le pubblicazioni non sono intese come, e non costituiscono, consulenza o raccomandazioni finanziarie, di investimento, di trading o di altro tipo fornite o approvate da TradingView. Per ulteriori informazioni, consultare i Termini di utilizzo.

Giuseppe M. Pelle

Declinazione di responsabilità

Le informazioni e le pubblicazioni non sono intese come, e non costituiscono, consulenza o raccomandazioni finanziarie, di investimento, di trading o di altro tipo fornite o approvate da TradingView. Per ulteriori informazioni, consultare i Termini di utilizzo.