BTC si prepara a un rimbalzo ribassistaIl prezzo del BTC, durante questa giornata, si sta consolidando leggermente al rialzo dopo aver rotto al ribasso lo 0,25 di FIBO il giorno precedente.

Il prezzo consolida per recuperare liquidità più in alto. Dovrebbe ancora salire leggermente verso il livello 0,5 di FIBO e verso la liquidità segnata dalla linea orizzontale. Dopo questo movimento, dovrebbe rimbalzare al ribasso piuttosto facilmente.

Consiglio di SHORTARE il BTC nel momento in cui il prezzo rompe nuovamente al ribasso lo 0,25 di FIBO .

Idee della comunità

EURUSD prepara l'ultimo slancio?EURUSD daily ci mostra un movimento di forza rialzista verso i massimi del 2025 e se dovesse essere superato potrà ancora spingersi verso i massimi 2021. E' una situazione che avevo già individuato anche se ci ha messo molto più tempo di quello che pensavo.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

Rimbalzo in pausa: i mercati aspettano gli utili del Mag 7Dopo una forte svendita seguita da un rally di due giorni, venerdì le azioni hanno attraversato una seduta altalenante, chiudendo una settimana leggermente negativa. Ora l’attenzione degli investitori si sposta sui report sugli utili di quattro titoli del Mag 7.

Il NASDAQ è avanzato dello 0,28% (circa 65 punti) a 23.501,24, registrando una lieve perdita settimanale di poco superiore ai 14 punti, pari allo 0,06%. L’S&P 500 ha guadagnato lo 0,03%, chiudendo a 6.915,61, mentre il Dow Jones è sceso dello 0,58% (circa 285 punti) a 49.098,71, portando le perdite sui quattro giorni rispettivamente allo 0,4% e allo 0,5%.

Il Russell 2000 ha invece finalmente rallentato dopo aver guidato il mercato per gran parte dell’anno. L’indice delle small cap è sceso dell’1,82% venerdì, a 2.669,16, registrando una perdita settimanale. Nonostante ciò, rimane in rialzo del 7,5% da inizio anno.

In una sola settimana — di fatto appena quattro sedute — il mercato è passato da un violento sell-off, innescato da nuove minacce tariffarie e dalle tensioni geopolitiche legate alla Groenlandia, a un rally di due giorni che ha quasi annullato le perdite dei principali indici. Un vero e proprio microcosmo di quanto accaduto durante il “Giorno della Liberazione” dello scorso anno. L’auspicio è che, nella prossima settimana, l’attenzione degli investitori possa tornare a concentrarsi sui fondamentali di mercato.

La stagione degli utili entra ora nel vivo, con la pubblicazione dei risultati di quattro titoli del Mag 7, insieme a centinaia di altre società. La giornata più intensa sarà mercoledì, quando Microsoft (MSFT), Meta (META) e Tesla (TSLA) saranno sotto i riflettori, mentre Apple (AAPL) pubblicherà i risultati giovedì.

Per la prima volta dopo diverso tempo, questi leader di mercato — che rappresentano oltre il 16% dell’S&P 500 — arrivano agli utili in una fase di relativa difficoltà. Non basterà semplicemente superare le attese: saranno fondamentali anche le indicazioni sulle prospettive future. Come dimostrato da Intel (INTC) questa settimana, battere le stime su ricavi e utili può non essere sufficiente. Nonostante risultati superiori alle attese, le prospettive deboli hanno fatto crollare il titolo del 17% nella seduta di venerdì.

Negli ultimi mesi, i titoli del Mag 7 hanno sottoperformato il mercato più ampio. Le criticità principali per Microsoft, Meta e Apple ruotano attorno alle rispettive strategie sull’intelligenza artificiale. Microsoft e Meta figurano tra i maggiori investitori nel settore, mentre Apple appare ancora in ritardo.

Inizialmente considerata leader grazie al rapporto con OpenAI, Microsoft ha recentemente ceduto questo ruolo ad Alphabet (GOOGL), soprattutto dopo l’allentamento delle pressioni regolatorie che avevano pesato sul colosso della ricerca lo scorso anno.

La prossima settimana è prevista anche una riunione della Federal Reserve. Questa volta, tuttavia, non sono attesi tagli ai tassi: secondo il FedWatch Tool del CME, la probabilità che la Fed mantenga i tassi invariati supera il 97%. Nonostante ciò, il mercato seguirà con grande attenzione ogni segnale proveniente dalla banca centrale.

S&P 500: il Fed Put è attivabile in questo momento?Con l’aumento della volatilità sui mercati azionari dovuto a fattori macroeconomici globali e geopolitici, la prima decisione di politica monetaria della Fed dell’anno, prevista per mercoledì 28 gennaio, è molto attesa. Tuttavia, è improbabile che la Fed intervenga a sostegno dei mercati in questa fase: il Fed Put non è attualmente attivabile. Ma cos’è esattamente il Fed Put?

Il Fed Put rappresenta la convinzione che, in caso di forti ribassi dei mercati o di minacce al sistema finanziario, la Federal Reserve allenterà la propria politica monetaria.

In concreto, ciò può tradursi in: tagli dei tassi di interesse, una pausa o la fine della stretta monetaria, iniezioni di liquidità a breve termine o programmi di acquisto di asset a lunga durata (QE). Senza un’inflazione sotto controllo, il Fed Put rimane molto lontano, anche in presenza di cali dei mercati, poiché non protegge dai normali mercati ribassisti.

Ecco i punti chiave da ricordare:

• Il Fed Put diventa attivabile se l’S&P 500 scende di oltre il 20–30% in un periodo di tempo molto breve e se l’inflazione non è troppo al di sopra dell’obiettivo della Fed

• Una semplice correzione di mercato non consente l’attivazione del Fed Put

• Il Fed Put può essere attivato in caso di grave stress finanziario negli Stati Uniti, come un blocco totale del mercato interbancario, monetario o obbligazionario

• Il Fed Put può essere attivato in caso di un forte shock deflazionistico

• In tutti i casi, l’inflazione deve essere tornata verso l’obiettivo del 2% della Fed

Per capire perché il Fed Put non sia attivabile oggi, è importante ricordare che la Fed non reagisce prioritariamente ai mercati azionari, ma alla stabilità del sistema finanziario e al proprio mandato su inflazione e occupazione. Un calo dell’S&P 500, anche rilevante, non è sufficiente finché rimane ordinato, graduale e privo di contagio sistemico.

Storicamente, le vere attivazioni del Fed Put si sono verificate in contesti estremi: la crisi finanziaria del 2008, la crisi del mercato repo nel 2019, lo shock Covid nel 2020 o lo stress bancario regionale nel 2023. In tutti questi episodi, l’elemento comune non era il ribasso azionario in sé, ma il rischio di una rottura del normale funzionamento dei mercati finanziari.

Oggi, nonostante l’aumento della volatilità, i mercati di finanziamento in dollari continuano a funzionare, la liquidità rimane generalmente disponibile e gli spread di credito — pur sotto pressione — non segnalano uno stress sistemico imminente. Il mercato del lavoro statunitense resta resiliente, i consumi tengono e l’economia non mostra segnali chiari di una recessione profonda.

Soprattutto, l’inflazione resta l’elemento chiave. Finché l’inflazione core e le aspettative di inflazione non saranno tornate in modo duraturo verso il 2%, la Fed non può permettersi di sostenere aggressivamente i mercati. Un Fed Put prematuro rischierebbe di riaccendere le pressioni inflazionistiche e di compromettere la credibilità della politica monetaria.

In sintesi, il Fed Put non è una rete di sicurezza permanente per gli investitori azionari. Si attiva solo quando la stabilità finanziaria è minacciata e quando il contesto inflazionistico lo consente. Nell’attuale contesto, i mercati devono ancora accettare una fase di volatilità e di aggiustamento senza attendersi un sostegno esplicito da parte della Fed.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

5.1K Smashed! Now? 5.2k?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

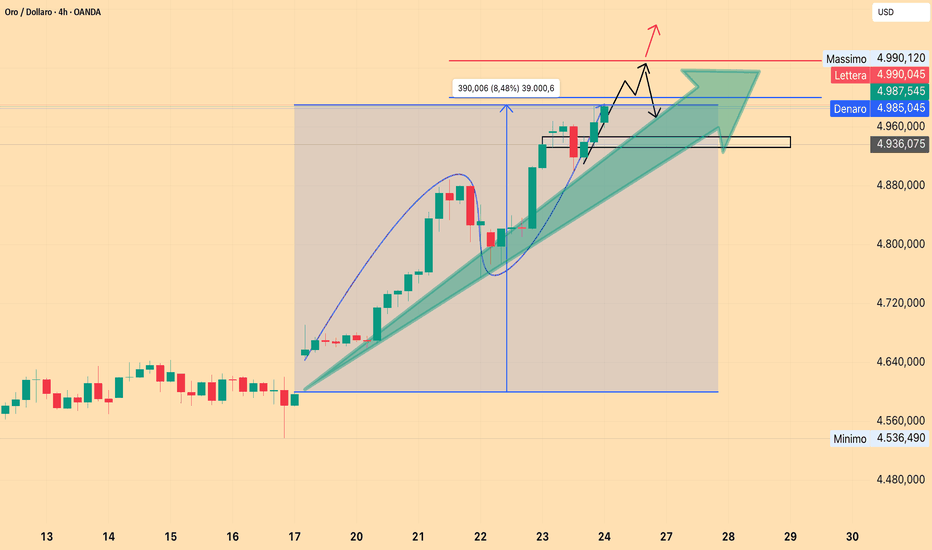

Gold continua la sua scalata verso l'infinito.

I 5k e i 5.1k li ha presi velocemente,

Già dall’asiatica, molto direzionale.

analisti si aspettano anche i 6k quest'anno.

staremo a vedere, intanto noi seguiamo.

(non cercate di piegare il cucchiaio)

Per me, per ora, non cambia niente.

continuo a cercare posizionamenti long aggiuntivi ad ogni segnale di consolidamento e dopo ogni reazione ribassista

intanto si aspetta mercoledì sera.

Tassi e parole di Powell.

Poi si guarda a febbraio.

Trump e dazi

ci vediamo stasera ore 18:00 per analisi di mercato.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FTSEMIB - Nuovo TCY (come sapevamo) .... vediamo se anche nuovo MTY. I riferimenti sono chiari, stiamo completando il primo TYL dal minimo di 2 giorni fa, il primo TYL di nuovo MTY si chiude spesso su un preciso riferimento, che sta per presentarsi (o si è già presentato). La rottura up del max di ieri potrebbe portarci su nuovi max in pochi giorni, per adesso del TCY Max nato come nel grafico, io vedo completato il primo TYL Max.

Come sempre solo un opinione, ce ne sono molte altre. Aspettiamo conferma di TYL chiuso, le condizioni necessarie ci sono già, aspettiamo la conferma del nuovo. Se questo TYL dentro il precedente TCY deve andare subito (entro poche ore) sotto il minimo di partenza. Io comincio a guardare al prossimo MTY Max.

XAUUSD – Brian | Analisi Tecnica H3L'oro ha ufficialmente superato il livello di 5.000 per la prima volta, confermando un importante cambiamento strutturale su timeframe più alti. Il breakout rinforza il più ampio racconto rialzista, con il prezzo che ora scambia saldamente in modalità espansione piuttosto che in consolidamento.

Il movimento sopra 5.000 riflette una domanda sostenuta di beni rifugio in un contesto di elevata incertezza globale. Anche se la volatilità a breve termine rimane possibile, l'ambiente più ampio continua a favorire l'oro come asset difensivo, supportando scenari di continuazione al rialzo.

Struttura di Mercato e Contesto del Trend (H3)

Sul timeframe H3, XAUUSD rimane ben contenuto all'interno di un canale di prezzo ascendente, con struttura definita da massimi e minimi crescenti. La recente gamba impulsiva conferma la continuazione all'interno del trend dominante piuttosto che un movimento terminale.

Osservazioni strutturali chiave dal grafico:

Il prezzo si mantiene sopra la linea di tendenza ascendente, che ha agito come supporto dinamico durante l'avanzata.

Un chiaro impulso sopra 5.000 seguito da ritracciamenti superficiali suggerisce una forte accettazione da parte degli acquirenti a prezzi più elevati.

La struttura Elliott più ampia rimane costruttiva, con il prezzo che progredisce attraverso estensioni di onde superiori piuttosto che mostrare segni di distribuzione.

Zone Tecniche Chiave da Monitorare

Diverse aree tecniche importanti si distinguono:

5.000 – zona di retest della linea di tendenza: Un'area potenziale per il prezzo per stabilizzarsi se si sviluppa un ritracciamento tecnico.

Zona di forte liquidità attorno a 4.787: Un'area di supporto più profonda dove la liquidità della parte acquisto è concentrata, allineata con la struttura precedente.

Zona FVG sotto il prezzo attuale: Rappresenta affari non conclusi nel caso aumenti la volatilità.

Zona di resistenza / estensione superiore vicino a 5.315 (Fibonacci 1.618): Un'area chiave di reazione al rialzo dove il prezzo potrebbe fermarsi o consolidarsi prima di un'ulteriore espansione.

Finché il prezzo rimane sopra la linea di tendenza e i principali supporti di liquidità, la struttura rialzista rimane intatta.

Liquidità e Prospettive Future

Il breakout sopra 5.000 apre un nuovo regime di liquidità. Con una resistenza storica limitata sopra, il prezzo è ora guidato più dall'espansione della liquidità e dal momentum che dalle tradizionali zone di offerta.

I ritracciamenti a breve termine dovrebbero essere considerati nel contesto della continuazione del trend piuttosto che del ribaltamento, a meno che non ci sia un chiaro cedimento nella struttura. L'accettazione sopra 5.000 rafforzerebbe ulteriormente l'argomento per una continuazione al rialzo verso estensioni Fibonacci più elevate.

Bias di Trading

Bias primario: Continuazione rialzista mentre la struttura regge

Zone di interesse chiave:

Linea di tendenza / zona di retest di 5.000

Supporto di liquidità a 4.787

Resistenza di estensione a 5.315

Timeframe preferito per la conferma: H1–H4

Forti trend raramente si muovono in linea retta. Pazienza e allineamento con la struttura rimangono critici in questa fase del mercato.

Consulta il grafico allegato per una vista dettagliata della struttura del trend, delle zone di liquidità e delle estensioni Fibonacci.

Segui il canale TradingView per avere accesso anticipato agli aggiornamenti strutturali e unirti alla discussione.

L'oro si avvicina alla soglia dei 5.000 dollari.

I. Performance recenti e analisi tecnica

L'oro ha recentemente mostrato un forte trend rialzista unilaterale, con fluttuazioni giornaliere superiori a 100 dollari. Le continue e forti candele rialziste hanno spinto i prezzi vicino alla soglia dei 5.000 dollari l'oncia. Il mercato mostra un pattern di "consolidamento seguito da movimenti esplosivi", con breakout che spesso portano a rapidi rally o ribassi, lasciando poche opportunità di conferme di pullback. La forte chiusura rialzista di venerdì al di sopra della media mobile a 5 giorni indica un momentum rialzista sostenuto.

Caratteristiche tecniche principali:

Struttura del trend: trend rialzista unilaterale, tutte le medie mobili allineate rialziste, con un solido pattern di fondo arrotondato.

Livelli chiave: la precedente resistenza a 4.900 dollari si è trasformata in supporto. Il prossimo livello psicologico critico è la zona tra 5.000 e 5.030 dollari.

Avviso di rischio: dopo i forti guadagni consecutivi, fate attenzione ai ritiri tecnici o alle pressioni per la presa di profitto. Tuttavia, si prevede che qualsiasi ritracciamento offra opportunità di acquisto per il trend rialzista. L'obiettivo a medio termine rimane $ 5.400.

II. Prospettive per la prossima settimana

Motivazione rialzista: il trend rialzista unilaterale rimane intatto. Qualsiasi ritiro dovrebbe essere visto come un'opportunità di acquisto. Concentratevi sui livelli di supporto chiave.

Resistenza chiave: $ 5.000–$ 5.030

Supporto chiave: $ 4.950–$ 4.930, $ 4.900 (forte supporto)

III. Strategia di trading per la prossima settimana

1. Strategia Long (Concentrarsi sull'acquisto sui pullback)

Zona di ingresso: $4.940–$4.950

Stop Loss: $4.930

Obiettivi: Primo obiettivo $4.990–$5.030, superamento per raggiungere l'obiettivo $5.050–$5.100

2. Strategia Short (Posizioni corte leggere in resistenza)

Zona di ingresso: $5.050–$5.060

Stop Loss: $5.070

Obiettivi: Primo obiettivo $5.000–$4.980, superamento per raggiungere l'obiettivo $4.950

IV. Gestione del rischio e promemoria di trading

Dimensionamento delle posizioni: Entrare con moderazione a lotti, con un'esposizione totale non superiore al 10%.

Disciplina degli stop loss: Rispettare rigorosamente gli stop loss, evitare di mantenere posizioni in perdita.

Considerazioni sulle tempistiche:

Per le posizioni lunghe: attendere pazientemente i pullback verso le zone di supporto, evitare di inseguire i massimi.

Per le posizioni corte: solo tentativi lievi ai livelli di resistenza chiave, ingresso e uscita rapidi.

Fattori chiave da monitorare:

Segnali di stagnazione dei prezzi o pattern di topping.

Aumento della volatilità in prossimità delle principali pubblicazioni di dati.

V. Riepilogo

L'oro rimane in un forte trend rialzista unilaterale. L'approccio di trading principale è "acquistare sui pullback". Le posizioni corte sono adatte solo per tentativi di controtendenza a breve termine. Concentrarsi sulla performance della zona di supporto tra $ 4.900 e $ 4.950; una stabilizzazione in questa zona rappresenterebbe un'opportunità ideale per un posizionamento rialzista.

Avvertenza: l'analisi di cui sopra rappresenta opinioni personali e non costituisce una consulenza di investimento. Il trading comporta dei rischi e gli investitori dovrebbero prestare attenzione. Allocare i fondi in base alla propria tolleranza al rischio.

XAUUSDL'oro ha registrato un rally rapido e impulsivo nelle ultime settimane, raggiungendo il livello psicologico di 5.000 $. Sebbene questo movimento evidenzi un forte slancio rialzista, acquistare a questi livelli comporta un rischio elevato.

Da un punto di vista tecnico, il trend generale rimane rialzista, con il prezzo che continua a muoversi all'interno di un canale ascendente ben definito. Tuttavia, man mano che il prezzo si avvicina al limite superiore del canale, una mossa correttiva (pullback) diventa sempre più probabile.

Scenario probabile:

Dopo questo brusco rally, si prevede una correzione del prezzo verso la zona di supporto chiave. Quest'area potrebbe offrire un'opportunità di acquisto a basso rischio più favorevole, in linea con il trend dominante. Una reazione rialzista da questo supporto potrebbe aprire la strada a nuovi massimi storici.

Nel breve termine, la riunione del FOMC di questa settimana potrebbe avere un impatto significativo sull'andamento del prezzo dell'oro e aumentare la volatilità.

Il trend rialzista rimane intatto, ma non è consigliabile inseguire il prezzo ai livelli attuali. Attendere un pullback e la conferma intorno ai livelli di supporto sarebbe la strategia più intelligente.

Allerta trading: l'impennata dell'oro potrebbe continuare.

Questo rally record dell'oro è trainato da molteplici fattori: gli acquisti di oro da parte delle banche centrali e gli afflussi di investitori negli ETF sull'oro per proteggersi dai rischi politici globali e dalle incertezze macroeconomiche.

Inoltre, le aspettative del mercato di un taglio dei tassi di interesse negli Stati Uniti nel 2026 hanno ulteriormente spinto i prezzi dell'oro.

Nel frattempo, i dati sull'inflazione PCE (l'indicatore di inflazione preferito dalla Fed) hanno mostrato che i dati di novembre erano ampiamente in linea con le aspettative, rafforzando ulteriormente le aspettative del mercato che la Federal Reserve statunitense manterrà i tassi di interesse la prossima settimana. Il mercato si aspetta ampiamente che la Fed mantenga i tassi invariati nella riunione del 27-28 gennaio, ma sta ancora scontando la possibilità di altri due tagli dei tassi nella seconda metà del 2026, aumentando così l'attrattiva dell'oro come asset non fruttifero.

L'oro è sempre più visto come uno strumento per proteggersi dall'"imprevedibilità" del Presidente Trump. Ha sottolineato che, sebbene molti trader considerassero l'oro come una copertura contro il rischio di una guerra tariffaria tra Stati Uniti e Unione Europea a causa della spinta di Trump ad acquisire la Groenlandia, anche dopo la revoca della minaccia tariffaria, i guadagni dell'oro non si sono invertiti.

Guardando al futuro, si prevede che il mercato rialzista dell'oro continui, ma permangono rischi al ribasso. Goldman Sachs ha alzato le sue previsioni sul prezzo dell'oro a 5.400 dollari, basandosi sul presupposto che il settore privato non venderà i propri titoli e che le banche centrali continueranno ad acquistare oro. L'oro è già aumentato di quasi il 15% rispetto ai livelli di inizio 2026, estendendo il guadagno del 64% dell'anno scorso. Tuttavia, se i rischi di politica monetaria globale dovessero diminuire drasticamente, portando alla chiusura delle posizioni di copertura, i prezzi dell'oro potrebbero scendere. Le incertezze geopolitiche rimangono cruciali: l'imprevedibilità di Trump ha allarmato l'UE e, sebbene le relazioni transatlantiche si siano temporaneamente allentate, la fiducia a lungo termine è stata compromessa, innescando potenzialmente ulteriore volatilità.

In generale, gli investitori dovrebbero concentrarsi sulla riunione della Federal Reserve, sui dati economici e sui progressi nelle missioni nell'Artico. Il ruolo dell'oro nel trend di de-dollarizzazione è sempre più importante, fungendo da scudo contro l'incertezza. In quest'epoca di tempeste geopolitiche, l'oro non è solo un investimento, ma anche un'ancora di stabilità globale. Il mercato dell'oro nel 2026 continuerà il suo leggendario super mercato rialzista, guidato da una confluenza di molteplici fattori.

La riunione del FOMC della prossima settimana è l'evento chiave che influenza l'andamento dei prezzi dell'oro a breve termine. Se la Federal Reserve adottasse una posizione aggressiva, enfatizzando il mantenimento di tassi di interesse elevati fino al secondo trimestre del 2026, potrebbe temporaneamente invertire le aspettative del mercato sui tagli dei tassi, portando a significative fluttuazioni dei prezzi dell'oro. Al contrario, se la Fed rilasciasse segnali accomodanti, confermando un ciclo di tagli dei tassi imminente, ciò fornirebbe un forte slancio ai prezzi dell'oro, che potrebbero superare i 5.000 dollari.

Le istituzioni tradizionali ritengono generalmente che la volatilità del mercato dell'oro aumenterà significativamente nel 2026, ma la logica strutturale al rialzo rimane solida. I principali fattori trainanti, come la domanda di copertura dall'inflazione, la crescente pressione sul debito globale e l'accelerazione della de-dollarizzazione, rimangono invariati e queste logiche a lungo termine continueranno a sostenere il trend rialzista dei prezzi dell'oro.

Il grafico settimanale si è chiuso con una grande candela rialzista, a indicare un trend ancora forte. Si prevede un momentum rialzista lunedì prossimo, con un focus sugli acquisti durante i ribassi. Tuttavia, si consiglia cautela riguardo alla resistenza vicino al livello di $ 5.000; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. La resistenza chiave si trova intorno a $ 5.050; se questo livello non può essere superato, si può considerare una piccola posizione corta. Se il prezzo si mantiene al di sopra di questo livello, potrebbe potenzialmente salire di oltre $ 50, puntando all'area di $ 5.100-$ 5.200 e persino ai $ 5.300. Il primo livello di supporto da tenere d'occhio è 4.900, con un solido supporto a 4.808; entrambi sono buoni riferimenti per le posizioni lunghe.

Venerdì, il grafico giornaliero ha mostrato un trend rialzista generale con oscillazioni. Il prezzo ha sfondato e aggiornato il suo massimo a 4990 durante la sessione statunitense, chiudendo infine con una lunga candela rialzista lower shadow. Il supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il supporto orario si trova al minimo notturno di 4958, che può essere utilizzato come linea di demarcazione tra sentiment rialzista e ribassista per la giornata; un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di una rottura sopra 5000 e un test dell'area 5020-5050. Solo una rottura decisa sotto 4900 potrebbe innescare una profonda correzione; in caso contrario, il forte trend rialzista continuerà.

Strategia di trading:

Lunedì, si consideri l'acquisto vicino a 4958. Se il trend è forte, si consideri l'acquisto nell'area 4970-4980, con l'obiettivo di una rottura sopra il livello 5000. Si consideri una piccola posizione short vicino a 5050.

L'oro continua ad acquistare sui ribassiL'oro continua ad acquistare sui ribassi

---------------------

Acquistare?

O andare short a livelli più alti?

La chiave è capire che i prezzi dell'oro che si stabilizzano sopra i 5.000 dollari sono supportati da molteplici fattori: politica monetaria, flussi di capitali e crisi geopolitiche.

Solo aspettando un vero pullback e una correzione, aspettando pazientemente che i prezzi scendano per acquistare, si può ottenere un vero trading trend-following.

Raccomandazioni per il trading intraday:

1. Attualmente, concentrarsi sul livello di supporto dell'oro tra 5.050 e 5.070 dollari.

2. Raccomandazioni di trading:

Prezzo di acquisto: 5.050-5.060 dollari

Stop loss: 5.045 dollari

Take profit: 5.100-5.135-5.150 dollari

3. Prima di utilizzare questa strategia per andare long, attendere pazientemente che i prezzi dell'oro si consolidino a sufficienza e confermino la validità del range di supporto tra 5.050 e 5.070 dollari. Imposta rigorosamente gli ordini stop-loss. Segui il trend.

4. Abbandona temporaneamente l'idea di andare allo scoperto. Non che la vendita allo scoperto non possa essere redditizia, ma attualmente va controcorrente, interrompendo facilmente il ritmo di trading originale, interferendo con il tuo giudizio e la tua mentalità e, in ultima analisi, portando potenzialmente a perdite.

I prezzi dell'oro sono ora entrati in un territorio inesplorato.

Il principale motore del mercato rimane l'avversione al rischio. Da un lato, sebbene Russia e Ucraina stiano negoziando, la questione territoriale rimane un ostacolo importante al raggiungimento di un accordo. Gli Stati Uniti e i paesi europei hanno di fatto interrotto le relazioni sui diritti di transito della Groenlandia. Sebbene Trump abbia dichiarato che non userà la forza per risolvere la questione, altre controversie stanno esercitando pressione sul mercato. La più grave di queste è la nuova tornata di pressioni degli Stati Uniti sull'Iran, che ha persino accennato a una tariffa del 25% sui paesi che commerciano con l'Iran, dispiegando al contempo un gran numero di truppe nel Golfo Persico e in Medio Oriente. L'avversione al rischio ha spinto i prezzi dell'oro in forte rialzo.

Continueremo con il nostro attuale ritmo di trading. Pubblicherò 1-2 segnali di trading di alta qualità al giorno. Il mio canale è gratuito per un periodo limitato. Per qualsiasi domanda, lasciate un messaggio e vi risponderò il prima possibile.

Analisi SP500 fut al 26.01.2026Momentaneamente l'sp500 sta rispettando la struttura ipotizzata, si muove sotto i 6950-6960, limite massimo oltre il quale la struttura verrà invalidata. Apertura in gap down, che in questo momento è stato ampiamente chiuso, e ripresa della tendenza ribassista. Riteniamo ancora possibile un test di area 6800.

Tendenza laterale a livello intraday. Dopo la chiusura del gap aperto nella notte i prezzi hanno ritestato area 6950 e nella giornata di oggi si ipotizza una lieve ridiscesa verso i 6900, non vediamo grandi spinte ribassiste nella giornata odierna.

Buon Trading

Agata Gimmillaro

XAU (2H) – Mantiene nuovi massimi!L'oro continua il suo chiaro trend rialzista, con tutte le correzioni assorbite nella nuova zona chiave di domanda/FVG.

Il prezzo si sta attualmente consolidando al di sopra della zona di supporto, indicando che i flussi di capitale continuano a favorire gli acquisti in linea con il trend principale.

L'RSI rimane alto, a dimostrazione del fatto che il momentum rialzista continua a prevalere, nonostante il mercato si sia espanso significativamente.

Se il prezzo mantiene l'attuale zona di domanda, lo scenario preferito rimane una continuazione del trend rialzista, dirigendosi verso livelli più alti, secondo la struttura.

Qualsiasi correzione a breve termine è ancora considerata un pullback tecnico, purché la struttura del trend rialzista non sia stata interrotta.

XAUUSD (H2) – Piano settimanale rischio LiamXAUUSD (H2) – Piano di Rischio Settimanale di Liam

Rally in fase avanzata verso il rischio macro | Vendi premium, acquista liquidità solo

Breve riassunto

L'oro continua a spingere verso l'alto, sostenuto dall'aumento del rischio geopolitico e macro:

🇺🇸🇮🇷 Le tensioni tra Stati Uniti e Iran rimangono elevate

🏦 FOMC: ~99% la Fed mantiene i tassi, con alta possibilità di indicazioni falco da Powell

🇺🇸 Rischio di shutdown del governo degli Stati Uniti più tardi questa settimana

Questo è un ambiente classico per picchi di notizie e raccolta di liquidità.

Il prezzo sta ora negoziando a livelli premium, quindi il vantaggio passa al trading reattivo, non alla caccia della forza.

Contesto macro (sostenitivo, ma pericoloso da inseguire)

Lo stress geopolitico mantiene viva la domanda di rifugio sicuro.

Un messaggio della Fed falco può innescare reazioni brusche del USD/rendimento, anche se i tassi rimangono invariati.

Le notizie sullo shutdown del governo producono spesso rapidi whipsaw, non tendenze pulite.

➡️ Conclusione: la volatilità aumenterà, ma la direzione sarà decisa a livelli di liquidità — non dalle notizie stesse.

Visione tecnica (H2 – basata sul grafico)

L'oro è in una forte struttura bullish, ma il prezzo è entrato in un'espansione in fase avanzata dopo molteplici gambe impulsive.

Livelli chiave dal grafico:

✅ Zona di VENDITA principale (premium / esaurimento): 5155 – 5234

✅ Area dell'attuale massimo impulsivo: ~5060

✅ Liquidità lato acquisto (già costruita): 4700 – 4800

✅ Liquidità lato vendita / zona di valore: 4550 – 4600

La struttura suggerisce un percorso ad alta probabilità:

spingere più in alto per liberare liquidità lato acquisto → ruotare verso il basso nella liquidità lato vendita.

Scenari di trading (stile Liam: negozia il livello)

1️⃣ Scenari di VENDITA (priorità – distribuzione a premium)

A. VENDI all'estensione premium (idea principale)

✅ Zona di vendita: 5155 – 5234

Condizione: rifiuto / perdita di slancio su M15–H1

SL: sopra il massimo

TP1: 5000

TP2: 4800

TP3: 4600 (liquidità lato vendita)

Logica: Questa zona rappresenta acquirenti tardivi e ingressi da FOMO. Area ideale per distribuzione e rotazione mediana, specialmente durante le notizie macro.

B. VENDI continuazione fallita

✅ Se il prezzo sale sopra 5060 ma non riesce a mantenere (finto breakout):

Vendi su breakdown a time frame più bassi

TP: 4800 → 4600

Logica: I picchi guidati da notizie falliscono spesso dopo che la liquidità è stata presa.

2️⃣ Scenario di ACQUISTO (secondario – solo valore)

ACQUISTA solo nella liquidità lato vendita

✅ Zona di acquisto: 4550 – 4600

Condizione: sweep della liquidità + forte reazione bullish

TP: 4800 → 5000+

Logica: Questa è la prima area in cui gli acquirenti a lungo termine riacquistano il vantaggio R:R. Nessun interesse ad acquistare sopra il valore.

Note chiave per la settimana

Aspettati falsi breakout intorno al FOMC.

Riduci le dimensioni durante il discorso di Powell.

Evita ingressi a metà range tra 4800–5000.

La pazienza paga più della previsione.

Qual è la tua inclinazione questa settimana:

vendere la zona premium 5155–5234, oppure aspettare un ritracciamento più profondo nella liquidità a 4600 prima di riconsiderare?

— Liam

Mercati in attesa della Fed tra rally e tensioniWALL STREET CI RIPROVA NELLA SETTIMANA DELLA FED

Chiusura positiva per Wall Street venerdì scorso, con l’S&P 500 in rialzo dello 0,1%, il Nasdaq 100 a +0,3% e il Dow Jones in calo dello 0,6%, appesantito dalla debolezza dei settori finanziario e delle utility, mentre i titoli energetici hanno sovraperformato.

Nvidia ha guadagnato l’1,5%, sostenendo il Nasdaq dopo le notizie secondo cui i funzionari cinesi avrebbero segnalato alle aziende tecnologiche nazionali di poter preparare gli ordini per i suoi chip di intelligenza artificiale H200. Anche AMD è avanzata del 2,3%.

Al contrario, Intel è crollata del 17% dopo aver pubblicato previsioni inferiori alle attese e segnalato persistenti difficoltà operative, trascinando il sentiment del settore semiconduttori. Anche Broadcom ha perso l’1,7%, limitando il rialzo del comparto tecnologico a mega-cap.

I dati macroeconomici hanno offerto segnali contrastanti: l’indice del sentiment dell’Università del Michigan è stato rivisto al rialzo, toccando un massimo plurimensile, mentre gli indici PMI globali flash dell’S&P hanno indicato un lieve raffreddamento sia nei servizi sia nel manifatturiero.

Nel complesso della settimana, l’S&P 500 ha perso lo 0,5%, il Dow Jones lo 0,6%, mentre il Nasdaq ha guadagnato lo 0,2%, riflettendo una persistente cautela dopo la recente volatilità.

VALUTE

Venerdì scorso si è registrato un improvviso crollo del dollaro, in gran parte alimentato dalla brusca discesa del cambio USD/JPY e dei relativi cross con la valuta giapponese.

Le ragioni principali sarebbero riconducibili a un possibile intervento della Bank of Japan, che avrebbe fatto scivolare il cambio da 159,40 a 155,75. Il movimento si è sviluppato in due fasi: una prima durante la sessione europea, con un probabile “request for prices” della BoJ che ha spinto l’USD/JPY da 159,40 a 157,40; una seconda fase, più intensa, in cui la banca centrale sarebbe intervenuta direttamente vendendo dollari e acquistando yen, spingendo la coppia al ribasso di ulteriori 300 pips.

Per correlazione dollaro-centrica, il movimento ha generato un indebolimento generalizzato del biglietto verde contro l’euro (1,1770 – 1,1830), il cable (1,3510 – 1,3640), AUD/USD (0,6840 – 0,6900) e NZD/USD (0,5900 – 0,5945).

Sebbene l’azionario resti in modalità “risk-on”, la price action nel mercato valutario appare tipicamente da avversione al rischio. In questa fase, l’euro si conferma un asset rifugio più del dollaro, contribuendo al suo apprezzamento.

Si aggiungono inoltre le incertezze sui nuovi dazi commerciali e le tensioni geopolitiche legate a Venezuela, Iran e Groenlandia, che pesano sulla divisa statunitense. A ciò si sommano i timori che molti investitori istituzionali possano iniziare a ridurre l’esposizione agli asset denominati in dollari.

Resta aperta la domanda: è davvero questo ciò che desidera l’economia statunitense, soprattutto mentre i BRICS sembrano intenzionati a rivalutare lo yuan offshore (USD/CNH a 6,94) per sostituire progressivamente il dollaro come valuta di riferimento globale?

ARGENTO

L’argento è balzato per la prima volta ben oltre quota 100 dollari l’oncia, arrivando a 103,24. Il movimento è stato sostenuto da un dollaro più debole, dalle persistenti tensioni geopolitiche e da una generale incertezza economica.

Il biglietto verde è stato messo sotto pressione dalle dinamiche geopolitiche tra Stati Uniti ed Europa legate alla Groenlandia e dal crescente timore che l’Europa possa utilizzare le sue ingenti riserve di asset statunitensi come strumento strategico.

Nel frattempo, si prevede che la Federal Reserve mantenga invariati i tassi nella riunione della prossima settimana, segnale della continua resilienza dell’economia. I mercati, tuttavia, stanno ancora scontando due tagli dei tassi entro l’anno, ipotesi che potrebbe rafforzarsi con l’avvicinarsi della nomina del nuovo presidente della Fed da parte del Presidente Donald Trump.

Oltre alle dinamiche macro, il rally dell’argento è stato amplificato da una storica stretta sulle posizioni short, dalla forte domanda retail e dal rafforzamento dei controlli cinesi sulle esportazioni, elementi che alimentano le preoccupazioni sull’offerta.

PETROLIO

Venerdì i future sul WTI sono saliti di oltre il 2%, attestandosi intorno ai 60,8 dollari al barile e segnando la quinta settimana consecutiva di rialzi, sostenuti dai rischi geopolitici e dalle preoccupazioni sull’offerta.

Il rialzo è seguito ai nuovi avvertimenti del Presidente Donald Trump nei confronti dell’Iran, che hanno alimentato timori per una possibile azione militare in grado di interrompere i flussi di petrolio. Gli Stati Uniti avrebbero infatti dispiegato una flotta navale diretta verso l’area, includendo una portaerei e cacciatorpediniere.

Le preoccupazioni sull’offerta sono state aggravate dalle interruzioni in Kazakistan, dove la produzione del giacimento di Tengiz non è ancora ripresa dopo una recente chiusura.

Nel frattempo, il dollaro ha registrato la peggior settimana degli ultimi sette mesi, rendendo il petrolio più conveniente per gli acquirenti non statunitensi, complice il deterioramento delle relazioni tra USA ed Europa e la mancanza di progressi nei colloqui di pace sull’Ucraina.

Nonostante ciò, i rialzi restano limitati dalle aspettative di eccesso di offerta, con l’AIE che prevede un aumento delle scorte globali di 3,7 milioni di barili al giorno quest’anno.

SETTIMANA ENTRANTE

Questa settimana la Federal Reserve prenderà la prima decisione di politica monetaria dell’anno. Riflettori puntati anche sugli utili di Apple, Meta, Microsoft e Tesla.

Sul fronte macro USA sono attesi gli ordini di beni durevoli, l’indice dei prezzi alla produzione, i dati su export e import e gli aggiornamenti sul mercato immobiliare.

In Europa e nel resto del mondo, i mercati seguiranno con attenzione la pubblicazione del PIL di Eurozona, Germania e Canada, i dati sull’inflazione di Germania, Spagna e Australia e gli indici PMI ufficiali della Cina.

Saverio Berlinzani , analista ActivTrades

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

XAUUSD – H1 Previsioni: Nuovo massimo storicoXAUUSD – Outlook H1: Nuovi massimi storici, ora attenzione alla struttura del pullback | Lana ✨

L'oro ha raggiunto nuovi massimi storici ed è ora scambiato vicino all'area psicologica di $5,100. Dopo sei sessioni consecutive rialziste, il trend rimane forte — ma a questi livelli, il mercato spesso ha bisogno di un pullback controllato per riequilibrare la liquidità prima della prossima espansione.

📌 Breve riepilogo

Trend: Rialzista (forte momentum, nuovi massimi storici)

Timeframe: H1

Focus: Non inseguire i massimi → attendere il pullback nella struttura

Idea chiave: Pullback → mantenere supporto → continuazione verso l'offerta superiore

📈 Struttura di mercato e Azione di prezzo

Il prezzo si muove all'interno di una gamba di espansione rialzista, e l'area attuale è una zona “estesa” tipica dove la volatilità può aumentare.

Un pullback verso il primo supporto strutturale pulito è sano e spesso necessario dopo un rally ripido.

Finché il prezzo rimane sopra i supporti chiave, il bias rimane di continuazione, non di inversione.

🔍 Zone chiave dal grafico

1) Offerta superiore / Area di presa di profitto

5100–5130 (circa)

Questa è l'area in cui il prezzo è probabile che affronti pressione di vendita / presa di profitto, specialmente dopo un rally verticale.

2) Supporto primario (Zona di acquisto del pullback)

5000–5020

Questa è l'area di “ritest” della struttura più importante sul grafico — una zona logica per il prezzo per riequilibrarsi prima della continuazione.

3) Zona di valore più profondo (Se il pullback si estende)

4750–4800 (cluster di valore Fibo sul grafico)

Se il mercato si ritira più in profondità, questa diventa la zona di valore più attraente da osservare per reazioni più forti.

4) Zona di domanda maggiore (Supporto estremo)

4590–4630 (area di domanda viola inferiore)

Questa è una zona di base più profonda se il mercato si sposta in una correzione più grande.

🎯 Scenari di trading (basati sulla struttura)

✅ Scenario A (Primario): Compra il pullback nella struttura

Ingresso di acquisto: 5005 – 5015

SL: 4995 – 5000 (8–10 punti sotto l'ingresso)

Obiettivi TP (scalare):

TP1: 5065 – 5075 (ritest del recente massimo)

TP2: 5100 (milestone psicologica)

TP3: 5125 – 5135 (offerta superiore / zona di estensione)

TP4: 5150+ (se il breakout viene accettato)

Idea: Lascia che il prezzo torni al supporto, confermi, poi cavalca il trend — niente inseguimenti.

✅ Scenario B (Alternativo): Pullback più profondo nella zona di valore

Se il prezzo non riesce a mantenere 5000–5020 e scende più in profondità:

Ingresso di acquisto: 4760 – 4790

SL: 4750 – 4755

Obiettivi TP:

TP1: 4900

TP2: 5000

TP3: 5100

TP4: 5125 – 5135

🌍 Contesto macro (Breve e rilevante)

Il momentum rialzista dell'oro è supportato da:

Flussi di rifugio sicuro in mezzo all'incertezza geopolitica e commerciale

Aspettative di ulteriore allentamento da parte della Fed

Acquisti continui delle banche centrali

Forti afflussi negli ETF

Questo contesto aiuta a spiegare perché i pullback sono più probabilmente presa di profitto e posizionamento, non un cambio di trend strutturale.

✨ Opinione di Lana

L'oro è rialzista — ma i migliori affari di solito derivano dalla pazienza, non dall'eccitazione.

A livelli ATH, Lana preferisce comprare pullback nella struttura, scalando verso gli obiettivi e lasciando che il mercato faccia il lavoro.

XAUUSD – Pullback sur support dans un canal haussier (M15)Breakout rialzista seguito da un pullback ordinato.

Il prezzo sta reagendo su una zona di supporto chiave, in confluenza con:

base del canale rialzista,

precedente resistenza ora diventata supporto.

🟪 Zona di supporto

Supporto principale: 5.219 – 5.225

Finché il prezzo resta sopra questa area, il bias rimane rialzista.

🎯 Scenario operativo (BUY)

Entrata: area 5.219

Take Profit: 5.260 – 5.288

Stop Loss: sotto 5.205 (rottura del supporto + del canale)

📌 Rapporto Rischio/Rendimento favorevole.

⚠️ Scenario alternativo

Una chiusura decisa sotto 5.205 invaliderebbe lo scenario bullish.

Possibile discesa verso:

5.180

o la parte bassa della struttura precedente.

XAUUSD (Oro) – Grafico a 45 minuti: Forte continuazione rialzistTrend:

L’oro si trova in un chiaro trend rialzista, con massimi e minimi crescenti. Il 28 gennaio si è verificata una forte accelerazione rialzista, che conferma il controllo dei compratori.

Struttura di mercato:

Le precedenti zone di consolidamento (Value Area) sono state rotte al rialzo e successivamente accettate come supporto.

L’ultimo movimento è impulsivo, segnale di partecipazione istituzionale.

Volume Profile (VCP):

Le High Volume Nodes (HVN) nell’area 5.080–5.120 hanno agito da resistenza e ora fungono da supporto.

Il prezzo si muove al di sopra del Point of Control (POC), confermando il bias rialzista.

Scarso volume sopra il prezzo attuale → fase di price discovery.

Livelli chiave:

Resistenza: 5.270 – 5.300 (massimi recenti / area psicologica)

Supporto immediato: 5.120 – 5.100 (ex massimo della value area)

Supporto principale: 5.020 – 4.980 (minimo del range / zona di domanda)

Bias di mercato:

Rialzista finché il prezzo rimane sopra 5.100.

I ritracciamenti verso le precedenti value area possono offrire opportunità long.

Idea di trading:

Privilegiare strategie di buy the dip invece di inseguire il prezzo.

Una rottura decisa sotto 5.100 con volume rappresenterebbe il primo segnale di una correzione più profonda.

L'oro continua il suo trend rialzistaI prezzi dell'oro mantengono un trend rialzista stabile, rimanendo all'interno di un canale ascendente. Le correzioni sono di natura tecnica e vengono rapidamente assorbite.

Tecnicamente, XAUUSD si sta consolidando al di sopra di una zona di supporto chiave, mantenendosi saldamente al di sopra della nuvola di Ichimoku → la struttura del trend rialzista rimane ininterrotta. Lo scenario preferito è una leggera correzione seguita da una continuazione del trend rialzista.

Macroeconomicamente, la domanda di beni rifugio persiste nonostante l'incertezza del mercato globale, mentre le aspettative di una politica monetaria più accomodante sostengono positivamente l'oro nel medio termine.

Scenario previsto:

→ ACQUISTA quando il prezzo torna alla zona di supporto all'interno del canale rialzista

→ Obiettivo verso 5.100+

Il timeframe XAU – H1 mantiene lo slancio rialzistaIl prezzo mantiene una struttura rialzista all'interno di un canale di prezzo ascendente; le correzioni sono solo tecniche.

L'attuale zona di domanda coincide con il bordo inferiore del canale e la nuvola di Ichimoku, fungendo da forte supporto.

Dai priorità all'ACQUISTO quando il prezzo ritraccia verso la zona di supporto.

Obiettivo: ritestare il massimo precedente ed estendersi fino alla regione dei 5.200+.

Panoramica dettagliata, il prezzo si sta dirigendo verso i 5.500ORO: Panoramica dettagliata, il prezzo si sta dirigendo verso i 5.500 dollari?

Dopo l'aumento del prezzo, stiamo assistendo a un forte movimento rialzista. La nostra precedente analisi di oggi non ha funzionato del tutto, ma questa indica due aree chiave in cui il prezzo potrebbe invertire la rotta. La prima zona è probabilmente quella di ingresso migliore, poiché il mercato aprirà con un gap up e lo colmerà prima di proseguire. Un obiettivo di profitto di 5.500 dollari sembra piuttosto promettente.

Analisi delle onde di Elliott per BTCAnalisi delle onde di Elliott per BTC

Ciao amici

Stiamo assistendo alla formazione di un pattern completo di onde di Elliott sul grafico di Bitcoin.

Un'onda correttiva si sta formando nel range ABC, con l'onda 5 di C in fase di completamento.

Quest'onda ha una struttura 5_3_5.

Questo calo può continuare fino al range di 73.500$, dopodiché il prezzo dovrebbe crescere.