XAUUSD – Brian | Analisi Tecnica H3L'oro continua a essere scambiato all'interno di una struttura bullish ben definita sul timeframe H3, supportato da un forte slancio tecnico. L'azione dei prezzi rimane ordinata, con avanzamenti impulsivi seguiti da ritracciamenti controllati — una caratteristica di un mercato in tendenza sana.

Da un punto di vista macro, l'incertezza geopolitica rimane elevata dopo i recenti commenti del presidente Trump riguardo all'aumento del controllo statunitense su aree militari strategiche in Groenlandia. Sebbene non implichi un'occupazione diretta, lo sviluppo aumenta la sensibilità al rischio più ampio e continua a supportare il ruolo dell'oro come asset difensivo.

Struttura di Mercato & Contesto Tecnico (H3)

Sul grafico H3, XAUUSD rimane fermamente sopra la sua linea di tendenza ascendente, con la struttura di mercato definita da massimi e minimi crescenti. Una precedente rottura di struttura (BOS) ha confermato la continuazione bullish e ha aperto la porta a ulteriori espansioni.

Aree tecniche chiave evidenziate sul grafico:

Un forte segmento impulsivo seguito da ritracciamenti correttivi, coerenti con la continuazione della tendenza.

Espansione di Fibonacci con l'estensione 2.618 vicino alla zona 5005, fungendo da area di reazione importante.

Una zona di ritracciamento della liquidità intorno a 4825, allineata con il supporto della linea di tendenza e adatta per scenari di continuazione.

Un'area POC / valore più bassa che funge da supporto più profondo se la volatilità aumenta.

Finché il prezzo rimane al di sopra di queste zone di domanda, la struttura bullish più ampia rimane intatta.

Liquidità & Aspettative Future

La liquidità al rialzo rimane disponibile sopra i massimi recenti, mentre i ritracciamenti a breve termine sono probabilmente guidati da prese di profitto piuttosto che da debolezza strutturale. L'area 5000–5005 rappresenta una zona di decisione chiave dove il prezzo potrebbe fermarsi o consolidarsi prima del prossimo movimento direzionale.

Bias di Trading

Bias primario: Continuazione bullish mentre la struttura si mantiene

Zone chiave da monitorare:

4825 – ritracciamento della liquidità / continuazione della tendenza

5000–5005 – estensione importante & zona di reazione

Timeframe preferito: H1–H4

La gestione del rischio rimane essenziale, in particolare in un mercato sensibile a flussi di notizie improvvisi.

Fare riferimento al grafico allegato per una vista dettagliata della struttura di mercato, delle zone di liquidità e delle estensioni di Fibonacci.

Segui il canale TradingView per ricevere aggiornamenti precoci e unisciti alla discussione sulla struttura di mercato e sull'azione dei prezzi.

Idee della comunità

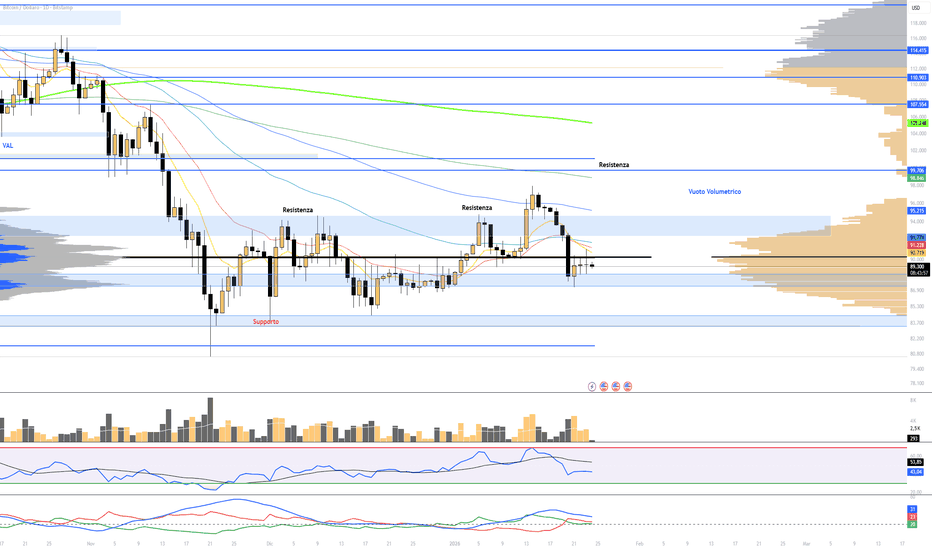

BTCUSD in grafico giornaliero – Fase correttiva con possibile suStruttura del prezzo:

Bitcoin si muove intorno a 88.800 USD dopo un forte rifiuto nell’area 95.000–97.000 USD. Da novembre il mercato mostra una tendenza ribassista seguita da una fase di consolidamento. Attualmente il prezzo sta testando una linea di tendenza rialzista (linea blu tratteggiata), rendendola una zona decisionale chiave.

Trend e livelli chiave:

Supporto immediato: 87.500 – 88.000 USD (linea di tendenza + ultimi minimi)

Supporto principale: 83.000 – 85.000 USD (base del range / zona di domanda)

Resistenza immediata: 91.000 – 92.500 USD

Resistenza maggiore: 95.000 – 100.000 USD

RSI (14):

L’RSI è intorno a 41,7, sotto il livello 50 ma non in ipervenduto. Indica momentum debole, con pressione ribassista in rallentamento. Non è ancora presente una chiara divergenza rialzista.

Awesome Oscillator (AO):

L’AO rimane negativo, ma le barre dell’istogramma si stanno riducendo, segnalando una perdita di forza ribassista, anche se senza inversione confermata.

MACD (12,26,9):

Il MACD è sotto la linea dello zero con incrocio ribassista, tuttavia l’istogramma si contrae. Questo spesso anticipa consolidamento o un possibile cambio di direzione se il supporto regge.

Bias di mercato:

Neutrale / leggermente rialzista finché la linea di tendenza viene difesa.

Una chiusura giornaliera sotto 87.000 USD rappresenterebbe un segnale di debolezza, con possibili obiettivi a 83.000–80.000 USD.

Un rimbalzo confermato potrebbe puntare a 92.000 → 95.000 USD.

Scenari possibili:

Scenario rialzista: supporto tiene → RSI gira al rialzo → miglioramento del MACD → salita verso 95.000 USD

Scenario ribassista: rottura della linea di tendenza → aumento della pressione di vendita → test della zona 83.000 USD

Conclusione:

Bitcoin si trova in un punto tecnico cruciale. Gli indicatori mostrano debolezza, ma anche segnali di stabilizzazione. Un rimbalzo di breve periodo è possibile, ma una conferma rialzista richiede una chiusura sopra 91.000 USD. Fino ad allora, il mercato potrebbe restare volatile e privo di direzione chiara.

Analisi settimanale dell'oro: trainati dalla domanda di beni rifAnalisi settimanale dell'oro: trainati dalla domanda di beni rifugio e dalle aspettative politiche, i prezzi dell'oro puntano a quota 5.000 dollari 📈

I. Sentiment di mercato e flussi di fondi: la differenziazione strutturale evidenzia il valore dell'investimento in oro

Secondo gli ultimi dati di posizionamento della Commodity Futures Trading Commission (CFTC) statunitense e dell'Intercontinental Exchange (ICE) (alla settimana conclusasi il 20 gennaio 2026), i fondi speculativi globali hanno modificato significativamente le loro allocazioni in asset chiave, riflettendo una rivalutazione delle prospettive dei tassi di interesse, dei rischi geopolitici e delle classi di attività. In questo contesto, l'oro, in quanto asset con caratteristiche sia di bene rifugio che monetarie, continua ad attrarre capitali.

Principali dati di finanziamento:

La domanda di metalli preziosi come beni rifugio si distingue: le posizioni lunghe nette speculative sull'oro sul COMEX sono aumentate di 2.614 contratti, raggiungendo i 139.162 contratti, proseguendo il recente trend rialzista 📊.

Il mercato dei tassi di interesse diventa cauto: le posizioni complessive sui futures del Tesoro USA sono passate da posizioni nette lunghe a posizioni nette corte, suggerendo crescenti preoccupazioni tra i trader sulla rigidità dei tassi di interesse, sostenendo indirettamente le proprietà di copertura monetaria dell'oro.

La pressione del dollaro sul mercato dei cambi si è temporaneamente allentata: le posizioni nette corte nelle principali valute rispetto al dollaro si sono stabilizzate e il valore dell'oro rimane rilevante nel sistema valutario non basato sul dollaro statunitense.

II. Analisi fondamentale: i rischi geopolitici e le aspettative politiche guidano i massimi storici 🚀 I prezzi spot dell'oro hanno superato la resistenza la scorsa settimana, raggiungendo per la prima volta i 4.900 dollari l'oncia giovedì (22 gennaio), e hanno ulteriormente aggiornato il massimo storico a 4.967 dollari venerdì. I principali fattori trainanti di questo rally sono stati:

Persistente incertezza geopolitica: l'imprevedibilità delle politiche di Trump ha allarmato l'UE, danneggiando la fiducia a lungo termine nelle relazioni transatlantiche e stimolando gli acquisti di beni rifugio.

Debolezza del dollaro e aspettative sulla politica monetaria della Fed: le crescenti aspettative del mercato per le future politiche di allentamento della Fed, unite alla pressione sul dollaro, hanno fornito un doppio supporto all'oro.

Acquisti di oro da parte delle banche centrali e stabilità delle partecipazioni private: Goldman Sachs, basandosi sulla logica di "acquisti di oro da parte delle banche centrali continui + nessuna vendita da parte delle partecipazioni private", ha aumentato le sue previsioni sul prezzo dell'oro a 5.400 dollari l'oncia. Attualmente, i prezzi dell'oro sono aumentati di quasi il 15% dall'inizio del 2026, proseguendo il guadagno annuo del 64% dello scorso anno.

⚠️ Avvertenza sui rischi: un brusco calo dei rischi di politica monetaria globale potrebbe portare alla chiusura delle posizioni di copertura, causando potenzialmente un calo tecnico dei prezzi dell'oro. Gli sviluppi geopolitici rimangono una variabile chiave.

III. Analisi tecnica: il trend rialzista è solido; Prestate attenzione al livello di resistenza psicologica di 5000. 🔍 Struttura del grafico giornaliero:

Ieri mattina, i prezzi dell'oro hanno registrato un forte rimbalzo dopo essere scesi da 4832 a un minimo di 4770. Durante la sessione statunitense, i prezzi hanno superato il massimo precedente e chiuso a 4937, formando una grande candela rialzista con un'ombra inferiore molto lunga, a indicare un forte interesse all'acquisto ai livelli inferiori.

Stamattina, i prezzi sono nuovamente saliti di oltre 30 $, avvicinandosi al livello psicologico di 5000, a indicare una chiara intenzione di consolidamento rialzista ai livelli superiori.

Trend a breve termine:

Grafico a 4 ore: L'oscillatore stocastico mostra una croce dorata al rialzo e le linee MACD continuano a salire, con candele rialziste consecutive a supporto del continuo slancio rialzista.

Grafico a 1 ora: Le medie mobili sono allineate rialziste. Dopo aver superato il massimo precedente di 4888, si è formato un supporto e l'area di supporto chiave si è ora spostata verso l'alto fino a 4900-4890. Livelli chiave:

Supporto: 4900 (Supporto immediato), 4888 (Livello di conversione massimo/minimo)

Resistenza: 4963 (Massimo intraday), 5010-5030 (Zona target a breve termine)

IV. Strategia di trading e prospettive per la prossima settimana 🎯 Considerando fattori fondamentali come la domanda di beni rifugio, i flussi di fondi e i pattern tecnici di breakout, il trend rialzista complessivo per l'oro rimane invariato. Tuttavia, dopo continui guadagni, è prevedibile una correzione tecnica a breve termine.

Strategia di trading:

Direzione principale: acquistare principalmente sui ribassi, vendere secondariamente sui rally.

Zona di supporto chiave: 4965-4945. Se il prezzo torna a quest'area e si stabilizza, è possibile aprire posizioni lunghe in lotti.

Obiettivo rialzista: 5010-5030 è la recente zona di resistenza. Una rottura al di sopra di questo livello potrebbe portare a un movimento sopra 5100.

Controllo del rischio: se il prezzo scende sotto 4900, il momentum a breve termine si indebolirà. Si consideri la possibilità di rientrare in posizioni lunghe vicino a 4888.

Analisi dello scenario rialzista/ribassista:

✅ Scenario rialzista: dopo la stabilizzazione sopra 4963, accelerare verso il livello psicologico di 5000; un breakout aprirebbe un nuovo potenziale rialzista.

⚠️ Scenario di consolidamento: consolidamento all'interno del range 4900-4960, sfruttando il tempo per costruire momentum.

❌ Scenario di pullback: se 4888 viene violato, è possibile un test della zona di supporto 4840-4820.

📌 Consulenza strategica professionale: desideri punti di ingresso e uscita giornalieri più dettagliati, consigli sulla gestione delle posizioni e analisi di mercato in tempo reale? Segui il nostro canale di analisi approfondita per aiutarti a cogliere con precisione le opportunità di trading nei mercati volatili! Clicca per seguire e non perdere nessun aggiornamento! 👉

Momento delicato per CucinelliBuonasera a tutti, ritorno dopo un po’ di tempo con un’analisi su Brunello Cucinelli.

Manca ancora una settimana di negoziazioni alla chiusura di gennaio, ma se questa fosse la candela mensile non sarebbe certo incoraggiante. Cerchiamo di fare un’analisi oggettiva basandoci sui dati disponibili:

• Sotto i prezzi attuali si trovano validi supporti in area 80 € prima e 70 € poi.

• L’istogramma in basso, che cerca di anticipare i bottom di mercato, si è attivato, segnalando un potenziale livello di fine ribasso.

• L’oscillatore sta entrando in zona di ipervenduto.

Sebbene tutti gli elementi tecnici riportati possano suggerire quantomeno un rimbalzo di breve termine, tengo a precisare che le ultime due candele settimanali sono state fortemente ribassiste. Una eventuale chiusura mensile sui livelli attuali presenterebbe un quadro decisamente deteriorato per il titolo.

Sarà interessante monitorare con attenzione la chiusura mensile e l’evoluzione delle candele di prossima settimana. Al momento, nonostante i segnali tecnici di ipervenduto, è più saggio mantenere una posizione prudente sul titolo in attesa di conferme più nette sulla direzione futura.

BTC resta ribassistaBitcoin continua a muoversi in una struttura chiaramente ribassista, indicando che il controllo del mercato rimane saldamente nelle mani dei venditori. La successione di massimi decrescenti e di minimi sempre più bassi conferma l’assenza di una reale inversione di tendenza. Ogni rimbalzo osservato finora appare come un semplice movimento correttivo all’interno di una dinamica ribassista più ampia, piuttosto che come un vero cambio di direzione.

La pressione di vendita resta elevata, riflettendo una fiducia limitata da parte dei compratori e una prevalente volontà di ridurre l’esposizione al rischio. Il mercato mostra inoltre una mancanza di volumi d’acquisto significativi, elemento spesso indispensabile per invalidare una tendenza negativa. Finché Bitcoin non riuscirà a recuperare e consolidare al di sopra di livelli tecnici chiave, lo scenario principale rimarrà quello di una prosecuzione della debolezza.

In questo contesto, il sentiment generale resta prudente e difensivo. Gli operatori di mercato attendono segnali più chiari, come la rottura di resistenze importanti o un cambiamento della struttura di mercato, prima di considerare credibile un’inversione rialzista.

I prezzi dell'oro potrebbero salire a 5.100 dollari l'oncia luneI prezzi dell'oro potrebbero salire a 5.100 dollari l'oncia lunedì.

Attualmente, i prezzi dell'oro si stanno avvicinando alla soglia storica dei 5.000 dollari, a causa di una combinazione di fattori.

1. Contesa sulla Groenlandia: le tensioni tra gli Stati Uniti e i loro alleati europei sono aumentate a causa di questa questione.

2. Situazione iraniana: gli Stati Uniti hanno emesso nuovi avvertimenti militari contro l'Iran.

3. Attriti commerciali: le minacce statunitensi di imporre dazi a diversi paesi hanno esacerbato l'incertezza del mercato, aumentando la domanda di beni rifugio e portando ad afflussi nel mercato dell'oro.

4. Politica della Federal Reserve: il mercato prevede che la riunione della prossima settimana manterrà i tassi di interesse invariati, mentre le aspettative di un taglio dei tassi nel 2026 si stanno indebolendo.

5. Indebolimento del dollaro: l'indice del dollaro è sceso al minimo degli ultimi quattro mesi.

6. Preoccupazioni sull'indipendenza politica: il mandato del presidente della Federal Reserve, Powell, termina a maggio 2026 e si trova ad affrontare pressioni politiche.

Dal punto di vista politico e informativo, questi fattori sono generalmente favorevoli ai prezzi dell'oro.

Un contesto di bassi tassi di interesse favorisce l'oro, mentre un dollaro debole porta a prezzi dell'oro denominati in dollari più bassi. L'incertezza politica indebolisce anche la fiducia del mercato nel sistema finanziario tradizionale.

Panoramica macroeconomica:

1. Continui acquisti di oro da parte delle banche centrali globali: nel contesto della tendenza alla dedollarizzazione, le banche centrali di tutto il mondo (come la Polonia) stanno aumentando significativamente le loro riserve auree.

2. Spostamento della domanda di investimenti: la sopravvalutazione del mercato azionario statunitense ha portato alcuni fondi a spostare capitali da obbligazioni e azioni ad asset come l'oro. Gli acquisti di oro da parte delle banche centrali forniscono una domanda fisica stabile e ampia, alterando così la struttura della domanda e dell'offerta del mercato dell'oro.

3. Esenzioni tariffarie: l'amministrazione Trump ha emesso un ordine esecutivo che esenta i dazi all'importazione su prodotti come i lingotti d'oro.

4. Tendenza rialzista istituzionale: le principali istituzioni hanno alzato i loro obiettivi di prezzo dell'oro per fine 2026 a 5.400 dollari l'oncia; le previsioni di altre istituzioni sono ancora più elevate.

Le esenzioni tariffarie riducono i costi di transazione dell'oro, mentre la significativa revisione al rialzo dei prezzi obiettivo da parte delle istituzioni tradizionali ha rafforzato il sentiment rialzista sul mercato.

Analisi tecnica e valutazione del trend:

I prezzi dell'oro sono attualmente in forte rialzo, ma dovranno affrontare la pressione dei livelli psicologici chiave e un potenziale calo tecnico nel breve termine.

Trend e posizionamento: dopo aver superato tutti i precedenti livelli di resistenza, i prezzi dell'oro si stanno avvicinando al livello psicologico storico di 5.000 dollari l'oncia. L'oro ha sviluppato un forte slancio rialzista dal 2025. Livelli chiave:

Resistenza al rialzo: 5.000 dollari è un significativo livello di resistenza psicologica; una rottura al di sopra di questo livello potrebbe aprire nuove prospettive di rialzo.

Supporto al ribasso: secondo l'analisi istituzionale, i livelli di supporto chiave si attestano intorno a $ 4.870 (massimo recente e media mobile a breve termine) e $ 4.650 (un livello di supporto più critico per lo swing trading).

Situazione tecnica: dopo aver raggiunto nuovi massimi, diversi indicatori tecnici sono entrati in territorio di ipercomprato e il mercato ha accumulato significative prese di profitto a breve termine. Qualsiasi notizia negativa o indebolimento del momentum potrebbe innescare un pullback tecnico o una forte volatilità.

Questa settimana abbiamo guadagnato 219 punti, equivalenti a $ 21.900 per lotto. Nonostante il nostro canale pubblico sia stato hackerato e stia attraversando un periodo difficile, ora offro il nostro canale principale gratuitamente per un mese.

Continuerò a fornirvi segnali di trading di alta qualità. Combattete le forze maligne fino alla fine.

Strategia:

Strategia di acquisto sui ribassi: attendere pazientemente che i prezzi dell'oro tornino verso l'area di supporto chiave e mostrino segni di stabilizzazione prima di costruire gradualmente posizioni lunghe. Il prezzo obiettivo a breve termine è compreso tra $ 5.050 e $ 5.100.

Stop Loss: Impostato al di sotto del livello di supporto d'ingresso.

Motivazione: Rapporto rischio-rendimento più elevato, selezione più stabile e conforme al principio di trading "acquista al supporto".

Livelli di supporto:

$4960

$4900

$4870

$4850

$4810

$4800

$4760

$4680

$4650

Livello di resistenza:

$5000

I seguenti eventi potrebbero innescare una significativa volatilità del mercato nella prossima settimana o mese:

Riunione della Federal Reserve (27-28 gennaio 2026): Sebbene si preveda che i tassi di interesse rimarranno invariati, qualsiasi indicazione riguardante il percorso dei tagli dei tassi, il bilancio o il futuro presidente avrà un impatto sul mercato.

Dinamiche geopolitiche: Escalation o de-escalation di eventi legati alla Groenlandia, all'Iran, ecc.

Dati economici USA: Qualsiasi dato che indichi un'inflazione elevata o un'economia surriscaldata potrebbe ulteriormente indebolire le aspettative del mercato in merito a tagli dei tassi, esercitando così una pressione al ribasso sui prezzi dell'oro nel breve termine.

Weekly Market Structure – S&P 500🔹 Quadro settimanale

Settimana che si chiude con una leggera perdita per lo S&P 500 (-0,63%), nonostante il forte recupero successivo all’apertura in gap down di inizio settimana, innescata nella giornata di mercoledì 21 gennaio.

Il prezzo ha trovato resistenza all’interno del gap formatosi tra venerdì e martedì, andando a sbattere esattamente sulla VAB della settimana precedente e sulla VAT del mese di dicembre.

Questo comportamento conferma, almeno per ora, la volontà del mercato di continuare a scambiare all’interno del range 6956 / 6875.

Da notare come nella giornata di mercoledì il prezzo abbia utilizzato i livelli già citati nella scorsa analisi come punti di supporto, rafforzandone ulteriormente la validità tecnica.

🔹 Sentiment di mercato e COT

Dal punto di vista del sentiment, il COT Report mostra una forte chiusura di contratti long da parte degli Asset Manager.

Le net position risultano in forte calo, con una media di circa 35.000 contratti long chiusi nelle ultime due settimane.

Analizzando più in dettaglio i posizionamenti long, emerge una divergenza tra i massimi dell’11 dicembre e quelli di fine dicembre / inizio gennaio.

Questa divergenza, unita alla respinta sui massimi storici, aveva già anticipato la possibilità di un pullback correttivo.

Resta comunque un elemento strutturalmente rialzista:

le posizioni short non stanno aumentando in modo significativo, crescendo solo di poche centinaia di contratti.

Questo suggerisce un mercato che rimane fortemente predisposto al rialzo.

🔹 Volumi e Value Area

Dal punto di vista volumetrico, la distribuzione di questa settimana può essere letta come una doppia distribuzione, separata da un LVN molto rilevante in area 6925 / 6910.

Quest’area rappresenta uno spartiacque tecnico:

sopra → prosecuzione del rialzo

sotto → ritorno nella parte bassa della distribuzione volumetrica

Il prezzo ha chiuso all’interno della Value Area settimanale, nella sua parte alta, a ridosso del POC.

Il POC risulta però sbilanciato rispetto al VWAP settimanale, suggerendo la possibilità di un movimento verso il basso per ribilanciare il prezzo con il valore medio ponderato dai volumi.

🔹 Livelli di supporto

I possibili punti di rimbalzo (sempre partendo dalle concentrazioni sulla option chain) sono:

6925 / 6910 punti

Prima area di supporto, coincidente con:

inizio e fine dell’LVN che divide le due distribuzioni volumetriche

Area spartiacque tra struttura rialzista e ritorno nella parte bassa del range.

6900 punti

Seconda area e supporto più importante, in confluenza con:

Put Wall

VWAP settimanale

VWAP del mese di dicembre

Anche se già ribilanciato, resta un livello chiave da monitorare.

6880 / 6875 punti

In caso di rottura dei 6900, il prezzo potrebbe scendere verso:

VAB settimanale

VAB di dicembre

Put Wall (circa 1.600 contratti aperti al 24/01/2026)

Area che coincide con un grande LVN sulla distribuzione cumulativa a 200 giorni.

6850 punti

Ultimo baluardo per mantenere il prezzo dentro il range settimanale, in confluenza con:

LVN della settimana appena conclusa

bordo inferiore dell’LVN già citato per area 6875.

6800 punti

Perso anche 6850, il prezzo uscirebbe definitivamente dalla Value Area settimanale.

Questo livello si colloca:

poco sotto il minimo della scorsa settimana

poco sotto la VAB della settimana conclusasi il 19 dicembre

al centro di un LVN sulla distribuzione a 200 giorni.

6750 / 6700 punti

Se nemmeno area 6800 dovesse contenere la discesa, l’indice potrebbe capitolare verso questa zona, che verrà approfondita nelle prossime settimane.

🔹 Livelli di resistenza

Nel caso in cui il prezzo resistesse sui supporti e tornasse a salire:

6975 punti

Prima resistenza, in confluenza con:

VAT della settimana appena conclusa

VAB della scorsa settimana

Livello che ha già funzionato da resistenza tra giovedì e venerdì.

7000 punti

Livello corrispondente al POC della scorsa settimana.

7025 punti

Coincidente con la VAT della scorsa settimana.

A mio avviso, un ritorno stabile in area 7025 aumenterebbe in modo significativo le probabilità di rottura dei massimi storici, con 7050 punti come prima vera resistenza superiore.

BTC a un bivio: Assorbimento o Distribuzione? La mia analisi.Un saluto a tutti i trader, settimana intensa per Bitcoin. Dopo il superamento dei 94.000$ di martedì 13 gennaio, caratterizzato da una white candle decisa e volumi in espansione, molti si aspettavano una continuazione parabolica. Invece, abbiamo assistito a un classico "fakeout": una fase di vendita che ha riportato il prezzo a testare l'area degli 87.000$.

Nonostante il ritracciamento dai $94.000, i dati settimanali mostrano che gli ETF (specialmente BlackRock e Fidelity) hanno registrato flussi netti positivi consistenti (oltre $1,4 miliardi nella settimana).

Cosa significa: Mentre i trader retail o i "top buyers" di area $94k vendono per paura o in pareggio (breakeven), le istituzioni stanno usando l'area tra $87.000 e $89.000 per accumulare.

Questi volumi "nascosti" o meno aggressivi sono quelli che creano la base del supporto.

Ecco i punti chiave tecnici che sto monitorando:

📍 Supporto Critico: Gli 87.000$ hanno tenuto. È qui che il prezzo si è appoggiato, confermandosi come la linea di difesa principale dei bull. Se questo livello dovesse cedere, il prossimo "cuscinetto" volumetrico è in area 84.000$.

📊 La lotta col POC: Al momento, Bitcoin scambia intorno agli 89.326$, ma il dato interessante è che fatica a ripartire perché si trova ancora sotto il POC (Point of Control) del cluster volumetrico a 200 periodi sul Daily. Finché restiamo sotto questo livello, il mercato è in una fase di compressione.

🛒 Il fattore Buyer: Nonostante la chiusura sotto il POC, i volumi in acquisto ci sono e si fanno sentire. Non stiamo assistendo a un crollo verticale, ma a un forte assorbimento istituzionale. I compratori (buyers) stanno difendendo i livelli attuali, assorbendo la pressione di vendita derivante dal ritracciamento dei massimi.

Cosa aspettarsi? Siamo in una fase di "Squeeze". Da una parte la resistenza del cluster a 200 periodi che fa da tappo, dall'altra una domanda solida che sostiene il prezzo. Una chiusura decisa sopra i 90.500$ confermerebbe la forza dei buyers e invaliderebbe il trend correttivo settimanale.

Resto alla finestra, monitorando se la pressione passiva dei compratori diventerà aggressiva nelle prossime sessioni.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Bitcoin: torniamo a salire o è finita? Come capirlo PRIMABitcoin è arrivato a un punto di non ritorno: ultima gamba rialzista o avvio di un ciclo quadriennale ribassista?

Il Metodo Ciclico 3.0 svela livelli, tempi e scenari che stanno decidendo il futuro del mercato.

Bitcoin si trova in una fase di snodo cruciale.

In questa analisi approfondita analizziamo perché adesso si sta decidendo se il mercato vivrà un’ultima gamba rialzista oppure se è già iniziata la chiusura di un ciclo quadriennale.

Con il Metodo Ciclico 3.0 ricostruiamo l’intero quadro ciclico incrociando:

– Bitcoin USD

– BTC CME

– Dominance

– DXY

– S&P500

– Magnifici 7

🔍 SCENARI IN GIOCO

Scenario rialzista (ultima gamba):

Possibile lingua di Bayer su ciclo T+4i

Partenza di un nuovo T+2 indice

Recupero dei massimi precedenti con target intermedi e finali

Area di controllo chiave: 89.671 – 89.226

Scenario ribassista (quadriennale):

Partenza effettiva del ciclo T+7i

Vincolo ribassista sul semestrale indice

Primo target: 74.365

Target strutturale successivo: area 49.000

LIVELLI DECISIVI

89.671 → livello Eclipse (reaction netta = rischio ribasso immediato)

89.226 → linea di vincolo ciclico

94.000 – 94.100 → colmatura inefficienza necessaria per ripartenza

74.365 → supporto critico

49.000 → area di possibile chiusura quadriennale

COSA RENDE QUESTA ANALISI DIVERSA

Non guardiamo Bitcoin da solo.

La direzione finale dipenderà da:

Dominance (rischio semestrale)

DXY (fortemente vincolato al ribasso)

S&P500 e Magnifici 7 (cicli T+2 in formazione)

RICORDATI DI LEGGERE LA MIA BIO

#Bitcoin #BTC #Analisi #Ciclica #MetodoCiclico3_0 #Crypto #TradingView #CicloQuadriennale #BitcoinAnalysis

📅 Pubblicato il: 24/01/2026

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

CPR fase accumulativa di lungo periodo?Il titolo si muove in laterale da molto tempo ma la caratteristica dei volumi sembra propendere per una fase accumulativa di lungo periodo. Monitorare i movimenti dei prossimi mesi. Indicatori ed oscillatori di medio lungo confermano l'ipotesi di accumulazione.

Rally dei metalli preziosi e ritorno di fiamma per il gasUn saluto a tutti i trader vediamo il report Settimanale delle Commodities: L'Assetto del "Regno dei Metalli"

La settimana è stata caratterizzata da un'estrema polarizzazione tra i beni rifugio (preziosi) e il comparto energetico, con una volatilità innescata principalmente dalle manovre geopolitiche dell'amministrazione Trump e dalle condizioni climatiche estreme.

1. Il comparto dei Metalli: Il Re e la sua Corte

Il mercato dei preziosi ha vissuto una settimana storica, spinto dalla ricerca di protezione contro lo "shock politico" e l'escalation commerciale.

Oro (Il Re): Ha raggiunto nuovi record assoluti, toccando picchi sopra i 4.700 - 4.800 $/oncia. Il driver principale è stato il "risk-off" generato dalle minacce di dazi sulla questione Groenlandia. Gli analisti (tra cui Goldman Sachs e Vontobel) vedono ora i 5.000 $ come un target psicologico concreto entro l'anno.

Argento (La Regina): Ha mostrato una forza relativa impressionante, sovraperformando l'oro con una fiammata che ha portato le quotazioni COMEX verso l'area dei 95 - 100 $. Il suo status di "minerale critico" (designato ufficialmente nel 2025) continua a sostenere la domanda industriale oltre a quella speculativa.

Metalli Industriali (I Cavalieri): Platino e Palladio hanno seguito a ruota, con il Platino che ha consolidato i massimi sopra i 2.400 $, fungendo da scorta di valore complementare.

Comparto Energetico: Volatilità e Clima

A differenza dei metalli, gli energetici hanno reagito a fattori più strutturali e meteorologici.

Gas Naturale (Il Ritorno): Dopo una fase di correzione, il gas ha messo a segno una "fiammata" del +10% in pochi giorni. Il ritorno ai massimi precedenti (area 3,50 $/mmbtu per il gas USA e tensioni sul TTF europeo sopra i 39 €/MWh) è dovuto al gelo intenso che ha colpito Europa e USA, causando prelievi dalle scorte superiori alle attese (oltre 120 bcf negli Stati Uniti).

Petrolio (L'Indeciso): Il greggio resta in una fase di consolidamento laterale-rialzista. Il WTI gravita intorno ai 59-60 $, mentre il Brent cerca di mantenersi sopra i 64 $. Nonostante i rischi geopolitici in Iran e Venezuela, il timore di un eccesso di offerta per il 2026 e la produzione record degli USA frenano le ambizioni rialziste dei "tori".

La divergenza tra la forza esplosiva dell'oro e l'incertezza del petrolio indica che il mercato sta prezzando un rischio sistemico politico più che una crescita della domanda industriale globale. Per la prossima settimana, la tenuta del Gas Naturale dipenderà dalle previsioni meteo a breve termine, mentre i preziosi resteranno estremamente sensibili a ogni dichiarazione proveniente da Washington.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

HD: Home Depot sfiora il primo Target 392$L'operazione su HD (Home Depot) è un manuale di analisi tecnica applicata. si combinano perfettamente Price Action (rottura del livello), Analisi Algoritmica (incrocio medie) e Analisi Volumetrica. Poi vediamo altre in osservazione da gennaio 2026.

Il Set-up Tecnico: Perché sta funzionando

Il mix di segnali che hai descritto è estremamente potente per un trader di posizione:

Rottura dei 373$: Hai comprato sulla violazione di una resistenza storica, trasformandola in supporto.

Incrocio EMA 20/50: Questo è il cosiddetto "Golden Cross" di breve/medio termine. Conferma che il momentum sta accelerando e che la tendenza è ora saldamente rialzista.

Sopra la SMA 200: Essere sopra la media a 200 periodi significa che il titolo è uscito dalla fase di "fango" e ora ha il vento in poppa dal punto di vista istituzionale. I fondi d'investimento solitamente comprano solo sopra questo livello.

Ci troviamo a un passo dall'area 392$. Ecco cosa devi osservare per decidere se chiudere tutto o tenere una "core position":

Area di Concorrenza: I 392$ non sono solo un numero; corrispondono a una zona di supply (offerta) dove il titolo ha sentito stanchezza in passato.

I Volumi: Hai notato volumi in espansione sulla salita, il che è ottimo. Se arrivi a 392$ con volumi ancora alti, c'è una buona probabilità che il titolo possa consolidare brevemente per poi puntare alla soglia psicologica dei 400$.

RSI / Ipercomprato: Controlla se l'RSI sta entrando in zona 70+. Se sei molto tirato e arrivi al target, la presa di profitto parziale è la scelta più saggia.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Aggiorna idea

Aggiungi nota

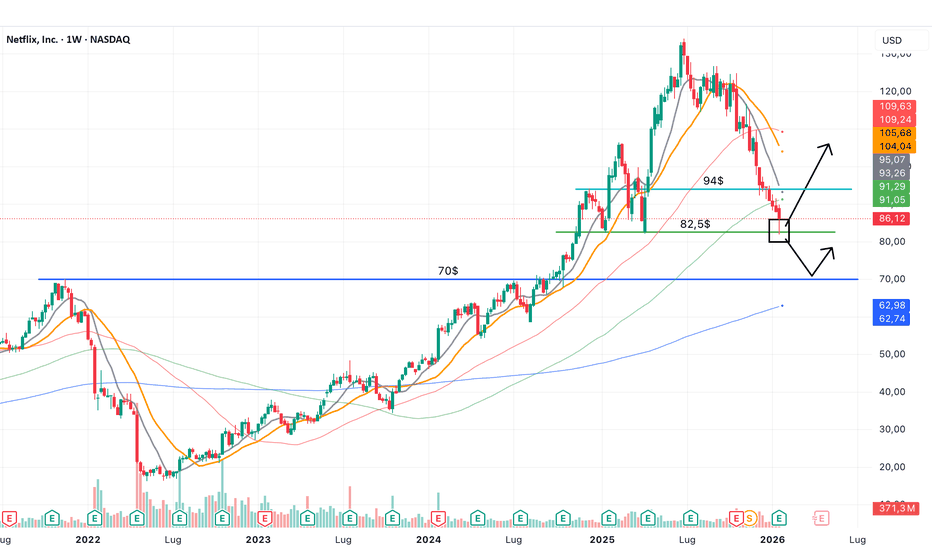

Nuovo episodioIl prezzo corregge in settimana dopo la trimestrale arrivando al supporto degli 82,5$ che sostiene il prezzo da oltre un anno

Colgo questa ottima occasione per provare un ingresso con primo target sui 94$ dopo aver visto grossi volumi in acquisto al contatto con il supporto!

Nel caso di una rottura ribassista del supporto degli 82,5$ meglio chiudere e attendere l’arrivo a quello inferiore dei 70$

Target HAL e MRNA, ingresso su NFLXUn saluto a tutti i trader, ottimi colpi su HAL (Halliburton) e MRNA (Moderna). Ho applicato la regola d'oro del trading professionale: "Pianifica il trade e l'operazione, poi trada il piano". Chiuso in area volumetrica su HAL a 34,71$ dimostra che l'analisi volumetrica sta funzionando bene, come mostro sempre nei miei setup.

La lezione di MRNA: Profitto vs. Rimpianto

È normalissimo vedere un titolo correre oltre il proprio target (specialmente con la volatilità attuale), ma uscire a 45,52$ seguendo il piano è una vittoria psicologica enorme.

Chi "insegue" il prezzo senza un piano finisce spesso per restituire i profitti quando il trend inverte bruscamente.

Analisi dell'ingresso a 83$ (Netflix - NFLX)

Il Supporto: Area 81.90$ - 83.00$ è diventata il "pavimento" di questo inizio 2026. Entrare a 83$ significa aver comprato sulla parte bassa del canale di rintracciamento, proprio dove si è fatta sentire la difesa dei compratori durante il caos "Groenlandia".

Lo scenario: Il mercato ha punito Netflix per la guidance sui margini 2026 e per l'incertezza sull'acquisizione di Warner Bros. Discovery, ma il rimbalzo di venerdì (chiusura sopra gli 86$) conferma che il tuo supporto ha tenuto.

ecco i target volumetrici da monitorare per gestire la posizione:

Resistenza 1 (Target breve): 88.50$ - 90.00$. Qui passa il vecchio supporto rotto a metà gennaio che ora farà da tappo. È un'area di distribuzione importante.

Resistenza 2 (Target medio): 94.00$. Se il mercato azionario americano continua il recupero post-Trump, questo è il livello dove molti trader prenderanno profitto.

Muro Volumetrico: Il POC (Point of Control) dell'anno si trova verso i 100$. Superare quella cifra richiederebbe news fondamentali molto positive (es. dati sugli abbonati legati ai nuovi eventi live/WWE meglio del previsto).

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

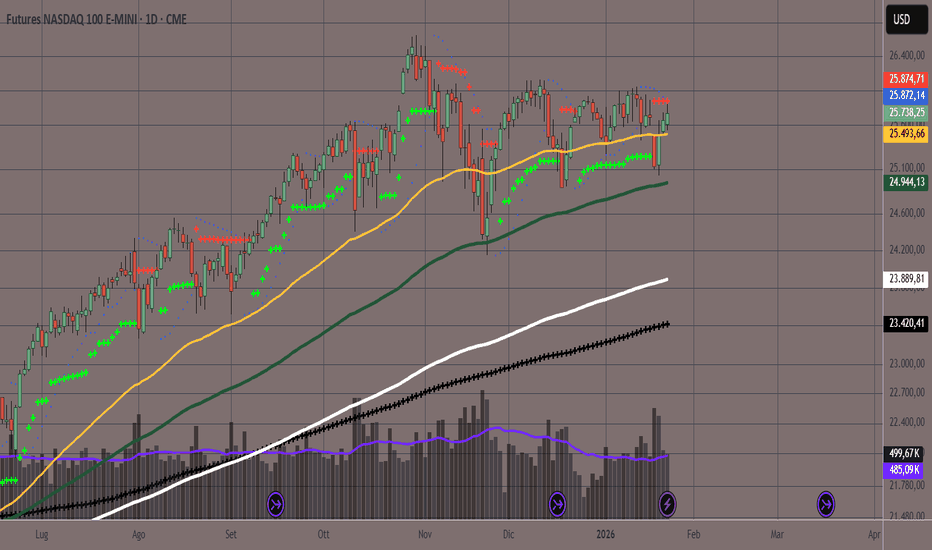

Nasdaq - cautelaAspettiamo a cantar vittoria e a pensare sia stato l'ennesimo buy on dip.

Adesso dobbiamo vedere se il calo del 20 gennaio è stata solo una "farsa" oppure no.

L'area cruciale per poterlo dire non è stata ancora recuperata, quindi prestiamo attenzione, cautela necessaria senza farsi prendere dall'euforia diffusa tra gli operatori.

Platinum - rottura rialzistaBreak out rialzista sul platino dell'area di congestione sui massimi.

Prosegue l'euforia sui metalli preziosi, grandi vincitori della seconda parte del 2025 e canditati anche per un ottimo 2026.

Attendo eventuale retest per entrare long, se dovesse scappare verso l'alto valuterò price action e se darà punti di entrata.

Gennaio di riscatto per ModernaBuongiorno a tutti, nell’ultimo mese Moderna ha compiuto un vero balzo dai minimi, riportando il titolo in area 50 $.

Dal 2021 il titolo ha vissuto una forte fase discendente durata oltre quattro anni, perdendo più del 90% dai massimi e tornando intorno ai prezzi di quotazione iniziale.

Questo recente sussulto potrebbe rappresentare una voglia di rivalsa dopo il prolungato trend ribassista, ma una rondine non fa primavera: prima di parlare di un nuovo trend rialzista ce n’è di strada da fare. Tuttavia, alcuni aspetti mi inducono a tenere il titolo sotto osservazione:

• La fase degli ultimi mesi in area 20/25 $ presenta tutte le caratteristiche di un accumulo.

• L’istogramma segnala ipervenduto da mesi, mantenendo una condizione di “allerta”.

• L’oscillatore ha recentemente incrociato al rialzo dalla zona di ipervenduto.

• Il POC volumetrico si trova appena sotto i prezzi attuali.

Tutti questi elementi non garantiscono comunque un ingresso long immediato sul titolo. Anche se dal grafico non è immediatamente evidente, dai minimi di periodo il titolo ha già recuperato il 100%.

Una chiusura di candela mensile di questo tipo lascerebbe presagire un po’ di “sereno” dopo gli ultimi cali prolungati. Tuttavia, prima di valutare un ingresso long, sarebbe necessario un salutare pullback che permetta lo scarico degli eccessi di breve termine.