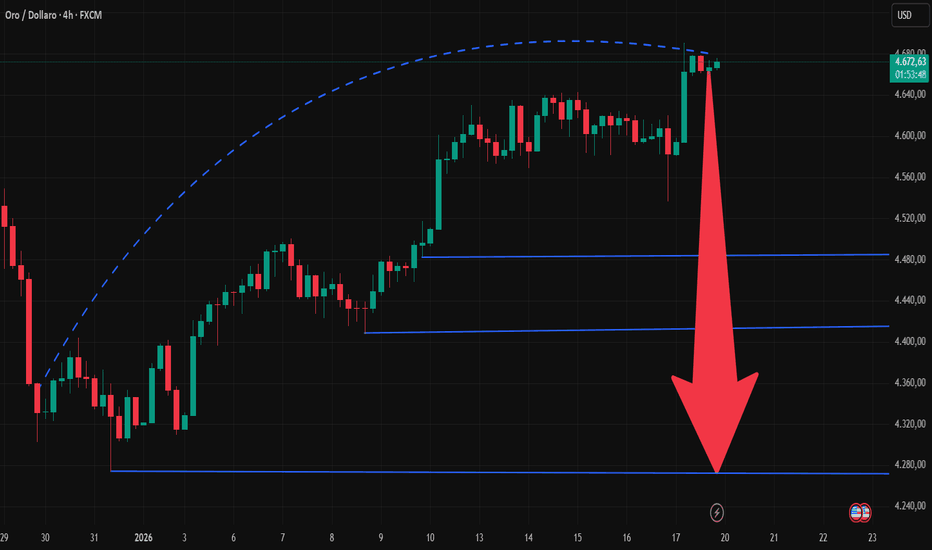

Oro: rally ancora vivo, si “ri”parte da area 4.550 $

Macro-driver: oro al centro del “risk reset”

L’oro resta inserito in un bull market storico, dopo un +70% circa su base annua che lo ha portato in area 4.600 $/oz a metà gennaio 2026, con prezzi spot recenti intorno a 4.600–4.700 $. Il contesto macro resta favorevole: attese di tagli Fed, tensioni commerciali USA‑UE e shock geopolitici mantengono alta la domanda di protezione e favoriscono flussi verso l’oro come bene rifugio.

Sul fronte tecnico di breve, le rotture di 4.400 e 4.500 $ hanno confermato un cambio di regime direzionale, mentre eventuali ribilanciamenti di indici sulle commodity possono generare prese di profitto tattiche senza intaccare la tendenza strutturale.

Analisi Tecnica: trend rialzista in consolidamento?

Media mobile: pullback verso la tendenza

Le analisi tecniche aggiornate indicano un asset ancora impostato al rialzo, con medie mobili di periodo intermedio‑lungo (50/100/200) orientate in senso bullish e prezzo stabilmente sopra i principali supporti dinamici, dopo la recente rottura delle soglie 4.400–4.500 $.

Le correzioni di breve sono state finora limitate a rientri verso l’area 4.520–4.540 $, coerenti con normali fasi di “mean reversion” all’interno di una tendenza primaria ascendente.

RSI: momentum forte ma non in ipercomprato estremo

Il quadro desumibile dagli oscillatori mostra ancora prevalenza di momentum rialzista, con RSI che in più analisi rimane in zona positiva, pronto a reagire sulle linee di supporto dinamico senza segnali di ipercomprato estremo prolungato. Ulteriori test della trendline rialzista sull’RSI sarebbero coerenti con nuove estensioni verso le resistenze, mentre una rottura decisa al ribasso dell’oscillatore costituirebbe un primo campanello d’allarme di indebolimento della tendenza.

Regressione lineare e canale: prezzo sopra la “fair line”

Le proiezioni di prezzo per le prossime sedute indicano che un superamento stabile delle resistenze 4.640–4.675–4.720 $ aprirebbe spazio a estensioni verso 4.900–5.000 $/oz, in linea con il target misurato di precedenti figure di continuazione. In ottica di regressione lineare, l’oro tratta nella parte alta del canale di crescita di inizio 2026: un ritorno verso la linea mediana (area 4.520–4.540 $) costituirebbe un classico pullback di riequilibrio, mentre una permanenza sopra la banda superiore segnala fase di euforia e possibile accelerazione.

Pattern candlestick e livelli chiave

Recenti fasi di presa di profitto hanno generato shadow inferiori rilevanti in area 4.520–4.555 $, compatibili con candele di reazione dei compratori su supporti giornalieri. Lo spazio sopra 4.600–4.640 $ resta presidiato da resistenze ravvicinate (4.675–4.720 $), mentre il principale “invalidante” di breve passa dalla fascia di supporto a 4.515–4.520 $ e, più in profondità, dai precedenti pivot in area 4.440–4.410 $: solo una rottura netta di quest’ultima zona segnerebbe il passaggio da consolidamento rialzista a vera inversione.

Trend di fondo: bull market, ma attenzione al range sopra 4.550 $

La lettura integrata di contesto macro, medie mobili, RSI, regressione e price action mantiene un bias di fondo rialzista sull’oro (XAUUSD, CFD Pepperstone), con un mercato che continua a trattare vicino ai massimi storici in un range di consolidamento ad alta volatilità sopra 4.550 $. Finché i prezzi resteranno sopra i cluster di supporto 4.515–4.520 $ e soprattutto 4.440–4.410 $, gli scenari di estensione verso 4.900–5.000 $ rimangono tecnicamente aperti; viceversa, una violazione strutturale di tali livelli riporterebbe in primo piano scenari correttivi più profondi.

_______________________________________________________

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Idee della comunità

Buy zoneMolta speculazione per le notizie del ponte sullo stretto ma in realtà i fondamentali di Webuild sono solidi anche senza considerare questa opera

Il prezzo oggi raggiunge il fondo del canale sui 3,15€ offrendo una opportunità di accumulo o di ingresso

Per maggiore sicurezza attendere una chiusura sopra i 3,32€ e/o i 3,58€ che assicurano una ripresa del trend rialzista

Eventuale stop al di sotto del margine o del minimo odierno

Analisi SP500 future al 20.01.2026Il movimento di oggi conferma l'ipotesi di gap di rottura, inoltre la violazione del lato inferiore del cuneo ha portato ad una accelerazione dei prezzi verso il basso, tipico atteggiamento dopo la fuoriuscita confermata del lato inferiore del cune e del gap di rottura.

Dopo aver violato i primi supporti in area 6900, il derivato si sta dirigendo velocemente verso i 6800. Gli indicatori sembrano mostrare la partenza di un movimento correttivo di grado superiore che si trova ancora nella sua fase iniziale.

A livello intraday vediamo un approdo sui supporti in area 6850, supporto abbastanza importante. Da qui i prezzi potrebbero avere una prima reazione di rimbalzo, ma una volta violati possono spingere velocemente le quotazioni verso i 6800.

Buon Trading

Agata Gimmillaro

Gold 4700 smashed! now 4,8?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Gold parte in asiatica e sfonda i 4700.

ora mi sposto di 100 in 100, vediamo un po fin dove arriva

target? infinito

piano operativo per gold ad ogni piccola correzione in livelli chiavi di open close e zone h4 aggiungo un piccolo posizionamento con basso rischio e continuo a seguire.

state molto e cauti perchè i long iniziano ad essere affollati e scontati!

quindi mi posso aspettare possibili trap sell negli orari chiave.

🟡info fondamentale🟡

Flussi di rifugio + rischio dazi dominano il movimento.

Il bias resta bullish finché il prezzo tiene sopra l’area di breakout / massimi storici.

Attenzione però: l’intraday può essere molto movimentato.

Il driver è geopolitico, non macro.

-oro e argento su nuovi record dopo avvertimenti sui dazi legati alla Groenlandia. Chiaro flusso risk-off.

-timori di una guerra commerciale USA–Europa

- ritorna il tema “sell America”. USD sotto pressione, supporto per l’oro.

- l’UE discute ritorsioni. Il rischio headline resta alto.

📌Scenario settimanale 📌

1️⃣ Continuazione rialzista

• Le tensioni restano aperte.

• Dollaro debole, rendimenti contenuti.

• Oro sopra 4.700, salita graduale.

2️⃣ Scenario flat

• Headlines rumorose ma senza escalation reale.

• Oro in range sopra il breakout.

• In attesa dei dati macro di giovedì/venerdì.

Il rischio principale ora sono le notizie.

Leggete sempre il news prima di operare.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Analisi ESSituazione macro:

Per la giornata di oggi abbiamo due catalizzatori per il prezzo

- Gap da chiudere in area 6.940-6.970

- Se rompiamo i minimi con forza, c'è una Put Wall a 6.749,50 che fa da calamita

Attualmente ci troviamo sulla 3° Deviazione Standard del Vwap, solitamente indice di una possibile inversione rialzista fino al Vwap. Dato che però i catalizzatori per il prezzo sono due, e dato che la struttura attualmente sembra improntata per il ribasso, abbiamo dei dati contrastanti. L'unico modo per capire con chiarezza cosa farà il mercato, è attendere la rottura di livelli chiave.

Livelli chiave:

L'area da monitorare è 6.910-6.925.

Scenario rialzista:

Qualora dovessimo superarla a rialzo, è probabile vedere un mercato che va a ribilanciarsi sul Vwap e chiudere il gap, con una grossa resistenza lato opzioni a 6.975.

Qualora dovese salire ancora, abbiamo una zona a 6.986-6.993,25, una seconda a 7.009,75-7.017,50, e l'ultima in are 7.024,50.

Scenario ribassista:

abbiamo una grossa resistenza anche in area 6.888,50-6.898,25, dove è posizionata una Call Wall. Se il mercato non riesce a superare questa zona, è destinato a scendere fino al primo supporto lato Opzioni a 6.850 (che corrisponde anche al POC del Fixed Volume Profile), e poi in area VAB a 6.832,50-6.809,75.

Persa questa zona, potremmo arrivare a 6.799-6.766, e infine alla Put Wall a 6.749,50.

Gli ultimi supporti li abbiamo a 6.730,25-6.718,50, 6.699,75-6.698,75.

Utili solidi, ma Wall Street resta cautaUna seduta deludente di venerdì ha chiuso una settimana complessivamente debole per i mercati, con le azioni scivolate lievemente in territorio negativo nonostante un avvio della stagione degli utili generalmente solido.

Il NASDAQ ha ceduto lo 0,06% (circa 14 punti), chiudendo a 23.515,39 e registrando una perdita settimanale dello 0,7%. Anche l’S&P 500 ha perso lo 0,06%, terminando la seduta a 6.940,01, mentre il Dow Jones è sceso dello 0,17% (circa 83 punti) a 49.359,33.

Su base settimanale, i tre indici hanno archiviato cali rispettivamente dello 0,4% per l’S&P e dello 0,3% per il Dow.

L’avvio della stagione degli utili è stato nel complesso positivo, anche se le reazioni del mercato ai risultati delle grandi banche non lo riflettono pienamente.

Fa eccezione Taiwan Semiconductor, considerata probabilmente il barometro più importante dell’intelligenza artificiale sul mercato: il titolo è salito del 4,4% giovedì dopo un solido report sul quarto trimestre e ha aggiunto un ulteriore +0,22% nella seduta di venerdì.

I dati macroeconomici della settimana sono risultati nel complesso accettabili, in particolare il rapporto “pulito” sull’indice dei prezzi al consumo (IPC), che ha mostrato un’inflazione ancora elevata ma non in accelerazione. Alla luce di questi numeri, il CME FedWatch Tool assegna una probabilità del 95% a una pausa della Fed dopo tre tagli consecutivi dei tassi alla riunione di fine mese.

Nel frattempo, il presidente Trump è tornato a occupare il centro della scena, elemento che spesso genera reazioni istintivamente negative sui mercati, soprattutto in assenza di segnali di allentamento sul fronte dei dazi.

Nel corso della settimana, il presidente degli Stati Uniti ha proposto un tetto del 10% ai tassi delle carte di credito per un anno, ha alimentato speculazioni su un possibile cambio alla guida della Federal Reserve e, nella giornata di venerdì, ha minacciato nuovi dazi contro i Paesi che non accetteranno i suoi piani sulla Groenlandia.

A ciò si aggiungono l’indagine del Dipartimento di Giustizia sull’attuale presidente della Fed Jerome Powell, le implicazioni geopolitiche legate alle recenti azioni di Maduro e le persistenti tensioni in Iran.

In questo contesto complesso, spicca la forza delle small cap. Il Russell 2000 ha chiuso la seduta in rialzo dello 0,12%, aggiornando un nuovo massimo storico a 2.677,74 e portando il guadagno settimanale al 2%. Da inizio anno, l’indice è in rialzo di circa l’8%, confermandosi uno dei segmenti più dinamici del mercato.

I mercati resteranno chiusi lunedì per il Martin Luther King Jr. Day, ma torneranno pienamente operativi martedì, con l’accelerazione della stagione degli utili. Il report più atteso del 20 gennaio sarà quello di Netflix, per cui è prevista una crescita degli utili del 27% e un aumento del fatturato del 17%. Gli investitori seguiranno con attenzione anche gli aggiornamenti sulle strategie di contenuto e sull’offerta per Warner Bros.

Tra gli altri report in calendario per martedì figurano Interactive Brokers, 3M, U.S. Bancorp e United Airlines, tra gli altri.

Nel corso della settimana, l’attenzione tornerà infine sul dato PCE di giovedì, per verificare se l’“indicatore di inflazione preferito dalla Fed” confermerà il quadro emerso dai recenti dati sull’IPC. Resta inoltre sullo sfondo la possibilità di un intervento della Corte Suprema sul tema dei dazi.

XAUUSD – Piano di Seguire il TrendXAUUSD – Piano di Seguito Trend: Preferire Comprare il Ripasso (H1)

L'oro sta mantenendo ancora una struttura rialzista a breve termine con massimi e minimi crescenti. L'ultima spinta verso l'alto mostra che i compratori hanno il controllo, quindi il mio obiettivo principale NON è inseguire il prezzo, ma aspettare un pullback pulito in supporto chiave per unirsi al trend con rischio controllato.

🎯 SCENARIO PRINCIPALE – COMPRA IL RIPALLO (Priorità)

Zona di Acquisto: 4687 – 4690

Stop Loss: Sotto 4655

Prendi Profitti:

TP1: 4735 – 4745

TP2: 4780

TP3: 4804 – 4808

Perché questa zona?

4687–4690 è l'area chiave evidenziata nel grafico come un livello importante. Dopo che il prezzo è salito sopra di essa, questa zona può agire come nuovo supporto (precedente resistenza diventa supporto). Se il prezzo ritorna e si mantiene con chiara reiezione (wick, engulfing rialzista, forte rimbalzo), questa è la posizione di acquisto a maggiore probabilità in linea con il trend.

🔁 SCENARIO SECONDARIO – ACQUISTO PROFONDO A LIQUIDITÀ / DISUGUAGLIANZA

Zona di Acquisto: 4620 – 4600 (Area di disuguaglianza di liquidità)

Stop Loss: Sotto 4575

Prendi Profitti:

TP1: 4687

TP2: 4735

TP3: 4780+

Perché questa zona?

Il grafico mostra una chiara disuguaglianza di liquidità sotto il prezzo che non è stata completamente riempita. Se il mercato esegue un sweep più profondo (stop-hunt / flush), questa zona diventa un forte candidato per un acquisto di continuazione del trend con un migliore R:R.

📊 VISTA TECNICA (Cosa ci dice il grafico)

Il prezzo sta ancora negoziando all'interno di una struttura rialzista e rispettando la trendline ascendente.

L'ultima spinta verso l'alto suggerisce una domanda attiva, non solo un debole drift.

L'approccio più logico è lasciare che il prezzo venga da te:

compra supporto, non candele di breakout.

Il magnete al rialzo rimane l'area 4804–4808, che è anche la prossima zona di reazione importante.

🌍 CONTESTO MACRO (Mantienilo semplice)

L'oro rimane supportato nell'ambiente più ampio dove il sentiment sul rischio può cambiare rapidamente.

A meno che la forza del USD non ritorni aggressivamente, i pullback sono più probabili da comprare piuttosto che iniziare un'inversione ribassista completa.

Ecco perché il piano rimane orientato al trend: aspetta i ripassi ed esegui con disciplina.

🧠 REGOLE DI ESECUZIONE (Disciplina > Opinioni)

Nessun acquisto FOMO a massimi estesi.

Prendi il trade solo all'interno delle zone pianificate e solo con conferma.

Il rischio per trade rimane controllato (massimo 1–2%).

Se l'idea è sbagliata, tagliala in fretta e rivaluta—niente “trading di speranza.”

📌 RIEPILOGO

Bias: Rialzista (H1)

Strategia: Compra il ripasso a 4687–4690, o più in basso a 4620–4600

Obiettivi: 4735–4745 → 4780 → 4804–4808

Borse in calo tra dazi USA e tensioni globaliBORSE IN CALO: DURERÀ?

Nel giorno del Martin Luther King Day, i futures sui mercati azionari statunitensi hanno seguito la tendenza dei listini europei, che hanno chiuso decisamente in rosso.

Le azioni europee sono crollate, con lo STOXX 50 in calo dell’1,3% e lo STOXX 600 dell’1,1%, dopo che il presidente degli Stati Uniti Trump ha annunciato nel fine settimana l’introduzione di un dazio del 10% sulle merci esportate negli Stati Uniti da Danimarca, Norvegia, Svezia, Francia, Germania, Regno Unito, Paesi Bassi e Finlandia, a partire dal 1° febbraio.

La misura arriva in un momento di forte opposizione da parte di diversi Paesi europei agli sforzi degli Stati Uniti per acquisire la Groenlandia. Il dazio è destinato a salire al 25% il 1° giugno se non verrà raggiunto un accordo che consenta agli Stati Uniti di “acquistare” il territorio.

In risposta, l’UE sta discutendo la possibile imposizione di dazi su beni statunitensi per un valore fino a 93 miliardi di euro.

I titoli del lusso sono stati tra i più colpiti: LVMH ha perso il 3,7%, Richemont il 4,1% e Kering il 3,2%.

Anche il settore tecnologico ha registrato forti perdite, guidate da ASML Holding (-2,0%), Infineon Technologies (-2,5%) e Siemens (-3,1%).

Pesanti ribassi anche per il comparto automobilistico, con VW (-2,9%) e Mercedes-Benz (-3,2%), mentre i titoli della difesa hanno continuato a salire.

VALUTE

Sui cambi, l’euro è rimasto poco mosso tra 1,1605 e 1,1650, e tutti gli altri tassi si sono mossi di conseguenza.

Al momento manca un catalizzatore in grado di rompere l’attuale fase di congestione. Sopra 1,1705 l’EUR/USD potrebbe puntare verso 1,1800, mentre una discesa sotto 1,1550 costringerebbe molti investitori istituzionali — attualmente short dollaro e long euro, come indicano le posizioni sui futures al CME di Chicago — a chiudere le posizioni.

Il rischio principale oggi è rimanere long sulla moneta unica, che comporta anche un costo di swap significativo. Le posizioni short, invece, restano in attesa, consapevoli che lo swap positivo permette di mantenere l’esposizione fino alla rottura dei supporti chiave.

Pochi movimenti anche sulle valute oceaniche e sullo yen, che attende sviluppi sul fronte BoJ e Takaichi. Franco svizzero stabile.

RENDIMENTI JGB SUI MASSIMI

Il rendimento dei titoli di Stato giapponesi (JGB) a 10 anni è salito di circa 6 punti base al 2,24% lunedì, raggiungendo il livello più alto dal 1999.

L’aumento è stato trainato dalle aspettative di rialzi dei tassi da parte della Banca del Giappone e dalle previsioni di un incremento della spesa pubblica sotto la guida del Primo Ministro Sanae Takaichi.

Si prevede che la BoJ manterrà il tasso di riferimento stabile allo 0,75% questa settimana, anche se i mercati osservano un possibile movimento a giugno. La scorsa settimana, il governatore Kazuo Ueda ha ribadito che la banca centrale è pronta ad aumentare i tassi se economia e prezzi seguiranno le proiezioni.

Gli investitori stanno inoltre valutando le implicazioni fiscali e politiche dopo l’annuncio del Primo Ministro Takaichi di voler sciogliere il parlamento venerdì e convocare elezioni anticipate per l’8 febbraio, cercando sostegno per un aumento della spesa e una nuova strategia di sicurezza.

Takaichi ha promesso di sospendere per due anni l’imposta sui consumi dell’8% sui prodotti alimentari e ha affermato che i suoi piani creeranno posti di lavoro, stimoleranno la spesa delle famiglie e aumenteranno le entrate fiscali.

CINA: TASSI INVARIATI

La Banca Popolare Cinese (PBoC) ha mantenuto i tassi di interesse ai minimi storici per l’ottavo mese consecutivo, in linea con le aspettative del mercato.

Giovedì scorso la PBoC aveva annunciato un taglio di 25 punti base ai tassi settoriali, con decorrenza dal 19 gennaio, per fornire un impulso iniziale all’economia.

Questa notte, invece, il tasso primario sui prestiti (LPR) a un anno — riferimento per la maggior parte dei prestiti aziendali e familiari — è rimasto al 3,0%. L’LPR a cinque anni, che determina i tassi dei mutui, è rimasto invariato al 3,5%. Entrambi erano stati tagliati di 10 punti base a maggio 2025.

La decisione è arrivata dopo i dati pubblicati lunedì, che mostrano una crescita del PIL 2025 pari all’obiettivo ufficiale del 5%, nonostante la persistente crisi immobiliare.

Nel frattempo, i nuovi prestiti in yuan a dicembre sono aumentati significativamente rispetto a novembre e hanno superato le attese, sostenuti dalle misure governative volte a stimolare la domanda di credito.

Saverio Berlinzani , analista ActivTrades

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

XAUUSD (H4) — Vendita obbligazioni, aumento rendimentiOpportunità di Pullback o Rifiuto al Top?

L'oro sta ancora mantenendo una struttura rialzista sul grafico H4, ma il rimbalzo nei rendimenti globali può facilmente innescare forti oscillazioni intorno a resistenze chiave. L'approccio di oggi è semplice: tradare le zone, non il rumore.

I. Riepilogo Esecutivo

Trend primario: La tendenza al rialzo H4 rimane intatta.

Bias di trading: Preferire COMPRARE sui pullback in domanda; considerare di VENDERE solo con chiaro rifiuto alla resistenza di Fibonacci.

Zone chiave:

Vendita: 4774–4778

Acquisto: 4666–4670

Acquisto di valore: 4620–4625

Regola: Entrare solo dopo il tocco della zona + conferma (rifiuto / cambiamento di micro-struttura).

II. Macro & Fondamentali (ottimizzato e conciso)

Vendita globale di obbligazioni: La vendita di obbligazioni si sta diffondendo a livello globale; il rendimento JGB a 40 anni del Giappone che raggiunge il 4% segnala una pressione sui rendimenti ampia e persistente.

Rendimenti USA in recupero: I rendimenti USA più alti (10Y–30Y) aumentano il costo opportunità di detenere oro → pressione ribassista a breve termine per XAUUSD.

Premio di rischio ancora attivo: Le tensioni geopolitiche e i titoli sui dazi rendono i mercati sensibili, supportando flussi difensivi e limitando il ribasso profondo.

Considerazione fondamentale: Aumenti dei rendimenti possono guidare un pullback, ma il contesto di rischio più ampio favorisce una correzione all'interno di una tendenza al rialzo, non una completa inversione (a meno che la struttura non si rompa).

III. Struttura Tecnica (dal tuo grafico)

1) Panoramica H4

Il prezzo è esteso dopo un forte impulso e ora si sta consolidando, mentre la struttura continua a stampare Massimi Superiori / Minimi Superiori.

La linea di tendenza ascendente rimane di supporto → il gioco con maggiore probabilità è comprare i ribassi in domanda piuttosto che inseguire il prezzo.

2) Zone chiave

Zona di vendita di Fibonacci: 4774 – 4778 (principale offerta / resistenza — rischio di presa di profitto e rifiuto)

Zona di acquisto: 4666 – 4670 (pullback superficiale all'interno della tendenza)

Acquisto di valore: 4620 – 4625 (pullback più profondo — ribasso di qualità superiore se i rendimenti aumentano di nuovo)

Le zone di supporto inferiori rimangono una contingenza per un flush più profondo.

IV. Piano di Trading (stile Brian — 2 scenari)

⭐️ SCENARIO PRIORITARIO — COMPRA (continuazione della tendenza)

Idea: Finché la tendenza al rialzo H4 si mantiene, cerca di acquistare pullback in domanda con conferma.

Opzione A — Comprare pullback: 4666 – 4670

SL: sotto 4620 (più conservativo: sotto 4616–4610 a seconda della volatilità/spread)

TP: 4716 – 4740 – 4774 – 4800

Opzione B — Acquisto di valore (se avviene un sweep più profondo): 4620 – 4625

SL: sotto il minimo swing H4 più vicino / sotto 460x (dipendente dalla preferenza di rischio)

TP: 4666 – 4716 – 4774 – 4800

Indicatori di conferma (opzionali):

Forte candela di rifiuto nella zona d'acquisto, o

Rottura della micro-struttura H1 verso l'alto, o

Sweep di liquidità e poi chiusura di nuovo sopra la zona.

⭐️ SCENARIO ALTERNATIVO — VENDI (rifiuto alla resistenza di Fibonacci)

Idea: Con i rendimenti in aumento, l'oro potrebbe reagire bruscamente al top — considera questo come un trade reattivo, non come un'inversione del trend macro.

Zona di vendita: 4774 – 4778 (VENDI solo se il prezzo rifiuta chiaramente)

SL: sopra 4788 – 4800

TP: 4740 – 4716 – 4670

Importante: Se l'H4 chiude e si mantiene sopra 4778 (accettazione), il bias si sposta verso l'acquisto di pullback invece di forzare le vendite corte.

Il rame potrebbe sovraperformare l’oro nel 2026Nel 2025 i metalli preziosi hanno nettamente dominato i mercati azionari e hanno registrato una performance significativamente superiore rispetto ai metalli industriali nel comparto delle materie prime. Tuttavia, questa dinamica potrebbe invertirsi nel 2026, alla luce delle condizioni di forte ipercomprato raggiunte da oro e argento all’inizio dell’anno.

Il modo più efficace per confrontare seriamente metalli preziosi e metalli industriali è analizzare i leader di ciascun segmento in termini di volumi e partecipazione istituzionale. Oro e rame emergono quindi come gli asset più rappresentativi. L’analisi tecnica del rapporto Rame/Oro consente di sviluppare una visione prospettica sulla performance relativa futura dei metalli industriali rispetto ai metalli preziosi.

In questa nuova analisi pubblicata su TradingView, evidenziamo:

• Il rapporto Rame/Oro si trova in una zona di minimo di lungo periodo, un’area di supporto chiave che rende più probabile uno scenario di rimbalzo nel 2026 e quindi una sovraperformance del rame rispetto all’oro.

• L’analisi tecnica del prezzo del rame mostra una tendenza rialzista ben strutturata, con un forte supporto nella zona 4,60–5,00 USD.

• Il report COT della CFTC segnala una posizione netta rialzista degli investitori istituzionali sul rame.

Il primo elemento centrale di questa analisi è il rapporto Rame/Oro, un indicatore particolarmente rilevante per misurare la propensione del mercato verso la crescita economica rispetto agli asset difensivi. Storicamente, quando questo rapporto si colloca su minimi di lungo periodo, ciò coincide spesso con fasi di stress macroeconomico o con una sopravvalutazione dell’oro. Il grafico settimanale mostra che il rapporto sta attualmente testando un supporto principale validato più volte negli ultimi vent’anni. Ogni contatto con quest’area è stato seguito da un rimbalzo significativo a favore del rame, suggerendo uno scenario analogo anche per il 2026.

Dal punto di vista puramente tecnico, il prezzo del rame presenta una struttura rialzista di lungo periodo particolarmente solida. Dopo aver consolidato in un ampio range per diversi anni, il mercato ha superato importanti resistenze intorno a 3,30 USD e successivamente 4,60 USD, livelli che sono diventati solide aree di supporto. Finché il rame si mantiene al di sopra della zona strategica 4,60–5,00 USD, il bias resta chiaramente rialzista. Le recenti rotture e la capacità del prezzo di stabilizzarsi sopra questi livelli rafforzano l’ipotesi di una prosecuzione del trend verso nuovi massimi.

Il grafico seguente mostra le candele giapponesi mensili del prezzo del rame (XCU/USD).

Infine, il report COT (Commitment of Traders) della CFTC fornisce un’importante conferma fondamentale. Le posizioni dei gestori istituzionali indicano un’esposizione netta lunga sul rame, riflettendo una convinzione rialzista da parte degli operatori più informati e con orizzonti di investimento più lunghi. Quando tale configurazione si inserisce in una tendenza tecnica già ben definita, tende a segnalare una continuazione del trend piuttosto che un’inversione.

In sintesi, la combinazione di un rapporto Rame/Oro su un supporto storico, di una chiara tendenza rialzista del rame e di un posizionamento istituzionale favorevole suggerisce una possibile sovraperformance del rame rispetto all’oro nel 2026. Pur senza escludere fasi di consolidamento nel breve termine, il contesto attuale appare sempre più favorevole a un ritorno in primo piano dei metalli industriali, in un ambiente in cui crescita, infrastrutture e transizione energetica potrebbero tornare a essere motori chiave dei mercati delle materie prime.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

rientriamo long su SGBS senza stoprientriamo long su SGBS senza stop, 6pezzi a 171,85 no stop, non sembra nè troppo caro, nè troppo economico e nemmeno troppo giustamente prezzato, per cui in un sussulto delle materie prime che sembrano non mollare lo rimettiamo in saccoccia per "the long run".

Il terzo attacco potrebbe essere quello buono, il mensile pare tenere bene, grossi problemi solo con close sotto 1870-1850 usd/oncia, ma adesso che siamo dentro lo molleremo "solo quando lo diro io!".

Oltre l'analisi casellografica!

SLong

long PHPD da 217,09 no stoplong PHPD da 217,09 no stop, 3 pezzi sulla lenta roulette del gain, se ci sarà inflazione o meno non lo sappiamo, intanto però buttiamo metalli industriali sul mucchio e questo fa un bel disegno con volumi che spingono da sotto, never ending story.

PLong

BTC rimbalza al ribassoSi nota che il prezzo del BTC rimbalza al ribasso a livello della FVG WEEKLY, il che dimostra che questa FVG è potente.

Inoltre, il prezzo rompe al ribasso il livello 0,5 di FIBO, un segnale importante perché rende la tendenza del mercato ribassista anche nel breve termine. Il prezzo dovrebbe quindi andare abbastanza facilmente a testare la zona dello 0,25 di FIBO.

Tuttavia, attualmente il prezzo si trova all’interno di una FVG DAILY piuttosto importante, che potrebbe far ripartire il mercato al rialzo e riportarlo sopra lo 0,5 di FIBO. Bisogna prestare molta attenzione a questa zona: se il prezzo riesce a passare al di sotto, le probabilità di una continuazione ribassista aumentano significativamente.

GOLD in rotta verso i 5.000Il corso dell’oro mostra una liquidità molto violenta al rialzo senza aver prima recuperato le liquidità al ribasso, il che rende difficile prevedere i movimenti successivi.

Tuttavia, si nota che oggi, dopo una forte salita, il prezzo entra in una fase di accumulazione, segnale che il mercato non può continuare a salire indefinitamente senza tornare a prendere liquidità.

Il prezzo potrebbe quindi nei prossimi giorni scendere per almeno recuperare la zona degli 0,25 o degli 0,5 di FIBO.

I rialzisti dell'oro rimangono forti:

Dopo aver raggiunto quota 4620 venerdì, l'oro ha subito un calo con la presa di profitto delle posizioni lunghe. Le osservazioni pessimistiche degli analisti sulle aspettative di un taglio dei tassi da parte della Federal Reserve avevano innescato un forte calo dei prezzi dell'oro. Tuttavia, il sentiment del mercato si è rapidamente ripreso, con l'oro che ha messo in atto una profonda inversione a V e i rialzisti che hanno recuperato con forza il terreno perduto. L'analisi suggerisce che, indipendentemente dai cambiamenti nella leadership della Federal Reserve, la tendenza più ampia verso i tagli dei tassi rimane difficile da invertire, fornendo un supporto duraturo ai rialzisti dell'oro.

Da un punto di vista tecnico, l'oro è tornato al suo precedente range di consolidamento sul grafico orario, con gli orsi che devono ancora guadagnare un vantaggio, mentre i rialzisti mantengono un forte slancio. Dopo la profonda inversione a V, l'oro è entrato in una fase di consolidamento tra 4570 e 4600, che diventerà un campo di battaglia chiave per rialzisti e orsi la prossima settimana. Se i rialzisti riusciranno a difendere il supporto di 4570 e a superare il livello di 4600, il precedente calo sarà visto come una mossa di compensazione del mercato e si prevede che l'oro darà il via a una nuova ondata di slancio rialzista, con obiettivi fissati a 4800 o addirittura a 5000.

Al contrario, se il supporto di 4570 venisse violato, l'oro potrebbe subire una pressione di aggiustamento a breve termine. Tuttavia, dato l'attuale robusto slancio del contrattacco rialzista, una strategia di acquisto sui ribassi è comunque raccomandata, purché l'oro si mantenga effettivamente sopra 4570. Finché l'oro rimarrà stabilmente sopra 4570, è solo questione di tempo prima che i rialzisti riprendano forza e il mercato fornirà infine una direzione chiara.

Strategia di trading per lunedì prossimo:

Acquista oro intorno a 4570-4575, imposta lo stop loss a 4560 e punta al range 4630-4650-4700.

Grazie alla community di TradingView. In qualità di analista senior degli investimenti, questo consente a un maggior numero di trader e investitori di accedere all'analisi della mia strategia di trading. Attualmente mi concentro sul trading dell'oro. Se la mia analisi ti piace, mettimi un "mi piace" e condividila con altri trader che potrebbero averne bisogno. Ci impegniamo per un trading preciso, analizzando approfonditamente grafici, fattori macroeconomici e sentiment di mercato per sviluppare strategie di trading ad alta probabilità. Qui troverai piani di trading strutturati, framework di gestione del rischio e analisi in tempo reale.

sell sell sell📊 Analisi Tecnica

● XAU/USD ha formato un canale rialzista, ma l'ultimo impulso si è bloccato all'interno dell'area di resistenza superiore, vicino a 4.680-4.690, dove il prezzo è passato a un forte consolidamento ribassista.

● Il tentativo di rottura del triangolo intraday sotto 4.670 segnala l'esaurimento degli acquirenti, mentre i ripetuti fallimenti nel mantenere il prezzo sopra 4.655 aumentano la probabilità di un pullback verso il supporto del canale a 4.625-4.600.

💡 Analisi Fondamentale

● La pressione sull'oro a breve termine è supportata da aspettative più solide per l'USD e da una ridotta domanda di beni rifugio, poiché i mercati prezzano condizioni macroeconomiche stabili e una cauta guidance della Fed.

✨ Riepilogo

● Rifiuto dalla resistenza di 4.680.

● Prosecuzione ribassista favorita sotto 4.655.

● Obiettivi: 4.625 → 4.600.

So che c'è chi ha guadagnato molti soldi con l'oro, e molti altri hanno guadagnato molti soldi con l'oro. Ci sono guadagni e perdite. Il mercato offre rendimenti a lungo termine. Pertanto, dovremmo sfruttare appieno i nostri investimenti. Creare denaro che possa fruttare ancora più soldi. Spero che riescano a trovare qualcosa qui.

Bitcoin Cash prova l'inversione: candela dragonfly in formazioneLa fase di ribasso delle crypto oggi ha colpito anche Bitcoin Cash che però è in fase di rimbalzo. In questo scenario, che dovrà essere confermato con la chiusura daily abbiamo due elementi rilevanti.

Il primo è l’arrivo sull’ area supportiva attorno ai 560 USDT, mentre il secondo elemento è la lunga shadow che si sta formando nella fase di rimbalzo in atto, che corrisponde a un movimento del +4,90% e sta configurando una candela dragonfly.

Questa è una candela tipica di inversione che, se confermata in chiusura di serata, potrebbe dare seguito a un rimbalzo da parte del movimento di Bitcoin Cash con primo obiettivo un arrivo in area 610 dollari e, successivamente, nell'area dei 625 dollari. Nella fase di discesa BCH ha rotto la media mobile a 50 periodi, che si può vedere dal grafico come abbia sostenuto il prezzo anche nella fase ribassista di novembre e dicembre, ma la sta ora andando a recuperare.

Ora ha un primo livello di resistenza - obiettivo a 610 USDT mentre il livello più rilevante passa nella zona dei 625/27 USDT.

La corsa ai beni rifugio innesca un massimo storico! L'oro puntaLa corsa ai beni rifugio innesca un massimo storico! L'oro punta a 4.700 dollari

Aggiornamento di mercato: Lunedì (19 gennaio), l'oro spot è salito durante le sessioni asiatiche ed europee, guadagnando circa l'1,6% fino a un massimo di 4.690,46 dollari l'oncia, stabilendo un nuovo record storico. Attualmente scambiato intorno ai 4.670 dollari, l'oro è pronto per un'altra spinta verso i 4.700 dollari, alimentato dalla domanda globale di beni rifugio e dall'indebolimento del dollaro.

I. Analisi fondamentale approfondita: La logica dietro l'oro in mezzo alle turbolenze

1. Conflitti geopolitici e rischi commerciali echeggiano, alimentando una frenesia di fondi rifugio: La saga della Groenlandia si intensifica: Trump ha minacciato sabato di imporre dazi a otto paesi europei che si oppongono al suo piano di acquisizione della Groenlandia (un dazio proposto del 10% a partire dal 1° febbraio, potenzialmente in aumento al 25% a giugno). Diversi paesi dell'UE hanno condannato la mossa definendola un "ricatto", con la Francia che ha proposto una ritorsione economica. È probabile che questa controversia commerciale transatlantica si intensifichi ulteriormente.

Le polveriere geopolitiche continuano ad accendersi: l'Iran ha avvertito che qualsiasi attacco a Khamenei potrebbe scatenare una guerra in piena regola; il conflitto tra Russia e Ucraina continua a intensificarsi, con l'Ucraina che accusa la Russia di prendere in considerazione attacchi a importanti centrali nucleari. L'incertezza politica globale sta aumentando rapidamente, costringendo i fondi a riversarsi sull'oro come bene rifugio.

2. Una breve forza del dollaro non riesce a smorzare l'attenzione dell'oro

L'indice del dollaro ha perso circa lo 0,26% dopo aver raggiunto un massimo di sette settimane a 99,49. Pur essendo sostenuto dalle deboli aspettative di un taglio dei tassi da parte della Fed nel 2026, la crisi di fiducia negli asset statunitensi indotta dalla guerra commerciale continua a frenare la performance del dollaro, fornendo ulteriore supporto ai prezzi dell'oro.

Il Segretario al Commercio statunitense Lutnick ha messo in guardia da un "dazio del 100%" sui produttori di chip di memoria sudcoreani, portando in primo piano il rischio di una guerra commerciale sui semiconduttori e aggravando ulteriormente l'ansia del mercato.

3. Il contesto macroeconomico rimane rialzista per l'oro

Sebbene le aspettative di un allentamento della Fed si siano in qualche modo raffreddate, la duplice tempesta geopolitica e commerciale ha dominato il sentiment del mercato. I dati PCE e PIL statunitensi di questo giovedì potrebbero causare volatilità, ma il tema del rifugio sicuro rimane invariato e il canale rialzista per l'oro rimane aperto.

II. Analisi tecnica: sopra il canale, rimangono solo i tori!

1. Analisi della struttura del trend

Il canale ascendente rimane intatto: i prezzi dell'oro si sono mossi lungo il canale ascendente dai minimi di fine ottobre, indicando una tendenza rialzista stabile a breve termine.

Resistenza e supporto chiave:

Zona di resistenza forte: $4700-$4720 (linea del canale superiore + livello psicologico)

Supporto a breve termine: $4655-$4635

Difese principali: $4600 (linea del canale intermedio), $4406,94 (area di acquisto della struttura di tendenza)

2. Interpretazione del segnale dell'indicatore

MACD: La croce dorata sopra la linea dello zero continua e le barre del momentum si stanno espandendo, indicando un rafforzamento del momentum rialzista.

RSI: È entrato in zona di ipercomprato, suggerendo una potenziale pressione di pullback tecnico a breve termine, ma in un mercato forte, l'RSI può rimanere a livelli elevati per un periodo prolungato.

3. Nodo chiave nella battaglia rialzista-ribassista

Scenario di rottura: se il grafico giornaliero si mantiene sopra i $4700, la linea del canale superiore verrà confermata come rotta e il prossimo obiettivo sarà $4800.

Scenario di pullback: se il prezzo ritraccia dopo aver incontrato una resistenza vicino a 4700, prestate attenzione al livello di supporto nell'intervallo 4640-4600. Finché la linea del canale inferiore non viene rotta, i pullback offrono opportunità di acquisto.

III. Strategia di trading: seguite il trend, ma evitate di inseguire ciecamente i massimi!

Idea fondamentale: il duplice tema della geopolitica e delle tensioni commerciali rimane invariato e il trend rialzista a medio termine per l'oro è chiaro. Tuttavia, a causa della festività del Martin Luther King Jr. Day, la liquidità potrebbe essere influenzata durante la sessione statunitense e si dovrebbe prevedere un pullback tecnico dopo le sessioni asiatica ed europea.

Suggerimenti di ingresso specifici:

Posizioni lunghe aggressive: considerate una piccola posizione lunga nell'intervallo 4655-4640, con uno stop loss inferiore a 4630 e un target tra 4680 e 4700.

Posizioni lunghe conservative: se il prezzo ritraccia profondamente verso il range 4600-4610 e si stabilizza, aumenta la posizione, con uno stop loss a 4585 e un target tra 4680 e 4700.

Le posizioni corte devono essere affrontate con cautela: una piccola posizione corta può essere presa in considerazione al primo tocco di 4700-4720 (stop loss rigoroso a 4730), con un target tra 4680 e 4660. Nota: le posizioni controtendenza richiedono un ingresso e un'uscita rapidi e sono solo per speculazioni a breve termine.

Breakout e posizioni lunghe: se il prezzo si mantiene saldamente sopra 4700 dopo la sessione europea, è possibile aprire una posizione lunga in caso di pullback intorno a 4685, con un target tra 4750 e 4800.

Un consiglio:

"Il mercato oscilla sempre tra paura e avidità, e attualmente la paura domina chiaramente la scena. Questa impennata dei prezzi dell'oro non è priva di fondamento; gli eventi geopolitici del cigno nero e le tensioni commerciali hanno spianato la strada a questo fenomeno. Tecnicamente, il canale rimane intatto e il trend non ha ancora raggiunto il suo apice, ma ricordate, anche il mercato rialzista più forte ha bisogno di una pausa. Non inseguite ciecamente il rally ai massimi storici; attendere pazientemente un pullback è un atto di rispetto per il mercato. Se 4650 regge questa settimana, i rialzisti continueranno a volare alto; se 4600 viene superato, fate attenzione a una profonda correzione. Nel trading, dovete vedere sia la direzione dell'onda che le barriere coralline sotto i vostri piedi."

Avvertenza sui rischi: le situazioni geopolitiche possono cambiare rapidamente e qualsiasi notizia improvvisa potrebbe innescare forti fluttuazioni nei prezzi dell'oro. Si prega di operare con posizioni leggere, attenersi rigorosamente agli ordini stop-loss e monitorare attentamente le dichiarazioni politiche di Trump e le azioni di ritorsione dell'UE.

WisdomTree - Tactical Daily Update - 19.01.2026Situazione meno tesa tra USA-Iran, ma Trump insite sulla Groenlandia.

Otto Paesi europei potenzialmente sanzionati dagli Usa.

Ancora acquisti massicci su metalli preziosi ed industriali.

Focus su inflazione Usa ed Europa: dati di dicembre in uscita.

La seduta di venerdì 16 gennaio si è chiusa all’insegna di un cauto miglioramento del sentiment globale, sostenuto dall’allentamento delle tensioni tra Stati Uniti e Iran, pur con l’opzione militare che resta esplicitamente sul tavolo, e dal ritorno in primo piano dei titoli tecnologici, tornati a guidare con decisione il rimbalzo dei mercati azionari.

A rafforzare il comparto è arrivata l’intesa siglata da Washington e Taiwan, che prevede la riduzione dei dazi generalizzati dal 20% al 15% e importanti investimenti nel settore tecnologico e nei semiconduttori.

Un accordo che, se da un lato sostiene l’azionario Usa, dall’altro rischia di riaccendere le tensioni con Pechino, aggiungendo un nuovo elemento di instabilità geopolitica allo scenario globale. Sul fronte societario, riflettori puntati su TSMC, che ha beneficiato della pubblicazione di utili in crescita del +35% nel quarto trimestre, trascinando al rialzo l’intero comparto tech.

A sostenere Wall Street hanno contribuito anche i titoli finanziari, con Goldman Sachs e Morgan Stanley in deciso progresso dopo la pubblicazione dei numeri gtrimestrali, favorendo una seduta complessivamente positiva per l’azionario americano.

In Europa, invece, le Borse hanno chiuso deboli una giornata povera di spunti, con Wall Street poco sopra la parità: Francoforte -0,30%, Parigi -0,65%, Londra -0,06%, Milano -0,11%.

Ancora una volta, Donald Trump resta il principale catalizzatore del dibattito politico-finanziario. Il Presidente non ha escluso l’ipotesi di nuovi dazi verso i Paesi contrari alla posizione Usa sulla Groenlandia, definita strategica per la “sicurezza nazionale”.

Autoproclamatosi “tariff king”, Trump ha ribadito che un’eventuale sconfitta dell’amministrazione alla Corte Suprema sui dazi sarebbe una “vergogna” per il Paese, sostenendo al contempo che, nonostante “l’eredità di un disastro”, l’inflazione sta scendendo.

Nel mirino anche i “politici corrotti dal Minnesota alla California” e una nuova offensiva contro l’Obamacare, accusato di favorire le assicurazioni più che i cittadini.

Sul fronte sanitario, Trump ha annunciato un piano da 50 miliardi di dollari per rafforzare i servizi nelle comunità rurali, colpite dalla chiusura di numerosi ospedali dopo i tagli degli ultimi anni, puntando il dito contro l’amministrazione Obama.

Intanto il Financial Times ha riportato che la prima vendita di greggio venezuelano negli Stati Uniti ha coinvolto una società legata a Vitol: un suo importante trader petrolifero, John Addison, ha donato alla campagna per la rielezione di Trump e partecipato a un incontro alla Casa Bianca.

L’operazione apre la strada al controverso piano per la vendita fino a 50 milioni di barili di petrolio/anno venezuelano. Anche Trafigura avrebbe acquistato 250 milioni di dollari di greggio, dopo aver speso 525.000 dollari in lobbying negli Stati Uniti tra il 2024 e il 2025.

Sul piano monetario, l’attenzione resta alta sull’indagine su Jerome Powell. Il mandato da Chairman della Fed scade il 15 maggio, ma Powell resta uno dei sette Governatori fino al 2028. Una sua permanenza romperebbe la tradizione storica e limiterebbe la capacità della Casa Bianca di ottenere la maggioranza nel board, anche nel caso di nomina di un nuovo Chairman.

In Europa, il Bollettino economico di Bankitalia di gennaio 2026 segnala che nel quarto trimestre l’economia italiana ha continuato a espandersi moderatamente, sostenuta dai servizi e da un recupero dell’industria, mentre la manifattura resta esposta alla crescente concorrenza cinese.

I mercati guardano ora ai dati sull’inflazione dell’Eurozona di dicembre: attese per un CPI al +2% e un core al +2,3%, invariati rispetto a novembre, con una Banca Centrale Europea attendista nei prossimi mesi.

Il weekend ha però peggiorato bruscamente il quadro: la minaccia di dazi verso otto Paesi europei ha spinto gli investitori verso i beni rifugio. Stamattina, 19 gennaio, metalli preziosi sui massimi storici, dollaro e bitcoin in calo, Borse europee attorno a -1,4% a fine mattinata. Wall Street è chiusa per festività, mentre i future sui maggiori indici cedono -1,1% (ore 13.00 CET).

In Asia-Pacifico, mercati contrastati: Kospi di Seul +1,5%, dodicesima seduta positiva consecutiva e nuovo record; Taiwan aggiorna i massimi con il Taiex +1%, ma con avvertimento Usa: dazi fino al 100% per chi non rispetta gli impegni sugli investimenti.

Hang Seng -1%, CSI300 -0,2%. La Cina chiude il 2025 con un Pil +5%, sopra il +4,9% atteso, ma con un quarto trimestre a +4,5%, il ritmo più lento dal 2022.

A Tokyo, Nikkei -1% e tensioni sui JGB: rendimento dei titoli a 30 anni al 3,58%, +10 pb, massimo storico; decennali e ventennali sui livelli più alti dal 1999.

Sul fronte materie prime, il Bloomberg Commodity Index (113,70 USD) segna la seconda settimana positiva (+1,3%), ai massimi da quattro anni, trainato da oro a 4.670 USD/oncia e argento a 93,30 USD, entrambi su record. Da inizio anno l’argento guadagna +30%, contro +8% dell’oro.

Nel comparto crypto, Bitcoin a 92.500 USD, -2,8% oggi, pur chiudendo la settimana a +5%, la migliore da ottobre, dopo lo stop al disegno di legge Usa sulle criptovalute.

Infine, sul mercato obbligazionario, settimana negativa per il Treasury decennale (-0,4%), rendimento al 4,22%, mentre in Eurozona il BTP decennale segna +0,22%, rendimento al 3,45% e spread intorno a 60 pb, sui minimi dal 2008.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

USDCAD: D1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

DAX: D1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.