Idee della comunità

Analisi SP500 future 05.01.2026Sul derivato americano (Sp500) la situazione, a livello daily, rimane lateral rialzista. Ci troviamo ancora all'interno di un movimento correttivo che dovrebbe durare ancora per un po', ipotizzando una struttura in ABC, dovrebbe aver concluso solo la A, quindi rimarrebbe il rimbalzo in onda B e poi ancora una discesa in onda C. I supporti più importanti rimangono ancora in area 6800.

A livello intraday, l'onda correttiva A (a carattere impulsivo) ha violato i primi supporti, confermando l'ipotesi di una struttura correttiva che si trova ancora nella sua prima fase. Ci aspettiamo di conseguenza un rimbalzo in onda B verso area 6950 e poi una ulteriore discesa in onda C verso i 6800, come mostrato nel grafico che segue.

Buon Trading

Agata Gimmillaro

XAU START 2026ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI E BUON ANNO NUOVO!🌞

Vi auguro un super 2026.

Non mollate.

Buongiorno anche a te, Gold.

Dopo un meritato relax e batterie cariche, si riparte.

Analisi ogni giorno + live.

Non mancate.

Situazione Gold:

Abbiamo avuto un ottimo sell-off.

Cambio di struttura sul daily.

La chiusura weekly non è male.

Ha fatto engulfing su quella precedente.

Mi aspetto anche un possibile ritorno sui minimi weekly della prima settimana dell’anno.

Ma vediamo passo dopo passo.

attenzione oggi:

Perché Gold ha cambiato struttura a ribasso si,

ma sta provando a ricambiarla a rialzo.in piu abbiamo sessione asiatica e di londra che stanno spingendo a rialzo subito.

Quindi massima attenzione.

Come sapete, il lunedì meglio evitare di forzare.

Si prendono appunti.

Si osservano le sessioni.

Si guarda la chiusura di oggi.

Serve un piano chiaro per i prossimi giorni.

Questa settimana tante news.

In più gli NFP.

Vedremo tutto insieme nel pomeriggio.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

L’oro consolida e prepara una nuova spinta rialzistaIl prezzo dell’oro si mantiene oggi intorno a 4.420 USD, dopo aver assorbito efficacemente la precedente fase correttiva e mostrando segnali di recupero graduale del momentum rialzista. La pressione di vendita si è attenuata in modo evidente, mentre la domanda torna a manifestarsi con regolarità ogni volta che il prezzo rientra nelle aree di supporto di breve periodo.

Dal punto di vista dei fondamentali, l’oro continua a beneficiare del sentimento di bene rifugio in un contesto di persistenti tensioni geopolitiche, insieme alle aspettative che la Fed possa avvicinarsi a un ciclo di tagli dei tassi nel 2026. Un ambiente di tassi più bassi riduce il costo opportunità di detenere oro e favorisce il ritorno dei flussi verso il metallo pre

Sul piano tecnico, i prezzi difendono con decisione la zona di su e stanno costruendo una struttura di recupero sempre più chiara sui timeframe brevi. La stabilità sopra quest’area indica che i compratori mantengono il controllo e che il mercato si trova in una fase di accumulazione per un’ulteriore salita, piuttosto che di inversione ribassista.

Lo scenario preferenziale rimane quindi rialzista. Una rottura convincente sopra 4.450 USD potrebbe riattivare l’impulso positivo, aprendo la strada verso 4.520–4.560 USD nel breve termine. Eventuali ritracciamenti contenuti sono da considerarsi opportunità di ingresso in linea con il trend principale.

L’oro riparte dal supporto chiave?Il prezzo dell’oro continua a rafforzarsi e supera nuovamente la soglia dei 4.350 USD nelle prime ore di contrattazione di mercoledì, interrompendo di fatto la fase correttiva precedente. Al momento, il mercato trova un solido punto di appoggio nell’area dei 4.300 USD, che sta fungendo da base per il rimbalzo in corso.

Il recente ritorno di forza del metallo prezioso è sostenuto dalle crescenti aspettative di ulteriori tagli dei tassi di interesse negli Stati Uniti nel 2026. Un contesto di tassi più bassi riduce il costo opportunità di detenere oro, rendendo il metallo non remunerativo più attraente per gli investitori.

Dal punto di vista tecnico, il quadro rimane costruttivo. Come evidenziato sul grafico, l’area dei 4.300 USD rappresenta un livello di supporto chiave. Finché questa zona verrà difesa, il percorso di minore resistenza continuerà a essere orientato al rialzo. In caso contrario, una rottura decisa del supporto suggerirebbe di attendere nuove opportunità a livelli inferiori.

Secondo te, questo supporto sarà in grado di reggere?

Condividi la tua opinione nei commenti!

PETROLIO, lo scenario rialzista resta il più interessanteDopo un calo ormai del 50% dai precedenti massimi i prezzi sono a distanza interessante dal livello di break even per i produttori americani, di scisto compresi, collocabile tra i 40 e i 50 dollari

Questo rende interessante l'operatività sulla materia prima tenendo conto, da un punto di vista statistico, che dopo un calo così importante le probabilità sono forse più interessanti in ottica long.

L'area dei 55$ potrebbe rappresentare una ipotetica base di costruzione di un doppio minimo se i prezzi dovessero correggere quantomeno fino al test della trendline ribassista.

In questo contesto, che ritengo molto tecnico, conviene a mio giudizio concentrarsi suo movimento più ampio e sulla formazione di possibili pattern di prezzo complessi piuttosto che su fallaci indicazioni di breve termine.

Il cedimento anche dei 55$ potrebbe portare i prezzi a testare la suddetta area di interesse economico il che significa un calo di oltre un 25% dal punto di breakout che potrebbe mettere spalle al muro soprattutto ci è avvezzo all'uso della leva. Prudenza.

Gennaio 2026: i fattori chiave per l’S&P 500Il 2025 è stato un anno molto favorevole per gli asset rischiosi e l’indice S&P 500 inizia l’anno in prossimità dei suoi massimi storici, in un contesto di valutazioni azionarie molto elevate e di aspettative ancora ottimistiche sulla crescita degli utili societari, in particolare nel settore tecnologico statunitense.

L’S&P 500 proseguirà la sua inerzia rialzista o entrerà in una fase di prese di profitto nel mese di gennaio? La risposta dipenderà da una serie di fattori fondamentali chiave, per i quali emergeranno indicazioni decisive proprio nel corso di gennaio.

Le domande fondamentali centrali:

• L’inflazione negli Stati Uniti è davvero sotto controllo?

(CPI il 13 gennaio e PCE il 29 gennaio)

• Game changer: la FED modificherà il suo obiettivo di inflazione nel 2026?

• Il tasso di disoccupazione USA è fuori controllo?

(Rapporto NFP venerdì 9 gennaio)

• La FED ridurrà i tassi nel primo trimestre?

(FED il 28 gennaio)

• La crescita degli utili sarà confermata?

• Chi sarà il nuovo Shadow FED Chair?

• Il QE tecnico si trasformerà in un QE classico?

L’avvio dei mercati nel gennaio 2026 avviene in un contesto ricco di interrogativi fondamentali. Dopo diversi anni caratterizzati da un’inflazione ben superiore all’obiettivo del 2 % della FED, da una politica monetaria molto restrittiva e da una forte concentrazione delle performance sulle mega-cap tecnologiche, questi squilibri devono ridursi per evitare una correzione significativa del mercato nella prima metà del 2026.

Inflazione: il primo pilastro

La questione centrale resta l’inflazione statunitense. Non si tratta più solo di capire se l’inflazione rallenta, ma se è controllata in modo duraturo e realmente vicina all’obiettivo della FED. Le pubblicazioni di gennaio — CPI il 13 gennaio e PCE il 29 gennaio — saranno quindi attentamente monitorate.

Una disinflazione credibile è la condizione necessaria per una distensione monetaria sostenibile. In questo contesto, l’ipotesi di una modifica del target di inflazione della FED nel 2026 rappresenta un potenziale game changer. Questa possibilità è stata evidenziata dal Segretario al Tesoro USA, Scott Bessent. L’abbandono di un obiettivo rigido del 2 % a favore di una fascia più ampia (ad esempio 1,5 %–2,5 %) consentirebbe maggiore flessibilità monetaria, a condizione che la credibilità della FED sia preservata da un ritorno iniziale dell’inflazione al 2 %.

Un simile dibattito potrebbe modificare profondamente la lettura dei tassi reali e delle valutazioni azionarie. Va inoltre ricordato che alcune grandi banche centrali adottano già un obiettivo di inflazione a intervallo.

Per preservare la tendenza di fondo del mercato azionario statunitense, è necessario che l’inflazione confermi il suo percorso verso il 2 %, come suggeriscono gli indicatori di inflazione in tempo reale, in particolare la versione del PCE proposta da Truflation.

Mercato del lavoro: il secondo pilastro

Il mercato del lavoro statunitense rappresenta il secondo pilastro fondamentale. Il tasso di disoccupazione e la creazione di posti di lavoro saranno analizzati attraverso il rapporto NFP e la regola di Sahm, spesso utilizzata come indicatore anticipatore di recessione.

Un rallentamento troppo brusco dell’occupazione metterebbe in discussione lo scenario di soft landing e riaccenderebbe i timori di una contrazione economica, con effetti negativi sugli utili e sulla fiducia degli investitori. Ricordiamo che il tasso di disoccupazione USA è già superiore al livello implicitamente previsto dalla FED per il 2026, rendendo il rapporto NFP di venerdì 9 gennaio particolarmente decisivo.

Politica monetaria: il terzo pilastro

La terza grande questione riguarda la politica monetaria della FED nella prima parte del 2026, in particolare l’evoluzione del tasso dei federal funds.

I mercati si interrogano sulla possibilità di un primo taglio dei tassi già nel primo trimestre del 2026. La riunione del 28 gennaio rappresenta un primo appuntamento chiave, anche se una riduzione immediata appare poco probabile. Le aspettative sui tassi evolveranno sensibilmente in funzione del rapporto NFP del 9 gennaio e dei dati sull’inflazione CPI (13 gennaio) e PCE (29 gennaio).

Utili: il cuore della valutazione azionaria

La crescita degli utili è il fulcro del ragionamento azionario per il 2026. La stagione delle trimestrali del quarto trimestre 2025, da metà gennaio a metà febbraio, sarà determinante per confermare o smentire un consenso estremamente ottimista.

Le aspettative di crescita dei ricavi e degli utili per azione restano elevate in quasi tutti i settori, con un ruolo centrale della tecnologia e dell’intelligenza artificiale. Tuttavia, tali prospettive devono giustificare valutazioni storicamente tirate. La minima delusione sui risultati o sulle guidance potrebbe innescare una fase di prese di profitto di circa il 10 % sull’S&P 500.

Liquidità: un fattore determinante

Parallelamente, il tema della liquidità torna al centro del dibattito. L’evoluzione del bilancio della FED, la liquidità netta negli Stati Uniti e la possibilità di un passaggio da un “QE tecnico” a un QE classico rappresentano elementi cruciali per gli asset rischiosi.

I mercati restano estremamente sensibili a qualsiasi cambiamento nella politica di liquidità globale. La FED ha posto fine al QT il 1° dicembre e ha avviato un programma di acquisto di titoli a breve termine (QE tecnico). Tuttavia, sarebbe un QE classico a risultare davvero decisivo per ridurre la pressione derivante da tassi obbligazionari a lungo termine troppo elevati.

L’evoluzione del bilancio della FED e della liquidità netta statunitense avrà quindi un impatto significativo sul mercato azionario USA nella prima parte dell’anno.

Conclusione

Infine, diversi fattori di rischio trasversali completano il quadro: il contesto geopolitico, particolarmente rilevante nel gennaio 2026; la situazione tecnica del settore tecnologico statunitense; la resilienza dell’S&P 500 nonostante l’assenza di una correzione significativa; e l’andamento dei tassi di interesse, in particolare dei tassi lunghi statunitensi e giapponesi, la cui stabilità resta fortemente dipendente dall’azione delle banche centrali.

In sintesi, l’inizio del 2026 si profila come un momento cruciale in cui inflazione, politica monetaria, utili, liquidità e geopolitica dovranno allinearsi per prolungare la dinamica rialzista dei mercati. Gennaio potrebbe quindi dare il tono all’intero primo trimestre, tra uno scenario di prese di profitto dell’S&P 500 verso il supporto dei 6.200 punti (media mobile a 200 giorni) o la prosecuzione dell’inerzia rialzista degli ultimi mesi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

XAUUSD (H1) – Inverted teste e spalle in giocoLana si concentra sugli acquisti durante i pullback sopra le principali liquidità 💛

Panoramica rapida

Timeframe: H1

Modello: Inverso Testa e Spalle confermato nel grafico

Bias: Continuazione rialzista mentre il prezzo si mantiene sopra la linea del collo

Strategia: Acquistare pullback nelle zone di liquidità, evitare di inseguire i massimi

Vista tecnica – Inverso Testa e Spalle

Su H1, l'oro ha completato una chiara struttura di Inverso Testa e Spalle:

Spalla sinistra: Formata dopo il primo forte sell-off

Testa: Pulizia della liquidità più profonda, seguita da un forte rifiuto

Spalla destra: Minimo più alto, che mostra un indebolimento della pressione di vendita

Linea del collo: Intorno alla zona di resistenza 4030–4040 (ora in fase di test)

Il recente breakout e il forte seguito suggeriscono che gli acquirenti hanno ripreso il controllo. Fintanto che il prezzo si mantiene sopra la linea del collo, la struttura favorisce la continuazione al rialzo.

Livelli chiave che Lana sta osservando

Zona principale di acquisto – Entrata sui pullback

Acquistare: 4363 – 4367

Quest'area si allinea con il precedente supporto della struttura e si trova all'interno di una sana zona di pullback. Se il prezzo ritorna e mostra accettazione, offre un buon rapporto rischio-rendimento per un acquisto.

Zona di rischio di liquidità – Pullback più profondo

Rischio di liquidità: 4333 – 4349

Se la volatilità aumenta e il prezzo pulisce liquidità più profonda, questa zona diventa l'area secondaria da osservare per l'assorbimento rialzista.

Obiettivi al rialzo e resistenza

Area ad alta liquidità: 4512 – 4517

Zona ATH: Sopra il precedente massimo storico

Queste zone dovrebbero attrarre raccolta di profitti o reazioni a breve termine, quindi Lana evita di inseguire il prezzo vicino a questi livelli.

Contesto fondamentale (driver di mercato)

Geopolitica: L'aumento delle tensioni dopo i commenti su un possibile intervento militare in Colombia aggiunge supporto di fondo per l'oro come bene rifugio.

Goldman Sachs: Considera gli sviluppi legati al Venezuela come aventi un impatto limitato sul petrolio, mantenendo stabile il sentimento generale sulle materie prime.

ISM Manufacturing PMI (USA): Qualsiasi segno di rallentamento della produzione può mettere pressione sul dollaro USA e supportare indirettamente l'oro.

In generale, i fondamenti rimangono favorevoli per l'oro, rafforzando la struttura tecnica rialzista.

Piano di trading (approccio di Lana)

Preferisce acquistare pullback tra 4363–4367 mentre la struttura si mantiene.

Essere pazienti se il prezzo scende tra 4333–4349 e attendere conferme prima di entrare.

Se il prezzo scende sotto la linea del collo e non riesce a riconquistarla, Lana si ferma e rivaluta.

Questa è la visione personale di mercato di Lana e non rappresenta un consiglio finanziario. Si prega di gestire il proprio rischio prima di operare. 💛

ETH/USD: Proiezioni Elliott Wave verso i 12k🚀 ETH/USD: Proiezioni Elliott Wave verso i 12k 📈

L’attuale struttura grafica di Ethereum su timeframe Daily suggerisce il completamento di una macro-fase correttiva e l'inizio di un nuovo super-ciclo impulsivo. Ecco il dettaglio tecnico della mia visione:

1️⃣ Il Conteggio delle Onde

Onda (1) Leading: Abbiamo assistito a un primo impulso a 5 onde che ha testato l'area dei massimi storici ($4.955).

Onda (2) Corrective: La correzione è stata profonda e laterale, completando un pattern A-B-C (Zig-Zag). Il prezzo ha trovato un solido pavimento sopra i $2.000, confermando la tenuta della struttura rialzista di lungo periodo.

Onda (3) Impulsive: Attualmente ci troviamo nelle fasi iniziali dell'Onda (3). Per la teoria di Elliott, questa è solitamente la più estesa e potente, caratterizzata da volumi in aumento e rotture di resistenze chiave.

2️⃣ Obiettivi con Estensioni di Fibonacci

Utilizzando l'estensione di Fibonacci sull'Onda (1), i target matematici sono estremamente chiari:

Target Intermedio ($7.143): Corrisponde all'estensione 1.618, dove ci aspettiamo la chiusura di una sotto-onda 3 o l'inizio di una consolidazione (Onda 4).

Target Psicologico ($8.495): Livello 2.0 di Fibonacci, punto di estremo interesse per le prese di profitto istituzionali.

Target Macro ($12.036): L'estensione 3.0, obiettivo finale del movimento impulsivo intermedio.

3️⃣ Considerazioni Tecniche +

Conferma Trend: La validazione definitiva del setup avverrà con la rottura con volumi del "Massimo" a $4.955.

Invalidazione: Il conteggio perde forza se il prezzo dovesse violare il minimo dell'Onda (2). Finché restiamo sopra i $2.500, il bias rimane fortemente Bullish.

Sentiment: Il passaggio da una fase di accumulo (area $3.000) a una di espansione sembra imminente, supportato dalla ciclicità del mercato nel 2026.

Onda (2) conclusa? Puntiamo all'Onda (3) verso i $12k (Est. 3.0 Fib). 🚀

⚠️ Warning: Monitorare BTC! Se Bitcoin stona, l’onda (2) di ETH può estendersi fino al 76-100% del ritracciamento (area $2.4k) prima di ripartire. Prudenza! 🛡️

Cosa ne pensi di questo target a 12k? È troppo ambizioso o coerente con il ciclo attuale?

📌 Seguimi per restare aggiornato su ogni movimento di ETH! 💬 Commenta la tua strategia qui sotto. 👍 Lascia un like se l'analisi ti è stata utile!

This is what a credit spread is.The chart shows the government bond yield curve and the corporate bond yield curve. The vertical distance between the two curves represents the credit spread, meaning the additional yield required by the market to compensate for the higher credit risk of corporate bonds compared to government bonds.

Brent - effetto MaduroQuali saranno gli effetti post attacco USA e resa di Maduro in Venezuela?

Dal punto di vista dei fondamentali il prezzo dovrebbe reagire al ribasso visto l'enorme quantità di offerta che potrebbe essere messa sul mercato, strategia politica di Trump per abbassare il prezzo della benzina in US e per tutelare interessi nazionali.

Attenzione alla direzionalità post reazione alla news, dal punto di vista tecnico potremmo superare la fatidica soglia dei 58 usd/bbl e portarci verso i 50$/bbl.

GOLD | Analisi giornaliera a linea.Salve traders, come state?

Vi chiedo la gentilezza di Boostare questo post e di seguire il mio profilo così da favorire la mia divulgazione gratuita, a voi costa pochissimo ma per me fa un'enorme differenza.

----------------------------------------------------

Come vi ho accennato un po' di tempo fa, a volte analizzare il grafico con la linea invece delle candele giapponesi può aiutare, cerchiamo di capire cosa succede con il grafico giornaliero.

Notate come il prezzo sia rientrato del vecchio massimo relativo, quello dei 4356$ per oncia segnato con la linea rossa.

Da quest'ultimo livello posso aspettarmi lo SHORT fino alla liquidità del minimo giornaliero dei 3930$, è proprio da questo livello (una volta raggiunto) che valuterò dei LONG più sostanziosi, più duraturi, mentre per ora valuterei solo dei LONG intraday su zone long potenti.

La seconda zona short dove valuterei SWING a ribasso è la secondo zona segnata, quella di origine da cui è partito l'ultimo movimento bearish, quella tra i 4480$ e i 4530$ per oncia, questa è senza dubbio la zona più reattiva.

Ci aggiorniamo domani mattina con l'apertura settimanale, e fate attenzione a questa settimana che sarà ricca di news.

Specialmente il Venerdì con NFP e tasso di disoccupazione.

Buona serata.

- Fulmine VERDE: Zona di valutazione LONG;

- Fulmine ROSSO: Zona di valutazione SHORT.

Fatemi sapere cosa ne pensate nei commenti.

----------------------------------------------------

Operate sempre responsabilmente con il rischio che potete permettervi.

Questa è solo un'analisi che condivido con voi e da cui potete prendere spunto, non consideratelo un segnale.

Buona valutazione e buon trading.

Ciau.

Petrolio e Venezuela: livelli da monitorareA seguito degli ultimi avvenimenti geo-politici in Venezuela per via degli USA si potrebbe assistere ad un ritorno della liquidità e volatilità nei mercati finanziari e in particolar modo nel petrolio.

Il mondo riscopre un Trump che si fa beffa di tutto e di tutti e ci si chiede quale sviluppo per il 2026?

Massimi e minimi decrescenti sono ancora in pieno sviluppo e non ci sono per ora elementi che ci fanno pensare ad un cambio di struttura.

I minimi del 16 dicembre sono i prezzi da non superare per costruire una base di inversione.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

Videoanalisi BTC e ETH: Il Risveglio di Gennaio 2026!Un saluto a tutti i trader, il settore crypto ha aperto il 2026 con un segnale di risveglio proprio in concomitanza con il rientro dei flussi istituzionali post-festività.

Venerdì 2 gennaio è stata una giornata spartiacque. Dopo un fine anno di consolidamento "noioso", l'espansione dei volumi indica che il mercato sta uscendo dalla fase di incertezza.

Ecco i livelli e le dinamiche da monitorare per la tua analisi:

1. Bitcoin (BTC): La battaglia degli $88.000 - $90.000

Il Bitcoin ha mostrato una spinta decisa venerdì, cercando di lasciarsi alle spalle l'area degli $88.000.

Espansione di Volumi: Il breakout volumetrico del 2 gennaio suggerisce che non si tratta solo di retail, ma di un riposizionamento dei grossi portafogli.

Livelli Chiave: La resistenza immediata è in area $91.000 - $92.000. Se il prezzo rompe questo livello con volumi crescenti, la strada verso i $100.000 (il grande obiettivo psicologico del 2026) diventa molto più "pulita".

Supporto: Gli $87.000 sono ora il pavimento da difendere per mantenere intatto il momentum rialzista.

2. Ethereum (ETH): Risveglio sopra i $3.000

Ethereum sta finalmente dando segni di vita dopo un periodo di sottoperformance rispetto a BTC e Solana.

Il Setup: Ha rotto con forza la barriera dei $3.000, portandosi verso i $3.012 - $3.050.

Perché è importante: L'aumento dei volumi su ETH spesso anticipa una "Altseason" (la stagione delle altcoin). Se ETH tiene i $3.000, potremmo vedere una rotazione di capitali verso tutto l'ecosistema DeFi e Layer 2.

3. La tua strategia applicata alle Crypto

Quello che dicevi nel video sulle azioni si applica perfettamente qui:

Vuoti Volumetrici: Sopra i $92.000 per BTC e sopra i $3.200 per ETH, i profili di volume si assottigliano. Questo significa che se il prezzo entra in quelle zone, i movimenti potrebbero essere estremamente rapidi (i famosi "trade veloci" che cerchi).

Setup non attivati: Molti trader aspettavano un "ritest" a $82.000 che non è mai arrivato (proprio come le tue azioni "troppo forti"). Questo è un segnale di forza estrema: i compratori non aspettano lo sconto, comprano sulla forza.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Le mie Stocks in osservazione: Come scelgo i trade!Un saluto a tutti i trader , quello che descrivo è il cuore del Momentum Trading e dell'Analisi Volumetrica: non inseguire il prezzo, ma aspettare che si creino le condizioni di "vuoto" dove la liquidità è scarsa e il movimento può essere esplosivo.

In questo inizio di 2026, stiamo vedendo una dicotomia netta: titoli che rompono i massimi senza sosta e titoli che, nonostante il mercato forte, restano "impantanati" in aree dense di scambi.

Ecco alcuni spunti tecnici per i trade che stai osservando, focalizzati proprio sulla ricerca dei vuoti volumetrici:

1. I Titoli "Troppo Forti" (Setup mai attivati)

Quando un'azione è in blue sky scenario (sopra i massimi storici), spesso non offre il classico retest della resistenza rotta perché la pressione in acquisto è troppo alta.

Il rischio: Entrare FOMO sui massimi.

La soluzione: In questi casi, invece del retest, molti trader cercano setup su timeframe ridotti (1H o 15min) cercando bandiere (bull flags) o consolidamenti stretti appena sopra i nodi volumetrici principali. Se il prezzo non torna indietro, significa che il "vuoto" sopra è talmente ampio che nessuno vuole vendere.

2. La Strategia dei Vuoti Volumetrici

Come giustamente dici, l'obiettivo è la strada libera.

Low Volume Nodes (LVN): Sono le zone dove il Profilo di Volume mostra pochi scambi. Quando il prezzo entra in queste zone, tende a "scivolare" velocemente fino al prossimo High Volume Node (HVN).

Ottimizzazione del tempo: Cercare ingressi subito dopo il superamento di una "collina" volumetrica. Una volta superata la barriera, il trade diventa efficiente perché non deve combattere contro ordini limit in attesa.

3. Focus sul Mercato Americano (Gennaio 2026)

In questo momento, la selettività è tutto. Mentre gli indici come l'S&P 500 puntano verso i 7.200-7.500 punti, i settori non si muovono all'unisono:

Tech & AI Hardware: Alcuni nomi (come Broadcom o i leader dei semiconduttori) hanno "buchi" grafici enormi sopra le resistenze chiave.

Rotazione su Value/Energy: Titoli come Exxon o Amazon (che sta vivendo un riscatto dopo un 2025 più lento) stanno approcciando zone di breakout che potrebbero liberare molta corsa.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

La settimana in breve...L'oro inizia il 2026 con slancio; tornano le scommesse sulla crescita globale

1/8 🟡L'oro prosegue la sua ascesa nel 2026: l'oro è salito dell'1,3%, posizionandosi a 4.375 $ l'oncia, continuando la sua crescita più significativa dal 1979. Le aspettative di un taglio dei tassi di interesse, un dollaro più debole e la domanda di beni rifugio rimangono i principali fattori trainanti.

2/8 🤖 L'entusiasmo per l'IA stimola i mercati globali: i mercati hanno iniziato il 2026 con un rialzo, grazie all'ottimismo sull'intelligenza artificiale che ha stimolato i titoli tecnologici. I futures del Nasdaq sono saliti dello 0,7%, guidando un rimbalzo dei mercati azionari globali.

3/8 📊 Rendimenti obbligazionari in aumento grazie alle speranze di crescita: i rendimenti dei titoli Treasury statunitensi a 30 anni hanno raggiunto il 4,88%, il livello più alto da settembre, sostenuti dai dati positivi sul mercato del lavoro.

4/8 💵 Il dollaro si stabilizza dopo un 2025 debole: il dollaro ha registrato un leggero aumento dall'inizio dell'anno dopo un calo del 9,4% nel 2025, il più significativo dal 2015, mentre gli operatori attendono i cambiamenti ai vertici della Fed.

5/8 🍝 Tagli ai dazi sulla pasta italiana: gli Stati Uniti hanno ridotto drasticamente i dazi anti‑dumping sui principali marchi di pasta italiani, con alcune aliquote scese da quasi il 92% a meno del 10%, un potenziale segnale di distensione nelle tensioni commerciali UE‑USA.

6/8 🇬🇧 Il FTSE 100 supera la soglia dei 10.000 punti: l'indice blue-chip di Londra ha raggiunto per la prima volta quota 10.000, sostenuto dai titoli minerari, della difesa e bancari, dopo un aumento del 22% nel 2025.

7/8 🛢️📉Il petrolio trova un punto di stabilità dopo un anno difficile: il Brent è salito a 61 dollari dopo una perdita del 20% nel 2025. Tornano sotto i riflettori le tensioni tra Ucraina e Russia, l'incertezza in Medio Oriente e i colloqui dell'OPEC+.

8/8 🏭 Il settore manifatturiero dell'Eurozona registra un nuovo calo: l'indice PMI di dicembre è sceso a 48,8, con un forte calo dei nuovi ordini e delle esportazioni. La Francia ha invertito la tendenza, sorprendendo con un ripresa inaspettata.

Metalli Preziosi: Il Silver "Ruba la Scena"Un saluto a tutti i trader, nonostante il ritracciamento dell'Oro (che dopo aver toccato i massimi storici in area $4.550 ha subito prese di beneficio scendendo verso i $4.330-$4.380), l'Argento sta dimostrando una resilienza notevole.

Silver: Si mantiene sopra i $72-$74 l'oncia, beneficiando della sua doppia natura. Da un lato segue l'oro come bene rifugio, dall'altro è sostenuto da una domanda industriale massiccia (fotovoltaico e data center) che limita i ribassi.

Gold: Il pullback è fisiologico dopo il rally del 2025 (+60%). Molti trader stanno liquidando posizioni per riposizionarsi in attesa di nuove indicazioni dalla Fed sui tagli dei tassi previsti per l'anno.

2. Petrolio (WTI): Prigioniero del Canale Ribassista

Il greggio continua a mostrare debolezza, scambiando stabilmente sotto i $58 (area $56-$57 al momento).

Analisi Tecnica: Il canale discendente è ben definito. Ogni tentativo di rimbalzo viene prontamente venduto.

Fondamentali: Il mercato sconta un eccesso di offerta per il 2026 e una domanda globale che fatica a trovare un driver di crescita solido, nonostante i tagli OPEC+. L'area dei $50 inizia a essere vista da molti analisti come il target naturale di questo movimento.

3. Natural Gas: Consolidamento e "Buy the Dip"

Dopo il forte rimbalzo (il buy the dip a cui facevi riferimento), il gas si è fermato in un'area di congestione.

Prezzo: Si muove intorno ai $3.60/MMBtu (con il TTF europeo stabile sui 28-30 €/MWh).

Scenario: Il consolidamento attuale è tipico di una fase di attesa meteorologica. Il mercato ha assorbito l'eccesso di vendite e ora "lateralizza" cercando di capire se le scorte invernali (ancora elevate in Europa e USA) saranno intaccate da ondate di freddo tardive.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

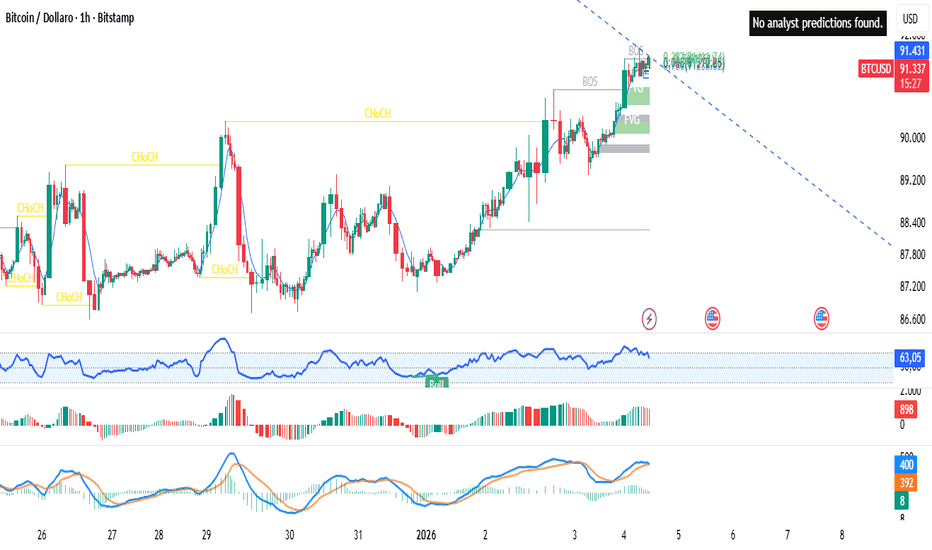

BTCUSD 1H – Struttura rialzista con resistenza di breve periodo Struttura di mercato

Bitcoin mostra una struttura di mercato chiaramente rialzista sul timeframe 1H.

Diversi BOS (Break of Structure) confermano la continuazione del trend rialzista.

I precedenti CHoCH (Change of Character) indicano il passaggio da una fase laterale/ribassista all’attuale trend rialzista.

La sequenza di massimi e minimi crescenti conferma il controllo dei compratori.

Prezzo e zone chiave

Prezzo attuale: ≈ 91.395 USD

Il prezzo si trova vicino ai massimi recenti, appena sotto una resistenza in trendline discendente (linea blu tratteggiata).

Quest’area rappresenta una zona premium, suggerendo una possibile estensione eccessiva nel breve termine.

Al di sotto del prezzo attuale:

FVG (Fair Value Gap) come solida zona di domanda rialzista.

Area ideale per un ritracciamento e successiva continuazione del trend.

Indicatori di momentum

RSI (~64,7):

Momentum rialzista, vicino alla zona di ipercomprato.

Indica forza, ma con possibile fase di consolidamento a breve.

MACD:

Sopra la linea dello zero → momentum positivo.

Istogramma in lieve rallentamento → possibile perdita di velocità nel breve periodo.

Volume

Volume stabile e sano.

Nessuna divergenza ribassista evidente al momento.

Scenari e bias

Scenario rialzista (principale)

Ritracciamento verso la zona FVG / domanda, seguito da una ripresa rialzista.

Una rottura chiara e chiusura sopra 91.800–92.000 USD potrebbe aprire la strada verso 93.500 USD e oltre.

Scenario correttivo (alternativo)

Rifiuto sulla trendline e nella zona premium → correzione tecnica sana.

La perdita della FVG potrebbe portare il prezzo verso 89.800–88.800 USD, mantenendo comunque una struttura rialzista più ampia.

Market Structure Weekly – Livelli chiave e scenario (ESH2026)🔹 Quadro di fondo (mensile e settimanale)

La chiusura mensile in doji, inserita in un contesto di lateralità degli ultimi tre mesi, rende lo scenario futuro dell’S&P 500 ancora incerto.

Sul timeframe settimanale ci troviamo all’interno di un pullback della gamba rialzista partita a metà dicembre. Il ritracciamento ha raggiunto circa il 50% del rally, con la sessione di venerdì 2 gennaio che ha mostrato un importante riassorbimento dai minimi.

Da qui in avanti sarà cruciale osservare la reazione del prezzo:

costruzione di una base per tentare una ripartenza verso i massimi

oppure perdita di forza e ritorno verso livelli inferiori

🔹 Analisi volumetrica e Value Area

Dal punto di vista volumetrico, il prezzo ha chiuso leggermente sotto la Value Area Bottom settimanale. Le prossime sedute chiariranno se l’intenzione del mercato sarà:

tornare a scambiare all’interno della stessa Value Area, favorendo una ripartenza rapida

oppure venire respinto dalla VAB e accettare di scambiare all’interno della Value Area del periodo 15–22 dicembre

Quest’ultima presenta ancora un Fair Value Gap (FVG), ovvero un vuoto volumetrico che può agire da supporto o resistenza su timeframe H4.

Il FVG è inoltre in confluenza con il VWAP e il POC della stessa settimana, rafforzandone ulteriormente la rilevanza tecnica.

🔹 Livelli di supporto

6875 punti

Primo livello di supporto, caratterizzato da elevato Open Interest lato Put.

Il livello coincide anche con la Value Area Bottom del mese di dicembre, rafforzandone il ruolo tecnico.

La mia lettura è che, in caso di ritorno in quest’area, la probabilità di una ripartenza immediata sia ridotta, con maggiore rischio di rottura verso livelli inferiori.

6850 punti

Secondo e supporto principale, livello con il più alto Open Interest sulla option chain (scadenza venerdì 9 gennaio).

In confluenza con:

POC settimanale

VWAP della settimana citata

bordo superiore di un HVN, con cluster volumetrico anomalo

Possibile estensione fino a 6840 punti.

6825 punti

Terzo livello di supporto, anch’esso con alto O.I., in confluenza con la VAB della stessa settimana e posizionato all’interno di un LVN.

Possibile estensione fino a 6820 / 6818 punti.

🔹 Livelli di resistenza

6950 punti

Prima resistenza rilevante, in corrispondenza di:

POC della settimana appena conclusa

VAT del mese di dicembre

alto Open Interest lato Call

La presenza di cluster volumetrici all’interno di un HVN suggerisce una possibile frenata del prezzo, che potrebbe avvenire:

prima del livello, in area 6945–6949

oppure oltre il livello, in area 6953–6955

6990 / 7000 punti

Superato il livello di 6950, il prezzo avrebbe strada relativamente libera fino a quest’area, dove è presente il più alto quantitativo di contratti aperti lato Call sulla option chain con scadenza venerdì 9 gennaio.

S&P 500 e Nasdaq: La "Distribuzione" dei GigantiUn saluto a tutti i trader, la rotazione settoriale in atto in queste prime sessioni del 2026. Mentre i "vincitori" del 2025 (Tech e Growth) iniziano l'anno con una fase di distribuzione, il mercato sta cercando rifugio e valore nelle Small Cap e nei titoli industriali.

L'espansione dei volumi in vendita che hai visto su questi indici indica una presa di profitto istituzionale.

Motivazione Fiscale: Molti investitori hanno atteso il 2026 per vendere le posizioni in forte guadagno (come i titoli IA) per posticipare il pagamento delle tasse sulle plusvalenze al 2027.

Pressione sui Mega-Cap: Titoli come Apple, Microsoft e Amazon hanno pesato sugli indici, mostrando segni di stanchezza tecnica dopo aver corso troppo.

Analisi Volumi: Il fatto che il ribasso avvenga con volumi in aumento suggerisce che non si tratta di un semplice ritracciamento, ma di un alleggerimento reale dei portafogli.

US30 (Dow Jones) e Russell 2000: Il "Great Rotation"

Il forte acquisto di venerdì con espansione di volumi segna un ritorno di interesse per il Valore e le Small Cap.

Russell 2000 (IWM): Dopo aver faticato nel 2025, il Russell è rimbalzato sulla sua media mobile a 50 giorni con convinzione. Gli investitori scommettono che, con tassi in stabilizzazione e un'economia resiliente, le piccole aziende abbiano più spazio di crescita rispetto ai "colossi" del Nasdaq.

US30 (Dow Jones): Grazie a titoli come Boeing, Caterpillar e Intel, il Dow ha rotto la sua serie negativa. L'espansione di volumi qui conferma che i capitali stanno uscendo dal "Growth" per entrare nel "Value" e nel comparto industriale/infrastrutturale.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.