BTC andra' a testare area 58500-55000?La violazione di area 73-71 ha dato ulteriore slancio alle vendite su BTC. Indicatori ed oscillatori in ipervenduto ma non in divergenza. Potrebbe, in caso di mancato superamento di quota 73-71 andare a testare il supporto fortissimo in area 58500-55000 prima di un rimbalzo tecnico o inizio di una nuova fase accumulativa.

Idee della comunità

NO AGLI STOP LOSS CASUALI! Uniamo la Matematica all'ATRUno dei tanti errori nel trading è il posizionamento dello Stop Loss basato solo su cifre tonde o su parametri soggettivi. Quando uno stop non tiene conto della volatilità intrinseca dell'asset, diventa 'carburante' per il mercato: il prezzo lo colpisce per raccogliere liquidità e subito dopo riprende la direzione originaria, lasciando il trader fuori dal movimento.

Il problema è il RUMORE del mercato.

Se lo stop è più stretto della volatilità media, andremo in STOP troppo spesso.

💡 Cosa usiamo quindi? Average True Range (ATR)

L'ATR non predice il futuro, ma ci dice una cosa fondamentale: quanto "respira" l'asset ogni giorno.

Facciamo un esempio reale su Apple (AAPL):

Prezzo attuale: $278

ATR (14 periodi): 6 (Significa che AAPL oscilla mediamente di 6$ al giorno)

📐 Il Calcolo Operativo: per evitare il "rumore", usiamo un moltiplicatore (di solito 2x su TF DAILY).

Calcola lo scarto: ATR(6)×2=12

Se siamo LONG: 278−12= 266 USD

Perché funziona? Se il prezzo scende a 266, non è un'oscillazione normale. Ha rotto il muro della statistica. A quel punto la tesi rialzista è invalidata ed è corretto uscire.

La Regola della Confluenza ATR + EMA 10

Uniamo ora l'ATR alla Media Mobile Esponenziale a 10 periodi (EMA 10 - Arancione).

Se l'ATR ti dice quanto spazio dare al prezzo, l'EMA 10 sul Daily ti dice dove si trova la forza del trend di breve termine.

Perché proprio l'EMA 10?

In un trend sano, l'EMA 10 funge da "base" dinamica. Se il prezzo è molto lontano dall'EMA 10, è "esteso" (ipercomprato); se ci gravita sopra, il trend è forte.

Usiamo quindi l'EMA 10 come filtro di sicurezza.

Lo Stop Loss ideale deve trovarsi sotto l'EMA 10 e sotto il livello ATR.

Quale delle due?Il prezzo ha avuto negli scorsi mesi un movimento compatibile con due pattern entrambi attivati dalla rottura ribassista dei 145$

Quello in figura è la distribuzione di Wickoff mentre il secondo è un “classico “ testa spalle

Entrambi i pattern prevedono ora un retest del supporto rotto in zona 145$

La differenza principale sta nel target previsto che nel caso di Wickoff è MOLTO inferiore del testa spalle

Vedremo l’evoluzione dopo il pullback

TELECOM " IL BUY NON SI FERMA"Torno sui mie passi cosa dicevo nel lontano 2023, allora il titolo quotava sui 0.25, riporto le stesse parole , unica cosa da ricordare i vecchi target. 21 gen 2023

Titolo molto volatile, ora si scommette sul discorso rete pubblica, con riduzione del debito e fatti concreti il titolo tornerebbe in area 0,50/0,70, per adesso questi valori rimangono solo sogni, con un nulla di fatto ma un miglioramento nei bilanci , non escludo che il titolo possa ritornare nel medio periodo in area 0.30, che secondo il mio parere non'è poco circa +20% da questi valori, con prudenza ma qualche acquisto si puo fare!!, l'ideale ingressi a step.

Il miliardo di euro in arrivo nelle casse di Tim sui contributi compensativi del canone versato allo Stato accelera i cantieri della conversione delle azioni di risparmio in azioni ordinarie. È un’operazione più volte ipotizzata negli anni, ma mai portata a termine e che il mercato attende dai tempi della privatizzazione dell’ex monopolista telefonico. Convocato in maniera lampo, il consiglio di amministrazione della compagnia guidata da Pietro Labriola ha proposto ai suoi soci la conversione delle azioni di risparmio in azioni ordinarie e la riduzione volontaria del capitale sociale (a 6 miliardi) con un rapporto pari a 1 azione ordinaria per ciascuna azione di risparmio detenuta, più un conguaglio in denaro di 0,12 euro per azione. I soci sono chiamati al voto il 28 gennaio in assemblea,L’ok dei soci avrebbe un impatto rilevante sulla struttura del capitale del gruppo, oggi caratterizzata dalla coesistenza di azioni ordinarie e di risparmio. Una doppia categoria che, secondo una parte del mercato, ha nel tempo inciso negativamente sulla liquidità del titolo e sulla valorizzazione complessiva della società. Riepilogando!! svolta post-rete, sinergie con Poste e 5G, conversione delle risparmio. Target analisti 0,36–0,84 , livelli da monitorare raggiungibili 0.60/0.70 ora leggero ipercomprato su TF giornaliero segnalato da RSI e Bollinger band, potrebbe mantenere queste condizioni ancora per un po, poi uno storno di scarico è d'obbligo. BUON TRADING

Weekly Market Structure – S&P 500

🔹 Quadro settimanale

Settimana chiusa in territorio positivo per l’indice S&P 500, dopo un avvio estremamente debole: nei primi giorni il prezzo ha perso oltre -3,18%, per poi recuperare interamente nella seduta di venerdì e chiudere con solo -0,22% rispetto alla settimana precedente.

Il prezzo ha reagito con precisione sulla VAB del quarto trimestre 2025, ripartendo con una chiusura al ridosso della VAT della stessa distribuzione volumetrica. Un segnale tecnico importante di tenuta strutturale.

🔹 COT Report e posizionamento istituzionale

Dalle pubblicazioni della CFTC, nel periodo compreso tra 28 gennaio e 3 febbraio, non emergono vendite da parte degli Asset Manager sul future ES (S&P 500), ma al contrario acquisti.

Questo suggerisce che il sell-off della settimana sia stato legato a un pullback fisiologico, più che a una costruzione ribassista da parte dei principali attori del mercato.

Nel dettaglio:

gli Asset Manager hanno acquistato oltre 15.000 contratti long

hanno chiuso circa 5.690 contratti short

Analizzando il posizionamento long, notiamo come dal 20 gennaio gli AM abbiano ripreso a costruire esposizione rialzista: primo accenno di una possibile volontà di spingere l’indice oltre i massimi storici.

Sul lato opposto, le posizioni short continuano a diminuire, rafforzando ulteriormente questa ipotesi.

🔹 Divergenze con altri indici

Il quadro non è però uniforme sugli altri principali indici.

NASDAQ 100 e Dow Jones Industrial (quest’ultimo ha segnato nuovi massimi questa settimana) mostrano infatti, nello stesso periodo:

riduzione delle posizioni long

incremento delle posizioni short

Sarà quindi cruciale attendere la prossima pubblicazione CFTC per validare se il rialzo sia realmente sostenuto o se si tratti di una forza non pienamente condivisa dal mercato.

🔹 Volumi e Value Area

Dal punto di vista volumetrico:

il prezzo ha chiuso a ridosso della VAT settimanale

il POC si trova poco sotto

il VWAP è leggermente inferiore al POC

Il quadro risulta quindi complessivamente bilanciato.

Il future è tornato inoltre all’interno della Value Area di gennaio, e la tenuta della relativa VAB potrebbe indicare la volontà del mercato di recuperare terreno e tornare verso la VAT di gennaio nelle prossime sedute.

🔹 Livelli di supporto

6925 punti

Primo supporto, coincidente con il bordo superiore dell’HVN più importante della settimana e con un LVN della distribuzione più ampia.

6900 punti

Secondo livello, poco sotto il VWAP settimanale.

6875 punti

Terzo supporto, in confluenza con un LVN ma senza particolari livelli volumetrici statici.

6850 punti

Quarto livello, in confluenza con la VAB settimanale.

🔹 Livelli di resistenza

6975 punti

Prima resistenza, a ridosso della VAT settimanale e sul bordo del principale LVN della settimana.

7000 punti

Livello psicologico e tecnico, poco sotto la VAT di gennaio e all’interno di un LVN su distribuzione più ampia.

7030 punti

Superati e confermati i 7000, il prezzo potrebbe accelerare verso quest’area.

A mio avviso, una conferma daily della forza sopra i 7000 aumenterebbe significativamente le probabilità di un ritorno diretto verso i massimi storici in area 7043 punti.

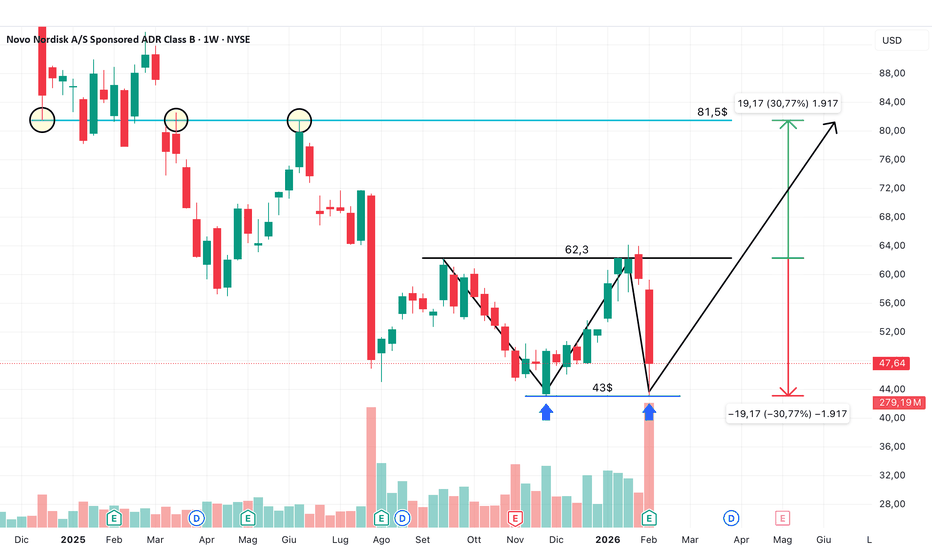

Doppio minimo con raddoppio Il prezzo è sceso in picchiata dopo che l’azienda ha previsto una riduzione del fatturato nel 2026

Sui 43$ si è formato un perfetto doppio minimo che ora attende solo una conferma di rottura della neckline per proiettare il target verso gli 81,5$

Qualcuno più famoso di me diceva "Sii avido quando gli altri sono timorosi, e timoroso quando gli altri sono avidi".

Novo ha un fatturato che continua a crescere ma scambia ad un P\E di 12

Ho già cominciato a costruire la mia posizione sui 43$ che andrò ad incrementare alle successive conferme rialziste come ad esempio il superamento del POC volumetrico

ATHIl prezzo ha subito un forte sell off che lo ha portato ad incontrare nuovamente il supporto blu che sostiene il prezzo da quando è quotata in borsa

Se c’è una cosa chiara nella corsa IA è che i produttori di semiconduttori sono tra i vincitori e ARM con i suoi processori a basso consumo al momento è leader incontrastato

Penso che a breve rivedremo un test del ATH in zona 182$

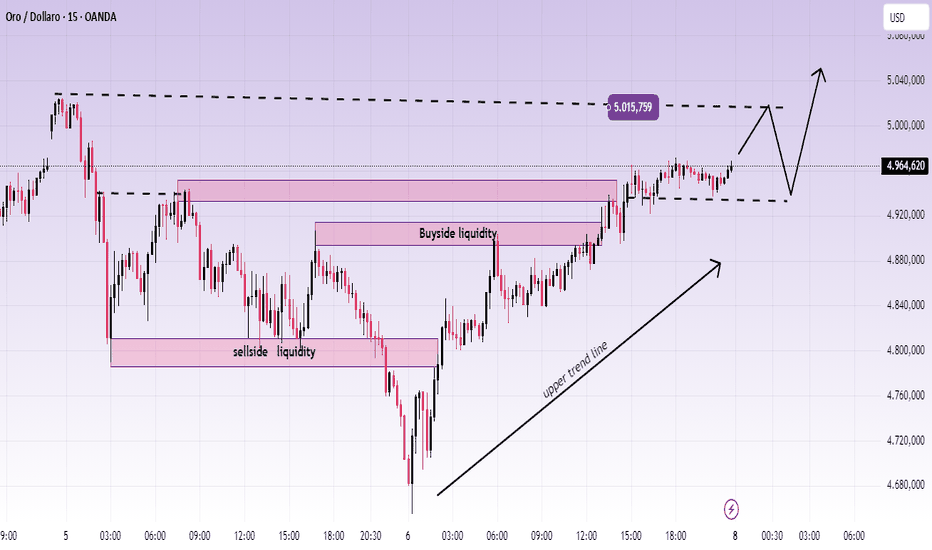

XAUUSD – H1 Aspettative: Costruzione di liquiditàXAUUSD – Outlook H1: Costruzione di Liquidità Mentre il Premio per il Rischio Sostiene l'Oro | Lana ✨

L'oro si mantiene stabile dopo un netto rimbalzo dal sweep della liquidità nella vendita, e l'attuale azione dei prezzi suggerisce che il mercato sta ora costruendo una struttura piuttosto che seguire un trend aggressivo.

📌 Immagine tecnica (SMC/flow-based)

Il prezzo è passato dallo sweep della vendita a una salita costante, rispettando ora la linea di tendenza superiore.

La regione 4,940–4,970 sta fungendo da zona di bilanciamento a breve termine / ri-accumulo dove il prezzo si sta fermando e raccogliendo liquidità.

Sopra l'attuale intervallo, è visibile liquidità dalla parte acquisto vicino ai recenti massimi, con un magnete chiave intorno a 5,015.

Un sano ritracciamento verso 4,920–4,940 manterrebbe comunque intatta la struttura bullish intraday e spesso offre una migliore opportunità di ri-ingresso rispetto a inseguire i massimi.

🎯 Scenari da osservare

Continuazione bullish: Mantenere sopra 4,940–4,970 → riprendere i massimi → cercare liquidità verso 5,015, poi estensione più in alto se il prezzo accetta.

Ritracciamento correttivo prima: Un breve sweep sotto l'intervallo verso 4,920–4,940 → rimbalzo sulla linea di tendenza → continuazione verso i massimi.

🌍 Contesto macro (breve e rilevante)

I flussi di ETF nel petrolio stanno aumentando rapidamente mentre aumentano le tensioni tra USA e Iran, il che solitamente solleva il premio per il rischio geopolitico. Quando il sentimento di rischio si stringe, l'oro spesso beneficia come copertura difensiva — sostenendo l'idea che i ritracciamenti possano rimanere correttivi, non guidati da inversioni.

✨ Rimanete pazienti, operate sui livelli e lasciate che la liquidità guidi la prossima espansione. Seguite Lana per ulteriori aggiornamenti intraday e condividete le vostre opinioni nei commenti.

Oltre le candele dove si muove davvero il capitaleDESCRIZIONE 📐

Questo grafico non è pensato per interpretare l’ultima fase correttiva, ma per valutare la solidità dell’intero ciclo rialzista iniziato dai minimi del 2023. L’impostazione Baseline ancorata al 38% dell’intera salita sposta l’attenzione dal breve termine alla struttura profonda del movimento . Non si misura la debolezza del prezzo, ma la tenuta del baricentro del trend.

SPIEGAZIONE 🧠

Il 38% rappresenta l’area in cui i trend forti tendono a consolidare senza rompersi. È il livello dove il mercato rilascia e riassorbe pressione, mantenendo intatta l’architettura rialzista. Finché il prezzo rimane sopra questa Baseline, la volatilità non segnala distribuzione, ma assorbimento ordinato delle vendite. Il movimento non è regressivo, è fisiologico.

LETTURA STRUTTURALE 📊

La Baseline agisce come una linea di separazione netta tra rumore operativo e sostanza direzionale. Sopra la linea il trend resta valido, sotto inizierebbe una vera perdita di controllo ciclico. La colorazione superiore del grafico non indica euforia, ma continuità strutturale. I precedenti massimi vengono riutilizzati come zone di valore, non come barriere emotive.

CONSIDERAZIONI 🔍

Questo è il comportamento tipico di un mercato maturo: ritracciamento, compressione, ricostruzione di inerzia. Non sta cercando un nuovo massimo immediato, ma sta preparando una base più ampia e solida per obiettivi futuri più ambiziosi 🚀. Osservare solo le singole candele porta a leggere debolezza; osservare la geometria del ciclo rivela forza latente.

NOTA FINALE ⚠️

Restare ancorati esclusivamente alle candele giapponesi è un limite analitico. Esistono configurazioni grafiche più lente e più lucide, capaci di mostrare dove si sta realmente posizionando il capitale. Ignorarle non semplifica l’analisi: la rende soltanto più fragile.

Ti piace questa analisi? Supporta il mio lavoro: lascia un LIKE, commenta la tua visione qui sotto e SEGUIMI per non perdere i prossimi setup 📌

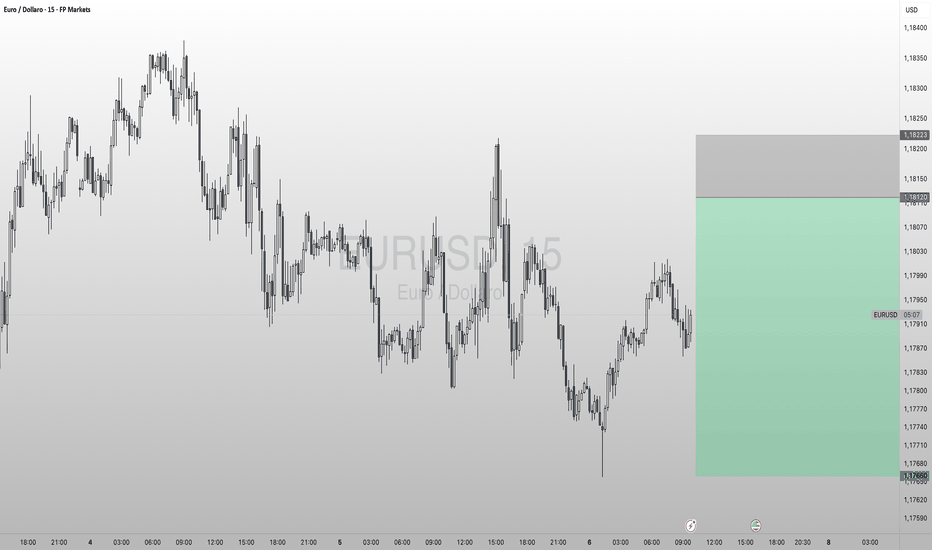

EUR/USD: Il Sistema consolida sul PivotLa micro-zona di valutazione 1.1814-1.1842 si sta comportando come un vero livello di controllo. Il sistema registra una fase di equilibrio.

📍 STATO ATTUALE - CONSOLIDAMENTO (Grafico 2h - Agg. 06 Feb):

🕐 TF: 2 Ore | Fase: Compressione

📊 Chiusura: 1.18149 | Posizione: Consolidamento sul supporto della Zona Pivot (1.1814)

🎯 Situazione: Il prezzo ha rispettato e consolidato il supporto a 1.1814, oscillando in un range ristrettissimo (1.18136 - 1.18242). Questa compressione della volatilità è un classico segnale di imminente breakout. Il sistema è in allerta.

🔍 AGGIORNAMENTO DINAMICO MAPPA FEBBRAIO:

🟡 LIVELLO CHIAVE 2 - ZONA PIVOT (CONSOLIDATA): 1.1814 - 1.1825

STATO: SUPPORTO ATTIVO IN COMPRESSIONE.

Analisi Sistemica: Il prezzo ha speso tempo e ridotto la volatilità proprio sul livello inferiore della zona. Questo rinforza statisticamente l'importanza di 1.1814.

Soglia Critica: 1.1825 (ex 1.1842 adattato) è ora la resistenza immediata da superare per segnalare l'intenzione rialzista e uscire dalla compressione.

🟢 LIVELLO CHIAVE 1 - SUPPORTO STRUTTURALE: 1.1745 - 1.1765

STATO: PROBABILITÀ IN CALO.

La capacità del prezzo di sostenersi qui sposta la probabilità di un test profondo dal 40% al 25%. Il mercato sta mostrando resilienza.

🔴 LIVELLO CHIAVE 3 - RESISTENZA DINAMICA: 1.1900 - 1.1920

STATO: OBIETTIVO CONFERMATO.

⚠️ SCENARI SISTEMICI A BREVISSIMO (Prossime 12-24 Ore):

Scenario 1 - Breakout Isterico (55%): Chiusura sopra 1.1825 con volume. Questo è il segnale di accelerazione che il sistema attende per un long tattico. Target immediato: 1.1845, poi 1.1870.

Scenario 2 - Fallimento e Ritesto (35%): Rottura sotto 1.1810 con convinzione. Invalida il consolidamento e punta a un rapido test di 1.1780-1.1795 (nuova micro-zona di supporto) prima di eventualmente puntare al LC1.

Scenario 3 - Compressione Prolungata (10%): Il prezzo continua a "stringersi" tra 1.1814 e 1.1825. Il sistema resta in attesa finché il range non si rompe.

📚 DIDATTICA AVANZATA: LA LOGICA DELLA COMPRESSIONE.

Perché questa fase è così importante per il sistema?

Equilibrio di Forze: Comprare e vendere sono in perfetto equilibrio. La rottura rivelerà quale gruppo cede.

Set-up ad Alta Probabilità: Le compressioni seguite da breakout hanno un tasso di successo elevato nella direzione del trend precedente (che qui è rialzista, dal rimbalzo di Gennaio).

Gestione del Rischio Ottimale: L'ingresso su rottura di un livello di compressione permette uno stop-loss molto stretto (es. sotto 1.1810), offrendo un rapporto rischio/rendimento eccellente.

🎤 IL MIO STATO OPERATIVO ATTUALE - MASSIMA ALLERTA:

*"Posizione: CASH in Allerta Massima.

Ho definito i parametri per il sistema:

ATTIVAZIONE LONG: Solo su chiusura di candela 2h oltre 1.1826. Position size: 50% (setup tattico). Target 1: 1.1845, Target 2: 1.1870. Stop Loss: 1.1809.

ATTIVAZIONE SHORT/ATTESA: Su rottura sotto 1.1809, annullo il setup long e valuto l'ipotesi di ritorno verso 1.1780. Nessun ingresso short attivo, solo osservazione.

Il sistema è meccanico in questa fase. Attendo che il mercato scelga."*

🔥 RICORDA IL PRINCIPIO: "Il sistema non forza. Definisce le regole del gioco e aspetta che il mercato si muova nel suo campo."

👉 LA COMPRESSIONE PRECEDE L'ESPLOSIONE. IL SISTEMA È PRONTO.

Commenta "COMPRESSIONE" se riconosci questo setup classico e attendi il breakout con me.

#EURUSD #ForexTrading #SistemaChiave #Compressione #BreakoutSetup #MetodoMicheleCZ #Volatility #PriceAction #TradingPlan #AltaProbabilità #FinancialMarkets

GBPJPY - LONGOsservando i grafici Mensile e Settimanale, il trend di fondo su GBPJPY rimane marcatamente rialzista.

La sterlina continua a mostrare forza relativa, mentre lo Yen fatica a recuperare terreno in modo strutturale.

La struttura dei prezzi sta formando minimi crescenti che confermano la pressione dei compratori.

BreakoutIl prezzo chiude la settimana sui massimi con una candela che rompe la resistenza dei 3,57€ dopo mesi di tentativi falliti

Volumi in crescita dal POC

Probabile rialzo verso il precedente ATH in zona 4,30€ nelle settimane a seguire

Ho iniziato ad accumulare metà posizione

Questo breakout mi ricorda quello di Danieli un annetto fa dove all’ultimo retest ho chiuso tutto e poi il prezzo è più che raddoppiato

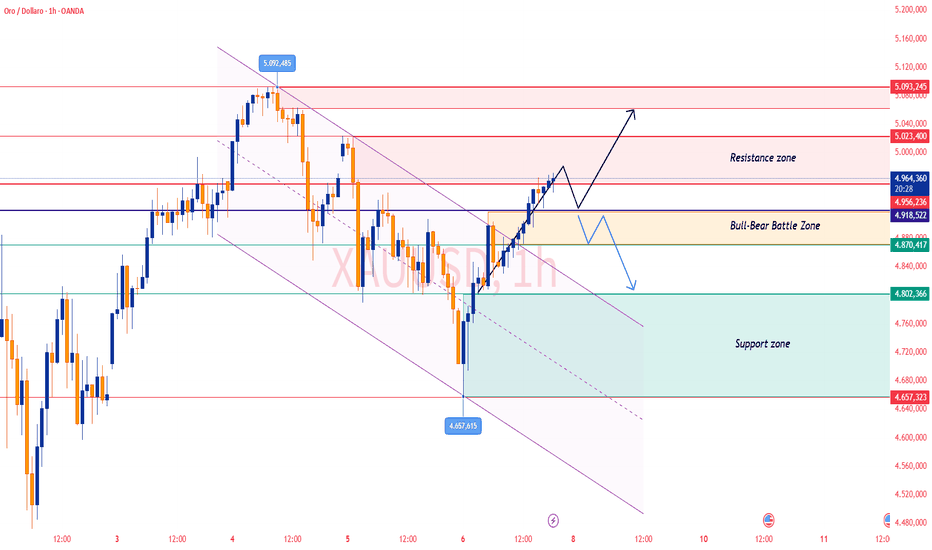

Analisi dell’Oro e Strategia di Trading | 6–7 febbraio✅ Analisi del trend in 4H

● Dopo il rimbalzo dal minimo di 4402, il mercato ha completato la prima fase di recupero ed è ora entrato in una fase di consolidamento graduale e movimento rialzista.

● Il prezzo è tornato sopra MA10 e MA20 (intorno a 4900) e le medie mobili di breve periodo stanno iniziando a girarsi verso l’alto.

● La banda centrale di Bollinger sta salendo e la banda inferiore continua ad alzarsi, indicando che il mercato è passato da una tendenza ribassista a una struttura di recupero rialzista.

● L’area 4950–5000 rappresenta una precedente zona di alto volume e resistenza strutturale.

📌 Conclusione 4H:

Il mercato si è allontanato dal dominio ribassista ed è entrato in una fase di recupero rialzista. Finché il prezzo non scende sotto 4870, il bias generale rimane rialzista.

✅ Analisi del trend in 1H

● Nel grafico a 1 ora, il prezzo ha formato una struttura rialzista continua dal minimo di 4655.

● MA5 / MA10 / MA20 sono allineate in configurazione rialzista e le Bande di Bollinger si stanno aprendo verso l’alto, mostrando un forte momentum di breve termine.

● Il prezzo si sta avvicinando alla zona di resistenza 4950–4980, dove potrebbe verificarsi un ritracciamento tecnico.

● Se il ritracciamento si mantiene sopra 4900, sarà considerato una correzione sana.

📌 Conclusione 1H:

Il ritmo rialzista di breve termine è chiaro, ma dato che il prezzo è vicino alla resistenza, non è consigliabile inseguire il movimento al rialzo.

🔴 Resistenze

● 4950–5000 (resistenza di breve termine)

● 5070–5100 (precedente massimo strutturale in 4H)

🟢 Supporti

● 4900–4870 (supporto chiave di breve termine)

● 4760–4800 (zona difensiva di ritracciamento)

✅ Riferimento Strategia di Trading

🔰 Strategia Long (acquistare sul ritracciamento)

👉 Zona di ingresso: 4870–4920, ingresso graduale

🎯 Target 1: 4980

🎯 Target 2: 5070

🎯 Target esteso: 5150

📍 Logica: In una struttura di recupero rialzista, i ritracciamenti verso il supporto offrono opportunità di ingresso a rischio più basso.

🔰 Strategia Short (vendita leggera in resistenza)

👉 Zona di ingresso: 4980–5000, posizione leggera

🎯 Target: 4920 / 4870

📍 Logica: Si tratta solo di un trade tecnico di correzione, non adatto a posizioni pesanti.

✅ Controllo del Rischio

● Se il grafico 4H rompe decisamente sotto 4870, la struttura rialzista diventa invalida

● Se il prezzo si stabilizza sopra 5000, lo scenario short non è più valido

● In questa fase, il ritmo di trading è più importante della direzione — evitare di inseguire i massimi o vendere sui minimi

XAUUSD (Oro) H1– Idea di trading: reazione dalla zona di domandaStruttura di mercato

L’oro si muove al di sotto di una linea di tendenza ribassista, indicando una struttura ribassista nel breve termine. Tuttavia, il prezzo ha reagito con decisione da una zona di domanda H1 chiave, segnalando la presenza di compratori su questi livelli.

Zone e livelli chiave

Zona di domanda: circa 4.670 – 4.720

Resistenza immediata: circa 4.895 (linea di tendenza + resistenza orizzontale)

Target 1: circa 4.965

Target 2: circa 5.059

Idea di trading (rimbalzo contro trend)

Bias: correzione rialzista di breve termine all’interno di un trend generale ribassista

Ingresso: conferma rialzista su H1 dalla zona di domanda (candela engulfing / chiusura sopra una resistenza minore)

Stop-loss: al di sotto della zona di domanda

Take-profit:

TP1: sulla prima resistenza / ultimo massimo

TP2: in prossimità della resistenza della linea di tendenza ribassista

Invalidazione

Una chiusura H1 netta sotto la zona di domanda invaliderebbe lo scenario rialzista e favorirebbe una continuazione ribassista.

Riepilogo

Questa configurazione mira a un rimbalzo tecnico dalla zona di domanda, con obiettivi sulle prossime aree di resistenza.

Gestione long silverAggiornamento sull’operazione: l’idea iniziale si è confermata e il pattern di testa‑spalle rialzista Po prendere forma, con la probabile costruzione della spalla destra in area 75–77.

Il prezzo medio di carico era 67 con stop loss iniziale a 63,6; ora ho presa di profitto parziale a 85.2 sull’estensione del movimento, in attesa che la spalla destra si completi per riniettare la quota chiusa a 75

In pratica, trasformo il gain realizzato in “munizioni” da riutilizzare su un nuovo long, mantenendo sotto controllo il rischio complessivo sull’operazione.

Se il prezzo confermerà la struttura, mi aspetto nuove entrate retail long in area 85 ( punto di presa di profitto) con target principale in zona 92 e stop loss a 75 (nuovo punto di incremento)

In genere il mio incremento scatta negli stop loss altrui.

PayPal, opportunità o value trap? PayPal si trova oggi in una fase di transizione: la crescita è più moderata rispetto agli anni post‑pandemici, ma i fondamentali restano solidi, la generazione di cassa è elevata e la valutazione di mercato incorpora una buona dose di pessimismo, aprendo spazio a un interessante profilo value.

Negli ultimi cinque esercizi i ricavi sono cresciuti da poco più di 21 miliardi di dollari nel 2020 a circa 32 miliardi nel 2024, con un tasso composto intorno al 10–11% nonostante il fisiologico rallentamento del business dei pagamenti digitali dopo il boom del periodo Covid. La dinamica dei margini racconta una storia a due tempi: dopo una fase di espansione fino al 2021, il 2022 ha visto una compressione significativa dei margini lordi e netti, legata a maggiori costi operativi, alla crescente incidenza delle soluzioni a margine più basso e a componenti straordinarie, per poi assistere a un recupero nel 2023 e 2024 grazie a interventi di efficienza e focus sui segmenti più profittevoli. Il margine lordo ha mostrato una lenta erosione strutturale – segnale tangibile della pressione competitiva e del mix prodotto – mentre i margini operativo e netto si sono riportati nell’area mid‑teens, livello comunque buono per un player asset‑light nei pagamenti.

Dal punto di vista patrimoniale, PayPal mantiene un bilancio equilibrato: il rapporto debt‑to‑equity si è attestato negli ultimi anni intorno al 45–50%, con un ammontare di cassa lorda sostanzioso che rende la leva netta gestibile, e un current ratio nell’ordine di 1,3x che indica una posizione di liquidità adeguata. Non emergono segnali di stress finanziario di breve termine, anche se l’Altman Z‑score colloca la società nella “grey zone”, riflettendo un profilo di rischio superiore a quello di alcune large cap estremamente conservative ma non vicino a scenari di difficoltà. In sintesi, la struttura del capitale è sufficientemente robusta per sostenere sia investimenti organici sia una politica di ritorno di capitale aggressiva verso gli azionisti, prevalentemente attraverso riacquisti di azioni.

La vera chiave di lettura dell’equity story è però la capacità di generare cassa. Il free cash flow operativo è stato in media superiore ai 5 miliardi di dollari l’anno fra 2020 e 2024, con un 2021 molto forte, una flessione nel 2023 e un ritorno verso nuovi massimi nel 2024, quando la società ha puntato a circa 6 miliardi di FCF. Questo flusso di cassa, poco intensivo in capitale fisico e alimentato da un modello asset‑light, è stato destinato in misura preponderante a buyback, con programmi di riacquisto multipli e obiettivi nell’ordine dei 6 miliardi di dollari entro il 2025, sostenendo così l’EPS anche in uno scenario di crescita moderata del fatturato. La combinazione di un FCF yield a doppia cifra (oltre l’11% su base LTM) e di ritorni sul capitale investito strutturalmente superiori al costo del capitale conferma la capacità dell’azienda di generare “cassa reale” per gli azionisti, più che semplicemente utili contabili.

Gli indicatori di redditività sintetizzano in modo efficace questa dinamica. Il ROE è oscillato, con un calo nel 2022 – dovuto principalmente al deterioramento dei margini e non a un aumento eccessivo della leva – e un ritorno su livelli intorno o superiori al 20% negli anni successivi, grazie al recupero dell’utile netto e alla progressiva riduzione del capitale proprio per effetto dei riacquisti. Il margine netto (ROS) ha seguito un percorso simile: forte nei primi anni del periodo, poi compresso nel 2022 e successivamente riportato nell’area mid‑teens grazie alla disciplina sui costi e a un migliore mix di ricavi. Il ROIC, osservato su vari provider, si posiziona nell’intervallo 11–15% negli ultimi anni, ben al di sopra di un WACC stimato tra il 9 e il 10%, e questo spread positivo è il cuore della creazione di valore nel caso PayPal. La temporanea flessione del ROIC nel 2022 è riconducibile al calo del NOPAT in un contesto di capitale investito in crescita, mentre il successivo miglioramento riflette una gestione più disciplinata degli investimenti e la focalizzazione su iniziative con ritorni più elevati.

Sul piano qualitativo, il profilo competitivo di PayPal mostra alcuni punti di forza strutturali ma anche vulnerabilità non trascurabili. Tra i punti di forza spiccano una base utenti e merchant molto ampia – oltre 400 milioni di account e una presenza profonda nell’e‑commerce globale – e un brand fortemente riconosciuto e percepito come sicuro al momento del checkout, elementi che contribuiscono a un “moat” di rete e reputazione. L’azienda dispone inoltre di un solido patrimonio di dati transazionali e competenze in ambito risk & fraud, che le consente di gestire efficacemente il rischio e offrire servizi a valore aggiunto ai merchant, creando forme di lock‑in e cross‑selling all’interno dell’ecosistema (PayPal, Venmo, Braintree). Il tutto è sostenuto da ritorni sul capitale elevati e da un bilancio che permette di affrontare investimenti in tecnologia e sicurezza senza tensioni finanziarie eccessive.

Sul lato delle debolezze, tuttavia, la società non è più un pure‑growth story: la crescita degli account e dei volumi ha rallentato in modo visibile e, soprattutto, il mix di business si è spostato verso aree a margine inferiore, erodendo progressivamente il margine lordo. Il posizionamento competitivo è diventato più complesso a causa dell’ascesa di soluzioni di pagamento integrate nei device (Apple Pay, Google Pay) e di schemi cartesici che spingono sempre più l’esperienza “one‑click”, riducendo il vantaggio differenziale di PayPal come layer di fiducia. Inoltre, la dipendenza da piattaforme terze e da un contesto regolamentare in continua evoluzione (soprattutto in Europa) rappresenta un rischio strutturale che potrebbe comprimere ulteriormente il take rate o imporre nuovi oneri di compliance.

Le opportunità di medio termine risiedono nella capacità del nuovo management di trasformare PayPal in una macchina di efficienza e cash flow più che in un titolo di crescita esplosiva. Un utilizzo più intenso di automazione e intelligenza artificiale nella gestione del rischio, nel customer service e nell’ottimizzazione del checkout potrebbe ridurre i costi, migliorare la conversione e supportare la marginalità anche in un contesto di crescita dei volumi solo moderata. Vi sono inoltre spazi di sviluppo in segmenti come i servizi per PMI, le soluzioni BNPL a rischio controllato e la monetizzazione di Venmo, che potrebbe ancora esprimere un potenziale maggiore rispetto a quanto visto finora. Dal punto di vista della valutazione, il multiplo compresso rispetto ai peers fintech e ai livelli storici offre un’opportunità di re‑rating qualora la società riesca a dimostrare che il nuovo profilo “value‑oriented” è sostenibile e non semplicemente il riflesso di una business decay story.

Sul versante dei rischi, la concorrenza da parte dei grandi attori tecnologici e dei network di pagamento rimane il tema centrale: la possibilità che una porzione sempre maggiore delle transazioni online si sposti verso wallet nativi delle piattaforme o verso soluzioni proprietarie dei merchant rappresenta una minaccia diretta al core business di PayPal, in particolare al branded checkout che è il principale motore di profittabilità. A questo si aggiunge la sensibilità ai cicli macroeconomici e alle condizioni dei tassi: volumi transazionali più deboli, consumi in rallentamento o un contesto di tassi meno favorevole possono pesare sui margini e sui margini da interessi. Infine, la fase attuale è segnata da un cambiamento di leadership e da una guidance prudente per il 2026, con prospettive di utile in lieve calo e di pressione sui transaction margin dollars, il che aumenta il rischio di execution del piano strategico.

In questo contesto, la valutazione assume un ruolo cruciale. Il titolo ha subito una correzione significativa, passando da oltre 50 dollari a poco più di 40 dollari nelle giornate successive alla pubblicazione dei risultati e della guidance, con una chiusura ufficiale intorno a 41 dollari il 4 febbraio 2026 e valori intorno a 40 dollari nelle ore successive. Con una capitalizzazione nell’ordine di 40–45 miliardi di dollari, a fronte di un free cash flow prospettico di circa 6 miliardi, il titolo tratta a un multiplo di FCF estremamente contenuto, coerente con un FCF yield a doppia cifra che non appare compatibile con un business capace di mantenere ROIC superiori al WACC nel lungo periodo. Un DCF ragionevole, basato su ipotesi di crescita dei flussi in area mid‑single digit nei prossimi anni, WACC attorno al 9,5% e tasso di crescita terminale moderato (circa 2,5%), porta a un valore intrinseco stimato intorno a 98–100 dollari per azione, implicando un margine di sicurezza nell’ordine del 55–60% rispetto ai prezzi correnti e dunque un upside del 150%; anche in scenari più conservativi, il fair value rimane in genere ben al di sopra delle quotazioni attuali.

Riassumendo, PayPal non è più la storia di crescita “intoccabile” che il mercato prezzava alcuni anni fa, ma appare oggi come una piattaforma di pagamenti globali con fondamentali solidi, forte generazione di cassa, ritorni sul capitale soddisfacenti e un “moat” di rete e brand ancora significativo, seppur sotto pressione. La combinazione di valutazione compressa, robusto free cash flow e bilancio sano rende il titolo interessante per un investitore orientato al medio‑lungo termine, disposto ad accettare volatilità di breve periodo e il rischio che la transizione del modello di business richieda tempo e possa non essere perfettamente eseguita. In questa ottica, una raccomandazione di “Buy” appare giustificata, con la premessa che il caso di investimento si fonda più sulla capacità dell’azienda di continuare a generare e restituire cassa agli azionisti che non su un ritorno a tassi di crescita esplosivi dei ricavi.

STMM " CI RIPROVA"Questo è il secondo tentativo di rimanere sopra la retta ribassista partita dai massimi di luglio 2023, cosa c'è di diverso!!, questa volta è supportata dalla positività indicatore super trend sia nel daily ma anche su TF weekly, naturalmente visto alta volatilità del titolo, bisogna andarci con calma, cosa vorrebbe dire rimanere sopra la retta ribassista di lungo termine!!, vuol dire una vera inversione di lungo termine, ma questo lo vedremo solo più avanti, stop loss sempre impostati ma non troppo vicini. BUON TRADING.

WisdomTree - Tactical Daily Update - 06.02.2026Wall Street più vulnerabile in questo inizio 2026: in crisi le software stocks.

Sempre bene, per crescita e margini, le big tech, ma spaventano le capex in AI.

Preziosi sempre «hot»: l’oro tenta la stabilizzazione, argento super volatile.

BCE: scontata la stabilità tassi, scenario migliorato per l’inflazione.

I mercati finanziari restano in equilibrio precario, con un passo incerto che riflette un sentiment ancora fragile. Gli investitori stanno metabolizzando i risultati di Alphabet e si preparano alla trimestrale di Amazon, mentre cresce l’inquietudine per l’aumento esponenziale dei costi legati agli investimenti in intelligenza artificiale, sempre più centrali ma anche sempre più onerosi.

Il nervosismo è alimentato da un sell-off globale sul comparto tecnologico, innescato dai timori sulle valutazioni elevate, sugli ingenti capital expenditure e sul possibile impatto dell’AI sui modelli di business tradizionali del software.

Nel Vecchio Continente, le Borse hanno chiuso tutte in territorio negativo. Madrid è risultata la peggiore con un ribasso del 2,1%, seguita da Londra (-0,9%), Francoforte (-0,6%) e Amsterdam (-0,5%). Più contenuta la flessione di Parigi (-0,3%). Un clima di debolezza che si è rafforzato dopo la partenza fiacca di Wall Street, mentre gli operatori europei si concentravano sulla conferenza stampa della presidente della Bce, Christine Lagarde. Sul fronte della politica monetaria, sia la Banca centrale europea sia la Bank of England hanno lasciato i tassi invariati, come ampiamente atteso.

A Wall Street, la seduta si è chiusa con cali decisi, appesantita dal timore diffuso di una possibile bolla speculativa legata all’intelligenza artificiale. Il Dow Jones ha perso l’1,20%, l’S&P 500 l’1,23% e il Nasdaq l’1,59%, con il comparto tecnologico ancora una volta al centro delle vendite.

Sotto i riflettori i conti di Amazon: il quarto trimestre si è chiuso con un utile di 21,2 miliardi di dollari, in linea con le attese. A colpire il mercato non sono stati tanto i numeri di breve periodo quanto le prospettive sugli investimenti. Il gruppo ha annunciato che nel 2026 le spese in conto capitale saliranno del 56%, fino a 200 miliardi di dollari, per sostenere la corsa all’AI.

Per il primo trimestre dell’anno, Amazon prevede ricavi tra 173,5 e 178,5 miliardi e un utile operativo compreso tra 15,6 e 21,5 miliardi. L’attenzione resta però sugli investimenti: dopo i 185 miliardi annunciati da Alphabet, anche Amazon sembra seguire la stessa traiettoria, e il titolo ha reagito con un calo del 7%.

Da inizio anno, il confronto tra mercati è eloquente: l’S&P 500 segna un ribasso dello 0,7%, contro il +1,5% dell’MSCI All Countries, il +7% dell’MSCI Asia Pacific e il +3,4% dello Stoxx 600 europeo. I multipli non giocano a favore di Wall Street e il rischio di concentrazione resta elevato, ma – nonostante tutto – non è ancora il momento di voltare le spalle al mercato statunitense.

Emblematico il cosiddetto “software-mageddon”: nell’arco di pochi giorni sono stati spazzati via circa 1.000 miliardi di dollari di capitalizzazione dall’indice S&P 500 di software e servizi. Tra i titoli più colpiti Oracle, Intuit e ServiceNow. Secondo Société Générale, il settore del software sta registrando la peggiore performance relativa rispetto all’S&P 500 degli ultimi 25 anni.

In parallelo, però, l’ecosistema AI continua a muoversi: Anthropic ha lanciato un nuovo tool dedicato alla realizzazione di report di ricerca finanziaria, segnale che l’innovazione non si ferma, anche in mezzo alla correzione.

Sul fronte macro USA, arrivano segnali di raffreddamento dal mercato del lavoro. Le richieste settimanali di sussidi di disoccupazione sono aumentate di 22.000 unità, salendo a 231.000 nell’ultima settimana di gennaio, ben oltre le attese (212.000), il livello più alto in quasi due mesi. Ancora più marcato il dato sui licenziamenti: a gennaio le aziende hanno annunciato 108.345 tagli, il peggior gennaio dal 2009, con un balzo del 118% su base annua e del 205% rispetto a dicembre 2025. Le assunzioni annunciate si sono fermate a 5.306, il minimo anch’esso dal 2009.

In Europa, la Bce ha confermato il tasso sui depositi al 2%, quello sui rifinanziamenti principali al 2,15% e sui prestiti marginali al 2,40%, livelli raggiunti dopo i tagli complessivi di due punti percentuali avvenuti fino a giugno 2025. Lagarde ha sottolineato come un euro più forte “potrebbe far scendere l’inflazione oltre le attese”, ricordando che l’attuale cambio è “in linea con la media storica”.

I dati di gennaio mostrano un’inflazione dell’area euro all’1,7%, minimo dal settembre 2024, e un’inflazione core al 2,2%, minimo dall’ottobre 2021. Anche la BoE ha lasciato i tassi invariati al 3,75%, in un contesto di inflazione britannica al 3,4%, sopra la media del G7.

Nella notte, alcuni segnali di stabilizzazione: i future di Wall Street hanno dimezzato le perdite e l’MSCI Asia Pacific ha recuperato da -1,3% a -0,1%. In Giappone, il Nikkei segna +0,2%, con un progresso settimanale dell’1,2%, mentre lo yen resta a 156,8 per dollaro, in attesa delle elezioni anticipate. Più debole l’Asia emergente, con forti differenze tra Paesi.

Infine, sui mercati obbligazionari, riflettori sui Btp Valore: nuova emissione dal 2 al 6 marzo, durata 6 anni, cedole trimestrali crescenti con meccanismo step-up 2+2+2 e premio finale dello 0,8%. Negli USA, i Treasuries si sono rafforzati: il rendimento del decennale è sceso da 4,22% a 4,17%, mentre lo spread 10-2 anni è salito a 73 punti base, sui massimi dal 2022.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Analisi SP500 fut al 06.02.2026L'SP500 future ha perfettamente seguito la struttura ipotizzata ed ha velocemente (troppo velocemente) raggiunto i livelli previsti, li ha addirittura sforati di ca. 50 punti e poi recuperati molto velocemente. Momentaneamente si è riportato sopra i 6800, lasciando intendere che potrebbe essersi chiusa la correzione e si potrebbe ripartire al rialzo. Ma vediamo un grafico intraday per capire se conferma questa ipotesi.

Allo stato attuale il movimento che si è generato dal minimo della scorsa notte sembrerebbe essere un puro rimbalzo. Abbiamo uno spartiacque in farea 6890 prima e 6950 dopo, al di sotto di questi livelli rimaniamo di sentiment ribassista, se invece li recupera allora si potrà pensare ad un proseguimento del rialzo. Gli indicatore per il momento propendono ad una continuazione del ribasso e quindi una volta chiusa questa parentesi correttiva si dovrebbe tornare a scendere.

Buon Trading

Agata Gimmillaro