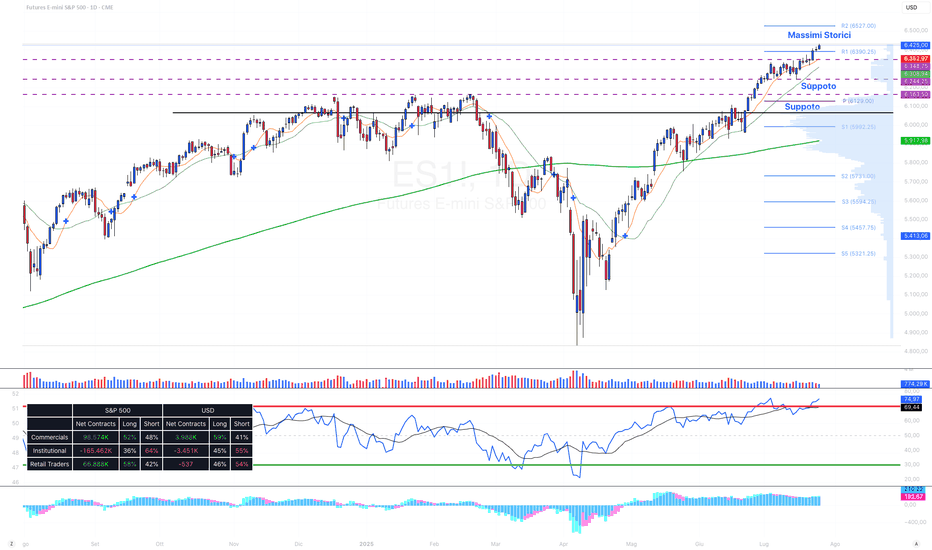

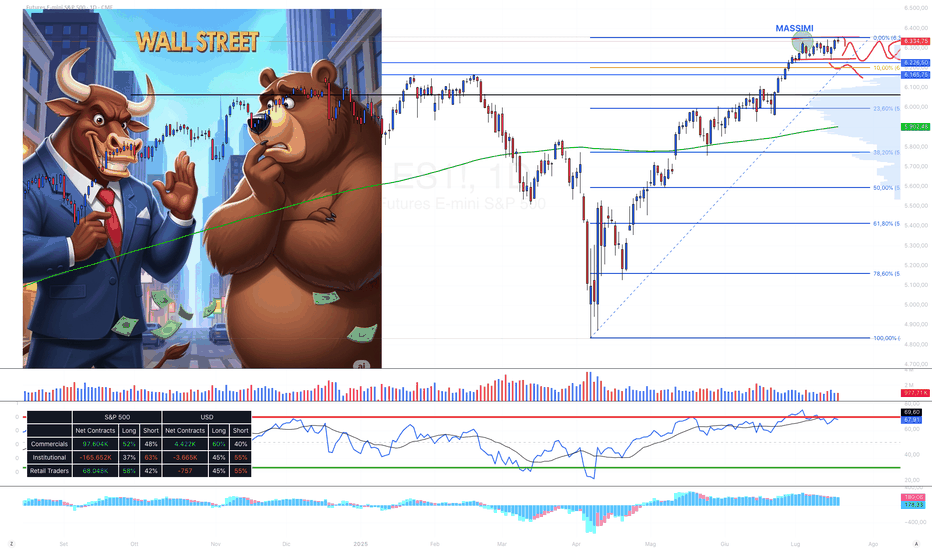

S&P500 e Nasdaq Nuovi Massimi, aspettando il 4 Agosto.Buona Domenica a tutti i trader, i mercati americani hanno chiuso la settimana di venerdì 25 luglio 2025 con un andamento misto, ma complessivamente positivo per gli indici principali.

Vediamo i principali indici cosa hanno fatto.

S&P 500: Ha registrato una chiusura in rialzo, toccando nuovi record grazie a un rally di alcune grandi aziende, in particolare Alphabet (Google), e a risultati trimestrali complessivamente solidi. L'indice ha guadagnato l'1,6% su base settimanale.

Nasdaq Composite: Anche il Nasdaq, a forte connotazione tecnologica, ha toccato nuovi massimi storici e ha chiuso la giornata in rialzo, beneficiando del buon andamento di aziende come Alphabet. Ha chiuso la settimana con un guadagno dell'1,2%.

Dow Jones Industrial Average (US30): Il Dow Jones ha chiuso la giornata di venerdì in calo, perdendo circa lo 0,7%. Tuttavia, su base settimanale, l'indice ha registrato un guadagno dell'1,3%.

Russell 2000: L'indice delle piccole capitalizzazioni ha mostrato un andamento più resiliente venerdì, riuscendo a chiudere in rialzo. Anche se la strada per una piena ripresa è ancora lunga, ha mostrato segnali di acquisto. Per la settimana, è indicato un guadagno dello 0,04%.

NYSE (New York Stock Exchange): Come sede fisica di molte delle aziende quotate, l'andamento del NYSE riflette quello dei suoi indici costituenti. Data la chiusura mista degli indici, anche l'attività complessiva sul NYSE avrà rispecchiato questa dinamica.

Le prossime settimane saranno cruciali per i mercati azionari americani. I risultati societari forniranno una fotografia della salute attuale delle aziende, mentre i dazi rappresentano un rischio significativo per le prospettive future e il commercio globale. Gli investitori dovranno bilanciare l'ottimismo derivante da buoni utili con la preoccupazione per le crescenti tensioni commerciali.

È fondamentale seguire attentamente sia gli annunci economici che le notizie geopolitiche relative ai dazi, poiché entrambi i fattori avranno un impatto diretto sull'andamento degli indici.

Con questo è tutto vi saluto con un abbraccio.

Grazie ciao da Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Idee della comunità

PLTR Palantir chiude sui massimi storici. Un altro passo avantiBuon lunedi 14 Luglio e bentornati sul canale con un aggiornamento tecnico su Palantir Technologies, nel giorno in cui il titolo fa registrare la sua massima chiusura giornaliera, sfiorando i 150$.

Rimarrò dentro almeno fino ai 240$ per poi valutare il da farsi. E' un viaggio meraviglioso che sono contento di continuare a fare insieme a voi.

Buona serata e grazie per la vostra attenzione

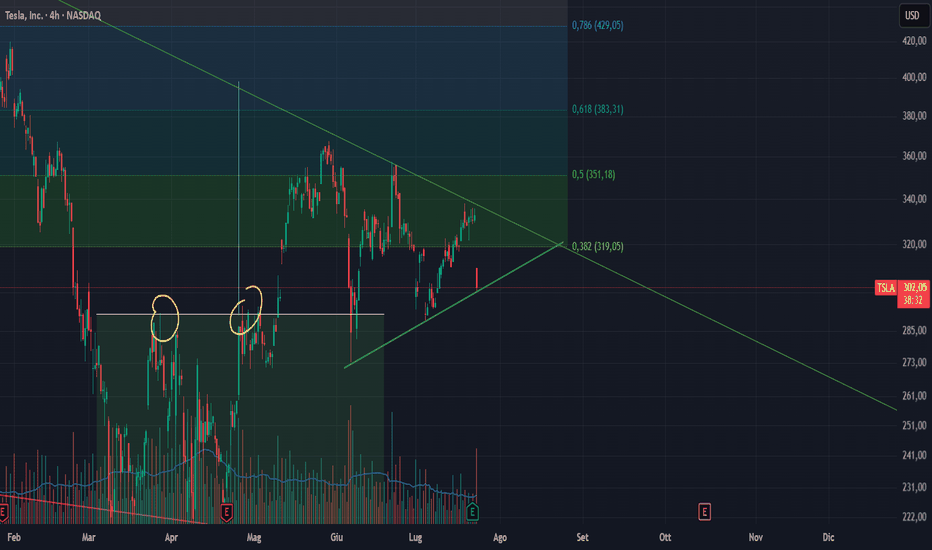

TSLA Tesla congestionato in un triangolo di continuazione...Bentornati sul canale con questo terzo e ultimo video di analisi tecnica della giornata.

Torniamo su Tesla per andare ad analizzarne la price action su grafico a candele 4H.

Sperando che il video sia di vostro interesse vi auguro una buona serata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

MONC Moncler non tradisce mai il suo supporto preferitoBuon mercoledì 2 Luglio e bentornati sul canale con un aggiornamento tecnico su Moncler, grafico a candele giornaliere.

Il prezzo del titolo ha trovato un rimbalzo sul suo solito supporto; vediamo insieme cosa aspettarci dai prossimi mesi.

Buona serata e grazie per il vostro tempo e attenzione

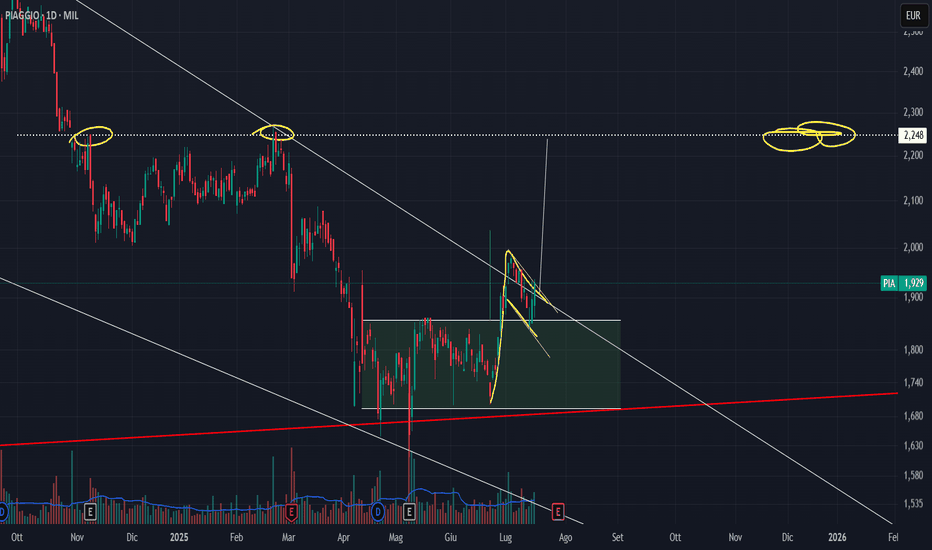

PIA Piaggio in uscita da triplo minimo. Prove di sprint...Di nuovo buon mercoledì 16 Luglio e bentornati sul canale con il terzo e ultimo appuntamento della giornata, con una panoramica tecnica aggiornata su Piaggio.

Spero che il video contributo sia di vostro interesse, e vi auguro una buona serata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

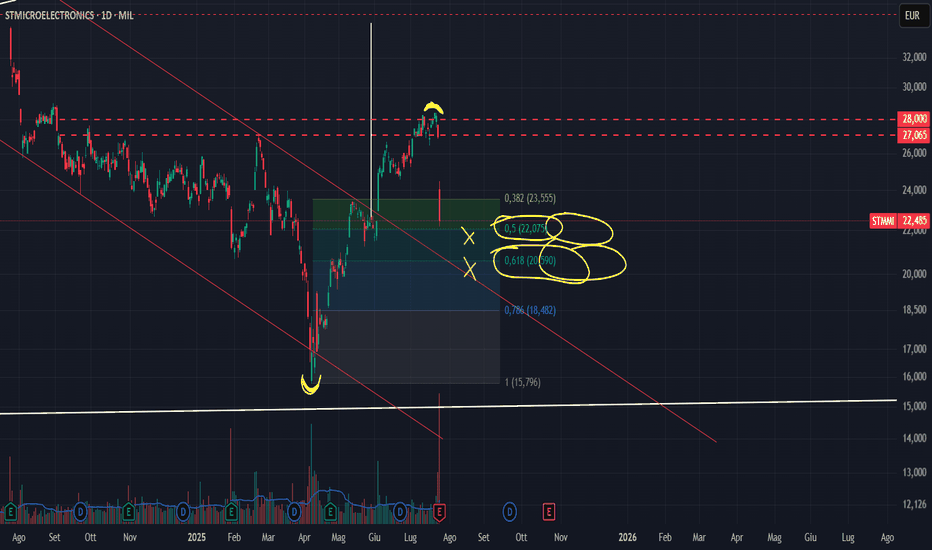

STMMI STMicroelectronics prevedibile e interessanteBuon giovedi 24 Luglio e bentornati sul canale con un nuovo aggiornamento tecnico su STMicroelectronics nel giorno in cui, a seguito degli utili, il titolo ha fatto registrare un sell-off di oltre il 16%.

Nel contributo di oggi condivido la mia visione di breve, fermo restando il target price tecnico piu interessante di medio termine sui 35 Euro.

Grazie per la vostra attenzione e buona serata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

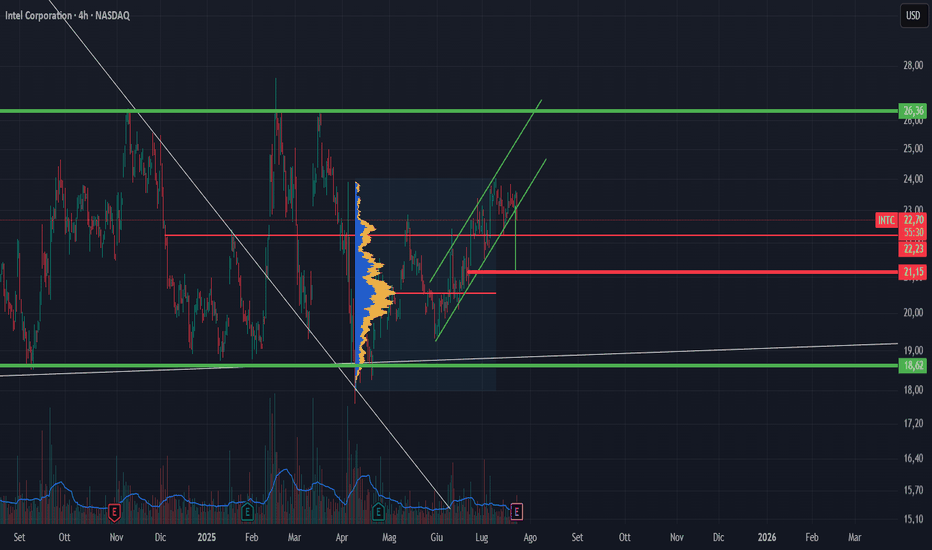

INTC Intel è a mio parere pronta per un sell-off post utili..Buon giovedi 24 Luglio e bentornati sul canale con un aggiornamento tecnico su Intel, a poche ore dal rilascio degli utili.

Vediamo come si sta posizionando il mercato, con che volumi di scambio e cosa potremmo aspettarci da un punto di vista tecnico dalla price action del titolo.

Grazie per la vostra attenzione e buona serata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

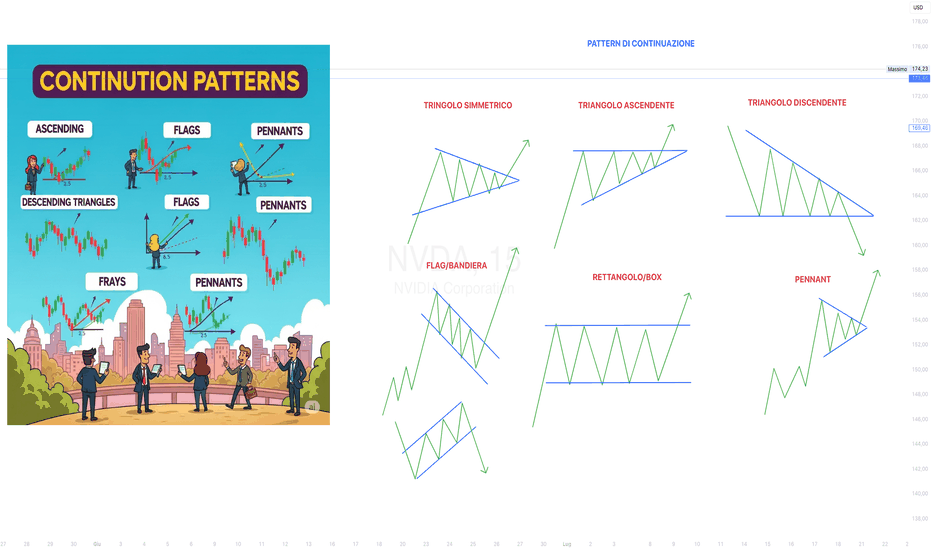

2° Step - Pattern di ContinuazioneBuon sabato a tutti i tarder, in questo video andiamo a vedere e spiegare Pattern di Continuazione

I pattern di continuazione (o figure di continuazione) sono formazioni grafiche che si verificano sui grafici dei prezzi degli strumenti finanziari (azioni, valute, materie prime, ecc.) e che, come suggerisce il nome, indicano la continuazione del trend precedente. A differenza dei pattern di inversione, che segnalano un cambio di direzione del mercato, quelli di continuazione suggeriscono una pausa temporanea nella tendenza in atto, prima che il movimento principale riprenda.

Questi pattern si formano perché, durante un trend consolidato (rialzista o ribassista), il mercato può avere dei momenti di consolidamento o indecisione, in cui acquirenti e venditori si contendono il controllo, portando a una riduzione della volatilità o a movimenti laterali. Una volta che uno dei due "campi" prevale, il trend precedente riprende con forza.

Caratteristiche Chiave dei Pattern di Continuazione

Trend Precedente: Affinché un pattern sia considerato di continuazione, deve essere preceduto da un trend ben definito (rialzista o ribassista). Senza un trend chiaro, il pattern perde il suo significato di "continuazione".

Consolidamento: Durante la formazione del pattern, i prezzi tendono a muoversi in un intervallo più ristretto o a mostrare una diminuzione del volume, indicando una fase di indecisione o riposo del mercato.

Rottura (Breakout): La conferma del pattern avviene quando il prezzo rompe una delle linee di confine della figura, nella direzione del trend precedente. Questa rottura è spesso accompagnata da un aumento significativo dei volumi, che convalida il segnale.

Target di Prezzo: Molti pattern di continuazione offrono un potenziale target di prezzo, che può essere stimato misurando l'ampiezza del pattern stesso e proiettandola nella direzione del breakout.

Tipi Comuni di Pattern di Continuazione

Esistono diverse tipologie di pattern di continuazione, ognuna con le proprie peculiarità:

Bandiere (Flags): Sono pattern di consolidamento di breve termine, che assomigliano a una bandiera su un'asta. Si formano con un movimento di prezzo brusco (l'asta) seguito da un canale di trading inclinato nella direzione opposta al trend principale. La rottura del canale nella direzione del trend conferma la continuazione.

Gagliardetti (Pennants): Simili alle bandiere, ma la fase di consolidamento assume la forma di un piccolo triangolo simmetrico, che si stringe man mano che il tempo passa. Anche qui, la rottura nella direzione del trend preesistente è il segnale chiave.

Triangoli (Triangles): Possono essere simmetrici, ascendenti o discendenti.

Simmetrici: Indicano indecisione tra acquirenti e venditori.

Ascendenti: Suggeriscono che gli acquirenti stanno prendendo il controllo, con resistenze orizzontali e minimi crescenti (più comuni nei trend rialzisti).

Discendenti: Indicano che i venditori hanno il controllo, con supporti orizzontali e massimi decrescenti (più comuni nei trend ribassisti).

La rottura del triangolo nella direzione del trend è il segnale di continuazione.

Rettangoli (Rectangles): Si formano quando il prezzo si muove lateralmente tra due linee parallele orizzontali (supporto e resistenza), indicando una fase di consolidamento. La rottura di una delle due linee nella direzione del trend precedente segnala la continuazione.

Importanza nel Trading

I pattern di continuazione sono strumenti preziosi per i trader perché:

Confermano il Trend: Aiutano a rafforzare la convinzione nella direzione del trend attuale, riducendo l'incertezza.

Offrono Punti di Ingresso: La rottura del pattern fornisce spesso un punto di ingresso ideale per aprire nuove posizioni o aumentare quelle esistenti, in linea con il trend.

Aiutano a Gestire il Rischio: Permettono di impostare livelli di stop-loss logici al di fuori del pattern, limitando le potenziali perdite.

Forniscono Target di Profitto: Come accennato, molti pattern offrono indicazioni sul potenziale movimento futuro del prezzo.

È fondamentale ricordare che nessun pattern grafico è infallibile. L'efficacia dei pattern di continuazione aumenta se utilizzati in combinazione con altri strumenti di analisi tecnica, come indicatori di volume, medie mobili o indicatori di momentum, per ottenere una conferma più robusta.

Con questo e tutto un abbraccio

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

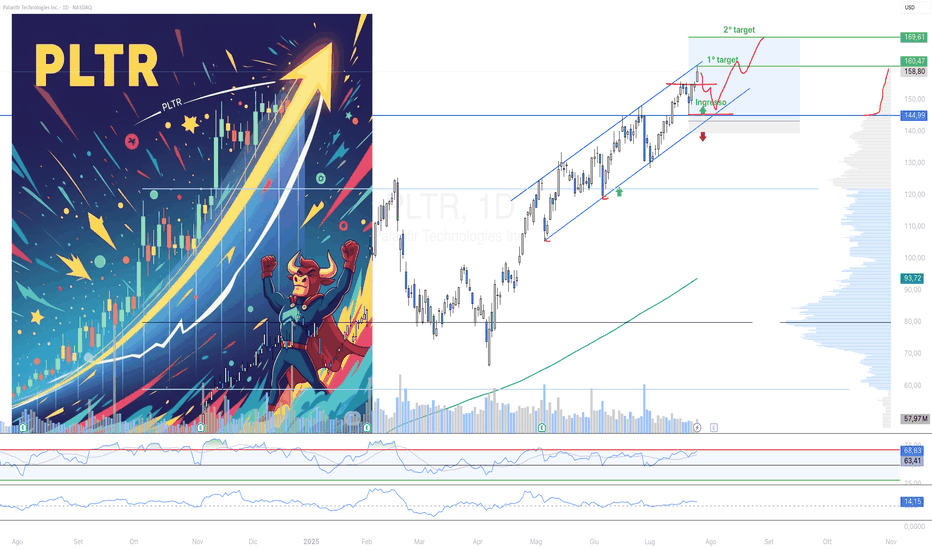

PLTR Continua la corsa nel canale rialzistaBuon sabato a tutti i trader, andiamo ad esaminare PLTR e la sua forza. Da quanto emerge dalle recenti notizie e analisi, Palantir Technologies (PLTR) ha effettivamente continuato la sua corsa nel canale rialzista per gran parte del 2025. Il titolo ha registrato un aumento significativo, arrivando a raddoppiare il suo valore nella prima metà dell'anno e toccando un massimo storico di $153.99 il 17 luglio 2025, per poi chiudere il 25 luglio a $158.80.

Diversi elementi hanno contribuito a questa forte performance:

Boom dell'IA: Palantir ha beneficiato enormemente del crescente interesse e degli investimenti nel settore dell'Intelligenza Artificiale, in particolare con il lancio della sua Artificial Intelligence Platform (AIP).

Contratti Governativi: L'azienda continua a ottenere importanti contratti dal governo degli Stati Uniti, inclusi accordi significativi con l'ICE e il Dipartimento della Difesa. L'amministrazione Trump (che ha iniziato il suo secondo mandato) sembra essere favorevole a Palantir, contribuendo a un aumento del 201% del prezzo delle azioni tra novembre 2024 e luglio 2025.

Crescita dei Ricavi: Palantir ha mostrato una forte crescita dei ricavi, con un tasso del 39% nel Q1 2025 e previsioni di crescita solide per l'anno fiscale 2025.

Margini di Profitto: L'azienda vanta margini di profitto lordo impressionanti, vicini all'80%.

Copertura Analisti Positiva: Alcune importanti case d'analisi, come Piper Sandler, hanno avviato la copertura su Palantir con un rating "Overweight" e un price target rialzista di $170, definendola un "modello di crescita+margini unico nel suo genere".

Valutazione e Rischi

Nonostante la forte crescita, è fondamentale considerare la valutazione estremamente elevata di Palantir. Il titolo è scambiato a multipli molto alti rispetto ai suoi ricavi e utili, rendendolo uno dei titoli più costosi dell'S&P 500. Alcuni analisti avvertono che il prezzo attuale incorpora già molti anni di crescita futura, e un rallentamento della crescita o una performance inferiore alle aspettative potrebbero portare a una correzione significativa. Ad esempio, The Motley Fool suggerisce che il prezzo potrebbe scendere dell'81% a circa $30 per azione se le sue performance si allineassero alla media storica.

Prossimi Eventi

Gli occhi sono puntati sulla pubblicazione dei risultati del Q2 2025, prevista per il 4 agosto. Questo evento potrebbe rappresentare un catalizzatore per il titolo, a seconda che le aspettative di crescita dei ricavi e degli utili vengano soddisfatte o meno.

Con questo è tutto, un grande saluto e un abbraccio.

Grazie ciao da Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

ERG Uno sguardo alla stagionalità e ai rendimenti storici...Buon mercoledi 25 Giugno e bentornati sul canale con un aggiornamento tecnico (ma non solo!) su Erg, titolo nel quale sono long con target minimo di 21 Eur.

Vediamo in che modo la stagionalità del titolo negli ultimi 25 anni ci aiuta a identificare quello che potrebbe essere un target ragionevole sul titolo, cercando di capire se l'analisi dei rendimenti stagionali vada a matchare con il target tecnico del testa e spalle precedentemente identificato e condiviso con voi.

Vi ringrazio per l'attenzione e vi auguro una buona giornata

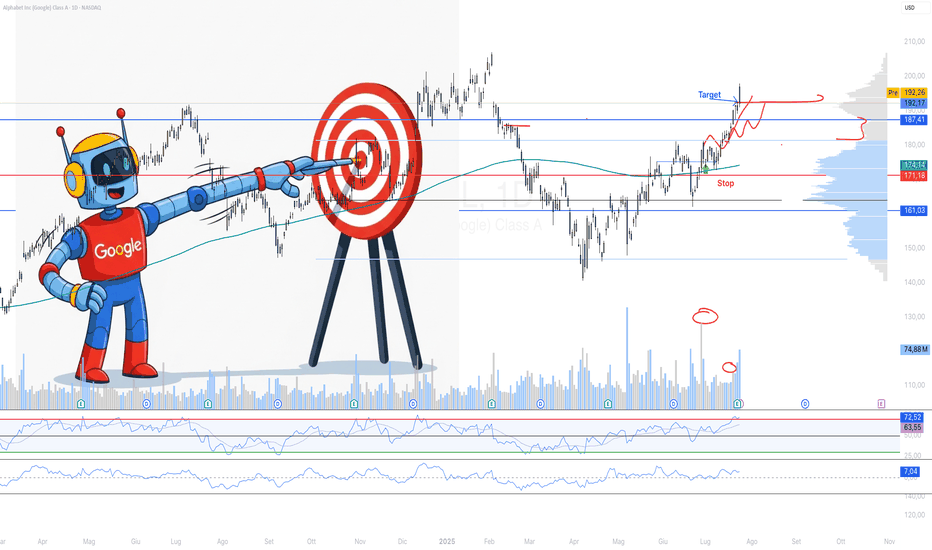

Google (GOOGL) e la Prudenza Pre-EarnigsBuongiorno a tutti i trader, questa settimana ho dovuto prendere una decisione di Trading per Google (GOOGL) perchè vicina al target ma il giorno stesso aveva l'annuncio degli earnigs, come comportarsi?

La mia recente esperienza di trading sul titolo Google (GOOGL), in prossimità dell'annuncio degli utili, offre un esempio calzante di come la gestione del rischio e la disciplina strategica siano elementi prioritari rispetto alla mera massimizzazione del profitto.

Nel contesto di un'operazione che vedeva il titolo Google avvicinarsi al nostro target prestabilito di 192,50$, la scelta di agire prima dell'annuncio ufficiale degli utili è stata cruciale. Mercoledì 23 luglio, con il mercato in attesa dei dati finanziari, ci siamo trovati di fronte a un bivio: mantenere la posizione aperta, sperando in un ulteriore rialzo post-earnings, o chiudere l'operazione in anticipo, assicurando il guadagno già maturato.

Il titolo ha poi aperto in gap up a 197,03$, un movimento che, con il senno di poi, avrebbe potuto generare un profitto superiore. Tuttavia, la decisione di chiudere l'operazione all'apertura dei mercati mercoledì 23 luglio, senza attendere il verdetto degli utili, si è basata su principi solidi di prudenza.

Perché la Prudenza Paga (Anche con il Senno di Poi)

Eventi come gli annunci degli utili sono intrinsecamente volatili e imprevedibili. Il mercato può reagire in modo estremo, aprendo in gap up (come è accaduto) o, al contrario, in un rovinoso gap down, annullando in un attimo i profitti accumulati o trasformandoli in perdite significative.

La nostra scelta è stata guidata dalla consapevolezza che:

Il Target Era Già Nell'Area: L'obiettivo di 192,50$ era praticamente raggiunto. Mantenere l'operazione aperta per pochi punti percentuali in più, in un contesto di forte incertezza, avrebbe aumentato esponenzialmente il rischio.

Protezione del Capitale: La priorità di ogni trader è proteggere il proprio capitale e i profitti già realizzati. Chiudere l'operazione ha permesso di monetizzare un guadagno solido, senza esporci all'aleatorietà post-earnings.

Disciplina nel Piano di Trading: Avere un piano e seguirlo, anche quando le emozioni o l'opportunità di "più profitto" spingono in un'altra direzione, è un segno di maturità nel trading.

Conclusione

Se è vero che il "senno di poi" ci dice che avremmo potuto guadagnare di più, la soddisfazione di aver preso una decisione razionale e prudente, proteggendo il profitto in un contesto ad alto rischio, è infinitamente più preziosa. Questo episodio rafforza la convinzione che la disciplina, la gestione del rischio e la capacità di accettare profitti "sufficienti" siano le vere chiavi per una strategia di trading sostenibile e di successo a lungo termine.

Con questo vi saluto un abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Analisi Tecnica Tesla (TSLA) Post-Earnings Buongiorno a tutti i trader, in questa video analisi andremo a vedere il Triangolo di Consolidamento e i Livelli Chiave che a creato negli ultimi mesi.

Dopo l'apertura in gap down a seguito della recente pubblicazione degli utili – risultati in linea con le aspettative del mercato – il titolo Tesla (TSLA) si trova attualmente in una fase cruciale, intrappolato all'interno di un triangolo di consolidamento formatosi dall'inizio di giugno. Questo pattern, delimitato da due trendline di breve periodo, sta mettendo alla prova la tenuta dei livelli di prezzo chiave, determinando le prossime direzioni del titolo.

Il Contesto Attuale: Un Triangolo di Incisione

Il triangolo di consolidamento evidenzia un equilibrio tra acquirenti e venditori, con l'ampiezza delle oscillazioni che si restringe progressivamente. Le trendline tracciate dai minimi e dai massimi di periodo rappresentano rispettivamente i livelli di supporto e resistenza dinamici. La pressione compressiva all'interno di questa figura suggerisce che una rottura, in qualsiasi direzione, potrebbe portare a un movimento significativo.

Livelli Cruciali e Scenari Operativi

L'attenzione degli operatori è focalizzata sulla capacità del titolo di rimanere all'interno di questo pattern o di romperlo con decisione.

Scenario Ribassista: Test del Supporto a $272

Se Tesla dovesse violare al ribasso la trendline inferiore del triangolo, la conferma di questo movimento dovrà arrivare con un aumento significativo dei volumi. Una rottura valida indicherebbe una potenziale debolezza e aprirebbe la strada a un ritracciamento più marcato. In questo contesto, il primo obiettivo di supporto significativo da monitorare sarebbe quota $272. Questo livello ha mostrato in passato reazioni importanti del prezzo e potrebbe fungere da potenziale area di rimbalzo o di ulteriore accelerazione ribassista.

Scenario Rialzista: Attacco ai $346,5 e Oltre

Qualora il titolo riesca a mantenere la posizione all'interno del triangolo, o se dovesse tentare un breakout rialzista, il livello più importante da superare è $346,5. Una rottura convincente al di sopra di questa resistenza dinamica, anch'essa supportata da volumi in crescita, segnalerebbe un nuovo slancio rialzista.

Un fattore aggiuntivo che supporta il potenziale rialzista è il Point of Control (POC) giornaliero, che si è spostato a $342,25. Il POC rappresenta il livello di prezzo in cui è stato scambiato il volume maggiore in una determinata sessione. Il suo posizionamento al di sopra dei prezzi attuali suggerisce che c'è stata una significativa attività di acquisto a quel livello, indicando un'area di interesse da parte degli operatori e potenzialmente un "magnete" per il prezzo. Se Tesla dovesse superare il POC, potrebbe utilizzarlo come trampolino di lancio per attaccare i $346,5.

Conclusioni

La fase attuale di Tesla è caratterizzata da una consolidazione che precede un possibile movimento direzionale importante. I trader e gli investitori dovrebbero monitorare attentamente i volumi di scambio e la reazione del prezzo ai livelli critici delle trendline del triangolo, così come al POC giornaliero. La rottura di uno di questi livelli chiave, in particolare se accompagnata da volumi elevati, fornirà indicazioni chiare sulla prossima fase del titolo TSLA.

Grazie a tutti un grande abbraccio e buon trading.

Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

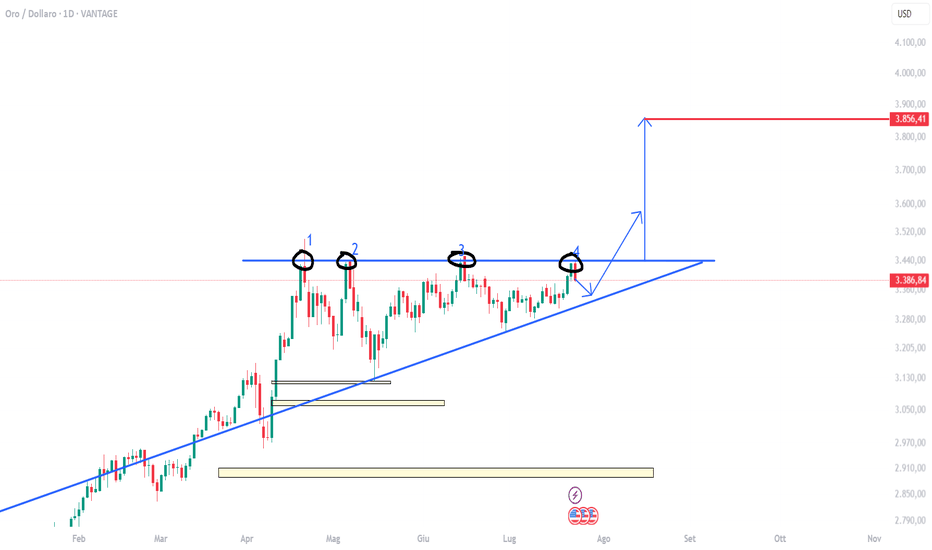

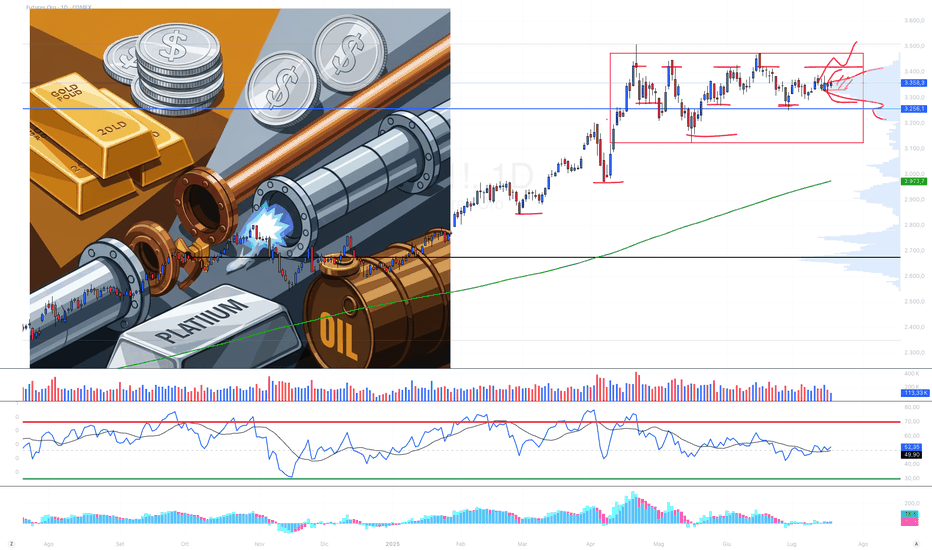

Analizziamo Oro, Rame, Argento, Gas N. , Petrolio, Platino.Buona domenica a tutti i trader, in questo video andiamo a vedere le materie prime principali e i loro movimenti, partiamo con l'oro.

Oro: L'osservazione dei minimi crescenti è un segnale classico di una potenziale ripartenza al rialzo. Anche se la fase laterale può essere frustrante, spesso è una fase di accumulazione prima di un nuovo tentativo di rottura. L'attacco ai 3450$ sembra un obiettivo plausibile se questa dinamica si conferma.

Rame: Il movimento di forza con rottura della resistenza e volumi è un segnale molto positivo. Il consolidamento attuale è sano e indica che il mercato sta digerendo il movimento, preparando forse il terreno per un'ulteriore spinta. L'area tra 5,44$ e 5,68$ sarà cruciale per confermare la tendenza.

Gas Naturale: La stazionarietà attorno al POC (Point of Control) a 3,5$ suggerisce un equilibrio tra domanda e offerta a quel livello. Sarà interessante vedere se riuscirà a trovare una direzionalità dopo questa fase di lateralizzazione, magari in base a nuovi driver fondamentali (meteo, scorte, ecc.).

Argento: Dopo il tocco dei 39,5$, il test del supporto a 37,6$ è un comportamento tecnico atteso. La tenuta di questo livello sarà fondamentale per capire se la forza precedente può riprendere o se è necessaria una correzione più profonda.

Platino: Hai colto perfettamente il suo "volo" con volumi impressionanti. Tuttavia, l'indicazione di una divergenza con l'RSI è un campanello d'allarme molto importante. Spesso, dopo un rally così verticale, una divergenza può anticipare una fase di consolidamento o un ritracciamento, anche se i prezzi rimangono in alto. Sarà essenziale monitorare la conferma di questa divergenza e l'eventuale debolezza.

Petrolio: Il ritracciamento dopo il tentativo sulla SMA200 è un segnale di debolezza. La tua osservazione sul "buco volumetrico" intorno ai 64$ è cruciale: queste aree tendono a essere "attiranti" per il prezzo perché offrono poca resistenza ai movimenti. Se dovesse raggiungere quel livello, la reazione sarà molto indicativa per la sua prossima direzione.

Siamo in un momento interessante per molte di esse, con alcuni segnali di forza (Oro, Rame) e altri di potenziale pausa o ritracciamento (Platino, Petrolio).

Buona giornata, con questo è tutto un abbraccio.

Grazie Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

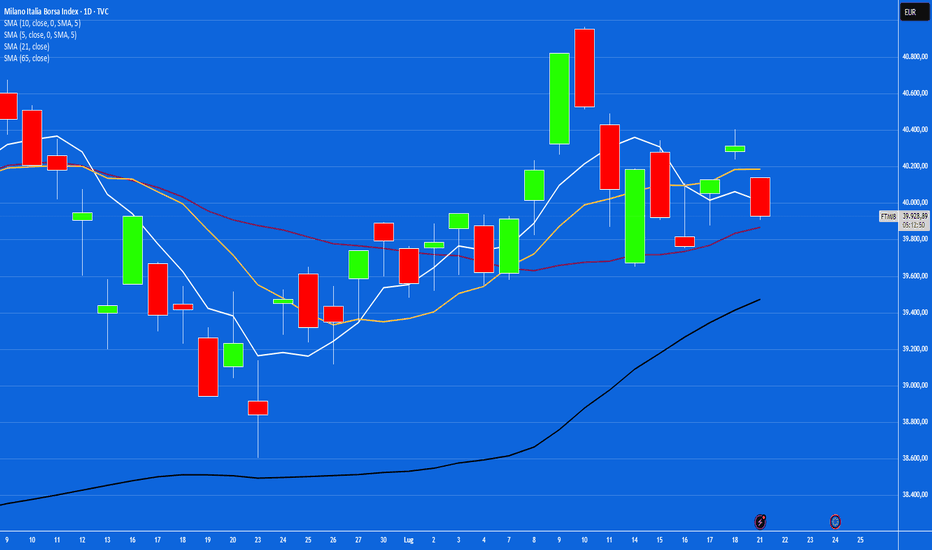

Indici USA: Calma Piatta o Tempesta in Arrivo?Buona domenica a tutti i trader, sembra che il Dow Jones stia faticando a rompere nuove resistenze, a differenza di S&P 500 e Nasdaq, che hanno raggiunto nuovi massimi. Il Nasdaq in particolare mostra una maggiore forza rispetto all'S&P 500.

La volatilità in calo e il movimento laterale dei grafici indicano una fase di indecisione: né i Tori (rialzisti) né gli Orsi (ribassisti) riescono a prendere il sopravvento. Per ora, i Tori sembrano riuscire a mantenere i livelli con un certo grado di "timidezza".

L'avvicinarsi di agosto è un fattore chiave, dato che tradizionalmente si assiste a una diminuzione dei volumi di contrattazione. Questo potrebbe rendere un eventuale ritracciamento più marcato e deciso, proprio a causa della mancanza di volumi a sostenere i supporti.

Analizziamo meglio per punti.

Divergenza tra gli indici: Hai ragione nel notare la differenza di performance tra il Dow Jones, che fatica a superare le resistenze, e l'S&P 500 e soprattutto il Nasdaq, che hanno toccato nuovi massimi. Questa divergenza è un segnale importante, perché indica che la forza del mercato non è distribuita uniformemente, ma è trainata principalmente dai settori tecnologici e dalla crescita che dominano il Nasdaq e una parte dell'S&P 500.

Volatilità e lateralizzazione: L'abbassamento della volatilità (spesso misurata dal VIX) in un contesto di lateralizzazione ai massimi è un classico segnale di attesa. Indica che c'è meno "paura" nel mercato, ma anche meno convinzione per un movimento direzionale forte. I Tori riescono a mantenere i livelli, ma con quella che hai giustamente definito "timidezza", suggerendo una mancanza di slancio decisivo per una rottura al rialzo.

L'effetto agosto e i volumi: Questo è un punto critico. Storicamente, agosto e parte di settembre sono mesi caratterizzati da volumi più bassi a causa delle ferie estive. Quando i volumi diminuiscono, i movimenti di prezzo (sia al rialzo che al ribasso) tendono a essere più amplificati. Se dovesse verificarsi un evento scatenante o una debolezza intrinseca, la mancanza di liquidità potrebbe effettivamente portare a un ritracciamento più marcato e rapido di quanto si vedrebbe in un periodo di volumi normali. I supporti, senza volumi consistenti, sono meno solidi.

Indecisione e attesa: In sintesi, il mercato sembra trovarsi in una fase di equilibrio precario. I "nuovi massimi" sono stati raggiunti, ma senza la convinzione totale di tori o orsi. Questa situazione di attesa è comune dopo forti rally, quando gli operatori cercano nuove indicazioni prima di posizionarsi.

Cosa aspettarsi

Personalmente, ritengo che la tua prudenza sia ben fondata. I mercati hanno corso parecchio e una fase di consolidamento o un ritracciamento, soprattutto in un mese come agosto, sarebbe del tutto normale e salutare. Non è necessariamente un segnale di un imminente crollo, ma piuttosto una fase di "respiro" in cui le mani deboli possono essere scosse e il mercato può trovare nuovi livelli di supporto da cui ripartire, se le condizioni macroeconomiche e gli utili aziendali continueranno a essere favorevoli.

Sarà fondamentale monitorare attentamente i volumi e l'eventuale aumento della volatilità se dovessero esserci rotture di livelli chiave.

Con questo e tutto un abbraccio

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

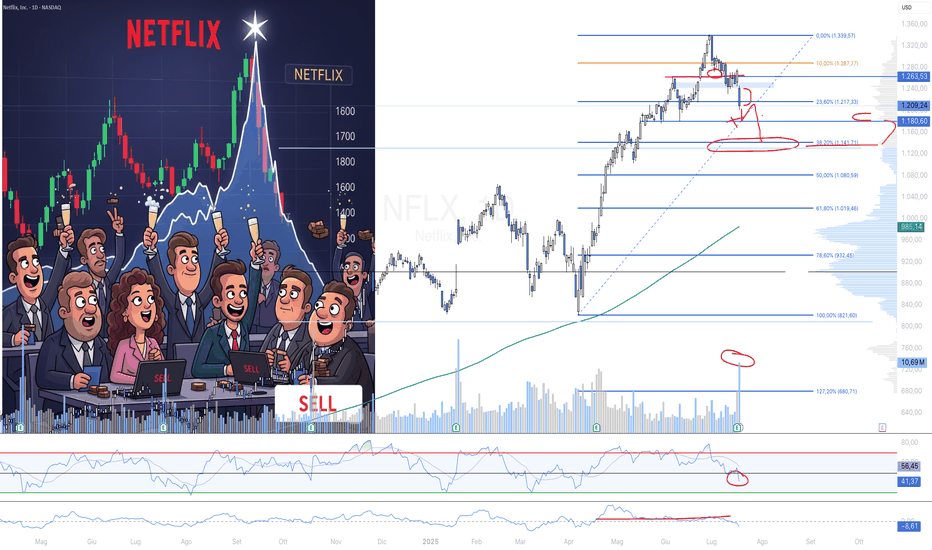

Netflix (NFLX): Correzione post-utili, opportunità d'acquisto?Buonasera a tutti i trader, Netflix (NFLX) post-annuncio utili, analizziamo i punti illustrati nella mia videoanalisi.

Utili battuti ma reazione negativa del mercato:

"NFLX venerdì ha annunciato gli utili ed ha battuto le stime, ma il mercato non lo ha premiato, anzi venerdì ha perso il 5% con lunga candela accompagnata da volumi."

Questa è una situazione classica di "buy the rumor, sell the news" (compra sulla voce, vendi sulla notizia) o semplicemente che le aspettative implicite del mercato fossero ancora più alte delle stime effettivamente superate. A volte, anche un "beat" non è sufficiente se la guidance futura non è entusiasmante o se ci sono altri dettagli nel report che preoccupano gli investitori (ad esempio, rallentamento della crescita abbonati, aumento dei costi, concorrenza, ecc.).

La lunga candela rossa con volumi elevati è un segnale tecnico forte di vendita. Indica che la pressione di vendita è stata significativa e supportata da un notevole numero di transazioni.

Direzione verso i livelli di supporto:

"Ora si sta dirigendo in area di primo supporto a 1180$ poi secondo supporto sulla VH del volume profile giornaliero area 1140."

Questo mostra una buona applicazione dell'analisi tecnica. Identificare i livelli di supporto chiave è fondamentale. L'area di 1180 e 1140 (specialmente se confermata dal Volume Profile come "Value High" o area di alto volume di scambi) sono punti dove ci si aspetta che la pressione di acquisto possa riemergere. Il Volume Profile, in particolare, è uno strumento potente per identificare dove c'è stato il maggiore interesse di scambio in passato.

Salute e opportunità di ingresso:

"Comunque nflx rimane sempre forte, ed è sano che in questo momento corregge un po, per darci la possibilità di entrare nel trade, anche gli indicatori di momentum e RSI ci indicano debolezza di breve. Questo e quello che penso io."

"NFLX rimane sempre forte": Questa è una considerazione fondamentale. Nonostante la correzione, se i fondamentali di lungo termine (crescita degli abbonati, monetizzazione, espansione in nuovi mercati, solidità finanziaria) rimangono solidi, il ritracciamento è solo una pausa in un trend rialzista.

"È sano che in questo momento corregge un po', per darci la possibilità di entrare nel trade": Condivido pienamente questa prospettiva. Le correzioni in mercati rialzisti sani sono opportunità per gli investitori che aspettano un prezzo migliore o per chi vuole aumentare la propria posizione. I prezzi non salgono in linea retta.

"Gli indicatori di momentum e RSI ci indicano debolezza di breve": Questa è una conferma tecnica importante. Un RSI in calo o che esce dalla zona di "ipercomprato" (o si avvicina alla zona neutrale/di "ipervenduto") indica che la pressione di acquisto si è allentata nel breve termine, supportando l'idea del ritracciamento. Il momentum in calo significa che la forza del movimento rialzista si sta riducendo.

Considerazioni Aggiuntive:

Il contesto del mercato generale: Come sta performando il Nasdaq o il settore tecnologico in generale? A volte, le singole azioni subiscono anche la pressione di un sentiment negativo più ampio.

Volatilità post-utili: Le azioni tendono ad essere più volatili subito dopo l'annuncio degli utili, poiché il mercato digerisce le nuove informazioni.

Reversals e Pattern di Candele: Una volta che il prezzo si avvicina ai supporti che hai identificato, cerca pattern di candele di inversione (es. Hammer, Engulfing Bullish) o segnali di conferma dagli indicatori (es. RSI che inizia a curvare verso l'alto dalla zona di ipervenduto o da un livello chiave).

In sintesi, la tua analisi è molto lucida. Stai correttamente identificando una correzione come potenziale opportunità di ingresso, basandoti su segnali tecnici e una visione generale della forza dell'azienda. L'area dei supporti identificati sarà cruciale per vedere se gli acquirenti torneranno a intervenire.

Un caro saluto a tutti, vi abbraccio.

Grazie Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

1° Step - Introduzione all'analisi graficaBuon sabato a tutti i trader in questo nuovo video di formazione, voglio portare il metodo, che ho studiato anch'io, nell'analisi grafica, per capire e leggere i grafici che vedo sullo schermo.

Quindi oggi iniziamo un viaggio affascinante nel mondo del trading, e lo facciamo partendo dalle basi, da quello che è il vero cuore pulsante di ogni decisione informata: l'analisi grafica.

Molti pensano che il trading sia solo numeri e calcoli complessi, ma in realtà, gran parte del lavoro si basa sulla capacità di 'leggere' il mercato attraverso le immagini, i grafici. È un po' come imparare un nuovo linguaggio, il linguaggio dei prezzi, che ci racconta storie di domanda e offerta, di paura e avidità, di opportunità e rischi.

In questo primo step, voglio spiegarvi proprio questo: come approcciare l'analisi grafica. Vedremo insieme cosa sono quei 'bastoncini' colorati che vedete sui grafici, come si muovono i prezzi e quali sono i primi segnali da cercare per capire cosa sta succedendo.

Non preoccupatevi se vi sembra tutto nuovo, lo renderemo semplice e intuitivo. L'obiettivo è darvi gli strumenti per iniziare a interpretare autonomamente i movimenti del mercato.

Fibbonacci i livelli chiave e come leggerli:

Nel caso di un mercato rialzista, si misurano i ritracciamenti dal minimo al massimo del movimento in questione. I livelli di ritracciamento di Fibonacci più comuni e osservati sono:

23.6%: Questo è un ritracciamento relativamente superficiale. Se il mercato ritraccia solo fino a questo livello, spesso indica una tendenza rialzista molto forte, dove i compratori sono ansiosi di intervenire anche dopo un piccolo pullback.

38.2%: Questo è un livello di ritracciamento più comune e significativo. Molti trader considerano questa zona come una potenziale opportunità di "buy the dip" (comprare sul ribasso) in una tendenza rialzista sana.

50%: Anche se non è un numero derivato direttamente dalla sequenza di Fibonacci, il livello del 50% è ampiamente utilizzato e rispettato dai trader per la sua importanza psicologica. Un ritracciamento a questo livello indica una correzione moderata.

61.8%: Questo è considerato il "Golden Ratio" (rapporto aureo) ed è uno dei livelli di Fibonacci più importanti. Un ritracciamento a questo livello è ancora considerato un pullback sano all'interno di una tendenza rialzista forte. Spesso, se il prezzo regge questo livello e inverte, la tendenza è probabile che continui.

78.6% (o 76.4%): Questo è un ritracciamento più profondo. Se il mercato ritraccia fino a questo livello, potrebbe indicare una debolezza della tendenza rialzista e una maggiore probabilità di una potenziale inversione di trend, sebbene possa ancora essere considerata una correzione all'interno della tendenza principale.

Pronti? Iniziamo a decifrare il linguaggio dei grafici!"

Un abbraccio a tutti

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

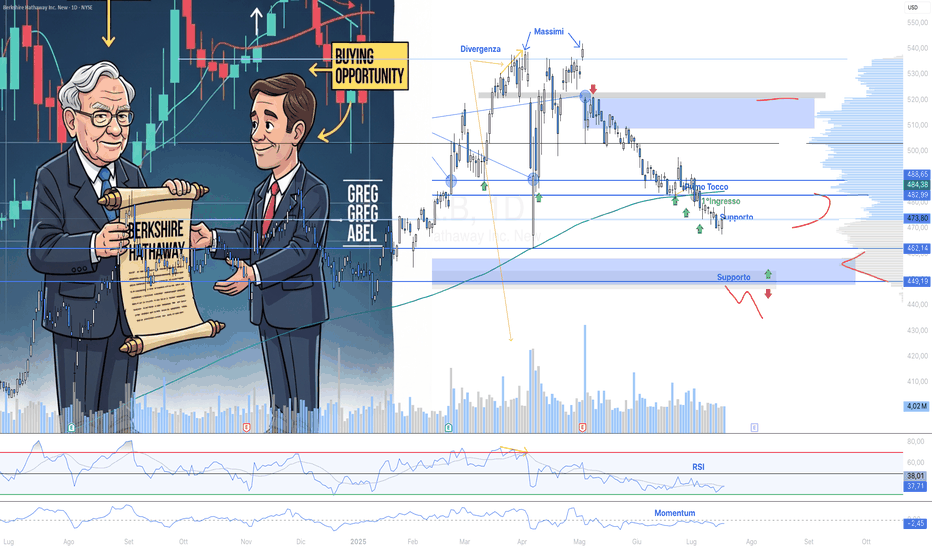

Berkshire Hathaway, livelli chiave di supporto, opportunità?Buon Sabato a tutti i trader, Warren Buffett ha annunciato la sua intenzione di ritirarsi dalla posizione di CEO di Berkshire Hathaway alla fine del 2025, raccomandando Greg Abel come suo successore. Questa notizia è stata data lo scorso 3 maggio 2025. Non si tratta di un'uscita immediata o inaspettata, ma di un piano di successione ben definito. Warren Buffett manterrà comunque la carica di Presidente del Consiglio di Amministrazione.

Quindi, non è un'uscita dalla società tout court, ma un passaggio di consegne a livello di CEO.

Detto questo, analizziamo la situazione:

Impatto dell'annuncio e "cambiamento di trend"

L'annuncio ha avuto un impatto sul prezzo delle azioni di Berkshire Hathaway. C'è stata una reazione iniziale di calo, con le azioni BRK.B che hanno perso circa il 6-10% dal 3 maggio. Questo è normale, dato che Warren Buffett è la figura iconica e il "cervello" dietro Berkshire per decenni. La sua partenza dalla gestione operativa (anche se rimane presidente) genera incertezza per alcuni investitori, nonostante il piano di successione fosse noto e Greg Abel sia già una figura chiave.

Questo calo può essere interpretato come un ritracciamento significativo piuttosto che un completo "cambiamento di trend" di lungo periodo. Il titolo ha toccato i massimi storici a inizio maggio 2025 (BRK.B intorno a 540$) e da allora ha visto una correzione.

I "livelli interessanti di acquisto" e supporto a $450

Attualmente (19 luglio 2025), le azioni BRK.B si aggirano intorno ai $470-$475.

Il livello di $450 è un livello di supporto psicologico e tecnico importante. Se le azioni dovessero scendere a quel punto, potrebbe rappresentare un test significativo. Alcune analisi tecniche mostrano supporti primari intorno a $470-472 e poi più forti a $458 e $440. Il minimo delle 52 settimane è stato di $406.11.

Cosa considerare per un ingresso

Impatto della Successione: Il mercato sta digerendo l'idea di Berkshire Hathaway senza Buffett alla guida operativa. Se Greg Abel dimostrerà continuità e capacità nel mantenere la strategia e i principi di Buffett (value investing, allocazione di capitale), la fiducia degli investitori potrebbe gradualmente tornare, o consolidarsi.

Valutazione: Anche con il recente calo, è importante valutare se Berkshire Hathaway sia "economica" rispetto ai suoi fondamentali. Berkshire ha un vasto portafoglio di attività diversificate (assicurazioni, ferrovie, energia, manifattura, servizi) e una gigantesca riserva di liquidità (oltre 340 miliardi di dollari al 31 marzo 2025). Molti analisti ritengono che la società sia solida e ben gestita. Alcuni addirittura suggeriscono che sia ancora sottovalutata considerando il valore intrinseco delle sue partecipazioni.

Prospettive a Lungo Termine: Berkshire Hathaway è da sempre un investimento di lungo termine. La sua strategia non è mirata a guadagni rapidi, ma a una crescita costante e alla protezione del capitale. Se la tua prospettiva è di lungo periodo, l'attuale ritracciamento potrebbe offrire un'opportunità per entrare o aumentare la posizione a un prezzo più vantaggioso rispetto ai massimi recenti.

Liquidità record: La quantità enorme di cash in bilancio è sia un segno di prudenza che una potenziale risorsa per acquisizioni future significative, che potrebbero dare nuovo slancio al titolo. Buffett stesso ha accennato che in futuro potrebbero esserci "opportunità" per usare questa liquidità.

La mia opinione

Il calo subito da Berkshire Hathaway a seguito dell'annuncio (non della "sua uscita" completa) di Warren Buffett dalla posizione di CEO è un evento prevedibile ma non necessariamente negativo per il valore a lungo termine dell'azienda. La società ha un piano di successione solido e un management esperto.

I livelli attuali, e in particolare l'area intorno ai $450, rappresentano un'opportunità di acquisto per gli investitori con un orizzonte temporale di lungo periodo che credono nella solidità e nella filosofia di investimento di Berkshire Hathaway.

In sintesi, il prezzo è sceso, e per un'azienda come Berkshire, che ha una storia di gestione prudente e orientata al valore, un ritracciamento come questo potrebbe essere visto come un'opportunità per gli investitori a lungo termine.

Con questo è tutto via auguro un buon weekend un abbraccio.

Grazie ciao Mauro.

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.