XAUUSD | Siamo a fine anno.Salve traders, come state?

Vi chiedo la gentilezza di Boostare questo post e di seguire il mio profilo così da favorire la mia divulgazione gratuita, a voi costa pochissimo ma per me fa un'enorme differenza.

----------------------------------------------------

Siamo ormai quasi arrivati alla fine dell'anno, chiuderanno candela importantissime come la mensile e l'annuale, cerchiamo quindi di capire cosa potrà succedere in questi ultimi 3 giorni di mercato, fino a Mercoledì 31 Dicembre 2025.

Analizzerei la situazione nel timeframe Daily: il prezzo resta molto stabile a rialzo con un momentum molto elevato, lo vediamo dall'ultima candela e dal continuo creare nuovi massimi storici sopra il vecchio ATH, ma notiamo anche come sia stato creato un minimo giornaliero che regge quest'ultimo LONG, il livello dei 4480$ per oncia.

Il break di quest'ultimo e un rientro del vecchio ATH e massimo relativo (4383$) potrebbe dare il via ad una correzione più sostanziosa che come target finale potrebbe avere anche i 3900$ per oncia, davvero un enorme movimento di 6000 pips a ribasso, anche se è presto per dirlo meglio tenere da parte ogni possibilità.

Per il resto, finché non avremo questo break, dovremo continuare a valutare posizionamenti rialzisti.

- Fulmine VERDE: Zona di valutazione LONG;

- Fulmine ROSSO: Zona di valutazione SHORT.

Fatemi sapere cosa ne pensate nei commenti.

----------------------------------------------------

Operate sempre responsabilmente con il rischio che potete permettervi.

Questa è solo un'analisi che condivido con voi e da cui potete prendere spunto, non consideratelo un segnale.

Buona valutazione e buon trading.

Ciau.

Idee della comunità

Analisi dell'oro 2025 e prospettive per il 2026: gli indicatori Analisi dell'oro 2025 e prospettive per il 2026: gli indicatori tecnici raggiungono estremi storici, necessaria una correzione tecnica in un mercato rialzista

Il 2025 è stato senza dubbio un anno di performance eccezionali per il mercato dell'oro. Dopo aver superato con successo il minimo di lungo termine di 2.135 dollari a marzo 2024, i prezzi dell'oro hanno ufficialmente iniziato il loro principale trend rialzista. Raggiungendo un massimo di 4.381 dollari a dicembre 2025, l'aumento cumulativo ha raggiunto i 2.246 dollari, con un'impennata del 105,2%. Solo nel 2025, i prezzi dell'oro sono aumentati di 1.757 dollari dall'inizio dell'anno, con un guadagno del 67,0%, sovraperformando significativamente la maggior parte delle classi di attività globali e portando il settore dei metalli preziosi a diventare il settore con le migliori performance dell'anno.

I. Analisi tecnica approfondita: solida struttura del mercato rialzista, ma rischi di ipercomprato in accumulo

1. Grafici mensili e settimanali: perfetto pattern di mercato rialzista e supporto dinamico

Dal punto di vista del grafico mensile, questa tornata di rialzi del prezzo dell'oro mostra una significativa stabilità. I prezzi dell'oro hanno costantemente registrato ribassi limitati durante il loro trend rialzista, con consolidamenti laterali che hanno sostituito i profondi ribassi, attenendosi rigorosamente al classico ritmo del mercato rialzista di "massimi crescenti e minimi crescenti simultanei". A dicembre 2025, i prezzi dell'oro hanno superato con successo il massimo di novembre di $4245, formando un pattern di breakout mensile. Se il prezzo di chiusura a fine mese riuscirà a mantenersi al di sopra di questo livello, la validità di questo breakout sarà ulteriormente confermata.

Il grafico settimanale illustra chiaramente l'accelerazione del trend rialzista. Tre linee di tendenza progressivamente più ripide formano un solido sistema di supporto multistrato e le loro pendenze in continuo aumento riflettono direttamente il rafforzamento sostenuto dello slancio rialzista. Le medie mobili su diversi intervalli temporali sono in sintonia con le linee di tendenza:

La media mobile a 50 settimane si allinea con la linea di tendenza più bassa.

La media mobile a 20 settimane corrisponde alla linea di tendenza intermedia.

La media mobile a 10 settimane (attualmente intorno a $ 4125) funge da supporto centrale più immediato e dinamico durante l'impennata del prezzo dell'oro.

2. Avvertimenti dai livelli di prezzo chiave e dagli indicatori di momentum

Nonostante il trend forte, diversi segnali suggeriscono l'accumulo di rischi a breve termine:

Segnali di resistenza e di esaurimento: l'attuale rally ha incontrato una resistenza vicino a $ 4349, che coincide con l'estensione di Fibonacci del 600% del trend ribassista del 2022. Contemporaneamente, l'attuale trend rialzista è aumentato del 40,4%, approssimativamente in linea con il 38% del precedente trend rialzista, indicando che il momentum rialzista all'attuale livello di prezzo potrebbe essere in fase di temporaneo esaurimento.

Segnale di ipercomprato dagli estremi storici: l'indice di forza relativa (RSI) mensile ha raggiunto il livello di ipercomprato più alto dal picco del mercato rialzista del 1980. L'esperienza storica suggerisce che, dopo letture così estreme, anche se il mercato rialzista a lungo termine continua, è altamente probabile che il mercato entri in una fase di consolidamento o correzione tecnica per correggere gli indicatori surriscaldati.

3. Analisi della struttura tecnica multiperiodo

Grafico giornaliero: il sistema delle medie mobili è in completo allineamento rialzista, il prezzo si muove lungo la banda di Bollinger superiore e le bande di Bollinger si stanno allargando verso l'alto, indicando un trend forte. Sebbene l'RSI sia superiore a 70 in territorio di ipercomprato, non ha mostrato una chiara inversione, suggerendo che il momentum rialzista persiste.

Grafico a 4 ore: sta emergendo un pattern di consolidamento leggermente rialzista. Le medie mobili stanno divergendo verso l'alto e le bande di Bollinger si stanno restringendo, indicando una volatilità in calo e una fase di consolidamento. Il MACD è al di sopra della linea dello zero, con un moderato slancio rialzista e nessun segno di inversione ribassista.

II. Supporto Core e obiettivi al rialzo: aree chiave per la battaglia rialzista-ribassista

1. Intervallo di supporto Core a breve termine

I livelli chiave per il movimento del prezzo dell'oro a breve termine sono concentrati in due punti cruciali:

$4164: il minimo mensile di dicembre 2025 (al momento dell'analisi). Una rottura decisa al di sotto di questo livello interromperebbe il trend rialzista dei "minimi crescenti".

$4125: la media mobile semplice a 10 settimane. Un'ulteriore rottura di questo livello confermerebbe un segnale di indebolimento a breve termine.

Un ulteriore supporto importante si trova al minimo di ottobre 2025 di $3886. Una rottura al di sotto di questo livello potrebbe segnalare uno spostamento della dominanza del mercato verso i ribassisti. 2. Calcolo del target di rialzo

Se i rialzisti riusciranno a mantenere il supporto sopra menzionato e a riprendere il trend rialzista, i calcoli tecnici suggeriscono il seguente intervallo target:

Primo intervallo target: $4516 - $4544. Questo intervallo combina l'estensione di Fibonacci del 127,2% dell'ultima onda di ritracciamento e il livello di ritracciamento del 400% del ribasso dopo il massimo del 2011.

Obiettivi successivi: $4688 e $4762. Questi livelli di prezzo potrebbero costituire una resistenza temporanea prima di una rottura. Affinché i prezzi dell'oro si stabilizzino al di sopra di questi livelli, potrebbe essere necessaria una correzione tecnica per aggiustare gli indicatori.

III. Fattori fondamentali nel 2026: gettare solide basi per una solidità a lungo termine

Si prevede che i fattori fondamentali continueranno a fornire un solido supporto all'oro nel 2026:

Continui acquisti di oro da parte delle banche centrali: sullo sfondo delle tensioni geopolitiche e dell'incertezza del sistema monetario, i paesi emergenti stanno accelerando la diversificazione delle loro riserve valutarie. Si prevede che gli acquisti di oro da parte delle banche centrali globali si manterranno a un livello elevato, pari a 750-900 tonnellate all'anno.

Contesto macroeconomico favorevole: il mercato si aspetta ampiamente che le principali banche centrali a livello globale avviino un ciclo di allentamento monetario. Insieme alle incertezze sulle politiche commerciali e sui deficit fiscali, le proprietà di bene rifugio e di copertura dall'inflazione dell'oro continueranno ad attrarre la domanda di investimenti attraverso ETF e titoli fisici.

Struttura di offerta ristretta: la crescita della capacità delle miniere d'oro globali è limitata, mantenendo un equilibrio stretto tra domanda e offerta nel mercato dell'oro, fornendo un supporto strutturale ai prezzi dell'oro. Diverse istituzioni prevedono un ulteriore aumento del prezzo medio dell'oro nel 2026.

IV. Sintesi e prospettive: cauto ottimismo, cogliere le opportunità durante le fasi di flessione

L'oro è pronto per un forte mercato rialzista fino al 2026, con un trend rialzista a medio-lungo termine che rimane invariato. Gli obiettivi di rialzo calcolati tecnicamente guidano la direzione futura. Tuttavia, l'RSI mensile ha raggiunto un massimo pluridecennale, segnalando condizioni di ipercomprato e fungendo da forte avvertimento dell'accumulo di rischi di surriscaldamento a breve termine.

In sintesi, la probabilità di un pullback tecnico o di un consolidamento dell'oro all'inizio del 2026 è in aumento. Ciò potrebbe essere una correzione degli indicatori di ipercomprato estremo o il risultato di prese di profitto sul mercato. Per gli investitori, un pullback dei prezzi dell'oro verso l'intervallo di supporto principale di $ 4.125-$ 4.164, o persino un livello di ritracciamento sano più basso, potrebbe rappresentare una migliore opportunità di ingresso in termini di rischio-rendimento per il posizionamento a medio-lungo termine.

Raccomandazioni di trading: Nel breve termine, prestate molta attenzione al livello di supporto di $ 4.500-$ 4.495, che rappresenta il limite superiore della recente piattaforma di massimi e dove si concentrano gli acquisti tecnici. Al rialzo, tenete d'occhio il livello di resistenza chiave di $ 4.550; una rottura decisa al di sopra di questo livello aprirebbe un nuovo potenziale rialzista. Supponendo che il trend rialzista rimanga intatto, la strategia dovrebbe concentrarsi sull'"acquisto sui pullback", monitorando attentamente la difesa dei livelli di supporto chiave e il processo di correzione degli indicatori di ipercomprato.

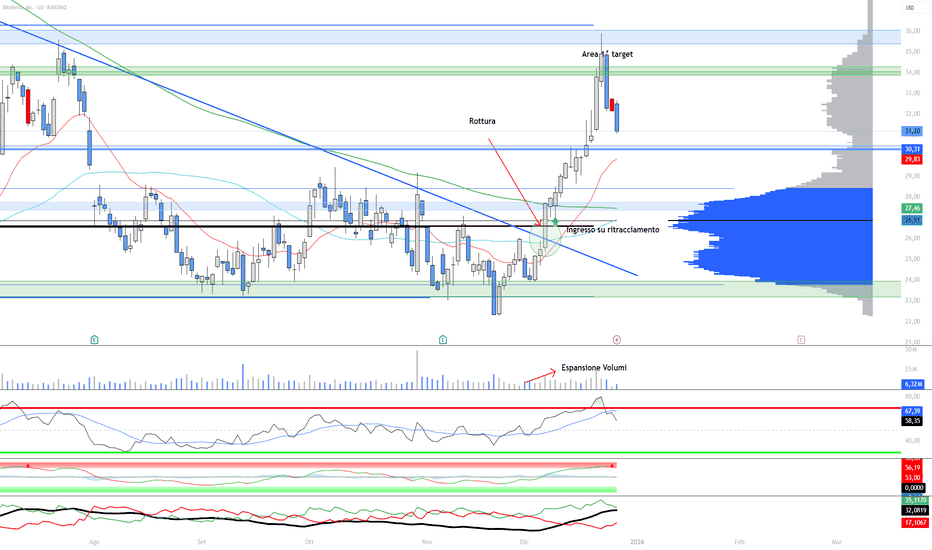

Videoanalisi per la nostra watchlist delle azioni americaneUn saluto a tutti i trader, Analisi Tecnica Moderna (MRNA)

1. Prezzo e Trend Recente

Dopo aver toccato un picco recente vicino ai $35.90 (22 dicembre), il titolo ha subito prese di profitto portandosi in area $31.20.

Trend di breve: Ribassista (fase di ritracciamento dopo un rally del +50% dai minimi).

Trend di medio: In miglioramento. Il titolo ha rotto la parte superiore di un canale discendente di lungo periodo, suggerendo un cambio di struttura.

2. Livelli di Supporto (Dove monitorare il rimbalzo)

Il ritracciamento attuale sta testando zone di liquidità importanti. Se hai già incassato il primo target, questi sono i livelli per un eventuale rientro o per mantenere il resto della posizione:

Supporto Immediato ($31.00 - $30.60): Qui transita il supporto psicologico dei 31 dollari e i primi livelli di Fibonacci di breve periodo.

Supporto Chiave ($29.00 - $28.00): Questo è il livello critico. Una tenuta dei $29.00 confermerebbe la formazione di un "higher low" (minimo crescente), fondamentale per la continuazione del trend rialzista.

Media Mobile 200gg ($27.40): Rappresenta l'ancora di salvezza per il trend di lungo periodo.

3. Indicatori Tecnici

RSI (14): Si è scaricato dai livelli di ipercomprato e ora orbita intorno a 47-50 (zona neutrale). C'è ancora spazio per una leggera discesa prima di diventare tecnicamente "oversold".

MACD: Ha incrociato al ribasso nel brevissimo periodo, confermando che la pressione venditrice è ancora presente.

Volatilità: Alta (ATR intorno al 4.6%). Aspettati movimenti bruschi.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Bitcoin in Laterale: Chiusura Ciclica o Ultima TrappolaBitcoin è bloccato in una fase di lateralità: scopri quali livelli decideranno se è una chiusura ciclica o l’inizio del prossimo movimento direzionale.

Analisi con Metodo Ciclico 3.0 sui cicli brevi e inversi.

Bitcoin continua a muoversi in una fase di forte lateralità, molto diversa dalla struttura mostrata da altri mercati come l’S&P 500.

In questo video analizziamo cosa sta realmente succedendo sotto la superficie, utilizzando il Metodo Ciclico 3.0.

Punti chiave dell’analisi:

• Da un minimo a un minimo siamo a 36 barre: una discesa sotto il minimo del 18 dicembre, senza violare quello del 21 novembre, potrebbe portare alla chiusura di un ciclo corto T+2.

• Se nel massimo del 9 dicembre è partito il secondo T+2 inverso, allora siamo dentro un mensile inverso corto, con tempo sufficiente per andare a chiudere anche il trimestrale inverso.

• Il minimo del 21 novembre resta il punto cruciale:

– se dopo la rottura degli 84.445 assistiamo a un forte impulso, aumenta la probabilità di partenza di un T+4 semestrale nel minimo del 21 Novembre;

– se invece parte un semplice ciclo settimanale destinato a ri-vincolarsi al ribasso, lo scenario resta ribassista.

⏱ Timeframe orario

Sul breve termine siamo già a sei cicli completati lato indice:

c’è tempo per la chiusura di un ciclo t entro la notte.

Da lì si giocherà la partita decisiva:

– nuovo t più due → graduale risalita

– semplice 4°T → prosecuzione del vincolo ribassista

Non è il prezzo a parlare, ma il tempo ciclico.

RICORDATI DI LEGGERE LA MIA BIO

📅 Pubblicato il: 27/12/2025

⚠️ Contenuti a solo scopo informativo/educativo. Non sono consulenza finanziaria né sollecitazione all’acquisto o alla vendita. Performance passate non garantiscono risultati futuri. Rischio di perdita totale del capitale.

Resistance Breakouts with Volatility and Volume ConfirmationDescription

This trading setup focuses on intraday charts (from 15-min up to 4-hour timeframes) for stocks or other liquid assets. The core idea is to identify high-probability long entries when price breaks above a key resistance level, but only when supported by increasing volatility and rising volume.

Breakouts often fail without strong participation from buyers. By requiring confirmation from both volatility expansion (signaling a potential sustained move) and volume momentum (indicating genuine buying interest), this approach filters out many false breakouts and improves the reliability of upward moves.

Key Components

Daily Support and Resistance Levels on Intraday Charts

Plot major support/resistance zones identified from the daily timeframe (e.g., previous day's high/low, pivot points, or swing highs/lows).

These act as psychological and technical barriers on lower timeframes.

Focus on two raising support levels and resistance breakout.

Bollinger Bands Width (BBW) – For Volatility

BBW measures the distance between the upper and lower Bollinger Bands (typically 20-period SMA with 2 standard deviations).

A rising BBW indicates expanding volatility, often preceding strong directional moves after periods of contraction (the "Bollinger Squeeze").

Look for BBW trending upward or pushing the dynamic expansion line – this shows the market is "waking up" and ready for expansion.

Volume Oscillator – For Volume Momentum

Use Volume Oscillator (fast MA minus slow MA of volume; defaults 10 and 25 days, but adjustable).

The key signal: The oscillator line above its signal line (or simply above the zero line in many configurations).

This confirms increasing volume momentum, meaning short-term volume is outpacing longer-term averages – a sign of growing buyer conviction.

Entry Rules (Long Setup)

- Price structure: at least two raising suport levels on the intraday chart (maroon lines).

- Volatility confirmation: Bollinger Bands Width is rising (upward slope / pushing dynamic expansion line).

- Volume confirmation: Volume Oscillator is positive (line above signal/zero line), showing rising participation.

- Breakout trigger: Price closes above resistance.

Enter long on the breakout candle and place the stop-loss slightly below the last support level, target price should be calculated as to guarantee at least a 2:1 risk-reward ratio (ideal level is 3:1).

Additional Filters for Higher Probability

Prefer setups in the direction of the broader trend (refer to "Selection of stock at primary trend reversion").

Avoid entries near major news events that could cause whipsaws.

Risk Management

Stop Loss: Place below a recent swing low – account for intraday volatility.

Take Profit: Target next daily resistance or scale out at 1:2 or 1:3 risk-reward ratios.

Position size: Risk no more than 1-2% of account per trade.

Why This Works

Many breakouts fail due to low conviction (trapped buyers selling into strength).

Rising volatility (BBW expansion) often marks the end of consolidation and start of trending moves.

Increasing volume provides "fuel" – high participation on upside breaks suggests institutional or crowd buying, making the move more sustainable.

Combining these reduces false signals and aligns with classic principles: breakouts with volume and volatility confirmation tend to have higher follow-through.

This is a discretionary setup best used with practice on historical charts. Backtest on your preferred assets and adjust parameters (e.g., BBW length, Volume Oscillator periods) to fit market conditions.

Feel free to share examples or variations in the comments!

Metalli Preziosi: Rally StoricoBuongiorno a tutti i trader, I metalli non solo volano, ma stanno riscrivendo i record storici.

Oro (XAU/USD): Ha appena superato la soglia psicologica dei $4.500 l'oncia (record assoluto). La spinta arriva dalla de-dollarizzazione e dagli acquisti massicci delle Banche Centrali. Tecnicamente, l'RSI è in ipercomprato, ma il trend non mostra segni di inversione.

Argento (XAG/USD): È la vera "lepre" del 2025, con una performance che ha superato il +70% da inizio anno, toccando l'area dei $53 - $55. Essendo sia un bene rifugio che un metallo industriale (fondamentale per il fotovoltaico e i data center AI), beneficia di una doppia spinta.

Gas Naturale: Reazione e Stagionalità

Dopo mesi di letargo, il gas ha rialzato la testa con decisione.

Prezzo: Il Natural Gas (Henry Hub) è tornato a testare l'area dei $4,30 - $5,00/MMBtu.

Driver: Un inverno particolarmente rigido nell'emisfero nord e l'export record di GNL (Gas Naturale Liquefatto) verso l'Europa hanno eroso le scorte più velocemente del previsto.

Analisi: La reazione è violenta (+12% dai minimi di metà dicembre). La tenuta dei $4,00 è il segnale che il trend di breve è diventato rialzista.

Petrolio (WTI): Caccia al Bottom

Il petrolio è l'eccezione negativa del comparto, ma come notavi, ci sono segnali di stabilizzazione.

Situazione: Il WTI scambia in area $56,70, con una perdita annua vicina al 20%.

L'area di Bottom: Il supporto critico si trova tra $54,50 e $55,00. Negli ultimi giorni il prezzo ha rimbalzato per tre volte da questi livelli, suggerendo la presenza di forti acquisti istituzionali ("accumulazione").

Outlook: Sebbene l'offerta globale (USA, Brasile, Guyana) sia abbondante, un ritorno sopra i $58,50 confermerebbe il "bottoming out" e potrebbe innescare una ricopertura delle posizioni short verso i $62.

Sintesi Intermarket

Il mercato sta scommettendo su un 2026 dove la protezione (Oro) e l'energia specifica (Gas) contano più del consumo industriale generico (Petrolio). Il VIX basso che citavi prima stride un po' con questo volo dei metalli preziosi: di solito, se l'oro vola, il mercato si aspetta turbolenza.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Dow Jones (US30): La Rocca del ValueBuongiorno a tutti i trader stiamo assistendo a una rotazione settoriale da manuale in questa chiusura d'anno. Mentre i grandi nomi del tech tirano il fiato, il mercato sta premiando l'economia reale e le piccole medie imprese.

Ecco un'analisi della situazione attuale al 28 dicembre 2025:

Quadro degli Indici e Sentiment

1. Russell 2000 & Dow Jones: I Leader della Rotazione

Russell 2000: È la vera sorpresa del trimestre. Dopo anni di sottoperformance rispetto ai "Magnifici 7", ha rotto i massimi storici (area 2.400+), sostenuto dalle aspettative di tassi più bassi nel 2026 e da un miglioramento dei dati sulla "Street Economy".

Dow Jones: Continua la sua corsa verso i 48.900 punti. Essendo un indice price-weighted carico di titoli industriali e finanziari (Value), beneficia direttamente del ritorno di capitali verso settori ciclici e difensivi.

2. S&P 500: Il Gigante in Stand-by

L'indice si trova in una fase di distribuzione o consolidamento sui massimi (vicino ai 6.900 punti).

È "incastrato" tra due forze: da un lato il tech che pesa e lo zavorra, dall'altro l'ottima performance degli altri 490 titoli che lo tiene a galla. Finché tiene area 6.700, il trend rimane strutturalmente rialzista.

3. Nasdaq: Il Peggiore (per ora)

Il Nasdaq sta pagando i dubbi degli investitori sulla velocità di ritorno degli enormi investimenti (Capex) in Intelligenza Artificiale.

Tecnicamente, molti titoli guida (Nvidia, Microsoft, Apple) mostrano divergenze ribassiste o pattern di "bull trap". Un ritorno verso la media mobile a 50 giorni è lo scenario più probabile per scaricare gli eccessi.

Il VIX e la "Calma Apparente"

Il VIX (indice della paura) è sceso in area 13.40 - 13.60, livelli estremamente bassi che indicano compiacenza.

Nota operativa: Storicamente, quando il VIX staziona così in basso mentre gli indici principali sono sui massimi, il rischio di uno "storno improvviso" aumenta. La protezione (hedging) in questa fase costa poco, il che potrebbe essere un'opportunità.

Come sempre un saluto con un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Analisi del mercato dell'oro: nuovi massimi solidi, slancio e prAnalisi del mercato dell'oro: nuovi massimi solidi, slancio e preoccupazioni nascoste coesistono

I. Fattori chiave: incertezza politica e rotazione dei fondi

Nell'ultima settimana, i prezzi internazionali dell'oro sono aumentati di oltre il 4%, raggiungendo ripetutamente nuovi massimi storici. Questo rally è stato trainato principalmente da due fattori:

Divergenza del percorso politico della Federal Reserve: le aspettative del mercato sulla direzione dei tassi di interesse all'inizio del 2026 sono fluttuanti, con i prezzi dei future che indicano una probabilità del 45,6% di un taglio dei tassi a marzo. La continua incertezza politica sta frenando i rendimenti dei titoli del Tesoro USA (attualmente intorno al 4,1%), indebolendo l'attrattiva degli asset a reddito fisso e spingendo i fondi verso l'oro.

La domanda di beni rifugio rimane resiliente: sebbene l'indice di paura e avidità del mercato sia rimbalzato a 58, la ripresa del sentiment non è ancora stabile. Finché non verrà ripristinata la piena fiducia, la domanda di oro come bene rifugio principale continuerà a essere sostenuta.

II. Struttura tecnica: Avviso di un pullback in un forte trend rialzista

Modello di tendenza: Il grafico giornaliero mostra una struttura completamente rialzista, con i prezzi in costante aumento lungo la linea di tendenza rialzista, avendo attualmente superato la soglia dei 4500 $.

Segnali di momentum:

L'indicatore RSI è entrato in zona di ipercomprato (>70), indicando che il potere d'acquisto a breve termine si è esaurito e il rischio di un pullback tecnico è in aumento.

Le barre rosse del momentum del MACD sono ancora sopra la linea dello zero e il trend rialzista a medio termine rimane invariato, ma è necessario prestare attenzione alla possibilità che le barre continuino a espandersi in volume.

Livelli chiave:

Resistenza: 4550-4560 (massimi recenti), 4580-4600 (resistenza psicologica e tecnica).

Supporto: 4490-4500 (linea di demarcazione rialzista/ribassista di breve termine), 4300 (massimo precedente convertito in supporto), 4200 (linea di sicurezza del trend).

III. Prospettive e strategia per la prossima settimana

Valutazione complessiva: Prima che le aspettative di politica monetaria diventino più chiare, si prevede che il trend rialzista generale dell'oro continui, ma dopo i continui guadagni, dovrà affrontare pressioni di aggiustamento tecnico. La prossima settimana è la settimana di chiusura dell'anno e la liquidità di trading potrebbe diminuire, aumentando potenzialmente la volatilità.

Quadro di trading:

Strategia principale: Acquistare sui ribassi, evitare di inseguire i massimi.

Intervallo chiave:

L'area 4550-4560 presenta resistenza; una rottura significativa potrebbe offrire una piccola opportunità di vendita allo scoperto.

Il primo livello di supporto è 4490-4500; una rottura al di sopra di questo livello potrebbe rappresentare un'opportunità di acquisto.

Avvertenza sui rischi: la pubblicazione dei verbali della riunione della Fed la prossima settimana, insieme agli aggiustamenti delle posizioni di fine anno, richiede cautela riguardo a potenziali improvvisi ribassi. Tutte le operazioni devono essere eseguite con ordini stop-loss rigorosi; non mantenere mai posizioni in perdita.

Per comprendere le dinamiche di mercato della prossima settimana e ricevere ulteriori strategie in tempo reale e aggiornamenti su entrate/uscite, non esitate a contattarci!

Fantasy Waves – Episodio 1: l’onda 5 che muore prima di nascereRUBRICA: FANTASY WAVES – Quando il conteggio supera la realtà

Tema episodio: L’onda 5 che non esiste

La maggior parte dei grafici che si spacciano per Elliott non violano la teoria perché “è difficile”: la

violano perché vogliono avere ragione a tutti i costi.

E il caso dell’onda 5 compressa nelle ending diagonal è l’esempio perfetto.

Perché questa struttura è pura fantasia?

Perché basta aprire il libro di Elliott e farsi una domanda semplice:

L’onda 4 entra nel territorio della 1?

Se sì, non è un impulso. Punto.

Non è un’opinione, è una regola.

L’onda 3 è la più corta?

Se sì, hai rotto il pilastro fondamentale della progressione d’onda.

Un trend che accelera non può avere la spinta più debole al centro.

Logica, non fede.

Quando su tre regole fondamentali ne spezzi due, l’onda 5 non è terminale: è opzionale.

Non sta concludendo il trend, sta concludendo la narrativa che ti sei inventato.

La lezione formativa è brutale ma necessaria:

se il prezzo ti costringe a “fantasticare” per salvare il conteggio,

non stai analizzando Elliott — stai decorando il grafico.

E il mercato non paga chi decora.

Il mercato paga chi accetta quando l’onda non c’è.

Euro-Dollaro: Monitoriamo la Trendline in Vista delle MinuteBuonasera, analisi molto breve su Euro-Dollaro, considerando il clima festivo e la scarsità di dati in grado di muovere il cambio. L’unico appuntamento degno di nota per la prossima settimana è la pubblicazione delle minute della FED martedì sera.

Come si può vedere, il cambio è attualmente caratterizzato da un trend positivo nel breve periodo: da circa un mese si susseguono massimi e minimi crescenti. Ho tracciato questa linea dei minimi crescenti e la terrò sotto controllo per la settimana entrante, monitorando sia lo scarico degli oscillatori che la tenuta della trendline.

In caso di tenuta della trendline e del livello di 1,175, potremmo valutare un ingresso rialzista con primo target in area 1,179 e secondo target in area 1,185. La chiusura della posizione è consigliata in caso di cedimento della trendline.

Trading range sul DaxMentre la maggior parte degli indici ha mostrato una seconda parte d’anno in forte trend rialzista, il DAX ha sostanzialmente lateralizzato negli ultimi sei mesi, muovendosi tra area 23.200 e 24.800 punti.

Attualmente, l’indice tedesco si sta nuovamente avvicinando alla parte alta del range, con i prezzi in area 24.500 punti e gli oscillatori che si apprestano a entrare in zona di ipercomprato. Una eventuale conferma ribassista, caratterizzata da un pattern candlestick ribassista e dallo scarico degli oscillatori, potrebbe rappresentare un valido segnale per un ingresso short sull’indice. Lo stop andrebbe posizionato in caso di rottura del range, mentre i target sarebbero prima la zona mediana e poi la parte bassa del range stesso.

Monitoriamo con attenzione le prossime sedute.

Bitcoin: Dove siamo? Ciao a tutti, torno dopo un po' di tempo con un'analisi flash.

Questa è la mia conta Elliott per bitcoin. Come potete vedere stiamo ( a mio parere) completando onda 4 e iniziando l'ultima onda 5, che farà terminare questo mercato toro iniziato dal 2022.

L'analisi è controcorrente, lo so, tutti ormai si aspettano il forte bear market, ma personalmente non sono di questa tesi. Stiamo a vedere. Buona serata a tutti

Adaptation to Larry Williams' volatility breakout conceptsDescription

This trading idea presents a mechanical momentum breakout setup tailored for the FTSE MIB index (Italy 40 cash or futures), inspired by classic volatility breakout concepts popularized by Larry Williams. It uses the previous daily range to define dynamic entry thresholds around the prior close, with a "cap" to avoid entering during extreme volatility spikes. Additional filters from Williams' own tools (like %R for momentum) and volume confirmation help reduce false signals in ranging or low-conviction markets.The core philosophy: Markets often continue directional moves after a volatility expansion, but only when supported by strong momentum and increasing participation (volume). This variation adds asymmetry and filters for higher-quality trades, making it suitable for intraday or short-swing trading on lower timeframes (e.g., 15-min to 2-hours charts).

Key Calculations (Based on Daily Data)

Previous Daily Range: High_prev - Low_prev

Upper Threshold: Close_prev + 1 × Range (signals potential bullish expansion)

Upper Limit (Cap): Close_prev + K × Range (default K = 1.8; acts as a filter to skip overextended moves)

Lower Threshold: Close_prev - 1 × Range

Lower Limit (Cap): Close_prev - K × Range

These levels are projected onto the current day's intraday chart.

Entry Rules

Long Entry: Price closes above the Upper Threshold but below the Upper Limit. This captures moderate breakouts while avoiding entries in wildly overextended conditions.

Additional Filters:Williams %R (14-period on daily): > -20 (indicating strong bullish momentum, not overbought exhaustion)

Volume Confirmation: Rate of Change (ROC) on volume positive (e.g., increasing market participation compared to levels of 10 days ago).

Short Entry: Price closes below the Lower Threshold but above the Lower Limit.

Filters:Williams %R < -80 (strong bearish momentum)

Same volume ROC filter

Trades are typically taken intraday after the daily data is available (post previous close). Only one position per direction per day to avoid overtrading.

Risk Management & ExitsStop Loss:

- Longs: Below the previous daily low

- Shorts: Above the previous daily high

This uses the prior extreme as a natural invalidation point.

Take Profit: Fixed R-multiple target (e.g., 2.2R), where Risk = distance from entry to stop.

Alternative: Volatility-based (e.g., multiple of ATR for dynamic scaling).

Position Sizing: Risk a fixed % of capital per trade (e.g., 1%), often scaled with ATR for volatility adjustment.

Why This Works on Stocks?

Stocks can be volatile due to political/economic news, making range expansion signals potent in trending phases.

Filters help sidestep choppy sessions or low-volume periods.

Best in directional markets; avoid during major holidays or low-volatility summers.

Advantages

Simple, rule-based, and mechanical.

High reward-to-risk potential with filtered entries.

Combines classic volatility concepts with momentum/volume for edge.

Risks & Notes

Performs poorly in ranging markets (whipsaws).

Backtest on historical data and test in demo.

No holy grail – always use proper risk management. This is educational; not financial advice.

Feel free to adapt parameters (K, %R thresholds, R-ratio) based on your backtesting.

Share your results or variations in the comments!

ORO: PROSPETTIVE PER IL 2026L'oro ha registrato un anno storico, caratterizzato da oltre 50 record di prezzo e un rendimento superiore al 70%.

La sua performance del 2025 lo porta al primo posto tra tutti gli asset finanziari principali.

Per il 2026, si delinea uno scenario di incertezza dove la direzione dell'oro dipenderà da quattro scenari macroeconomici principali:

1. Stabilità delle principali economie: In un contesto di crescita moderata, l'oro potrebbe fluttuare tra -5% e +5%.

2. Rallentamento economico: Una lieve recessione globale potrebbe spingere i prezzi verso l'alto con guadagni tra il 5% e il 15%.

3. Crisi economica: Scenario fortemente rialzista innescato da shock geopolitici e crisi del debito.

In questo caso, si ipotizza una crescita del 15%-30%, sostenuta da una massiccia fuga verso la sicurezza.

4. Crescita e Inflazione: Se l'economia globale accelerasse con dollaro forte e tassi alti, l'oro potrebbe subire una correzione significativa tra il 5% e il 20%.

Nonostante una normalizzazione rispetto ai picchi record (circa 755 tonnellate attese per il 2026), gli acquisti istituzionali restano strutturalmente superiori alla media pre-2022 (400-500t), agendo da solido supporto per il prezzo.

Sebbene l'oro possa apparire "ipercomprato" tecnicamente, diversi fondi istituzionali sottolineano che non è ancora "sovra-allocato" nei portafogli globali, lasciando spazio a un'ulteriore espansione se le tensioni geopolitiche o economiche dovessero persistere.

Buon trading a tutti

BTCUSD trova equilibrio dopo la correzione di mercatoBTCUSD è passato da una fase rialzista a una correzione dopo una reazione in area di offerta. Il prezzo è sceso in modo ordinato e ha trovato stabilità vicino a una zona di domanda, dove la pressione di vendita si è ridotta. Da lì, la struttura mostra una ripresa graduale con minimi più alti. Questo indica un assorbimento della pressione ribassista. L’area 91k resta una zona di riferimento visibile se il momentum continua.

Strategia di trading di oggi: Acquista sui ribassiStrategia di trading di oggi: Acquista sui ribassi

L'oro sta cercando di superare i 4550 $ e potrebbe potenzialmente raggiungere nuovi massimi. Siate pazienti e attendete un pullback prima che inizi il movimento rialzista.

Attualmente, possiamo vedere l'oro formare un pattern a triangolo ascendente, incontrando resistenza intorno ai 4550 $.

La sessione asiatica potrebbe rimanere forte.

Attuali livelli di supporto chiave: 4510 $/4480 $

Livello di resistenza attuale: 4550 $

Rileggendo il nostro articolo prima di Natale, potete vedere chiaramente che avevo previsto con precisione che l'oro avrebbe raggiunto nuovi massimi.

L'oro ha subito una breve compressione prima di Natale.

Oggi è la prima settimana dopo le festività natalizie ed è molto probabile che l'oro continui il suo trend rialzista. Tuttavia, anche il rischio di un pullback è aumentato.

Questa è una conclusione tratta da oltre dieci anni di esperienza.

Questa è anche la base della nostra redditività costante.

Negli ultimi tre mesi, il nostro tasso di vincita ha raggiunto l'85%, con profitti superiori a $50.000 per lotto. Il mio canale continuerà a fornire gratuitamente 1-2 segnali di trading di alta qualità.

Grazie per il crescente numero di persone che seguono il mio trading.

I. Analisi dell'impatto delle notizie di oggi (29 dicembre)

L'attenzione del mercato odierno è rivolta a due importanti notizie:

1. Politica: il Chicago Mercantile Exchange Group (CME Group) ha aumentato i requisiti di margine per il trading di futures sull'oro dopo la chiusura del mercato odierna. I requisiti di margine più elevati aumenteranno direttamente i costi di trading, potenzialmente frenando il sentiment rialzista speculativo e costringendo alcuni trader con leva finanziaria a ridurre le proprie posizioni. Si tratta di una misura di gestione del rischio a livello di borsa.

2. Geopolitica: la telefonata tra i leader di Russia e Ucraina e l'incontro tra i leader di Stati Uniti e Ucraina indicano progressi nei negoziati di pace. L'allentamento delle tensioni geopolitiche indebolirà l'avversione al rischio del mercato, esercitando una pressione a breve termine sui prezzi dell'oro.

Valutazione d'impatto complessiva: Oggi, il mercato si trova ad affrontare notevoli venti contrari a breve termine (aumenti dei margini) e notizie negative (attenuazione dei rischi geopolitici). Questo spiega la volatilità dei prezzi dell'oro dopo aver raggiunto massimi storici. Il mercato potrebbe aver bisogno di tempo per digerire queste notizie e la volatilità a breve termine potrebbe intensificarsi.

La mia opinione personale: I prezzi dell'oro potrebbero inizialmente scendere prima di risalire questa settimana, raggiungendo potenzialmente un massimo di 4.600 dollari, ma potrebbero prima tornare al livello di supporto di 4.470-4.500 dollari.

Consiglio di acquistare sui ribassi. Principali livelli di prezzo intraday:

Resistenza: Vicino al massimo storico di 4.550 dollari e al livello psicologico di 4.600 dollari.

Supporto: Innanzitutto, prestare attenzione al livello psicologico di 4.500 dollari, con un supporto più forte nell'area di 4.470-4.500 dollari.

Due strategie di trading:

Cautela nell'inseguire il rally, attendere un pullback: dati gli indicatori tecnici di ipercomprato a breve termine e l'impatto negativo dell'aumento delle richieste di margine, inseguire il rally comporta un rischio significativo. Una strategia più prudente consiste nell'attendere che il prezzo torni a raggiungere aree di supporto chiave (ad esempio, intorno a $4500 o $4470), confermare la stabilizzazione e quindi valutare l'apertura di posizioni lunghe, con l'obiettivo di un nuovo massimo.

Gestire il rischio di un pullback a breve termine: se il prezzo non riesce a mantenersi sopra $4550 e scende sotto $4500 nello stesso giorno, potrebbe testare ulteriormente i livelli di supporto. I trader dovrebbero prestare attenzione a una svendita tecnica che potrebbe essere innescata da un aumento dei requisiti di margine.

Oro (XAU/USD) — Configurazione di continuazione rialzista su 1HIl mercato rimane in un trend rialzista, confermato da massimi e minimi più alti. Il prezzo è sopra le EMA a 9 e 15, indicando momentum rialzista nel breve termine.

La resistenza immediata (riquadro rosso) viene testata. Una zona di offerta più ampia sopra potrebbe essere il prossimo obiettivo una volta che il prezzo supererà la zona attuale. I supporti sono vicino ~4510 e una forte zona di domanda ~4475–4490, con una trendline che fornisce supporto dinamico.

Il Break of Structure (BOS) verso l’alto mostra il controllo degli acquirenti. Il prezzo potrebbe ritracciare leggermente prima di continuare verso la prossima resistenza chiave intorno a 4580+.

BTC si accumulaIl BTC si trova in una fase di accumulazione, segnale che il mercato sta assorbendo la pressione di vendita precedente. Questa fase indica spesso che gli operatori stanno costruendo posizioni in attesa di un movimento più ampio.

L’accumulazione può portare sia a una ripartenza rialzista sia a una continuazione ribassista, a seconda della direzione della prossima rottura. Tuttavia, se il prezzo rimane stabile e mostra minimi sempre più alti, la probabilità di un’uscita al rialzo aumenta. Al contrario, una perdita dei supporti chiave potrebbe trasformare questa fase in semplice consolidamento prima di una nuova discesa.

In sintesi, l’accumulazione del BTC rappresenta una fase di attesa strategica: il mercato si prepara a un movimento significativo.