STM - 22 Aprile 2018Monitorando i vari titoli azionari del Ftsemib 40 , STM risulta essere la pecora nera della settimana.

Molto legata all andamento di Apple e indifferente alla tendenza di fondo del indice italiano.

Detto questo possiamo vedere la tendenza di lungo periodo che dal luglio del 2016 è senza dubbi Rialzista !

Dal massimo fatto a novembre 2017 però non ha fatto altro che scendere ed in effetti possiamo quantificare una perdita di circa 4 euro dal massimo a 21.50 alle quotazioni attuali di 17.50.

Graficamente ha anche rotto la tendenza di lungo periodo rialzista facendo pull back, andando a confermare il livello di 18.40 come resistenza ,almeno momentaneamente.

Volendo individuare un rettangolo di prezzi possiamo porre come lato alto 20.50 e lato basso 17.50, quindi se dovesse accelerare verso il basso avrebbe una proiezione di quasi 3 figure che lo condurrebbe sul supporto successivo a 14.50 punto più punto meno .

Fra 3 giorni verrà rilasciato il report dei dati aziendali ,quindi può essere lecito attendersi eventuali movimenti . Tra 9 giorni poi , ci sarà il report di Apple.

Per questo titolo i dividendi sono distribuiti in piu scadenze e precisamente 20 giugno - 19 settembre -19 dicembre - e 20 marzo 2019 tutti di 0,06 dollari usa.

Cerca nelle idee per "APPLE"

Le due azioni del Nasdaq e le due azioni del NYSE che acquistoLe due azioni del Nasdaq e le due azioni del NYSE che acquisto oggi.

di Marco Bernasconi

Se seguite le mie analisi ed emulate le mie operazioni realizzerete le mie stesse performance.

1. SM Energy Comp.(SM) sopra 31,76 in chiusura.

2. Owens & Minor (OMI) sopra 41,61 in chiusura.

3. Weatherford Int. (WFRD) sopra 29,12 in chiusura.

4. Daseke (DSKE) sopra 10,03 in chiusura.

Attenzione io compro questi titoli in chiusura di sessione solo alla rottura della resistenza indicata.

Seguo questa strategia con rigore assoluto, non compro il titolo se non dimostra la forza necessaria per rompere la resistenza perché potrebbe essere addirittura controproducente.

Presento nel mio blog quotidianamente il livello aggiornato della resistenza.

Conoscere un titolo ed una resistenza sono però solo il 50% del lavoro da fare.

L’altro 50% consiste in come gestire il trading, diversamente da altre strategie che piazzano il target sopra la linea del mercato, la mia strategia prevede di non uscire ma di alzare lo stop (o take profit) ulteriormente avvicinandomi alla linea di mercato sempre più ma sempre attendista rispetto all’uscita. La mia strategia prevede un inseguimento del titolo con una velocità algoritmica di allineamento dello stop/take profit costantemente in aumento per catturare il massimo del rialzo cercando però di non uscire prematuramente da trade fruttuosi.

Una strategia sviluppata in 30 anni di trading che è inclusa nel mio metodo operativo e che io mostro ai followers che si abbonano al mio blog finanziario.

Abbonandoti al mio blog vedrai in tempo reale quali titoli scelgo e quelli sui quali entro.

Il mio livello di acquisto, la gestione che faccio di ogni titolo ed il mio livello di stop e take profit.

Vedrai come io applico la mia strategia ed il mio metodo statistico.

La notizia di oggi:

Apple è solo all'inizio

Ad alcuni investitori piace tentare di fare sempre un acquisto perfetto nel mercato azionario investendo nel momento in cui le azioni sono a buon mercato, per poi cavalcare l'onda del ritorno quando il prezzo delle azioni sale alle stelle.

L'unico problema è che investimenti come questi sono di solito estremamente rischiosi e il mercato è impossibile da cronometrare perfettamente.

Tuttavia, se dovessi scegliere un'azione tra le altre che da con certezza alti rendimenti e allo stesso tempo essere un investimento sicuro, Sicuramente sceglierei Apple che è una delle poche aziende che ha queste qualità.

Apple ha molti lati che me la fanno preferire, uno di questi è il suo prodotto di punta il nuovo iPhone 13 che sarà un “best seller” per i prossimi acquisti di Natale.

Il prezzo delle azioni di Apple (AAPL) è aumentato costantemente da quando il mercato ha aperto lunedì Della passata settimana, e non ci sono segni di rallentamento.

Le azioni di Apple hanno raggiunto il massimo storico di 175,72 dollari mercoledì.

Tutto questo nonostante la carenza di semiconduttori per Apple, che ha ostacolato la capacità dell'azienda di fornire iPhone 13 completi ai consumatori ansiosi di fare il loro acquisto.

Apple se comparato all'indice SP 500 sta performando bene anche se il resto del mercato azionario ha attraversato un brutto periodo.

L'S&P 500, l'indice delle 500 più grandi società quotate negli Stati Uniti, è sceso del 4% nell'ultimo mese, in gran parte a causa della scoperta della nuova e altamente mutata variante di COVID-19 Omicron.

La scoperta della nuova variante ha reso nervosi gli investitori a causa della storia passata del virus. L'anno scorso, nel marzo del 2020, l'economia è stata devastata dal COVID-19; Omicron alcuni investitori hanno pensato che abbia il potenziale per fare lo stesso danno.

Questo ha spinto una grande quantità di investitori a comprare le azioni Apple spingendo il titolo in rialzo.

Non sono stati investimenti fatti comunque a caso.

Sul presupposto della presentazione da parte di Apple del nuovo iPhone 13, credono che la domanda rimarrà alta (soprattutto perché stiamo entrando nella stagione Natalizia sì Di che foto le non è una cosa). Questo fornirà ad Apple un flusso di cassa costante dai consumatori, rendendola particolarmente attraente per gli investitori.

Il prezzo delle azioni di Apple è aumentato abbastanza da superare i 2.800 miliardi di dollari di valore per la prima volta nella storia del titolo.

Con un aumento di valore del 13% nell'ultimo mese.

Alcuni analisti credono che Apple sia sulla buona strada per aumentare la sua valutazione a ben oltre 3.000 miliardi di dollari nei prossimi due mesi.

Apple ha dimostrato di avere un aumento costante del prezzo delle azioni indipendentemente da ciò che accade nel mondo.

QUALE E' STATO IL MIGLIORE PORTAFOGLIO DI MARCO BERNASCONI SU CUI INVESTIRE NEL 2021?

Ecco il rendimento completo di tutti i miei portafogli nel 2021.

Classifica dei migliori rendimenti dal 04/01/2021 al 10/12/2021:

1.Portafoglio numero 1 Oggi in Italia (AZIONI ITALIA) +139,35%

2.Portafoglio BEST BRANDS (AZIONI USA) +126,22%

3.Portafoglio Tutte le Recenti N.1 - Italia (AZ. ITALIA) +104,57%

4.Portafoglio Mib 40 (AZIONI ITALIA) +102,71%

5.Portafoglio Tutte le Recenti N.1 - USA (AZIONI USA) +97,19%

6.Portafoglio Commodities, Bitcoin, Index + Oper. Straord. (USA) +96,57%

7.Portafoglio numero 1 Oggi in USA (AZIONI USA)62,44%

Eccezionale ad oggi ci sono ben 4 portafogli su 7 che nella classifica superano il 100% di performance nel 2021

Forte inizio a novembre nonostante il debole rapporto sul lavoroSolido inizio di novembre nonostante il debole rapporto sull'occupazione.

A Wall Street si dice:

"Le tue abitudini determineranno il tuo futuro finanziario. Sviluppa abitudini di risparmio e investimento solide fin da giovane." Warren Buffet

La mia opinione ed il mio punto sul mercato oggi.

Dopo un mese di ottobre deludente e un rapporto estremamente debole sulle buste paga non agricole, i principali indici sono comunque riusciti a iniziare novembre in modo positivo venerdì. Tuttavia, la settimana ha preso una piega diversa.

L’economia ha aggiunto solo 12.000 posti di lavoro il mese scorso, un netto fallimento rispetto alle aspettative di circa 100.000 posti. Va detto, però, che uragani e scioperi hanno avuto un impatto significativo e temporaneo sulle assunzioni di ottobre. Inoltre, il tasso di disoccupazione è rimasto stabile al 4,1% e i salari sono aumentati.

Queste anomalie hanno permesso al mercato di ignorare i dati e spingere le azioni verso l’alto all’inizio di novembre. Il NASDAQ, che giovedì 31 ottobre era crollato di quasi il 2,8%, ha guadagnato lo 0,80% (o quasi 145 punti) venerdì, chiudendo a 18.239,92. Sfortunatamente, l'indice tecnologico ha perso l'1,5% nei cinque giorni, interrompendo una serie impressionante di sette settimane consecutive di guadagni.

Nel frattempo, il Dow è salito dello 0,69% (circa 288 punti) a 42.052,19, e l'S&P ha avanzato dello 0,41% a 5.728,80, registrando perdite settimanali rispettivamente dello 0,1% e dell'1,4%.

Le azioni stanno uscendo da un ottobre difficile, che ha visto tutti i principali indici scendere. La situazione è stata ancora più deludente a causa della pesante vendita di giovedì 31 ottobre, che ha annullato la possibilità di un mese lievemente positivo.

Un altro grande aiuto per il mercato venerdì è venuto da Amazon (AMZN), che è balzata del 6,2% dopo aver riportato risultati superiori alle attese per fatturato e utile netto, grazie a una forte performance nei segmenti cloud e pubblicitario. Apple (AAPL), altro importante report di giovedì sera, ha superato le aspettative ma è comunque scesa dell'1,3%.

E così si conclude forse la settimana più importante della stagione degli utili, che ha visto cinque dei nomi dei "Mag 7" pubblicare i loro rapporti. La reazione del mercato a questi risultati è stata mista.

Tra i sei membri del gruppo delle "Magnifiche 7" che hanno già riportato i risultati per il trimestre di settembre, il mercato non ha accolto positivamente tre (AAPL, Microsoft (MSFT) e Meta (META)), ma ha apprezzato i rapporti di Tesla (TSLA) e ha gradito quelli di Alphabet (GOOGL) e Amazon (AMZN).

A parte Apple, che probabilmente non è più una società in crescita, le altre aziende del gruppo Mag 7 non solo stanno generando una crescita impressionante di fatturato e utili oggi, ma si prevede che la tendenza continui almeno fino al prossimo anno, se non oltre.

Questa settimana si preannuncia frenetica come quella appena conclusa, con una riunione della Fed che inizierà mercoledì e terminerà giovedì. Nell’ultimo incontro, il presidente Jerome Powell e il comitato hanno tagliato i tassi di 50 punti base, la prima riduzione in quattro anni. Le aspettative sono quasi unanimi sul fatto che giovedì ci sarà un altro taglio di almeno 25 punti base. Gli investitori seguiranno con attenzione le opinioni della Fed sull'occupazione e il suo impatto sui futuri tagli, alla luce del debole rapporto odierno.

L’ultimo report della "Mag 7" sarà pubblicato il 20 novembre, ma la prossima settimana vedrà comunque una serie completa di relazioni sugli utili. Inoltre, martedì ci saranno anche le elezioni presidenziali.

Rubrica "Selezione di Titoli Vincenti".

In questa sezione della mia analisi, vorrei mettere in evidenza alcuni titoli interessanti che ritengo possano catturare l'attenzione dei miei lettori. So che chi consulta le mie analisi è costantemente alla ricerca del titolo giusto, e quelli che condividerò in questa sezione sono sicuramente delle valide opzioni.

Tuttavia, è essenziale sottolineare che semplicemente leggere i nomi dei titoli e procedere all'acquisto senza una strategia ben definita può essere rischioso. Anche se fornirò indicazioni di grande valore, la corretta implementazione di una strategia è fondamentale per garantire che l'acquisto sia efficace e non comporti perdite o risultati controproducenti.

Quindi, tenendo presente questo importante consiglio, ecco i titoli che presento oggi in questa nuova rubrica.

Restate sintonizzati per ulteriori dettagli sui titoli interessanti da considerare:

Voyager Therapeutics (VYGR)

Continuate a seguirmi per ulteriori aggiornamenti e analisi di mercato. La conoscenza e la strategia sono le chiavi per il successo nel mondo degli investimenti.

Rubrica "L'angolo di Warren Buffet conosciuto come l'oracolo di Omaha".

Venerdì è stato un giorno positivo, ma la settimana resta negativa alla vigilia delle elezioni.

Le azioni hanno aperto in rialzo prima del rapporto sull'occupazione, trainate dai risultati di Amazon che hanno fatto salire il titolo del 7%. Nonostante la delusione di Apple, scesa solo dell'1,3%, il titolo non ha influenzato il mercato in modo significativo.

Quando i dati sull'occupazione sono stati pubblicati, le azioni hanno guadagnato slancio, ma molti guadagni sono stati poi cancellati verso la chiusura. L'S&P ha chiuso in rialzo dello 0,41%, mentre il Nasdaq ha guadagnato lo 0,72%. La settimana, però, si è chiusa in negativo, con l'S&P 500 che ha testato la media mobile a 50 giorni.

Rapporto sull'occupazione

Sapevamo che i dati sarebbero stati anomali a causa del meteo avverso dell'ultimo mese. Per riassumere, il mercato ha accolto bene la situazione.

Le buste paga non agricole hanno registrato un aumento particolarmente debole di soli 12.000 posti di lavoro, ben al di sotto delle previsioni di 100.000, il dato più basso da dicembre 2020.

Le buste paga nel settore privato si sono contratte, con un calo di 28.000 posti, di cui 46.000 nel settore manifatturiero, anche a causa di scioperi e interruzioni dovute agli uragani in alcune aree.

Nonostante la debole crescita occupazionale, i salari sono aumentati dello 0,4% su base mensile, suggerendo che le aziende continuano a competere per attrarre lavoratori.

Il tasso di disoccupazione è rimasto stabile al 4,1%, con una leggera diminuzione della partecipazione alla forza lavoro, dal 62,7% al 62,6%.

Nel complesso, il rapporto riflette un mercato del lavoro in indebolimento, ma con salari in crescita, e resta da vedere come la Fed valuterà questi dati. Secondo le previsioni di FedWatch, possiamo aspettarci un taglio di 25 punti base a novembre e un altro a dicembre.

Non darei troppo peso al rumoroso rapporto sull'occupazione di ottobre, ma ritengo leggermente incerta la possibilità di un ulteriore taglio a dicembre dopo quello di 25 punti base previsto per la prossima settimana.

ISM di ottobre

L'ISM Manufacturing PMI è sceso a 46,5, al di sotto delle aspettative di 47,6, segnando il valore più basso da giugno 2023. I prezzi pagati sono saliti a 54,8, segnalando un aumento dei costi di input, mentre i nuovi ordini sono rimasti stagnanti a 47,1, indicando una domanda limitata.

I produttori segnalano esitazione negli investimenti in capitale e nell’accumulo di scorte a causa di preoccupazioni inflazionistiche e dell’incertezza nella direzione della politica monetaria, aggravata dai dibattiti sulla politica fiscale.

Amazon e Apple

Giovedì 31 ottobre il tono del mercato era negativo a causa dei report di MSFT e META, ma venerdì la situazione si è ribaltata con Amazon in rialzo del 7% e con Apple stabile.

Entrambe le società hanno registrato ottimi risultati per il terzo trimestre, superando le aspettative e mostrando una crescita impressionante in settori chiave.

Apple ha riportato un utile per azione di 1,64 dollari, superando le stime, con un fatturato di 94,9 miliardi di dollari, trainato dai ricavi record di iPhone e servizi. Apple ha inoltre sostenuto un onere fiscale una tantum di 10,2 miliardi di dollari in Europa e ha registrato una domanda crescente per la sua nuova gamma di prodotti.

Amazon ha riportato un utile per azione rettificato di 1,43 dollari, superando le stime di 1,14 dollari, con un fatturato di 158,9 miliardi di dollari. Amazon ha aumentato la sua guidance per il Q4, prevedendo crescita nei settori retail, AWS e pubblicitario. I ricavi di AWS sono cresciuti del 19% anno su anno, grazie all'uso di intelligenza artificiale e al potenziamento della capacità infrastrutturale.

A partire da lunedì 4 ci sarà una settimana impegnativa di report sugli utili, con molte aziende che forniranno aggiornamenti. Di seguito la lista dei miei focus.

Naturalmente, il catalizzatore più importante rimangono le elezioni presidenziali. Il mercato desidera solo conoscere il vincitore entro mercoledì, e penso che le oscillazioni del mercato saranno contenute. Una vittoria di Trump potrebbe portare a acquisti a breve termine, mentre una vittoria di Harris potrebbe causare vendite a breve termine. Tuttavia, consiglierei cautela nel prendere decisioni basate esclusivamente sul risultato elettorale.

Esaminando i dati, giovedì (non mercoledì) ci sarà il rilascio dell'ISM Services PMI, l'asta a 30

anni e il FOMC.

In sintesi

La presa di profitto prima delle elezioni è giustificata, quindi è difficile trarre conclusioni dall’andamento recente dei prezzi. L’S&P 500 sta sfidando la media mobile a 50 giorni, aspetto che va monitorato lunedì.

E poi, ci sono le elezioni.

Scommettere sul risultato di queste elezioni è rischioso, dato il clima attorno all'evento. Non solo si tratta di scegliere il candidato giusto, ma è anche necessario prevedere come reagiranno i settori a tale risultato. E francamente, queste elezioni sono diverse da qualsiasi altra: i candidati parlano più dell’avversario che dei propri piani politici.

Restate aggiornati per ulteriori sviluppi e analisi dettagliate.

Cordiali saluti,

Marco Bernasconi Trading.

Scopri come la tecnologia guida la settimana della Fed!A Wall Street si dice:

"La diversificazione è una protezione contro l'ignoranza. Non ha senso fare molte cose se non sai cosa stai facendo."

Warren Buffet

La mia opinione ed il mio punto sul mercato oggi.

Cari lettori di Marco Bernasconi Trading,

È stato un inizio di settimana promettente, trainato da un solido rimbalzo nel settore tecnologico lunedì. Questo slancio arriva proprio all'inizio della riunione della Fed di due giorni, con la speranza che possa invertire il raro trend negativo delle azioni delle ultime due settimane.

Il NASDAQ, dopo una perdita di quasi il 2% nelle settimane precedenti, ha registrato oggi un aumento dell'0,82% (circa 130 punti) a 16.103,45. Tutti i giganti del settore tecnologico, inclusi i "Magnifici 7", hanno registrato guadagni, con un notevole balzo del 4,6% di Alphabet (GOOGL) dopo la notizia riportata da Bloomberg che stava negoziando con Apple (AAPL, +0,6%) per concedere in licenza la sua Gemini AI per iPhone. Anche Tesla (TSLA), nonostante le difficoltà, ha registrato un aumento del 6,3% dopo l'annuncio di un aumento dei prezzi per i suoi veicoli Model Y.

Inoltre, NVIDIA (NVDA), uscendo dalla sua prima settimana difficile da un po', ha registrato un aumento dello 0,7% lunedì all'inizio della conferenza degli sviluppatori.

Oggi, l'S&P è salito dello 0,63% a 5.149,42 e il Dow è avanzato dello 0,20% (circa 75 punti) a 38.790,43. Nonostante le leggere diminuzioni della scorsa settimana, le preoccupazioni sull'inflazione hanno di nuovo preso il sopravvento dopo i dati più caldi del previsto sull'indice dei prezzi al consumo e sull'indice dei prezzi al consumo.

Fortunatamente, gli investitori non si aspettano più un taglio dei tassi per la riunione della Fed che inizia domani; altrimenti, le perdite sarebbero state molto più gravi. Tuttavia, i commenti del presidente della Fed, Jerome Powell, mercoledì saranno scrutati attentamente alla luce di questi nuovi sviluppi.

La domanda a breve termine per Wall Street è: Jay Powell dirà qualcosa mercoledì pomeriggio per spaventare i rialzisti e innescare finalmente un pullback più ampio fino alla media mobile a 50 giorni o al di sotto?

Rubrica "Selezione di Titoli Vincenti"

In questa sezione della mia analisi, vorrei mettere in evidenza alcuni titoli interessanti che ritengo possano catturare l'attenzione dei miei lettori. So che chi consulta le mie analisi è costantemente alla ricerca del titolo giusto, e quelli che condividerò in questa sezione sono sicuramente delle valide opzioni.

Tuttavia, è essenziale sottolineare che semplicemente leggere i nomi dei titoli e procedere all'acquisto senza una strategia ben definita può essere rischioso. Anche se fornirò indicazioni di grande valore, la corretta implementazione di una strategia è fondamentale per garantire che l'acquisto sia efficace e non comporti perdite o risultati controproducenti.

Quindi, tenendo presente questo importante consiglio, ecco i titoli che presento oggi in questa nuova rubrica “Selezione di Titoli Vincenti".

Restate sintonizzati per ulteriori dettagli sui titoli interessanti da considerare:

Abercrombie & Fitch (ANF)

American Eagle Outfitters (AEO)

Continuate a seguirmi per ulteriori aggiornamenti e analisi di mercato. La conoscenza e la strategia sono le chiavi per il successo nel mondo degli investimenti.

Rubrica "L'angolo di Warren Buffet conosciuto come l'oracolo di Omaha"

Le azioni rimbalzano subito

Lo slancio al ribasso che mi aspettavo questa settimana semplicemente non c’è stato. Gli indici sono balzati più in alto sulla scia del Mag 7 mentre titoli come Apple e Alphabet erano in rialzo sulle notizie sull’intelligenza artificiale. È semplicemente molto difficile essere short in questo mercato, e lo abbiamo imparato ancora una volta. L'S&P è salito dello 0,63% e il Nasdaq ha guadagnato lo 0,99%.

La settimana scorsa ho detto che gli orsi hanno la possibilità di spingere le azioni al ribasso. E a giudicare dall'azione dei prezzi di oggi, hanno fallito ancora. Le azioni sono salite al rialzo per poi oscillare per tutto il giorno. Al di fuori dei soliti grandi operatori come MSTR, SCMCI e NVDA, la giornata è stata molto noiosa. Ora sembra che raggiungeremo nuovamente nuovi massimi e ho obiettivi di Fib intorno a 5220 nell'SPX. Affinché gli orsi possano acquisire un po’ di fiducia, hanno bisogno che l’SPX sia inferiore a 5100.

Apple e Gemini-Google.

Mi sono svegliato stamattina, solo per vedere Apple, Nvidia e GOOGL tutti andare più in alto. Ho visto il titolo iniziale e sapevo che la nostra posizione short su Google e la posizione NVD avrebbero potuto essere in difficoltà. Ecco la notizia: Apple è in trattative con Google per concedere in licenza Gemini, una serie di modelli di intelligenza artificiale generativa, per potenziare le nuove funzionalità del software iPhone, ha riferito Bloomberg lunedì, citando persone che hanno familiarità con la situazione. Questo potenziale accordo si baserebbe sulla partnership di ricerca esistente tra i due giganti della tecnologia. Apple ne aveva già parlato con OpenAI, ma ora sembra che sia passato a Gemini. Questa è una grande novità e ribalta totalmente i miei pensieri sulle capacità dei Gemini. Se Apple vuole entrare, ora vogliamo essere brevi. Il passaggio a GOOGL e prima ancora che il mercato aprisse NVDA dimostra semplicemente quanto gli investitori siano assetati di tutto ciò che riguarda l'intelligenza artificiale.

Rimani aggiornato con noi su Marco Bernasconi Trading per le ultime analisi e prospettive di mercato.

Cordiali saluti,

Marco Bernasconi Trading.

JPMorgan da inizio come da tradizione alla reporting...JPMorgan da inizio come da tradizione alla reporting...il mio punto di oggi.

A Wall Street si dice:

“Nessuno Sa Tutto. L’investitore che ha tutte le risposte magari non capisce nemmeno le domande”.

Sir John Templeton

Nell’ultima sessione a Wall Street, l’SP 500 è salito del +0,30%. Nel momento in cui scrivo questa analisi i futures statunitensi sono positivi: Nasdaq +0,44%, per il Dow Jones +0,31% e per l’S&P 500 +0,34% circa.

Perché il mercato ha chiuso positivo nell’ultima sessione a Wall Street?

• Gli indici azionari statunitensi USA ieri hanno chiuso in positivo.

Come già segnalato in molte analisi i titoli che sono più soggetti all'andamento dei rendimenti obbligazionari sono i tecnologici.

Ieri c'è stato un netto calo dei rendimenti dei Treasuries e questo ha ovviamente spinto il rally dei titoli tecnologici.

Invece ieri la zavorra del mercato sono state le società attive nei trasporti aerei. La notizia che ha penalizzato l'intero settore è stata data da Delta Air Lines. La società ha avvertito che i prezzi in crescita del carburante ridurranno i profitti.

I problemi nella supply chain (catena di produzione), causati dalla mancanza di componentistica, ieri hanno colpito il titolo che meglio rappresenta il settore tecnologico industriale, Apple e tutti i suoi fornitori che sono scesi dopo che Bloomberg ha informato che Apple taglierà i suoi obiettivi di produzione di iPhone 13 per quest'anno a causa della carenza di chip.

E se si ferma Apple, si fermano tante aziende. Una contrazione dell’attività produttiva di Apple cade a cascata su tutti i suoi fornitori del comparto dei semiconduttori.

• I dati dell'IPC statunitense sono stati letti negativamente dal mercato azionario. L'IPC di settembre è salito del +0,4% m/m e del +5,4% a/a, leggermente più forte delle mie aspettative segnalate nell'analisi di ieri che erano del +0,3% m/m e del +5,3% a/a.

L'IPC core di settembre è salito del +0,2% m/m e del +4,0% a/a, proprio come avevo previsto.

• Ieri è stato possibile anche avere accesso ai verbali della riunione del FOMC del 21-22 settembre.

Leggo che "i partecipanti hanno generalmente valutato che, a condizione che la ripresa economica rimanga ampiamente sulla buona strada, un processo di tapering graduale che si concluda intorno alla metà del 2022 sarebbe probabilmente appropriato".

I mercati hanno gradito i verbali del FOMC, anche se confermano che il FOMC annuncerà il tapering del QE alla prossima riunione del 2-3 novembre.

Questa è l'ennesima dimostrazione che la mia strategia di non seguire solo le notizie, ma di seguire la reazione che il mercato ha alle notizie, è l'unica strategia che è vincente nell'affrontare il mercato.

Vediamo adesso insieme, cosa hanno fatto ieri alcuni titoli rappresentativi per l'intero mercato.

• Scrivevo sopra che ieri il rally dei titoli tecnologici ha sostenuto il mercato.

Zoom Video Communications ha chiuso in rialzo di oltre il +4%.

Advanced Micro Devices ha chiuso in rialzo di oltre +3%, miglior titolo nello S&P 500.

Citrix Systems e Xilinx hanno chiuso in rialzo di oltre +3%.

• Inizio da oggi a riportare gli effetti delle trimestrali.

Blackrock ha chiuso in rialzo di oltre il +3%. La società ha presentato un EPS rettificato Q3 di $10.95, migliore del consenso di $9.39.

• Segnalo SM Energy che adesso vale $26,28, Questo è uno dei titoli in cui sono entrato nel portafoglio "Titolo numero uno oggi in USA" performance di portafoglio +67,41% nel 2021

Ho indicato il mio acquisto il 29/08 a $19,04.

• La chiusura di ieri sera è stata $29,26.

• LA PERFORMANCE AD OGGI è +53,52%

• Performance ottenuta in 33 giorni di trade.

• "Titolo numero uno oggi in USA”: ogni giorno segnalo quello che secondo me è il miglior titolo da acquistare nel mercato USA. Attenzione io compro questi titoli in chiusura di sessione solo alla rottura della resistenza indicata. Seguo questa strategia con rigore assoluto, non compro il titolo se non dimostra la forza necessaria per rompere la resistenza perché potrebbe essere addirittura controproducente. Presento nel mio blog quotidianamente il livello aggiornato della resistenza.

• Conoscere un titolo ed una resistenza sono però solo il 50% del lavoro da fare.

• L’altro 50% consiste in come gestire il trading, diversamente da altre strategie che piazzano il target sopra la linea del mercato, la mia strategia prevede di non uscire ma di alzare lo stop (o take profit) ulteriormente avvicinandomi alla linea di mercato sempre più ma sempre attendista rispetto all’uscita. La mia strategia prevede un inseguimento del titolo con una velocità algoritmica di allineamento dello stop/take profit costantemente in aumento per catturare il massimo del rialzo cercando però di non uscire prematuramente da trade fruttuosi.

• Il settore dei titoli minerari è stato acquistato in blocco ieri spinto dai prezzi del rame che hanno registrato un +3% raggiungendo il massimo degli ultimi tre mesi.

Freeport McMoRan e Albemarle hanno chiuso in rialzo di oltre il +3%, e Newmont ha chiuso in rialzo di oltre il +2%.

• Nel settore dei titoli del rame segnalo tra gli altriHudbay Minerals, nel quale penso di realizzare una performance del +30% in poche sedute, attualmente ho costruito una posizione che guadagna oltre il +7%.

• La mia strategia sui titoli di medio/lungo denominata “One Shot” mi ha fatto entrare sui titoli petroliferi quando il petrolio valeva circa 40$.

• In questo investimento faccio entrate di posizione in un settore diverso ogni mese e poi mantengo la posizione mediamente per un periodo medio di 12/15 mesi senza movimentarla. Ogni mese entro su un settore particolarmente penalizzato nel quale il mio trading system intravede una forte opportunità di rialzo.

• Considerato il momento dell’acquisto, che va a colpire sempre titoli nella loro fase pessimistica e grazie ad una particolare strategia di indicatori da me ideata, acquisto titoli con un ridotto down side (possibilità di ribasso).

• La mia strategia è sviluppata in 30 anni di trading è inclusa nel mio metodo operativo.

• Il titolo Hudbay Minerals fa parte del portafoglio “Progetto “ONE SHOT” , che in questo momento su 12 progetti complessivi ed oltre 60 titoli ha raggiunto la performance complessiva di oltre il 40%. Questa strategia unisce come è facile intuire una grandissima diversificazione e quindi prudenza con un rendimento straordinario. Provate a confrontare con il vostro consulente finanziario quale è il vostro rendimento con lui nel PAC che state facendo. Cito il PAC perché è indicato dai consulenti come il metodo più sicuro di proteggere il capitale nell’investimento azionario di lungo periodo.

• Ho da poco presentato il PROGETTO One-Shot di settembre.

Cosa invece non ha aiutato il mercato nell’ultima sessione?

• Il settore dei titoli delle compagnie aeree è stato tra i più penalizzati ieri.

Questi titoli guidati da un calo del -5% di Delta Air Lines, che è anche stato il peggior titolo dello S&P 500. Come scritto precedentemente Delta è crollata dopo aver avvertito che l'aumento dei costi del carburante rappresenta una minaccia alla sua redditività.

United Airlines Holdings ha chiuso in calo di oltre -4%, e American Airlines Group ha chiuso in calo di oltre -3%.

• Apple è scesa del -0.5% ieri. La notizia data da Bloomberg segnala che Apple taglierà il suo obiettivo di produzione di iPhone 13 previsto per il 2021 di ben 10 milioni di unità a causa della carenza prolungata di chip.

I fornitori di Apple Ne hanno subito le conseguenze, Skyworks Solutions ha chiuso in calo di oltre il -2%, e Cirrus Logic ha chiuso in calo del -0.5%.

La mia opinione ed il mio punto sul mercato oggi.

• Ieri sono arrivati nei mercati moltissime informazioni che hanno tenuto impegnato le menti degli investitori questioni scottanti come l'inflazione e la timeline del tapering.

Evidentemente la somma di tutte queste informazioni è piaciuta agli investitori se l'S&P e il NASDAQ sono riusciti a interrompere i tre giorni di perdite consecutive.

Ieri è anche arrivata arrivato il report della più grande banca americana che ha fornito un solido inizio della reporting season.

Il rapporto CPI è stata la grande notizia del giorno, soprattutto perché i problemi della catena di approvvigionamento globale esacerbano il problema dell'inflazione e minacciano di limitare la ripresa economica. I prezzi al consumo sono saliti dello 0,4% a settembre e sono aumentati del 5,4% su base annua.

Questi risultati sono anormalmente alti, ma sono solo leggermente peggiori del previsto di circa lo 0,1% di quanto previsto. Sarebbe potuto andare molto peggio

Ieri sono stati anche rilasciati i verbali della riunione di settembre della Fed, che hanno mostrato che il Comitato è sempre più a suo agio con il tapering.

Infatti, potrebbe iniziare già a metà novembre e finire a metà del 2022. Come per il numero dell'IPC, non ci sono state sorprese eclatanti. Gli investitori sapevano già che l'inflazione è in aumento (ma si spera transitoria) e che un tapering è proprio dietro l'angolo.

• Sia l’S&P che è salito del +0,30% che il NASDAQ con un progresso del +0,73% hanno concluso tre giorni di perdite consecutive iniziati venerdì con il deludente rapporto sui posti di lavoro. Non è stato così però per il Dow, anche se dall'inizio della sessione di ieri l'indice ha recuperato 250 punti non è riuscito a chiudere in positivo. Ha terminato la giornata a 34.377,81, il che significa che è sceso di meno di un punto!

Quindi tecnicamente, ha inanellato una serie di quattro giorni di perdita.

• Finalmente la stagione degli utili è arrivata.

Il CPI e i verbali della Fed hanno messo in ombra l'inizio della reporting season, ma siamo appena all'inizio.

Ed è stato un buon inizio con JPMorgan che ha annunciato un solido trimestre che ha incluso una sorpresa positiva di guadagni di quasi il 25%.

Come si dice a Wall Street “Buy on rumours and sell on news”, le azioni del gigante bancario sono scese del 2,6% nella sessione.

• Concludo con la mia solita domanda riflessione ai miei lettori:

Avete chiaro come muovervi adesso nel mercato azionario?

Quali settori privilegerete nei vostri acquisti?

Adesso la mia posizione sugli inidici è la seguente:

Nasdaq 100 Flat,

Dow Jones Industrial Short,

S&P 500 Flat.

Euro Stoxx 50 e Ftse Mib Flat.

Mi piacerebbe leggere sotto la mia analisi le vostre opinioni.

La mia notizia per voi è che se volete fare quello che faccio io nel mercato adesso potete farlo con facilità ho chiamato "Il mercante in Fiera" il mio portafoglio ideale!!!

Condividerò con i miei followers:

• I miei titoli

• I miei livelli d'ingresso e di uscita

• Il mio peso specifico in ogni titolo del portafoglio

Al trader che volesse copiare interamente la mia strategia non rimarrà che il piacere di comprare e vendere il titolo e nessuno stress.

"Il mercante in Fiera”: un mix di titoli scelti solo nel mercato USA, selezionati grazie al mio Trading System tra migliaia di titoli statunitensi.

Massimo 15 titoli con un altissimo potenziale.

Entrate e Uscite non basate su opinioni ma su un metodo statistico/matematico.

Coloro che acquistano un titolo basandosi sulla loro capacità di analizzare una notizia sono destinati ad essere sconfitti dal mercato.

Ogni acquisto o vendita che faccio tiene conto di ragioni

Qualitative (ma non analizzate a livello personale, che non farebbe altro che favorire un'azione o sfavorirne un'altra, spesso facendo agire in maniera opposta al segnale), Statistiche e Quantitative.

Operazioni mensili mediamente 20

I livelli dei 3 maggiori indici americani dopo l’ultima sessione di borsa sono:

• L’S&P 500 è salito di 13,15 punti a 4.363,79 per un +0,30%. Il record storico è stato stabilito il 2 settembre.

• Il Dow Jones è sceso di 0,53 punti a 34.377,82 per un -0,001%. Il record storico è stato stabilito il 17 agosto.

• Il Nasdaq 100 ha guadagnato 112,49 punti, o +0,77%, a 14.774,60. Il record storico è stato stabilito il 7 settembre.

L’indice Russell 2000 rappresentativo delle small-cap ha guadagnato il +0,33%, adesso vale 2.241,68.

Il rendimento del Treasury a 10 anni, che influenza direttamente i tassi di interesse sui mutui e altri prestiti al consumo, ha chiuso a 1,549% dall’1,593% del giorno precedente.

Il valore dell’oro dal minimo di marzo di 1680$ dollari l’oncia ha guadagnato 111$ ed adesso si attesta sui $1.791 dollari.

Il prezzo del Future greggio americano WTI è salito di 0,64 dollari stamattina e in questo momento quota 81,08 dollari al barile.

L'indice di volatilità VIX S&P 500 ha chiuso a 18,02. Il VIX è ritornato verso la parte centrale del range recente delimitato dal massimo di metà luglio di 25.09 e il minimo di fine giugno di 14.10.

L'esecuzione di investimenti, posti in essere dovranno essere fatti sotto la supervisione di un professionista di vostra fiducia iscritto all'apposito Albo, saranno quindi a vostro completo rischio, non assumendo personalmente alcuna responsabilità al riguardo. L’operatività descritta è proposta in maniera teorica e allo scopo formativo nei mercati finanziari. L'intento di questa analisi è quindi esclusivamente divulgativo e non costituisce stimolo all'investimento e/o consulenza finanziaria.

APPL - Finalmente mostra i muscoli e chiude sopra la SMA200Un saluto a tutti i trader, secondo diverse fonti, Apple ha annunciato che aumenterà il suo impegno di spesa negli Stati Uniti, portando il totale a 600 miliardi di dollari nei prossimi quattro anni. Questo piano include un investimento aggiuntivo di 100 miliardi di dollari rispetto ai 500 miliardi precedentemente annunciati.

L'annuncio è stato fatto da Trump, a seguito di un incontro con il CEO di Apple, Tim Cook, alla Casa Bianca. Questo piano sembra essere una risposta alle pressioni dell'amministrazione Trump, che ha minacciato dazi sui prodotti fabbricati all'estero, in particolare sui semiconduttori.

Questo nuovo impegno di investimento di Apple, che si dice includa la creazione di un "American Manufacturing Program", ha lo scopo di riportare negli Stati Uniti una parte della catena di fornitura e della produzione, e ha avuto un impatto positivo sul mercato azionario.

Le news sul titolo Apple sono molto interessanti e mostrano una chiara comprensione dell'analisi tecnica. Riassumiamo i punti chiave che ho evidenziato:

Superamento della SMA 200: Il superamento della media mobile semplice a 200 periodi (SMA 200) è spesso considerato un segnale rialzista importante. Indica che il prezzo attuale è superiore alla media dei prezzi degli ultimi 200 giorni, suggerendo un potenziale cambio di trend da ribassista a rialzista.

Esplosione dei volumi: L'aumento significativo dei volumi di acquisto in concomitanza con il superamento di un livello di resistenza (come la SMA 200 o il consolidamento) conferisce maggiore validità al movimento. Volumi elevati indicano una forte partecipazione del mercato e una convinzione nella direzione del prezzo.

Uscita dal consolidamento: L'uscita da una fase di consolidamento (un periodo in cui il prezzo si muove in un range ristretto) è un segnale che la pressione di acquisto ha superato quella di vendita, aprendo la strada a un possibile nuovo trend.

Ritracciamento sulla rottura: L'idea di valutare un'entrata dopo un ritracciamento è una strategia comune e prudente. Un ritracciamento verso l'area della rottura (spesso chiamata "retest") o verso un cluster volumetrico può offrire un punto di ingresso più favorevole, riducendo il rischio e confermando che il livello precedentemente superato si è trasformato in un supporto.

L' approccio di attendere un ritracciamento per un setup personale è una strategia di gestione del rischio. Molti trader preferiscono non inseguire il prezzo subito dopo la rottura, ma aspettare una conferma o un'opportunità migliore. Questa metodologia ti permette di:

1. Entrare a un prezzo potenzialmente migliore.

2. Avere un punto di riferimento chiaro per posizionare uno stop-loss.

3. Verificare la tenuta del nuovo supporto.

Sicuramente su movimenti troppo forti e direzionali tante volte il tyrade lo si perde, ma preferisco gestire il rischio in primis, di trade ce ne sono tanti. Molti, di fronte a movimenti di mercato così forti e repentini, si fanno prendere dalla FOMO (Fear Of Missing Out) e inseguono il prezzo, entrando in posizioni poco vantaggiose. Questo aumenta notevolmente il rischio, rendendo difficile la gestione dello stop-loss e riducendo il potenziale profitto.

Con questo è tutto una grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

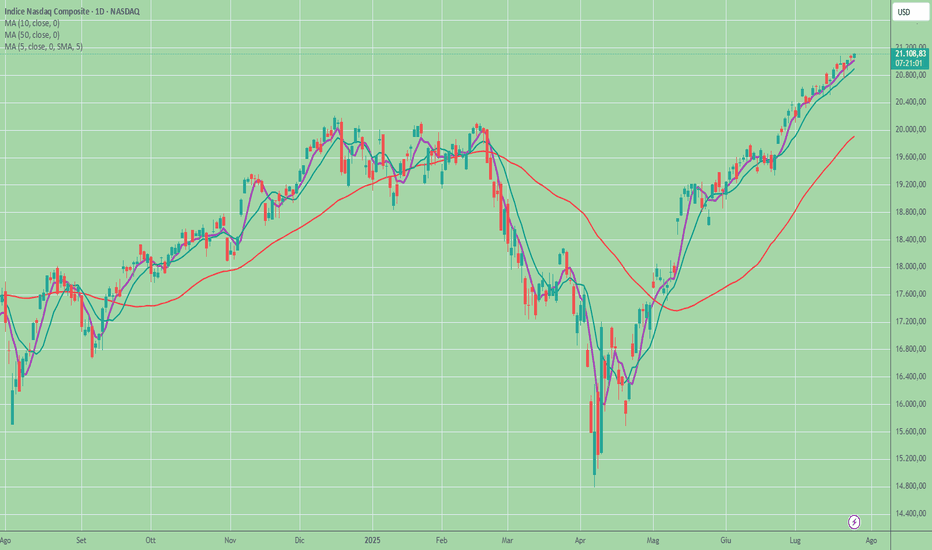

Un'altra chiusura tecnica mensile per il mercato azionario! 1) Lezioni dalla chiusura tecnica mensile per il medio-lungo termine

È mercoledì 30 aprile, la fine del mese borsistico con un'altra chiusura tecnica mensile questa sera. Aprile è stato un mese molto volatile, con uno shock ribassista all'inizio del mese sullo sfondo della guerra commerciale, seguito da una ripresa rialzista quando è arrivato il momento della diplomazia commerciale tra gli Stati Uniti e i loro principali partner commerciali.

Nell'analisi tecnica, è il timeframe mensile che ci permette di proiettare la tendenza di fondo, ossia l'andamento del mercato nel medio-lungo periodo.

Prenderemo quindi una decisione sul grafico mensile, che sarà fissata definitivamente alla chiusura della sessione di trading di mercoledì 30 aprile. I mercati presi in esame sono due: l'indice S&P 500 e le azioni APPLE, la più grande capitalizzazione di mercato al mondo.

2) Mercati azionari: i supporti (di lungo periodo) dell'orizzonte temporale mensile sono conservati

L'S&P500 è sceso del 21% tra il suo massimo storico di febbraio e il punto di minimo dello shock ribassista di inizio aprile. Ora abbiamo la chiusura tecnica di aprile e il grafico sottostante la mostra utilizzando candele giapponesi mensili, integrate dagli indicatori tecnici RSI e LMACD.

Per quanto riguarda la price action, l'aspetto principale è stato preservato: la linea di tendenza rialzista che unisce tutti i minimi dalla crisi sanitaria è stata difesa e funge ancora da supporto per la tendenza rialzista di fondo del mercato.

In termini di sistema ichimoku, anche il Kijun-sen è stato preservato, così come il vecchio record del 2021, il supporto orizzontale a 4808 punti. Finché l'S&P 500 rimane al di sopra della combinazione di questi tre supporti, il momentum a lungo termine rimane rialzista.

D'altra parte, ci sono avvertimenti di esaurimento del trend in termini di momentum del mercato, rappresentati in basso dagli indicatori tecnici RSI e LMACD. È quindi probabile che la volatilità rimanga a un livello relativamente alto, anche se il picco del VIX è probabilmente alle nostre spalle.

3) APPLE, il messaggio tecnico del titolo con la maggiore capitalizzazione di mercato al mondo

L'analisi tecnica applicata agli indici di borsa è il primo passo per farsi un'opinione sulla tendenza di fondo. Ma non dimentichiamo che un indice di borsa esiste solo perché ci sono delle azioni al suo interno. L'S&P 500 è considerato l'indice di riferimento della finanza statunitense e nel suo calcolo il peso dei titoli dei “magnifici 7” è dominante. Ciò è particolarmente vero per Apple, la più grande capitalizzazione di mercato al mondo sul mercato azionario internazionale. La sua capitalizzazione di mercato supera i 3.000 miliardi di dollari, seconda solo all'oro con 2.000 miliardi di dollari.

È quindi interessante notare che la nuova chiusura tecnica mensile del titolo APPLE evidenzia la conservazione di un canale rialzista di lungo periodo.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Le Azioni Rimbalzano: Fed e Utili del Mag 7 in Arrivo.Le Azioni Rimbalzano: Fed e Utili del Mag 7 in Arrivo.

di Marco Bernasconi - 29 Gennaio 2025**

A Wall Street si dice:

"La diversificazione è importante, ma non esagerare. Investire troppo in troppe cose può diluire i tuoi risultati."

— Warren Buffett

La mia opinione ed il mio punto sul mercato oggi

Le Azioni Rimbalzano: Fed e Utili del Mag 7 in Arrivo

Il Mercato si Stabilizza Dopo le Turbolenze sull’AI

I timori di mercato legati alle azioni dell'intelligenza artificiale si sono temporaneamente attenuati nella sessione di lunedì, con molti titoli che hanno recuperato terreno dopo il forte calo iniziale causato dalle novità su DeepSeek. Questo rimbalzo è un segnale positivo in vista della pubblicazione dei principali report trimestrali di alcuni membri del Mag 7 questa settimana, tra cui Apple, Tesla, Meta Platforms e Microsoft.

Nonostante il difficile inizio di settimana, la notizia di DeepSeek sembra essere arrivata in un momento favorevole, poiché nelle prossime pubblicazioni trimestrali dei grandi colossi tecnologici, specialmente Microsoft e Meta Platforms, ci aspettiamo di sentire ulteriori aggiornamenti su questa evoluzione.

Tuttavia, per comprendere appieno l'impatto di questi sviluppi, sarà necessario attendere il report di Nvidia a fine febbraio. Nel frattempo, proprio Nvidia ha registrato un forte rimbalzo nella sessione di martedì, in netto contrasto con il pesante ribasso di lunedì.

I Mercati in Ripresa

Martedì, i principali indici azionari hanno chiuso in rialzo:

- Dow Jones: +0,3%

- Nasdaq: +2%

- S&P 500: +1%

Il rally è stato guidato principalmente dai settori tecnologico, beni di consumo discrezionali e servizi di comunicazione. Al contrario, i settori beni di prima necessità, utility e immobiliare hanno subito le maggiori pressioni.

Inoltre, la riunione della Federal Reserve (FOMC) è ormai imminente, anche se, per il momento, questa notizia è passata in secondo piano rispetto all'entusiasmo suscitato dalle novità sull'intelligenza artificiale.

Recupero del Nasdaq e il Ritorno di Nvidia

Nonostante la debolezza iniziale dei titoli semiconduttori, le azioni sono riuscite a recuperare terreno martedì. Il Nasdaq, trainato da Apple, Meta e i titoli software, ha recuperato buona parte delle perdite subite lunedì.

I principali indici hanno registrato i seguenti guadagni:

- S&P 500: +0,92%

- Nasdaq: +1,59%

Particolarmente impressionante è stata Nvidia, che ha testato i minimi di lunedì per poi rimbalzare con un +6% nella sola giornata di martedì.

I Titoli Software in Forza

Dall’apertura di lunedì, alcuni titoli software hanno mostrato una notevole forza. Tra quelli più interessanti:

- Salesforce (CRM)

- MongoDB (MDB)

- Datadog (DDOG)

- GitLab (GTLB)

- Okta (OKTA)

In particolare, CrowdStrike ha raggiunto nuovi massimi storici martedì. Anche nel gruppo Mag 7, Apple, Meta e Microsoft hanno registrato una crescita significativa.

Analisi Tecnica e Livelli Chiave

Gli ultimi due giorni sono stati estremamente volatili, tra le notizie su DeepSeek e la correzione di Nvidia (NVDA).

Osservando i grafici dell’S&P 500 (SPX), vediamo che:

- I minimi di lunedì hanno trovato supporto sulla media mobile a 21 giorni.

- Dopo aver toccato i massimi storici la scorsa settimana, il mercato ha subito una brusca correzione, seguita da un rimbalzo significativo.

- Martedì, l’indice ha raggiunto la resistenza del 61,8% di Fibonacci, misurata dal massimo di venerdì al minimo di lunedì.

Cosa aspettarsi ora?

- Se i rialzisti riusciranno a superare il livello di Fibonacci e a chiudere il gap a 6100, l’obiettivo successivo sarà 6225 SPX.

- Se i ribassisti manterranno la pressione, potremmo vedere un ritorno verso i 5925 punti.

Per ora, i rialzisti sembrano avere il controllo, anche grazie al fatto che Nvidia è rimbalzata sopra la media mobile a 200 giorni.

FOMC e Utili in Arrivo

I prossimi due giorni saranno cruciali:

- La Federal Reserve (FOMC) annuncerà le sue decisioni di politica monetaria.

- Apple, Microsoft, Tesla e Meta pubblicheranno i loro report sugli utili.

Questi eventi potrebbero aumentare la volatilità nel breve termine, influenzando il sentiment del mercato.

In Sintesi

- Bel rimbalzo dopo le vendite aggressive di lunedì.

- La narrativa rialzista sostiene che DeepSeek potrebbe essere un catalizzatore positivo per il settore tecnologico.

- Attenzione ai report sugli utili dei big tech come Microsoft, Tesla e Meta.

Oggi si terrà la riunione del FOMC, e non ci aspettiamo particolari sorprese. Tuttavia, i mercati resteranno in attesa degli utili delle grandi aziende tecnologiche, che potrebbero determinare la direzione del mercato nei prossimi giorni.

Conclusione

Con un mercato così volatile, le prossime 48 ore saranno fondamentali per determinare le tendenze a breve termine. Riusciranno i rialzisti a mantenere il controllo? O assisteremo a nuove vendite?

Resta aggiornato e monitora da vicino i movimenti dei titoli tech.

Rubrica "Selezione di Titoli Vincenti"

In questa sezione della mia analisi, vorrei mettere in evidenza alcuni titoli interessanti che ritengo possano catturare l'attenzione dei miei lettori.

Oggi propongo alla vostra attenzione: NVIDIA CORP (NVDA).

Continuate a seguirmi per ulteriori aggiornamenti e analisi di mercato. La conoscenza e la strategia sono le chiavi per il successo nel mondo degli investimenti.

Seguimi su per vedere ogni giorno quali titoli scelgo e quelli sui quali entro.

- Prova gratuitamente il mio servizio.

- Contattami per maggiori informazioni.

Restate aggiornati per ulteriori sviluppi e analisi dettagliate.

Cordiali saluti,

Marco Bernasconi Trading.

Reazione Positiva dopo le Decisioni della Federal Reserve.A Wall Street si dice:

"Le tue abitudini determineranno il tuo futuro finanziario. Sviluppa abitudini di risparmio e investimento solide fin da giovane." Warren Buffet

La mia opinione ed il mio punto sul mercato oggi.

Cari lettori di Marco Bernasconi Trading,

Vi aggiorniamo sulla recente performance del mercato:

Dopo la giornata altalenante di ieri, che ha segnato l'inizio del nuovo mese, il mercato è tornato in territorio positivo nella sessione di ieri. I venditori iniziali non sono riusciti a frenare l'ottimismo dei rialzisti, con i principali indici in costante crescita in previsione di ulteriori risultati sugli utili trimestrali.

Il NASDAQ è stato il vero protagonista della giornata (+1,5%), grazie ai risultati trimestrali di Apple (AAPL) che hanno suscitato grande interesse. Il gigante tecnologico ha riportato un utile per azione di 1,53 dollari e vendite per 90,8 miliardi di dollari, annunciando anche un massiccio programma di riacquisto azionario da 110 miliardi di dollari. Le azioni sono salite del 7% dopo la chiusura del mercato.

Un lieve rimbalzo dei titoli focalizzati sull'intelligenza artificiale, come Super Micro Computer (SMCI +1,3%), Advanced Micro Devices (AMD +1,3%) e NVIDIA (NVDA +3,3%), ha contribuito alla positività, con NVIDIA che rimane l'unico membro del "Mag 7" che deve ancora presentare i risultati (il 22 maggio).

L'S&P e il Dow hanno registrato un rialzo quasi dell'1%, in linea tra loro. Oltre alle eccellenti performance nel settore tecnologico, anche i settori dei beni di consumo discrezionali e di prima necessità hanno registrato un notevole aumento, mentre il settore sanitario è stato leggermente in ritardo. Nonostante la dominanza della Fed nei titoli di mercato, l'azione dei prezzi di ieri dopo la decisione è stata un segnale positivo.

Per quanto riguarda le altre notizie, gli investitori sono in attesa del rapporto sulla situazione occupazionale di oggi, che fornirà ulteriori dettagli sullo stato attuale di un mercato del lavoro che è rimasto costantemente attivo durante il ciclo di rialzo dei tassi della Fed. Negli ultimi dodici mesi, abbiamo assistito a un aumento medio mensile di 231.000 posti di lavoro, con le stampe di marzo che hanno superato notevolmente le aspettative, totalizzando 303.000 nuovi posti di lavoro.

Azioni in rialzo dopo la digestione del FOMC

Dopo la giornata altalenante di ieri, caratterizzata da incertezze, le azioni hanno registrato una crescita significativa, una volta assorbita l'atteggiamento accomodante del FOMC.

Nonostante l'S&P non abbia raggiunto i massimi di ieri, la giornata è stata costruttiva per i rialzisti, con un particolare slancio dovuto agli ottimi risultati trimestrali di Apple, annunciati dopo la chiusura del mercato.

L'S&P è salito dello 0,91%, mentre il Nasdaq ha guadagnato l'1,29%.

Gli orsi non riescono a respingere i tori

Questa mattina sembrava che ci fossero problemi nel mercato, con l'azione dei prezzi che sembrava potesse portare a nuovi minimi settimanali. Tuttavia, nonostante un calo iniziale dell'SPX, i rialzisti hanno preso il controllo, spingendo gradualmente il mercato al rialzo durante la giornata.

Anche se non è stato possibile superare i massimi dopo la decisione della Fed, è stata comunque una vittoria importante per i sostenitori del trend rialzista.

Rubrica "Selezione di Titoli Vincenti".

In questa sezione della mia analisi, vorrei mettere in evidenza alcuni titoli interessanti che ritengo possano catturare l'attenzione dei miei lettori. So che chi consulta le mie analisi è costantemente alla ricerca del titolo giusto, e quelli che condividerò in questa sezione sono sicuramente delle valide opzioni.

Tuttavia, è essenziale sottolineare che semplicemente leggere i nomi dei titoli e procedere all'acquisto senza una strategia ben definita può essere rischioso. Anche se fornirò indicazioni di grande valore, la corretta implementazione di una strategia è fondamentale per garantire che l'acquisto sia efficace e non comporti perdite o risultati controproducenti.

Quindi, tenendo presente questo importante consiglio, ecco i titoli che presento oggi in questa nuova rubrica.

“Selezione di Titoli Vincenti"

Restate sintonizzati per ulteriori dettagli sui titoli interessanti da considerare:

Turning Point Brands (TPB)

Continuate a seguirmi per ulteriori aggiornamenti e analisi di mercato. La conoscenza e la strategia sono le chiavi per il successo nel mondo degli investimenti.

Rubrica "L'angolo di Warren Buffet conosciuto come l'oracolo di Omaha"

Considerando il contesto attuale del mercato e l'atteggiamento leggermente accomodante della Fed, voglio portare alla vostra attenzione tre nuovi titoli motivati da solide opportunità di crescita:

1. RH: Dopo i solidi utili di RH-Wayfair questa mattina, il titolo è salito del 15%.

2. VRT: Siamo ottimisti su Vertiv e crediamo che il suo grafico suggerisca un potenziale di crescita significativo.

3. NWL: Nonostante sia considerato un titolo "noioso", NWL ha registrato un buon trimestre e sembra aver migliorato i suoi fondamentali. Dopo un aumento del 20% a seguito degli utili, stiamo monitorando da vicino un'eventuale rottura della media mobile a 200 giorni.

Apple e tonnellate di guadagni fuori orario

Dopo l'annuncio dei risultati trimestrali di Apple, il titolo ha registrato un aumento del 7,5% nelle negoziazioni post-mercato. L'aumento del dividendo e il programma di riacquisto azionario da 110 miliardi di dollari hanno suscitato entusiasmo, il che dovrebbe avere un impatto positivo sugli indici di domani e in particolare sul Nasdaq.

Continuate a seguirci per ulteriori aggiornamenti sul mercato.

Cordiali saluti,

Marco Bernasconi Trading.

WisdomTree - Tactical Daily Update - 05.03.2024 La “tech” resiste e si risveglia anche in Asia ed in Cina.

Wall Street fa una pausa, consolidando i massimi storici.

Magic moment delle cryptovalute: Bitcoin ad un passo dal record storico.

Pechino prevede +5% di crescita del Pil nel 2024: target ambizioso.

Ieri, 4 marzo, i listini azionari europei hanno chiuso senza variazioni di rilevo, con l’umore degli investitori che resta costruttivo, ma molto sensibile ai dati macro, specie a quelli sull’inflazione Usa ed Europea ed al parallelo auspicato, cambio di rotta delle banche centrali verso una politica monetaria piu’ accomodante.

Cruciali, pertanto, sia l’audizione al Congresso di Jerome Powell, Chaiman della Federal Reserve (FED-Banca centrale Usa) di mercoledì 6, che quella del board dell’EBC (BCE- Banca centrale Europea) di giovedì 7.

Leggermente positive, +0,3%, sia Parigi che Amsterdam, con le azioni dei semiconduttori in bella evidenza: negative, senza sconquassi le altre maggiori piazze finanziarie: Londra -0,5%, Milano -0,3%, Francoforte e Madrid -0,1%.

A Wall Street hanno prevalso le prese di profitto (“profit taking”): Dow Jones -0,3%, S&P -0,1%, Nasdaq -0,4%, comunque attorno ai massimi storici raggiunti la scorsa settimana dopo un memorabile rally che dura da quasi 4 mesi.

Apple ha perso -2,5%, dopo che l'Antitrust dell'Unione Europea le ha comminato una sanzione record di 1,8 miliardi di Euro per aver violato le regole sulla concorrenza nella sua offerta di streaming musicale. Apple avrebbe impedito agli sviluppatori di app di informare i possessori di iPhone e iPad circa possibili e piu’ economiche modalita’ alternative ad Apple Music.

Il caso “Apple” non altera la percezione positiva dei mercati verso la tecnologia, che ora “corre” anche in Asia, compresa la Cina, che ha appena avviato il Congresso Nazionale del Popolo. Lou Qinjian, portavoce del Congresso ha subito affermato che “la Cina ha una solida fiducia sul rimbalzo dell'economia nel corso del 2024".

L'Opec+ (cartello dei 13 maggiori esportatori di greggio) ha deciso di estendere fino a giugno i tagli alla produzione, una mossa decisa per sostenere il mercato, ma gia’ incorporata nei prezzi, che infatti non hanno avuto reazioni particolari dopo l’annuncio: il WTI ha perso ieri -0,4% a 79,6 Dollari/barile, segno che gli operatori temono un indobolimento della domanda.

Stamane la notizia piu’ importante viene ancora da Pechino: il Parlamento ha ufficializzato l'obiettivo di crescita del GDP (Prodotto interno lordo) 2024 "attorno a +5%", come nel 2023: un target che "non sara' facile da raggiungere", ha sottolineato il Premier Li Qiang.

Al di’ la’ dei target governativi, stanno crescendo le attese per il varo di un vero programma di rilancio economico da parte di Pechino, un “bazooka” che possa restituire restituire fiducia a famiglie, imprese e Borse locali, ancora minacciata dalla persistente crisi del mercato immobiliare e dalla incombente deflazione.

L’obbiettivo di crescita 2024 e’ sfidante, anche perche’ il +5% va realizzato su un 2023 che non e’ stato brillantisimo, ma neppure tanto debole, avendo fondamentalmente centrato il target anche in virtu’ dell’effetto di confronto piu’ agevole con un 2022 ancora fortemente impattato dalle restrizioni “Covid”.

Oggi, 5 marzo, le Borse asiatiche consolidano i recenti recuperi: Tokyo ha chiuso a -0,03%, vicinissima ai recenti record, ma Hong Kong ha perso -2,4%, Seoul -0,9%, e Shanghai e Shenzhen sono rimaste “quasi ferme”.

Le Borse europee aprono deboli, in media -0,3% (ore 11.30 CET), non trovando spunti incoraggianti nei dati PMI europei, che continuano a descrivere una congiuntura economica stagnante.

Negli Stati Uniti si consumera’ il giorno del "Super Tuesday" delle elezioni primarie in 15 Stati americani, che prelude alle nomination, e principalmente al possibile 2’ mandato da Presidente per Donald Trump: anche perche’ la Corte Suprema Americana si è espressa contro la decisione della Corte Suprema del Colorado che aveva escluso Trump dalle primarie in quello Stato.

Il prezzo del petrolio torna a calare: quello del Wti (West Texas Intermediate) perde -0,7% a 78,2 Dollari/barile (ore 10.00 CET), mentre resta depresso quello del metano europeo che, sulla piattaforma di trading TTF di Amsterdam, staziona attorno a 36,8 Euro per megawattora.

Sul comparto valutario, l'Euro e’ stabile, permanendo sopra 1,084 Dollari, mentre si rafforza contro lo Yen giapponese a 163,2, da 162,6 di ieri: la debolezza della moneta nipponica e’ evidente anche nel rapporto Dollaro/Yen, sopra 150,5. (ore 11.00 CET).

Nuovo balzo in avanti delle cryptovalute, con Bitcoin che ieri ha superato i 67.000 Dollari, poco lontano dal record storico di 68.982 raggiunto a novembre 2021. Bene anche Ethereum, stamane protagonista di un balzo del +6,6% a 3.721 Dollari (ore 12.00 CET).

I future su Wall Street indicano riaperture pomeridiane in leve flessione rispetto alle chiusure di ieri sera: in media -0,2% per tutti e 3 gli indici principali.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Analisi titolo Ferrari: La correlazione che non ti aspetti!Divergenza dal settore automobilistico

Dall'ingresso in borsa, Ferrari ha mostrato una prestazione eccezionale, distinguendosi dal trend del settore automobilistico europeo. Mentre l'indice Stoxx 600 Automotive (rappresentante le aziende del settore auto più grandi d’europa) ha evidenziato una performance più contenuta, Ferrari ha registrato una crescita esponenziale. Questo distacco sottolinea come Ferrari non si conformi al classico profilo del settore auto, ma segua logiche di mercato differenti.

Affinità con il settore del lusso

Curiosamente, l'andamento del titolo Ferrari ha ricalcato quello delle icone del settore luxury, quasi specchiando le performance di colossi come Apple nel tech e Hermes nella moda. Questa similitudine riflette l'appartenenza di Ferrari a un segmento di mercato di alta gamma, orientato non solo all'automotive ma al lusso più esteso.

La crescita di Ferrari è giustificata dal suo posizionamento unico nel panorama industriale. Più che una semplice casa automobilistica, Ferrari rappresenta un vero e proprio simbolo del lusso, mirando a un pubblico che valuta non solo la qualità del prodotto ma anche l'esclusività e l'immagine del brand.

Riconoscimento dell'unicità del brand

La correlazione con Apple, in particolare, è emblematica. Entrambe le aziende si rivolgono a clienti che non cercano un semplice dispositivo o veicolo, ma un'esperienza distintiva che combina prestazioni, design e prestigio.

Ferrari e Apple condividono una filosofia simile, puntando su innovazione e un design che trasmette status ed esclusività, fattori che si traducono in una solida crescita sul mercato azionario. Inoltre, nel panorama azionario, queste aziende sono trattate in modo sorprendentemente simile, riflettendo una valutazione che va oltre i loro ambiti di produzione originari.

Il mercato sembra riconoscere entrambe come rappresentanti del settore del lusso, attribuendo loro un valore che incorpora il prestigio del marchio, l'innovazione e un'esclusività che trascende i prodotti fisici che offrono. Questo parallelismo nel trattamento azionario sottolinea come l'identità di un brand e la sua percezione nel mercato possano influenzare in modo significativo la valutazione degli investitori.

Dinamiche borsistiche trasversali

Le logiche borsistiche che legano titoli di settori apparentemente diversi sono più che diffuse nel mercato azionario. Spesso, azioni che sembrano appartenere a mercati differenti sono in realtà mosse dalle stesse forze sottostanti. Questo fenomeno si osserva nella tendenza del mercato a valutare aziende come Ferrari e Apple con metriche simili.

Comprendere queste dinamiche è fondamentale per chi cerca di arricchire il proprio portafoglio d'investimento, attuando strategie di diversificazione più sofisticate che possano stabilizzare il portafoglio.

Mercati vicini ai minimi? Ecco un indice di sentiment: HDV/NDXLa fine del periodo di avversione al rischio che ha caratterizzato i mercati finanziari dal luglio 2023 potrebbe avvenire quando l’indice HDV/NDX, illustrato nel grafico seguente, inizierà nuovamente una tendenza al ribasso.

L’indice di sentiment. Grafico giornaliero

Buongiorno a tutti. L’obiettivo dell’analisi di oggi è di fornirvi un indice di sentiment che può aiutarvi a valutare il livello di rischio attualmente presente sul mercato e a prendere decisioni di trading più consapevoli. Questo indice è particolarmente importante poiché le decisioni di acquisto o vendita degli investitori sono basate sulla loro propensione al rischio. L’analisi si concentrerà su:

• L’indice di sentiment HDV/NDX

• Le società in growth e quelle che offrono alti dividendi

• Il PUT/CALL ratio sulle azioni e il VIX

• Apple

La prima parte dell’analisi sarà più teorica, mentre la parte finale sarà più pratica. Detto questo, vi auguro una buona lettura!

1. I COMPONENTI DELL’INDICE HDV/NDX

Cominciamo la descrizione dell’indice di sentiment analizzando i suoi componenti.

• HDV, che si trova al numeratore dell’indice di forza, rappresenta l’iShares Core High Dividend ETF. Questo ha lo scopo di replicare un indice di titoli statunitensi che offrono dividendi relativamente alti.

Questo è illustrato nel grafico seguente:

Ishares Core High Dividend ETF. Grafico settimanale

Le due figure successive mostrano le principali partecipazioni dell’ETF e la distribuzione settoriale:

Le prime 10 partecipazioni di HDV. Fonte: iShares

La ponderazione settoriale di HDV. Fonte: iShares

• NDX, che si trova al denominatore dell’indice di forza, rappresenta il Nasdaq 100, l’indice delle principali 100 società growth-tech

2. HDV/NDX COME INDICE DI SENTIMENT

Dato che HDV/NDX è un rapporto, ciò implica che:

• Se HDV dimostra una forza maggiore rispetto a NDX, l’indice tenderà a salire

• Se HDV mostra una debolezza maggiore rispetto a NDX, l’indice tenderà a scendere

Il grafico seguente aiuta a comprendere le dinamiche che influenzano il trend dell’indice:

• Quando il mercato è propenso al rischio, l’indice della paura dell’S&P500 (il VIX) tende a diminuire e NDX supera HDV in termini di performance

• Al contrario, quando gli investitori sono avversi al rischio, il VIX aumenta e HDV sovraperforma NDX

La correlazione principalmente positiva tra VIX e HDV/NDX dal 2017 ad oggi. Grafico giornaliero

Perché, quando il mercato è propenso al rischio, concentra i suoi acquisti principalmente su società tech/growth mentre quando è in fase di avversione al rischio, su società che pagano alti dividendi? La risposta è semplice:

• Le società tech/growth sono quelle che promettono un potenziale di crescita futura, investendo gran parte delle loro risorse in ricerca e sviluppo per sviluppare nuovi progetti e tecnologie (si pensi a Meta e al Metaverso). Queste società potrebbero non generare forti profitti nel presente, ma grazie ai loro investimenti, potrebbero farlo nel lungo termine. In altre parole, acquistare una società in crescita oggi significa scommettere sul suo potenziale futuro. Questo comporta un livello di rischio medio-alto: riusciranno queste società a realizzare il loro potenziale? Ecco perché, quando gli investitori sono più “tranquilli”, tendono a scommettere su progetti futuri.

• D’altra parte, le società che offrono alti dividendi sono quelle già consolidate e in grado di generare forti profitti nel presente; per questo motivo, presentano un grado di rischio e volatilità relativamente bassi. Il fatto che offrano alti dividendi è la conferma della loro capacità di generare forti profitti: il dividendo è infatti una parte dell’utile societario distribuito agli azionisti. Quindi, quando gli investitori hanno una visione più cupa, tendono ad acquistare “progetti attuali”, capaci di fornire tutte le garanzie del caso e di pagare…lauti dividendi!

Una conferma della funzionalità di HDV/NDX come indice di sentiment deriva dalla sua correlazione positiva con il PUT/CALL ratio sulle azioni, osservabile nella figura successiva:

La correlazione positiva tra PUT/CALL ratio sulle azioni e HDV/NDX. Grafico giornaliero

Quando gli speculatori prevedono un mercato in ribasso, tendono ad acquistare opzioni PUT e le società che offrono alti dividendi tendono a superare in termini di performance quelle in crescita; in caso opposto, è vero il contrario.

Ho discusso in dettaglio il rapporto PUT/CALL sugli indici e sulle azioni in un’analisi che ho pubblicato di recente. Vi invito a cliccare sul link seguente se desiderate approfondire l’argomento.

3. COME UTILIZZARE L’INDICE DI SENTIMENT HDV/NDX DAL PUNTO DI VISTA OPERATIVO

Come si può utilizzare l’indice HDV/NDX in un contesto operativo? Potrebbe essere impiegato come indicatore.

Prendiamo in considerazione l’indice dall’inizio dell’anno: dal 6 gennaio al 18 luglio, il panorama finanziario è stato dominato da una forte propensione al rischio, mentre dal 18 luglio ad oggi, il contesto è piuttosto incerto.

Le diverse propensioni al rischio dall’inizio dell’anno (HDV/NDX). Grafico giornaliero

Per questo motivo, nel primo e secondo trimestre del 2023, si sarebbero potute ricercare opportunità long su titoli growth come Apple, che infatti ha registrato ottime performance nello stesso periodo, come illustrato nel grafico successivo.

Le forti prestazioni di Apple in Q1 e Q2 2023. Grafico giornaliero

Oggi, personalmente, non cercherei dei long sullo stesso titolo per un motivo: c’è una prevalente avversione al rischio che sta spingendo il prezzo della società verso il basso. Questo è evidenziato nel grafico seguente.

Le deboli prestazioni di Apple in fasi di mercato incerte. Grafico giornaliero

In ottica long, aspetterei prima un breakout ribassista del canale di lateralizzazione dell’indice per indicare un nuovo contesto di propensione al rischio. Successivamente, cercherei conferme rialziste sul titolo, come un breakout della trendline dinamica ribassista con un successivo re-test, come mostrato nel grafico successivo.

Ipotesi operativa. Grafico giornaliero

A quel punto, potrei impostare un’operazione in acquisto.

Più l’indice HDV/NDX scende, più Apple, data la sua correlazione negativa e la sua natura di crescita, dovrebbe avere buone performance.

Se avete dubbi o domande, non esitate a commentare. A presto!

Il mercato come frattale Sp500 cosa sta facendo? Di solito pubblico solo il report settimanale e poi quotidianamente lo aggiorno con quello che succede durante la settimana.

Questa volta pero ho deciso di pubblicare una nuova idea collegata all' ultimo report fatto perchè è molto importante didatticamente e spero che diffondendo queste cose sempre più persone possano iniziare a leggere il mercato in un modo diverso...

Ciao buongiorno,

oggi notizie ancora importanti con i No Farm Pay Roll e Tasso di disoccupazione Usa.

Ieri le trimestrali di Apple e Amazon sono andate a mio avviso bene ma non del tutto o perlomeno qualche elemento da interpretare c’è stato.

Ossia il margine lordo societario è cresciuto sopra le attese ma il fatturato ha visto un ribilanciamento delle entrate che sono state salvate da un forte aumento delle entrate per servizi a fronte di un calo di vendite per iphone, ipad, mac, ecc…. praticamente su tutto.

Ma il margine lordo come abbiamo visto è aumentato (non ho approfondito l’ analisi dei dati, ma sono solo mie supposizioni sulla base delle mie esperienze di analisi che facevo nel passato quando mi dedicavo a questo in modo molto molto più approfondito) grazie probabilmente ad una ottimizzazione della gestione e ad una riduzione del personale che Apple aveva già iniziato mesi fa, che se da una parte fa intravedere un calo nella risposta del mercato dall’ altro esalta la capacità di una società fortemente strutturata che è stata capace di affrontare con grandi capacità una situazione difficile anticipandola invece di subirla e che pertanto lascia ancora inalterata al momento la sua capacità futura di “aggressione” di nuove quote di mercato.

Altra nota particolare è che Apple non si è sbilanciata per il futuro.

Amazon invece è andata molto bene con entrate in forte aumento.

Rispetto alla mia posizione short su sp che avevo a mercato ieri ho preferito prudentemente chiuderla in leggero profitto perché era tornata sopra i 4500 …..

… mi spiego meglio: