Accordo USA-UE: vantaggi sbilanciati e reazioni dei mercatiUN ACCORDO CHE FAVORISCE GLI USA

Wall Street, ieri, ha mantenuto un tono positivo: l’S&P 500 ha chiuso appena sopra lo 0,1%, segnando comunque l’ennesimo record storico. Il Nasdaq ha guadagnato lo 0,4%, mentre il Dow Jones ha oscillato intorno allo zero.

Dopo un inizio caratterizzato da ottimismo, l'entusiasmo iniziale per l’accordo commerciale tra Stati Uniti e Unione Europea ha iniziato a scemare, poiché è emerso che i termini dell’intesa sono tutt’altro che vantaggiosi per l’UE. Le esportazioni europee verso gli Stati Uniti saranno soggette a dazi del 15%, la metà del 30% inizialmente minacciato dal presidente Trump, ma accompagnati da una serie di obblighi che appaiono penalizzanti per il Vecchio Continente.

Sul fronte dei singoli titoli, il settore energetico è stato di gran lunga il migliore, con Exxon Mobil in rialzo dell’1,2% e Chevron dello 0,8%. Anche i titoli della difesa e del gas naturale liquefatto hanno registrato rialzi, tra cui Lockheed Martin (+1,5%) e GE Aerospace (+0,5%). Al contrario, il comparto dei materiali ha registrato la perdita maggiore.

Nel frattempo, gli investitori si stanno preparando per la settimana di utili più intensa della stagione, con Microsoft, Apple, Amazon e Meta pronte a pubblicare i risultati trimestrali. Saranno inoltre al centro dell’attenzione la decisione di politica monetaria della Fed e i dati chiave sul mercato del lavoro.

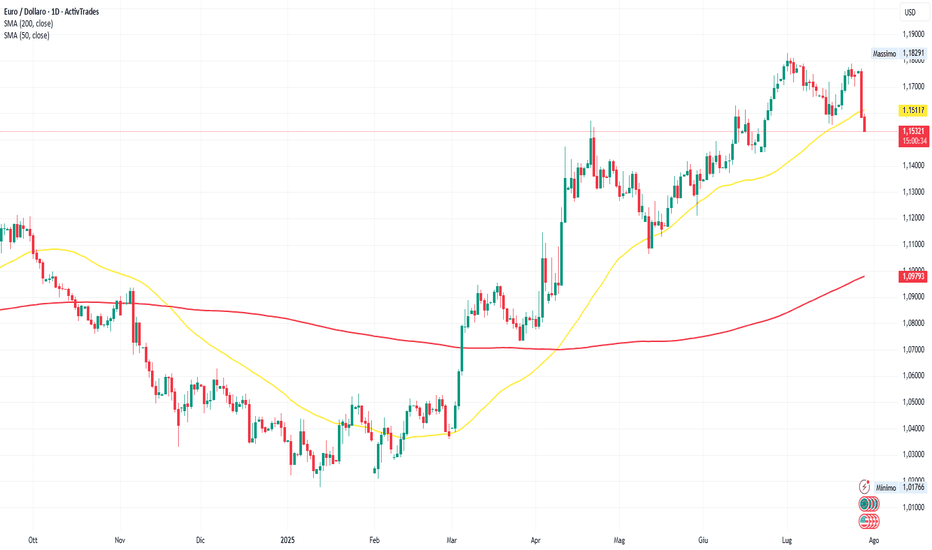

EURO, INIZIA LA DISCESA?

Lunedì l’indice del dollaro statunitense è salito a 98,3, il livello più alto in quasi una settimana, sostenuto dalla crescente consapevolezza che l’accordo tra UE e USA non è così favorevole come inizialmente lasciato intendere.

Ciò che è emerso è che l’Europa dovrà affrontare una tariffa del 15%, accompagnata dall’obbligo di acquistare 750 miliardi di dollari di gas liquefatto, investire 600 miliardi di dollari negli Stati Uniti e acquistare un vasto ammontare di armamenti americani. La tariffa su alluminio e acciaio resta al 50%. Sono previste tariffe separate, da concordare entro due o tre settimane, su semiconduttori e farmaceutica. Inoltre, è stato abbandonato l’accordo sulla Global Minimum Tax, già precedentemente concordato.

Non si tratta di un vero compromesso, ma di un accordo a senso unico. L’Europa ha cercato un’intesa, ma ciò che ne è uscito non può essere definito tale. Il Vecchio Continente si dimostra, purtroppo, disunito e fragile.

Sul fronte valutario, l’euro ha cominciato a perdere terreno non appena sono stati compresi i veri termini dell’accordo, scendendo per tutta la sessione e perdendo quasi 200 punti dai massimi di inizio giornata. A questo punto non si possono escludere ulteriori ribassi, con obiettivi fissati a 1,1440. Anche altre valute, come lo yen, la sterlina e in parte le valute oceaniche, hanno perso terreno contro il dollaro.

Cambierà quindi il trend di fondo dell’euro, finora profondamente rialzista, trascinando al ribasso anche le valute concorrenti? Difficile dare una risposta certa oggi, ma se i grandi investitori attualmente posizionati long sull’euro dovessero invertire la rotta, le montagne russe sarebbero assicurate.

FED IN VISTA

Va ricordato che, sul piano commerciale, l’accordo tra Cina e Stati Uniti è ancora in fase di discussione. Un’estensione dell’attuale tregua commerciale, in scadenza il 12 agosto, è ampiamente prevista.

L’attenzione del mercato si sta ora spostando sulla decisione di politica monetaria della Federal Reserve, attesa entro la fine della settimana. Non è previsto alcun taglio dei tassi, ma nei prossimi giorni saranno pubblicati diversi indicatori economici chiave che offriranno ulteriori spunti sull’andamento dell’economia statunitense. Tra questi, i dati sulla crescita del PIL, sull’occupazione non agricola, sull’inflazione PCE e l’ISM Manufacturing PMI, in un momento in cui le preoccupazioni sull’impatto economico dei dazi sembrano attenuarsi.

UK, VENDITE AL DETTAGLIO

L’indicatore mensile delle vendite al dettaglio nel Regno Unito è salito a -34 a luglio 2025, in miglioramento rispetto al minimo di 17 mesi registrato a giugno (-46). Sebbene il dato rappresenti un progresso, resta comunque al di sotto delle aspettative del mercato, fissate a -26.

L’ultima lettura indica che i volumi delle vendite al dettaglio sono diminuiti per il decimo mese consecutivo, a causa dell’aumento dei prezzi e della persistente incertezza economica che continuano a pesare sulla spesa dei consumatori. L’indicatore delle vendite previste per agosto è migliorato a -31, rispetto a -49 del mese precedente.

ORO

Martedì l’oro si è attestato intorno ai 3.310 dollari l’oncia, vicino ai minimi delle ultime tre settimane. I segnali di allentamento delle tensioni commerciali e un dollaro USA più forte hanno ridotto l’attrattiva del metallo prezioso.

Gli investitori stanno monitorando attentamente i colloqui in corso tra Stati Uniti e Cina, in attesa di una proroga di 90 giorni della scadenza del 12 agosto per la sospensione dei dazi. Questo avviene in una settimana cruciale per l’agenda commerciale del presidente Donald Trump, con una scadenza separata imminente questo venerdì per altri paesi, chiamati a raggiungere un accordo.

Sono ancora in corso colloqui con altri importanti partner commerciali, tra cui Canada e Corea del Sud. Nel frattempo, la Federal Reserve statunitense si riunirà questa settimana e si prevede che manterrà invariati i tassi di interesse, sebbene i mercati continuino a scontare un potenziale taglio a settembre. Gli investitori attendono anche una serie di dati economici statunitensi, tra cui l’indice dei prezzi PCE e il rapporto sulle buste paga non agricole.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Cerca nelle idee per "APPLE"

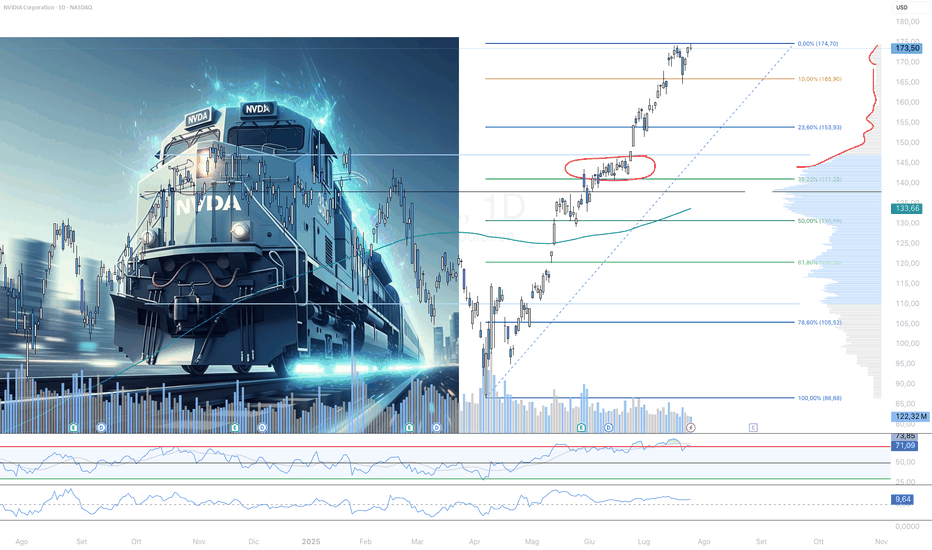

NVDA Inarrestabile vediamo chi guida la corsa e chi recupera.Buona domenica a tutti i trader, analizziamo il Mercato Azionario Americano: Un Treno in Corsa (con qualche scossone)!

Ragazzi, che settimana intensa per i mercati americani! Venerdì è stata una chiusura un po' mista, ma con diversi segnali super interessanti.

L'S&P 500 e il Nasdaq hanno continuato la loro corsa inarrestabile, toccando nuovi massimi. Questo grazie anche a risultati aziendali (come quelli di Google) che stanno dando una spinta pazzesca. Le aziende tech e quelle legate all'AI sono proprio il motore di questa fase!

Parlando di motori, NVIDIA (NVDA) è davvero impressionante, continua la sua ascesa inarrestabile. Ma non è sola: nomi come TSM, AVGO, MSFT e PLTR stanno dimostrando una forza incredibile, tenendosi saldi sui loro massimi. Sono loro i veri protagonisti di questo periodo.

Dall'altro lato, vediamo alcuni giganti che stanno cercando di reagire. Berkshire Hathaway (BRK.B) e Apple (AAPL) sono in fase di consolidamento, mentre Tesla (TSLA), pur essendo un colosso, deve ancora digerire i suoi ultimi earnings, che non sono piaciuti molto al mercato. Però Google (GOOGL), come dicevo, ha fatto davvero bene!

Cosa ci aspetta ora?

Le prossime settimane saranno cruciali! Entreremo nel vivo della stagione degli annunci societari delle aziende più capitalizzate. Questo significa che i loro risultati e soprattutto le loro previsioni future potranno davvero fare la differenza per l'andamento degli indici.

Ma c'è un altro fattore da non sottovalutare: l'applicazione dei nuovi dazi a partire dal 1° agosto. Questa è una variabile importante che potrebbe portare incertezza e influenzare i costi per molte aziende, con potenziali ripercussioni sul mercato.

Insomma, il mercato azionario americano è un po' come un treno ad alta velocità che viaggia su binari non sempre lisci. Sarà fondamentale tenere d'occhio sia i conti delle aziende che le politiche commerciali globali.

Voi cosa ne pensate? Siete ottimisti per le prossime settimane?

Con questo è tutto spero il video vi sia utile e come al solito vi abbraccio e vi saluto.

Grazie Ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

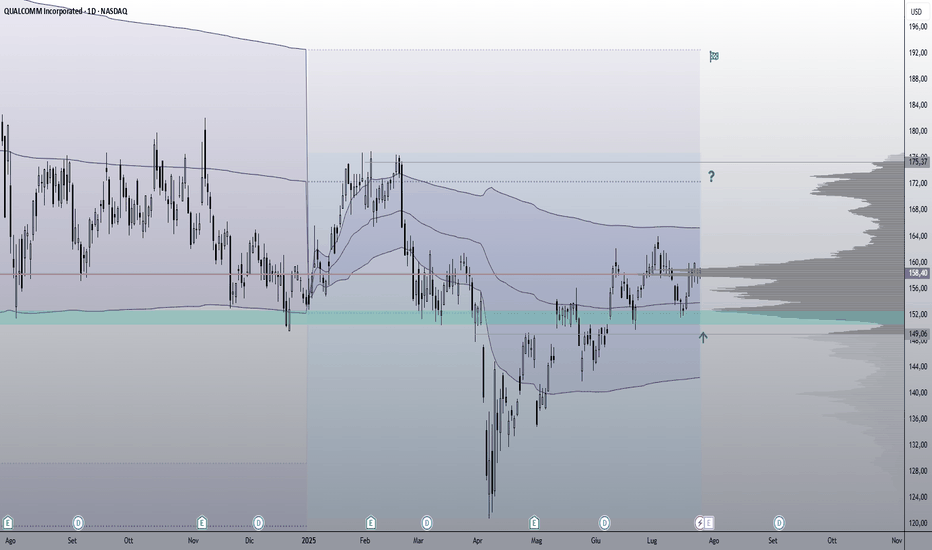

Qualcomm: Livelli chiave e OstacoliAnalisi del Weekend: Qualcomm Incorporated (QCOM) si trova in un momento strategico in vista della pubblicazione degli utili fissata per il 30 luglio 2025. Il titolo ha mostrato una performance altalenante: se da un lato il Q2 FY2025 ha registrato un utile per azione di 2,85 USD su un fatturato di 10,84 miliardi USD, superando le stime, la reazione del mercato è stata cautamente negativa.

Da un punto di vista positivo, l’azienda ha aumentato il dividendo a 0,89 USD per azione, mantenendo una solida politica di ritorno capitale, con un rendimento annuo di circa 2,3 %. Inoltre, la strategia guidata dal CEO Cristiano Amon punta all’espansione in segmenti AI‑e-driven come automotive, wearable, IoT e infrastrutture (anche tramite un nuovo centro AI ad Abu Dhabi), sostenuta da una forte attività brevettuale.

Tuttavia, gli ostacoli ci sono: la domanda su Android rimane debole, la quota di mercato è erosa dalle soluzioni proprietarie di Apple e i sussidi governativi in Cina potrebbero indebolirsi, compromettendo la domanda dei dispositivi OEM.

Dal punto di vista tecnico e volumetrico il titolo sembra stia costruendo una buona base in area 150/153$ per una possibile continuazione rialzista. Primi potenziali obiettivi in zona 170/ 175 e per finire 190$ il target più ambizioso.

Dunque, nonostante il posizionamento positivo tecnico/volumetrico, nei chip e nei segmenti emergenti, resta prudente monitorare da vicino i prossimi trimestri.

Tensioni globali e mercati stabili: focus su Wall StreetWALL STREET STABILE

Lunedì, i tre principali indici azionari degli Stati Uniti hanno oscillato intorno allo zero, a seguito dell’intensificarsi delle tensioni commerciali. Questo dopo l’annuncio del Presidente Trump, nel fine settimana, di una tariffa del 30% sulle importazioni dall’UE e dal Messico, che entrerà in vigore il 1° agosto.

Lo stesso Presidente ha inoltre minacciato tariffe del 100% alla Russia, dopo l’ennesimo vano tentativo di spingere Mosca a un cessate il fuoco nella guerra in Ucraina.

Gli operatori di Wall Street sono quindi rimasti alla finestra, in attesa dei risultati delle grandi banche e dei dati sull’inflazione. I rendimenti obbligazionari e il dollaro hanno registrato un leggero rialzo.

Il petrolio è sceso, poiché il piano di Trump per costringere la Russia a un cessate il fuoco non ha incluso nuove misure volte a ostacolare direttamente le esportazioni energetiche di Mosca.

Per quanto riguarda le tariffe verso UE e Messico, i leader di entrambi i partner commerciali si sono impegnati a proseguire i negoziati con gli Stati Uniti, nella speranza di raggiungere un accordo che possa ridurre l’aumento delle tariffe.

Nel frattempo, gli investitori si preparano ai dati sull’inflazione di oggi, relativi ai prezzi al consumo, che dovrebbero confermare una ripresa dell’inflazione, con le aziende che iniziano a trasferire i maggiori costi di importazione.

I settori salute ed energia hanno registrato le peggiori performance, mentre i servizi di comunicazione hanno sovraperformato.

Sul fronte societario, le megacap hanno mostrato andamenti contrastanti: in calo Nvidia (-0,7%), Microsoft (-0,3%), Apple (-0,7%) e Broadcom (-0,3%), mentre Meta (+0,4%) e Alphabet (+0,8%) erano in positivo. Amazon è rimasta stabile.

Tesla ha guadagnato circa il 2,1% dopo che Elon Musk ha suggerito un possibile voto degli azionisti sull’investimento in AI della società.

VALUTE

Il dollaro è rimasto in un trading range rispetto alle principali valute concorrenti, anche se durante la sessione americana si è osservata una lieve tendenza rialzista.

Manca un vero e proprio catalizzatore che possa spostare gli equilibri, ma appare evidente l’incapacità della valuta statunitense di rompere le resistenze, in un contesto di incertezza globale persistente.

Il trend ribassista potrebbe presto riprendere, con obiettivi invariati che indicano una possibile discesa di un ulteriore 5-6%.

Oggi è attesa la pubblicazione dei dati sui prezzi al consumo, il dato più rilevante della giornata, che potrebbe finalmente modificare gli equilibri.

IL PESO MESSICANO PERDE QUOTA

Il peso messicano si è indebolito oltre quota 18,70 per dollaro, toccando il minimo di luglio, dopo aver raggiunto in precedenza un massimo di quasi un anno.

La minaccia del Presidente Trump di imporre dazi del 30% sui prodotti messicani e dell’UE, in aggiunta ai dazi del 35% già previsti per il Canada, ha riacceso i timori per l’export messicano, che destina oltre l’80% della produzione verso nord.

Contemporaneamente, un dollaro più forte — sostenuto dalla domanda nelle aste dei titoli del Tesoro a 10 e 30 anni e dalle speculazioni sul mandato del Presidente della Fed Powell — ha spinto gli investitori verso la valuta statunitense, aumentando la pressione sulle valute emergenti.

A livello nazionale, i verbali della riunione di giugno della Banca del Messico hanno indicato un margine limitato per ulteriori tagli aggressivi dei tassi, dopo una riduzione complessiva di 325 punti base dall’inizio del 2024. Il consiglio preferisce ora interventi più cauti, da un quarto di punto, poiché l’inflazione resta ostinatamente sopra l’obiettivo.

INDIA, INFLAZIONE IN CALO

L’inflazione dei prezzi al consumo in India è diminuita per l’ottavo mese consecutivo, scendendo al 2,1% a giugno 2025, il livello più basso da gennaio 2019. A maggio era al 2,82%, e le aspettative di mercato erano del 2,5%.

Il calo è stato trainato da una diminuzione dell’1,06% dei prezzi alimentari, il primo calo annuale dal 2019. Anche l’inflazione nella categoria carburante e luce è scesa al 2,55% dal 2,78% del mese precedente.

Tuttavia, in altri settori la pressione sui prezzi è rimasta stabile o leggermente aumentata. Su base mensile, i prezzi al consumo sono cresciuti dello 0,62% rispetto a maggio.

PETROLIO

I future sul greggio WTI si sono mantenuti sopra i 68 dollari al barile lunedì, dopo un guadagno del 2,8% venerdì, in attesa di possibili nuove sanzioni statunitensi contro la Russia.

Il Presidente Trump ha annunciato una “dichiarazione importante” sulla Russia, alimentando speculazioni su misure che potrebbero ridurre l’offerta globale di petrolio.

Nel fine settimana, Trump ha promesso l’invio di missili Patriot in Ucraina e ha criticato Putin per il rifiuto dei colloqui di pace.

L’UE sarebbe inoltre vicina a finalizzare un nuovo pacchetto di sanzioni, che potrebbe includere un tetto massimo al prezzo del petrolio russo.

Dal lato della domanda, l’economia cinese ha mostrato resilienza, con un surplus commerciale record nel primo semestre e un aumento delle importazioni di greggio, soprattutto dall’Iran.

Tuttavia, le preoccupazioni per la crescita globale hanno limitato i rialzi del prezzo del petrolio, anche a causa dei nuovi dazi del 30% annunciati da Trump su prodotti UE e messicani.

GIAPPONE, SALGONO I RENDIMENTI

Il rendimento dei titoli di Stato giapponesi a 10 anni è salito oltre l’1,59% martedì, raggiungendo il livello più alto dal 2008.

L’aumento è legato alle aspettative di maggiore spesa pubblica in vista delle elezioni della Camera Alta del 20 luglio, con ipotesi di nuove misure di stimolo, tra cui un possibile taglio dell’imposta sui consumi.

L’aumento dei rendimenti è avvenuto nonostante la decisione del Ministero delle Finanze di ridurre le emissioni di obbligazioni a lunghissimo termine, che avrebbe dovuto spingere la domanda e quindi abbassare i rendimenti.

La BoJ resta ferma, mentre lo yen giapponese continua a muoversi in un trading range contro il dollaro.

PIL CINA

L’economia cinese è cresciuta del 5,2% su base annua nel secondo trimestre del 2025, in calo rispetto al 5,4% dei due trimestri precedenti. Si tratta del ritmo più debole dal terzo trimestre del 2024, ma leggermente superiore al consenso del mercato (5,1%).

La crescita è stata sostenuta in parte dalle misure politiche di Pechino, nel contesto di una fragile tregua commerciale.

A giugno, la produzione industriale ha accelerato inaspettatamente, raggiungendo il massimo da tre mesi, mentre il tasso di disoccupazione è rimasto al minimo da sei mesi.

Le vendite al dettaglio, invece, hanno registrato la crescita più bassa degli ultimi quattro mesi, nonostante i sussidi governativi per i prodotti elettronici.

Sul fronte commerciale, le esportazioni sono aumentate e le importazioni sono cresciute per la prima volta nel 2025. Nel primo semestre, l’economia è cresciuta del 5,3%.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Trump impone dazi su importazioni da UE e CanadaTRUMP COLPISCE MESSICO E UNIONE EUROPEA

Sabato, il presidente degli Stati Uniti, Donald Trump, ha annunciato che la sua amministrazione imporrà una tariffa del 30% sui beni provenienti dal Messico e dall'Unione Europea a 27 nazioni, a partire dal 1° agosto. La decisione prende di mira due dei principali partner commerciali di Washington, dopo settimane di tentativi per raggiungere un accordo più ampio.

L’ultima serie di lettere inviate da Trump, indirizzate alla presidente messicana Claudia Sheinbaum e alla presidente della Commissione europea Ursula von der Leyen, potrebbe avere un impatto su oltre 1.000 miliardi di dollari di importazioni annuali e aumentare il rischio di una guerra commerciale globale. Queste lettere concludono una settimana in cui più di due dozzine di Paesi hanno ricevuto comunicazioni simili, con l’annuncio di dazi statunitensi compresi tra il 20% e il 50%.

Non è chiaro quali criteri Trump abbia utilizzato per determinare i livelli tariffari, anche se potrebbe aver fatto riferimento alla tabella draconiana presentata il 2 aprile scorso. Il presidente considera le tasse sulle importazioni uno strumento efficace per rilanciare il settore manifatturiero statunitense, favorire i surplus commerciali e contrastare l’uso illegale di droghe.

Entrambi i partner hanno comunque dichiarato la disponibilità ad avviare ulteriori trattative prima della scadenza. Inizialmente, la Casa Bianca era fiduciosa di poter concludere 90 accordi in 90 giorni. Tuttavia, la complessità dei negoziati ha reso più conveniente concentrarsi su pochi accordi rilevanti, comunicando ai Paesi più piccoli o più riluttanti i dazi previsti, senza troppe consultazioni.

La partita resta aperta e ci vorranno settimane prima di osservare le reazioni dei Paesi coinvolti.

RISK ON, RISK OFF: ETERNO DILEMMA

La borsa americana ha chiuso in ribasso venerdì, dopo che il presidente Trump ha annunciato un dazio del 35% sulle importazioni canadesi e ha avvertito di un possibile aumento generalizzato dei dazi a livello globale. L’S&P 500 ha perso lo 0,3% dopo aver toccato un massimo storico il giorno precedente, interrompendo una serie positiva alimentata dall’appetito per il rischio.

La lettera inviata al Canada ha destato preoccupazione, poiché minaccia ulteriori azioni in caso di ritorsioni e accenna a misure simili contro l’Unione Europea, previste a breve. La maggior parte dei settori ha chiuso in territorio negativo, con sanità e finanza in testa alle perdite, mentre energia e beni di consumo discrezionali hanno registrato un rialzo.

Le grandi capitalizzazioni hanno mostrato andamenti contrastanti: Apple (-0,6%), Meta (-1,3%) e Broadcom (-0,4%) sono scese, mentre Microsoft (+0,4%), Tesla (+0,1%), Nvidia (+1%), Alphabet (+1,4%) e Amazon (+1,2%) hanno chiuso in rialzo.

Nel corso della settimana, l’S&P 500 e il Dow Jones hanno perso l’1,1%, mentre il Nasdaq 100 ha guadagnato lo 0,1%. La settimana entrante si preannuncia intensa, con l’inizio della stagione degli utili del secondo trimestre e la pubblicazione dei principali report sull’inflazione.

VALUTE

Sul mercato dei cambi, il dollaro mostra difficoltà nel superare le resistenze chiave nel breve periodo, mentre le valute concorrenti mantengono i supporti e sembrano pronte a ripartire al rialzo. L’EUR/USD mantiene per ora quota 1,1660 e non rompe al ribasso, a meno di aperture in gap alla riapertura dei mercati, dovute alle minacce di dazi all’Unione Europea.

Il cambio GBP/USD si trova vicino ai supporti chiave tra 1,3440 e 1,3350, complice anche la debolezza dei dati britannici della scorsa settimana, che hanno rilanciato il cross EUR/GBP verso quota 0,8690, primo obiettivo di breve termine. Il cambio USD/JPY si avvicina alle resistenze di medio termine a 148,00 e 148,50, la cui rottura potrebbe rilanciare il trend rialzista.

Le valute oceaniche restano in una fase di stallo: non salgono, ma mantengono i supporti in attesa di notizie positive dalla Cina sul fronte dei dazi con gli Stati Uniti. Il dollaro canadese si è indebolito, con il cambio USD/CAD salito verso 1,37, dopo l’annuncio di una tariffa del 35% su tutti i prodotti canadesi non appartenenti all’USMCA, con entrata in vigore il 1° agosto.

L’escalation ha riacceso le preoccupazioni sull’accesso del Canada alle esportazioni e ha aumentato l’incertezza sulla politica commerciale. Trump ha invocato i dazi di ritorsione di Ottawa e una presunta mancanza di “spirito cooperativo”, aumentando la pressione sul Canada affinché concluda un nuovo accordo prima della scadenza. I nuovi dazi si aggiungono a quelli esistenti del 50% su acciaio e alluminio, di cui il Canada è il principale fornitore degli Stati Uniti.

Tuttavia, l’economia canadese mostra segnali di ripresa. Il rapporto sul lavoro di giugno ha sorpreso positivamente, con 83.100 nuovi posti di lavoro e un tasso di disoccupazione sceso al 6,9%. Questi dati hanno ridotto le probabilità di un taglio dei tassi da parte della Banca del Canada nella riunione del 30 luglio, offrendo sostegno al dollaro canadese nonostante le tensioni commerciali.

CANADA: DISOCCUPAZIONE IN CALO

Il tasso di disoccupazione in Canada è sceso al 6,9% a giugno 2025, rispetto al 7% del mese precedente, in controtendenza rispetto alle aspettative di un aumento al 7,1%. Si tratta del primo miglioramento da gennaio, che attenua i timori legati all’incertezza economica e ai dazi statunitensi.

Il numero di disoccupati è diminuito di 22.100 unità, attestandosi a 1.552.500. L’occupazione totale è aumentata di 83.100 unità, raggiungendo quota 22.613.700, il maggior incremento da dicembre. La crescita è stata trainata dal più forte aumento dell’occupazione part-time degli ultimi tre anni, concentrato soprattutto nel commercio all’ingrosso e al dettaglio.

Nel frattempo, il tasso di partecipazione è salito di 0,1 punti percentuali, attestandosi al 65,4%.

SETTIMANA ENTRANTE

Gli sviluppi nella politica commerciale statunitense continueranno a rappresentare il principale market mover, dopo che il presidente Trump ha minacciato di imporre dazi del 30% sulle importazioni da Messico e Unione Europea a partire dal 1° agosto.

Martedì inizierà la stagione degli utili con i risultati delle principali banche statunitensi. Tra i dati economici più attesi figurano l’indice dei prezzi al consumo (CPI), l’indice dei prezzi alla produzione (PPI) e le vendite al dettaglio negli Stati Uniti. A livello internazionale, saranno pubblicati il PIL e la bilancia commerciale della Cina, i tassi di inflazione di Giappone, Canada e Regno Unito, oltre alla riunione del G20 in Sudafrica.

Buona settimana.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

WisdomTree - Tactical Daily Update - 10.07.2025Borse in piena «complacency»: la guerra dei dazi non fa più paura.

La trattativa Usa con Paesi partner è di fatto prorogata al 1’ agosto.

Borse e valute emergenti: la sorpresa del 2025, grazie al US$ debole.

Rame, argento, zinco, sempre più interessanti per un portfolio mid-risk.

Anche ieri, 9 luglio, le trattative sui dazi sono state al centro della scena per gli investitori. Diverse nazioni hanno ricevuto le famigerate lettere di Donald Trump sull’aumento delle tariffe. L’Unione Europea però no – almeno, non ancora. Secondo il Financial Times, proprio l’UE rischierebbe di vedersi assegnati dazi più salati di quelli concordati tra USA e Regno Unito, nonostante le recenti aperture di Washington a Bruxelles.

Il commissario al Commercio Maros Sefcovic ha però rassicurato: per ora, niente stangate. “Abbiamo ottenuto una proroga dello status quo fino al 1° agosto, il che ci dà tempo per chiudere un accordo. Spero in buoni risultati già nei prossimi giorni”, ha dichiarato.

Intanto, da Washington filtrano i retroscena: a spingere per il rinvio delle nuove tariffe sarebbe stato il segretario al Tesoro Scott Bessent, supportato da alcuni consiglieri. L’obiettivo? Avere qualche settimana in più per trattare.

Trump non molla: via social, ha annunciato dazi reciproci per sei Paesi, con percentuali piuttosto pesanti: 30% a Iraq, Algeria e Libia, 25% a Brunei e Moldova, 20% alle Filippine.

Le Borse europee hanno reagito con fiducia, chiudendo in netto rialzo, con Milano in testa (+1,59%), al massimo da oltre un mese. Bene anche Wall Street: Dow Jones +0,49%, Nasdaq +0,94% e S&P500 +0,61%.

E mentre le trattative sui dazi tengono banco, Trump torna a martellare la Fed: “Il tasso d’interesse è almeno 3 punti troppo alto. ‘Too late’ (il soprannome dato a Powell) ci costa 360 miliardi di dollari all’anno! Nessuna inflazione, le aziende arrivano in massa. Abbassare i tassi!!!”, ha scritto su Truth.

Intanto, la corsa alla nuova guida della Federal Reserve è aperta: il Wall Street Journal rivela che Kevin Hassett e Kevin Warsh sono tra i candidati. Hassett, attualmente consigliere economico, sembra in vantaggio: ha già incontrato Trump due volte a giugno.

La giornata di ieri ha visto un nuovo storico traguardo per Nvidia: il colosso dei chip ha guadagnato oltre +2%, superando per la prima volta i US$ 4.000 miliardi di capitalizzazione. Si tratta della prima azienda al mondo a raggiungere questo livello, sospinta dalla febbre dell’intelligenza artificiale generativa. Solo Microsoft e Apple avevano superato i 3.000 miliardi in precedenza.

Il capo economista BCE, Philip Lane, ha sottolineato che anche in uno scenario di dazi USA universali al 10%, come ipotizzato a maggio, l’economia europea è ancora in crescita, anche se a ritmi più lenti. Tuttavia, ha avvertito: "L’incertezza è alta, non solo sui dazi, ma anche su altre possibili barriere non tariffarie e sull’impatto delle politiche di sicurezza sugli investimenti esteri".

Stamattina, 10 luglio, i mercati asiatici hanno mostrato un atteggiamento generalmente positivo, malgrado le nuove minacce di Trump: CSI 300 (Cina): +0,6%, Hang Seng (Hong Kong): +0,3%, Kospi (Corea): +1,2%, al terzo rialzo di fila, Nikkei (Giappone): -0,6%.

In Corea, la banca centrale ha lasciato invariato il tasso di riferimento e osserva con attenzione l’impatto dei dazi USA. In Giappone, il Ministero delle Finanze ha ribilanciato le emissioni di bond per ridurre la volatilità.

Nel mondo delle materie prime, il Bloomberg Commodity Index è rimasto stabile a 103,1 USD, col rame che resta sotto i riflettori: Trump ha imposto un dazio del 50% sulle importazioni, criticando la precedente amministrazione Biden, accusata di aver danneggiato il settore. “Il rame è il secondo materiale più usato dal Dipartimento della Difesa. L’America costruirà di nuovo un’industria dominante", ha promesso.

Oggi, gli USA producono poco più della metà del rame raffinato che consumano; il resto viene importato. L’Arizona resta il cuore dell’estrazione americana, mentre la Cina è sia il principale raffinatore che il maggiore consumatore globale.

Il dollaro USA, che si era rafforzato fino 1,171, ieri ha perso un po’ slancio. I verbali della riunione FED del 17-18 giugno rivelano che solo pochi membri erano favorevoli a un taglio dei tassi a luglio, a causa dei timori per l’inflazione. UBS, comunque, mantiene l’obiettivo di 1,20 per fine terzo trimestre e 1,23 per fine anno, dopo aver centrato quota 1,18 nel secondo trimestre.

Il rallentamento del mercato del lavoro estivo potrebbe spingere la Fed a tagliare i tassi di 75 o 100 punti base nel 2025, iniziando con la riunione del FOMC del 17 settembre.

Sul fronte obbligazionario, si è registrato un forte balzo del prezzo dei Treasury Note, +0,45% per il 10 anni, il maggiore da un mese, e il rendimento sceso dal 4,42% al 4,33%. Alcuni membri della Fed sono disposti a considerare un taglio dei tassi a luglio, ma solo se i dati macro confermeranno certe tendenze.

Più stabile il panorama europeo: il BTP decennale italiano è rimasto al 3,52%, mentre lo spread Btp/Bund è calato a 85 punti base, il minimo da 15 anni.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Wall Street cauta, occhi su Fed e dazi USABORSE USA: CONSOLIDAMENTO IN CORSO

Mercoledì, l'S&P 500 ha guadagnato lo 0,57%, il Nasdaq lo 0,95% e il Dow Jones è salito dello 0,49%, con gli operatori ancora in attesa delle decisioni sui dazi da parte dell’amministrazione USA.

Il presidente Trump ha affermato di voler implementare un dazio del 50% sulle importazioni di rame e ha minacciato di imporre dazi fino al 200% sui prodotti farmaceutici. Tuttavia, ha precisato che l'attuazione sarebbe ritardata di 12-18 mesi per consentire gli adeguamenti del settore.

Nel frattempo, i verbali del FOMC indicano che una riduzione del tasso sui Fed Funds potrebbe essere appropriata nel corso dell'anno. La pressione al rialzo sull'inflazione derivante dai dazi è ritenuta temporanea o modesta, mentre le aspettative di inflazione a medio-lungo termine restano ben ancorate.

Tuttavia, si evidenzia il rischio di un indebolimento dell'attività economica e del mercato del lavoro. Alcuni membri del board hanno suggerito un possibile taglio dei tassi già nella prossima riunione, mentre altri ritengono che non siano necessarie riduzioni nel 2025.

La Fed ha quindi mantenuto invariato il tasso sui Fed Funds al 4,25%-4,50% per la quarta riunione consecutiva, in attesa di maggiore chiarezza sulle prospettive economiche.

I mercati continuano a scommettere su due tagli da 25 punti base entro la fine dell'anno. Il settore tecnologico ha registrato le migliori performance, mentre beni di consumo di base ed energia hanno sottoperformato.

Tra le megacap, spiccano i rialzi di Nvidia (+2,2%) e Microsoft (+1,2%). Le azioni Apple sono rimaste pressoché invariate, dopo che il consigliere commerciale della Casa Bianca, Peter Navarro, ha dichiarato che l’azienda si considera "troppo grande per imporre dazi".

VALUTE

Poche novità sul fronte valutario, con i principali cambi ancorati in range ristretti.

L’EUR/USD mantiene quota 1,1700, tornando a testare le prime resistenze a 1,1750-60. Il GBP/USD corregge leggermente, pur restando lontano dai livelli chiave.

Lo USD/JPY scende di 100 pips da 147,20 a 146,20, avvicinandosi ai primi supporti a 145,80. Le valute oceaniche restano in range: AUD/USD tra 0,6460 e 0,6590, NZD/USD tra 0,5960 e 0,6110.

Lo USD/CHF non riesce a superare quota 0,8000 e si avvicina ai supporti a 0,7920 e 0,7850. L’EUR/JPY resta forte, vicino ai target di medio termine a 172,30-40.

PETROLIO

Mercoledì, i future sul WTI hanno oscillato attorno a 67,8 dollari al barile, con leggere variazioni dopo due giorni di rialzi.

I mercati restano cauti per via della proposta di Trump di imporre dazi al 50% sul rame, che ha sollevato timori di perturbazioni commerciali più ampie, potenzialmente dannose per la domanda di petrolio.

L’OPEC+ è pronta ad aumentare nuovamente la produzione a settembre, dopo l’incremento di 548.000 barili al giorno previsto per agosto. Tuttavia, il ministro dell’Energia degli Emirati Arabi Uniti ha dichiarato che la mancanza di scorte dimostra che "il mercato aveva bisogno di quei barili".

Saudi Aramco prevede un aumento della domanda globale di petrolio di 1,2-1,3 milioni di barili al giorno nella seconda metà del 2025.

Nel frattempo, le tensioni nel Mar Rosso si sono intensificate con nuovi attacchi degli Houthi, che hanno affondato una nave causando vittime tra l’equipaggio.

Negli Stati Uniti, i dati EIA mostrano un aumento delle scorte di greggio di 7,1 milioni di barili, il più alto da gennaio. L’EIA ha anche rivisto al ribasso le previsioni sulla produzione per il 2025, a causa del rallentamento delle trivellazioni legato al calo dei prezzi.

CPI CINA

A giugno 2025, i prezzi al consumo in Cina sono aumentati dello 0,1% su base annua, invertendo il calo dello 0,1% dei tre mesi precedenti e superando le attese di stabilità.

Si tratta del primo aumento annuale dell’inflazione da gennaio, sostenuto da eventi di e-commerce, sussidi statali e minori tensioni commerciali con gli USA.

I prezzi dei beni non alimentari sono saliti dello 0,1%, grazie agli aumenti in abitazioni, abbigliamento, sanità e istruzione. I prezzi alimentari, invece, hanno continuato a calare, ma a un ritmo più moderato, segnando il quinto mese consecutivo di flessione.

L’inflazione core è salita allo 0,7% annuo, il livello più alto in 14 mesi. Su base mensile, l’indice dei prezzi al consumo è sceso dello 0,1%, dopo il -0,2% di maggio, segnando il quarto calo mensile del 2025.

CPI MESSICO

In Messico, l’inflazione annuale è rallentata al 4,32% a giugno 2025, rispetto al 4,42% di maggio, in linea con le attese del 4,31%.

Il rallentamento è dovuto alla minore crescita dei prezzi agricoli ed energetici. Tuttavia, l’inflazione è aumentata per beni alimentari, bevande, tabacco e servizi, passando dal 4,49% al 4,62%.

Anche l’inflazione core è salita, raggiungendo il 4,24% rispetto al 4,06% del mese precedente. Su base mensile, i prezzi al consumo sono aumentati dello 0,28%, invariati rispetto a maggio.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

WisdomTree - Tactical Daily Update - 09.07.2025Siamo al D-day dei dazi Usa, ma resta molta incertezza e spazio per trattare.

Gli Usa stanno negoziando con oltre 200 Paesi: proroga fino al 1’ agosto.

Dollaro USA in recupero, ma servono conferme nelle prossime settimane.

Borse asiatiche ed emergenti confermano la loro forza nel 2025.

Trump torna all’attacco con nuovi dazi: pioggia di tariffe, mercati nervosi ma resistenti. Il presidente americano ha inviato una nuova ondata di lettere a quei Paesi ritenuti “colpevoli” di aver mantenuto un surplus commerciale eccessivo con gli Stati Uniti.

Dopo i primi avvertimenti, le missive sono arrivate anche ai leader di Malaysia e Kazakhstan, per cui sono previsti dazi del 25%; Sudafrica, colpito da tariffe al 30%, e Myanmar e Laos, che si vedranno applicare dazi addirittura al 40%.

Non finisce qui. Trump ha annunciato ulteriori tariffe su prodotti provenienti da altri Paesi: Bangladesh, Bosnia-Erzegovina, Cambogia, Indonesia, Serbia, Thailandia e Tunisia. Un vero e proprio giro di vite contro chi, secondo Washington, "approfitta" del mercato americano.

E il messaggio è chiaro anche per chi si allinea ai BRICS, il blocco emergente guidato da Brasile, Russia, India e Cina: un possibile dazio aggiuntivo del 10% potrebbe colpire chi condivide le "politiche antiamericane" di questi Paesi.

Ultimatum e diplomazia muscolare: con un colpo di penna, Trump ha firmato anche un decreto che proroga fino al 1° agosto il termine per negoziare nuovi accordi commerciali. “Mandare una lettera significa cercare un accordo – ha spiegato – dobbiamo trattare con 200 Paesi. È il metodo più veloce e potente”.

Un messaggio chiaro anche all’Unione europea, ancora momentaneamente esclusa dalla raffica di lettere. “L’Ue si sta comportando bene... magari tra due giorni invieremo loro una lettera”, ha detto Trump ai giornalisti, ricordando però le multe inflitte a Apple e Google dai regolatori europei: “Erano durissimi, peggio della Cina. Ma ora ci trattano meglio”.

Sul piano della politica industriale, Trump ha rilanciato con due annunci forti: tariffe fino al 200% sui farmaci (dopo aver lasciato un anno e mezzo di tempo per negoziare) e un’imposta del 50% sul rame, colpendo un settore strategico in un contesto di forte tensione globale.

Nonostante l’aggressività commerciale americana, Wall Street ha chiuso sulla parità, segno che i mercati, sebbene nervosi, restano cautamente stabili. Anche in Asia-Pacifico, stamane, 9 luglio, le variazioni sono rimaste contenute: Hong Kong ha perso -0,7%, Taipei -0,5%, mentre il Kospi coreano ha segnato un brillante +0,6%, spinto dalla corsa ai mutui e da un rinnovato ottimismo degli investitori internazionali.

Francoforte ieri ha guadagnato +0,77%, Parigi e Londra entrambe +0,56%, Amsterdam +0,30%, Madrid +0,13%. Milano, ha registrato un solido +0,67%, tornando sopra la soglia simbolica dei 40.000 punti.

Nel frattempo, i rendimenti dei titoli del Tesoro USA continuano a salire: il decennale è al 4,43% (dal 4,39%) e il titolo a tre mesi è al 4,36%. Sul fronte monetario, il dollaro si rafforza, con l’euro/dollaro che scivola a 1,17, lontano dai massimi di inizio luglio a 1,183. Secondo Bank of America, si intravedono segnali di inversione positiva per il biglietto verde, supportati da solidi dati sull’occupazione.

Tra le aziende asiatiche più esposte ai dazi trumpiani, Samsung Electronics prevede un duro colpo ai suoi conti 2025. L’utile operativo per il secondo trimestre dovrebbe crollare del 56% su base annua, fermandosi a 4.600 miliardi di won (circa 2,9 miliardi di euro). Un dato deludente, -23% rispetto alle previsioni di mercato, a causa delle restrizioni americane sull’export tecnologico verso la Cina.

Nel mondo delle materie prime, è il rame a conquistare la scena. Il prezzo ha registrato un balzo del +17% martedì, prima di un assestamento, con un incremento annuo dell’11%. L’annuncio di Trump sui dazi del 50% ha messo in allarme anche il Cile, primo esportatore mondiale, che ora spera in una possibile esenzione. La Cina, principale raffinatore globale, osserva da vicino.

Per l’oro, al contrario, è il terzo giorno consecutivo di calo. Il prezzo è sceso a 3.292 dollari/oncia, complice la risalita del dollaro e dei rendimenti USA, mentre si affievolisce l’ottimismo su un imminente taglio dei tassi da parte della Federal Reserve.

Sul fronte geopolitico, Taiwan ha dato il via alle manovre militari annuali Han Kuang, pensate per simulare una possibile invasione cinese. In parallelo, le borse cinesi registrano un timido segnale di ripresa: l’indice CSI 300 ha guadagnato +0,4%, con i prezzi al consumo in crescita a giugno, dopo quattro mesi consecutivi di calo.

Bitcoin si muove lateralmente, attestandosi a 108.500 dollari, vicino al suo massimo storico. L’asset riceve un inatteso endorsement da Elon Musk, che annuncia il pieno supporto del suo nuovo America Party alla criptovaluta.

Infine, sul fronte obbligazionario europeo, il BTP decennale italiano vede il suo rendimento salire al 3,53%, ma con uno spread Btp/Bund ai minimi da 15 anni: 85 punti base. Anche il differenziale con la Francia si stringe, arrivando a 17 punti base, il livello più basso da 18 anni.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Mercati stabili in attesa sui nuovi dazi USAFOCUS ANCORA SUI DAZI

I tre principali indici americani sono rimasti pressoché invariati, in un contesto di mercato caratterizzato dall’attesa degli investitori per gli ultimi sviluppi commerciali.

I mercati hanno reagito alle dichiarazioni di Trump, che ha annunciato una revisione dei dazi su 14 Paesi privi di accordi commerciali con gli Stati Uniti. Alcuni rapporti indicano che gli USA hanno proposto all’UE un accordo che manterrebbe un dazio di base del 10%.

Il mercato ha reagito positivamente alla proroga dei negoziati, poiché i nuovi dazi non entreranno in vigore prima del 1° agosto, concedendo più tempo ai partner commerciali per raggiungere un’intesa.

Il settore dei servizi di pubblica utilità è stato il più debole, mentre energia e sanità hanno registrato i maggiori guadagni.

Sul fronte societario, le azioni Tesla sono salite di quasi l’1%, rimbalzando dopo un calo del 6,8% lunedì. Le altre megacap hanno avuto andamenti contrastanti: Nvidia (+0,4%), Meta (+0,2%), Broadcom (+0,6%) e Alphabet (+0,2%) in rialzo; Microsoft (-0,2%), Apple (-0,6%) e Amazon (-0,3%) in calo.

VALUTE

Come previsto, l’euro ha ritestato livelli sotto 1,1700, reagendo già dai primi supporti. Il trend rimane favorevole al dollaro, anche se una correzione tecnica sembra probabile.

USD/JPY si avvicina a 147,00, mentre EUR/JPY ha superato quota 172,00, con possibilità teorica di raggiungere il doppio massimo di 175,30, toccato esattamente un anno fa.

Le valute oceaniche restano deboli, mentre USD/CHF non riesce a superare quota 0,8000.

Il contesto generale è di “risk on”, con l’equity sui massimi, l’oro in correzione e i mercati emergenti che continuano a performare.

RENDIMENTI DEI TREASURIES IN SALITA

Il rendimento dei titoli del Tesoro USA a 10 anni è salito di quasi 5 punti base, raggiungendo il 4,43% martedì, il livello più alto da metà giugno. Il mercato mostra segnali di ritorno al “risk off”, seppur parziale.

Gli investitori cercano di valutare l’impatto delle dichiarazioni di Trump, traendo parziale conforto dalla nuova scadenza del 1° agosto per l’entrata in vigore dei dazi.

Trump ha annunciato aliquote tariffarie riviste per 14 nazioni, tra cui un dazio del 25% sulle importazioni dal Giappone. Inoltre, gli USA avrebbero proposto all’UE un accordo con dazio base al 10%.

Nel frattempo, le speculazioni su possibili stimoli fiscali da parte del Giappone, in vista delle elezioni della Camera alta del 20 luglio, hanno aumentato la pressione sui mercati obbligazionari globali, soprattutto sui titoli a lunga scadenza.

Il rendimento dei titoli USA a 30 anni è tornato vicino al 5%.

NFIB USA

L’indice di ottimismo per le piccole imprese (NFIB) negli Stati Uniti si è attestato a 98,6 a giugno 2025, in calo rispetto ai 98,8 di maggio e alle previsioni di 98,7, ma ancora leggermente sopra la media storica di 98.

Un aumento degli intervistati che segnalano scorte in eccesso ha contribuito al calo dell’indice. Il 19% dei titolari ha indicato le tasse come principale problema, in aumento di un punto rispetto a maggio, tornando al primo posto.

L’ultima volta che le tasse hanno raggiunto il 19% è stato a luglio 2021. Persistono preoccupazioni per la qualità della manodopera e gli elevati costi del lavoro.

La percentuale netta di titolari che prevede migliori condizioni aziendali è scesa al 22% (-3 punti), mentre quella che prevede maggiori volumi di vendita è scesa al 7% (-3 punti). Il 21% prevede investimenti in conto capitale nei prossimi sei mesi, in calo di un punto.

L’indice di incertezza è sceso di cinque punti, attestandosi a 89.

FRANCIA: DEFICIT COMMERCIALE

Il deficit commerciale della Francia si è ampliato leggermente, raggiungendo i 7,8 miliardi di euro a maggio 2025, rispetto ai 7,7 miliardi di aprile (rivisti al ribasso).

Si tratta del disavanzo più ampio da settembre scorso. Le esportazioni sono calate dello 0,3% su base mensile, attestandosi a 48,9 miliardi di euro, con diminuzioni in quasi tutte le regioni, tranne verso l’UE (+4,8%).

Le importazioni sono diminuite dello 0,2%, a 56,7 miliardi di euro. Per regione, sono calate dalle Americhe (-5,4%), Medio Oriente (-2%) e Asia (-0,1%), mentre sono aumentate da Africa (+8,6%) e UE (+1,3%).

RBNZ: TASSI FERMI

La Reserve Bank of New Zealand ha mantenuto invariato il tasso ufficiale (OCR) al 3,25% nella riunione di politica monetaria, in linea con le attese, mantenendo il livello più basso da agosto 2022.

Il Comitato ha citato l’elevata incertezza e i rischi inflazionistici a breve termine come motivi per attendere agosto prima di eventuali interventi.

L’inflazione annua ha raggiunto il 2,5% nel primo trimestre 2025, rimanendo entro l’obiettivo dell’1–3%. Si prevede un avvicinamento al limite superiore nel secondo e terzo trimestre, ma l’allentamento dell’inflazione core dovrebbe riportarla verso il 2%.

L’economia neozelandese ha registrato una contrazione dello 0,7% su base annua nel primo trimestre, migliore delle attese (-0,8%) e in miglioramento rispetto al -1,3% del quarto trimestre 2024.

Nonostante la ripresa, il Comitato ha espresso preoccupazione per il ritmo del recupero, osservando che l’incertezza potrebbe indurre famiglie e imprese a comportamenti più cauti.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Nvidia, Break-out e Stay-out, Oppure Fake-Out? Nvidia ha raggiunto nuovi massimi storici, riconquistando il titolo di azienda più preziosa al mondo (per capitalizzazione di mercato). Da cos'è guidato il movimento?

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 85.24% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

La spesa per l'intelligenza artificiale è viva e vegeta

Nvidia ha riconquistato la fiducia degli investitori, soprattutto nel campo IA. Durante l'assemblea degli azionisti della società, *il CEO Jensen Huang ha dipinto un quadro ottimistico nel lungo termine, delineando un possibile boom economico dell'AI, un'opportunità che potrebbe essere multimiliardaria e marcare una concreta ascesa delle infrastrutture sovrane di intelligenza artificiale in tutto il mondo. Il messaggio è stato accolto favorevolmente dal mercato, soprattutto dopo che diverse grandi aziende tecnologiche hanno ribadito il loro impegno a investire nell'intelligenza artificiale durante le rispettive earning season.

Micron ha alimentato il rally con una relazione sugli utili straordinaria, superando le previsioni e fornendo prospettive future ottimistiche grazie alla domanda trainata dall'IA. Gli investitori hanno anche accolto con favore l'idea che la presa di Nvidia sullo stack hardware dell'IA rimanga salda, nonostante la concorrenza. I giganti del cloud come Microsoft e Amazon potrebbero voler costruire i propri chip, tuttavia ad oggi Nvidia rappresenta ancora un caposaldo dell'industria.

La storia raccontata dall'andamento dei prezzi

Si dice che i titoli più forti siano quelli che si riprendono rapidamente dalle cattive notizie. Nvidia corrisponde a questa descrizione? Dopo una brutta correzione nel primo trimestre, innescata dalle restrizioni alle esportazioni cinesi e dalla svolta di DeepSeek, molti credevano che il sentiment rimanesse negativo. Tuttavia, da metà aprile, il grafico ha raccontato una storia diversa. Il gap di gennaio è stato colmato, il titolo ha registrato un andamento laterale, e ora abbiamo assistito a un netto breakout verso nuovi massimi, che potrebbe portare a nuovi livelli di supporto.

Il volume è stato buono durante il rialzo. Non euforico, ma abbastanza solido da sostenere l'andamento del prezzo. Adesso bisognerà vedere qual è il follow-through. Il mercato potrebbe voler vedere Nvidia mantenersi al di sopra della zona di breakout. Il prezzo ha chiuso al di sopra del breakout per tre sessioni consecutive, il che potrebbe indicare che non si tratti di un falso breakout.

C'è anche una chiara linea di tendenza ascendente, che offre un punto di riferimento per futuri pullback insieme alla vecchia resistenza orizzontale. L'RSI è salito a 76, ma non è un segnale di allarme. Nvidia ha già registrato un andamento positivo con l'RSI a 80 in passato e lo slancio non tende a esaurirsi solo perché tecnicamente è ipercomprato. Riuscirà il trend a rimanere favorevole o assisteremo ad un Pullback?

NVDA: Grafico a candela giornaliero

I risultati passati non sono indicativi di quelli futuri

* Fonti: www.barrons.com

www.ft.com

Disclaimer: La finalità del presente articolo è meramente informativa e didattica. Le informazioni qui riportate non costituiscono consulenza in materia di investimenti e non contemplano la situazione finanziaria o gli obiettivi individuali degli investitori. Le informazioni relative ai risultati passati non sono un indicatore affidabile dei risultati futuri. Per quanto permesso dalla legge, in nessun caso, Capital.com (o un suo affiliato o dipendente) assume responsabilità per qualsiasi perdita incorsa a causa dell’utilizzazione delle informazioni fornite. Chi agisce in base a tali informazioni lo fa a proprio rischio. Qualsiasi informazione che possa essere intesa come “ricerca di investimento” non è stata preparata in conformità ai requisiti legali stabiliti per promuovere l’indipendenza della ricerca di investimento e dunque deve essere considerata comunicazione di marketing.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 85.24% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Record storici imminenti sui mercati? Record storici imminenti sui mercati?

Nel precedente articolo avevo previsto che la guerra dei dazi sarebbe terminata a breve e che i mercati avrebbero ripreso la loro crescita. Questo è esattamente ciò che sta accadendo. Ritengo che le azioni abbiano raggiunto il loro punto minimo e mi sto posizionando in modo molto rialzista in vista dell'estate. Gli investitori hanno ora l'opportunità di acquistare titoli di qualità a prezzi inferiori e di utilizzare strumenti adeguati per effettuare acquisti al prezzo corretto. Mantenere la calma durante i periodi di turbolenza nei mercati è di fondamentale importanza.

Il mercato azionario tende sempre a crescere nel lungo periodo e, grazie all’intervento delle banche centrali e talvolta dei governi, riesce a superare i momenti di crisi profonda. È stato così durante eventi significativi come l'attacco alle Torri Gemelle del 2001, la crisi Lehman Brothers del 2008 e il periodo del Covid nel marzo 2020. Questa dinamica è intrinseca alla storia del mercato stesso. Se si adotta una prospettiva di 20 o 30 anni su qualsiasi indice azionario principale, questo andamento risulta visibile.

Pertanto, nonostante le recenti discese del mercato possano apparire volatili o ripide, esse non risultano particolarmente gravi nel contesto del trend di lungo periodo, a condizione che si abbia il tempo e la capacità di mantenere la calma in attesa che la situazione si stabilizzi.

Questi momenti possono presentare opportunità di acquisto per azioni tecnologiche di alta qualità che erano precedentemente costose.

Nonostante l'incertezza, ci sono opportunità selezionate se si considerano aziende che continuano a innovare reinvestendo in ricerca i propri utili. Queste aziende tendono a emergere più forti dai periodi di crisi, specialmente se hanno poco debito e una clientela fidelizzata.

Questo è particolarmente rilevante per le aziende che sviluppano infrastrutture di intelligenza artificiale e cloud, quali: Nvidia, Google Alphabet e Microsoft Corp. Sebbene queste aziende non siano immuni dalle difficoltà cicliche, continuano a innovare internamente.

Alcune aziende, Pur non distribuendo dividendi agli azionisti, reinvestono tutti i loro profitti nel patrimonio netto e nella ricerca tecnologica. Ora esamineremo quale sia, secondo la mia opinione, il miglior indice su cui investire per l'estate. È noto che uno degli obiettivi principali dell'amministrazione Trump sia quello di indebolire il dollaro, e tale dinamica è effettivamente in corso.

Un indebolimento del dollaro ha effetti significativi sulle aziende americane, con conseguenze variabili a seconda del settore e della loro esposizione ai mercati globali.

È noto che una svalutazione del dollaro determina un miglioramento della competitività delle esportazioni. Le aziende che vendono prodotti all'estero traggono vantaggio da un dollaro più debole poiché i loro beni diventano più economici per i clienti stranieri, incrementando la domanda e i profitti. Questo fenomeno favorisce industrie come quella tecnologica, aerospaziale e agricola.

Gli indici sui quali focalizzeremo l'attenzione per l'estate sono il Nasdaq US TECH 100 e lo S&P 500, US 500. Le aziende tecnologiche traggono vantaggio da un dollaro più debole grazie alle esportazioni. In generale, come spesso affermo: le grandi aziende americane con forti entrate internazionali tendono a beneficiare di un dollaro debole, poiché i ricavi esteri aumentano di valore quando convertiti in dollari.

È noto che le azioni di Nvidia, Microsoft e Apple hanno un'influenza significativa su questo indice. Un dollaro debole può incrementare i profitti delle aziende che generano una parte sostanziale dei loro ricavi all'estero, come queste società citate. Di conseguenza, il rialzo di tali azioni potrebbe portare gli indici a raggiungere nuovi massimi storici.

Dal punto di vista tecnico, l'analisi dei grafici supporta i miei acquisti sui principali indici americani. I recenti rialzi sono infatti sostenuti da volumi superiori alla media e i prezzi si mantengono al di sopra della media mobile a 200 periodi.

Inoltre, le ultime notizie risultano positive. Come previsto, la guerra commerciale è stata di breve durata e anche Stati Uniti ed Europa hanno trovato un accordo su dazi del 10%.

Tensioni Iran-Israele: mercati in cadutaÈ GUERRA, GIÙ LE BORSE

Torna prepotentemente il risk off sui mercati, dopo le ritorsioni dell’Iran su Israele. Decine di missili hanno colpito le città israeliane, costringendo i civili a rifugiarsi nei bunker. Il bilancio, per ora, è di 11 morti. Israele promette ulteriori ritorsioni.

I mercati sono entrati in modalità di avversione al rischio, con un crollo delle borse e investitori alla ricerca di asset rifugio. L’Occidente, almeno per il momento, cerca di non esasperare ulteriormente gli animi già tesi e tenta qualche azione diplomatica, attraverso dichiarazioni ufficiali, per ridurre la tensione.

Trump è intervenuto sui social affermando che la pace tra Israele e Iran arriverà presto, ricordando che sono in corso incontri diplomatici.

WALL STREET RIPIEGA

Wall Street ha chiuso in netto ribasso venerdì, con la propensione al rischio in calo dopo che l'Iran ha definito gli attacchi aerei israeliani una "dichiarazione di guerra", rispondendo con attacchi missilistici nella serata di venerdì (ora locale).

Gli attacchi israeliani avevano preso di mira strutture nucleari e militari iraniane, aumentando le tensioni geopolitiche e destabilizzando i mercati globali. L'S&P 500 e il Nasdaq hanno perso rispettivamente l'1,1% e l'1,3%, mentre il Dow Jones è crollato di 769 punti.

I settori finanziario e tecnologico hanno guidato le perdite: Nvidia ha perso il 2,1%, Apple l'1,4%, mentre Visa e Mastercard sono scese di oltre il 4%. Anche i titoli delle compagnie aeree sono crollati: American, Delta e United hanno perso tra il 4,5% e il 5%.

Al contrario, i titoli energetici e della difesa hanno sovraperformato. I prezzi del petrolio sono aumentati di quasi il 7% per timori legati all’offerta. Exxon è salita del 2%, mentre Lockheed Martin, RTX e Northrop Grumman hanno guadagnato oltre il 3%.

Nel corso della settimana, l'S&P 500 è salito dello 0,5%, mentre il Dow e il Nasdaq sono destinati a perdere rispettivamente l'1,5% e lo 0,8%.

VALUTE

Sul mercato dei cambi, l’EUR/USD ha corretto al ribasso poiché il dollaro, in tempi di conflitto, torna a essere considerato un asset rifugio. Il Dollar Index, dopo aver toccato minimi venerdì mattina, è risalito fino a 98,15 per poi chiudere comunque positivo a 97,70.

All’apertura dei mercati di domani, potremmo assistere a dei gap che evidenzieranno un ulteriore rafforzamento del dollaro, specie se dovessero proseguire gli attacchi reciproci.

Interessante sarà anche il movimento dell’USD/JPY, che per ora ha corretto al rialzo, in assenza di prospettive di aumento dei tassi da parte della BoJ.

EUROZONA: CALO DEL SURPLUS COMMERCIALE

Il surplus commerciale dell'Eurozona si è ridotto a 9,9 miliardi di euro ad aprile 2025, in calo rispetto ai 13,6 miliardi dell’anno precedente e ben al di sotto delle aspettative di 18,2 miliardi.

Il calo è in gran parte dovuto ai dazi statunitensi. Le esportazioni totali sono diminuite dell'1,4% su base annua, trainate da forti cali nei settori dei combustibili, dei macchinari e dei mezzi di trasporto.

Le esportazioni di prodotti chimici sono aumentate del 6%, ma in netto rallentamento rispetto al +50,5% di marzo. Anche la crescita delle esportazioni verso gli Stati Uniti è rallentata (3,9% contro 63,9%), mentre quelle verso Cina e Regno Unito sono diminuite rispettivamente del 14,9% e del 6,0%.

Le importazioni sono aumentate dello 0,1%, raggiungendo i 233 miliardi di euro, sostenute soprattutto dai prodotti chimici (+6,2%). Le importazioni da Stati Uniti e Cina sono cresciute a un ritmo più lento.

USA: RISALE LA FIDUCIA DEI CONSUMATORI

L'indice di fiducia dei consumatori statunitensi, redatto dall'Università del Michigan, è salito a 60,5 a giugno 2025, in netto rialzo rispetto al minimo quasi record di 52,2 registrato ad aprile e maggio, e ben oltre le attese di 53,5.

È il primo aumento del sentiment in sei mesi, trainato da un miglioramento delle valutazioni delle condizioni attuali (63,7 contro 58,9) e delle aspettative future (58,4 contro 47,9).

Nonostante la ripresa, il sentiment resta circa il 20% al di sotto del livello di dicembre 2024, quando la fiducia aveva ricevuto una spinta post-elettorale. Il calo riflette le preoccupazioni per i rischi economici legati alle politiche tariffarie statunitensi.

Le aspettative di inflazione sono migliorate: per l’anno successivo sono scese al 5,1% (dal 6,6% di maggio), mentre quelle a lungo termine sono calate al 4,1% (dal 4,2%).

IL PETROLIO CONSOLIDA

Venerdì i future sul greggio WTI sono balzati del 7,2%, attestandosi appena sotto i 73 dollari al barile, dopo aver toccato i massimi da febbraio, in un contesto di crescenti tensioni in Medio Oriente.

L’impennata è seguita all’attacco israeliano contro l’Iran, che ha generato ritorsioni e timori di un’escalation. Sebbene gli attacchi non abbiano colpito direttamente infrastrutture petrolifere, gli investitori restano cauti, soprattutto per il ruolo strategico dell’Iran nello Stretto di Hormuz.

La produzione iraniana di aprile è stata di 3,305 milioni di barili al giorno, sottolineando l’importanza della regione per l’approvvigionamento globale.

A sostenere i prezzi anche i dati dell’AIE, che hanno mostrato un calo maggiore del previsto delle scorte statunitensi, segnalando una domanda solida. L’AIE ha rassicurato i mercati dichiarando di disporre di 1,2 miliardi di barili di riserve di emergenza, pronte all’uso se necessario.

SETTIMANA ENTRANTE

Le tensioni in Medio Oriente continuano a dominare l’agenda, insieme ai negoziati commerciali tra gli Stati Uniti e i suoi principali partner.

L’attenzione si sposta anche sul vertice del G7 in Canada, dove i leader delle maggiori economie discuteranno delle principali sfide globali.

Sarà una settimana intensa per la politica monetaria: sono attese decisioni sui tassi da parte di FED, PBOC, BOJ e BOE, anche se le previsioni indicano tassi invariati. Tuttavia, altre banche centrali potrebbero muoversi: tra queste, la SNB, la Riksbank (Svezia), la banca centrale norvegese, turca, brasiliana, indonesiana, delle Filippine e di Taiwan.

Sul fronte macroeconomico, i dati più attesi includono: vendite al dettaglio e produzione industriale negli USA, inflazione nel Regno Unito, indice ZEW in Germania, produzione industriale e vendite al dettaglio in Cina, e dati commerciali dal Giappone. Buona settimana.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Accordo USA-Cina spinge i mercati al rialzoUSA-CINA, CI SIAMO

L'S&P 500 e il Nasdaq, nella seduta di ieri, hanno guadagnato rispettivamente lo 0,55% e lo 0,63%, mentre il Dow Jones ha chiuso con un +0,25%. Analisti e investitori erano ancora in attesa di sviluppi positivi nei colloqui tra Stati Uniti e Cina.

Sempre ieri, in serata, il Segretario al Commercio degli Stati Uniti, Lutnick, ha dichiarato che i colloqui stavano procedendo nella giusta direzione, pur senza fornire ulteriori dettagli.

Nella notte, sembra che i due Paesi siano giunti a un accordo quadro, che richiederà l’approvazione di Trump e Xi Jinping. Gli operatori restano pertanto in attesa di ulteriori progressi nella giornata di oggi, ma il più sembra fatto.

Il settore energetico ha registrato di gran lunga le migliori performance, seguito da quello sanitario e immobiliare, mentre il settore finanziario ha sottoperformato.

Le megacap hanno mostrato andamenti contrastanti: Nvidia e Microsoft in calo, mentre Apple, Meta, Alphabet e Tesla hanno registrato guadagni. Le azioni di Amazon sono rimaste pressoché invariate.

Nel frattempo, il titolo Moderna è sceso di oltre il 2%, mentre Pfizer ha recuperato dopo che il Segretario alla Salute statunitense, Robert Kennedy Jr., ha licenziato i consulenti per la politica vaccinale dei Centers for Disease Control and Prevention nella tarda serata di lunedì.

VALUTE

Ancora una giornata di congestione sul fronte valutario, con movimenti irrilevanti e i principali cambi ancorati in un range di 50 pips. Si è registrata una leggerissima prevalenza di forza del dollaro, specialmente contro la sterlina, dopo i dati negativi sull’occupazione nel Regno Unito.

In queste condizioni, riteniamo che il dollaro possa correggere ancora prima di una eventuale nuova ondata di vendite, con obiettivi di medio termine almeno un 4-5% più bassi rispetto ai livelli attuali.

Vivere alla giornata, operando nei trading range attuali, rimane probabilmente la strategia più adeguata.

TREASURIES

Il rendimento dei titoli del Tesoro statunitensi a 10 anni è sceso per la seconda sessione consecutiva, attestandosi al di sotto del 4,47%, dopo la definizione dell’accordo quadro tra Cina e USA a Londra.

Ora gli operatori sono in attesa di dati economici chiave: oggi è atteso il report sull’indice dei prezzi al consumo (CPI), mentre domani sarà pubblicato quello sull’indice dei prezzi alla produzione (PPI). Questi dati dovrebbero far luce sulle pressioni inflazionistiche e sull’impatto più ampio della guerra commerciale in corso.

Sul mercato obbligazionario, l’attenzione si concentra anche sulle aste dei titoli del Tesoro di questa settimana: un’asta da 58 miliardi di dollari di titoli triennali, un’emissione da 39 miliardi di dollari di titoli decennali e un’altra da 22 miliardi di dollari di titoli trentennali. Si tratta di test chiave per valutare la domanda di debito pubblico statunitense.

DATI MERCATO DEL LAVORO UK

Nel Regno Unito, la retribuzione ordinaria (esclusi i bonus) è aumentata del 5,2% su base annua, raggiungendo le 674 sterline a settimana nei tre mesi fino ad aprile 2025. Si tratta del valore più basso degli ultimi sette mesi, dopo un aumento del 5,5% (rivisto al ribasso) nel periodo precedente e inferiore alle previsioni del 5,4%.

La moderazione della crescita salariale è dovuta a significativi aumenti delle imposte sui salari e a un incremento del 6,7% del salario minimo nazionale. Inoltre, si è registrato un forte rallentamento nel settore privato, mentre nel settore pubblico si è osservata una leggera accelerazione.

Al netto dell’inflazione, i salari reali sono cresciuti dell’1,4%.

PREVISIONI DELLA BANCA MONDIALE

La Banca Mondiale ha rivisto al ribasso le previsioni di crescita globale per il 2025, portandole al 2,3% rispetto al 2,7% previsto a gennaio. Si tratterebbe del dato più debole degli ultimi 17 anni, escluse le recessioni del 2009 e del 2020.

Per il 2026, la crescita globale è prevista al 2,4%, anch’essa inferiore al 2,7% stimato in precedenza. La Banca ha attribuito il rallentamento a un sostanziale aumento delle barriere commerciali e agli effetti pervasivi di un contesto politico globale incerto.

Ha inoltre affermato che, se le controversie commerciali venissero risolte con accordi che dimezzano i dazi rispetto ai livelli di fine maggio 2025, la crescita globale potrebbe essere più forte di circa 0,2 punti percentuali in media nel 2025 e nel 2026.

Per gli Stati Uniti, la crescita del PIL per il 2025 è stata rivista al ribasso all’1,4% (dal 2,3% di gennaio). Le previsioni per la Cina sono rimaste invariate al 4,5%.