Silver sarà giunto al capolineaBuongiorno,

premetto che sono in questo mondo affascinante da quasi 2 anni e questa è la mia prima view che posto.

Sono entrato short a 23.97 quando il 10.09 chiusura daily vi era un netto Pattern ribassista Engulfing Bullish, confermato anche sul wekly pronosticando area 22.20 circa triplo min sul wekly.

Giunto a target nonostante fossi uscito prima, ho voluto provare il long al triplo min sul wekly, nonostante il Double Top Chart Pattern formatosi sul mensile, una volta rotto il supporto importante di oltre 1 anno in area 22.00 invitava ad attenzionare eventuale proseguo della discesa e valutare entrata short.

Detto questo bisogna attenzionare se trattasi di solo rimbalzo tecnico di breve, dove in area 25.00 è presente un importante resistenza statica e il superamento decreterebbe la prosecuzione del rialzo fino ad area 26.86 secondo baluardo dato dalla neckline, ma la prosecuzione del rialzo è determinata dalla situazione macroeconomica atteso l'importante incontro di domani della FED.

Grazie dell'attenzione

Mirko

Cerca nelle idee per "CHART"

S&P 500 megaphone patternQuesto grafico S&P 500 ha appena inviato un segnale di vendita urlante

PUBBLICATO LUNEDÌ, 2 SETTEMBRE 201911:00 EDTAGGIORNATO MAR, 3 SET 20199.55 EDT

Lizzy Gurdus

S&P sta preparando un grosso calo, afferma lo stratega. Ecco come scambiarlo

Le azioni inviano un segnale di vendita.

Lo afferma lo stratega Sven Henrich, fondatore e stratega leader di mercato presso NorthmanTrader, che ha detto giovedì al “Fast Money” della CNBC che un grafico S&P 500 sta mostrando il mercato in forte calo.

Molti osservatori del mercato hanno notato il modello tecnico di “megafono” che S&P sta formando dalla metà del 2018, una formazione formata durante periodi di elevata volatilità che è anche conosciuta come un cuneo allargamento.

Scavando più a fondo, Henrich scoprì un nuovo elemento che si formava all’interno del megafono: un cuneo crescente. Gli analisti tecnici utilizzano cunei crescenti per provare a prevedere inversioni di tendenza in una data sicurezza.

“Quello che è successo in agosto è che il rialzo del cuneo ha effettivamente rotto il rovescio della medaglia”, ha detto Henrich. “È un po ’il tuo ... classico segnale di avvertimento. E così i mercati dovranno ripararlo o affrontare il rischio di ulteriori inconvenienti a venire. ”

Per “riparare” la tendenza, nel libro di Henrich, l’S & P dovrebbe rompere al di sopra della linea di tendenza superiore del suo modello di megafono, fare di quella linea il suo nuovo piano di supporto e quindi, potenzialmente, godere di un “raduno massiccio”.

Ma c’è ancora molto spazio per l’errore, ha avvertito lo stratega.

“Quello che stiamo guardando qui a breve termine è la possibilità che VIX salga a 28-30” nei prossimi mesi, ha detto, riferendosi all’indice di volatilità CBOE , noto anche come “indicatore di paura” del mercato azionario.

“Attualmente esiste un modello su VIX che suggerisce che è una possibilità distinta. Potremmo avere un tuffo acquistabile ”, ha detto Henrich. “Altrimenti, con una pausa di 2.700, ad esempio, inizi a rischiare che questo schema diventi attivo. E l’obiettivo finale quello è 2.100. ”

Ciò rappresenterebbe un calo di quasi il 28% per l’S & P dai suoi livelli di venerdì. E mentre questo sembra drammatico, Henrich ha affermato che il mercato offre già un certo supporto a questa teoria.

“Ironia della sorte, questo è un po ’ciò che il mercato obbligazionario ha segnalato. Il decennale [rendimento del Tesoro USA è già tornato ai livelli delle elezioni statunitensi nel 2016 ”, ha affermato. “Hai nove grandi economie in tutto il mondo già in recessione o sull’orlo di una recessione.”

Questo è ciò che sta causando le oscillazioni sempre più “violente” del mercato azionario, e più a lungo si trascina la debacle commerciale USA-Cina, più l’ambiente diventa rischioso, ha avvertito Henrich.

“Penso che il mercato stia diventando impaziente”, ha detto. “Il mercato vuole che questo si risolva e nella misura in cui questo, ancora una volta, verrà spinto nel prossimo anno, forse, penso che i mercati perderanno la pazienza mentre vediamo l’Europa, ad esempio, flirtare apertamente ... con la recessione a questo punto.”

Ciò che l’autore “Prevedibilmente irrazionale” dice di non fare quando i mercati azionari si ritirano

Peggio ancora, se le banche centrali globali continuano a “intervenire quando i mercati in qualche tipo di problema” con una politica monetaria accomodante, la loro capacità di intervenire durante una crisi a pieno titolo potrebbe essere ridotta, se non inefficace, Henrich ha detto.

“La Fed in realtà sta tagliando i tassi qui, con le condizioni finanziarie che sono le più vaghe in 25 anni. È insondabile. Quando si hanno condizioni finanziarie allentate, in genere le banche centrali aumentano i tassi ”, ha affermato. “Che cosa stanno cercando di ottenere qui diventando ancora più liberi di quello che abbiamo visto prima?”

“Guarda i dati sugli alloggi che stai ricevendo con le app dei mutui”, ha detto. “Con il crollo dei rendimenti, i 30 anni che hanno fatto i minimi storici, non vediamo davvero alcuna crescita qui nel mercato immobiliare. Quindi, qual è la fine del gioco qui in termini di efficacia? E temo che, ovviamente, stiamo raggiungendo un punto in cui le banche centrali possono fare solo così tanto ”.

disconoscimento

Correzione: questa storia è stata aggiornata per riflettere che il modello che si forma nel grafico S&P 500 è un cuneo crescente.

Cocoa futures ...possibile pattern 123 Come si vede in chart c'è una possibilità di entrata con pattern 123 ( Joe Ross ) sul cacao.

Siamo arrivati da una fase di caduta del prezzo di medio periodo e si stà formando questo bel pattern 123.

Abbiamo già rotto la vtl 40gg che conferma un minimo del ciclo a 80 giorni ed abbiamo la stagionalità degli ultimi 10 anni a favore con 80% di profittabilità dal 23 al 29 aprile.

Il rendimento medio dell'operazione negli ultimi 10 anni è stato 3.28% , quindi vicino al primo TP indicato.

La regola vuole che si entry long alla rottura del punto 2 a 2400 $

stop a 2200 sotto il punto 3

1° TP 2530

2° TP 2700

Ovviamente il crollo del prezzo è dovuto al Covid-19 che ha bloccato la domanda ed i contratti futures infatti in questo momento hanno una curva in Backwardation, cioè

il futures lontano quota meno di quello vicino.

Valutiamo anche che in questo momento ci sono delle riaperture di alcune attività produttrici e quindi la domanda potrebbe tornale a salire portando anche la curva in contango, opposto a backwardation.

Tutto questo discorso serve a capire che anche sul contract continuos potremmo avere un rialzo dei prezzi fino a fine Aprile.Successivamente la stagionalità torna a scendere

quindi attenzione e buon trading a tutti.

doppio massimo con formazione doji di inversione it.tradingview.com

dopo il pump di oggi se la candela doji viene confermata alla chiusura di giornata apertura posizione short con target media a 200 il cci segnale divergenza che conferma possibile ritracciamento

non sono consigli finanziari

sono graditi i commenti e le critiche alla mia analisi

META island reversal in formazione? SELL OPPORTUNITYUn pattern di inversione ribassista chiamato "island reversal" si verifica quando il prezzo di un'azione (o di qualsiasi altro strumento finanziario) forma un'isola di prezzi tra due gap. In altre parole, l'island reversal si verifica quando ci sono gap di prezzo prima e dopo un periodo di stagnazione dei prezzi, creando un'isola di prezzi isolata dal resto del grafico.

Per capire meglio, immagina un grafico di un'azione che mostra un trend al rialzo. Improvvisamente, c'è un gap al rialzo, seguito da una fase di consolidamento dei prezzi (l'isola) e poi un gap al ribasso che completa la formazione dell'island reversal. Questo pattern suggerisce un potenziale cambiamento nella direzione del trend, indicando che il trend al rialzo potrebbe essere in fase di esaurimento e che potrebbe esserci una prossima discesa dei prezzi. In breve, l'island reversal è un segnale di inversione di tendenza da rialzista a ribassista.

ENG

A bearish reversal pattern called "island reversal" occurs when the price of a stock (or any other financial instrument) forms a price island between two gaps. In other words, the island reversal happens when there are price gaps before and after a period of price stagnation, creating a price island isolated from the rest of the chart.

To better understand, imagine a stock chart showing an uptrend. Suddenly, there is an upward price gap, followed by a phase of price consolidation (the island), and then a downward price gap that completes the formation of the island reversal. This pattern suggests a potential change in the trend direction, indicating that the uptrend may be nearing exhaustion and that there could be a forthcoming price decline. In short, the island reversal is a signal of a trend reversal from bullish to bearish.

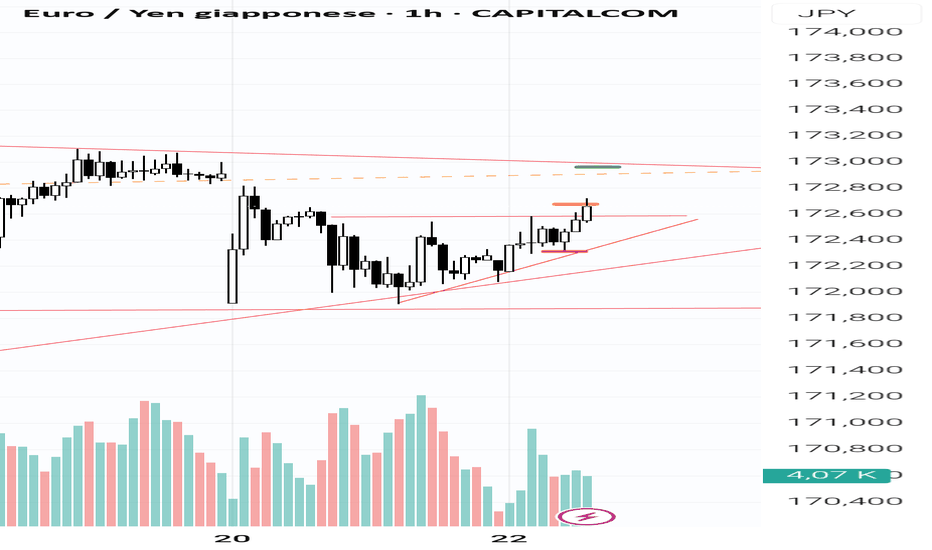

EURJPY, fast trade con triangolo ascendenteChart di Capital.Com

Abbiamo più volte evidenziato di come il trend di questo cross sia decisamente rialzista nel lungo periodo

I prezzi stanno sbrigando la pratica legata al superamento della mediana del canale di lungo periodo in cui sono inseriti

Nel microcosmo rappresentato da time frame ad un'ora, all'interno di questo generale e di sostegno trend rialzista, si è formato localmente un pattern di triangolo ascendente che è stato appena violato al rialzo.

Confido nella forza di inerzia del movimento che potrebbe portare i prezzi a contatto con la trendline ribassista di breve periodo indicata in grafico.

SILVER, probabili nuovi massimi dietro l'angoloChart di Capital.Com

La faccenda del silver è molto articolata, affascinante e promettente.

Ho scritto diversi contenuti in questi anni sulla materia prima.

Qui su TradingView il contributo più recente, che invito a leggere preliminarmente, è datato 6 giugno che allego per comodità () ma ne ho pubblicati altri molto più completi altrove.

Parliamo di questo

Per molte ragioni macroeconomiche il silver ha promettenti aspettative long nel lungo periodo.

Per come si muove tipicamente la materia prima, molto male e imprevedibile, risulta difficile anticiparne il comportamento.

Per questo motivo trovo comodo, quanto noioso, analizzarlo piuttosto sul lungo-lunghissimo periodo.

Tuttavia, tentiamo comunque un approccio di più breve periodo.

I prezzi potrebbero aver violato al rialzo il canale rialzista di lungo periodo.

Il mese non è finito ed è un attimo che ci troviamo a gestire una shooting star al posto di una long white, quindi prudenza

La settimana scorsa si era chiusa con una candela settimanale di doji sul sensibile livello della parte alta del canale rialzista.

Questo ci aveva indotti alla prudenza come possibile pattern di indecisione, quindi di inversione, nel nostro caso

Tuttavia corriamo il rischio di assistere ad un importante allungo dei prezzi al rialzo nel caso in cui quello che sta passando sotto i nostri occhi sul grafico giornaliero dovesse essere un pullback.

Non mi sento sufficientemente fiducioso a comprare il breakout dei massimi.

Preferisco un più comodo, ma rischioso, wait and see.

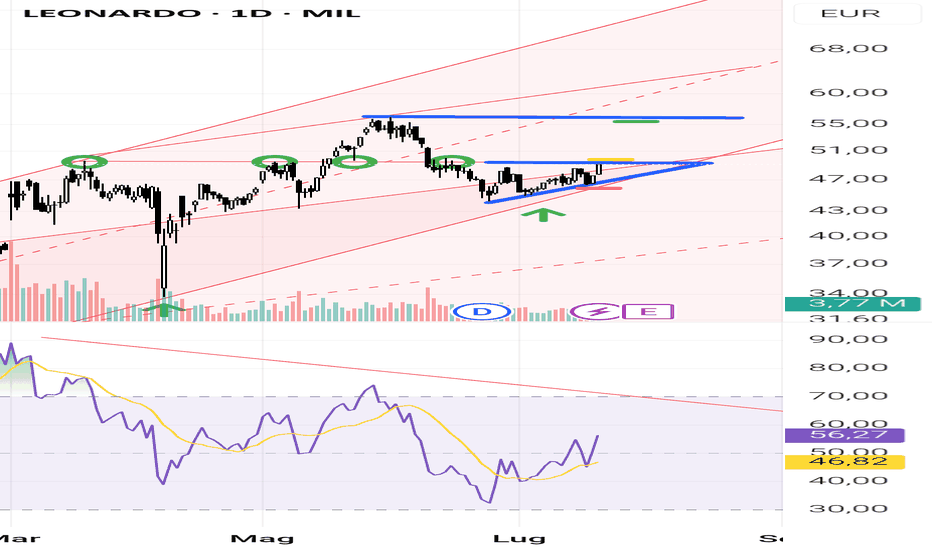

LEONARDO, folle pendenza...che fare?Chart di Capital.Com

Fino a febbraio 2022 Leonardo se ne stava buono buono a fare il suo compitino all'interno di un triste canale ribassista di lungo periodo.

Poi, l'impensabile.

La Russia invade l'Ucraina, corsa agli armamenti.

Come se non bastasse arriva il secondo mandato di Trump.

Delegittimazione della NATO, ognuno per sé…ancora corsa agli armamenti.

Leonardo, suo malgrado, si trova, pur restando fermo, al punto giusto al momento giusto.

Il resto è cronaca finanziaria.

Bye bye triste canale ribassista di lungo termine, i prezzi lo infrangono al rialzo e ancora godono dell'onda lunghissima dei richiami di guerra: il risultato è più 700% in poco più di tre anni.

Noi siamo freddi analisti finanziari, traders, investitori vari e non ci è richiesto di rimuginare sugli eventi

Con l'invasione dell'Ucraina da parte della Russia, il canale parallelo di cui occuparci cambia drasticamente e diventa uno tremendamente rialzista

Nemmeno il tempo di formarsi che questo canale viene già infranto al rialzo in occasione del primo contatto con la sua parte alta.

Allora aggiorniamo il canale individuandone uno nuovo ancora più ripido, ma la storia si ripete

Al primo contatto con la parte alta dello stesso i prezzi nuovamente lo bucano.

Così siamo alla cronaca di questi giorni.

I prezzi non ne vogliono sapere di rientrare nel canale e negli ultimi mesi segnano delle candele con evidenti ombre inferiori

Allora tracciamo l'ennesimo canale rialzista assecondando la sua folle pendenza e troviamo che i prezzi stanno testando la parte bassa dello stesso.

Che fare?

Dow ci urla di andare long.

L’RSI a 14 periodi ci strattona dall'altra parte ammonendoci con una evidentissima divergenza ribassista sul settimanale.

Allora?

Io sto con Dow e volentieri me ne assumo i rischi (calcolati).

SUGAR, abbandono del supporto e approdo sulla trendlineChart di Capital.Com

Sono ormai due mesi che la materia prima cincischia con il livello di supporto a 460

Il livello, oltre ad essere supporto statico di lungo periodo, corrisponde anche al 61.8 di ritracciamento di Fibonacci.

I prezzi potrebbero anche non avere fretta visto che la trendline di lungo periodo che li costringe al ribasso è ancora un tantino distante

Sul grafico settimanale possiamo apprezzare il rimbalzo sul supporto avvenuto con un pattern di hammer cui è associato un picco importante di volumi.

Questa circostanza, con i volumi complessivamente in espansione dal contatto dei prezzi col supporto, rendono a mio giudizio molto probabile la prosecuzione del rialzo fino al contatto con la trendline ribassista.

Sul grafico giornaliero tuttavia c'è qualche incertezza visto il breakout della resistenza a 479 è avvenuto senza volumi.

Tuttavia, complessivamente resto fiducioso sul prosieguo del rimbalzo e sull'approdo alla trendline

Sperando in un'apertura benevola lunedì, si può tentare un long secondo le indicazioni in grafico.

Sarà necessario attendere o un rientro dei pezzi sotto l'entry oppure un ordine pending buy limit.

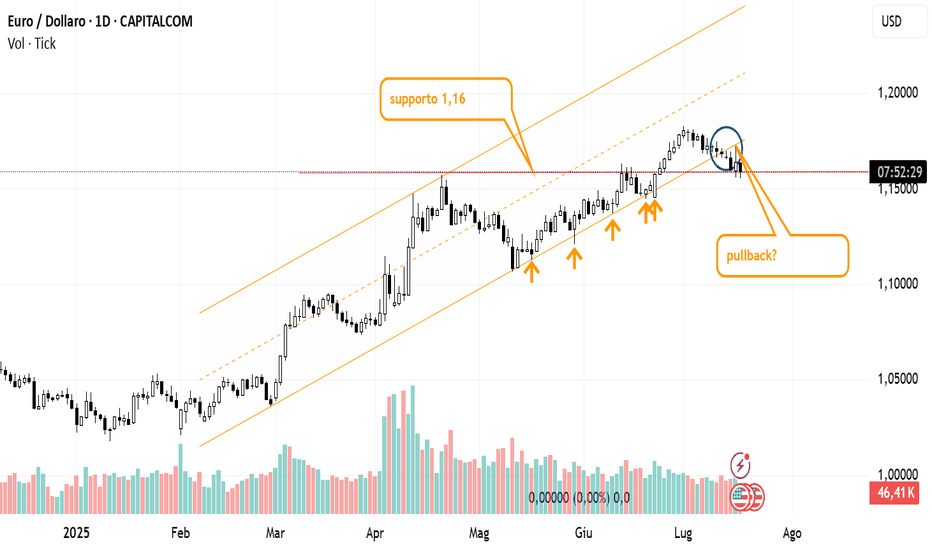

EURUSD, euro troppo veloce chiesti patente e librettoChart di Capital.Com

L’euro ha trovato un motivo per prendere fiato non in un momento qualunque

Contro dollaro, graficamente ha impattato sulla parte alta del canale rialzista di lungo periodo mentre all’interno del basket di valute “coalizzate” contro dollaro è coinciso col contatto del Dollar Index con la parte bassa del canale di lungo

L'analisi fondamentale lo avrebbe potuto immaginare/prevedere?

Il cambio eurusd al contatto con la trendline sul settimanale ha prodotto un pattern di dark cloud cover con cui sta attualmente scendendo.

Il DXY ha formato un hammer con cui sta salendo.

La settimana non è chiusa e i prezzi sono sul supporto degli 1,16.

Vedremo con che forma la candela chiuderà e ne sapremo di più.

Nel frattempo, siccome siamo curiosi di capire che potrà mai accadere, diamo una sbirciata più giù sul giornaliero.

Qui il caso è ambiguo.

Non abbiamo particolari figure di inversione, tuttavia, abbiamo l’abbandono della parte bassa del canale rialzista di breve con i prezzi che potrebbero aver anche fatto pullback su di esso con la shooting star di ieri.

Ancora, al momento in cui scrivo, non è validata ma il livello di breakout coincide tragicamente col support degli 1,16.

Non resta che attendere domani la candela settimanale, per quel che mi riguarda, per evitare le trappole del giornaliero.

Infatti, il rischio che si corre è quello di andare short oggi se dovesse cedere 1,16 e risvegliarsi domani con un hammer sia sul daily che sul weekly.

NVIDIA, il tech è di nuovo tra noiChart di Capital.Com

Probabilmente i tecnologici sono tornati ed un indizio potrebbe avercelo dato Nvidia

Nel secondo trimestre di quest'anno il generico indice azionario americano Morningstar US Market Index sale del 11% circa di cui oltre la metà è responsabile il settore tecnologico.

Le quotazioni di Nvidia hanno segnato nuovi massimi infrangendo la parte alta di un canale laterale in cui erano recentemente inseriti

Sul time frame settimanale possiamo trovare una possibile prova di quanto detto grazie ad un pattern di hammer esattamente sulla parte alta del canale violato.

Adesso, con la settimana in corso, sarà interessante monitorare l'eventuale breakout del massimo di questa candela che potrebbe decretare un rinnovato sentimento rialzista del titolo e, probabilmente, dell'intero settore.

PETROLIO, spento l'incendio Iran ci resta il supporto dei 65$Chart di Capital.Com

L'attacco di Israele ai siti nucleari iraniani del 13 giugno scorso ha provocato un comprensibile shock nelle quotazioni del petrolio.

Tuttavia, dopo ridimensionato l'accadimento le quotazioni sono tornate sui loro passi ed oggi sono nuovamente ad avere a che fare con l’importante soglia dei 65 dollari

Questa volta i prezzi rimangono al di là della barricata, i 65 dollari, ciò che denota probabilmente una volontà quantomeno non ribassista, come dimostra l'aumento dei prezzi annunciato dalla Arabia Saudita per la migliore qualità del suo prodotto, Arab light.

Dai minimi di maggio le quotazioni sono inserite in un trend rialzista sostenuto da una trendline in questo momento testata.

Con una ampia candela bianca potrebbe essersi consumato il rimbalzo sul supporto statico dei 65 dollari e la contemporanea ottenuta della trendline.

Vediamo dove potranno spingersi i prezzi.

SOYBEAN, indizi di possibile inversione rialzistaChart di Capital.Com

La commodity ha prodotto un calo di oltre 45% dai massimi pluriennali a quota 1800 dollari

Il movimento è stato accompagnato da volumi in costante contrazione ed ora, in concomitanza con un andamento flat delle quotazioni, si sono stabilizzati

Potrebbe trattarsi di un caso di accumulazione.

In questa eventualità, trovo interessante tener d'occhio la materia prima alla ricerca di possibili segnali, pattern complessi, che possano lasciare intendere la fine del down trend.

In questi casi, riuscire ad individuare per tempo la nuova tendenza darebbe un evidente vantaggio

Un po' di materiale sembra esserci.

I prezzi stanno formando un pattern triangolare ascendente il che, statisticamente, lascia intendere il breakout al rialzo.

Gli appoggi sul lato obliquo del triangolo sono avvenuti con due pattern di inversione a due candele.

Adesso siamo al contatto con la trendline ribassista di lungo periodo, quindi occorre monitorare la possibilità di un breakout della stessa con la possibilità di una potenziale inversione di trend.

FERRARI, un testa e spalle rialzista per nuovi massimiChart di Capital.Com

Ferrari è saldamente rialzista nel lungo periodo

Parliamo di un trend regolarmente inclinato, a circa 45 gradi, e con formazione di massimi e minimi crescenti molto regolari.

Considero anche sostanzialmente testato il supporto in area 444.

Sul grafico settimanale possiamo apprezzare la formazione di un pattern di testa spalle rialzista, e di continuazione, con un livello di breakout posizionato in area 508.

Associata alla tenuta del livello 444 troviamo discreti volumi per cui si sarebbe autorizzati ad essere ottimisti per un long in caso di breakout del pattern.

Oltre questo livello, essendo in zona price discovery, non saprei dove posizionare un take profit.

Sicuramente si può prendere in considerazione il livello associato alla proiezione dell'altezza del pattern stesso dal livello di breakout.

ENEL, long col pullback del pullback Chart di Capital.Com

In precedente analisi avevamo evidenziato l'evasione dall'alto dal canale rialzista in cui si muoveva il titolo.

Abbiamo avuto il consolidamento del livello violato con un buon pullback.

Abbiamo assistito anche alla violazione della trendline ribassista dai recenti massimi con un movimento ordinato di massimi e minimi crescenti.

Il movimento ha portato anche al breakout, con volumi mediamente più elevati, del massimo precedente a 8,16.

Ora, probabilmente, stiamo assistendo al consolidamento/pullback di questo livello.

Il breakout dell'ultimo massimo potrebbe essere acquistato con uno stop loss sotto al minimo di 7,86.

Tuttavia, ritengo preferibile il secondo più alto e visto che corrisponde ad un rischio pari a solo un terzo di quello posizionato più in basso.

Ciò tendenzialmente ci permette di prendere almeno un paio di stop nel peggiore dei casi restando sempre nello stesso budget di rischio.

BITCOIN, lo spettacolo è apparecchiatoChart di Capital.Com

Questa volta, probabilmente, sarà un bel testa e spalle a regalare ai tanti che attendono i nuovi massimi assoluti di Bitcoin

A differenza del precedente spettacolo, dove tutti aspettavano il breakout dei €70.000 dollari, il comportamento dei volumi in questo caso è piuttosto differente e poco coerente col pattern.

Il movimento preparativo al breakout dei 70.000 dollari è avvenuto con volumi tendenzialmente in contrazione in occasione dei calo dei prezzi e poi esplosione alla rottura dei 70.000

Il recente movimento rialzista è inquadrabile in un canale parallelo e il livello di breakout del pattern corrisponde anche ad infrangere la mediana del canale.

Tiriamo fuori i popcorn, mettiamoci comodi e incrociamo le dita.

STMICRO, arrivano i 27.5: breakout o pullback?Chart di Capital.Com

L'importante è resistenza al 27.5 è ad un passo per cui, vista la rilevanza storica di questo livello, sarà interessante ma soprattutto utile capire cosa potrebbe avvenire

Ovviamente gli scenari sono due, possibilità di oltrepassare l'ostacolo trovando le forze nel rinnovato momentum positivo nei mercati grazie ai soliti dati macro US rilasciati di recente.

Poi c'è lo scenario più pericoloso in ottica long, cioè che si consumi un pullback su questo livello di recente violato

Sul grafico giornaliero si vede meglio l'approccio a questo livello di prezzo, i prezzi si muovano regolarmente in un canale rialzista ma adesso non resta altro che vedere cosa accade.

XRP, massimi e minimi crescenti fanno intravedere 2,8Chart di Capital.Com

Per chi segue questa criptovaluta sa che esiste un mondo prima del primo novembre 2024 e uno dopo

Assumendo come base i prezzi a quella data, un mese dopo i prezzi hanno fatto circa il 300%, due mesi dopo il 480% e quello dopo il 580%

Da allora i prezzi hanno intrapreso un percorso di consolidamento, che dura tuttora, segnando massimi e minimi decrescenti

Se inquadriamo il movimento discendente in un canale, ci accorgiamo che manca all'appello un contatto con la parte alta

Personalmente ritengo molto interessanti queste due candele mensili, hammer, come possibili indizi del contatto dei prezzi quantomeno con la parte alta del canale.

Con il supporto delle attese attorno all'approvazione del proprio Etf, ritengo che il movimento di massimi e minimi crescenti originati dal contratto dei prezzi con la parte bassa del canale meritino tanta attenzione

Personalmente ritengo eccessivi i tanti indicatori che vengono costruiti attorno alle criptovalute.

Un groviglio di indicazioni operative, molte volte contrastanti, che rendono complessa l'analisi dello strumento.

Mi risulta che le strategie vincenti il più delle volte si osservano in associazione a approcci asciutti, fatti di bassa complessità.

Spesso si cita una qualche ricorrenza di un determinato indicatore ma, con una storia troppo poco breve alle spalle ritengo questo approccio da praticare con prudenza.

Rimane la mia personale idea, null'altro.

Trovo invece soddisfacente l'approccio prioritario dell'analisi tecnica ed un uso a contorno di tali indicatori.

Non per un banale, semplicistico e non vero bisogno di ancorarsi a qualcosa di noto ma semplicemente perché funziona.

Dopo il doppio contatto con la parte bassa del canale, la violazione della trendline ribassista di breve periodo potrebbe dare il là ad aspettative di prezzi a 2.8

ETHEREUM, test superato e ottimismo per i 3800 dollariChart di Capital.Com

In precedente analisi abbiamo raccontato le vicende della resistenza ostica dei 2800 dollari

Con un po di immaginazione possiamo interpretare la candela mensile di giugno, contemporaneamente, come tenuta del supporto a 2100 dollari e respingimento della resistenza a 2800 dollari.

La risultante è l'indecisione, ben rappresentata dal pattern di doji.

È un pattern di indecisione e dunque giustificherebbe tranquillamente la prosecuzione del movimento rialzista in occasione, eventualmente, della violazione del suo massimo.

Se ciò avvenisse, francamente vedo pochi ostacoli fino ai 3.800 o 4000 dollari.

Sempre nella stessa precedente analisi, avevamo ipotizzato come test per capire quanta voglia di salire avesse la cripto, la violazione della trendline ribassista di breve periodo.

Per adesso sembra sia avvenuta.

I prezzi sembra abbiano anche consolidato il supporto a 2.400 dollari con una long White e dunque è giustificato essere ottimisti vedere i prezzi toccare i 2800 dollari.

EURJPY, long su longChart di Capital.Com

Il cross euro-yen è in evidente trend rialzista di lungo periodo

Dopo il contatto con la parte alta del canale i prezzi sono scesi e, come spesso avviene, subiscono un rallentamento a contatto con la mediana dello stesso.

Il più delle volte la faccenda si risolve velocemente con la continuazione del trend, altre volte rimbalza per fare successivi tentativi di rottura.

Sembra essere questo il caso, i prezzi hanno a lungo tentennato su questo livello e per adesso se ne allontanano verso l'alto.

Nonostante la rapida riduzione dei tassi di interesse da parte della BCE e la riluttanza della banca centrale giapponese di ritoccare al rialzo i suoi, il cross continua a favorire l'euro.

In Europa ormai i tassi sono prossimi al livello cosiddetto neutrale, un livello cioè che risulta di equilibrio né espansivo né restrittivo per l'economia.

Questo tasso nella letteratura economica è assimilabile al sacro Graal, non si sa mai dove cercarlo e quanto sia precisamente. Si va avanti per tentativi ed oggi è stimato intorno al 2%.

Prospetticamente, probabilmente, avremo al massimo altri due tagli al tasso di sconto, più probabilmente uno.

Evidentemente, nonostante questo scenario monetario sfavorevole all'euro, ciò che rende la valuta resiliente è la prospettiva di un ciclo economico più robusto grazie alla rinnovata capacità di spesa tedesca con un budget di almeno 1000 miliardi nei prossimi 10 anni.

Cose impensabili avendo a mente il rigore fiscale tedesco.

In una precedente analisi avevamo suggerito la possibilità di entrare long alla convalida dell'hammer mensile di aprile.

Il motivo era perché inserito in un pattern triangolare ascendente che lasciava aperta la possibilità concreta di un allungo al rialzo dei prezzi.

Lo scenario si è concretizzato e i prezzi, per adesso, viaggiano verso i target indicati.

All'interno di questo viaggio, abbiamo individuato una formazione di pausa con un pattern triangolare ascendente ancora.

Risulta interessante sul time frame a 4 ore la possibilità di entrare long ancora, con i livelli di entry e stop evidenziati, e mantenendo i target indicati nell'analisi precedente sul grafico mensile.

Da questo punto di vista ne verrebbe fuori un long dal generosissimo rapporto rischio rendimento.