Da PLTR a Google, ecco i miei setup per la prossima settimana.Buon sabato a tutti i trader, Corsa ai massimi e segnali da non sottovalutare

Questa settimana i mercati USA hanno dimostrato ancora una volta la loro forza. In particolare, PLTR ha dato una grande prova, tornando a correre con un allungo impressionante, specialmente tra giovedì e venerdì. Le due lunghe candele di acquisto che ha disegnato sono un segnale chiaro che la fiducia sul titolo è alta, e l'aver toccato l'area dei 183$ è un'ulteriore conferma.

Sto monitorando da vicino anche UBER, che ho inserito in watchlist. Sta seguendo un canale rialzista da manuale e ha mostrato una risposta perfetta sul supporto della trendline ascendente. È un movimento pulito e interessante.

Ma il quadro è più ampio. Anche altri giganti come AAPL, Meta e MSFT continuano a mostrare una forza incredibile. Su Microsoft, in particolare, sono entrato mercoledì seguendo la mia strategia personale. E che dire di Google? Non ci regala nemmeno un ritracciamento, continua a salire inarrestabile, senza dare un attimo di respiro.

Insomma, il mercato ha messo il turbo. Ora aspettiamo la prossima settimana per capire dove andranno i prezzi. I miei setup sono pronti e, in base alle rotture dei livelli chiave, prenderò le mie decisioni. Vedremo cosa ci riserverà il mercato.

Con questo è tutto, vi saluto con un grande abbraccio. Teniamo gli occhi bene aperti, perché quando il mercato si muove in modo strano e senza una ragione apparente, dietro c'è sempre una sorpresa. Occhi puntati sul VIX!

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Cerca nelle idee per "MICROSOFT"

Wall Street vola, attesa per la Fed e tensioni globaliWALL STREET NON SMETTE DI STUPIRE

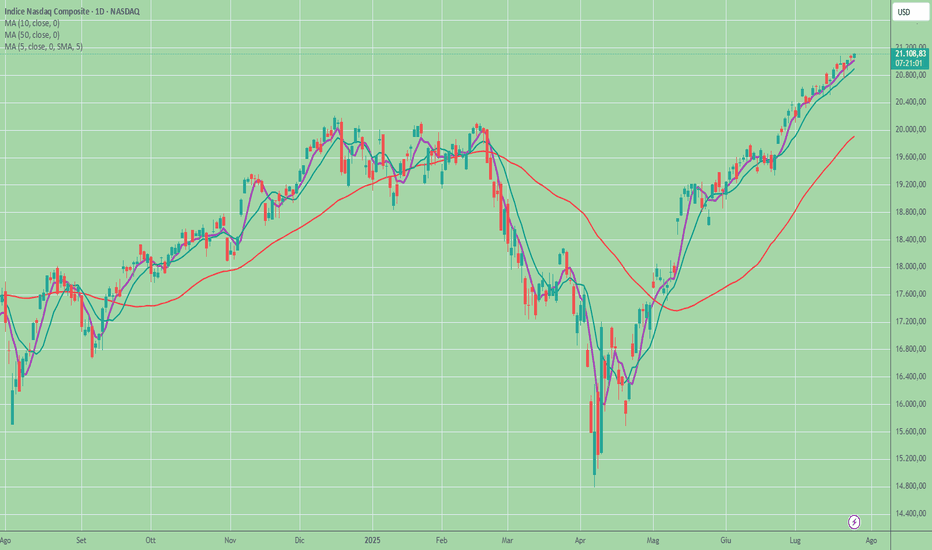

Wall Street ha chiuso venerdì in rialzo, con l'S&P 500 appena sotto lo zero, ma dopo aver registrato un nuovo massimo storico durante la sessione USA. Il Dow Jones, invece, ha segnato un leggero calo (-0,59%), mentre il Nasdaq 100 ha toccato nuovi massimi, chiudendo a +0,42%.

Il Nasdaq è salito dello 0,4%. Il comparto tecnologico è stato trainato da un balzo del 7,4% di Tesla e da un guadagno dell'1,7% di Microsoft, dopo che l’azienda ha evitato una potenziale multa antitrust dell’UE, sostenendo l’intero settore.

I titoli tecnologici e dei beni di consumo discrezionali hanno sovraperformato, mentre i settori dei materiali e dell’assistenza sanitaria sono rimasti indietro.

Gli investitori hanno interpretato, ancora una volta, i deboli dati sull’occupazione come segnali di un possibile taglio dei tassi da parte della Federal Reserve, attesa alla decisione di mercoledì prossimo.

Gli operatori scontano ampiamente un taglio di 25 punti base alla riunione del 17 settembre, con una piccola possibilità di una riduzione più ampia di mezzo punto, alla luce degli attuali dati economici.

Nel corso della settimana, l’S&P 500 ha guadagnato l’1,6%, segnando la sua migliore performance dall’inizio di agosto. Il Nasdaq è salito del 2% e il Dow Jones ha avanzato dell’1,1%, registrando il suo primo guadagno settimanale in tre settimane.

ATTESA PER LA FED

Le decisioni di politica monetaria saranno al centro dell’attenzione questa settimana, mentre le autorità si confrontano con l’incertezza su crescita, debito e commercio.

La Federal Reserve sarà il principale catalizzatore, soprattutto per quanto riguarda le proiezioni economiche (dot plot). Ma c’è attesa anche per le decisioni di BoJ, BoE e BoC, oltre che per quelle di paesi emergenti come Brasile, Sudafrica e Indonesia.

Nel frattempo, i funzionari di Stati Uniti e Cina si incontreranno per proseguire le discussioni sui dazi.

Sul fronte macroeconomico, le vendite al dettaglio e la produzione industriale statunitensi misureranno il sentiment dei consumatori e la reazione delle industrie alle tariffe doganali.

Saranno inoltre pubblicati i dati sull’inflazione di Regno Unito, Canada, Giappone e Sudafrica, oltre alle bilance commerciali di Eurozona, India, Giappone e Australia.

Infine, la pubblicazione mensile dei dati della Cina offrirà aggiornamenti sulla maggiore economia asiatica.

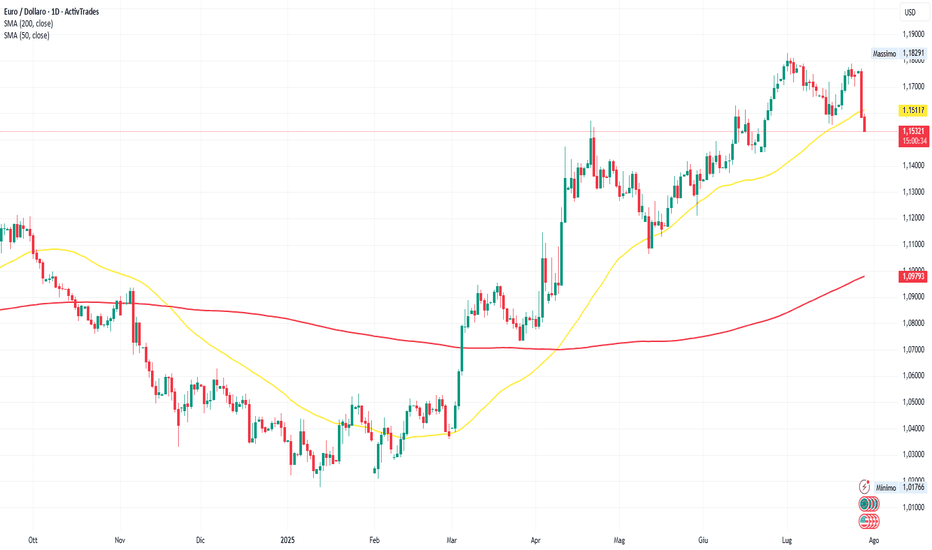

VALUTE

Il cambio EUR/USD resta sopra quota 1,1700, ma non riesce a superare le resistenze chiave poste a 1,1790 e 1,1830. La perdita di momentum e il declassamento del rating sovrano della Francia da AA- ad A+ hanno indebolito la moneta unica, che rischia di scendere verso i supporti a 1,1660 e 1,1550.

La tendenza rimane rialzista, ma finché non verranno superati i livelli chiave, il momentum potrebbe perdere intensità.

Il cambio GBP/USD (Cable) si mantiene sopra 1,3550, con possibile target a 1,3780. Il USD/JPY resta stabile nel range tra 146,20 e 149,00.

Le valute oceaniche sono in recupero contro il dollaro, ma restano sotto le aree cruciali di 0,6700 per l’AUD e 0,6000 per il NZD.

Il USD/CAD mostra massimi decrescenti, ma non ha ancora violato i supporti statici in area 1,3830.

I cross risk-on/risk-off come EUR/AUD ed EUR/NZD iniziano a distribuire, con obiettivi rispettivamente a 1,7250 e 1,9952.

DATI USA

Il sentiment dei consumatori rilevato dall’Università del Michigan è sceso a 55,4 a settembre 2025, in calo rispetto al 58,2 di agosto e ben al di sotto delle attese di 58.

Si tratta del secondo calo mensile consecutivo, che porta il sentiment al livello più basso da maggio, con flessioni più marcate tra le famiglie a basso e medio reddito.

Le condizioni di acquisto di beni durevoli sono migliorate, ma altre componenti si sono indebolite a causa delle crescenti preoccupazioni per le condizioni aziendali, l’occupazione e l’inflazione.

L’indice delle condizioni correnti è peggiorato a 61,2 da 61,7, mentre l’indicatore delle aspettative è sceso a 51,8 da 55,9.

Le aspettative di inflazione per l’anno successivo sono rimaste stabili al 4,8%, mentre quelle a cinque anni sono aumentate per il secondo mese consecutivo, salendo al 3,9% dal 3,5%.

FITCH DECLASSA LA FRANCIA

Venerdì, Fitch Ratings ha declassato il rating sovrano della Francia da AA- ad A+, citando le turbolenze politiche e l’aumento del debito.

Il downgrade è arrivato pochi giorni dopo le dimissioni di François Bayrou da Primo Ministro, in seguito alla sconfitta subita durante il voto di fiducia parlamentare sul bilancio.

Il nuovo rating, il più basso mai assegnato da una grande agenzia alla Francia, prevede comunque un outlook stabile.

Questa settimana, il Presidente Macron ha nominato Sébastien Lecornu, conservatore lealista, per formare un nuovo governo, dopo che i legislatori hanno estromesso Bayrou in un voto di fiducia sulla sua proposta di taglio al bilancio da 44 miliardi di euro (52 miliardi di dollari).

Il rating di Standard & Poor’s per la Francia è attualmente AA- con outlook negativo. Moody’s ha valutato la Francia ad Aa3 con outlook stabile.

LA RUSSIA TAGLIA I TASSI

La Banca Centrale Russa ha tagliato il tasso di riferimento di 100 punti base, portandolo al 17% nella riunione di settembre.

Si tratta del terzo taglio consecutivo, sebbene più contenuto rispetto alle attese di mercato, che prevedevano una riduzione di 200 punti base.

La decisione segna una riduzione complessiva di 400 punti base dai massimi storici del 21%.

Il board ha osservato che le condizioni monetarie si sono allentate nel corso dell’anno, ma restano sufficientemente restrittive per contrastare l’inflazione, che si è mantenuta sopra il 4% per oltre due anni.

Gli ultimi dati mostrano che la crescita annua dei prezzi è scesa all’8,1%, il livello più basso da oltre un anno.

Tuttavia, i consumi interni hanno registrato una leggera accelerazione, mentre i rischi pro-inflazione prevalgono nel breve termine, a fronte di un deterioramento delle ragioni di scambio.

DATI CINA

La produzione industriale cinese è cresciuta del 5,2% su base annua ad agosto 2025, in calo rispetto al 5,7% di luglio e al di sotto delle attese del 5,8%.

Si tratta dell’aumento più debole da agosto 2024, frenato da una crescita più lenta dell’attività manifatturiera e della produzione di elettricità, riscaldamento, gas e acqua, a causa di una domanda interna debole.

La produzione mineraria ha continuato a crescere costantemente, con un incremento del 5,1% rispetto al 5,0% di luglio.

Nel settore manifatturiero, 31 dei 41 principali comparti hanno registrato una crescita, tra cui automotive, computer, comunicazioni e cantieristica navale.

Nei primi otto mesi dell’anno, la produzione industriale è aumentata del 6,2%. Su base mensile, l’incremento è stato dello 0,37%.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Wall Street Inarrestabile: S&P 500 e Nasdaq continuano a volareBuon sabato a tutti i trader, gli indici americani sono davvero inarrestabili, non c'è che dire!

Che corsa pazzesca a Wall Street. Gli indici continuano a salire con una forza incredibile, e dietro a questo rally ci sono due motori che lavorano in perfetta sincronia:

1. La Fed e le sue mosse (attese)

Il mercato continua a scommettere su un taglio dei tassi di interesse. Ogni piccolo segnale di rallentamento dell'inflazione o dell'economia viene interpretato come un via libera per la Federal Reserve. Questa prospettiva, che renderà il denaro più economico, è pura benzina per il mercato azionario, e gli investitori ne sono ben consapevoli.

2. I Magnifici Sette che trainano tutto

Non possiamo ignorare la forza dei "Magnifici Sette". Giganti come Nvidia, Microsoft e Apple continuano a macinare profitti e a investire in settori di frontiera come l'intelligenza artificiale. Le loro performance sono talmente eccezionali da trascinare l'intero mercato, perché il loro peso all'interno degli indici è enorme.

In sintesi, cosa succede?

Siamo in un momento in cui l'economia americana si sta dimostrando più forte del previsto. I dati sul lavoro sono solidi e i consumatori continuano a spendere. Questa resilienza economica rafforza la fiducia che la Fed possa abbassare i tassi senza far scivolare il paese in una recessione.

Il mercato si muove su un doppio binario: da una parte l'ottimismo per una politica monetaria più accomodante, dall'altra l'innovazione e la forza dei colossi tecnologici che non accennano a fermarsi. Un mix esplosivo che, per ora, non ha rivali.

Un saluto a tutti e un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Wall Street vola, Fed verso taglio tassi e BCE resta fermaALTRO BALZO DI WALL STREET

I principali indici azionari statunitensi hanno chiuso la giornata in territorio positivo, in seguito alla pubblicazione dei dati sull’inflazione negli Stati Uniti relativi ad agosto 2025. Il Dow Jones ha guadagnato l’1,31%, salendo a 46.108 punti, dopo aver toccato un nuovo massimo storico a 46.137 punti.

L’S&P 500 ha registrato un progresso dello 0,85%, portandosi a 6.587 punti, poco sotto il record di 6.593 punti. Anche il Nasdaq ha chiuso in rialzo dello 0,72%, a 22.043 punti, con un nuovo massimo a 22.060 punti.

I dati sull’inflazione sono risultati ampiamente in linea con le aspettative, mostrando un’accelerazione dell’inflazione annua al 2,9%, mentre quella di fondo è rimasta stabile al 3,1%. Tuttavia, il rapporto non ha modificato le attese del mercato, che continua a prevedere un taglio dei tassi da parte della Fed già dalla prossima settimana. Gli investitori hanno ormai quasi completamente scontato tre riduzioni entro la fine dell’anno.

Nel frattempo, le richieste iniziali di sussidi di disoccupazione sono salite ai massimi degli ultimi quattro anni, rafforzando i segnali di un raffreddamento del mercato del lavoro. Il settore sanitario ha registrato le migliori performance, mentre i servizi di comunicazione hanno chiuso in negativo.

Le megacap hanno mostrato andamenti contrastanti: Nvidia (+0,3%), Microsoft (+0,4%), Apple (+0,8%), Amazon (+0,3%), Alphabet (+0,2%) e Tesla (+4,1%) sono salite, mentre Meta è rimasta pressoché invariata e Broadcom ha perso l’1,1%.

VALUTE

Sul mercato dei cambi, l’euro continua a mostrare forza, sostenuto anche dalle dichiarazioni di Christine Lagarde, che ha parlato della necessità di disinflazione favorita dalla solidità della moneta unica. Secondo la Presidente della BCE, l’euro potrebbe mantenersi forte almeno fino a fine anno.

Il cambio EUR/USD si attesta in area 1,1730, ma per ora non riesce a superare tale livello per puntare a quota 1,1790 e 1,1820. Il cambio USD/JPY resta laterale, bloccato nel trading range delle ultime settimane, frenato da forze contrastanti: da un lato la necessità di rialzo dei tassi da parte della BoJ, dall’altro il bisogno del Giappone di mantenere un cambio debole per contrastare i dazi imposti da Trump, attualmente al 25%.

Le valute oceaniche sono in ripresa, con l’AUD sopra 0,6650 e l’NZD a ridosso di 0,60.

BCE FERMA SUI TASSI

La Banca Centrale Europea ha deciso di mantenere invariati i suoi tre tassi di interesse chiave. Il tasso sui depositi resta al 2,00%, quello di rifinanziamento principale al 2,15% e il tasso sulle operazioni di prestito marginale al 2,40%, in linea con le attese.

L’inflazione rimane vicina all’obiettivo di medio termine del 2% e le prospettive sono sostanzialmente invariate rispetto a giugno. Le nuove proiezioni prevedono un’inflazione media del 2,1% nel 2025, in calo all’1,7% nel 2026, con una leggera risalita all’1,9% nel 2027. L’inflazione core è stimata al 2,4% nel 2025, all’1,9% nel 2026 e all’1,8% nel 2027. La crescita economica è prevista all’1,2% nel 2025, in rallentamento all’1,0% nel 2026 e in ripresa all’1,3% nel 2027.

Il Consiglio direttivo ha ribadito la propria determinazione ad ancorare l’inflazione al 2% nel medio termine, adottando un approccio cauto e basato sui dati. Christine Lagarde ha dichiarato che i rischi di crescita nella regione sono più bilanciati e che il processo disinflazionistico è concluso. Tuttavia, ha aggiunto che un euro più forte potrebbe far scendere l’inflazione più del previsto, penalizzando l’export europeo.

USA, INFLAZIONE IN RIALZO

Negli Stati Uniti, il tasso di inflazione annuale è salito al 2,9%, il livello più alto da gennaio, dopo essersi attestato al 2,7% sia a giugno che a luglio. L’aumento è stato trainato dai prezzi dei prodotti alimentari, del settore automobilistico e dei camion usati. Inoltre, il costo dell’energia è cresciuto per la prima volta in sette mesi.

I prezzi della benzina e del gasolio sono diminuiti, ma in misura inferiore rispetto ai mesi precedenti, mentre si è registrato un aumento dei prezzi del gas naturale. Su base mensile, l’indice dei prezzi al consumo è salito dello 0,4%, il massimo da gennaio, superando le previsioni dello 0,3%.

L’inflazione core è rimasta stabile al 3,1%, invariata rispetto a luglio e al picco di febbraio. Su base mensile, l’indice dei prezzi al consumo core è aumentato dello 0,3%, in linea con il ritmo di luglio e con le attese del mercato.

TREASURIES

Il rendimento del Treasury decennale è sceso giovedì al 4,0%, il minimo degli ultimi cinque mesi. Nonostante la ripresa dell’indice dei prezzi al consumo, le probabilità di un taglio dei tassi sono ormai quasi certe, in un contesto di mercato del lavoro più debole, che rappresenta la principale motivazione dell’azione della Fed.

Le richieste iniziali di sussidi di disoccupazione hanno raggiunto il massimo degli ultimi quattro anni nella prima settimana di settembre, in linea con i dati negativi dell’ultimo rapporto sull’occupazione e con la revisione delle buste paga. Questo conferma il cambiamento in atto dopo un periodo di resilienza del mercato del lavoro a tassi elevati.

I future sui tassi continuano a indicare un ampio consenso verso una riduzione di 75 punti base entro fine anno, con un taglio previsto per ciascuna delle riunioni rimanenti del FOMC. Il primo è atteso già la prossima settimana.

Le persistenti aspettative di inflazione, alimentate dai dazi aggressivi, hanno spinto lo spread tra il rendimento del titolo a 30 anni e quello a 10 anni al massimo degli ultimi quattro anni.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Oracle top a Wall Street: numeri e un futuro da mille miliardiOracle travolge Wall Street: numeri da rock star e un futuro da mille miliardi

L’intelligenza artificiale accelera, l’inflazione rallenta e arrivano nuove chiusure record

Le azioni hanno perso slancio ieri, nonostante il calo dei dati sull’inflazione e il rinnovato entusiasmo per l’IA. Due dei principali indici, tuttavia, hanno comunque archiviato la sessione con una nuova chiusura record.

L’S&P 500 è salito dello 0,30% a quota 6532,04, mentre il Nasdaq ha guadagnato un modesto 0,03% (circa sei punti) portandosi a 21.886,06. In controtendenza, il Dow Jones è scivolato dello 0,48% (circa 220 punti) fermandosi a 45.490,92. Per il Nasdaq si tratta della terza chiusura record consecutiva, mentre l’S&P 500 ha segnato nuovi massimi storici per due sedute di fila.

Con la probabilità di un taglio dei tassi nella prossima settimana fissata al 100% secondo il CME FedWatch Tool, non servivano ulteriori stimoli. Eppure sono arrivati dall’indice dei prezzi alla produzione (PPI). I prezzi all’ingrosso, infatti, sono diminuiti dello 0,1% nel mese, a fronte di un aumento previsto dello 0,3%. Anche la variazione annua, +2,6%, è risultata inferiore alle attese (+3,3%).

Molto più spettacolare è stata però la vicenda di Oracle (ORCL), che ieri ha messo a segno un balzo del 36% dopo quello che considero “il rapporto sugli utili dell’anno”. Nonostante dati inferiori alle stime per fatturato e utile, l’azienda ha comunicato che i suoi obblighi di performance rimanenti (RPO) per il primo trimestre sono cresciuti del 359%, raggiungendo i 455 miliardi di dollari. Inoltre ha annunciato quattro contratti multimiliardari e un incremento straordinario dei ricavi da database multi-cloud con Amazon (AMZN), Alphabet (GOOGL) e Microsoft (MSFT), cresciuti addirittura del 1529%.

Tutto ciò lascia intuire che il boom dell’intelligenza artificiale sia soltanto agli inizi.

Il rapporto Oracle ha acceso anche altri titoli del settore semiconduttori: Broadcom (+9,8%), NVIDIA (+3,9%), Taiwan Semiconductor (+3,8%) e AMD (+2,4%).

Oggi uscirà l’indice dei prezzi al consumo (CPI), che solitamente suscita maggiore attenzione del PPI. Nell’ultima rilevazione, l’inflazione mensile era cresciuta dello 0,2% (in linea con le attese), mentre quella annua si era attestata al 2,7%, leggermente sotto il previsto 2,8%. Pur non diminuendo più rapidamente come un tempo, l’inflazione continua comunque a non mostrare impennate dovute ai dazi.

Le stime per l’uscita odierna indicano un +0,3% mensile e un +2,9% annuo; anche il “core” dovrebbe crescere dello 0,3%. Se i dati saranno in linea, il mercato potrebbe reagire con entusiasmo; al contrario, un’inflazione più alta potrebbe riaccendere i timori di stagflazione.

Personalmente mi aspettavo forti movimenti anche dopo le precedenti pubblicazioni del CPI, ma la reazione era stata piuttosto contenuta. Vedremo cosa accadrà domani: l’adattamento resta la chiave.

In definitiva, le azioni avevano tutte le ragioni per salire ieri: il sorprendente outlook di Oracle ha trascinato il settore tecnologico e il PPI positivo ha dato nuovo slancio alla narrativa di un’inflazione sotto controllo. Eppure i listini hanno subito vendite sui massimi, colmando un gap, prima di rimbalzare in chiusura.

Non è il tipo di price action che tranquillizza, e la pubblicazione del CPI renderà ancora più interessante osservare la reazione del mercato.

________________________________________

Oracle e il “cool PPI”

Oracle mercoledì sera ha mostrato i numeri di una vera “rock star”, con un balzo del titolo del 35%. Alcuni analisti iniziano a ipotizzare che possa diventare la prossima azienda da mille miliardi di dollari, data la solidità delle prospettive.

Il dato più sorprendente riguarda il cloud backlog (RPO), cresciuto del 359% su base annua fino a 455 miliardi di dollari. Il management prevede che possa presto superare i 500 miliardi. Inoltre stima che il fatturato OCI crescerà del 77% quest’anno, raggiungendo i 18 miliardi di dollari, per arrivare a 144 miliardi entro quattro anni.

Numeri impressionanti, che mutano profondamente la capitalizzazione di mercato e non invogliano certo a posizionarsi “short” sul Nasdaq.

Sul fronte macro, i prezzi alla produzione USA sono diminuiti inaspettatamente in agosto: il PPI primario è sceso dello 0,1% rispetto al mese precedente, contro attese di +0,3%, segnando il primo calo mensile da aprile. Su base annua è cresciuto del 2,6% (attese: +3,3%). Anche il PPI “core” ha sorpreso al ribasso, attestandosi al 2,8%.

L’ex presidente Trump non ha perso l’occasione per commentare, scrivendo che “non c’è inflazione!!!” e sollecitando la Fed a tagliare aggressivamente i tassi, non senza definire nuovamente Powell un “disastro totale”.

________________________________________

In attesa del CPI

Il mercato ora guarda al CPI: stime a +0,3% mensile e +2,9% annuo, con il “core” atteso anch’esso a +0,3%. Se il dato ricalcherà la sorpresa positiva del PPI, l’ottimismo potrebbe alimentare nuovi rialzi. In caso contrario, il timore di stagflazione tornerà a dominare.

Secondo il FedWatch, le probabilità attuali sono:

• Settembre – 100% di taglio da 25 bps la prossima settimana; 8% di possibilità per un taglio da 50 bps.

• Ottobre – 75% di probabilità di un allentamento complessivo di 50 bps; 6% per 75 bps.

• Dicembre – 62% di probabilità di essere 75 bps più in basso rispetto a oggi; 5% per un taglio complessivo da 100 bps.

Ora non resta che attendere la pubblicazione del CPI e verificare la reazione del mercato.

Marco Bernasconi Trading

NVIDIA siamo al top?NVIDIA: quanto possiamo ancora credere in altri rialzi ? ovvero sarà possibile sostenere un trend rialzista senza prima una buona correzione?

NVIDIA ha un problema... il suo portafoglio clienti è formato da 6 giganti... e una miriade di piccoli clienti.. cosa potrebbe accadere se questi 6 giganti rallentano gli acquisti?

E se i clienti principali adesso iniziano a costruire internamente i propri chip al fine di mantenere un segreto industriale? un vantaggio competitivo? un'indipendenza da nvidia?

Il precedente top era a 153 dollari.

L'ultimo minimo importante a 88 dollari.

La zona di intermezzo è 120 dollari... sarà il prezzo target di questo possibile ribasso? Sarà molto istruttivo studiare il trend attuale e l'eventuale supporto e volumi.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

PLTR - Preso 1° Target, vediamo ed analizziamo la watch listBuon sabato a tutti i trader. Facciamo una panoramica generale del mercato con un'analisi video delle azioni americane nella nostra watch list.

Iniziamo con Palantir (PLTR), che ha raggiunto il suo primo target a $161,44. Avendo centrato questo obiettivo, la posizione può ora essere messa in sicurezza spostando lo stop-loss al prezzo di entrata ("break-even").

Ora passiamo alla nostra watch list.

Riepilogo della settimana

Titoli in crescita: Nonostante il generale calo dell'indice, alcune aziende come NVIDIA, Amazon e Alphabet hanno chiuso la settimana in positivo. La loro performance è supportata da indicatori tecnici favorevoli che mostrano una forza relativa rispetto al resto del mercato.

Titoli in calo: Aziende come Microsoft, Tesla, Apple e Broadcom hanno registrato una settimana in ribasso. Le loro analisi tecniche indicano una pressione di vendita e segnali di tendenza negativa.

Titoli stabili/misti: Palantir ha avuto una settimana leggermente positiva, mentre Berkshire Hathaway ha mantenuto una sostanziale stabilità, mostrando una performance resiliente. Netflix ha chiuso con un leggero calo.

In sintesi, la settimana è stata caratterizzata da una debolezza generale del settore tecnologico, ma con performance individuali molto diverse tra i giganti del mercato.

Con questo è tutto un caro saluto a tutti e buon trading.

Grazie ciao da Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Dazi USA e mercati in tensione: UE sotto pressioneBORSE IN CONGESTIONE

I principali indici azionari statunitensi hanno registrato ribassi frazionali. Il Dow Jones ha ceduto lo 0,14% a 44.112 punti, mentre l’S&P 500 ha chiuso in flessione dello 0,49% a 6.299 punti. Performance negativa anche per il Nasdaq (-0,65% a 20.917 punti), dopo i forti guadagni di oltre l'1% registrati ieri.

Il sentiment degli investitori rimane incerto: da un lato è sostenuto dagli utili aziendali e dalle crescenti aspettative di tagli dei tassi da parte della Federal Reserve, dall’altro è appesantito dai timori legati ai nuovi dazi imposti da Trump.

Le azioni di Palantir sono balzate di quasi il 6% nelle contrattazioni pre-mercato, dopo che l'azienda ha rivisto al rialzo le previsioni di fatturato annuo per la seconda volta quest'anno. Pfizer è salita del 2,4%, superando le stime sia di utili che di fatturato.

Al contrario, Caterpillar ha perso il 3,6% a seguito del mancato raggiungimento degli obiettivi di utile. Vertex Pharmaceuticals ha ceduto il 13,8% dopo aver annunciato l’interruzione delle sperimentazioni in fase avanzata per il suo antidolorifico di nuova generazione.

Nel frattempo, i titoli tecnologici a grande capitalizzazione erano per lo più in rialzo prima dell'apertura delle contrattazioni: Nvidia, Microsoft e Apple hanno mostrato segnali positivi. Leggermente in crescita anche Amazon, Meta, Broadcom e Tesla, mentre Alphabet è rimasta pressoché invariata.

ANCORA CAOS DAZI

L’entrata in vigore dei dazi del 15% imposti dall’amministrazione Trump, prevista per giovedì 7 agosto, rappresenta un punto di svolta nei rapporti commerciali tra Stati Uniti e Unione Europea. Le ripercussioni potrebbero essere significative per il mercato comunitario nel suo complesso, e per l’Italia in particolare.

Il fatto che alcuni Paesi membri dell’UE trattino separatamente con gli USA rischia di generare una frammentazione del mercato unico. Deroghe selettive, come quelle concesse alla Francia per il settore aerospaziale o al Regno Unito tramite accordi bilaterali, potrebbero minare la coesione economica tra gli Stati membri.

Questa situazione potrebbe portare a distorsioni competitive, con imprese francesi o britanniche avvantaggiate rispetto a quelle italiane, spagnole o tedesche nei mercati USA. Il mancato ottenimento di deroghe per il vino italiano colpisce un settore strategico per l’export nazionale.

I dazi al 15% rischiano di ridurre la competitività dei produttori italiani, favorendo vini francesi o di altri Paesi. Anche altri settori, come la meccanica di precisione, l’agroalimentare e la ceramica, potrebbero subire danni indiretti da eventuali ritorsioni o da un minore accesso al mercato statunitense.

L’esenzione selettiva e gli accordi bilaterali creano un pericoloso precedente, che potrebbe spingere altri Paesi UE a negoziare autonomamente, indebolendo la politica commerciale comune. C’è ancora molta strada da fare per costruire una vera Europa unita.

USA, CALA IL DEFICIT COMMERCIALE

Il deficit commerciale degli Stati Uniti si è ridotto a giugno, a causa del forte calo delle importazioni di beni di consumo. È l’ennesima prova dell’impatto che i dazi di Donald Trump stanno avendo sul commercio globale.

Il disavanzo complessivo si è ridotto del 16,0%, attestandosi a 60,2 miliardi di dollari, il livello più basso da settembre 2023. A maggio, il deficit era stato rivisto a 71,7 miliardi, mentre le previsioni indicavano 61,6 miliardi.

Le importazioni sono diminuite del 3,7%, scendendo a 337,5 miliardi di dollari, il livello più basso da marzo 2024. Il calo è stato trainato da prodotti farmaceutici, automobili, petrolio greggio e materiali per combustibili nucleari.

Le esportazioni sono diminuite dello 0,5%, attestandosi a 277,3 miliardi di dollari, il livello più basso da gennaio. I principali cali hanno riguardato prodotti finiti in metallo, oro non monetario e accessori per computer.

Il deficit maggiore è stato con il Messico, sebbene si sia leggermente ridotto a 16,3 miliardi di dollari. Il disavanzo con la Cina è sceso a 9,4 miliardi, mentre quello con l’UE si è ridotto significativamente a 9,5 miliardi da 22,5 miliardi.

Al contrario, i deficit si sono ampliati con Vietnam (16,2 miliardi), Taiwan (12,9 miliardi) e India (5,3 miliardi). La bilancia commerciale con la Svizzera è passata a un leggero deficit, inferiore a 0,1 miliardi di dollari.

DAZI E PRODOTTI FARMACEUTICI

I dazi sui prodotti farmaceutici importati negli USA potrebbero arrivare fino al 250%. Lo ha dichiarato il presidente Donald Trump: «Inizialmente applicheremo dazi ridotti, ma tra un anno, un anno e mezzo al massimo, saliranno al 150% e poi al 250%, perché vogliamo che i prodotti farmaceutici siano prodotti nel nostro Paese».

Trump si è detto ottimista su un’intesa commerciale a breve con Pechino: «Siamo vicini a un accordo con la Cina» e «penso che sarà un buon accordo». Ha inoltre riferito che il presidente cinese Xi Jinping «ha chiesto un incontro» e si è detto pronto a volare a Pechino, anche se è «un volo lungo», una volta trovata l’intesa.

USA, DAZI ALL’INDIA

Donald Trump sta considerando di aumentare «in modo sostanziale» i dazi contro l’India nelle prossime 24 ore, per punirla per i continui acquisti di petrolio dalla Russia. Lo ha anticipato in un’intervista a CNBC: «L’India non è stato un buon partner commerciale. Fanno molti affari con noi, ma noi non facciamo affari con loro. Così abbiamo fissato dazi al 25%, ma penso che li aumenterò in modo molto sostanziale».

NUOVE MINACCE USA ALLA UE

Gli Stati Uniti imporranno dazi del 35% all’Unione Europea se l’UE non rispetterà l’impegno di investire in beni americani. Lo ha dichiarato Donald Trump in un’intervista a CNBC.

Alla domanda sui criteri degli accordi, Trump ha inizialmente affermato che l’UE avrebbe pagato 650 miliardi di dollari, poi ha arrotondato la cifra a 600 miliardi. «Siamo di nuovo un Paese ricco», ha detto, aggiungendo che l’investimento può essere utilizzato «per qualsiasi cosa io voglia».

Trump ha inoltre annunciato che la prossima settimana, o poco dopo, comunicherà le percentuali dei dazi su chip e semiconduttori. Quanto ai farmaci, ha precisato che inizialmente imporrà dazi bassi.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

PLTR e l’hype dell’AI: i fondamentali reggono ancora?Palantir Technologies (PLTR) è diventato un nome caldo nel panorama tecnologico, Ma questo entusiasmo, si fonda sui numeri o su false credenze? scopriamolo insieme!

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

L’origine dell’ascesa: perché Palantir oggi fa parlare di sé?

Palantir Technologies si è affermata come uno dei Player chiave nell'analisi dei dati e nel campo dei software, con una forte presenza sia nel settore governativo che in quello commerciale. La sua popolarità è stata trainata da un modello di business unico articolato attraverso tre piattaforme principali:

Gotham : progettata per clienti governativi e di difesa, supporta operazioni di sicurezza nazionale complesse.

Foundry : orientata al settore commerciale, offre strumenti per l'integrazione, la gestione e l'analisi di dati aziendali su vasta scala.

Apollo : funge da sistema di controllo della missione per la distribuzione di software autonomo, garantendo che le applicazioni Palantir possano operare in qualsiasi ambiente. Queste piattaforme consentono alle organizzazioni di sfruttare enormi volumi di dati per processi decisionali critici.

Ma anche la spinta verso l'intelligenza artificiale (AI) è stato un fattore determinante per la crescente popolarità di Palantir, lo stesso CEO, Alex Karp ha enfatizzato come il boom dell'AI rappresenti un'opportunità di crescita e Palantir sembra stia capitalizzando questa tendenza in modo significativo.

La sua Piattaforma di Intelligenza Artificiale (AIP) mira a diventare un vero e proprio "sistema operativo dell'AI", collegando l'AI generativa direttamente alle operazioni. Questo approccio rende l'AI più azionabile e applicabile in una vasta gamma di settori, dalla gestione dell'intelligence sul campo di battaglia all'ottimizzazione delle operazioni ospedaliere.

Palantir contro tutti: c’è davvero concorrenza?

La "fossa" competitiva di Palantir non risiede nell'assenza di altri Player, ma piuttosto nella sua profonda specializzazione e integrazione. Il panorama dell'analisi dei dati e dell'AI è tutt'altro che privo di competizione, benché la posizione di Palantir sia indubbiamente distintiva, l’azienda deve affrontare la concorrenza diretta di aziende come BigBear.ai , ma anche indiretta da parte di giganti del cloud come Microsoft e Amazon.

Ma allora perché si pensa che Palantir abbia il monopolio?

Nonostante la presenza di questi concorrenti, Palantir detiene un vantaggio competitivo significativo. Le sue piattaforme, in particolare Foundry e Gotham , sono profondamente integrate nei processi decisionali dei clienti, soprattutto dove vi è la gestione di dati altamente sensibili e complessi, come nel settore governativo come la difesa e l'intelligence, ove i requisiti di sicurezza e fiducia sono elevatissimi. Questa integrazione crea elevati costi di switching e un "effetto lock-in" per i clienti, rendendo difficile il passaggio a soluzioni alternative, creando una barriera d’ingresso significativa che i concorrenti generalisti dell'AI faticano a superare. Ciò rende la sua concorrenza meno diretta e più di nicchia , consolidando la sua posizione in segmenti di mercato ad alto valore.

I contratti a lungo termine con il governo degli Stati Uniti, inclusi accordi per lo sviluppo di sistemi di comando per l'esercito e l'espansione del contratto Maven del Dipartimento della Difesa a oltre $1 bln , rafforzano ulteriormente la sua posizione di leader in settori critici.

Ombre sulla reputazione: il lato oscuro dell’efficienza AI?

Palantir ha affrontato sfide e critiche significative, ed è stata oggetto di numerose controversie etiche e legali, come accuse di violazione di copyright, per l'aggregazione di dati sensibili e il potenziale impatto sulla privacy e le libertà civili , nonchè di discriminazione razziale , come Il suo ruolo nella sorveglianza governativa e nei contratti con agenzie come l' ICE (Immigration and Customs Enforcement)

Sebbene Palantir abbia risposto a queste accuse, esse rappresentano rischi reputazionali e operativi che potrebbero influenzare la percezione pubblica compromettendo la sua capacità di espandersi, limitando l'espansione in settori commerciali o paesi che valorizzano fortemente la privacy e la trasparenza. di conseguenza, mentre la tecnologia di Palantir è all'avanguardia, il suo "costo sociale" percepito può agire come un freno indiretto alla crescita, distinguendosi da altre aziende AI con un profilo etico meno controverso.

Risultati solidi, multipli tirati: il paradosso Palantir

L’offerta AI, in particolare la piattaforma AIP ha guadagnato trazione nel mercato enterprise, contribuendo a una diversificazione che rende il modello di business più solido e scalabile. Il segmento commerciale negli Stati Uniti è cresciuto del +93% YoY . Gli analisti stanno iniziando a guardare anche alla qualità della crescita , e questo dato potrebbe segnare una svolta nella percezione del business, tradizionalmente visto come fortemente dipendente dai contratti governativi,

I risultati finanziari di Palantir nel secondo trimestre del 2025 hanno dato nuova forza alla narrativa di crescita che accompagna il titolo. La società ha registrato un fatturato di $1,004 miliardi , segnando un incremento del +48% YoY e superando le attese del consensus: $940 milioni . Per la prima volta, Palantir ha oltrepassato la soglia del $ bln in un singolo trimestre. L’ EPS si è attestato a $0,17 , battendo leggermente le stime, ed anche le prospettive per il 2025 sono state migliorate: la società prevede ora una crescita del +45% YoY per l’intero anno fiscale, con aspettative di ulteriore espansione sequenziale nel terzo trimestre.

Tuttavia, è proprio sul terreno della valutazione che emergono le principali tensioni. Dopo aver più che raddoppiato il proprio valore nel 2025 ( +500% YoY ), il titolo viene scambiato a multipli estremamente elevati. Ed è qui che il mercato si divide. Alcuni analisti, come Piper Sandler, vedono Palantir arrivare a $170 nel medio termine. Altri, come Jefferies, fissano un target a $60 , preoccupati da una capitalizzazione considerata troppo avanzata rispetto ai fondamentali.

A offrire una lettura alternativa vi è Dan Ives (Wedbush) , che stima una possibile capitalizzazione di $1 trilione tra il 2027 e il 2028 . Secondo Ives, il mercato sta sottovalutando la capacità dell’azienda di affermarsi come infrastruttura AI di riferimento , e ricorda come in passato i titoli più trasformativi siano stati penalizzati proprio per valutazioni considerate “scomode” .

Questa polarizzazione di visioni riflette una tensione di fondo: il valore di Palantir non è solo nei numeri attuali, ma nella fiducia che il mercato ripone sulla sua capacità di mantenere il passo — o addirittura di guidare — la corsa all’AI .

Disclaimer: La finalità del presente articolo è meramente informativa e didattica. Le informazioni qui riportate non costituiscono consulenza in materia di investimenti e non contemplano la situazione finanziaria o gli obiettivi individuali degli investitori. Le informazioni relative ai risultati passati non sono un indicatore affidabile dei risultati futuri. Per quanto permesso dalla legge, in nessun caso, Capital.com (o un suo affiliato o dipendente) assume responsabilità per qualsiasi perdita incorsa a causa dell’utilizzazione delle informazioni fornite. Chi agisce in base a tali informazioni lo fa a proprio rischio. Qualsiasi informazione che possa essere intesa come “ricerca di investimento” non è stata preparata in conformità ai requisiti legali stabiliti per promuovere l’indipendenza della ricerca di investimento e dunque deve essere considerata comunicazione di marketing.

Il prossimo trimestre dirà molto. La domanda è sempre la stessa: stiamo pagando per la realtà, o per una promessa?

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Ieri USA su di oltre l'1% dopo un inizio di agosto difficileLe azioni rimbalzano di oltre l'1% dopo un inizio di agosto difficile

Agosto sembra improvvisamente molto migliore dopo che tutti i principali indici hanno registrato un rimbalzo ieri, dopo un inizio di mese difficile venerdì scorso.

Il NASDAQ è balzato dell'1,95% (circa 403 punti) ieri a 21.053,58, con la maggior parte dei titoli Mag 7 in netto rialzo, in particolare NVIDIA (NVDA, +3,6%), Meta Platforms (META, +3,5%), Alphabet (GOOGL, +3,1%), Tesla (TSLA, +2,2%) e Microsoft (MSFT, +2,2%).

L'S&P ha interrotto una serie di quattro giorni di perdite con un impressionante guadagno dell'1,47% a 6.329,94, mentre il Dow Jones ha interrotto il suo calo di cinque giorni con un rialzo dell'1,34% (circa 585 punti) a 44.173,64.

Che inizio di agosto deprimente quello di venerdì scorso. Il NASDAQ è crollato di oltre il 2%, mentre gli altri indici hanno perso oltre l’1% dopo un rapporto sull'occupazione di luglio nettamente inferiore alle attese. Peggio ancora, i dati dei mesi precedenti sono stati significativamente rivisti al ribasso, il che ha portato gli investitori a chiedersi se l’economia fosse stata più debole del previsto dal Giorno della Liberazione. Anche la scadenza per le contrattazioni è stata una sfida per gli investitori.

Ma ieri è stata una buona vecchia sessione di inversione di tendenza, con i principali indici che hanno recuperato quasi completamente il crollo di venerdì. (Il Dow Jones ha effettivamente recuperato tutto e anche di più.)

Il mercato probabilmente si è reso conto che siamo ancora vicini all’inizio della stagione degli utili. E poiché le azioni in genere salgono durante la stagione degli utili, potrebbe esserci una certa riluttanza a essere troppo negativi, mentre gli utili, finora, sono stati migliori del previsto.

Ad esempio, Palantir Technologies (PLTR) è stato il principale report di ieri dopo la chiusura. Il fornitore di software di automazione basato sull’intelligenza artificiale ha riportato una sorpresa positiva sugli utili del 14,3% su un fatturato di 1 miliardo di dollari. L’azienda ha anche rivisto al rialzo le sue previsioni di fatturato per l’intero anno. Le azioni di PLTR sono attualmente in rialzo del 3,5% dopo l'orario di chiusura, al momento in cui scriviamo. Ma questa è solo la punta dell’iceberg per quanto riguarda gli utili di questa settimana.

Abbiamo altre 1.600 aziende pronte a pubblicare i risultati tra oggi e il resto della settimana, tra cui Advanced Micro Devices (AMD) e Arista Networks (ANET) martedì (dopo la chiusura); Uber (UBER), AppLovin (APP) e Disney (DIS) mercoledì; ed Eli Lilly (LLY) e Constellation Energy (CEG) giovedì, per citarne alcune.

Con meno dati economici questa settimana e nessuna riunione della Fed, anche la situazione commerciale potrebbe essere un fattore determinante per il mercato. La notizia principale di ieri è stata l’intenzione del Presidente Trump di aumentare “sostanzialmente” i dazi sull’India come penalità per l’acquisto di petrolio russo da parte di quel Paese. Il mercato ha retto bene nonostante la recente incertezza sui dazi, dopo la ripresa del Giorno della Liberazione. Ma qualche altro accordo sarebbe sicuramente di grande aiuto.

Marco Bernasconi Trading

Salesforce: Supporti strategici e Target ambiziosiIl titolo attualmente e' in fase ribassista ma secondo InvestingPro ha un fair value stimato a $301,72 (+20,3%), mentre il target medio degli analisti è di $349,41 (+20,9%), con un top rating di $440 (KeyBanc).

Il prossimo catalizzatore sarà la trimestrale attesa il 20 agosto 2025.

AI e M&A: i driver di crescita

Acquisizione Bluebirds → potenzia Sales Cloud con AI per lead intelligence

Investimento in Genesys ($750 mln) → rafforza la leadership AI nei contact center

Data Cloud → superati $1 miliardo di ARR (+120% YoY), con AI presente nel 60% delle top deal

News e rating:

il CEO Benioff ha venduto azioni per $600K tramite piani programmati (no segnali d’allarme);

Analisti divisi: JMP/Citizens confermano rating Outperform ($430), BMO taglia a $335

Punti di forza e rischi principali:

Punti di forza:

- Leadership globale nel CRM

- Forte espansione AI

- Clienti enterprise e margini elevati

Punti deboli:

- Integrazioni M&A complesse (Mergers & Aquisition, fusioni e acquisizioni)

- Crescita più lenta in alcune aree cloud

Opportunita':

- Acquisizioni strategiche (Bluebirds, Informatica)

- Adozione crescente di AI e modelli a consumo

attenzione a:

- Concorrenza da AI-native e big tech (es. Microsoft)

- Pressione sui margini e rischio esecuzione

Analisi volumetrica – Zona di interesse per ingressi long:

CRM è attualmente in zona di sconto, e anche l’analisi volumetrica si allinea perfettamente con la visione fondamentale. Il titolo è molto vicino a chiudere il gap del 23 aprile 2025 e proprio in quelle aree, $240–245, risiede un importante supporto volumetrico, derivante da ECVWAP combinato con il Volume Profile YTD.

È esattamente questa la zona da long, dove mi attendo una ripartenza del titolo: un’area in cui, con buona probabilità, potrebbe riattivarsi la domanda e riportare il prezzo verso il fair value.

I target della mia strategia:

- Primo target: $280

- Secondo target: $300

- Ultimo target: $310 (PYVAH)

Micron Technology: Analisi tecnica e fondamentaleBuongiorno a tutti amici trader e investitori,

oggi porto un titolo che secondo la mia analisi si trova in un momento molto interessante. Andiamolo a vedere subito!

ANALISI FONDAMENTALE

Parliamo di Micron Technology, un’azienda leader globale nei semiconduttori, specializzata in soluzioni di memoria DRAM, NAND flash e unità SSD.

- CHI SONO I PRINCIPALI CLIENTI ?

Micron fornisce ai principali produttori di PC, server, device mobili, networking e automotive

Clienti noti: Intel ,Amazon, Google, Microsoft , HP, che generano circa il 30% delle vendite nette.

Micron serve anche hyperscaler e produttori di acceleratori AI che usano HBM3E, come NVIDIA , AMD, attualmente in cerca di più fornitori di memoria dopo le difficoltà della concorrenza.

- PRINCIPALI COMPETITOR ?

Micron è tra i top 3 produttori DRAM (circa 23% quota mondiale nel 2019), dietro solo a Samsung (~42%) e SK Hynix (~29%)

- OBIETTIVI PRINCIPALI PER IL 2025-2026

Dominio nel mercato HBM (High-Bandwidth Memory).

Micron prevede di raggiungere una quota di mercato nell’HBM in linea con la sua quota DRAM entro fine 2025 (circa 20–25 %).

La produzione di HBM4 (e HBM4E) è programmata in massa per il 2026; l’architettura offrirà +60% di banda e +20% in efficienza energetica rispetto a HBM3E.

- ESPANSIONE E PRODUZIONE INTERNA

Nuovi stabilimenti in costruzione in Idaho (avvio DRAM previsto 2027), espansioni in Virginia e fino a quattro fab in New York. Investimento di oltre $200 mld negli USA, di cui $150 mld per capacità produttive e $50 mld in Ricerca e Sviluppo, supportato anche da incentivi della CHIPS Act.

- TREND DEL FATTURATO E UTILE NETTO (ultimi 5 anni)

Ricavi (FY 2020–2024)

2020: $21,435 mld

2021: $27,705 mld (+29%)

2022: $30,758 mld (+11%)

2023: $15,540 mld (–49%)

2024: $25,111 mld (+62%)

Utile netto (FY 2020–2024)

2020: +$2,710 mln

2021: +$5,861 mln

2022: +$8,687 mln

2023: –$5,833 mln (perdita)

2024: +$778 mln

Dopo la caduta record del 2023, Micron ha mostrato una ripresa robusta nel 2024 grazie alla forte domanda AI. Il 2023 ha segnato un risultato negativo pesante, ma nel 2024 l’azienda è tornata in utile, seppur contenuto.

ANALISI TECNICA / TIMING DI ENTRATA

Adesso andiamo a vedere cosa ci dice il grafico di Micron osservando i timeframe daily (a sinistra) e weekly (a destra).

Dal weekly vediamo che dopo aver raggiunto un punto di eccesso nella settimana del 23 giugno in cui vedevamo il prezzo uscire fuori dalla banda superiore di Bollinger che coincideva con la fuoriuscita dal livello di eccesso dell'indicatore EVE, il prezzo torna giù a riprendere fiato e al momento sembra dirigersi verso l'area di supporto evidenziata dal rettangolo verde (95-85$).

Dal grafico daily vediamo che il prezzo si trova attualmente su una già buona area di supporto su cui potrebbe effettivamente rimbalzare o lateralizzare per qualche giorno.

L'indicatore del livello di fair value dal calcolo dell'EPS indica un prezzo più alto, stimando quindi che il prezzo attuale è inferiore al suo valore intrinseco.

L'indicatore Predictum indica un segnale positivo per il mese di agosto, invertendo anche la sua struttura da negativa a positiva.

CONCLUSIONE

Nonostante l'azienda abbia attraversato un periodo difficile nel 2023, grazie a investimenti strategici e alla crescita della domanda nel settore AI, sta tornando a crescere e a rafforzare la sua posizione di leader nel mercato delle memorie.

Con l’espansione della produzione e l’innovazione tecnologica prevista, il futuro dell’azienda appare molto promettente.

Il timing di ingresso/incremento sembra ideale vista la correzione fatta nelle ultime settimane e vista la struttura grafica dei prezzi. Potremmo vedere il prezzo scendere ancora un pò per qualche altro giorno ma sarà sicuramente ulteriore spunto di ingresso.

👍 Se vuoi vedere altri post simili metti un like/boost

🙋♂️ Ricordati di seguirmi per non perderti le mie future analisi

⚠️ Disclaimer: Questo post è a solo scopo informativo e non costituisce consulenza finanziaria. Fai sempre le tue ricerche prima di prendere decisioni di investimento.

Analisi azionario USA! Mercato sotto PressioneRagazzi, che settimana intensa sui mercati americani! Come avevamo già intuito, con quei dati FED e sulla disoccupazione tutt'altro che positivi, era quasi inevitabile: tra giovedì e venerdì abbiamo visto un ritracciamento notevole. E la cosa che mi ha colpito di più? I volumi in espansione. Quello è il segnale inequivocabile che gli orsi sono usciti dalle loro tane e stanno spingendo alla grande!

È un po' come un vaso comunicante, no? I titoli che sono "saliti come missili" nell'ultimo periodo, quando il mercato ritraccia, lo fanno in modo molto più violento e marcato. È la loro natura, erano un po' troppo "gonfi" forse. Viceversa, chi era stato più tranquillo ha tenuto un po' meglio.

Ora, i nostri indici principali – S&P 500, Nasdaq e Dow Jones – sono arrivati sui primi supporti. Sembrerebbe un sospiro di sollievo, ma attenzione: sotto hanno ancora un bel po' di spazio per scendere. E non dimentichiamoci che agosto è storicamente un mese con scambi ridotti, il che significa che potremmo vedere cadute ancora più veloci se le cose si mettono male.

Un esempio lampante di come il mercato non si anticipa ma si aspetta la conferma? Il setup di Apple (AAPL). Ha rotto il triangolo al ribasso, invalidando tutto. È una lezione che ci ricorda sempre di attendere il segnale chiaro.

Però, in mezzo a tutto questo, cerchiamo anche le opportunità. Ho messo Boeing (BA) in watch. C'è stata la notizia di quel contrattone da 883 milioni di dollari con il settore militare. Potrebbe essere un'ottima candidata per un setup long su ritracciamento a supporto.

Le sette sorelle, ovviamente, hanno sentito il peso di questo ritracciamento generale, trascinando giù gli indici. Ma non tutti i titoli hanno reagito allo stesso modo. Alcuni hanno retto meglio i supporti, come Berkshire Hathaway (BRK.B), Netflix (NFLX), Palantir (PLTR), Tesla (TSLA), AMD e Alphabet (GOOGL). Altri, invece, hanno proprio rotto i livelli di supporto, con candele di vendita estese: penso a Microsoft (MSFT), Apple (AAPL) stessa, Amazon (AMZN), Intel (INTC) e Meta (META).

Ora non ci resta che aspettare la prossima settimana per capire cosa ci mostrerà questo mercato "frizzante", specialmente con l'aria che tira attorno a Trump. Noi, per ora, siamo solo degli osservatori. Dobbiamo solo guardare, capire, e poi agire al momento giusto.

Con questo è tutto un abbraccio.

Grazie Ciao da Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Mercati USA positivi per luglio in vista dell'occupazione.I mercati chiudono in positivo il mese di luglio in vista del rapporto chiave sull'occupazione

Le azioni non sono riuscite a mantenere i guadagni nell'ultima seduta di contrattazione di luglio, ma i principali indici sono rimasti tutti in rialzo per tutto il mese. Questa settimana frenetica si conclude domani con la scadenza per le contrattazioni e l'importantissimo rapporto sulle buste paga non agricole.

L'S&P è sceso dello 0,37% giovedì a 6.339,39 e il NASDAQ è sceso dello 0,03% (o poco più di sette punti) a 21.122,45. Questi indici hanno subito un leggero calo negli ultimi tre giorni dopo diverse sessioni di massimi storici, ma hanno messo a segno guadagni rispettivamente del 2,2% e del 3,7% a luglio. Il Dow Jones è crollato dello 0,74% (o circa 330 punti) oggi a 44.130,98, ma è rimasto a galla per tutto il mese di poco meno dell'1%.

I report Mag 7 di mercoledì sera hanno registrato un buon andamento giovedì, con Meta Platforms (META) in rialzo dell'11,3% e Microsoft (MSFT) in rialzo del 4% dopo aver superato i rispettivi risultati netti. Ma non è bastato a mantenere le azioni in territorio positivo, soprattutto con altri due Mag 7 pubblicati dopo la chiusura.

Giovedì è stata una classica giornata di 'interruzione delle aspettative' a Wall Street. Sebbene META abbia tenuto bene e abbia chiuso in rialzo di oltre il 10%, non è stata sufficiente a sostenere il Nasdaq 100. QQQ ha aperto un gap di oltre l'1% raggiungendo un nuovo massimo, per poi attenuarsi chiudendo in ribasso a causa dell'aumento significativo dei volumi (un segno di distribuzione), In precedenti casi, quando ciò si è verificato, le azioni sono state in rialzo una settimana dopo solo il 25% delle volte (anche se i risultati migliorano a 3 settimane di distanza).

Nel frattempo, gli investitori sono un po' nervosi per i futuri tagli dei tassi, mentre continuano a digerire i commenti del presidente della Fed Jerome Powell di mercoledì pomeriggio. Il capo ha affermato che non ci sono ancora decisioni sull'eventuale riduzione dei tassi da parte del Comitato alla riunione di settembre, ma gli investitori contano su un taglio da mesi ormai.

E l'indice dei prezzi della Spesa per Consumi Personali (PCE) di ieri mattina non è stato di grande aiuto, poiché l'inflazione rimane al di sopra dell'obiettivo del 2% della Fed. Il dato mensile dello 0,3% ha soddisfatto le aspettative, ma quello annuale del 2,6% è stato superiore dello 0,1% rispetto alle previsioni.

La volatilità è stata inesistente per gran parte degli ultimi tre mesi. L'ottimismo ha iniziato a farsi sentire, quindi anche un leggero stress sul mercato azionario potrebbe comportare un allentamento dell'esposizione long e una conseguente espansione della volatilità.

Come si suol dire, i periodi di bassa volatilità sono spesso seguiti da periodi di alta volatilità. Un aspetto da tenere a mente in questo caso, poiché i mercati sembrano piuttosto estesi.

Ma ci sono un sacco di cose in programma prima della riunione di settembre, inclusi i report di Apple (AAPL) e Amazon (AMZN) di Mag 7 dopo la chiusura. Entrambe le aziende hanno superato sia i ricavi che i profitti, ma AAPL ha impressionato di più gli investitori con la sua maggiore crescita del fatturato in quasi quattro anni e una crescita delle vendite di iPhone del 13%. Le azioni sono in rialzo di oltre il 2% dopo la chiusura, al momento in cui scrivo. Tuttavia, le azioni di AMZN sono in calo di oltre il 7% dopo la chiusura, in parte a causa di una previsione debole sull'utile operativo.

Questa settimana frenetica ha visto quasi tutto, inclusi importanti report sugli utili, tonnellate di dati economici e persino una riunione della Fed. E non è finita! Questa mattina sarà pubblicato il report sulle buste paga non agricole, che ha superato le aspettative di giugno, con l'economia che ha creato 147.000 posti di lavoro. Inoltre, il tasso di disoccupazione è sceso al 4,1%.

Oggi si avvicina anche la scadenza dei dazi del Presidente Trump. Il mercato ha retto bene durante questi 90 giorni di tamburi, beneficiando di alcuni accordi commerciali come quello recente con l'UE. E ieri abbiamo appreso che il Presidente degli Stati Uniti ha esteso i dazi del 25% sui prodotti messicani per altri 90 giorni. Ma nessuno sa cosa succederà domani... beh, forse solo Trump lo sa.

Marco Bernasconi Trading

Wall Street corregge, Asia e valute sotto pressioneWALL STREET, INIZIA LA CORREZIONE?

Si discute molto sull’eventualità che Wall Street sia in ipervalutazione. Onestamente, tutto può essere, ma in ogni caso la performance degli indici continua a rimanere positiva, anche se assistiamo a qualche correzione — peraltro dovuta.

Il Dow Jones ieri ha chiuso in calo dello 0,74% a 44.131 punti, mentre l’S&P 500 è sceso dello 0,37% a 6.339 punti, dopo aver fissato un nuovo massimo storico a 6.427 punti. Segno meno anche per il Nasdaq (-0,03% a 21.122 punti), che aveva toccato un nuovo massimo a 21.457 punti.

Meta è balzata dell'11% grazie ai solidi risultati trimestrali e alle prospettive positive per le vendite del terzo trimestre. Microsoft è salita di oltre l'8% dopo aver superato le aspettative sugli utili e aver annunciato che il fatturato annuo della sua divisione cloud Azure ha superato i 75 miliardi di dollari.

Anche AbbVie è cresciuta del 4,5% dopo aver superato le stime sugli utili, mentre CVS è balzata del 7% dopo aver rivisto al rialzo le sue previsioni. Al contrario, Qualcomm ha perso il 4% dopo i risultati, sfidando il forte slancio del settore dei chip.

Nel frattempo, la spesa personale e i consumi sono aumentati leggermente a giugno, mentre le richieste di sussidio di disoccupazione hanno continuato a mostrare un mercato del lavoro solido. Tuttavia, i prezzi PCE elevati hanno spinto i mercati a ridimensionare le scommesse su un taglio dei tassi da parte della Fed a settembre.

ASIA IN RIBASSO

I mercati azionari asiatici sono scesi bruscamente stanotte, dopo che il presidente degli Stati Uniti, Donald Trump, ha confermato un dazio globale di base del 10% e ha annunciato dazi reciproci elevati fino al 40% verso quei Paesi che non hanno trovato alcun accordo con gli USA.

In particolare, l'India si trova ad affrontare un'imposta del 25%, mentre il Canada è stato colpito da un dazio del 35%. Ciò ha alimentato le preoccupazioni degli investitori per l'escalation delle tensioni commerciali e per le interruzioni della catena di approvvigionamento, che potrebbero danneggiare la crescita economica globale.

VALUTE

Dollaro sempre sugli scudi, con movimenti che hanno spinto le valute concorrenti al ribasso. L’EUR/USD è sceso fino a quota 1,1405, mentre l’USD/JPY è salito sopra 150,50.

Il dollaro si è rafforzato anche contro la sterlina e le valute oceaniche, con la possibilità di proseguire nella sua fase di rapida risalita. Al momento, non sembrano esserci le condizioni per un ritorno del bear trend della valuta USA, specie dopo le vittorie incassate da Trump sul fronte commerciale.

PCE IN AUMENTO

L'indice dei prezzi PCE statunitense è aumentato dello 0,3% su base mensile a giugno 2025, il maggiore incremento in quattro mesi, dopo un aumento dello 0,2% (rivisto al rialzo) a maggio, in linea con le aspettative.

I prezzi dei beni sono aumentati dello 0,4%, superando lo 0,1% di maggio, mentre i prezzi dei servizi sono cresciuti dello 0,2%, in linea con il mese precedente.

L'indice PCE core, che esclude alimentari ed energia, è salito dello 0,3%, segnando il maggiore incremento mensile in quattro mesi. Su base annua, l'inflazione PCE ha accelerato per il secondo mese consecutivo, raggiungendo il 2,6% a giugno, rispetto al 2,4% (rivisto al rialzo) di maggio, superando le aspettative del 2,5%.

L'inflazione PCE core è rimasta stabile al 2,8%, ma il dato di maggio è stato rivisto al rialzo dal 2,7%. L'indice PCE è la misura dell'inflazione preferita dalla Federal Reserve.

INFLAZIONE STABILE IN GERMANIA

Il tasso di inflazione annuo in Germania si è mantenuto stabile al 2% a luglio 2025, invariato rispetto a giugno e leggermente al di sopra delle aspettative del mercato, che prevedevano un rallentamento all'1,9%, secondo le stime preliminari.

I prezzi dei prodotti alimentari sono aumentati più bruscamente, mentre i costi energetici sono diminuiti leggermente meno, compensando il rallentamento dell'inflazione dei servizi, scesa al minimo triennale del 3,1% dal 3,3%.

Rispetto al mese precedente, l'indice dei prezzi al consumo (IPC) è aumentato dello 0,3%, superando le previsioni dello 0,2%.

JOBLESS CLAIMS

Le richieste iniziali di sussidio di disoccupazione negli Stati Uniti sono aumentate di 1.000 unità rispetto alla settimana precedente, raggiungendo quota 218.000 nella quarta settimana di luglio. Il dato è ben al di sotto delle aspettative di mercato (224.000) e rimane vicino al minimo trimestrale del mese precedente.

Nel frattempo, le richieste continuative sono rimaste invariate rispetto al conteggio rivisto al ribasso della settimana precedente, attestandosi a 1.946.000, in leggero calo rispetto ai massimi del 2021 (oltre 1.960.000) registrati il mese scorso.

I dati riflettono ulteriori prove di un contesto occupazionale relativamente solido negli Stati Uniti, mentre il rallentamento delle assunzioni si è mantenuto costante nell'ultimo mese.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Pausa mercati in attesa delle decisioni della Fed e dei BigTechI mercati si fermano in attesa delle decisioni della Fed e dei risultati .

Il resto della settimana si preannuncia ricco di eventi in grado di influenzare l’andamento del mercato in entrambe le direzioni. Di conseguenza, i principali indici hanno interrotto il rally di ieri, in preparazione all’imminente ondata di contrattazioni.

L’S&P è sceso dello 0,30% ieri, attestandosi a 6.370,86 punti, chiudendo così una straordinaria serie di sei sedute consecutive con nuovi record. Il NASDAQ ha posto fine a quattro giorni consecutivi di massimi, registrando una flessione dello 0,38% (circa 80 punti), chiudendo a 21.098,29: è solo il secondo giorno in calo nelle ultime dodici sessioni. Il Dow Jones ha perso lo 0,46% (circa 204 punti), chiudendo a 44.632,99.

È stato pubblicato ieri il primo dei dati settimanali sul mercato del lavoro: le offerte di impiego sono diminuite a 7,44 milioni a fine giugno, contro i 7,71 milioni di maggio. Il tasso di dimissioni è leggermente calato al 2%, segnale di una minore fiducia dei lavoratori nella possibilità di trovare nuove opportunità. Tuttavia, la fiducia dei consumatori è aumentata, passando da 95,2 a 97,2 nel mese di luglio.

I report sugli utili pubblicati ieri non hanno avuto un impatto significativo sui mercati. Boeing (BA, -4,4%), UnitedHealth (UNH, -7,5%), Procter & Gamble (PG, -0,3%), UPS (UPS, -10,6%) e Spotify (SPOT, -11,6%) hanno tutti chiuso in ribasso, a prescindere dal fatto che abbiano superato o meno le aspettative trimestrali. Gli investitori sembrano avere lo sguardo altrove.

Nonostante segnali di cautela a breve termine, saranno probabilmente gli utili a determinare la direzione del mercato nelle prossime sedute, mentre gli operatori si preparano alla fase più intensa della stagione dei risultati. Si attendono importanti report da parte di colossi tecnologici come Meta Platforms (META), Microsoft (MSFT), Apple (AAPL), Arm Holdings (ARM) e Amazon (AMZN). Gli investitori presteranno particolare attenzione a questi titoli, osservando se la crescita dell’intelligenza artificiale e gli investimenti in conto capitale (CAPEX) continueranno a trainare il mercato.

Lo sguardo sarà puntato anche sui commenti del presidente della Fed, Jerome Powell, attesi per domani pomeriggio, al termine della riunione del comitato. Salvo sorprese, i tassi d’interesse dovrebbero rimanere invariati. Tuttavia, l’appuntamento di settembre si profila come decisivo: la maggioranza degli operatori si aspetta un taglio. Il presidente Powell rafforzerà queste speranze o le raffredderà?

Tra i dati economici in uscita domani figura anche il rapporto ADP sull’occupazione, spesso trascurato perché poco predittivo rispetto ai dati ufficiali sulle buste paga non agricole, attesi pochi giorni dopo. L’ultima volta, il dato ADP ha deluso (in calo di 33.000 unità a giugno, contro un atteso aumento di 100.000), mentre il report successivo ha evidenziato una creazione di 147.000 posti di lavoro, superando le aspettative. Gli investitori lo considereranno, ma la vera attenzione sarà rivolta ai commenti del presidente Powell.

Domani usciranno anche i dati del FOMC e altri risultati aziendali rilevanti. Questi elementi saranno determinanti per l’andamento di fine settimana e di fine mese. Personalmente, non mi aspetto sorprese dalla Fed: ritengo che i tassi resteranno fermi e che si userà un linguaggio volto a preparare il mercato a un possibile taglio a settembre. È questa l’aspettativa generale, e un atteggiamento più aggressivo potrebbe destabilizzare i mercati.

Quanto agli utili, mi aspetto risultati positivi. Resta da capire se gli investitori approfitteranno dei guadagni per realizzare profitti, o se cercheranno di spingere ancora più in alto.

Accordo USA-UE: vantaggi sbilanciati e reazioni dei mercatiUN ACCORDO CHE FAVORISCE GLI USA

Wall Street, ieri, ha mantenuto un tono positivo: l’S&P 500 ha chiuso appena sopra lo 0,1%, segnando comunque l’ennesimo record storico. Il Nasdaq ha guadagnato lo 0,4%, mentre il Dow Jones ha oscillato intorno allo zero.

Dopo un inizio caratterizzato da ottimismo, l'entusiasmo iniziale per l’accordo commerciale tra Stati Uniti e Unione Europea ha iniziato a scemare, poiché è emerso che i termini dell’intesa sono tutt’altro che vantaggiosi per l’UE. Le esportazioni europee verso gli Stati Uniti saranno soggette a dazi del 15%, la metà del 30% inizialmente minacciato dal presidente Trump, ma accompagnati da una serie di obblighi che appaiono penalizzanti per il Vecchio Continente.

Sul fronte dei singoli titoli, il settore energetico è stato di gran lunga il migliore, con Exxon Mobil in rialzo dell’1,2% e Chevron dello 0,8%. Anche i titoli della difesa e del gas naturale liquefatto hanno registrato rialzi, tra cui Lockheed Martin (+1,5%) e GE Aerospace (+0,5%). Al contrario, il comparto dei materiali ha registrato la perdita maggiore.

Nel frattempo, gli investitori si stanno preparando per la settimana di utili più intensa della stagione, con Microsoft, Apple, Amazon e Meta pronte a pubblicare i risultati trimestrali. Saranno inoltre al centro dell’attenzione la decisione di politica monetaria della Fed e i dati chiave sul mercato del lavoro.

EURO, INIZIA LA DISCESA?

Lunedì l’indice del dollaro statunitense è salito a 98,3, il livello più alto in quasi una settimana, sostenuto dalla crescente consapevolezza che l’accordo tra UE e USA non è così favorevole come inizialmente lasciato intendere.

Ciò che è emerso è che l’Europa dovrà affrontare una tariffa del 15%, accompagnata dall’obbligo di acquistare 750 miliardi di dollari di gas liquefatto, investire 600 miliardi di dollari negli Stati Uniti e acquistare un vasto ammontare di armamenti americani. La tariffa su alluminio e acciaio resta al 50%. Sono previste tariffe separate, da concordare entro due o tre settimane, su semiconduttori e farmaceutica. Inoltre, è stato abbandonato l’accordo sulla Global Minimum Tax, già precedentemente concordato.

Non si tratta di un vero compromesso, ma di un accordo a senso unico. L’Europa ha cercato un’intesa, ma ciò che ne è uscito non può essere definito tale. Il Vecchio Continente si dimostra, purtroppo, disunito e fragile.

Sul fronte valutario, l’euro ha cominciato a perdere terreno non appena sono stati compresi i veri termini dell’accordo, scendendo per tutta la sessione e perdendo quasi 200 punti dai massimi di inizio giornata. A questo punto non si possono escludere ulteriori ribassi, con obiettivi fissati a 1,1440. Anche altre valute, come lo yen, la sterlina e in parte le valute oceaniche, hanno perso terreno contro il dollaro.

Cambierà quindi il trend di fondo dell’euro, finora profondamente rialzista, trascinando al ribasso anche le valute concorrenti? Difficile dare una risposta certa oggi, ma se i grandi investitori attualmente posizionati long sull’euro dovessero invertire la rotta, le montagne russe sarebbero assicurate.

FED IN VISTA

Va ricordato che, sul piano commerciale, l’accordo tra Cina e Stati Uniti è ancora in fase di discussione. Un’estensione dell’attuale tregua commerciale, in scadenza il 12 agosto, è ampiamente prevista.

L’attenzione del mercato si sta ora spostando sulla decisione di politica monetaria della Federal Reserve, attesa entro la fine della settimana. Non è previsto alcun taglio dei tassi, ma nei prossimi giorni saranno pubblicati diversi indicatori economici chiave che offriranno ulteriori spunti sull’andamento dell’economia statunitense. Tra questi, i dati sulla crescita del PIL, sull’occupazione non agricola, sull’inflazione PCE e l’ISM Manufacturing PMI, in un momento in cui le preoccupazioni sull’impatto economico dei dazi sembrano attenuarsi.

UK, VENDITE AL DETTAGLIO

L’indicatore mensile delle vendite al dettaglio nel Regno Unito è salito a -34 a luglio 2025, in miglioramento rispetto al minimo di 17 mesi registrato a giugno (-46). Sebbene il dato rappresenti un progresso, resta comunque al di sotto delle aspettative del mercato, fissate a -26.

L’ultima lettura indica che i volumi delle vendite al dettaglio sono diminuiti per il decimo mese consecutivo, a causa dell’aumento dei prezzi e della persistente incertezza economica che continuano a pesare sulla spesa dei consumatori. L’indicatore delle vendite previste per agosto è migliorato a -31, rispetto a -49 del mese precedente.

ORO

Martedì l’oro si è attestato intorno ai 3.310 dollari l’oncia, vicino ai minimi delle ultime tre settimane. I segnali di allentamento delle tensioni commerciali e un dollaro USA più forte hanno ridotto l’attrattiva del metallo prezioso.

Gli investitori stanno monitorando attentamente i colloqui in corso tra Stati Uniti e Cina, in attesa di una proroga di 90 giorni della scadenza del 12 agosto per la sospensione dei dazi. Questo avviene in una settimana cruciale per l’agenda commerciale del presidente Donald Trump, con una scadenza separata imminente questo venerdì per altri paesi, chiamati a raggiungere un accordo.

Sono ancora in corso colloqui con altri importanti partner commerciali, tra cui Canada e Corea del Sud. Nel frattempo, la Federal Reserve statunitense si riunirà questa settimana e si prevede che manterrà invariati i tassi di interesse, sebbene i mercati continuino a scontare un potenziale taglio a settembre. Gli investitori attendono anche una serie di dati economici statunitensi, tra cui l’indice dei prezzi PCE e il rapporto sulle buste paga non agricole.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

ieri 24 mercati misti, prevista chiusura positiva settimanale.Giovedì 24 chiusura mista, Ma oggi i Principali Indici Sono Sulla Buona Strada per Chiudere la Settimana in Rialzo

Ieri i principali indici azionari hanno chiuso con andamenti contrastanti, in un mercato caratterizzato da una certa disomogeneità. L’S&P 500 e il Nasdaq hanno raggiunto, seppur con fatica, nuovi massimi storici. Al contrario, il Russell 2000 delle small-cap, l’S&P 400 delle mid-cap e il Dow Jones delle large-cap hanno registrato rispettivamente ribassi dell’1,36%, dello 0,90% e dello 0,70%.

I risultati trimestrali di Alphabet, superiori alle attese e pubblicati nel pomeriggio di mercoledì, hanno mostrato sorprese positive sia nei ricavi sia negli utili, con un impressionante tasso di crescita dell’EPS pari al 171%. Questi dati hanno sostenuto il Nasdaq, fortemente orientato al settore tecnologico, e l’S&P 500.

Di contro, l’EPS negativo di Tesla, accompagnato da un calo delle vendite e da previsioni che indicano ulteriori trimestri difficili, ha avuto un impatto negativo sul mercato.

Tuttavia, si potrebbe sostenere che la crescita evidenziata dai numeri di Alphabet, e le relative implicazioni per il comparto tecnologico e per il settore dell’intelligenza artificiale, siano maggiormente rappresentative dello stato dell’economia rispetto alle attuali difficoltà di Tesla, che sembrano riflettere una condizione specifica e, si spera, temporanea.

Oggi sono attesi i risultati di altre 67 aziende, tra cui HCA Healthcare, Southern Copper e Phillips 66, per citarne alcune.

La prossima settimana si preannuncia ancora più intensa, con ben 966 società pronte a presentare i propri dati trimestrali, comprese tre delle cosiddette "Magnifiche Sette": Microsoft, Meta e Apple.

Nel frattempo, i dati settimanali sulle richieste di sussidi di disoccupazione, pubblicati ieri, sono scesi di 4.000 unità, attestandosi a 217.000, contro una previsione di aumento a 225.000.

L’Indice nazionale dell’attività economica elaborato dalla Fed di Chicago è migliorato, passando da -0,16 a -0,10. La media mobile su tre mesi si è attestata a -0,22.

Anche l’Indice manifatturiero della Fed di Kansas City ha mostrato un miglioramento, raggiungendo il valore di 1, rispetto al -2 del mese precedente.

Il rapporto PMI composito ha indicato un valore di 54,6, in crescita rispetto al 52,9 del mese scorso e superiore alle stime di 52,3. L’indice manifatturiero, invece, è sceso a 49,5, in calo rispetto al 52,9 precedente e alle attese di 52,7. L’indice dei servizi è salito a 55,2, superando sia il dato del mese scorso (52,9) sia le previsioni (52,7).