XAUUSD;(Settimana chiave Fed & Ucraina)ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

Capital.com è il mio alleato per l’analisi tecnica: grafici fluidi, puliti e precisi!

🌞 BUON GIORNO A TUTTI🌞

Gold Headline Risk Dominates:

Gold resta guidato da headline risk e eventi macro, con un agosto che rimane relativamente calmo ma denso di appuntamenti chiave.

🔑 Driver principali

Geopolitica: l’incontro Trump–Putin sposta il focus verso negoziati di lungo termine, non un cessate il fuoco immediato. Questo mantiene viva la domanda di beni rifugio, anche se solo in modo episodico.

Fed & Policy Week:

Mercoledì – FOMC Minutes → attesa per capire divisioni interne alla Fed.

Venerdì – Powell a Jackson Hole (14:00 GMT) → catalizzatore principale della settimana.

Inflazione USA: il PPI a +0.9% m/m raffredda le aspettative di tagli aggressivi. Scenario base: -25 bps a settembre, niente di più.

Tariffe: la discussione sui dazi è un rischio re-inflazionistico da monitorare nei commenti delle aziende retail.

Volatilità: non mi aspetto esplosioni esagerate. ,ma probabili spike

🎯 Strategia

Buy side: dip buying supportato dal rischio geopolitico (Ucraina/Trump–Zelenskiy meetings).

Sell side: PPI forte limita i tagli Fed → vendite su resistenze hanno più senso che inseguire i rialzi.

attualmente flat visto che stiamo in mezzo al range, mi muovo su altri asset

📌 Conclusione: Agosto rimane un mese di attesa. Oro in range con movimenti guidati da news geopolitiche e dalle parole della Fed. Mi aspetto acquisti sui ribassi e vendite sui massimi fino a che non avremo chiarezza su tagli e scenari di pace.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Cerca nelle idee per "RISK"

BITCOIN CYCLE MAESTRO ANALYSIS BITFINEX:BTCUSD

📊 SITUAZIONE TECNICA ATTUALE Data: 11 Agosto 2025 | BTC: $120,160

Analisi Ciclica Temporale:

Pattern annuale: Vela 203 (sviluppo in corso)

Ciclo mensile: Vela 28

Riferimento storico: Massimo precedente alla vela 175

Status corrente: Consolidamento sotto livelli chiave

Durata Pattern:

Limite teorico: Fino a 336 velas

Implicazione: Sviluppo temporale esteso possibile

Approccio: Analisi paziente senza urgenze temporali

⚡ STRUTTURA TECNICA PRINCIPALE

🔍 Livelli Chiave da Monitorare:

Area critica superiore: Zona massimo vela 175

Supporto matematico: Mantenuto da vincoli temporali

Obiettivo completamento: Superamento livelli storici

📈 SEQUENZA OPERATIVA ATTESA

Prima fase: Test area $116,530

Seconda fase: Sviluppo verso nuovi massimi

Fase finale: Completamento pattern ciclico

🎯 SETUP TECNICO

FASE 1 - Area di Test

Target tecnico: Zona $116,530

Funzione: Setup per impulso successivo

Timing: Sviluppo naturale del mercato

FASE 2 - Sviluppo Rialzista

Obiettivo: Superamento area vela 175

Supporto: Struttura matematica del pattern

Durata: Possibile sviluppo multi-mensile

🎯 TARGETS MASSIMI POTENZIALI

Analisi Proiezioni Cicliche:

Target Conservativo - $145,000-$155,000

Base calcolo: Estensione Fibonacci 1.618 da minimi ciclici

Probabilità: Alta (75-80%)

Supporto tecnico: Confluenza resistenze storiche trasformate in supporti

Timeline: 3-5 mesi dal completamento test minimo

Target Intermedio - $165,000-$180,000

Base calcolo: Proiezione temporale media cicli precedenti

Probabilità: Media-Alta (60-70%)

Supporto tecnico: Zona aurea pattern annuale

Timeline: 4-7 mesi con sviluppo volumi sostenuto

Target Esteso - $190,000-$220,000

Base calcolo: Massima estensione teorica pattern annuale

Probabilità: Media (45-55%)

Condizione: Breakout esplosivo con volumi eccezionali

Timeline: 6-9 mesi in scenario ottimale

Target Massimo Teorico - $240,000-$280,000

Base calcolo: Estensione 2.618 Fibonacci + momentum estremo

Probabilità: Bassa-Media (25-35%)

Condizione: Confluenza fattori macroeconomici favorevoli

Timeline: 8-12 mesi in scenario parabolic

📊 METODOLOGIA CALCOLO TARGETS

Fattori Determinanti:

Volume Profile: Intensità accumulo nelle fasi chiave

Momentum Indicator: Forza relativa durante breakout

Correlazione Temporale: Velocità sviluppo rispetto a cicli storici

Supporto Istituzionale: Flussi in entrata durante l'impulso

Soglie di Validazione:

Breakout Confermato: Superamento $125,000 con volumi >150% media

Momentum Sostenuto: Mantenimento sopra $135,000 per 5+ sedute

Target Activation: Ogni superamento attiva target superiore

📊 METODOLOGIA DI CALCOLO DINAMICO

Approccio Evolutivo:

Base calcolo: Analisi volumi in entrata/uscita

Correlazione temporale: Studio candele significative

Livelli psicologici: Determinati da incroci volume/tempo

Aggiornamento: Real-time sui flussi di mercato

Caratteristiche Metodologia:

Targets calibrati su sviluppo effettivo

Adattamento basato su intensità volumi

Monitoraggio continuo per ricalibrazione

🛡️ ANALISI RISK MANAGEMENT

Protezioni Tecniche:

Supporti determinati da vincoli temporali

Test ribassista limitato all'area $116,530

Probabilità bassa di breakdown significativo

Risk/reward favorevole per posizionamento graduale

Gestione Targets:

Take Profit Parziali: 25% ad ogni target intermedio

Trailing Stop: Attivazione sopra $140,000

Risk Management: Stop loss dinamico sotto supporti ciclici

📅 TIMELINE E STRATEGIA

Approccio Temporale:

Sviluppo: Possibili mesi di evoluzione

Flessibilità: Pattern può estendersi fino a 336 velas

Vantaggio: Tempo sufficiente per analisi approfondita

Filosofia: Disciplina e pazienza nell'execution

💎 STRATEGIA OPERATIVA "PATIENCE PAYS"

Fase Attuale - "Attesa Strategica":

Non anticipare movimenti

Preparazione liquidità per entry ottimali

Mentalità: La matematica temporale supporta la strategia

Fase Post-Test - "Accumulo Graduale":

Entry zone: Area sotto $116,530

Approccio: Metodico e progressivo

Obiettivo: Completamento pattern verso targets calcolati

Fase Completamento - "Gestione Targets":

Monitoring: Raggiungimento targets progressivi

Gestione: Basata su analisi volumi e momentum

Preparazione: Per gestione ottimale della distribuzione

🚀 CONCLUSIONI TECNICHE

Elementi Invariabili:

Test area $116,530 tecnicamente necessario

Completamento pattern richiede superamento massimi storici

Targets dinamici basati su correlazione volumi/tempo/momentum

Scenario Targets:

Base Case: $145,000-$155,000 (probabilità alta)

Bull Case: $165,000-$190,000 (scenario favorevole)

Extreme Case: $220,000+ (confluenza fattori eccezionali)

Vantaggi Timeline Esteso:

Maggior tempo per pianificazione targets

Riduzione stress operativo

Incremento probabilità execution ottimale su tutti i livelli

💭 Considerazione Finale: La struttura ciclica temporale offre un framework robusto per targets scaglionati. Il pattern annuale si completerà seguendo i suoi tempi naturali, offrendo multiple opportunità di take profit ottimizzate.

⚡ Filosofia Operativa: #PATIENCEPAYS - Il tempo e i targets pianificati lavorano a favore dell'analisi disciplinata.

Disclaimer: Questa analisi è fornita esclusivamente a scopo educativo e informativo. Non costituisce consiglio di investimento. I mercati finanziari presentano rischi significativi. I targets indicati sono proiezioni teoriche basate su analisi tecnica e non garantiscono risultati futuri. È essenziale condurre le proprie ricerche e consultare consulenti qualificati prima di qualsiasi decisione di trading.

Analisi a cura di: Serghei Istrati (L'Orso Trader)

Trump punta alla FED: attesa per il cambio di leadership🚨 Today’s Trading – 08.08.2025

🏛️ Trump punta alla FED: attesa per il cambio di leadership, mercati in euforia

👉🏼 MARKET BACKGROUND

I mercati proseguono nella loro fase di deciso “risk-on”, guidati ancora una volta dalle aspettative di un cambio di leadership alla FED.

La nomina da parte di Trump di Stephen Miran al Consiglio dei Governatori della Fed (in scadenza a gennaio) è vista come un passaggio strategico, utile al presidente per guadagnare tempo nella scelta del successore di Powell.

Miran è considerato un alleato politico di Trump, favorevole a politiche monetarie espansive. Questa mossa mantiene aperte tutte le opzioni per una futura nomina presidenziale.

Nel frattempo, si rafforza la figura di Christopher Waller come possibile successore di Powell: favorevole a politiche basate su previsioni e ben radicato nel sistema Fed, Waller ha già votato contro il mantenimento dei tassi invariati. Altri nomi in corsa includono Kevin Warsh e Kevin Hassett. Trump ha confermato che la rosa è ristretta a tre candidati, e sarebbero in corso anche i colloqui per coprire un altro posto vacante nel board.

Powell, il cui mandato scade nel maggio 2026, resta formalmente in carica, ma le pressioni aumentano. Trump ha dichiarato che è “altamente improbabile” un licenziamento anticipato, a meno di prove di frode. Tuttavia, fonti interne segnalano che alcuni membri dell’amministrazione starebbero cercando una giusta causa legata alle spese per la ristrutturazione della sede della Fed.

Intanto, i mercati reagiscono con entusiasmo:

• I futures sull’oro crescono dopo l’imposizione di nuovi dazi sui lingotti.

• Lo S&P500 sale dello +0,3%.

• Lo Stoxx 600 europeo registra un leggero rialzo.

• Il Nikkei-225 giapponese avanza dell’1,8%, grazie a sviluppi commerciali positivi.

Nonostante alcune aziende avvertano di rischi a breve legati ai dazi, la tenuta degli utili aziendali rafforza l’ottimismo.

Nel frattempo, la situazione geopolitica resta complessa, con Trump protagonista anche nelle tensioni tra USA, India, Giappone, Europa e Russia (sullo sfondo del conflitto in Ucraina).

________________________________________

👉🏼 FOREX

Il Dollar Index rimane sotto pressione, incapace di rompere il supporto a 98.00. Una violazione di questo livello aprirebbe spazio a ribassi verso i minimi di luglio: prima 97.00, poi 96.50.

• EUR/USD rimane sotto la resistenza chiave a 1.17, ma il trend tecnico resta rialzista su base daily.

• La sterlina reagisce positivamente dopo la riunione della BoE:

o Nonostante il taglio di 25 bp, l’atteggiamento neutrale del MPC e l’assenza di voti per tagli più aggressivi mantengono vive le attese per tassi ancora alti.

o Il Cable si porta a 1.3445, in recupero dai minimi di 1.31, con quattro sedute rialziste consecutive. Prossimo target: 1.36.

________________________________________

👉🏼 EQUITY

• In Europa, il DAX rientra nella zona di interesse volumetrico di luglio:

o Resistenze a 24.758 pt

o Supporti a 24.000 pt

o Ancora nessuna rottura al rialzo o aggiornamento dei massimi di periodo.

• Più interessante l’indice italiano, che recupera i massimi di luglio e tenta aggiornamenti storici, mostrando maggiore resilienza rispetto ad altri listini europei.

• In Asia, prosegue il clima risk-on:

o Topix a 3.044 pt, nuovi massimi storici

o Nikkei a 42.130 pt, in piena spinta rialzista

• Anche gli USA brillano:

o Il Nasdaq riagguanta 23.578 pt

o Target: i massimi a 24.000 pt

________________________________________

👉🏼 COMMODITIES

• Gold in test sui massimi di giugno 2025:

o Tocca quota 3.530 $/oz

o Ancora nessuna rottura della resistenza

o Breakout aprirebbe spazio ai 3.600 $/oz

• WTI stabile, fermo a 64.22 $, senza direzionalità netta nel breve.

________________________________________

Buon trading!

🔹 Salvatore Bilotta

ORO – Formazione di un fondo o solo calma prima della tempesta?ORO – Formazione di un fondo o solo calma prima della tempesta?

L'oro ha perso quasi 50 USD nelle ultime sessioni, segnalando una pressione ribassista costante.

Ma la domanda chiave è:

👉 Si tratta di una raccolta di liquidità prima di un’inversione rialzista?

👉 O siamo solo all’inizio di una nuova tendenza ribassista più profonda?

🌐 Analisi Fondamentale e Macroeconomica

Il recente accordo tra USA e UE su commercio e difesa ha ridotto temporaneamente l’attrattiva dell’oro come bene rifugio.

Il dollaro USA e i mercati azionari stanno beneficiando di dati macroeconomici solidi.

Il sentiment è chiaramente risk-on, con capitali che si spostano verso asset a rendimento più elevato.

🗓 Eventi chiave della settimana:

Martedì: Dati ADP sull’occupazione

Venerdì: Dichiarazione FOMC + Nonfarm Payrolls (NFP)

👉 Questi eventi possono creare forte volatilità e determinare la direzione dell’oro.

📊 Analisi Tecnica (Timeframe H1–H4)

Il prezzo dell’oro ha rimbalzato dai minimi recenti e si muove attualmente in un canale rialzista parallelo.

Sta però avvicinandosi alla resistenza tecnica di breve a 3342, che potrebbe agire come punto di inversione o breakout.

📍 Zone tecniche da monitorare:

🔺 Resistenza primaria: 3342

🔺 Zona di offerta importante: 3369–3388 (Order Block + FVG + Fib 0.5–0.618)

🔻 Zona di domanda per scalp: 3293–3290

🔻 Zona di acquisto più profonda (FVG): 3275–3273

🔺 Resistenza superiore critica: 3416

🛠 Piano di Trading – Basato sulla reazione del prezzo

Non prevediamo, ma reagiamo. Aspettiamo segnali chiari prima di entrare.

✅ Scenario 1 – Long veloce (Scalp)

Ingresso: 3293 – 3291

Stop Loss: 3286

Target: 3296 → 3300 → 3304 → 3308 → 3312 → 3315 → 3320 → 3330

🟢 Setup perfetto per operazioni rapide in zona ad alta liquidità

✅ Scenario 2 – Long da zona profonda (Swing)

Ingresso: 3275 – 3273

SL: 3269

Target: 3280 → 3284 → 3288 → 3292 → 3300 → 3305 → 3310 → 3320 → 3330

🟢 Ottimo se il prezzo assorbe la pressione di vendita e inverte da FVG

❌ Scenario 3 – Short da resistenza breve

Ingresso: 3340 – 3342

SL: 3346

Target: 3335 → 3330 → 3325 → 3320 → 3310

🔴 Short se il prezzo fallisce nel recuperare sopra 3342

❌ Scenario 4 – Short da zona di offerta maggiore

Ingresso: 3369 – 3372

SL: 3376

Target: 3365 → 3360 → 3355 → 3350 → 3345 → 3340 → 3330 → 3320

🔴 Più rischioso – attendere una conferma di rifiuto o candela bearish chiara

⚠️ Note di Risk Management

Evitare ingressi durante le aperture di Londra o New York → alta probabilità di fakeout

Entrare solo con conferme → non anticipare i movimenti

Rispettare sempre il proprio SL → la volatilità aumenterà con FOMC/NFP

📌 Conclusione per i trader italiani

Non cercare il mercato: lascialo venire a te

La disciplina è la tua arma migliore

Le migliori operazioni non arrivano ogni giorno, ma quando arrivano: sii pronto

💬 Ti è piaciuta l’analisi? Commenta la tua visione o seguimi per altri aggiornamenti giornalieri su oro e mercati!

NOVO NORDISK pronta al rialzo?NOVO NORDISK

Il primo punto che salta all'occhio è la necessità di tornare sopra 90 dollari, punto di minimo di ottobre 2023 e anche ultimo massimo relativo recente.

Dopo tale zona si potrebbe ragionare sulle altre aree di recupero che sono state evidenziate nel grafico.

Nel settimanale sembra esserci l'opportunità di un reverse visto anche la capacità dei prezzi di brekkare la recente trendline ribassista (in rosso).

Le quotazioni del grafico sono in Dollari.

Nel caso in cui si decide di investire in dollari oggi è utile considerare anche il cambio EURUSD che sembra destinato a 1.20-1.23. In tal caso il rialzo del titolo potrebbe essere annullato dall'effetto cambio. Quindi c'è da ragionare se conviene comprare in dollari o in Euro.

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

ORO: Formazione di un fondo o calma prima della tempesta? – ORO: Formazione di un fondo o calma prima della tempesta?

L'oro ha perso quasi 50 USD nelle ultime 4 sessioni consecutive, mostrando una pressione ribassista evidente. Ma si tratta di una semplice raccolta di liquidità prima di un’inversione, o è solo l'inizio di un nuovo impulso ribassista?

🔍 Contesto fondamentale:

L’accordo commerciale e sulla difesa tra Stati Uniti e Unione Europea ha ridotto l’appeal dell’oro come bene rifugio.

Il dollaro USA e i mercati azionari americani stanno beneficiando di dati economici solidi.

Il sentiment attuale è chiaramente "risk-on", spingendo capitali lontano dai metalli preziosi.

📊 Analisi tecnica (Grafico 12H):

Il prezzo ha rotto il supporto chiave a 3342 e lo ha respinto al retest, rendendolo ora una zona di resistenza.

Range attuale tra:

Zona di liquidità short: 3301–3292

Zona di domanda chiave (FVG): 3272–3270

Resistenze superiori:

3342, poi una zona d’offerta più ampia a 3370–3388 (OB + FVG + Fibonacci 0.5–0.618)

🔧 Piano di trading (basato sulla reazione del prezzo – non previsione):

🟢 Scenario 1 – Long (scalping reattivo)

Ingresso: 3292 – 3290

Stop Loss: 3285

Target: 3296 → 3300 → 3305 → 3310 → 3315 → 3320 → 3325 → 3330

📍 Opportunità long da zona ad alta liquidità

🟢 Scenario 2 – Long (rientro più profondo / swing)

Ingresso: 3272 – 3270

SL: 3265

Target: 3276 → 3280 → 3284 → 3288 → 3292 → 3294 → 3300 → lasciare aperto

📍 Possibile formazione di base se il prezzo assorbe la pressione di vendita

🔴 Scenario 3 – Short (rejection zona resistenza)

Ingresso: 3340 – 3342

SL: 3346

Target: 3335 → 3330 → 3325 → 3320 → 3310

📍 Short se il prezzo fallisce il recupero sopra 3342

🔴 Scenario 4 – Short (zona d’offerta superiore)

Ingresso: 3370 – 3372

SL: 3376

Target: 3365 → 3360 → 3355 → 3350 → 3345 → 3340 → 3330 → 3320

⚠️ Zona da trattare con conferma chiara – rischio più elevato ma buon R:R

⚠️ Note di risk management:

Attenzione a falsi breakout durante le aperture di Londra e New York.

Agire solo dopo una reazione chiara del prezzo nelle zone chiave.

Gestione del rischio fondamentale in contesti di alta volatilità.

🧭 Monitorerò attentamente come reagisce il prezzo su queste zone strategiche.

Se segui strutture simili, sentiti libero di commentare o restare connesso per i prossimi aggiornamenti.

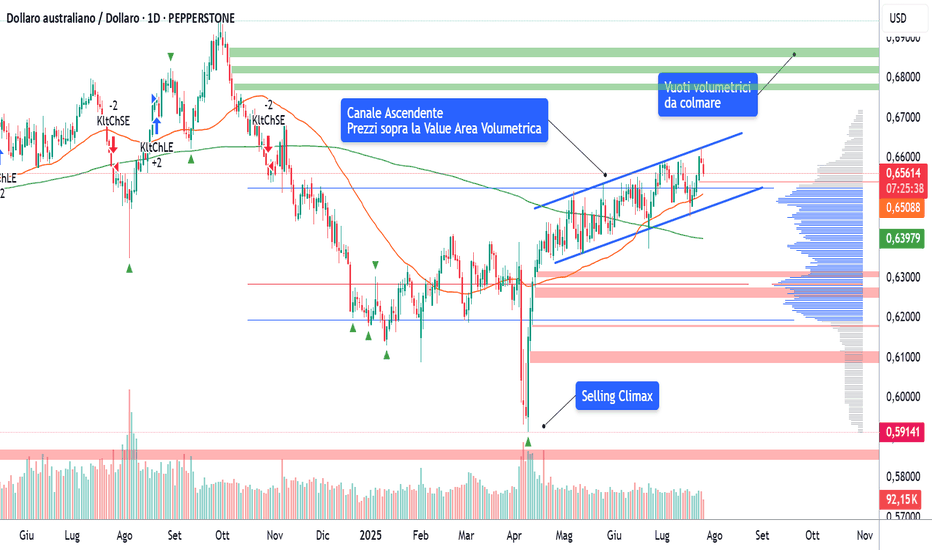

AUDUSD riuscirà a colmare i massimi del 2024?AUD/USD si trova in una fase di consolidamento dei guadagni vicino ai massimi dell'anno, sostenuto da un migliorato sentiment di rischio e dati economici australiani robusti, mentre il Dollaro USA è sotto pressione. I livelli tecnici indicano un bias rialzista, ma è fondamentale monitorare i livelli di supporto e resistenza per capire la prossima direzione.

Il trend attuale potrebbe avere come obiettivo il raggiungimento delle zone di vuoto volumetrico di Ottobre – Novembre 2024 appena sotto al prezzo di 0,69.

Analisi Tecnica

• Tendenza Attuale: Il Dollaro Australiano ha raggiunto un massimo di 11 mesi superando il livello di resistenza chiave di 0.6600.

• Bias Rialzista Persistente: L'analisi del grafico giornaliero suggerisce un bias rialzista persistente, con la coppia che si muove all'interno di un canale ascendente. Ha mantenuto il suo uptrend sopra la media mobile a 50 giorni (50-DMA in Rossa).

• Momentum Rafforzato: L'Indice di Forza Relativa (RSI) a 14 giorni è posizionato sopra il livello 50, indicando un bias rialzista attivo segnalando che lo slancio dei prezzi a breve termine si sta rafforzando.

• Resistenza Testata: Il prezzo ha testato una resistenza di trendline superiore vicino a 0.66197, dove i venditori hanno limitato il rally. Una spinta rinnovata sopra questa trendline di resistenza vicino a 0.6620 darebbe ulteriore slancio agli acquirenti.

Analisi Wyckoff

Wyckoff: questa è la fase di accumulazione, caratterizzata da un Selling Climax (SC), dove i venditori capitolano, e un Automatic Rally (AR), in cui i compratori assorbono l'offerta in eccesso. L'aumento dei volumi in questa fase suggerisce che i grandi operatori stanno iniziando ad accumulare posizioni

Se il prezzo inizia a rompere le resistenze del range (es. 0,66-0,67) con un aumento dei volumi e candele rialziste più ampie, siamo nella fase di transizione verso il markup.

Questa fase mostra la dominanza della domanda, con avanzamenti di prezzo su volumi crescenti e ritracciamenti su volumi decrescenti, confermando la forza del trend rialzista emergente.

Volume Profile a 200 giorni

I prezzi si trovano sopra la value area a 200 giorni dinamica suggerendo una zona bullish sopra 0,6520.

Situazione Macroeconomica

Il contesto macroeconomico attuale è favorevole all'AUD, sostenuto da diversi fattori chiave:

• Sentimento di Rischio "Risk-On": L'allentamento delle tensioni commerciali globali, grazie a nuovi accordi tra Stati Uniti e Giappone, le speranze di un accordo imminente con l'Eurozona e la ripresa dei colloqui con la Cina, stanno stimolando l'appetito degli investitori per gli asset più rischiosi. Questo clima di fiducia tende a indebolire il Dollaro Statunitense, visto come valuta rifugio.

• Supporto per il Dollaro Australiano (AUD):

◦ La Cina è il principale partner commerciale dell'Australia, e le notizie sui colloqui USA-Cina per estendere le scadenze tariffarie offrono un sostegno significativo all'AUD.

◦ Il miglioramento del sentiment di rischio e i robusti dati PMI australiani hanno spinto l'AUD/USD al rialzo. In particolare, il PMI composito dell'Australia è aumentato a 53,6 a luglio, il livello più alto da aprile 2022, segnalando una crescita più rapida nel settore dei servizi e una rinnovata espansione nella produzione manifatturiera.

◦ Anche l'aumento dei prezzi del minerale di ferro contribuisce al rally dell'AUD.

◦ I commenti della governatrice della RBA, Michelle Bullock, che ha ribadito la necessità di un approccio cauto sui tassi d'interesse, indicando che i rischi inflazionistici sono sotto controllo senza deteriorare il mercato del lavoro, hanno gettato dubbi su un taglio dei tassi ad agosto e fornito ulteriore supporto all'Aussie.

• Debolezza del Dollaro Statunitense (USD): L'Indice del Dollaro Statunitense (DXY) continua a perdere terreno. Il sentiment positivo del mercato mantiene l'USD sulla difensiva.

• Prospettive Future: la lotta tra AUD e USD sarà influenzata dalle politiche delle banche centrali. Se la RBA mantiene tassi elevati mentre la Federal Reserve (Fed) rallenta i tagli dei tassi, ciò potrebbe portare a nuovi minimi storici per AUD/USD. Una potenziale "Guerra Commerciale" globale, se l'ex presidente Trump dovesse tornare alla Casa Bianca, potrebbe alimentare pressioni inflazionistiche, e l'economia australiana potrebbe beneficiare da nuove interazioni commerciali con la Cina, dato il rapporto personale di Trump con il paese.

• AUD come "Commodity Currency": L'AUD è classificato come valuta legata alle materie prime ("commodity currency") grazie alle significative esportazioni australiane di metalli preziosi, petrolio e prodotti agricoli. Queste valute tendono a rafforzarsi nei mercati "risk-on" a causa dell'aumentata domanda di materie prime. La coppia AUD/USD correla anche con i prezzi dell'oro, considerato un bene rifugio contro l'inflazione

Grafico con il broker Pepperstone

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

BAMI OPERATIONInitial Trade:

Bought 200 shares of the underlying stock

Purchased 2 LEAPS put options as protection

Risk Management Logic:

If the stock drops significantly, I close everything with a net gain (thanks to the LEAPS) and re-enter at a lower price, potentially buying more shares.

If the stock goes up, I simply hold the shares, let the LEAPS expire worthless, and collect dividends while managing gains based on stock appreciation.

This creates a long-term, low-risk strategy with a defined maximum loss and asymmetric upside, protected by long-dated puts and supported by dividend income.

Trump impone dazi su importazioni da UE e CanadaTRUMP COLPISCE MESSICO E UNIONE EUROPEA

Sabato, il presidente degli Stati Uniti, Donald Trump, ha annunciato che la sua amministrazione imporrà una tariffa del 30% sui beni provenienti dal Messico e dall'Unione Europea a 27 nazioni, a partire dal 1° agosto. La decisione prende di mira due dei principali partner commerciali di Washington, dopo settimane di tentativi per raggiungere un accordo più ampio.

L’ultima serie di lettere inviate da Trump, indirizzate alla presidente messicana Claudia Sheinbaum e alla presidente della Commissione europea Ursula von der Leyen, potrebbe avere un impatto su oltre 1.000 miliardi di dollari di importazioni annuali e aumentare il rischio di una guerra commerciale globale. Queste lettere concludono una settimana in cui più di due dozzine di Paesi hanno ricevuto comunicazioni simili, con l’annuncio di dazi statunitensi compresi tra il 20% e il 50%.

Non è chiaro quali criteri Trump abbia utilizzato per determinare i livelli tariffari, anche se potrebbe aver fatto riferimento alla tabella draconiana presentata il 2 aprile scorso. Il presidente considera le tasse sulle importazioni uno strumento efficace per rilanciare il settore manifatturiero statunitense, favorire i surplus commerciali e contrastare l’uso illegale di droghe.

Entrambi i partner hanno comunque dichiarato la disponibilità ad avviare ulteriori trattative prima della scadenza. Inizialmente, la Casa Bianca era fiduciosa di poter concludere 90 accordi in 90 giorni. Tuttavia, la complessità dei negoziati ha reso più conveniente concentrarsi su pochi accordi rilevanti, comunicando ai Paesi più piccoli o più riluttanti i dazi previsti, senza troppe consultazioni.

La partita resta aperta e ci vorranno settimane prima di osservare le reazioni dei Paesi coinvolti.

RISK ON, RISK OFF: ETERNO DILEMMA

La borsa americana ha chiuso in ribasso venerdì, dopo che il presidente Trump ha annunciato un dazio del 35% sulle importazioni canadesi e ha avvertito di un possibile aumento generalizzato dei dazi a livello globale. L’S&P 500 ha perso lo 0,3% dopo aver toccato un massimo storico il giorno precedente, interrompendo una serie positiva alimentata dall’appetito per il rischio.

La lettera inviata al Canada ha destato preoccupazione, poiché minaccia ulteriori azioni in caso di ritorsioni e accenna a misure simili contro l’Unione Europea, previste a breve. La maggior parte dei settori ha chiuso in territorio negativo, con sanità e finanza in testa alle perdite, mentre energia e beni di consumo discrezionali hanno registrato un rialzo.

Le grandi capitalizzazioni hanno mostrato andamenti contrastanti: Apple (-0,6%), Meta (-1,3%) e Broadcom (-0,4%) sono scese, mentre Microsoft (+0,4%), Tesla (+0,1%), Nvidia (+1%), Alphabet (+1,4%) e Amazon (+1,2%) hanno chiuso in rialzo.

Nel corso della settimana, l’S&P 500 e il Dow Jones hanno perso l’1,1%, mentre il Nasdaq 100 ha guadagnato lo 0,1%. La settimana entrante si preannuncia intensa, con l’inizio della stagione degli utili del secondo trimestre e la pubblicazione dei principali report sull’inflazione.

VALUTE

Sul mercato dei cambi, il dollaro mostra difficoltà nel superare le resistenze chiave nel breve periodo, mentre le valute concorrenti mantengono i supporti e sembrano pronte a ripartire al rialzo. L’EUR/USD mantiene per ora quota 1,1660 e non rompe al ribasso, a meno di aperture in gap alla riapertura dei mercati, dovute alle minacce di dazi all’Unione Europea.

Il cambio GBP/USD si trova vicino ai supporti chiave tra 1,3440 e 1,3350, complice anche la debolezza dei dati britannici della scorsa settimana, che hanno rilanciato il cross EUR/GBP verso quota 0,8690, primo obiettivo di breve termine. Il cambio USD/JPY si avvicina alle resistenze di medio termine a 148,00 e 148,50, la cui rottura potrebbe rilanciare il trend rialzista.

Le valute oceaniche restano in una fase di stallo: non salgono, ma mantengono i supporti in attesa di notizie positive dalla Cina sul fronte dei dazi con gli Stati Uniti. Il dollaro canadese si è indebolito, con il cambio USD/CAD salito verso 1,37, dopo l’annuncio di una tariffa del 35% su tutti i prodotti canadesi non appartenenti all’USMCA, con entrata in vigore il 1° agosto.

L’escalation ha riacceso le preoccupazioni sull’accesso del Canada alle esportazioni e ha aumentato l’incertezza sulla politica commerciale. Trump ha invocato i dazi di ritorsione di Ottawa e una presunta mancanza di “spirito cooperativo”, aumentando la pressione sul Canada affinché concluda un nuovo accordo prima della scadenza. I nuovi dazi si aggiungono a quelli esistenti del 50% su acciaio e alluminio, di cui il Canada è il principale fornitore degli Stati Uniti.

Tuttavia, l’economia canadese mostra segnali di ripresa. Il rapporto sul lavoro di giugno ha sorpreso positivamente, con 83.100 nuovi posti di lavoro e un tasso di disoccupazione sceso al 6,9%. Questi dati hanno ridotto le probabilità di un taglio dei tassi da parte della Banca del Canada nella riunione del 30 luglio, offrendo sostegno al dollaro canadese nonostante le tensioni commerciali.

CANADA: DISOCCUPAZIONE IN CALO

Il tasso di disoccupazione in Canada è sceso al 6,9% a giugno 2025, rispetto al 7% del mese precedente, in controtendenza rispetto alle aspettative di un aumento al 7,1%. Si tratta del primo miglioramento da gennaio, che attenua i timori legati all’incertezza economica e ai dazi statunitensi.

Il numero di disoccupati è diminuito di 22.100 unità, attestandosi a 1.552.500. L’occupazione totale è aumentata di 83.100 unità, raggiungendo quota 22.613.700, il maggior incremento da dicembre. La crescita è stata trainata dal più forte aumento dell’occupazione part-time degli ultimi tre anni, concentrato soprattutto nel commercio all’ingrosso e al dettaglio.

Nel frattempo, il tasso di partecipazione è salito di 0,1 punti percentuali, attestandosi al 65,4%.

SETTIMANA ENTRANTE

Gli sviluppi nella politica commerciale statunitense continueranno a rappresentare il principale market mover, dopo che il presidente Trump ha minacciato di imporre dazi del 30% sulle importazioni da Messico e Unione Europea a partire dal 1° agosto.

Martedì inizierà la stagione degli utili con i risultati delle principali banche statunitensi. Tra i dati economici più attesi figurano l’indice dei prezzi al consumo (CPI), l’indice dei prezzi alla produzione (PPI) e le vendite al dettaglio negli Stati Uniti. A livello internazionale, saranno pubblicati il PIL e la bilancia commerciale della Cina, i tassi di inflazione di Giappone, Canada e Regno Unito, oltre alla riunione del G20 in Sudafrica.

Buona settimana.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

NETFLIX supporti di breve e medio termineNETFLIX a breve rilascerà le trimestrali... cosa possiamo attenderci?

Netflix (NFLX), continua a dominare il settore dello streaming. Recentemente, il titolo ha beneficiato dell’annuncio di 94 milioni di utenti attivi sul piano con pubblicità, con proiezioni di raddoppio dei ricavi pubblicitari nel 2025. Inoltre, l’apertura di due “Netflix House” a fine 2025 e un contratto da 155 milioni di euro con Saipem per infrastrutture energetiche evidenziano la diversificazione strategica.

Nel 2025, il titolo ha registrato un’impressionante crescita superando l’S&P 500. Attualmente, si trova a circa il 2% dal massimo a 52 settimane.

Primo livello di supporto a 1200 dollari (media veloce).

Secondo livello tra 1000 e 1080 dollari (media lenta).

Chart di Capital.com

I fondamentali di bilancio sono solidi: nel Q1 2025, i ricavi sono aumentati del 12,5% a $10,54 miliardi, con un margine operativo al 31,7%. Il P/E forward è di 50,4x, ben sopra la mediana settoriale di 18,6x, indicando una valutazione premium. Il ROI è robusto, con un ROA dell’8% circa.

Il free cash flow è forte, con $6,5 miliardi previsti per il 2025, mentre il debito di $16 miliardi è gestibile, con un debt-to-equity ratio del 3,2%.

Rispetto a competitor come Disney e Amazon, Netflix eccelle per crescita degli abbonati (302 milioni) e margini in espansione, ma la sua valutazione elevata invita cautela.

Netflix rimane un investimento attraente per chi cerca crescita, ma la sua quotazione richiede attenzione agli utili del 17 luglio.

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

WisdomTree - Tactical Daily Update - 10.07.2025Borse in piena «complacency»: la guerra dei dazi non fa più paura.

La trattativa Usa con Paesi partner è di fatto prorogata al 1’ agosto.

Borse e valute emergenti: la sorpresa del 2025, grazie al US$ debole.

Rame, argento, zinco, sempre più interessanti per un portfolio mid-risk.

Anche ieri, 9 luglio, le trattative sui dazi sono state al centro della scena per gli investitori. Diverse nazioni hanno ricevuto le famigerate lettere di Donald Trump sull’aumento delle tariffe. L’Unione Europea però no – almeno, non ancora. Secondo il Financial Times, proprio l’UE rischierebbe di vedersi assegnati dazi più salati di quelli concordati tra USA e Regno Unito, nonostante le recenti aperture di Washington a Bruxelles.

Il commissario al Commercio Maros Sefcovic ha però rassicurato: per ora, niente stangate. “Abbiamo ottenuto una proroga dello status quo fino al 1° agosto, il che ci dà tempo per chiudere un accordo. Spero in buoni risultati già nei prossimi giorni”, ha dichiarato.

Intanto, da Washington filtrano i retroscena: a spingere per il rinvio delle nuove tariffe sarebbe stato il segretario al Tesoro Scott Bessent, supportato da alcuni consiglieri. L’obiettivo? Avere qualche settimana in più per trattare.

Trump non molla: via social, ha annunciato dazi reciproci per sei Paesi, con percentuali piuttosto pesanti: 30% a Iraq, Algeria e Libia, 25% a Brunei e Moldova, 20% alle Filippine.

Le Borse europee hanno reagito con fiducia, chiudendo in netto rialzo, con Milano in testa (+1,59%), al massimo da oltre un mese. Bene anche Wall Street: Dow Jones +0,49%, Nasdaq +0,94% e S&P500 +0,61%.

E mentre le trattative sui dazi tengono banco, Trump torna a martellare la Fed: “Il tasso d’interesse è almeno 3 punti troppo alto. ‘Too late’ (il soprannome dato a Powell) ci costa 360 miliardi di dollari all’anno! Nessuna inflazione, le aziende arrivano in massa. Abbassare i tassi!!!”, ha scritto su Truth.

Intanto, la corsa alla nuova guida della Federal Reserve è aperta: il Wall Street Journal rivela che Kevin Hassett e Kevin Warsh sono tra i candidati. Hassett, attualmente consigliere economico, sembra in vantaggio: ha già incontrato Trump due volte a giugno.

La giornata di ieri ha visto un nuovo storico traguardo per Nvidia: il colosso dei chip ha guadagnato oltre +2%, superando per la prima volta i US$ 4.000 miliardi di capitalizzazione. Si tratta della prima azienda al mondo a raggiungere questo livello, sospinta dalla febbre dell’intelligenza artificiale generativa. Solo Microsoft e Apple avevano superato i 3.000 miliardi in precedenza.

Il capo economista BCE, Philip Lane, ha sottolineato che anche in uno scenario di dazi USA universali al 10%, come ipotizzato a maggio, l’economia europea è ancora in crescita, anche se a ritmi più lenti. Tuttavia, ha avvertito: "L’incertezza è alta, non solo sui dazi, ma anche su altre possibili barriere non tariffarie e sull’impatto delle politiche di sicurezza sugli investimenti esteri".

Stamattina, 10 luglio, i mercati asiatici hanno mostrato un atteggiamento generalmente positivo, malgrado le nuove minacce di Trump: CSI 300 (Cina): +0,6%, Hang Seng (Hong Kong): +0,3%, Kospi (Corea): +1,2%, al terzo rialzo di fila, Nikkei (Giappone): -0,6%.

In Corea, la banca centrale ha lasciato invariato il tasso di riferimento e osserva con attenzione l’impatto dei dazi USA. In Giappone, il Ministero delle Finanze ha ribilanciato le emissioni di bond per ridurre la volatilità.

Nel mondo delle materie prime, il Bloomberg Commodity Index è rimasto stabile a 103,1 USD, col rame che resta sotto i riflettori: Trump ha imposto un dazio del 50% sulle importazioni, criticando la precedente amministrazione Biden, accusata di aver danneggiato il settore. “Il rame è il secondo materiale più usato dal Dipartimento della Difesa. L’America costruirà di nuovo un’industria dominante", ha promesso.

Oggi, gli USA producono poco più della metà del rame raffinato che consumano; il resto viene importato. L’Arizona resta il cuore dell’estrazione americana, mentre la Cina è sia il principale raffinatore che il maggiore consumatore globale.

Il dollaro USA, che si era rafforzato fino 1,171, ieri ha perso un po’ slancio. I verbali della riunione FED del 17-18 giugno rivelano che solo pochi membri erano favorevoli a un taglio dei tassi a luglio, a causa dei timori per l’inflazione. UBS, comunque, mantiene l’obiettivo di 1,20 per fine terzo trimestre e 1,23 per fine anno, dopo aver centrato quota 1,18 nel secondo trimestre.

Il rallentamento del mercato del lavoro estivo potrebbe spingere la Fed a tagliare i tassi di 75 o 100 punti base nel 2025, iniziando con la riunione del FOMC del 17 settembre.

Sul fronte obbligazionario, si è registrato un forte balzo del prezzo dei Treasury Note, +0,45% per il 10 anni, il maggiore da un mese, e il rendimento sceso dal 4,42% al 4,33%. Alcuni membri della Fed sono disposti a considerare un taglio dei tassi a luglio, ma solo se i dati macro confermeranno certe tendenze.

Più stabile il panorama europeo: il BTP decennale italiano è rimasto al 3,52%, mentre lo spread Btp/Bund è calato a 85 punti base, il minimo da 15 anni.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

AMPLIFON accanimento short da parte degli istituzionaliAMPLIFON: pubblico la tabella delle posizioni short degli istutuzionali (pubblicata e aggiornata da consob italiana ogni giorno) in cui si evidenzia una fase di accanimento al ribasso da parte di alcuni istituzionali sul titolo. Stanno scommettendo sul ritorno al ribasso dei prezzi.

Non sempre hanno ragione ma ciò che mi ha incuriosito è la pressione che stanno mettendo sul titolo a distanza di pochi giorni... come notate dalla tabella che ho incollato.

In caso di ribasso penso che potrebbero far scivolare il prezzo tra 17-18 euro.

In caso di errore, l'uscita degli istituzionali (in perdita) potrebbe portare il titolo al recupero della resistenza in area 23.

E' un caso didattico da seguire che può farci imparare tante cose.

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

Mercati stabili in attesa sui nuovi dazi USAFOCUS ANCORA SUI DAZI

I tre principali indici americani sono rimasti pressoché invariati, in un contesto di mercato caratterizzato dall’attesa degli investitori per gli ultimi sviluppi commerciali.

I mercati hanno reagito alle dichiarazioni di Trump, che ha annunciato una revisione dei dazi su 14 Paesi privi di accordi commerciali con gli Stati Uniti. Alcuni rapporti indicano che gli USA hanno proposto all’UE un accordo che manterrebbe un dazio di base del 10%.

Il mercato ha reagito positivamente alla proroga dei negoziati, poiché i nuovi dazi non entreranno in vigore prima del 1° agosto, concedendo più tempo ai partner commerciali per raggiungere un’intesa.

Il settore dei servizi di pubblica utilità è stato il più debole, mentre energia e sanità hanno registrato i maggiori guadagni.

Sul fronte societario, le azioni Tesla sono salite di quasi l’1%, rimbalzando dopo un calo del 6,8% lunedì. Le altre megacap hanno avuto andamenti contrastanti: Nvidia (+0,4%), Meta (+0,2%), Broadcom (+0,6%) e Alphabet (+0,2%) in rialzo; Microsoft (-0,2%), Apple (-0,6%) e Amazon (-0,3%) in calo.

VALUTE

Come previsto, l’euro ha ritestato livelli sotto 1,1700, reagendo già dai primi supporti. Il trend rimane favorevole al dollaro, anche se una correzione tecnica sembra probabile.

USD/JPY si avvicina a 147,00, mentre EUR/JPY ha superato quota 172,00, con possibilità teorica di raggiungere il doppio massimo di 175,30, toccato esattamente un anno fa.

Le valute oceaniche restano deboli, mentre USD/CHF non riesce a superare quota 0,8000.

Il contesto generale è di “risk on”, con l’equity sui massimi, l’oro in correzione e i mercati emergenti che continuano a performare.

RENDIMENTI DEI TREASURIES IN SALITA

Il rendimento dei titoli del Tesoro USA a 10 anni è salito di quasi 5 punti base, raggiungendo il 4,43% martedì, il livello più alto da metà giugno. Il mercato mostra segnali di ritorno al “risk off”, seppur parziale.

Gli investitori cercano di valutare l’impatto delle dichiarazioni di Trump, traendo parziale conforto dalla nuova scadenza del 1° agosto per l’entrata in vigore dei dazi.

Trump ha annunciato aliquote tariffarie riviste per 14 nazioni, tra cui un dazio del 25% sulle importazioni dal Giappone. Inoltre, gli USA avrebbero proposto all’UE un accordo con dazio base al 10%.

Nel frattempo, le speculazioni su possibili stimoli fiscali da parte del Giappone, in vista delle elezioni della Camera alta del 20 luglio, hanno aumentato la pressione sui mercati obbligazionari globali, soprattutto sui titoli a lunga scadenza.

Il rendimento dei titoli USA a 30 anni è tornato vicino al 5%.

NFIB USA

L’indice di ottimismo per le piccole imprese (NFIB) negli Stati Uniti si è attestato a 98,6 a giugno 2025, in calo rispetto ai 98,8 di maggio e alle previsioni di 98,7, ma ancora leggermente sopra la media storica di 98.

Un aumento degli intervistati che segnalano scorte in eccesso ha contribuito al calo dell’indice. Il 19% dei titolari ha indicato le tasse come principale problema, in aumento di un punto rispetto a maggio, tornando al primo posto.

L’ultima volta che le tasse hanno raggiunto il 19% è stato a luglio 2021. Persistono preoccupazioni per la qualità della manodopera e gli elevati costi del lavoro.

La percentuale netta di titolari che prevede migliori condizioni aziendali è scesa al 22% (-3 punti), mentre quella che prevede maggiori volumi di vendita è scesa al 7% (-3 punti). Il 21% prevede investimenti in conto capitale nei prossimi sei mesi, in calo di un punto.

L’indice di incertezza è sceso di cinque punti, attestandosi a 89.

FRANCIA: DEFICIT COMMERCIALE

Il deficit commerciale della Francia si è ampliato leggermente, raggiungendo i 7,8 miliardi di euro a maggio 2025, rispetto ai 7,7 miliardi di aprile (rivisti al ribasso).

Si tratta del disavanzo più ampio da settembre scorso. Le esportazioni sono calate dello 0,3% su base mensile, attestandosi a 48,9 miliardi di euro, con diminuzioni in quasi tutte le regioni, tranne verso l’UE (+4,8%).

Le importazioni sono diminuite dello 0,2%, a 56,7 miliardi di euro. Per regione, sono calate dalle Americhe (-5,4%), Medio Oriente (-2%) e Asia (-0,1%), mentre sono aumentate da Africa (+8,6%) e UE (+1,3%).

RBNZ: TASSI FERMI

La Reserve Bank of New Zealand ha mantenuto invariato il tasso ufficiale (OCR) al 3,25% nella riunione di politica monetaria, in linea con le attese, mantenendo il livello più basso da agosto 2022.

Il Comitato ha citato l’elevata incertezza e i rischi inflazionistici a breve termine come motivi per attendere agosto prima di eventuali interventi.

L’inflazione annua ha raggiunto il 2,5% nel primo trimestre 2025, rimanendo entro l’obiettivo dell’1–3%. Si prevede un avvicinamento al limite superiore nel secondo e terzo trimestre, ma l’allentamento dell’inflazione core dovrebbe riportarla verso il 2%.

L’economia neozelandese ha registrato una contrazione dello 0,7% su base annua nel primo trimestre, migliore delle attese (-0,8%) e in miglioramento rispetto al -1,3% del quarto trimestre 2024.

Nonostante la ripresa, il Comitato ha espresso preoccupazione per il ritmo del recupero, osservando che l’incertezza potrebbe indurre famiglie e imprese a comportamenti più cauti.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

TENARIS tenta di tornare a 18 euro?TENARIS

I solidi fondamentali di Tenaris (P/E di 8, free cash flow di 647 milioni di dollari nel Q1 2025) suggeriscono che il titolo può resistere a periodi di debolezza stagionale, ma la dipendenza dai prezzi del petrolio può amplificare la volatilità in certi mesi. Ad esempio, la domanda di tubi per l’industria petrolifera può crescere in concomitanza con i picchi di produzione energetica.

I prezzi in borsa

In questo momento i prezzi si sono assestati sopra 16 euro e potrebbero recuperare l'affondo di aprile 2025 tornando sopra 18 euro. Il canale è attualmente pulito e gli investitori vorrebbero ora vedere un tentativo di break della zona alta del canale.

Movimenti societari

Tenaris ha recentemente attirato l’attenzione con un programma di buyback da 1,2 miliardi di dollari, approvato a maggio 2025, che ha spinto il titolo del 4% in una singola sessione. Inoltre, l’acquisizione di 1,7 milioni di azioni proprie tra fine giugno e inizio luglio dimostra la fiducia della società nella sua solidità finanziaria.

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

Finestra verde, LONG DAXI dati macroeconomici recentemente pubblicati in Europa mostrano segnali decisamente positivi, con indicatori di fiducia in ripresa e una stabilizzazione del settore manifatturiero che lascia intravedere margini di ulteriore crescita. In questo contesto, appare sempre più improbabile l’ipotesi di imposizione di dazi o misure protezionistiche verso l’Europa da parte delle principali economie occidentali, con i rischi geo-economici concentrati piuttosto sui Paesi coinvolti nel promuovere attivamente agende parallele legate ai BRICS.

Per quanto riguarda il DAX, l’indice tedesco ha recentemente rotto i massimi precedenti, segnale tecnico che potrebbe catalizzare nuovi flussi in acquisto, alimentati anche dall’euforia di un sentiment tornato pro-risk. In assenza di sorprese esogene, la struttura dei prezzi suggerisce la possibilità di un balzo ulteriore nelle prossime settimane, nell’ordine di un +3%/ +5% o più, con il mercato pronto a incorporare le aspettative di una crescita interna europea più robusta e il sollievo derivante dall’assenza di nuove tensioni commerciali dirette verso il continente.

Il momentum resta dunque a favore dei compratori, con eventuali correzioni di breve che potrebbero rappresentare opportunità di ingresso tattico in vista di un proseguimento del rally.

Attendo un livello di 24.300 prima e 25.500 poi , provando ad arrivare anche in area 26.000 i primi di ottobre.

SNAM fase ribassista fino a Settembre?SNAM ha fatto parlare di sé per l’acquisizione di una partecipazione in Open Grid Europe, rafforzando la sua presenza in Germania

Il free cash flow è robusto, con una generazione di cassa che copre ampiamente gli investimenti. Il debito a un anno rimane gestibile, con un rapporto debito/EBITDA tra i migliori del comparto.

Aspetto Grafico e Ciclico

Analizzando l'andamento medio del titolo tra il periodo che va da Maggio a Settembre si intravede una fase debole ciclica. I prezzi attuali sono quasi ai massimi e stanno iniziando a girare al ribasso assieme alle medie mobili che utilizzo. Sotto 5 Euro (quotazione di oggi) potrebbe accelerare, in multiday, verso 4,60.

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

GOLD era quasi un SELL (o lo sarà presto?)GOLD ha realizzato una fase di tendenza laterale che ha fatto schiacciare le medie cedendo quasi alla tentazione di un SELL. L'ultimo sell risale a fine 2024. In effetti se il prezzo dovesse perdere di nuovo quota 3330 potrebbe far scattare un incrocio al ribasso. Non significa che sarà un sell ma dimostrerebbe una debolezza dopo oltre 6 mesi di continua fase rialzista.

Qualcosa sta per cambiare?

Nel caso di conferma di un reverse il primo supporto è 3150, zona sia volumetrica che di interpolarità. Dopo ancora è probabile anche il round number di 3000 dollari.

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

ISP vicino a 5 euro. Riusciremo a rivedere altri massimi?Intesa Sanpaolo continua a mantenere elevati valori in borsa e non è un caso.

Mostra una solida salute finanziaria nel 2025, con un utile netto record nel primo trimestre di 2,6 miliardi di euro, un rendimento da dividendo elevato dell'8% e un robusto coefficiente CET1 previsto al 13,4%. Il titolo è cresciuto del 40% da inizio anno e del 41% nell'ultimo anno, sebbene sia scambiato a circa il 4,58% sotto il massimo a 52 settimane. Il rapporto costi/ricavi del 38% e il basso tasso di crediti deteriorati dell'1,0% riflettono efficienza operativa e qualità degli attivi, superando i concorrenti europei.

Nota negativa per chi ama la volatilità sui titoli quotati : la posizione conservativa della banca in materia di fusioni e acquisizioni limita il potenziale speculativo rispetto a concorrenti come UniCredit.

I risultati del secondo trimestre, previsti per il 30 luglio 2025, saranno un catalizzatore chiave.

Superare 5 euro è il primo passo per pensare ad altri traguardi!

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

Robotica: pronti per nuovi massimi?ROBO ETF ha performato +40% dai minimi di Aprile. Adesso è pronto per un importante test di resistenze che se superate possono riportarlo verso 69-70 e quindi alla ricerca di nuovi massimi.

Il settore si è dimostrato forte e trainante per l'economia di intere nazioni oltre l'america... Europa e Cina infatti seguono a ruota per grandi progetti di investimenti.

L'ETF ha appena creato un incrocio rialzista sulle medie con il timeframe settimanale preparando un possibile upside.

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

STELLANTIS pronta per un reverse rialzista?STELLANTIS ha chiuso molto bene la scora ottava e soprattutto nel weekly si è formata una candela bullish.

Sul Daily invece c'è ancora la possibilità di una zona di supporto vicino alle medie e dovremmo attendere l'incrocio rialzista per verificare la tendenza al rialzo con obiettivi ambiziosi tra 10 e 11 euro.

Il lavoro nel nuovo CEO sembra aver ottenuto il consenso da parte degli investitori.

Nota sugli short istituzionali: Marshall Wace LLP ha aperto uno short il 24 giugno per lo 0.68% del capitale di Stellantis... attualmente il fondo è in perdita su questa scelta di trade; da monitorare.

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

ETF sulla Difesa: è ancora attraente?Il settore DIFESA "dovrebbe" ricevere molte commesse e attenzioni nei prox 3 anni visto l'aumento della spesa militare programmata per la nato... ma non è sicuro che anche in borsa questi titoli possano ancora salire... sono tutti già abbastanza alti.

Questo ETF può mitigare il rischio e forse in forma di PAC più che in investimento singolo potrebbe essere una scelta saggia.

A 28 euro potrebbe trovare un supporto.

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

SPX ha sovraperformato con forza, mostrando un rally settimanaleAnalisi su timeframe 1W

SPX ha sovraperformato con forza, mostrando un rally settimanale sostenuto da compressione della volatilità implicita (VIX in caduta) e Put/Call Ratio ancora elevato. Questa configurazione indica che, pur in un contesto risk-on, gli operatori mantengono coperture attive. Il calo dello SKEW rafforza la sensazione di fiducia crescente nei confronti del trend, con minor domanda di protezione estrema.

Tutte le medie esponenziali sono correttamente ordinate in trend rialzista, con distanze crescenti che indicano slancio. La VWMA20 è stata superata con decisione. Il prezzo si mantiene sopra VWAP e al di sopra della banda superiore di congestione di breve. L’ADX in salita verso la soglia di 20 suggerisce che il trend rialzista sta diventando strutturale. La variazione settimanale positiva rafforza il momentum di fondo.

La volatilità (ATR) è in fase espansiva, coerente con un trend in sviluppo. Il volume settimanale supera abbondantemente la media, con un BuyVolume del 94%. Il CMF positivo e stabile segnala l’ingresso costante di flussi in acquisto. Il Delta Volume fortemente positivo suggerisce che il movimento è supportato da reale domanda. Il contesto è solidamente bullish.

Il sentiment è virato fortemente verso un bias risk-on. Il crollo del VIX indica che la percezione del rischio è in netto calo. Il SKEW resta elevato ma in discesa, segnalando che la domanda di protezione da tail-risk persiste ma si sta riducendo. Il PCR sopra 1,70 dimostra che le coperture restano alte, a conferma della natura "murata" del trend attuale.

Livelli chiave con valutazione Swing Trading

Supporto 1 : 6016

Supporto 2 : 5.829,54

Resistenza 1 : 6.320,37

Resistenza 2 : 6.400

Strategia Swing:

LONG :

TP1: 6.293 (BB upper)

TP2: 6.400 (estensione psicologica)

TP3: 6.520 (proiezione 2x ATR)

SL1: 5.821 (Punto Inversione)

SL2: 5.730 (VWMA20)

Trailing Stop: attivo dopo +1,5%, con soglia -1,5% dal massimo relativo

SHORT :

Attivabile solo in caso di chiusura settimanale sotto EMA20 (5.829) con CMF < 0 e volumi inferiori alla media (14,36B)

TP1: 5.730 (VWMA20)

TP2: 5.550 (Leading Span B)

TP3: 5.370 (EMA100)

SL1: 5.950 (massimo candela bearish di rottura)

SL2: 6.100 (VWAP)

Trailing Stop: attivo sotto -1,5% dal massimo post-inversione

Conferma consigliata: MACD incrocio ribassista imminente oppure AO in flessione

No Trade Zone:

Tra 6.101 e 6.230: congestione post-breakout → necessita breakout validato.

Probabilità di successo LONG: 60%

Probabilità consolidamento tecnico breve: 20%

Probabilità inversione ribassista: 20%

SINTESI

L’analisi del sentiment implicito rivela un’importante dicotomia. Il Put/Call Ratio su SPY ha chiuso a 2,20, livelli estremamente elevati e in crescita costante durante tutta la settimana. Questo segnale è ancora più estremo di quello visto su SPX (PCR 1,74), e mostra come gli operatori stiano continuando a coprirsi in modo aggressivo, nonostante il rialzo.

In sintesi, il rally è reale, ma non è creduto dal mercato: gli operatori professionali stanno probabilmente accompagnando il trend con posizioni protette o di breve durata. Ciò conferisce validità alla strategia LONG con trailing stop, ma legittima anche una strategia SHORT alternativa, qualora si verificasse un rientro sotto 6016 (massimo storico), configurando una bull trap.

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

MICRON è ancora buy?MICRON ha realizzato una performance inaspettata con accelerazione sopra i 100 arrivando agli attuali 125 dollari.

Questo prezzo però potrebbe ora fungere da resistenza e mantenere i prezzi qui fermi per alcune settimane (resistenza punto A).

Da notare che è avvenuta una cosa simile sul supporto nella zona B.

Se la borsa è un continuo gioco di trend allora potrebbe essere logico attendersi anche un ritorno a 100 dollari.

Ad ognuno la propria scelta!

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;