WisdomTree Tactical Update - 11.05.2021L’euforia dilagante sulle materie prime e’ il tema dominante sui mercati, anche per il suo impatto sull’inflazione. Molta importanza segnaletica e’ assegnata ai dati sull'inflazione Usa di domani, 12 maggio.

Il prezzo del petrolio e’ stato al centro dell’attenzione, a causa del'attacco informatico “ransomware” che ha fermato il più importante oleodotto Usa. Colonial Pipeline è la maggior infrastruttura di trasporto dei mid-distillates verso la costa orientale, e la sua temporanea messa fuori uso cade mentre si sta verificando un boom della domanda di carburanti per auto, veicoli commerciali ed aerei, figlia del re-opening e della voglia di spendere e viaggiare.

Dopo la crescita dei prezzi dei future nella prima parte della seduta, però, il Wti ha ritracciato e alla chiusura delle Borse europee, ha ceduto il -0,5% a 64,5 Dollari/barile. Il Brent a segnato -0,4% a 68 Dollari/barile.

Ancora protagonisti i metalli industriali, con l’iron ore, o pepita ferrosa, a registrare continui rialzi quotidiani che hanno determinato un guadagno cumulato superiore al 17% nella prima decade di maggio, sino ai 1.300 Dollari/tonnellata di oggi, 11 maggio.

Un movimento simile vede protagonista il rame, che ha segnato nuovi massimi storici oltre i 10.600 Dollari/tonnellata a fine seduta di ieri, 10 maggio. Vale inoltre la pena di segnalare l’oro, che continua a recuperare, fino a superare i 1840 Dollari/oncia, il 9% sopra i minimi recenti registrati alla fine di marzo.

Una buona proxi della vastita’ del fenomeno la fornisce l’andamento recente del Bloomberg Commodity Spot Index, che nelle ultime 15 sedute e’ salito ben 14 volte, una “striscia” mai osservata negli ultimi 10 anni.

Sui mercati azionari ha pertanto prevalso l’incertezza, ed i maggiori indici europei hanno chiuso in ordine sparso, col Ftse Mib italiano, cresciuto dello 0,78%, a distinguersi in positivo rispetto alle altre Borse, per lo piu’ vicine alla parita’: Ftse100 inglese -0,06%, Dax tedesco +0,04%, Cac40 francese -0,01%.

Wall Street a 2 velocita’, col Dow Jones per la prima volta sopra i 35 mila punti, guadagnando sino allo 0,8% alla chiusura degli scambi Europei, per poi ripiegare a -0,10%, mentre il Nasdaq ha ceduto pesantemente, chiudendo a -2,55%, a causa di vendite aggressive dei titoli della tecnologia.

Prosegue dunque la rotazione settoriale in favore dei ciclici, delle attivita’ legate al reopening e delle banche, con prevalenti vendite sui titoli piu’ cari sui multipli valutativi, o comunque protagonisti di recenti sovra-performamce.

E’ abbastanza evidente che gli investitori, dopo i dati di venerdi’ 7 maggio, sorprendentemente deboli, sull'occupazione negli Stati Uniti, contino sulla prosecuzione di politiche ultra accomodanti da parte della FED (Banca centrale americana), dato che tali dati non testimoniano affatto il “substantial further progress” indicato da Powell come pre-condizione per valutare un piano di “tapering” degli acquisti di titoli da parte della Banca Centrale.

Tra le valute, l'Euro ha chiuso poco variato, attorno a 1,215 dollari, mentre la Sterlina britannica si e’ rafforzata sino a 0,86 verso Euro, sui risultati delle elezioni in Scozia, che hanno segnato una netta affermazione dello Scottish National Party.

Tra i pochi dati macro europei di ieri, segnaliamo che il Sentix investor confidence di maggio ha mostrato un robusto miglioramento, da 13,1 di aprile a 21.0 da 13.1, frutto di un crescente ottimismo sulla situazione corrente, balzata a 6.3 da -6.5, e sulle expectations, salite da 34,8 a 36.8.

Molto dinamico ed eterogeneo, il movimento di ieri, 10 maggio sulle Criptovalute. Ethereum, con un rialzo di oltre +5%, ha raggiunto 4.110 Dollari, equivalenti ad una capitalizzazione di mercato di 470 miliardi di Dollari. Il Bitcoin ha registrato un modesto rialzo portandosi sopra 59.000 Dollari, il 9% circa al di sotto del suo massimo assoluto a 64.863 Dollari. Tonfo senza precedenti, da 73 a 46 $cents per Dogecoin, dopo che Elon Musk l'ha scherzosamente definito "una truffa".

L'apertura sui mercati finanziari europei di stamane, 11 maggio e’ negativa, segno che il crollo del Nasdaq ieri sera ha lasciato il segno. L’lndice EuroStoxx 50 e’ in rosso per del -1,9%, similmente a Cac e Dax. (ore 12.00 CET). Il Ftse Mib perde il -1,3%. Male i listini giaponesi: -3,1% il Nikkei e -2,4% il Topix.

Sul fronte dei Governativi europei, segnaliamo lo spread in rialzo 115 bps, col rendimento del BTp decennale benchmark che si avvicina a 0,98% (ore 12.00 CET).

L’euforia dilagante sulle materie prime e’ il tema dominante sui mercati, anche per il suo impatto sull’inflazione. Molta importanza segnaletica e’ assegnata ai dati sull'inflazione Usa di domani, 12 maggio.

Il prezzo del petrolio e’ stato al centro dell’attenzione, a causa del'attacco informatico “ransomware” che ha fermato il più importante oleodotto Usa. Colonial Pipeline è la maggior infrastruttura di trasporto dei mid-distillates verso la costa orientale, e la sua temporanea messa fuori uso cade mentre si sta verificando un boom della domanda di carburanti per auto, veicoli commerciali ed aerei, figlia del re-opening e della voglia di spendere e viaggiare.

Dopo la crescita dei prezzi dei future nella prima parte della seduta, però, il Wti ha ritracciato e alla chiusura delle Borse europee, ha ceduto il -0,5% a 64,5 Dollari/barile. Il Brent a segnato -0,4% a 68 Dollari/barile.

Ancora protagonisti i metalli industriali, con l’iron ore, o pepita ferrosa, a registrare continui rialzi quotidiani che hanno determinato un guadagno cumulato superiore al 17% nella prima decade di maggio, sino ai 1.300 Dollari/tonnellata di oggi, 11 maggio.

Un movimento simile vede protagonista il rame, che ha segnato nuovi massimi storici oltre i 10.600 Dollari/tonnellata a fine seduta di ieri, 10 maggio. Vale inoltre la pena di segnalare l’oro, che continua a recuperare, fino a superare i 1840 Dollari/oncia, il 9% sopra i minimi recenti registrati alla fine di marzo.

Una buona proxi della vastita’ del fenomeno la fornisce l’andamento recente del Bloomberg Commodity Spot Index, che nelle ultimi 15 sedute e’ salito ben 14 volte, una “striscia” mai osservata negli ultimi 10 anni.

Sui mercati azionari ha pertanto prevalso l’incertezza, ed i maggiori indici europei hanno chiuso in ordine sparso, col Ftse Mib italiano, cresciuto dello 0,78%, a distinguersi in positivo rispetto alle altre Borse, per lo piu’ vicine alla parita’: Ftse100 inglese -0,06%, Dax tedesco +0,04%, Cac40 francese -0,01%.

Wall Street a 2 velocita’, col Dow Jones per la prima volta sopra i 35 mila punti,guadagnando sino allo 0,8% alla chiusura degli scambi Europei, per poi ripiegare a -0,10%, mentre il Nasdaq ha ceduto pesantemente, chiudendo a -2,55%, a causa di vendite aggressive dei titoli della tecnologia. (vedere grafico a pie’ di pagina).

Prosegue dunque la rotazione settoriale in favore dei ciclici, delle attivita’ legate al reopening e delle banche, con prevalenti vendite sui titoli piu’ cari sui multipli valutativi, o comunque protagonisti di recenti sovra-performamce.

E’ abbastanza evidente che gli investitori, dopo i dati di venerdi’ 7 maggio, sorprendentemente deboli, sull'occupazione negli Stati Uniti, contino sulla prosecuzione di politiche ultra accomodanti da parte della FED (Banca centrale americana), dato che i numeri non testimoniano affatto il “substantial further progress” indicato da Powell come pre-condizione per valutare un piano di “tapering” degli acquisti di titoli da parte della Banca Centrale.

Tra le valute, l'Euro ha chiuso poco variato, attorno a 1,215 dollari, mentre la Sterlina britannica si e’ rafforzata sino a 0,86 verso Euro, sui risultati delle elezioni in Scozia, che hanno segnato una netta affermazione dello Scottish National Party.

Tra i pochi dati macro eruopei di ieri, segnaliamo che il Sentix investor confidence di maggio ha mostrato un robusto miglioramento, da 13,1 di aprile a 21.0 da 13.1, frutto di un crescente ottimismo sulla situazione corrente, balzata a 6.3 da -6.5, e sulle expectations, salite da 34,8 a 36.8.

Molto dinamico ed eterogeneo, il movimento di ieri, 10 maggio sulle Criptovalute. Ethereum, con un rialzo di oltre +5%, ha raggiunto 4.110 Dollari, equivalenti ad una capitalizzazione di mercato di 470 miliardi di Dollari. Il Bitcoin ha registrato un modesto rialzo p ortandosi sopra 59.000 Dollari, il 9% circa al di sotto del suo massimo assoluto a 64.863 Dollari. Tonfo senza precedenti, da 73 a 46 $cents per Dogecoin, dopo che Elon Musk l'ha scherzosamente definito "una truffa".

L'apertura sui mercati finanziari europei di stamane, 11 maggio e’ negativa, segno che il crollo del Nasdaq ieri sera ha lasciato il segno. L’lndice EuroStoxx 50 e’ in rosso per del -1,9%, similmente a Cac e Dax. (ore 12.00 CET). Il Ftse Mib perde il -1,3%. Male i listini giaponesi: -3,1% il Nikkei e -2,4% il Topix.

Sul fronte dei Governativi europei, segnaliamo lo spread in rialzo 115 bps, col rendimento del BTp decennale benchmark che si avvicina a 0,98% (ore 12.00 CET).

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Cerca nelle idee per "ethereum"

ETH USDT , Daily Gann ChartIl prezzo di Ethereum ha superato i 400 dollari, livello statico di breve periodo. Fase di consolidamento in atto. L'uscita rialzista dalla 1x8 porterà la quotazione verso il test dei livelli 580/600

The price of Ethereum has exceeded $ 400, a short-term static level. Consolidation phase in progress. The bullish exit from 1x8 will bring the price towards the test of the 580/600 levels

ETHBTC: inizio della risalita?Andando a vedere la ciclicità delle bullrun di Ethereum nei confronti del Bitcoin, e con l'aiuto dei supporti e delle resistenze evidenziate nel grafico, ho provato a fare una stima del prezzo che si potrebbe raggiungere in caso di rialzo di ETH. Ho individuato due target: 0,076 BTC e la fascia di prezzo che va da 0,093 BTC a 0,105 BTC. Come stop-loss ho individuato area 0,022 BTC, in quanto già in passato ha agito da resistenza e perchè, un calo oltre quel prezzo, indicherebbe un Ethereum in una situazione preoccupante.

0x ZRX/BTC 0x è un protocollo aperto per lo scambio decentralizzato sulla blockchain Ethereum”. Ciò significa che chiunque voglia gestire una borsa decentralizzata, può farlo utilizzando gli smart-contract di Ethereum creati da 0x.

È un progetto sicuramente molto interessante che negli ultimi tempi ha riscossomo molto successo, diventando così un dei progetti con maggior rendimento, in un momento in cui tutto scenda la dice lunga!

Ma dando un'occhio al grafico in daily, si può notare la formazione di un grande testa e spalle ribassista, nella quale all'interno della spalla destra si è formato un secondo testa e spalle (sempre ribassita, quello azzurro), i quali indicano la perdita di valore ZRX nel cambio con BTC.

Il primo target vedrebbe quindi ancora una perdita del 30% circa.

Il target (classico) del testa e spalle maggiore invece vedrebbe il prezzo scendere sotto lo 0.

TRON: tutto fumo oppure prossima big sul podio?Dopo il cinguettio di Justin Sun, fondatore di Tron e dell’omonima Fondazione, che ad inizio maggio annunciò il lancio della mainnet TronVM, gli operatori hanno iniziato a vendere sulla notizia, facendo perdere oltre il 40% al token TRX in una dozzina di giorni.

Così, il token è stato riportato a 6 centesimi di dollaro, dimezzando il rialzo che dai minimi annuali di metà di marzo.

La strana “legge dei mercati” ha iniziato a considerare nuovamente giusta la quotazione raggiunta sabato 12 maggio ($0,059) e, sfruttando prima i rumor e poi le conferme ufficiali del CEO di Tron, i prezzi hanno nuovamente ripreso a lievitare oltre 8 centesimi.

Questo vuol dire che il token ora segna il 30% di rialzo rispetto ai minimi di venerdì scorso e, sommati al saldo dei giorni precedenti, la performance totale arriva ad oltre il 40%.

L’euforia della comunità di Tron è sostenuta dagli annunci che il fondatore continua a pubblicare.

Per incoraggiare la migrazione da Ethereum alla propria mainnet, che dal 25 giugno diventerà completamente indipendente, gli sviluppatori che adotteranno la nuova blockchain per le proprie DApp potranno beneficiare di un prestito, “Tron Loan” pari a $100.000, con un tasso di interesse pari allo 0‰ per i primi 18 mesi.

Secondo la Fondazione, la nuova blockchain TronVM permetterà di gestire fino a 10.000 transazioni al secondo, contro le 15 t/s di Ethereum, motivo che eliminerebbe la paura di rallentamenti causati dall’elevato numero di transazioni, come accadde con CryptoKitties e come si è riscontrato anche oggi con l’arrivo di nuovi giochi.

In queste ultime ore Justin Sun getta ulteriore benzina sul fuoco annunciando una eventuale partnership con un’importante azienda cinese non meglio identificata.

Tutti motivi che porteranno Tron, sempre a detta di Sun, a salire sul podio delle prime tre nei prossimi mesi.

L’attuale struttura tecnica di Tron (TRX) ha le caratteristiche favorevoli per rivedere i prezzi oltre area 10 centesimi nei prossimi giorni.

Nonostante il forte aumento di interesse ed il deciso rialzo dei volumi, è utile evidenziare come la media di scambi giornalieri è decisamente inferiore a quella registrata tra la fine di dicembre e la metà di gennaio, periodo in cui le quotazioni di TRX registrarono l’ascesa da 10 ad oltre 30 centesimi in una settimana, ed il successivo crollo che ad inizio febbraio registrò una perdita di oltre il 90% a quota $0,024 .

Livelli operativi

AL RIALZO: Positivo il consolidamento oltre area $0,70-75 nei prossimi giorni, utile a non spaventare gli ultimi acquirenti. Necessario un ritorno oltre area $0,85 prima e $0,90 poi, così da rivedere i massimi di inizio mese oltre i 10 centesimi.

AL RIBASSO: Un ritorno sotto 7 centesimi inizierebbe a vanificare il rialzo dell’ultima settimana, aprendo pericolosi spazi in discesa sotto area 0,6. Il trend iniziato a metà marzo rimarrà impostato al rialzo con prezzi sopra area $0,55 anche nelle prossime settimane.

NEOUSD Long sopra area 29.0000Ho individuato in area 29.0000 un buon livello di ingresso Long per NEOUSD. In realtà il frigger non è il livello orizzontale ma la trendline discendente. Rotta quella credo che ci possano essere buone opportunità di apprezzamento per il NEO.

Potete osservare come in passato, ogni volta che ha rotto una trendline discendente, si è avuto un forte rialzo. Visto e considerato che dopo un bel apprezzamento ha attraversato una fase ribassista abbastanza sostenuta, poggiandosi un un bel livello orizzontale, mi aspetto, qualora dovesse essere rotta la trendline, una nuova fase rally. A spingermi in questa direzione c'è anche il forte apprezzamento che oggi ha caratterizzato diverse criptovalute tra cui l'Ethereum e generalmente quando sale Ethereum sale anche NEO.

BNB un rally impressionanteBNB (il token nativo di Binance) ha registrato un rally impressionante nelle ultime settimane di settembre 2025, superando i $1.000 e raggiungendo nuovi massimi storici (ATH) intorno ai $1.082 il 21 settembre.

Target di breve tra 1200 e 1500 dollari

Supporto di breve 900 dollari

Supporto di medio-lungo periodo 500 dollari

Trend in fase di mark-up con accenno a zone di ipercomprato che potrebbe anche richiamare una fase di storno di breve.

Ecco i principali motivi:

Crescita esplosiva dell'ecosistema BNB Chain:

L'attività sulla rete è schizzata alle stelle, con transazioni giornaliere triplicate (da 4 milioni a oltre 14 milioni dal giugno 2025) e indirizzi attivi raddoppiati (tra 2-3 milioni al giorno). Questo include un boom di dApp (oltre 5.000), TVL (valore totale bloccato) a $8,1 miliardi e adozione in DeFi, stablecoin e RWAs (Real World Assets) come oro e titoli tokenizzati. La retention è alta, con 1,5 milioni di utenti tornanti su 1,8 milioni di nuovi account, superando persino Ethereum e Bitcoin in metriche di adozione.

Partnership strategiche e integrazioni istituzionali:

Una notizia chiave è stata la partnership tra Binance e Franklin Templeton (gestore di asset da $1,6 trilioni) per sviluppare prodotti digitali e tokenizzazione per istituzioni. Questo ha boostato la fiducia, attirando capitali istituzionali e segnalando un'evoluzione di BNB verso asset reali e finanza tokenizzata.

Meccanismi deflazionari e burn token:

I burn periodici di BNB riducono l'offerta circolante (da 144 milioni verso i 100 milioni), con un burn imminente di oltre 1 milione di token (valore ~$1 miliardo). Questo, unito a buyback e staking record (26 milioni di BNB staked), crea pressione al rialzo sul prezzo. La Binance Network Company ha anche acquisito altri 30.000 BNB, portando le sue riserve a 418.888 token.

Sviluppi regolatori positivi negli USA:

La fine potenziale del monitoraggio compliance con il DOJ (Dipartimento di Giustizia USA) e la dismissal del caso SEC contro Binance hanno rimosso incertezze, attirando investitori sidelined. Inoltre, politiche pro-crypto (come tagli ai tassi Fed e stance favorevole) favoriscono asset risk-on come BNB.

Sentiment di mercato e FOMO amplificati:

Il mercato crypto generale è bullish, con volumi spot e futures in aumento (open interest a $2 miliardi, +28% nei volumi giornalieri). Whale e istituzioni (es. Nano Labs con 500 milioni in treasury BNB) stanno accumulando, mentre l'hype su X (ex Twitter) da influencer e CZ (ex-CEO Binance) ha turbocharged il momentum. Indicatori tecnici come RSI (73, overbought ma in rally) e MACD bullish confermano la forza, con target a $1.150-$1.300.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

ETH: testa e spalla ribassista che fa pauraETH oggi scende sotto 4200 dollari creando una reazione negativa. Eppure i fondi ETF su Cripto hanno comprato fino al 19 settembre enormi quantità di ETH e BTC.

Ecco la mia idea: La debolezza attuale potrebbe riequilibrare i prezzi verso quelle zone di spinta del passato a 3500 dollari.

Considerando che ETH ha fatto una corsa rialzista importante e senza una "vera" correzione, questo evento non è da sottovalutare.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

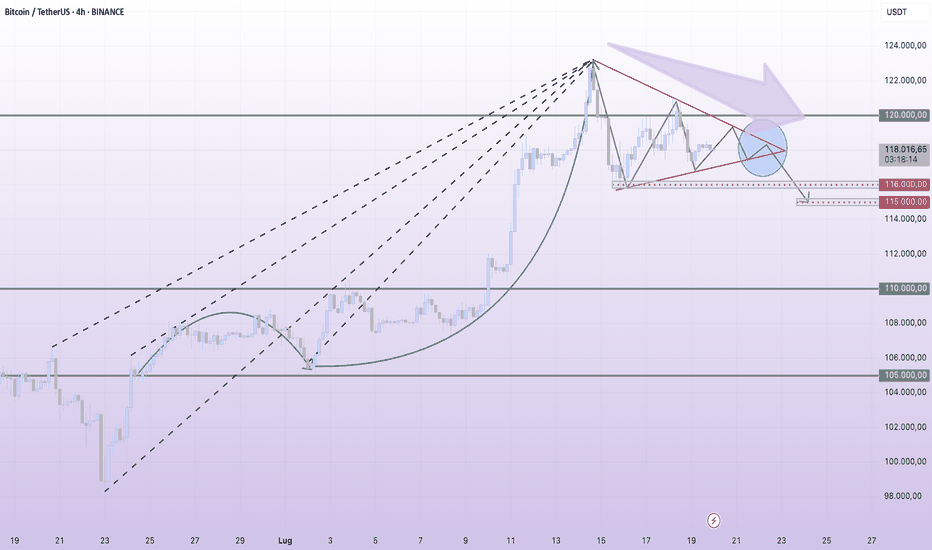

BitcoinIl potenziale di svolta di Bitcoin | 150.000 $ potrebbero essere la prossima tappa?

Perché l'allentamento monetario potrebbe alimentare il più grande rally di Bitcoin di sempre

I mercati stanno entrando in una fase cruciale, poiché gli investitori si aspettano sempre più azioni più aggressive da parte della Federal Reserve. A seguito di dati sul lavoro più deboli del previsto, i mercati dei futures sono passati da poco più di due tagli dei tassi quest'anno a quasi tre. Questo segnala una crescente convinzione che la banca centrale sia in ritardo rispetto all'evoluzione della realtà economica.

La sfida è duplice. L'inflazione, pur essendo ancora presente, è considerata dai mercati in gran parte transitoria. La preoccupazione più pressante riguarda il mercato del lavoro, la cui debolezza è più difficile da invertire una volta consolidata. In risposta, ulteriori tagli dei tassi sono considerati non solo giustificati, ma necessari per prevenire un rallentamento economico più profondo.

Se la politica monetaria dovesse allentarsi ulteriormente, l'impatto potrebbe essere sostanziale in diversi settori. I tassi ipotecari, attualmente elevati a causa di uno spread insolitamente ampio sui rendimenti dei titoli del Tesoro a lungo termine, potrebbero subire un brusco calo, forse di oltre un punto percentuale.

Ciò fornirebbe un sollievo tanto necessario al mercato immobiliare, soffocato dagli elevati costi di finanziamento nonostante la forte domanda sottostante. Allo stesso tempo, il sentiment delle imprese, misurato dagli indici di fiducia, è stato debole per un periodo prolungato. Tassi più bassi potrebbero contribuire a invertire questa tendenza, sbloccando opportunità di investimento e crescita.

Per gli asset rischiosi, le implicazioni sono sorprendenti. Le criptovalute, altamente sensibili alla politica monetaria, trarranno beneficio da qualsiasi ciclo di allentamento confermato. Bitcoin, attualmente intorno ai 112.000 dollari, potrebbe registrare un forte rialzo se i cambiamenti di politica monetaria si allineeranno con i trend stagionali.

Storicamente, l'ultimo trimestre dell'anno è stato un periodo positivo per le criptovalute, e un avvicinamento ai 150.000 dollari entro la fine dell'anno non è escluso. Anche Ethereum e altri asset strettamente legati al sentiment di mercato più ampio potrebbero cavalcare l'onda al rialzo.

Le azioni raccontano una storia simile. Sebbene il mercato abbia registrato guadagni rispettabili da inizio anno, il sentiment generale rimane sorprendentemente cauto, con molti investitori che si preparano al rischio di ribasso. Ironicamente, tale scetticismo spesso prepara il terreno per sorprese positive, soprattutto se la liquidità migliora e i fondamentali si stabilizzano.

I prossimi mesi saranno plasmati dalla decisione con cui la Federal Reserve agirà per affrontare l'indebolimento delle condizioni di lavoro. L'allentamento della pressione finanziaria potrebbe rilanciare il mercato immobiliare, ripristinare la fiducia delle imprese e alimentare gli asset rischiosi.

Per gli investitori, l'impostazione di fine anno suggerisce un panorama di opportunità in cui lo scetticismo si scontra con gli stimoli, e il potenziale per un forte rally rimane saldamente sul tavolo.

WisdomTree - Tactical Daily Update - 01.09.2025Inflazione PCE Usa di luglio in linea con le attese, a +2,6% YoY.

FED verso taglio dei tassi a Settembre: lo dice il Governatore Waller.

Consumi privati Usa ancora brillanti, +0,5% mensile, a luglio.

Oro verso i massimi, grazie a Dollaro debole e scenari di “monetary easing”.

L’ultima seduta di agosto ha visto le Borse europee chiudere in calo, appesantite da tensioni politiche negli Stati Uniti e da dati macro internazionali. Riflettori puntati sull’inflazione americana: il PCE index (personal consumption expenditure), uno dei principali indicatori monitorati dalla Fed, è rimasto stabile a luglio al 2,6% annuo, in linea con le attese e identico al dato di giugno.

Su base mensile, la crescita è stata ]0,5%, anche qui senza sorprese.

Il dato “core”, depurato dalle componenti più volatili, è salito al +2,9% dal +2,8% di giugno, mentre il dato mensile è stato pari a +0,3%. Nessuno scossone dunque, mentre i consumi americani mostrano ancora vigore: +0,5% a luglio contro +0,4% di giugno. Un contesto che lascia spazio a un taglio dei tassi, seppur con margini limitati.

In Europa, i riflettori restano accesi sulla politica e sull’economia domestica. In Italia, il Pil del secondo trimestre ha registrato una lieve contrazione, -0,1%, mentre l’inflazione ad agosto è scesa all’1,6% annuo: tuttavia il “carrello della spesa” (principalmente il “food”) ha mostrato un deciso rincaro del +3,5%.

In Francia, la crisi politica minaccia stabilità e mercati: il premier François Bayrou ha annunciato un voto di fiducia sull’ambizioso bilancio 2026 (che punta a riportare il deficit sotto il 5% del Pil). I sondaggi lo danno sconfitto, con il rischio di far precipitare il Paese nella peggiore crisi politica della storia recente.

Federal Reserve: da Miami, il governatore Christopher Waller, favorevole a un taglio dei tassi già a luglio, ha dichiarato di attendersi un allentamento (alias taglio dei tassi) a settembre. Nome di peso, è nella rosa dei candidati di Trump per sostituire Powell alla guida della Fed. Proprio Trump, intanto, ha chiesto alla Corte federale il via libera per licenziare la governatrice Lisa Cook, contro cui è in corso una disputa legale.

Venerdì 29 agosto, l’ultima seduta del mese, Wall Street ha chiuso in ribasso: Dow Jones -0,20%, S&P500 -0,6% e Nasdaq -1,1%, nonostante i record della vigilia, con l’S&P500 per la prima volta oltre quota 6.500.

Tensioni commerciali: USA, Brasile e India sotto i riflettori: dal 1° settembre non è più valida l’esenzione sulle piccole spedizioni in arrivo negli Stati Uniti.

Il Brasile ha aperto un tavolo con Washington per escludere il caffè dai dazi al 50%, pur minacciando ritorsioni. Il vicepresidente Geraldo Alckmin ha parlato di “strumento di pressione per aprire un dialogo con Washington”. In India, invece, la tariffa punitiva al 50% sui prodotti indiani imposta da Trump pesa come un macigno.

L’indice Sensex di Mumbai ha chiuso agosto con un crollo del -4,7% (“in Euro”), sesto mese negativo su otto nel 2025, con un calo complessivo del -12% YtoDate.

Oggi, 1’ settembre, nella prima seduta del mese, le Borse asiatiche hanno mostrato un andamento contrastato.

Area Cinese: spicca l’Hang Seng di Hong Kong, +1,8%. In Cina il PMI manifatturiero privato sale a 50,5 punti (massimo da 5 mesi) ad agosto, contro 49,5 di luglio, sopra le attese (49,7).

Giappone: Nikkei -1,5%, appesantito da Advantest (-9%) e SoftBank (-7%).

Corea del Sud: Kospi -1,3%, con Samsung -2,5% e SK Hynix -4,5%, in Australia: S&P/ASX200 -0,7% e in India: Nifty50 +0,4%.

Materie prime: oro superstar, petrolio sempre debole. Il petrolio Brent (greggio di riferimento europeo) ha perso -6% ad agosto (secondo peggior risultato del 2025, dopo il -15% di aprile), mentre stamane segna -0,4%. Nonostante le tensioni geopolitiche, l’offerta abbondante pesa: la produzione USA ha raggiunto un record di 13,58 milioni di barili/giorno a giugno.

L’indice Bloomberg commodity nel mese passato ha guadagnato +1,6%, trainato da oro e argento (+4%), carne bovina (+6%), soia (+5%) e soprattutto caffè (+30%).

Il gas naturale USA ha invece perso -2,7%, pur rimbalzando del 10% nelle ultime sedute del mese. Protagonista assoluto l’oro: stamane quota 3.480 $/oncia, dopo il rialzo, +4,8%, di agosto e con un guadagno annuo superiore al 30%. Dopo sette mesi positivi su otto nel 2025 torna a un passo dai massimi storici.

Il Dollaro Usa chiude agosto con un nuovo scivolone: -2,4%, settimo mese negativo su otto nel 2025. Sul fronte crypto, il Bitcoin scambia a 107.400 $ (-1,7%), ai minimi da due mesi. Dopo aver toccato quota 125.000 a luglio, ha perso oltre il 6% in agosto, a differenza di Ethereum e Solana che hanno attratto flussi crescenti.

Obbligazioni: il rendimento del Treasury decennale USA è sceso a 4,22%, dai 4,37% di inizio agosto, al minimo da quattro mesi. In Europa, i BTP decennali italiano pagano oggi 3,58%, con lo spread Italia-Germania a 86 bps e Italia-Francia a soli 7.

In luce il Portogallo: S&P ha alzato il rating sovrano da A a A+, seconda revisione da febbraio, e prevede che il debito pubblico scenderà all’84% del Pil nel 2028.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 29.08.2025Congediamo un mese di agosto generoso per azioni e cryptos.

Borse globali, nuovi massimi: merito di Wall Street e della “tech” Usa&China.

Dollaro ancora debole, ma sensibile alle imminenti decisioni della FED.

Il Pil americano è tornato a crescere, e forte, nel 2’ trimestre 2025!

Agosto da record tra borse, commodity e valute: i mercati globali corrono, con qualche distinguo. La giornata di ieri, 28 agosto, ha lasciato le Borse europee “sospese” e con chiusure eterogenee, incapaci di capitalizzare fino in fondo sulla trimestrale di Nvidia e sulla revisione al rialzo del Pil Usa.

Il colosso dei chip ha ceduto -0,8%, molto meglio del -3% segnalato nel pre-market, mentre il Pil americano del secondo trimestre è stato rivisto da +3,0% a +3,3%, oltre le attese, e in recupero dopo la contrazione dei primi tre mesi 2025: numeri che riaprono il dibattito sulle mosse della Federal Reserve, con gli analisti che continuano a scommettere sul taglio dei tassi a settembre.

Borse europee, in chiusura, in ordine sparso: Milano +0,23%, Parigi +0,24%, Madrid +0,33%, Amsterdam +0,32%, invariata Francoforte -0,01%, mentre Londra ha perso -0,39%.

Sul valutario, l’euro s’è rafforzato a 1,1669 Dollari (da 1,1607 della vigilia), e vale 171,53 yen; il cross dollaro/yen è 147,01.

Sul fronte energetico, il WTI è scivolato a 63,6 dollari (-0,8% ed anche il gas ad Amsterdam è calato a 31,705 euro/MWh (-2,6%).

Lo spread Btp-Bund ha “chiuso” a 87 punti base (da 91), col rendimento del decennale benchmark a 3,57%.

Per le Borse mondiali Agosto si chiude col botto. Oggi, 29 agosto, future e indici europei arretrano circa -0,5% a metà giornata, ma il bilancio mensile resta brillante. L’indice globale MSCI Acwi archivia agosto con +2,9%, quinto mese consecutivo di rialzi, e ieri ha toccato un nuovo massimo storico, mentre da inizio anno segna +13,7%.

Il merito è soprattutto, una volta ancora, di Wall Street, che pesa per 65% sull’indice. L’S&P500 ha centrato il ventesimo record del 2025, con un guadagno mensile di +2,6%, in linea con il Nasdaq e leggermente sotto il Dow Jones (+3,4%).A sorpresa, il miglior listino Usa è il Russell 2000, indice delle mid-cap, con un +7,5%, favorito dalla prospettiva di dazi più leggeri e tassi in discesa.

In Europa, l’EuroStoxx 600 è salito dell’1%, +9% da inizio anno, anch’esso al quinto mese positivo. Più sfumate le singole piazze: il Cac40 francese perde lo 0,2% zavorrato dalla crisi politica, il Dax è fermo, mentre Ibex e Ftse Mib brillano con +4%, sostenuti da spread più bassi, trimestrali solide e flussi in uscita dalla Francia.

Asia protagonista: Cina e Giappone in rally: otimo mese per il Giappone, secondo mercato dell’Acwi (4,7% di peso), con un +4%: il Nikkei 225 ha aggiornato il record storico il 19 agosto. Ma la vera star è la Cina (+9%), spinta dai titoli tech legati all’IA: Alibaba, SMIC e Tencent guadagnano il +14%.

Goldman Sachs ha alzato l’obiettivo a 12 mesi del CSI300 di Shanghai&Shenhen a 4.900 punti, da 4.500, grazie a valutazioni convenienti e utili attesi in crescita a “cifra singola alta”.

Le chiusure di oggi in Asia confermano la tendenza: CSI300 +0,7% (massimi da marzo 2022 a 4.500), con scambi medi giornalieri “record” a 2,2 trilioni di yuan (309 mld $). Hang Seng +0,6%, Taiex +0,5%. Giappone più debole, Nikkei -0,3%, yen stabile, dopo che in agosto d’è rivalutato del +2,5% contro Dollaro. Kospi -0,4%, Sensex indiano in parità.

Meno euforiche il mese di agosto pr le commodity. Il petrolio WTI si avvia a chiudere a circa 64 $/barile, con un calo di -6%, dopo tre mesi di rialzo. Gli attacchi ucraini a terminali russi hanno avuto impatto limitato: pesa di più la fine della “driving season” Usa e il ritorno di sovrabbondante offerta. L’indice Bloomberg Commodity resta stabile a 102 $, grazie al bilanciamento tra il calo del greggio e il rally del caffè (+25%) e dei metalli preziosi.

L’oro ha chiuso agosto a 3.415 $/oncia, +4%, ben sopra i minimi del 1° agosto (3.281 $). Il gas naturale europeo arretra del 4% nel mese (TTF Amsterdam).

Nel mese che sta per finire si notano Dollaro giù e spread italiano (BTP decennale) al minimo da 20 anni verso l’omologo francese. Il dollaro resta debole, come osservato da inizio anno, -2,2% a 1,16 sull’euro solo in agosto.

La Fed si prepara a tagliare i tassi: il governatore Christopher Waller ha dichiarato che sosterrà un taglio di 25 punti base alla riunione del 16-17 settembre, prevedendo ulteriori riduzioni per riportare il tasso vicino alla neutralità.

Sul fronte obbligazionario un agosto “magro” di soddisfazioni: il prezzo del Treasury decennale Usa è salito dell’1,3%, ma tradotto in euro equivale a -1%. I prezzi di Btp e Bund sono calati -0,2%. Come accennato, spread tra Btp-OAT francesi, sceso -14 punti base a soli 5 pbs: non accadeva da oltre 20 anni.

Infine, il capitolo criptovalute. Bitcoin chiude agosto con un rialzo dell’8%, quarto mese positivo, pur lontano dal massimo a 125 mila dolalri del 14/08. Il protagonista vero è però Ethereum, balzato +50% al nuovo massimo storico. Bene anche Solana +11%.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

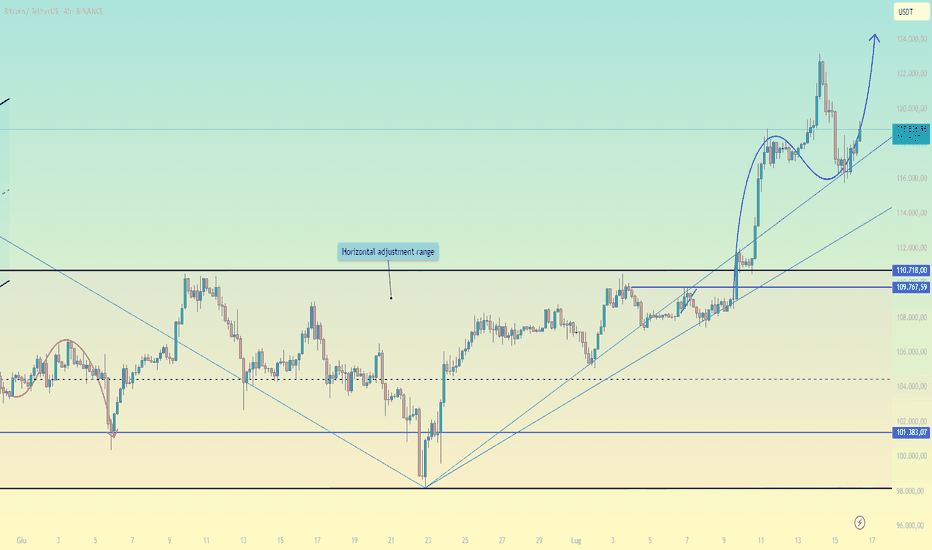

ETH/USD – Entrata 4.450–4.500 | SL 4.330 | Target 5.280 | ContinETH/USD 4H Analisi – Configurazione Canale Rialzista

Ethereum si muove all’interno di un canale ascendente, sostenuto dalla EMA 70 e mantenendosi sopra la zona chiave di supporto (4.332 – 4.499). Il prezzo ha recentemente rimbalzato con forza da quest’area di domanda, confermando la pressione degli acquirenti.

🔹 Strategia Trend: Il mercato rimane rialzista, rispettando la linea di tendenza del canale.

🔹 Supporto/Resistenza: Forte supporto a 4.332 – 4.499. Resistenza in corrispondenza della parte superiore del canale e della zona target.

🔹 Strategia Breakout: Se il prezzo si mantiene sopra i 4.500, il prossimo obiettivo è 5.281 (+17,28%).

🔹 Strategia EMA: Il prezzo è sopra la EMA 70, confermando lo slancio rialzista.

🔹 Gestione Rischio: Stop-loss da posizionare sotto 4.332 (base del supporto).

📌 Piano di Trading:

Entrata: intorno a 4.450 – 4.500 (su retest del supporto).

Stop-loss: sotto 4.330.

Target: 5.280 (resistenza del canale & proiezione).

👉 Bias generale: Continuazione rialzista finché il supporto rimane intatto.

ETH in linea verso 5500ETH rimane ancora ben allineato al progetto di onde rialziste con Elliott Waves che ho presentato qualche settimana fa.

Nonostante la parte debole di breve periodo abbiamo assistito ad un flusso in-flow sugli ETF da record.

Se la proiezione è corretta, come lo spero, allora potremmo vedere 5500 nei prossimi mesi.

Naturalmente potrebbe essere pure un conteggio sbagliato... il futuro non lo conosce nessuno al mondo... possiamo solo comportarci di conseguenza e preparare gli scenari con una forte attenzione al risk management... solo così possiamo diventare dei bravi trader.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Coinbase deve scendere ancoraCoinbase: secondo la mia personale opinione il titolo deve scendere a circa 260 dollari per colmare quel GAP lasciato aperto. Spero che il movimento avverrà in fretta facendo accelerare il prezzo verso il basso e creando volatilità.

Tale condizione di panico aiuterà a trovare più facilmente una zona di supporto su cui poi penserà a posizionarmi.

Non seguire il ribasso ma cercherò di capire come poi muovermi su un supporto. Anche perchè non è detto che possa effettivamente scendere.

Il titolo è interessante per chi vuole speculare su swing di breve e non teme movimenti violenti in pochi giorni.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

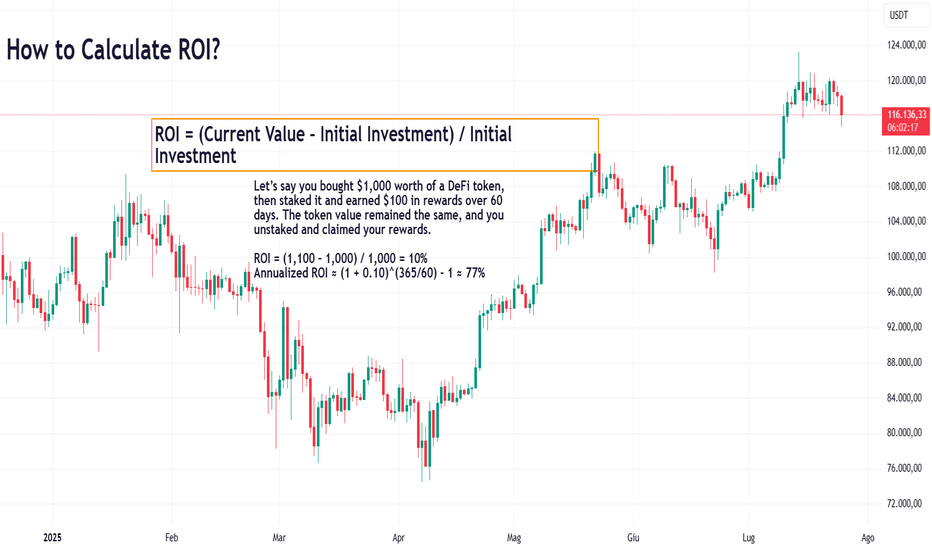

Capire il ROI nelle criptovalute: più di un semplice numeroCapire il ROI nelle criptovalute: più di un semplice numero

Il ritorno sull'investimento (ROI) è spesso la prima metrica su cui i nuovi investitori si concentrano quando valutano un asset, una strategia o persino le loro performance di trading. È facile capire perché. È semplice, intuitivo e ampiamente utilizzato sia nella finanza tradizionale che nel settore delle criptovalute. Una formula, e improvvisamente hai un "punteggio" per il tuo investimento. Il verde è buono. Il rosso è cattivo. Giusto?

Beh... Non proprio.

Nel mercato delle criptovalute, dove le oscillazioni di prezzo possono essere estreme, le tempistiche sono ridotte e i profili di rischio differiscono significativamente da quelli dei mercati tradizionali, un ROI semplicistico può essere pericolosamente fuorviante.

Un ROI del 50% su una moneta meme potrebbe sembrare ottimo, finché non ti rendi conto che il token è illiquido, non coperto da garanzia e sei l'ultimo a dover pagare il prezzo. Al contrario, un ROI del 10% su una criptovaluta blue-chip con fondamentali solidi potrebbe essere significativamente più significativo in termini di rischio corretto.

In questo articolo, approfondiremo la formula di base e analizzeremo cosa indica realmente il ROI, come utilizzarlo correttamente e dove è carente. Iniziamo!

Cos'è il ROI e come si calcola?

La formula di base per il ritorno sull'investimento è: ROI = (Valore attuale - Investimento iniziale) / Investimento iniziale.

Supponiamo che tu abbia acquistato ETH a $ 2.000 e lo abbia venduto a $ 2.600: ROI = (2.600 - 2.000) / 2.000 = 0,3 → 30%. Sembra semplice. Hai realizzato un profitto del 30%. Tuttavia, le criptovalute raramente sono semplici.

E se le avessi tenute per 2 anni? O 2 giorni? Cosa succederebbe se le commissioni del gas, le ricompense di staking o le commissioni di borsa alterassero i costi o i rendimenti reali? Hai incluso il costo opportunità e i profitti persi non detenendo un altro asset? Il ROI come percentuale grezza è solo l'inizio. È un'istantanea. Tuttavia, nel trading, abbiamo bisogno di immagini in movimento, narrazioni complete che si sviluppano nel tempo e nel contesto.

Perché il tempo è importante (e il ROI lo ignora)

Una delle omissioni più pericolose nel ROI è il tempo.

Immagina due operazioni: l'operazione A rende il 20% in 6 mesi. L'operazione B rende il 20% in 6 giorni.

Stesso ROI, implicazioni molto diverse. Il tempo è capitale. Nelle criptovalute, è capitale compresso: i mercati si muovono rapidamente e mantenere una posizione più a lungo spesso aumenta l'esposizione a rischi sistemici o di mercato.

Ecco perché i trader più seri considerano il ROI annualizzato o utilizzano metriche come il CAGR (tasso di crescita annuo composto) quando confrontano strategie multi-asset o valutano le performance a lungo termine.

Esempio: Acquistare un token, Guadagnare un rendimento

Supponiamo che tu abbia acquistato un token DeFi per un valore di 1.000 $, lo abbia messo in staking e abbia guadagnato 100 $ in ricompense in 60 giorni. Il valore del token è rimasto invariato e tu hai annullato lo staking e hai richiesto le tue ricompense.

ROI = (1.100 – 1.000) / 1.000 = 10%

ROI annualizzato ≈ (1 + 0,10)^(365/60) - 1 ≈ 77%

Ora, quel 10% appare molto diverso se annualizzato. Ma è sostenibile? Questo ci porta al punto successivo...

Il ROI senza analisi del rischio è inutile

Il ROI è spesso considerato un indice di performance. Ma senza un contesto corretto per il rischio, non fornisce alcuna informazione sulla sicurezza o l'intelligenza dell'investimento. Preferiresti: ottenere un ROI del 15% su un vault di stablecoin a bassa volatilità o un ROI del 30% su un token meme a microcapitalizzazione che potrebbe scendere del 90% domani?

I trader utilizzano metriche come lo Sharpe Ratio (che misura i rendimenti rispetto alla volatilità), il Maximum Drawdown (la perdita dal picco al minimo durante un'operazione) e il Sortino Ratio (che misura i rendimenti rispetto al rischio di ribasso). Questi offrono un quadro più completo per capire se il rendimento vale il rischio. ⚠️ Un ROI elevato non è impressionante se il tuo capitale era a rischio di azzeramento totale.

Il lato costi dell'equazione

I principianti spesso ignorano i costi nei loro calcoli del ROI. Ma le criptovalute non sono gratuite: commissioni del gas su Ethereum, commissioni di trading, slippage su asset a bassa liquidità, perdite impermanenti sui token LP, forse persino obblighi fiscali. Supponiamo che tu abbia ottenuto un ROI del 20% su un'operazione, ma hai pagato il 3% di commissioni, il 5% di tasse e perso il 2% di slippage. Il tuo rendimento effettivo sarà probabilmente più vicino al 10% o meno. Sottrai sempre i costi totali dai tuoi guadagni prima di festeggiare quello screenshot del ROI su X.

Considerazioni finali: il ROI è uno strumento, non una bussola

Il ROI è utile, ma non onnisciente. È un tachimetro, non un GPS. Puoi usarlo per riflettere sulle operazioni passate, modellare quelle future e comunicare le performance agli altri, ma non trattarlo come un vangelo.

Il vero ROI di qualsiasi strategia deve anche tenere conto del tempo, del rischio, dell'efficienza del capitale, della stabilità emotiva e dei tuoi obiettivi a lungo termine. Senza questi, non stai investendo. Stai giocando d'azzardo con una matematica migliore. Cosa ne pensi?

Bitcoin è piatto, le altcoin sono forti.

La capitalizzazione di mercato di Bitcoin, un indicatore degli asset digitali in relazione alla capitalizzazione di mercato dell'ecosistema crypto più ampio, è scesa al minimo degli ultimi quattro mesi, proprio mentre le altcoin erano forti. Forse la stagione delle altcoin è arrivata. I dati mostrano che la capitalizzazione di mercato di Bitcoin è scesa al livello più basso da marzo, mentre altcoin come ETH e XRP sono decollate con guadagni a due cifre, erodendo la quota di mercato della criptovaluta dominante.

Attualmente, ETH e XRP sono rispettivamente la seconda e la terza criptovaluta più grande per capitalizzazione di mercato dopo BTC, ed entrambe hanno registrato forti aumenti di prezzo negli ultimi due giorni. Secondo i dati di Coinmarketcap, la performance settimanale di Ethereum è di circa il 21%, mentre XRP è cresciuta di quasi il 24% questa settimana. Al contrario, Bitcoin è cresciuto solo dello 0,45% nello stesso periodo.

Ironicamente, sembra che questa volta Bitcoin abbia innescato un rally delle altcoin. Lunedì, BTC è salito a 123.091,61 dollari, un nuovo massimo storico, prima che trader e investitori si lanciassero in profitti. Bitcoin rappresentava circa il 64,76% del valore di mercato in quel momento, ma dopo che BTC è sceso sotto i 118.000 dollari a causa della pressione di vendita, gli investitori hanno concentrato il loro capitale sulle altcoin, riducendo del 3% il valore di mercato di questa criptovaluta. In quel momento, la quota di mercato di BTC era del 61,60%, vicina al minimo degli ultimi quattro mesi. Credo che ETH e XRP ridurranno ulteriormente il divario con BTC in futuro.

Bitcoin supera i 120.000 dollariBitcoin supera i 120.000 dollari: opportunità di investimento a lungo termine grazie alla risonanza dei fondamentali e degli aspetti tecnici

I. Fondamentali: molteplici fattori positivi guidano il mercato rialzista

I fondi istituzionali continuano ad affluire

L'afflusso netto di ETF spot su Bitcoin negli Stati Uniti ha raggiunto i 2,7 miliardi di dollari in una sola settimana (un record settimanale nel 2025) e la scala di gestione di BlackRock IBIT si avvicina ai 100 miliardi di dollari410.

Le società quotate (come MicroStrategy) continuano ad aumentare le proprie partecipazioni, con un totale di oltre 850.000 BTC, per un valore di quasi 100 miliardi di dollari6.

Si rafforzano le aspettative di allentamento delle politiche

La "Settimana delle criptovalute" statunitense delibera su tre proposte di legge chiave (il "GENIUS Act" e il "Clarity Act", ecc.). Se approvata, chiarirà il quadro normativo ed eliminerà l'incertezza del mercato210. L'amministrazione Trump promuove politiche favorevoli alle criptovalute, tra cui il piano "National Strategic Cryptocurrency Reserve", per rafforzare la fiducia del mercato69.

Supporto del contesto macroeconomico

Le aspettative di tagli dei tassi da parte della Fed stanno aumentando, i fondi stanno affluendo verso asset rischiosi a un ritmo accelerato e le proprietà di Bitcoin come bene rifugio come "oro digitale" si stanno rafforzando13.

2. Aspetti tecnici: Superamento della resistenza chiave, si apre uno spazio rialzista

Sfondamento chiave confermato

Bitcoin sfonda il limite di $ 120.000, si libera completamente dell'intervallo di oscillazione tra $ 90.000 e $ 110.000 e forma un "triangolo ascendente" giornaliero che sfonda quota 210.

L'RSI (giornaliero) è nell'intervallo sano tra 60 e 70, non appare alcun segnale di ipercomprato, la golden cross del MACD continua, mostrando un forte slancio rialzista a 69.

Supporto e obiettivo

Supporto a breve termine: $ 118.000 (precedente supporto di conversione elevato), se scende al di sotto, osserva $ 112.000 (media mobile a 20 giorni). Obiettivo rialzista:

Breve termine: $ 135.000-140.000 (livello di estensione di Fibonacci + consenso rialzista istituzionale) 910.

Medio-lungo termine: $ 200.000 (previsione di Standard Chartered Bank, Bitwise e altre istituzioni) 48.

Segnale dei derivati

Le posizioni corte intensificano il rialzo: $ 740 milioni di ordini allo scoperto sono stati liquidati in 24 ore, formando un feedback positivo di "short squeeze" 26.

Il mercato delle opzioni è pieno di scommesse rialziste e l'interesse aperto sulle opzioni call da $ 150.000 in scadenza a dicembre è aumentato del 10%.

Idee a lungo termine, strategie di ingresso

Le posizioni possono essere aperte in lotti al prezzo corrente (circa $ 120.000), con uno stop loss fissato a $ 115.000 (supporto psicologico chiave).

Se si stabilizza nell'intervallo tra $ 118.000 e $ 115.000, puoi aumentare la tua posizione.

Obiettivo e controllo del rischio

Primo obiettivo: $ 135.000 (resistenza tecnica + consenso istituzionale).

Secondo obiettivo: $ 150.000 (prosecuzione del trend + catalisi politica).

Fai attenzione alle fluttuazioni a breve termine: se scende sotto i $ 115.000, il trend deve essere rivalutato.

Suggerimenti di configurazione

La posizione principale è Bitcoin e quella ausiliaria è Ethereum (ETH supera i $ 3.000, con un grande potenziale di recupero). 10.

Evita una leva finanziaria elevata e presta attenzione alla volatilità che potrebbe essere causata dall'implementazione dei dettagli normativi statunitensi il 18 agosto.

Conclusione: Bitcoin è guidato da politica, capitale e tecnologia, e il modello di mercato rialzista è chiaro. Potrebbero esserci fluttuazioni a breve termine, ma la tendenza non è cambiata e acquistare quando i prezzi scendono resta la strategia principale.

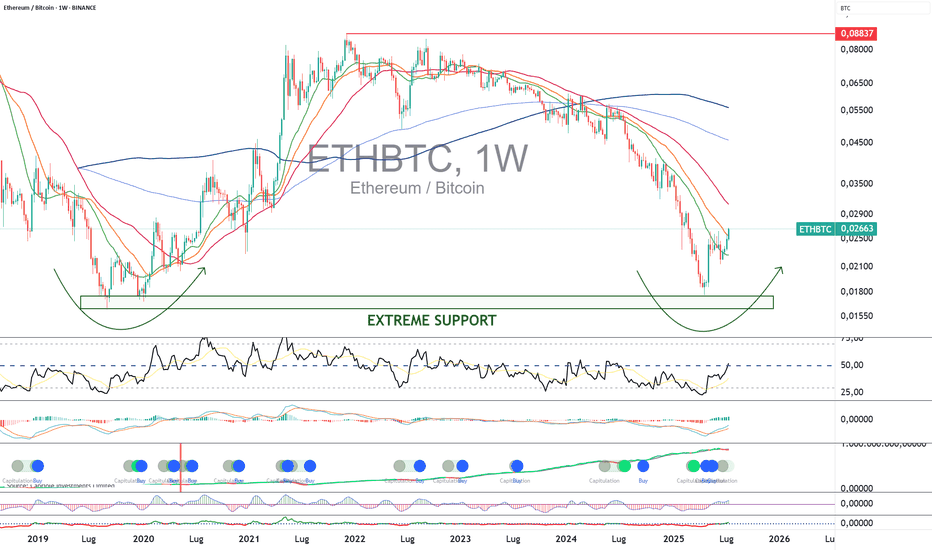

ETH VS BTC, Ethereum sovraperformerà quest'estate!Il prezzo del bitcoin ha stabilito un nuovo massimo storico all'inizio di questa settimana a 123.000 dollari, confermando che il ciclo toro legato al dimezzamento della primavera 2024 è tutt'altro che concluso. L'attuale ciclo rialzista è destinato a concludersi nell'autunno del 2025 se il mercato continuerà a ripetere i cicli passati, il famoso ciclo quadriennale del bitcoin. Potete rileggere la nostra analisi del bitcoin su questo argomento cliccando sul link sottostante.

1) Il rapporto ETH/BTC ha convalidato un'importante inversione rialzista, segnalando la sovraperformance dell'etere rispetto al BTC fino alla fine dell'attuale ciclo

I cicli di forza relativa tra il prezzo del bitcoin e quello dell'etere sono cicli che durano diversi anni, da 5 a 6 anni. L'analisi tecnica evidenzia la presenza di un supporto grafico storicamente estremo che ha permesso al tasso ETH/BTC di invertire al rialzo nelle ultime settimane. In conclusione, ora è il token Ether a sovraperformare il prezzo del bitcoin, e questo dovrebbe continuare fino alla fine dell'attuale ciclo, ossia il prossimo ottobre/novembre.

Il grafico sottostante mostra la candela giapponese settimanale del tasso ETH/BTC

2) Il dominio del BTC convalida una divergenza ribassista

Si tratta di un segnale a lungo atteso dalla comunità degli investitori in criptovalute, ovvero il giorno in cui il dominio del bitcoin si ritirerà per lasciare spazio a un migliore comportamento relativo delle altcoin. Si tratta di un fenomeno noto come “stagione delle altcoin”, che entrerà in gioco se, e solo se, la dominanza del BTC darà un segnale di inversione al ribasso. Ecco perché dobbiamo tenere d'occhio questa potenziale divergenza ribassista sulla dominanza del BTC.

Il grafico sottostante mostra le candele giapponesi settimanali per la dominanza del Bitcoin

3) Quale obiettivo di prezzo si dovrebbe considerare per ETH/USD sulla base delle lezioni di analisi tecnica dei mercati finanziari?

Il tasso di cambio ETH/USD ha proposto un deciso rimbalzo sulle sue medie mobili a 200 settimane, che stanno rafforzando la parte inferiore di un modello di supporto grafico a 1.500/2000 dollari. Di conseguenza, il tasso ETH/USD dovrebbe essere in grado di muoversi verso la parte superiore del modello tecnico, sostenuto dagli afflussi negli ETF ETH spot statunitensi. Questo corrisponde alla resistenza a 4.000 dollari USA.

Il grafico sottostante mostra candele giapponesi settimanali per ETH/USD con una tendenza rialzista al di sopra delle medie mobili semplici ed esponenziali a 200 settimane

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

ETH insegue BTCETH è pronto per una svolta di breve?

Tornerà a sovraperformare BTC?

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

BTC raggiunge il massimo storico! In corsa verso i 120K !

L'ETF su Bitcoin stabilisce un record di 1,2 miliardi di dollari di afflussi giornalieri nel 2025, con BTC che ha raggiunto un nuovo massimo storico giovedì 10 giugno.

Boom degli ETF sulle criptovalute:

I fondi Bitcoin ed Ethereum attraggono un totale di 1,6 miliardi di dollari di afflussi in un solo giorno

Gli ETF su Bitcoin scrivono la storia. Gli ETF su Bitcoin quotati negli Stati Uniti hanno attirato la cifra record di 1,2 miliardi di dollari, stabilendo il record per i maggiori afflussi giornalieri nel 2025, mentre anche BTC ha raggiunto un nuovo massimo storico.

Sette ETF hanno condiviso questo boom di mercato rialzista, con l'IBIT di Blackrock in testa, che ha attirato la sbalorditiva cifra di 448,49 milioni di dollari. FBTC di Fidelity ha seguito da vicino, guadagnando 324,34 milioni di dollari, e ARKB di Ark 21shares non è stato molto indietro, con un guadagno di 268,7 milioni di dollari.

Altre fonti di afflussi degne di nota includono il Bitcoin Mini Trust di Grayscale (81,87 milioni di dollari), il BITB di Bitwise (77,15 milioni di dollari), l'HODL di VanEck (15,24 milioni di dollari) e il BRRR di Valkyrie (3,21 milioni di dollari).

Solo un fondo, il GBTC di Grayscale, ha registrato deflussi, ma la sua uscita da 40,17 milioni di dollari è stata insignificante rispetto agli ingenti afflussi. Il volume totale è salito a 6,31 miliardi di dollari, il patrimonio netto ha raggiunto il record di 143,86 miliardi di dollari e l'ETF detiene ora il 6,37% della capitalizzazione di mercato totale di Bitcoin.

Il momentum è in forte aumento e la domanda istituzionale non mostra segni di rallentamento. Il target di Bitcoin è stato aggiornato a 120.000 dollari!

Pausa, BTC raggiungerà presto un nuovo massimo storico.Aggiornamento del piano BTC dopo l'NFP

Notizie importanti su BTC:

Bitcoin (BTC) ha recuperato a $ 109.000 mercoledì, quando l'accordo tra Stati Uniti e Vietnam e l'aumento dell'offerta globale di moneta M2 hanno favorito un aumento dei tassi di interesse aperti (OI), che sono saliti a 689.780 BTC, per un valore di circa $ 75 miliardi. Il mercato delle criptovalute in generale ha registrato un aumento di prezzo insieme a BTC, con le principali altcoin, Ethereum (ETH), XRP e Solana (SOL), che sono aumentate rispettivamente del 7%, 3% e 4%.

Bitcoin, il mercato delle criptovalute, è cresciuto grazie all'accordo commerciale con il Vietnam e all'impennata dell'offerta di moneta M2.

Il mercato delle criptovalute ha recuperato mercoledì, con un aumento del 2%, riconquistando la capitalizzazione di mercato di $ 3.500 miliardi.

Analisi tecnica

Innanzitutto, congratulazioni agli investitori che hanno seguito il piano quando in precedenza operavamo secondo il modello e avevamo un segnale short a 108k, prendevamo profitto e poi andavamo long nell'area di 106k.

Attualmente, BTC si trova nell'onda 5 ed è intrappolato nell'area di Fibonacci di 2.618, sezione aurea, intorno al prezzo di 109k; questa è anche la soglia di prezzo per gli investitori che sono sotto pressione prima che l'area di prezzo raggiunga i 112k.

L'area di 112k è un'area psicologica di profitto e apparirà sulla situazione di vendita a 109k prima che il prezzo di BTC possa aumentare ulteriormente negli ultimi 6 mesi dell'anno.

Bitcoin: La Formazione "Coppa e Manico"Una delle formazioni grafiche più riconosciute e affidabili è la "coppa e manico" (cup and handle), e la sua recente apparizione nel grafico di Bitcoin sta generando un notevole fermento. Questa formazione, solitamente vista come un segnale rialzista, suggerisce che potremmo essere a pochi mesi da un significativo bull market per la criptovaluta, con proiezioni che puntano a un target di 150.000 dollari.

Ora, l'idea di Bitcoin a 150.000 dollari è decisamente allettante, e sono pronto a cavalcare quest'onda. Però, in questo prossimo bull market, inizierò a disinvestire una parte dei miei asset. Parlo di un 20% sia di Ethereum (ETH) che di Bitcoin (BTC). Non è una sfiducia nel potenziale futuro, ma più una mossa strategica per prendermi un po' di profitto e ridurre l'esposizione. Voglio assicurare parte dei guadagni e avere un po' più di liquidità a disposizione.

Bitcoin è impantanato!

L'enorme deflusso dell'IBIT di BlackRock spinge gli ETF su Bitcoin in zona rossa

Gli exchange-traded fund (ETF) su Bitcoin hanno registrato deflussi netti per il secondo giorno consecutivo, nonostante gli afflussi di cinque fondi, ma hanno perso 48 milioni di dollari a causa dell'enorme uscita dell'IBIT di BlackRock. Nel frattempo, l'ETF su Ethereum ha raggiunto il traguardo di 15 giorni consecutivi di afflussi netti.

Nonostante diversi ETF spot su Bitcoin negli Stati Uniti siano cresciuti, ciò non è stato sufficiente a impedire gli ingenti prelievi di BlackRock. Sebbene cinque ETF su Bitcoin abbiano registrato afflussi, l'IBIT di BlackRock ha registrato un deflusso di 130,49 milioni di dollari, con un conseguente deflusso netto complessivo di 47,82 milioni di dollari.

Credo che Bitcoin salirà sicuramente in futuro, e non discuto con nessuno su questo punto, ma Bitcoin è ora impantanato nel breve termine!