Nuovo attacco ai massimi e respinta per GBP-NZDIn settimana abbiamo avuto un forte movimento direzionale rialzista su Sterlina-Dollaro Neozelandese che ha portato il cambio ad attaccare nuovamente i massimi (di periodo), venendo respinti, prima di accusa una veloce flessione e chiudere la settimana a 2,2993.

Cosa possiamo aspettarci per la prossima settimana?

La respinta sui massimi dopo un rialzo così esplosivo è da manuale, gli operatori una volta giunti ai precedenti massimi, prendono profitto ed intascano i guadagni; al contempo quindi, una discesa dai massimi di periodo non implica necessariamente un trade short (infatti io nonostante segnale non sono entrato short sui massimi). Il trend di medio/lungo è ancora saldamente long ed integro infatti, nonostante stiamo lateralizzando da qualche mese tra livello 2,22 ed il livello 2,32, sono ancora da preferire trade long rispetto ai trade short (certamente più relegati ad operatività speculativa ed in modalità intraday).

Dal punto di vista dei livelli da monitorare 2,27/2,275 mostra ancora una volta la sua valenza e finchè non verrà rotto al ribasso potrà sempre essere considerato un buon livello cui entrare, tuttavia non mi aspetto di scendere così tanto per provare un trade long, infatti a mio parere anche 2,288/2,29 può essere un buon livello cui tentare un long (magari accompagnato con un uscita da ipervenduto di un oscillatore e pattern candlestick rialzista) che avrà come primo target 2,305 e secondo target i massimi di periodo; terrei in tal caso anche una parte di posizione libera, per poter massimizzare qualora rompesse i massimi di periodo.

Cerca nelle idee per "oscillator"

Il rialzo di Tesla è dovuto a Musk?Le azioni Tesla sono salite di oltre il 20% nelle ultime tre sessioni. ma doca è dato questo aumento?

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Musk torna in gioco

Un documento depositato presso le autorità di regolamentazione ha rivelato che Musk ha comprato circa 2,6 milioni di azioni Tesla, il suo primo acquisto sul mercato aperto dal 2020. La tempistica coincide con la difesa da parte del consiglio di amministrazione di un pacchetto retributivo da 1.000 miliardi di dollari che potrebbe aumentare la sua partecipazione fino a quasi il 30% se Tesla raggiungesse un'ambiziosa crescita a lungo termine in termini di valutazione e utili.

L'acquisto è anche in linea con la visione di Musk, che da tempo pensa che avere almeno il 20% di Tesla sia importante per proteggere l'azienda dalla pressione degli attivisti o da un'acquisizione. Con le critiche alla sua attenzione crescenti all'inizio di quest'anno, l'investimento è sia una mossa strategica che un segnale di impegno, che ha aiutato a migliorare il sentiment intorno al titolo.

Dalla compressione all'espansione

Il grafico giornaliero di Tesla mostra come mesi di trading laterale intorno alla media mobile a 200 giorni si siano risolti con un forte rialzo. Un pattern a cuneo con massimi e minimi sempre più bassi aveva confinato il prezzo in un intervallo ristretto, che ora è stato superato da un rialzo di oltre il 20% in tre giorni. Il breakout rappresenta un cambiamento radicale nel momentum a breve termine.

Il ritmo del movimento presenta dei rischi. L'andamento dei prezzi di ieri ha visto il titolo aprire con un gap al rialzo prima di scendere, indicando alcune prese di profitto. Con l'RSI ora in territorio di ipercomprato, le condizioni sono tese, anche se Tesla è un titolo che in passato ha mantenuto un forte slancio in circostanze simili. I trader alla ricerca di punti di ingresso potrebbero concentrarsi su potenziali pullback, con il fondo del gap come riferimento di supporto, un VWAP ancorato al minimo oscillatorio pre-breakout come altro riferimento e la possibilità di un ritest del cuneo rotto.

In una prospettiva più ampia, Tesla rimane al di sotto del massimo di fine 2024, che rappresenta il prossimo livello di resistenza chiave. Se il prezzo riesce a mantenersi al di sopra della media mobile a 200 giorni e a costruire un supporto sui ribassi, c'è spazio perché l'attuale movimento si sviluppi in un trend più forte con il progredire dell'anno. Resta tuttavia un rischio di ribasso, legato a fattori macroeconomici o a eventuali delusioni nei risultati trimestrali.

Grafico giornaliero a candela TSLA

I risultati passati non sono indicativi per il futuro

Disclaimer: La finalità del presente articolo è meramente informativa e didattica. Le informazioni qui riportate non costituiscono consulenza in materia di investimenti e non contemplano la situazione finanziaria o gli obiettivi individuali degli investitori. Le informazioni relative ai risultati passati non sono un indicatore affidabile dei risultati futuri. Per quanto permesso dalla legge, in nessun caso, Capital.com (o un suo affiliato o dipendente) assume responsabilità per qualsiasi perdita incorsa a causa dell’utilizzazione delle informazioni fornite. Chi agisce in base a tali informazioni lo fa a proprio rischio. Qualsiasi informazione che possa essere intesa come “ricerca di investimento” non è stata preparata in conformità ai requisiti legali stabiliti per promuovere l’indipendenza della ricerca di investimento e dunque deve essere considerata comunicazione di marketing.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

GERMANY40: Triangolo di continuazioneSe osserviamo il grafico dell’indice tedesco GERMANY40 non possiamo non notare la costruzione di un triangolo di compressione. Secondo l’analisi tecnica classica, i triangoli sono delle figure di consolidamento che si generano dopo un movimento direzionale, quindi in questo caso, dopo una discesa da 24500 ca. i prezzi stanno consolidando e a breve dovrebbe avvenire la violazione di uno dei due lati. I classiche figure triangolari possono essere sia figure di continuazione che di inversione e quindi è opportuno attendere la violazione di uno dei due lati per avere una conferma direzionale.

Se invece facciamo riferimento alla Teoria delle Onde di Elliott abbiamo delle condizioni più precise. I triangoli veri e propri, in questa teoria, sono figure di continuazione e al loro interno sono formati da 5 sotto onde classificate con le lettere ABCDE, esattamente come abbiamo fatto nella la figura che si è generata sull’indice tedesco a partire da inizio settembre.

Proprio in giornata l’indice ha generato il punto E, posto sul lato superiore del triangolo e che è la proiezione della trend line che passa dal punto A e C. Il punto E è l’onda che completa la figura, cioè si sono realizzate 5 onde al suo interno e possiamo dichiarare la figura completa.

In quanto figura di continuazione dovrebbe portare alla violazione del lato inferiore, cioè i prezzi fuoriescono dal lato opposto a quello di entrata e quindi sarebbe opportuno attendere la violazione del lato inferiore per avere una ulteriore conferma.

L’oscillatore di Elliott, posto in basso al grafico, indica una certa debolezza dei prezzi e di conseguenza potrebbe confermare la nostra ipotesi.

In caso di violazione del lato inferiore, possiamo ipotizzare un target minimo per una eventuale discesa in area 23.075 punti indice, che rappresenta un precedente minimo importante, toccato ben due volte nello scorso mese di giugno.

Buon Trading

Agata Gimmillaro

Lottomatica, rintracciamento o inversione? Presto per dirlo...l titolo ha attraversato una fase di robusto trend rialzista a partire dai primi mesi del 2025, culminata con il raggiungimento di un massimo intorno a giugno. Successivamente, è entrata in una fase di correzione o consolidamento laterale, con i prezzi che attualmente si trovano a testare livelli tecnici di cruciale importanza. I prezzi si stanno muovendo nella parte inferiore del canale di regressione, un'area che storicamente ha funzionato come supporto dinamico. Un livello statico fondamentale è rappresentato dal Pivot Point calcolato con metodo Fibonacci, situato a 21,12€. Quest'area di prezzo costituisce il principale supporto di breve termine; una sua tenuta potrebbe favorire una ripartenza del movimento ascendente. Dal punto di vista operativo, si possono delineare delle strategie per posizioni lunghe. Un ingresso in acquisto potrebbe essere considerato in prossimità del supporto a 21,12€, specialmente se accompagnato da segnali di inversione da parte degli oscillatori. Lo Stocastico attualmente tende verso l'area di ipervenduto, suggerendo che la pressione in vendita potrebbe essere in via di esaurimento, considerando anche che ha appena incrociato a rialzo. Un primo obiettivo per una posizione lunga si colloca in corrispondenza della prima resistenza (R1), il cui superamento aprirebbe la strada verso i successivi target a (R2) e potenzialmente i massimi precedenti. Al contrario, per quanto riguarda le possibili posizioni corte, la violazione confermata del supporto a 21,12€ rappresenterebbe un segnale di debolezza significativo. Un tale scenario, avvalorato anche da un indicatore di Momentum che si mantiene al di sotto della linea dello zero confermando la spinta negativa, suggerirebbe un'inversione del trend di breve periodo o l'inizio di una correzione più profonda. In questo caso, il primo obiettivo per una posizione short sarebbe il successivo supporto S1 a 17,92€. È inoltre importante notare come l'ATR (Average True Range) si mantenga su livelli contenuti, indicando una volatilità in diminuzione durante questa fase correttiva, ma un'eventuale rottura dei supporti o delle resistenze chiave potrebbe portare a un rapido aumento della stessa. Gli investitori dovrebbero quindi monitorare attentamente l'interazione del prezzo con l'area 21,12€ - 24,30€ per cogliere segnali direzionali più chiari.

Continua la debolezza del gasDall'analisi del grafico giornaliero dei futures sul Gas Naturale emerge un quadro tecnico decisamente orientato al ribasso, suggerendo una continuazione della debolezza nel breve-medio termine. Il trend dominante è chiaramente discendente, come evidenziato dal canale di regressione lineare che incanala i prezzi in una traiettoria negativa ben delineata. Attualmente, le quotazioni si trovano nella parte inferiore di questo canale, al di sotto della sua linea mediana, un segnale che sottolinea la forza della pressione di vendita in atto. A ulteriore conferma di questa dinamica, l'indicatore Supertrend si posiziona ben al di sopra dei prezzi, agendo come una resistenza dinamica significativa e confermando la solidità del trend ribassista. L'analisi dei pivot point trimestrali basati sulla sequenza di Fibonacci rafforza questa visione: con un prezzo corrente di 2,941, le quotazioni si muovono ben al di sotto del pivot point principale, dopo aver violato al ribasso anche il secondo livello di supporto (S2). Questa rottura trasforma il livello di 3,149 da supporto a nuova area di resistenza, che potrebbe respingere eventuali tentativi di recupero. In questo contesto, le strategie operative più prudenti favoriscono l'apertura di posizioni corte (short). Un'opportunità d'ingresso potenzialmente interessante potrebbe materializzarsi in caso di un pullback correttivo verso la resistenza a 3,149. Il fallimento nel superare tale livello offrirebbe un punto di entrata con un rapporto rischio/rendimento favorevole, con un primo obiettivo identificabile nel terzo supporto trimestrale (S3) a 2,581. Anche la linea mediana del canale di regressione costituisce un'ulteriore area di resistenza da monitorare per ingressi short. L'indicatore di momentum, che si trova stabilmente in territorio negativo, e lo stocastico, che pur avvicinandosi a una zona di ipervenduto non mostra ancora segnali di divergenza rialzista, corroborano la debolezza del mercato. Qualsiasi considerazione per posizioni lunghe (long) appare al momento prematura e ad alto rischio, trattandosi di un'operatività contro-trend. Un primo, timido segnale di potenziale inversione potrebbe arrivare solo con un ritorno convincente e stabile dei prezzi al di sopra del livello S2 a 3,149. Un approccio più conservativo richiederebbe di attendere la formazione di una chiara divergenza rialzista sull'oscillatore stocastico, confermata da una rottura della struttura ribassista di breve termine. Fino ad allora, il sentiment prevalente rimane decisamente ribassista, e ogni rimbalzo tecnico va interpretato, con ogni probabilità, come un'opportunità per riconsiderare posizioni in linea con il trend principale.

Possibile ripiegamento per il Gold la prossima settimanaBuonasera, sembra inarrestabile la corsa al rialzo per l'oro, tra chi ritiene il movimento in essere tipico di uno strumento in bolla e chi diversamente ritiene questo movimento giustificato.

Aldilà delle possibilità valutazioni di lungo, che non sono oggetto dell'analisi in questione, vorrei analizzare i motivi che potrebbero portare ad un possibile ripiegamento per la prossima settimana per l'oro.

Iniziamo con ordine:

- La tabella con i giorni della settimana, è una tabella che mostra statisticamente come sono stati i movimenti dell'oro nei vari giorni del mese dal 1971 ad oggi; come si può evincere, se si vuole avere vantaggio statistico nell'entrare long è meglio attendere fine mese e chiudere a ridosso del 10 del mese successivo, al contrario per prendere profitto (perchè difficile parlare di short in questo momento) può essere sensato iniziare da oggi ed attendere fino a, come dicevo, fine mese

- Sempre nella stessa tabella, questa volta lato giorni della settimana si nota come la debolezza regna nella parte iniziale della settimana, nel concreto il Lunedì, per poi recuperare ed espandere il Venerdì; quindi per lo stesso principio, meglio comprare lunedì notte o Martedì mattina e vendere il Venerdì alle 21 e rotti.

- Infine può sempre essere utile segnalare una banale divergenze (non bellissima ammettiamolo) nel giornaliero del Gold, infatti a massimi che si rinnovano non segue forza dell'oscillatore in basso.

Che sia giunto il momento di una Lieve presa di profitto per il Gold?

Baba fa il bottoL’analisi odierna del titolo Alibaba evidenzia come la struttura tecnica si sia radicalmente rafforzata sulla scia di un potente movimento rialzista, che ha portato i prezzi a toccare area 155,44 dollari con un incremento superiore all’8% nella singola seduta. Il quadro grafico mostra una netta accelerazione ascendente, che si riflette nella pendenza fortemente positiva della regressione lineare, con un prezzo che ha strappato con forza la parte alta del canale di regressione a due deviazioni standard. Tale breakout si associa a volumi esplosivi pari a oltre 49 milioni di pezzi scambiati, manifestando una chiara partecipazione istituzionale e un crescente interesse degli investitori sulle prospettive future del gruppo. Dal punto di vista dei pivot calcolati con metodo Fibonacci, la rottura di R2 area 138,52 ha aperto rapidamente la strada verso R3, in zona 153,33, col prezzo che si è spinto persino oltre questi livelli tecnici, suggellando il carattere eccezionale del rally in atto. Anche lo stocastico 9:6:3 riflette condizioni di ipercomprato marcato, con valori superiori a 87, segno di un eccesso rialzista che tuttavia, in presenza di rally guidati da notizie dirompenti e coinvolgimento istituzionale, potrebbe proseguire anche oltre i limiti classici degli oscillatori. Il momentum rafforza la narrativa brillante, segnando un picco sopra quota 33, con l’ATR che balza a 5,27 indicando un brusco ampliamento della volatilità. Il trend in atto è inequivocabilmente rialzista, potenzialmente alimentato da catalizzatori fondamentali. In questo scenario, le opportunità operative vedono come punto d’ingresso long una conferma stabile sopra R3 area 153,33, con spazio di estensione verso nuovi massimi relativi e, nel caso di ulteriori breakout, con proiezioni che potrebbero spingersi rapidamente verso livelli anche superiori. In caso di ricoperture, eventuali ritracciamenti fin sotto R3 e successivamente fino a R2 possono rappresentare zone di osservazione per possibili rientri o per strategie di take profit parziali. I primi segnali short, invece, assumerebbero senso solo in presenza di forti inversioni sotto R2, scenario che al momento appare prematuro, vista la forza della gambe ascendente e i volumi che confermano una forte pressione in acquisto. La spiegazione di questo repentino e vigoroso movimento va ricercata in una combinazione di fattori fondamentali: secondo le principali fonti finanziarie, Alibaba ha appena completato un’emissione record di convertible bond da 3,17 miliardi di dollari, destinando i capitali raccolti a investimenti massicci nell’intelligenza artificiale e nella nuova infrastruttura cloud, con focus su espansione internazionale e rafforzamento tecnologico. Questa iniziativa si inserisce in uno scenario di crescita brillante per il segmento cloud, il cui fatturato è cresciuto nell’ultimo trimestre del 26% e i ricavi dei prodotti legati all’AI hanno ottenuto crescita a tripla cifra per l’ottavo trimestre consecutivo. Contestualmente, le ultime trimestrali hanno sorpreso positivamente per l’utile, mentre il management ha tracciato una traiettoria espansiva e aggressiva che incontra il favore del mercato, con diversi analisti che hanno già rivisto al rialzo i target price. In sintesi, il rally di oggi trova fondamento in dati economici solidi, nuovo entusiasmo per lo sviluppo tecnologico, operazioni finanziarie strategiche e netta percezione di un rinnovato momentum nel ruolo di Alibaba come leader dell’innovazione in Asia.

Petrolio in attesa: compressione di volatilità e segnali tecniciL’analisi tecnica applicata al grafico daily del Futures sul Petrolio Greggio Leggero, come richiesto, mette in luce una fase di mercato in cui la tendenza primaria appare indebolita e compressa all’interno di un range definito sia dalla linea di regressione lineare sia dal canale di regressione a due deviazioni standard. L’attuale quotazione si colloca attorno a 62,29 dollari al barile, con una chiusura leggermente inferiore rispetto al pivot più significativo calcolato con il metodo Fibonacci, posizionato a 63,20 dollari. Questo valore evidenzia come il prezzo stia testando più volte la soglia psicologica e tecnica del pivot, risultando incapace nelle ultime sedute di riconquistare stabilmente tale livello. L’andamento della regressione lineare, leggermente inclinata verso il basso, segnala un moderato raffreddamento del trend rispetto agli impulsi rialzisti osservati a metà giugno, e la deviazione standard del canale attesta la presenza di volatilità contenuta all’interno di un contesto di compressione dei prezzi. I volumi scambiati nelle recenti sedute risultano in diminuzione, suggerendo una progressiva riduzione dell’interesse degli operatori e una potenziale fase di accumulazione o distribuzione, situazione in cui i movimenti successivi potrebbero assumere significato solo in presenza di breakout decisi oltre i limiti del canale di regressione. Dal punto di vista dell’oscillatore stocastico 9:6:3, si nota attualmente una condizione quasi ipervenduto. Questo dato, unitamente alla debolezza del momentum che evidenzia un valore negativo (-1,86), suggerisce che la pressione ribassista ha prevalso nell’ultima fase, sebbene l’indicatore stocastico possa essere letto anche come possibile premessa per un rimbalzo tecnico qualora si dovesse assistere a una reazione sui livelli di supporto principali. La volatilità, misurata dall’ATR a 14 periodi, indica un valore contenuto (1,59), sintomo di un mercato che, per il momento, non si caratterizza né per forti accelerazioni né per una volatilità esplosiva, elemento che rafforza l’ipotesi di una fase di attesa degli operatori. L’osservazione dei pivot di Fibonacci consente di individuare i livelli operativi chiave: in ottica long, un ritorno e mantenimento sopra quota 63,20 consentirebbe di puntare progressivamente a target posti in area 67 e successivamente 73,10, ovvero i livelli R1 individuati dal calcolo dei pivot. Viceversa, la rottura decisa dei minimi dinamici evidenziati dalla linea inferiore del canale di regressione, situata appena sopra il supporto statico dei 60 dollari, chiamerebbe in causa come obiettivi short le aree 57,50 e le estensioni successive collocate rispettivamente a S1 53,31 e S2 47,19, secondo la proiezione dei pivot. In conclusione, siamo dinanzi a un mercato in attesa di una direzionalità più definita, con compressione di volatilità, volumi relativamente bassi e indicatori tecnici in area di ipervenduto ma ancora privi di segnali reversal convincenti. L’operatività suggerita, proprio in virtù di questo quadro, consiste nel valutare ingressi solo in presenza di rotture chiare e confermate oltre i livelli tecnici menzionati, evitando prese di posizione affrettate all’interno del range attuale, vista la mancanza di segnali direzionali forti e il rischio di falsi breakout. Se necessiti di ulteriori dettagli o chiarimenti su dati o indicatori non chiari dal grafico, rimango a disposizione per integrarli nella prossima analisi.

Unicredit, analisi a 360°Dal punto di vista finanziario, UniCredit ha dimostrato una salute eccezionale, registrando un utile netto record nel secondo trimestre del 2025 pari a 3,3 miliardi di euro e un utile semestrale di 6,1 miliardi, il più alto mai registrato. Questa performance ha permesso di migliorare la guidance per l'intero anno a circa 10,5 miliardi di euro di utile netto, con un Return on Tangible Equity (RoTE) ai vertici del settore, al 24,1%. Tale solidità si traduce in un generoso ritorno per gli azionisti, con una previsione di distribuzione di almeno 9,5 miliardi di euro per il 2025. Tuttavia, emerge un vento contrario nel margine di interesse netto (NII), diminuito del 2,8% su base annua a causa della compressione dei margini legata ai tagli dei tassi di interesse, una tendenza che interessa l'intero settore bancario europeo. La banca sta però mitigando efficacemente questa pressione attraverso una rigorosa disciplina dei costi, con un rapporto cost/income del 37,8% , e la crescita delle commissioni, in particolare nei settori degli investimenti e delle assicurazioni. La solidità patrimoniale è confermata da un CET1 ratio del 16,0% e da una qualità degli attivi stabile, con un basso rapporto di crediti deteriorati (NPE) al 2,6%.

Strategicamante, il piano "UniCredit Unlocked" è la risposta proattiva della banca alle sfide del mercato. Questa strategia mira a trasformare le debolezze storiche, come la percepita concentrazione geografica sull'economia italiana , in punti di forza. Attraverso investimenti massicci nella digitalizzazione (2,8 miliardi di euro) e partnership strategiche, UniCredit sta modernizzando la sua infrastruttura tecnologica per competere con le fintech. Inoltre, la banca sta riallocando il capitale verso economie a più alta crescita nell'Europa Centro-Orientale e partecipando attivamente al consolidamento del settore bancario europeo con partecipazioni strategiche in Commerzbank e Alpha Bank, mosse che mirano a diversificare geograficamente il profilo di rischio e a sostenere gli utili futuri. Le principali minacce esterne rimangono un potenziale deterioramento del quadro macroeconomico globale, guidato da tensioni commerciali, e l'intensa competizione nel settore.

L'analisi tecnica del grafico giornaliero rivela che, nonostante il recente calo, il trend primario del titolo rimane inequivocabilmente rialzista, come delineato dal canale di regressione lineare ascendente. L'attuale movimento dei prezzi può essere interpretato come un salutare ritracciamento correttivo dalla banda superiore del canale verso quella inferiore. Questo movimento sta portando il prezzo verso una "zona di confluenza" di supporti tecnici di alta rilevanza, situata tra 60,81 € e 62,00 €. Quest'area è significativa perché combina il supporto orizzontale statico del pivot di Fibonacci S1, il supporto dinamico del limite inferiore del canale di regressione e la condizione di ipervenduto indicata dall'oscillatore Stocastico, che si trova attualmente a 18,79. La mancanza di volumi di vendita eccezionali e una volatilità contenuta, misurata dall'ATR a 1,3346, rafforzano l'ipotesi che si tratti di una correzione ordinata piuttosto che di un'inversione di tendenza.

Integrando queste diverse prospettive, si delineano due scenari operativi. Lo scenario rialzista, basato sulla solidità fondamentale e strategica, vede la zona di confluenza tra 60,81 € e 62,00 € come un'area ottimale per considerare posizioni lunghe. Un segnale di conferma sarebbe un pattern di candele rialziste in questa zona, accompagnato da un incrocio rialzista dello Stocastico e da un'inversione dell'indicatore di Momentum. Gli obiettivi di prezzo sarebbero inizialmente la resistenza a 65,81 € e successivamente i massimi recenti intorno a 70,00 €. Al contrario, uno scenario ribassista verrebbe attivato da una chiusura giornaliera decisa al di sotto del supporto di 60,81 €, specialmente se accompagnata da un aumento dei volumi. Tale rottura invaliderebbe la tesi rialzista e aprirebbe la strada a una discesa verso il pivot centrale a 51,36 €. In conclusione, UniCredit presenta un profilo di investimento in cui fondamentali robusti e una chiara visione strategica incontrano un livello di supporto tecnico chiave, offrendo un potenziale setup rischio/rendimento favorevole per gli investitori allineati con il trend di lungo periodo, ma fornendo al contempo chiari segnali tecnici per una gestione prudente del rischio.

Gold, nuovi massimi e prezzi vicino a resistenze trimestraliIl trend dominate è passato da una fase di lateralità ad una forte tendenza rialzista uscendo dal canale di regressione con una recente accelerazione dei prezzi verso il livello di resistenza individuato dal secondo pivot point Fibonacci, R2, fissato a quota 3671,6 USD. Tale breakout, accompagnato da un incremento significativo dei volumi, rappresenta un elemento di forza del movimento rialzista, poiché la partecipazione crescente degli operatori rinforza l’attuale tendenza. L’oscillatore stocastico 9:6:3 mostra ora valori oltre quota 95, segnalando una fase di ipercomprato, condizione che spesso anticipa possibili correzioni o fase di consolidamento, anche se nel contesto attuale, la forza del movimento suggerisce cautela nel prevedere inversioni immediate. La volatilità, misurata dall’ATR su 14 periodi, si mantiene sostenuta intorno ai 49,7 punti, evidenziando una fase dinamica e attiva, dove i movimenti di prezzo possono essere rapidi e intensi. Il momentum, invece, presenta valori superiori alla media storica, una conferma ulteriore di come la pressione rialzista sia sostenuta non solo dai volumi ma anche dalla velocità con cui i prezzi stanno evolvendo. Per chi desidera posizionarsi long, i livelli di supporto individuati dal pivot point principale (P), situato a 3388,2 USD, rappresentano un’area dove cercare ingressi in caso di ritracciamento, con una gestione del rischio che tenga conto dei supporti intermedi come S1 situato a 3132,1 USD. L’eventuale superamento del livello di resistenza R2 permette di puntare al prossimo target, R3, posizionato a 3877,7 USD, prestando attenzione alle possibili accelerazioni ulteriori. Sul fronte short, invece, è possibile valutare ingressi qualora si manifestino segnali di inversione, soprattutto se lo stocastico dovesse iniziare a invertire la propria curva dall’area di ipercomprato e i volumi dovessero mostrare contrazione, con obiettivi posti sui livelli di supporto menzionati e una gestione cauta, dati i valori elevati di volatilità. In sintesi, la struttura attuale afferma la preminenza di forze rialziste, ma suggerisce comunque un monitoraggio costante degli indicatori di momentum e stocastico per cogliere tempestivamente eventuali segnali di esaurimento dell’uptrend; rimane fondamentale attendere segnali di conferma, siano essi ulteriori breakout rialzisti o segnali divergenza ribassista, prima di agire con decisione sulle posizioni di mercato.

Test Chiave per il Trend del NASDAQL'analisi del Future sul NASDAQ si rivela un contesto operativo caratterizzato da una chiara direzionalità di fondo, sebbene attraversato da una fase di debolezza di breve termine. La struttura primaria del mercato è inequivocabilmente rialzista, come validamente descritto dal canale di regressione lineare ascendente. I prezzi si sono mossi con regolarità all'interno delle due deviazioni standard, indicando un trend sano e non eccessivamente volatile. Recentemente, il mercato ha testato la parte superiore del canale, corrispondente alla seconda deviazione standard, per poi avviare una fase di ritracciamento correttivo che ha riportato le quotazioni nella metà inferiore del canale stesso, al di sotto della linea di regressione centrale. Quest'ultima, da supporto dinamico, agisce ora come prima resistenza. Al momento della stesura, il prezzo di 23.344,75 si trova al di sotto del Pivot Point calcolato con metodo Fibonacci, posto a 23.545,75, un ulteriore segnale che conferma la pressione ribassista nel breve periodo. I livelli di supporto più vicini, e quindi potenziali aree di interesse per posizioni lunghe, si identificano nel primo supporto (S1) a 23.380,50, attualmente sotto pressione, e successivamente nel secondo supporto (S2) a 23.278,50. Un'eventuale tenuta di quest'area, in particolare della zona tra S1 e S2, potrebbe offrire un'opportunità di acquisto in linea con il trend primario. Un segnale di conferma per un'entrata long verrebbe dall'oscillatore Stocastico, che al momento naviga nella parte inferiore della sua scala senza però aver ancora raggiunto la zona di ipervenduto; un incrocio al rialzo delle sue linee in prossimità di tale area di supporto costituirebbe un elemento di forza. Inoltre, il Momentum, attualmente negativo e al di sotto della linea dello zero, dovrebbe mostrare un'inversione e tornare in territorio positivo per validare la ripresa della spinta rialzista. La volatilità, misurata da un ATR a 317.61, suggerisce di calibrare adeguatamente la gestione del rischio. Per quanto riguarda le possibili operazioni short, esse si configurerebbero come operazioni di natura tattica e contrarian rispetto al trend principale. Un'opportunità in tal senso potrebbe materializzarsi con una chiara violazione del supporto S2 a 23.278,50. Tale rottura aprirebbe la strada a un'ulteriore discesa verso il terzo supporto (S3) a 23.113,50, con un target finale potenzialmente coincidente con la parte inferiore del canale di regressione, che rappresenta il supporto dinamico più significativo dell'intera struttura rialzista. Un'operazione short verrebbe supportata dal perdurare di un Momentum negativo e da uno Stocastico che prosegue la sua discesa. I volumi di scambio durante questa fase correttiva sono stati sostenuti, in particolare sulle candele ribassiste, indicando una certa pressione in vendita che al momento non trova ancora una decisa reazione da parte dei compratori. In sintesi, il mercato si trova in un'interessante zona di conflitto tra la solida struttura rialzista di medio termine e la debolezza correttiva di breve periodo, con i livelli pivot e i confini del canale di regressione che fungeranno da arbitri per la prossima mossa direzionale.

BMPS: Occasione Long sul Pullback?L'analisi odierna si concentra sul titolo Banca Monte dei Paschi di Siena, il cui grafico giornaliero rivela una dinamica tecnica di notevole interesse. Il quadro generale del titolo è dominato da un robusto trend rialzista, ben incanalato all'interno di una regressione lineare ascendente. Questo canale, definito da due deviazioni standard rispetto alla linea di regressione centrale, ha contenuto efficacemente le oscillazioni dei prezzi negli ultimi mesi, fungendo da guida per l'evoluzione della tendenza in atto. Recentemente, le quotazioni hanno raggiunto la parte superiore di questo canale, un'area che storicamente ha rappresentato una zona di eccesso e che ha innescato una fase di ritracciamento tecnico.

Attualmente, il prezzo si trova in una fase correttiva dopo aver testato i massimi di periodo. Per gli operatori con un'impostazione strategica rialzista (long), l'identificazione di punti di ingresso ottimali è cruciale. Un primo livello di supporto significativo è rappresentato dalla linea di regressione centrale stessa, che agisce da baricentro dinamico del trend. Un test di quest'area, qualora dovesse dimostrare tenuta, potrebbe offrire una prima opportunità di acquisto in linea con il trend primario. Un'area di supporto ancora più robusta si colloca in prossimità della banda inferiore del canale di regressione. Un eventuale arretramento del prezzo fino a tale livello, che coincide anche con una trendline di supporto che unisce i minimi crescenti recenti, rappresenterebbe un'occasione di ingresso a più alto potenziale, in quanto situata in una zona di ipervenduto relativo all'interno del trend dominante. Il target naturale per un'operazione rialzista sarebbe un ritorno verso la banda superiore del canale e, in estensione, il test della prima resistenza calcolata con i pivot di Fibonacci, posizionata in area 9,000€.

Dal punto di vista degli indicatori di breve termine, emergono tuttavia segnali che suggeriscono cautela e che potrebbero favorire strategie ribassiste (short) di breve respiro. L'oscillatore Stocastico è ancora al ribasso dopo aver stazionato a lungo in area di ipercomprato, segnalando un esaurimento della spinta rialzista nel breve periodo. A conferma di questa debolezza, l'indicatore di Momentum è sceso al di sotto della linea dello zero, indicando che la velocità del rialzo si è azzerata e ha lasciato spazio a una dinamica negativa. Per un operatore ribassista, un segnale di entrata potrebbe essere la rottura confermata della linea di regressione centrale, con un primo obiettivo sulla banda inferiore del canale. Una violazione di quest'ultimo supporto aprirebbe lo scenario a una correzione più profonda, con target sui successivi livelli di pivot di Fibonacci, sebbene ciò implicherebbe un'inversione del trend primario attualmente in essere.

L'analisi dei volumi mostra come l'ultima fase discendente non sia stata accompagnata da picchi eccezionali, suggerendo che, per ora, si tratti più di una fisiologica presa di profitto che di una decisa pressione di vendita. Infine, l'Average True Range, si attesta su valori contenuti, indicando che il titolo si sta muovendo con una certa regolarità, un fattore utile per la gestione del rischio e il posizionamento degli stop loss. In sintesi, il titolo permane in un solido canale rialzista di medio termine, ma gli indicatori di breve periodo avvertono di una possibile continuazione della correzione in atto. La strategia operativa dipenderà dalla capacità dei livelli di supporto dinamici e statici di contenere questa fase di debolezza e di offrire nuovi spunti per un allineamento con la tendenza principale.

Ferrari: Prospettive Tecniche in Fase CorrettivaDopo una fase marcatamente rialzista che ha caratterizzato la prima parte dell'anno, culminata con il raggiungimento di massimi significativi, il titolo ha manifestato segnali di esaurimento, entrando in una fase correttiva ben definita, come evidenziato dalla struttura grafica recente. L'elemento predominante nell'attuale contesto di mercato è il canale di regressione lineare discendente, che ha contenuto l'azione dei prezzi negli ultimi mesi. Questo canale, con le sue bande di deviazione standard, delinea un trend di breve-medio periodo chiaramente orientato al ribasso, dove i massimi e i minimi sono decrescenti. Di recente, i prezzi hanno testato la parte superiore del canale, fungendo da resistenza dinamica, per poi subire una reiezione, un classico segnale che conferma la validità del trend discendente in atto. Attualmente, il titolo oscilla in prossimità della linea mediana del canale e, soprattutto, del Pivot Point centrale calcolato con il metodo Fibonacci, posizionato a quota 404.3€. Questo livello rappresenta lo spartiacque cruciale per la direzionalità nel breve termine. In ottica ribassista, una chiusura giornaliera confermata al di sotto del Pivot Point a 404.3€ rappresenterebbe un segnale di debolezza, aprendo la strada a una potenziale continuazione del movimento discendente verso il primo obiettivo significativo. Tale target si individua nell'area del supporto S1 a 368.2€, un livello rafforzato dalla sua coincidenza con la parte inferiore del canale di regressione e con i minimi toccati durante il recente episodio di volatilità, come testimoniato dal picco di volumi. Un'ulteriore violazione di questo supporto potrebbe proiettare le quotazioni verso il supporto S2 a 340.8€. A sostegno di uno scenario di debolezza contribuisce l'indicatore di Momentum a 10 periodi, che attualmente fluttua intorno alla linea dello zero, indicando una mancanza di spinta propulsiva e confermando l'attuale fase di indecisione con una leggera inclinazione negativa. Per quanto concerne, invece, le strategie rialziste, l'attuale contesto le qualifica come operazioni contro-trend, che richiedono pertanto conferme più solide. Un segnale incoraggiante a brevissimo termine proviene dall'oscillatore Stocastico (9,6,3), che mostra un incrocio al rialzo delle sue linee in uscita dalla zona di ipervenduto, suggerendo un possibile rimbalzo tecnico o un alleggerimento della pressione di vendita. Un posizionamento long speculativo potrebbe essere considerato in caso di solida tenuta del Pivot Point come supporto. Tuttavia, un segnale d'acquisto più strutturato e affidabile si manifesterebbe solo con la rottura decisa e con volumi convincenti della resistenza dinamica costituita dalla parte superiore del canale di regressione. Un superamento di tale ostacolo, seguito dalla conquista della prima resistenza statica R1 a 440.4€, potrebbe invalidare l'attuale struttura ribassista e segnalare una potenziale inversione di tendenza con la ripresa del percorso ascendente. L'Average True Range (ATR), che misura la volatilità media, si attesta su un valore di circa 8€, fornendo un'indicazione utile per la gestione del rischio e il posizionamento di ordini di stop loss adeguati al contesto operativo. In conclusione, la struttura tecnica del titolo Ferrari suggerisce una preferenza per posizioni allineate al trend ribassista di breve termine, con il livello di 404.3€ come perno decisionale. Le opportunità long, sebbene possibili in caso di rimbalzo tecnico, richiedono una chiara rottura della struttura discendente per essere considerate a basso rischio.

BTC, tra forza di lungo e debolezza di breve periodoDall'analisi del grafico giornaliero di Bitcoin contro il Dollaro statunitennse, emerge un quadro tecnico ben definito, caratterizzato da una solida tendenza rialzista di medio periodo, attualmente in una fase di potenziale consolidamento o ritracciamento a breve termine. Il trend primario è inequivocabilmente ascendente, come visivamente confermato dal canale di regressione lineare impostato sul grafico, che incanala l'azione dei prezzi in un corridoio orientato positivamente sin dai minimi registrati nei mesi estivi. I prezzi hanno recentemente testato con vigore la parte superiore di tale canale, coincidente con la banda di deviazione standard superiore, un'area che storicamente funge da resistenza dinamica e spesso precede pause o inversioni temporanee del moto direzionale. La candela più recente mostra infatti un arretramento da questi massimi relativi, suggerendo un'iniziale prevalenza delle forze di vendita dopo un periodo di forte spinta degli acquirenti. A supporto di questa lettura interviene l'oscillatore Stocastico (impostato a 9,6,3), il quale, dopo aver stazionato a lungo in area di ipercomprato, ha generato un incrocio ribassista delle sue medie mobili, un segnale tecnico che indica un affievolimento della pressione in acquisto e preannuncia una possibile continuazione della correzione in corso. Anche l'indicatore di Momentum, pur rimanendo in territorio positivo, mostra una flessione che corrobora la tesi di una perdita di slancio della spinta rialzista. Per quanto concerne l'operatività, si delineano alcuni livelli strategici chiave derivanti dai pivot point calcolati con il metodo Fibonacci. Un'opportunità di posizionamento long (acquisto), in linea con il trend dominante, si configurerebbe qualora il prezzo dimostrasse una tenuta solida del primo livello di resistenza, ora tramutatosi in supporto, R1, situato a $112,219.13. Questo livello assume un'importanza cruciale poiché si trova in confluenza con la mediana del canale di regressione, un'area che funge da baricentro dinamico del trend. Un rimbalzo convincente da questa zona, magari accompagnato da un nuovo incrocio rialzista dello Stocastico in una zona più neutra, offrirebbe un segnale di ingresso con un primo obiettivo verso il pivot R2 a $121,086.45 e, successivamente, un nuovo test dei massimi recenti verso R3 a $130,543.14. Qualora la pressione di vendita dovesse invece intensificarsi, la violazione confermata del supporto a $112,219.13 aprirebbe la strada a posizionamenti di tipo short (vendita), seppur da considerarsi operazioni di natura correttiva e quindi contro-trend. Il target naturale di tale movimento ribassista sarebbe il Pivot Point centrale (P) a $97,884.69, che rappresenta il fulcro principale per il periodo di riferimento e un'area di forte supporto psicologico e volumetrico. Ulteriori debolezze proietterebbero i prezzi verso i supporti successivi S1 ($83,929.34) e S2 ($74,947.62), anche se tale scenario implicherebbe un deterioramento più significativo della struttura rialzista. L'analisi dei volumi non mostra picchi anomali che possano suggerire una distribuzione culminante, ma piuttosto un andamento moderato che accompagna la fase attuale, mentre l'indicatore ATR (Average True Range) segnala una volatilità relativamente contenuta, suggerendo che i movimenti di prezzo sono, per ora, ordinati. In conclusione, l'impostazione di fondo rimane costruttiva, ma gli indicatori a breve termine suggeriscono cautela e la possibilità di una fase correttiva. L'area compresa tra la mediana del canale e il supporto R1 a $112,219.13 sarà il campo di battaglia decisivo per determinare la direzione del prossimo impulso significativo del mercato.

WTI facciamo il punto della situazioneIl trend primario, in atto dai minimi registrati nella primavera del 2025, è inconfutabilmente rialzista, come chiaramente delineato dal canale di regressione lineare ascendente. Tuttavia, dopo aver raggiunto un picco significativo in prossimità della banda superiore del canale, corrispondente a due deviazioni standard, le quotazioni hanno subito una decisa correzione, riportandosi nella parte inferiore dello stesso. Attualmente, il prezzo si trova al di sotto della linea di regressione centrale, la quale funge ora da resistenza dinamica e segnala una debolezza relativa nel breve termine all'interno del trend principale.

Il livello operativo più rilevante in questo momento è senza dubbio il Pivot Point calcolato con metodo Fibonacci, posizionato a $63.20. Le quotazioni stanno attualmente consolidando proprio al di sopra di questa soglia fondamentale, che rappresenta il baricentro del mercato e il primo vero supporto da monitorare. Un'eventuale strategia di tipo long potrebbe essere considerata qualora il mercato dimostrasse una solida tenuta di questo livello, con una chiusura giornaliera confermata al di sopra di esso. Un segnale di conforto in tal senso giunge dall'oscillatore Stocastico (9,6,3), che, pur trovandosi ancora nella parte inferiore del suo range, ha recentemente generato un incrocio rialzista della sua linea %K sulla %D, indicando un possibile esaurimento della spinta ribassista di breve periodo. Un primo obiettivo per un'operazione rialzista sarebbe il ritorno verso la linea mediana del canale di regressione, attualmente in area $68.00-$69.00, e successivamente il test della prima resistenza (R1) a $73.02. I volumi di scambio, sebbene non eccezionali negli ultimi giorni di consolidamento, sono stati robusti durante la discesa, suggerendo una pressione di vendita significativa che necessita di essere assorbita prima di una ripartenza convinta.

D'altro canto, uno scenario di tipo short diventerebbe l'ipotesi prevalente in caso di una rottura decisa e confermata del Pivot Point a $63.20. Una chiusura giornaliera al di sotto di tale soglia aprirebbe la strada a un'ulteriore e più profonda correzione. Questa visione è supportata dall'indicatore di Momentum, che si trova attualmente in territorio negativo, a testimonianza del fatto che la forza del movimento recente è stata a favore dei venditori. In caso di cedimento del supporto citato, il primo target naturale per i venditori si collocherebbe sul primo supporto statico (S1) a $53.39, un livello che rappresenterebbe un ritracciamento consistente e un'area di prezzo già testata in passato. Un'accelerazione al di sotto di P $63.20 invaliderebbe l'ipotesi di una semplice pausa correttiva, suggerendo l'inizio di una fase di debolezza più strutturata e prolungata.

In sintesi, il mercato del greggio si trova a un bivio tecnico. La tenuta del supporto a $63.20 è la condizione essenziale per poter ipotizzare una ripresa del trend rialzista dominante. Al contrario, la sua violazione fornirebbe un chiaro segnale di debolezza, con probabili estensioni verso i supporti inferiori. Si raccomanda agli investitori di monitorare attentamente l'interazione dei prezzi con questo livello chiave per orientare le proprie strategie operative.

Palantir continua lo scaricoL'analisi del grafico giornaliero del titolo Palantir Technologies (PLTR) evidenzia una dinamica complessa, inserita in un contesto primario chiaramente rialzista ma attualmente soggetta a una significativa pressione correttiva. Il trend ascendente, in atto da diversi mesi, è stato efficacemente incanalato all'interno della regressione lineare visibile a grafico. Il prezzo si è mosso con una certa regolarità tra la linea mediana e i suoi estremi, definiti dalle due deviazioni standard. Recentemente, il raggiungimento della parte superiore del canale, un'area che statisticamente rappresenta una zona di ipercomprato o di eccesso rialzista, ha funto da catalizzatore per l'innesco dell'attuale fase di ritracciamento. La violenta candela ribassista che caratterizza l'ultima sessione di negoziazione non solo ha negato i precedenti massimi ma ha anche rotto con decisione la linea di regressione centrale, primo segnale tangibile di un indebolimento della spinta rialzista. Tale movimento è stato corroborato da un picco eccezionale nei volumi di scambio, un elemento che conferisce notevole validità alla pressione di vendita in corso, indicando una forte partecipazione degli operatori a questo storno. A rafforzare lo scenario correttivo intervengono gli oscillatori. Lo stocastico (9,6,3) ha generato un chiaro segnale di vendita, incrociando al ribasso dall'area di ipercomprato e dirigendosi con decisione verso il basso, suggerendo che lo slancio sta passando di mano dai compratori ai venditori. In modo analogo, l'indicatore di Momentum a 10 periodi ha attraversato la sua linea dello zero, passando in territorio negativo e confermando che la forza relativa del titolo nel breve termine si è deteriorata. In questo contesto, le strategie operative devono essere attentamente calibrate. Per un posizionamento short, l'attuale debolezza potrebbe essere sfruttata, considerando che ogni tentativo di rimbalzo verso la linea mediana della regressione o verso il livello di resistenza Fibonacci R2, posto a 167.62$, potrebbe rappresentare un'opportunità di ingresso al ribasso. Il primo obiettivo naturale per questa discesa si identifica con il primo livello di supporto fornito dai Pivot Point Fibonacci, ovvero R1 a quota 148.23$. Una violazione di tale supporto aprirebbe lo scenario a una continuazione del movimento correttivo verso il target successivo, rappresentato dalla parte inferiore del canale di regressione, che costituisce un'area di supporto dinamico di rilevante importanza. Per quanto concerne, invece, un'operatività di tipo long, sarebbe prudente attendere che il prezzo raggiunga aree di supporto più significative prima di considerare un acquisto. L'area più interessante per un potenziale ingresso rialzista si colloca proprio nella zona di confluenza tra il già citato supporto R1 a 148.23$ e, in modo ancor più marcato, la parte inferiore del canale di regressione. Un segnale di inversione rialzista in quella zona, come una candela di reazione positiva accompagnata da una svolta verso l'alto dello stocastico dall'area di ipervenduto, potrebbe offrire un punto di ingresso a basso rischio per seguire il trend primario. Infine, l'Average True Range (ATR) a 14 periodi, che si attesta intorno a 7.25, sottolinea l'elevata volatilità del momento e deve essere considerato un elemento fondamentale per una corretta gestione del rischio, consentendo di calibrare l'ampiezza degli stop loss in modo proporzionale all'attuale turbolenza del mercato.

Analisi delle Onde di Elliott – XAUUSD 18 luglio 2025

Momentum

• Timeframe D1: Il momentum si sta preparando a invertire al rialzo. L’attuale fase ribassista è durata 5 candele giornaliere, un numero che spesso segna il completamento dell’onda D. Di conseguenza, questa fase è molto sensibile: il prezzo potrebbe invertire al rialzo in qualsiasi momento. Tuttavia, in questi casi il mercato tende spesso a scendere prima per raccogliere liquidità, quindi è necessaria prudenza.

• Timeframe H4: Il momentum rimane ribassista, suggerendo una possibile continuazione del calo lunedì. Tuttavia, non si può escludere un’inversione al rialzo nello stesso giorno.

• Timeframe H1: Il momentum è già in zona di ipervenduto e le linee dell’oscillatore si stanno avvicinando. Se il prezzo continuerà a scendere all’apertura della sessione asiatica, potrebbe verificarsi un gap. In tal caso, bisogna monitorare le zone target inferiori.

Struttura delle onde

• Timeframe D1: Sul grafico giornaliero si nota una struttura correttiva abcde completata, seguita da un forte impulso rialzista. L’attuale movimento ribassista potrebbe rappresentare le onde 1 e 2 (verdi) all’interno della struttura a 5 onde della grande onda 5. L’ultima candela D1 mostra una lunga ombra superiore, segnale che la pressione di vendita è ancora presente.

• Timeframe H4: Si è formata una struttura impulsiva di 5 onde (12345, nera), probabilmente l’onda 1 (verde). Successivamente è apparsa una correzione ABC (viola) e attualmente il prezzo potrebbe trovarsi nell’onda C (viola). Il momentum in H4 è ancora ribassista, il che conferma lo scenario di continuazione dell’onda C. I principali target al ribasso sono: 3322 e 3298.

• Timeframe H1: All’interno dell’onda C (viola) si sta sviluppando una struttura impulsiva di 5 onde (12345, nera). Attualmente il prezzo si trova nella parte finale dell’onda 4 e all’inizio dell’onda 5. L’onda 5 sarà confermata se il prezzo romperà il livello 3331. I principali obiettivi per l’onda 5 sono:

o Target 1: 3322

o Target 2: 3315

o Target 3: 3299

Piano di trading

• Scenario 1:

o Zona di acquisto: 3323 – 3321

o SL: 3312

o TP1: 3333

o TP2: 3350

o TP3: 3381

• Scenario 2:

o Zona di acquisto: 3300 – 3298

o SL: 3290

o TP1: 3333

o TP2: 3350

o TP3: 3381

Analisi a 360° su CampariAnalisi Fondamentale

L'analisi dei dati finanziari rivela una crescita costante del fatturato prevista fino al 2025, che riflette sia lo slancio organico sia l'impatto dell'acquisizione. Tuttavia, questa crescita contrasta con il significativo calo del reddito netto previsto per il 2024, attribuibile ai costi di integrazione e ristrutturazione. Nonostante ciò, Campari mantiene margini di profitto lordo impressionanti al 58,2%, a testimonianza del potere dei suoi marchi, sebbene recentemente sotto pressione a causa di un mix di vendite sfavorevole e dell'aumento dei costi. L'acquisizione ha trasformato il bilancio, con un notevole aumento degli asset totali e, criticamente, un'impennata del debito per finanziare l'operazione da 1,2 miliardi di euro, aumentando il profilo di rischio finanziario. Il flusso di cassa del 2024 mostra un "Flusso di cassa libero" profondamente negativo per -518,21 milioni di euro e un "Flusso monetario da investimento" negativo per -1.290,3 milioni di euro, riflettendo il prezzo di acquisto di Courvoisier. In contrasto, il "Flusso di cassa operativo" rimane positivo, dimostrando che il business sottostante continua a generare liquidità. I dati raccontano la storia di un' "ipoteca strategica": l'azienda sta sacrificando la redditività a breve termine per un asset che ritiene genererà un valore superiore nel lungo periodo. I multipli di valutazione, come l'elevato rapporto Prezzo/Utili di 41,5x (Image 3), suggeriscono che il mercato sta già scontando un successo nella ristrutturazione di Courvoisier, creando un potenziale rischio qualora l'esecuzione dovesse vacillare.

L'analisi SWOT rivela un'azienda a un bivio strategico. Il suo principale punto di forza risiede nel portafoglio di oltre 50 marchi iconici ad alta marginalità, con una leadership indiscussa nel segmento in crescita degli aperitivi. A questo si aggiunge una comprovata capacità di integrare acquisizioni e una solida rete di distribuzione globale. Tuttavia, la principale debolezza è l'elevato indebitamento finanziario derivante dall'operazione Courvoisier, che riduce la flessibilità finanziaria e aumenta la vulnerabilità alle flessioni della spesa dei consumatori. L'opportunità più grande è legata proprio al successo del rilancio di Courvoisier, che potrebbe accelerare la premiumizzazione del gruppo e aprire le porte al mercato asiatico, in particolare alla Cina. Parallelamente, la crescita continua di Espolòn e Wild Turkey si allinea con le tendenze di consumo, offrendo ulteriori vie di crescita organica. Le minacce, d'altra parte, sono significative: il rischio di integrazione di un'acquisizione così grande è notevole, aggravato da rischi geopolitici come le tariffe e le indagini anti-dumping, un'intensa concorrenza e la possibilità di un prolungato rallentamento economico che deprima la domanda di alcolici premium. In sostanza, Campari sta scommettendo i suoi tradizionali punti di forza per mitigare le nuove debolezze e minacce, con l'intero quadro strategico ora orientato a far fruttare questa singola, massiccia operazione.

Analisi Tecnica

Il grafico del titolo mostra un trend primario rialzista, chiaramente definito dal canale di regressione ascendente. L'azione dei prezzi si muove con forza nella metà superiore del canale, indicando un momentum positivo sostenuto. I punti pivot calcolati con il metodo di Fibonacci, offrono una mappa precisa dei livelli operativi. Il prezzo attuale si trova al di sopra della seconda resistenza (R2) a 6,268 € e si sta avvicinando alla terza resistenza (R3) a 6,644 €. Di conseguenza, il livello R2 funge ora da supporto immediato, mentre R3 rappresenta la prossima barriera chiave da superare. L'oscillatore Stocastico si trova nella parte alta del suo range, prossimo alla zona di ipercomprato (sopra 80), segnalando che il movimento rialzista potrebbe essere in una fase matura, pur non avendo ancora fornito un chiaro segnale di inversione. L'indicatore di Momentum si posiziona saldamente al di sopra della linea dello zero, confermando la forza del trend, sebbene mostri un leggero appiattimento che suggerisce una possibile fase di consolidamento o una pausa. La volatilità, misurata dall'ATR, è in diminuzione, indicando un restringimento del range di prezzo che spesso precede un movimento direzionale più ampio. I volumi di scambio rimangono nella media, senza mostrare picchi significativi che possano confermare con forza una rottura imminente.

Dal punto di vista operativo, uno scenario rialzista potrebbe prevedere un ingresso long a seguito di una rottura confermata e sostenuta al di sopra della resistenza R3 a 6,644 €, idealmente accompagnata da un aumento dei volumi. Un obiettivo per tale operazione sarebbe la parte superiore del canale di regressione, intorno a 7,282 €. In alternativa, un trader più cauto potrebbe attendere un ritracciamento verso il livello di R2 a 6,268 €, cercando conferme della tenuta di questo supporto per un ingresso a un prezzo più favorevole. Al contrario, uno scenario ribassista potrebbe prendere forma in caso di un chiaro fallimento nel superare la resistenza R3, con la formazione di pattern di inversione. Un segnale di ingresso short sarebbe una rottura decisa al di sotto del supporto R2 a 6,268 €, confermata da un incrocio ribassista dello Stocastico dalla zona di ipercomprato. Il primo obiettivo per un'operazione short sarebbe la resistenza precedente, ora supporto, R1 a 6,024 €, con un target successivo rappresentato dal pivot point centrale (P) a 5,630 €.

Il trend giornaliero indica un calo.

Al 3 agosto 2025, Bitcoin è stato scambiato tra $ 113.924 e $ 114.016 nell'ultima ora, con una capitalizzazione di mercato di $ 2,26 trilioni e un volume di scambi nelle 24 ore di $ 32,42 miliardi. La criptovaluta ha registrato un intervallo intraday compreso tra $ 112.113 e $ 113.981, evidenziando la volatilità in corso e il sentiment cauto tra i trader.

Bitcoin

Dal grafico giornaliero, Bitcoin sta subendo una correzione tecnica dopo un forte rialzo vicino a $ 123.236. L'attuale calo è caratterizzato da un aumento del volume di vendita e da un chiaro pattern a candela ribassista, che indica un'uscita dalle posizioni lunghe. Con un supporto trovato vicino a $ 105.130, il prezzo rimane vulnerabile a ulteriori correzioni. Gli indicatori supportano ulteriormente questa prospettiva: l'indice di forza relativa (RSI) è a 46 (neutrale), mentre il livello di convergenza divergenza della media mobile (MACD) mostra un crossover ribassista a 433, confermando un momentum in calo.

Tuttavia, il grafico orario di Bitcoin presenta un quadro più positivo, con Bitcoin in ripresa dal minimo di 111.919 $ al massimo recente di 114.227 $. Una serie di minimi decrescenti e una candela verde dominante indicano un micro-trend rialzista. Nonostante i volumi contenuti, l'azione dei prezzi dimostra forza, supportata dal Momentum (acquisto) a -4.170 e dal Commodity Channel Index (CCI) (acquisto) a -201, suggerendo una possibile finestra di ingresso a breve termine.

Da una prospettiva tecnica più ampia, le medie mobili offrono una visione divergente. Le medie mobili a breve termine, comprese le medie mobili esponenziali (EMA) a 10, 20 e 30 periodi e le medie mobili semplici (SMA), mostrano tutte segnali di vendita. Al contrario, le medie mobili a lungo termine, in particolare le EMA e le SMA a 50, 100 e 200 periodi, continuano a generare segnali di acquisto. Questa divergenza suggerisce una fase correttiva all'interno del trend rialzista a lungo termine, consigliando cautela agli swing trader e offrendo opportunità per il day trading tattico.

In sintesi, mentre gli indicatori a breve termine offrono opportunità per i trader agili, la struttura complessiva del grafico giornaliero rimane ribassista. Si raccomanda un atteggiamento conservativo fino a quando non emergerà una conferma rialzista più forte sui grafici a quattro ore o giornalieri. Si consiglia ai trader di monitorare l'andamento dei volumi, i crossover del MACD e i principali pattern candlestick per valutare meglio la sostenibilità di qualsiasi movimento rialzista. Attualmente, l'intervallo di tempo orario offre il percorso più chiaro in un contesto di incertezza generale.

Conclusione ribassista:

Nonostante il rimbalzo a breve termine, il trend giornaliero complessivo rimane ribassista. I segnali di vendita convergenti sulle medie mobili a breve e medio termine, insieme all'indebolimento degli indicatori di momentum come il MACD e l'eccellente oscillatore, suggeriscono un continuo calo verso l'area di supporto di $ 105.000, a meno che Bitcoin non stabilisca un forte pattern di inversione tra $ 111.000 e $ 112.000.

CFD DAX fase distributiva?Continua la fase laterale ma con un deciso indebolimento degli indicatori ed oscillatori. La violazione della parte bassa del trading range dara' impulso alle vendite!!

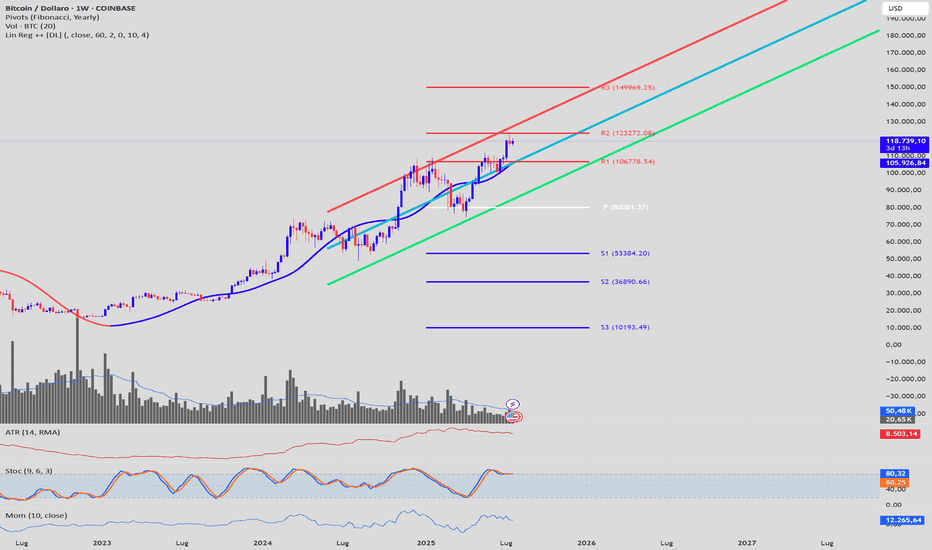

BTC/USD possibili scenari Il grafico settimanale mostra una prospettiva di lungo termine, evidenziando un trend primario marcatamente rialzista che ha avuto origine dai minimi di fine 2022.

Regressione Lineare: La linea di regressione è costantemente di colore blu e orientata verso l'alto. Questo conferma in modo inequivocabile la forza e la solidità del trend rialzista in atto. Il prezzo utilizza questa linea come un'importante area di supporto dinamico durante le fasi correttive.

Canale di Regressione: Il movimento dei prezzi è contenuto all'interno di un canale di regressione ascendente. Il recente picco di prezzo ha quasi raggiunto la banda superiore del canale, che funge da resistenza dinamica. Attualmente, il prezzo si sta consolidando nella metà superiore del canale, un segno di forza intrinseca.

Livelli Chiave di Supporto e Resistenza

I livelli chiave su questo timeframe sono definiti dai Pivot Point annuali Fibonacci, che offrono una mappa per i potenziali obiettivi e le aree di supporto a lungo termine.

Resistenze:

R2 (123.272,08 $): Questo è il livello di resistenza immediato. Il prezzo ha recentemente tentato di superarlo senza successo, innescando una fase di consolidamento. Una chiusura settimanale decisa al di sopra di questo livello è necessaria per confermare la continuazione del trend.

R3 (149.969,25 $): Rappresenta il successivo target significativo al rialzo in caso di rottura di R2.

Supporti (Aree di Potenziale Acquisto):

R1 (106.778,54 $): È il primo e più importante livello di supporto. In passato ha agito da resistenza e ora funge da supporto chiave (principio di inversione di polarità).

P (80.081,37 $): Il Pivot Point centrale annuale. Rappresenta un supporto macroeconomico cruciale. Una correzione fino a questo livello, pur essendo profonda, non intaccherebbe necessariamente il trend primario rialzista.

S1 (53.384,20 $): Un livello di supporto ancora più profondo, che al momento appare distante per cui non lo prenderei neanche in considerazione.

Analisi degli Indicatori

ATR (Average True Range): L'indicatore ATR mostra una tendenza al ribasso dopo aver raggiunto un picco. Questo suggerisce che la volatilità settimanale sta diminuendo. Una volatilità in calo dopo un forte movimento rialzista indica spesso una fase di consolidamento o "assorbimento" dei guadagni, che è considerata salutare per la sostenibilità del trend.

Stocastico (9, 6, 3): L'oscillatore stocastico sta uscendo dalla zona di ipercomprato (sopra 80), con la linea %K che incrocia al ribasso la linea %D. Questo segnale suggerisce una possibile pausa o un ritracciamento nel breve-medio termine. Non indica un'inversione del trend, ma piuttosto un esaurimento della spinta rialzista immediata.

Momentum (10 close): L'indicatore si mantiene saldamente in territorio positivo, ben al di sopra della linea dello zero. Ciò conferma che la forza di fondo (il "momentum") del trend rialzista di lungo periodo è ancora pienamente intatta.

Possibilità Operative a Medio e Lungo Termine

Basandosi sull'analisi del grafico settimanale, si possono delineare i seguenti scenari operativi:

Scenario Rialzista (Maggiore Probabilità sul Lungo Periodo):

La strategia dominante rimane quella di seguire il trend. Le fasi di debolezza o i ritracciamenti possono essere interpretate come opportunità di acquisto (buy the dip).

Un'area di interesse per ingressi long si colloca in prossimità del supporto R1 a 106.778 $.

La conferma della continuazione del trend avverrà con una rottura e chiusura settimanale sopra la resistenza R2 a 123.272 $. L'obiettivo successivo sarebbe l'area di R3 a circa 150.000 $.

Scenario di Consolidamento (Probabile nel Breve-Medio Termine):

Dato il segnale dello stocastico e la diminuzione dell'ATR, è molto probabile una fase di trading laterale. Il prezzo potrebbe oscillare per diverse settimane tra il supporto R1 (106.778 $) e la resistenza R2 (123.272 $). In questo scenario, si potrebbe operare con scambi di breve respiro tra questi due livelli o, più prudentemente, attendere la rottura di uno dei due estremi per un segnale direzionale più chiaro.

Scenario Ribassista (Minore Probabilità):

Un segnale di allarme si attiverebbe solo con una chiusura settimanale al di sotto del supporto chiave R1 a 106.778 $.

Tale rottura aprirebbe le porte a una correzione più significativa, con un potenziale target sul Pivot Point centrale P a 80.081 $. Questo livello rappresenta l'ultima linea di difesa per il trend rialzista di lungo termine. Operazioni short (vendita) dovrebbero essere considerate solo al di sotto di R1 e con estrema cautela.

Conclusione:

La prospettiva di lungo termine per Bitcoin, come mostrato dal grafico settimanale, rimane fortemente rialzista. Tuttavia, gli indicatori segnalano la possibilità di un periodo di consolidamento o di un leggero ritracciamento nel breve-medio termine. La strategia più prudente è quella di monitorare attentamente il range definito da R1 e R2, attendendo una chiara rottura per la prossima mossa direzionale significativa.

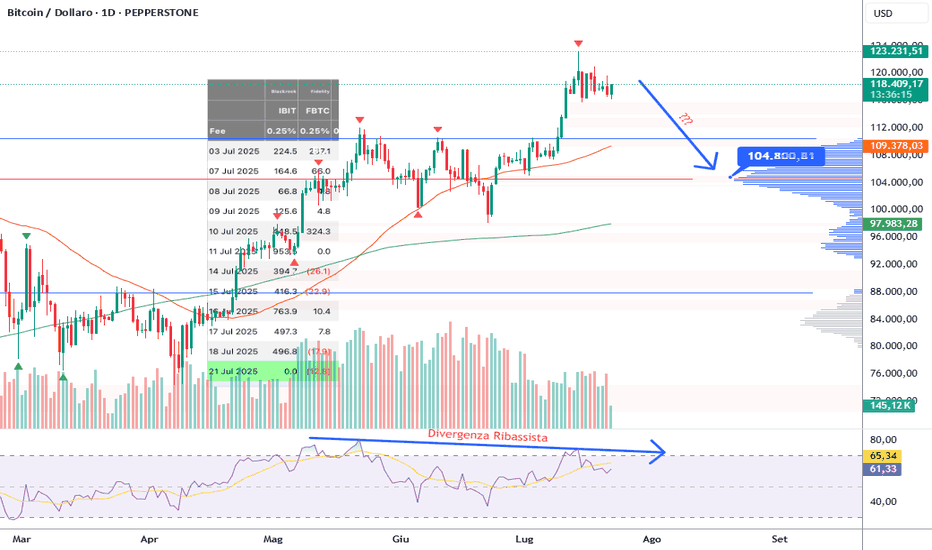

Bitcoin uno storno nel breve?Il Bitcoin (BTCUSD su Pepperstone), la criptovaluta con la maggiore capitalizzazione di mercato, ha raggiunto un nuovo massimo storico di $123.000. La sua capitalizzazione di mercato è salita a quasi $2.4 trilioni, superando quella di entità quali Alphabet, Meta, Saudi Aramco e Berkshire Hathaway. Attualmente, si posiziona come la migliore asset class principale nell'anno in corso, con un guadagno del 27% da inizio anno (YTD), superando l'oro, che ha registrato un aumento del 26% nello stesso periodo.

Livelli tecnici e grafici

Il primo livello di supporto di breve periodo è sul POC daily volumetrico a circa 105k dollari.

Anche se il prezzo ha registrato nuovi massimi recenti, c’è una cosa che potrebbe interferire con ulteriori rialzi: il prezzo attuale è in divergenza ribassista con l’RSI. Infatti come potete notare c’è una tendenza di massimi decrescenti sull’oscillatore che potrebbe richiamare dei movimenti di correzione ( il poc a 105k???? ).

ETF Bitcoin: quanto hanno influito?

Dopo un breve periodo di deflussi, gli ETF spot su Bitcoin negli Stati Uniti hanno registrato un rimbalzo significativo. Questo riflette una rinnovata fiducia degli investitori istituzionali e retail verso strumenti regolamentati legati al Bitcoin.

Dal lancio degli ETF spot su Bitcoin a gennaio 2024, il settore ha generato oltre 14,5 miliardi di dollari di afflussi netti, con un patrimonio gestito totale di circa 128 miliardi di dollari.

Crescita record

L’ETF IBIT di BlackRock è diventato il fondo negoziato in borsa più rapido a raggiungere 80 miliardi di dollari in asset under management (AUM), posizionandosi come il 21° ETF più grande a livello globale.

L’IBIT ha attratto ingenti investimenti grazie alla sua struttura regolamentata e alla reputazione di BlackRock. La sua capacità di offrire esposizione diretta al Bitcoin senza la complessità di gestire wallet o chiavi crittografiche lo rende attraente per investitori istituzionali e retail.

Nella tabella riportata si evince come IBIT sia un ETF molto aggressivo rispetto al Fidelity e che le sue mosse non passano inosservate. Probabilmente ha avuto un forte ruolo nel recente rialzo del Bitcoin.

ETF su Ethereum

Per la prima volta, gli ETF su Ethereum (ETHUSD su Pepperstone) hanno superato gli ETF su Bitcoin in termini di afflussi giornalieri, registrando 602,02 milioni di dollari il 17 luglio 2025, rispetto ai 522,60 milioni di dollari degli ETF Bitcoin.

ETH ha registrato una performance di +82% in 30 giorni passando da 2150 a 3850 dollari.

Il massimo storico è a circa 4850 nel 2021.

Prospettive future

Gli analisti prevedono che la SEC potrebbe approvare nuovi ETF spot su altre criptovalute come XRP e Litecoin entro il 2025. Inoltre, si ipotizza l’approvazione di un ETF su un indice cripto che includa diverse criptovalute, offrendo maggiore diversificazione.

Grafico con il broker Pepperstone

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

La chiave per capire se Bitcoin riuscirà a superare quota 111K.

Il prezzo di Bitcoin ha chiuso a 108.199 dollari il 5 luglio 2025, con l'asset che ha oscillato in un intervallo intraday ristretto tra 107.386 e 109.117 dollari. Ora, con una capitalizzazione di mercato di 2.151 miliardi di dollari e un volume di scambi di 24 ore di 2.1145 miliardi di dollari, Bitcoin continua a consolidarsi al di sotto dei livelli di resistenza chiave senza un chiaro momentum direzionale.

Il grafico a 4 ore di BTC/USD mostra una cauta prospettiva rialzista dopo un breakout da 105.130 dollari a un recente massimo di 110.557 dollari, seguito da un pullback sotto una forte pressione di vendita. La struttura dei prezzi del grafico riflette minimi crescenti, ma anche massimi decrescenti di breve termine, un segno di un nuovo consolidamento. I supporti chiave di 107.800 e 106.300 dollari sono molto importanti per lo swing trading. Un pattern candlestick rialzista confermato, come un martello o un pattern engulfing vicino a $ 108.000, potrebbe offrire un profilo rischio-rendimento favorevole che punta a una resistenza vicino a $ 110.000. I trader dovrebbero diffidare di divergenze ribassiste sull'indice di forza relativa (RSI) o di un mancato recupero prolungato dei massimi precedenti.

Da una prospettiva giornaliera, Bitcoin si trova in un range che ha raggiunto un massimo di $ 110.587 e un minimo di $ 98.240, con un recente rimbalzo verso la zona dei $ 108.000. Questo movimento simmetrico forma un potenziale doppio massimo, con un'impennata di volume nel trend ribassista che mostra un pattern di distribuzione. Il range tra $ 98.000 e $ 110.000 definisce l'attuale configurazione macro, con una compressione in atto. Gli investitori dovrebbero attendere la conferma quando cercano un ingresso a lungo termine: una forte rottura al rialzo sopra i 111.000 dollari confermerebbe una continuazione rialzista, mentre una rottura sotto i 98.000 dollari segnalerebbe un'inversione ribassista.

Se Bitcoin supera i 109.000 dollari con forza e conferma un continuo breakout rialzista sopra i 111.000 dollari con volumi elevati, il trend più ampio favorirà una ripresa di nuovi massimi. L'allineamento dei segnali di acquisto su tutte le principali medie mobili e un MACD di supporto rafforzano lo slancio rialzista, con un ulteriore potenziale di rialzo che probabilmente si materializzerà nel breve-medio termine.

Se Bitcoin non riuscisse a mantenersi sopra i 108.000 dollari e scendesse al di sotto del livello di supporto critico dei 107.300 dollari, ciò confermerebbe un'inversione ribassista all'interno del range stabilito. Le condizioni di ipercomprato dell'oscillatore e la forte pressione di vendita derivante dai recenti massimi suggeriscono che il mercato potrebbe prepararsi a una correzione più profonda, con obiettivi di ribasso che si aprono nella fascia dei 100.000 dollari e oltre.