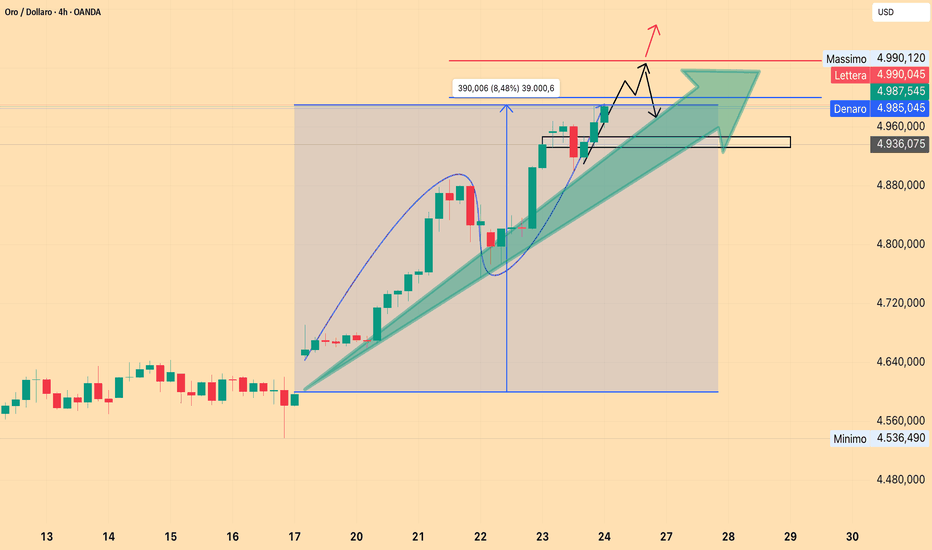

XAUUSD – Elliott 1–5 completato + magnete per gap/fibonacciXAUUSD – Elliott 1–5 completato + magnete per gap/fibonacci

L'oro sembra aver completato un rialzo impulsivo di Elliott 1–5, con il prezzo ora in stallo vicino al massimo dopo l'onda (5). Dopo un forte impulso, una fase correttiva (ABC) diventa più probabile.

Confluenza per un pullback:

Esaurimento dell'onda (5) dopo una sequenza 1–5 pulita

RSI al massimo

Gap/squilibrio al di sotto, che funge da magnete per la mean reversion

Zone di ritracciamento di Fibonacci allineate con la domanda precedente (area chiave da tenere d'occhio per una reazione)

Finché il prezzo non riesce a recuperare/mantenere il massimo recente, le probabilità favoriscono un pullback nell'area di Fibonacci/gap prima del prossimo movimento importante.

Ottimo rapporto rischio/rendimento

Analisi trend

L'oro supera i 5.000 dollari! Come interpretare questo momento sL'oro supera i 5.000 dollari! Come interpretare questo momento storico?

Cari investitori in oro, il momento emozionante è arrivato! Questa mattina, i prezzi spot dell'oro hanno superato per la prima volta nella storia la soglia dei 5.000 dollari l'oncia! 🚀 Sono passati poco più di 100 giorni da quando ha raggiunto i 4.000 dollari lo scorso ottobre: un aumento così rapido è sorprendente, anche per un trader come me che ha vissuto diversi mercati rialzisti: la potenza esplosiva dell'oro è davvero sbalorditiva!

🔍 Analisi dei fattori di mercato

La recente impennata dei prezzi dell'oro è supportata da diversi fattori chiave:

Continui acquisti di oro da parte delle banche centrali globali: nel contesto della tendenza alla de-dollarizzazione, i paesi stanno silenziosamente aumentando le loro riserve auree.

Tensioni geopolitiche: la domanda di beni rifugio è il carburante più diretto per l'aumento dell'oro.

Incertezza economica: nella nebbia della situazione economica globale, l'oro rimane il faro più luminoso.

La scorsa settimana, i prezzi dell'oro hanno chiuso con una forte candela rialzista, a dimostrazione di un forte slancio rialzista. Rapidi rally di decine di dollari sono stati frequenti durante la giornata, trainati non solo dal capitale, ma anche da una diffusione collettiva del sentiment di mercato! 😤

📈 Analisi tecnica approfondita

Grafico giornaliero:

La golden cross del MACD continua, con le barre rosse in costante espansione, a indicare un forte slancio rialzista.

Le bande di Bollinger si stanno allargando verso l'alto e il prezzo sta salendo costantemente lungo la banda superiore.

La tendenza generale è chiara: i rialzisti dominano completamente il mercato!

Grafico a 4 ore: Consolidamento di alto livello, con bande di Bollinger in ampliamento.

Permane un forte slancio rialzista nel breve termine.

Livello di resistenza chiave: $5100 (alta probabilità di superamento 🔥)

Zona di supporto importante: $5000-$5010 (la linea di salvataggio per i rialzisti!)

💡 Consigli per la strategia di trading

L'idea di base è semplice: seguire il trend e acquistare sui ribassi!

Con i prezzi dell'oro che hanno raggiunto nuovi massimi, non c'è una resistenza significativa al di sopra. Ogni pullback è un'opportunità. Il mio consiglio personale:

Valuta l'acquisto di oro intorno a $5010, con uno stop-loss a $4990 e un target intorno a $5100.

Ricorda, in un mercato in chiaro trend, non cercare di indovinare il massimo: lascia correre i tuoi profitti! 💰

🤝 Tempo di discussione: l'oro ha superato i $5000. Pensi che questo sia solo l'inizio o un picco a breve termine?

Sentiti libero di condividere le tue opinioni nei commenti! Metti "Mi piace" e seguici per rimanere aggiornato, cogliamo insieme questa storica opportunità di mercato! 👇

FTSEMIB - Nuovo TCY (come sapevamo) .... vediamo se anche nuovo MTY. I riferimenti sono chiari, stiamo completando il primo TYL dal minimo di 2 giorni fa, il primo TYL di nuovo MTY si chiude spesso su un preciso riferimento, che sta per presentarsi (o si è già presentato). La rottura up del max di ieri potrebbe portarci su nuovi max in pochi giorni, per adesso del TCY Max nato come nel grafico, io vedo completato il primo TYL Max.

Come sempre solo un opinione, ce ne sono molte altre. Aspettiamo conferma di TYL chiuso, le condizioni necessarie ci sono già, aspettiamo la conferma del nuovo. Se questo TYL dentro il precedente TCY deve andare subito (entro poche ore) sotto il minimo di partenza. Io comincio a guardare al prossimo MTY Max.

XAUUSD – Brian | Analisi Tecnica H3L'oro ha ufficialmente superato il livello di 5.000 per la prima volta, confermando un importante cambiamento strutturale su timeframe più alti. Il breakout rinforza il più ampio racconto rialzista, con il prezzo che ora scambia saldamente in modalità espansione piuttosto che in consolidamento.

Il movimento sopra 5.000 riflette una domanda sostenuta di beni rifugio in un contesto di elevata incertezza globale. Anche se la volatilità a breve termine rimane possibile, l'ambiente più ampio continua a favorire l'oro come asset difensivo, supportando scenari di continuazione al rialzo.

Struttura di Mercato e Contesto del Trend (H3)

Sul timeframe H3, XAUUSD rimane ben contenuto all'interno di un canale di prezzo ascendente, con struttura definita da massimi e minimi crescenti. La recente gamba impulsiva conferma la continuazione all'interno del trend dominante piuttosto che un movimento terminale.

Osservazioni strutturali chiave dal grafico:

Il prezzo si mantiene sopra la linea di tendenza ascendente, che ha agito come supporto dinamico durante l'avanzata.

Un chiaro impulso sopra 5.000 seguito da ritracciamenti superficiali suggerisce una forte accettazione da parte degli acquirenti a prezzi più elevati.

La struttura Elliott più ampia rimane costruttiva, con il prezzo che progredisce attraverso estensioni di onde superiori piuttosto che mostrare segni di distribuzione.

Zone Tecniche Chiave da Monitorare

Diverse aree tecniche importanti si distinguono:

5.000 – zona di retest della linea di tendenza: Un'area potenziale per il prezzo per stabilizzarsi se si sviluppa un ritracciamento tecnico.

Zona di forte liquidità attorno a 4.787: Un'area di supporto più profonda dove la liquidità della parte acquisto è concentrata, allineata con la struttura precedente.

Zona FVG sotto il prezzo attuale: Rappresenta affari non conclusi nel caso aumenti la volatilità.

Zona di resistenza / estensione superiore vicino a 5.315 (Fibonacci 1.618): Un'area chiave di reazione al rialzo dove il prezzo potrebbe fermarsi o consolidarsi prima di un'ulteriore espansione.

Finché il prezzo rimane sopra la linea di tendenza e i principali supporti di liquidità, la struttura rialzista rimane intatta.

Liquidità e Prospettive Future

Il breakout sopra 5.000 apre un nuovo regime di liquidità. Con una resistenza storica limitata sopra, il prezzo è ora guidato più dall'espansione della liquidità e dal momentum che dalle tradizionali zone di offerta.

I ritracciamenti a breve termine dovrebbero essere considerati nel contesto della continuazione del trend piuttosto che del ribaltamento, a meno che non ci sia un chiaro cedimento nella struttura. L'accettazione sopra 5.000 rafforzerebbe ulteriormente l'argomento per una continuazione al rialzo verso estensioni Fibonacci più elevate.

Bias di Trading

Bias primario: Continuazione rialzista mentre la struttura regge

Zone di interesse chiave:

Linea di tendenza / zona di retest di 5.000

Supporto di liquidità a 4.787

Resistenza di estensione a 5.315

Timeframe preferito per la conferma: H1–H4

Forti trend raramente si muovono in linea retta. Pazienza e allineamento con la struttura rimangono critici in questa fase del mercato.

Consulta il grafico allegato per una vista dettagliata della struttura del trend, delle zone di liquidità e delle estensioni Fibonacci.

Segui il canale TradingView per avere accesso anticipato agli aggiornamenti strutturali e unirti alla discussione.

Allerta trading: l'impennata dell'oro potrebbe continuare.

Questo rally record dell'oro è trainato da molteplici fattori: gli acquisti di oro da parte delle banche centrali e gli afflussi di investitori negli ETF sull'oro per proteggersi dai rischi politici globali e dalle incertezze macroeconomiche.

Inoltre, le aspettative del mercato di un taglio dei tassi di interesse negli Stati Uniti nel 2026 hanno ulteriormente spinto i prezzi dell'oro.

Nel frattempo, i dati sull'inflazione PCE (l'indicatore di inflazione preferito dalla Fed) hanno mostrato che i dati di novembre erano ampiamente in linea con le aspettative, rafforzando ulteriormente le aspettative del mercato che la Federal Reserve statunitense manterrà i tassi di interesse la prossima settimana. Il mercato si aspetta ampiamente che la Fed mantenga i tassi invariati nella riunione del 27-28 gennaio, ma sta ancora scontando la possibilità di altri due tagli dei tassi nella seconda metà del 2026, aumentando così l'attrattiva dell'oro come asset non fruttifero.

L'oro è sempre più visto come uno strumento per proteggersi dall'"imprevedibilità" del Presidente Trump. Ha sottolineato che, sebbene molti trader considerassero l'oro come una copertura contro il rischio di una guerra tariffaria tra Stati Uniti e Unione Europea a causa della spinta di Trump ad acquisire la Groenlandia, anche dopo la revoca della minaccia tariffaria, i guadagni dell'oro non si sono invertiti.

Guardando al futuro, si prevede che il mercato rialzista dell'oro continui, ma permangono rischi al ribasso. Goldman Sachs ha alzato le sue previsioni sul prezzo dell'oro a 5.400 dollari, basandosi sul presupposto che il settore privato non venderà i propri titoli e che le banche centrali continueranno ad acquistare oro. L'oro è già aumentato di quasi il 15% rispetto ai livelli di inizio 2026, estendendo il guadagno del 64% dell'anno scorso. Tuttavia, se i rischi di politica monetaria globale dovessero diminuire drasticamente, portando alla chiusura delle posizioni di copertura, i prezzi dell'oro potrebbero scendere. Le incertezze geopolitiche rimangono cruciali: l'imprevedibilità di Trump ha allarmato l'UE e, sebbene le relazioni transatlantiche si siano temporaneamente allentate, la fiducia a lungo termine è stata compromessa, innescando potenzialmente ulteriore volatilità.

In generale, gli investitori dovrebbero concentrarsi sulla riunione della Federal Reserve, sui dati economici e sui progressi nelle missioni nell'Artico. Il ruolo dell'oro nel trend di de-dollarizzazione è sempre più importante, fungendo da scudo contro l'incertezza. In quest'epoca di tempeste geopolitiche, l'oro non è solo un investimento, ma anche un'ancora di stabilità globale. Il mercato dell'oro nel 2026 continuerà il suo leggendario super mercato rialzista, guidato da una confluenza di molteplici fattori.

La riunione del FOMC della prossima settimana è l'evento chiave che influenza l'andamento dei prezzi dell'oro a breve termine. Se la Federal Reserve adottasse una posizione aggressiva, enfatizzando il mantenimento di tassi di interesse elevati fino al secondo trimestre del 2026, potrebbe temporaneamente invertire le aspettative del mercato sui tagli dei tassi, portando a significative fluttuazioni dei prezzi dell'oro. Al contrario, se la Fed rilasciasse segnali accomodanti, confermando un ciclo di tagli dei tassi imminente, ciò fornirebbe un forte slancio ai prezzi dell'oro, che potrebbero superare i 5.000 dollari.

Le istituzioni tradizionali ritengono generalmente che la volatilità del mercato dell'oro aumenterà significativamente nel 2026, ma la logica strutturale al rialzo rimane solida. I principali fattori trainanti, come la domanda di copertura dall'inflazione, la crescente pressione sul debito globale e l'accelerazione della de-dollarizzazione, rimangono invariati e queste logiche a lungo termine continueranno a sostenere il trend rialzista dei prezzi dell'oro.

Il grafico settimanale si è chiuso con una grande candela rialzista, a indicare un trend ancora forte. Si prevede un momentum rialzista lunedì prossimo, con un focus sugli acquisti durante i ribassi. Tuttavia, si consiglia cautela riguardo alla resistenza vicino al livello di $ 5.000; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. La resistenza chiave si trova intorno a $ 5.050; se questo livello non può essere superato, si può considerare una piccola posizione corta. Se il prezzo si mantiene al di sopra di questo livello, potrebbe potenzialmente salire di oltre $ 50, puntando all'area di $ 5.100-$ 5.200 e persino ai $ 5.300. Il primo livello di supporto da tenere d'occhio è 4.900, con un solido supporto a 4.808; entrambi sono buoni riferimenti per le posizioni lunghe.

Venerdì, il grafico giornaliero ha mostrato un trend rialzista generale con oscillazioni. Il prezzo ha sfondato e aggiornato il suo massimo a 4990 durante la sessione statunitense, chiudendo infine con una lunga candela rialzista lower shadow. Il supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il supporto orario si trova al minimo notturno di 4958, che può essere utilizzato come linea di demarcazione tra sentiment rialzista e ribassista per la giornata; un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di una rottura sopra 5000 e un test dell'area 5020-5050. Solo una rottura decisa sotto 4900 potrebbe innescare una profonda correzione; in caso contrario, il forte trend rialzista continuerà.

Strategia di trading:

Lunedì, si consideri l'acquisto vicino a 4958. Se il trend è forte, si consideri l'acquisto nell'area 4970-4980, con l'obiettivo di una rottura sopra il livello 5000. Si consideri una piccola posizione short vicino a 5050.

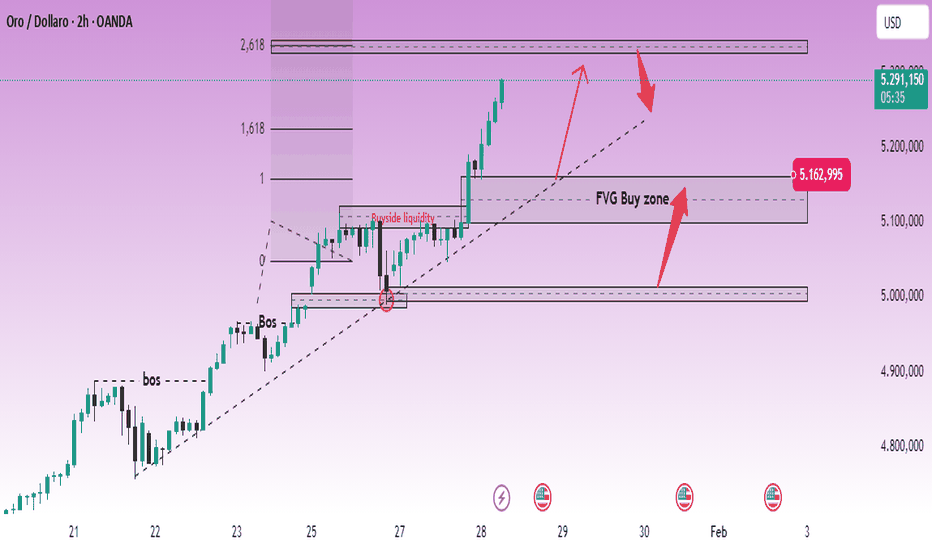

XAU (2H) – Mantiene nuovi massimi!L'oro continua il suo chiaro trend rialzista, con tutte le correzioni assorbite nella nuova zona chiave di domanda/FVG.

Il prezzo si sta attualmente consolidando al di sopra della zona di supporto, indicando che i flussi di capitale continuano a favorire gli acquisti in linea con il trend principale.

L'RSI rimane alto, a dimostrazione del fatto che il momentum rialzista continua a prevalere, nonostante il mercato si sia espanso significativamente.

Se il prezzo mantiene l'attuale zona di domanda, lo scenario preferito rimane una continuazione del trend rialzista, dirigendosi verso livelli più alti, secondo la struttura.

Qualsiasi correzione a breve termine è ancora considerata un pullback tecnico, purché la struttura del trend rialzista non sia stata interrotta.

XAUUSDL'oro ha registrato un rally rapido e impulsivo nelle ultime settimane, raggiungendo il livello psicologico di 5.000 $. Sebbene questo movimento evidenzi un forte slancio rialzista, acquistare a questi livelli comporta un rischio elevato.

Da un punto di vista tecnico, il trend generale rimane rialzista, con il prezzo che continua a muoversi all'interno di un canale ascendente ben definito. Tuttavia, man mano che il prezzo si avvicina al limite superiore del canale, una mossa correttiva (pullback) diventa sempre più probabile.

Scenario probabile:

Dopo questo brusco rally, si prevede una correzione del prezzo verso la zona di supporto chiave. Quest'area potrebbe offrire un'opportunità di acquisto a basso rischio più favorevole, in linea con il trend dominante. Una reazione rialzista da questo supporto potrebbe aprire la strada a nuovi massimi storici.

Nel breve termine, la riunione del FOMC di questa settimana potrebbe avere un impatto significativo sull'andamento del prezzo dell'oro e aumentare la volatilità.

Il trend rialzista rimane intatto, ma non è consigliabile inseguire il prezzo ai livelli attuali. Attendere un pullback e la conferma intorno ai livelli di supporto sarebbe la strategia più intelligente.

XAU (1H) – Viene mantenuta la velocità aumentataIl prezzo si sta muovendo in un chiaro canale ascendente, la struttura più alta - più alta è ancora valida.

Le correzioni precedenti sono state ben assorbite a domanda/FVG, mostrando un flusso di cassa di acquisto attivo.

Attualmente, l'oro continua a rompere e mantenere la zona di accumulazione, confermando che il trend rialzista non è stato interrotto.

Dai priorità allo scenario di acquisto in base al trend, aspettandoti che il prezzo espanda il suo range e si sposti fino all'area di $ 5.390, come mostrato nel grafico.

👉 Solo quando il prezzo di chiusura della candela rompe il canale ascendente lo scenario rialzista verrà invalidato.

Analisi SP500 fut al 28.01.2026Ulteriore rialzo per il derivato americano, in oggetto, nella seduta di ieri. Anche dopo l'apertura le quotazioni generano un ulteriore massimo assoluto a 7043. Da area 7040-7050 ci aspetteremmo un ritracciamento, un ulteriore abc che potrebbe riportare i prezzi verso 6960 come prima onda correttiva (A).

Anche a livello intraday l'impostazione tecnica mostra buone probabilità di correzione, dai livelli sopra indicati, in quanto i prezzi hanno fatto un pullback sul lato inferiore del cuneo e gli indicatori mostrano un buon ipercomprato.

Buon Trading

L'oro supera i 5.300 dollari, la domanda di beni rifugio infiammL'oro supera i 5.300 dollari, la domanda di beni rifugio infiamma il mercato! 🚀

In un contesto di continua incertezza economica e rischi geopolitici, l'oro è tornato a essere un bene rifugio per i fondi globali. Martedì, l'oro spot ha aperto in rialzo e ha continuato a crescere, superando i 5.080 dollari prima di attraversare un breve periodo di consolidamento. Ha poi registrato una forte impennata durante la sessione statunitense, raggiungendo un nuovo massimo storico sopra i 5.190 dollari, chiudendo in rialzo del 3,41% a 5.179,40 dollari l'oncia.

Il giorno precedente si è registrato un aumento del 3,4% dei prezzi dell'oro, segnando il maggiore guadagno giornaliero da aprile, evidenziando un drastico cambiamento nel sentiment del mercato. Da inizio anno, l'oro è aumentato di oltre il 19% e, guardando al 2025, si prevede che il suo guadagno annuo raggiungerà un sorprendente 64%. In un contesto di crescente volatilità dei mercati finanziari e di una situazione internazionale instabile, gli investitori stanno accelerando il loro afflusso verso asset rifugio come l'oro, alimentando una domanda costantemente forte. Di particolare rilievo è l'incertezza che circonda la politica estera degli Stati Uniti, che ha ulteriormente alimentato l'avversione al rischio del mercato.

Analisi tecnica: Momentum inarrestabile, obiettivo 5300! 📈 Da un punto di vista tecnico, i livelli di resistenza dell'oro sono diventati praticamente inesistenti, con livelli psicologici chiave infranti uno dopo l'altro, a dimostrazione di un momentum rialzista estremamente forte. Attualmente, il prossimo obiettivo chiave è il livello di 5300 dollari. Sul grafico a quattro ore, è emersa una grande candela rialzista, che ha completamente infranto la precedente resistenza tecnica e ha mostrato un trend rialzista "da capogiro". Le forze del trend hanno dominato completamente il mercato e continuare a essere rialzisti sull'oro è senza dubbio la scelta giusta per seguire il trend.

Sebbene l'oro abbia continuato il suo slancio rialzista durante la sessione diurna, coloro che inseguono il rally sono esitanti a causa dei prezzi elevati, mentre coloro che ribassi sono avversi al rischio, creando un dilemma nel sentiment del mercato. Dopo essersi stabilizzato sopra i 5.200 dollari nelle prime ore del mattino, il trend rialzista dell'oro è ripreso e attualmente si trova in una fase di accelerazione. Prima che il fervente sentiment rialzista si plachi, ogni piccolo calo potrebbe rappresentare un'opportunità di ingresso. Durante la sessione europea, prestate molta attenzione all'area di supporto tra i 5.230 e i 5.240 dollari; acquistare sui ribassi rimane la strategia principale.

Focus: Decisione della Fed e discorso di Powell! 🎤 Stasera, il mercato assisterà alla decisione della Federal Reserve sui tassi di interesse. Sebbene il mantenimento del tasso attuale sia altamente probabile, il discorso di Powell sarà cruciale nell'influenzare la volatilità del mercato. Qualsiasi osservazione sottile sulle prospettive di politica monetaria potrebbe innescare una nuova ondata di fluttuazioni dei prezzi dell'oro. Gli investitori devono rimanere vigili e adattabili a qualsiasi potenziale cambiamento nel sentiment del mercato.

Consiglio di trading: segui il trend, non contrastarlo! 💡 Strategia per posizioni lunghe: valuta l'idea di aprire posizioni lunghe quando l'oro torna a circa 5230-5240, con uno stop-loss a 5210 e un target a 5320. Se sfonda, mantieni la posizione.

Il mercato è in ascesa, il trend è consolidato, solo seguendolo puoi cavalcare l'onda! ✨

Metti "Mi piace" e seguici per rimanere aggiornato sulle ultime analisi di mercato!

Lascia un commento e condividi le tue opinioni, cogliamo insieme il polso del mercato! 👍📬

In attesa di un calo dei prezzi dell'oro per acquistare.In attesa di un calo dei prezzi dell'oro per acquistare.

Oggi è stata una giornata davvero folle, con l'oro che ha superato con successo la soglia dei 5.300 dollari.

Nell'ultima settimana, i prezzi dell'oro hanno raggiunto nuovi massimi storici quasi ogni giorno.

Chiaramente, il sentiment del mercato si è riscaldato e i 5.400 dollari sono dietro l'angolo.

Punti chiave per gli scambi di oggi:

1: Il mercato rimane rialzista e un periodo di consolidamento (5.300-5.250 dollari) è altamente probabile.

2: I grafici mostrano che l'intervallo 5.210-5.230 dollari è un punto di ingresso ideale per l'acquisto.

3: I guadagni di oggi hanno superato i 200 dollari, quindi un calo di 60-80 dollari rientra nell'intervallo normale. Se il calo raggiunge i 100 dollari, l'intervallo 5.210-5.230 dollari rappresenterà un'eccellente opportunità di acquisto.

4: I movimenti del prezzo dell'oro sono attualmente imprevedibili, con la possibilità di aumenti o diminuzioni significativi. Sebbene i rischi di andare long sull'oro siano estremamente elevati e il mercato abbia probabilmente raggiunto il picco, ciò è dovuto principalmente alla lotta di potere tra le banche centrali. Seguite la corrente.

5: Attualmente, i mercati azionari in Asia, Europa e Stati Uniti stanno mostrando un trend rialzista sincronizzato. Il Primo Ministro thailandese ha esplicitamente vietato al pubblico di vendere allo scoperto l'oro. Sebbene la Thailandia non possa controllare l'andamento del prezzo dell'oro, questa rappresenta una posizione nazionale, una posizione politica.

6: Le decisioni delle altre banche centrali sono davvero più complesse di quelle del presidente thailandese? Anche se la Thailandia è solo un piccolo paese.

7: Attualmente, a parte Trump, nessun governo al mondo osa permettere che i prezzi dell'oro crollino; questo è un dato di fatto.

8: Mettete in dubbio l'affidabilità di Trump, ma tutti i presidenti sono persone comuni? Se foste a capo di un paese con un debito superiore a 35.000 miliardi di dollari, seguireste la giusta procedura per risolvere il problema del debito? L'unico modo per risolvere il problema del debito è ricominciare da capo. Barare, infrangere le regole, creare problemi: questo è il modo di sopravvivere di Trump. Se ha bisogno di soldi, li otterrà con qualsiasi mezzo necessario.

9: In Cina, solo una persona su mille può diventare dipendente pubblico. Cosa significa? Significa che coloro che entrano in politica sono l'élite dell'élite, dotati di una straordinaria saggezza collettiva e intelligenza emotiva. Pertanto, quando un Paese annuncia politiche e istituzioni, non mettete in discussione la loro logica. Anche se queste politiche e istituzioni sembrano irrazionali, sono soluzioni ideate da persone intelligenti. Non c'è bisogno di mettere in discussione le decisioni prese da un gruppo di individui di talento. Pertanto, non dobbiamo indovinare cosa stia pianificando il think tank del presidente; dobbiamo solo seguire le loro indicazioni e lasciare che le cose seguano il loro corso.

10: Pensi di essere più intelligente di 1.000 persone? Se sì, ti mancherebbero i soldi? Certo che no.

11: Mettiamo in discussione Trump, che lo ammiriamo o lo critichiamo, non possiamo essere come lui. Può ignorare le regole e sfidare il mondo; noi possiamo solo seguirlo. Questo è solo un impulso emotivo; dobbiamo solo seguire la corrente, agire di conseguenza e monitorare attentamente i cambiamenti del vento.

Riepilogo:

Il denaro è il prodotto più intelligente. Dove scorre il denaro? È lì che dovremmo seguire: questo è il cuore del trading.

Continuerò a condividere segnali in tempo reale sul mio canale pubblico. Spero che non vi perdiate le ultime tendenze di mercato, le analisi in tempo reale e le strategie di trading. Seguitemi e risponderò pazientemente a qualsiasi domanda possiate avere.

L'oro è pronto per un calo significativo!

L'oro ha registrato il suo più grande guadagno mensile della storia questo mese, raggiungendo ripetutamente nuovi massimi storici!

Gli investitori continuano ad affluire sui metalli preziosi a causa della continua incertezza economica e geopolitica.

Le prospettive a lungo termine dell'oro sono decisamente rialziste. Tuttavia, una correzione sostanziale è inevitabile nel breve termine. L'oro è stato incredibilmente volatile ultimamente, ma è fondamentale mantenere la calma e la lucidità nel trading di mercato. Non lasciare che l'attuale impennata offuschi il tuo giudizio.

Prevedo che questa correzione cancellerà molti conti. Pertanto, è essenziale prendere profitto tempestivamente. Non puntare tutto su un unico obiettivo.

Oggi si terrà anche la decisione sui tassi di interesse; evita di inseguire ciecamente il mercato al rialzo.

Attenzione a un calo del prezzo dell'oro.

I. Visione di base

Il trend rialzista dell'oro rimane forte, con i prezzi che raggiungono ripetutamente nuovi massimi storici. Il mercato è supportato da molteplici fattori favorevoli (domanda di beni rifugio, aspettative sulle politiche di Trump, prospettive di allentamento della Federal Reserve), ma è necessaria cautela contro i rischi di calo tecnico dovuti al sentiment surriscaldato a livelli elevati. L'approccio raccomandato è quello di concentrarsi sugli acquisti durante i ribassi, evitare di inseguire i rally e implementare rigorosamente la gestione del rischio.

II. Analisi tecnica

Tendenza giornaliera: Martedì, l'oro ha chiuso con un'ombra superiore leggermente lunga e una solida candela rialzista, rompendo decisamente i massimi storici, a indicare che il momentum rialzista rimane dominante.

Livelli chiave:

Resistenza superiore: $ 5.300-$ 5.320 (prossimo obiettivo chiave/barriera psicologica).

Supporto inferiore:

Supporto primario: $ 5.240-$ 5.230 (linea di demarcazione rialzista-ribassista di breve termine).

Supporto Core: $ 5.150 (livello pivot) e $ 5.130 (forte supporto).

Prospettive a breve termine: il trend rimane rialzista, ma è possibile un pullback tecnico dopo rally consecutivi. Se un pullback si mantiene al di sopra della zona di supporto $ 5.130-$ 5.150, è probabile che il trend rialzista continui.

III. Fattori fondamentali

Fattori rialzisti:

Domanda persistente di beni rifugio: le incertezze geopolitiche ed economiche stanno spingendo i capitali verso l'oro.

Aspettative sulle politiche di Trump: le dichiarazioni politiche correlate stanno causando volatilità del mercato e rafforzando l'attrattiva dell'oro come bene rifugio.

Prospettive sulla politica monetaria della Federal Reserve: le aspettative del mercato di politiche monetarie accomodanti sono favorevoli per gli asset non rendibili come l'oro.

Avvertenze sui rischi:

Un potenziale rimbalzo del dollaro statunitense potrebbe esercitare una pressione a breve termine.

Il sentiment del mercato è a livelli elevati e un eccessivo ottimismo potrebbe amplificare i rischi di pullback.

IV. Strategia di trading

Strategia rialzista (approccio primario):

Zone di ingresso: cercare di acquistare sui pullback vicino a $ 5.240-$ 5.230 in caso di stabilizzazione; se si verifica un ritracciamento più profondo a $ 5.150-$ 5.130 con un forte supporto, considerare l'aumento delle posizioni lunghe.

Posizionamento dello stop loss: impostare gli stop a $ 20-$ 30 al di sotto del livello di ingresso (ad esempio, per una posizione lunga a $ 5.250, impostare lo stop loss a $ 5.220).

Obiettivi: obiettivo iniziale a $ 5.300, con ulteriore rialzo verso $ 5.320 e oltre in caso di breakout.

Avvertenze sui rischi:

Evitare di inseguire posizioni lunghe vicino ai massimi storici e ridurre la frequenza delle operazioni lunghe.

Prestare attenzione ai rischi di rapidi ribassi mercoledì e giovedì a causa della decisione della Federal Reserve sui tassi di interesse e dei cambiamenti nel sentiment del mercato.

Strategia ribassista (approccio secondario cauto):

Considerare la possibilità di andare short solo se i prezzi salgono verso l'area 5.300-5.320 dollari e mostrano chiari segnali di rigetto (ad esempio, lunghe ombre superiori, pattern engulfing ribassisti). Eseguire con posizioni leggere e uscite rapide.

V. Eventi chiave e controllo del rischio

Decisione sui tassi di interesse della Federal Reserve (sessione USA): si prevede che i tassi rimarranno invariati. Concentrarsi sulle osservazioni del Presidente Powell in merito alle prospettive di politica monetaria, poiché qualsiasi lieve cambiamento potrebbe innescare una significativa volatilità del mercato.

VI. Riepilogo

La struttura rialzista a medio-lungo termine per l'oro rimane intatta, ma gli indicatori tecnici a breve termine sono in territorio di ipercomprato, aumentando i rischi di inseguire i rally. Si consiglia di attendere pazientemente i pullback verso le zone di supporto chiave ($ 5.240-$ 5.230 o $ 5.150-$ 5.130) prima di aprire posizioni lunghe, con stop loss rigorosi. Gli obiettivi sono fissati tra $ 5.300 e $ 5.320. Se i prezzi superano direttamente i $ 5.300, si consiglia di entrare con cautela in caso di pullback confermato. Mantenere la flessibilità nel trading e proteggersi dalla volatilità inversa innescata da eventi importanti.

L'oro continua la sua folle impennata

Analisi pubblica delle contrattazioni di ieri

Ieri è stato dato pubblicamente un segnale di acquisto a 5080-5082, con un profitto di 100 pips. È stato poi dato un segnale di vendita a 5088-5090, con un profitto di 60 pips. Un rimbalzo a circa 5090 è stato seguito da un'altra vendita, con un profitto di 90 pips.

Da un punto di vista tecnico, la resistenza soprastante sembra essere trascurabile, con sfondamenti consecutivi a livelli interi chiave, e il prossimo obiettivo è puntato direttamente a quota 5.300 dollari. Sebbene sia altamente probabile che la Fed mantenga invariati i tassi di interesse durante la sessione di contrattazioni statunitense di oggi, il discorso di Powell diventerà l'attenzione del mercato. Qualsiasi accenno sottile alla politica monetaria potrebbe innescare una nuova ondata di volatilità. Sul grafico a quattro ore, l'emergere di una grande candela rialzista ha decisamente infranto la resistenza tecnica, con il momentum rialzista descritto come "che squarcia il cielo". In questo contesto, continuare a essere rialzisti sull'oro è indiscutibile, poiché la forza del trend sta dominando tutto.

L'oro ha continuato il suo rialzo durante le sessioni di trading asiatiche ed europee di oggi, rendendo difficile mantenere posizioni lunghe troppo a lungo e inducendo paura nei venditori allo scoperto. Dopo essersi stabilizzato sopra i 5.200 dollari all'inizio della sessione asiatica, l'oro ha intrapreso un trend rialzista sostenuto, registrando attualmente un'altra significativa impennata. Nell'attuale mercato, anche un piccolo pullback rappresenta un'opportunità di rientro, poiché l'esitazione porterà solo a opportunità mancate. Durante le sessioni di trading europee e americane, è opportuno prestare attenzione a un pullback intorno ai 5.230 dollari per avviare posizioni lunghe. Finché il sentiment rialzista rimane forte, seguire il trend con posizioni lunghe è la strada da percorrere!

Strategia di posizione lunga: acquistare oro a circa $ 5.230-$ 5.240, con uno stop loss a $ 5.210, puntando a $ 5.300. Se il prezzo supera questo livello, continuare a mantenere la posizione.

S&P raggiunge un nuovo record con gli utili di Mag 7 in arrivoI principali indici hanno seguito traiettorie diverse nella sessione di martedì, sebbene uno di essi abbia chiuso su un nuovo massimo storico, mentre gli investitori attendono tre report del Mag 7 e una decisione della Fed.

L’S&P 500 ha fatto la storia salendo dello 0,41% a 6.978,60, superando di poco più di un punto il precedente record del 12 gennaio.

Il NASDAQ ha messo a segno una performance ancora migliore, con un rialzo dello 0,91% (circa 215 punti) a 23.817,10, sostenuto dalla forza del comparto tecnologico in vista degli utili di tre dei principali nomi del settore attesi per domani. Entrambi gli indici hanno ora allungato la loro serie positiva a cinque sedute consecutive.

Diversa la situazione per il Dow Jones, sceso dello 0,83% (poco più di 400 punti) a 49.003,41 dopo che la Casa Bianca ha proposto tariffe Medicare Advantage sostanzialmente invariate per il 2027.

Gli analisti si aspettavano un aumento compreso tra il 4% e il 6%. Le compagnie assicurative hanno subito forti vendite e il colpo più duro all’indice è arrivato dal crollo di quasi il 20% di UnitedHealth (UNH).

Dopo la chiusura dei mercati, Texas Instruments (TXN) ha mancato le stime sia sui ricavi sia sugli utili, ma il titolo è salito di oltre l’8% nelle contrattazioni after-hours al momento della stesura di questo commento. Il rialzo è stato sostenuto da una guidance per il primo trimestre migliore del previsto a metà ciclo, ponendo TXN all’opposto di Intel (INTC).

La scorsa settimana, infatti, il produttore di chip aveva superato le attese ma fornito prospettive deboli, provocando un calo di oltre il 20% nelle due sedute successive. Oggi INTC è riuscita a recuperare, chiudendo in rialzo del 3,4%.

Questo rappresenta un chiaro segnale di ciò che il mercato si aspetta dai tre grandi nomi del Mag 7 che presenteranno i risultati domani dopo la chiusura. Gli investitori si attendono che Microsoft (MSFT, +2,2%), Meta (META, +0,09%) e Tesla (TSLA, -1%) offrano indicazioni solide, soprattutto in un contesto in cui Wall Street è sempre più concentrata sulla portata e sulla redditività della spesa in intelligenza artificiale.

I modelli linguistici di grandi dimensioni e i chatbot come ChatGPT di OpenAI e Gemini di Alphabet hanno già fornito agli investitori una prova concreta della fattibilità della rivoluzione dell’intelligenza artificiale. Tuttavia, i chatbot rappresentano solo la punta dell’iceberg. Jensen Huang ha definito l’intelligenza artificiale fisica e la robotica un’opportunità irripetibile.

Nel frattempo, il CEO di Tesla, Elon Musk, ha più volte dichiarato che il prossimo robot umanoide “Optimus” potrebbe diventare il prodotto più importante dell’azienda e potenzialmente il più venduto di sempre.

Sebbene le affermazioni di Musk e Huang possano apparire ambiziose, il mercato ha imparato che sottovalutarle in passato è stato rischioso. In prospettiva, l’intelligenza artificiale inizierà a spostarsi sempre più verso il livello applicativo, man mano che modelli complessi verranno integrati nei software tradizionali, trasformando radicalmente il business dei player legacy.

Il quadro appare estremamente promettente, ma ora gli investitori vogliono vedere almeno una parte di questa narrativa riflessa nei numeri e nelle guidance che arriveranno domani dal Mag 7. Allo stesso tempo, attendono maggiore chiarezza dalle parole del presidente della Fed, Jerome Powell, previste per mercoledì.

Il mercato è consapevole che non ci sarà alcun taglio dei tassi al termine della prima riunione della Fed del 2026, ma vuole capire cosa Powell dirà su inflazione, crescita economica e tempistiche dei futuri interventi. Si parlerà di un taglio, due tagli… o forse di nessun taglio quest’anno? Lo scopriremo presto.

ES GEX Intraday AnalysysREGIME: Mean-Reverting (spot above zero gamma)

BIAS: BULLISH LEAN — The concentration of call wall resistance above spot tends to dampen upward movement, but positive sentiment and vol support may encourage bullish activity.

STRUCTURAL CONTEXT

Spot is currently trading in positive gamma territory, suggesting dealers may dampen price moves by selling into rallies and buying dips. The presence of significant call walls above the current price, particularly between 7035.42 and 7080.42, indicates potential resistance levels where dealers may increase short positions. This configuration tends to create a choppy, range-bound environment.

UNLIKE BEARISH SHIFT SCENARIO

A sustained move BELOW 6949.87, the zero gamma level, would likely shift the regime to trend-following.

EXPECTED RANGE: 6968.10 — 7100.90 (based on GVI Expected Move)

XAUUSD – Brian | Outlook Tecnico M45— Gli acquirenti sono ancora in controllo sopra 5.200

L'oro continua a scambiare saldamente sopra la soglia dei 5.000, con il movimento dei prezzi che conferma una forte accettazione bullish a livelli più elevati. Sul timeframe M45, il mercato rimane in una fase di espansione, supportato da un volume di acquisti aggressivo e aree di valore ben difese.

Le condizioni attuali suggeriscono che gli acquirenti sono ancora in controllo, con i ritracciamenti che vengono assorbiti piuttosto che venduti. Questo comportamento caratterizza tipicamente un ambiente di forte tendenza piuttosto che una fase di distribuzione.

Contesto Macro (Panoramica Breve)

Da una prospettiva fondamentale, il posizionamento istituzionale rimane stabile, senza segni di de-risking difensivo nonostante l'oro scambi a massimi record. Allo stesso tempo, il mercato rimane sensibile agli eventi macro imminenti, che potrebbero introdurre volatilità a breve termine ma finora non hanno alterato il bias bullish più ampio.

Finché l'incertezza persiste e l'appetito per il rischio oscilla, l'oro continua a beneficiare del suo ruolo di copertura strategica.

Struttura di Mercato e Contesto del Volume (M45)

La struttura attuale su M45 rimane costruttiva:

Il prezzo sta mantenendo sopra la trendline ascendente.

Il volume di acquisti rimane elevato, indicando una forte domanda e una ridotta disponibilità a vendere.

I ritracciamenti continuano a svilupparsi in modo correttivo piuttosto che in cali impulsivi.

In forti tendenze, un alto volume combinato con retracements superficiali spesso segnala continuazione piuttosto che esaurimento.

Zone Tecniche Chiave da Monitorare

Sulla base della struttura del grafico e del profilo di volume, diverse zone emergono:

Zona di Reazione al rialzo

5.385: Un'area di resistenza e di estensione principale dove il prezzo potrebbe fermarsi, consolidarsi o reagire prima di decidere la prossima gamba direzionale.

Supporto di Valore Primario

POC + VAH: 5.243 – 5.347

Questa è la zona più critica per la continuazione. L'accettazione e il mantenimento all'interno di questo intervallo rafforzerebbero la struttura bullish.

Supporto Secondario

VAL: 5.163 – 5.168

Un ritracciamento più profondo in questa zona sarebbe ancora considerato correttivo finché il prezzo si stabilizza e riconquista valore.

Supporto Strutturale Più Profondo

POC: 5.086 – 5.091

Questo livello rappresenta un valore più ampio e probabilmente entrerà in gioco solo durante una volatilità elevata.

Aspettative Future e Bias

Bias primario: Continuazione bullish mentre il prezzo rimane sopra le zone di valore

I ritracciamenti sono attualmente considerati opportunità di ri-accumulo piuttosto che inversione di tendenza.

Si prevede volatilità a breve termine, ma la struttura rimane il punto di riferimento chiave piuttosto che singole candele.

Le forti tendenze raramente si muovono in linee rette. La capacità dell'oro di mantenere valore durante le pause continua a sostenere il caso per ulteriori aumenti.

Fai riferimento al grafico allegato per una vista dettagliata delle aree di valore, della struttura della tendenza e dei percorsi previsti.

Segui il canale TradingView per ricevere aggiornamenti sulla struttura in anticipo e unirti alla discussione sui livelli chiave del mercato.

XAUUSD – Prospettiva Tecnica M45XAUUSD – M45 Prospettiva Tecnica: Forte Momentum, Ora Osserva le Reazioni di Liquidità | Lana ✨

L'oro è salito sopra $5,250, estendendo la sua corsa rialzista con forte momentum. L'azione del prezzo rimane costruttiva, ma man mano che il mercato si approfondisce nel territorio premium, le reazioni di liquidità diventano più importanti del mero momentum.

📈 Struttura di Mercato e Azione dei Prezzi

L'oro continua a essere scambiato all'interno di un canale ascendente ben definito, confermando una forte struttura rialzista.

Numerosi punti di BOS (Break of Structure) sul grafico evidenziano il persistente controllo degli acquirenti.

L'ultima gamba rialzista è stata aggressiva, indicando acquisti guidati dal momentum, ma aumentando anche la probabilità di reazioni a breve termine.

Ai livelli attuali, il mercato è esteso sopra il valore, il che spesso precede una consolidazione o un ritracciamento controllato.

🔍 Zone Tecniche Chiave su M45

Zona di Offerta Superiore / Zona di Reazione: 5280 – 5310

Questa area rappresenta una zona premium dove il prezzo potrebbe affrontare prese di profitto o sweep di liquidità prima di scegliere una direzione.

Supporto Immediato (Zona Mediana del Canale / Zona di Retest): 5200 – 5220

Un'area chiave dove il prezzo potrebbe ritirarsi e tentare di mantenere la struttura.

Zona di Liquidità Forte sul Lato Vendita: intorno a 5050

Segnata chiaramente sul grafico, questo è un livello più profondo dove la liquidità è ferma e dove potrebbero emergere reazioni di acquirenti più forti se il ritracciamento si estende.

Finché il prezzo rimane all'interno del canale, il bias rialzista più ampio rimane intatto.

🎯 Scenari di Trading

Scenario 1 – Estensione con Cautela:

Se il prezzo continua a salire nella zona 5280–5310, aspettati una maggiore volatilità e potenziali rifiuti a breve termine. Quest'area è più adatta per la gestione del rischio e l'osservazione, non per inseguire aggressivamente.

Scenario 2 – Ritracciamento Sano (Preferito):

Un ritracciamento verso 5200–5220 consentirebbe al prezzo di riequilibrare la liquidità mantenendo la struttura. Mantenere questa zona supporta la continuazione all'interno del canale.

Scenario 3 – Sweep di Liquidità Più Profondo:

Se la volatilità si espande, potrebbe verificarsi un movimento verso la zona di liquidità sul lato vendita ~5050 prima che si sviluppi una gamba di continuazione più forte.

🌍 Contesto di Mercato (Breve)

Il forte movimento dell'oro sopra $5,250 riflette una domanda continua per asset di rifugio sicuro in mezzo a persistenti incertezze macro e geopolitiche. Forti guadagni giornalieri rinforzano il sentiment rialzista, ma tali movimenti verticali tendono anche ad attirare prese di profitto a breve termine, rendendo struttura e livelli di liquidità critici.

🧠 Opinione di Lana

Il trend è rialzista, ma non ogni movimento rialzista è un acquisto. A livelli estesi, Lana si concentra su come il prezzo reagisce nelle zone di liquidità, non sull'inseguire il momentum.

✨ Rispetta la struttura, sii paziente vicino agli estremi e lascia che il mercato venga ai tuoi livelli.

SANA🧬 Sana Biotechnology: Riscrivere le regole della medicina con cellule ingegnerizzate

NASDAQ:SANA è un'azienda ambiziosa nel settore biotecnologico, che mira a trasformare l'assistenza sanitaria attraverso l'ingegneria cellulare avanzata. Ecco perché sta catturando l'attenzione degli investitori:

Fattori chiave della crescita

Svolta nel diabete: il principale catalizzatore dell'azienda è il suo programma UP421. Nel 2025, NASDAQ:SANA ha presentato dati che dimostrano che i pazienti sottoposti a trapianto di cellule insulari (modificate con la tecnologia Hypoimmune) sono stati in grado di produrre la propria insulina per oltre 6 mesi senza immunosoppressori. Questo rimane il "Santo Graal" per milioni di persone affette da diabete.

Focus strategico: a novembre 2025, il management ha annunciato un cambiamento per dare priorità ai suoi programmi più promettenti: SC451 (diabete) e SG293 (terapia CAR-T in vivo). Eliminando i programmi meno efficaci, l'azienda sta riducendo il consumo di cassa e accelerando il time-to-market.

Prossimi traguardi: Sana è sulla buona strada per presentare una domanda di autorizzazione all'immissione in commercio come nuovo farmaco sperimentale (IND) per SC451 (terapia per il diabete basata sulle cellule staminali) già nel 2026.

⚠️ Fattori di rischio

In quanto startup in fase clinica, Sana attualmente non genera alcun fatturato. Questo è tipico del settore biotecnologico, dove i prezzi delle azioni sono altamente sensibili alle notizie della FDA e ai risultati degli studi clinici.

Prospettive degli analisti

Il sentiment del mercato rimane rialzista. Il prezzo obiettivo medio a 12 mesi previsto dal consenso è di 8,57 dollari.

In conclusione

Sana Biotechnology rappresenta un'opportunità di crescita interessante, seppur speculativa. La combinazione di dati clinici innovativi, una pipeline snella e una solida convinzione degli analisti crea una solida base per un potenziale apprezzamento del prezzo delle azioni.

USDCHF in territorio 2011USDCHF sul mensile ci mostra un grafico molto interessante.

I prezzi sono in procinto di chiudere il mese di gennaio 2026 sotto il close più basso del 2011 e potrebbero essere orientati verso 0.71 ovvero il minimo assoluto del 2011.

Una zona che sicuramente sta attirando l'attenzione di molti trader.

Le posizioni long sulla maggior parte dei CFD sono in swap positivo con USDCHF.

Non c'è un segnale di inversione al rialzo ma lo metto sotto osservazione.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

XAUUSD (H2) – Piano Liam (28 Gen)XAUUSD (H2) – Piano di Liam (28 gennaio)

Nuovo ATH, forte flusso verso i beni rifugio | Segui la tendenza, acquista solo i pullback FVG

Sintesi rapida

L'oro continua a registrare nuovi massimi storici poiché il capitale globale si sposta verso beni rifugio in mezzo a un'incertezza economica e geopolitica persistente legata alle recenti decisioni politiche degli Stati Uniti. Un ulteriore supporto arriva dalle preoccupazioni riguardanti l'indipendenza della Fed e le aspettative di tassi d'interesse più bassi negli Stati Uniti, mantenendo i rendimenti reali limitati.

Nonostante lo scenario rialzista, il prezzo è ora esteso al di sopra dell'equilibrio. Il vantaggio non è inseguire la forza, ma aspettare i pullback nelle zone di squilibrio e liquidità.

➡️ La direzione rimane rialzista, l'esecuzione rimane paziente.

Contesto macro (perché l'oro rimane richiesto, ma volatile)

L'incertezza geopolitica continua a mantenere intatta la domanda strutturale per l'oro.

Le aspettative di riduzione dei tassi e i dubbi sull'autonomia della Fed indeboliscono l'attrattiva a lungo termine del USD.

Il USD sta tentando un rimbalzo tecnico, ma questo non ha spostato l'offerta di oro sottostante.

➡️ Conclusione: la macro supporta prezzi più alti, ma i movimenti a breve termine ruoteranno probabilmente per riequilibrare le inefficienze.

Visione tecnica (H2 – basata sul grafico)

Il prezzo sta seguendo un trend chiaramente rialzista dopo molteplici cambiamenti di struttura rialzista, cavalcando una struttura ascendente ed espandendosi verso il premium.

Livelli chiave dal grafico:

✅ Estensione principale / obiettivo di vendita: 5280 – 5320 (espansione fib 2.618)

✅ FVG / zona di acquisto continuativo: 5155 – 5170

✅ Supporto della struttura: 5000 – 5050

✅ Invalidazione del trend (più profonda): sotto 4950

L'azione del prezzo corrente suggerisce un percorso probabile di spinta → pullback → continuazione, piuttosto che un'espansione lineare.

Scenari di trading (stile Liam: negozia il livello)

1️⃣ Scenari di ACQUISTO (priorità – continuazione della tendenza)

A. ACQUISTA il pullback FVG (setup più pulito)

✅ Zona di acquisto: 5155 – 5170

Condizione: il prezzo tocca il FVG e mostra una reazione rialzista (ripristino / HL / spostamento su M15–H1)

SL (indicazione): sotto 5125 o sotto il minimo di reazione

TP1: massimo recente

TP2: 5280

TP3: 5320+ se la momentum si espande

Logica: Questo FVG si allinea con la precedente liquidità di acquisto e struttura — una zona di continuazione ad alta probabilità.

B. ACQUISTA supporto strutturale più profondo (solo se la volatilità aumenta)

✅ Zona di acquisto: 5000 – 5050

Condizione: sweep della liquidità + forte rifiuto

TP: 5170 → 5280

Logica: Questo è valore all'interno della tendenza. Nessun interesse in posizioni lunghe sopra il premium se questo livello viene rotto.

2️⃣ Scenari di VENDITA (secondario – solo reazione)

VENDE all'estensione (solo scalp / tattico)

✅ Zona di vendita: 5280 – 5320

Condizione: chiaro rifiuto / impossibilità di mantenere i massimi su TF inferiori

TP: 5200 → 5170

Logica: Le zone di estensione sono per prendere profitti e rotazione del valore a breve termine, non per chiamate di inversione della tendenza.

Note chiave

Nuovi ATH invitano al FOMO — non essere quella liquidità.

I migliori trade arrivano dopo i pullback, non durante le candele di impulso.

Riduci la dimensione intorno ai titoli della Fed.

Qual è il tuo piano:

acquistare il pullback FVG 5155–5170, o aspettare un allungamento verso 5280–5320 per approfittare della reazione?

— Liam