Analisi trend

BTCUSD (4H) – Consolidamento sotto un nodo di volume chiave dopoStruttura di mercato: Sul timeframe a 4 ore, BTCUSD ha mostrato un forte impulso rialzista seguito da un ritracciamento e da una fase di consolidamento laterale. La struttura di fondo rimane rialzista (minimi crescenti), ma il momentum si è indebolito.

Azione del prezzo: Dopo aver segnato un massimo intorno ai 93.000 USD, il prezzo ha corretto e attualmente si muove in area 90.500 USD. Le candele sono sovrapposte con ombre evidenti, segnale di indecisione del mercato e di equilibrio tra compratori e venditori.

Profilo di volume (lato destro):

Un nodo di alto volume (HVN) è presente tra 90.000 e 91.000 USD, considerato un’area di fair value.

Più in basso, un altro cluster di volume significativo si trova tra 88.000 e 89.000 USD, che dovrebbe agire come supporto chiave in caso di ulteriore discesa.

Al di sopra del prezzo attuale, il volume è più sottile fino all’area 92.000–93.000 USD, suggerendo che una rottura rialzista potrebbe essere rapida.

RSI (14): L’RSI si trova intorno a 45, sotto il livello neutrale di 50. Questo conferma la mancanza di momentum rialzista, ma non indica condizioni di ipervenduto.

Scenari possibili:

Rialzista: Un’accettazione sopra 91.000 USD potrebbe favorire una salita verso 92.500–93.000 USD.

Ribassista: Una perdita decisa dell’area 90.000 USD potrebbe portare il prezzo verso 88.000 USD.

Breve termine: Lo scenario più probabile resta una fase di range all’interno dell’attuale area di valore.

XAUUSD H3 – Liquidità controllata vicino all'ATHL'oro sta operando in una zona sensibile appena al di sotto dei massimi storici, dove la liquidità, le estensioni di Fibonacci e la struttura del trend si stanno convergendo. L'azione di prezzo suggerisce una rotazione controllata piuttosto che un breakout netto, con chiari livelli di reazione su entrambi i lati.

STRUTTURA TECNICA (H3)

L'oro rimane in una struttura rialzista più ampia, con minimi crescenti sostenuti da una linea di tendenza ascendente.

L'impulso recente ha confermato l'intento rialzista, ma il prezzo ora sta rallentando vicino alla liquidità premium, segnalando una potenziale distribuzione a breve termine.

COMPORTAMENTO DEL MERCATO E LOGICA DELLA LIQUIDITÀ

La struttura attuale favorisce il trading basato sulla reazione, non il perseguimento dei breakout.

La liquidità sopra i massimi storici è interessante, ma il mercato potrebbe aver bisogno di più tentativi o di un pullback più profondo prima di un breakout sostenuto.

Finché i minimi crescenti sono rispettati, i pullback rimangono correttivi.

CONTESTO MACRO – DXY SOPRA 99

L'Indice del Dollaro Statunitense (DXY) è salito sopra 99 per la prima volta dal 10 dicembre, guadagnando lo 0,14% nel giorno.

Un USD più forte può rallentare il momento rialzista dell'oro a breve termine.

Tuttavia, la capacità dell'oro di mantenere la struttura nonostante un dollaro più forte mette in evidenza la domanda sottostante e una forte posizione.

Questa divergenza suggerisce che l'oro non sta solo operando a causa della debolezza del USD, ma anche in base alla liquidità, alla posizione e ai flussi di copertura del rischio.

VISTA RIEPILOGATIVA

L'oro rimane strutturalmente rialzista su H3

L'azione di prezzo a breve termine è guidata dalla liquidità vicino ai massimi storici

4480 è il livello chiave che definisce la continuazione rialzista

Le estensioni al rialzo potrebbero richiedere consolidamento o pullback prima di un break netto

In questo ambiente, la pazienza e l'esecuzione basata sui livelli contano più della direzione.

Ultime notizie nel fine settimana! Analisi di lunedì.

I fondamentali dell'oro continuano a supportare i guadagni a lungo termine. Le crescenti tensioni geopolitiche tra Stati Uniti e Venezuela nel fine settimana, unite agli acquisti delle principali banche centrali, all'accumulo di scorte da parte delle aziende minerarie e all'ulteriore allentamento della politica monetaria da parte della Federal Reserve, guideranno la dinamica rialzista. In breve, il recente calo dell'oro è il preludio a un balzo in avanti più forte.

Da un lato, i significativi guadagni accumulati in precedenza potrebbero indurre alcuni trader a realizzare profitti o a ribilanciare i propri portafogli. Dall'altro, il Chicago Mercantile Exchange Group (CME Group), una delle più grandi piattaforme di trading di materie prime al mondo, ha aumentato i requisiti di margine per i contratti futures su oro, argento e altri metalli.

Ciò significa che i trader dovranno depositare un margine maggiore quando aprono posizioni. Sebbene ciò miri a mitigare il rischio di insolvenza alla chiusura del contratto, limiterà anche in una certa misura gli acquisti speculativi. Inoltre, i rischi geopolitici sono sempre stati un fattore determinante nell'aumento dei prezzi per i tradizionali beni rifugio come l'oro. In periodi di elevata incertezza del mercato, l'oro, con le sue forti proprietà di conservazione del valore, diventa spesso un bene rifugio per i fondi.

Ritengo che i due fattori chiave per la performance dell'oro nel 2025 siano: un contesto geopolitico ed economico altamente teso, un indebolimento del dollaro e un calo marginale dei tassi di interesse.

I prezzi futuri dell'oro dipenderanno maggiormente dall'interazione di questi due temi macroeconomici.

Gli attuali prezzi dell'oro riflettono in una certa misura le aspettative del mercato sul consenso macroeconomico. Tuttavia, in realtà, l'economia raramente opera "secondo il copione del consenso", il che significa che i prezzi dell'oro potrebbero ancora discostarsi significativamente in futuro. Se una leggera flessione dell'economia statunitense dovesse indurre la Federal Reserve a ulteriori tagli dei tassi di interesse e il dollaro continuasse a indebolirsi, l'oro ne trarrebbe beneficio; se il contesto economico e politico migliorasse significativamente, il premio di rischio dell'oro potrebbe essere recuperato, con un potenziale calo dal 5% al 20%. Alcuni avvertono inoltre che il tasso di aumento dei prezzi dell'oro, dopo essere raddoppiato in due anni, è "insostenibile". Commerzbank prevede che i prezzi dell'oro potrebbero salire a circa 4.400 dollari nel 2026; sebbene alcuni analisti indipendenti siano ottimisti riguardo al continuo aumento del prezzo dell'oro, ritengono anche che il dibattito sul mercato riguardo a una "bolla" non sia necessariamente negativo: una bolla non significa necessariamente uno scoppio immediato, ma piuttosto un promemoria per gli investitori che la volatilità aumenterà. In sintesi, la forte impennata dei prezzi dell'oro nel 2025 sta modificando le sue caratteristiche: l'oro non è più solo un bene rifugio, ma sta diventando un importante "asset di allocazione strategica" per i fondi globali, per proteggersi dai rischi geopolitici, dalle incertezze politiche e dalle fluttuazioni del sistema del dollaro.

Il sentiment degli investitori al dettaglio è estremamente ottimista e le banche d'investimento di Wall Street mantengono generalmente una prospettiva rialzista. La logica di fondo risiede nella continua elevata intensità degli acquisti di oro da parte delle banche centrali, nel fatto che le aspettative di un calo dei tassi di interesse reali non si sono completamente invertite e nella persistente incertezza macroeconomica. Sebbene sia improbabile che l'andamento del prezzo dell'oro nel 2026 replichi il movimento "lineare accelerato" del 2025, la probabilità di raggiungere nuovi massimi è ancora ampiamente considerata più elevata a causa di molteplici fattori di supporto. Le aspettative del mercato per un oro che raggiunga i 5.000 dollari si stanno gradualmente evolvendo da una visione di minoranza a un consenso più ampio.

Analisi del prezzo dell'oro per lunedì prossimo:

Questa settimana, il mercato è stato influenzato dall'impennata dei fondi distolti dalle azioni concettuali cinesi e dalle preoccupazioni per la riduzione della liquidità globale. Dopo aver toccato quota 4.402, i prezzi dell'oro sono tornati sotto pressione e sono scesi. Sebbene il grafico settimanale abbia a malapena mantenuto il supporto chiave della media mobile e il grafico giornaliero abbia mostrato resilienza a quota 4.270, la spinta rialzista complessiva è gravemente insufficiente. Il mercato si trova attualmente in un pattern di oscillazione ad ampio raggio con un "massimo" e un "minimo", in attesa di un nuovo segnale di aumento dei volumi che rompa l'equilibrio.

Osservando il grafico a 4 ore, i prezzi dell'oro hanno nuovamente oscillato al ribasso venerdì. Sebbene il calo sia stato limitato, una rottura al di sotto del livello di supporto chiave di 4300 potrebbe aprire ulteriori potenziali di ribasso. Attualmente, le medie mobili a breve termine hanno virato verso il basso, formando resistenza, e anche l'indicatore MACD è al di sotto della linea dello zero, indicando un aumento dello slancio ribassista. Se i prezzi dovessero indebolirsi per primi, il livello di supporto nell'area 4305-4300 dovrebbe essere attentamente osservato. Un rimbalzo tecnico potrebbe verificarsi al primo contatto. I due test di 4300 e i due rimbalzi a 4400 di questa settimana rappresentano un aggiustamento strutturale dopo il brusco calo. Come ho sottolineato venerdì, questa ondata di oro ha formato un pattern di fondo testa e spalle. Una tenuta salda sopra 4400 innescherebbe un'altra impennata rialzista, con obiettivi 4500 e 4550. Con l'attuale trend, non dovremmo cercare di prevedere il massimo. Tuttavia, senza una tenuta salda sopra 4400, verrebbe considerato un consolidamento di basso livello dopo il brusco calo.

Pertanto, è probabile che la stessa previsione si verifichi la prossima settimana. Attualmente, il prezzo di chiusura si aggira intorno a 4330. Il prezzo di apertura della prossima settimana si muoverà nella direzione opposta a quello di questa settimana? Se a ciò si aggiungono le notizie sui beni rifugio del fine settimana, credo che ci sia un'alta probabilità di un rialzo diretto. In sintesi, la strategia di trading a breve termine consigliata per l'oro lunedì prossimo è principalmente long, con short sui rally come approccio secondario. Il livello di resistenza chiave da tenere d'occhio nel breve termine è 4400-4405, e il livello di supporto chiave è 4270-4300. Si prega di mantenere il ritmo.

EUR/USD: Breakdown a 1.1635 Confermato - Target Centrato EUR/USD: BREAKDOWN PRECISO! Supporto 1.1720 Rotto, Target 1.1635 Centrato

La nostra analisi dimostra ancora una volta precisione strategica! Il cross ha rotto il supporto chiave 1.1720 e ha centrato esattamente il target 1.1635, completando una mossa di 85 pips come previsto.

📊 BILANCIO OPERATIVO COMPLETO:

✅ Breakdown 1.1720: CONFERMATO con volume

✅ Target 1.1635: CENTRATO con precisione assoluta

📉 Movimento totale: Da 1.1720 a 1.1635 (-85 pips)

⚖️ R/R ottenuto: 1:4 (entry 1.1710, stop 1.1730, target 1.1635)

🎯 ANALISI DELLA MOSSA COMPLETATA:

TIMELINE DEL BREAKDOWN:

🔻 Rottura iniziale: 1.1720 violato con volume +40%

📉 Accelerazione: Test 1.1675 (supporto intermedio)

🎯 Target finale: 1.1635 raggiunto e rispettato

🔄 Situazione attuale: Consolidamento su nuovi minimi

NUOVI LIVELLI POST-BREAKDOWN:

🛡️ Resistenza 1: 1.1642-1.1644 (ex supporto ora resistenza)

🛡️ Resistenza 2: 1.1660-1.1665 (zona di breakdown)

🎯 Supporto 1: 1.1628-1.1630 (test in corso)

🎯 Supporto 2: 1.1592-1.1590 (livello psicologico)

📈 INDICATORI POST-BREAKDOWN:

📊 Volume: Picco sul breakdown, ora in calo

📉 RSI: 38 (non ancora ipervenduto)

🚨 Momentum: MACD bearish ma in rallentamento

💰 Sentiment: Ribassista ma pronto a correzione

📚 DIDATTICA: TRADING I BREAKDOWN COMPLETI

Un breakdown completo offre lezioni preziose:

CONFIRMATION PHASE: 3 chiusure sotto supporto = validazione

ACCELERATION PHASE: Volume crescente = convinzione mercato

TARGET PHASE: Rallentamento vicino al target = presa profitti

CONSOLIDATION PHASE: Range post-target = preparazione prossima mossa

💡 LA MIA GESTIONE OPERATIVA:

"Short da 1.1710, stop 1.1730, target 1.1635 raggiunto. Profitti presi al target"

🔥 PERFORMANCE 2026 AGGIORNATA:

Trade 2026: 2/2 vincenti (100% win rate)

Pips gennaio: 110+ catturati

Pips totali: 490+ (continuità eccezionale)

Accuracy globale: 96% su 22+ analisi

⚡ INSIGHT PSICOLOGICO:

"Il 70% dei trader entra in ritardo nei breakdown e esce in anticipo. La pazienza sul setup paga"

#EURUSD #ForexTrading #TechnicalAnalysis #BreakdownTrading #TargetAchieved #TradingIdeas #Forex #PriceAction #TradingSignals #RiskManagement #FinancialMarkets #TradingEducation

EURUSD crolla fortemente e andrà a cercare la liquiditàIl forte movimento ribassista sull’EURUSD mostra che il mercato è entrato in una fase di netta pressione venditrice. Questa discesa rapida suggerisce una presa di liquidità al di sotto dei livelli chiave, probabilmente situati sui minimi precedenti.

Dopo aver attirato i compratori più in alto, il prezzo sembra ora voler ripulire queste zone di liquidità prima di una possibile stabilizzazione o di un nuovo scenario. Finché il corso rimane sotto le principali resistenze, il bias resta chiaramente ribassista.

BTC ribassistaIl BTC si trova attualmente in una fase ribassista ben definita, con una pressione venditrice che rimane dominante. Nonostante ciò, il prezzo continua a muoversi in modo irregolare tra i livelli 0,75 e 0,5 di FIBO, mostrando una fase di esitazione e consolidamento all’interno della tendenza discendente.

Questo comportamento suggerisce che il mercato sta accumulando liquidità in questa fascia prima di un possibile nuovo movimento direzionale. Finché il BTC non riuscirà a recuperare con forza il livello 0,75, lo scenario più probabile rimane una continuazione della discesa, con il prezzo che potrebbe rompere il livello 0,5 per andare a cercare zone di liquidità più basse.

In sintesi, anche se il mercato appare temporaneamente indeciso, la struttura generale resta ribassista e le probabilità favoriscono ancora una nuova fase di calo del BTC.

GOLD in direzione del massimoIl titolo suggerisce chiaramente una continuation rialzista del GOLD. La struttura del mercato mostra un pattern rialzista potente, con massimi e minimi crescenti, segnale che la pressione compratrice rimane dominante.

Finché il prezzo continua a rispettare i supporti chiave e a mostrare reazioni rialziste su eventuali pullback, la probabilità di una rottura del massimo precedente resta elevata. La presenza di momentum e di una volatilità favorevole rafforza lo scenario di una nuova espansione al rialzo.

In questo contesto, una cassura del plus haut potrebbe aprire la strada a una nuova fase di scoperta dei prezzi, con il GOLD che andrebbe a cercare livelli mai testati prima.

Notizie, analisi tecnica e prospettive sul mercato dell'oro (9 gNotizie, analisi tecnica e prospettive sul mercato dell'oro (9 gennaio)

Aspetti fondamentali: Venerdì (9 gennaio), i prezzi internazionali dell'oro hanno aperto in un range di negoziazione ristretto e leggermente debole. Il mercato è attualmente influenzato da diversi fattori: un indice del dollaro USA in continuo rafforzamento, aspettative ribassiste per i dati sulle buste paga non agricole e l'imminente adeguamento annuale del Bloomberg Commodity Index, tutti fattori che dovrebbero esercitare una pressione di vendita a breve termine sui prezzi dell'oro, limitando la spinta rialzista. L'aumento della volatilità dei prezzi e il rischio di un calo dovrebbero essere monitorati nella prossima settimana. Tuttavia, la logica rialzista a medio-lungo termine rimane invariata, con un prezzo obiettivo di 5.000 dollari e oltre.

Oggi l'attenzione del mercato è rivolta al tasso di disoccupazione e ai dati sulle buste paga non agricole negli Stati Uniti di dicembre. Sebbene il mercato si aspetti generalmente dati ribassisti per l'oro, considerando l'andamento dei dati ADP sull'occupazione e sulle richieste iniziali di sussidi di disoccupazione pubblicati questa settimana, i risultati effettivi potrebbero essere migliori del previsto. Anche se i dati soddisfano le aspettative, è improbabile che un singolo dato possa invertire la tendenza generale. Inoltre, la domanda di beni rifugio, trainata dai rischi geopolitici e l'aspettativa di significativi tagli dei tassi di interesse, ripetutamente menzionati dai funzionari della Federal Reserve, forniscono ancora un potenziale supporto per l'oro. Pertanto, se i dati dovessero causare un calo a breve termine dei prezzi dell'oro, potrebbero essere visti come un'opportunità per rientrare in posizioni lunghe.

Analisi tecnica: Nei primi due giorni di contrattazione di questa settimana, l'oro, supportato da pattern tecnici (come il minimo testa e spalle e le strutture a doppio minimo), è salito costantemente dal livello di 4300, sfondando successivamente i livelli di 4400 e 4500. Sebbene i dati ADP sulle buste paga non agricole e sulle richieste di disoccupazione siano stati successivamente pubblicati, il loro impatto sul trend è stato limitato e l'oro ha mantenuto un andamento di consolidamento generale, raggiungendo un massimo di circa 4485 giovedì. Il mercato si trova attualmente in una fase di consolidamento di alto livello all'interno di un trend rialzista.

Prestate molta attenzione ai dati sulle buste paga non agricole di venerdì. Il valore precedente era 64.000, mentre la previsione è di 60.000. Se il valore effettivo fosse superiore alle previsioni, potrebbe temporaneamente deprimere i prezzi dell'oro; al contrario, potrebbe fornire una spinta. Sulla base dell'andamento dei dati ADP, questi dati sulle buste paga non agricole hanno il potenziale per essere rialzisti, ma l'intervallo di fluttuazione specifico dipenderà dal valore effettivamente pubblicato.

Nel medio-lungo termine, la Federal Reserve terrà una riunione di politica monetaria a fine gennaio e il mercato seguirà attentamente la discussione sul percorso di riduzione dei tassi di interesse, che continuerà a generare aspettative rialziste per l'oro a livello macro.

Da un punto di vista tecnico, il grafico giornaliero mostra una mancanza di forte slancio rialzista al di sotto di 4.500, suggerendo una potenziale fase di correzione. Tuttavia, finché il prezzo si manterrà al di sopra del livello di supporto di 4.400, la tendenza generale rimarrà quella di un consolidamento rialzista all'interno di un trend rialzista. Il grafico H4 mostra un restringimento delle Bande di Bollinger, con l'intervallo di breve termine concentrato tra 4500 e 4400. Qualsiasi pullback che non superi il supporto chiave di 4400 può essere visto come un'opportunità di acquisto sui ribassi.

Riferimento alla strategia di trading: se i dati sull'occupazione non agricola sono negativi e innescano un pullback, cercate opportunità di acquisto sui ribassi vicino all'area di supporto sopra 4400. Se i dati sono positivi, osservate il test del prezzo sull'area di resistenza 4500-4550. La strategia generale rimane quella di acquistare sui pullback e di considerare la possibilità di andare short sui rally.

Livelli chiave:

Resistenza: 4520-4540

Supporto: 4470-4450

Analisi Congiunta di PNC, OpenInterest, VolumiL'analisi integra dati provenienti da diverse fonti di mercato, tra cui le opzioni, i volumi di scambio, la volatilità e le posizioni nette corte (PNC), per decifrare la convinzione e le aspettative degli operatori. Questo approccio multi-fattoriale cerca di identificare potenziali punti di svolta del mercato e aree di forte consenso o dissenso tra gli investitori.

Titoli con Elevate o Crescenti Posizioni Nette Corte (PNC)

Saipem (SPA)

• Dati Chiave:

◦ PNC: 11,62% all'08/01, in leggero aumento (+0,13) rispetto alla settimana precedente.

◦ Open Interest: Put/Call Ratio di 2,35, con OI Put (41.434 contratti) più del doppio dell'OI Call (17.661).

◦ Volume: Ratio V/MV a 0,85, indicando volumi giornalieri inferiori alla media mensile.

• Analisi: La combinazione di una posizione netta corta estremamente elevata (11,62%) e stabile, unita a una netta predominanza di opzioni Put (Put/Call Ratio di 2,35), disegna un quadro di forte e radicata convinzione ribassista. L'assenza di volumi anomali (Ratio V/MV a 0,85) rafforza l'idea di un sentiment negativo consolidato e persistente piuttosto che una reazione a un evento specifico. Tale struttura espone il titolo a un rischio di short squeeze, ma in assenza di catalizzatori positivi, il peso delle posizioni ribassiste rimane il fattore dominante.

Nexi (SPA)

• Dati Chiave:

◦ PNC: 5,4% all'08/01, con un aumento significativo (+0,66) nella settimana.

◦ Open Interest: Put/Call Ratio estremamente elevato a 6,10, con un OI Put (75.732) che sovrasta l'OI Call (12.415).

◦ Volume e Volatilità: Nessuna anomalia significativa (Ratio V/MV a 0,93; Ratio Volatilità a 0,85).

• Analisi: L'aumento sostanziale delle PNC (+0,66) a un totale del 5,4% è un segnale ribassista inequivocabile, indicando un'accelerazione delle scommesse contro il titolo. Questo dato è fortemente corroborato da un Put/Call Ratio estremo di 6,10, che segnala una domanda schiacciante per opzioni Put sia a scopo speculativo che di copertura. L'assenza di attività anomala su volumi e volatilità suggerisce che questo posizionamento negativo si sta costruendo in modo metodico, non reattivo. Il sentiment valutato è Ribassista.

Amplifon (SPA)

• Dati Chiave:

◦ PNC: 4,75% all'08/01, in aumento (+0,29) nella settimana.

◦ Volume: Ratio V/MV di 3,94, un valore eccezionalmente alto.

◦ Volatilità: Ratio Volatilità di 2,43, anch'esso molto elevato.

◦ Open Interest: Put/Call Ratio di 1,97.

• Analisi: L'incremento delle PNC (+0,29) è un segnale ribassista nominale, ma viene messo in discussione da un'esplosione sia dei volumi (3,94x la media) che della volatilità (2,43x la media). Un'attività così estrema raramente indica il consolidamento di un trend; suggerisce invece un punto di rottura imminente. L'alta probabilità è che si tratti di una battaglia tra vendite da panico (capitolazione) e l'inizio di una ricopertura forzata di posizioni corte, con la volatilità che prezza l'incertezza sull'esito.

Titoli con Volumi e Volatilità Anomali

Italgas

• Dati Chiave:

◦ PNC: In calo di -0,42 nella settimana (da 1 a 0,58).

◦ Volume: Ratio V/MV di 5,12, indicando volumi oltre 5 volte superiori alla media.

◦ Open Interest: Put/Call Ratio di 3,18.

• Analisi: Il picco eccezionale dei volumi, con scambi pari a 5,12 volte la media a 30 giorni, è direttamente collegato alla contemporanea e significativa riduzione delle PNC (-0,42). Questa dinamica è un chiaro indicatore di uno "short squeeze" in atto, dove gli shortisti sono stati costretti a ricoprire le posizioni, generando volumi massicci. Nonostante l'evidente short squeeze in atto, il Put/Call Ratio si mantiene elevato a 3,18. Questo segnale anomalo potrebbe indicare che, mentre gli shortisti a breve termine vengono ricoperti, nuovi operatori stanno costruendo posizioni ribassiste (o di copertura) a prezzi più alti, scommettendo che lo squeeze sia un fenomeno tecnico e non sostenuto dai fondamentali.

Titoli con Strutture di Open Interest Particolari

UniCredit

• Dati Chiave:

◦ PNC: Assenti (0).

◦ Volume e Volatilità: Volumi bassi (Ratio V/MV 0,44) e volatilità nella norma.

◦ Open Interest: Put/Call Ratio molto elevato a 6,14, con OI Put (119.337) che domina l'OI Call (19.442).

• Analisi: Un Put/Call Ratio eccezionalmente alto di 6,14, in assenza di PNC e di attività anomala su volumi e volatilità, è un classico segnale di hedging istituzionale su larga scala. Grandi investitori che detengono il titolo in portafoglio acquistano opzioni Put a protezione contro potenziali ribassi. Questo non indica un sentiment ribassista, ma al contrario, implica un'ampia e solida base di possesso rialzista, gestita in modo prudente, che agisce come stabilizzatore per il prezzo del titolo.

Ferrari

• Dati Chiave:

◦ PNC: Assenti (0).

◦ Volume e Volatilità: Volume (1,24x) e volatilità (1,74x) superiori alla media.

◦ Open Interest: Put/Call Ratio di 1,52, moderatamente sbilanciato verso le Put.

• Analisi: I dati indicano un mercato attivo e combattuto. L'aumento del volume (1,24x) e della volatilità (1,74x) segnala un accresciuto interesse e incertezza sul titolo. Il Put/Call Ratio di 1,52 non è estremo e suggerisce un mix di strategie di copertura e di scommesse ribassiste. L'assenza di una chiara direzionalità, unita all'aumento della tensione, suggerisce che il mercato sta prezzando un movimento imminente ma è incerto sulla sua direzione.

--------------------------------------------------------------------------------

Disclaimer: Il presente report costituisce un'analisi educativa basata su dati pubblici e

pattern teorici. Le informazioni e le interpretazioni qui contenute non rappresentano in alcun modo una consulenza finanziaria, una sollecitazione al pubblico risparmio o una raccomandazione di investimento. Qualsiasi decisione di investimento basata su questi dati è di esclusiva responsabilità del lettore.

Un bel diamanteIl prezzo sta completando la formazione di un diamante che dopo la lunga (lunghissima) fase di compressione potrebbe esplodere in un forte movimento rialzista

Attenzione alla rottura della resistenza blu e al superamento del massimo indicato di azzurro

La stagionalità del lusso al momento non ha ancora portato a nessun movimento interessante ma c'è tempo fino a febbraio per le belle sorprese

Stellantis in fase di rimbalzo. Obiettivo 10€Stellantis ha iniziato il 2026 in territorio positivo, registrando un progresso del +1,18%, che rappresenta il quarto mese consecutivo di rialzo. Nonostante il recupero, il quadro di breve rimane caratterizzato da elevata volatilità. Al momento, a poche ore dalla chiusura, candela weekly, risultata negativa, con un’escursione tra massimo e minimo prossima al 9%.

L’attuale tentativo di rialzo segue un 2025 complesso per Stellantis, con una perdita complessiva del –24,85% ma in recupero dal segnato a 7,267€.

Sul grafico si può osservare il massimo di febbraio 2025 a 13,754€, da cui è partito un crollop sulla guerra dei dazi di Trump fino al minimo annuale di aprile. Il rimbalzo successivo si è dimostrato fragile lasciando spazio a una lunga fase laterale tra giugno e ottobre. A fine ottobre c’è staot un breakout che ha portato STLAM a testare a dicembre la resistenza di 10,50€.

Con l’inizio del 2026 Stellantis ha toccato il primo supporto a 9€, per rimbalzare. Per una conferma sarà necessario un recupero ssopra i 10€, per tentare successivamente il breakout della resistenza a 10,50€.

L'equilibrio instabile di BITCOINBitcoin ( BINANCE:BTCUSD ) apre il 2026 in una fase di equilibrio instabile, stretto tra segnali tecnici di breve periodo favorevoli a un rimbalzo e una struttura di fondo che resta fragile dopo la rottura di livelli chiave avvenuta nelle settimane precedenti.

Dal punto di vista grafico, i prezzi hanno raggiunto il 50% di ritracciamento del movimento rialzista partito dal minimo del 18 dicembre. Questo livello sta funzionando da supporto dinamico di breve e segnala la presenza di acquisti tattici, lasciando spazio a un tentativo di recupero.

Il primo target naturale di questo movimento si colloca in area 95.000 dollari, massimo del 9 dicembre e già testato il 5 gennaio.

Finché i prezzi rimangono sotto questa soglia, il segnale di debolezza generato non può considerarsi riassorbito. Il mercato si trova quindi compresso tra il supporto in area 89.220 e la resistenza a 95.000, con un bias che resta ancora leggermente orientato al ribasso.

Solo una rottura decisa e confermata sopra 95.000 – e soprattutto sopra il POC volumetrico in area 96.000, vero spartiacque di mercato – cambierebbe il quadro tecnico, aprendo la strada a una ripresa del trend rialzista verso i 100.000 dollari e, in estensione, verso area 115.000.

Al contrario, una perdita dei 89.000 aumenterebbe in modo significativo il rischio di una discesa verso 84.000, con uno scenario di medio periodo che potrebbe spingersi anche sotto i 77.500, livello chiave della struttura di lungo termine, fino ad area 70.000 in corrispondenza dell' EMA 200 weekly (ROSSA).

Il sentiment degli analisti resta estremamente divergente: si va da scenari che ipotizzano ritorni bearish drastici, fino a proiezioni decisamente aggressive che, nello scenario più ottimistico, vedono Bitcoin spingersi fino a 225.000 dollari.

Eliminando i clamori e i rumori di fondo che nulla hanno a che fare con le analisi vere, in questo contesto, merita particolare attenzione la chiara divergenza rialzista del MACD su timeframe weekly, segnale che in passato si è dimostrato efficace nell’anticipare la ripresa del trend principale.

Se trovi utili le mie analisi, lascia un LIKE/BOOST all’articolo e segui il profilo. Il tuo supporto mi aiuterà a continuare a condividere contenuti! 🚀

Il calo dell'oro continua, con il mercato che trattiene il fiatoIl calo dell'oro continua, con il mercato che trattiene il fiato in attesa del rapporto sulle buste paga non agricole!

Giovedì, l'oro statunitense ha chiuso di nuovo in ribasso, con un calo di circa lo 0,6% giornaliero, oscillando attualmente intorno ai 4.423 dollari. Senza notizie improvvise a guidarlo, questo calo è più simile alla calma prima della tempesta: alcuni fondi stanno scegliendo di realizzare profitti in vista dei dati sulle buste paga non agricole.

🌍 Notizie: Tutti aspettano una risposta

Il rapporto sulle buste paga non agricole di domani sarà la chiave per la direzione a breve termine dell'oro. Il mercato sta giocando una partita: questi dati cambieranno le aspettative della Fed sul ritmo dei tagli dei tassi di interesse?

Sebbene il consenso su "altri due tagli dei tassi quest'anno" abbia in qualche modo frenato il dollaro, l'oro sembra aver temporaneamente perso il suo catalizzatore di crescita.

Vale la pena notare che il sentiment globale sul rischio si è leggermente raffreddato e le tensioni geopolitiche sono ancora latenti: queste "ali invisibili" potrebbero improvvisamente sostenere i prezzi dell'oro a un certo punto.

📊 Analisi tecnica: Supporto chiave a un bivio

Attualmente, l'oro si trova su una confluenza di livelli di supporto:

Media mobile a 100 ore ≈ 4429

Livello di ritracciamento di Fibonacci del 38,2% ≈ 4428

Se questo livello non dovesse reggere, il prossimo obiettivo è 4400, o anche più in basso.

Anche gli indicatori indicano un rafforzamento del momentum ribassista: il MACD è al di sotto della linea dello zero e si espande negativamente, l'RSI sta scivolando sotto quota 40, indicando chiaramente una tendenza ribassista a breve termine.

Un rimbalzo? Possibile, ma prima deve superare il livello 4455 (ritracciamento del 23,6%).

Se non riesce a mantenersi al di sopra di tale livello, qualsiasi ripresa sarà solo una correzione tecnica.

🧭 La mia opinione: osservate e aspettate, ma siate preparati.

Il mercato sta aspettando, e anche noi.

Prima della pubblicazione dei dati sulle buste paga non agricole, un trend ribassista potrebbe rimanere il tema principale, ma non è consigliabile andare short in modo aggressivo vicino alle aree di supporto chiave: dopotutto, i rischi geopolitici e le aspettative di taglio dei tassi di interesse sono come due "polizze assicurative imprevedibili", che entrano sempre in gioco quando tutti abbassano la guardia. Livelli di resistenza chiave: 4450-4470

Livelli di supporto chiave: 4400-4380

Il trading non consiste solo nel prevedere correttamente la direzione, ma anche nel padroneggiare il timing e nel rispettare il rischio. Se anche voi state seguendo questo cruciale punto di svolta per l'oro, benvenuti a seguirmi. Analizziamo il mercato in modo logico e aspettiamo pazientemente l'opportunità giusta.

Mettete "Mi piace" e salvate questo post per rimanere aggiornati sulle strategie per le buste paga non agricole!

Analisi SP500 future 09.01.2026Non ci sono variazioni sulla struttura rialzista del derivato americano SP500 a livello daily. L'impulso sembra proiettato alla rottura di area 7000 con approdo ina area 7050.

A livello intraday si conferma la tendenza rialzista. I prezzi dopo aver testato i supporti in area 6930 hanno ripreso la salita. Momentaneamente tutto farebbe pensare ad una violazione rialzista dei massimi in area 7000.

Buon Trading

Agata Gimmillaro

Venerdì i prezzi dell'oro sono scesi, con i dati sull'occupazionVenerdì i prezzi dell'oro sono scesi, con i dati sull'occupazione non agricola che sono diventati una variabile chiave!

Venerdì (9 gennaio) i prezzi internazionali dell'oro sono scesi leggermente, principalmente sotto la pressione combinata degli aggiustamenti annuali di portafoglio negli indici delle materie prime e del continuo rafforzamento del dollaro USA. Gli investitori stanno adeguando le loro posizioni in previsione della pubblicazione dei dati chiave sull'occupazione non agricola negli Stati Uniti, il che ha portato a un sentiment di mercato cauto. Al momento della stampa, l'oro spot era in calo dello 0,2% a 4.469,03 dollari l'oncia, ma è ancora sulla buona strada per un guadagno cumulativo di oltre il 3% questa settimana, mantenendo un modello di consolidamento complessivamente di alto livello.

Sebbene i prezzi dell'oro siano leggermente scesi rispetto al massimo storico di 4.549,71 dollari del 26 dicembre, lo slancio rialzista rimane evidente. L'indice del dollaro USA ha continuato il suo recente trend rialzista, raggiungendo un massimo di quasi un mese, esercitando una pressione significativa sull'oro denominato in dollari. Tuttavia, un ulteriore potenziale di rialzo per il dollaro è limitato in vista della pubblicazione dei dati sull'occupazione non agricola, con il mercato che tende generalmente a un approccio attendista.

📉 Fondamentali: Segnali contrastanti, in attesa delle indicazioni sull'occupazione non agricola

Da una prospettiva macro, il mercato dell'oro è attualmente intrappolato in un tiro alla fune tra aspettative accomodanti e un dollaro forte. Il mercato si aspetta ampiamente che la Federal Reserve inizi il suo ciclo di tagli dei tassi quest'anno, aumentando l'attrattiva dell'oro come asset non fruttifero e attenuando la pressione al ribasso derivante dal rafforzamento del dollaro.

Tuttavia, diversi solidi dati economici statunitensi pubblicati nella seconda metà di questa settimana hanno ulteriormente raffreddato le aspettative del mercato per un taglio dei tassi a gennaio, portando a una leggera flessione dei prezzi dell'oro. Il rapporto sull'occupazione non agricola di stasera sarà quindi un indicatore chiave per i movimenti dei prezzi a breve termine 🔥:

Dati solidi → Le aspettative di taglio dei tassi potrebbero essere nuovamente rinviate → I prezzi dell'oro potrebbero subire una significativa pressione al ribasso.

Dati deboli → Si intensificano le scommesse sul taglio dei tassi → Si prevede che l'oro riacquisti slancio rialzista.

Oltre al rapporto sulle buste paga non agricole, la Corte Suprema degli Stati Uniti potrebbe pronunciarsi oggi sul caso dei dazi di Trump; un esito inaspettato potrebbe anche causare volatilità sul mercato. Inoltre, i rischi geopolitici (la situazione in Venezuela, le tensioni diplomatiche in Asia, il conflitto tra Russia e Ucraina, ecc.) continuano a fornire un potenziale supporto ai prezzi dell'oro, limitando la possibilità di vendite allo scoperto significative.

📊 Analisi tecnica: emerge un pattern testa e spalle; attenzione al supporto chiave

Dal grafico giornaliero, i prezzi dell'oro hanno precedentemente tentato di superare il livello di $ 4500, ma sono gradualmente scesi intorno a $ 4400 con il rimbalzo del dollaro. Le medie mobili a breve termine sono ancora leggermente rialziste, fornendo un supporto chiave, ma l'indicatore MACD rischia una correzione crossover ribassista; è necessaria un'ulteriore conferma della direzione sulla base dei dati di stasera.

Il grafico a 4 ore mostra che, dopo un continuo calo a metà settimana, i prezzi dell'oro hanno formato un pattern preliminare "testa e spalle", con massimi gradualmente più bassi, indicando una prospettiva a breve termine meno ottimistica. L'indicatore MACD ha formato un crossover ribassista e si prevede che si muoverà verso la linea dello zero. Pertanto, prima della pubblicazione dei dati, si raccomanda una strategia di vendita sui rally.

🎯 Livelli chiave:

Resistenza: 4480-4485; ulteriore attenzione dovrebbe essere prestata all'area 4490-4500.

Livelli di supporto: 4415-4420; livelli chiave nell'intervallo 4400-4380.

💡 Strategia di trading: ingresso cauto, rigoroso controllo del rischio. I prezzi dell'oro sono inizialmente scesi, prima di risalire nella sessione mattutina, attestandosi attualmente intorno a 4470. Il mio consiglio personale è di considerare una piccola posizione corta nell'area 4480-4485, con uno stop-loss intorno a $8, con target 4450-4430. Se dovesse scendere sotto, cercate il supporto a 4410. Adegueremo dinamicamente la nostra strategia se il mercato mostrerà una chiara inversione di tendenza dopo la pubblicazione dei dati!

Riferimento alla strategia a breve termine di oggi:

Posizioni corte: Vendere a lotti a 4480-4485 (dimensione della posizione controllata al 20%), stop-loss a $8, target 4450-4430, con un ulteriore target a 4410 in caso di rottura sotto.

Posizioni lunghe: Acquistare a lotti a 4415-4420 (dimensione della posizione controllata al 20%), stop-loss a $8, target 4450-4470.

Promemoria: i dati sulle buste paga non agricole causano spesso una volatilità significativa. Si prega di operare con posizioni ridotte e di impostare rigorosamente gli ordini stop-loss per evitare di mantenere posizioni in perdita! Per punti di ingresso e uscita specifici, si prega di seguire i nostri avvisi in tempo reale o di unirsi al nostro gruppo di discussione per strategie intraday sincronizzate.

Nel complesso, l'oro è ancora scambiato vicino ai massimi storici. Supportato dalle aspettative di un cambiamento nella politica monetaria della Federal Reserve e dai rischi geopolitici, il trend a medio termine rimane ottimistico. Tuttavia, nel breve termine, bisogna fare attenzione ai ritiri tecnici innescati dalla pubblicazione dei dati e prepararsi a entrambi gli scenari. Vi auguriamo un trading di successo stasera e di sincronizzare al meglio le vostre operazioni! 🚀

GBPJPY – Focus sulla liquidità sopra i massimiSu GBPJPY il prezzo sta mostrando una struttura costruttiva dopo il recente impulso rialzista, la nostra attenzione è rivolta ai massimi precedenti, che rappresentano un’area chiave di liquidità, è lì che il mercato tende spesso a spingersi per raccogliere ordini pendenti e stop.

Operatività:

Bias: Long

Target principali: massimi, proprio per la presenza di liquidità

Ingresso: non anticipiamo il mercato, aspettiamo conferme chiare del prezzo (struttura, reazione, chiusure coerenti) prima di entrare

Se le conferme arriveranno, l’operazione verrà eseguita sul nostro live attivo da 3 anni, con capitale vicino ai 300K collegato a Myfxbook per totale trasparenza.

Come sempre, pazienza e gestione del rischio: prima le conferme, poi l’ingresso.

RIVNRivian ( NASDAQ:RIVN ): Rischi strategici

1. Performance di consegne e vendite

Calo annuale: Rivian ha consegnato 42.247 veicoli nel 2025, con un calo del 18% rispetto alle 51.579 unità del 2024.

Prestazioni inferiori alle aspettative nel quarto trimestre: Le consegne sono diminuite del 31% su base annua (9.745 unità), non raggiungendo le 10.100 unità previste dal consenso.

Guida: L'azienda ha ridotto le sue previsioni annuali a 41.500-43.500 unità. Attualmente, la crescita è limitata dalla domanda di mercato piuttosto che dalla capacità produttiva.

2. Sfide di mercato e concorrenza

Scadenza del credito d'imposta: La scadenza del credito d'imposta federale di 7.500 dollari per i veicoli elettrici sta avendo un impatto negativo sulle vendite.

Concorrenza intensa: nel 2026, la piattaforma R2 entrerà in un mercato saturo, con la Tesla Model Y aggiornata, la Hyundai Ioniq 5, la Kia EV6 e la Chevrolet Equinox EV.

Guerra dei prezzi: Ford (F-150 Lightning) e GM (Silverado EV) stanno sfruttando la loro scala per ridurre aggressivamente i prezzi.

Espansione globale: i produttori cinesi (BYD, Zeekr) si stanno espandendo nei mercati occidentali; Rivian non ha i margini per competere in una guerra dei prezzi.

3. Roadmap per la tecnologia e la piattaforma R2

🔎

Report di Analisi Tecnica Completa sull'Oro al 9 gennaio Panoramica: l’ORO baricentro economico

L’oro ha consolidato nel 2025 il suo ruolo di baricentro del sistema finanziario globale, grazie a una combinazione di politica monetaria più accomodante, tensioni geopolitiche e ricerca di coperture contro l’erosione dei tassi reali. All’inizio del 2026 il metallo giallo resta al centro dei flussi internazionali, con banche centrali, investitori istituzionali e retail che lo utilizzano come componente strategica di diversificazione e protezione del capitale in un contesto di crescita moderata e inflazione ancora non completamente normalizzata.

Asset: prezzo attuale, performance, struttura di mercato

A pochi giorni dall’avvio del nuovo anno, l’oro quota nell’area dei 4.450–4.470 $/oz, con range intraday che si sono attestati intorno a 4.452–4.484 dollari e chiusure di riferimento vicino a 4.463 dollari, segnalando un consolidamento su livelli storicamente elevati. La performance dell’ultimo trimestre rimane ampiamente positiva, con guadagni di oltre il 5% su base mensile e un saldo annuo ancora nell’ordine del +60–65%, dopo il rally che ha portato alla formazione dei massimi record di fine 2025.

La struttura del mercato riflette un bull market maturo ma ancora intatto: la domanda di copertura da parte di investitori istituzionali si affianca all’interesse speculativo sul comparto derivati, con volumi rilevanti su future e opzioni che amplificano i movimenti nelle fasi macro più sensibili. Sul fronte intermarket, l’oro continua a muoversi in opposizione a dollaro e rendimenti reali, beneficiando delle fasi in cui la curva dei tassi incorpora aspettative di ulteriori tagli e una crescita globale meno esplosiva, contesto che sostiene le valutazioni degli asset rifugio.

Analisi tecnica evoluta: trend, momentum, volatilità e pattern

La lettura tecnica multi-timeframe conferma un trend primario fortemente rialzista: le principali analisi individuano prezzi ampiamente sopra la media mobile a 200 giorni, collocata nell’area dei 3.600–3.700 dollari, a testimonianza di un ciclo di lungo periodo ancora ben impostato. Anche le medie mobili di breve e medio periodo (5 e 20 giorni) restano sotto i corsi, agendo da supporti dinamici sulle correzioni e mantenendo una pendenza positiva, tipica di un mercato in fase di consolidamento rialzista dopo un forte impulso.

Se si applica una regressione lineare sui prezzi delle ultime settimane, emerge un canale ascendente con pendenza positiva e scostamenti relativamente contenuti rispetto alla linea di tendenza centrale, segno di un movimento ordinato più che caotico. Le fasi correttive di inizio gennaio si sono sviluppate nella parte medio-bassa del canale senza violare il bordo inferiore, confermando per ora la tenuta della struttura rialzista e la predominanza degli acquirenti sulle discese.

Sul fronte del momentum, l’RSI(14) oscilla indicativamente fra 58 e 61, area neutro-positiva che indica forza ma non ancora condizioni di ipercomprato estremo, coerente con una pausa di consolidamento all’interno di un trend rialzista di fondo. La mancata discesa stabile dell’RSI sotto la soglia 50 suggerisce che le prese di profitto finora non hanno innescato un’inversione vera e propria, ma hanno piuttosto contribuito a “scaricare” l’eccesso accumulato durante l’ultima gamba del rally.

La volatilità rimane elevata ma gestibile: gli ampi range di alcune sedute di inizio anno si sono gradualmente ridotti, disegnando barre giornaliere più compatte che si inseriscono in una fase di compressione dopo l’esplosione di volatilità di fine 2025. Questo comportamento è tipico delle fasi di transizione, in cui il mercato alterna sessioni direzionali a giornate di indecisione, preparando spesso la base per un movimento successivo più definito in direzione del trend prevalente.

L’osservazione dei pattern candlestick su base daily evidenzia:

• una sequenza iniziale di candele lunghe e rialziste all’apertura di gennaio, con chiusure vicine ai massimi, che ha completato la fase di estensione del precedente impulso;

• la successiva formazione di candele a range ristretto, con shadow superiori e inferiori bilanciate, compatibili con pattern di consolidamento tipo flag o pennant più che con figure di inversione ribassista strutturata.

Finora non si rilevano, su base giornaliera, segnali robusti di inversione come engulfing ribassisti confermati o sequenze di shooting star su massimi con follow-through deciso, elemento che rafforza la lettura di un mercato ancora in fase di pausa rialzista. In questo contesto, un eventuale ritorno dell’RSI verso area 65–70 accompagnato da candele wide range rialziste e da breakout delle resistenze chiave sarebbe coerente con l’avvio di una nuova gamba direzionale all’interno dello stesso trend.

Scenario, prospettive e sintesi

Lo scenario di base per l’inizio del 2026 resta quello di un bull market in consolidamento, con supporti tecnici di breve individuabili nell’area 4.365–4.400 dollari, dove convergono minimi locali, parte bassa del canale ascendente e medie mobili più rapide. Una tenuta credibile di questa fascia mantiene intatto il potenziale di prosecuzione del trend verso la resistenza psicologica e tecnica in area 4.480–4.500 dollari, soglia che in caso di rottura accompagnata da incremento di volumi e RSI in accelerazione potrebbe aprire spazio a estensioni verso target superiori, indicati da diverse analisi nell’intervallo 4.800–5.000 dollari.

Lo scenario alternativo prevede una correzione più profonda nel caso in cui i corsi rompessero con decisione la fascia 4.365–4.300 dollari, evento che implicherebbe un primo deterioramento della regressione lineare di medio periodo e della pendenza delle medie mobili, generalmente associato a un repricing più hawkish delle attese sui tassi o a un rafforzamento inatteso del dollaro. In assenza di tale rottura, il quadro complessivo continua però a privilegiare l’interpretazione di un mercato in pausa sopra un nuovo “pavimento” di lungo periodo, con l’oro che mantiene il proprio ruolo di baricentro economico e asset strategico in un mondo ancora caratterizzato da incertezza ciclica, politiche monetarie in evoluzione e domanda strutturale di protezione.

_______________________________________________________

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

I livelli di oggi del Morning Trading ShowPer quanto riguarda il DAX è individuata una rottura al rialzo a 25255, con target giornaliero fissato a 25340. Una rottura ribassista è segnalata a 25240, la cui estensione potrebbe arrivare a 25125; successivamente è previsto un ulteriore livello ribassista intorno a 25100.

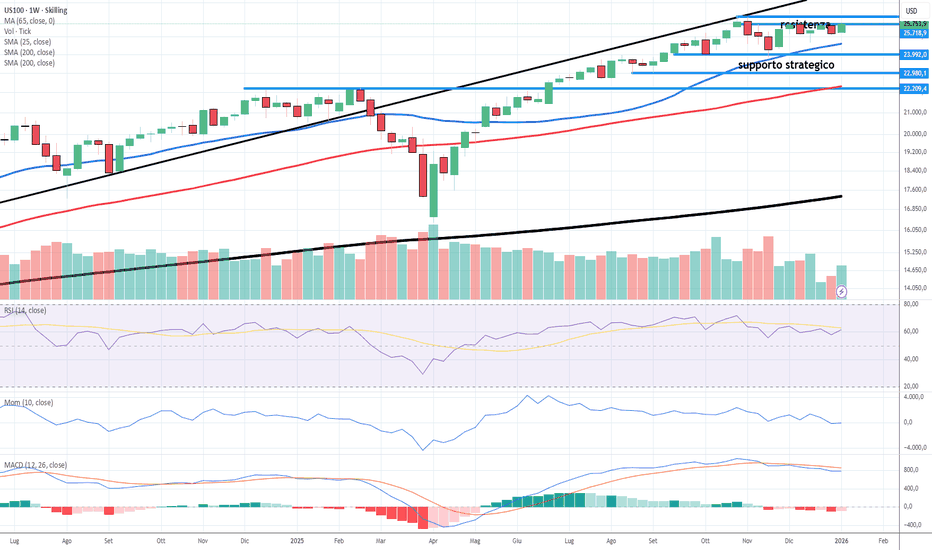

I livelli di oggi del Morning Trading ShowSul NASDAQ , si delinea una zona di gamma negativa a partire da 25600, con target indicato intorno a 25575. I livelli di resistenza sono situati rispettivamente a 25750 e a 25880. Prevede due possibili breakout: uno rialzista che dovrebbe manifestarsi intorno a 25780 e uno ribassista attorno a 25550.