DMDR – Dow Market Divergence Ratio (DJI/DJT)📊 DMDR – Dow Market Divergence Ratio (DJI/DJT)

Timeframe: 1W

Data: 6 Ottobre 2025

Analista: Illyrian_Trader

Struttura: Analisi Strutturale – Price Structure

1️⃣ Direzione Primaria

Il DMDR mantiene una direzione rialzista primaria dal Q3 2023, indicando una forza relativa crescente dei settori industriali rispetto ai trasporti.

Questo è un segnale classico di fase matura di ciclo economico, in cui la componente produttiva sovraperforma quella logistica.

La sequenza di Higher Highs e Higher Lows conferma una struttura coerente, ma con momentum in rallentamento dopo il massimo locale a 3.04.

2️⃣ Struttura Geometrica

Il ratio si muove in un canale ascendente regolare, delimitato da una trendline inferiore di lungo periodo (base strutturale) e una superiore che contiene i massimi ciclici.

Le zone di equilibrio a 2.80 e 2.50 restano i pivot tecnici di riferimento.

La Ichimoku Cloud agisce da supporto dinamico attorno a 2.85–2.90, confermando la fase di retest strutturale post breakout.

3️⃣ Nodi Strutturali

3.00–3.05: resistenza ciclica principale (massimo del ciclo industriale).

2.80: pivot strategico, ex-resistenza divenuta supporto chiave.

2.50: livello cardine del canale medio-lungo, equilibrio del rapporto economico.

Questi nodi definiscono la mappa decisionale del DMDR e le soglie tra fasi di espansione e contrazione macro.

4️⃣ Dinamica Interna

La struttura mostra oscillazioni regolari con armonia ciclica di circa 20–24 settimane.

Il pattern proiettato indica un possibile massimo ciclico secondario tra Q1 e Q2 2026 in area 3.20–3.25, seguito da una fase di inversione correttiva.

Il rapporto prezzo-tempo rimane coerente con una fase di maturazione del ciclo e possibile divergenza intermarket in formazione.

5️⃣Confluenze

Canale + Ichimoku: doppio sostegno rialzista coerente.

Zona 2.80: confluenza tra supporto dinamico, pivot statico e nodo ciclico.

6️⃣ Sintesi Strutturale

Il DMDR si trova in una fase di consolidamento ciclico avanzato, all’interno di un trend primario ancora rialzista.

Il comportamento del ratio riflette la latenza del ciclo economico USA: gli Industrial mantengono la forza, ma la componente dei Trasporti non conferma pienamente. Un’inversione sotto 2.80 rappresenterebbe l’attivazione della divergenza di Dow e l’inizio di una fase di transizione macroeconomica.

📈 Scenario Logico

Primario: prosecuzione nel canale verso 3.20–3.25 → massimo ciclico entro H1 2026.

Alternativo: rottura sotto 2.80 → target 2.50 → divergenza strutturale e conferma di inversione.

Indici di mercato

WisdomTree - Tactical Daily Update - 06.02.2026Wall Street più vulnerabile in questo inizio 2026: in crisi le software stocks.

Sempre bene, per crescita e margini, le big tech, ma spaventano le capex in AI.

Preziosi sempre «hot»: l’oro tenta la stabilizzazione, argento super volatile.

BCE: scontata la stabilità tassi, scenario migliorato per l’inflazione.

I mercati finanziari restano in equilibrio precario, con un passo incerto che riflette un sentiment ancora fragile. Gli investitori stanno metabolizzando i risultati di Alphabet e si preparano alla trimestrale di Amazon, mentre cresce l’inquietudine per l’aumento esponenziale dei costi legati agli investimenti in intelligenza artificiale, sempre più centrali ma anche sempre più onerosi.

Il nervosismo è alimentato da un sell-off globale sul comparto tecnologico, innescato dai timori sulle valutazioni elevate, sugli ingenti capital expenditure e sul possibile impatto dell’AI sui modelli di business tradizionali del software.

Nel Vecchio Continente, le Borse hanno chiuso tutte in territorio negativo. Madrid è risultata la peggiore con un ribasso del 2,1%, seguita da Londra (-0,9%), Francoforte (-0,6%) e Amsterdam (-0,5%). Più contenuta la flessione di Parigi (-0,3%). Un clima di debolezza che si è rafforzato dopo la partenza fiacca di Wall Street, mentre gli operatori europei si concentravano sulla conferenza stampa della presidente della Bce, Christine Lagarde. Sul fronte della politica monetaria, sia la Banca centrale europea sia la Bank of England hanno lasciato i tassi invariati, come ampiamente atteso.

A Wall Street, la seduta si è chiusa con cali decisi, appesantita dal timore diffuso di una possibile bolla speculativa legata all’intelligenza artificiale. Il Dow Jones ha perso l’1,20%, l’S&P 500 l’1,23% e il Nasdaq l’1,59%, con il comparto tecnologico ancora una volta al centro delle vendite.

Sotto i riflettori i conti di Amazon: il quarto trimestre si è chiuso con un utile di 21,2 miliardi di dollari, in linea con le attese. A colpire il mercato non sono stati tanto i numeri di breve periodo quanto le prospettive sugli investimenti. Il gruppo ha annunciato che nel 2026 le spese in conto capitale saliranno del 56%, fino a 200 miliardi di dollari, per sostenere la corsa all’AI.

Per il primo trimestre dell’anno, Amazon prevede ricavi tra 173,5 e 178,5 miliardi e un utile operativo compreso tra 15,6 e 21,5 miliardi. L’attenzione resta però sugli investimenti: dopo i 185 miliardi annunciati da Alphabet, anche Amazon sembra seguire la stessa traiettoria, e il titolo ha reagito con un calo del 7%.

Da inizio anno, il confronto tra mercati è eloquente: l’S&P 500 segna un ribasso dello 0,7%, contro il +1,5% dell’MSCI All Countries, il +7% dell’MSCI Asia Pacific e il +3,4% dello Stoxx 600 europeo. I multipli non giocano a favore di Wall Street e il rischio di concentrazione resta elevato, ma – nonostante tutto – non è ancora il momento di voltare le spalle al mercato statunitense.

Emblematico il cosiddetto “software-mageddon”: nell’arco di pochi giorni sono stati spazzati via circa 1.000 miliardi di dollari di capitalizzazione dall’indice S&P 500 di software e servizi. Tra i titoli più colpiti Oracle, Intuit e ServiceNow. Secondo Société Générale, il settore del software sta registrando la peggiore performance relativa rispetto all’S&P 500 degli ultimi 25 anni.

In parallelo, però, l’ecosistema AI continua a muoversi: Anthropic ha lanciato un nuovo tool dedicato alla realizzazione di report di ricerca finanziaria, segnale che l’innovazione non si ferma, anche in mezzo alla correzione.

Sul fronte macro USA, arrivano segnali di raffreddamento dal mercato del lavoro. Le richieste settimanali di sussidi di disoccupazione sono aumentate di 22.000 unità, salendo a 231.000 nell’ultima settimana di gennaio, ben oltre le attese (212.000), il livello più alto in quasi due mesi. Ancora più marcato il dato sui licenziamenti: a gennaio le aziende hanno annunciato 108.345 tagli, il peggior gennaio dal 2009, con un balzo del 118% su base annua e del 205% rispetto a dicembre 2025. Le assunzioni annunciate si sono fermate a 5.306, il minimo anch’esso dal 2009.

In Europa, la Bce ha confermato il tasso sui depositi al 2%, quello sui rifinanziamenti principali al 2,15% e sui prestiti marginali al 2,40%, livelli raggiunti dopo i tagli complessivi di due punti percentuali avvenuti fino a giugno 2025. Lagarde ha sottolineato come un euro più forte “potrebbe far scendere l’inflazione oltre le attese”, ricordando che l’attuale cambio è “in linea con la media storica”.

I dati di gennaio mostrano un’inflazione dell’area euro all’1,7%, minimo dal settembre 2024, e un’inflazione core al 2,2%, minimo dall’ottobre 2021. Anche la BoE ha lasciato i tassi invariati al 3,75%, in un contesto di inflazione britannica al 3,4%, sopra la media del G7.

Nella notte, alcuni segnali di stabilizzazione: i future di Wall Street hanno dimezzato le perdite e l’MSCI Asia Pacific ha recuperato da -1,3% a -0,1%. In Giappone, il Nikkei segna +0,2%, con un progresso settimanale dell’1,2%, mentre lo yen resta a 156,8 per dollaro, in attesa delle elezioni anticipate. Più debole l’Asia emergente, con forti differenze tra Paesi.

Infine, sui mercati obbligazionari, riflettori sui Btp Valore: nuova emissione dal 2 al 6 marzo, durata 6 anni, cedole trimestrali crescenti con meccanismo step-up 2+2+2 e premio finale dello 0,8%. Negli USA, i Treasuries si sono rafforzati: il rendimento del decennale è sceso da 4,22% a 4,17%, mentre lo spread 10-2 anni è salito a 73 punti base, sui massimi dal 2022.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Settori che potrebbero sovraperformare l’S&P 500 (metodologia)Mentre l’S&P 500 continua a muoversi sui massimi storici e risulta molto caro in termini di valutazione, è possibile ottimizzare e diversificare individuando settori che potrebbero sovraperformare l’S&P 500 nei prossimi mesi? Vincent Ganne propone la sua risposta metodologica. L’analisi viene condotta all’interno degli 11 “super settori” dell’indice S&P 500.

Metodologia di analisi applicata agli 11 super settori dell’S&P 500: rapporto CAPE + margine netto + punteggio tecnico medio/lungo termine

1) P/E di Shiller (rapporto CAPE)

Il rapporto CAPE (Cyclically Adjusted Price-to-Earnings) misura il livello di valutazione di un mercato rapportando il prezzo alla media degli utili reali (corretti per l’inflazione) degli ultimi 10 anni.

Consente di attenuare i cicli economici e contabili ed è utilizzato soprattutto per valutare il grado di sopravvalutazione relativa di un mercato nel lungo periodo. Storicamente, un CAPE elevato è associato a rendimenti futuri più bassi su un orizzonte pluriennale.

2) Margine netto

Il margine netto di un settore misura la redditività finale media delle imprese del settore, ossia la quota di fatturato che rimane come utile netto dopo tutti i costi. A livello settoriale, si tratta di una media ponderata dei margini netti delle società del settore (spesso ponderata per capitalizzazione di mercato).

3) Punteggio tecnico medio/lungo termine

Un punteggio tecnico che qualifica la maturità del trend secondo le categorie “early”, “mature” e “late”. Dal punto di vista dell’analisi tecnica, la potenziale sovraperformance è più probabile nelle categorie “early” e “mature”. La classificazione si basa sull’analisi tecnica dei grafici settimanali e mensili.

Incrociando questi tre criteri, l’obiettivo è identificare settori che combinino una valutazione ragionevole, una redditività strutturale sufficiente e una dinamica tecnica ancora sfruttabile. Questo approccio mira a evitare settori che, pur mostrando una forte crescita degli utili, risultano già fortemente sopravvalutati e tecnicamente in una fase avanzata del ciclo.

I dati sulla crescita delle vendite e degli utili mostrano una forte concentrazione della performance recente nel settore tecnologico e, in misura minore, in quello industriale. Tuttavia, questi settori figurano anche tra i più costosi in termini di rapporto CAPE, il che limita il loro potenziale di sovraperformance relativa nel medio termine, nonostante margini elevati e una solida crescita degli utili.

La tabella sottostante presenta i risultati dell’analisi. Le migliori opportunità si trovano nei settori a basso prezzo (vedi rapporto CAPE), con un margine netto superiore alla media e un punteggio tecnico che non sia classificato come “late”.

Al contrario, diversi settori mostrano un profilo più equilibrato. Il settore finanziario si distingue per un rapporto CAPE sensibilmente inferiore alla media, margini netti robusti e un posizionamento tecnico ancora favorevole. Anche i settori difensivi, come beni di consumo di base e sanità, presentano valutazioni più moderate, con punteggi tecnici classificati come “early”, suggerendo un potenziale di rotazione settoriale a loro favore in caso di rallentamento economico o aumento della volatilità.

Anche il settore immobiliare e i servizi di pubblica utilità meritano particolare attenzione. Sebbene la loro crescita degli utili sia più modesta, gli elevati margini e una valutazione tornata più interessante dopo diversi trimestri di sottoperformance potrebbero renderli candidati credibili a una sovraperformance relativa se le condizioni monetarie dovessero allentarsi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

WisdomTree - Tactical Daily Update - 05.02.2026Prosegue il sell-off sulle azioni del software «as a service».

Turbolenza ancora estrema per il prezzo dell’argento.

Crisi persistente per Bitcoin & co.: sfiducia verso il mondo «crypto»?

Entra nel vivo la reporting season europea: per ora prevale l’ottimismo.

European stock markets slowed towards the end of yesterday's session, February 4th, impacted by the cautious climate linked to the evolution of artificial intelligence and the sharp decline of the Nasdaq, which closed at the low of the day at -1.51%. On Wall Street, the mood remained mixed: the Dow Jones +0.53%, the S&P 500 -0.51%, with a clear rotation out of the technology sector.

Bucking the trend, Piazza Affari confirmed its strength, posting its fourth consecutive positive session. The FTSE MIB touched 47,000 points, levels not seen since the end of November 2000, before falling back towards the end and closing at 46,636 points, still its highest level in over twenty years, an increase of 0.47%.

In the United States, the technology sector remained under pressure. The decline in Advanced Micro Devices, in particular, was a significant factor, despite a 1.19% gain, failing to support the sector as a whole. Investors' attention remains focused on Big Tech's quarterly results: Alphabet released its results after the markets closed, while Amazon is due today, Thursday, February 5th, the last major company to miss the call.

The sharp sell-offs seen in several software companies in recent days were triggered by the arrival on the market of new AI tools, capable of rendering some traditional programs obsolete. According to Jim Reid, head of macro research and thematic strategy at Deutsche Bank, "the nine worst-performing companies in the S&P 500 since the beginning of the year are all in the software and related services sector, with declines of 25% or more," signaling a clear acceleration of an already underway trend. The sell-off, traders explain, reflects less the fear of a speculative bubble than the arrival of a new player: the artificial intelligence startup Anthropic PBC, which has launched a tool capable of replacing numerous office applications, especially in the legal field. Investors fear that Anthropic's impact could be disruptive for the software sector, squeezing revenues and established business models.

Meanwhile, in Europe, the earnings season continues, with banks in the spotlight, while confirmation of the slowdown in inflation in the eurozone is fading into the background, further distancing the prospect of ECB interest rate action at today's meeting.

On the US macroeconomic front, the ISM Services Index rose to 54.4 in January, above expectations of 53.5. The labor market, however, is weaker: private sector employment grew by 22,000, well below estimates (45,000). The January job vacancy report has been postponed due to the shutdown and will be released on Wednesday, February 11. The Fed will carefully analyze these data ahead of upcoming monetary policy decisions.

On the currency market, the euro weakened, falling below $1.18 to $1.179 (from $1.183 at the start and $1.181 at the close on Tuesday). The single currency is trading at 184.9 yen (from $185.10 at the start and $183.9 the day before), while the dollar/yen exchange rate rises to $156.54 (from $156.45 and $155.6), impacted by the weakness of the Japanese currency ahead of the Japanese elections.

Among commodities, gold fell back below $5,000 an ounce, down 0.5% to $4,900, while Bitcoin lost about 2% to $73,800. Oil prices were erratic: Brent crude at $67 a barrel, WTI at $63.3, despite renewed geopolitical tensions following President Donald Trump's warning to Iran. Gas in Amsterdam traded above €33.4 per megawatt hour (+1.8%).

The Italian Treasury (BTp)-Bund (Bund) spread remained stable at 61 basis points, while the yield on the 10-year Italian Treasury (BTp) fell to 3.47% from 3.50% the previous session.

After the Wall Street close, Alphabet reported solid results but surprised the market by announcing a capital spending plan of between $175 billion and $185 billion for 2025, well above estimates. The reaction was a flight from technology stocks to more defensive sectors, fueled by fears that AI could negatively impact employment.

This morning, February 5th, Asian stock markets are down: the MSCI Asia-Pacific ex-Japan index is down 1.4%, penalized by the plunge in the Korean Kospi (-3.9%). The Nikkei is down 0.7%, the Hang Seng and CSI 300 are down 1%. Commodities are also experiencing turbulence: the Bloomberg Commodity Index is down almost 2% at $117, with copper falling below $13,000 a ton and silver falling 12% to $77 an ounce, after losing over a third of its value from its high on January 29th.

In the cryptocurrency sector, Bitcoin fell to $70,000, a 15-month low, down 43% from its October peak. Since the beginning of the year it has lost around 17%, while the entire market or has burned through more than $460 billion in the last week, fueling doubts about its role as a safe haven.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

ES1! SPY S&P500 respinto dai 7mila punta ai 6500 nel breve?Buon giovedì 5 Febbraio 2026 e bentornati sul canale con un nuovo aggiornamento tecnico sull'indice S&P500, dopo che le quotazioni hanno trovato un muro importante sulla resistenza psicologia dei 7mila punti.

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

NQ: AGGIORNAMENTO H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

WisdomTree - Tactical Daily Update - 04.02.2026Tornano le paure per le valutazioni del tech, crollano le azioni del software.

Recuperano oro e argento in un contesto altamente volatile.

Attenzione alla «Macro Europea»: in uscita PMI e inflazione di gennaio.

Crypto valute ancora giù: svolta rinviata, ...disaffezione temporanea?

La seduta del 3 febbraio ha segnato una pausa per le Borse europee, reduci da una vigilia particolarmente brillante che aveva riportato Milano sui massimi da dicembre 2000 e spinto Londra e Madrid su nuovi record storici.

Il ritracciamento è avvenuto in un contesto ancora dominato da incertezze geopolitiche, interrogativi sulla tenuta della crescita statunitense e rinnovate perplessità sul ciclo degli investimenti legati all’intelligenza artificiale.

Sul fronte corporate, i mercati osservano con attenzione il maxi riassetto dell’impero Elon Musk, che ha portato alla fusione tra SpaceX e xAI, dando vita a un gruppo non quotato da 1.250 miliardi di dollari. Un’operazione di portata storica che, se da un lato conferma la centralità strategica dell’AI, dall’altro riaccende i dubbi sulla sostenibilità delle valutazioni e sulla distribuzione dei rendimenti lungo la catena tecnologica.

A livello di indici, il quadro europeo è stato disomogeneo. Francoforte ha chiuso in calo dello 0,1%, Parigi ha ceduto lo 0,02% e Londra lo 0,28%. Milano ha fatto eccezione, avanzando dello 0,90%, mentre Amsterdam ha registrato il ribasso più marcato con un -1,54%. Madrid ha terminato la seduta invariata.

Sul mercato valutario, l’euro è rimasto poco mosso, poco sopra 1,18 dollari, dopo aver toccato 1,20 dollari la scorsa settimana, massimo degli ultimi quattro anni.

L’attenzione degli investitori è ora rivolta alla Banca centrale europea, che giovedì dovrebbe mantenere invariati i tassi, in linea con l’ultima decisione della Federal Reserve.

A Francoforte si valuta l’impatto combinato di un dollaro più debole e dell’ondata di importazioni cinesi a basso prezzo sulle prospettive di inflazione dell’area euro.

A Wall Street, l’S&P 500 ha sfiorato un nuovo record prima di ripiegare, mentre il Nasdaq ha accusato una flessione dell’1,4%, segnale di una rotazione settoriale che inizia a manifestarsi anche all’interno del comparto tecnologico.

In questo contesto si inserisce l’evoluzione del quadro istituzionale: Stephen Miran si è dimesso dall’incarico di capo dei consiglieri economici della Casa Bianca, mantenendo il ruolo di governatore della Fed, come promesso una volta conclusa l’anomala doppia carica il 31 gennaio.

Sul fronte di politica monetaria, il mercato continua a scontare un taglio dei tassi negli Stati Uniti a giugno, teoricamente la prima riunione con Kevin Warsh presidente della Fed.

Nella seconda parte dell’anno, con l’avvicinarsi delle elezioni di medio termine, lo spazio per ulteriori allentamenti appare limitato. Le probabilità di un taglio a giugno sono salite al 55%, dal 44% precedente, mentre il rendimento del Treasury decennale resta stabile al 4,27%.

Tra i singoli titoli, spicca il balzo di Palantir Technologies, in rialzo di oltre il 10% dopo una trimestrale nettamente sopra le stime, con ricavi e utili record trainati dalla domanda di soluzioni di intelligenza artificiale da parte del governo statunitense e dei clienti privati.

Sullo sfondo, però, crescono le critiche sul ruolo della società nel supporto alle politiche anti-immigrazione dell’amministrazione Trump.

In Italia, nonostante la capitalizzazione record di Piazza Affari nel 2025, salita a 1.077 miliardi di euro, il mercato azionario resta sottodimensionato. Secondo il rapporto Capital Markets in Italy della Consob, il numero di società quotate è sceso sotto quota 200 e dal 2010 il saldo tra ammissioni e revoche è stato negativo per circa 96 miliardi di euro, di cui 72 miliardi nell’ultimo quinquennio.

La Borsa italiana rappresenta appena lo 0,8% del mercato azionario globale, a fronte di un Pil che vale oltre il 2% di quello mondiale.

Sul piano macro, oggi 4 febbraio sono attesi i Pmi servizi dell’area euro. La lettura finale dovrebbe confermare per gennaio un rallentamento della crescita, mentre in Italia l’indice dovrebbe restare sopra quota 50, segnalando una sostanziale stabilità dell’attività.

Attenzione anche all’inflazione: il dato armonizzato italiano è atteso allo 0,9% dall’1,2%, mentre quello dell’area euro dovrebbe scendere all’1,7% dall’1,9%.

Stamane, 4 febbraio, in Asia, i mercati si sono mossi in ordine sparso dopo il calo di Wall Street. Tokyo ha chiuso a -0,6%, con prese di profitto dopo il record della vigilia. Lo yen si è indebolito a 156,30 sul dollaro e poco sotto 185 sull’euro.

Shanghai Composite è salito dello 0,1%, mentre l’Hang Seng ha perso lo 0,5%. Un sondaggio privato segnala che il settore dei servizi cinesi è cresciuto a gennaio al ritmo più veloce in tre mesi, ma la fiducia resta fragile.

Infine, riflettori puntati sul comparto software, travolto dalle vendite per il timore che l’AI possa eroderne i modelli di business. L’indice S&P North America Software segna -17% da inizio anno e -25% dai massimi di ottobre. Jeffrey Favuzza di Jefferies parla apertamente di “SaaSpocalypse”.

Nel frattempo, i metalli preziosi restano estremamente volatili: oro a 5.080 dollari l’oncia, argento a 87 dollari. Non emergono però segnali di frenesia speculativa sugli ETP, che registrano anzi deflussi.

L’oro torna sopra 5.000 dollari, mentre il Bitcoin arretra del 16% nell’ultimo mese, a 76.500 dollari, evidenziando una crescente divergenza tra beni rifugio tradizionali e asset digitali.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Diversificarsi metodologicamente lontano da Wall StreetPoiché l’indice S&P 500 è vicino al suo massimo storico di valutazione del 1999/2000 (P/E di Shiller) e il contesto macroeconomico e geopolitico globale è “complesso”, è ancora possibile trovare nel mondo mercati azionari convenienti dal punto di vista fondamentale e attraenti dal punto di vista tecnico?

Propongo qui un approccio metodologico volto a individuare mercati azionari internazionali che si trovino in una tendenza rialzista di lungo periodo e che siano ancora molto economici rispetto a Wall Street (la valutazione dell’S&P 500 funge da riferimento).

Sono stati selezionati tre criteri di valutazione per analizzare in modo pertinente la valutazione dei mercati azionari globali, concentrandosi sui primi 20 per capitalizzazione di mercato.

1) P/E di Shiller (rapporto CAPE)

Il rapporto CAPE (Cyclically Adjusted Price-to-Earnings) misura il livello di valutazione di un mercato rapportando il prezzo alla media degli utili reali (corretti per l’inflazione) degli ultimi 10 anni.

Consente di attenuare i cicli economici e contabili ed è utilizzato principalmente per valutare il grado di sopravvalutazione relativa di un mercato nel lungo periodo. Storicamente, un CAPE elevato è associato a rendimenti futuri più bassi su più anni.

2) Capitalizzazione di mercato totale / PIL (Indicatore di Buffett)

Questo rapporto confronta il valore totale delle azioni quotate di un Paese con la dimensione della sua economia reale (PIL).

Fornisce una visione macro della valutazione del mercato azionario rispetto alla capacità produttiva del Paese. Un livello nettamente superiore al 100 % suggerisce che il mercato azionario è costoso rispetto all’economia sottostante.

3) Capitalizzazione di mercato / (PIL + bilancio della banca centrale)

Questo indicatore è una versione estesa dell’Indicatore di Buffett che include il bilancio della banca centrale (attivi totali) nel denominatore.

Mira a tenere conto dell’impatto delle politiche monetarie espansive sui prezzi degli asset finanziari. Un rapporto più moderato può indicare che la valutazione del mercato è in parte sostenuta dalla liquidità monetaria piuttosto che dalla sola crescita economica.

La tabella seguente presenta i mercati azionari dal più caro al meno caro sulla base della media di questi tre criteri di valutazione. Mercati come Brasile, Polonia, Cina, Messico e Corea del Sud mostrano solide tendenze rialziste di lungo periodo dal punto di vista tecnico e offrono ancora un forte potenziale di recupero rispetto alla valutazione dell’S&P 500. Questi mercati rappresentano valide strategie di diversificazione. È fondamentale curare il timing di ingresso: un mercato va acquistato solo dopo una fase di ritracciamento e un ritorno su un supporto tecnico chiave.

4) Metodologia di classificazione

Ho assegnato un rango a ciascun rapporto (1 = mercato più caro / rapporto più elevato, 20 = mercato meno caro / rapporto più basso).

Per ogni mercato ho poi calcolato la media di questi ranghi per costruire una colonna sintetica denominata “Punteggio mediano”.

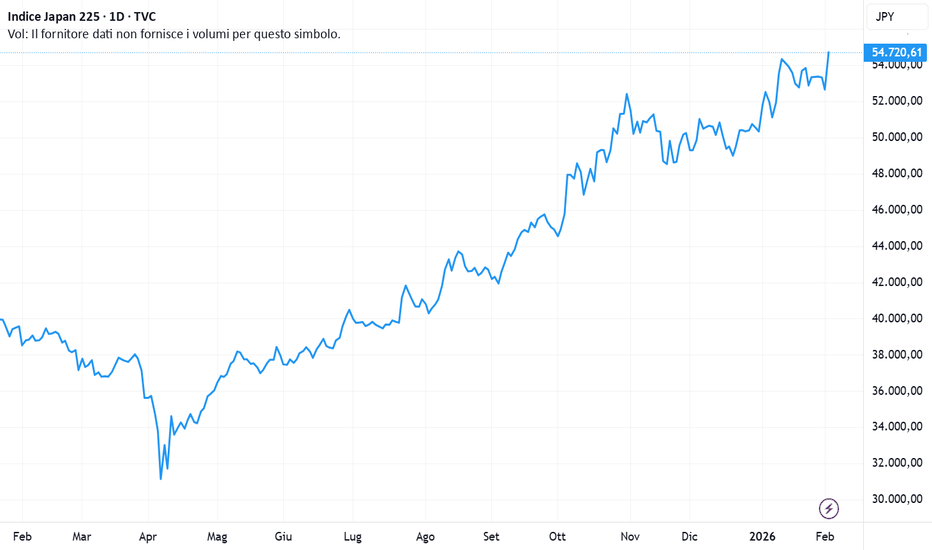

Secondo questa sintesi, Stati Uniti, India e Giappone risultano i mercati più cari, seguiti dall’Europa occidentale, mentre mercati più convenienti come Cina, Polonia e Brasile rientrano nell’area dei mercati emergenti.

Il grafico sottostante illustra la tendenza rialzista di lungo periodo del mercato azionario polacco su orizzonti temporali mensili, settimanali e giornalieri.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Short Tattico Contro Trend Rialzista?Siamo vicini a un’area di forte estensione sullo SPX, con valutazioni sopra la media storica: uno short ci sta come idea tattica, ma con gestione del rischio molto stretta e aspettative modeste.

Lettura del grafico

• Timeframe mensile, trend primario chiaramente rialzista, con minimi crescenti dal 2022 e candela attuale tirata verso la parte alta del trendline giallo

• L’area in cui siamo ora (circa 6.900–7.000 punti) è molto vicina ai massimi storici dell’indice, che al 2 febbraio è intorno a 6.980–7.000

•una grossa resistenza orizzontale rossa in zona 7.3k–7.9k e un supporto dinamico giallo che passa sotto

il primo target logico sono i rettangoli verdi (vecchie congestioni) intorno a 6.2–6.050k.

Fondamentali (sono coerenti con uno short?)

• Il P/E dell’S&P 500 è sopra la media degli ultimi anni: stime di P/E intorno a 23–24 forward e quasi 28 sul trailing, contro medie storiche più basse, con vari siti che definiscono l’indice “overvalued”.

• Alcune case (Stifel, Morgan Stanley, altri) vedono per il 2026 un range indicativo 6.500–7.500 con rischio di correzione se utili o consumi rallentano; in scenari negativi parlano anche di ritorni verso 4.900 nel caso di recessione forte.”

• Questo significa: upside fondamentale ancora possibile se gli utili restano forti, ma la asimmetria non è più a favore dei long di lungo termine; una fase di mean reversion o lateralità è plausibile.

Ha senso uno short “a breve”?

Può avere senso solo come operazione corto‑tattica contro trend, NON come scommessa macro di lungo.

Pro:

• Prezzi in zona massimi storici dopo un +16% circa in un anno, quindi area statisticamente favorevole almeno a consolidamento.

• Valutazioni non a sconto; basta un piccolo shock su utili/consumi per scatenare una discesa e presa di profitto.

Contro:

• Trend mensile ancora intatto; finché non si vede una chiara candela di inversione (doji, engulfing, shooting star) e rottura decisa strutturale almeno su time frame 4h, lo short è controvento.

• Case come Goldman Sachs e altri vedono ancora upside a doppia cifra per il 2026, quindi i flussi istituzionali potrebbero continuare a comprare sui pullback. Eventualmente causare uno short squeeze ancora per un paio di sedute.

In pratica: lo short può funzionare per puntare a un ritracciamento verso la trendline gialla o verso le prime inefficienze arancio, ma devi accettare che stai andando contro un bull market ancora vivo.

Come strutturerei l’operazione (idea generale, non consiglio di investimento)

Struttura operazione

Zona di ingresso: solo su segnale di indebolimento, ad esempio:

• falsa rottura sopra la resistenza rossa e chiusura candela sotto, oppure

• rottura netta al ribasso della trendline con aumento volumi.

Stop loss: poco sopra lo swing high più recente sul mensile meglio uno stop tecnico stretto che un “stop mentale”.

Target possibili:

• TP1: ritorno alla trendline gialla;

• TP2: vecchio massimo/accumulo

e solo se il momentum ribassista regge.

Cosa controllare

• Dati macro in arrivo (CPI, disoccupazione, FOMC): un dato molto dovish può far saltare qualsiasi short.

• Price action sulle prossime 2–3 candele giornaliere

• già molto esposto azionario, lo short come hedge ha più senso; se sei scarico di equity aspettare un pullback per comprare invece di shortare.

WisdomTree - Tactical Daily Update - 03.02.2026 Risk-on ripristinato dopo il crollo dei preziosi di venerdì.

Borse asiatiche di nuovo protagoniste: Nikkei +4%, Kospi +5%.

Dollaro in cerca di stabilità attorno 1,18, e Warsh comincia a piacere.

Sorpresa: la Cina lancia il suo «trading Hub» sul gas naturale.

Le Borse europee hanno aperto febbraio col ritorno dell’ottimismo, sostenute soprattutto dal comparto finanziario. Milano si è riportata sui massimi da dicembre 2000, chiudendo in rialzo dell’1,05%, mentre Madrid ha fatto ancora meglio con +1,34%. Nuovo record storico anche per Londra, salita +1,16%.

I mercati sembrano aver rapidamente digerito la brusca correzione dei metalli preziosi, concentrandosi su una settimana densa di appuntamenti societari e macroeconomici, a partire dal cruciale rapporto sull’occupazione USA.

Sul piano geopolitico e commerciale, Trump ha annunciato un accordo con l’India che riduce i dazi USA sui beni indiani dal 50% al 18%, in cambio dell’impegno di Nuova Delhi a ridurre barriere commerciali, interrompere gli acquisti di petrolio russo e aumentare quelli di greggio statunitense (e potenzialmente venezuelano).

A dare slancio ai titoli finanziari è stata soprattutto l’onda lunga della Federal Reserve. La nomina di Kevin Warsh a nuovo Chairman, annunciata venerdì da Donald Trump, ha spinto gli investitori a ricalibrare le aspettative di politica monetaria.

Warsh, considerato il candidato più “falco” tra i possibili successori di Jerome Powell, viene letto dal mercato come garante di una linea meno accomodante rispetto alle stime recenti, ma al tempo stesso come figura capace di difendere l’autonomia della Fed. Una combinazione che ha favorito il repricing del settore bancario e finanziario globale.

Il focus degli operatori sembra così tornare sui fondamentali macroeconomici. Negli Stati Uniti, l’indice ISM manifatturiero è risalito a 52,6, massimo da tre anni, rafforzando l’idea di un’economia ancora solida.

A Wall Street, la seduta si è chiusa in rialzo: Dow Jones +1,06%, Nasdaq +0,55%, S&P 500 +0,53%. Il listino tecnologico continua a essere trainato dai temi legati a intelligenza artificiale e semiconduttori, mentre Alphabet ha aggiornato i massimi storici alla vigilia della trimestrale.

Nel settore tech, tuttavia, le dinamiche restano selettive. Nvidia ha ceduto terreno dopo che il Wall Street Journal ha riportato lo stop ai piani per un investimento da Us$ 100 miliardi in OpenAI, a causa delle perplessità espresse dal management.

Movimento opposto per Oracle, in rialzo dopo l’annuncio dell’intenzione di raccogliere fino a Us$ 50 miliardi nel 2026 per nuovi investimenti nell’IA: 25 sarebbero già stati raccolti tramite un’emissione obbligazionaria, secondo il Financial Times.

Riflettori accesi su Palantir Technologies, che ha riportato un 4’ trimestre record e sopra alle attese: azione a +7% nell’after-hours. Ricavi a Us$ 1,41 miliardi, in crescita del 70% annuo, contro un consenso FactSet di 1,34.

Il segmento commerciale USA ha registrato un balzo del 137%, a 507 milioni, mentre i ricavi da commesse governative sono cresciuti +66% a 570, trainati in particolare dal contratto con la Marina Militare per il software ShipOS.

Sul fronte delle materie prime, il petrolio è sceso dopo la decisione dell’Opec+ di lasciare invariata la produzione a marzo e dopo le dichiarazioni ottimistiche di Trump su negoziati in corso con l’Iran, uno dei principali esportatori. USA e Iran riprenderanno i colloqui sul nucleare venerdì a Istanbul, con la partecipazione anche di Arabia Saudita ed Egitto.

Più complesso il quadro dei metalli preziosi: dopo i forti rialzi di inizio anno, oro e argento hanno subito una violenta correzione a partire dal pomeriggio di giovedì. Dai massimi del 29 gennaio, l’oro ha perso circa -19%, l’argento quasi -38%, complice anche la nomina di Warsh, letta come fattore di sostegno al dollaro e dunque sfavorevole al cosiddetto debasement trade.

Nelle ultime 24 ore, i prezzi sono tornati a salire: oggi, 3 febbraio, oro a 4.830 dollari/oncia (+3%), argento a 83 (+7%). JP Morgan vede l’oro diretto verso 6.300, mentre Deutsche Bank, con l’analista Michael Hsueh, ritiene che la recente volatilità non segnali l’inizio di una svendita strutturale. Il target di fine anno resta 6.000, sostenuto dagli acquisti delle banche centrali, dalla diversificazione dagli asset in dollari e dalla domanda asiatica.

In Asia, la seduta del 3 febbraio è stata dominata dal rally di Tokyo, con il Nikkei a +3,97%, sostenuto dalle attese di politiche fiscali accomodanti in vista delle elezioni giapponesi, e dal clima più costruttivo sul commercio globale. Il Dow Jones Asia guadagna il 3%.

Sul mercato dei cambi, lo yen si indebolisce a 155,40 sul dollaro ed è stabile a 183,60 sull’euro. Positive anche le piazze cinesi: Shanghai +1,29%, Shenzhen +2,38%, Kospi +5% con Samsung Electronics e SK Hynix in rialzo tra il 6,5% e l’8%, Hang Seng +0,2%, BSE Sensex +2,3%.

Da segnalare infine il progetto cinese di lanciare a febbraio un futures sul GNL denominato in yuan alla Borsa di Shanghai. Pechino mira a ridurre la dipendenza dai benchmark internazionali, Henry Hub, TTF, JKM, e a rafforzare il ruolo dello yuan come valuta di riferimento globale, in linea con l’obiettivo dichiarato da Xi Jinping di costruire una moneta con ambizioni da valuta di riserva.

Cryptos: Bitcoin tenta di stabilizzarsi attorno 78.000 dollari: secondo CoinShares, gli asset digitali hanno registrato deflussi settimanali per 1,7 miliardi, portando il saldo da inizio anno a –1 miliardo e riducendo gli AuM di 73 miliardi rispetto ai massimi di ottobre 2025. Interessante il dato sugli strumenti short-Bitcoin, con afflussi per 14,5 milioni e AuM in crescita dell’8,1% da inizio anno.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Nasdaq 100: focus breakout 26.000 e supporto 25.000Movimento laterale e resistenze mature

Il quadro tecnico del Nasdaq 100 resta rialzista ma in fase matura, con prezzi sui massimi di periodo e un’estensione significativa della tendenza, in un contesto in cui cresce il rischio di correzioni ordinate o fasi laterali più che di inversioni ribassiste strutturali.

Alla data del 3 febbraio 2026 il contratto future E‑Mini Nasdaq 100 marzo (NQH26) mostra per la seduta livelli indicativi di open intorno a 25.876, massimo in area 26.028, minimo circa 25.867 e chiusura in area 25.983, valori coerenti con una price action di consolidamento vicino ai massimi dopo il recente breakout rialzista di fine gennaio.

Il Nasdaq 100 continua a essere l’indice più sensibile a tassi reali USA, dollaro e revisioni sugli utili dei Big Tech, con i movimenti di inizio 2026 sostenuti dal comparto tecnologia e AI, ma con reazioni agli earnings meno esplosive rispetto ai cicli 2023‑2024, coerenti con un momentum in graduale rallentamento.

La reattività dell’indice a dati su occupazione, inflazione e comunicazioni della Federal Reserve rimane elevata e contribuisce a un quadro di premio per il rischio compresso, nel quale la struttura rialzista è intatta ma potenzialmente più esposta a shock macro imprevisti.

Analisi tecnica Nasdaq 100, indicatori e oscillatori in stallo?

Strumenti di analisi classici, lettura unica del quadro tecnico.

Le medie mobili giornaliere confermano una tendenza primaria ancora orientata al rialzo: il prezzo dell’indice rimane sopra le medie a 50 e 200 giorni, entrambe con pendenza positiva, segnalando un impianto strutturalmente rialzista di medio periodo.

La distanza del Nasdaq 100 dalla 200 giorni è significativa ma non estrema, fornendo un quadro coerente con una tendenza avanzata predisposta a fasi correttive verso aree di equilibrio dinamico (zona medie 50‑200 giorni) piuttosto che con una nuova gamba verticale priva di pullback.

L’RSI a 14 periodi su base daily si colloca in area positiva ma non di ipercomprato (indicativamente intorno a 55‑60 punti sui principali fornitori di dati), descrivendo un momentum rialzista meno tirato rispetto alle precedenti fasi di estensione e con spazio statistico sia per ulteriori allunghi sia per fisiologici rientri verso area 50.

Nelle settimane precedenti, i ritorni dell’RSI verso la fascia 45‑50 hanno coinciso prevalentemente con fasi di consolidamento o laterale rialzista all’interno del trend, più che con pattern di inversione, in un contesto di progressivo riposizionamento su livelli sempre più elevati.

La regressione lineare sugli ultimi mesi continua a mostrare uno slope positivo e un canale ascendente di medio periodo, con i prezzi in questa fase collocati nella parte medio‑alta del canale dopo il breakout della resistenza in area 25.760‑25.830 registrato a fine gennaio.

Questo posizionamento nella parte superiore della banda incrementa la probabilità statistica di movimenti di mean reversion verso la linea mediana del canale o verso il supporto dinamico delle medie veloci (20‑50 giorni), in particolare nel caso in cui eventuali nuovi massimi non siano accompagnati da incremento dei volumi e da accelerazione del momentum.

La price action giornaliera continua a mostrare un’alternanza tra candele di spinta rialzista e sedute con corpi più contenuti e shadow superiori in prossimità delle resistenze di breve, ora riconducibili all’area 26.000‑26.300 punti sul future marzo, tipiche di prese di profitto sui massimi.

Allo stesso tempo, la presenza ricorrente di barre rialziste e di candele di rifiuto in corrispondenza dei supporti tecnici (prima fascia 25.800‑25.500, seguita dalla zona 25.350‑25.100 sulla cassa) mantiene invariata la lettura di controllo della struttura da parte della componente compratrice nel medio periodo.

Le proiezioni di Fibonacci tracciate sui recenti swing rialzisti evidenziano estensioni che raggiungono e in alcuni casi superano il 127‑161,8% delle gambe precedenti, quadro compatibile con un trend ancora forte ma già ampiamente sviluppato.

In chiave Elliott, la sequenza rimane compatibile con una fase impulsiva avanzata del bull market partito dai minimi 2022, assimilabile a un’onda 5 estesa, in cui le correzioni osservate finora appaiono di grado inferiore e non tali da compromettere la struttura di minimi e massimi crescenti.

Nel corso delle ultime settimane si è sviluppata una fase di congestione/triangolazione che ha preceduto il breakout rialzista di fine gennaio; tale struttura ha svolto funzione di consolidamento sopra i principali supporti dinamici, con il successivo movimento che ha proiettato i prezzi nella parte alta del range storico.

L’attuale evoluzione sopra l’ex area di resistenza lascia spazio, dal punto di vista puramente tecnico, alla prosecuzione della tendenza rialzista finché i pullback restano contenuti sopra l’area 25.500 e il limite inferiore del precedente box; una violazione netta e confermata di tali livelli aumenterebbe invece la probabilità di una configurazione distributiva di breve.

Sintesi di analisi tecnica per il Nasdaq 100

Il quadro tecnico del Nasdaq 100 rimane improntato al rialzo di medio periodo, supportato da medie mobili in uptrend, da un RSI stabilmente in territorio positivo e da un canale di regressione lineare con pendenza ancora ascendente, mentre la struttura di massimi e minimi crescenti risulta tuttora intatta.

Le estensioni Fibonacci avanzate, il posizionamento nella parte alta del canale e la price action più “nervosa” in prossimità delle resistenze (area 26.000‑26.300 sul future NQH26) descrivono una fase di maturità del movimento, nella quale la statistica favorisce fasi di consolidamento o correzioni ordinate all’interno del trend, piuttosto che inversioni ribassiste immediate di lungo periodo.

La tenuta dei supporti dinamici e statici individuati (25.800‑25.500 come pivot primario di breve, area 25.350‑25.100 sulla cassa, medie 20‑50‑200 giorni e confini inferiori del canale di regressione) resta un elemento discriminante per valutare la prosecuzione della tendenza rialzista rispetto all’eventuale avvio di un processo correttivo di grado superiore.

_______________________________________________________

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Gennaio chiude in positivo nonostante l’elevata volatilitàNon è stato un mese particolarmente brillante per le azioni, ma i principali indici hanno comunque chiuso gennaio in territorio positivo, tutti con guadagni di almeno l’1%. Ne risulta un inizio di 2026 costruttivo, ma decisamente volatile.

Il Dow Jones ha guadagnato l’1,7% nel mese, l’S&P 500 è salito dell’1,4%, mentre il NASDAQ ha chiuso con un progresso di poco inferiore all’1%. Tuttavia, va sottolineato che l’intero rialzo si è concentrato nella prima settimana di gennaio. Le tre settimane successive sono state caratterizzate da diverse difficoltà, tra cui le minacce tariffarie legate alla Groenlandia e una reazione tiepida del mercato agli utili del Mag 7.

Le notizie di giornata si sono concentrate sulla nomina di Kevin Warsh da parte del Presidente Trump come prossimo Presidente della Fed. Il mercato ha accolto con favore il chiarimento, ma la notizia non è stata sufficiente a sbloccare gli indici dalla fase di stallo.

Venerdì il NASDAQ è sceso dello 0,94% (circa 223 punti) a 23.461,82, mentre il Dow Jones ha perso lo 0,36% (quasi 180 punti) a 48.892,47. Nonostante il bilancio mensile positivo, entrambi gli indici registrano ora tre settimane consecutive di ribassi.

L’S&P 500 è sceso dello 0,43% a 6.939,03, ma è riuscito comunque a chiudere la settimana con un rialzo dello 0,3%. Come già avvenuto nella seduta precedente, tutti gli indici hanno recuperato dai minimi intraday, che erano superiori all’1%.

I report del Mag 7 pubblicati questa settimana hanno superato ampiamente le aspettative su utili e ricavi, ma questo non è bastato a soddisfare un mercato particolarmente esigente. Microsoft (MSFT) non ha mancato i risultati, ma ha comunque perso il 10% nella seduta precedente e un ulteriore 0,7% oggi, penalizzata dall’impennata della spesa in CAPEX e da un certo rallentamento del business cloud.

Nel frattempo, Apple (AAPL) è stata apprezzata per un trimestre solido, con vendite di iPhone in crescita del 23%, ma oggi è riuscita a strappare solo un modesto +0,5%. Meta (META) è stata l’unica del gruppo a registrare un forte rialzo iniziale (+10%) dopo i risultati, ma ha poi ceduto quasi il 3% nella seduta odierna. Il recente clima di mercato ha spinto alcuni analisti a prevedere ulteriori fasi di turbolenza.

Sebbene le prospettive di lungo periodo per il 2026 restino supportate da una Fed accomodante e dalla rivoluzione dell’intelligenza artificiale, l’attuale combinazione tra movimenti parabolici delle materie prime e stagionalità sfavorevole non può essere ignorata. I mercati raramente si muovono in linea retta e gli attuali segnali di “esaurimento” suggeriscono che una fase di consolidamento è plausibile.

Vedremo se questo rappresenta l’inizio di un febbraio incerto o soltanto un momento di debolezza temporanea, già dalla prossima settimana, quando altri due titoli del Mag 7 entreranno in scena: Alphabet (GOOGL) mercoledì e Amazon (AMZN) giovedì. Prima ancora, il mercato reagirà ai risultati di Palantir (PLTR) e Disney (DIS) oggi, e di AMD (AMD) martedì, insieme a centinaia di altre società.

Sul fronte macroeconomico, il PPI è risultato più caldo del previsto, con i prezzi all’ingrosso in aumento dello 0,5% su base mensile e del 3% su base annua, rispetto alle attese di +0,2% e +2,8%. Anche il PPI core ha superato le previsioni.

La prossima settimana, oltre agli utili, sarà densa di dati macro. L’evento chiave sarà il report sui Non-Farm Payrolls di venerdì. Nell’ultima rilevazione, l’economia aveva creato 50.000 nuovi posti di lavoro, leggermente sotto le attese di 73.000, mentre il tasso di disoccupazione era sceso più del previsto al 4,4%.

Infine, resta sullo sfondo il rischio di una chiusura parziale delle attività governative, che dovrebbe protrarsi solo fino all’inizio della prossima settimana, quando la Camera tornerà a Washington. Sarebbe auspicabile evitare un nuovo stallo, soprattutto dopo la chiusura più lunga della storia registrata lo scorso autunno, ma al momento la prudenza resta d’obbligo.

Un presidente della Fed pro-borsa?Kevin Warsh sarà quindi il prossimo presidente della Federal Reserve degli Stati Uniti (Fed) quando Jerome Powell lascerà il suo incarico a partire dal prossimo mese di maggio. Siamo ormai entrati in questo periodo particolare che vedrà la coesistenza di Jerome Powell e Kevin Warsh, quest’ultimo con lo status di “Shadow Fed Chair”.

Vale a dire il futuro presidente della Fed che il mercato inizierà ad ascoltare, poiché le tendenze borsistiche anticipano sempre di diversi mesi le prospettive di politica monetaria.

Diverse domande si pongono riguardo al fatto che Kevin Warsh possa avere, nel tempo, un impatto favorevole sulla tendenza di fondo del mercato azionario:

• Qual è la sua credibilità storica all’interno di Wall Street e dell’alta finanza statunitense in generale? È considerato influenzabile dall’Amministrazione Trump?

• Qual è la sua visione sulla disinflazione e sul livello di inflazione a partire dal quale la Fed può riprendere il taglio del tasso dei federal funds?

• Qual è la sua visione sul tasso di interesse neutrale della Fed: 3%, 2,5%, 2%? Ovvero il tasso che la Fed potrebbe mirare a raggiungere sotto la sua presidenza.

• È favorevole a una modifica dell’obiettivo di inflazione della Fed una volta raggiunto il target del 2%?

• È sensibile alla preservazione della tendenza rialzista degli asset rischiosi sui mercati azionari?

Le risposte a tutte queste domande consentiranno di valutare l’impatto dell’arrivo di Kevin Warsh alla guida della Fed sulla tendenza di fondo del mercato azionario, ma anche su obbligazioni, dollaro USA, materie prime e criptovalute.

Da un punto di vista storico, Kevin Warsh gode di una solida credibilità a Wall Street. Ex governatore della Fed durante la crisi finanziaria del 2008, è stato al centro delle decisioni monetarie più critiche degli ultimi decenni. Il suo profilo è quello di un tecnocrate con una profonda conoscenza dei meccanismi di mercato, vicino alle grandi istituzioni finanziarie e rispettato per la sua comprensione dei rischi sistemici. Ciò tende a rassicurare gli investitori sulla sua capacità di guidare la politica monetaria senza improvvisazioni.

Tuttavia, il suo recente avvicinamento a Donald Trump solleva una questione centrale: quella dell’indipendenza della Fed. Se storicamente Kevin Warsh si è posizionato come un “falco” dell’inflazione, le sue posizioni più accomodanti nel 2025 suggeriscono che potrebbe adottare, almeno inizialmente, un atteggiamento più favorevole a un allentamento monetario. Il mercato potrebbe interpretarlo come un segnale positivo, soprattutto se la disinflazione dovesse confermarsi senza un forte deterioramento del mercato del lavoro.

Per quanto riguarda il tasso di interesse neutrale, Kevin Warsh sembra più incline rispetto a Jerome Powell a ritenere che tale tasso sia strutturalmente più basso rispetto al passato, il che aprirebbe la strada a una politica monetaria meno restrittiva nel medio termine. Un simile orientamento sarebbe chiaramente favorevole ai mercati azionari, ma anche agli asset sensibili alla liquidità come le criptovalute.

Infine, anche se non lo dichiarerà mai esplicitamente, Kevin Warsh è pienamente consapevole del ruolo chiave svolto dalla stabilità dei mercati finanziari nella trasmissione della politica monetaria. In questo contesto, è probabile che si mostri attento a evitare un forte shock negativo sugli asset rischiosi, finché l’inflazione rimarrà sotto controllo.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.