Nasdaq - Gap DownRisveglio nuovamente amaro per il Nasdaq, apertura in Gap Down e ritorno sotto i 19500, il prezzo si trova esattamente al centro tra MML di breve periodo ed MML di medio periodo, non mi stupirei se nei prossimi giorni toccassimo il supporto a 17919 e poi ripartissimo al rialzo chiudendo prima il Gap a 18794 e poi andassimo a prenderci i 19281.

Intanto la zona d'ombra quest'oggi la troviamo statica a 20512, sempre troppo lontana dal prezzo attuale, mi attendo un eventuale segnale operativo non prima di due settimane.

CAPITALCOM:US100

Indici di mercato

il dollaro USA è la valuta più debole del Forex quest'anno 2025Caduta del dollaro USA: gli investitori istituzionali vendevano già a febbraio

Il dollaro USA (DXY) è ufficialmente la valuta più debole sul mercato fluttuante dei cambi (Forex) da inizio anno. In calo di oltre l'8% rispetto a tutte le principali valute mondiali, questa tendenza verticale al ribasso era stata anticipata dall'analisi tecnica già a gennaio. Non è una sorpresa per chi segue i principali segnali tecnici: breakout della media mobile a 200 giorni all'inizio di marzo, pressioni strutturali visibili con l'approccio frattale a onde di Elliott, segnali ribassisti dal sistema ichimoku... in breve, gli strumenti tecnici hanno parlato e il mercato ha effettivamente intrapreso una tendenza al ribasso quest'anno 2025.

La domanda ora è: è in vista un fondo? Nel breve termine, forse, il mercato sta testando il forte supporto grafico di 99/100 punti sul DXY (si veda il grafico principale di questa analisi).

Nel medio termine, la tendenza al ribasso potrebbe continuare. Una cosa è chiara: il posizionamento istituzionale ha giocato un ruolo centrale nella flessione: hedge fund e gestori patrimoniali sono diventati tutti ribassisti sul dollaro USA nel cuore dell'inverno. Già a febbraio, i primi sono diventati acquirenti netti di EUR/USD, come mostra il rapporto COT della CFTC. Poi, all'inizio di marzo, tutti gli investitori istituzionali sono diventati venditori netti di dollaro USA contro un paniere di valute principali (si vedano i dati inseriti nel grafico sottostante).

Bis repetita con il primo anno del primo mandato di Trump (2017)

È stata la guerra commerciale, quella dei cosiddetti dazi reciproci, a vedere l'aumento dei segnali tecnici ribassisti di medio termine sul dollaro USA contro un paniere di valute principali. La volatilità a Wall Street è esplosa, anche a causa dell'escalation dei dazi dell'amministrazione Trump. Il clima economico statunitense sta diventando sempre più imprevedibile per i mercati, con una politica commerciale apparentemente improvvisata e decisioni che generano incertezza sistemica.

Ma non è tutto: anche il mercato obbligazionario statunitense sta lanciando segnali di allarme. Il rendimento a 10 anni è salito e gli spread tra gli Stati Uniti e le altre economie sviluppate si sono ampliati. Alcuni parlano addirittura di una forma di pressione cinese sul debito statunitense, attraverso vendite massicce di Treasuries. L'indice MOVE, un barometro della volatilità obbligazionaria, lo conferma: la tensione c'è e sta chiaramente pesando sul dollaro.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

S&P - Nona Sinfonia - Time Frame 30 Minutinona sinfonia in opera

ingressi long e short definiti

Nona Sinfonia è un sistema di trading che sfrutta la fase di accumulo dei prezzi, identificata attraverso una configurazione di 1+9 candele. Questa tecnica punta a riconoscere momenti di bassa volatilità che anticipano, spesso, forti movimenti direzionali, offrendo un'opportunità di ingresso a basso rischio con obiettivi di profitto ben definiti.

DAX inside candle: dove è finita l'euforia?DAX sotto 21500 da alcuni giorni. Candele di indecisione... volumi al ribasso... dove è finita l'euforia della sospensione dei Dazi?

E' evidente che il mercato non si fida di Trump e attende ulteriori conferme per poter ripartire con l'impronta rialzista di fondo.

Tra l'altro è naturale pensare che, se siamo davvero in un bear market, questo è solo agli inizi, visto che in media dura 15-18 mesi...

Graficamente ciò che può convincere gli investitori a rimanere long sono 2 scenari:

Scenario A: prezzi che si stabiliscono sopra 21500 e creano una base di supporto.

Senario B: news flow negativo con accenno al panic selling ma che riesce a difendere in poco tempo i supporti... ad esempio nella zona 20.000 punti... un repentino recupero (magari entro 1 settimana)...

Per me questa seconda ipotesi è la più probabile se si verificherà entro il mese di Maggio.

Starei attento agli affondi da Luglio in poi...

Chart di Capital.com

👉 Lasciaci un like se questo articolo ti è stato utile!

👉 RICHIEDI un parere su un Titolo o ETF lascia un commento!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

Risk Disclaimer: this is not a financial advise;

NASDAQ: IPOTESI H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

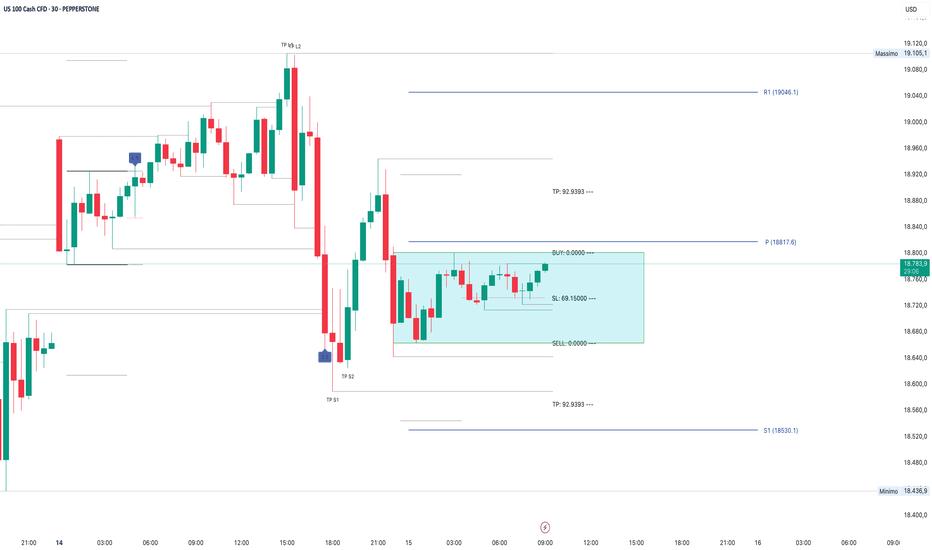

NSDQ - Nona Sinfonia - Time Frame 30 Minutinona sinfonia in opera

ingressi long e short definiti

Nona Sinfonia è un sistema di trading che sfrutta la fase di accumulo dei prezzi, identificata attraverso una configurazione di 1+9 candele. Questa tecnica punta a riconoscere momenti di bassa volatilità che anticipano, spesso, forti movimenti direzionali, offrendo un'opportunità di ingresso a basso rischio con obiettivi di profitto ben definiti.

Nasdaq - Non ConvinceIl prezzo riesce ad affacciarsi appena oltre i 19000, dopodiché ritraccia la chiusura del Gap e ne rimane in zona.

La MML di breve periodo si alza portandosi a 17919, mentre la MML di medio periodo rimane a 19281, sarà dura vedere un breakout, ma se ciò avvenisse penso che vedremmo un bel trend day verso la zona d'ombra.

Quest'oggi troviamo proprio la zona d'ombra leggermente più dinamica, varierà dai massimi di questa mattina a 20605 fino ai minimi di chiusura giornata a 20514.

CAPITALCOM:US100

DA STARE ATTENTI QUESTI DUE GIORNIQuesto lunedì è stata una sfortuna che ovviamente me la sono cercata ahaahha.

La situazione del DXY potrebbe essere diversa in questi due giorni di trad (Lunedì e Martedì) perché il prezzo ha fatto molti range questo lunedì facendo poche salite non avendo neanche preso una liquidita al rialzo per per scendere.

Rimango sul fatto che il DXY non sia pronto per una maxi salita. Ora siamo vedendo solo prese di liquidita che ci porterà ad un ribasso molto proficuo.

Se vi serve una mano per qualsiasi cosa di trading non dimenticate di contattarmi nei comenti scrivendo "AIUTO"

CANALE GRATUITO TELEGRAM: t.me/+2yUNtDDLg2EwOTQ0

GERMANY40: e ora cosa potrebbe succedere?Dopo oltre due anni di rialzi significativi, l’indice tedesco Germany40 ha raggiunto livelli di eccesso che il grafico non mostra aver mai rilevato negli ultimi 10 anni, e forse neanche negli ultimi 20.

Dopo aver “sfiorato” i 23500 punti indice è iniziata una correzione che inizialmente non aveva destato grandi preoccupazioni, anzi, forse era quasi sembrata una grande occasione per posizionarsi al rialzo.

Quello che vediamo nell’immagine è un grafico a 2 settimane, una via di mezzo fra un settimanale e un mensile, grafico che ci mostra la situazione globale dell’indice, senza farci cadere in una visione troppo limitata che spesso porta a non considerare pericolosi livelli troppo eccessivi.

Come tutti ben sappiamo dopo l’inizio della correzione a metà marzo, l’inizio di aprile ha visto un inasprimento della discesa, innescata da fattori geopolitici che forse non giustificano neanche la violenza della correzione, ma la realtà dei fatti è che l’indice dax ha percorso al ribasso quasi 4000 punti in poche sedute, sicuramente anche frutto di un trading meccanizzato.

Ora la domanda che tutti ci poniamo è se è finita qui o se il ribasso potrebbe continuare, proviamo ad analizzare la situazione applicando la Teoria delle Onde di Elliott all’attuale struttura del mercato.

Nel grafico ho inserito un indicatore sui prezzi, delle bande di medie mobili triangolari che mi danno una idea di eccesso dei prezzi e sotto ai prezzi il solito oscillatore di Elliott.

La fuoriuscita dal canale di medie e il picco dell’oscillatore in corrispondenza di tali livelli rispetta le caratteristiche di un’onda 3, una delle più potenti onde impulsive delle strutture di Elliott. Un’onda che, probabilmente, analizzata nel dettaglio, su time frame più bassi, sembrerebbe aver avuto una doppia estensione.

Seguendo sempre le strutture di Elliott, ci troveremmo ora nella prima parte di un’onda 4 correttiva, un’onda che, nella maggior parte dei casi, si sviluppa in modo molto complesso ed imprevedibile. L’oscillatore ci indica che la correzione non è ancora ultimata in quanto si trova a valori ancora molto elevati, in linea di massima quando il movimento correttivo volge al termine, l’oscillatore si avvicina molto alla sua linea dello zero.

La conclusione è che dovremo aspettarci una fase correttiva abbastanza lunga, che potrebbe essere caratterizzata da repentini cambi di direzione e che potrebbe portare le quotazioni anche a livelli di area 16500 punti indice. Indico questo livello estremo perché è il livello al di sotto del quale la ipotetica classificazione in onda 4 verrebbe invalidata e bisognerebbe poi fare una riclassificazione.

Nell’immagine ho indicato in rosso, una semplice correzione in abc, solo per dare un’idea del presunto andamento e della durata. Una volta ultimata questa onda correttiva le quotazioni dovrebbero tornare a salire, ma per capire l’entità della presunta onda 5 dobbiamo attendere che venga ultimata onda 4, momentaneamente ho inserito un movimento puramente indicativo. Prossimamente, abbassando il time frame, cercherò di dare un’idea dell’andamento di più breve periodo.

Buon trading.

Agata Gimmillaro

SPX – Il rally convince poco: gli orsi non mollanoIndice di riferimento: S&P 500

VIX: 37,56 (↓ -7,76%)

SKEW: 128,64 (↑ +0,86%)

Put/Call Ratio: 1,69 (molto elevato)

Il prezzo si trova sotto tutte le principali medie mobili esponenziali, in particolare EMA20 e VWMA, suggerendo un trend ancora ribassista nel medio periodo. Tuttavia, la chiusura sopra VWAP e VWMA20 mostra un tentativo di rimbalzo con leggera forza di breve termine.

Ichimoku segnala un prezzo dentro la Kumo, con Lagging Span che ha appena superato il prezzo attuale, suggerendo una fase di transizione e congestione. L’ADX elevato (>38) indica presenza di trend, ma non ne chiarisce ancora la direzione.

Il MACD e il Momentum restano negativi, anche se in leggero miglioramento. L’Histogram vicino allo zero suggerisce che una possibile inversione è in costruzione, ma non ancora attivata.

AO resta negativo, mentre l’Ultimate Oscillator supera quota 50 (51,6), indicando una lieve prevalenza dei compratori. In sintesi, il momentum è debole ma in fase di risalita, con necessità di conferme sopra 5.400.

Sessione caratterizzata da volume sopra la media, con dominanza netta degli acquisti (89%), ma Delta Volume modesto. Il Cumulative Delta ancora negativo segnala che il recupero in corso è fragile e non ancora consolidato.

Livelli Chiave per il Trading

Punto di Inversione: 5.051,3

Swing High (SH): 5.737,1

Swing Low (SL): 4.812,2

Resistenza: 5.668

Supporto 5.250

📌 Strategia Operativa:

Scenario Long (probabilità 35%):

Attivabile sopra 5.470 (EMA20) con volume crescente

Target: 5.668 (TP1), 5.737 (TP2), 5.990 (TP3)

Stop loss sotto 5.274

Trailing Stop: 2%

Scenario Short (probabilità 65%):

Attivabile sotto 5.274–5.250

Target: 5.051 (SL1), poi 4.812 (SL2)

Stop loss sopra 5.400 (chiusura sopra VWMA)

Trailing Stop: 2%

Conclusioni

L’SPX500USD ha messo a segno un buon rimbalzo tecnico, ma il quadro resta sbilanciato a favore degli orsi, con medie mobili ancora dominanti sopra il prezzo, e momentum non ancora invertito. Il sentiment (Put/Call 1,69) mostra forte copertura, che può agire come cuscinetto nel breve, ma anche come potenziale freno a un rally sostenuto.

Scenario dominante: ribassista con resistenze ravvicinate. Occorre superare quota 5.470 con volumi per attivare un long strutturato. Finché ciò non accade, ogni rimbalzo va considerato potenzialmente effimero.

Mio posizionamento ideale: attendere breakout sopra 5.470 o breakdown sotto 5.250 per intervenire con maggiore precisione operativa.

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

NASDAQ 100: rimbalzo fragile sotto le resistenze chiaveIl NDX si trova in una fase tecnicamente incerta, con tentativi di rimbalzo contrastati da segnali di fondo ancora deboli.

Il sentiment è migliorato rispetto ai minimi recenti (Put/Call in calo, Delta Volume positivo), ma l’assenza di breakout sulle medie mobili e il MACD negativo indicano che il trend primario è ancora fragile.

Il contesto macro (VIX alto, SKEW crescente, MOVE su massimi) suggerisce cautela: lo scenario ribassista resta leggermente favorito finché non viene superata la soglia chiave dei 19.000 punti con forza.

L’ATR è su livelli molto alti, indicando una fase ancora estremamente volatile. Il prezzo si è avvicinato alla parte centrale della banda di Bollinger, lontano sia dalla parte superiore che da quella inferiore.

Questo indica spazio tecnico di manovra, ma anche necessità di protezione con trailing stop larghi, vista l’ampiezza del range giornaliero. La gestione del rischio resta fondamentale in questa fase.

Nell'ultima sessione Il volume complessivo è stato inferiore alla media, ma con 93% di acquisti netti e Delta Volume positivo, che suggerisce una sessione dominata dagli acquirenti.

Il CMF positivo conferma una modesta ma reale immissione di liquidità nel mercato, nonostante la media mobile del CMF resti bassa. Il Volume Index a 1 suggerisce che il rimbalzo è stato alimentato più da momentum che da accumulazione strutturale.

In sintesi, i flussi segnalano interesse reale ma non ancora esplosivo.

Livelli Chiave per il Trading

Supporto principale 17000

Resistenza principale 19152

Siamo ancora nel trading range precedente

Scenario Long (probabilità 40%):

Scenario Short (probabilità 60%):

📍 No Trade Zone: tra 17.397,70 e 18.387,66

📌 Livelli Operativi:

🔼 LONG (solo sopra 18.387,66 con CMF positivo):

TP1: 19.152,57

TP2: 19.800

TP3: 20.292,19

SL1: 18.000 (–2%)

Trailing Stop: –2,5% dal prezzo di chiusura

🔽 SHORT (conferma sotto 17.387,70):

TP1: 17.000

TP2: 16.500

TP3: 15.900

SL1: 18.000 (sopra punto di inversione)

Trailing Stop: –2,5% dal prezzo di chiusura

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

Nasdaq - Si Parte BeneQuesta mattina si sveglia di buon umore il Nasdaq, in lieve Gap Up già prontamente chiuso, per andare nuovamente sui massimi di giornata e soprattutto verso la MML di medio/lungo periodo a 19281.

La MML di breve periodo rimane a supporto del prezzo a quota 17780, mentre la zona d'ombra rimane anch'essa immutata a 20671, ma come possiamo ben vedere in chiusura di giornata, il prezzo inizierà ad abbassarsi di qualche punto.

Nei prossimi giorni potremmo assistere ad un interessante sviluppo operativo.

CAPITALCOM:US100

VIX Sotto Pressione: Un Segnale Rialzista Imminente?L'indice di volatilità Cboe (VIX), spesso definito il "termometro della paura" dei mercati, sta attualmente mostrando segnali incoraggianti per gli asset di rischio. Dopo aver stazionato al di sotto dei massimi raggiunti, il VIX si trova in una posizione chiave che potrebbe preludere a nuovi rialzi sia per il mercato azionario che per il settore delle criptovalute.

Il fatto che il VIX stia stazionando al di sotto dei massimi dell'ultima settimana indica una potenziale stabilizzazione del sentiment di mercato. La pressione al rialzo sulla volatilità sembra essersi attenuata, suggerendo che la fase di maggiore incertezza potrebbe essere in via di conclusione.

Il vero spartiacque, è rappresentato dai minimi recenti del VIX, situati intorno a quota 32. Una rottura decisa al ribasso di questo livello rappresenterebbe un segnale ancora più convincente di un calo della paura e di un aumento della fiducia degli investitori.

AttendereL’indice ha percorso in una settimana tutto il canale verde terminando la discesa sul fondo in zona 34k

È finita? Nessuno lo sa purtroppo

La cosa più importante è seguire gli eventi perché in questo momento c’è panico estremo e i supporti vengono rotti facilmente

Chi è rimasto bloccato in posizione non deve farsi prendere dal panico, le correzioni fanno parte del ciclo di vita dei mercati.

Chi è fuori potrebbe vedere affari ovunque in questo momento, il coltello che cade è famoso per un motivo..

Personalmente vedo questa storia dei dazi come un grande bluff americano, penso che arriverà a breve un accordo migliore con tutti i principali giocatori e in particolare UE e Cina e da questo avrà inizio la ripartenza sia della borsa americana che italiana

Musk è cintura nera di speculazione finanziaria e forse Trump ha prodotto il crollo dei mercati con un secondo fine visto che ne ha controllato l’inizio e può guidarne l’evoluzione (ma non vorrei finire nel complottismo)

WisdomTree - Tactical Daily Update - 11.04.2025Borse in altalena, ma sperano in accordi con gli Usa, anche per la Cina.

Scende l’inflazione negli Usa: possible rallentamento della crescita?

Dollaro Usa in caduta precipitosa: effetto collaterale “involontario”?

Oro alle stelle: è il vero vincitore di questa prima parte dell’anno.

Mercati in altalena tra dazi, rally e ansie globali

La tregua (temporanea) nei dazi USA ha acceso i listini europei, che hanno chiuso con performance da applausi: Milano ha guadagnato il 4,7%, Parigi +3,83%, Francoforte +4,53%, Madrid +4,02%, Londra +3,04%. Anche Milano, inizialmente piatta, è decollata, con numerosi titoli in rialzo a doppia cifra, dopo che a metà giornata è arrivata anche la notizia dello stop ai dazi da parte dell’UE.

Molto meno entusiasta Wall Street: nonostante l’inflazione di marzo sia calata più del previsto, l’effetto tranquillizzante è stato nullo, perché i dati sono precedenti all’annuncio dei dazi da parte di Trump. Così, il Dow Jones ha chiuso a -2,5%, il Nasdaq a -4,3% e l’S&P 500 a -3,5%.

Trump tra applausi e minacce

Il presidente USA Donald Trump ha definito la giornata precedente “la più importante della storia, per i mercati”, sostenendo che gli Stati Uniti stanno finalmente cercando “di farsi trattare equamente dal mondo”. Sulla Cina ha dichiarato ottimismo per un possibile accordo commerciale “vantaggioso per entrambi i Paesi”, nonostante le nuove tariffe imposte: un pesantissimo 145% sulle importazioni cinesi, incluso un 20% per il fentanyl.

La Cina ha risposto con contromisure: dazi dell’84% sui beni americani e un giro di vite sui film di Hollywood. Tuttavia, da Pechino è arrivata anche un’apertura: “troviamoci a metà strada”, hanno detto, rilanciando l’invito al dialogo.

Trump ha elogiato la “furbizia” dell’UE per non aver reagito subito con dazi propri: “hanno capito cosa abbiamo fatto con la Cina”, ha spiegato. E ribadisce di vedere l’Unione come “un unico blocco”, chiudendo per ora alla possibilità di trattative bilaterali con i singoli Stati.

Italia: occhio al PIL

Nel Documento di Finanza Pubblica, il ministro dell’Economia Giancarlo Giorgetti ha avvertito che, dopo segnali positivi nel primo trimestre, dal secondo trimestre 2025 l’economia italiana potrebbe frenare per via dei dazi USA e dell’incertezza globale. Le stime di crescita reale sono state riviste al ribasso: +0,6% per il 2025 (contro il +1,2% precedente) e +0,8% per il 2026.

Asia a due velocità

Il nervosismo USA ha contagiato anche l’Asia. Il Nikkei di Tokyo ha perso il 3,8%, colpito soprattutto dal tonfo dell’auto: Toyota è crollata del 7,6%, peggior calo dal 30 settembre. A pesare, anche le previsioni al ribasso di Goldman Sachs sugli utili del settore.

In controtendenza Hong Kong (+1,7%), il CSI 300 di Shanghai/Shenzhen (+0,5%) e il Taiex di Taiwan (+2,4%). Male la Corea (-0,7%). Mumbai regge bene con un +1,8%. Intanto, lo yuan si stabilizza a 7,31 sul dollaro.

Petrolio: giù di brutto

Il Brent europeo è in calo e si avvia a chiudere la seconda settimana nera consecutiva: -3,7%, con un crollo di 12 dollari al barile in otto sedute. Il prezzo è passato dagli 82,6 USD di gennaio a circa 60 USD. L’EIA ha tagliato le previsioni di crescita globale e avvertito che la guerra commerciale potrebbe deprimere la domanda di petrolio sia in USA che nel mondo.

Commodities in altalena

L’Indice Bloomberg Commodity torna timidamente sopra quota 100 USD. Oro e argento brillano: +5% in settimana. Il rame, aiutato dallo stop ai dazi, rimbalza del +4%. Bene anche le materie prime agricole: mais +5%, cotone +6%, soia +6%.

Il gas naturale europeo tocca i minimi da quasi un anno: 33,29 €/MWh, dimezzato rispetto al picco di metà febbraio (58,77 €/MWh), grazie a minori consumi attesi con l’estate e al rallentamento della crescita in Eurozona.

Oro superstar, dollaro giù

L’oro ha toccato un nuovo record: 3.220 USD, con un rally del +22% da inizio anno. Il metallo prezioso è diventato il rifugio per eccellenza, ora che anche dollaro e Treasury traballano. Si moltiplicano gli acquisti tramite ETF e fondi specializzati, ma non è certo che dietro ci siano le banche centrali.

Il dollaro affonda: minimo da tre anni, a 1,13 contro euro. In due mesi ha perso il -12%. Il crollo è partito dal rallentamento dell’inflazione USA e dalle attese di un rapido taglio dei tassi da parte della Fed.

L’indice dei prezzi al consumo core (CPI USA), al netto di cibo ed energia, è salito solo dello 0,1% su base mensile (il minimo da nove mesi) e del +2,8% annuo, il valore più basso da quasi quattro anni. E pensare che appena due mesi fa si parlava di tassi alti e dollaro fortissimo…

Bitcoin? Non proprio un rifugio

L’11 aprile, Bitcoin rimbalza dell’1%, ma è in calo del -13% nel 2025. Michael Saylor continua a promuoverlo come bene rifugio, scrivendo su X che “il caos alimenta Bitcoin”, ma per ora non regge il paragone con l’oro: da inizio guerra commerciale, l’S&P500 è sceso del -7%, Bitcoin del -5,5%.

Obbligazioni: bufera sui Treasury

I titoli di Stato USA sono stati presi di mira dalla speculazione: si scommette su un massiccio sell-off cinese in risposta ai dazi. In tanti hanno cavalcato l’idea che i Treasury non siano più sicuri, complice l’instabilità politica. Ma il segretario del Tesoro Scott Bessent ha minimizzato: “Il petrolio risale, l’inflazione cala. Nulla di strano.”

Conclusione: mercati sulle montagne russe

Il mondo finanziario è immerso in una tempesta fatta di guerre commerciali, rally improvvisi e crolli repentini. Se la volatilità è l’unica certezza, gli investitori si muovono a tentoni tra dati contraddittori e tweet presidenziali, cercando rifugio in oro, commodities o semplicemente in attesa di capire dove soffia davvero il vento.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

SP500 e Dow Jones: proseguimento correzione rialzista?Buon venerdì 11 Aprile e bentornati sul canale con un aggiornamento sugli indici USA, in particolare sul Dow Jones e sull'SP500, la cui price action ci fornisce spunti tecnici interessanti da tenere a mio parere in seria considerazione

Buona giornata e grazie per l'attenzione

US100, i minimi che contano non sono quelli già vistiChart di Capital.Com

Sono giorni di nervosismo e di assoluta incertezza nei mercati azionari.

In questi casi aiuta valutare il singolo asset su time frame piuttosto elevati perché permettono di sterilizzare i movimenti dal rumore di fondo del brevissimo termine.

I bassi time frame esprimono l'indecisione degli operatori quindi i repentini cambi di direzione del trend.

Questo risulta destabilizzante per chi è in cerca di un faro che si discosti dal brevissimo.

Resta salva ovviamente l'operatività tipica di scalping dove invece qui trova il suo habitat naturale.

Per adesso sembra tenere il supporto statico rappresentato dal precedente importante massimo relativo.

Curiosamente il livello coincide anche esattamente con il 50% di ritracciamento del precedente swing rialzista

I prezzi hanno rimbalzato decisamente su di esso e sul grafico mensile stanno conservando una forma di hammer.

Questo rimbalzo dei prezzi, perché tale è visto che avendo l'indice perso oltre il 20% in teoria è da collocarsi come si dice in territorio orso.

Personalmente cestino questo concetto, ma resta la mia personale opinione.

Per me l'indice può spingersi ancora a -30% almeno e restare rialzista.

Questo ipotetico drawdown come si vede dal grafico corrisponde semplicemente alla tenuta della trendline di lungo periodo che, tra l'altro, permetterebbe all'indice di non scivolare sotto il precedente minimo relativo.

Quest'ultimo scenario si che sarebbe un campanello d'allarme ribassista di lungo periodo.

Mi rendo conto che per cercare di capire se il trend cambia intanto abbiamo l'indice che è calato di oltre il 30%, ma questo è se lo si vuole analizzare sul lungo periodo.

Questo non dovrebbe essere un problema visto che veniamo da rialzi stellari per cui questo "piccolo" drawdown in teoria non dovrebbe rappresentare un problema.

Questo è anche un grosso equivoco per chi investe nei mercati, giudicare l'operatività di lungo periodo con il metro emotivo del breve periodo.

L'indice ha lasciato i massimi assoluti con un pattern di doppio massimo apprezzabile dal grafico settimanale in giù.

Per chi non l'avesse capito che c'era un rischio potenziale, è arrivato anche il pullback sul pattern di inversione rappresentando una seconda chance per capire che si potesse andare giù.

Il target del pattern è stato raggiunto e siamo all'attualità.

Come detto, per ora tiene il precedente supporto statico del massimo relativo precedente e per ora prevale l'ipotesi della ripresa del trend rialzista.

Per evitare confusione, parlo di ripresa del trend rialzista perché come detto rifiuto il concetto del mercato orso dopo il 20% di calo.

Sul grafico giornaliero il rimbalzo, probabilmente non visibile ai meno esperti, è avvenuto anche con un pattern “annidato” di 123 low di Ross.

I prezzi nel breve periodo come si vede sono dominati dalla trendline che scende dai massimi assoluti.

Hanno prima violato il precedente minimo relativo in area 19.200 e poi fatto pullback su di esso confermando il calo.

Per i frequentatori del breve periodo il quadro è incoraggiante nel senso che è possibile individuare una tendenza di breve periodo.

Il movimento di allontanamento dall'importante supporto statico del precedente massimo relativo di lungo periodo sta avvenendo in modo ordinato con una sequenza di massimi e minimi crescenti.

Attualmente sembra superato il precedente massimo relativo e i prezzi stanno ordinatamente consolidando il livello lasciando presagire un nuovo allungo.

Questo potrebbe portare al test del ben più importante contatto, oltre che col precedente massimo relativo di questa sequenza di breve periodo descritta, anche della trendline ribassista originatasi dai massimi assoluti.

Radar Economico – 11 aprile 2025Radar Economico – 11 aprile 2025

🔎 HEADLINE DEL GIORNO

**Treasuries venduti come asset rischiosi – messaggio dei mercati a Trump**

I Treasury USA, considerati tradizionalmente un rifugio sicuro, sono ora trattati dai mercati come se fossero asset ad alto rischio.

In parallelo:

- Tariffe USA sulla Cina salite fino al 145%: Trump parla di "problemi di transizione".

- L’oro vola: “Best place to be”.

- Le tariffe colpiscono le aziende: Wall Street vola alla cieca, in balia del caos daziario.

📉 MERCATI AZIONARI – CHIUSURA DEL 10 APRILE

| Indice | Valore | Variazione |

|--------|--------|------------|

| NDX | 18.343,57 | ▼ -801,49 (-4,19%) |

| SPY | 524,58 | ▼ -24,04 (-4,38%) |

Giornata di sell-off violento, con l’NDX in calo di oltre 800 punti e lo SPY che perde più del 4%. Si tratta di una discesa molto rara per entrambi gli indici.

⚠️ INDICATORI DI RISCHIO E VOLATILITÀ

| Indicatore | Valore | Variazione | Interpretazione |

|------------|--------|------------|-----------------|

| VIX | 40,72 | ▲ +7,10 (+21,12%) | Volatilità estrema, panico |

| SKEW | 127,54 | ▼ -14,69 (-10,33%) | Aspettative eventi estremi ancora elevate |

| MOVE | 128,35 | ▼ -0,48 (-0,37%) | Mercato obbligazionario stressato |

| PCSP | 1,38 | ▲ +0,20 (+16,95%) | Forte protezione su SPY |

| PCQQ | 1,12 | ▲ +0,04 (+3,70%) | Protezione moderata su QQQ |

Il VIX sopra i 40 conferma un livello di panico storico, indicando aspettative di movimenti estremi nel breve periodo. Il forte incremento del Put/Call Ratio su SPY (PCSP a 1,38) evidenzia una domanda crescente di protezione da parte degli investitori, con un aumento marcato nell'acquisto di opzioni put. Anche il PCQQ (1,12) mostra un'inclinazione difensiva, sebbene meno accentuata. Il calo dello SKEW, pur restando su livelli elevati, segnala una minore preoccupazione per eventi di coda, ma comunque una configurazione di rischio asimmetrico. Infine, il MOVE Index resta sopra quota 128, riflettendo la persistenza dello stress sul mercato obbligazionario. Nel complesso, il quadro degli indicatori è coerente con una fase di alta incertezza, dove prevalgono le strategie di copertura e gestione del rischio.

💵 TASSI USA E BOND

Sebbene i rendimenti appaiano in lieve calo questa mattina (US10Y: 4,417%, US20Y: 4,892%, US30Y: 4,846%), ieri – 10 aprile – hanno registrato un balzo tra il +2,2% e il +2,6%, confermando quanto riportato da Bloomberg: una dismissione aggressiva dei Treasury ha portato a un "fire sale".

🪙 COMMODITIES, VALUTE E SETTORI

| Asset | Valore | Variazione |

|------------------|----------|--------------------|

| Oro (XAUUSD) | 3.200,99 | ▲ +25,63 (+0,81%) |

| Petrolio (CL1!) | 60,66 | ▲ +0,59 (+0,98%) |

| Rame | 4,4454 | ▲ +0,021 (+0,47%) |

| DXY | 100,485 | ▼ -0,428 (-0,42%) |

| BDI | 1.269 | ▲ +10 (+0,79%) |

| RARE | 21,29 | ▲ +1,265 (+6,32%) |

| XLRE | 38,38 | ▼ -0,83 (-2,12%) |

L’oro è confermato come rifugio primario, trainato dall’incertezza macro e dalle tensioni geopolitiche. Il dollaro (DXY) scende sotto quota 101, segnalando un deflusso da asset liquidi verso beni rifugio. Il petrolio rimbalza leggermente sopra i 60 dollari, ma il movimento appare più tecnico che strutturale. Il rame registra un aumento moderato, indicando che la domanda industriale non è ancora collassata nonostante il contesto. Il Baltic Dry Index (BDI) in salita suggerisce che la logistica globale resta attiva, sebbene in forte rallentamento. XLRE (settore immobiliare USA) è in calo marcato, penalizzato dall’aumento dei rendimenti obbligazionari e dal peggioramento delle aspettative macro sugli asset a leva lunga.

📰 HEADLINES POLITICHE E MACRO

Queste notizie delineano un contesto geopolitico e finanziario estremamente instabile, dove l'incertezza politica si riflette direttamente nei mercati. Le tariffe USA inaspriscono le tensioni globali e isolano diplomaticamente Washington, mentre la Cina mantiene una posizione attendista. L'Europa prova a posizionarsi come attore di equilibrio. I mercati reagiscono con volatilità acuta e fuga verso i beni rifugio, in assenza di una visione chiara sui margini di manovra futuri. La perdita di fiducia nelle istituzioni USA e la crescente pressione sulle aziende globali rendono lo scenario altamente vulnerabile a shock esogeni.

🌟 MIA SINTESI STRATEGICA

- Volatilità ancora estremamente elevata (VIX > 40).

- I bond sono stati venduti aggressivamente ieri (forse sempre la Cina), ma mostrano un rimbalzo tecnico stamattina.

- Gli indici azionari hanno chiuso con perdite molto pesanti, ma i futures sono in leggero recupero oggi.

- Massima cautela operativa: sconsigliate nuove posizioni long strutturali.

- Possibili rimbalzi tecnici intraday, ma il trend resta ribassista.

- Preferibile mantenere trailing stop larghi e monitorare segnali di svolta da UE o Cina.

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.