Raddoppio?Società specializzata nei sistemi di comunicazione per i droni con fatturato in rapidissima crescita

Grafico mensile, seguiranno aggiornamenti su time frame più bassi

Il prezzo si dirige verso la resistenza degli 11,70$ per poi puntare verso il precedente massimo (attendere sempre il retest della resistenza dopo la rottura)

Volumi in enorme crescita confermano il grande interesse nel settore

Ultima idea dell’anno

Auguro un buon 2026 e spero che le mie idee abbiano portato qualche regalo extra sotto l’albero

Nell’insieme direi che la maggior parte erano corrette

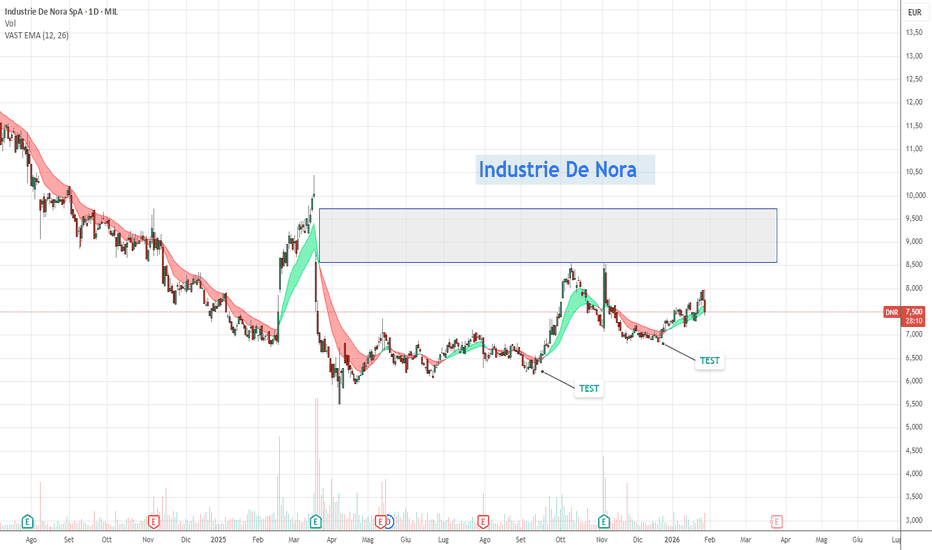

Industrie De Nora: prezzi in piena volatilitàDe Nora rappresenta un'opportunità per investitori focalizzati sulla sostenibilità, con fondamentali solidi e potenziale recupero.

Applicando il metodo Wyckoff, che analizza fasi di accumulazione, markup, distribuzione e markdown, De Nora appare in una fase di accumulazione post-markdown. Dopo il calo dal massimo del 2025, il prezzo si è stabilizzato sopra il minimo di 5.52 euro con volumi ridotti, tipico di "composite operator" che accumulano azioni a prezzi bassi. Non ci sono segni chiari di distribuzione (alti volumi su picchi), ma un test di supporto recente potrebbe precedere un markup se supportato da fondamentali solidi.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

A2A consolida il rialzo con rottura resistenza

A2A prosegue la sua fase di rialzo, registrando la sesta settimana consecutiva in verde. Da inizio 2026 segna un progresso del +9%, in continuità con il +7,69% archiviato nel 2025. La struttura di fondo resta solida e orientata al rialzo, con una progressione graduale che sta riportando i prezzi su livelli tecnici rilevanti dopo la fase correttiva di fine 2025.

Sul grafico weekly abbiamo una panoramica dal minimo di aprile dello scorso anno a 1,8940€, da cui è scattato un deciso rimbalzo. Successivamente A2A ha attraversato una fase di contrazione e congestione tra luglio e fine settembre. Con l’arrivo di ottobre è iniziata una nuova accelerazione rialzista che ha spinto A2A fino al massimo storico di 2,744€, toccato a inizio novembre e accompagnato dalla formazione di una candela shooting star. La correzione successiva ha condotto il prezzo a un minimo a dicembre a 2,254€, con test della media mobile a 50 periodi e tenuta del supporto vettoriale in area 2,21€.

Dal supporto è partito un rimbalzo che nel 2026 ha spinto il prezzo a rompere la resistenza a 2,50€. La conferma del breakout in chiusura weekly aprirebbe spazio a un’estensione verso l’area dei 2,63€.

Sul grafico daily abbiamo una view con il primo livello di supporto di breve a 2,42 e il successivo area 2,39€.

STLAM E se il mese di Gennaio si chiudesse sopra gli 8 Eur?Buon venerdì 30 Gennaio 2026 e bentornati sul canale con un aggiornamento su Stellantis, andando ad analizzare timeframe giornaliero, settimanale e mensile.

La settimana e il mese non si sono ancora chiusi ma c'è tanto da dire e da considerare sia da un punto di vista grafico (candele), che da un punto di vista tecnico e di volumi.

Buona visione e grazie per il vostro tempo

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

U Unity potrebbe non aver finito la sua correzione. Fin dove?Buon venerdì 30 Gennaio 2026 e bentornati sul canale e su Unity Software con una disamina tecnica sul grafico a timeframe giornaliero.

Buona giornata e grazie per la vostra attenzione

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

SMCI Candela mensile in corso indica pausa e indecisione..Buon venerdì 30 Gennaio 2026 e bentornati sul canale con SuperMicroComputer.

Partendo da un grafico a candele mensile analizzeremo la price action cercando di capire perché il mese di Gennaio 2026 può aver segnato un crocevia importante per il titolo, che al momento transita su un supporto importante.

Grazie per la vostra attenzione e buona giornata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

PLTR Aggiornamento tecnico prima degli utili. I 150$ terranno?Buon venerdì 30 Gennaio 2026 e bentornati sul canale con un nuovo contributo tecnico pre-utili sul mio cavallo di battaglia Palantir Technologies.

Grafico a candele giornaliere con un occhio anche ai volumi e alla media mobile a 200 periodi

Grazie per la vostra attenzione e buona giornata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

Palantir Testa e SpallePalantir Daily: un possibile testa e spalle ribassista potrebbe creare un affondo verso 90 dollari.

Il trend attuale sta già soffrendo e accelerando.

Fermo restando un rimbalzo di breve, lo schema rimane per me ribassista, soprattutto se non crea una struttura sopra 175 dollari.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

MSFT USMicrosoft sta attualmente seguendo un bellissimo pattern Batman : dopo aver sfondato la trendline inclinata, ha effettuato un nuovo test e un nuovo test alla media mobile a 50.

Tuttavia, ieri il mercato ha spinto il titolo sopra il livello di supporto di 490-493, e i trader potrebbero tentare un rimbalzo dopo aver visto un falso breakout.

Come minimo, andare long in una situazione del genere è molto pericoloso.

SANA🧬 Sana Biotechnology: Riscrivere le regole della medicina con cellule ingegnerizzate

NASDAQ:SANA è un'azienda ambiziosa nel settore biotecnologico, che mira a trasformare l'assistenza sanitaria attraverso l'ingegneria cellulare avanzata. Ecco perché sta catturando l'attenzione degli investitori:

Fattori chiave della crescita

Svolta nel diabete: il principale catalizzatore dell'azienda è il suo programma UP421. Nel 2025, NASDAQ:SANA ha presentato dati che dimostrano che i pazienti sottoposti a trapianto di cellule insulari (modificate con la tecnologia Hypoimmune) sono stati in grado di produrre la propria insulina per oltre 6 mesi senza immunosoppressori. Questo rimane il "Santo Graal" per milioni di persone affette da diabete.

Focus strategico: a novembre 2025, il management ha annunciato un cambiamento per dare priorità ai suoi programmi più promettenti: SC451 (diabete) e SG293 (terapia CAR-T in vivo). Eliminando i programmi meno efficaci, l'azienda sta riducendo il consumo di cassa e accelerando il time-to-market.

Prossimi traguardi: Sana è sulla buona strada per presentare una domanda di autorizzazione all'immissione in commercio come nuovo farmaco sperimentale (IND) per SC451 (terapia per il diabete basata sulle cellule staminali) già nel 2026.

⚠️ Fattori di rischio

In quanto startup in fase clinica, Sana attualmente non genera alcun fatturato. Questo è tipico del settore biotecnologico, dove i prezzi delle azioni sono altamente sensibili alle notizie della FDA e ai risultati degli studi clinici.

Prospettive degli analisti

Il sentiment del mercato rimane rialzista. Il prezzo obiettivo medio a 12 mesi previsto dal consenso è di 8,57 dollari.

In conclusione

Sana Biotechnology rappresenta un'opportunità di crescita interessante, seppur speculativa. La combinazione di dati clinici innovativi, una pipeline snella e una solida convinzione degli analisti crea una solida base per un potenziale apprezzamento del prezzo delle azioni.

Analisi Tecnica – Meta Platforms Inc (META)Meta Platforms non ha bisogno di particolari presentazioni. L’azienda continua a mostrare una solida crescita di lungo periodo ed è stata una delle migliori performance del mercato negli ultimi anni.

Il titolo proviene da una forte fase rialzista iniziata nel 2023, durante la quale ha registrato un rialzo superiore al +600%, intervallato da fisiologiche fasi di ritracciamento all’interno del trend principale.

Struttura di mercato e analisi volumetrica

Negli ultimi mesi il titolo è entrato in una fase di ritracciamento, che al momento risulta tecnicamente ben controllata.

Elementi chiave:

la correzione è stata contenuta sul primo Point of Control (POC_1), calcolato considerando i volumi dell’area di top

il prezzo ha reagito sia sul POC_1 sia sulla trendline weekly ascendente

in quest’area di confluenza si sono verificati due rimbalzi significativi (cerchi gialli), confermando la zona come supporto rilevante

Scenario Rialzista

Per uno scenario di continuazione rialzista, il prezzo deve:

superare la trendline weekly discendente, attualmente in fase di rottura

idealmente effettuare un pullback di conferma (retest) sulla trendline, trasformandola in supporto dinamico

Un retest riuscito aumenterebbe le probabilità di ripresa del trend primario.

⚠️ Trading Note

Finché il prezzo rimane sopra POC_1 e trendline weekly ascendente, il bias di fondo resta rialzista.

Un mancato breakout della trendline discendente manterrebbe il titolo in fase di consolidamento/correzione.

Verso la lunaDopo aver completato la precedente idea che ha visto il prezzo passare dal breakout dei 6,60$ fino al target degli 11.85$ (e oltre) mi preparo ora a cogliere il nuovo movimento rialzista.

Alcuni approfondimenti su Redwire prima della analisi:

Redwire rappresenta nel 2026 una realtà particolarmente interessante perché opera nel cuore della nuova space economy, non come azienda di lancio ma come fornitore di infrastrutture critiche per le operazioni orbitali. Produce tecnologie fondamentali come pannelli solari, antenne e sistemi di attracco utilizzati in missioni spaziali commerciali e governative, un posizionamento che le consente di beneficiare della crescita del settore senza dipendere dai cicli dei lanci. La società mostra inoltre una notevole solidità prospettica grazie a un backlog di contratti di circa 355,6 milioni di dollari e a una crescita dei ricavi particolarmente marcata, con un aumento del 50,7% anno su anno nel terzo trimestre del 2025, indicatori che evidenziano una domanda strutturalmente elevata e una buona visibilità sui ricavi futuri.

A rafforzare ulteriormente l’attrattività di Redwire ci sono nuovi contratti strategici, tra cui un accordo a otto cifre con The Exploration Company per sistemi di attracco, che segnano anche un’espansione significativa nel mercato spaziale europeo. L’azienda beneficia inoltre del crescente coinvolgimento del governo statunitense in programmi militari e di sicurezza: iniziative come il sistema di difesa “Golden Dome”, i programmi di ricognizione dell’esercito USA e nuovi progetti NASA e DARPA rappresentano potenziali fonti di ordini ad alto valore. Questo contesto ha alimentato un forte momentum sul titolo, che ha guadagnato il 37,9% a dicembre 2025 e un ulteriore 44,5% a gennaio 2026, sostenuto anche dall’annuncio dell’IPO di SpaceX prevista per il 2026, che ha favorito il rialzo dell’intero comparto spaziale.

Alla crescita organica si aggiungono le acquisizioni strategiche, come quella di Edge Autonomy, che ha ampliato le capacità della società nei sistemi autonomi e nei droni avanzati, rafforzando la sua posizione nei settori difesa e intelligence. Nonostante chiuda ancora in perdita e presenti margini negativi, diversi analisti mantengono una visione positiva e prevedono un potenziale rialzo significativo, con target price fino a 22 dollari per azione, suggerendo margini di apprezzamento consistenti rispetto ai livelli attuali.

Nel complesso, Redwire appare come una società ben posizionata per capitalizzare l’espansione dell’economia spaziale e l’aumento della spesa per la sicurezza e la difesa, combinando forte crescita, pipeline robusta, contratti ad alto valore e un ruolo sempre più rilevante nelle infrastrutture spaziali globali.

--- Analisi ---

Il prezzo si è posizionato sopra la resistenza degli 11,85$

Gli 11,85$ non vanno più considerati come punto di arrivo ma piuttosto come un nuovo punto di partenza verso l'ambizioso target del ATH in zona 26$

Basta guardare l'ultima spaventosa candela dei volumi per capire che si sta per partire con forza devastante verso il breakout della resistenza rossa con primo target intermedio ai 22$

Molto probabile un retest degli 11,85$ prima del prossimo tentativo di breakout che potrebbe fornire una interessante occasione di accumulo o ingresso

Like e commenti sono sempre ben accetti

Distribuzione da manualeGrafico USA

Il prezzo sta seguendo alla perfezione lo schema di distribuzione di Wickoff, tutte le fasi sono state commentate sul grafico

Rimane soltanto da completare l'ultimo "rimbalzo" seguito dalla definitiva correzione con target previsto sui 300$

In Italia i 300$ corrispondono a circa 250€, valore che porterebbe il prezzo ad incontrare il supporto di lungo termine oltre che un importante cluster volumetrico visibile nella mia idea precedente

Seguiranno aggiornamenti

Sempre graditi like e commenti anche se in contrasto con la mia visione

Fincantieri verso 14 euro?Fincantieri torna a far soffrire gli investitori rialzisti minacciando una fase di ribasso ancora più profonda rispetto a quella vissuta a fine 2025. Se la proiezione di elliott si figurerà corretta dovremmo ottenere un nuovo minimo di periodo con una possibile estensione tra 13 e 14 euro.

I volumi sono in aumento mentre il prezzo è in fase di discesa come a segnare un incremento di speculazione al ribasso. Infatti se fosse stato al contrario avremmo dovuto assistere ad un prezzo fermo o in rimbalzo.

Questa è come sempre solo la mia personale opinione.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

NETLe ultime performance di Cloudflare confermano il suo radicale passaggio da fornitore di CDN a piattaforma aziendale fondamentale per la sicurezza, il networking e l'intelligenza artificiale.

Principali dati finanziari (T3 2025)

Fatturato: 562 milioni di dollari (+31% su base annua).

Svolta aziendale: 4.009 grandi clienti (>100.000 dollari/anno) contribuiscono ora al 73% del fatturato totale, in aumento rispetto al 67% dell'anno scorso.

Il flusso di cassa operativo (FCF) ha raggiunto i 75 milioni di dollari (margine del 13%), supportando il percorso verso l'obiettivo di 5 miliardi di dollari di fatturato annuo entro il 2028.

Trasformazione strategica:

🔎

Elliott Wave Super Cycle | Fine Wave II → Avvio Wave III 📌 NFLX — Elliott Wave Super Cycle | Fine Wave II → Avvio Wave III (Multi-Year Long Setup)

Netflix non sta semplicemente correggendo.

Quello che sto osservando è la costruzione di una base strutturale di lungo periodo secondo la Teoria delle Onde di Elliott.

La mia analisi non è orientata al breve termine.

Sto leggendo il mercato in ottica ciclica e strutturale.

🔎 Struttura Elliott di grado superiore

▶️ Wave (I) — Super Cycle Degree (completata)

Il movimento rialzista principale si è sviluppato in una struttura impulsiva a cinque onde, culminata nell’area $134–140.

Questo impulso rappresenta per me la prima gamba direzionale del nuovo ciclo primario su NFLX, caratterizzata da espansione del momentum e progressiva partecipazione del mercato.

▶️ Wave II — Super Cycle Degree (fase correttiva attuale)

La fase attuale la interpreto come una correzione ABC in forma di zig-zag, tipica dopo un impulso di grado superiore.

La struttura interna è composta da:

Wave A → primo impulso ribassista di scarico

Wave B → rimbalzo correttivo tecnico

Wave C → fase finale di pulizia del mercato

📉 Zona di completamento tecnico della Wave II

Il prezzo sta lavorando all’interno della Golden Zone Elliott/Fibonacci:

0.618 retracement → $62.11

Area di interesse strutturale: $75 – $62

Questa fascia rappresenta statisticamente una zona ideale di terminazione per le Wave II di grado Super Cycle quando il trend primario rimane rialzista.

In questa area leggo una transizione da pressione emotiva a accumulo progressivo di posizioni forti.

🚀 Scenario principale: sviluppo della Wave III (Super Cycle)

Se la Wave II è in fase di completamento, NFLX si trova ora nella fase di avvio della Wave

III, storicamente la più potente dell’intero ciclo Elliott.

La mia proiezione ciclica principale è:

🎯 Target strutturale:

$206.16 → Estensione 1.618 Fibonacci dell’intera Wave (I)

📆 Orizzonte temporale:

Scenario multi-year con sviluppo verso il 2027–2030, coerente con la progressione dei gradi ciclici.

Questa lettura è orientata alla struttura del trend, non alla volatilità di breve periodo.

✅ Livelli tecnici di riferimento

🔹 Livello di conferma trend

Break strutturale sopra:

$89.62 (0.382 Fib)

Per me questo livello rappresenta la soglia tecnica che conferma l’avvio impulsivo della Wave III.

🔹 Area di accumulo strutturale

$75 – $62

Zona in cui il rapporto rischio/rendimento rimane favorevole in ottica ciclica.

🔹 Livello di invalidazione

Close settimanale sotto: $62

Una violazione decisa di questo livello invalida l’attuale conteggio e implica una correzione più profonda.

🧠 Sintesi ciclica

Non sto interpretando l’attuale fase come un semplice drawdown.

La leggo come una fase fisiologica di riequilibrio strutturale dopo un impulso Super Cycle.

In questa zona il rischio è tecnicamente definito e il potenziale di espansione resta elevato in ottica multi-year.

Ti piace questa analisi? Supporta il mio lavoro: lascia un LIKE, commenta la tua visione qui sotto e SEGUIMI per non perdere i prossimi setup! 📈

Analisi Tecnica – Redwire Corp (RDW)Il titolo RDW , quotato relativamente di recente, ha mostrato sin dalle prime fasi di negoziazione una struttura tecnica interessante.

Subito dopo la quotazione, il prezzo ha sviluppato un pattern di continuazione di tipo Cup & Handle, successivamente confermato dalla rottura rialzista, che ha portato a un movimento impulsivo con raddoppio delle quotazioni.

Struttura di mercato attuale

Dopo il massimo relativo, il titolo ha avviato una fase correttiva, caratterizzata da:

massimi decrescenti

minimi decrescenti

struttura di breve/medio periodo impostata al ribasso

Dal punto di vista volumetrico e di mercato:

il prezzo si mantiene sopra il POC (Point of Control), livello chiave che indica l’area di maggior scambio

il titolo si trova a ridosso della trendline discendente su timeframe daily, che funge attualmente da resistenza dinamica

Scenario Rialzista

Uno scenario long diventa tecnicamente interessante solo in caso di rottura confermata della trendline daily.

Condizioni chiave:

Breakout pulito della trendline

volumi in contrazione o contenuti, segnale di assorbimento dell’offerta e non di euforia

possibile retest della trendline come supporto dinamico

⚠️ Trading Note

Fino alla rottura della struttura discendente, il titolo rimane in fase di consolidamento/correzione.

La conferma del breakout sarà fondamentale per valutare un ritorno di forza direzionale.

RACE: Comprare una Ferrari a sconto?Comprare una Ferrari a sconto? Oggi è possibile!

Ferrari è un titolo che non ha bisogno di spiegazioni perciò vado dritto al punto.

In questo momento il prezzo è fortemente in ipervenduto e si trova in un ottima zona di supporto.

L'investing score è al 100%, il livello di fair value è ai massimi e il predictum indicator è pronto per fare inversione.

In entrambi i timeframe daily e weekly l'indicatore di inversione EVE ha raggiunto l'area di eccesso.

Sul weekly il prezzo ha recentemente sforato la ema200 andandosi ad appoggiare al livello di supporto dato dai massimi e minimi di 2 anni fa.

Non voglio fare quello che ha la sfera di cristallo ma solo evidenziare che secondo la mia strategia operativa, oggi possiamo comprare NON una Ferrari, ma "LA" Ferrari, a sconto!

TSLA – Who wants to bet against Elon? Definitely, not me.In the past six months, Tesla has seen a decline in EV deliveries and increasing competitive pressure. Key competitors include:

BYD: the global EV sales leader in 2025, known for a wide range of electric and hybrid models, strong penetration in China, and vertically integrated production that allows cost efficiency and scalable manufacturing.

Nio: the innovative Chinese automaker famous for Battery Swap, a system that lets customers quickly exchange a depleted battery for a fully charged one in minutes, drastically reducing downtime compared to traditional charging.

A recent event highlighted the challenges of autonomous driving: during a blackout in San Francisco, competitor Waymo’s robotaxis stopped completely at intersections because traffic lights were out and their systems lost power, halting service and stranding vehicles in traffic. Elon Musk noted that Tesla vehicles continued operating without apparent issues, emphasizing the perceived robustness of Tesla’s AI system, which relies primarily on cameras and algorithms rather than complex infrastructure.

Tesla continues to focus on autonomy and transforming cars into AI-powered robotaxi platforms, with initial services running in Austin and plans to expand Full Self-Driving and robotaxi mobility services in Europe and China in 2026. Tesla is developing advanced AI chips and internal supercomputing infrastructure to support autonomy and robotics, while new products like the Cybercab and more affordable EV models could boost demand.

For 2026, the main drivers will be: robotaxi expansion, FSD rollout, new EV models, and growth in recurring services. Key risks remain increasing competition, margin pressure, and regulatory approvals.

From a technical standpoint, the stock appears to have completed a minor degree wave 5 and is currently in a corrective phase of the primary degree, suggesting potential consolidation before the next impulse.

This is not financial advice, please make your own research before make any investment decisions.