Uno sguardo a LeonardoLeonardo è andato benissimo fino al giugno dopodichè ha avuto una flessione importante perdendo i €50 che da buon supporto sono diventati zona di resistenza;

Nonostante ciò il titolo ha avuto una bella reazione nelle ultime 3 sedute della settimana, molto importanti saranno gli sviluppi della guerra in Ucraina che potrebbe portare turbolenze sul titolo che resta in una fase incerta.

La zona dei €45/€44,30 sembra essere un buon livello di supporto mentre la zona dei €49 è una zona in cui, per chi compra sui supporti, si dovrebbe ragionare in ottica stop profit, quindi al momento abbiamo una situazione incerta da mordi e fuggi sul titolo.

Analisi a 360° PayPalAnalisi e Strategia Operativa su PayPal (PYPL)

Buongiorno a tutti, analizziamo oggi in dettaglio la situazione di PayPal, un titolo che ha catalizzato grande attenzione, spesso frustrando gli investitori dopo i massimi del 2021, ma che ora mostra segnali tecnici e fondamentali estremamente interessanti. L'obiettivo è capire dove si trova ora l'azienda e, di conseguenza, definire dei livelli operativi chiari sia per chi valuta posizioni rialziste (long) sia per chi considera scenari ribassisti (short).

Partiamo dai fondamentali, utilizzando i dati delle trimestrali.

PayPal non è più la società a crescita esplosiva di qualche anno fa; è in una fase di transizione verso una crescita più matura e, soprattutto, più profittevole. Questo è il mantra del nuovo management. Osservando il conto economico, notiamo che il fatturato totale (Totale fatturato) mostra una crescita modesta ma costante nelle proiezioni fino al 2026. Ciò che è più rilevante, però, è l'andamento del reddito operativo, che segnala un'attenzione crescente alla marginalità. La vera gemma nei conti di PayPal, tuttavia, risiede nel flusso di cassa (Flusso di cassa). L'azienda è una macchina da generazione di cassa: il flusso di cassa operativo e, in particolare, il flusso di cassa libero (Free Cash Flow) sono estremamente robusti. Se escludiamo la proiezione anomala e probabilmente legata a un evento specifico per il Q2 2024, vediamo valori che superano il miliardo e spesso i due miliardi a trimestre. Questo denaro permette alla società di finanziare acquisizioni, innovazione e, cosa molto apprezzata dal mercato, massicci programmi di riacquisto di azioni proprie (buyback), che sostengono il valore del titolo. Dal punto di vista patrimoniale, con un patrimonio netto stabile sopra i 20 miliardi di dollari, la società è solida e non presenta criticità. In sintesi: la narrazione fondamentale è quella di un'azienda che ha sacrificato la crescita a tutti i costi per una solida e crescente redditività, supportata da un'eccezionale generazione di cassa.

Questa nuova realtà fondamentale si riflette perfettamente sul grafico settimanale che abbiamo di fronte. Dopo il lungo e doloroso mercato orso, il prezzo da fine 2023 ha smesso di scendere e ha iniziato a costruire una base di accumulazione. Il canale di regressione lineare a 2 deviazioni standard descrive molto bene questo nuovo "corridoio" di trading. Attualmente, il prezzo si trova nella parte superiore del canale, intorno ai 69$, un segnale di forza relativa nel breve termine. Gli indicatori ci danno un quadro sfaccettato: il Momentum è positivo (sopra la linea dello zero), confermando la spinta rialzista degli ultimi mesi. Lo stocastico, tuttavia, pur essendo in zona alta non è in ipercomprato, ma mostra un leggero ripiegamento, suggerendo che il movimento potrebbe prendersi una pausa o affrontare a breve una resistenza significativa. L'ATR (Average True Range) è su livelli bassi, indicando una contrazione di volatilità che, storicamente, precede un movimento direzionale importante. I volumi, infine, sono nella media, in attesa di un catalizzatore che li faccia esplodere a conferma di una rottura.

Ora, uniamo tutto per definire una strategia. Il titolo si trova a un bivio. La zona tra 76$ e 88$ rappresenta il muro da abbattere. Questa non è un'area casuale: qui convergono la prima e la terza resistenza dei Pivot Point Fibonacci (R1 a 75.95$, R3 a 87.95$) e la parte alta del canale di regressione. Un tentativo di rottura senza successo in quest'area aprirebbe a scenari correttivi. Al contrario, il pavimento di questa fase di accumulazione si trova nell'area tra 60$ e 58$, dove troviamo il supporto S2 dei Pivot. Una violazione di questo livello invaliderebbe la struttura rialzista di breve e riporterebbe pressioni ribassiste.

Strategia Operativa Long (Rialzista):

L'approccio più prudente non è comprare ora, ma attendere una conferma di forza.

Ingresso: Si entra in posizione long solo alla chiusura settimanale confermata sopra area 76$ (superamento di R1), possibilmente supportata da un aumento dei volumi. Un ingresso più aggressivo potrebbe avvenire su un ritracciamento verso la linea mediana del canale (area 65$), ma è più rischioso. L'ingresso definitivo che segnalerebbe un'inversione di trend di lungo periodo sarebbe solo sopra gli 88$.

Obiettivo (Target): Un primo target naturale post-rottura dei 76$ si colloca nell'area 85$-88$. Superata quella fortezza, il target successivo è la soglia psicologica dei 100$.

Stop Loss: Uno stop loss andrebbe posizionato sotto il minimo della candela di rottura, o più conservativamente, con una chiusura settimanale sotto i 65$.

Strategia Operativa Short (Ribassista):

Si può valutare una posizione short su segnali di debolezza in punti chiave.

Ingresso: Due sono gli scenari principali.

Fallimento alla resistenza: Se il prezzo raggiunge l'area 80$-85$ ma non riesce a rompere, mostrando chiari segnali di inversione su base giornaliera o settimanale (es. candele come bearish engulfing o shooting star), si può aprire una posizione short.

Rottura del supporto: Un ingresso short più netto e con probabilità maggiori di successo si avrebbe a una chiusura settimanale sotto i 58$. Questo segnale indicherebbe che la fase di accumulazione è fallita e che il trend primario ribassista sta riprendendo.

Obiettivo (Target): Nello scenario 1, il target sarebbe un ritorno verso i 65-60$. Nello scenario 2 (rottura dei 58$), il target diventa il supporto S3 a 49$-50$.

Stop Loss: Nello scenario 1, lo stop andrebbe posizionato poco sopra il massimo toccato nell'area di resistenza (es. 89$). Nello scenario 2, lo stop sarebbe un rientro del prezzo sopra area 61$.

In conclusione, PayPal è un titolo che sta tentando di costruirsi una nuova identità di azienda "value" che genera cassa. Il grafico riflette questa incertezza e questa transizione. La pazienza è fondamentale: agire solo su conferme di rottura dei livelli chiave indicati, sia al rialzo che al ribasso, è la strategia che offre il miglior rapporto rischio/rendimento. Evitiamo di anticipare il mercato, ma facciamoci trovare pronti quando la direzione sarà chiara.

Analisi SWOT di PayPal (PYPL)

Ecco un'analisi SWOT che riassume i punti di forza, debolezza, opportunità e minacce per PayPal.

Strengths (Punti di Forza)

Brand Riconosciuto e Fiducia: PayPal è uno dei brand più noti e affidabili nel settore dei pagamenti digitali a livello globale.

Vasta Rete di Utenti e Commercianti: Milioni di conti attivi e un'accettazione capillare presso i commercianti online creano un forte effetto rete.

Eccezionale Generazione di Free Cash Flow: L'azienda produce costantemente un elevato flusso di cassa libero, che le consente di investire, effettuare acquisizioni e remunerare gli azionisti tramite buyback.

Piattaforma Tecnologica Robusta e Scalabile: Infrastruttura solida che processa miliardi di transazioni in modo sicuro.

Diversificazione dei Servizi: Oltre al checkout brandizzato, possiede Braintree (leader nei pagamenti "unbranded"), Venmo (pagamenti P2P), Xoom (rimesse internazionali).

Weaknesses (Punti di Debolezza)

Rallentamento della Crescita: La crescita del numero di utenti e del volume totale dei pagamenti (TPV) è significativamente rallentata rispetto al passato.

Pressione sui Margini (Take Rate): La crescente concorrenza e il mix di prodotti (i pagamenti unbranded di Braintree hanno margini inferiori) mettono sotto pressione il "take rate" (la percentuale che PayPal guadagna su ogni transazione).

Complessità e Mancanza di Innovazione Percepita: L'esperienza utente è talvolta vista come datata e meno agile rispetto a nuovi concorrenti più snelli (come Stripe o Adyen). L'innovazione di prodotto non è stata dirompente negli ultimi anni.

Dipendenza dai Marketplaces: Una parte significativa dei volumi proviene da grandi marketplace (es. eBay in passato), e la perdita di questi partner può avere un impatto notevole.

Opportunities (Opportunità)

Focalizzazione sulla Redditività: La nuova strategia del CEO Alex Chriss, incentrata sulla crescita profittevole anziché sulla crescita degli utenti a tutti i costi, può portare a un miglioramento dei margini e della creazione di valore.

Crescita dei Pagamenti "Unbranded" (Braintree): Il settore dei pagamenti integrati, dove il brand del fornitore è invisibile, è in forte crescita e Braintree è ben posizionato per catturare questa domanda.

Monetizzazione di Venmo: Venmo ha una base utenti enorme ma è ancora sotto-monetizzata. Ci sono ampie opportunità per introdurre nuovi servizi a pagamento.

Espansione Internazionale: Esistono ancora mercati emergenti dove la penetrazione dei pagamenti digitali è bassa e PayPal può espandersi.

Intelligenza Artificiale e Dati: Sfruttare l'enorme mole di dati sulle transazioni per offrire servizi a valore aggiunto (es. prevenzione frodi avanzata, offerte personalizzate, credito).

Threats (Minacce)

Concorrenza Intensa: La concorrenza è agguerrita da tutte le direzioni: giganti tecnologici (Apple Pay, Google Pay), società di carte di credito (Visa, Mastercard), altre fintech (Stripe, Adyen, Block) e banche tradizionali.

Cambiamenti Normativi e Regolamentari: Il settore dei pagamenti è soggetto a una regolamentazione stringente e in continua evoluzione a livello globale, che può aumentare i costi di conformità.

Ciclo Macroeconomico: Una recessione economica globale ridurrebbe la spesa dei consumatori e, di conseguenza, i volumi di pagamento processati da PayPal.

Sicurezza Informatica e Frodi: Essendo un obiettivo primario per i cybercriminali, una violazione della sicurezza su larga scala potrebbe danneggiare irreparabilmente la fiducia nel brand.

Innovazione Disruptive: L'emergere di nuove tecnologie di pagamento (es. pagamenti basati su blockchain, "stablecoin") potrebbe, nel lungo termine, minacciare il modello di business tradizionale di PayPal.

ENI punta ai massimi del 2024?ENI continua la sua impressionante serie di candele rialziste superando la prima resistenza critica di 14,5 euro.

In questo momento si trova sopra le medie e potrebbe essere pronta per la creazione di una nuova zona di supporto (e test sulla media blu) prima di andare a colpire i massim di 15,77 del 2024.

Tutto ciò è avvenuto anche dopo lo stacco del dividendo che non ha invogliato gli investitori a uscire dal titolo per il periodo estivo che si sa, è statisticamente, più turbolento e imprevedibile.

A questo punto penso che 14,5 euro sarà lo spartiacque da cui difendersi in caso di ripresa dei ribassi.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

ENI – In bilico tra supply e supporto chiave: ⛽ ENI – In bilico tra supply e supporto chiave: breakout o pullback imminente?

Timeframe: 1H

Indicatori: SignalX PRO + SignalX Trend

Valuta: EUR

Panoramica

Il titolo ENI si muove da diverse settimane in un canale rialzista ben definito, mantenendo una sequenza di minimi e massimi crescenti.

Attualmente il prezzo si trova in una zona di equilibrio, compreso tra il supporto dinamico a 14,87–14,89€ e la zona di offerta (SUPPLY) a 14,90–15,00€.

Negli ultimi giorni, SignalX PRO ha segnalato più punti di ingresso Long in prossimità delle zone di domanda, con bias rialzista confermato da SignalX Trend, anche se la pressione in supply ha rallentato il movimento.

Livelli chiave

📌 Resistenze / Zone di offerta:

14,90–15,00€ → supply immediata.

15,20–15,40€ → obiettivo in caso di breakout confermato.

📌 Supporti / Zone di domanda:

14,87–14,89€ → supporto dinamico e base del canale.

14,50€ → prima area di domanda importante.

14,20€, 13,80€, 13,20€, 12,90€ → zone di domanda più profonde identificate da SignalX PRO.

Struttura e Momentum

Struttura: Higher Highs / Higher Lows ancora attiva.

Momentum: stabile, ma necessita di rottura della supply per confermare nuovo impulso.

Volumi: in calo nel consolidamento → segnale di attesa prima di un movimento direzionale.

Scenari operativi

📈 Rialzista:

Breakout sopra 15,00€ con volumi → target 15,20–15,40€.

📉 Ribassista:

Rifiuto in supply e perdita di 14,87€ → discesa verso 14,50€, con possibili estensioni a 14,20€.

Idea operativa

Ingresso conservativo: attendere breakout sopra 15,00€ con conferma volumi, stop sotto 14,87€.

Ingresso aggressivo: long in area 14,87–14,89€ su rimbalzo, con target 15,00–15,20€.

L’utilizzo combinato di SignalX PRO e SignalX Trend permette di identificare in anticipo i punti di ingresso più sicuri e di seguire il trend fino a segnale di inversione.

Generali vicino al limite superiore: opportunità long o rischio Generali (G) – Consolidamento sotto la supply, trend ancora intatto?

Timeframe: 1H

Indicatori: SignalX PRO + SignalX Trend

Valuta: EUR

Panoramica

Il titolo Generali si trova in un trend rialzista ben strutturato, incanalato in un canale ascendente da inizio luglio. Dopo aver toccato l’area SUPPLY 33,55–33,60€, il prezzo ha avviato una fase di consolidamento laterale, rimanendo comunque sopra i principali livelli di supporto e mantenendo il bias rialzista di medio termine.

I segnali Long generati da SignalX PRO negli ultimi pullback sono stati coerenti con la direzione di SignalX Trend, confermando la solidità del movimento.

Livelli chiave

📌 Resistenze / Zone di offerta:

33,55–33,60€ → supply di breve termine, attualmente in test.

35,00–35,50€ → supply di medio periodo, target in caso di breakout confermato.

📌 Supporti / Zone di domanda:

33,48€ → primo supporto dinamico e psicologico.

32,80€ → bordo inferiore del canale rialzista.

32,00€, 31,50€, 30,50€, 29,80€ → zone di domanda identificate da SignalX PRO.

Struttura e Momentum

Struttura Higher Highs / Higher Lows ancora attiva.

Momentum positivo finché il prezzo resta sopra 33,48€.

Volumi in lieve calo nel consolidamento, segnale di pausa e non di inversione.

Scenari operativi

📈 Scenario rialzista:

Breakout sopra 33,60€ con chiusura oraria → possibile estensione verso 34,50€ e successivamente 35,50€.

Conferma ideale con volumi crescenti e SignalX Trend in pieno verde.

📉 Scenario ribassista:

Perdita di 33,48€ → test probabile della zona 32,80€ (bordo canale).

Ulteriore debolezza sotto 32,80€ → discesa verso 32,00€ o 31,50€.

Idea operativa

Setup ideale per chi cerca ingressi trend-following:

Ingresso conservativo: su breakout confermato di 33,60€ con stop sotto 33,40€.

Ingresso aggressivo: su rimbalzo dal supporto 33,48€ con target 33,60–34,50€.

Per massimizzare la gestione della posizione, combinare SignalX PRO per individuare zone di domanda/offerta e SignalX Trend per seguire la direzione fino alla perdita di momentum.

Dal pit-stop alla pista: Ferrari sfida la resistenza chiaveFerrari (RACE) – Rimbalzo dalla domanda, ma la Supply è vicina

Timeframe: 1H

Indicatori: SignalX PRO + SignalX Trend

Valuta: EUR

Panoramica

Il titolo Ferrari si trova in fase di recupero dopo un forte sell-off avvenuto a inizio agosto, che ha spinto il prezzo fino all’area DEMAND 382–380€. Da lì, l’indicatore SignalX PRO ha segnalato un Long, supportato dal cambio di bias su SignalX Trend.

Attualmente il prezzo si muove verso la zona Supply 384,8–386€, che rappresenta la prima barriera tecnica da superare per un’inversione più solida.

Livelli chiave

Supporto primario (DEMAND): 382–380€

Zone di domanda: 362€, 350€

Zone di offerta (SUPPLY): 386€, 450–460€

Resistenza di medio periodo: 400€

Struttura e Momentum

Struttura ancora ribassista di medio termine, ma con tentativo di rimbalzo.

Volumi moderati nella fase di recupero, segno che manca ancora spinta istituzionale.

Bias di breve in miglioramento finché il prezzo resta sopra 382€.

Scenari operativi

📈 Rialzista:

Breakout sopra 386€ con volumi → potenziale movimento verso 400€.

📉 Ribassista:

Rifiuto in zona Supply e ritorno sotto 382€ → possibile nuova discesa a 362€ o 350€.

Idea operativa

Possibile trade long aggressivo su conferma di breakout della Supply, con target 400€. Più prudente attendere un pullback in area 382€ per entrare in trend di recupero con stop stretto.

Intesa Sanpaolo (ISP) – Test della zona supply...📈 Intesa Sanpaolo (ISP) – Test della zona supply, breakout in arrivo?

Timeframe: 1H

Indicatori: SignalX PRO + SignalX Trend

Valuta: EUR

Panoramica

Il titolo Intesa Sanpaolo prosegue il movimento all’interno di un canale rialzista avviato a fine giugno. Dopo il forte impulso di inizio agosto e la correzione verso la zona di domanda 5,15–5,10€, il prezzo ha recuperato rapidamente, generando nuovi segnali Long da SignalX PRO e conferma rialzista da SignalX Trend.

Attualmente il prezzo sta testando l’area Supply in prossimità di 5,41–5,43€, che coincide con la parte alta del canale.

Livelli chiave

Supporto dinamico: 5,36–5,35€ (EMA + bordo inferiore canale)

Zone di domanda: 5,15€, 5,00€, 4,80€, 4,60€, 4,00€

Resistenza/Supply: 5,41–5,43€

Struttura e Momentum

Sequenza di minimi crescenti con consolidamenti brevi.

Volumi in progressivo aumento sui rimbalzi dalle zone di domanda.

SignalX Trend mantiene bias rialzista finché il prezzo resta sopra 5,35€.

Scenari operativi

📈 Rialzista:

Breakout e chiusura sopra 5,43€ → target successivo 5,55–5,60€.

📉 Correttivo:

Rifiuto in area supply con ritorno sotto 5,35€ → possibile test della domanda a 5,15€.

Idea operativa

Setup ottimale per breakout play sopra 5,43€ con gestione dinamica tramite SignalX Trend. Possibile accumulo su ritracciamenti verso le zone di domanda per mantenere posizione in trend.

Unicredit (UCG) – Pronta alla rottura dei 72€? Analisi completa 🚀 Unicredit (UCG) – Pronta alla rottura dei 72€? Analisi completa del trend

Timeframe: 1H

Indicatori: SignalX PRO (zone di domanda/offerta, canale di trend, segnali long/short)

Valuta: EUR

Panoramica

Il prezzo si muove all’interno di un canale rialzista ben definito, mantenendo una sequenza chiara di Higher Highs (HH) e Higher Lows (HL). Gli ultimi test della zona di domanda 64–62€ hanno generato forte interesse da parte dei compratori, con segnali Long confermati dall’indicatore, spingendo il titolo verso l’area di resistenza chiave.

Livelli chiave

Supporto primario: 67,80€ — coincide con la EMA dinamica e il bordo inferiore del canale. Una rottura al ribasso potrebbe aprire spazio per un test a 64€.

Zone di domanda (DEMAND): 64,00€, 62,00€, 56,00€ — aree strategiche per ricerche di ingresso long.

Resistenza: 71,00–72,00€ — limite superiore del canale e livello psicologico importante. Una chiusura sopra questo range potrebbe innescare un movimento verso 74,00–76,00€.

Struttura e Momentum

Momentum rialzista sostenuto dopo la fase di accumulo tra 66€ e 67€.

Aumento progressivo dei volumi nelle candele verdi, segnale di pressione d’acquisto.

Bias rialzista finché il prezzo resta sopra la EMA di supporto e il canale ascendente.

Scenari

📈 Scenario rialzista:

Breakout sopra 72€ con conferma → potenziale target 74–76€, con probabile pausa a 75€.

📉 Scenario correttivo:

Chiusura sotto 67,80€ → test di 64€, e in caso di rottura, possibile discesa fino a 62€.

Idea operativa

Setup ideale per long di posizione in trend, con presa parziale di profitto in zona 71–72€ e possibili re-ingressi su rimbalzi nelle zone di domanda. Per trader aggressivi, opportunità di breakout play sopra 72€ con trailing stop dinamico.

WisdomTree - Tactical Daily Update - 13.08.2025Inflazione Usa stabile, si avvicina il taglio dei tassi della FED.

Trump esulta, l’economia e il gettito fiscale crescono, i prezzi no….

Trump e Putin: incontro in Alaska il 15 Agosto per soluzione guerra RU-UKR.

Wall Street, borse europee e asiatiche in pieno “risk-on mood”.

Inflazione USA stabile, borse in festa, ma il focus è ancora su dazi e geopolitica.

La seduta di ieri è stata dominata dal dato chiave dell’inflazione statunitense, che ha confermato le attese più ottimistiche degli investitori: a luglio, i prezzi al consumo negli USA sono cresciuti del 2,7%, invariati rispetto a giugno e inferiori alle stime di 2,8%.

Un segnale che alimenta le aspettative di un imminente allentamento monetario da parte della Federal Reserve.

Il mercato, secondo le rilevazioni CME FedWatch, attribuisce ormai un’altissima probabilità a un taglio di 25 punti base nel meeting di settembre. Dopo la pubblicazione del dato, le aspettative si sono ulteriormente rafforzate: la previsione di una riduzione del tasso target al 4%-4,25% è velocemente salita al 94,2%, in netto aumento rispetto all’85,9% di inizio settimana.

Trump è ancora al centro della scena. Il presidente Donald Trump ha colto l’occasione per ribadire la sua posizione sui dazi: “Non hanno provocato inflazione o problemi economici, ma portano migliaia di miliardi nelle casse del Tesoro”.

Trump ha anche attaccato la Federal Reserve e il suo presidente Jerome Powell, chiedendo un taglio immediato dei tassi. Non sono mancate frecciate a Goldman Sachs e al CEO David Solomon, accusato di aver sbagliato previsioni e invitato a “dedicarsi al suo hobby di DJ piuttosto che alla guida di una banca”.

Sul fronte commerciale, Trump ha annunciato una proroga di 90 giorni alla sospensione dei dazi aggiuntivi su merci cinesi, fino al 10 novembre, per favorire i negoziati.

La decisione ha sostenuto i mercati asiatici, col Nikkei giapponese che ha toccato nuovi record intraday, e ha migliorato il sentiment anche in Europa.

Un’altra seduta positiva, quella di ieri, 12 agoto, per i listini europei. Milano si è distinta come miglior piazza del Vecchio Continente, con un rialzo di +0,85% a 41.935 punti, massimo dal luglio 2007 e vicino alla soglia record dei 42.000. Parigi ha chiuso a +0,7%, Londra e Amsterdam a +0,1%, Madrid piatta, Francoforte in lieve calo, -0,1%.

Sul fronte valutario, euro/dollaro in rialzo a 1,167 (+0,45%), euro/yen a 172,7 (+0,3%), dollaro/yen a 148,1 (-0,1%).

Wall Street ha proseguito l’imponente rally iniziato a fine aprile: il Dow Jones ha guadagnato +1,10%, il Nasdaq +1,39%, e lo S&P500 +1,14%.

Jumboo M&A tecnologico: la “startup” di intelligenza artificiale Perplexity ha lanciato un’offerta da 34,5 miliardi di dollari per acquisire Google Chrome, cifra nettamente superiore alla valutazione stimata di 18 miliardi. Secondo il Wall Street Journal, l’operazione ha già il sostegno di importanti fondi di venture capital.

La spinta di Wall Street ha contagiato anche i listini asiatici e stamane, 13 agosto, il Nikkei ha chiuso a 43.275 punti, +1,30%, per la prima volta sopra 43.000.

Geopolitica e mosse italiane sui capitali cinesi. Naturalmente è fortissima l’attesa per l’incontro di Ferragosto in Alaska tra il Presidente Usa Trump e quello russo Putin, che potrebbe aprire la strada a una soluzione diplomatica del conflitto in Ucraina.

Nel frattempo, indiscrezioni di stampa riferiscono che il governo italiano, guidato da Giorgia Meloni, starebbe valutando misure per ridurre la partecipazione di investitori cinesi in società strategiche come Pirelli (37% Sinochem), Ansaldo Energia (12% Shanghai Electric) e CDP Reti (35% State Grid Europe Limited), in un’ottica di allineamento con la linea statunitense nei confronti di Pechino.

Ancora, sul fronte delle tensioni commerciali, emerge il caso Canada-Cina. Pechino ha annunciato dazi temporanei su prodotti derivati dalla colza canadese, dopo un’indagine che ha confermato pratiche di dumping. La misura segue il sovrapprezzo del 100% già imposto a marzo su olio, piselli e farina di colza, in risposta ai dazi canadesi sui veicoli elettrici cinesi. Il Canada, tra i maggiori produttori mondiali di colza, esporta principalmente verso USA e Cina.

Sul fronte corporate asiatico, la Borsa di Hong Kong ha comunicato la cancellazione della quotazione di Evergrande, colosso immobiliare cinese in profonda crisi, per mancato rispetto dei requisiti regolamentari e sospensione prolungata delle negoziazioni.

Sul fronte delle commodities, l’oro spot ha perso -0,2% a 3.334 dollari/oncia, complice il calo dell’avversione al rischio e le parole di Trump che ha escluso dazi sul metallo. Il petrolio WTI (greggio di riferimento Usa) è poco mosso, a 63,1 dollari/ barile, -0,1% (ore 09.00 CET).

Questa mattina, 13 agosto, le borse europee hanno aperto in rialzo di circa +0,3% (ore 11.00 CET), sostenute dal dato sull’inflazione USA sotto le attese che ha proiettato Wall Street a nuovi massimi storici.

Sul fronte macro, l’inflazione tedesca si è allineata alle previsioni, mentre da Bruxelles si attende l’attuazione dell’intesa politica sui dazi al 15% firmata a fine luglio in Scozia.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

TELECOM, "Corsa terminata!!"Nel lontano 2019 rimase in area 0.50/0.57 per parecchio tempo per poi sbragarsi una volta superato il limite inferiore dei 0.50, ed ora forse anche troppo velocemente siamo arrivati in area 0.45, e puntiamo nell'area di forte calamita 0.50, una pausa visto RSI+ bollinger bands, fuori dai limiti su TF giornaliero sarebbe la cosa migliore. BUON TRADING

Cavallo pazzoUno dei titoli con il maggiore rialzo negli scorsi mesi

(+300% circa da quando ho postato la prima idea)

Ha raggiunto il suo apice e avviato una fase correttiva confermata dalla rottura del supporto verde

La trendline blu segue la discesa al momento e fino a quando non ci sarà una chiusura al di sopra la correzione proseguirà

Un possibile target è la zona 125-130$ che corrisponde al livello 0.618 di Fibonacci

In quella zona è presente anche il primo dei 2 GAP rimasti aperti e la sma50 daily

Come sempre estrema attenzione ai "coltelli che cadono"

Cercare un ingresso su un titolo in caduta è molto difficile

GOOGL resta interessanteGOOGL Alphabet è uno dei titoli big tech considerati sotto valutati perchè ha sottoperformato rispetto alle mag7. Tuttavia potrebbe anche essere una riflessione corretta del mercato, che ricordo, è efficiente per definizione. Soprattutto perchè parliamo di uno dei titoli più importanti al mondo.

Ho chiuso la scorsa settimana tutte le mie posizioni a 199 dollari e sono convinto che il titolo rimane ancora interessante.

La mia idea è di un ritorno long nel caso di un prezzo verso 185 -190 dollari.

La condizione essenziale è che non devono esserci per ora altri massimi superiori per un long. Ovvero se dovesse continuare a salire immediatamente allora rinuncerei all'ingresso.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

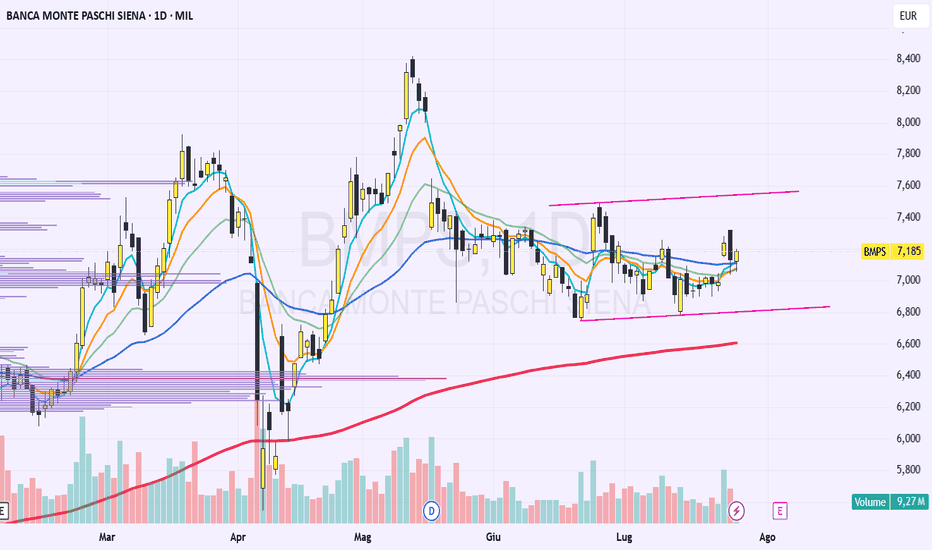

MPS: Strategia operativa con un occhio alla semestrale in uscita🔹 TRADEPLAN 🔹

BANCA MONTE DEI PASCHI di SIENA MIL:BMPS

Un titolo che potrebbe ancora esprimere una crescita a doppia cifra è MPS. La banca senese, impegnata nell’OPS su Mediobanca, sembra sempre più vicina all’obiettivo, come dimostra il progressivo assottigliamento dello sconto implicito nell’offerta. Il CEO Luigi Lovaglio guarda già oltre, ipotizzando la nascita di un polo bancario più ampio.

Le prospettive sono interessanti e attirano l’attenzione degli investitori: il consenso di mercato stima un upside del 14,7% per i prossimi 12 mesi, con target price medio a 8,19€ rispetto agli attuali 7,19€.

📊 Analisi tecnica

Dopo i recenti massimi a 8,42€, il titolo ha registrato un ritracciamento compreso tra il 50% e il 61,8% di Fibonacci.

Su grafico weekly, l’assenza dell’incrocio rialzista del MACD non è particolarmente rilevante nel medio periodo.

Sul timeframe daily, emerge una flag rialzista, con primo target a 7,54€, coincidente con il lato alto della figura. L’RSI appare ben orientato ma non in area di ipercomprato, lasciando spazio potenziale a ulteriori rialzi.

⚠️ Attenzione al gap aperto in area 8€, che potrebbe essere oggetto di ricopertura.

📅 Focus anche sul market mover dei risultati semestrali attesi il 5 agosto.

Area 6,50€ rappresenta un solido supporto tecnico, rafforzato da volumi significativi e dalla confluenza con l’EMA 50 su timeframe weekly.

📌 Se trovi utili le mie analisi, lascia un LIKE/BOOST all’articolo e segui il profilo. Il tuo supporto mi aiuterà a continuare a condividere contenuti gratuitamente! 🚀

TSSI Una flessione scritta che non è ancora terminata. Anzi...Buon lunedi 11 Agosto 2025 e bentornati sul canale con un nuovo aggiornamento tecnico su TSS a seguito del "brutale" - ma prevedibile - movimento al ribasso di oggi.

Lezione da portare a casa: mai acquistare sui massimi (soprattutto se in presenza di un doppio massimo) in presenza di divergenza ribassista con RSI. La situazione può diventare davvero pericolosa.

Grazie per il vostro supporto e per l'attenzione e alla prossima

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

ERG La gestione mentale di un movimento contro-aspettativeBuon lunedi 11 Agosto 2025 e bentornati sul canale con un video di aggiornamento su ERG, titolo sul quale sono direttamente coinvolto ed esposto.

Vediamo oggi come gestire a livello mentale la posizione, a seguito di un movimento odierno che, per chi fosse long dai livelli da cui lo sono io (circa 19.20 Eur), potrebbe ma non dovrebbe spaventare.

Spulciamo nuovamente insieme il titolo e la sua price action e cerchiamo di imparare da questo movimento al ribasso

Grazie per la vostra attenzione e buona serata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

RetestDopo aver chiuso la posizione seguita nella idea precedente (devastante) mi accorgo che oggi il prezzo ha eseguito un perfetto retest del supporto

Ho ripreso metà della posizione per festeggiare

Comunque ad agosto è meglio lasciare stare i mercati perché i volumi sono scarsi, la volatilità alta e i falsi segnali abbondano

Ingresso 4,10€ stop loss 4,02€

Telecom Italia rompe resistenze. A +85% nel 2025Telecom Italia (TIT) prosegue l’uptrend come si può osservare dal grafico monthly. Il prezzo è tornato a livelli che non si vedevano da gennaio 2022. In agosto il rialzo segna +12,98%, dopo che luglio aveva chiuso in ribasso del 3,56%, interrompendo una serie positiva di sette mesi consecutivi partita da dicembre 2024. Da inizio 2025 registra un +85%.

Sul grafico c’è una panoramica dall’ultimo massimo rilevante, toccato a ottobre 2015 a 1,2815€. Da questo punto è iniziata una lunga fase ribassista che ha trovato un minimo a ottobre 2022 a 0,1585€. Il prezzo ha poi congestionato per circa tre anni muovendosi in swing all’interno. Questo marzo 2025 c’è stato il breakout della resistenza in area 0,30€.

La leg up ha portato TIT a raggiungere e superare la proiezione della congestione a 0,43€. Adesso si sta dirigendo verso la resistenza statica in area 0,4550-0,46€. L’obiettivo principale di Telecom Italia, in questo scenario grafico resta la resistenza in area 0,6€.

XLY Consumer Discrenary: i piaceri della vitaIl settore Consumer Discretionary (o beni di consumo ciclici) include aziende che producono beni e servizi non essenziali, come automobili, abbigliamento, intrattenimento, viaggi e ristorazione. Queste società dipendono fortemente dalla spesa discrezionale dei consumatori, che tende a aumentare durante periodi di crescita economica e a diminuire durante recessioni o periodi di alta inflazione. Il settore è ciclico e sensibile ai tassi di interesse, alla fiducia dei consumatori e alle condizioni macroeconomiche.

Queste aziende dominano il settore grazie a brand forti e innovazione. Ad esempio, Amazon e Tesla rappresentano oltre il 40% di XLY, rendendo il settore sensibile alle loro performance. Altre partecipazionei sono Toyota, Alibaba (per esposizione globale) e Royal Caribbean (per crociere).

Livelli di supporto e di resistenza

Supporti: canale ascendente che inizia a risentire di alcuni livelli di resistenza. Finchè i prezzi rimarranno dentro il canale io starei dentro per seguire l'evoluzione.

Resistenza: il primo possibile target e anche resistenza è il massimo dei Dicembre 2024 che dista a poco più del 7% dai prezzi attuali.

Uso sempre le charts di Capital.com per le mie analisi. Sono intuitive, lineari e super precise. Se fate trading, ve le consiglio davvero!

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e non devono essere considerate come consulenza finanziaria. Si prega di fare le proprie ricerche prima di prendere qualsiasi decisione di investimento.

APPL - Finalmente mostra i muscoli e chiude sopra la SMA200Un saluto a tutti i trader, secondo diverse fonti, Apple ha annunciato che aumenterà il suo impegno di spesa negli Stati Uniti, portando il totale a 600 miliardi di dollari nei prossimi quattro anni. Questo piano include un investimento aggiuntivo di 100 miliardi di dollari rispetto ai 500 miliardi precedentemente annunciati.

L'annuncio è stato fatto da Trump, a seguito di un incontro con il CEO di Apple, Tim Cook, alla Casa Bianca. Questo piano sembra essere una risposta alle pressioni dell'amministrazione Trump, che ha minacciato dazi sui prodotti fabbricati all'estero, in particolare sui semiconduttori.

Questo nuovo impegno di investimento di Apple, che si dice includa la creazione di un "American Manufacturing Program", ha lo scopo di riportare negli Stati Uniti una parte della catena di fornitura e della produzione, e ha avuto un impatto positivo sul mercato azionario.

Le news sul titolo Apple sono molto interessanti e mostrano una chiara comprensione dell'analisi tecnica. Riassumiamo i punti chiave che ho evidenziato:

Superamento della SMA 200: Il superamento della media mobile semplice a 200 periodi (SMA 200) è spesso considerato un segnale rialzista importante. Indica che il prezzo attuale è superiore alla media dei prezzi degli ultimi 200 giorni, suggerendo un potenziale cambio di trend da ribassista a rialzista.

Esplosione dei volumi: L'aumento significativo dei volumi di acquisto in concomitanza con il superamento di un livello di resistenza (come la SMA 200 o il consolidamento) conferisce maggiore validità al movimento. Volumi elevati indicano una forte partecipazione del mercato e una convinzione nella direzione del prezzo.

Uscita dal consolidamento: L'uscita da una fase di consolidamento (un periodo in cui il prezzo si muove in un range ristretto) è un segnale che la pressione di acquisto ha superato quella di vendita, aprendo la strada a un possibile nuovo trend.

Ritracciamento sulla rottura: L'idea di valutare un'entrata dopo un ritracciamento è una strategia comune e prudente. Un ritracciamento verso l'area della rottura (spesso chiamata "retest") o verso un cluster volumetrico può offrire un punto di ingresso più favorevole, riducendo il rischio e confermando che il livello precedentemente superato si è trasformato in un supporto.

L' approccio di attendere un ritracciamento per un setup personale è una strategia di gestione del rischio. Molti trader preferiscono non inseguire il prezzo subito dopo la rottura, ma aspettare una conferma o un'opportunità migliore. Questa metodologia ti permette di:

1. Entrare a un prezzo potenzialmente migliore.

2. Avere un punto di riferimento chiaro per posizionare uno stop-loss.

3. Verificare la tenuta del nuovo supporto.

Sicuramente su movimenti troppo forti e direzionali tante volte il tyrade lo si perde, ma preferisco gestire il rischio in primis, di trade ce ne sono tanti. Molti, di fronte a movimenti di mercato così forti e repentini, si fanno prendere dalla FOMO (Fear Of Missing Out) e inseguono il prezzo, entrando in posizioni poco vantaggiose. Questo aumenta notevolmente il rischio, rendendo difficile la gestione dello stop-loss e riducendo il potenziale profitto.

Con questo è tutto una grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.