Sofferenza in arrivoIl prezzo ha quasi completato il testa spalle ribassista e si appresta alla rottura della neckline

Attenzione perchè su grafico mensile il doppio massimo ha un target in zona 4€ e l'attivazione del testa spalle appena indicato potrebbe portare alla nuova discesa con rottura del precedente minimo

Idee di trading

long Campari da 5,976 no stoplong Campari da 5,976 no stop, presi 100pezzi, prezzi su buoni livelli pluriennali, se dovesse indebolirsi ancora non esclusa ulteriore tranche, ci vorrà pazienza, ma ricerchiamo le vette anche se saranno leggermente inferiori ai max storici, sempre stretta di div ma i prezzi e le ultime oscillazioni sono buoni, fiducia alcolica.

Oltre l'analisi dealcolografica!

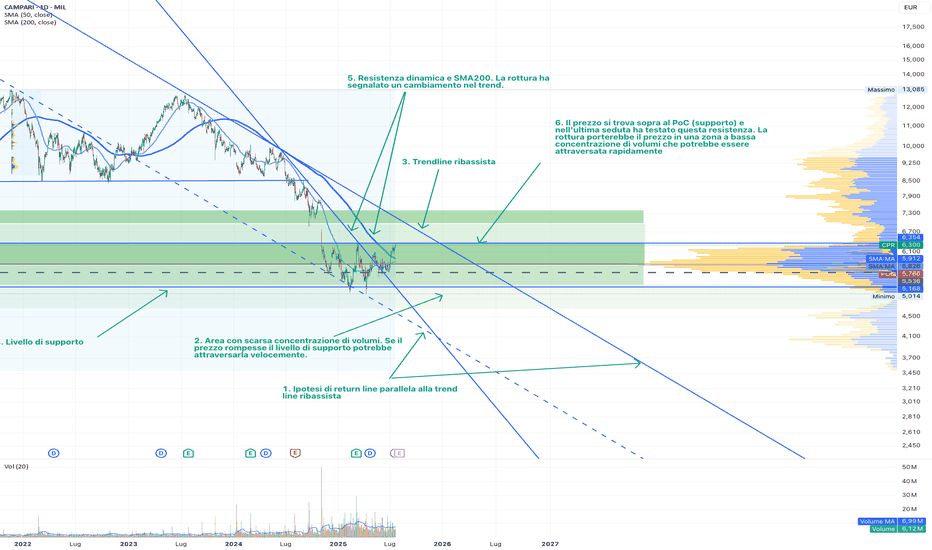

CPR Campari rimbalza con decisione. Analizziamo i livelli!Buon venerdì 17 ottobre 2025 e bentornati sul canale con un importante aggiornamento tecnico su Campari.

Nel video di oggi parleremo dei livelli di resistenza da attenzionare, e lo faremo in maniera granulare e spero proficua per la community.

Grazie per la vostra attenzione e buona serata

CPR Aggiornamento tecnico su CampariBUon giovedì 18 Settembre 2025 e bentornati sul canale con un aggiornamento tecnico su Campari, in risposta alla gentile richiesta di un utente della mia Community.

Sperando che il contributo sia di vostra interesse vi auguro una buona giornata

AIUTATEMI A FAR CRESCERE LA MIA COMMUNITY! ISCRIVETEVI AL CANALE!

Qualora il contenuto fosse di vostro interesse vi inviterei a iscrivervi al canale, azione totalmente gratuita per voi, ma che mi permetterebbe di far crescere in maniera rilevante la community che mi segue, continuando a darmi una forte motivazione ad andare avanti nella creazione di questi contenuti gratuiti, e spero educativi.

CAMPARI: rally finito o nuova occasione d’acquisto sui minimi?CAMPARI MIL:CPR – Analisi Fondamentale e Tecnica

📊 ANALISI FONDAMENTALE

Nel 1° semestre 2025 l’utile netto si è attestato a 206,4 mln € (-6% a/a).

Ricavi consolidati pari a 1.528 mln € (+0,3% totale, +0,1% organico).

Ebitda rettificato a 426,6 mln € (+1,9%).

⚠️ Attenzione a:

- possibili impatti dai dazi ancora non pienamente assorbiti

- effetto cambio EUR/USD: un dollaro debole potrebbe pesare sul 2° semestre.

Valutazioni:

P/E = 38

Dividend Yield = 1%

📉 ANALISI TECNICA

Dai minimi di aprile in area 5 €, il titolo ha recuperato +34%, salvo poi perdere il 16% nelle ultime sedute, ritracciando fino al 61,8% di Fibonacci e avvicinandosi al POC volumetrico.

Su TF Weekly i prezzi non hanno superato con decisione la EMA 50, segnale di debolezza strutturale.

Operatività complessa e rischiosa, dato l’alto grado di volatilità e le scarse soddisfazioni degli ultimi 2 anni.

🎯 Possibile strategia:

- acquisti solo su debolezza in area 5,10 – 5,15 €; STOP LOSS obbligatorio sotto i minimi (ad esempio ipotizzerei a 4,98 euro limitando la perdita al 3%)

in alternativa

- attendere segnali di stabilizzazione e inversione su TF Daily.

Se trovi utili le mie analisi, lascia un LIKE/BOOST all’articolo e segui il profilo. Il tuo supporto mi aiuterà a continuare a condividere contenuti gratuitamente! 🚀

Analisi a 360° su CampariAnalisi Fondamentale

L'analisi dei dati finanziari rivela una crescita costante del fatturato prevista fino al 2025, che riflette sia lo slancio organico sia l'impatto dell'acquisizione. Tuttavia, questa crescita contrasta con il significativo calo del reddito netto previsto per il 2024, attribuibile ai costi di integrazione e ristrutturazione. Nonostante ciò, Campari mantiene margini di profitto lordo impressionanti al 58,2%, a testimonianza del potere dei suoi marchi, sebbene recentemente sotto pressione a causa di un mix di vendite sfavorevole e dell'aumento dei costi. L'acquisizione ha trasformato il bilancio, con un notevole aumento degli asset totali e, criticamente, un'impennata del debito per finanziare l'operazione da 1,2 miliardi di euro, aumentando il profilo di rischio finanziario. Il flusso di cassa del 2024 mostra un "Flusso di cassa libero" profondamente negativo per -518,21 milioni di euro e un "Flusso monetario da investimento" negativo per -1.290,3 milioni di euro, riflettendo il prezzo di acquisto di Courvoisier. In contrasto, il "Flusso di cassa operativo" rimane positivo, dimostrando che il business sottostante continua a generare liquidità. I dati raccontano la storia di un' "ipoteca strategica": l'azienda sta sacrificando la redditività a breve termine per un asset che ritiene genererà un valore superiore nel lungo periodo. I multipli di valutazione, come l'elevato rapporto Prezzo/Utili di 41,5x (Image 3), suggeriscono che il mercato sta già scontando un successo nella ristrutturazione di Courvoisier, creando un potenziale rischio qualora l'esecuzione dovesse vacillare.

L'analisi SWOT rivela un'azienda a un bivio strategico. Il suo principale punto di forza risiede nel portafoglio di oltre 50 marchi iconici ad alta marginalità, con una leadership indiscussa nel segmento in crescita degli aperitivi. A questo si aggiunge una comprovata capacità di integrare acquisizioni e una solida rete di distribuzione globale. Tuttavia, la principale debolezza è l'elevato indebitamento finanziario derivante dall'operazione Courvoisier, che riduce la flessibilità finanziaria e aumenta la vulnerabilità alle flessioni della spesa dei consumatori. L'opportunità più grande è legata proprio al successo del rilancio di Courvoisier, che potrebbe accelerare la premiumizzazione del gruppo e aprire le porte al mercato asiatico, in particolare alla Cina. Parallelamente, la crescita continua di Espolòn e Wild Turkey si allinea con le tendenze di consumo, offrendo ulteriori vie di crescita organica. Le minacce, d'altra parte, sono significative: il rischio di integrazione di un'acquisizione così grande è notevole, aggravato da rischi geopolitici come le tariffe e le indagini anti-dumping, un'intensa concorrenza e la possibilità di un prolungato rallentamento economico che deprima la domanda di alcolici premium. In sostanza, Campari sta scommettendo i suoi tradizionali punti di forza per mitigare le nuove debolezze e minacce, con l'intero quadro strategico ora orientato a far fruttare questa singola, massiccia operazione.

Analisi Tecnica

Il grafico del titolo mostra un trend primario rialzista, chiaramente definito dal canale di regressione ascendente. L'azione dei prezzi si muove con forza nella metà superiore del canale, indicando un momentum positivo sostenuto. I punti pivot calcolati con il metodo di Fibonacci, offrono una mappa precisa dei livelli operativi. Il prezzo attuale si trova al di sopra della seconda resistenza (R2) a 6,268 € e si sta avvicinando alla terza resistenza (R3) a 6,644 €. Di conseguenza, il livello R2 funge ora da supporto immediato, mentre R3 rappresenta la prossima barriera chiave da superare. L'oscillatore Stocastico si trova nella parte alta del suo range, prossimo alla zona di ipercomprato (sopra 80), segnalando che il movimento rialzista potrebbe essere in una fase matura, pur non avendo ancora fornito un chiaro segnale di inversione. L'indicatore di Momentum si posiziona saldamente al di sopra della linea dello zero, confermando la forza del trend, sebbene mostri un leggero appiattimento che suggerisce una possibile fase di consolidamento o una pausa. La volatilità, misurata dall'ATR, è in diminuzione, indicando un restringimento del range di prezzo che spesso precede un movimento direzionale più ampio. I volumi di scambio rimangono nella media, senza mostrare picchi significativi che possano confermare con forza una rottura imminente.

Dal punto di vista operativo, uno scenario rialzista potrebbe prevedere un ingresso long a seguito di una rottura confermata e sostenuta al di sopra della resistenza R3 a 6,644 €, idealmente accompagnata da un aumento dei volumi. Un obiettivo per tale operazione sarebbe la parte superiore del canale di regressione, intorno a 7,282 €. In alternativa, un trader più cauto potrebbe attendere un ritracciamento verso il livello di R2 a 6,268 €, cercando conferme della tenuta di questo supporto per un ingresso a un prezzo più favorevole. Al contrario, uno scenario ribassista potrebbe prendere forma in caso di un chiaro fallimento nel superare la resistenza R3, con la formazione di pattern di inversione. Un segnale di ingresso short sarebbe una rottura decisa al di sotto del supporto R2 a 6,268 €, confermata da un incrocio ribassista dello Stocastico dalla zona di ipercomprato. Il primo obiettivo per un'operazione short sarebbe la resistenza precedente, ora supporto, R1 a 6,024 €, con un target successivo rappresentato dal pivot point centrale (P) a 5,630 €.

CPR Campari si prepara a qualcosa di importante..Buon sabato 21 Giugno e bentornati sul canale con un aggiornamento tecnico su Campari, partendo da un grafico a candele mensili per poi arrivare a timframe piu bassi, cercando di interpretarne la price action e le possibili evoluzioni nel breve termine.

Sperando che il video sia stato di vostro interesse vi auguro una buona serata e buon week end

Compressione al culmineIl prezzo si muove in un triangolo di compressione avvicinandosi al momento della rottura

Oggi c'è stata una notevole correzione in seguito a un report JPM che indica alcuni settori/società particolarmente penalizzate dal dollaro debole tra cui il lusso, medicinali e alcolici

Mi aspetto una rottura del triangolo al rialzo, comunque il contatto con una delle due trendline rappresenta un momento di possibile ingresso o uscita

Campari in arrivo verso la resistenzaCampari si trova in una fase di contrazione di lungo periodo. Nel 2024 ha chiuso con un -41%, mentre nel 2025 il titolo è sostanzialmente invariato, con un progresso marginale dello +0,40%. Sul grafico weekly è visibile la fase ribassista di Campari, con un downtrend attivo dal massimo dell’estate 2023 in area 13€. Al valore attuale in 24 mesi il calo è del 53%.

La fase di discesa l’anno scorso ha portato anche al breakdown del supporto in area 7,10€ avvenuto a ottobre che ha spinto il prezzo in un vortice ribassista con un minimo di 5,072€ ad aprile 2025. Da qui è partito un rimbalzo che ha come resistenza chiave l’area dei 6,50€.

Sul grafico daily si può osservare come il prezzo ha formato una candela doji esterna alla upper band di bollinger che rientra tra i segnali di inversione. Il primo livello di supporto rilevante passa a 5,84€.

CPR Ma che bella è Campari.. il rosso non le dona più..Buon mercoledi 2 Luglio e bentornati sul canale con un aggiornamento tecnico su Campari, che fa registrare una price action da manuale.

Vediamo cosa aspettarci nei prossimi giorni perché la cosa si fa sempre più interessante

Una buona serata e grazie a tutti per il vostro tempo e attenzione

Campari prova una ripartenza con Apirle a +9%Dopo una lunga fase ribassista Campari ha chiuso il mese di aprile in positivo dell’8,68% e registra anche un rimbalzo del 14% rispetto al minimo di inizio mese a 5,07€. Tuttavia da inizio 2025 è ancora in negativo del 2,8%.

Sul grafico weekly si cogliere un lungo movimento ribassista in atto da luglio 2023 dal massimo di periodo a 12,955€. Al valore attuale, il crollo di CPR è del 54% in circa 20 mesi.

Il trend discendente del prezzo è chiaramente evidente con una classica e lunga serie di massimi e minimi decrescenti. Con aprile 2025 il prezzo ha fatto un doppio minimo con quello di Marzo e adesso è in fase di rimbalzo. E’ fondamentale, che il prezzo rompa la resistenza che passa a 6,50€ per confermare la forza del movimento in atto.

CAMPARI: formazione di un pattern Zig Zag correttivo (ABC)?MIL:CPR

it.tradingview.com

Sul grafico settimanale di TF si evidenzia un impulso ribassista che segue la struttura di uno Zig Zag correttivo secondo la teoria delle onde di Elliott.

Dai massimi storici del 2021, quando il titolo aveva un P/E superiore a 50, è iniziata una marcata tendenza discendente. La prima gamba ribassista (onda A) si è conclusa ad ottobre 2022. Successivamente, il mercato ha registrato un rimbalzo tecnico (onda B), terminato a giugno 2023. Ora il titolo sembra essere nel pieno della terza fase ribassista (onda C), con un potenziale target nell’area 5,10.

Quest’ultimo livello non è casuale: coincide sia con l’estensione di Fibonacci del 1,618 dell’onda A, sia con il minimo raggiunto durante il periodo COVID.

L’area 5,10 sarà importante da monitorare per valutare eventuali segnali di inversione.

CPR A che punto siamo con Campari e cosa aspettarci?Ultimo contributo tecnico della giornata su Campari, che a mio parere è e rimarrà ancora per un po in una fase di sofferenza.

A che livello cercare quindi eventuali rimbalzi? Scopriamolo insieme con il terzo e ultimo video tecnico della giornata

Buona serata e grazie