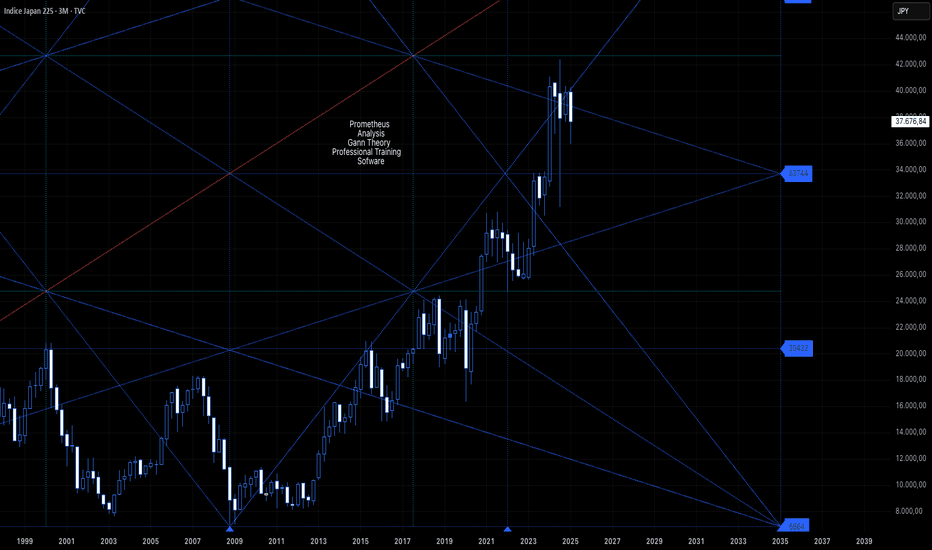

Nikkey_3MNikkey_3M

Static_Dynamic_Levels

D I S C L A I M E R

Gli investimenti in strumenti finanziari comportano elevati rischi economici, chiunque svolga questa attività si assume la totale responsabilità, le analisi qui publicate hanno esclusivamente uno scopo didattico e non costituiscono in alcun modo un invito all'investimento, pertanto l'autore di questa pagina non sarà perseguibile per eventuali danni diretti o indiretti.

L'attività svolta non costituisce consulenza personalizzata così come indicato dall'art. 1 comma 5 septiel del D.Lgs. 58/98 e così come modificato dal D. Lgs. 167/2007.

L'autore non conosce le caratteristiche e l'esperienza finanziaria di alcun lettore, unitamente al patrimonio, flussi di reddito / risparmio e grado di rischio

Idee operative NIKKEI225

WisdomTree - Tactical Daily Update - 21.02.2024Pausa di riflessione a Wall Street, dopo la cautela di Walmart.

Numeri stellari di Alibaba consolidano la ripresa del tech cinese.

Hong Kong euforica: Hang Seng tech a +30% da inizio anno.

Collocamento BTP+ al traguardo, richiesta elevate, ma non travolgente.

Nonostante le preoccupazioni geopolitiche, le Borse europee hanno chiuso con flessioni marginali, mentre Wall Street ha registrato un ribasso più marcato (Dow J. -1,0%, Nasdaq -0,5%). In Europa, Parigi è l'unica a chiudere in rialzo, +0,2%, mentre Londra ha perso -0,56%, Francoforte -0,5% e Milano -0,3%.

I commenti "falchi" del consigliere della Banca centrale europea Isabel Schnabel, che ha suggerito una pausa nel percorso di riduzione dei tassi, hanno frenato l’entusiasmo degli investitori, che restano concentrati sull’evoluzione geopolitica, in particolare la situazione ucraina, dove pesa la fragile posizione europea.

Il timore di una guerra commerciale e i ritorni delle preoccupazioni inflazionistiche hanno alimentato la corsa al rifugio sicuro dell’oro, che ha toccato un nuovo record nel mercato spot, sfiorando i 3.000 dollari/oncia. Nel vulnerabile comparto automobilistico europeo, Mercedes ha annunciato una flessione dell’utile di quasi un terzo nel 2024, con un calo delle vendite, soprattutto di modelli di lusso e in Cina.

A Wall Street, i titoli delle compagnie crocieristiche sono crollati dopo le dichiarazioni del segretario al commercio Howard Lutnick, che ha accusato queste aziende di non pagare le tasse, alimentando preoccupazioni sul trattamento fiscale dell’industria. Le azioni Carnival hanno perso -9%, Royal Caribbean -11% e Norwegian Cruise -10%.

Sul fronte dei titoli di stato italiani, il nuovo Btp Più ha visto sottoscrizioni per 1,71 miliardi di euro nella quarta giornata di collocamento, portando il totale a 13,8. I tassi cedolari minimi sono fissati al 2,80% per i primi 4 anni e al 3,60% per i successivi quattro.

Lo spread tra i Btp decennali italiani e omologhi Bund tedeschi si attesta a 108 punti base, col rendimento dei Btp decennali al 3,61%.

Wall Street è stata influenzata dalle previsioni caute di Walmart, la cui azione è scesa -9% a causa di stime inferiori alle attese. La piattaforma di streaming Netflix ha annunciato un investimento di US$ 1 miliardo in Messico, destinato alla produzione di serie e film.

L’Ocse ha segnalato una crescita del GDP (Pil) dell'area nei Paesi membri di +0,3% nel quarto trimestre 2024, in calo rispetto al +0,5% del trimestre precedente. L'Italia ha registrato una crescita nulla nel terzo e quarto trimestre 2024.

Alibaba ha sorpreso positivamente con risultati fiscali migliori delle attese, con un utile netto di 48,945 miliardi di yuan (circa 6,72 miliardi di dollari) nel terzo trimestre fiscale, e un aumento del fatturato del 7,6%, a 280,15. Le vendite nel settore dei servizi cloud sono cresciute +13%, mentre il commercio internazionale è aumentato +32%.

Sempre sul fronte asiatico, l’inflazione giapponese a gennaio è salita a +4,0%, il valore più alto dal gennaio 2023, mentre quella core ha raggiunto +3,2%. I rendimenti dei titoli di Stato JJB decennali sono saliti a +1,43%, mentre quelli dei titoli di Stato cinesi a +1,74%. A Tokyo, il Nikkei è salito +0,26%, mentre in Cina Shenzhen +1,79% e Shanghai +0,86%.

Brillante Hong Kong con +3,4%. trainata dal settore tecnologico, in particolare dai titoli legati all’Intelligenza Artificiale cinese. L’indice Hang Seng è aumentato +16% da inizio anno, con un +30% per il sotto-indice Hang Seng Tech.

Tra i singoli titoli, Hua Hong Semiconductor ha registrato un aumento dell'88%, Alibaba Health Information +78%, e Kingdee International Software +70%.

Il rally dei tech cinesi ha oscurato le performance dei "Magnificent Seven" statunitensi, che hanno visto una crescita limitata, +0,6% YtoD.

Sul fronte valutario l’Euro ha guadagnato +0,5% sullo Yen giapponese, mentre è sostanzialmente invariato rispetto al renminbi cinese, -0,1%.

Il governatore della Bank of Japan, Kazuo Ueda, ha annunciato possibili interventi per fermare la corsa dei rendimenti, che sono ai massimi da 15 anni.

Il prezzo del petrolio ha guadagnato circa +2% grazie alle prospettive di una maggiore domanda negli Usa e in Cina. Le scorte di petrolio negli Stati Uniti sono aumentate, mentre le scorte di benzina e distillati sono scese a causa della manutenzione stagionale nelle raffinerie.

L'indice Bloomberg delle principali commodity è in positivo, con un guadagno del 9% da inizio anno. Tra i “constituents” più performanti vediamo gas naturale (+18%) e'acciaio (+3%).

Il prezzo dell’oro continua a salire, completando l'ottava settimana positiva consecutiva, spinto da tensioni geopolitiche e crescente protezionismo, e nonostante il contesto di tassi elevati e un dollaro forte che, in teoria, lo sfavorirebbero.

Infine, Bitcoin registra il terzo rialzo consecutivo, salendooltre la media mobile a 100 giorni (97.878 dollari): tuttavia, gli analisti di JP Morgan esprimono cautela, sottolineando il calo di slancio nel mercato delle criptovalute, che ha prodotto una perdita del -15% dalla capitalizzazione record di US$ 3,72 trilioni registrata a dicembre 2024.

Nel mercato europeo, il Bund decennale è al 2,53% e il Btp decennale al 3,61%, con uno spread di 108 punti, ai minimi da cinque anni. Negli Stati Uniti, il rendimento del Treasury decennale è sceso al 4,48%.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

JAPAN 225 La spinta rialzista continua?L'indice giapponese, JAPAN 225, disegna un canale di prezzo rialzista e ha raggiunto dei massimi relativi a quota 40.380 dollari. Dopo aver testato la parte alta della regressione lineare a 50 periodi con indicatori in ipercomprato, il prezzo ha evidenziato uno storno tecnico sul grafico, trovando un valido supporto a quota 39.090 dollari.

Nella seduta di oggi, il prezzo ha registrato un rimbalzo sulla parte bassa del canale di regressione, con un segnale di acquisto dettato dall'incrocio dello stocastico dal basso verso l'alto. Questo trade è molto tecnico, ma il prezzo si trova ora su un livello critico che rende l'operazione rischiosa. Infatti, il livello di 39.400 dollari rappresenta una valida resistenza che potrebbe ostacolare il prezzo nel brevissimo termine.

Vedremo come si evolverà la situazione. Seguimi per gli aggiornamenti e altre opportunità.

Nicola Iurilli

Iniezione di Liquidità della Banca Centrale CineseLa recente decisione della Banca Centrale Cinese di iniettare una delle maggiori quantità di liquidità dai tempi della pandemia rappresenta un segnale forte per i mercati globali. Questa mossa è parte della strategia della Cina per stimolare la propria economia, rafforzando il credito e mantenendo la stabilità finanziaria interna. Nonostante la banca non abbia specificato le tempistiche per eventuali tagli ai tassi di interesse, è probabile che questi avvengano nell'ultimo trimestre dell'anno, seguendo una pratica consolidata.

Sul fronte del mercato azionario, tuttavia, ci troviamo di fronte a due forze contrastanti. Da un lato, c'è la pressione ribassista causata da fondi occidentali che sembrano avere posizioni corte sui titoli cinesi, contribuendo a una manipolazione del mercato. Questo tipo di operazioni può causare volatilità e ulteriori ribassi nei titoli cinesi, specialmente nelle borse locali.

Dall'altro lato, c'è una crescente domanda di titoli cinesi da parte degli investitori nei mercati azionari occidentali, dove molte aziende cinesi sono quotate. La corsa agli acquisti di questi titoli sembra contrastare le pressioni ribassiste, creando un dinamico scontro tra venditori e compratori, il cui esito sarà fondamentale per capire la direzione futura del mercato.

Crollo del Nikkei e USD/JPYIl crollo del Nikkei e la discesa del cambio USD/JPY evidenziano una chiara correlazione, segnalando potenziali turbolenze non solo per l’economia giapponese, ma anche per i mercati globali, compresi gli Stati Uniti. Sebbene al momento gli indici statunitensi non sembrino essere stati influenzati in maniera diretta, è importante tenere d’occhio le dinamiche di mercato, poiché potrebbero innescare fenomeni più ampi, tra cui un ritorno del rischio di carry trade e un deleverage delle posizioni su azioni USA.

Il carry trade è una strategia d'investimento che sfrutta le differenze nei tassi di interesse tra diverse valute. Gli investitori prendono in prestito denaro a tassi bassi (come in Giappone) per investirlo in asset più redditizi, come le azioni statunitensi. Tuttavia, il crollo del Nikkei e il deprezzamento dello yen rispetto al dollaro potrebbero spingere gli investitori a ridurre tali posizioni, causando un effetto a catena sui mercati globali.

Il deleverage, ovvero la riduzione dell'esposizione al rischio, potrebbe verificarsi qualora gli investitori decidessero di liquidare posizioni su asset rischiosi, come le azioni USA, per evitare ulteriori perdite o per ribilanciare i portafogli. Questo tipo di reazione potrebbe amplificare la volatilità nei mercati e portare a correzioni significative, soprattutto se accompagnata da una contrazione della liquidità o da un aumento dell'incertezza globale.Il crollo del Nikkei e la discesa del cambio USD/JPY evidenziano una chiara correlazione, segnalando potenziali turbolenze non solo per l’economia giapponese, ma anche per i mercati globali, compresi gli Stati Uniti. Sebbene al momento gli indici statunitensi non sembrino essere stati influenzati in maniera diretta, è importante tenere d’occhio le dinamiche di mercato, poiché potrebbero innescare fenomeni più ampi, tra cui un ritorno del rischio di carry trade e un deleverage delle posizioni su azioni USA.

Il carry trade è una strategia d'investimento che sfrutta le differenze nei tassi di interesse tra diverse valute. Gli investitori prendono in prestito denaro a tassi bassi (come in Giappone) per investirlo in asset più redditizi, come le azioni statunitensi. Tuttavia, il crollo del Nikkei e il deprezzamento dello yen rispetto al dollaro potrebbero spingere gli investitori a ridurre tali posizioni, causando un effetto a catena sui mercati globali.

Il deleverage, ovvero la riduzione dell'esposizione al rischio, potrebbe verificarsi qualora gli investitori decidessero di liquidare posizioni su asset rischiosi, come le azioni USA, per evitare ulteriori perdite o per ribilanciare i portafogli. Questo tipo di reazione potrebbe amplificare la volatilità nei mercati e portare a correzioni significative, soprattutto se accompagnata da una contrazione della liquidità o da un aumento dell'incertezza globale.

WisdomTree - Tactical Daily Update - 12.09.2024 L’inflazione Usa scende ad Agosto, ma resta “sticky” nella definizione “core”.

Oggi la decisione della BCE sui tassi: quasi scontato un taglio di -0,25%.

Revival della tech, ieri sera. Nvidia euforica, +8%.

I prezzi alla produzione in Germania ancora in tendenza negativa.

L'atteso dato dell'inflazione Usa pubblicato ieri è stato variamente interpretato, cosicchè gli indici azionari europei hanno cambiato più volte direzione, per poi chiudono contrastati: Milano -0,12%, Parigi -0,14%, Londra -0,10%. Leggermente positivi quelli di Francoforte, +0,30%, e Madrid ,+0,67%.

I prezzi al consumo americani ad agosto sono saliti +0,2% su base mensile, mentre su base tendenziale annuale sono passati da +2,9% a +2,5%, contro stime di 2,6%: il dato tendenziale, oltre ad aver battuto le attese, segna il livello più basso da febbraio 2021. Peccato che il dato "core", quello “depurato” delle componenti volatili di cibo ed energia, sia cresciuto +0,3%, contro attese di +0,2%.

La reazione al dato di Wall Street è stata ancora più nervosa di quella europea: lo S&P500 è arrivato a perdere -1,5%, ma poi, quasi per magia, il mood del mercato è tornato “risk-on” e le chiusure, nel giorno della commemorazione dei tragici eventi del September 11th, hanno segnato eterogenei guadagni: Dow Jones +0,31%, S&P500 +1,07%, Nasdaq +2,17%.

L’interpretazione del dato di ieri era cruciale per prefigurare l’entità del taglio dei tassi che la Federal Reserve (Banca centrale Usa-FED) deciderà mercoledì 18 nella sua riunione di politica monetaria (FOMC).

A partire da ieri ha ripreso consistenza lo scenario di un taglio da -25 bps, e perso quota quello del “mega” taglio da -50, a cui il FedWatch Tool del Cme Group assegna ora solo il 15% di possibilità, contro l’85% di un taglio “canonico” da -25.

Oggi, sul fronte dell’inflazione Usa, avremo i dati non meno importanti sui prezzi alla produzione di agosto, che potrebbero giovarsi del forte calo della componente “energy” visto il crollo del prezzo del greggio nel mese scorso.

L’attenzione sulla dinamica dei prezzi è cresciuta nelle ultime 2 settimane, mettendo in ombra le preoccupazioni sul fronte occupazionela e, più in generale, sulla crescita economia. Occhi aperti, nelle pomeriggio di oggi, anche sulla rilevazione settimanale delle richieste di sussidi di disoccupazione.

In Europa oggi è il giorno dell’annuncio della decisione sul taglio dei tassi da parte della Banca centrale Europea: è dato come molto probabile che l’ECB abbassi di nuovo il “repo rate”, dal 3,75 al 3,50%, ma sarà anche interessante la lettura delle previsioni aggiornate sul GDP e sull'inflazione, probabilmente riviste al ribasso.

Macro Europea: in Germania ad agosto, i prezzi all'ingrosso (PPI) sono scesi -1,1% rispetto ad agosto 2023 e -0,8% rispetto a luglio, propiziando un’ulteriore discesa dei prezzi al consumo nei mesi prossimi.

Il dato è positivo poichè, se confermato in altre analoghe misurazioni europee, supporta la prospettiva di easing monetario, ma segnala anche debolezza della domanda interna ed internazionale.

Il prezzo del petrolio resta debole, risultato delle ripetute revisioni al ribasso della domanda globale apportate dal cartello Opec+ e altri osservatori, tuttavia ieri è rimbalzato di circa +2%, col WTI (greggio di riferimento Usa) sopra 67 Dollari/barile.

Al recupero hanno concorso sia i dati in calo delle scorte petrolifere Usa che i timori per gli stop estrattivi dovuti all'uragano nel Golfo del Messico.

Momento di mercato favorevole per i titoli di Stato italiani: ieri è stata collocata con successo un’emissione di Eur 7 mld di BOT 12 mesi, oggetto di richiesta per 1,52 volte l’ammontare offerto, e classata ad un rendimento medio ponderato del 2,896%, -22 bps sotto quello dell'asta di agosto.

Il Tesoro dello Stato italiano ha anche piazzato un nuovo BTP benchmark 30 anni, scadenza ottobre 2054 e cedola annua 4,3%, che ha ricevuto richieste superiori a Eur 130 miliardi, 75,1% delle quali da investitori esteri.

La prospettiva di allentamento della politica monetaria in Usa ed Europa e di graduale inasprimento in Giappone sta rafforzando lo Yen, che ieri ha toccato i massimi dell’anno verso US Dollar a 140,9.

Naoki Tamura, ha dichiarato che la Banca centrale Giapponese, di cui è membro, dovrebbe alzare i tassi più velocemente, e che un target “neutro” è pari a 1,0% o sopra. A luglio la BoJ aveva alzato i tassi a +0,25%, livello più alto dal 2008.

Oggi, 12 settembre, le Borse asiatiche, ad eccezione di quelle cinesi, hanno segnato ampi recuperi in scia alla brillante chiusura di Wall Street, e l’indice MSCI dell’area Asia-Pacifico ex Giappone è salito +1,0%.

Tokyo ha chiuso in rialzo del +3,4%, grazie allo sprint del comparto tecnologico, contagiato dal ritorno dell’euforia sull’intelligenza artificiale sintetizzato dal +8% di Nvidia.

Hong Kong ha guadagnato +1,2%, Taiwan +3,0%, Seul +2,1% e Sidney +1,1%, mentre le Borse cinesi hanno chiuso in calo, dovo aver azzerato i guadagni dell’ apertura: Shanghai -0,17%, Shenzhen -0,48%.

Le Borse europee partecipano alla fase di recupero dei mercati azionari, e chiudono la mattinata con rialzi medi di +1,0%. (ore 12.30 CET).

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Nikkei225: Modifiche e sovvenzioni per Toyota, Nissan e PanasoniToyota, Nissan e Panasonic stanno modificando le loro strategie di produzione di veicoli elettrici, riflettendo la complessa situazione dell'industria automobilistica giapponese. Toyota ridurrà la sua produzione globale di veicoli elettrici nel 2026 a circa un milione di unità, rispetto al suo piano originale di 1,5 milioni, sottolineando le sfide nella transizione verso una maggiore elettrificazione tra i cambiamenti della domanda e della catena di approvvigionamento.

L'indice Nikkei 225, uno dei principali indicatori del mercato azionario giapponese, ha chiuso in calo dello 0,62%, influenzato da queste mosse strategiche e da battute d'arresto in settori chiave come quello minerario, chimico e delle tecnologie di precisione. La volatilità del Nikkei è aumentata del 29,67% a 27,05, riflettendo l'incertezza degli investitori. Il Check Point (POC) si aggira intorno ai 38.520 punti. L'intervallo attuale era compreso tra 39.450 e 36.650 punti, al di sopra della chiusura odierna di 36.422,50 punti. Attualmente l'RSI è al 39-40%, quindi potrebbe accadere che lunedì il sentimento di vendita continui a salire all'apertura, se non ci saranno cambiamenti durante il fine settimana.

Toyota, Nissan e Panasonic stanno beneficiando di sussidi governativi fino a 2,4 miliardi di dollari per incrementare la produzione nazionale di batterie, con l'obiettivo di espandere la capacità del 50% fino a 120 GWh. Nissan ha ricevuto la certificazione per la produzione di batterie al litio ferro fosfato con un piano di produzione di 5 GWh entro il 2028. Tuttavia, l'elevata competitività e le sfide dell'elettrificazione continuano a generare volatilità nel Nikkei, riflettendo la risposta degli investitori alle strategie di queste aziende in un mercato in evoluzione.

Ion Jauregui - Analista ActivTrades

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

Il Nikkei 225 crolla dell'1% Oggi i mercati azionari asiatici hanno presentato risultati contrastanti, guidati dalle aspettative di un calo dei tassi di interesse negli Stati Uniti, con una forte enfasi sul mercato giapponese, dove il Nikkei 225 e anche il TOPIX sono scesi di quasi l'1%. Questo calo è dovuto principalmente alla forza dello yen, che ha influito negativamente sui titoli delle esportazioni e della tecnologia. La pressione sul Nikkei 225 riflette le aspettative di un aumento dei tassi di interesse da parte della Banca del Giappone, che potrebbe continuare a indebolire l'indice. Nel frattempo, gli altri mercati asiatici sono saliti, spinti dalle aspettative di un calo dei tassi di interesse, dopo i guadagni di Wall Street. In Cina, invece, gli indici sono scesi a causa delle preoccupazioni per il rallentamento dell'economia e per il ritiro della liquidità da parte della People's Bank of China.

Attualmente il prezzo si trova nell'area di 37.980,44 leggermente al di sotto del punto di controllo (POC) 38.614,40 punti. L'attuale area di trading è compresa tra 39.450 e 36.650 punti. Ha recuperato il 2° supporto che si era rotto il 2 agosto, resta da vedere se l'evoluzione dello yen influirà negativamente sull'indice nelle prossime settimane facendolo scendere nuovamente nella parte bassa dell'intervallo o continuando la sua ripresa verso i massimi.

Ion Jauregui - Analista Activtrades

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

WisdomTree - Tactical Daily Update - 16.08.2024Inflazione Usa in calo, e lo scenario recessivo è improbabile.

I mercati scommettono su un taglio dei tassi a Settembre in US e UE.

Rimbalzo del Nikkei giapponese, mentre torna a indebolirsi lo Yen.

Oro vicino ai massimi storici, spinto dalle tensioni globali.

L’inflazione Usa torna a calare a luglio, ridando ottimismo e slancio rilazista ai mercati azionari Usa ed Europei.

Negli Usa, dopo che i prezzi alla produzione sono cresciuti meno delle attese, il trend di rallentamento ha riguardato anche i prezzi al consumo (inflazione CPI), cresciuti del +2,9% annuale a luglio, al minmo dal 2021, e contro il +3,0% atteso.

Questo gradito “duetto” di dati rende più sostenibile lo scenario di taglio dei tassi da parte della Federal Reserve (Banca centrale Usa-FED) nella riunione di settembre: se il 1’ taglio dal 2020 appare scontato, resta aperta la “discussione” sulla sua misura: il consensus è spaccato tra 25 e 50 punti base.

In Europa l’economia cresce a rilento, ma cresce: secondo una stima flash preparata da Eurostat, (Ufficio statistico dell'Unione Europea), al pari che nel 1’ trimestre 2024, il GDP (PIL-Prodotto interno lordo) è cresciuto +0,3% su base trimestrale e +0,6% su base annuale.

Le maggiori Borse europee hanno chiuso in rialzo ieri, 15 agosto, contagiate dai dati macro negli Usa che, oltre all’inflazione in rallentamento, a luglio hanno segnalato anche vendite al dettaglio superiori alle aspettative, e numeri tranquillizzanti sulle richieste settimanali di sussidi di disoccupazione, scongiurando, almeno per il momento, il rischio di recessione.

In sintesi, Londra +0,80%, Parigi +1,23% e Francoforte, la migliore +1,66%. Milano era chiusa per la festività di Ferragosto. Anche a Wall Street rialzi “rotondi”: Dow Jones +1,3%, S&P500 +1,6%, Nasdaq +2,3%

A giovarsi della ritrovata fiducia verso l’economia Usa anche il Dollaro che ha guadagnato +1,1% nel cross con lo Yen giapponese a 149,0, e +0,5% in quello con l’Euro, a 1,096.

Negli Stati Uniti le vendite al dettaglio di luglio sono cresciute +1,0%, battendo le stime degli analisti che indicavano +0,3% e le richieste settimanali di sussidi di disoccupazione settimanali sono diminuite a 227 mila, contro stime di 235 mila, in parte smentendo il deludente rapporto sull’occupazione di luglio.

Il GDP giapponese è tornato a crescere nel 2’ trimestre, riscattando la delusione del 1’, col +0,8% nel periodo aprile-giugno: ricordiamo che l’economia nipponica, la 4’ a livello mondiale si era contratta -0,6% nel 1’ trimestre 2024.

Nel Regno Unito registriamo il 2’ trimestre consecutivo di crescita 2024: il +0,6% del periodo aprile-giugno, avvicina, pur con un dato leggermente inferiore, il +0,7% del 1’ trimestre, secondo i dati forniti ieri dall’istituto statistico britannico ONS nel suo rapporto mensile.

Sempre in UK, le vendite al dettaglio a luglio sono aumentato +0,5% in volume rispetto a giugno, ribaltando il -0,9% di giugno: sempre a luglio, su base annua, le vendite al dettaglio sono salite +1,4% confermando il trend lievemente espansivo.

Oggi, 16 agosto, scenario quasi euforico per le Borse dell’Asia-Pacifico: Tokyo ha chiuso in rialzo del +3,6% sul venire meno del rischio di recessione dell'economia Usa, e sul ripristino del trend di indebolimento dello Yen, che oggi perde terreno sia verso il Dollaro Usa, a 148,80, che verso l’Euro, a 163,60 (ore 12.00 CET)

In forte rialzo anche Seoul, il +2,0%, Taiwan, +1,1% e Sidney, +1,3%. Sono invece poco mossi i listini della Cina continentale: Shanghai +0,1%, Shenzhen -0,2%. I mercati attendono ancora che il Governo vari nuovi provvedimenti a sostegno della ripresa economica che, seppur in atto, non è omogenea.

I dati macroeconomici dei giorni scorsi hanno mostrato che le vendite al dettaglio cinesi sono aumentate più del previsto a luglio, mentre la produzione industriale ha deluso rispetto alle previsioni.

Le Borse europee, vicine ai massimi da 2 settimane dopo lo scivolone di lunedì 5 agosto, hanno aperto la seduta odierna in rialzo, in media +0,4%: Milano sale oltre +2%, trascinata dalle azioni delle banche, e recuperando la seduta di chiusura di ieri, in generale positiva per gli altri listini europei.

Anche i future su Wall Street confermano la buona intonazione della chiusura rialzista di ieri: gli investitori sono sempre più convinti che la Federal Reserve, visto il trend calante dell’inflazione, inizierà il ciclo espansivo della politica monetaria al FOMC (Federal Open Market Committee) a settembre.

Lo scenario di riduzione del costo del denaro contribuisce alla tranquillità del comparto obbligazionario: lo spread tra Btp decennali italiani ed omologhi Bund tedeschi scende stamane, 16 agosto, a 137 punti base, dai 140 di mercoledì, col rendimento del BTP benchmark a 3,61%, -6 bps.

Il prezzo del petrolio è in leggero calo: il WTI (greggio di riferimento Usa) scambia attorno a 77,7 Dollari/barile, -0,5%.

L’oro vale a 2.494 Dollari/oncia, vicino ai massimi storici di metà luglio, dimostrando la sua valenza di “bene rifugio” in un contesto ancora segnato dalle tensioni geopolitiche e dai conflitti in Medio Oriente e Ucraina. (ore 13.30 CET)

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 13.08.2024Volatilità quasi scomparsa dalle Borse dopo la fiammata di lunedì scorso.

L’inflazione USA e EU di luglio ed agosto decisiva per le Banche centrali.

FED ed ECB dovrebbero tagliare i tassi a settembre.

Tornano gli acquisti sulle azioni tech, ed il Nikkei balza +3,4%.

Ieri, 12 agosto, le Borse europee hanno chiuso fiacche e senza direzione la 1’ seduta della settimana di Ferragosto, tradizionalmente dedicata alle vacanze in Italia. L’unico dato macroeconomico di rilevo era quello dei prezzi all’ingrosso in Germania, saliti +0,3% mensile a luglio, e ancora in calo, -0,1%, su base annuale.

In chiusura osserviamo i segni positivi di Londra, +0,5%, Milano, +0,4%, e Francoforte +0,1%. Negative, sebbene frazionalmente, Parigi, Amsterdam e Madrid. Anche Wall Street ha chiuso incerta: Dow Jones -0,4%, Nasdaq +0,2% e S&P500 invariato.

Il calendario della settimana offrira’ invece parecchi spunti ai mercati: negli Usa l'attenzione sarà alta, martedì 13, per i prezzi alla produzione e mercoledì 14, per quelli al consumo (Inflazione CPI). In Asia il focus sarà per le vendite al dettaglio in Cina e per il GDP giapponese.

La prospettiva della politica monetaria resta al centro delle discussioni e oggetto di previsioni su entrambe le sponde dell’Atlantico.

Sul tema il sondaggio di Bloomberg, condotto presso un ampio panel di economisti, “ci racconta” che la Banca centrale Europea (ECB) potrebbe decidere una serie di tagli dei tassi più rapida e sostanziale rispetto alle previsioni di consenso.

L’accelerazione sarebbe indotta dalla debolezza della crescita europea, e tedesca in particolare, ed i tassi UE potrebbero scendere a 2,25% a dicembre 2025 dopo 6 tagli consecutivi da -0,25%.

La Federal Reserve (Banca centrale Americana-FED) si riunirà il prossimo 17-18 settembre e, secondo il consensus, taglierà i tassi, per la 1’ volta dal 2020. Il FedWatch del CME Group assegna il 51% circa di probabilità ad un taglio di 50 punti base, il restante 49% riguarda una riduzione di soli -25.

In ogni caso un taglio dovrebbe esserci, per evitare un rapido deterioramento del mercato del lavoro ed il raffreddamento dell’indole consumista dei consumatori Usa.

Peraltro, dopo il quasi panico di lunedì 6 agosto, i mercati si sono rasserenati, convinti che sarà evitata una recessione negli States e che la Banca del Giappone non deciderà a breve nuovi aumenti dei tassi.

L'inflazione negli Usa, come osserviamo da inizio anno, fa fatica a scendere ulteriormente, ed è vista stabile nel breve periodo ed in calo sul medio termine. Così indica il sondaggio mensile della Regional Fed di New York: l’inflazione a 1 anno è ancora stimata al 3%, mentre cala al 2,3% dal 2,9% sui 3 anni.

Macro Europea: il tasso di disoccupazione del trimestre aprile-giugno nel Regno Unito è sceso oltre le attese al 4,2%, rispetto al 4,4% medio del 1’ trimestre e alle previsioni di 4,5%. Inoltre risulta in calo di -0,1% su base annuale.

Le retribuzioni regolari medie in UK, al netto dei bonus, sono cresciute +5,4% annuo nel 2’ trimestre, risultando in rallentamento rispetto al +5,8% del 1’ trimestre, mentre quelle retribuzioni totali, includendo i bonus, sono ridimensionate +4,5% dal +5,7%.

La mattinata di oggi, 13 agosto, vede le Borse asiatiche protagoniste di un solido rimbalzo: a Tokyo il Nikkei è salito di +3,4%, trascinato dall'indebolimento dello Yen e dal risveglio delle azioni della tecnologia, forse ispirato dal recupero di Nvidia, ieri sera, a Wall Street.

Come accennato, prosegue la nuova fase di debolezza dello Yen giapponese, il cui cross verso Euro risale a 161,5 da 161, e quello verso il Dollaro Usa a 147,6 da 147,2. E’ invece molto stabile il cambio Euro/Dollaro, attorno a 1,093 (ore 11.00 CET).

Le Borse europee hanno chiuso la mattinata di oggi, 13 agosto, in frazionale recupero, in media +0,2% (ore 12.00 CET).

I future su Wall Street anticipano riaperture in recupero, in media +0,5% per i maggiori indici Usa.

ll focus di analisti ed investitori resta sui prezzi alla produzione americana che saranno pubblicati nel primo pomeriggio europeo e, domani 14 agosto, sul dato dell’inflazione Usa (Cpi): entrambi, oltre a misurare lo stato di salute dell’economia forniranno elementi a supporto delle scelte della FED a settembre.

Poche novità sul fronte obbligazionario: prezzi e rendimenti dei titoli Governativi dell'Eurozona sono fermi, in attesa dei dati macroeconomici: il rendimento del BTp decennale benchmark è invariato a 3,64%, quello dell’omologo Bund tedesco è fermo 2,20%, per un differenziale (spread) stabile a 144 punti base.

Il prezzo del petrolio, dopo il recupero dei giorni scorsi innescato dalle tensioni in Medio Oriente e all’incursione ucraina nella ragione russa di Kursk, torna a scendere: il Wti (riferimento negli Usa) perde -0,6% a 79,6 Dollari/barile (ore 12.00 CET).

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 05.08.2024L’avversione al rischio non risparmia alcuna asset class e geografia.

Trimestrali Usa: dopo Intel delude anche Amazon, e c’è chi parla di bolla dell’AI.

Debolezza di luglio del mercato del lavoro Usa: Fed sotto pressione per “tagliare”

I mercati scontano un taglio a Settembre (se non prima) e da 50 bps (non 25)!

Correzione in atto sui mercati finanziari, col settore tecnologico che accelera la fase calante. Venerdì 2 Wall Street ha chiuso in forte calo, soffrendo dati macro sotto alle attese, in particolare quelli sul mercato del lavoro di luglio.

I 114 mila nuovi posti di lavoro sono molti meno dei 175 mila attesi, mentre il tasso di disoccupazione è salito a 4,3%, dal 4,1% di giugno. Frena la dinamica salariale: la paga oraria media è salita di 8 cts/ora, +0,23%, a US$ 35,07, quella annuale +3,63%.

Anche le Borse europee hanno vissuto una brutta giornata, con cali marcati delle azioni bancarie afflitte dalla prospettiva di tagli dei tassi d’interesse che, dopo anni di boom, ne comprometterebbero la redditività futura. In termini più generale è rapidamente aumentata l’avversione al rischio, dopo mesi di elevata compiacenza.

Milano ha perso -2,55%, ma la peggiore è stata Amsterdam, -3,1%. Giù anche Francoforte, -2,2%, Madrid -1,7%, Parigi, -1,6% e Londra -1,3%. Wall Street ha registrato pesanti cali: Dow Jones -2,3%, S&P500 -2,5%, Nasdaq -3,0%, come se all’improvviso i mercati fiutassero il rischio di recessione o rimproverassero alla FED di aver temporeggiato troppo coi tagli.

Con un timing “sfortunatamente perfetto”, nella sua newsletter periodica ai clienti, Elliott Management definisce le megacap tecnologiche, ed in particolare Nvidia, “un territorio di bolle", dicendosi "scettica" sulla prospettiva che le società della tecnologia continuino a comprare chip elaborazione grafica di Nvidia e che l'Intelligenza artificiale è "troppo pubblicizzata”, richiederà troppa energia, etc.

Di una cosa gli investitori sembrano certi, ed è che le probabilità di un imminente taglio dei tassi da parte della Banca centrale Usa (Federal Reserve-FED), forse anche nella misura di 0,5% e non il tipico 0,25% e senza aspettare settembre.

Un’altra ricaduta evidente è l’indebolimento del Dollaro, sceso al livello più basso da 4 mesi verso Euro: la “moneta unica” europea ha chiuso a 1,092 Dollari, guadagnando +1,2%. Decisamente inusuale anche la fortissima flessione del Dollaro sullo Yen, a 146,6, -1,8%.

A deprimere i mercati azionari non sono solo i timori di un’improvvisa gelata dell’economia americana, ma anche quelli di ritardi ulteriori dell’auspicata fase di allentamento della politica monetaria in Usa ed Europa, il rischio di escalation militare in medio Oriente, con confronto diretto Iran–Israele, ed infine una campagna di trimestrali che contiene frequenti inviti alla cautela.

Ad esempio, dopo quelli di Intel di mercoledì scorso, ha deluso anche Amazon, con nueri sotto le attese, accompagnati da una guidance cauta sul 3’ trimestre.

Sul mercato obbligazionario europeo si è rivisto il copione delle sedute precedenti: l’avversione al rischio dilata oltre 150 bps il super monitorato spread tra BTp italiani e Bund tedeschi: osserviamo il classico “flight to quality” che punisce i mercati azionari e sostiene i titoli Governativi più “sicuri” proseguendo il calo dei dei rendimenti, compreso di quelli “periferici”: il BTP benchmark paga 3,63%, -1 bps.

Il prezzo del petrolio scende ancora fino ai minimi da 6 mesi, scontando uno scenario recessivo: quello del Wti (Greggio riferimento Usa) venerdì ha perso -4,0% a 73,3 Dollari/barile ed oggi, 5 agosto un altro -2,4%.

La nuova settimana è iniziata in Asia con brutali cali: il Nikkei ha oscillato paurosamente fino a -15% per chiudere a -12,4%, segnando il peggior crollo da ottobre 1987.

La rapidissima rivalutazione dello Yen è spesso citata tra i fattori principali del “sell-off” globale: in effetti anche stamane guadagna oltre +3% sul US$, rivedendo quota 141 (a giugno aveva toccato un minimo a 162) e questa inattesa “direzionalità”, dovuta alla svolta “da falco” della Bank of Japan, starebbe innescando la chiusura di molti «carry trades».

Pesanti anche il Kospi coreano, -8,8% ed il Talex tailandese, -8,4%, sensibili alla prospettiva dell’economia Usa e dell’intelligenza artificiale. Sul versante “cinese” vediamo cali pesanti per Hong Kong, -2,4%, e più ridotti per il CSI300 di Shanghai e Shenzhen, -0,8%.

Clima di sell-off anche per le criptovalute, Bitcoin stamattina ha subito puntato verso i 50 mila Dollari, arrivando a perdere oltre -15%, e ancora peggio è andata per Ethereum, a momenti oltre il -20%.

Sul versante “bond” anche oggi, 5 agosto, osserviamo un calo dei rendimenti dei Govies Usa ed EU, compatibile con lo scenario di calo dei tassi: lo spread BTP-Bund sale +4bps a 154, il rendimento del BTP conferma 3,63% e quello del Bund 10 anni scende a 2,09%.

Un vero crollo riguarda i rendimenti dei Treasury Usa, con la “risk-adversion” che deprime tutte le scadenza appiattendo la curva: il Treasury 10 anni rende 3,72% (ore 12.00 CET). Non è un caso che i Fed fund futures scontino, al 100% di probabilità, un imminente taglio dei tassi da 50 bps, seguita da altri 75 bps entro fine anno.

La volatilità dei mercati azionari è naturalmente esplosa: il Vix, che misura quella delle opzioni sullo S&P500 è schizzata stamani oltre 60, vicino ai record storici della pandemia Covid, per poi ridimensionarsi, restando comunque sopra 40.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 02.08.2024Il chiaro-scuro di alcune trimestrali “tech” scatena le vendite sulle Borse USA e UE.

La rotazione settoriale si accentua, ed è in favore di “value” e “mid-cap”.

Bank of England vara il 1’ taglio da -0,25%, ma la corsa salariale impone cautela.

Gli indici PMI e ISM Usa di giugno dipingono un’economia rallentata.

Le relazioni trimestrali che ci bombardano in questa fase estiva, contengono talvolta elementi di rallentamento e inviti alla prudenza da parte del management che ieri hanno causato una valanga di vendite sulle borse europee, soprattutto nel pomeriggio.

Milano è stata la peggiore, con un calo di -2,7%, male anche Parigi, -2,1%, Francoforte, -2,3%, Madrid -2,0%, Amsterdam, -1,4%, e Londra, -1,1%: quest’ultimo mercato aveva retto bene per gran parte della seduta, tonificato dalla decisione della Bank of England (BoE) di tagliare i tassi di -0,25% a 5,0%, 1’ mossa di “easing” monetario dal 2020.

La BoE è ora più convinta del ritorno dell'inflazione all’obiettivo del 2,0%. "Le pressioni inflazionistiche si sono allentate abbastanza da consentirci di abbassare i tassi oggi", ha dichiarato soddisfatto il Governatore Andrew Bailey, per poi sottolineare che ci sarà cautela su futuri nuovi tagli.

In calo anche Wall Street: Dow Jones -1,2%, Nasdaq -2,3% e S&P500 -1,4%. La reportistiva delle big-tech è un mix di novità positive e negative, mentre i dati macro dell’ultima settimana sembrano confermare un’economia Usa in decelerazione, favorendo uno scenario di riduzione dei tassi già alla prossima riunione di settembre, come ammesso dallo stesso Chairman della Federal Reserve Powell.

Numeri convincenti per Meta Platforms nel 2’ trimestre, con utile per azione di 5,16 Dollari, +73% anno su anno, e ricavi per US$ 39,1, +22%: le aspettative erano rispettivamente per 4,73 Dollari/azione e US$ 38,3 miliardi di ricavi.

Deludenti e largamente peggiore delle attese, invece, i dati di Intel, che nel 2’ trimestre ha perso US$ 1,61 miliardi rispetto all’utile di 1,48 del 2’ trimestre 2023.

L’azione Intel è arrivata a perdere quasi -20% nell’after market, dopo che il management ha peggiorato l’outlook per il trimestre in corso, ha azzerato il pagamento dei dividendi a partire dal 4’ trimestre, e annunciato il taglio del 15% dei dipendenti (circa 17.000 unità) ed un piano di riduzione costi da US$ 10 mld.

Meno tragici, ma sotto le previsioni, i conti di Amazon, che ha aggiornato, abbassandola, la “guidance” per il trimestre in corso. Accolte senza entusiasmo le nuove funzionalità legate all'intelligenza artificiale annunciate da Apple, volte a dare nuovo slancio alle vendite di Iphone, che soffrono cali pesanti in Cina.

Tuttavia le maggiori perplessità sulla tenuta dell’economia americana le ha determinate il Pmi (Purchasing managers Index) manifatturiero di luglio, sceso sotto 50 punti, a 49,6 punti di 51,6 di giugno, che significa che il comparto industriale è in contrazione, peraltro cofermata dall'indice Ism manifatturiero sceso a 46,8.

Anche i jobless claims (richieste settimanali di sussidi di disoccupazione) sorprendono negativamente essendo cresciuti, la scorsa settimana, di 14 mila unità a 249 mila, quando le attese erano per un dato stabile a 235 mila.

Le turbolenze sul comparto azionario si sono riflesse nell’indebolimento dell’Euro verso US Dollar a 1,078 da 1,082, mentre la Sterlina britannica, dopo il taglio dei tassi da parte della BoE, è scesa ai minimi da 3 settimane verso US Dollar a 1,277.

Nonostante le perduranti tensioni in Medio Oriente, il prezzo del petrolio ha ritrovato stabilità ed il WTI (Greggio di riferimento Usa) è sceso a 77,4 US$/barile, -0,7%.

La repentina fase di risk/off produce un duplice effetto sul mercato obbligazionario: al calo dei rendimenti dei Govies europei si associa la dilatazione degli spread: quello tra BTP 10 anni italiano e Bund tedesco èsalito a 142 bps, da 137 della vigilia ma il rendimento del BTP benchmark è sceso a 3,64%,-2 bps, e quello del Bund vicino a 2,20%, -7 bps. Negli Usa quello del Treasury 10 anni è sceso sotto il 4%

L’Italia vive una prolungata fase di ristagno dei consumi e dell’attività manufatturiera: ISTAT (Istituto nazionale di Statistica) stima che a giugno la produzione industriale sia aumentata +0,5% rispetto a maggio, ma la media del 2’ trimestre risulta inferiore di -0,8% rispetto al 1’. Le vendite al dettaglio sone scese -0,2% mensile a giugno e nel 2’ trimestre sono invariate rispetto al 1’.

Oggi, 2 agosto, le Borse europee registrano un forte calo, in media -1,3% a fine mattinata (ore 13.00 CET): pesano i timori di frenata dell’economia americana, le incertezze sul taglio dei tassi da parte delle Banche centrali Usa ed Europea, ed i focolai di guerra in Medio Oriente.

Oggi andrà osservato con attenzione il dato su salari e disoccupazione Usa, in quanto termometro attendibile della salute dell’economia.

Seduta memorabile, per le perdite record, a Toky: il Nikkei ha perso -5,8%, il peggior crollo in una seduta dal 1987: la colpa viene attribuita al rapido recupero dello Yen dopo l’inasprimento sui tassi, che penalizza le societa esportatrici: tuttavia anche in Giappone è peculiarmente debole il comparto tech, -9%, al pari di bancari/finanziari -9%, e “materials”, -8%!!

Le riaperture di Wall Street, osservando i future sui maggiori indici, sono previste in calo medio attorno -1,4%, (ore 13.30 CET).

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 31.07.2024Bank of Japan alza i tassi a +0,25%: stabilizzazione dello Yen in vista?

Oggi, la FED non dovrebbe toccare i tassi, ma anticipare future tagli.

Microsoft fa utili boom, ma gli analisti sono delusi dal “cloud business”: azione -8%.

Medio Oriente ancor più incandescente dopo uccisione leader politico di Hamas.

Ieri, 30 luglio, era la vigilia di 2 giorni incandescenti per le Banche centrali: riunioni cruciali per le decisioni sul costo del denaro, quasi certe in Giappone, improbabili in Usa e dubbie in Gran Bretagna, ma anche per la narrativa sul futuro dei tassi: le Borse europee, dopo la partenza incerta, hanno accelerato chiudendo positive, impattate anche dalla ricca pubblicazione dei risultati del 1’ semestre.

Milano ha guadagnato +0,79%, Francoforte +0,45%, Parigi +0,42%, mentre solo Londra ha perso marginalmente -0,24%.

Anche in Europa dove la politica monetaria dipende, per i Paesi che hanno adottato la moneta unica (Euro), da un’unica Banca centrale, si cerca di capire come si muoverà la la BCE (ECB) nella 2’ parte dell’anno.

I mercati incorporano, con 80% di probabilità, l’aspettativa di un 2’ taglio dei tassi, da -0,25%, a settembre, ma ciò dipenderà dai dati estivi sull’inflazione, che a luglio non è scesa come sperato.

Negli Usa, chiusure di Wall Street alquanto eterogenee: Dow Jones +0,50%, S&P500 -0,50% e Nasdaq -1,28%. Gli occhi sono puntati sulle relazione semestrali delle Big Tech. Ieri sera, a mercati chiusi, Microsoft ha annunciato un utile netto trimestrale record da US$ 22 miliardi, ma gli analisti si dicono delusi dai risultati della divisione “cloud” e l’azione ha perso -8% nell’after-hour.

Peraltro ieri Nvidia ha perso un altro -7%, superando il -20% di calo cumulate rispetto al picco assoluto di giugno. Attenzione dunque, tra oggi e domani, ai numeri di Meta Platforms, Amazon, Apple, Ibm ed Intel.

Restando negli Usa, l'indice sulla fiducia dei consumatori (fonte Conference Board) di luglio è salito a 100,3 punti, dai 97,8 di giugno, e battendo le attese di 99,7. Migliora la componente “aspettative future” mentre si contrae leggermente quella della “situazione attuale”.

Pochi movimenti, in attesa delle Bance centrali, sul mercato dei Govies europei: lo spread tra Btp decennali e omologhi Bund tedeschi conferma quota 136 bps, col rendimento del BTP benchmark stabile a 3,70%.

Calma piatta anche sul fronte valutario: Euro poco sopra 1,08 contro Dollaro Usa, e 166,5 verso Yen giapponese, alla vigilia delle decisioni della Bank of Japan, cpmunicate stamane, 31 luglio.

La Banca centrale Giappone, in linea con le attese di mercato, ha messo fine alla politica monetaria ultra-espansiva, alzando i tassi d’interesse. Il Governatore Kazuo Ueda ha annunciato un aumento dei tassi a breve a 0,25%, da una fascia precedente compresa compresa tra 0,0 e 0,1%, ed il contestuale dimezzamento del poderoso massiccio piano di acquisto di obbligazioni statali sinora attivo.

Il Giappone era rimasto l’ultimo Paese ad abbandonare, a marzo, la politica dei tassi negativi, che a sua volta aveva favorito la debolezza della valuta nipponica, la competitivita’ dell’export ad elevato valore aggiunto giapponese, ed anche il recupero sino a nuovi massimi della Borsa di Tokio. Col ritorno a tassi di riferimento positivi, quantunque minimi, si creano le condizioni di un rialzo dello Yen.

Negli Usa la Federal Reserve dovrebbe fornire oggi utili indicazioni su quanto e come vorrà avviare l’auspicata fase di “easing”, cioè di riduzione del costo del denaro, al momento collocato in un range compreso tra 5,25% e 5,50%, cioè ai massimi da oltre 20 anni.

Il mercato sconta con elevata probabilità un 1’ taglio di 25 bps a Settembre, alla 1’ riunione utile del Federal Open Market Committee (FOMC, braccio di politica monetaria della FED), specie dopo i recenti dati che indicano un rallentamento dei prezzi al consumo ed un indebolimento del mercato del lavoro.

Il deflattore del GDP (Pil) “core Pce” (Personal consumption expenditures), la misura preferita dalla Fed per calcolare l’impatto dell’aumento dei prezzi sulle famiglie americane, è sceso al +2,3% annuale nel trimestre Aprile-giugno, in netto calo dal 4,5% del periodo gennaio-marzo: a sua volta il tasso di disoccupazione è cresciuto per 3 mesi consecutivi tra Aprile e Giugno al 4,1%.

Macro cinese ancora fonte di delusioni: l'attività manifatturiera, a luglio, si è contratta per il 3’ mese consecutivo: il relativo indice PMI (Purchasing managers) ha segnato 49,4 punti, in lieve calo da 49,5 di giugno e, pur battendo le stime di 49,3, resta in area di contrazione, cioè sotto 50.

Come accennato, l’inflazione europea a luglio è risalita a +2,6% dal +2,5% di giugno, quando le attese erano di un calo a +2,3%. La disoccupazione tedesca, a luglio, è rimesta stabile al 6,0%, in linea con le attese. In Italia, a Maggio, il fatturato in valore dell’industria è calato -0,9% mensile e -4,8% annuo: la ripresa appare lontana.

Medio oriente: l'uccisione del leader politico di Hamas, Ismail Haniyeh a Teheran (Iran), aumenta la preoccupazione per l’esclation della violenza e spinge il prezzo del petrolio: il WTI (greggio di riferimento Usa) guadagna +2,8% a 76,8 Dollari/barile (ore 11.00 CET).

Borse asiatiche positive stamane, 31 luglio: Hong Kong +2,0%, Shanghai +2,1%, Shenzhen +3,4%, Tokyo +1,6%, Mumbai +0,5%.

Le Borse europee terminano la mattinata poco mosse, mentre i future su Wall Street sono positivi, +0,6% medio, attendendo novità dalla Federal Reserve. (ore 13.30 CET).

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

WisdomTree - Tactical Daily Update - 02.072024Più tranquillo il “fronte Francese”: immercati sperano nel Governo tecnico.

Economia Usa ancora forte, non aiuta la discesa dell’inflazione.

Salgono i rendimenti dei titoli di Stato europei, con spread stabili.

Yen a minimi da 38 anni ed il Nikkei vola di nuovo sopra 40.000!

Il risultato delle elezioni francesi fa meno paura: i mercati sperano che possa emergere un “Governo tecnico”, poichè l’affermazione comunque innegabile del Rassemblment National di Marine Le Pen e Jordan Bardella, non garantisce loro la maggioranza assoluta.

I giochi saranno più chiari col “2’ turno”, Domenica 7, da cui emergerà la definita composizione del Parlamento, ma nel frattempo le Borse europee hanno ripreso fiato considerando più lontana l’ipotesi di Un Governo che, secondo gli analisti, avrebbe aumentato considerevolmente la spesa pubblica.

Di rilievo anche le elezioni nel Regno Unito di giovedì 4 luglio ed il Forum delle Banche centrali di Sintra (Portogallo) organizzato dall’ECB (Banca centrale Europea) che prevede gli interventi di Christine Lagarde, Presidente dell’ECB, e di Jerome Powell (Chairman FED).

Ieri, 1’ luglio, performance migliori per Parigi, +1,1% e Milano, +1,7%, tirate dalle banche. Positiva anche Francoforte, +0,4%, piatta Londra. Anche Wall Street ha chiuso positiva: Dow Jones +0,1%, Nasdaq +0,8%, S&P 500 +0,3%.

Gli investitori sperano che le trattative tra partiti favoriscano un programma condiviso meno radicale rispetto ai proclami della campagna elettorale, ovvero includa misure di politica fiscale compatibili coi crescenti vincoli di spesa pubblica della Francia.

L’inflazione al consumo (CPI) Europea sta scendendo: dopo i dati favorevoli di Francia, Spagna ed Italia, ieri si sono aggiunti quelli della Germania, +0,1% mensile a giugno e +2,2% annuale.

Purtroppo nell'Eurozona il comparto manufatturiero continua a soffrire: l’indice PMI relativo, è sceso a 45,8 da 47,3, e verso attese di 45,6: in Italia è salito a 45,7 dal 45,6 di maggio, ma in Francia e in Germania è sceso rispettivamente a 45,4 (da 46,4) e a 43,5 (da 45,4).

Sull'obbligazionario Europeo prosegue la risalita dei rendimenti: tra i decennali, notiamo quello del Btp italiano salito +3 bps a 4,10%, quello dell'Oat francese +5 bps a 3,34%, e quello del Bund +10 bps a 2,59%. Ciò ha consentito allo spread BTP/Bund di migliorare 7 bps, scendendo da 157 a 150 bps.