EUR/USD: Verso la zona madre. Pazienza da Configurazione⚡ EUR/USD: IL SISTEMA GUIDA VERSO LA ZONA MADRE.

14 anni di metodo. 5/5 Configurazioni centrate nel 2026.

Il movimento prosegue esattamente come da copione. Il ritorno verso le aree indicate è in atto. Niente paura. Niente dubbi. Solo piano.

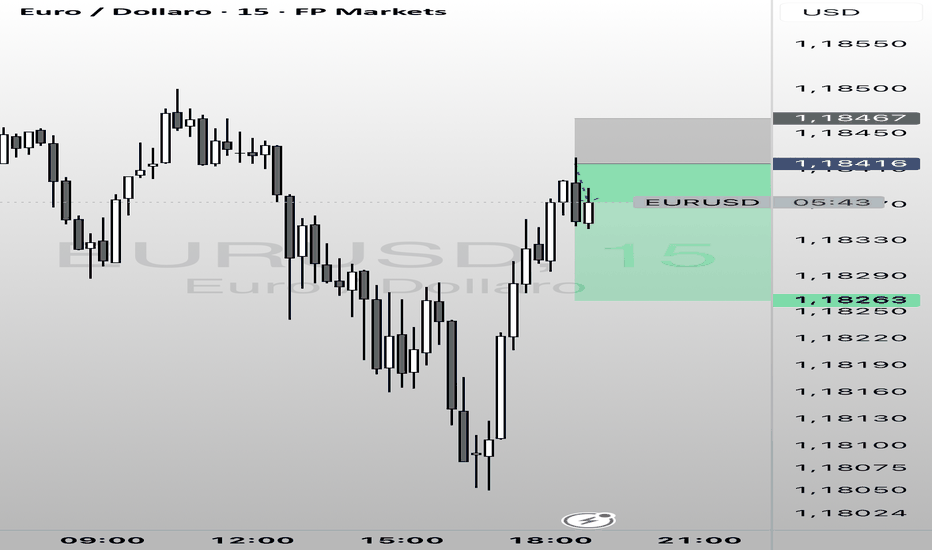

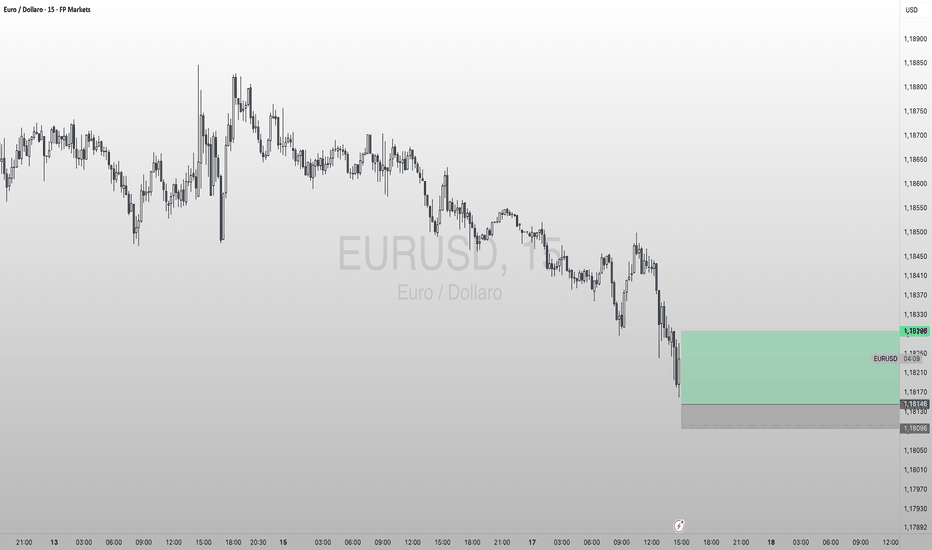

📍 STATO ATTUALE (Grafico 2h - Agg. 17 Feb):

🕐 TF: 2 Ore | Fase: Correzione controllata verso supporti chiave

📉 Chiusura: 1.18265 | Posizione: In discesa ordinata verso 1.1761-1.1707

🎯 Situazione: Il prezzo sta facendo esattamente ciò che il sistema aveva previsto: dopo il test di 1.1900, pullback graduale verso le zone di valore inferiori. Niente di anomalo. Niente di allarmante. Tutto secondo piano.

🔍 MAPPA CONFIGURAZIONE CHIAVE - EUR/USD FEBBRAIO (AGGIORNATA):

🟡 ZONA DI TRANSITO ATTUALE: 1.1814 - 1.1845

Il prezzo sta attraversando quest'area. Non è zona di ingresso. È zona di osservazione.

🟢 LIVELLO 1 - PRIMO SUPPORTO DINAMICO: 1.1761 - 1.1770

Ex-resistenza di Gennaio.

Livello testato e rispettato più volte.

Prima area di potenziale reazione.

🟢 LIVELLO 2 - SUPPORTO STRUTTURALE (ZONA MADRE): 1.1707 - 1.1725

Area di accumulazione di Gennaio.

Livello chiave che ha generato il rimbalzo storico da 1.1592.

Configurazione preferita dal sistema per un eventuale re-ingresso long.

🔴 LIVELLO 3 - RESISTENZA SUPERIORE: 1.1900 - 1.1920

Target raggiunto. Ora resistenza da riconquistare in caso di ripresa.

⚠️ SCENARI SISTEMICI PER I PROSSIMI GIORNI:

SCENARIO A (SETUP PRINCIPALE - 65%):

Il prezzo raggiunge 1.1761-1.1770 o 1.1707-1.1725.

Reazione rialzista con candela di conferma (hammer, engulfing, chiusura sopra apertura).

Azione: Ingresso long su conferma.

Target 1: 1.1814

Target 2: 1.1866

Target 3: 1.1900+

Stop Loss: Sotto il minimo della zona (es. 1.1695 per zona madre).

SCENARIO B (ROTTURA - 30%):

Il prezzo attraversa le zone senza reagire e si spinge sotto 1.1695.

Azione: Nessun ingresso. Attesa di nuova Configurazione.

Significato: La correzione è più profonda del previsto. Il sistema torna in osservazione.

SCENARIO C (RIMBALZO ANTICIPATO - 5%):

Il prezzo inverte da 1.1814-1.1845 senza raggiungere i supporti.

Azione: Ingresso possibile ma con posizione ridotta, solo su segnali fortissimi.

📚 DIDATTICA OPERATIVA: LA PAZIENZA DEL SISTEMISTA.

Molti guardano questo grafico e vedono:

"Sta scendendo, che paura!"

"Avevo un long, ora sono in perdita!"

"Forse era meglio vendere!"

Io vedo:

"Sta andando esattamente dove deve andare."

"Le zone che ho segnato settimane fa si stanno avvicinando."

"La Configurazione si sta preparando."

Questa è la differenza tra inseguire il prezzo e seguire un metodo.

Chi ha un piano non teme la correzione. La accoglie, perché sa che è lì che si prepara la prossima opportunità.

🎤 IL MIO STATO OPERATIVO ATTUALE:

"Posizione: CASH dopo chiusura long residuo a 1.1860.

Nessuna fretta. Nessuna ansia.

Le mie zone sono segnate:

*Prima area interessante: 1.1761-1.1770*

*Zona madre preferita: 1.1707-1.1725*

Il mercato sta venendo verso di me. Io aspetto fermo.

Quando arriverà nelle mie zone, valuterò la reazione.

Solo lì deciderò se entrare.

Prima, no."

👉 IL MERCATO SCENDE VERSO DI NOI. NOI ASPETTIAMO FERMI.

Commenta "ZONA MADRE" se hai chiaro il piano e attendi con me.

Oltre l'analisi tecnica

GOLD DOWN? possibile maggiore drop?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

ieri gold è andato a chiudere una giornata negativa confermandoci la pressione short per toccare punti piu bassi, e come potete vedere siamo scesi fino quasi al bordo del range h4. al momento ho tutti i miei tf di allineamento short quindi per il momento continuo a prendedre in considerazioni posizioni a ribasso

salvo inversioni chiare o strutture di reversal.

vi ricordo che fino alla sessione americana difficilmente entro a mercato.

noi ci vediamo alle 15:00 in live che monitoriamo il mercato insieme.

buona giornata

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Mercati in calo tra timori IA e attese FedFUTURES USA ANCORA IN CALO

I futures azionari statunitensi hanno registrato un forte calo nella notte, a causa delle crescenti preoccupazioni tra gli investitori riguardo all’aumento del risk off legato all’intelligenza artificiale. I futures sull’S&P 500 e sul Nasdaq 100 sono scesi rispettivamente dello 0,5% e dello 0,9%, mentre i futures sul Dow Jones hanno perso lo 0,3%.

La scorsa settimana, il Dow Jones ha ceduto l’1,23%, l’S&P 500 l’1,39% e il Nasdaq Composite il 2,1%. I titoli del software sono stati tra i peggiori, mentre i titoli dei semiconduttori si sono mostrati relativamente resilienti, sostenuti dalle aspettative che l’espansione dell’adozione dell’intelligenza artificiale continui a incrementare la domanda di elaborazione ad alte prestazioni e chip avanzati.

Gli investitori guardano ora alla nuova tornata di utili aziendali per trarre indicazioni, con risultati attesi da Walmart, Warner Bros. Discovery, Booking Holdings, Deere & Company e Palo Alto Networks nel corso della settimana.

Nel frattempo, ieri i mercati europei hanno mostrato un leggero recupero, correggendo parte delle precedenti due sessioni di calo dai livelli record, grazie a una stagione degli utili più solida del solito. Lo Stoxx 50 è avanzato dello 0,4% a 6.010 punti, mentre lo Stoxx 600 ha guadagnato lo 0,2% a 619 punti.

Finora, poco più del 60% delle aziende europee ha superato le aspettative di profitto, ben al di sopra della media trimestrale tipica di circa il 54%.

Altrove, l’attenzione si sposterà sui dati del mercato del lavoro del Regno Unito e sulle cifre dell’inflazione previste per questa settimana, oltre che sulla pubblicazione dei verbali dell’ultima riunione della Fed, che potrebbero offrire ulteriori indicazioni sulle prospettive della politica monetaria.

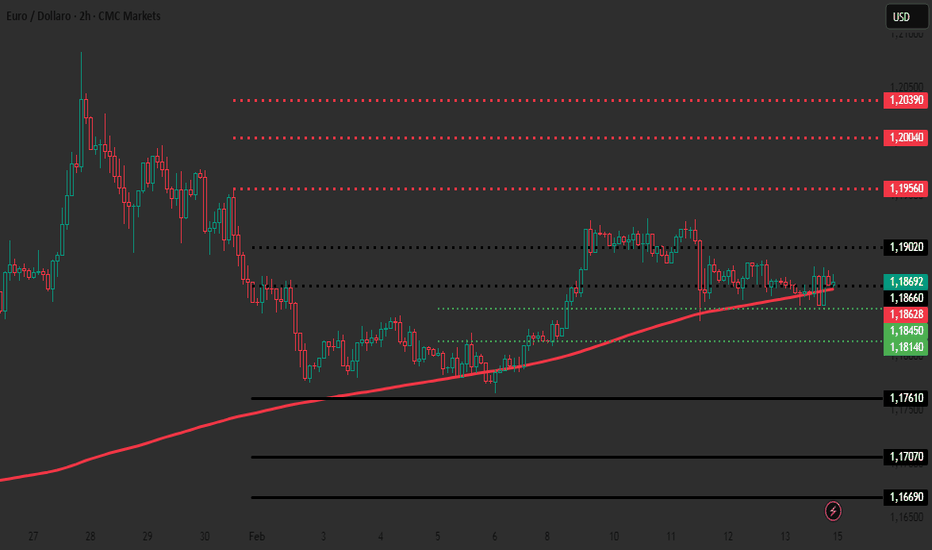

VALUTE

In un contesto di incertezza, il dollaro ha mantenuto un certo grado di forza. L’indice del dollaro ha difeso i supporti in area 96,40 e si è avvicinato al livello di 97,00, mantenendo i guadagni della sessione precedente. Gli investitori attendono ora i principali dati economici statunitensi di questa settimana, che potrebbero influenzare le aspettative sulla politica monetaria della Federal Reserve.

L’attenzione del mercato è rivolta ai verbali dell’ultima riunione della Fed, ai dati anticipatori sul PIL e all’indice dei prezzi PCE core, l’indicatore d’inflazione preferito dalla banca centrale.

L’EUR/USD è sceso sui supporti di 1,1840, nonostante l’aumento delle posizioni sui future del CME, segnale che i grandi investitori istituzionali restano convinti di un possibile indebolimento del dollaro e di un rafforzamento dell’euro.

La scorsa settimana, la valuta statunitense è stata sotto pressione dopo i dati favorevoli sull’inflazione, che hanno rafforzato le aspettative di un taglio dei tassi da parte della Fed entro fine anno. Tuttavia, i dati precedenti avevano mostrato un aumento delle buste paga al ritmo più alto degli ultimi dodici mesi e un inatteso calo del tasso di disoccupazione, indicando una possibile stabilizzazione del mercato del lavoro.

Attualmente i mercati scontano un taglio dei tassi a giugno, con circa 62 punti base di allentamento totale previsto nell’anno, equivalente a due tagli da 25 punti base.

SVIZZERA: PIL IN RIPRESA

L’economia svizzera è cresciuta dello 0,2% su base trimestrale nel quarto trimestre del 2025, dopo la contrazione dello 0,5% registrata nel trimestre precedente. I dati suggeriscono una resilienza di fondo dell’economia, nonostante l’impatto iniziale dei dazi del 39% imposti dal presidente statunitense Trump, che avevano causato la maggiore contrazione dall’inizio della pandemia.

Un accordo commerciale raggiunto a metà novembre, che ha ridotto i dazi al 15%, ha alimentato le speranze di un impatto più contenuto. La crescita è stata trainata soprattutto dal settore dei servizi, mentre il comparto industriale è rimasto sostanzialmente stagnante.

Per l’intero 2025, il PIL svizzero è aumentato dell’1,4%, dopo il +1,2% dell’anno precedente, rimanendo comunque al di sotto della crescita media di lungo periodo (1,8% dal 1981), penalizzato da un contesto internazionale difficile per il settore manifatturiero orientato all’esportazione.

GOLD IN DISCESA

Il prezzo dell’oro è sceso sotto i 4.880 dollari l’oncia, registrando la seconda sessione consecutiva di ribassi, complice la riduzione dei volumi di scambio dovuta alle festività. I mercati in Cina e in diversi Paesi asiatici sono rimasti chiusi per il Capodanno lunare, dopo la festività negli Stati Uniti.

I dati sull’inflazione statunitense, inferiori alle attese e pubblicati venerdì scorso, hanno rafforzato le aspettative di un ulteriore allentamento monetario da parte della Federal Reserve nel corso dell’anno. Gli operatori stanno attualmente scontando poco più di due tagli dei tassi, con luglio indicato come possibile inizio.

Gli investitori attendono ora i verbali della riunione della Fed, la stima anticipata del PIL statunitense e i dati sull’inflazione PCE per ottenere indicazioni più precise sulle prossime mosse di politica monetaria.

Anche i fattori geopolitici restano in primo piano: i colloqui sul nucleare tra Stati Uniti e Iran dovrebbero riprendere oggi, mentre i negoziati tra Russia e Ucraina ripartiranno sullo sfondo delle tensioni ancora in corso.

I principali supporti per il metallo giallo si trovano in area 4.690 e 4.650 dollari, in un contesto di volatilità in calo dopo la decisione del CME di aumentare i margini, misura che ha contribuito alla brusca riduzione della volatilità precedentemente elevata.

NIKKEI IN RIBASSO

Martedì l’indice Nikkei 225 è sceso dello 0,4%, portandosi sotto quota 56.600 e registrando la quarta seduta consecutiva in calo. Il ribasso è stato appesantito dalle perdite nei titoli tecnologici e della difesa.

Persistono le preoccupazioni riguardo al potenziale impatto disruptive dell’intelligenza artificiale su vari settori, in particolare software, servizi alle imprese e media. SoftBank Group ha perso il 4% a causa della forte esposizione al settore tecnologico globale, mentre Recruit Holdings ha ceduto il 3,8%. Anche i titoli della difesa sono stati deboli, con Mitsubishi Heavy Industries in calo dell’1,4% e Kawasaki Heavy Industries del 2,6%.

Deboli anche i titoli farmaceutici e dei beni di consumo, contribuendo alla pressione generale sull’indice.

Sul fronte politico, il governatore della Banca del Giappone, Kazuo Ueda, ha dichiarato che il Primo Ministro Sanae Takaichi non ha avanzato richieste specifiche durante la riunione ordinaria di lunedì, lasciando pochi segnali di novità sul fronte monetario o fiscale.

Saverio Berlinzani , analista ActivTrades

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

L’Ascesa del Neo-Feudalesimo Digitale L’Ascesa del Neo-Feudalesimo Digitale ⚡ — I Giganti del Capitale Globale

Tesi Centrale

Il panorama finanziario è mutato: non più solo le Magnifiche 7, ma 12 colossi hanno superato il trilione di capitalizzazione. Tra questi, NVIDIA 🖥️ (4,4T), Apple 🍏 (3,76T), Microsoft 💻 (2,98T), TSMC 🇹🇼 (1,58T), Meta 📱 (1,62T), Tesla 🚗 (1,57T), Berkshire Hathaway 🏢 (1,08T). Non è un caso: questo capitale è potere, infrastruttura, governance.

Stiamo assistendo a una Tecnocrazia: queste aziende detengono le leve della nostra esistenza — dalla produzione di semiconduttori all’AI, fino ai flussi globali di dati. È un cambio di paradigma: dal capitalismo tradizionale a un Capitalismo Infrastrutturale 🌍.

Analisi del Potere 🔍

Siamo entrati nella Cyberpunk Reality: gli Stati nazionali, un tempo centrali nel gioco del potere, oggi dipendono dalle infrastrutture private.

Queste multinazionali sono lo Stato-Piattaforma: non solo offrono servizi, ma stabiliscono i criteri di accesso al futuro.

È un Capitalismo Infrastrutturale dove i loro stack tecnologici dominano la produttività globale: chi controlla l’AI e i semiconduttori controlla il domani.

Implicazioni di Mercato 📊

Per l’investitore, questo significa un premium strutturale. Finché queste aziende restano il fulcro delle infrastrutture, i loro multipli cresceranno, alimentati dai fondi passivi e dalla stabilità del loro ecosistema.

Tuttavia, il rischio principale è uno shock antitrust 🏛️: quando il potere economico sfida i confini statali, il regolatore può intervenire, spezzando la continuità.

In ogni caso, i flussi di capitale tendono a premiare le leadership infrastrutturali.

Conclusione Provocatoria 🔮

In questo nuovo ordine, possedere azioni in queste aziende potrebbe essere più influente del voto. La loro capacità di plasmare infrastrutture, flussi, dati, potrebbe ridefinire i rapporti di potere. Non stiamo più solo parlando di rendimenti: parliamo di un asse di influenza geopolitica che, forse, sovrapponendosi al voto, segnerà il destino dei prossimi decenni 🌐📈.

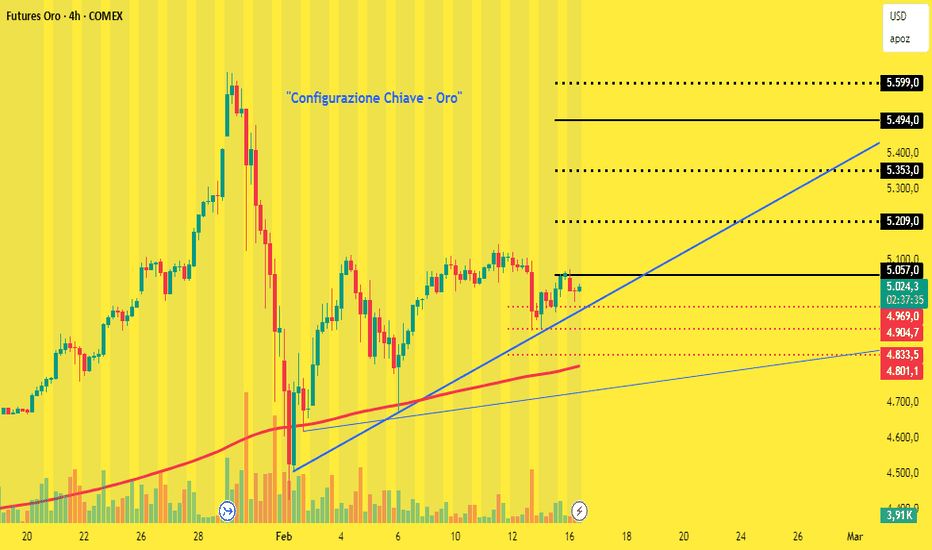

Gold Bank Holiday. Oggi Flat?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

La chiusura di venerdi non è ottima per lo short, ma al momento visto anche oggi la festa americana attendiamo conferme daily per muoverci di conseguenza.

finche non viene invalidata la zona dei 5060/5080 non1 andrei a cercare long, tranne se dovesse invece scendere prima di romperla. in tal caso potremmo andare a prendere in considerazione dei long da livelli piu discount (segnati in verde)

(verde zone possiibli long)

(rosse zone possibile short)

per il momento è tutto, ne parliamo oggi in live durante l'analisi di mercato a dopo,

buon inizio settimana a tutti

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

Wall Street in affanno tra inflazione e techWALL STREET LOTTA PER NON SPROFONDARE

Venerdì l’S&P 500 e il Dow Jones hanno registrato variazioni minime, mentre il Nasdaq Composite è salito dello 0,2%. Su base settimanale, però, tutti i principali indici hanno perso circa l’1,5%.

La tensione resta latente e potrebbe aumentare in seguito ai dati statunitensi su inflazione e vendite al dettaglio, che a gennaio hanno mostrato un calo superiore al consensus. Questo, da un lato, alimenta le aspettative di un taglio del costo del denaro; dall’altro, tali speranze non sono bastate a riportare propensione al rischio, complice la persistente volatilità legata al pessimismo nel settore tecnologico.

L’inflazione generale e quella core si sono attenuate come previsto, rafforzando le scommesse di mercato su più tagli dei tassi da parte della Federal Reserve nel corso dell’anno.

Il settore tecnologico resta comunque sotto pressione. Produttori di chip e grandi aziende come Nvidia (-2,2%), Apple (-2,3%), Alphabet (-1,1%), Meta (-1,6%) e Broadcom (-1,8%) hanno registrato cali significativi, frenati dal ritorno dell’attenzione sulla sostenibilità degli investimenti.

Hanno invece brillato aziende software come Salesforce (+2,3%) e Oracle (+2,3%). Forti rialzi anche per Applied Materials (+8,1%) e Arista Networks (+4,8%) dopo utili superiori alle attese.

VALUTE

Sul mercato dei cambi l’EUR/USD non riesce a rompere al rialzo e ritraccia verso l’area di supporto a 1,1830, senza però raggiungerla né sfondarla. Il dollaro torna protagonista, soprattutto dopo i dati sul mercato del lavoro che hanno mostrato una crescita delle buste paga del settore non agricolo.

Il mercato rimane dollaro-centrico, in un contesto di tensioni potenzialmente crescenti che, in condizioni normali, spingerebbero la valuta statunitense verso il basso. Tuttavia, la recente fase di debolezza del dollaro — alimentata dai grandi investitori, tradizionalmente short sulla divisa americana — ha perso slancio, anche alla luce delle dichiarazioni di Bessent sulla necessità per gli USA di mantenere un dollaro forte, almeno rispetto alle valute del “primo mondo”.

Diversa la situazione sull’USD/CNH, che continua a indebolirsi a causa delle vendite di asset denominati in dollari da parte della PBOC. La coppia è scesa verso 6,8800 dopo aver rotto il livello di 6,90, con possibili target in area 6,20 nel medio-lungo periodo.

RENDIMENTI TITOLI USA

Il rendimento del Treasury a 10 anni è sceso al 4,07% venerdì, il livello più basso da inizio dicembre, dopo la pubblicazione dei dati sull’inflazione che, come detto, rafforzano le aspettative di tagli dei tassi da parte della Federal Reserve nel corso dell’anno.

L’inflazione annuale è scesa al 2,4% dal 2,6% registrato nei due mesi precedenti, e sotto le previsioni del 2,5%. Su base mensile è rallentata allo 0,2%, contro attese di uno 0,3% invariato.

La probabilità di un taglio dei tassi nella riunione di aprile è aumentata, mentre le previsioni per dicembre indicano una distribuzione quasi equilibrata tra un ulteriore taglio e un mantenimento dei tassi. Per marzo, invece, gli investitori si aspettano ampiamente una pausa.

I mercati continuano a prezzare un taglio di 25 punti base a giugno, seguito da un altro a settembre.

GOLD

Lunedì l’oro è sceso a circa 4.970 dollari l’oncia, probabilmente per prese di beneficio dopo il rialzo del 2,5% registrato nella sessione precedente, sostenuto da dati sull’inflazione USA inferiori alle attese.

Il rallentamento dell’inflazione ha rafforzato le aspettative di ulteriori tagli dei tassi della Federal Reserve, con i mercati che ora prezzano poco più di due tagli nel corso dell’anno.

Gli investitori attendono i verbali del FOMC, la stima anticipata del PIL statunitense e i dati sull’inflazione PCE, alla ricerca di indicazioni sulla tempistica del prossimo intervento della Fed.

Sul fronte geopolitico l’attenzione è rivolta ai colloqui sul nucleare tra Stati Uniti e Iran e ai negoziati, guidati dagli USA, per porre fine alla guerra in Ucraina: entrambi i dossier riprenderanno martedì. Gli sviluppi su questi fronti potrebbero influenzare il sentiment di rischio e la domanda di beni rifugio.

Nonostante la recente volatilità, il metallo prezioso continua a essere sostenuto dall’incertezza geopolitica, dai forti acquisti delle banche centrali e dalla fuga degli investitori dai titoli di Stato e da alcune valute.

Saverio Berlinzani , analista ActivTrades

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

XAUUSD (H1) – Previsione Settimanale | GeopoliticaXAUUSD (H1) – Previsione Settimanale | La Geopolitica Torna al Centro dell'Attenzione

L'oro apre la settimana mantenendosi sopra il supporto a breve termine dopo il forte sell-off della settimana scorsa e la ripresa. Il prezzo sta ora ruotando sotto la zona di offerta 5,100 mentre il rischio geopolitico rientra nel discorso.

La posizione ferma di Netanyahu sull'infrastruttura nucleare dell'Iran e la tensione visibile in vista dei colloqui USA-Iran aumentano l'incertezza. Storicamente, quando i premi di rischio geopolitico aumentano, l'oro attrae flussi difensivi — specialmente quando il prezzo è tecnicamente posizionato vicino alle zone di liquidità.

In questo momento, la struttura e il macro si stanno allineando a un punto di decisione.

Struttura Tecnica (H1)

Offerta principale: 5,080 – 5,105

Prezzo attuale attorno a: 4,980 – 5,000

Supporto intraday: 4,930 – 4,950

Domanda su timeframe superiori: 4,658 – 4,685

Dopo aver agganciato i minimi vicino a 4,900, il prezzo ha recuperato 5,000 ma non è riuscito a superare 5,100. Questo segnala affari incompleti da entrambe le parti della liquidità.

Il mercato si sta comprimendo — e la compressione porta all'espansione.

Scenari Settimanali

Scenario A – Sweep di Liquidità sopra 5,100 (Espansione Bullish)

Se il prezzo accetta sopra 5,105, gli stop al di sopra dei massimi della gamma diventano carburante.

La continuazione al rialzo verso 5,150+ diventa probabile.

Le notizie geopolitiche potrebbero accelerare questo movimento.

Scenario B – Rifiuto dall'Offerta (Rotazione Correttiva al Ribasso)

Il fallimento di recuperare 5,100 seguito da debolezza sotto 4,980 apre a un ritracciamento verso:

Liquidità a 4,930

Supporto intermedio a 4,850

Domanda su timeframe superiori a 4,680

Questa sarebbe una correzione tecnica, non necessariamente bearish macro.

Prospettiva dei Flussi

La liquidità sul lato vendite è stata eliminata la settimana scorsa.

Ora la liquidità sul lato acquisti sopra 5,100 rimane intatta.

I mercati raramente lasciano massimi uguali non testati a lungo.

La prossima settimana è probabilmente una settimana di liquidità — non una settimana laterale.

Mentalità di Esecuzione

Osserva la reazione a 5,080–5,105.

Sopra → espansione.

Rifiuto → rotazione prima, poi rivalutare.

Tratta il livello.

Lascia che la struttura confermi.

USDCAD SETUP RIBASSISTA SMC M15- USDCAD mostra un trend di fondo ribassista

- attualmente siamo in una fase di accettazione del prezzo da parte del mercato

- c'è stata una chiara presa di liquidità H4

- In D1 il bias è ribassista

- ciclo settimanale : martedì reversal + distribuzione mercoledì e giovedì

- possibile mitigazione dell'inefficienza M15

- entry aggressiva con ordine pendente

- valutare entry conservativa "POW3" in KillZone London o NY

Si esce dai box per Cooper-Standard?Cooper-Standard Holdings Inc. è un fornitore globale del settore automotive con sede negli Stati Uniti.

Progetta e produce principalmente:

Sistemi di tenuta e guarnizioni (sealing systems)

Componenti per gestione fluidi (fuel & brake lines)

Soluzioni tecniche in materiali avanzati

Fornisce case automobilistiche e OEM a livello globale.

Essendo un’azienda ciclica e fortemente legata al settore auto, il titolo è storicamente molto volatile e sensibile a:

Ciclo economico

Produzione automobilistica globale

Costi materie prime

Struttura del debito

Negli ultimi anni il titolo ha attraversato una fase molto difficile post-2018, seguita da una lunga fase di accumulazione.

📊 Analisi Tecnica – Timeframe Weekly

📉 Struttura di lungo periodo

Dal 2018 il titolo ha sviluppato:

Un forte trend ribassista strutturale

Serie di massimi decrescenti

Compressione progressiva sotto una trendline discendente pluriennale

Questa trendline collega:

Massimi 2019

Massimi 2020

Massimi 2021

Estensione fino al 2026

Attualmente il prezzo è arrivato in test diretto di questa resistenza dinamica in area 42–45$.

Questo è un punto tecnico di grande rilevanza.

📊 Volume Profile – Lettura Strutturale

L’analisi volumetrica evidenzia tre zone chiave:

🔵 1️⃣ POC Storico (Point of Control)

Area 14–16$

È il livello dove si è concentrato il maggior volume degli ultimi anni.

Ha rappresentato:

Base di accumulo 2020–2024

Supporto strutturale primario

🟣 2️⃣ Area ad Alto Volume (HVN)

Zona 12–20$

Qui il mercato ha costruito una lunga lateralità.

L’uscita da quest’area nel 2025 ha generato l’attuale impulso rialzista.

Quando il prezzo esce da un HVN e si dirige verso zone a basso volume (LVN), tende a muoversi rapidamente perché trova meno scambi intermedi.

⚪ 3️⃣ Zona a Basso Volume (LVN)

Tra 25$ e 40$

Il recente movimento è stato veloce proprio perché il prezzo stava attraversando una “zona vuota” dal punto di vista volumetrico.

Ora il mercato si trova:

In prossimità della trendline discendente

In area dove storicamente il volume torna ad aumentare

🔎 Lettura Tecnica Attuale

Strutturalmente il titolo mostra:

Minimi crescenti dal 2022

Rottura della fase laterale pluriennale

Accelerazione verso resistenza dinamica di lungo periodo

🧠 Conclusione

Cooper-Standard si trova in un punto tecnico decisivo:

Lunga fase di accumulo completata

Movimento impulsivo in corso

Test della trendline ribassista pluriennale

Il comportamento del prezzo in quest’area determinerà se il titolo sta semplicemente reagendo all’interno di un bear market di lungo periodo oppure se sta costruendo una vera inversione strutturale.

long BFF da 4,398 no stop, coltello che cade...long BFF da 4,398 no stop, coltello che cade...

presi 100pezzi a 4,398, puro ultrarischio, ma recupero potenziale ambizioso, massacrata ieri è su prezzi da 2021 a una perdita ulteriore potenziale del 33% circa al suo poc storico mensile, numeri che per questa size non ci scandalizzano, i conti tra quache giorno deluderanno probabilmente, se i dati dichiarati finora sono nella regolarità pare inevitabile che a suo tempo si riprenderà, come la scorsa batosta a causa dei controlli dei regolatori, sennò sarà sempre un lossino inferiore comunque alla vecchia legnata "ciriofinanziaria".

Off topic : ci si può dimettere anche per motivi personali e per i collezionisti di metafore ribassiste sui coltelli che cadono avviso che esistono i guanti antitaglio e anche gilet, maglie, ecc. (questi ultimi per i più timorosi).

Oltre l'analisi dissanguografica!!!

long BORGOSESIA da 0,704 no stoplong BORGOSESIA da 0,704 no stop, messo cippino di 400pezzi perchè situazione strana notata spuntando una nius obbligazionaria, ampia sottovalutazione, ma due sussulti "voluminosi" e mezzo tra l'anno scorso e quest'anno su settimanale, non male, numeri non infami, rischio massimo anche di tutta la size, forse qualcuno sa qualcosa di proiezione di medio, copio messaggino dal loro sito:

"Borgosesia,

rigeneratori

di valore.

L’esperienza consolidata di una holding industriale al servizio di grandi e piccoli investitori"...

Se lo dite voi...;-)

Oltre l'analisi campodagolfosostenibilografica!

Non crederci uomo!!!

XAUUSD – Struttura Settimanale Sotto PressioneXAUUSD – Struttura Settimanale Sotto Pressione: Liquidità Prima dell'Espansione? | Lana ✨

L'oro sta iniziando la settimana sotto rinnovata pressione di vendita, scendendo al di sotto della zona di equilibrio tra 4.970 e 5.000 dopo non essere riuscito a mantenere slancio al di sopra dei massimi precedenti. Nel timeframe di 3 ore, la struttura sta passando da una compressione laterale a un declino correttivo, suggerendo che un sweeper di liquidità potrebbe svolgersi prima del prossimo movimento direzionale.

🔎 Panoramica Tecnica

5.030–5.050: Ex resistenza e massimo dell'intervallo. Il rifiuto qui conferma il predominio dell'offerta a breve termine.

4.870–4.900: Zona di supporto immediata. È possibile una reazione temporanea, ma la struttura rimane fragile al di sotto di 5.000.

4.540–4.600: Base di liquidità principale e domanda su timeframe superiori. Questo è il magnete chiave al ribasso se le vendite accelerano.

5.350+ / 5.530: Pool di liquidità a lungo termine sopra. Rimane valido solo se la struttura rialzista viene recuperata.

L'attuale breakdown suggerisce che l'oro potrebbe cercare liquidità più profonda intorno a 4.540 prima di tentare una ripresa più ampia. Il percorso previsto indica un potenziale sweep verso il basso, seguito da un rimbalzo strutturale se la domanda assorbe l'offerta.

🌍 Contesto Fondamentale

Durante il fine settimana, il crollo di una miniera di giada in Myanmar ha aggiunto sensibilità geopolitica sottostante nella regione. Sebbene non stia muovendo direttamente il mercato, il tono globale di rischio rimane fragile.

Allo stesso tempo:

I mercati continuano ad aggiustare le aspettative sui tempi dei tassi della Fed.

Il USD rimane reattivo ai dati macro e ai segnali di politica.

L'incertezza geopolitica più ampia continua a supportare i flussi di rifugio sicuro a medio termine.

A breve termine, tuttavia, la struttura tecnica sta guidando il prezzo.

📈 Proiezione Settimanale

Se 4.870 non riesce a reggere decisivamente, l'oro potrebbe estendersi verso la base di liquidità tra 4.540 e 4.600 prima di stabilizzarsi.

Solo un forte recupero al di sopra di 5.000–5.050 invaliderebbe lo scenario correttivo e riaprirebbe la possibilità di rialzi verso 5.200+.

🧠 Prospettiva di Lana

Questa è una fase di reset strutturale, non necessariamente una piena inversione di tendenza. La liquidità sottostante potrebbe dover essere ripulita prima che l'oro possa tentare un'altra espansione rialzista sostenibile.

Pazienza e disciplina dei livelli sono critiche questa settimana.

✨ Lascia che la liquidità completi il suo ciclo. Scambia la reazione, non l'emozione.

Oro e psicologia: perché i livelli tondi non sono un caso📜 ORO 5.000: QUANDO LA PSICOLOGIA DIVENTA CONFIGURAZIONE.

Buonasera,

Stamattina abbiamo pubblicato la prima analisi operativa su Oro.

Livello chiave: 5.000-5.030.

Scenario: attesa di breakout o ritesto.

Ora vi porto dietro il sipario.

Perché quel livello? E perché funzionerà?

🧠 LA MEMORIA DEL MERCATO.

Il prezzo 5.000 non è un numero scelto a caso.

Non è una linea tracciata con un righello.

È un'area impressa nella mente collettiva di migliaia di trader.

Ecco cosa è successo nelle ultime settimane:

Fine Gennaio: L'Oro rompe 5.000 per la prima volta. I giornali titolano: "Oro ai massimi storici". Il pubblico retail compra.

Inizio Febbraio: Il prezzo torna sotto 5.000. I ritardatari che hanno comprato al top sono in perdita. La paura si attiva.

Metà Febbraio: L'Oro ritesta 5.000. Chi ha comprato a 5.100 e ha visto il prezzo tornare a break-even dice: "Esco, non ci riprovo". Chi ha venduto sotto dice: "Mai più".

Risultato?

5.000 diventa una zona di decisione.

Non è un numero. È un campo di battaglia psicologico.

📊 LA CONFIGURAZIONE CHE RICONOSCO.

Il mio metodo non cerca di prevedere se l'Oro salirà o scenderà.

Cerca di riconoscere quando il mercato si mette in una posizione di equilibrio instabile.

E oggi, su 4h, abbiamo:

Un livello tondo (5.000) testato più volte.

Una compressione di volatilità.

Un volume in calo (assenza di venditori aggressivi).

Una media mobile che converge sulla zona.

Questa è una Configurazione Chiave.

Non è un segnale. È una mappa di probabilità.

📚 PERCHÉ FUNZIONA SULL'ORO?

L'Oro non è un'azione. Non ha bilanci, non ha utili, non ha P/E.

L'Oro è pura psicologia collettiva.

Quando il mondo ha paura, l'Oro sale.

Quando il mondo è ottimista, l'Oro corregge.

Quando nessuno sa cosa fare, l'Oro oscilla tra livelli chiave in attesa di una direzione.

Questa oscillazione crea Configurazioni.

Configurazioni creano opportunità.

Opportunità si colgono con disciplina.

⏳ LA LEZIONE DI STASERA.

Non importa se domani l'Oro rompe sopra o sotto.

Importa che noi abbiamo un piano.

Importa che sappiamo cosa fare in ogni scenario.

Importa che non stiamo inseguendo, ma aspettando.

"La mia più grande ricchezza non è venuta da un'idea geniale. È venuta dal sedermi e non fare niente."

— Jesse Livermore

Questa notte, mentre il mercato decide, io dormo sereno.

Perché qualunque scelta farà, io ho già deciso come rispondere.

Buona Configurazione.

— michelecz

👉 QUESTO È IL TRADING CHE VALE LA PENA SEGUIRE.

Non segnali. Non previsioni. Metodo.

Commenta " CONFIGURAZIONE " se ci sei dentro anche tu.

long LCOR e LWEA senza stop, ma size contenute, riskio!!!proviamo a implementare una posizione ad alto rischio long in leva due su due materie prime agricole che vediamo su minimi molto estremi, con oggi compriamo:

LCOR 300pezzi a 0,8882 no stop

LWEA 100pezzi a 2,3875 no stop

ci aspettiamo una ripresa speculativa nel medio, le size sono molto contenute per cui anche se muoiono lo fanno nell'anno giusto, ma ci aspettiamo blande soddisfazioni, chissà...

Non si escludono incrementi se la cosa gira.

ORO: Configurazione Chiave in formazione su 4h. Area 5.000ORO (XAU/USD): PRIMA CONFIGURAZIONE CHIAVE DEL PORTAFOGLIO.

14 anni di metodo. Stessa filosofia. Nuovo asset.

Dopo il lancio del Portafoglio Configurazione Chiave, arriva la prima analisi operativa su un nuovo strumento: l'Oro.

Niente teoria. Solo livelli, struttura e attesa.

📍 STATO ATTUALE - FUTURES ORO (Grafico 4h - Agg. 16 Feb):

🕐 TF: 4 Ore | Fase: Ritesto di livelli storici

📈 Chiusura: 5.027,1 | Posizione: Test della zona 5.000-5.030

🎯 Situazione: Il prezzo sta ritestando un'area chiave multipla:

Livello psicologico 5.000.

Ex-resistenza di Gennaio (5.020-5.030).

Media mobile 50 periodi su 4h.

🔍 MAPPA CONFIGURAZIONE CHIAVE - ORO FEBBRAIO:

🟢 LIVELLO 1 - SUPPORTO STRUTTURALE PRIMARIO: 4.960 - 4.980

Logica Sistemica: Zona di accumulazione di fine Gennaio. Ex-resistenza diventata supporto. Area di potenziale rientro per chi cerca setup a basso rischio.

🟡 LIVELLO 2 - ZONA DI EQUILIBRIO ATTUALE: 5.000 - 5.030

Logica Sistemica: Il prezzo sta testando questa zona in questo momento. È l'area che separa la continuazione rialzista dalla correzione più profonda.

Osservazione: Una chiusura sopra 5.030 con volume aprirebbe la strada a 5.100. Una ripartenza sotto 5.000 cercherebbe il supporto primario.

🔴 LIVELLO 3 - RESISTENZA DINAMICA: 5.100 - 5.120

Logica Sistemica: Massimi di metà Febbraio. Obiettivo primario in caso di breakout confermato.

🎯 LIVELLO 4 - TARGET MENSILE: 5.200 - 5.230

Logica Sistemica: Zona di testa del movimento. Obiettivo per chi segue il trend con posizioni più ampie.

⚠️ SCENARI SISTEMICI PER I PROSSIMI GIORNI:

SCENARIO 1 - Breakout rialzista (55%): Chiusura 4h sopra 5.030 con volume. Target: 5.070 (primo), 5.100-5.120 (secondo). Setup preferito dal sistema per ingresso long diretto.

SCENARIO 2 - Ritesto profondo (40%): Ripiegamento verso 4.960-4.980 con volume calante. Ingresso long su reazione rialzista in questa zona. Rapporto rischio/rendimento ottimale.

SCENARIO 3 - Inversione (5%): Rottura violenta sotto 4.940. Invalida lo scenario rialzista immediato. Il sistema torna in attesa.

📚 DIDATTICA OPERATIVA: PERCHÉ L'ORO ORA?

L'oro ha una caratteristica che il mio metodo apprezza molto: rispetta i livelli psicologici con precisione millimetrica.

5.000 non è un numero casuale. È un'area di memoria di mercato da settimane.

I ritracciamenti sull'oro sono spesso puliti, tecnici, didattici.

La correlazione con USD e tassi crea conferme multiple per chi sa leggere il contesto.

🔥 CONFIGURAZIONE CHIAVE - PERFORMANCE 2026 (AGGIORNATA):

Asset Trade Pips/Punti Stato

EUR/USD Trade 1-4 +488 pips ✅ REALIZZATI

ORO - 0 Primo setup in corso

TSLA - 0 In attesa

BTC/USD - 0 In attesa

Totale 2026: +488 pips. Portafoglio in fase di attivazione.

🎤 IL MIO STATO OPERATIVO ATTUALE:

*"Posizione: CASH su ORO. In osservazione attiva della zona 5.000-5.030.*

Piano d'esecuzione:

INGRESSO LONG 1: Solo su chiusura 4h sopra 5.030. Stop sotto 4.990. Target 5.070 e 5.100.

*INGRESSO LONG 2: Solo su ritesto di 4.960-4.980 con conferma rialzista. Stop sotto 4.940. Target 5.030 e 5.100.*

Il sistema non forza. Attende che l'Oro scelga la sua Configurazione."

👉 PRIMA CONFIGURAZIONE SU ORO. SEGUI L'EVOLUZIONE.

Commenta "ORO" se stai monitorando con me questa zona chiave.

Configurazione Chiave: 14 anni per capire che non c'è segretoBuonasera,

Oggi niente livelli. Oggi niente pips.

Oggi vi porto dentro i 14 anni che mi separano da quel ragazzo che pensava esistesse un segreto.

📜 2006 – LA RICERCA DEL SANTO GRAAL.

All'inizio cercavo il segnale.

Quello che ti fa entrare al minimo esatto e uscire al massimo esatto.

Quello che trasforma 100 euro in 100.000 in una settimana.

Esiste?

No.

Ho comprato corsi. Ho letto libri. Ho bruciato conti.

Ho inseguito indicatori, oscillatori, strategie proprietary, codici segreti.

Niente.

Perché il mercato non è un problema matematico da risolvere.

È un'arena psicologica da sopravvivere.

📖 2012 – L'INCONTRO CON LIVERMORE.

Poi ho letto "Ricordi di un operatore di borsa".

E una frase mi ha folgorato:

"Il mercato non cambia mai. Cambiano i listini, ma la natura umana no."

Jesse Livermore scriveva queste parole negli anni '20.

Sui ticker a nastro di carta.

Sui titoli ferroviari e le obbligazioni belliche.

Cent'anni dopo, i miei grafici EUR/USD disegnavano esattamente gli stessi pattern.

La paura era identica.

L'avidità era identica.

I massimi, i minimi, i ritracciamenti, le false rotture.

Tutto uguale.

E lì ho capito: il segreto non esiste perché non ce n'è bisogno.

Esiste la ripetizione. Esiste la natura umana. Esiste la configurazione.

⚙️ 2020 – LA NASCITA DELLA "CONFIGURAZIONE CHIAVE".

Non è un indicatore.

Non è una formula matematica.

Non è un segnale d'acquisto.

Configurazione è quando il mercato si mette in una posizione tale che la probabilità storica si sposta massicciamente a tuo favore.

È quando:

Un livello chiave viene testato per la terza volta in tre settimane.

Il volume crolla durante il test (nessuno vende più).

Il prezzo ignora le cattive notizie e si mantiene sopra il livello.

Una candela di rimbalzo chiude sopra l'apertura con convinzione.

Configurazione non è un'opinione.

Configurazione è un'osservazione.

📊 2026 – LA CONFIGURAZIONE IN AZIONE (5 PROVE).

Quest'anno ho condiviso con voi cinque Configurazioni su EUR/USD.

Tutte e cinque hanno funzionato.

Configurazione #1 – 1.1592 (Gennaio):

Livello testato 4 volte in 10 giorni.

Volume in esaurimento.

RSI divergente.

Rimbalzo: +133 pips.

Configurazione #2 – 1.1764 (Gennaio):

Ex-resistenza di Dicembre.

Ritesto dopo breakout.

Timeframe superiore allineato.

Estensione: +150 pips.

Configurazione #3 – 1.1827 (Febbraio):

Compressione di 3 giorni sul pivot.

Range ristrettissimo (1.1814-1.1825).

Breakout con volume.

Profitto: +88 pips (in corso).

Configurazione #4 – 1.1866 (Febbraio):

Pullback sul supporto dinamico.

Test eseguito ieri.

Reazione in attesa.

Setup attivo.

Configurazione #5 – 1.1745 (Febbraio, in riserva):

Zona madre del mese.

Non ancora testata.

Pronta se il mercato chiamerà.

🧠 COSA HANNO IN COMUNE QUESTE 5 CONFIGURAZIONI?

Nessuna è stata "inventata".

Tutte sono state "riconosciute".

Io non ho mai deciso che 1.1592 fosse un buon livello.

Il mercato ha deciso, testandolo quattro volte e rimbalzando ogni volta.

Io ho solo osservato, registrato, aspettato il permesso.

⏳ LA PAZIENZA NON È VIRTÙ. È STRUMENTO.

Livermore diceva:

"Il mio più grande guadagno non è venuto da un'idea geniale. È venuto dal sedermi e non fare niente."

Io pubblico una sola analisi al mese.

Non perché non abbia idee. Ma perché le Configurazioni non si possono forzare.

Posso forzare un ingresso?

Certo. L'ho fatto per anni. Ho perso soldi per anni.

Posso forzare una Configurazione?

No. O c'è, o non c'è. E se non c'è, si aspetta.

📉 LA NOIA È IL VERO TRADING.

Viviamo nell'epoca dell'iperstimolazione.

Vogliamo grafici che lampeggiano, notifiche, segnali continui.

Il mercato reale è noioso.

Il 90% del tempo non succede nulla di rilevante.

Il professionista lo accetta e aspetta .

Il dilettante forza l'azione e paga .

Io aspetto.

E quando arriva la Configurazione, eseguo .

🎯 OGGI UN RICONOSCIMENTO, DOMANI COSA?

Qualche ora fa ho ricevuto una notifica.

TradingView ha scelto una mia analisi per la selezione editoriale.

Non me l'aspettavo.

Ma non mi ha sorpreso.

Perché quel post non parlava di un trade vincente.

Parlava di un livello chiave rispettato, di un ritesto confermato, di una gestione disciplinata.

Parlava di Configurazione .

📌 UNA COSA SOLA VI CHIEDO.

La prossima volta che guardate un grafico, non chiedetevi:

"Compro o vendo?"

"Sale o scende?"

"Qual è il segreto?"

Chiedetevi:

" C'è una Configurazione? "

Se la risposta è no, chiudete il monitor e tornate domani.

Se la risposta è sì, avete appena guadagnato un edge che il 95% dei trader non ha.

Buona Configurazione.

— michelecz

👉 SALVA QUESTO POST.

Non per me. Per te . Per ricordarti, tra sei mesi, che la pazienza paga sempre.

Commenta " CONFIGURAZIONE " se questo approccio rispecchia il tuo modo di vedere il mercato.

La Prossima Rivoluzione? IONQ: La Prossima Rivoluzione? 🚀

Ciao a tutti! Oggi vi parlo di IONQ .

È un’azienda che fa computer super-potenti del futuro (quantum computing). Immaginate: risolvono problemi impossibili per i vostri smartphone/PC in pochi secondi.

Cos’è IONQ?

• Fa chip “quantum” con qubit (non bit normali 0/1

• Tecnologia trapped-ion: i migliori al mondo (99.9% precisione, altri <90%).

• Vendono potenza via cloud (AWS, Azure) a NASA, Google, banche.

Numeri Bilancio 2024

Ricavi: €43M (+95% da 2023) Vendite in boom

Ordini futuri: €96M Clienti garantiti

Cassa: €364M Possono lavorare 2 anni senza problemi

Perdite: €332M Spendono per inventare (normale startup)

Valore borsa: €12B Come una piccola Apple

Perché “La Prossima Bolla”?

1. Nessun Rivale Vero: Brevetti unici, comprato ID Quantique (sicurezza quantum).

2. Governi Pompano: USA/EU spendono miliardi per quantum (come internet 90s).

3. Trigger Vicini: 25 feb risultati Q4 (+245% ricavi stimati). Poi qubits perfetti 2026 = x10 prezzo.

Il Mio Piano

Ruoto portfolio veduto tutte le quote in Pltr e comprare ogni ribasso . Compro sotto $30 leggero e sotto i 20 più aggressivo target primo target 100 entro 2 anni

Come il rumore dei TF bassi inganna la maggior parte dei traderBuonasera,

Dopo aver passato circa 10.000 ore sui grafici, posso affermare che non esiste alcun segreto per leggere i mercati: solo esperienza, totale dedizione e infinita pazienza.

Esistono strategie molto efficaci ma queste sono poche e vanno unite ad una psicologia corretta, all'esecuzione disciplinata.

Il trading non è azione continua, è NOIA e tanta tanta tanta pazienza.

Oggi voglio riportare un altro pensiero, molto attuale, del grande Jessie Livermore.

Il testo, come sempre, è dedicato a tutti: da una parte, coloro che si professano mentori, guru, insegnanti e che cercano di vendere strategie ed indicatori mirabolanti. Dall'altra, i poveri aspiranti trader che si affacciano su questo mondo pieno di finti "maestri" che cercano di propinare la loro la ricetta magica per far guadagnare soldi immediatamente.

Gli aspiranti trader, ingannati dai soldi facili, credono che bastino 10 minuti al giorno per portare a casa uno stipendio degno, così semplicemente guardando un grafico e cliccare su buy o sell.

1. La Natura del Rumore e l'Inganno del Mercato.

Il mercato non parla costantemente: la maggior parte del tempo sta semplicemente "schiarendosi la voce". Il primo grande errore di molti trader è credere che ogni singolo movimento (ogni tick) sia un messaggio importante.

Pressione reale vs Movimento senza significato. Il prezzo si muove per due ragioni: la pressione reale dei grandi flussi o un movimento erratico e privo di senso. All'occhio inesperto, entrambi sembrano uguali.

Il chiacchiericcio della folla. Il rumore a breve termine è come il rumore di una folla che parla contemporaneamente; non è la voce autentica del mercato. Se ti concentri sui sussurri, perderai la verità di fondo.

La meccanica dell'inganno. Il mercato è progettato per ingannare la maggior parte delle persone per la maggior parte del tempo. Questo accade perché i partecipanti hanno motivi diversi: lo speculatore cerca eccitazione, il professionista cerca posizione, l'operatore cerca liquidità. Quando queste intenzioni collidono, si genera un movimento senza significato.

2. Il Paradosso della Reazione e della Pazienza.

Esiste una differenza profonda tra fare trading e reagire. La reazione è impulsiva e, nel mercato, è estremamente costosa.

Il nastro non premia l'attività: il mercato non ti paga per quanto ti muovi, ma per la tua capacità di giudizio. Eppure, la pazienza è più difficile proprio quando i prezzi corrono veloci e lo schermo si illumina, accelerando il tuo battito cardiaco.

L'illusione del controllo: fare qualcosa ci fa sentire responsabili e in controllo, mentre stare fermi ci fa sentire negligenti. In realtà, è proprio questa urgenza di "fare qualcosa" ad aver svuotato più conti di quanto abbia mai fatto una cattiva analisi.

Urgenza vs Opportunità: il rumore si presenta come urgente ("agisci ora o perderai l'occasione"). Le vere opportunità non urlano: aspettano che la pressione si sia costruita e che la direzione sia chiara.

3. La Trappola dei Timeframe Brevi e l'Emozione Ingrandita.

Guardare i grafici a brevissimo termine (1 o 5 minuti) è come giudicare lo stato dell'intero oceano osservando una piccola onda che si infrange ai tuoi piedi.

Lente d'ingrandimento per la paura: i timeframe brevi ingrandiscono le emozioni umane (paura e avidità) e le trasformano in falsi fatti. Una piccola correzione sembra l'inizio di un collasso; un piccolo rimbalzo sembra l'inizio di una fortuna.

Verità vs Esitazione: nei grafici veloci non vedi la formazione di un trend, vedi l'esitazione dei trader che dubitano di se stessi in tempo reale. La verità del mercato si muove lentamente, mentre l'emozione scatta veloce.

Perdita di contesto: il contesto è tutto. Chi comprende i grafici sa che un movimento di cinque minuti all'interno di una struttura settimanale non significa quasi nulla. Senza contesto, riduciamo un processo complesso a una sequenza di impulsi nervosi.

4. La Disciplina del "Sedere" e il Vero Capitale.

La celebre massima di Livermore secondo cui "i grandi soldi si fanno sedendo" è la più difficile da mettere in pratica perché richiede di guardare il rumore passare senza toccarlo.

Affidarsi alla preparazione, non all'impulso: stare seduti significa fidarsi della propria analisi strategica più che della sensazione del momento. Se un piccolo sfarfallio del prezzo può buttarti fuori da una posizione, quella posizione non era solida fin dall'inizio.

L'ego del trader: il rumore lusinga l'ego. Ti permette di catturare un piccolo movimento, farti sentire intelligente e farti credere di aver "decifrato il codice". Il mercato ti premia quanto basta per darti una fiducia senza fondamenta, per poi riprendersi tutto con gli interessi quando cambia ritmo.

Accumulare risultati, non storie: il rumore alimenta storie mentali (immaginiamo cause, intenzioni e forze nascoste); i trend costruiscono risultati reali. Il trader che sopravvive impara ad abbassare il volume della propria operatività.

5. Seguire il Sussurro, Ignorare il Grido.

Il mercato ha un modo per attirare la tua attenzione su ciò che non conta (il grido) e nascondere ciò che conta (il sussurro).

I trend sussurrano: un vero trend si sviluppa spesso quando nessuno è eccitato. Avanza in modo noioso, costante e senza drammi. Non annuncia se stesso calciando la porta, ma si costruisce gradualmente.

Le grida sono trappole: il picco improvviso, il crollo rapido senza seguito: queste sono le grida. Richiedono attenzione immediata, ma quasi sempre svaniscono. Sono spinte dalla copertura degli short, dai rumor e dall'impazienza.

Il valore del silenzio: la ricchezza nel trading si costruisce come i trend: gradualmente, con disciplina e con molte ore di attesa tra un'azione decisiva e l'altra. Se la tua analisi richiede velocità e perfezione istantanea, probabilmente stai operando nel rumore.

Conclusione: la scelta del Trader.

Ogni trader deve decidere se essere pagato per la propria azione o per il proprio giudizio.

Il mercato è generoso con la pazienza e spietato con la fretta. Se ti senti obbligato ad agire, chiediti se quella spinta viene dal grafico o dal tuo disagio interiore nel non fare nulla. Quando smetterai di rispondere a ogni chiamata del mercato, quelle veramente importanti diventeranno ovvie.

_____________________________________________________________________________

English version

Hello everyone,

After spending roughly 10,000 hours in front of the charts, I can confidently state that there is no secret to reading the markets: there is only experience, total dedication, and infinite patience. Effective strategies do exist, but they are few, and they must be coupled with sound psychology and disciplined execution.

Trading is not about continuous action; it is about patience—lots and lots of it.

Today, I want to share a very timely thought from the great Jesse Livermore.

This text is dedicated to everyone: on one hand, those who claim to be mentors, gurus, and teachers while trying to sell "miracle" strategies and indicators. On the other hand, the aspiring traders entering a world full of fake "masters" who peddle magic recipes for instant wealth. Deceived by the allure of easy money, these beginners believe that 10 minutes a day is enough to earn a living wage, simply by looking at a chart and clicking buy or sell.

1. Market Noise vs. Institutional Order Flow

On the charts, the market is rarely in a clean trend; most of the time it is just choppiness or "clearing its throat." The fatal error for many traders is over-analyzing every single tick as if it were a high-probability signal.

Real Pressure vs. Meaningless Motion: Price moves for two reasons: Institutional Order Flow (real pressure) or random intraday volatility. To the untrained eye, a liquidity grab and a breakout look identical.

The Tape's Chatter: Short-term noise is just the "chatter of the crowd." It isn't the authentic Market Structure. If you focus on the micro-whispers, you will lose sight of the HTF (Higher Timeframe) Bias.

The Mechanics of the Trap: Markets are designed to engineer liquidity. While the retail trader looks for excitement, the professional looks for Positioning, and the operator looks for Liquidity Pools. When these motives collide in tight ranges, you get movement without direction.

2. Execution vs. Emotional Reaction

There is a massive divide between following a Trading Plan and reacting to Price Action. Impulsive reaction is expensive; execution is professional.

Judgment over Activity: The tape doesn't reward Overtrading; it rewards your Edge. Yet, discipline is hardest when volatility spikes and candles print fast, triggering a "fight or flight" response.

The Illusion of Control: Being Active makes us feel in control, while staying Flat (out of the market) feels like negligence. In reality, the urge to "do something" has blown more accounts than poor analysis ever did.

FOMO vs. High-Probability Setups: Noise creates FOMO (Fear Of Missing Out). Real opportunities don't shout; they wait for Supply/Demand zones to be tested and for direction to be confirmed.

3. HTF Context vs. LTF Noise

Trading 1m or 5m charts without Top-Down Analysis is like judging the ocean by a single ripple at your feet.

The Fear Magnifier: LTF (Lower Timeframes) magnify human emotions, turning minor pullbacks into "fake facts." A standard retracement on the Daily chart looks like a total collapse on a 1-minute chart.

Truth vs. Hesitation: Fast charts don't show a trend forming; they show Market Hesitation—traders second-guessing themselves in real-time. The "Truth" moves slowly, while emotions sprint.

Context is King: A professional knows that a 5-minute move inside a weekly structure is statistically insignificant. Without context, we reduce complex price delivery into a stream of nervous impulses.

4. The Discipline of "Sitting" and Position Management

Livermore’s famous maxim that "the big money is made by sitting" translates to letting your Winners Run and ignoring the noise until your target is hit.

Preparation over Impulse: Sitting means trusting your Backtested Strategy more than your impulses. If a minor fluctuation shakes you out, your Stop Loss was poorly placed or your position was never sound to begin with.

The Trader’s Ego: Noise flatters the ego. It lets you catch a "quick scalp," making you feel smart until the market changes its Rhythm and takes it all back with interest.

Building Equity, not Narratives: Noise feeds mental stories (imagining "hidden forces"); trends build an Equity Curve. The trader who survives learns to lower the volume of their activity.

5. Whispering Trends vs. Shouting Fakeouts

The market uses "shouts" to draw your attention to what doesn't matter, while hiding the "whispers" of the real move.

Whispering Trends: A genuine trend often starts during Low Volatility when no one is excited. It advances steadily, absorbing selling pressure without drama. It is "boring," which is why most traders miss it.

Shouts are Traps: Sudden spikes or Flash Crashes with no follow-through are "shouts." They demand attention and stir emotion, but they almost always fade. They are driven by short-covering or news-based Impatience.

The Value of Silence: Wealth is built gradually with hours of waiting between Decisive Actions. If your analysis requires "instant perfection" and high speed, you are likely trading noise.

Conclusion: Judgment Over Motion

Every trading session is a choice: are you being paid for Action or for Judgment?

The market is Bullish on patience and Bearish on haste. When you feel a physical urge to click the button, ask yourself: "Is this my Edge, or is it just the Noise?" When you stop answering every "ring" of the market, the high-value setups will become obvious.