#006: Opportunità di Investimento SHORT EUR/NOK

Salve, sono Andrea Russo e oggi voglio mostrarvi questa opportunità di investimento SHORT su una coppia spesso sottovalutata ma estremamente interessante: EURNOK.

Ringrazio anticipatamente il nostro Broker Partner Ufficiale PEPPERSTONE per il supporto nella creazione di questo articolo.

Il cambio Euro / Corona Norvegese ha raggiunto un'area di eccesso, con un recente massimo in zona 11.79, mostrando segnali di esaurimento rialzista su più timeframe. I prezzi si trovano attualmente sopra l’EMA200, ma questo dato non è sufficiente a giustificare un’ulteriore estensione del rialzo, soprattutto considerando il comportamento degli operatori istituzionali e la debolezza macro dell’euro.

Contesto tecnico

La struttura dei prezzi mostra una fase laterale congestiva, con spike superiori che non trovano continuazione, segnalando una probabile fase di distribuzione. Il livello di 11.8530 ha agito come zona protettiva superiore, spesso difesa con volumi in calo e ordini passivi.

Il target a 11.5800 corrisponde a un cluster storico di volumi, ed è supportato da protezioni a livello di opzioni e open interest. In caso di rottura dei minimi locali, è plausibile un'accelerazione del movimento ribassista.

Contesto fondamentale

La corona norvegese beneficia attualmente di un miglioramento nei dati macro interni, mentre l’euro risente di un contesto fragile con divergenze tra Paesi membri e segnali di rallentamento.

Il sentiment di mercato mostra un posizionamento bilanciato da parte dei trader retail, indicando una possibile attesa degli istituzionali per colpire con forza in direzione contraria a eventuali sbilanciamenti futuri.

Rimanete sintonizzati per altri aggiornamenti.

Oltre l'analisi tecnica

BITCOIN, qual è la tendenza di luglio?Calma geopolitica, ottimismo sulla diplomazia commerciale e aspettative di un taglio dei tassi da parte della Fed: un trio di fattori che ha aiutato il mercato azionario globale a stabilire un nuovo record storico e ha prodotto un effetto di correlazione positiva sul prezzo del bitcoin. Riuscirà il trend a rimanere rialzista da qui alla fine di luglio?

1) La liquidità globale sostiene ancora la spinta al rialzo del bitcoin

Un driver spesso sottovalutato continua a influenzare la performance del bitcoin: l'aggregato monetario globale M2, che mantiene una stretta correlazione positiva con il prezzo dell'asset digitale. Questo indicatore, che aggrega l'offerta di moneta delle principali economie convertita in dollari USA, generalmente influenza il bitcoin con un ritardo medio di circa 12 settimane. Le ultime statistiche mostrano un nuovo massimo storico per questa liquidità globale. Questo fattore contribuisce a sostenere il trend rialzista in atto da aprile, nonostante un contesto fondamentale complesso, caratterizzato da una Federal Reserve decisa a mantenere una politica monetaria restrittiva nel breve termine.

Il dollaro USA, rafforzandosi o indebolendosi, influisce direttamente sul valore totale di M2 espresso in dollari. Ciò contribuisce all'entità della liquidità globale e, di conseguenza, alla performance del bitcoin.

2) Una configurazione tecnica di continuazione rialzista in formazione

Sul grafico, la tendenza del bitcoin è stata caratterizzata da un'avanzata sostenuta per diversi mesi. L'analisi dei grafici suggerisce che potrebbe essere in formazione una bandiera di continuazione rialzista. Se questo modello sarà confermato da un chiaro breakout al di sopra dei massimi storici, le proiezioni teoriche collocano i prossimi obiettivi tra 128.000 e 145.000 dollari. La dinamica delle candele giornaliere su BTC/USD suggerisce che il mercato rimane orientato positivamente, a condizione che venga preservata la zona di supporto di 98.000/100.000 dollari USA.

3) Il ciclo quadriennale di dimezzamento è ancora attivo

Per collocare questo sviluppo in un contesto a più lungo termine, dobbiamo ricordare il ciclo quadriennale strutturato sul dimezzamento. L'ultimo evento di dimezzamento si è verificato nell'aprile del 2024, dando il via a un nuovo trend rialzista che dovrebbe durare fino all'autunno del 2025 se i modelli storici si confermano. Il Bitcoin ha quindi ancora diversi mesi per stabilire nuovi record, anche se non si possono escludere episodi di volatilità.

Le analisi temporali mostrano che la fase terminale di questo ciclo dovrebbe avvenire tra ottobre e dicembre 2025. Questo dà tempo alla tendenza di svilupparsi, anche se dovesse verificarsi una correzione a breve termine durante l'estate.

4) Prospettive per il mese di luglio

Dalla primavera, il bitcoin ha intrapreso un trend rialzista giustificato sia dalla sua configurazione tecnica sia dall'ampiezza senza precedenti della liquidità globale. La combinazione di questi fattori ha creato un ambiente favorevole a ulteriori guadagni nel corso dell'estate, anche se il mercato dovrà fare i conti con le tensioni geopolitiche e commerciali e con la Fed, che difficilmente taglierà i tassi prima di settembre.

ATTENZIONE: una rottura tecnica del livello di supporto di $100K porrebbe fine al trend rialzista in atto dall'inizio di aprile.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Stellantis: finalmente ci siamo?Ottima performance settimanale del titolo che chiude la settimana in rialzo del 7,26% andando a violare la trend line ribassista partita dal massimo del 5 febbraio 2025.

Prossimi obiettivi al momento €8,948 a seguire il gap in area €9,025 e infine €9,25.

il titolo sembra essere ben impostato al rialzo.

Ricordiamo posizioni nette corte in essere:

Marshall Wace 0,68 delle azioni in circolazione messe a Short.

EURUSD- Direttamente a 1,19?Le proiezioni di Hosoda vedono Fiber ,sempre, verso 1,19.Ci arriva da subito -superando, prima, la Fibo 61,8% (1,1770) o storna nelle prossime sessioni e poi risale?

Se volesse stornare dal massimo Daily attuale ( utilizzando conteggi inversi di Hosoda), dovrebbe arrivare a 1,16 circa e da li ripartire per 1,19 -superando sempre la Fibo 61,8%-.

Interessante notare H1 dove le proiezioni di Hosoda indicano -se Fiber volessi continuare, da subito, a salire, il target N a 1,1760 e la Fibo 61,8% a 1,1770, valori corrispondenti alla Fibo 61,8% di cui sopra.

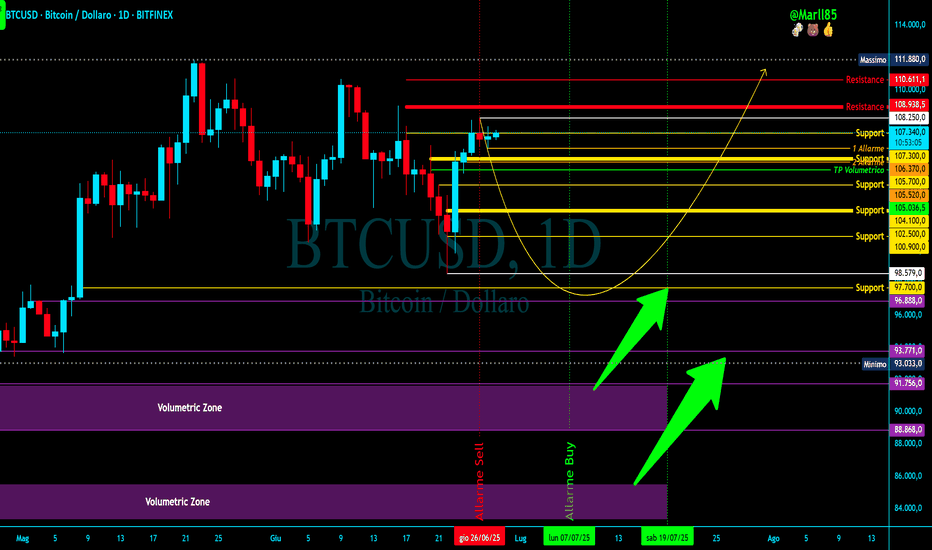

BTC SELL OR BUY? La domanda di tanti. Io rimango per la discesa. BITFINEX:BTCUSD

Personalmente mi aspetterei una correzione nella area dei minimi 98579. Con possibile estensione nelle zone volumetriche.

Primo livello per validare questa ipotesi dovrebbe rompere il 1 Allarme e testare la zona del 2 Allarme dove si trova anche un supporto importante 105700.

Per invalidare il scenario ribassista dovremo rompere le prime 2 resistenze.

Dopo questa gamba ribassista l'inversione per cambio trend verso i nuovi massimi di qui citavo nelle analisi precedenti.

Quali sono le vostre idee? Lasciate un comento e se vi piace lasciate anche un Boost

Grazie in anticipo e ricordatevi Patience Pays

Goldman Sachs Group ( GS ), Strategia rialzista di lungo periodoGoldman Sachs Group Inc. ( GS ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

La società è stata fondata nel 1869 e ha sede a New York, New York. Goldman Sachs Group, Inc. è un'istituzione finanziaria che fornisce una serie di servizi finanziari a società, istituzioni finanziarie, governi e privati in tutto il mondo. Opera attraverso quattro segmenti: Investment Banking, Global Markets, Asset Management e Consumer & Wealth Management. Il segmento Investment Banking fornisce servizi di consulenza finanziaria, tra cui incarichi di consulenza strategica relativi a fusioni e acquisizioni, cessioni, attività di difesa aziendale, ristrutturazioni e spin-off; e servizi di middle-market lending, relationship lending e acquisition financing, oltre a servizi di transaction banking. Questo segmento offre anche servizi di sottoscrizione, come la sottoscrizione di azioni ordinarie e privilegiate e di titoli convertibili e scambiabili; e la sottoscrizione di titoli di debito per vari tipi di strumenti di debito, tra cui debito investment-grade e ad alto rendimento, prestiti bancari e ponte, e debito dei mercati emergenti e in crescita, nonché la creazione di titoli strutturati. Il segmento Global Markets si occupa di attività di esecuzione per i clienti di strumenti in contanti e derivati, prodotti di credito e di tasso d'interesse, servizi di intermediazione azionaria e di finanziamento azionario, compensazione, regolamento e custodia, nonché di mutui, valute, materie prime e prodotti azionari. Il segmento Asset Management della società gestisce attività in varie classi, tra cui azioni, reddito fisso, hedge fund, fondi di credito, private equity, immobili, valute e materie prime; fornisce soluzioni di consulenza d'investimento personalizzate e investe in società, immobili e infrastrutture. Il segmento Consumer & Wealth Management offre servizi bancari e di consulenza patrimoniale, tra cui pianificazione finanziaria, gestione degli investimenti, raccolta di depositi e prestiti, private banking, prestiti non garantiti e accetta depositi a risparmio e a tempo.

DATI: 08/ 02 /2023

Prezzo = 376.95 Dollari

Capitalizzazione = 126,377B

Beta (5 anni mensile) = 1,41

Rapporto PE ( ttm ) = 12,55

EPS ( ttm ) = 30,06

Target Price Goldman Sachs Group Inc. di lungo periodo:

1° Target Price: 426.27 Dollari

2° Target Price: 660.25 Dollari

3° Target Price: 1040.29 Dollari

4° Target Price: 1419.48 Dollari

5° Target Price: 1654 Dollari

JP Morgan Chase & co. ( JPM ), Strategia rialzista di lungo periJP Morgan Chase & co. ( JPM ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

JPMorgan Chase & Co. è stata fondata nel 1799 e ha sede a New York, New York. JPMorgan Chase & Co. opera come società di servizi finanziari a livello mondiale. Opera attraverso quattro segmenti: Consumer & Community Banking (CCB), Corporate & Investment Bank (CIB), Commercial Banking (CB) e Asset & Wealth Management (AWM). Il segmento CCB offre prodotti di deposito, investimento e prestito, pagamenti e servizi ai consumatori; soluzioni di prestito, deposito, gestione del contante e pagamento alle piccole imprese; attività di creazione e assistenza di mutui ipotecari; mutui residenziali e mutui ipotecari; servizi di carte di credito, prestiti auto e leasing. Il segmento CIB fornisce prodotti e servizi di investment banking, tra cui consulenza sulla strategia e sulla struttura aziendale e servizi di raccolta di capitali sui mercati azionari e del debito, oltre a servizi di creazione e sindacazione di prestiti, pagamenti e finanziamenti transfrontalieri, strumenti di cassa e derivati, soluzioni di gestione del rischio, prime brokerage e ricerca. Questo segmento offre anche servizi di titoli, tra cui custodia, contabilità e amministrazione dei fondi e prodotti di prestito titoli per gestori patrimoniali, compagnie assicurative e fondi di investimento pubblici e privati. Il segmento CB fornisce soluzioni finanziarie, tra cui prestiti, pagamenti, investment banking e gestione patrimoniale a piccole imprese, grandi e medie aziende, amministrazioni locali e clienti non profit; e servizi bancari per immobili commerciali a investitori, sviluppatori e proprietari di immobili multifamiliari, uffici, negozi, industrie e alloggi a prezzi accessibili. Il segmento AWM offre soluzioni di gestione degli investimenti multi-asset in azioni, reddito fisso, alternative e fondi del mercato monetario a clienti istituzionali e investitori al dettaglio; prodotti e servizi pensionistici, intermediazione, custodia, trust e successioni, prestiti, mutui, depositi e prodotti di gestione degli investimenti. L'azienda fornisce anche servizi bancomat, online e mobile, e servizi bancari telefonici.

DATI: 08/ 02 /2023

Prezzo = 143.21 Dollari

Capitalizzazione = 420,28B

Beta (5 anni mensile) =1,10

Rapporto PE ( ttm ) = 11,83

EPS ( ttm ) = 12,09

Target Price JP Morgan Chase & co. di lungo periodo:

1° Target Price: 172.99 Dollari

2° Target Price: 277.89 Dollari

3° Target Price: 447.69 Dollari

4° Target Price: 617.49 Dollari

5° Target Price: 722.44 Dollari

CEMBRE (CMB) Strategia rialzista di lungo periodoCEMBRE (CMB) Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

L'azienda è stata fondata nel 1969 e ha sede a Brescia, in Italia. Cembre S.p.A. è una società controllata da Lysne S.p.A. Cembre S.p.A. produce e commercializza connettori elettrici, accessori per cavi e relativi utensili in Italia, nel resto d'Europa e a livello internazionale. L'azienda offre connettori elettrici preisolati, non isolati e di altro tipo, nonché trecce flessibili per la messa a terra di elementi mobili; utensili meccanici per la crimpatura di connettori elettrici e per il taglio e la preparazione dei cavi; utensili idraulici per la crimpatura di connettori elettrici e per il taglio e la preparazione dei conduttori; prodotti per le connessioni elettriche ferroviarie; macchinari per la manutenzione dei binari; utensili manuali. Fornisce anche pressacavi e componenti di fissaggio, pressacavi e componenti di fissaggio in ottone e acciaio, prolunghe, bussole di riduzione e convertitori, gommini rutaseal e clip di fissaggio modulari sicurclips; e sistemi di identificazione ed etichettatura, come sistemi a trasferimento termico, sistemi di marcatura manuale dei cavi, portafogli per documenti ed etichette di avvertimento. Inoltre, l'azienda offre prodotti per tubi termorestringenti, coperture isolate, fascette e giunti per cavi in fusione dimessa. I suoi prodotti sono utilizzati nella produzione e nel trasporto di energia, nei sistemi elettrici e nelle applicazioni industriali e ferroviarie.

DATI: 28/05 /2023

Prezzo = 31.8 Euro

Capitalizzazione = 533,683M

Beta (5 anni mensile) = 1,13

Rapporto PE ( ttm ) = 15,51

EPS ( ttm ) = 2,05

Target Price CEMBRE di lungo periodo:

1° Target Price: 35.6 Euro

2° Target Price: 56.4 Euro

3° Target Price: 90.2 Euro

4° Target Price: 124 Euro

5° Target Price: 145 Euro

AEIS , Strategia rialzista di lungo periodoADVANCED ENERGY INDUSTRIES ( AEIS ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

Advanced Energy Industries, Inc. è stata costituita nel 1981 e ha sede a Denver, Colorado. Advanced Energy Industries, Inc. progetta, produce, vende e supporta soluzioni di conversione, misurazione e controllo dell'energia di precisione in tutto il mondo. Offre soluzioni di alimentazione al plasma, tra cui sistemi a corrente continua (DC), a corrente continua pulsata, a corrente alternata a bassa frequenza e ad alta tensione, nonché alimentatori a radiofrequenza (RF), reti di accoppiamento RF e prodotti per la strumentazione RF; e sorgenti di plasma remote per applicazioni con gas reattivi. L'azienda fornisce anche moduli di controllo dell'alimentazione e prodotti di strumentazione termica per l'incisione, la deposizione, il trattamento termico, l'epitassia, la crescita dei cristalli e il trattamento chimico, nonché per la produzione di metalli, fibre di carbonio e vetro e per altre applicazioni industriali di alimentazione; prodotti DC-DC ad alta tensione per apparecchiature a semiconduttori, per il bloccaggio elettrostatico di substrati, per la strumentazione scientifica, per la spettrometria di massa e per i sistemi a raggi X per applicazioni industriali e analitiche; soluzioni di alimentazione a bassa tensione montate su scheda per una serie di applicazioni industriali; e alimentatori DC programmabili per l'uso in una serie di applicazioni di test, misurazione e ricerca scientifica. Inoltre, offre prodotti di alimentazione incorporati per apparecchiature mediche o per la Commissione Elettrotecnica Internazionale 60950-1 per apparecchiature informatiche. L'azienda fornisce inoltre servizi di calibrazione, conversione, aggiornamento e rimessa a nuovo di apparecchiature usate e servizi di riparazione. Offre i suoi prodotti attraverso una forza vendita diretta, rappresentanti di vendita indipendenti, partner di canale e distributori.

DATI: 29/05/2023

Prezzo = 100.65 Dollari

Capitalizzazione = 3,778B

Beta (5 anni mensile) = 1,56

Rapporto PE ( ttm ) = 19,32

EPS ( ttm ) = 5,21

Target Price ADVANCED ENERGY INDUSTRIES di lungo periodo:

1° Target Price: 125.55 Dollari

2° Target Price: 201.36 Dollari

3° Target Price: 324 Dollari

4° Target Price: 446 Dollari

5° Target Price: 522 Dollari

CISCO SYSTEMS ( CSCO ), Strategia rialzista di lungo periodoCISCO SYSTEMS ( CSCO ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

Cisco Systems, Inc. è stata costituita nel 1984 e ha sede a San Jose, California. Cisco Systems, Inc. progetta, produce e vende prodotti di rete basati sul protocollo Internet e altri prodotti relativi al settore delle comunicazioni e dell'informatica nelle Americhe, in Europa, Medio Oriente, Africa, Asia Pacifica, Giappone e Cina. L'azienda offre anche un portafoglio di switching che comprende sia lo switching per campus che quello per data center; un portafoglio di routing aziendale che interconnette reti pubbliche e private via cavo e mobili, fornendo una connettività altamente sicura e affidabile alle reti di campus, data center e filiali; prodotti wireless che includono punti di accesso wireless autonomi, basati su appliance controller, switch-converged e offerte gestite dal cloud Meraki; e un portafoglio di elaborazione che comprende il sistema di elaborazione unificato di cisco, hyperflex e le funzionalità di gestione del software, che combinano la gestione e la virtualizzazione dell'infrastruttura di elaborazione, networking e storage. Inoltre, l'azienda offre prodotti Internet per il futuro che comprendono reti ottiche instradate, 5G, silicio e soluzioni ottiche; prodotti per la collaborazione, come riunioni, dispositivi di collaborazione, chiamate, contact center e piattaforma di comunicazione come servizio; prodotti per la sicurezza end-to-end che comprendono sicurezza di rete, sicurezza del cloud, sicurezza degli endpoint, gestione unificata delle minacce e zero trust; e prodotti per l'ottimizzazione delle esperienze applicative che comprendono l'osservabilità dello stack completo e la piattaforma cloud-native. Inoltre, l'azienda offre ai propri clienti una serie di opzioni di servizio e supporto, tra cui assistenza tecnica, servizi avanzati e servizi di consulenza. Serve aziende di varie dimensioni, istituzioni pubbliche, governi e fornitori di servizi. L'azienda vende i suoi prodotti e servizi direttamente, oltre che attraverso integratori di sistemi, fornitori di servizi, altri rivenditori e distributori. Cisco Systems, Inc. ha alleanze strategiche con altre aziende.

DATI: 23/ 01 /2023

Prezzo = 46.78 Dollari

Capitalizzazione = 192,177B

Beta (5 anni mensile) = 0,97

Rapporto PE ( ttm ) = 16,89

EPS ( ttm ) = 2,77

Target Price CISCO SYSTEMS di lungo periodo:

1° Target Price: 64.64 Dollari

2° Target Price: 82 Dollari

3° Target Price: 132.62 Dollari

4° Target Price: 214.53 Dollari

5° Target Price: 296.44 Dollari

6° Target Price: 347.06 Dollari

EUR/USD – Nuova long da supporto intraday, target a 1,1761Dopo il raggiungimento millimetrico del primo target a 1,1737, ho individuato un nuovo punto di ingresso in area 1,1697, dove il prezzo ha mostrato reattività e ha formato una solida base.

Posizione long attiva da: 1,1697

Target atteso: 1,1761

Stop tecnico: area sotto 1,1680 (a discrezione)

📌 Contesto operativo:

– Re-test e rimbalzo preciso da supporto precedente

– Target già testato durante il movimento di ieri, ora nuovamente in proiezione

– Il trend rialzista di breve resta intatto

Osservazioni:

– Possibile congestione su 1,1737, già target precedente

– Una chiusura H1 sopra 1,1740 rafforzerebbe la spinta verso 1,1761

– Time frame usato: 15 minuti

🚀 Strategia in corso:

Gestione dinamica con trailing sopra 1,173x in caso di nuovo impulso deciso.

#forex #eurusd #tradingview #priceaction #trendfollowing #longsetup

FTSEMIB: ANALISI CICLICA NON-DISCREZIONALE | 27 GIUGNO 2025 - -

________________________________________

ACTRAGEA - FTSEMIB: ANALISI CICLICA NON-DISCREZIONALE

🔶 STRUMENTO: FTSE MIB | TIMEFRAME: ITM (1D) | CICLO: #116

📅 DATA/ORA: 27 Giugno 2025 17:30 | 📊 PREZZO: 39.742,21

🔻 STATO: Attesa Conferma Minimo | ⚡ FASE 4 Attesa Conferma Minimo: Timing oltre P50

🔄 POSIZIONAMENTO

Il ciclo si trova nella fase finale di completamento

✅ ✅ ✅ 🎯 ⏳

Ricerca del massimo Attesa conferma massimo Ricerca del minimo Attesa conferma minimo Ricerca del massimo

Il ciclo ITM #116 ha superato il 100% della durata statistica P50 e si trova in fase finale di completamento con evidenze di accelerazione verso la partenza del nuovo ciclo-

risoluzione

📊 STATUS MULTI-TIMEFRAME

ITM (1 Giorno) - Ciclo #116 Fase 4: Attesa conferma minimo | Timing: 0 barre rimanenti (oltre P50) Massimo confermato: 40.708,6 | Minimo corrente: 38.605,47 | Livello P20: 38.533

MTY (270 Min) - Ciclo #74 Fase 4: Attesa conferma minimo | Timing: 0 barre rimanenti (oltre P50) Massimo confermato: 40.708,6 | Minimo corrente: 38.605,47 | Livello P20: 38.533

TCY (60 Min) - Ciclo #326 Fase 1: Ricerca massimo | Nuovo ciclo dal minimo 26-6-2025 Massimo precedente superato: 39.690,4 | Timing: 21 barre verso Livello P50 (massimi): 39.808 livello successivo area 40.490

TYL (15 Min) - Ciclo #181 Fase 2: Attesa conferma massimo | Timing: 7 barre rimanenti Massimo corrente: 39.690,4 | Livello (P50 massimi): 39.840 livello successivo area 40.400

📈 ANALISI SCENARI

Situazione Corrente

Il ciclo dominante ITM si trova in attesa di conferma del minimo ciclico, con una durata corrente superiore a quanto mediamente atteso (riferimento considerato P5). Il minimo individuato come già ricordato nei report precedenti è già candidato ad essere confermato come minimo conclusivo del ciclo in oggetto.

La configurazione multi-frame mostra una sincronizzazione significativa con il ciclo MTY anch'esso oltre la sua durata attesa, e con un minimo conclusivo prossimo ad essere confermato.

Il TCY potrebbe avere iniziato un nuovo ciclo dal minimo del 26 giugno, elemento questo in attesa di conferma, con un massimo del TYL in corso superiore a quello del precedente TYL. Questo sviluppo configura il TCY con una struttura rialzista, in fase di ricerca massimo (recependo la fase del ciclo di ordine inferiore), mostrando quindi un interruzione nelle sequenze geometriche osservate nella fase conclusiva di ITM.

Scenario Principale - Partenza nuovo ITM e/o MTY (Probabilità: 70%-75%)

La configurazione concorde dei time-frame ITM e MTY, valutata in presenza del nuovo ciclo TCY, supporta un l’ipotesi fatta nel report precedente di completamento del Ciclo sul minimo 38.605. Il nuovo ciclo TCY fornisce momentum ascendente che faciliterebbe la transizione verso il nuovo ciclo ITM. Conferma si avrà nel caso, come atteso, il TCY in corso completasse la sua struttura a minimi crescenti, completamento atteso intorno alla prima settimana di Luglio (4 Luglio 2025, nel caso il TYL in corso fosse parte del TCY nato il 23 Giugno).

AL rialzo identifichiamo un primo target in area 40.700 – 40.800 nel caso questo scenario venisse confermato, con una possibile estensione intorno a 41.500 – 42.000 nel caso (non atteso al momento) venisse superata al rialzo la prima fascia resistiva indicata. Rimane da monitorare la struttura del ITM in corso, che come accennato nell’ultima analisi multi-frame, potrebbe risultare essere composto da 2 MTY, con un ultimo MTY in sviluppo che avrebbe il suo completamento ideale entro l’ultima settimana di Luglio 2025 (in questo scenario i livelli indicati P50 e P80 per il completamento della struttura saranno quasi certamente interessati)

Scenario Alternativo - Estensione Correzione (Probabilità: 25%-30%)

Nel caso venisse rotto al ribasso il minimo corrente 38.605 del ciclo ITM, ci si attenderebbe un'estensione della correzione che potrebbe avvicinarsi ai riferimenti statistici del 50° percentile: 36.879 per l'ITM e 37.065 per l'MTY. Questa ipotesi richiederà quindi che il TCY in corso chiuda negativo (a minimi decrescenti) entro i tempi indicati sopra.

Elementi da Monitorare

La tenuta del minimo corrente 38.605 rappresenta l'elemento discriminante principale. Il superamento stabile di 40.000 confermerebbe l'accelerazione del nuovo ciclo TCY e supporterebbe il completamento dei cicli lunghi. La rottura di 38.605 attiverebbe invece lo scenario di estensione verso i riferimenti statistici P50.

⚠️ DISCLAIMER

Il presente documento ha esclusivo scopo educativo e informativo. Non rappresenta una raccomandazione operativa né costituisce consulenza finanziaria. Le analisi presentate derivano da dati quantitativi osservati e non offrono garanzia di performance futura.

📡 RESTA AGGIORNATO

👍 Se hai trovato utile questa analisi, lascia un like per supportare la diffusione dell'approccio ciclico.

💬 Per osservazioni sui dati, scrivi nei commenti.

👥 Segui ACTRAGEA per aggiornamenti multi-timeframe.

5 elementi fondamentali di un titolo azionario di qualitàNon tutti i titoli azionari sono uguali e, nel lungo periodo, sono quelli di qualità che tendono a prevalere. Mentre il mercato può innamorarsi dell'hype, delle storie o delle speculazioni, le aziende che ottengono risultati costanti tendono ad avere alcune caratteristiche comuni.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 85.24% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Questi fondamentali non servono solo a far apparire un titolo interessante sulla carta. Sono le fondamenta che consentono alle aziende di superare le fasi di recessione, reinvestire con fiducia e aumentare il proprio valore anno dopo anno. Per i trader a breve termine questo potrebbe non sembrare rilevante in un primo momento, ma applicare un semplice filtro di qualità può essere utile quando si costruiscono posizioni in azioni.

Perché i titoli di qualità tendono a sovraperformare

C'è un motivo per cui gli investitori istituzionali, i family office e i fondi a lungo termine spesso puntano molto sui titoli di alta qualità. Le aziende di qualità tendono ad essere:

Più resilienti durante le fasi di recessione grazie a bilanci più solidi e utili più prevedibili

Meglio posizionate per reinvestire con successo grazie a rendimenti del capitale più elevati

Più veloci a riprendersi quando il sentiment migliora

Quando i mercati sono difficili, la qualità tende a fornire una rete di sicurezza. Quando i mercati sono forti, la qualità spesso fa da traino. E quando si allunga il grafico su un arco temporale di dieci anni o più, l'impatto della qualità tende a moltiplicarsi in modi che i titoli che fanno notizia raramente riescono a eguagliare.

1. Flusso di cassa libero forte e affidabile

Se c'è un dato che indica se un'azienda è in grado di reggersi sulle proprie gambe, è il flusso di cassa libero. Dimenticate per un momento gli utili contabili. Il flusso di cassa libero è ciò che rimane dopo che un'azienda ha coperto i costi operativi e gli investimenti di capitale. È ciò che l'azienda può effettivamente utilizzare per pagare i dividendi, riacquistare azioni, ridurre il debito o reinvestire nella crescita.

Le migliori aziende generano un flusso di cassa libero costante anno dopo anno, anche quando le condizioni di mercato sono difficili. Questa costanza consente al management di prendere decisioni da una posizione di forza. In un mercato ribassista, le aziende con flussi di cassa solidi possono permettersi di giocare d'anticipo, mentre altre si affannano a tagliare i costi.

Un buon segno di qualità è quando il flusso di cassa libero segue da vicino gli utili nel tempo. Se un'azienda registra costantemente profitti ma non genera mai liquidità, è un segnale di allarme.

2. Elevato rendimento del capitale investito

Uno degli indicatori più significativi della qualità di un'azienda è il ROCE, ovvero il rendimento del capitale investito. Questo dato ci dice quanto efficacemente un'azienda sta utilizzando il denaro investito nell'attività per generare profitti.

Un ROCE elevato non è solo sinonimo di efficienza. Significa che l'azienda sta generando valore reale con ogni sterlina reinvestita. Nel tempo, questi rendimenti si accumulano ed è allora che gli investitori e i trader di posizione vedono i benefici nel prezzo delle azioni.

Come regola generale, qualsiasi valore superiore al 15% inizia a diventare interessante. Ma ciò che si cerca davvero è un ROCE costantemente elevato, non solo un anno eccezionale favorito da condizioni favorevoli. Le aziende di qualità tendono a mantenere rendimenti elevati nel corso dei cicli grazie a vantaggi competitivi quali un marchio forte, un potere di determinazione dei prezzi o un ecosistema di prodotti unico.

3. Un bilancio solido

Sembra elementare, ma rimarrete sorpresi dal numero di aziende che sbagliano su questo punto. Un titolo di alta qualità non deve necessariamente essere privo di debiti, ma deve avere un profilo di indebitamento gestibile e la liquidità necessaria per coprire gli obblighi a breve termine.

Guardate il rapporto tra indebitamento netto ed EBITDA, il rapporto di copertura degli interessi e la posizione di cassa. Cercate di rispondere a una semplice domanda: questa azienda può sopravvivere a uno shock senza ricorrere a liquidità di emergenza?

Le aziende che hanno sovraperformato durante il crollo causato dal Covid nel 2020 non erano necessariamente quelle in più rapida crescita o più interessanti. Spesso erano quelle finanziariamente disciplinate, in grado di gestire gli imprevisti.

4. Ricavi prevedibili e resilienza dei margini

Una crescita costante dei ricavi è sempre positiva. Ma nel caso delle aziende di alta qualità, è la prevedibilità di tali ricavi a fare la differenza. Sono da preferire le aziende con ricavi ricorrenti, una base clienti diversificata e prodotti o servizi essenziali o profondamente radicati nelle abitudini degli utenti.

Altrettanto importante è la resilienza dei margini. L'azienda è in grado di mantenere o aumentare i margini anche in caso di aumento dei costi? Spesso ciò dipende dal potere di determinazione dei prezzi, ovvero dalla capacità di trasferire i costi più elevati senza perdere clienti. Le aziende con prodotti di nicchia, una forte fedeltà dei clienti o posizioni di mercato dominanti tendono a farlo bene.

5. Catalizzatori di utili chiari e coerenti

Infine, un titolo di alta qualità ha spesso qualcosa da offrire. Non solo in termini di attività già svolte con successo, ma anche di misure adottate per crescere in futuro.

Queste potrebbero essere:

Lancio di nuovi prodotti

Espansione del mercato

Miglioramenti operativi

O acquisizioni strategiche

Ciò che conta è che l'azienda abbia una comprovata esperienza e che analisti e investitori possano individuare catalizzatori credibili a breve e lungo termine per una crescita continua degli utili.

Sebbene il mercato a volte sottovaluti il potenziale di questi catalizzatori, spesso essi diventano il motore di un rialzo sostenuto dei titoli di qualità.

Riepilogo:

Trovare titoli di alta qualità non significa inseguire ciò che è di moda. Significa riconoscere le aziende con i fondamentali giusti per prosperare in diverse condizioni di mercato.

Cosa cercare:

Flusso di cassa libero costante

ROCE elevato

Un bilancio solido

Ricavi prevedibili e margini elevati

Catalizzatori credibili per la crescita

Quando questi elementi sono presenti, potrebbe rappresentare un’opportunità interessante da monitorare durante le fasi di ribasso, considerando il contesto di mercato e il proprio profilo di rischio.

Disclaimer: La finalità del presente articolo è meramente informativa e didattica. Le informazioni qui riportate non costituiscono consulenza in materia di investimenti e non contemplano la situazione finanziaria o gli obiettivi individuali degli investitori. Le informazioni relative ai risultati passati non sono un indicatore affidabile dei risultati futuri. Per quanto permesso dalla legge, in nessun caso, Capital.com (o un suo affiliato o dipendente) assume responsabilità per qualsiasi perdita incorsa a causa dell’utilizzazione delle informazioni fornite. Chi agisce in base a tali informazioni lo fa a proprio rischio. Qualsiasi informazione che possa essere intesa come “ricerca di investimento” non è stata preparata in conformità ai requisiti legali stabiliti per promuovere l’indipendenza della ricerca di investimento e dunque deve essere considerata comunicazione di marketing.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 85.24% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

#AN011: Summit NATO, 5% per la Difesa

Salve, sono il Trader Forex Andrea Russo e dopo l'incontro del Summit NATO, voglio analizzare un pò la situazione. Ricordo che le mie opinioni sono strettamente personali e ciò che dico potrebbe anche non rispecchiare il vostro pensiero. Non scrivo con un ideologia politica o personale. Analizzo in modo oggettivo la situazione.

Ringrazio anticipatamente il nostro Broker Partner Ufficiale PEPPERSTONE per il supporto nella creazione di questo articolo.

🔍 Punti chiave del vertice NATO

Il vertice NATO di ieri all'Aia ha attirato l'attenzione globale, con i 32 paesi membri che si sono impegnati a un forte aumento della spesa per la difesa, con l'obiettivo del 5% del PIL entro il 2035, di cui il 3,5% per la spesa militare di base e l'1,5% per misure di sicurezza più ampie, come il potenziamento della sicurezza informatica e delle infrastrutture.

Il presidente degli Stati Uniti Trump ha elogiato l'esito definendolo una "grande vittoria" e ha sottolineato che una maggiore spesa andrà probabilmente a beneficio degli appaltatori della difesa statunitensi, riaffermando al contempo l'impegno della NATO a rispettare l'Articolo 5.

Tuttavia, paesi come la Spagna hanno espresso preoccupazione, indicando che potrebbero includere gli aiuti militari piuttosto che i puri aumenti di bilancio.

📈 Reazione dei mercati finanziari

🔹 Azioni del settore difesa e aerospaziale

Le principali aziende del settore difesa in tutta Europa hanno registrato guadagni immediati:

Babcock (Regno Unito) +10,7%,

Rheinmetall (Germania) +3,1%,

Thales (Francia) +2%+,

Leonardo (Italia) +2,6%

🔹 Movimenti obbligazionari e valutari

Secondo il commento di mercato di KBC Bank:

Il mercato obbligazionario ha mostrato un irripidimento ribassista, in particolare in Europa, poiché i governi stanno rivalutando il saldo di bilancio per far fronte ai bilanci della difesa.

Il dollaro statunitense è rimasto forte, sostenuto dalle aspettative accomodanti della Fed, contrastando l'impennata dei rendimenti obbligazionari.

🌍 Implicazioni per il mercato valutario

EUR/USD:

Lo slancio di una Fed accomodante e la pressione fiscale statunitense potrebbero sostenere il dollaro. Tuttavia, la divergenza dei rendimenti obbligazionari potrebbe sostenere una moderata forza dell'euro se la BCE rimane cauta.

Valute legate all'EUR (ad esempio, SEK, NOK):

Queste potrebbero subire pressioni a causa dell'aumento dei premi per il rischio e del possibile aumento delle emissioni di titoli di Stato.

JPY e CHF:

Probabilmente beneficeranno dell'elevata volatilità e dei flussi verso i beni rifugio in un contesto di tensioni geopolitiche.

🧭 Prospettive strategiche

Tema Impatto sul mercato

Aumento della spesa per la difesa Sostiene i titoli di Stato, aumenta i rendimenti dei titoli di Stato.

Restringimento fiscale Aumenta i premi per il rischio sul credito.

Il predominio degli Stati Uniti nella difesa Rafforza il dollaro statunitense nel breve-medio termine.

Unità geopolitica Rafforza la fiducia degli investitori, mitiga le tendenze all'avversione al rischio.

📝 Conclusione

Il vertice NATO segna un cambiamento geopolitico che si estende ai mercati valutari e del credito. I trader Forex dovrebbero prestare attenzione a:

Variazioni dei rendimenti negli Stati Uniti rispetto all'Europa dovute all'aumento del finanziamento in deficit.

Afflussi valutari verso il dollaro statunitense su temi legati alla difesa e al rischio.

Domanda di beni rifugio se le tensioni in Russia-Ucraina o in Medio Oriente dovessero riaccendersi.

Grazie mille per essere arrivati fin qui. Restate sintonizzati per altre analisi.

XAUUSD - GC1! Rialzo medio/lungo periodo ma prima la discesa

COMEX:GC1!

Facciamo attenzione, la rottura dei minimi locali mi aspetto un ulteriore discesa per almeno altri 3 o 4 daily, ad ogni modo il rialzo me lo aspetto in partenza dal 3 Luglio o 7 Luglio in poi ma non prima di aver testato i livelli che segno con la prima curva verde ( almeno ).

Alla prossima!!!

PATIENCE PAYS

27 GIU | SUPPOSTA DEL GIORNO[ ITA ]

Continuate a seguire F ovvero la FLD del ciclo settimanale

è molto probabile che impatteremo su di essa alla chiusura del prossimo T-2

altra box temporale molto utile è quella del T-1 lungo entro le 11:45 del 28 giugno

buon slow trading a tutti

[ ENG ]

Keep following F, which corresponds to the FLD of the weekly cycle.

It is highly likely that we will impact it at the close of the next T-2.

Another highly relevant time box is that of the long T-1, expected by 11:45 AM on June 28.

Wishing everyone steady and disciplined slow trading.

EUR/USD – Nuova apertura long su area di breakoutAperta posizione long da 1,1714 dopo il consolidamento sull’area chiave, con target progressivi in proiezione rialzista.

Target primario: 1,1737

Target esteso: 1,1761

Target finale massimo: 1,17714

📌Note operative:

– L’area 1,1715 ha confermato ruolo di supporto intraday

– Momentum in fase di ripresa dopo mini-discesa post-breakout

– Time frame operativo: 1 minuto per precisione d’ingresso, 15 minuti per gestione

🔄 Gestione dinamica:

– Osservazione reazione su 1,1737

– Possibile trailing parziale se il prezzo supera con decisione 1,1760

#EURUSD #forex #priceaction #tradingview #traderjournal #longsetup

Quiet before the chaos?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

Per le mie analisi utilizzo:

*Chart di Capital.com*

🌞 Buongiorno a tutti 🌞

Gold continua la sua discesa, continuo personalmente a valutare long esclusivamente su livelli discount chiave di questo range gigante che sta facendo,

update notizie e macro:

📌 Driver principali

-Calma geopolitica – cessate le tensioni tra Iran-Israele e clima più tranquillo tra USA e Cina

-Dollaro in leggero recupero – rally azionario riduce l’interesse per beni rifugio

-Attesa dati PCE USA – focus su inflazione core PCE, possibile trigger per nuove mosse Fed

-Incertezza Fed – posizione mista: mercati scontano tagli, alcuni membri restano “hawkish”

⚠️ Cosa monitorare

-Dati PCE USA

-Prossimi movimenti Fed

-Geopolitica Medio Oriente / Cina

-Tendenza Dollaro

rimango in attesa di questo livello dei 3290-3280 per osservare una rottura o un rifiuto del livello weekly , open mensile, lascerò correre fino a lunedi attendeno anche la chiusura mensile.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Taglio dei tassi da parte della Fed nel 2025Nel 2025 il dibattito sui tagli dei tassi di interesse della Federal Reserve è al centro dell’attenzione di trader e investitori. Dopo i tagli di fine 2024, la Fed ha segnalato l’intenzione di muoversi con cautela mantenendo un approccio data-driven.

Il dot plot della Fed e il Summary of Economic Projections (SEP) sono strumenti chiave per monitorare le intenzioni ufficiali e le eventuali revisioni delle stime su crescita e inflazionistiche.

Cosa succede quando le aspettative si allineano

Storicamente, quando il mercato si uniforma alle aspettative della Fed (ad esempio dopo la pubblicazione del SEP o dati macro chiari), la volatilità tende a ridursi e gli asset rischiosi possono riprendere slancio. In queste fasi si assiste spesso a una risalita dei listini e a un ritorno della fiducia, con il rischio che il retail entri in modalità FOMO (paura di perdere l’occasione), alimentando la fase finale del ciclo rialzista.

Attenzione alla narrativa sui tagli

È fondamentale non cadere nell’errore di pensare che tagli rapidi e consistenti dei tassi siano sempre positivi per i mercati. Storicamente, infatti, tagli aggressivi sono tipici di fasi recessive o di instabilità economica. La Fed taglia velocemente solo quando la situazione si deteriora rapidamente, e in questi casi la volatilità aumenta e i mercati possono entrare in una fase di sofferenza.

Al contrario, una ripresa sostenibile dei mercati si verifica quando i tagli sono graduali, l’inflazione è sotto controllo e la crescita resta solida. In questo scenario, la Fed riesce a garantire un “atterraggio morbido” dell’economia e la narrativa di mercato si allinea a questa visione.

Cosa monitorare nei prossimi mesi

Dati CPI e inflazione. Le prossime letture dell’inflazione (CPI) saranno cruciali. Un’inflazione stabile o in leggero calo potrebbe portare la Fed a posticipare i tagli a fine anno, soprattutto se non emergono segnali di forte debolezza economica.

Occupazione e consumi. Un rallentamento marcato del mercato del lavoro o della spesa delle famiglie aumenterebbe la pressione sulla Fed per tagli più rapidi, ma sarebbe un segnale di rischio per i mercati azionari.

SEP e FOMC. Le riunioni con pubblicazione del SEP (settembre, dicembre) sono i momenti chiave per aggiornare le strategie e valutare se il mercato si sta allineando alla Fed.

Conclusione

Nel 2025, la chiave sarà leggere la coerenza tra dati economici, narrativa della Fed e aspettative di mercato. Solo in presenza di crescita solida e inflazione sotto controllo, i tagli dei tassi potranno sostenere i mercati. In caso contrario, tagli rapidi saranno un segnale di allerta, non di ripresa. Per il trader, disciplina, analisi dei dati macro e atten

S&P 500 VS ATH, come sfondare?Obiettivo tecnico raggiunto! L'indice S&P 500 ha raggiunto il suo massimo storico, offrendo una ripresa a forma di V dopo lo shock ribassista di inizio aprile sullo sfondo della guerra commerciale tra gli Stati Uniti e i suoi principali partner commerciali.

Nelle nostre precedenti analisi di TradingView, abbiamo evidenziato una serie di segnali tecnici favorevoli da metà aprile a favore di questo rally verso i massimi storici, compresa un'analisi del campo di battaglia grafico dell'indice S&P 500 all'inizio di giugno, che potete rileggere cliccando sull'immagine sottostante. In generale, non esitate a seguire il nostro conto Swissquote per ricevere aggiornamenti regolari sugli indici di borsa e su tutte le altre asset class (bitcoin, forex, materie prime, ecc.).

Una domanda che si pone nel breve termine è se l'indice S&P 500 sia in grado di sfondare immediatamente il suo massimo storico (ATH) o se debba prima entrare in una fase di consolidamento.

La risposta a questa domanda è sia tecnica che fondamentale.

1) Dal punto di vista tecnico, ecco le condizioni che consentirebbero all'S&P 500 di superare il suo massimo storico (anche se dovesse entrare prima in una fase di consolidamento ribassista a breve termine)

Il mercato potrebbe avere bisogno di una pausa nel breve termine dopo il forte rialzo degli ultimi due mesi. Ma nel medio-lungo termine, la tendenza di fondo rimane rialzista al di sopra del supporto a 5.800 punti e della media mobile a 200 giorni. Nel lungo periodo, l'obiettivo teorico dell'onda 5 (onde di Elliott) è di 6.500 punti.

Affinché l'S&P 500 sia in grado di superare il suo record storico, è indispensabile che i titoli dei settori più importanti in termini di peso siano rialzisti. L'S&P 500 potrà quindi salire se, e solo se, i settori tecnologico, finanziario e dei consumi discrezionali daranno il loro contributo.

Lo studio del sentiment dei trader retail statunitensi fornisce un approccio contrarian ai mercati finanziari, e fa ben sperare il fatto che i dubbi e il pessimismo rimangono dominanti tra gli investitori retail. Si tenga presente che i top di mercato sono costruiti sull'euforia, non sul pessimismo.

Infine, in termini di analisi quantitativa, la zona di ipercomprato è ancora molto lontana dall'attuale livello di prezzo, per cui è ipotizzabile che l'indice S&P 500 possa essere in grado di superare il suo record storico nel corso del mese di luglio, anche se si dovesse sviluppare una fase di consolidamento nel breve termine.

2) In termini di fondamentali, due fattori mi sembrano essenziali affinché l'S&P 500 sia in grado di fare ulteriori progressi.

In primo luogo, il mercato azionario statunitense non si muoverà al rialzo finché non ci sarà la conferma che la Fed riprenderà a tagliare il tasso sui fondi federali. Questa settimana abbiamo pubblicato un'analisi fondamentale completa su questo tema, che potete leggere qui sotto. Il mercato ha bisogno della svolta della FED o il 30 luglio o il 17 settembre. In termini di valutazione, l'S&P 500 è di nuovo costoso, quindi è necessario un taglio dei tassi per giustificare un ulteriore rialzo.

Con il rimbalzo dei prezzi delle azioni negli ultimi 2 mesi, la valutazione dello S&P 500 è effettivamente tornata nella zona alta, quindi avremo bisogno di guadagni prospettici nettamente superiori per giustificare un possibile nuovo massimo storico nei prossimi mesi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.