Banca Ifis ( IF ), Strategia rialzista di lungo periodoBanca Ifis ( IF ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

La società è stata fondata nel 1983 e ha sede a Mestre, in Italia. Banca IFIS S.p.A. è una società controllata da La Scogliera S.p.A. Banca IFIS S.p.A. fornisce servizi e soluzioni di credito alle imprese. Si occupa dell'acquisto/gestione di portafogli di crediti in sofferenza. Offre factoring, consulenza e investimenti azionari, finanza strutturata, leasing e finanziamenti a lungo termine per investimenti industriali.

DATI: 26/ 02 /2023

Prezzo = 15.38 Euro

Capitalizzazione = 815,86M

Beta (5 anni mensile) = 1,58

Rapporto PE ( ttm ) = 6,46

EPS ( ttm ) = 2,38

Target Price Banca Ifis di lungo periodo:

1° Target Price: 21.21 Euro

2° Target Price: 26.64 Euro

3° Target Price: 32 Euro

4° Target Price: 39.81 Euro

5° Target Price: 49.67 Euro

Analisi fondamentale

WIIT S.p.A. ( WIIT ), Strategia rialzistaWIIT S.p.A. ( WIIT ), Strategia rialzista

DESCRIZIONE TITOLO:

L'azienda è stata fondata nel 1996 e ha sede a Milano, Italia. Wiit S.p.A. opera come filiale di Wiit Fin Srl. Wiit S.p.A. fornisce servizi cloud per diverse aziende in Italia e a livello internazionale. Offre servizi di cloud ibrido, privato e pubblico, servizi di cloud per applicazioni critiche, servizi di business continuity e disaster recovery, soluzioni di cyber security, servizi di trasmissione dati, servizi gestiti, servizi di system integration e soluzioni di gestione del cloud, oltre a servizi di installazione e configurazione. L'azienda fornisce anche servizi di colocation, hosting gestito, hosting standardizzato e outsourcing IT, oltre a soluzioni software ERP, virtualizzazione dei server, installazione di infrastrutture iperconvergenti, sistemi di storage e servizi di sviluppo di infrastrutture di rete. Inoltre, offre servizi di sicurezza informatica e gestione dei clienti, sviluppo e implementazione di backup, servizi SAP, migrazione, automazione e servizi di supporto; help desk IT, gestione dei desktop, gestione dei server, gestione delle applicazioni, gestione degli asset, system housing e gestione dei sistemi di elaborazione dei documenti in hosting; e Kubernetes, una piattaforma di container.

DATI: 06 / 07 / 2024

Prezzo = 23.65 Euro

Capitalizzazione = 617,081M

Beta (5 anni mensile) = 1,32

Rapporto PE (ttm) = 67,57

EPS (ttm) = 0,35

Target Price WIIT di lungo periodo:

1° Target Price: 25.80 Euro

2° Target Price: 32.05 Euro

3° Target Price: 39.95 Euro

4° Target Price: 62.80 Euro

5° Target Price: 99.80 Euro

6° Target Price: 137 Euro

7° Target Price: 159.80 Euro

XAUUSD – Outlook Intermedio D1XAUUSD – D1 Prospettiva a Medio Termine: Ripristino della Volatilità Prima del Prossimo Movimento Strutturale | Lana ✨

Il oro ha appena subito una vendita netta e aggressiva dai massimi, segnando un chiaro passaggio da un'espansione a una fase di ripristino della volatilità. Sebbene il più ampio trend rialzista non sia stato completamente invalidato, l'azione del prezzo suggerisce ora che il mercato sta entrando in un processo di riequilibrio a medio termine, dove liquidità e struttura giocheranno un ruolo decisivo.

A questo punto, l'attenzione si sposta dal rumore a breve termine verso livelli chiave giornalieri che definiranno la prossima direzione di oscillazione.

📈 Struttura a Tempo Superiore (D1)

Il forte rally verticale è stato seguito da una profonda candela correttiva, che indica distribuzione e presa di profitto a livelli di prezzo elevati.

Il prezzo è sceso al di sotto del supporto per il momentum a breve termine ma continua a scambiare al di sopra della struttura di trend a lungo termine.

Questo comportamento è tipico dopo un rally prolungato, dove il mercato ha bisogno di tempo per assorbire l'offerta e ripristinare le posizioni prima di scegliere la prossima direzione a medio termine.

La struttura attuale favorisce lo sviluppo di un range o un'oscillazione correttiva, piuttosto che una continuazione immediata verso nuovi massimi.

🔍 Zone Chiave Giornalieri da Monitorare

Zona di Resistenza Principale: ~5400 – 5450

Questa area rappresenta una forte offerta sovrastante. Qualsiasi ripresa in questa zona probabilmente subirà una pressione di vendita e dovrebbe essere considerata come una zona di reazione, non come una zona di rottura.

Livello di Liquidità Forte: ~5100

Un magnete chiave per il prezzo. L'accettazione sopra o il rifiuto sotto questo livello influenzeranno pesantemente il bias a medio termine.

Zona di Liquidità al Sell-Side: ~4680 – 4700

Questo è un obiettivo critico al ribasso dove gli stop e la liquidità non riempita sono presenti.

Zona di Acquisto ad Alta Liquidità: ~4290

Un'area di domanda significativa a lungo termine. Se il prezzo raggiunge questa zona, completerebbe una profonda correzione all'interno del ciclo rialzista più ampio e aprirebbe la porta per un’accumulazione a medio termine.

🎯 Scenari di Trading a Medio Termine

Scenario 1 – Recupero Correttivo, Poi Pressione di Vendita (Primario):

Il prezzo potrebbe tentare un rimbalzo verso 5100 o addirittura la zona di resistenza 5400–5450. Finché il prezzo rimane al di sotto di questa resistenza, i rally sono più probabilmente correttivi, offrendo opportunità per rivalutare le posizioni corte o ridurre l'esposizione lunga.

Scenario 2 – Continuazione della Correzione:

Il fallimento nel riconquistare 5100 aumenta la probabilità di un movimento continuato verso il basso verso 4680–4700, dove la liquidità al sell-side è presente.

Scenario 3 – Reset profondo e Acquisto Strutturale:

Se il momentum al ribasso accelera, un movimento verso la zona di alta liquidità 4290 rappresenterebbe un ripristino completo a medio termine. Questa è l'area dove i compratori più forti potrebbero rientrare e dove potrebbe iniziare a formarsi la prossima narrativa di acquisto lungo.

🌍 Contesto di Mercato (Vista a Medio Termine)

Movimenti giornalieri così bruschi si verificano spesso durante periodi di riprezzatura macro e cambiamenti di sentiment, costringendo il mercato a riequilibrare le aspettative. In questi ambienti, l'oro tende a oscillare tra le zone di liquidità, piuttosto che seguire una tendenza pulita in una sola direzione.

Questo rende la pazienza e l'esecuzione basata sui livelli più importanti della previsione.

🧠 Prospettiva di Lana

Il mercato non è più in una fase di "compra ogni caduta".

Questo è un ambiente di transizione, dove l'oro deve completare il suo lavoro di liquidità prima che si sviluppi il prossimo movimento sostenuto.

Lana rimane neutrale-cautiosa nel medio termine, concentrandosi sulle reazioni ai livelli di liquidità giornalieri, non su bias emotivi.

✨ Lascia che la struttura si resetti, lascia che la liquidità si chiarisca e aspetta che il mercato mostri le sue carte.

XAUUSD (H4) – Previsioni Settimanali di LiamXAUUSD (H4) – Previsioni Settimanali di Liam

Trend rialzista sotto pressione, ma non rotto | Focus su ritest e reazioni

Riassunto rapido

L'oro ha subito un forte movimento correttivo dopo un prolungato periodo rialzista. Il recente sell-off ha rotto il ripido trend rialzista a breve termine, ma il prezzo non ha confermato una completa inversione di tendenza su H4.

A questo punto, il mercato sta passando a una fase di riequilibrio. Per la settimana a venire, il vantaggio non è prevedere la direzione, ma fare trading sulle reazioni a livelli chiave di struttura, Fibonacci e FVG.

Panoramica della struttura di mercato

Il precedente trend rialzista ha perso slancio dopo un'espansione verticale.

Il prezzo è sceso al di sotto della linea di trend aggressiva, segnalando l'esaurimento della tendenza, non una reversibilità automatica.

L'azione attuale dei prezzi suggerisce una struttura correttiva con potenziale per sviluppo di range o ripresa della tendenza dopo che la liquidità è stata riequilibrata.

➡️ La propensione rimane neutra-a-rialzista, condizionata a come il prezzo reagisce a livelli chiave.

Zone tecniche chiave per la settimana

Zona primaria di acquisto sul ritest: area di ritest della linea di trend attorno a 4850 – 4900

Questa area ha già mostrato reazione e funge da primo punto decisivo per gli acquirenti.

Fibonacci 0.618 / zona di reazione chiave: 5030 – 5050

Un livello centrale importante. L'accettazione sopra favorisce la continuazione; il rifiuto mantiene il prezzo correttivo.

Confluenza FVG + Fibonacci: 5235 – 5260

Questa è una zona di grande squilibrio. Se il prezzo sale in quest'area, aspettati una forte reazione e un'operatività bilaterale.

Zona di liquidità / valore inferiore: area 4540

Questo rimane l'obiettivo più profondo al ribasso se i livelli superiori non riescono a reggere e la correzione si espande.

Scenari settimanali (stile Liam: fare trading sul livello)

Scenario A – Il ritest della linea di trend tiene (continuazione rialzista)

Se il prezzo continua a mantenersi sopra la zona del ritest della linea di trend e costruisce minimi più alti:

Cerca una continuazione rialzista verso 5030 → 5235

La rottura e l'accettazione sopra la zona FVG riaprirebbero il potenziale di continuazione al rialzo.

Logica: Ciò conferma il movimento come una correzione sana all'interno di una struttura rialzista più ampia.

Scenario B – Rifiuto dal livello centrale (correzione estesa)

Se il prezzo non riesce a riconquistare e mantenere sopra 5030 – 5050:

Aspettati un'azione correttiva dei prezzi irregolare

Il rischio si sposta verso un pullback più profondo in 4540

Logica: La mancata tenuta della zona 0.618 mantiene il mercato in modalità di riequilibrio.

Scenario C – Test FVG e rifiuto

Se il prezzo sale aggressivamente in 5235 – 5260:

Questa zona favorisce reazione e presa di profitto

L'accettazione sopra è necessaria per qualsiasi continuazione rialzista sostenuta.

Logica: Le zone FVG dopo forti sell-off spesso fungono da punti di distribuzione o di reazione prima che venga decisa la direzione.

Note chiave per la settimana

La volatilità rimane elevata dopo il sell-off — aspettati false rotture.

Evita operazioni a livello centrale senza conferma.

Lascia che il prezzo dimostri accettazione o rifiuto a livelli prima di impegnarti.

Questa è una settimana per pazienza ed esecuzione, non convinzione.

Focus settimanale:

L'oro reggerà il ritest della linea di trend e ricostruirà più in alto, o fallirà nella zona 5030–5050 e ruoterà più in profondità nel valore?

— Liam

Dopo Microsoft, i mercati guardano ad AppleMicrosoft (MSFT), membro di Mag 7, ha subito un duro colpo sul mercato ieri, ma i principali indici sono rimbalzati dai minimi e hanno chiuso la sessione in rialzo. E ora l'attenzione si sposta su un altro rapporto di questa settimana da parte di quel gruppo d'élite, che collettivamente rappresenta circa un terzo dell'S&P 500.

Il gigante del software MSFT ha battuto sia i risultati netti che quelli netti ieri sera, ma sappiamo tutti che non è sufficiente per una forte reazione del mercato. Le preoccupazioni sulla spesa per l'intelligenza artificiale e sulla crescita del cloud hanno fatto crollare le azioni del 10% giovedì, la peggiore sessione dell'azienda in quasi sei anni.

Gli investitori stanno punendo il titolo principalmente a causa di un aumento vertiginoso delle spese CAPEX. MSFT ha annunciato di aver speso 37,5 miliardi di dollari lo scorso trimestre per costruire data center di intelligenza artificiale, con un aumento del 66% su base annua. Altre preoccupazioni includono un leggero rallentamento del business cloud di MSFT e l'eccessiva dipendenza da OpenAI per i ricavi. La debolezza di Microsoft si è riverberata nel settore tecnologico, in particolare nei titoli del settore dell'intelligenza artificiale.

Le azioni hanno trascorso la mattinata in forte ribasso, ma hanno registrato una rispettabile ripresa in chiusura. Il NASDAQ è comunque sceso dello 0,72% (circa 172 punti) a 23.685,12, interrompendo una serie positiva di sei giorni. Tuttavia, l'indice aveva registrato un calo di oltre il doppio rispetto al minimo di sessione.

Nel frattempo, l'S&P ha perso lo 0,13% ieri a 6.969,01 e il Dow Jones ha recuperato completamente chiudendo in rialzo dello 0,11% (circa 56 punti) a 49.071,56. Entrambi gli indici si sono attestati ben al di sotto dei minimi di giornata.

Va notato, tuttavia, che Meta (META) è balzato del 10,4% giovedì dopo i risultati trimestrali di ieri sera, che hanno superato sia i risultati consolidati che quelli consolidati, ma che includevano anche una solida guidance sui ricavi del primo trimestre. Tesla (TSLA) ha perso il 3,2% dopo aver superato i risultati consolidati, ma ha registrato la sua prima perdita annuale di fatturato. L'azienda sta virando verso i suoi robot umanoidi Optimus e sta terminando la produzione dei suoi veicoli Model S e X.

Ma MSFT ha dominato la narrazione, dato che di solito non vediamo oscillazioni così drastiche al ribasso nelle società a mega capitalizzazione. E questo ha portato alcuni analisti a intravedere un'apertura emergente dalla volatilità.

Il calo post-utile potrebbe rappresentare un'opportunità di acquisto se l'adozione dell'intelligenza artificiale continua a ritmo sostenuto, rafforzando il ruolo di Microsoft come partecipazione chiave nei portafogli tecnologici. Il trimestre conferma una traiettoria sana, bilanciando investimenti aggressivi con una crescita redditizia in un panorama dinamico.

Nel complesso, lo slancio di Azure nell'intelligenza artificiale rimane una delle storie di crescita più forti di Microsoft, contribuendo in modo significativo alla leadership dell'azienda nel cloud nonostante i pesanti investimenti iniziali.

Apple (AAPL) ci farà iniziare il weekend con una nota positiva? Forse. Non si può mai prevedere con certezza come reagirà il mercato dopo la conference call, ma al momento in cui scrivo, le azioni sono in rialzo di circa il 2,5% afterhours, a seguito di un fantastico report sugli utili.

AAPL ha riportato una sorpresa positiva sugli utili di quasi il 7,2%, su un fatturato schizzato del 16% su base annua a quasi 144 miliardi di dollari, superando anche le aspettative di circa 137,5 miliardi di dollari. Le vendite di iPhone sono aumentate del 23% a 85,3 miliardi di dollari, superando le aspettative di poco più di 78 miliardi di dollari. Il settore dei servizi era in linea a 30 miliardi di dollari.

Basterà questo a far uscire AAPL dal suo periodo di stallo di otto settimane e a dare una spinta più ampia al mercato? Solo il tempo lo dirà. Ma non sottovalutiamo altri potenziali rialzi per il mercato di oggi, come Sandisk (SNDK).

Le azioni della società di soluzioni di storage, già in rialzo, stanno guadagnando oltre il 14% dopo la chiusura dell'orario di chiusura, dopo un utile del secondo trimestre fiscale superiore del 75% e una previsione che ha superato le aspettative. Questa è certamente la ricetta per una reazione positiva del mercato.

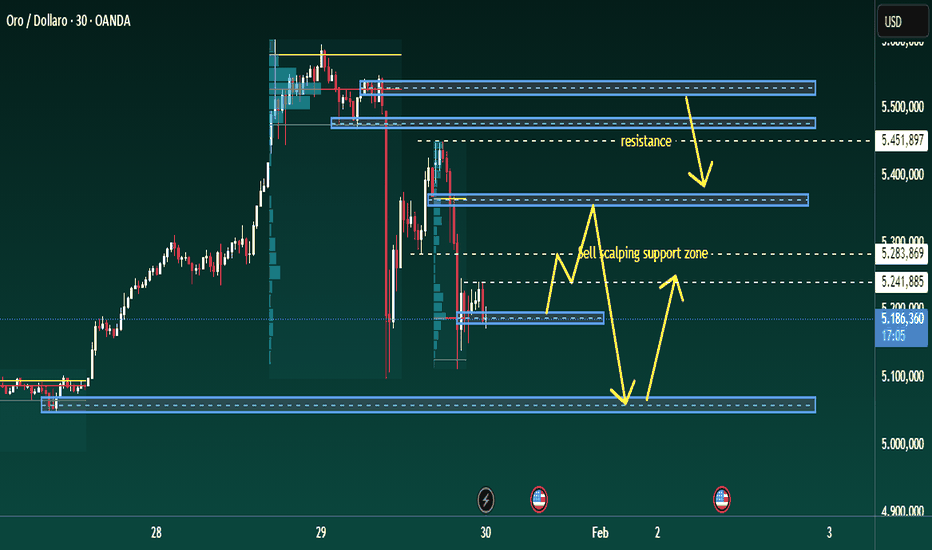

XAUUSD – Prospettive Tecniche H2XAUUSD – H2 Prospettive Tecniche: Pressione di Vendita a Breve Termine mentre la Liquidità Viene Pulita | Lana ✨

L'oro sta mostrando segni di debolezza a breve termine dopo un'aggressiva espansione al rialzo. L'azione di prezzo suggerisce che il mercato potrebbe continuare a muoversi verso il basso nel breve termine, non come un'inversione di tendenza, ma come una correzione guidata dalla liquidità all'interno di una struttura bullish più ampia.

A questo punto, il focus si sposta dalla continuazione a come si comporta il prezzo mentre la liquidità viene prelevata sotto la struttura.

📈 Struttura di Mercato e Comportamento del Prezzo

Il recente rally verticale ha lasciato il mercato sovraesteso, rendendo una fase correttiva tecnicamente sana.

Il prezzo ha rotto al di sotto del supporto a breve termine ed ora sta trattando sotto una linea di tendenza correttiva discendente, segnalando pressione ribassista a breve termine.

Questo tipo di struttura si sviluppa spesso quando il mercato deve ripulire le posizioni di acquisto prima di ricostruire per la prossima fase.

Mentre la tendenza a lungo termine rimane bullish, il bias intraday è cambiato in correttivo/ribassista fino a quando non vengono raggiunti gli obiettivi di liquidità.

🔍 Zone Chiave di Liquidità sul Grafico

Zona di vendita a breve termine: la linea di tendenza discendente vicino al prezzo attuale.

Finché il prezzo reagisce sotto questa linea di tendenza, i rialzi sono più propensi ad essere venduti.

Liquidità di acquisto per scalping: intorno a 5050–5070.

Questa area potrebbe generare rimbalzi temporanei, ma le reazioni qui dovrebbero essere trattate come a breve termine solamente.

Blocco d'ordine bullish chiave: 4825 – 4830.

Una zona critica dove potrebbe apparire una partecipazione di acquisto più forte se il sell-off si estende.

Zona di liquidità swing maggiore: 4613 – 4625.

Questa è una tasca di liquidità ad alta fiducia dove il mercato potrebbe completare una correzione più profonda e ripristinare la struttura bullish più ampia.

🎯 Scenari di Trading

Scenario principale – Continuazione del pullback:

Finché il prezzo rimane sotto la linea di tendenza discendente, l'oro potrebbe continuare a muoversi verso il basso per ripulire la liquidità sotto i recenti minimi. Questo favorisce vendite su rimbalzi piuttosto che acquisti sulla forza.

Scenario secondario – Reazione temporanea:

Rimbalzi a breve termine potrebbero verificarsi intorno all'area 5050–5070, ma senza recupero strutturale, questi movimenti sono più propensi ad essere correttivi piuttosto che cambi di tendenza.

Scenario di difesa strutturale:

Se il prezzo raggiunge le zone 4825–4830 o 4613–4625, osserva attentamente segni di stabilizzazione e assorbimento, che segnali che l'obiettivo di liquidità è stato completato.

🧠 La Visione di Lana

Questo movimento verso il basso è meglio visto come una pulizia della liquidità, non come una vendita in panico.

Lana rimane paziente durante le fasi correttive, evitando acquisti anticipati e aspettando che il prezzo raggiunga chiare zone di liquidità prima di rivalutare la continuazione bullish.

✨ Lascia che il mercato prenda ciò di cui ha bisogno, poi cerca di ricostruire la struttura.

New Recession on the Horizon?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Cosa è successo all’oro?

L’oro resta bullish a livello strutturale per il momento.

Ma Nel breve però il prezzo è falsato, distorto.

siamo anche sulla chiusura mensile quindi mi raccomando andateci cauti.

Il crollo forte di tech USA e crypto ha creato deleveraging.

Fondi e trader stanno vendendo oro per fare liquidità.

Serve a coprire margin call e perdite su altri asset.

Non è un segnale bearish sull’oro.

È un evento di liquidità, temporaneo, dentro un trend macro ancora forte.

Oggi i dati USA sul PPI sono il vero driver.

Decideranno se l’oro si stabilizza o se la pressione continua intraday.

📅Punti chiave

Vendite forzate su tech/crypto → oro usato come liquidità

-Rischio nomina Fed → incertezza sulla politica monetaria

-Volatilità su USD e real yields

-Trigger di oggi: PPI e Core PPI

- giornata da gestione del rischio

👉 Il PPI USA di oggi è il catalizzatore.

Inflazione più morbida = oro che regge.

Dato caldo = rendimenti su, altra pressione sull’oro.

📌 Bias: Cautamente Bullish

Movimento distorto dalla liquidità, non dal trend.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

La “vera inflazione USA” è in forte calo!L’indicatore di inflazione statunitense preferito dalla Fed, l’inflazione PCE, è stato aggiornato la scorsa settimana, confermando la ripresa del processo di disinflazione dopo le ultime due pubblicazioni favorevoli del CPI. Sia il PCE sia il CPI confermano quindi che il regime dei prezzi negli Stati Uniti sta nuovamente convergendo verso il noto obiettivo del 2% della Fed. Questo obiettivo deve essere assolutamente raggiunto affinché la Fed possa riprendere i tagli al tasso dei federal funds e fornire così sostegno all’economia e ai mercati azionari.

Ecco alcune osservazioni fondamentali chiave sull’inflazione USA:

• L’inflazione statunitense ha ripreso il percorso verso il 2% dopo diversi mesi di pausa intorno al 3%

• La “vera” inflazione USA in tempo reale (secondo Truflation) è ora in forte calo dopo essere scesa sotto il 2%, e questa diminuzione potrebbe riflettersi nei dati ufficiali entro la fine del primo trimestre 2026

• È indispensabile tornare al target del 2% prima di ipotizzare qualsiasi modifica dell’obiettivo di inflazione della Fed (ad esempio un intervallo 1,5%–2,5% invece di un 2% fisso)

• È altrettanto indispensabile tornare al 2% per poter considerare l’attivazione del Fed Put, se necessario

In ogni caso, il prossimo presidente della Fed dovrebbe beneficiare di un contesto dei prezzi molto più favorevole rispetto a quello affrontato da Jerome Powell.

Truflation rafforza in modo molto chiaro questa diagnosi. Dopo una fase di stagnazione intorno al 2,5–2,7% durante l’estate e l’autunno, l’inflazione PCE in tempo reale è crollata bruscamente dalla fine dell’anno, scendendo rapidamente sotto il 2% fino a raggiungere circa l’1,5%. Questa dinamica è particolarmente importante perché suggerisce non solo un ritorno all’obiettivo, ma anche un possibile temporaneo superamento al ribasso.

Un calo così rapido è tipico delle fasi avanzate di disinflazione, quando componenti ritardate come l’edilizia abitativa e alcuni servizi finiscono per incorporare il rallentamento economico e monetario passato. In altre parole, la disinflazione osservata non è più marginale né fragile: sta diventando autoalimentata.

Se questa tendenza dovesse confermarsi, i dati ufficiali del PCE pubblicati dal BEA dovrebbero gradualmente convergere verso questi livelli nei prossimi mesi, rafforzando la credibilità di un allentamento monetario più marcato nel 2026. In tale scenario, la Fed recupererebbe un margine di manovra significativo, sia per sostenere l’economia sia per stabilizzare i mercati finanziari in caso di stress.

In sintesi, l’attuale calo della “vera inflazione USA” rappresenta un segnale macroeconomico di grande rilevanza: la battaglia contro l’inflazione è prossima alla vittoria e il regime monetario del prossimo decennio potrebbe aprirsi su basi molto più favorevoli.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

XAUUSD – Brian | 30M – Variazione di Valore DopoXAUUSD – Brian | 30M – Spostamento di Valore Dopo un Forte Movimento di Volatilità

L'oro ha appena subito un evento di volatilità significativo, con il prezzo che è stato venduto aggressivamente dai massimi prima di rimbalzare bruscamente. Il mercato sta ora trattando attorno a una nuova area di valore formata, un comportamento tipico quando il prezzo transita da un'espansione a una fase di riequilibrio. In questo ambiente, i livelli di valore e POC tendono a guidare il prezzo più efficacemente delle singole candele.

Contesto Macro (Breve)

Il sentiment di mercato rimane sensibile ai rischi macroeconomici, compresa la volatilità delle materie prime, le tensioni geopolitiche e le aspettative di politica monetaria. Le partecipazioni negli ETF sull’oro non hanno mostrato cambiamenti significativi di recente, suggerendo che non ci sono segnali chiari di liquidazione istituzionale. La volatilità attuale appare quindi più coerente con un aggiustamento della posizione piuttosto che con una più ampia inversione di tendenza.

Analisi Tecnica dal Grafico (30M)

Dopo il forte ribasso, il prezzo sta ora formando un'area di trading ben definita, con le aree di valore che fungono da punti di riferimento chiave:

1) Zone di Offerta Superiore / Zone di Reazione

POC – VENDITA: 5,531–5,526

La precedente zona di alto valore, dove la pressione di vendita potrebbe riemergere se il prezzo risale.

Vendi VAH: 5,365–5,369

L'area di valore alta, tipicamente una zona di reazione se la pressione di distribuzione rimane presente.

2) Area di Bilanciamento Corrente

La regione 5,180–5,200 funge attualmente da zona di bilanciamento dopo la volatilità. L'accettazione e la consolidazione sopra questa area aumenterebbero la probabilità di un movimento verso il VAH.

3) Zone di Domanda Inferiore / Supporto

POC Acquisto (scalping): 5,187

Un'area di supporto a breve termine per reazioni tecniche.

Compra VAL – Supporto: 5,058–5,064

La zona di supporto inferiore più importante. Se si verifica un sweep di liquidità più profondo, quest'area potrebbe attrarre attenzione per un potenziale assorbimento e inversione a breve termine.

Scenari di Prezzo (Basati sulla Struttura)

Scenario A (Preferito se il valore si mantiene):

Il prezzo si mantiene sopra 5,180–5,200 → recupero verso 5,365–5,369 (VAH).

Scenario B (Rifiuto dall'alto):

Il prezzo retrocede nella zona del VAH ma affronta un chiaro rifiuto → rotazione di nuovo verso l'area 5,187 / 5,180.

Scenario C (Liquidazione più profonda):

Perdita di 5,180 → sweep di liquidità nella zona 5,058–5,064 (VAL) prima di tentare di ricostruire.

Punto Chiave

In una fase di riequilibrio, l'accettazione del valore conta più della previsione direzionale. Concentrati su come il prezzo si comporta attorno a 5,180–5,200, la reazione a 5,365–5,369 e se il supporto più profondo a 5,058–5,064 attira un interesse d'acquisto significativo.

Consulta il grafico per dettagli sui livelli di POC, VAH e VAL.

Segui il canale TradingView per ricevere in anticipo intuizioni sulla struttura e unisciti alla discussione.

WisdomTree - Tactical Daily Update - 29.01.2026La corse delle materie prime non conosce sosta: oro e argento stellari.

Il boom si estende a metalli industriali e anche il petrolio si risveglia..

FED ferma sui tassi, come previsto, ma 2 «dissenzienti» chiedono un taglio.

Numeri delle Big tech Usa riflettono ancora crescita profittevole.

Le Borse europee restano indietro rispetto a Wall Street, dove l’S&P 500 ha superato per la prima volta la soglia dei 7.000 punti, segnando un nuovo massimo storico. Il record dell’indice americano non è però bastato a rianimare i listini del Vecchio Continente, che hanno chiuso la seduta in territorio negativo: Milano -0,66%, Parigi e Madrid -1%.

A pesare sull’Europa è stato soprattutto il comparto del lusso, messo sotto pressione dai risultati inferiori alle attese di LVMH (-6,7%), che hanno riacceso i timori su una normalizzazione della domanda globale per i beni premium.

La debolezza del settore ha oscurato la buona performance di alcuni titoli tecnologici, sostenuti dalle prospettive positive indicate da ASML (in calo in chiusura) e soprattutto da Texas Instruments, balzata del +7,5% a Wall Street.

La tecnologia resta il principale motore dei mercati anche oltreoceano, con gli investitori concentrati sulle trimestrali delle “Magnifiche 7” per capire se il rally del settore possa trovare nuovo slancio.

I primi risultati hanno mostrato un quadro articolato. Meta Platforms ha chiuso il quarto trimestre con ricavi in crescita del 24% a 59,9 miliardi di dollari e un utile netto di 22,8 miliardi, entrambi superiori alle attese. Il titolo ha reagito con un +5% nell’after hour.

Più complessa la lettura di Microsoft: nel secondo trimestre dell’esercizio fiscale i ricavi sono saliti a 81,3 miliardi, con Azure in crescita del 37%, mentre l’utile netto è balzato a 38,5 miliardi, anche grazie a OpenAI.

Nonostante i numeri solidi, il titolo ha ceduto circa -5% after hours, penalizzato dai commenti sulla necessità di ulteriori investimenti infrastrutturali per sostenere la domanda crescente di intelligenza artificiale.

Deludente invece Tesla: nel quarto trimestre 2025 l’utile netto è sceso a 840 milioni di dollari (-61%), circa la metà degli 1,56 miliardi previsti dal consenso, a causa della flessione delle vendite globali. Il titolo ha comunque mostrato un lieve rialzo after hours, anche dopo l’annuncio di un investimento da 2 miliardi di dollari in xAI, la società di intelligenza artificiale di Elon Musk.

Sul fronte macro, la Federal Reserve ha mantenuto invariati i tassi di interesse nel primo meeting di politica monetaria del 2026, dopo tre tagli consecutivi. La decisione, ampiamente scontata dal mercato, ha visto due voti contrari (Miran e Waller), favorevoli a un ulteriore taglio.

Il presidente Jerome Powell ha descritto un’economia in espansione a ritmo “solido”, con un mercato del lavoro in rallentamento ma più stabile e un’inflazione ancora superiore al target. Il duplice mandato della Fed appare ora più bilanciato tra inflazione e occupazione, mentre in precedenza il focus era chiaramente sul lavoro.

Le aspettative di un nuovo allentamento si sono ridotte: la probabilità di un taglio ad aprile è scesa al 26%.

Nonostante il tono prudente della Fed, l’incertezza sulle strategie della Casa Bianca continua a pesare sul dollaro. Il Dollar Index ha toccato un minimo a 95,566, livello più basso degli ultimi quattro anni, mostrando solo deboli segnali di recupero.

Nemmeno le dichiarazioni del presidente Donald Trump, che ha definito “grande” il valore del dollaro, né quelle di Bessent sono riuscite a invertire il trend, in un contesto dominato dal cosiddetto debasement trade.

La debolezza del dollaro e l’aumento delle tensioni geopolitiche, in particolare tra Stati Uniti e Iran, continuano ad alimentare il rally delle materie prime. L’oro ha superato quota 5.300 dollari/oncia, toccando un massimo intraday a 5.311, per poi spingersi stamane oltre i 5.500 dollari (5.530 USD/oncia).

Ancora elevata la volatilità sull’argento, tornato vicino ai massimi storici (117–118 dollari/oncia), mentre il rame ha segnato un nuovo record: i futures a tre mesi sul London Metal Exchange salgono del 5,7% a 13.967 dollari la tonnellata, sostenuti dalle aspettative di maggiore spesa in data center, robotica e infrastrutture energetiche.

Il Bloomberg Commodity Index è in rialzo di un ulteriore 2% a 125,1, nuovo massimo da tre anni e mezzo. Secondo molti operatori, i metalli preziosi stanno assumendo sempre più il ruolo di pseudo-valuta alternativa alle monete fiat, complici il ritorno del protezionismo, la frammentazione del commercio globale, l’esplosione del debito pubblico e il rischio di una politica monetaria sempre più subordinata a quella fiscale.

A ciò si aggiunge una domanda strutturale in crescita: assicurazioni cinesi, fondi pensione indiani, operatori crypto come Tether e le banche centrali, che dal 2022 acquistano oltre 1.000 tonnellate d’oro l’anno.

In Asia, stamane, 29 gennaio, il Nikkei ha chiuso poco mosso (+0,12%), Shanghai a +0,15%, mentre Hong Kong guadagna circa +0,5%.

Spicca la Borsa Coreana, col Kospi a +0,8% a 5.200 punti, nuovo record e +23,5% da inizio anno, sostenuto dai profitti record di Samsung Electronics: ricavi a 93.800 miliardi di won (65,5 miliardi di dollari) e utile operativo a 20.100 miliardi, massimo storico.

Di segno opposto l’Indonesia, con il Jakarta Composite a -3% dopo il -6% della seduta precedente, mentre restano i timori di un possibile downgrade MSCI a mercato di frontiera, che pesano anche su Filippine e Malesia.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Gold To Infinity And ...ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

GOLD post fomc continua la scalata.

ormai nn sappiamo quando e se scenderà.

rimaniamo allineati e cerchiamo di seguire il long sempre da punti ottimali e con un ottima gestione del rischio e con degli stop sensati.

mi raccomando!

per il momento rimango rialzista,

i 5600 sono ad un soffio.

vi ricordo che oggi abbiamo sussidi e poi con domani andiamo a chiudere il mensile.

prestare sempre molta attenzione agli open dei mesi soprattutto la prima e ultima settimana del mese

noi ci vediamo come di consueto in live oggi pomeriggio per seguire il mercato alle ore 14:00

a dopo

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Rimbalzo dello yen (JPY): una minaccia sistemica?Lo yen giapponese è vicino al livello più basso degli ultimi 40 anni ed è da diversi anni la valuta più debole del mercato Forex. Tuttavia, dalla fine di gennaio 2026 sta mostrando un impulso rialzista che potrebbe rappresentare l’inizio di una fase di apprezzamento su un orizzonte temporale più lungo. Un simile cambiamento di regime nella tendenza dello yen rappresenta una minaccia per il Giappone, il mercato valutario e la finanza globale in generale?

È innanzitutto importante ricordare che il recente rimbalzo dello yen (JPY), ovvero il calo del tasso USD/JPY a partire dallo scorso venerdì, non modifica ancora la tendenza di fondo della valuta giapponese. Questa rimane ribassista. Tuttavia, se tale tendenza di fondo dovesse invertire direzione e trasformarsi in una nuova tendenza rialzista di lungo periodo, allora potrebbero emergere rischi significativi per la finanza globale. Questi rischi non sono legati al rimbalzo in sé, ma piuttosto alla velocità e al momentum di un’eventuale rivalutazione dello yen.

Il principale rischio sistemico deriverebbe dallo smantellamento delle posizioni di carry trade in yen ancora aperte. Allo stesso tempo, non va trascurato che il rimbalzo dello yen può anche avere effetti positivi, soprattutto per l’economia giapponese, impegnata nella lotta contro l’inflazione.

Ecco dove potrebbe emergere la minaccia sistemica per la finanza globale:

• Se lo yen rimbalza troppo rapidamente (la velocità è l’unico fattore determinante), potrebbe verificarsi uno smantellamento totale dei circa 200 miliardi di dollari di posizioni di carry trade in yen ancora aperte, con il rischio di un crollo dei mercati globali

• Se lo yen rimbalza con forza in un contesto di ulteriore aumento dei tassi di interesse giapponesi, verrebbe meno una fonte di finanziamento fondamentale per la finanza globale

• Se lo yen rimbalza in modo troppo forte e troppo rapido, gli investitori istituzionali giapponesi potrebbero rimpatriare i capitali investiti all’estero verso asset domestici, generando vendite sui mercati azionari globali

• Dal punto di vista tecnico, il cambio USD/JPY non dovrebbe scendere al di sotto del supporto a 140 JPY

Questi rischi devono tuttavia essere ridimensionati e inseriti in un contesto macroeconomico più ampio. Uno yen persistentemente debole ha certamente sostenuto la competitività delle esportazioni giapponesi e incrementato i profitti delle grandi società quotate, ma ha anche importato un’inflazione significativa, in particolare su energia e alimentari. In questo contesto, un rimbalzo controllato dello yen può essere visto, al contrario, come un fattore di stabilizzazione macroeconomica per il Giappone.

Uno yen più forte consentirebbe di ridurre l’inflazione importata, migliorare il potere d’acquisto delle famiglie giapponesi e restituire una certa credibilità alla politica monetaria della Bank of Japan (BoJ), a lungo percepita come ultra-accomodante e isolata rispetto alle altre grandi banche centrali. Ciò offrirebbe inoltre alla BoJ un maggiore margine di manovra per normalizzare gradualmente la propria politica dei tassi senza provocare uno shock inflazionistico.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

WisdomTree - Tactical Daily Update - 28.01.2026Borse incerte, ma non pessimistiche, nella settimana della FED.

Trimestrali USA: in arrivo gli attesissimi numeri delle «Magnifiche 7».

Dollaro sempre più depresso, metalli preziosi senza freni: nuovo paradigma?

Macro europea non brillante, ma resiliente, da fine ciclo espansivo.

La seduta di ieri, 27 gennaio, ha segnato una ripartenza prudente ma costruttiva per i mercati europei, con gli investitori rimasti in modalità attendista in vista del verdetto della Federal Reserve, atteso in serata e ampiamente scontato come invariante sul fronte dei tassi. Il contesto resta dominato più dalle dinamiche politiche e istituzionali statunitensi che dai fondamentali macro, in un equilibrio fragile tra risk appetite e cautela tattica.

In Europa, il quadro è stato eterogeneo ma complessivamente positivo, con Milano in testa grazie a un rialzo dell’1,09%, seguita da Londra (+0,52%), Madrid (+0,61%), Parigi (+0,27%) e Amsterdam (+0,29%). In controtendenza Francoforte (-0,25%), unica grande piazza a chiudere in territorio negativo. Un andamento che riflette prese di beneficio selettive più che un cambio di scenario, alla vigilia di un appuntamento chiave per la politica monetaria globale.

A Wall Street, la seduta ha evidenziato una marcata divergenza settoriale. L’S&P 500 ha guadagnato lo 0,4%, il Nasdaq lo 0,9%, sostenuti ancora una volta dal comparto tecnologico, mentre il Dow Jones ha ceduto lo 0,8%, penalizzato dal crollo dei titoli delle grandi assicurazioni sanitarie. Il sell-off è stato innescato dalla decisione dell’amministrazione Trump di ridurre drasticamente l’incremento dei fondi pubblici destinati a Medicare Advantage: per il 2027 è previsto un aumento dei rimborsi di appena 0,09%, contro il +5% dell’anno precedente. Una revisione che impatta direttamente su ricavi e marginalità e che ha travolto titoli come UnitedHealth, CVS Health e Humana, arrivati a perdere quasi un quinto del loro valore in una sola seduta.

Nel frattempo, in attesa dei conti delle Mag7, il mondo tech continua a restare sotto i riflettori. Secondo il Wall Street Journal, SoftBank starebbe valutando un ulteriore investimento da 30 miliardi di dollari in OpenAI, un salto dimensionale che conferma l’ambizione di Masayoshi Son di posizionarsi come snodo centrale nello sviluppo dell’intelligenza artificiale. Sul fronte europeo, ASML ha riportato prenotazioni superiori alle attese, con ordini nel quarto trimestre pari a 13,2 miliardi di euro, in forte accelerazione rispetto ai 5,4 miliardi del trimestre precedente, grazie all’aumento degli investimenti nella capacità produttiva di chip dedicati all’AI.

I dati macro USA hanno fornito segnali contrastanti ma senza destabilizzare il mercato. La fiducia dei consumatori è scesa ai minimi dal 2014, mentre l’indice manifatturiero Fed di Richmond si è rivelato peggiore delle stime. Sul fronte del lavoro, i nuovi occupati nel settore privato (ADP) sono scesi a 7.750, dai 8.000 della settimana precedente. Numeri deboli, ma non sufficienti a modificare il pricing della Fed nel breve termine.

Sul mercato obbligazionario europeo ha prevalso la stabilità assoluta: lo spread BTP–Bund decennale ha chiuso a 59 punti base, invariato e ancora in prossimità dei minimi dal 2009, mentre il rendimento del BTP decennale si è attestato al 3,46%.

Molto più movimentato il comparto valutario. L’euro ha superato quota 1,19 dollari, sostenuto dalle crescenti preoccupazioni sulla politica fiscale USA e soprattutto sull’indipendenza della Fed sotto l’amministrazione Trump. Lo yen giapponese si è invece leggermente indebolito dopo aver toccato il livello più forte in quasi tre mesi, in seguito all’avvertimento su un possibile intervento da parte del primo ministro Sanae Takaichi.

Sul fronte istituzionale europeo, la BCE ha annunciato un passo significativo verso l’innovazione: dal 30 marzo accetterà come collaterale per le operazioni di credito asset negoziabili basati su tecnologia DLT. Tali strumenti dovranno rispettare i criteri dell’Eurosistema, ma è già in corso uno studio per estendere l’ammissibilità anche ad asset interamente emessi e regolati su reti DLT, a conferma dell’impegno verso blockchain e tokenizzazione.

L’attenzione resta ora puntata sulla Fed, che dovrebbe lasciare invariati i tassi, mentre il mercato si interroga su indipendenza dell’istituto e successione di Jerome Powell. Tra i nomi più citati emergono Rick Rieder (BlackRock) e l’ex governatore Kevin Warsh. Trump, intanto, ha ribadito di voler tagli dei tassi, arrivando a commentare positivamente il recente indebolimento del dollaro, che dopo le sue dichiarazioni ha superato quota 1,20 contro euro, toccando i minimi dall’inizio del 2022.

Questa mattina, 28 gennaio, i mercati asiatici si muovono con un’impostazione complessivamente positiva. Il Nikkei 225 sale dello 0,50%, l’Hang Seng guadagna il 2,3%, il CSI 300 avanza dello 0,30%, mentre l’MSCI Asia Pacific cresce dello 0,7%, segnando un nuovo massimo storico. Spicca la Corea del Sud, con il Kospi a +1,3%, nuovo record e +23% da inizio anno: SK Hynix, dopo il +9% di ieri, aggiunge un ulteriore +4%. La Corea ha superato la Germania per capitalizzazione, diventando il decimo mercato azionario mondiale. In controtendenza, Indonesia -8% dopo l’avvertimento MSCI su un possibile declassamento a Frontier Market.

Infine, le materie prime: il petrolio è ancora in rialzo dopo il +2,7% di ieri, con una performance +11,5% da inizio anno. L’API stima un calo delle scorte strategiche USA di circa 250.000 barili, mentre sul piano geopolitico il segretario di Stato Marco Rubio ha dichiarato che l’amministrazione Trump è pronta a usare la forza per garantire la cooperazione del Venezuela, dopo l’impegno di Delcy Rodríguez ad aprire il settore energetico alle aziende statunitensi.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

S&P raggiunge un nuovo record con gli utili di Mag 7 in arrivoI principali indici hanno seguito traiettorie diverse nella sessione di martedì, sebbene uno di essi abbia chiuso su un nuovo massimo storico, mentre gli investitori attendono tre report del Mag 7 e una decisione della Fed.

L’S&P 500 ha fatto la storia salendo dello 0,41% a 6.978,60, superando di poco più di un punto il precedente record del 12 gennaio.

Il NASDAQ ha messo a segno una performance ancora migliore, con un rialzo dello 0,91% (circa 215 punti) a 23.817,10, sostenuto dalla forza del comparto tecnologico in vista degli utili di tre dei principali nomi del settore attesi per domani. Entrambi gli indici hanno ora allungato la loro serie positiva a cinque sedute consecutive.

Diversa la situazione per il Dow Jones, sceso dello 0,83% (poco più di 400 punti) a 49.003,41 dopo che la Casa Bianca ha proposto tariffe Medicare Advantage sostanzialmente invariate per il 2027.

Gli analisti si aspettavano un aumento compreso tra il 4% e il 6%. Le compagnie assicurative hanno subito forti vendite e il colpo più duro all’indice è arrivato dal crollo di quasi il 20% di UnitedHealth (UNH).

Dopo la chiusura dei mercati, Texas Instruments (TXN) ha mancato le stime sia sui ricavi sia sugli utili, ma il titolo è salito di oltre l’8% nelle contrattazioni after-hours al momento della stesura di questo commento. Il rialzo è stato sostenuto da una guidance per il primo trimestre migliore del previsto a metà ciclo, ponendo TXN all’opposto di Intel (INTC).

La scorsa settimana, infatti, il produttore di chip aveva superato le attese ma fornito prospettive deboli, provocando un calo di oltre il 20% nelle due sedute successive. Oggi INTC è riuscita a recuperare, chiudendo in rialzo del 3,4%.

Questo rappresenta un chiaro segnale di ciò che il mercato si aspetta dai tre grandi nomi del Mag 7 che presenteranno i risultati domani dopo la chiusura. Gli investitori si attendono che Microsoft (MSFT, +2,2%), Meta (META, +0,09%) e Tesla (TSLA, -1%) offrano indicazioni solide, soprattutto in un contesto in cui Wall Street è sempre più concentrata sulla portata e sulla redditività della spesa in intelligenza artificiale.

I modelli linguistici di grandi dimensioni e i chatbot come ChatGPT di OpenAI e Gemini di Alphabet hanno già fornito agli investitori una prova concreta della fattibilità della rivoluzione dell’intelligenza artificiale. Tuttavia, i chatbot rappresentano solo la punta dell’iceberg. Jensen Huang ha definito l’intelligenza artificiale fisica e la robotica un’opportunità irripetibile.

Nel frattempo, il CEO di Tesla, Elon Musk, ha più volte dichiarato che il prossimo robot umanoide “Optimus” potrebbe diventare il prodotto più importante dell’azienda e potenzialmente il più venduto di sempre.

Sebbene le affermazioni di Musk e Huang possano apparire ambiziose, il mercato ha imparato che sottovalutarle in passato è stato rischioso. In prospettiva, l’intelligenza artificiale inizierà a spostarsi sempre più verso il livello applicativo, man mano che modelli complessi verranno integrati nei software tradizionali, trasformando radicalmente il business dei player legacy.

Il quadro appare estremamente promettente, ma ora gli investitori vogliono vedere almeno una parte di questa narrativa riflessa nei numeri e nelle guidance che arriveranno domani dal Mag 7. Allo stesso tempo, attendono maggiore chiarezza dalle parole del presidente della Fed, Jerome Powell, previste per mercoledì.

Il mercato è consapevole che non ci sarà alcun taglio dei tassi al termine della prima riunione della Fed del 2026, ma vuole capire cosa Powell dirà su inflazione, crescita economica e tempistiche dei futuri interventi. Si parlerà di un taglio, due tagli… o forse di nessun taglio quest’anno? Lo scopriremo presto.

XAUUSD – Brian | Outlook Tecnico M45— Gli acquirenti sono ancora in controllo sopra 5.200

L'oro continua a scambiare saldamente sopra la soglia dei 5.000, con il movimento dei prezzi che conferma una forte accettazione bullish a livelli più elevati. Sul timeframe M45, il mercato rimane in una fase di espansione, supportato da un volume di acquisti aggressivo e aree di valore ben difese.

Le condizioni attuali suggeriscono che gli acquirenti sono ancora in controllo, con i ritracciamenti che vengono assorbiti piuttosto che venduti. Questo comportamento caratterizza tipicamente un ambiente di forte tendenza piuttosto che una fase di distribuzione.

Contesto Macro (Panoramica Breve)

Da una prospettiva fondamentale, il posizionamento istituzionale rimane stabile, senza segni di de-risking difensivo nonostante l'oro scambi a massimi record. Allo stesso tempo, il mercato rimane sensibile agli eventi macro imminenti, che potrebbero introdurre volatilità a breve termine ma finora non hanno alterato il bias bullish più ampio.

Finché l'incertezza persiste e l'appetito per il rischio oscilla, l'oro continua a beneficiare del suo ruolo di copertura strategica.

Struttura di Mercato e Contesto del Volume (M45)

La struttura attuale su M45 rimane costruttiva:

Il prezzo sta mantenendo sopra la trendline ascendente.

Il volume di acquisti rimane elevato, indicando una forte domanda e una ridotta disponibilità a vendere.

I ritracciamenti continuano a svilupparsi in modo correttivo piuttosto che in cali impulsivi.

In forti tendenze, un alto volume combinato con retracements superficiali spesso segnala continuazione piuttosto che esaurimento.

Zone Tecniche Chiave da Monitorare

Sulla base della struttura del grafico e del profilo di volume, diverse zone emergono:

Zona di Reazione al rialzo

5.385: Un'area di resistenza e di estensione principale dove il prezzo potrebbe fermarsi, consolidarsi o reagire prima di decidere la prossima gamba direzionale.

Supporto di Valore Primario

POC + VAH: 5.243 – 5.347

Questa è la zona più critica per la continuazione. L'accettazione e il mantenimento all'interno di questo intervallo rafforzerebbero la struttura bullish.

Supporto Secondario

VAL: 5.163 – 5.168

Un ritracciamento più profondo in questa zona sarebbe ancora considerato correttivo finché il prezzo si stabilizza e riconquista valore.

Supporto Strutturale Più Profondo

POC: 5.086 – 5.091

Questo livello rappresenta un valore più ampio e probabilmente entrerà in gioco solo durante una volatilità elevata.

Aspettative Future e Bias

Bias primario: Continuazione bullish mentre il prezzo rimane sopra le zone di valore

I ritracciamenti sono attualmente considerati opportunità di ri-accumulo piuttosto che inversione di tendenza.

Si prevede volatilità a breve termine, ma la struttura rimane il punto di riferimento chiave piuttosto che singole candele.

Le forti tendenze raramente si muovono in linee rette. La capacità dell'oro di mantenere valore durante le pause continua a sostenere il caso per ulteriori aumenti.

Fai riferimento al grafico allegato per una vista dettagliata delle aree di valore, della struttura della tendenza e dei percorsi previsti.

Segui il canale TradingView per ricevere aggiornamenti sulla struttura in anticipo e unirti alla discussione sui livelli chiave del mercato.

Gold Smashed Everythingho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Gold sotto TRENbolone, non lo ferma nulla.

I livelli segnati in rosso, vicino ai numeri tondi,

possono creare correzioni brevi,

poi possibile riallineamento long.

Questo è il piano.

Oggi alle 20:00 FOMC.

Massima attenzione.

La seguiremo in live

e decideremo passo dopo passo.

Per ora evito gli short.

Focus solo sui long,

hanno più probabilità.

Questi sono i livelli che monitoro

dalle 14:00 in poi.

Ci vediamo in live.

Buona giornata.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD – Prospettiva Tecnica M45XAUUSD – M45 Prospettiva Tecnica: Forte Momentum, Ora Osserva le Reazioni di Liquidità | Lana ✨

L'oro è salito sopra $5,250, estendendo la sua corsa rialzista con forte momentum. L'azione del prezzo rimane costruttiva, ma man mano che il mercato si approfondisce nel territorio premium, le reazioni di liquidità diventano più importanti del mero momentum.

📈 Struttura di Mercato e Azione dei Prezzi

L'oro continua a essere scambiato all'interno di un canale ascendente ben definito, confermando una forte struttura rialzista.

Numerosi punti di BOS (Break of Structure) sul grafico evidenziano il persistente controllo degli acquirenti.

L'ultima gamba rialzista è stata aggressiva, indicando acquisti guidati dal momentum, ma aumentando anche la probabilità di reazioni a breve termine.

Ai livelli attuali, il mercato è esteso sopra il valore, il che spesso precede una consolidazione o un ritracciamento controllato.

🔍 Zone Tecniche Chiave su M45

Zona di Offerta Superiore / Zona di Reazione: 5280 – 5310

Questa area rappresenta una zona premium dove il prezzo potrebbe affrontare prese di profitto o sweep di liquidità prima di scegliere una direzione.

Supporto Immediato (Zona Mediana del Canale / Zona di Retest): 5200 – 5220

Un'area chiave dove il prezzo potrebbe ritirarsi e tentare di mantenere la struttura.

Zona di Liquidità Forte sul Lato Vendita: intorno a 5050

Segnata chiaramente sul grafico, questo è un livello più profondo dove la liquidità è ferma e dove potrebbero emergere reazioni di acquirenti più forti se il ritracciamento si estende.

Finché il prezzo rimane all'interno del canale, il bias rialzista più ampio rimane intatto.

🎯 Scenari di Trading

Scenario 1 – Estensione con Cautela:

Se il prezzo continua a salire nella zona 5280–5310, aspettati una maggiore volatilità e potenziali rifiuti a breve termine. Quest'area è più adatta per la gestione del rischio e l'osservazione, non per inseguire aggressivamente.

Scenario 2 – Ritracciamento Sano (Preferito):

Un ritracciamento verso 5200–5220 consentirebbe al prezzo di riequilibrare la liquidità mantenendo la struttura. Mantenere questa zona supporta la continuazione all'interno del canale.

Scenario 3 – Sweep di Liquidità Più Profondo:

Se la volatilità si espande, potrebbe verificarsi un movimento verso la zona di liquidità sul lato vendita ~5050 prima che si sviluppi una gamba di continuazione più forte.

🌍 Contesto di Mercato (Breve)

Il forte movimento dell'oro sopra $5,250 riflette una domanda continua per asset di rifugio sicuro in mezzo a persistenti incertezze macro e geopolitiche. Forti guadagni giornalieri rinforzano il sentiment rialzista, ma tali movimenti verticali tendono anche ad attirare prese di profitto a breve termine, rendendo struttura e livelli di liquidità critici.

🧠 Opinione di Lana

Il trend è rialzista, ma non ogni movimento rialzista è un acquisto. A livelli estesi, Lana si concentra su come il prezzo reagisce nelle zone di liquidità, non sull'inseguire il momentum.

✨ Rispetta la struttura, sii paziente vicino agli estremi e lascia che il mercato venga ai tuoi livelli.

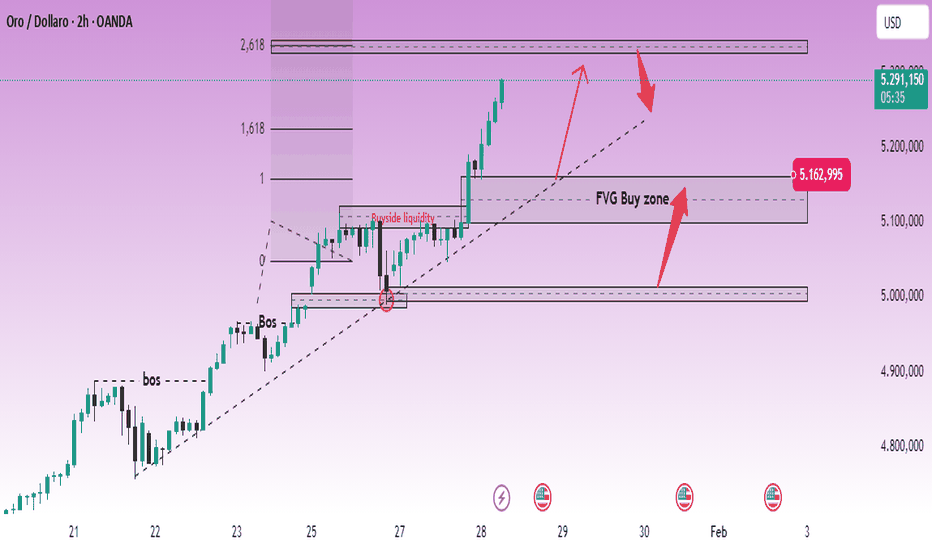

XAUUSD (H2) – Piano Liam (28 Gen)XAUUSD (H2) – Piano di Liam (28 gennaio)

Nuovo ATH, forte flusso verso i beni rifugio | Segui la tendenza, acquista solo i pullback FVG

Sintesi rapida

L'oro continua a registrare nuovi massimi storici poiché il capitale globale si sposta verso beni rifugio in mezzo a un'incertezza economica e geopolitica persistente legata alle recenti decisioni politiche degli Stati Uniti. Un ulteriore supporto arriva dalle preoccupazioni riguardanti l'indipendenza della Fed e le aspettative di tassi d'interesse più bassi negli Stati Uniti, mantenendo i rendimenti reali limitati.

Nonostante lo scenario rialzista, il prezzo è ora esteso al di sopra dell'equilibrio. Il vantaggio non è inseguire la forza, ma aspettare i pullback nelle zone di squilibrio e liquidità.

➡️ La direzione rimane rialzista, l'esecuzione rimane paziente.

Contesto macro (perché l'oro rimane richiesto, ma volatile)

L'incertezza geopolitica continua a mantenere intatta la domanda strutturale per l'oro.

Le aspettative di riduzione dei tassi e i dubbi sull'autonomia della Fed indeboliscono l'attrattiva a lungo termine del USD.

Il USD sta tentando un rimbalzo tecnico, ma questo non ha spostato l'offerta di oro sottostante.

➡️ Conclusione: la macro supporta prezzi più alti, ma i movimenti a breve termine ruoteranno probabilmente per riequilibrare le inefficienze.

Visione tecnica (H2 – basata sul grafico)

Il prezzo sta seguendo un trend chiaramente rialzista dopo molteplici cambiamenti di struttura rialzista, cavalcando una struttura ascendente ed espandendosi verso il premium.

Livelli chiave dal grafico:

✅ Estensione principale / obiettivo di vendita: 5280 – 5320 (espansione fib 2.618)

✅ FVG / zona di acquisto continuativo: 5155 – 5170

✅ Supporto della struttura: 5000 – 5050

✅ Invalidazione del trend (più profonda): sotto 4950

L'azione del prezzo corrente suggerisce un percorso probabile di spinta → pullback → continuazione, piuttosto che un'espansione lineare.

Scenari di trading (stile Liam: negozia il livello)

1️⃣ Scenari di ACQUISTO (priorità – continuazione della tendenza)

A. ACQUISTA il pullback FVG (setup più pulito)

✅ Zona di acquisto: 5155 – 5170

Condizione: il prezzo tocca il FVG e mostra una reazione rialzista (ripristino / HL / spostamento su M15–H1)

SL (indicazione): sotto 5125 o sotto il minimo di reazione

TP1: massimo recente

TP2: 5280

TP3: 5320+ se la momentum si espande

Logica: Questo FVG si allinea con la precedente liquidità di acquisto e struttura — una zona di continuazione ad alta probabilità.

B. ACQUISTA supporto strutturale più profondo (solo se la volatilità aumenta)

✅ Zona di acquisto: 5000 – 5050

Condizione: sweep della liquidità + forte rifiuto

TP: 5170 → 5280

Logica: Questo è valore all'interno della tendenza. Nessun interesse in posizioni lunghe sopra il premium se questo livello viene rotto.

2️⃣ Scenari di VENDITA (secondario – solo reazione)

VENDE all'estensione (solo scalp / tattico)

✅ Zona di vendita: 5280 – 5320

Condizione: chiaro rifiuto / impossibilità di mantenere i massimi su TF inferiori

TP: 5200 → 5170

Logica: Le zone di estensione sono per prendere profitti e rotazione del valore a breve termine, non per chiamate di inversione della tendenza.

Note chiave

Nuovi ATH invitano al FOMO — non essere quella liquidità.

I migliori trade arrivano dopo i pullback, non durante le candele di impulso.

Riduci la dimensione intorno ai titoli della Fed.

Qual è il tuo piano:

acquistare il pullback FVG 5155–5170, o aspettare un allungamento verso 5280–5320 per approfittare della reazione?

— Liam

XAUUSD – Brian | Prospettive Tecniche M45L'oro rimane fermamente supportato sopra il livello di 5.000, con l'azione dei prezzi che continua a rispettare la più ampia struttura rialzista nel timeframe M45. Nonostante la recente volatilità intraday, il mercato mostra chiari segni di accettazione a prezzi più elevati piuttosto che di distribuzione.

Da una prospettiva fondamentale, le partecipazioni dello SPDR Gold Trust, il più grande ETF sostenuto da oro al mondo, sono rimaste invariati a 1.086,53 tonnellate. Sebbene i flussi degli ETF siano neutrali per ora, la mancanza di deflussi suggerisce che il posizionamento istituzionale rimane stabile anche mentre l'oro scambia a livelli record — un contesto costruttivo per la tendenza più ampia.

Struttura di Mercato & Contesto Tecnico (M45)

Nel grafico M45, XAUUSD continua a scambiare sopra la sua linea di tendenza ascendente, mantenendo una sequenza di massimi e minimi ascendenti. Il recente ritracciamento appare correttivo piuttosto che impulsivo, adattandosi bene all'interno di un quadro di continuazione.

Elementi tecnici chiave evidenziati nel grafico:

Prezzo che si mantiene sopra l'area di valore, indicando una continua partecipazione degli acquirenti.

Una zona di acquisto sui ribassi intorno a 5.040, allineata con il supporto della linea di tendenza e la struttura precedente.

Liquidità sul lato vendita che riposa sotto i recenti minimi, suggerendo che i movimenti al ribasso potrebbero essere guidati da sweep di liquidità piuttosto che da una vera debolezza.

Una spinta attraverso i recenti massimi apre il percorso verso la continuazione dell'ATH.

Livelli Chiave & Zone di Liquidità

Supporto primario: 5.040 (confluenza valore + linea di tendenza)

Resistenza intermedia: 5.150 (reazione a breve termine / zona di scalping)

Resistenza principale: 5.209 (forte resistenza e potenziale area di reazione)

Finché il prezzo rimane sopra la linea di tendenza in crescita, i ritracciamenti dovrebbero essere visti come parte dello sviluppo della tendenza piuttosto che segnali di inversione.

Aspettative Future & Pregiudizio

Il mercato continua a scambiare in un ambiente guidato dal momentum, dove la struttura e la liquidità giocano un ruolo maggiore rispetto agli indicatori tradizionali. L'accettazione sopra i 5.000 mantiene intatto lo scenario rialzista, mentre le consolidazioni a breve termine sono probabilmente destinate a fungere da carburante per la continuazione.

Pregiudizio primario: Continuazione rialzista finché la struttura tiene

Focus: Pazienza sui ritracciamenti, disciplina vicino alle zone di resistenza

Tempo di conferma preferito: M45–H1

Le tendenze forti non si muovono in linee rette. Rimanere allineati con la struttura e la liquidità rimane fondamentale in questa fase.

Fare riferimento al grafico allegato per una vista dettagliata della struttura di mercato, delle zone di liquidità e dei livelli tecnici chiave.

Segui il canale TradingView per ricevere aggiornamenti anticipati sulla struttura di mercato e per partecipare alla discussione.

XAUUSD (H1) – Piano Liam (27 Gen) TendenzaRiepilogo rapido

L'oro sta ancora seguendo un trend rialzista all'interno di un canale ascendente netto, ma il prezzo si sta avvicinando a un massimo debole / tasca di liquidità dove sono probabili degli stop-run.

Il contesto macroeconomico alimenta la volatilità: i rapporti suggeriscono che gli USA stanno esercitando pressioni sull'Ucraina verso concessioni territoriali come parte dei colloqui di pace — questo tipo di incertezza spesso mantiene la domanda di beni rifugio supportata, ma può anche creare picchi rapidi + falsi breakout.

➡️ Regola di oggi: segui il trend rialzista, ma compra solo nei punti di test della liquidità. Niente caccia ai massimi.

1) Contesto macroeconomico (perché sono probabili i picchi)

Se i mercati iniziano a prezzare un compromesso forzato nel conflitto ucraino:

il sentimento di rischio può oscillare rapidamente,

i titoli possono innescare pump istantanei, seguiti da forti retracimenti.

✅ Approccio sicuro: lascia che il prezzo colpisca prima le tue zone, poi opera sulla reazione — non sul titolo.

2) Visione tecnica (H1 – basata sul tuo grafico)

Il prezzo sta rispettando un canale ascendente e costruendo liquidità attorno ai livelli chiave.

Livelli chiave (dal grafico):

✅ Zona di supporto / liquidità di acquisto: 4,995 – 5,000

✅ Zona di inversione / reazione: 5,047

✅ Resistenza superiore / offerta: 5,142

✅ Massimo Debole / obiettivo di liquidità: 5,192.6

✅ Obiettivo di estensione (1.618): 5,240.8

Il bias rimane rialzista mentre siamo all'interno del canale, ma vicino a 5,192–5,240 ci aspettiamo un sweep di liquidità → comportamento di pullback.

3) Scenari di trading (stile Liam: opera il livello)

A) Scenari di ACQUISTO (priorità – continuazione del trend)

A1. ACQUISTA il pullback nella zona di inversione (R:R più pulito)

✅ Compra: 5,045 – 5,050 (attorno a 5,047)

Condizione: mantenere + reazione rialzista (HL / rifiuto / MSS su M15)

SL (guida): sotto 5,030 (o sotto il minimo di reazione)

TP1: 5,085 – 5,100

TP2: 5,142

TP3: 5,192.6