Rotazione Settoriale = KRAFT StrongBuy e Target !Buongiorno ,

il Titolo Kraft non ha bisogno di presentazioni .

Dividendi Corposi e creazione di valore con il prossimo futuro collocamento per split di una società controllata che ingloberà parte del business di Heinz.

Il titolo ha invertito con volumi Importanti il target di rottura dell'attuale trinagolo isoscele fa presupporre un primo Target in area 31 $ circa , il testa è spalle in formazione dà un target importante intorno au 43-45 $.

Buon Trading Guys

Analisi fondamentale

GBP/CHF: Pullback prima di una nuova discesa?Su GBP/CHF nel timeframe H8, il prezzo si muove all’interno di una struttura correttiva dopo un chiaro rifiuto sotto la zona di resistenza principale situata tra 1.075 e 1.078, segnata da un precedente massimo e da un’area di offerta. Il recente calo ha riportato il mercato sotto il livello di ritracciamento di Fibonacci del 50%, con un tentativo di rimbalzo tecnico dal livello 0 (intorno a 1.050), formando una piccola struttura rialzista di breve termine.

Un ritracciamento verso il supporto in area 1.06000 rimane possibile e potrebbe innescare una nuova pressione ribassista su questa zona se il prezzo non riuscisse a mantenerla. Lo scenario preferito resta quindi un pullback correttivo verso 1.06000 prima di una continuazione ribassista verso la grande zona di liquidità inferiore vicino a 1.040, finché la resistenza intermedia non viene superata con decisione al rialzo.

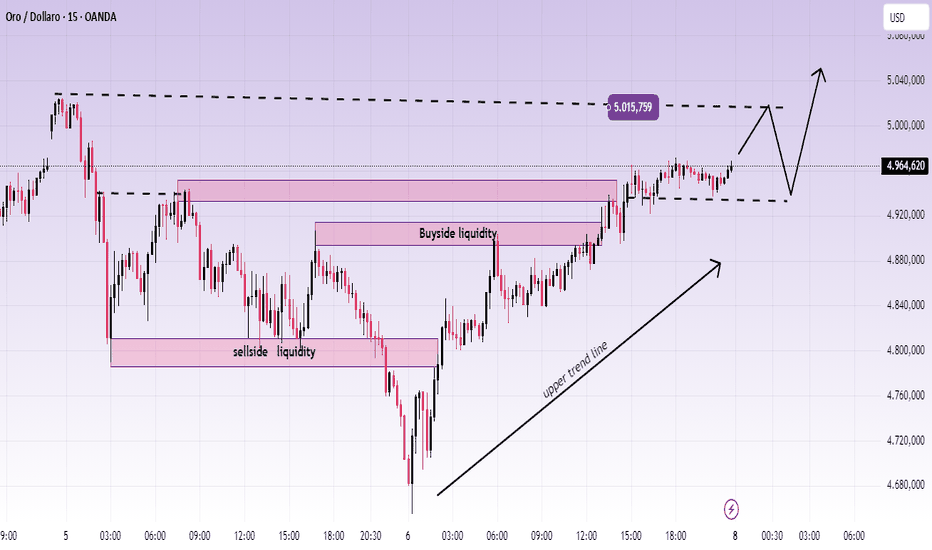

XAUUSD – H1 Aspettative: Costruzione di liquiditàXAUUSD – Outlook H1: Costruzione di Liquidità Mentre il Premio per il Rischio Sostiene l'Oro | Lana ✨

L'oro si mantiene stabile dopo un netto rimbalzo dal sweep della liquidità nella vendita, e l'attuale azione dei prezzi suggerisce che il mercato sta ora costruendo una struttura piuttosto che seguire un trend aggressivo.

📌 Immagine tecnica (SMC/flow-based)

Il prezzo è passato dallo sweep della vendita a una salita costante, rispettando ora la linea di tendenza superiore.

La regione 4,940–4,970 sta fungendo da zona di bilanciamento a breve termine / ri-accumulo dove il prezzo si sta fermando e raccogliendo liquidità.

Sopra l'attuale intervallo, è visibile liquidità dalla parte acquisto vicino ai recenti massimi, con un magnete chiave intorno a 5,015.

Un sano ritracciamento verso 4,920–4,940 manterrebbe comunque intatta la struttura bullish intraday e spesso offre una migliore opportunità di ri-ingresso rispetto a inseguire i massimi.

🎯 Scenari da osservare

Continuazione bullish: Mantenere sopra 4,940–4,970 → riprendere i massimi → cercare liquidità verso 5,015, poi estensione più in alto se il prezzo accetta.

Ritracciamento correttivo prima: Un breve sweep sotto l'intervallo verso 4,920–4,940 → rimbalzo sulla linea di tendenza → continuazione verso i massimi.

🌍 Contesto macro (breve e rilevante)

I flussi di ETF nel petrolio stanno aumentando rapidamente mentre aumentano le tensioni tra USA e Iran, il che solitamente solleva il premio per il rischio geopolitico. Quando il sentimento di rischio si stringe, l'oro spesso beneficia come copertura difensiva — sostenendo l'idea che i ritracciamenti possano rimanere correttivi, non guidati da inversioni.

✨ Rimanete pazienti, operate sui livelli e lasciate che la liquidità guidi la prossima espansione. Seguite Lana per ulteriori aggiornamenti intraday e condividete le vostre opinioni nei commenti.

PayPal, opportunità o value trap? PayPal si trova oggi in una fase di transizione: la crescita è più moderata rispetto agli anni post‑pandemici, ma i fondamentali restano solidi, la generazione di cassa è elevata e la valutazione di mercato incorpora una buona dose di pessimismo, aprendo spazio a un interessante profilo value.

Negli ultimi cinque esercizi i ricavi sono cresciuti da poco più di 21 miliardi di dollari nel 2020 a circa 32 miliardi nel 2024, con un tasso composto intorno al 10–11% nonostante il fisiologico rallentamento del business dei pagamenti digitali dopo il boom del periodo Covid. La dinamica dei margini racconta una storia a due tempi: dopo una fase di espansione fino al 2021, il 2022 ha visto una compressione significativa dei margini lordi e netti, legata a maggiori costi operativi, alla crescente incidenza delle soluzioni a margine più basso e a componenti straordinarie, per poi assistere a un recupero nel 2023 e 2024 grazie a interventi di efficienza e focus sui segmenti più profittevoli. Il margine lordo ha mostrato una lenta erosione strutturale – segnale tangibile della pressione competitiva e del mix prodotto – mentre i margini operativo e netto si sono riportati nell’area mid‑teens, livello comunque buono per un player asset‑light nei pagamenti.

Dal punto di vista patrimoniale, PayPal mantiene un bilancio equilibrato: il rapporto debt‑to‑equity si è attestato negli ultimi anni intorno al 45–50%, con un ammontare di cassa lorda sostanzioso che rende la leva netta gestibile, e un current ratio nell’ordine di 1,3x che indica una posizione di liquidità adeguata. Non emergono segnali di stress finanziario di breve termine, anche se l’Altman Z‑score colloca la società nella “grey zone”, riflettendo un profilo di rischio superiore a quello di alcune large cap estremamente conservative ma non vicino a scenari di difficoltà. In sintesi, la struttura del capitale è sufficientemente robusta per sostenere sia investimenti organici sia una politica di ritorno di capitale aggressiva verso gli azionisti, prevalentemente attraverso riacquisti di azioni.

La vera chiave di lettura dell’equity story è però la capacità di generare cassa. Il free cash flow operativo è stato in media superiore ai 5 miliardi di dollari l’anno fra 2020 e 2024, con un 2021 molto forte, una flessione nel 2023 e un ritorno verso nuovi massimi nel 2024, quando la società ha puntato a circa 6 miliardi di FCF. Questo flusso di cassa, poco intensivo in capitale fisico e alimentato da un modello asset‑light, è stato destinato in misura preponderante a buyback, con programmi di riacquisto multipli e obiettivi nell’ordine dei 6 miliardi di dollari entro il 2025, sostenendo così l’EPS anche in uno scenario di crescita moderata del fatturato. La combinazione di un FCF yield a doppia cifra (oltre l’11% su base LTM) e di ritorni sul capitale investito strutturalmente superiori al costo del capitale conferma la capacità dell’azienda di generare “cassa reale” per gli azionisti, più che semplicemente utili contabili.

Gli indicatori di redditività sintetizzano in modo efficace questa dinamica. Il ROE è oscillato, con un calo nel 2022 – dovuto principalmente al deterioramento dei margini e non a un aumento eccessivo della leva – e un ritorno su livelli intorno o superiori al 20% negli anni successivi, grazie al recupero dell’utile netto e alla progressiva riduzione del capitale proprio per effetto dei riacquisti. Il margine netto (ROS) ha seguito un percorso simile: forte nei primi anni del periodo, poi compresso nel 2022 e successivamente riportato nell’area mid‑teens grazie alla disciplina sui costi e a un migliore mix di ricavi. Il ROIC, osservato su vari provider, si posiziona nell’intervallo 11–15% negli ultimi anni, ben al di sopra di un WACC stimato tra il 9 e il 10%, e questo spread positivo è il cuore della creazione di valore nel caso PayPal. La temporanea flessione del ROIC nel 2022 è riconducibile al calo del NOPAT in un contesto di capitale investito in crescita, mentre il successivo miglioramento riflette una gestione più disciplinata degli investimenti e la focalizzazione su iniziative con ritorni più elevati.

Sul piano qualitativo, il profilo competitivo di PayPal mostra alcuni punti di forza strutturali ma anche vulnerabilità non trascurabili. Tra i punti di forza spiccano una base utenti e merchant molto ampia – oltre 400 milioni di account e una presenza profonda nell’e‑commerce globale – e un brand fortemente riconosciuto e percepito come sicuro al momento del checkout, elementi che contribuiscono a un “moat” di rete e reputazione. L’azienda dispone inoltre di un solido patrimonio di dati transazionali e competenze in ambito risk & fraud, che le consente di gestire efficacemente il rischio e offrire servizi a valore aggiunto ai merchant, creando forme di lock‑in e cross‑selling all’interno dell’ecosistema (PayPal, Venmo, Braintree). Il tutto è sostenuto da ritorni sul capitale elevati e da un bilancio che permette di affrontare investimenti in tecnologia e sicurezza senza tensioni finanziarie eccessive.

Sul lato delle debolezze, tuttavia, la società non è più un pure‑growth story: la crescita degli account e dei volumi ha rallentato in modo visibile e, soprattutto, il mix di business si è spostato verso aree a margine inferiore, erodendo progressivamente il margine lordo. Il posizionamento competitivo è diventato più complesso a causa dell’ascesa di soluzioni di pagamento integrate nei device (Apple Pay, Google Pay) e di schemi cartesici che spingono sempre più l’esperienza “one‑click”, riducendo il vantaggio differenziale di PayPal come layer di fiducia. Inoltre, la dipendenza da piattaforme terze e da un contesto regolamentare in continua evoluzione (soprattutto in Europa) rappresenta un rischio strutturale che potrebbe comprimere ulteriormente il take rate o imporre nuovi oneri di compliance.

Le opportunità di medio termine risiedono nella capacità del nuovo management di trasformare PayPal in una macchina di efficienza e cash flow più che in un titolo di crescita esplosiva. Un utilizzo più intenso di automazione e intelligenza artificiale nella gestione del rischio, nel customer service e nell’ottimizzazione del checkout potrebbe ridurre i costi, migliorare la conversione e supportare la marginalità anche in un contesto di crescita dei volumi solo moderata. Vi sono inoltre spazi di sviluppo in segmenti come i servizi per PMI, le soluzioni BNPL a rischio controllato e la monetizzazione di Venmo, che potrebbe ancora esprimere un potenziale maggiore rispetto a quanto visto finora. Dal punto di vista della valutazione, il multiplo compresso rispetto ai peers fintech e ai livelli storici offre un’opportunità di re‑rating qualora la società riesca a dimostrare che il nuovo profilo “value‑oriented” è sostenibile e non semplicemente il riflesso di una business decay story.

Sul versante dei rischi, la concorrenza da parte dei grandi attori tecnologici e dei network di pagamento rimane il tema centrale: la possibilità che una porzione sempre maggiore delle transazioni online si sposti verso wallet nativi delle piattaforme o verso soluzioni proprietarie dei merchant rappresenta una minaccia diretta al core business di PayPal, in particolare al branded checkout che è il principale motore di profittabilità. A questo si aggiunge la sensibilità ai cicli macroeconomici e alle condizioni dei tassi: volumi transazionali più deboli, consumi in rallentamento o un contesto di tassi meno favorevole possono pesare sui margini e sui margini da interessi. Infine, la fase attuale è segnata da un cambiamento di leadership e da una guidance prudente per il 2026, con prospettive di utile in lieve calo e di pressione sui transaction margin dollars, il che aumenta il rischio di execution del piano strategico.

In questo contesto, la valutazione assume un ruolo cruciale. Il titolo ha subito una correzione significativa, passando da oltre 50 dollari a poco più di 40 dollari nelle giornate successive alla pubblicazione dei risultati e della guidance, con una chiusura ufficiale intorno a 41 dollari il 4 febbraio 2026 e valori intorno a 40 dollari nelle ore successive. Con una capitalizzazione nell’ordine di 40–45 miliardi di dollari, a fronte di un free cash flow prospettico di circa 6 miliardi, il titolo tratta a un multiplo di FCF estremamente contenuto, coerente con un FCF yield a doppia cifra che non appare compatibile con un business capace di mantenere ROIC superiori al WACC nel lungo periodo. Un DCF ragionevole, basato su ipotesi di crescita dei flussi in area mid‑single digit nei prossimi anni, WACC attorno al 9,5% e tasso di crescita terminale moderato (circa 2,5%), porta a un valore intrinseco stimato intorno a 98–100 dollari per azione, implicando un margine di sicurezza nell’ordine del 55–60% rispetto ai prezzi correnti e dunque un upside del 150%; anche in scenari più conservativi, il fair value rimane in genere ben al di sopra delle quotazioni attuali.

Riassumendo, PayPal non è più la storia di crescita “intoccabile” che il mercato prezzava alcuni anni fa, ma appare oggi come una piattaforma di pagamenti globali con fondamentali solidi, forte generazione di cassa, ritorni sul capitale soddisfacenti e un “moat” di rete e brand ancora significativo, seppur sotto pressione. La combinazione di valutazione compressa, robusto free cash flow e bilancio sano rende il titolo interessante per un investitore orientato al medio‑lungo termine, disposto ad accettare volatilità di breve periodo e il rischio che la transizione del modello di business richieda tempo e possa non essere perfettamente eseguita. In questa ottica, una raccomandazione di “Buy” appare giustificata, con la premessa che il caso di investimento si fonda più sulla capacità dell’azienda di continuare a generare e restituire cassa agli azionisti che non su un ritorno a tassi di crescita esplosivi dei ricavi.

WisdomTree - Tactical Daily Update - 06.02.2026Wall Street più vulnerabile in questo inizio 2026: in crisi le software stocks.

Sempre bene, per crescita e margini, le big tech, ma spaventano le capex in AI.

Preziosi sempre «hot»: l’oro tenta la stabilizzazione, argento super volatile.

BCE: scontata la stabilità tassi, scenario migliorato per l’inflazione.

I mercati finanziari restano in equilibrio precario, con un passo incerto che riflette un sentiment ancora fragile. Gli investitori stanno metabolizzando i risultati di Alphabet e si preparano alla trimestrale di Amazon, mentre cresce l’inquietudine per l’aumento esponenziale dei costi legati agli investimenti in intelligenza artificiale, sempre più centrali ma anche sempre più onerosi.

Il nervosismo è alimentato da un sell-off globale sul comparto tecnologico, innescato dai timori sulle valutazioni elevate, sugli ingenti capital expenditure e sul possibile impatto dell’AI sui modelli di business tradizionali del software.

Nel Vecchio Continente, le Borse hanno chiuso tutte in territorio negativo. Madrid è risultata la peggiore con un ribasso del 2,1%, seguita da Londra (-0,9%), Francoforte (-0,6%) e Amsterdam (-0,5%). Più contenuta la flessione di Parigi (-0,3%). Un clima di debolezza che si è rafforzato dopo la partenza fiacca di Wall Street, mentre gli operatori europei si concentravano sulla conferenza stampa della presidente della Bce, Christine Lagarde. Sul fronte della politica monetaria, sia la Banca centrale europea sia la Bank of England hanno lasciato i tassi invariati, come ampiamente atteso.

A Wall Street, la seduta si è chiusa con cali decisi, appesantita dal timore diffuso di una possibile bolla speculativa legata all’intelligenza artificiale. Il Dow Jones ha perso l’1,20%, l’S&P 500 l’1,23% e il Nasdaq l’1,59%, con il comparto tecnologico ancora una volta al centro delle vendite.

Sotto i riflettori i conti di Amazon: il quarto trimestre si è chiuso con un utile di 21,2 miliardi di dollari, in linea con le attese. A colpire il mercato non sono stati tanto i numeri di breve periodo quanto le prospettive sugli investimenti. Il gruppo ha annunciato che nel 2026 le spese in conto capitale saliranno del 56%, fino a 200 miliardi di dollari, per sostenere la corsa all’AI.

Per il primo trimestre dell’anno, Amazon prevede ricavi tra 173,5 e 178,5 miliardi e un utile operativo compreso tra 15,6 e 21,5 miliardi. L’attenzione resta però sugli investimenti: dopo i 185 miliardi annunciati da Alphabet, anche Amazon sembra seguire la stessa traiettoria, e il titolo ha reagito con un calo del 7%.

Da inizio anno, il confronto tra mercati è eloquente: l’S&P 500 segna un ribasso dello 0,7%, contro il +1,5% dell’MSCI All Countries, il +7% dell’MSCI Asia Pacific e il +3,4% dello Stoxx 600 europeo. I multipli non giocano a favore di Wall Street e il rischio di concentrazione resta elevato, ma – nonostante tutto – non è ancora il momento di voltare le spalle al mercato statunitense.

Emblematico il cosiddetto “software-mageddon”: nell’arco di pochi giorni sono stati spazzati via circa 1.000 miliardi di dollari di capitalizzazione dall’indice S&P 500 di software e servizi. Tra i titoli più colpiti Oracle, Intuit e ServiceNow. Secondo Société Générale, il settore del software sta registrando la peggiore performance relativa rispetto all’S&P 500 degli ultimi 25 anni.

In parallelo, però, l’ecosistema AI continua a muoversi: Anthropic ha lanciato un nuovo tool dedicato alla realizzazione di report di ricerca finanziaria, segnale che l’innovazione non si ferma, anche in mezzo alla correzione.

Sul fronte macro USA, arrivano segnali di raffreddamento dal mercato del lavoro. Le richieste settimanali di sussidi di disoccupazione sono aumentate di 22.000 unità, salendo a 231.000 nell’ultima settimana di gennaio, ben oltre le attese (212.000), il livello più alto in quasi due mesi. Ancora più marcato il dato sui licenziamenti: a gennaio le aziende hanno annunciato 108.345 tagli, il peggior gennaio dal 2009, con un balzo del 118% su base annua e del 205% rispetto a dicembre 2025. Le assunzioni annunciate si sono fermate a 5.306, il minimo anch’esso dal 2009.

In Europa, la Bce ha confermato il tasso sui depositi al 2%, quello sui rifinanziamenti principali al 2,15% e sui prestiti marginali al 2,40%, livelli raggiunti dopo i tagli complessivi di due punti percentuali avvenuti fino a giugno 2025. Lagarde ha sottolineato come un euro più forte “potrebbe far scendere l’inflazione oltre le attese”, ricordando che l’attuale cambio è “in linea con la media storica”.

I dati di gennaio mostrano un’inflazione dell’area euro all’1,7%, minimo dal settembre 2024, e un’inflazione core al 2,2%, minimo dall’ottobre 2021. Anche la BoE ha lasciato i tassi invariati al 3,75%, in un contesto di inflazione britannica al 3,4%, sopra la media del G7.

Nella notte, alcuni segnali di stabilizzazione: i future di Wall Street hanno dimezzato le perdite e l’MSCI Asia Pacific ha recuperato da -1,3% a -0,1%. In Giappone, il Nikkei segna +0,2%, con un progresso settimanale dell’1,2%, mentre lo yen resta a 156,8 per dollaro, in attesa delle elezioni anticipate. Più debole l’Asia emergente, con forti differenze tra Paesi.

Infine, sui mercati obbligazionari, riflettori sui Btp Valore: nuova emissione dal 2 al 6 marzo, durata 6 anni, cedole trimestrali crescenti con meccanismo step-up 2+2+2 e premio finale dello 0,8%. Negli USA, i Treasuries si sono rafforzati: il rendimento del decennale è sceso da 4,22% a 4,17%, mentre lo spread 10-2 anni è salito a 73 punti base, sui massimi dal 2022.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

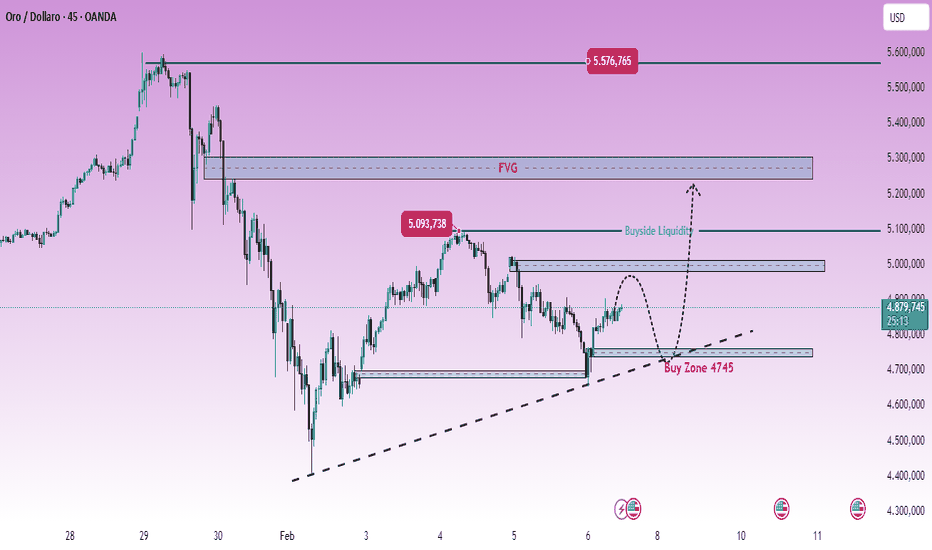

XAUUSD (H45) – Opinione di LiamXAUUSD (H45) – Punto di Vista di Liam

Aumento del rischio geopolitico | L'oro reagisce dalla domanda

L'oro si sta stabilizzando attorno alla zona di domanda di 4745, dove il prezzo sta reagendo dalla linea di tendenza crescente dopo una correzione al ribasso. La struttura attuale suggerisce un accumulo a breve termine, con i compratori che difendono il valore piuttosto che una continuazione aggressiva delle vendite.

Da una prospettiva macro, l'escalation delle tensioni tra gli Stati Uniti e l'Iran — in particolare i rischi attorno allo Stretto di Hormuz, una chiave rotta petrolifera globale — stanno aumentando l'incertezza geopolitica. Storicamente, questo tipo di ambiente di rischio tende a sostenere la domanda di beni rifugio, mantenendo la pressione al ribasso sull'oro limitata mentre la volatilità aumenta.

Struttura tecnica (dal grafico)

Zona di acquisto chiave: 4745 (allineamento della linea di tendenza + domanda)

Resistenza immediata / liquidità: 5000 – 5100 (liquidità di acquisto)

Squilibrio superiore (FVG): 5250 – 5300

Offerta principale: 5575 (zona di vendita a timeframe superiore)

Il prezzo che si tiene sopra 4745 mantiene attivo lo scenario di rimbalzo, con una potenziale rotazione verso 5000–5100 per riequilibrare la liquidità. L'accettazione sopra questa zona aprirebbe un percorso verso l'area FVG, dove ci si aspetta reazioni da vendita.

La mancata tenuta di 4745 invaliderebbe la tesi bullish a breve termine e riaprirebbe l'esplorazione al ribasso.

La sintesi di Liam

Non si tratta di acquisti a rischio cieco — è una risposta misurata all'aumento dello stress geopolitico e alla domanda tecnica.

Scambia le zone.

Rispetta la volatilità.

Lascia confermare il prezzo prima di impegnarti.

— Liam

I close e open daily non funzionano… citho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Gold ha continuato la sequenza ribassista sui TF daily, H4 e H1.

Anche con sussidi leggermente positivi, New York è rimasta quasi ferma.

Movimento laterale usato per poi boi trappare alle 17.

Esattamente sulla zona segnata per un potenziale sell.

Il target era il livello daily inferiore.

Open della candela, poco sotto il gap.

Zona 4700–4660.

Ora la situazione è più difficile.

Il livello è stato toccato in modo profondo.

In più abbiamo avuto un’asiatica rialzista.

Statisticamente il venerdì su gold è più long che short.

Serve lavorare con attenzione.

Oggi niente NFP.

Vediamo insieme durante la sessione americana come muoverci.

Per ora mantengo queste zone.

ci vediamo oggi in live

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Settori che potrebbero sovraperformare l’S&P 500 (metodologia)Mentre l’S&P 500 continua a muoversi sui massimi storici e risulta molto caro in termini di valutazione, è possibile ottimizzare e diversificare individuando settori che potrebbero sovraperformare l’S&P 500 nei prossimi mesi? Vincent Ganne propone la sua risposta metodologica. L’analisi viene condotta all’interno degli 11 “super settori” dell’indice S&P 500.

Metodologia di analisi applicata agli 11 super settori dell’S&P 500: rapporto CAPE + margine netto + punteggio tecnico medio/lungo termine

1) P/E di Shiller (rapporto CAPE)

Il rapporto CAPE (Cyclically Adjusted Price-to-Earnings) misura il livello di valutazione di un mercato rapportando il prezzo alla media degli utili reali (corretti per l’inflazione) degli ultimi 10 anni.

Consente di attenuare i cicli economici e contabili ed è utilizzato soprattutto per valutare il grado di sopravvalutazione relativa di un mercato nel lungo periodo. Storicamente, un CAPE elevato è associato a rendimenti futuri più bassi su un orizzonte pluriennale.

2) Margine netto

Il margine netto di un settore misura la redditività finale media delle imprese del settore, ossia la quota di fatturato che rimane come utile netto dopo tutti i costi. A livello settoriale, si tratta di una media ponderata dei margini netti delle società del settore (spesso ponderata per capitalizzazione di mercato).

3) Punteggio tecnico medio/lungo termine

Un punteggio tecnico che qualifica la maturità del trend secondo le categorie “early”, “mature” e “late”. Dal punto di vista dell’analisi tecnica, la potenziale sovraperformance è più probabile nelle categorie “early” e “mature”. La classificazione si basa sull’analisi tecnica dei grafici settimanali e mensili.

Incrociando questi tre criteri, l’obiettivo è identificare settori che combinino una valutazione ragionevole, una redditività strutturale sufficiente e una dinamica tecnica ancora sfruttabile. Questo approccio mira a evitare settori che, pur mostrando una forte crescita degli utili, risultano già fortemente sopravvalutati e tecnicamente in una fase avanzata del ciclo.

I dati sulla crescita delle vendite e degli utili mostrano una forte concentrazione della performance recente nel settore tecnologico e, in misura minore, in quello industriale. Tuttavia, questi settori figurano anche tra i più costosi in termini di rapporto CAPE, il che limita il loro potenziale di sovraperformance relativa nel medio termine, nonostante margini elevati e una solida crescita degli utili.

La tabella sottostante presenta i risultati dell’analisi. Le migliori opportunità si trovano nei settori a basso prezzo (vedi rapporto CAPE), con un margine netto superiore alla media e un punteggio tecnico che non sia classificato come “late”.

Al contrario, diversi settori mostrano un profilo più equilibrato. Il settore finanziario si distingue per un rapporto CAPE sensibilmente inferiore alla media, margini netti robusti e un posizionamento tecnico ancora favorevole. Anche i settori difensivi, come beni di consumo di base e sanità, presentano valutazioni più moderate, con punteggi tecnici classificati come “early”, suggerendo un potenziale di rotazione settoriale a loro favore in caso di rallentamento economico o aumento della volatilità.

Anche il settore immobiliare e i servizi di pubblica utilità meritano particolare attenzione. Sebbene la loro crescita degli utili sia più modesta, gli elevati margini e una valutazione tornata più interessante dopo diversi trimestri di sottoperformance potrebbero renderli candidati credibili a una sovraperformance relativa se le condizioni monetarie dovessero allentarsi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

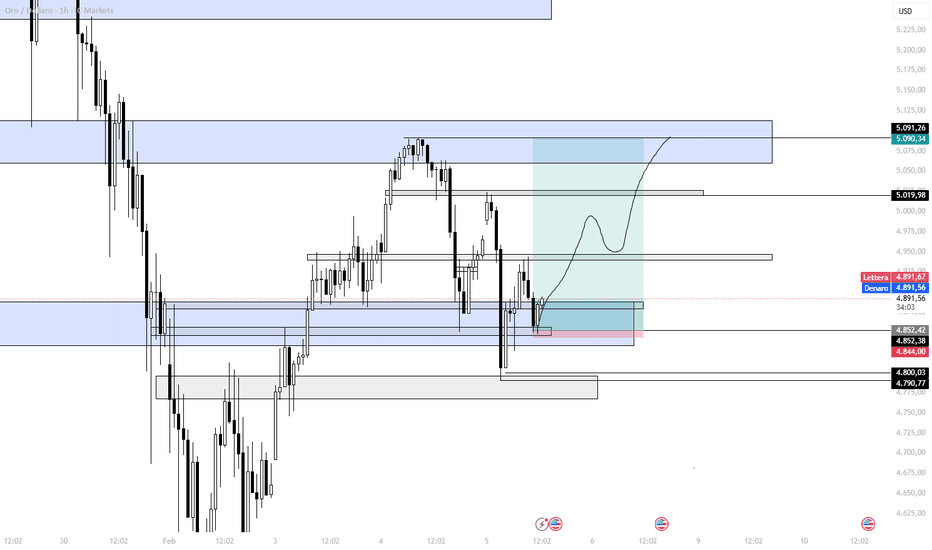

XAUUSD – Brian | Prospettive H1 WeekendXAUUSD – Brian | Prospettive per il weekend H1: Ripristino della Volatilità e Opportunità di Range

L'oro ha mostrato un forte picco di volatilità all'inizio dell'Asia il 6 febbraio, scendendo verso l'area 4.680 prima di recuperare rapidamente terreno man mano che il sentiment di rischio si stabilizzava e il USD si indeboliva. Il calo precedente sembra essere stato guidato dalla riduzione delle posizioni e dal riequilibrio del portafoglio (trader che coprono le perdite azionarie), piuttosto che da una continuazione pulita del trend. Il recupero sopra 4.830 conferma che i compratori sono ancora attivi quando il prezzo ritorna al valore.

Struttura di Mercato (H1)

Nel grafico H1, il prezzo è passato in un ambiente a due vie:

Siamo passati da un forte ribasso a un canale discendente / struttura correttiva.

Il rimbalzo è forte, ma si comporta ancora come un rimbalzo correttivo all'interno del ritracciamento più ampio.

Questo configura un'alta probabilità di range/rotazione per il weekend, dove possono apparire movimenti di liquidità e di mean-reversion.

Zone Chiave da Monitorare

1) Pressione di Vendita / Offerta Superiore

Zona 5.100 – 5.200 (offerta sopra)

Questa è l’area principale dove i rally possono affrontare prese di profitto e pressione di vendita. Se il prezzo tocca questa zona e si ferma, il mercato può ruotare verso il basso.

2) Area di Reazione a Mezzo Range

~4.820 – 4.900 (area di equilibrio / pivot attuale)

Questa è la “zona di decisione”. Restare al di sopra supporta un altro impulso verso l'alto; perderla aumenta la probabilità di un ritracciamento più profondo.

3) Pavimento di Liquidità / Domanda Inferiore

4.650 – 4.700 (domanda + base di volatilità)

L'area del precedente minimo flush. Se il mercato torna a visitare questa zona, osserva per assorbimento e un potenziale rimbalzo—soprattutto se la volatilità aumenta nuovamente.

Piano Strategico per il Weekend (Mentalità di Brian)

Aspettativa principale: rotazione laterale con picchi (volatilità in stile weekend)

Migliore approccio: commerciare reazioni alle zone, non nel mezzo del range

Gestione della parte bias:

Sopra il pivot → favorevoli agli acquisti di ritracciamento verso la resistenza

Dentro l'offerta → prestare attenzione al rifiuto e alle vendite di rotazione

Dentro la domanda → osservare per assorbimento prima di considerare acquisti

In una fase di ripristino della volatilità, i livelli e le reazioni contano più della previsione.

✅ Segui il canale TradingView per catturare presto il prossimo aggiornamento sulla struttura e scambiare idee con Brian.

WisdomTree - Tactical Daily Update - 05.02.2026Prosegue il sell-off sulle azioni del software «as a service».

Turbolenza ancora estrema per il prezzo dell’argento.

Crisi persistente per Bitcoin & co.: sfiducia verso il mondo «crypto»?

Entra nel vivo la reporting season europea: per ora prevale l’ottimismo.

European stock markets slowed towards the end of yesterday's session, February 4th, impacted by the cautious climate linked to the evolution of artificial intelligence and the sharp decline of the Nasdaq, which closed at the low of the day at -1.51%. On Wall Street, the mood remained mixed: the Dow Jones +0.53%, the S&P 500 -0.51%, with a clear rotation out of the technology sector.

Bucking the trend, Piazza Affari confirmed its strength, posting its fourth consecutive positive session. The FTSE MIB touched 47,000 points, levels not seen since the end of November 2000, before falling back towards the end and closing at 46,636 points, still its highest level in over twenty years, an increase of 0.47%.

In the United States, the technology sector remained under pressure. The decline in Advanced Micro Devices, in particular, was a significant factor, despite a 1.19% gain, failing to support the sector as a whole. Investors' attention remains focused on Big Tech's quarterly results: Alphabet released its results after the markets closed, while Amazon is due today, Thursday, February 5th, the last major company to miss the call.

The sharp sell-offs seen in several software companies in recent days were triggered by the arrival on the market of new AI tools, capable of rendering some traditional programs obsolete. According to Jim Reid, head of macro research and thematic strategy at Deutsche Bank, "the nine worst-performing companies in the S&P 500 since the beginning of the year are all in the software and related services sector, with declines of 25% or more," signaling a clear acceleration of an already underway trend. The sell-off, traders explain, reflects less the fear of a speculative bubble than the arrival of a new player: the artificial intelligence startup Anthropic PBC, which has launched a tool capable of replacing numerous office applications, especially in the legal field. Investors fear that Anthropic's impact could be disruptive for the software sector, squeezing revenues and established business models.

Meanwhile, in Europe, the earnings season continues, with banks in the spotlight, while confirmation of the slowdown in inflation in the eurozone is fading into the background, further distancing the prospect of ECB interest rate action at today's meeting.

On the US macroeconomic front, the ISM Services Index rose to 54.4 in January, above expectations of 53.5. The labor market, however, is weaker: private sector employment grew by 22,000, well below estimates (45,000). The January job vacancy report has been postponed due to the shutdown and will be released on Wednesday, February 11. The Fed will carefully analyze these data ahead of upcoming monetary policy decisions.

On the currency market, the euro weakened, falling below $1.18 to $1.179 (from $1.183 at the start and $1.181 at the close on Tuesday). The single currency is trading at 184.9 yen (from $185.10 at the start and $183.9 the day before), while the dollar/yen exchange rate rises to $156.54 (from $156.45 and $155.6), impacted by the weakness of the Japanese currency ahead of the Japanese elections.

Among commodities, gold fell back below $5,000 an ounce, down 0.5% to $4,900, while Bitcoin lost about 2% to $73,800. Oil prices were erratic: Brent crude at $67 a barrel, WTI at $63.3, despite renewed geopolitical tensions following President Donald Trump's warning to Iran. Gas in Amsterdam traded above €33.4 per megawatt hour (+1.8%).

The Italian Treasury (BTp)-Bund (Bund) spread remained stable at 61 basis points, while the yield on the 10-year Italian Treasury (BTp) fell to 3.47% from 3.50% the previous session.

After the Wall Street close, Alphabet reported solid results but surprised the market by announcing a capital spending plan of between $175 billion and $185 billion for 2025, well above estimates. The reaction was a flight from technology stocks to more defensive sectors, fueled by fears that AI could negatively impact employment.

This morning, February 5th, Asian stock markets are down: the MSCI Asia-Pacific ex-Japan index is down 1.4%, penalized by the plunge in the Korean Kospi (-3.9%). The Nikkei is down 0.7%, the Hang Seng and CSI 300 are down 1%. Commodities are also experiencing turbulence: the Bloomberg Commodity Index is down almost 2% at $117, with copper falling below $13,000 a ton and silver falling 12% to $77 an ounce, after losing over a third of its value from its high on January 29th.

In the cryptocurrency sector, Bitcoin fell to $70,000, a 15-month low, down 43% from its October peak. Since the beginning of the year it has lost around 17%, while the entire market or has burned through more than $460 billion in the last week, fueling doubts about its role as a safe haven.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Long XAUUSDQuello che mi aspetto in questi giorni è una spinta da parte del mercato in cerca di liquidità verso i 5050/5100, poi da li osserverò cosa fare (più propenso ad una short).

Chiuderò la posizione entro domani sera anche senza raggiungimento del Target, vorrei evitare scossoni nel weekend visti gli innumerevoli Tweet di Trump e le elezioni in Giappone ( 8 Febbraio)

Non sono cosi ottimista nel rivedere presto i massimi , il mercato ha corso per 4 anni senza sosta e la pausa è fisiologica.

FX:XAUUSD

No NFP Tomorrowho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Gold non riesce a chiudere il daily al di sopra dello shift principale. a sto punto la possibilità che torni su zone piu basse è alta.

quindi di conseguenza cercherò di puntare a quelle zone.

abbiamo 3 TF D.H4.H1 che hanno setting ribassista, tanto vale seguire per il momento.

ci vediamo oggi in live

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

FMC alla ripartenza dal POC?FMC Corporation è una società statunitense specializzata in prodotti chimici per l’agricoltura (agrofarmaci, soluzioni per la protezione delle colture). È un business ciclico, molto legato:

ai prezzi delle materie prime agricole

alla domanda globale di fertilizzanti e pesticidi

alle dinamiche macro (tassi, dollaro, cicli agricoli)

Storicamente è un titolo capace di lunghi trend, ma anche di drawdown profondi, come quello che stiamo osservando ora.

📊 Analisi Volume Profile (Weekly)

1️⃣ Area di massimo scambio (HVN / Value Area storica)

La zona tra ~16 e 18 USD è chiaramente un’area di altissimo volume storico

Qui si è concentrata una grande quantità di scambi nel passato (2004–2009)

👉 Questo significa che molti operatori hanno il prezzo medio proprio lì

👉 È una zona di equilibrio, non casuale che il prezzo si sia fermato esattamente lì

📌 Conclusione:

questa area è una support zone strutturale di lungo periodo, non un supportino qualsiasi.

2️⃣ Reazione del prezzo sulla Value Area

Il prezzo arriva da un trend ribassista violento

Quando entra nella Value Area, la volatilità rallenta

Compare una reazione immediata verso l’alto

Questo comportamento è tipico:

il mercato passa da fase di trend → fase di accettazione

i venditori iniziano a perdere pressione

iniziano scambi “two-sided” (non più solo sell)

📌 Importante:

finché il prezzo resta sopra 16–16,5, il mercato accetta questi livelli.

3️⃣ Zona di vuoto volumetrico (LVN)

Sopra l’area attuale si nota chiaramente:

scarso volume tra ~20 e 28 USD

Questa è una Low Volume Node, quindi:

se il prezzo rompe e accetta sopra 18–19

può muoversi molto velocemente verso l’alto

perché “non c’è memoria di scambi” a fermarlo

📌 Target volumetrico naturale:

👉 24–26 USD come prima area di riequilibrio.

WisdomTree - Tactical Daily Update - 04.02.2026Tornano le paure per le valutazioni del tech, crollano le azioni del software.

Recuperano oro e argento in un contesto altamente volatile.

Attenzione alla «Macro Europea»: in uscita PMI e inflazione di gennaio.

Crypto valute ancora giù: svolta rinviata, ...disaffezione temporanea?

La seduta del 3 febbraio ha segnato una pausa per le Borse europee, reduci da una vigilia particolarmente brillante che aveva riportato Milano sui massimi da dicembre 2000 e spinto Londra e Madrid su nuovi record storici.

Il ritracciamento è avvenuto in un contesto ancora dominato da incertezze geopolitiche, interrogativi sulla tenuta della crescita statunitense e rinnovate perplessità sul ciclo degli investimenti legati all’intelligenza artificiale.

Sul fronte corporate, i mercati osservano con attenzione il maxi riassetto dell’impero Elon Musk, che ha portato alla fusione tra SpaceX e xAI, dando vita a un gruppo non quotato da 1.250 miliardi di dollari. Un’operazione di portata storica che, se da un lato conferma la centralità strategica dell’AI, dall’altro riaccende i dubbi sulla sostenibilità delle valutazioni e sulla distribuzione dei rendimenti lungo la catena tecnologica.

A livello di indici, il quadro europeo è stato disomogeneo. Francoforte ha chiuso in calo dello 0,1%, Parigi ha ceduto lo 0,02% e Londra lo 0,28%. Milano ha fatto eccezione, avanzando dello 0,90%, mentre Amsterdam ha registrato il ribasso più marcato con un -1,54%. Madrid ha terminato la seduta invariata.

Sul mercato valutario, l’euro è rimasto poco mosso, poco sopra 1,18 dollari, dopo aver toccato 1,20 dollari la scorsa settimana, massimo degli ultimi quattro anni.

L’attenzione degli investitori è ora rivolta alla Banca centrale europea, che giovedì dovrebbe mantenere invariati i tassi, in linea con l’ultima decisione della Federal Reserve.

A Francoforte si valuta l’impatto combinato di un dollaro più debole e dell’ondata di importazioni cinesi a basso prezzo sulle prospettive di inflazione dell’area euro.

A Wall Street, l’S&P 500 ha sfiorato un nuovo record prima di ripiegare, mentre il Nasdaq ha accusato una flessione dell’1,4%, segnale di una rotazione settoriale che inizia a manifestarsi anche all’interno del comparto tecnologico.

In questo contesto si inserisce l’evoluzione del quadro istituzionale: Stephen Miran si è dimesso dall’incarico di capo dei consiglieri economici della Casa Bianca, mantenendo il ruolo di governatore della Fed, come promesso una volta conclusa l’anomala doppia carica il 31 gennaio.

Sul fronte di politica monetaria, il mercato continua a scontare un taglio dei tassi negli Stati Uniti a giugno, teoricamente la prima riunione con Kevin Warsh presidente della Fed.

Nella seconda parte dell’anno, con l’avvicinarsi delle elezioni di medio termine, lo spazio per ulteriori allentamenti appare limitato. Le probabilità di un taglio a giugno sono salite al 55%, dal 44% precedente, mentre il rendimento del Treasury decennale resta stabile al 4,27%.

Tra i singoli titoli, spicca il balzo di Palantir Technologies, in rialzo di oltre il 10% dopo una trimestrale nettamente sopra le stime, con ricavi e utili record trainati dalla domanda di soluzioni di intelligenza artificiale da parte del governo statunitense e dei clienti privati.

Sullo sfondo, però, crescono le critiche sul ruolo della società nel supporto alle politiche anti-immigrazione dell’amministrazione Trump.

In Italia, nonostante la capitalizzazione record di Piazza Affari nel 2025, salita a 1.077 miliardi di euro, il mercato azionario resta sottodimensionato. Secondo il rapporto Capital Markets in Italy della Consob, il numero di società quotate è sceso sotto quota 200 e dal 2010 il saldo tra ammissioni e revoche è stato negativo per circa 96 miliardi di euro, di cui 72 miliardi nell’ultimo quinquennio.

La Borsa italiana rappresenta appena lo 0,8% del mercato azionario globale, a fronte di un Pil che vale oltre il 2% di quello mondiale.

Sul piano macro, oggi 4 febbraio sono attesi i Pmi servizi dell’area euro. La lettura finale dovrebbe confermare per gennaio un rallentamento della crescita, mentre in Italia l’indice dovrebbe restare sopra quota 50, segnalando una sostanziale stabilità dell’attività.

Attenzione anche all’inflazione: il dato armonizzato italiano è atteso allo 0,9% dall’1,2%, mentre quello dell’area euro dovrebbe scendere all’1,7% dall’1,9%.

Stamane, 4 febbraio, in Asia, i mercati si sono mossi in ordine sparso dopo il calo di Wall Street. Tokyo ha chiuso a -0,6%, con prese di profitto dopo il record della vigilia. Lo yen si è indebolito a 156,30 sul dollaro e poco sotto 185 sull’euro.

Shanghai Composite è salito dello 0,1%, mentre l’Hang Seng ha perso lo 0,5%. Un sondaggio privato segnala che il settore dei servizi cinesi è cresciuto a gennaio al ritmo più veloce in tre mesi, ma la fiducia resta fragile.

Infine, riflettori puntati sul comparto software, travolto dalle vendite per il timore che l’AI possa eroderne i modelli di business. L’indice S&P North America Software segna -17% da inizio anno e -25% dai massimi di ottobre. Jeffrey Favuzza di Jefferies parla apertamente di “SaaSpocalypse”.

Nel frattempo, i metalli preziosi restano estremamente volatili: oro a 5.080 dollari l’oncia, argento a 87 dollari. Non emergono però segnali di frenesia speculativa sugli ETP, che registrano anzi deflussi.

L’oro torna sopra 5.000 dollari, mentre il Bitcoin arretra del 16% nell’ultimo mese, a 76.500 dollari, evidenziando una crescente divergenza tra beni rifugio tradizionali e asset digitali.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

XAUUSD – Brian | Prospettiva Tecnica H4XAUUSD – Brian | Prospettiva Tecnica H4 – Bias Ribassista Dopo il Rally di Esaurimento

L'oro ha completato una forte espansione al rialzo e ora mostra chiari segnali di esaurimento del trend nel timeframe H4. Dopo aver stampato una gamba impulsiva nettamente al rialzo, il prezzo non è riuscito a mantenere l'accettazione al di sopra dei recenti massimi e è rapidamente passato a un profondo movimento correttivo, segnalando un cambiamento nel controllo del mercato a breve termine.

Da una prospettiva strutturale, il mercato è passato da impulso → distribuzione → correzione, a favore di un bias ribassista mentre il prezzo rimane limitato sotto una resistenza chiave.

Struttura di Mercato & Contesto di Fibonacci

Il recente rally si è arrestato vicino alla zona di resistenza superiore, seguito da un'aggressiva rejection.

Il prezzo è tornato profondamente nell'area di Fibonacci 0.618–0.75, confermando che il movimento al ribasso non è un semplice ritracciamento ma una correzione significativa.

L'azione del prezzo attuale suggerisce che si stanno formando massimi più bassi, mantenendo attiva la pressione di vendita sui ritracciamenti.

Finché il prezzo non riesce a recuperare e accettare al di sopra dei livelli di breakdown precedenti, la struttura ribassista rimane valida.

Zone Chiave da Monitorare

Zona Primaria di VENDITA

5,716 – 5,866

Questa è la principale zona di offerta e liquidità di vendita su H4. Qualsiasi rally correttivo in quest'area è probabile che attragga venditori, specialmente se il prezzo mostra esitazione o rejection.

Zona di Reazione Intermedia

Intorno all'area di ritracciamento Fibonacci 0.5–0.618, dove i ritracciamenti a breve termine potrebbero arrestarsi prima della continuazione al ribasso.

Obiettivi al Ribasso / Domanda

La zona di supporto inferiore vicino a 4,800–4,850 rimane la prima area chiave al ribasso da monitorare.

Una continuazione più profonda esporrebbe la regione 4,600–4,500, dove una domanda più ampia potrebbe tentare di assorbire la pressione di vendita.

Contesto Macro (Breve)

Fondamentalmente, l'oro sta affrontando venti contrari a causa dell'incertezza persistente sulle aspettative sui tassi d'interesse. I recenti commenti delle banche centrali continuano a segnalare cautela verso riduzioni dei tassi a breve termine, mantenendo i rendimenti reali sostenuti e limitando l'ascesa dell'oro nel breve termine. Questo contesto si allinea con l'attuale correzione tecnica e fase di distribuzione.

Prospettiva di Trading

Bias: Ribassista / vendere sui rally

Focus: Vendere i ritracciamenti correttivi nelle zone di resistenza

Nota di rischio: Evitare di inseguire il prezzo ai minimi; lasciare che la struttura e i livelli guidino le entrate

In questa fase, la pazienza è fondamentale. Vendere la forza in zone predefinite offre una probabilità maggiore rispetto a prevedere i minimi.

Fare riferimento al grafico per i livelli di Fibonacci, il cambiamento di struttura e le zone di vendita evidenziate.

✅ Segui il canale TradingView per ricevere aggiornamenti precoci sulla struttura di mercato, i cambiamenti di liquidità e le zone ad alta probabilità.

Shutdown finito?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

ottima ripartenza weekly e daily long,

al momento unica zona di attenzione per me è quella della imbalance daily, poi si sale.

ad ogni ritraccio valuto posizionamenti su gold a favore long.

per il momento queste sono le zone che controllo.

ma come ben sapete valuto tutto esclusivamente dopo le 14:00 non entro prima.

quindi ci vediamo in live alle 14:00 a dopo

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD – Prospettive tecniche H2XAUUSD – Prospettiva Tecnica H2: Ricostruzione della Struttura Bullish mentre i Metalli Preziosi Crescono | Lana ✨

I metalli preziosi sono tornati al centro dell'attenzione mentre l'argento aumenta bruscamente, aggiungendo slancio al complesso dei metalli più ampio. In questo contesto, l'oro mostra segni di ricostruzione della struttura dopo una correzione sana, preparando il terreno per una potenziale continuazione.

📈 Struttura di Mercato & Contesto Tecnico

Dopo una forte caduta impulsiva, l'oro ha difeso con successo la zona di forte supporto 4,420–4,450, dove i compratori sono intervenuti in modo decisivo. Da allora, il prezzo ha formato minimi crescenti lungo una trendline ascendente, segnalando un passaggio dalla distribuzione alla ripresa.

L'azione attuale del prezzo suggerisce che questo movimento è correttivo-to-bullish, non solo un rimbalzo di breve durata.

🔍 Livelli Chiave da Tenere d'Occhio

Supporto Forte: 4,420 – 4,450

Questa zona rimane la base strutturale. Finché il prezzo rimane sopra di essa, gli scenari bullish rimangono validi.

Resistenza Media / Zona di Reazione: ~5,050 – 5,080

Il prezzo si sta attualmente consolidando qui, assorbendo l'offerta dopo il rimbalzo.

Prossima Resistenza: ~5,135

Una rottura pulita e l'accettazione sopra questo livello confermerebbero la forza della continuazione.

Obiettivi Superiori: ~5,300 – 5,350

Allineati con le estensioni di Fibonacci e le zone di offerta precedenti.

Obiettivo Maggiore: ~5,580

Solo in gioco se il slancio bullish accelera nel mercato dei metalli.

🎯 Scenari Bullish

Se l'oro continua a rispettare la trendline superiore e si mantiene sopra il livello psicologico di 5,000:

Un breve pullback verso 5,000–5,050 potrebbe offrire struttura per la continuazione.

L'accettazione sopra 5,135 apre il percorso verso 5,300+.

Un forte slancio, supportato dalla rottura dell'argento, potrebbe estendere i movimenti verso 5,580.

Qualsiasi pullback verso il supporto è attualmente visto come correzioni costruttive, non debolezza.

🌍 Insight Intermarket

Il forte rally dell'argento evidenzia la rinnovata domanda nei metalli preziosi, spesso fungendo da segnale avanzato per la forza del settore più ampio. Questo sfondo supporta l'idea che la recente correzione dell'oro sia stata un reset, non una inversione.

🧠 Opinione di Lana

L'oro sta ricostruendo la sua struttura bullish passo dopo passo. L'attenzione non è sul rincorrere il prezzo, ma su come il prezzo reagisce a livelli chiave. Finché la struttura e il slancio rimangono allineati, la tendenza generale rimane costruttiva.

✨ Rimani paziente, rispetta le zone e lascia che il mercato confermi la prossima espansione.

XAUUSD (H3) – Piano LiamXAUUSD (H3) – Piano di Liam

La domanda per i beni rifugio è tornata, ma la struttura è ancora correttiva | Commercia le zone, non i titoli

Sintesi rapida

Il prezzo dell'oro è in aumento per il secondo giorno, poiché le tensioni tra USA e Iran rivitalizzano la domanda per beni rifugio. Allo stesso tempo, le aspettative per i tagli ai tassi della Fed mantengono il USD in una posizione difensiva, il che solitamente supporta asset non produttivi come l'oro. Tuttavia, con l'ADP e l'ISM Servizi PMI in arrivo, la volatilità a breve termine può aumentare rapidamente — ed è esattamente in questo contesto che l'oro tende a richiamare liquidità prima di scegliere una direzione.

Il mio approccio: rispettare il vento macroeconomico, ma eseguire in base alla struttura.

Contesto macro

L'oro di solito beneficia quando:

il rischio geopolitico aumenta (flussi avversi al rischio),

le aspettative di tagli ai tassi aumentano (rendimenti reali più bassi),

il USD si indebolisce o fatica a sostenere un rimbalzo.

Detto ciò, le sessioni pre-dati spesso producono movimenti falsi. Il mercato probabilmente “testerà” entrambi i lati prima di impegnarsi.

Visione tecnica (H3 – basata sul grafico)

Il prezzo è rimbalzato bruscamente dal recente minimo, ma la struttura complessiva dello swing è ancora in una fase di correzione / riequilibrio dopo un impulso significativo al ribasso.

Zone chiave sul grafico:

Obiettivo principale di offerta / premium: 5570 – 5580

Questa è la chiara zona di "reazione di vendita" se il prezzo si espande più in alto.

Area decisionale attuale: intorno a 5050 – 5100

Il prezzo sta tornando su un livello chiave di metà gamma — dove la continuazione deve dimostrare accettazione.

Domanda profonda / base di liquidità: 4408, poi 4329

Se il mercato fallisce nel mantenere i supporti più elevati, questi sono i prossimi magneti per la liquidità di vendita.

Questo è un classico: rimbalzo → retest → ambiente di decisione.

Scenari di trading (stile Liam: commercia il livello)

Scenario A: Rimbalzo di continuazione

Se il prezzo si mantiene sopra la base attuale e continua a riconquistare i livelli:

La rotazione al rialzo può estendersi verso 5200 → 5400 → 5570–5580

Aspettati reazioni vicino a ciascun livello di resistenza, specialmente avvicinandosi al premium.

Logica: flussi di beni rifugio + USD più debole possono alimentare la continuazione, ma solo se il prezzo accetta sopra la metà gamma.

Scenario B: Rifiuto e rotazione verso il basso

Se il prezzo non riesce a mantenersi sopra 5050–5100 e mostra rifiuto:

Aspettati un ritracciamento verso la domanda precedente

Una continuazione più profonda si apre verso 4408, poi 4329

Logica: i rialzi correttivi spesso redistribuiscono prima della prossima gamba al ribasso, specialmente intorno ai dati principali.

Note di esecuzione

Con ADP + ISM in arrivo, evita di inseguire le candele.

Aspetta che il prezzo raggiunga la zona e mostri una reazione chiara.

Commercia più piccolo se gli spread si ampliano.

Il mio focus:

Se il prezzo accetta sopra la metà gamma, rispetterò il rimbalzo. Se rifiuta, tratterò il movimento come un rally correttivo e cercherò una rotazione verso il basso. In ogni caso, sto commerciando livelli — non titoli.

— Liam

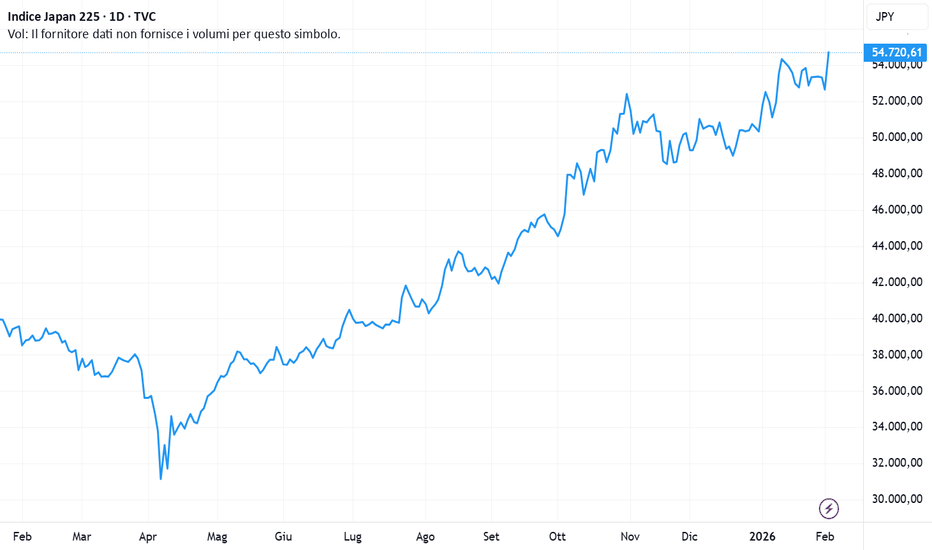

Diversificarsi metodologicamente lontano da Wall StreetPoiché l’indice S&P 500 è vicino al suo massimo storico di valutazione del 1999/2000 (P/E di Shiller) e il contesto macroeconomico e geopolitico globale è “complesso”, è ancora possibile trovare nel mondo mercati azionari convenienti dal punto di vista fondamentale e attraenti dal punto di vista tecnico?

Propongo qui un approccio metodologico volto a individuare mercati azionari internazionali che si trovino in una tendenza rialzista di lungo periodo e che siano ancora molto economici rispetto a Wall Street (la valutazione dell’S&P 500 funge da riferimento).

Sono stati selezionati tre criteri di valutazione per analizzare in modo pertinente la valutazione dei mercati azionari globali, concentrandosi sui primi 20 per capitalizzazione di mercato.

1) P/E di Shiller (rapporto CAPE)

Il rapporto CAPE (Cyclically Adjusted Price-to-Earnings) misura il livello di valutazione di un mercato rapportando il prezzo alla media degli utili reali (corretti per l’inflazione) degli ultimi 10 anni.

Consente di attenuare i cicli economici e contabili ed è utilizzato principalmente per valutare il grado di sopravvalutazione relativa di un mercato nel lungo periodo. Storicamente, un CAPE elevato è associato a rendimenti futuri più bassi su più anni.

2) Capitalizzazione di mercato totale / PIL (Indicatore di Buffett)

Questo rapporto confronta il valore totale delle azioni quotate di un Paese con la dimensione della sua economia reale (PIL).

Fornisce una visione macro della valutazione del mercato azionario rispetto alla capacità produttiva del Paese. Un livello nettamente superiore al 100 % suggerisce che il mercato azionario è costoso rispetto all’economia sottostante.

3) Capitalizzazione di mercato / (PIL + bilancio della banca centrale)

Questo indicatore è una versione estesa dell’Indicatore di Buffett che include il bilancio della banca centrale (attivi totali) nel denominatore.

Mira a tenere conto dell’impatto delle politiche monetarie espansive sui prezzi degli asset finanziari. Un rapporto più moderato può indicare che la valutazione del mercato è in parte sostenuta dalla liquidità monetaria piuttosto che dalla sola crescita economica.

La tabella seguente presenta i mercati azionari dal più caro al meno caro sulla base della media di questi tre criteri di valutazione. Mercati come Brasile, Polonia, Cina, Messico e Corea del Sud mostrano solide tendenze rialziste di lungo periodo dal punto di vista tecnico e offrono ancora un forte potenziale di recupero rispetto alla valutazione dell’S&P 500. Questi mercati rappresentano valide strategie di diversificazione. È fondamentale curare il timing di ingresso: un mercato va acquistato solo dopo una fase di ritracciamento e un ritorno su un supporto tecnico chiave.

4) Metodologia di classificazione

Ho assegnato un rango a ciascun rapporto (1 = mercato più caro / rapporto più elevato, 20 = mercato meno caro / rapporto più basso).

Per ogni mercato ho poi calcolato la media di questi ranghi per costruire una colonna sintetica denominata “Punteggio mediano”.

Secondo questa sintesi, Stati Uniti, India e Giappone risultano i mercati più cari, seguiti dall’Europa occidentale, mentre mercati più convenienti come Cina, Polonia e Brasile rientrano nell’area dei mercati emergenti.

Il grafico sottostante illustra la tendenza rialzista di lungo periodo del mercato azionario polacco su orizzonti temporali mensili, settimanali e giornalieri.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

WisdomTree - Tactical Daily Update - 03.02.2026 Risk-on ripristinato dopo il crollo dei preziosi di venerdì.

Borse asiatiche di nuovo protagoniste: Nikkei +4%, Kospi +5%.

Dollaro in cerca di stabilità attorno 1,18, e Warsh comincia a piacere.

Sorpresa: la Cina lancia il suo «trading Hub» sul gas naturale.

Le Borse europee hanno aperto febbraio col ritorno dell’ottimismo, sostenute soprattutto dal comparto finanziario. Milano si è riportata sui massimi da dicembre 2000, chiudendo in rialzo dell’1,05%, mentre Madrid ha fatto ancora meglio con +1,34%. Nuovo record storico anche per Londra, salita +1,16%.

I mercati sembrano aver rapidamente digerito la brusca correzione dei metalli preziosi, concentrandosi su una settimana densa di appuntamenti societari e macroeconomici, a partire dal cruciale rapporto sull’occupazione USA.

Sul piano geopolitico e commerciale, Trump ha annunciato un accordo con l’India che riduce i dazi USA sui beni indiani dal 50% al 18%, in cambio dell’impegno di Nuova Delhi a ridurre barriere commerciali, interrompere gli acquisti di petrolio russo e aumentare quelli di greggio statunitense (e potenzialmente venezuelano).

A dare slancio ai titoli finanziari è stata soprattutto l’onda lunga della Federal Reserve. La nomina di Kevin Warsh a nuovo Chairman, annunciata venerdì da Donald Trump, ha spinto gli investitori a ricalibrare le aspettative di politica monetaria.

Warsh, considerato il candidato più “falco” tra i possibili successori di Jerome Powell, viene letto dal mercato come garante di una linea meno accomodante rispetto alle stime recenti, ma al tempo stesso come figura capace di difendere l’autonomia della Fed. Una combinazione che ha favorito il repricing del settore bancario e finanziario globale.

Il focus degli operatori sembra così tornare sui fondamentali macroeconomici. Negli Stati Uniti, l’indice ISM manifatturiero è risalito a 52,6, massimo da tre anni, rafforzando l’idea di un’economia ancora solida.

A Wall Street, la seduta si è chiusa in rialzo: Dow Jones +1,06%, Nasdaq +0,55%, S&P 500 +0,53%. Il listino tecnologico continua a essere trainato dai temi legati a intelligenza artificiale e semiconduttori, mentre Alphabet ha aggiornato i massimi storici alla vigilia della trimestrale.