WTI: Il Petrolio rompe al rialzo tra tensioni geopolitiche?Analisi Fondamentale: Tensioni Geopolitiche e Shock dell'Offerta

Il mercato petrolifero si trova in una fase di estrema tensione, dove i fondamentali classici (domanda/offerta) stanno lasciando il passo a scenari geopolitici ad alto impatto.

Il Caso Venezuela: L'elemento di maggiore incertezza è rappresentato dall'escalation tra USA e Venezuela. Le speculazioni su un possibile intervento o un inasprimento drastico del conflitto nell'area pongono una minaccia diretta alle più grandi riserve certificate di greggio al mondo. Un'instabilità in questa regione potrebbe causare uno shock dell'offerta immediato, portando il mercato a prezzare un "premio per il rischio" molto elevato.

Scenario Globale: Con il Medio Oriente sempre instabile e l'OPEC+ che mantiene una politica di tagli rigida, il greggio ha poco spazio per scendere. Se il fronte venezuelano dovesse degenerare, potremmo assistere a un vero e proprio supply squeeze.

Analisi Tecnica: Rottura della Trendline e Segnali di Rimbalzo

Osservando il grafico giornaliero (1D), la struttura dei prezzi suggerisce che il mercato sia pronto a reagire violentemente alle notizie:

Breakout della Trendline Discendente: Dopo mesi di compressione sotto la linea di tendenza blu (che partiva dai massimi di agosto), il prezzo ha finalmente effettuato una rottura rialzista. Questo è il primo segnale tecnico di un'inversione di trend di medio termine.

Supporto Solidificato: L'area dei $58,00 si è confermata un "pavimento" psicologico e tecnico molto forte. I minimi crescenti osservati nelle ultime sessioni indicano un accumulo da parte dei compratori.

Livelli Attuali: Il prezzo batte ora $59,34. La candela odierna mostra una decisa volontà di mantenersi sopra la trendline appena violata, trasformando una vecchia resistenza in un nuovo supporto.

Scenari Operativi

Scenario Bullish (Rialzista): La conferma sopra i $60,00 aprirebbe la strada verso i $62,50 prima e i $66,00 successivamente. In caso di notizie drammatiche dal Venezuela, questi target potrebbero essere raggiunti molto rapidamente con un movimento verticale.

Scenario Bearish (Ribassista): Solo un ritorno sotto i $58,00 invaliderebbe la struttura attuale, riportando il WTI in una fase di stagnazione.

Conclusione: Siamo di fronte a una tempesta perfetta: una configurazione tecnica di inversione (rottura trendline) che coincide con un potenziale "Cigno Nero" geopolitico in Venezuela. Il sentiment è passato da neutrale a fortemente reattivo. Monitorare con massima attenzione i volumi e le news di politica estera.

Analisi fondamentale

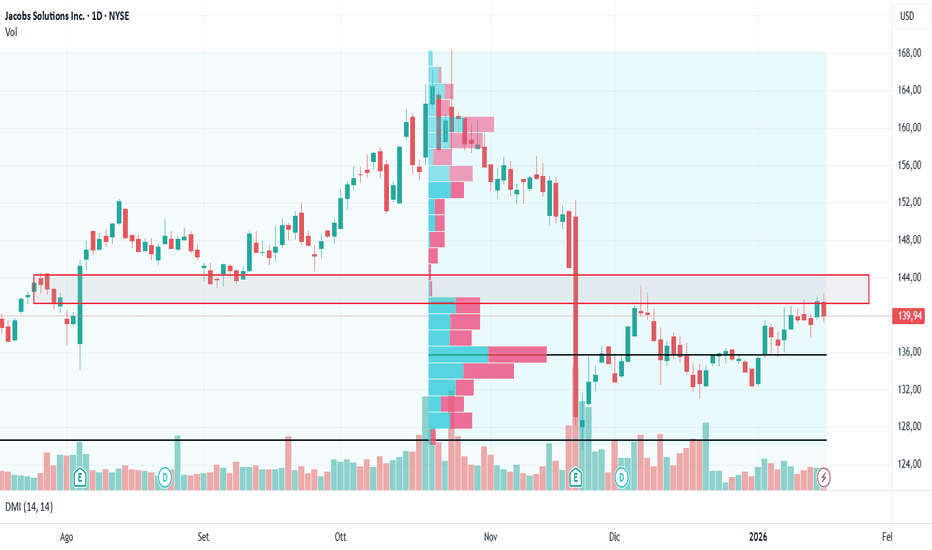

Jacob Solution ad una resistenza dalla ripresa?🏗️ Contesto aziendale – Jacobs Solutions Inc.

Jacobs Solutions Inc. (J) è una società globale di ingegneria, consulenza tecnica e servizi avanzati per infrastrutture, energia, difesa e settore pubblico.

Il titolo è tipicamente adatto a operatività swing/position, con movimenti tecnici puliti e forte rispetto delle aree di valore.

📊 Contesto generale

Sul timeframe daily, il titolo rimane inserito in un trend rialzista di medio periodo, interrotto da una correzione profonda ma controllata dai massimi in area 165–168 USD.

Dopo il sell-off di novembre, il prezzo ha costruito una base di consolidamento tra 128 e 136 USD, mostrando segnali di riaccumulazione e progressivo recupero verso le aree chiave precedentemente perse.

📐 Analisi Volume Profile

Il Volume Profile evidenzia chiaramente come le principali aree di scambio si siano spostate sotto il prezzo attuale, con:

POC e Value Area concentrate tra 128 e 135 USD

Accettazione dei prezzi superiori dopo il sell-off

📌 Questo indica che:

Il mercato ha assorbito la pressione di vendita

L’area ad alto volume sotto il prezzo sta ora agendo da supporto strutturale

Finché il prezzo resta sopra questa zona, il bias rimane costruttivo

🧱 Livelli tecnici chiave

🟢 Supporti

135 – 136 USD

Supporto di breve periodo

Coincide con area HVN del Volume Profile

128 – 130 USD

Supporto strutturale principale

Base dell’area di valore

🔴 Resistenza chiave (zona decisionale)

140 – 144 USD

Ex area di supporto

Attuale resistenza statica, evidenziata sul grafico

Zona di massima importanza tecnica

📌 Una rottura e chiusura daily sopra questa area rappresenterebbe un forte segnale bullish, confermando:

Accettazione dei prezzi più alti

Uscita definitiva dalla fase di consolidamento

Possibile avvio di una nuova gamba rialzista

📈 Price Action

Serie di minimi crescenti dal minimo di novembre

Prezzo che consolida sotto resistenza → compressione

Nessun forte rifiuto ribassista per ora

La struttura suggerisce una fase di costruzione prima del movimento, con il mercato in attesa di direzione.

📊 Volumi & Momentum

Volumi elevati sul sell-off → capitolazione

Volumi in progressiva contrazione nella fase laterale → tipico di accumulazione

DMI (14,14):

+DI leggermente sopra -DI

ADX ancora contenuto → movimento direzionale non ancora partito

🧠 Scenari operativi

🔵 Scenario bullish (principale)

Break e close daily sopra 144 USD

Conferma di forza

Target:

150 USD

158 – 165 USD

🔴 Scenario di rifiuto

Nuovo rifiuto in area 140–144 USD

Perdita del supporto 135 USD

Possibile ritorno verso:

130 USD

Base del Volume Profile

🧭 Conclusione

Jacobs Solutions si trova in una zona di decisione cruciale:

il Volume Profile sotto il prezzo indica forza e accumulazione, mentre la resistenza in area 140–144 USD rappresenta il livello chiave da superare.

📌 La rottura di questa resistenza sarebbe un segnale bullish rilevante, aprendo spazio a una nuova estensione rialzista.

SIEMENS AG ( SIE ), Strategia rialzista di lungo periodoSIEMENS AG ( SIE ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

Siemens Aktiengesellschaft è stata fondata nel 1847 e ha sede a Monaco, in Germania. Siemens Aktiengesellschaft, azienda tecnologica, si concentra nei settori dell'automazione e della digitalizzazione in Europa, Comunità degli Stati Indipendenti, Africa, Medio Oriente, Americhe, Asia e Australia. Opera attraverso i segmenti Digital Industries, Smart Infrastructure, Mobility, Siemens Healthineers e Siemens Financial Services. Il segmento Digital Industries offre sistemi di automazione e software per le fabbriche, sistemi di controllo numerico, motori, azionamenti e inverter e sistemi di automazione integrata per macchine utensili e macchine di produzione; sistemi di controllo di processo, prodotti per la comunicazione macchina-macchina, sensori e sistemi di identificazione a radiofrequenza; software per la gestione della produzione e del ciclo di vita del prodotto, nonché per la simulazione e il collaudo di sistemi meccatronici; sistemi operativi per l'Internet of Things industriale basati su cloud. Il segmento Smart Infrastructure offre prodotti, sistemi, soluzioni, servizi e software per supportare la transizione sostenibile nella generazione di energia da fonti fossili e rinnovabili; edifici e comunità sostenibili; edifici, elettrificazione e prodotti elettrici. Il segmento Mobilità fornisce servizi di trasporto passeggeri e merci, come veicoli, tram, metropolitane leggere e treni per pendolari, nonché treni e carrozze passeggeri; locomotive per il trasporto merci o passeggeri e soluzioni per il trasporto automatizzato; prodotti e soluzioni per l'automazione ferroviaria; prodotti per l'elettrificazione e soluzioni intermodali. Il segmento Siemens Healthineers sviluppa, produce e vende vari prodotti e servizi diagnostici e terapeutici e fornisce servizi di consulenza clinica. Il segmento Siemens Financial Services offre investimenti in debito e in azioni, soluzioni di leasing, prestiti e finanziamento del capitale circolante, nonché soluzioni di finanziamento di attrezzature, progetti e strutture.

DATI: 20/ 01 /2023

Prezzo = 142 Euro

Capitalizzazione = 112,573B

Beta (5 anni mensile) = 1,20

Rapporto PE ( ttm ) = 30,75

EPS ( ttm ) = 4,62

Target Price SIEMENS AG di lungo periodo:

1° Target Price: 157.96 Euro

2° Target Price: 250.54 Euro

3° Target Price: 402.06 Euro

4° Target Price: 552.58 Euro

5° Target Price: 645.36 Euro

Leonardo (LDO), Strategia rialzista di lungo periodoLeonardo (LDO), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

Leonardo S.p.a. è stata fondata nel 1948 e ha sede a Roma, Italia. La società, precedentemente nota come Leonardo Finmeccanica S.p.a., ha cambiato nome in Leonardo S.p.a. nel gennaio 2017. Leonardo S.p.a., società industriale e tecnologica, opera nei settori degli elicotteri, dell'elettronica per la difesa e dei sistemi di sicurezza, dell'aeronautica, dello spazio e di altre attività in Italia, nel Regno Unito, nel resto d'Europa, negli Stati Uniti e a livello internazionale. L'azienda offre una gamma di elicotteri per il campo di battaglia, il combattimento, il trasporto marittimo, l'addestramento, il trasporto esecutivo e privato, i servizi medici e di soccorso, la sicurezza, l'energia e i servizi di pubblica utilità, oltre a fornire servizi di supporto e addestramento. Fornisce anche addestratori, caccia, aerei da trasporto e sorveglianza multimissione; comando e controllo, radar e sensori, optronica, sistemi di comunicazione, guerra elettronica, avionica, gestione del traffico aereo e sistemi di difesa; sicurezza e resilienza informatica, comunicazioni critiche, digitalizzazione e monitoraggio. Inoltre, l'azienda offre geoinformazione, comunicazioni satellitari, sistemi di terra, navigazione e operazioni satellitari; sonde interplanetarie e moduli orbitanti; robotica e perforazione, elettro-ottica, trasmettitori laser, orologi atomici, pannelli fotovoltaici, distributori e amplificatori di potenza, sensori di assetto e micropropulsione orbitale. Inoltre, si occupa della produzione e dell'assemblaggio dei principali componenti strutturali in composito e metallo per aerei commerciali e militari, elicotteri e velivoli senza pilota, oltre a fornire l'automazione della gestione dei bagagli negli aeroporti, dei centri di smistamento della posta e degli hub logistici dei corrieri.

DATI: 15/03/2025

Prezzo = 47.20 Euro

Capitalizzazione = 27,208B

Beta (5 anni mensile) = 1,16

Rapporto PE (ttm) = 25,38

EPS (ttm) = 1,86

Target Price Leonardo di lungo periodo:

1° Target Price: 55 Euro

2° Target Price: 87.40 Euro

3° Target Price: 119.80 Euro

4° Target Price: 139.85 Euro

WisdomTree - Tactical Daily Update . 16.01.2025Nuovi massimi storici a Wall Street, che non teme le tensioni USA-Iran.

Le Borse europee sono più caute, con rotazione di temi verso il «value».

Interesse ancora altissimo per metalli preziosi e industriali.

Le Borse asiatiche ed emergenti continuano a sovra-performare.

Dopo un anno segnato da rialzi record su azioni e metalli preziosi, la seduta di ieri, 15 gennaio, ha mostrato un fisiologico rallentamento. I mercati hanno tirato il fiato, in attesa di capire se le nuove tensioni tra Iran e Stati Uniti resteranno sul piano delle minacce o apriranno un nuovo fronte di instabilità geopopolitica. Il contesto resta delicato, ma la reazione degli investitori è stata composta, segno di un sentiment ancora costruttivo.

In Europa le chiusure sono risultate eterogenee. Francoforte (+0,19%), Milano (+0,44%) e Londra (+0,49%) hanno chiuso in rialzo, mentre Parigi (-0,21%) ha mostrato una lieve correzione. Piazza Affari continua a beneficiare del miglioramento del quadro obbligazionario: lo spread Btp-Bund è sceso a 63 punti base, in lieve calo dai 64 punti dell’avvio, mentre il rendimento del decennale italiano si è attestato al 3,44%.

Sul mercato valutario il dollaro ha rafforzato la presa. L’euro ha chiuso a 1,161 contro il biglietto verde (-0,3%) e ha perso -0,2% sullo yen, a quota 183,9, riflettendo la revisione delle aspettative sui tassi Usa alla luce di dati macro più solidi del previsto.

A Wall Street il focus resta sugli utili e sulla tecnologia. I risultati trimestrali di Tsmc (+4%) hanno riacceso l’interesse per il comparto dei semiconduttori. Taiwan Semiconductor ha registrato un altro trimestre record, con utili in crescita del 35%, rafforzando la fiducia degli investitori nel ciclo dell’intelligenza artificiale. Il titolo ha guadagnato fino a oltre +6%, trascinando l’intero cluster, da Micron Technology a Nvidia e Amd.

Nel comparto finanziario, gli analisti statunitensi guardano con moderato ottimismo ai risultati di Morgan Stanley e Goldman Sachs, che hanno chiuso la stagione delle grandi banche. L’azionario Usa ha terminato la seduta in territorio positivo: Dow Jones +0,60%, S&P 500 +0,26%, Nasdaq +0,25%.

A rafforzare il quadro contribuiscono anche i conti di BlackRock. Il colosso dell’asset management ha chiuso il quarto trimestre 2025 con un utile rettificato di 2,18 miliardi di dollari, pari a 13,16 dollari per azione, in crescita rispetto agli 1,87 miliardi e 11,93 dollari per azione dell’anno precedente. Il risultato è stato trainato dai forti afflussi negli ETF e dalla crescente domanda per prodotti indicizzati a basso costo.

Sul fronte macro Usa, i dati hanno sorpreso in positivo. Le nuove richieste settimanali di sussidi di disoccupazione sono scese a 198 mila, dalle 208 mila precedenti, meglio delle attese di 215 mila. L’indice della Fed di Filadelfia è balzato a +12,6, dai -10,2 precedenti, contro stime di -1,4. Anche la manifattura dello Stato di New York è migliorata, salendo a +7,7 da -3,7, sopra le attese di +1. Alla luce di questi numeri, il mercato ha spostato le aspettative per il primo taglio dei tassi verso la metà dell’anno.

In Italia, il governatore di Bankitalia Fabio Panetta ha riconosciuto che l’economia ha sorpreso per capacità di adattamento, tornando a crescere in linea con l’area euro, ma ha avvertito che la crescita si è recentemente indebolita e resterà modesta nei prossimi anni. Il rallentamento riporta al centro le debolezze strutturali, dalla produttività stagnante alla bassa innovazione, con effetti su redditi e salari.

Oggi, 16 gennaio, i mercati asiatici offrono segnali nel complesso positivi. In Corea del Sud, il Kospi segna un nuovo record (+0,9%), centrando l’undicesimo rialzo consecutivo. Gli investitori esteri hanno acquistato azioni coreane per 448,9 milioni di dollari, mentre il won continua a indebolirsi, mettendo alla prova le autorità. A Taiwan, il Taiex sale del 2% e TSMC (+3%) tocca un nuovo massimo storico, sostenuta anche dall’accordo per ridurre i dazi sui beni dell’isola e aumentare gli investimenti tecnologici negli Stati Uniti, come confermato dal Dipartimento del Commercio Usa.

A Tokyo, il Nikkei 225 scende dello 0,3%, ma chiude la settimana con un robusto +5,8%. Lo yen resta sui minimi da 40 anni contro il dollaro, spingendo il ministro delle Finanze Satsuki Katayama a ribadire la disponibilità a interventi decisi se necessario. Altrove: Hong Kong -0,4%, CSI 300 -0,2%, Sydney +0,4%, Mumbai +0,8%.

Tornando all’Europa, il mercato obbligazionario continua a lanciare segnali costruttivi. Lo spread Btp-Bund è sceso a 59 punti base, dimezzandosi di 58 punti base in un anno e toccando i minimi dal 2008. Il Btp decennale rende il 3,40%, mentre il Bund è risalito dal 2,78% al 2,82%. Il movimento riflette anche la scelta del governo Merz di superare il freno al debito per finanziare un maxi piano di riarmo e infrastrutture.

Il “caso Italia” beneficia inoltre di dati incoraggianti: produzione industriale di novembre +1,5% m/m (attese +0,5%), detenzioni estere di titoli di Stato a 871,66 miliardi (da 849,7), retail a 407 miliardi (da 392). A novembre il debito pubblico è sceso a 3.124 miliardi, da 3.131.

Sulle materie prime, il Brent scambia a 63,60 dollari al barile, dopo il -4% di giovedì. Il bilancio settimanale è +0,3%, quello da inizio anno +5%, ma la visione resta prudente per un’offerta globale superiore alla domanda, nonostante l’Opec preveda equilibrio nel 2026.

Infine, oro (4.610 dollari l’oncia) e argento (91,10 dollari) restano nell’area dei massimi storici: +2% settimanale l’oro, +14% l’argento. La geopolitica e un dollaro forte continuano a sostenere la domanda di beni rifugio, mentre l’euro/dollaro è sceso sotto 1,16 per la prima volta da inizio dicembre.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Visione GBPUSD – Possibile ritorno a colmare l’inefficienzaSul grafico H1 il prezzo ha lasciato un’inefficienza sopra dopo un movimento impulsivo, ora sta reagendo dal minimo e potrebbe tornare a colmare quell’area

Bias BUY finché la struttura di recupero regge

Operatività gestita con il conto da 300K , collegato a MyFxBook ,

settimana chiusa finora a +7%

Dal lato fondamentale, assenza di news forti nell’immediato e dollaro in fase di consolidamento, contesto favorevole a un riequilibrio tecnico

Xau Consolida sotto i massimi storici. I compratori difendoho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

🧠GOLD continua a consolidare sui nuovi storici , rimando bloccato . cosa succederà?

🪙Punti chiave:

La earnings season è ora il driver principale.

Le trimestrali di grandi istituzioni finanziarie (Goldman Sachs, Morgan Stanley, BlackRock) muovono yield, dollaro e risk appetite.

Sono i fattori chiave per l’oro ora.

Il trend resta bullish ancora.

L’estensione al rialzo dipende da come le trimestrali influenzano le condizioni finanziarie.

Con CPI e PPI alle spalle, il focus del mercato si è spostato sulle trimestrali e sulla guidance.

Soprattutto quelle delle banche e dei big sistemici.

Questi report influenzano aspettative su crescita, credito e flussi di capitale.

Nel breve, spesso muovono i Treasury più dei dati macro.

Earnings forti + guidance positiva:

USD forte

GOLD debole

Earnings deboli o outlook cauto:

USD debole

GOLD forte

🧩Cosa hanno fatto le trimestrali di ieri?

-Le condizioni finanziarie non si sono allentate

-Risultati solidi per banche e asset manager.

-Rcavi da trading resilienti e flussi stabili.

-Questo ha sostenuto l’azionario e tenuto i yield alti, soprattutto sul lungo.

👉 Per l’oro: nessun trigger ribassista, ma neanche spinta rialzista

-Risk appetite positivo, ma senza euforia

-L’azionario ha assorbito bene le notizie.

-Nessun vero movimento risk-off.

-Risultato sull’oro: consolidamento sui massimi.

Comportamento tipicamente bullish dopo un rally forte guidato dal macro.

🧨 Bias dubbia, anche se mi manterrei rialzista salvo inversioni di struttura.

-Calendario vuoto oggi

-Prezzo sempre più guidato da headline ed earnings.

-Rischio più di volatilità da news che di trend pulito.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

TSM sostiene Wall Street dopo due giorni di caliUn solido report di una Big Tech ha permesso al mercato di uscire dalla fase di debolezza legata al comparto bancario durata due sedute, anche se gli indici si sono allontanati sensibilmente dai massimi intraday e restano in calo su base settimanale in vista di venerdì.

Il Dow Jones ha chiuso in rialzo dello 0,60%, pari a circa 293 punti, a 49.422,44, mentre l’S&P 500 è avanzato dello 0,26% a 6.944,47.

Il Nasdaq, reduce dal calo dell’1% della seduta precedente, ha recuperato parzialmente terreno con un progresso dello 0,25%, pari a circa 58 punti, a 23.530,02. Nonostante il ritracciamento nella parte finale della giornata, i principali indici hanno comunque interrotto una serie di due sedute consecutive in ribasso.

Il Russell 2000 ha mostrato una forza relativa superiore rispetto alle large cap, confermando l’ottimo avvio del 2026 per le small cap. L’indice è salito dello 0,86%, chiudendo su un nuovo massimo storico a 2.674,56 e portando il guadagno da inizio anno al 7,8%.

Il sentiment è stato sostenuto dal report del quarto trimestre di Taiwan Semiconductor, che ha registrato una sorpresa sugli utili superiore all’11% su ricavi in crescita di oltre il 25%, a 33,7 miliardi di dollari. Ancora più rilevante, la società ha alzato la guidance sulla spesa in conto capitale per il 2026, portandola in un range compreso tra 52 e 56 miliardi di dollari, fornendo un segnale incoraggiante per il ciclo di investimento legato all’intelligenza artificiale all’inizio della stagione degli utili.

Taiwan Semiconductor rappresenta uno dei principali barometri del ciclo dell’intelligenza artificiale. In qualità di produttore “pure-play”, fornisce componenti critici a numerosi leader del settore.

Le azioni hanno reagito positivamente alla pubblicazione dei risultati e al miglioramento delle prospettive, con il management che ha ribadito l’assenza di segnali di bolla nell’AI. Le stime indicano una crescita a doppia cifra dell’utile per azione anche nel 2026.

Il titolo TSM ha chiuso la seduta in rialzo del 4,4%, mentre alcuni dei suoi principali clienti hanno beneficiato del miglioramento del sentiment, con NVIDIA in crescita del 2,1% e AMD dell’1,9%.

Anche il comparto bancario ha mostrato segnali di ripresa dopo la fase di debolezza dei giorni precedenti. Morgan Stanley e Goldman Sachs hanno esteso la serie di risultati solidi del settore, registrando questa volta reazioni positive post-pubblicazione.

Morgan Stanley ha riportato una sorpresa sugli utili superiore all’11%, con il titolo in rialzo del 5,8%, mentre Goldman Sachs ha superato le attese di circa il 19%, chiudendo in progresso del 4,6%.

La maggior parte delle grandi banche che avevano subito prese di profitto nelle sedute precedenti ha chiuso in territorio positivo, tra cui Citigroup (+4,5%), JPMorgan (+0,5%) e Bank of America (+0,2%).

Non emergono elementi nei risultati del quarto trimestre delle principali banche che giustifichino una lettura negativa del comparto. Dopo l’ottima performance registrata nel 2025, la debolezza successiva alla pubblicazione dei conti appare riconducibile a una dinamica di “vendi sulle notizie”.

Nel complesso, i risultati sono stati solidi e le prospettive per il trimestre in corso e per il resto dell’anno restano in linea con le attese costruttive degli investitori. Le stime per il primo trimestre 2026 e per l’intero esercizio stanno iniziando a muoversi al rialzo, confermando un quadro ancora favorevole per il settore bancario.

La giornata di venerdì sarà meno intensa sul fronte degli utili, ma il calendario include ancora alcune banche regionali, tra cui PNC Financial, State Street e Regions Financial.

Dollaro USA (DXY): gli istituzionali restano ribassistiTra le principali valute del mercato dei cambi flottanti (Forex), il dollaro statunitense (DXY) è stato la valuta principale più debole nel 2025. Lo stesso era accaduto nel primo anno del primo mandato del presidente Trump nel 2017; tuttavia, il secondo anno (2018) aveva visto una netta ripresa rialzista del dollaro.

Il 2026 sarà un anno rialzista per il dollaro USA? Al di là di uno scenario prospettico di “bis repetita” simile al 2018 (il 2026 è infatti il secondo anno del secondo mandato di Trump), è necessario osservare i fatti e i dati di mercato nella loro forma più grezza. Allo stato attuale, il dollaro USA si muove in un range laterale sul mercato FX dall’estate scorsa e questo gennaio 2026 non mostra ancora segnali chiari di inversione rialzista di medio periodo.

• La tendenza di fondo del dollaro USA (DXY) resta ribassista al di sotto della resistenza in area 101/102

• Il cambio EUR/USD rimane rialzista (dollaro debole) finché il supporto a 1,1495 viene preservato nel breve termine

• E soprattutto, gli operatori istituzionali restano ribassisti sul dollaro USA secondo gli ultimi dati del Commitment of Traders (COT) report della CFTC. Il posizionamento istituzionale rimane il pilastro della tendenza di fondo del dollaro sul mercato FX

Il grafico seguente mostra l’evoluzione della performance delle principali valute FX nel corso del 2025.

Questo bias ribassista istituzionale è tanto più significativo in quanto persistente nel tempo. Da diversi mesi, i gestori di fondi e i trader non commerciali mantengono un’esposizione netta short sul biglietto verde, segnalando una convinzione macroeconomica strutturale piuttosto che un semplice aggiustamento tattico di breve periodo. Storicamente, quando questo tipo di posizionamento si consolida, i rimbalzi del dollaro risultano limitati e vengono spesso interpretati come opportunità di vendita piuttosto che come veri cambi di tendenza.

L’istogramma seguente mostra l’andamento ancora rialzista (linea gialla nel grafico) della posizione netta istituzionale sull’EUR/USD. Finché questa rimane positiva, ciò implica che gli istituzionali sono netti venditori di dollari USA (DXY).

Dal punto di vista macroeconomico, diversi fattori continuano a pesare sul dollaro. Il rallentamento progressivo della crescita statunitense, combinato con aspettative di allentamento monetario da parte della Federal Reserve nel medio termine, riduce l’attrattiva del dollaro come valuta di rendimento. Al contrario, alcune altre grandi banche centrali, in particolare nell’area euro, adottano un atteggiamento più prudente, sostenendo così le valute concorrenti del dollaro.

Dal punto di vista tecnico, l’incapacità ripetuta del DXY di superare stabilmente l’area 101/102 rafforza l’idea di un tetto strutturale. Finché questa resistenza non verrà superata su base settimanale, lo scenario preferito rimane quello di una fase di consolidamento laterale con bias ribassista.

Il grafico seguente mostra le candele giapponesi settimanali del dollaro USA contro un paniere di valute principali.

In conclusione, nonostante le speculazioni su un possibile parallelo con il 2018, il mercato non conferma al momento l’ipotesi di un’inversione rialzista del dollaro USA. Finché il posizionamento istituzionale, la struttura tecnica e il contesto macroeconomico resteranno invariati, il dollaro continuerà a essere sotto pressione sul mercato dei cambi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

WisdomTree - Tactical Daily Update - 15.01.2026Le trimestrali delle big bank Usa sono buone, ma non creano entusiasmo.

Le Borse sono vicini ai massimi, ma pese lo scenario geopolitico.

L’export cinese riflette la forza dell’Asia: premiate le Borse dell’area.

Giappone in auge: la Premier spinge su spesa e altri stimoli pubblici.

Le Borse europee hanno archiviato la seduta di ieri, martedì 14 gennaio, in ordine sparso e senza una direzione chiara, risentendo del clima più fragile proveniente da Wall Street e di un contesto geopolitico tornato improvvisamente ad alta tensione.

A pesare sull’umore degli investitori è stata soprattutto la debolezza del mercato americano, alle prese con le trimestrali delle grandi banche Usa, ma anche un insieme di fattori politici e macroeconomici che continuano a creare frizioni sui mercati globali.

Al centro dell’attenzione resta in particolare il fronte iraniano, tornato a generare forte nervosismo dopo le dichiarazioni del presidente degli Stati Uniti Donald Trump, che ha esortato gli iraniani a proseguire le proteste promettendo “aiuti in arrivo”, senza però chiarirne la natura.

Il mercato non esclude l’ipotesi di un intervento militare, uno scenario che rischierebbe di far deflagrare ulteriormente l’equilibrio già precario del Medio Oriente. Trump ha inoltre minacciato dazi del 25% contro i Paesi che intrattengono rapporti commerciali con l’Iran, invitando i manifestanti a intensificare la pressione sulla leadership di Teheran.

In secondo piano, ma non meno rilevanti, restano le tensioni tra la Fed e la Casa Bianca, alimentate dall’indagine penale in corso sul presidente della Federal Reserve, Jerome Powell.

Un tema che continua a sollevare interrogativi sull’indipendenza della banca centrale americana, nonostante il sostegno pubblico arrivato da diversi vertici di banche centrali internazionali, che hanno ribadito l’importanza di preservarne l’autonomia.

Sullo sfondo, l’Europa ha riaffermato il proprio sostegno all’autonomia della Groenlandia, mentre la Danimarca ha annunciato un incremento delle risorse militari nell’area.

Tra i listini europe, solo Piazza Affari è riuscita a chiudere sopra la parità, con il Ftse Mib a +0,27%, mentre Wall Street ha terminato la seduta in calo: Dow Jones -0,09%, S&P500 -0,53% e Nasdaq -1%.

Tra i titoli bancari, Wells Fargo & Co ha ceduto fino a -3% a causa di ricavi inferiori alle attese; Bank of America ha deluso nonostante risultati trimestrali superiori alle stime, mentre Citigroup è salita grazie a conti in miglioramento, pur rimanendo sotto le aspettative.

Dai dati macro Usa sono arrivati segnali contrastanti: a novembre l’indice dei prezzi alla produzione è cresciuto dello 0,2%, meno dello 0,3% atteso, mentre le vendite al dettaglio sono aumentate dello 0,6%, superando le previsioni del 0,4%.

Numeri che confermano un’inflazione in rallentamento, ma una domanda di materie prime e semilavorati ancora resiliente.

Permane il buon momento dei mercati azionari asiatici, dove anche nella seduta di oggi, 15 gennaio, hanno visto nuovi record diffusi. L’indice MSCI Asia Pacific guadagna lo 0,7%, trainato dal Giappone.

A Tokyo il Nikkei avanza dell’1,2% e supera per la prima volta quota 54.000 punti, mentre lo yen si indebolisce per il settimo giorno consecutivo contro il dollaro, toccando i livelli più bassi da luglio 2024.

La stampa nipponica parla di uno scioglimento imminente del Parlamento e di elezioni anticipate all’inizio del prossimo mese, che potrebbero rafforzare il mandato della premier Sanae Takaichi, oggi in testa ai sondaggi.

Nel resto dell’area: Hang Seng +0,2%, CSI 300 -0,1%, Taiex di Taiwan +0,8%, su nuovi massimi storici. La Cina chiude il 2025 con un surplus commerciale record di 1.189 miliardi di dollari, esportazioni in crescita del +5,5% annuo e importazioni stabili, nonostante le tensioni con gli Stati Uniti, verso cui l’export è sceso a doppia cifra per gran parte dell’anno.

Le esportazioni cinesi di terre rare nel 2025 hanno raggiunto 62.585 tonnellate, in aumento del 12,9% annuo; a dicembre le spedizioni sono scese del 20% su mese a 4.392 tonnellate, ma risultano superiori del 32% rispetto alle 3.326 tonnellate di dicembre 2024.

Sul fronte delle materie prime, il petrolio si stabilizza dopo quattro sedute di forti rialzi: il Brent tratta a 65,30 dollari al barile, sui massimi da ottobre. Negli Usa, le scorte di greggio sono aumentate di 5,23 milioni di barili nella settimana chiusa il 9 gennaio, quelle di benzina di 8,23 milioni e i distillati di 4,34 milioni.

L’indice Bloomberg Commodity sale a 114,80 dollari, nuovi massimi da oltre tre anni.

I metalli preziosi e qualli industriali restano protagonisti: oro e argento aggiornano i record, con guadagni da inizio anno del +7% e +26%.

Segnali di risveglio e ritorno di interesse sul mercato delle crypto currencies: Bitcoin estende il rally: +3,4% nella seduta di martedì, +8% in due settimane, recuperando interamente il -6,5% accumulato nel 2025, sostenuto anche dall’acquisto record di 1,3 miliardi di dollari da parte di Strategy e dall’attesa per il Clarity Act, la cui revisione è stata rinviata all’ultima settimana di gennaio.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Banche e tech frenano Wall StreetIl mercato ha continuato a faticare nel secondo giorno della stagione degli utili, con solidi risultati bancari e dati macroeconomici complessivamente accettabili che non sono però riusciti a sbloccare le azioni dalla fase di stallo nella seduta di ieri.

Il Nasdaq ha registrato il calo più marcato, perdendo l’1%, pari a circa 238 punti, a 23.471,75, in un contesto di vendite diffuse nel settore tecnologico. Tutti i titoli del cosiddetto “Mag 7” hanno chiuso in ribasso, guidati da flessioni superiori al 2% per Meta, Amazon e Microsoft. Particolarmente debole anche il comparto dei semiconduttori, dopo la notizia secondo cui la Cina non avrebbe autorizzato l’ingresso nel Paese dei chip H200 di NVIDIA. Il leader dell’intelligenza artificiale ha chiuso la seduta in calo dell’1,4%.

L’S&P 500 ha ceduto lo 0,53%, chiudendo a 6.926,60, mentre il Dow Jones ha limitato le perdite allo 0,09%, pari a circa 42 punti, a 49.149,63. Si tratta della seconda seduta consecutiva di ribasso per tutti e tre i principali indici, dopo che sia l’S&P sia il Dow avevano chiuso su livelli record fino a lunedì.

Sul fronte degli utili, altri tre grandi gruppi bancari hanno pubblicato i risultati nella mattinata. Bank of America, Wells Fargo e Citigroup hanno tutte registrato sorprese positive sugli utili, in linea con quanto visto il giorno precedente con JPMorgan. Il fatturato si è mostrato più eterogeneo, con Wells Fargo al di sotto delle attese.

Il mercato, tuttavia, sembra richiedere molto più di semplici risultati “buoni”, soprattutto da questo comparto. Di conseguenza, Bank of America ha perso il 3,8%, Wells Fargo il 4,6% e Citigroup il 3,3%. Anche JPMorgan ha esteso le perdite, cedendo un ulteriore 1% mercoledì, dopo il calo del 4,2% registrato nella seduta precedente.

La reazione ai risultati di JPMorgan, Bank of America, Citigroup e degli altri istituti suggerisce una lettura deludente da parte del mercato. Non riteniamo che i conti del quarto trimestre o i commenti sulle prospettive siano stati negativi e interpretiamo la debolezza post-risultati come una classica dinamica di “vendi sulle notizie”, soprattutto dopo la recente sovraperformance del settore.

La stagione degli utili prosegue giovedì con i conti di altre grandi banche, tra cui Morgan Stanley e Goldman Sachs, ma l’attenzione si estenderà anche al settore tecnologico con la pubblicazione dei risultati di Taiwan Semiconductor.

A metà settimana, Wall Street ha quindi ridotto l’esposizione ai grandi titoli tecnologici, mentre il flusso di trimestrali entra gradualmente nel vivo.

Gli investitori stanno inoltre cercando di digerire una serie di aggiornamenti geopolitici proprio all’inizio di questo ciclo di reporting particolarmente rilevante. In questo contesto, i risultati e soprattutto le prospettive di Taiwan Semiconductor potrebbero offrire indicazioni importanti sulla spesa legata all’intelligenza artificiale.

Sul fronte macro, emergono ancora effetti residui del più lungo shutdown governativo della storia statunitense, con la pubblicazione di ulteriori dati arretrati. L’indice dei prezzi alla produzione (PPI) riferito a novembre ha mostrato un aumento dello 0,2% su base mensile, in linea con le attese, mentre la crescita annua si è attestata al 3%, superiore alle previsioni del 2,7%. Il PPI core è rimasto invariato su base mensile, risultando inferiore alle attese di un incremento dello 0,2%, ma anche in questo caso la variazione annua è salita al 3%.

Nel frattempo, le vendite al dettaglio di novembre sono cresciute dello 0,6%, superando le attese ferme allo 0,4%.

Nel complesso, i dati continuano a suggerire che la Federal Reserve potrebbe non avere fretta di procedere con un nuovo taglio dei tassi entro la fine del mese, interrompendo una sequenza di tre riduzioni consecutive.

Tuttavia, il mercato continua a scontare almeno un ulteriore taglio entro la fine dell’anno, con la speranza di ulteriori interventi nel corso del tempo.

XAU SUSSIDI ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

⚠️gold sta molto esteso, ogni trade va gestito al meglio visto che siamo sui massimi storici,

mantenete un money management ferreo e preciso!

e mi raccomando con gli stop loss, impostatili sempre e non troppo stretti soprattutto durante le news.⚠️

🔥CPI+PPI 🔥

Scenario post-CPI/PPI: l’oro resta sopra il supporto chiave. Ora il focus passa alla stagione degli utili.

🧊Il CPI è uscito più “morbido”. Ha sostenuto il movimento rialzista e ha evitato un’inversione. La struttura di breakout resta valida.

🧊PPI e Retail Sales hanno fatto da “controllo rendimenti”. Il fatto che l’oro resti alto mostra che non c’è stato nessun shock sui tassi. L’inflazione non ha spinto verso una politica più aggressiva.

📈L’oro sta facendo quello che fanno i trend forti dopo un segnale macro chiaro: prende fiato in alto.

oggi sussidi , ci vediamo solito orario in live , a dopo

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD – Visione Liquidità & Supply/DemandIl prezzo ha già preso liquidità sopra i massimi recenti e ha reagito con un chiaro displacement ribassista, il movimento attuale è correttivo e sta tornando verso aree di supply fresche.

Sotto al mercato resta liquidità non mitigata sui minimi recenti, la struttura rimane ribassista finché non avviene un cambio chiaro, servono pazienza e conferme prima di qualsiasi ingresso.

Oro sotto pressione per:

Dollaro ancora stabile

Mercato che sta ricalibrando le aspettative sui tagli dei tassi

Nessuna news “risk-off” forte nell’immediato

Finché non entra volatilità macro reale, l’oro tende a muoversi per liquidità tecnica.

XAUUSD – Ritracciamento intradayXAUUSD – Configurazione di Pullback Intraday & Continuazione | Lana ✨

L'oro sta entrando in una fase di correzione tecnica dopo aver testato la zona ATH, mentre la struttura rialzista di medio termine rimane intatta. Il movimento di oggi sembra più un pullback controllato per riequilibrare la liquidità, non un'inversione di tendenza.

📉 Comportamento Attuale del Prezzo

Il prezzo ha reagito dalla zona di offerta ATH, formando un massimo relativo più basso a breve termine.

Il mercato sta attualmente testando la trendline in crescita, che rappresenta un supporto dinamico chiave in questo ciclo rialzista.

Finché il prezzo rimane sopra il supporto strutturale, il bias generale rimane rialzista.

Questa correzione è tecnicamente sana dopo una forte gamba impulsiva.

🔑 Zone Tecniche Chiave da Monitorare

Zona di test / rifiuto per vendite: area ATH

I venditori a breve termine sono attivi qui, causando l'attuale pullback.

Zona di acquisto 1: 4495 – 4498

Un precedente livello di valore e un'area di confluenza della trendline, adatta per acquisti reattivi.

Zona di acquisto 2: 4442 – 4446

Supporto più forte e area di liquidità più profonda se il pullback si estende.

Queste zone sono dove ci si aspetta che i compratori tornino in gioco.

📈 Scenari di Trading

Scenario principale:

Aspettare che il prezzo completi il pullback tra 4495–4498, poi cercare conferme rialziste per riunirsi alla tendenza.

Scenario alternativo:

Se la pressione di vendita aumenta, la zona 4442–4446 diventa il livello chiave da monitorare per reazioni di acquisto più forti.

Un mantenimento pulito sopra la trendline mantiene valida la struttura rialzista, con il ritest dell'ATH come prossimo obiettivo.

🌍 Contesto Fondamentale

Secondo CME FedWatch, il mercato prezzava una probabilità del 95% che la Fed mantenga i tassi di interesse invariati a gennaio.

La probabilità di un taglio dei tassi a gennaio rimane molto bassa, al 5%.

Le aspettative per marzo tendono anch'esse verso nessuna variazione, con i tagli dei tassi ancora incerti.

Questo rafforza uno sfondo macro stabile per l'oro, dove i pullback sono più suscettibili di essere guidati da prese di profitto e posizionamenti, piuttosto che da un cambiamento nella politica monetaria.

🧠 Note

Questo è un pullback all'interno di un trend rialzista, non un'inversione ribassista.

Concentrati sull'acquisto di valore, non sull'inseguire massimi.

Lascia che il prezzo confermi in zone chiave prima di entrare.

✨ Rimani paziente, rispetta la struttura e lascia che il mercato arrivi ai tuoi livelli.

WisdomTree - Tactical Daily Update - 14.01.2026Inflazione Usa a dicembre in linea con le attese. Tassi fermi a gennaio...

Trimestrale Usa: JP Morgan esordisce con numeri solidi e view costruttiva.

Trump tuona verso l’Iran, non escluso un intervento militare.

Borse caute, consolidano i massimi storici, in attesa di nuovi «trigger».

La nuova stagione delle trimestrali negli Stati Uniti si apre in un contesto di mercati sospesi tra resilienza macro e crescente incertezza politica, con le grandi banche USA chiamate a fare da prima cartina di tornasole per lo stato dell’economia americana alla fine del 2025.

A inaugurare la tornata è stata JPMorgan con buoni numeri, mentre gli indici azionari restano a ridosso dei massimi storici, ma con un’evidente perdita di slancio.

Il clima di cautela domina le Borse globali. In Europa, la seduta del 13 gennaio si è chiusa in prevalenza in rosso: Ftse Mib -0,5%, Cac 40 -0,2%, Ftse 100 e Dax -0,1%. Segno positivo per Ibex 35 (+0,1%) e Aex di Amsterdam (+0,4%). Anche Wall Street ha terminato sotto pressione, con il Dow Jones a -0,80%, il Nasdaq a -0,10% e lo S&P500 a -0,19%.

A pesare sul sentiment è soprattutto il tema della Federal Reserve. I dati sull’inflazione statunitense di dicembre non sono bastati a dissipare i dubbi degli investitori sulla tempistica dei tagli ai tassi. Il mercato ha ormai azzerato le probabilità di una riduzione a gennaio, mentre marzo resta il primo appuntamento considerato plausibile dagli analisti.

Nel dettaglio, l’inflazione al dettaglio negli Usa si è attestata al 2,7% su base annua, in linea con novembre e con le attese. Su base mensile, i prezzi al consumo sono cresciuti dello 0,3%.

Un po’ meglio i numeri del “core CPI” (ex cibo ed energia), salito +2,6% annuo e +0,2% mensile, entrambi sotto le stime di consenso. Dati interessanti, ma non sufficientim almeno per ora, a convincere la Fed a muoversi rapidamente.

Il dibattito monetario si intreccia però con una dimensione sempre più politica. Il presidente Donald Trump è tornato ad attaccare frontalmente Jerome Powell, scrivendo su Truth che con un’inflazione “bassa” il numero uno della Fed dovrebbe tagliare i tassi in modo significativo, accusandolo ancora una volta di essere “too late”.

Parole che arrivano in un momento particolarmente delicato, dopo l’apertura di un’indagine penale sul governatore.

A difesa dell’indipendenza della banca centrale americana è intervenuto un fronte compatto: una dichiarazione congiunta del Consiglio della BCE e dei governatori delle principali banche centrali ha espresso “piena solidarietà” a Powell, ribadendo che l’autonomia delle autorità monetarie rappresenta una “pietra angolare della stabilità dei prezzi, finanziaria ed economica”.

Lo stesso messaggio è stato rilanciato dal mondo finanziario. Jamie Dimon, amministratore delegato di JPMorgan, ha sottolineato di avere “enorme rispetto per Jay Powell” e ha avvertito che qualsiasi iniziativa che indebolisca l’indipendenza della Fed “probabilmente non è una grande idea”.

Sul piano macro, Dimon ha dipinto un quadro di economia statunitense resiliente. Il mercato del lavoro mostra segnali di rallentamento, ma senza un peggioramento evidente delle condizioni, mentre i consumatori continuano a spendere e le imprese restano complessivamente in buona salute.

Un equilibrio che potrebbe proseguire grazie agli stimoli fiscali in corso, ai benefici della deregolamentazione e all’impatto della politica monetaria recente. Allo stesso tempo, l’avvertimento è chiaro: i mercati sembrano sottovalutare i rischi, che vanno dalle tensioni geopolitiche al pericolo di inflazione persistente, fino ai livelli elevati dei prezzi degli asset.

I conti di JPMorgan riflettono questo contesto complesso, ma ancora benigno per l’attività bancaria. Nel quarto trimestre, l’utile è sceso del 7% a 13,02 miliardi di dollari, mentre i ricavi sono cresciuti del 7% a 45,79 miliardi. Il ROE si è attestato al 15%, in calo dal 17% dei tre mesi precedenti, con un CET1 ratio al 14,5%.

Nel consumer e investment banking, i ricavi sono aumentati del 10%, sostenuti da mercati che hanno beneficiato di una domanda di finanziamenti robusta, con un balzo del 17%.

Sul fronte geopolitico, la prudenza degli investitori è stata alimentata anche dalle dichiarazioni della Casa Bianca sull’Iran. Trump ha annunciato la cancellazione di incontri con esponenti iraniani fino alla fine delle proteste interne e ha avvertito che “gli aiuti sono in arrivo”.

Le tensioni hanno spinto il petrolio in rialzo di circa +3%, complice anche la minaccia di dazi Usa verso chi commercia con Teheran e i timori di interruzioni dell’offerta.

In Asia stamane, 14 gennaio, il quadro è più costruttivo. La Borsa di Tokyo ha aggiornato i record, con il Nikkei sopra quota 54.000 punti per la prima volta, in rialzo dell’1,6%, sostenuto dalle prospettive di elezioni anticipate e da un possibile rafforzamento degli stimoli fiscali sotto la premier Sanae Takaichi.

Sul mercato valutario, lo yen resta debole, ai minimi dal luglio 2024: 159,20 sul dollaro e 185,40 sull’euro. Più caute le piazze cinesi, con Shanghai a -0,31%, Shenzhen a -0,40%, mentre Hong Kong segna un +0,3%.

Nel complesso, i mercati restano appesi a un equilibrio fragile: dati macro solidi, ma una politica sempre più invasiva che rischia di diventare il vero fattore di volatilità del 2026.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Analisi mercato XAUUSD H1 – Tendenziale rialzista, attesa breakoXAUUSD H1 – Bias Rialzista, in attesa del breakout del canale

L'oro continua a scambiare all'interno di un canale ascendente su H1, e la struttura generale favorisce ancora la continuazione al rialzo. A questo punto, la priorità non è inseguire il prezzo, ma aspettare un chiaro breakout del canale o un ritracciamento controllato della domanda prima del prossimo movimento impulsivo.

STRUTTURA TECNICA

Il prezzo si sta consolidando all'interno di un canale rialzista dopo un forte rally impulsivo.

I minimi crescenti vengono ancora rispettati, mostrando che i compratori rimangono in controllo.

L'attuale range sembra essere una ri-accumulazione, preparando per il prossimo ciclo di espansione.

LEVELS CHIAVE DA MONITORARE

Zona di acquisto sul ritracciamento:

4612 – 4615

Questo è il livello più importante a breve termine. Un ritracciamento e mantenimento di successo qui mantiene intatta la struttura rialzista e apre la porta per la continuazione.

Resistenza superiore / zona di reazione:

4688 – 4690

Questa area potrebbe causare reazioni a breve termine o consolidamento, ma una forte rottura e accettazione sopra di essa confermerebbero il momentum rialzista.

Obiettivo al rialzo:

4745

Questo è il prossimo obiettivo principale una volta che il prezzo rompe il canale e assorbe la liquidità al ribasso sopra.

Liquidità al ribasso sotto:

Il confine inferiore del canale funge da supporto liquido. Finché il prezzo si mantiene sopra, i ritracciamenti sono considerati correttivi.

SCENARIO PRIORITARIO – CONTINUA AL RIALZO

Il prezzo ritocca 4612–4615, si mantiene sopra la zona e forma conferma rialzista.

Un breakout sopra 4688–4690 conferma la forza.

Il momentum accelera verso 4745 man mano che si attiva la liquidità al rialzo.

SCENARIO ALTERNATIVO – ESTENSIONE DEL RANGE

Se il prezzo non riesce a rompere immediatamente, è possibile un ulteriore consolidamento all'interno del canale.

In questo caso, la pazienza è fondamentale fino a quando non appare un chiaro breakout o un ritracciamento netto della domanda.

VISIONE RIASSUNTIVA

La bias rimane rialzista

Concentrarsi sull'acquisto dei ritracciamenti, non sul perseguire i massimi

Una rottura confermata del canale è il segnale per la prossima espansione

4612–4615 definisce se i compratori rimangono in controllo

Il mercato mostrerà la direzione una volta che la liquidità viene presa — aspetta la conferma.

GBPJPY – Attesa e confermeIl prezzo si trova in una fase di indecisione dopo il movimento precedente, in questo momento non c’è ancora una direzione chiara, quindi l’approccio corretto è aspettare.

I livelli sul grafico sono zone di interesse da monitorare, utili per capire dove il prezzo potrebbe reagire, ora è importante osservare come si muove il mercato, se va a prendere liquidità e soprattutto se arrivano conferme strutturali.

Fino a segnali chiari, meglio restare pazienti e lasciare che sia il prezzo a parlare.

I Love Xau Trapsho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

siete riusciti a prendere il long sulla trap di xau?

GG

Il CPI di ieri è uscito più basso del previsto, riducendo i rendimenti reali e confermando il breakout rialzista.

Questo è un classico: dati CPI più soft rafforzano il trend di disinflazione.

Oggi l’attenzione è su Retail Sales e PPI USA, dati importanti per capire crescita, inflazione e direzione dei rendimenti nel breve.

📌 Bias ancora rialzista con produenza visto i massimi storici.

Il CPI di ieri ha aperto lo spazio per l’upside.

I dati di oggi (Retail Sales + PPI) diranno se il mercato spinge ancora o si ferma.

⏱️PIANO OPERATIVO PER OGGI:⏱️

🔥(IPP debole + Vendite deboli + Core debole)🔥

Rendimenti giù ⬇️

Gold sale ⬆️

-----------------------------------------

🧊 (IPP forte + Vendite al dettaglio forti + Core forte) 🧊

Rendimenti in salita ⬆️

Gold scende ⬇️

poi ci sono altre diverse varianti nel caso uscissero mix ma le vediamo oggi in live.

buona giornata a dopo!

PS: prima di entrare su gold si aspetta l'uscita delle news.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD – Outlook Tecnico H2XAUUSD – Prospettiva Tecnica H2 | Lana ✨

L'oro continua a scambiare all'interno di una forte struttura rialzista, e l'azione dei prezzi sta confermando che il mercato sta ancora rispettando il canale di tendenza ascendente sul timeframe H2.

📈 Struttura di Mercato e Contesto di Trend

La tendenza generale rimane rialzista, con massimi e minimi crescenti chiaramente intatti.

Il prezzo ha successivamente ribaltato la zona 4445–4450 da resistenza a supporto, confermando un forte impegno da parte degli acquirenti.

La gamba impulsiva verso i massimi attuali suggerisce che siamo ancora in una fase di continuazione, non in una fase di distribuzione.

🔍 Zone Tecniche Chiave e Liquidità

Ribaltamento della resistenza all'acquisto: 4445–4450

Questa zona ha già mostrato reazioni nette e funge da base strutturale per ulteriori rialzi.

Zona di acquisto POC: 4595–4600

Questo è un nodo ad alto volume dove il prezzo è probabile che riequilibri la liquidità prima della prossima espansione.

La liquidità di vendita si trova appena sotto il prezzo attuale, rendendo un ritracciamento leggero verso il valore molto possibile prima della continuazione.

🎯 Scenari Rialzisti

Piano principale: Cerca configurazioni di ACQUISTO sui ritracciamenti verso 4595–4600 (POC) con conferma rialzista.

Obiettivo di continuazione: Se il prezzo accetta sopra i massimi attuali, il prossimo obiettivo verso l'alto si colloca intorno a 4747, dove la liquidità su timeframe superiori è presente.

Una pulita tenuta sopra la linea di tendenza mantiene valida la tesi rialzista.

🧠 Note

Evita di inseguire il prezzo ai massimi; aspetta i ritracciamenti verso le zone di valore e liquidità.

Operare in allineamento con tendenza + struttura, non con il rumore di breve termine.

La pazienza è fondamentale mentre il mercato costruisce liquidità prima della prossima espansione.

✨ Rimani disciplinato, opera sulla struttura e lascia che il prezzo venga nella tua zona.

Hassett vs. Warsh: chi è più favorevole agli asset rischiosi?Chi sarà il prossimo presidente della Federal Reserve e quale dei due principali candidati è più favorevole agli asset rischiosi sui mercati finanziari? Il presidente Trump dovrebbe nominare il prossimo presidente della Fed nel corso del mese di gennaio. Quest’ultimo agirà come “shadow Fed chair” fino alla fine del mandato di Jerome Powell a maggio.

Esaminiamo diversi fattori:

• Il loro posizionamento rispetto al rapporto inflazione/occupazione

• Il loro atteggiamento verso il mercato azionario

• Il loro atteggiamento verso il mercato delle criptovalute

• Il loro legame noto con il presidente Trump

Nel confronto tra Kevin Hassett e Kevin Warsh, una conclusione appare evidente dal punto di vista degli asset rischiosi (azioni, criptovalute, asset di crescita): Kevin Hassett è di gran lunga il profilo più favorevole. Le differenze tra i due non riguardano sfumature tecniche, ma filosofie economiche fondamentalmente opposte.

Kevin Hassett si presenta innanzitutto come un economista della crescita e dell’occupazione. La sua lettura della politica monetaria privilegia l’espansione economica, l’attività e il sostegno alla domanda, anche se ciò comporta una maggiore tolleranza all’inflazione. Questo approccio si traduce meccanicamente in una preferenza per tassi di interesse più bassi, una politica monetaria accomodante e un’abbondante liquidità nel sistema finanziario. Storicamente, sono proprio queste le condizioni che alimentano i mercati azionari, in particolare i titoli growth, così come gli asset alternativi e speculativi, comprese le criptovalute.

Al contrario, Kevin Warsh incarna una visione strettamente incentrata sulla stabilità dei prezzi. Il suo approccio enfatizza la disciplina monetaria, la lotta contro l’inflazione e la normalizzazione delle politiche non convenzionali. Un simile orientamento implica condizioni finanziarie più restrittive, meno favorevoli agli eccessi di valutazione e ai cicli speculativi. In questo contesto, gli asset rischiosi non beneficiano di un forte supporto strutturale e risultano più esposti a fasi di consolidamento o di correzione.

Il legame con il mercato azionario è quindi inequivocabile. Hassett sostiene un ambiente in cui i multipli possono espandersi e l’assunzione di rischio è incentivata da un basso costo del capitale. Warsh, invece, favorisce un quadro in cui i mercati devono adattarsi a fondamentali più rigorosi, limitando meccanicamente l’euforia borsistica.

Per quanto riguarda le criptovalute, la divergenza è ancora più marcata. Le cripto prosperano in cicli di abbondante liquidità e politiche monetarie accomodanti. La postura di Hassett, percepita come aperta a questo ecosistema e favorevole a condizioni finanziarie espansive, è chiaramente allineata a una dinamica rialzista degli asset digitali. Warsh, più diffidente verso le derive di politiche lassiste, rappresenta un ambiente decisamente meno favorevole per questo tipo di asset.

Infine, il legame stretto tra Hassett e Donald Trump, la cui dottrina economica si fonda sulla crescita, sulla stimolazione dei mercati e sulla performance degli asset finanziari, rafforza ulteriormente questa interpretazione. Hassett appare come la naturale estensione di una politica favorevole ai mercati e al rischio.

Conclusione: senza alcuna ambiguità, Kevin Hassett è il candidato più favorevole agli asset rischiosi, sia per la sua visione macroeconomica sia per le sue implicazioni dirette su azioni e criptovalute.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

WisdomTree - Tactical Daily Update - 13.01.2026Borse Usa ed Europee composte e sui massimi, ignorano turbolenze globali.

Iniziano le trimestrali Usa: utili a verificare il recente recupero del «value».

Fronti «caldi»: Powell sotto inchiesta, tetto interessi su carte credito USA.

FCryptos in recupero, alla chetichella. Ancora euforia su preziosi e terre rare.

Mercati: lo scontro Trump–Fed non spaventa Wall Street. Oro e asset reali ancora in primo piano. L’attacco frontale di Donald Trump alla Federal Reserve, culminato con l’avvio di un’indagine penale federale sul presidente Jerome Powell, non ha destabilizzato i mercati azionari nella seduta di ieri, 12 gennaio.

Un dato sorprendente, considerando che il livello di tensione tra la Casa Bianca e la banca centrale non ha precedenti nella storia recente. Powell ha parlato apertamente di “minacce e pressioni politiche” esercitate dall’amministrazione Usa per condizionare la politica monetaria. Eppure, paradossalmente, proprio questo scontro potrebbe ridurre la probabilità di nuovi tagli ai tassi, almeno nel breve termine, rafforzando la prudenza della Fed.

Le Borse europee hanno chiuso in ordine sparso ma senza scossoni: Ftse Mib di Milano -0,21%, CAC 40 di Parigi -0,52%, DAX 40 di Francoforte -0,25%, IBEX 35 di Madrid -0,03%, AEX di Amsterdam +0,17%, FTSE 100 di Londra -0,04%. Il messaggio è chiaro: prevale la cautela, non la fuga dal rischio.

Wall Street ieri sera ha comunque archiviato la seduta in territorio positivo: Dow Jones +0,17%, Nasdaq +0,26%. Sotto i riflettori Alphabet, che ha superato per la prima volta i 4.000 miliardi di Dollari di capitalizzazione, conquistando i “titoli di testa” dei media finanziari e non.

Beni rifugio protagonisti, Dollaro sotto pressione, ma non troppa. Il clima di incertezza geopolitica e macroeconomica ha rafforzato la corsa verso i beni rifugio. Oro e argento hanno aggiornato nuovi record intraday, mentre il dollaro ha mostrato segni di debolezza.

Neppure la proposta di Trump di limitare al 10% i tassi sulle carte di credito per un anno ha innescato volatilità. I critici temono un effetto boomerang: meno credito, margini bancari compressi e danni indiretti ai consumatori. Ma gli investitori, almeno per ora, restano tranquilli, e attenono lo sviluppo dei fatti, sapendo che i grandi player non saranno inerti alla proposta.