Idee della comunità

Analisi SP500 fut al 27.01.2026Nella seduta di ieri il derivato americano ha rotto i livelli che hanno portato all'invalidazione della classificazione del movimento discendente come impulsivo e di conseguenza la struttura va riclassificata. Ci troviamo in una fase fortemente laterale a livello daily e e si suppone una rottura dei massimi assoluti, ma vediamolo su time frame più bassi:

La parte più ostica della Teoria delle Onde di Elliott è la struttura correttiva che può assumere forme più o meno complesse molto difficili da comprendere all'inizio, si capirà il tipo di correzione solo alla fine.

L'ipotesi che abbiamo fatto qui è di una serie di abc, una struttura complessa che dovrebbe sfociare in un ulteriore rialzo delle quotazioni, portando il derivato al di sopra dei suoi massimi assoluti. Eventuali correzione potranno riportare i prezzi anche in area 6930-6950, ma per il momento, non pensiamo che possano scendere più in basso.

Momentaneamente si viaggia in territorio del tutto positivo.

Buon Trading

Agata Gimmillaro

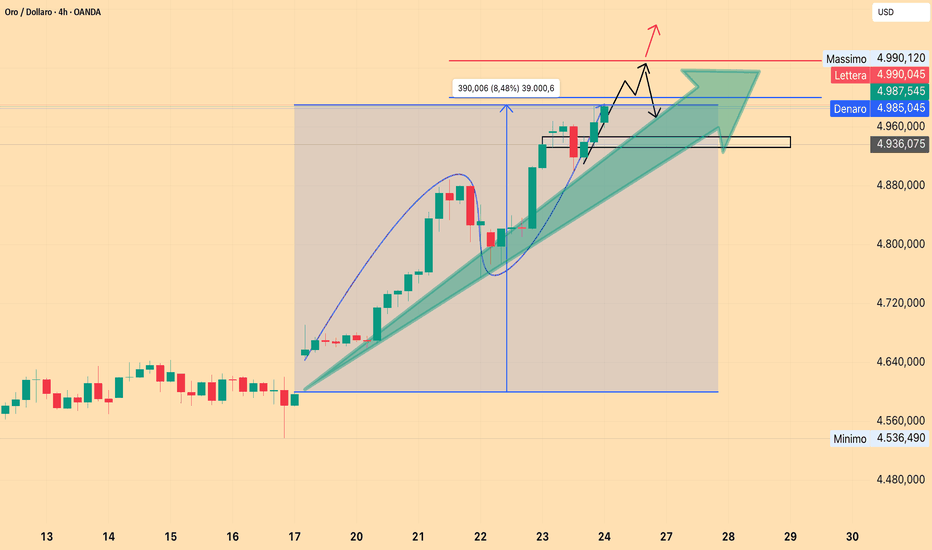

Gold Ping Pong tra 5.1 / 5.0ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

gold nella sessione pomeridiana di ieri combina poco nulla,

si sveglia intorno alla chiusura di londra e parte a ribasso andando vicino all apertura della settimana entrando nel gap di open,poi riparte forte di nuovo verso i massimi.

dobbiamo stare molto attenti.

oggi live ore 14:00 vediamo news aggiorniamo zone e cerchiamo qualcosa di interessante.

io monitoro le zone segnate ma fino alle 14:00 non faccio nessun tipo di entry.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

#AN031: Gennaio, 5 SHOCK Geopolitici

Gennaio 2026 non sta offrendo un singolo evento “black swan”, ma una sequenza di shock geopolitici a rilascio progressivo: energia europea, Medio Oriente/Iran, America Latina, fronte Ucraina e nuove frizioni USA-Europa/Artico, con in parallelo un tassello Asia-Pacifico (Taiwan) che riaccende la sensibilità “risk-on/risk-off”. Il risultato, per il mercato FX, è un mese dove il premio per il rischio si sposta di continuo tra dollaro, valute rifugio e blocchi legati alle materie prime.

1) Europa: stop definitivo al gas russo (timeline lunga, impatto immediato sui prezzi aspettati)

Il 26 gennaio l’UE ha dato il via libera finale a una norma per vietare le importazioni di gas russo entro fine 2027, includendo LNG entro fine 2026 e pipeline entro 30 settembre 2027 (con possibilità tecniche di slittamento in casi specifici).

Perché conta per il Forex (subito, non nel 2027):

Il FX sconta aspettative: una traiettoria di minore dipendenza energetica riduce il “tail risk” strutturale sull’Europa, ma nel breve può generare premio volatilità (pricing di colli di bottiglia, contratti, infrastrutture LNG, shock meteo/consumi).

Se l’energia torna a essere driver di inflazione, la catena è: energia → aspettative CPI → tassi attesi BCE → EUR.

Implicazioni operative:

EUR: tende a reagire più alle sorprese di prezzo dell’energia che alla notizia in sé. Il tema vero è “quanto costa sostituire” e “con che stabilità”.

NOK/SEK: spesso diventano proxy regionali quando il mercato ricalibra energia e crescita europea (attenzione a petrolio/gas e rischio globale).

2) Medio Oriente/Iran: “armada”, sanzioni, petrolio e volatilità USD

In pochi giorni si è riacceso il canale Iran → petrolio → inflazione globale → posizionamento USD: nuove sanzioni USA su entità e navi legate al trasporto di petrolio iraniano e retorica/dispiegamento militare hanno spinto il Brent e il WTI in rialzo di circa il 3% in una seduta, riattivando il risk premium energetico.

Meccanismo FX chiave:

Petrolio su → pressione inflattiva (globale) su → tassi reali attesi su → rotazione su USD oppure fuga su rifugi (JPY/CHF) se sale la paura “event risk”.

In parallelo, l’Iran domestico mostra stress finanziario (sell-off azionario e valuta sotto pressione), segnale che il mercato locale sta prezzando scenario di rischio più alto.

Chi tende a muoversi di più:

CAD (petrolio) spesso beneficia se la salita è ordinata e “growth-friendly”.

JPY/CHF (rifugi) se il mercato interpreta escalation come rischio di shock improvviso.

EMFX: soffrono se l’energia si traduce in import bill più alto e condizioni finanziarie più rigide.

3) America Latina: Venezuela, “hard power” e rischio geopolitico su flussi EM

Il mese ha portato un elemento raro: un salto di qualità della postura USA nell’area, con l’arresto/cattura di Nicolás Maduro e una cornice comunicativa che parla di conflitto contro narco-reti e pressioni su asset energetici/rotte. Le conseguenze sono più grandi del solo Venezuela: aumentano la probabilità che il mercato applichi un premio rischio più ampio sulle valute EM sensibili a geopolitica e sanzioni.

FX: cosa guardare davvero

Non è solo “USD vs VES” (non tradabile in modo classico): è la percezione di instabilità regionale e di “policy unpredictability”.

Effetto secondario: attenzione ai canali energetici e ai flussi di capitale verso USD e strumenti liquidi quando sale l’incertezza.

4) Ucraina: inverno duro, infrastrutture colpite e rischio energetico europeo “di ritorno”

Le offensive su infrastrutture e power grid (Kharkiv e altre aree) stanno rendendo il tema Ucraina nuovamente “macro-rilevante” proprio nel momento in cui l’Europa parla di chiudere definitivamente la dipendenza energetica da Mosca.

Per il Forex:

Ogni aumento di rischio su Europa (energia/sicurezza) tende a produrre:

EUR più fragile nei picchi di avversione al rischio, domanda di USD/CHF e spesso JPY, repricing su gas/petrolio che rientra nel punto (1).

5) USA-Europa/Artico: Groenlandia, NATO e rischio “frizione transatlantica”

Le tensioni legate alla Groenlandia e ai rapporti transatlantici stanno diventando un nuovo “overlay geopolitico” che il mercato non può ignorare, anche perché impatta difesa, rotte artiche e coesione politica europea.

Come si trasforma in FX:

Aumenta il rischio di policy shocks (dazi/ritorsioni/negoziati tesi).

Nei momenti di frizione, il mercato tende a preferire l’asset più liquido e difensivo: spesso USD, con rotazioni rapide tra risk-on/risk-off.

Fincantieri verso 14 euro?Fincantieri torna a far soffrire gli investitori rialzisti minacciando una fase di ribasso ancora più profonda rispetto a quella vissuta a fine 2025. Se la proiezione di elliott si figurerà corretta dovremmo ottenere un nuovo minimo di periodo con una possibile estensione tra 13 e 14 euro.

I volumi sono in aumento mentre il prezzo è in fase di discesa come a segnare un incremento di speculazione al ribasso. Infatti se fosse stato al contrario avremmo dovuto assistere ad un prezzo fermo o in rimbalzo.

Questa è come sempre solo la mia personale opinione.

👉 Metti un like se questo articolo ti è stato utile!

👉 COMMENTA per un parere su un Titolo o ETF!

Risk Disclaimer

Le informazioni fornite hanno solo scopo informativo e didattico per un pubblico indistinto e non devono essere considerate come consulenza finanziaria o raccomandazioni personalizzate.

Mercati in rialzo, dollaro debole e oro ai recordCOSA POTRÀ MAI FAR CROLLARE WALL STREET?

Ancora una seduta positiva per gli indici azionari USA. Il Dow Jones ha registrato un +0,64%, l’S&P 500 un rialzo dello 0,5% e il Nasdaq ha guadagnato lo 0,43%.

I servizi di comunicazione, i servizi di pubblica utilità e la tecnologia hanno guidato i guadagni, mentre i beni di consumo discrezionali sono rimasti pressoché invariati.

Gli operatori si preparano a una settimana intensa, con numerose trimestrali in arrivo, la decisione di politica monetaria della Fed e le voci secondo cui potrebbe essere annunciato il nuovo Presidente della Federal Reserve già questa settimana. I mercati valutano anche il rischio politico legato a un possibile shutdown del governo.

Apple ha sovraperformato, salendo dell’1,6% in vista della pubblicazione dei risultati e dopo che JPMorgan ha alzato il prezzo obiettivo sul titolo. Microsoft è rimasta quasi invariata, Meta è salita di circa l’1% e Tesla è scesa del 2%, mentre gli investitori attendono i conti di entrambe le società.

Nvidia ha guadagnato lo 0,4% dopo aver annunciato un ulteriore investimento da 2 miliardi di dollari in CoreWeave Inc. Tra i titoli a piccola capitalizzazione si segnala USA Rare Earth, balzata di oltre il 21% dopo che il Dipartimento del Commercio ha acquisito una partecipazione nella società.

VALUTE, DOLLARO ANCORA IN CALO

Sul fronte cambi, l’indice del dollaro si è indebolito per la terza seduta consecutiva, scivolando intorno a quota 97, il livello più basso in oltre quattro mesi, estendendo il ribasso dell’1,9% registrato la scorsa settimana. Si tratta del calo più marcato da aprile 2025.

Il cosiddetto sell America trade prosegue e aumentano le speculazioni sulla possibilità di un intervento valutario coordinato tra Stati Uniti e Giappone per sostenere lo yen. È questa la ragione principale del ribasso generalizzato del dollaro.

Crescono inoltre le preoccupazioni per un potenziale nuovo shutdown dopo che i leader democratici hanno minacciato di bloccare l’approvazione del pacchetto da 1,2 trilioni di dollari qualora includesse ulteriori fondi per la Sicurezza Nazionale, alla luce della vicenda del Minnesota.

Gli operatori guardano alla prima riunione dell’anno della Federal Reserve, prevista per mercoledì. Pur essendo atteso un mantenimento dello status quo, l’attenzione si concentra sulle nuove proiezioni economiche e sulle indicazioni riguardo alla politica dei tassi.

Sul mercato valutario, l’EUR/USD resta vicino a 1,1900, forse pronto al balzo verso 1,2000 e oltre. Movimenti significativi anche per GBP/USD, USD/CHF e soprattutto per le valute oceaniche, che stanno spingendo verso livelli chiave di medio termine. USD/CNH in consolidamento intorno a 6,9500.

GOLD SOPRA I 5.100 DOLLARI

Il gold ha messo a segno un imponente movimento rialzista, salendo fino a 5.111 dollari l’oncia ed estendendo il suo rally record. Il contesto rimane dominato dalle incertezze commerciali e geopolitiche, che alimentano la domanda di beni rifugio.

Il Primo Ministro canadese Mark Carney ha dichiarato che Ottawa non intende perseguire un accordo di libero scambio con la Cina, evidenziando che l’intesa recente riduce i dazi solo in settori selezionati. Le sue dichiarazioni seguono la minaccia del Presidente Trump di imporre un dazio del 100% sui prodotti canadesi qualora venisse siglato un accordo con Pechino.

A mantenere alta la tensione contribuiscono anche le frizioni tra Stati Uniti ed Europa legate alla Groenlandia, oltre alle crescenti tensioni in Medio Oriente. Nel frattempo emergono timori riguardo a un possibile shutdown del governo USA.

Gli operatori attendono la riunione della Federal Reserve di questa settimana, da cui ci si aspetta il mantenimento dei tassi attuali. Dopo un finale molto forte nel 2025, l’oro ha già guadagnato circa il 17% dall’inizio dell’anno.

USA, BENI DUREVOLI IN CRESCITA

Gli ordini di beni durevoli negli Stati Uniti sono aumentati del 5,3% su base mensile a novembre 2025, rimbalzando dal calo rivisto del 2,1% di ottobre e superando le attese (consenso +3,7%).

L'aumento è stato guidato dalla decisa ripresa del comparto dei trasporti, con ordini in crescita del 14,7% dopo il -6,3% di ottobre, trainati soprattutto da un +97,6% nelle prenotazioni di aerei civili.

Gli ordini sono aumentati anche nel settore delle apparecchiature elettriche, degli elettrodomestici, dei macchinari, dei computer e dei prodotti elettronici.

Un’ulteriore dimostrazione della resilienza dell’economia statunitense.

Saverio Berlinzani , analista ActivTrades

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

XAUUSD – H1 Oro rimane strutturalmenteXAUUSD – H1 L'oro rimane strutturalmente rialzista vicino ai massimi storici| Lana ✨

L'oro sta estendendo il suo slancio rialzista per la seconda sessione consecutiva e continua a negoziare vicino ai massimi storici. L'azione dei prezzi rimane costruttiva, con il mercato che si mantiene al di sopra della struttura chiave mentre decide tra la continuazione o un ritracciamento più profondo verso il valore.

📈 Struttura di Mercato e Contesto di Trend

La struttura a breve e medio termine rimane rialzista, con il prezzo che rispetta il canale ascendente.

L'ultima spinta sopra i massimi precedenti conferma una forte domanda, ma l'azione attuale dei prezzi mostra anche segni di consolidamento vicino agli ATH.

Questo comportamento è tipico dopo un rally impulsivo, dove il mercato si ferma per costruire accettazione o riequilibrare la liquidità prima del prossimo movimento direzionale.

Finché il prezzo rimane al di sopra della struttura ascendente, la tesi rialzista rimane valida.

🔍 Zone Tecniche Chiave da Osservare

Zona di Reazione ATH: 5080 – 5110

Questa è un'area sensibile dove il prezzo può consolidare, spingersi oltre, o respingere brevemente prima di scegliere la direzione.

Zona di Ritracciamento Primaria / Zona di Acquisto: 5000 – 5020

Un livello strutturale chiave allineato con la precedente resistenza diventata supporto e la linea mediana del canale rialzista.

Supporto Secondario (Ritracciamento Più Profondo): 4920 – 4950

Un'area di valore più forte se la volatilità aumenta o la liquidità viene spazzata sotto il canale.

Zona di Espansione al Rialzo: 5180 – 5200+

Se il prezzo si accetta al di sopra degli ATH, questo diventa il prossimo obiettivo rialzista all'interno del canale.

🎯 Scenari di Trading (Basato sulla Struttura H1)

Scenario 1 – Continuazione Sopra ATH:

Se il prezzo si consolida sopra 5080–5110 e mostra accettazione, l'oro potrebbe estendersi verso 5180–5200. Questo scenario favorisce la pazienza e la conferma piuttosto che inseguire le rotture immediate.

Scenario 2 – Ritracciamento nella Struttura (Preferito):

Un ritracciamento verso 5000–5020 permetterebbe al mercato di riequilibrare la liquidità e offrire una configurazione di continuazione di qualità più elevata. Mantenere questa zona conserva intatta la struttura rialzista.

Scenario 3 – Correzione Più Profonda:

Se il prezzo perde il supporto primario, la zona 4920–4950 diventa la prossima area chiave da osservare per la risposta degli acquirenti e la difesa del trend.

🌍 Contesto Macro (Breve)

L'oro continua a beneficiare di rischi geopolitici aumentati e di incertezze commerciali in corso, rafforzando il suo ruolo come asset rifugio.

Allo stesso tempo, l'attenzione del mercato si sta spostando verso il risultato dell'incontro di politica della FOMC di due giorni mercoledì, che potrebbe introdurre volatilità e riprezzamento a breve termine.

Questo contesto supporta l'oro strutturalmente, aumentando anche la probabilità di forti oscillazioni intragiornalieri attorno a livelli chiave.

🧠 Punto di Vista di Lana

L'oro rimane rialzista, ma vicino ai livelli ATH, la disciplina conta più della convinzione.

Lana preferisce acquistare ritracciamenti nella struttura, lasciando confermare il prezzo e evitando operazioni emotive durante la volatilità guidata dalle notizie.

✨ Rispetta la struttura, rimani paziente vicino ai massimi e lascia che il mercato arrivi ai tuoi livelli.

NETLe ultime performance di Cloudflare confermano il suo radicale passaggio da fornitore di CDN a piattaforma aziendale fondamentale per la sicurezza, il networking e l'intelligenza artificiale.

Principali dati finanziari (T3 2025)

Fatturato: 562 milioni di dollari (+31% su base annua).

Svolta aziendale: 4.009 grandi clienti (>100.000 dollari/anno) contribuiscono ora al 73% del fatturato totale, in aumento rispetto al 67% dell'anno scorso.

Il flusso di cassa operativo (FCF) ha raggiunto i 75 milioni di dollari (margine del 13%), supportando il percorso verso l'obiettivo di 5 miliardi di dollari di fatturato annuo entro il 2028.

Trasformazione strategica:

🔎

Rick Rieder: il prossimo “shadow Fed Chair”?Chi sarà il prossimo “shadow Fed Chair” mentre Jerome Powell si prepara a lasciare il suo incarico nel prossimo mese di maggio? Questa domanda è centrale per le prospettive della politica monetaria della Federal Reserve e per l’andamento di azioni, obbligazioni e dollaro USA nel primo semestre del 2026.

Il nome del prossimo presidente della Fed dovrebbe essere annunciato entro la fine di gennaio, e i candidati principali sono Rick Rieder, Kevin Warsh, Christopher Waller e Kevin Hassett. Tra questi quattro, Rick Rieder sembra ora essere in testa alle probabilità di essere scelto da Trump come prossimo shadow Fed Chair.

Nel periodo compreso tra febbraio e maggio 2026, è probabile che il mercato presti maggiore attenzione al futuro presidente della Fed piuttosto che a Jerome Powell, che si troverà negli ultimi tre mesi del suo mandato.

Per quanto riguarda il profilo del prossimo presidente della Fed, diversi punti chiave sono particolarmente importanti:

• Posizionamento sull’inflazione e sui tagli ai tassi di interesse

• Vicinanza al presidente Trump

• Posizionamento rispetto al mercato azionario

• Posizionamento rispetto alle criptovalute

Rick Rieder soddisfa oggi un numero crescente di questi criteri. In qualità di Chief Investment Officer per le strategie obbligazionarie globali di BlackRock, gode di una credibilità molto elevata presso i mercati finanziari, in particolare su tassi di interesse, debito pubblico e condizioni finanziarie globali. La sua capacità di interpretare i cicli macroeconomici e anticipare le svolte della politica monetaria è ampiamente riconosciuta dagli investitori istituzionali.

Sul fronte dell’inflazione, Rick Rieder adotta un approccio pragmatico e meno dogmatico rispetto all’attuale Fed. In più occasioni ha indicato che la disinflazione può proseguire nonostante un mercato del lavoro ancora solido, sostenendo così l’ipotesi di tagli dei tassi graduali ma concreti nel 2026. Questa lettura è in linea con le aspettative del mercato e con la volontà di Donald Trump di sostenere la crescita e gli asset finanziari.

La sua relazione indiretta con l’amministrazione Trump rappresenta un ulteriore punto di forza. Senza essere una figura politica divisiva, Rick Rieder è percepito come compatibile con una visione più pro-mercato, meno restrittiva e più attenta alla sostenibilità del debito pubblico statunitense. Al contrario, altri candidati sono giudicati troppo ideologici o eccessivamente accademici.

Per quanto riguarda i mercati azionari, Rick Rieder non ha mai nascosto il suo orientamento favorevole verso gli asset rischiosi in un contesto di abbondante liquidità e tassi reali contenuti. Una simile impostazione rafforzerebbe lo scenario di un sostegno implicito della Fed ai mercati finanziari durante la fase di transizione.

Infine, sulle criptovalute, Rick Rieder si è mostrato relativamente aperto, riconoscendo il loro ruolo crescente nell’ecosistema finanziario globale e sostenendo una regolamentazione pragmatica piuttosto che restrittiva. Un segnale che sarebbe particolarmente apprezzato dai mercati crypto in caso di nomina.

In questo contesto, l’ascesa di Rick Rieder come potenziale “shadow Fed Chair” potrebbe diventare uno dei principali catalizzatori di mercato del primo semestre 2026.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

WTI: H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

EURUSD: H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

NQ: AGGIORNAMENTO H1In allegato la scorsa idea.

!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

XAUUSD – Brian | Analisi Tecnica H3L'oro ha ufficialmente superato il livello di 5.000 per la prima volta, confermando un importante cambiamento strutturale su timeframe più alti. Il breakout rinforza il più ampio racconto rialzista, con il prezzo che ora scambia saldamente in modalità espansione piuttosto che in consolidamento.

Il movimento sopra 5.000 riflette una domanda sostenuta di beni rifugio in un contesto di elevata incertezza globale. Anche se la volatilità a breve termine rimane possibile, l'ambiente più ampio continua a favorire l'oro come asset difensivo, supportando scenari di continuazione al rialzo.

Struttura di Mercato e Contesto del Trend (H3)

Sul timeframe H3, XAUUSD rimane ben contenuto all'interno di un canale di prezzo ascendente, con struttura definita da massimi e minimi crescenti. La recente gamba impulsiva conferma la continuazione all'interno del trend dominante piuttosto che un movimento terminale.

Osservazioni strutturali chiave dal grafico:

Il prezzo si mantiene sopra la linea di tendenza ascendente, che ha agito come supporto dinamico durante l'avanzata.

Un chiaro impulso sopra 5.000 seguito da ritracciamenti superficiali suggerisce una forte accettazione da parte degli acquirenti a prezzi più elevati.

La struttura Elliott più ampia rimane costruttiva, con il prezzo che progredisce attraverso estensioni di onde superiori piuttosto che mostrare segni di distribuzione.

Zone Tecniche Chiave da Monitorare

Diverse aree tecniche importanti si distinguono:

5.000 – zona di retest della linea di tendenza: Un'area potenziale per il prezzo per stabilizzarsi se si sviluppa un ritracciamento tecnico.

Zona di forte liquidità attorno a 4.787: Un'area di supporto più profonda dove la liquidità della parte acquisto è concentrata, allineata con la struttura precedente.

Zona FVG sotto il prezzo attuale: Rappresenta affari non conclusi nel caso aumenti la volatilità.

Zona di resistenza / estensione superiore vicino a 5.315 (Fibonacci 1.618): Un'area chiave di reazione al rialzo dove il prezzo potrebbe fermarsi o consolidarsi prima di un'ulteriore espansione.

Finché il prezzo rimane sopra la linea di tendenza e i principali supporti di liquidità, la struttura rialzista rimane intatta.

Liquidità e Prospettive Future

Il breakout sopra 5.000 apre un nuovo regime di liquidità. Con una resistenza storica limitata sopra, il prezzo è ora guidato più dall'espansione della liquidità e dal momentum che dalle tradizionali zone di offerta.

I ritracciamenti a breve termine dovrebbero essere considerati nel contesto della continuazione del trend piuttosto che del ribaltamento, a meno che non ci sia un chiaro cedimento nella struttura. L'accettazione sopra 5.000 rafforzerebbe ulteriormente l'argomento per una continuazione al rialzo verso estensioni Fibonacci più elevate.

Bias di Trading

Bias primario: Continuazione rialzista mentre la struttura regge

Zone di interesse chiave:

Linea di tendenza / zona di retest di 5.000

Supporto di liquidità a 4.787

Resistenza di estensione a 5.315

Timeframe preferito per la conferma: H1–H4

Forti trend raramente si muovono in linea retta. Pazienza e allineamento con la struttura rimangono critici in questa fase del mercato.

Consulta il grafico allegato per una vista dettagliata della struttura del trend, delle zone di liquidità e delle estensioni Fibonacci.

Segui il canale TradingView per avere accesso anticipato agli aggiornamenti strutturali e unirti alla discussione.

Elliott Wave Super Cycle | Fine Wave II → Avvio Wave III 📌 NFLX — Elliott Wave Super Cycle | Fine Wave II → Avvio Wave III (Multi-Year Long Setup)

Netflix non sta semplicemente correggendo.

Quello che sto osservando è la costruzione di una base strutturale di lungo periodo secondo la Teoria delle Onde di Elliott.

La mia analisi non è orientata al breve termine.

Sto leggendo il mercato in ottica ciclica e strutturale.

🔎 Struttura Elliott di grado superiore

▶️ Wave (I) — Super Cycle Degree (completata)

Il movimento rialzista principale si è sviluppato in una struttura impulsiva a cinque onde, culminata nell’area $134–140.

Questo impulso rappresenta per me la prima gamba direzionale del nuovo ciclo primario su NFLX, caratterizzata da espansione del momentum e progressiva partecipazione del mercato.

▶️ Wave II — Super Cycle Degree (fase correttiva attuale)

La fase attuale la interpreto come una correzione ABC in forma di zig-zag, tipica dopo un impulso di grado superiore.

La struttura interna è composta da:

Wave A → primo impulso ribassista di scarico

Wave B → rimbalzo correttivo tecnico

Wave C → fase finale di pulizia del mercato

📉 Zona di completamento tecnico della Wave II

Il prezzo sta lavorando all’interno della Golden Zone Elliott/Fibonacci:

0.618 retracement → $62.11

Area di interesse strutturale: $75 – $62

Questa fascia rappresenta statisticamente una zona ideale di terminazione per le Wave II di grado Super Cycle quando il trend primario rimane rialzista.

In questa area leggo una transizione da pressione emotiva a accumulo progressivo di posizioni forti.

🚀 Scenario principale: sviluppo della Wave III (Super Cycle)

Se la Wave II è in fase di completamento, NFLX si trova ora nella fase di avvio della Wave

III, storicamente la più potente dell’intero ciclo Elliott.

La mia proiezione ciclica principale è:

🎯 Target strutturale:

$206.16 → Estensione 1.618 Fibonacci dell’intera Wave (I)

📆 Orizzonte temporale:

Scenario multi-year con sviluppo verso il 2027–2030, coerente con la progressione dei gradi ciclici.

Questa lettura è orientata alla struttura del trend, non alla volatilità di breve periodo.

✅ Livelli tecnici di riferimento

🔹 Livello di conferma trend

Break strutturale sopra:

$89.62 (0.382 Fib)

Per me questo livello rappresenta la soglia tecnica che conferma l’avvio impulsivo della Wave III.

🔹 Area di accumulo strutturale

$75 – $62

Zona in cui il rapporto rischio/rendimento rimane favorevole in ottica ciclica.

🔹 Livello di invalidazione

Close settimanale sotto: $62

Una violazione decisa di questo livello invalida l’attuale conteggio e implica una correzione più profonda.

🧠 Sintesi ciclica

Non sto interpretando l’attuale fase come un semplice drawdown.

La leggo come una fase fisiologica di riequilibrio strutturale dopo un impulso Super Cycle.

In questa zona il rischio è tecnicamente definito e il potenziale di espansione resta elevato in ottica multi-year.

Ti piace questa analisi? Supporta il mio lavoro: lascia un LIKE, commenta la tua visione qui sotto e SEGUIMI per non perdere i prossimi setup! 📈

EUR/USD: IL SISTEMA PREPARA LA CHIUSURA MENSILELa Mappa di Gennaio ha guidato ogni mossa. Ora il prezzo si posiziona per la decisione finale. Monitoriamo la zona di equilibrio critica.

📍 STATO ATTUALE (Grafico 2h - Agg. 27 Gen):

🕐 TF: 2 Ore | Fase: Consolidamento in Alta

📈 Apertura: 1.18804 | Chiusura: 1.18776 (lateralità)

🎯 Situazione: Il prezzo consolida sotto la resistenza minore 1.1885, dopo aver rispettato il Livello Chiave 1.1764 e aver esteso il rialzo. Il sistema è in attesa del prossimo input.

🔍 VERIFICA CONCLUSIVA MAPPA DI GENNAIO:

✅ LIVELLO 1 - 1.1590-1.1600 (SUPPORTO STRUTTURALE)

STATO: CONFERMATO STORICO. Rimbalzo da manuale di +133 pips. Base dell'intero movimento mensile.

✅ LIVELLO 2 - 1.1720-1.1730 (RESISTENZA→SUPPORTO)

STATO: SUPERATO E CONVERTITO. Ora supporto dinamico primario.

🎯 LIVELLO 3 - 1.1764-1.1770 (TARGET MENSILE)

STATO: CENTRATO E RISPETTATO. Testato il 24/01, ha funzionato da perfetto trampolino per l'ultimo slancio.

📊 LA NUOVA ZONA CHIAVE DEL SISTEMA: 1.1783 - 1.1764

L'attenzione ora si sposta qui. Questa è la zona di equilibrio per la chiusura di Gennaio:

• 1.1783: Supporto dinamico immediato (ex massimo).

• 1.1764: Livello Chiave originale, ora rinforzato.

• Perché è cruciale: Una ritestazione di questa zona prima della chiusura mensile sarebbe il set-up ideale per un rimbalzo rialzista a Febbraio. Un crollo sotto sarebbe invece un segnale di forza inferiore alle attese.

🎯 SCENARI SISTEMICI PER LA CHIUSURA (Prossimi 4 Giorni):

• SCENARIO A (PREFERITO DAL SISTEMA - 60%): Ritorno controllato verso 1.1783-1.1764, test della zona con volume decrescente, e rimbalzo per chiudere il mese sopra 1.1800. Set-up perfetto per un Febbraio bullish.

• SCENARIO B (35%): Forza continua. Il prezzo supera 1.1885 e punta a chiudere il mese vicino a 1.1900. Sarebbe forte, ma richiederebbe un immediato ritestamento di supporto a Febbraio.

• SCENARIO C (5% - OUTLIER): Rottura debole sotto 1.1764. Indicherebbe fallimento del follow-through rialzista. Supporto successivo a 1.1720.

⚠️ LA MIA GESTIONE SISTEMICA (Esempio Reale):

*"Posizione long residua da 1.1600. Stop finale a 1.1759 (sotto il Livello Chiave 1.1764). Nessun nuovo ingresso fino a dopo la chiusura mensile o un test della zona 1.1783-1.1764. Il sistema richiede pazienza."*

📚 DIDATTICA AVANZATA: LA LOGICA DELLA "ZONA DI EQUILIBRIO"

Il mio sistema non cerca il prezzo esatto, ma aree di valore:

Confluenza: La zona 1.1783-1.1764 unisce un livello chiave originale (1.1764) e un livello dinamico recente (1.1783). Più fattori convergono, più l'area è forte.

Ritesto Sanificante: Un ritorno in quella zona dopo un breakout pulisce gli ultimi long deboli e crea una base più sana per il movimento successivo.

Patience Area: È la zona in cui il sistema mi dice di essere pronto, non di essere già dentro. L'ingresso scatta solo alla reazione del prezzo.

🔥 PERFORMANCE DEL SISTEMA - GENNAIO (In Chiusura):

• Trade 2026: 4/4 vincenti (100% win rate) – Tutti da attivazione livelli chiave.

• Pips Gennaio: 380+ catturati e bloccati.

• Accuracy Globale: 97% su 25+ analisi.

• Precisione Livelli Gennaio: 3/3 livelli chiave testati e rispettati (1.1592, 1.1725, 1.1764).

🎯 PROSSIMA MOSSA DEL SISTEMA:

La Mappa Strutturale di Febbraio è in fase di definizione. Uscirà nei primi giorni del nuovo mese. La chiusura di Gennaio sopra o sotto 1.1800 e il comportamento nella zona 1.1783-1.1764 saranno i dati decisivi.

👉 SEGUI PER LA MAPPA DI FEBBRAIO

Il Sistema ha parlato chiaro a Gennaio. Ti aspetta a Febbraio.

Commenta "ZONA CHIAVE" se stai monitorando con me l'area 1.1783-1.1764 per la prossima grande decisione.

#EURUSD #ForexTrading #SistemaChiave #KeyLevels #MetodoMicheleCZ #AnalisiMensile #TradingSystem #TechnicalAnalysis #PriceAction #Forex #FinancialMarkets #ChiusuraMensile

Analisi Tecnica – Redwire Corp (RDW)Il titolo RDW , quotato relativamente di recente, ha mostrato sin dalle prime fasi di negoziazione una struttura tecnica interessante.

Subito dopo la quotazione, il prezzo ha sviluppato un pattern di continuazione di tipo Cup & Handle, successivamente confermato dalla rottura rialzista, che ha portato a un movimento impulsivo con raddoppio delle quotazioni.

Struttura di mercato attuale

Dopo il massimo relativo, il titolo ha avviato una fase correttiva, caratterizzata da:

massimi decrescenti

minimi decrescenti

struttura di breve/medio periodo impostata al ribasso

Dal punto di vista volumetrico e di mercato:

il prezzo si mantiene sopra il POC (Point of Control), livello chiave che indica l’area di maggior scambio

il titolo si trova a ridosso della trendline discendente su timeframe daily, che funge attualmente da resistenza dinamica

Scenario Rialzista

Uno scenario long diventa tecnicamente interessante solo in caso di rottura confermata della trendline daily.

Condizioni chiave:

Breakout pulito della trendline

volumi in contrazione o contenuti, segnale di assorbimento dell’offerta e non di euforia

possibile retest della trendline come supporto dinamico

⚠️ Trading Note

Fino alla rottura della struttura discendente, il titolo rimane in fase di consolidamento/correzione.

La conferma del breakout sarà fondamentale per valutare un ritorno di forza direzionale.

Allerta trading: l'impennata dell'oro potrebbe continuare.

Questo rally record dell'oro è trainato da molteplici fattori: gli acquisti di oro da parte delle banche centrali e gli afflussi di investitori negli ETF sull'oro per proteggersi dai rischi politici globali e dalle incertezze macroeconomiche.

Inoltre, le aspettative del mercato di un taglio dei tassi di interesse negli Stati Uniti nel 2026 hanno ulteriormente spinto i prezzi dell'oro.

Nel frattempo, i dati sull'inflazione PCE (l'indicatore di inflazione preferito dalla Fed) hanno mostrato che i dati di novembre erano ampiamente in linea con le aspettative, rafforzando ulteriormente le aspettative del mercato che la Federal Reserve statunitense manterrà i tassi di interesse la prossima settimana. Il mercato si aspetta ampiamente che la Fed mantenga i tassi invariati nella riunione del 27-28 gennaio, ma sta ancora scontando la possibilità di altri due tagli dei tassi nella seconda metà del 2026, aumentando così l'attrattiva dell'oro come asset non fruttifero.

L'oro è sempre più visto come uno strumento per proteggersi dall'"imprevedibilità" del Presidente Trump. Ha sottolineato che, sebbene molti trader considerassero l'oro come una copertura contro il rischio di una guerra tariffaria tra Stati Uniti e Unione Europea a causa della spinta di Trump ad acquisire la Groenlandia, anche dopo la revoca della minaccia tariffaria, i guadagni dell'oro non si sono invertiti.

Guardando al futuro, si prevede che il mercato rialzista dell'oro continui, ma permangono rischi al ribasso. Goldman Sachs ha alzato le sue previsioni sul prezzo dell'oro a 5.400 dollari, basandosi sul presupposto che il settore privato non venderà i propri titoli e che le banche centrali continueranno ad acquistare oro. L'oro è già aumentato di quasi il 15% rispetto ai livelli di inizio 2026, estendendo il guadagno del 64% dell'anno scorso. Tuttavia, se i rischi di politica monetaria globale dovessero diminuire drasticamente, portando alla chiusura delle posizioni di copertura, i prezzi dell'oro potrebbero scendere. Le incertezze geopolitiche rimangono cruciali: l'imprevedibilità di Trump ha allarmato l'UE e, sebbene le relazioni transatlantiche si siano temporaneamente allentate, la fiducia a lungo termine è stata compromessa, innescando potenzialmente ulteriore volatilità.

In generale, gli investitori dovrebbero concentrarsi sulla riunione della Federal Reserve, sui dati economici e sui progressi nelle missioni nell'Artico. Il ruolo dell'oro nel trend di de-dollarizzazione è sempre più importante, fungendo da scudo contro l'incertezza. In quest'epoca di tempeste geopolitiche, l'oro non è solo un investimento, ma anche un'ancora di stabilità globale. Il mercato dell'oro nel 2026 continuerà il suo leggendario super mercato rialzista, guidato da una confluenza di molteplici fattori.

La riunione del FOMC della prossima settimana è l'evento chiave che influenza l'andamento dei prezzi dell'oro a breve termine. Se la Federal Reserve adottasse una posizione aggressiva, enfatizzando il mantenimento di tassi di interesse elevati fino al secondo trimestre del 2026, potrebbe temporaneamente invertire le aspettative del mercato sui tagli dei tassi, portando a significative fluttuazioni dei prezzi dell'oro. Al contrario, se la Fed rilasciasse segnali accomodanti, confermando un ciclo di tagli dei tassi imminente, ciò fornirebbe un forte slancio ai prezzi dell'oro, che potrebbero superare i 5.000 dollari.

Le istituzioni tradizionali ritengono generalmente che la volatilità del mercato dell'oro aumenterà significativamente nel 2026, ma la logica strutturale al rialzo rimane solida. I principali fattori trainanti, come la domanda di copertura dall'inflazione, la crescente pressione sul debito globale e l'accelerazione della de-dollarizzazione, rimangono invariati e queste logiche a lungo termine continueranno a sostenere il trend rialzista dei prezzi dell'oro.

Il grafico settimanale si è chiuso con una grande candela rialzista, a indicare un trend ancora forte. Si prevede un momentum rialzista lunedì prossimo, con un focus sugli acquisti durante i ribassi. Tuttavia, si consiglia cautela riguardo alla resistenza vicino al livello di $ 5.000; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. La resistenza chiave si trova intorno a $ 5.050; se questo livello non può essere superato, si può considerare una piccola posizione corta. Se il prezzo si mantiene al di sopra di questo livello, potrebbe potenzialmente salire di oltre $ 50, puntando all'area di $ 5.100-$ 5.200 e persino ai $ 5.300. Il primo livello di supporto da tenere d'occhio è 4.900, con un solido supporto a 4.808; entrambi sono buoni riferimenti per le posizioni lunghe.

Venerdì, il grafico giornaliero ha mostrato un trend rialzista generale con oscillazioni. Il prezzo ha sfondato e aggiornato il suo massimo a 4990 durante la sessione statunitense, chiudendo infine con una lunga candela rialzista lower shadow. Il supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il supporto orario si trova al minimo notturno di 4958, che può essere utilizzato come linea di demarcazione tra sentiment rialzista e ribassista per la giornata; un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di una rottura sopra 5000 e un test dell'area 5020-5050. Solo una rottura decisa sotto 4900 potrebbe innescare una profonda correzione; in caso contrario, il forte trend rialzista continuerà.

Strategia di trading:

Lunedì, si consideri l'acquisto vicino a 4958. Se il trend è forte, si consideri l'acquisto nell'area 4970-4980, con l'obiettivo di una rottura sopra il livello 5000. Si consideri una piccola posizione short vicino a 5050.

L'oro si avvicina alla soglia dei 5.000 dollari.

I. Performance recenti e analisi tecnica

L'oro ha recentemente mostrato un forte trend rialzista unilaterale, con fluttuazioni giornaliere superiori a 100 dollari. Le continue e forti candele rialziste hanno spinto i prezzi vicino alla soglia dei 5.000 dollari l'oncia. Il mercato mostra un pattern di "consolidamento seguito da movimenti esplosivi", con breakout che spesso portano a rapidi rally o ribassi, lasciando poche opportunità di conferme di pullback. La forte chiusura rialzista di venerdì al di sopra della media mobile a 5 giorni indica un momentum rialzista sostenuto.

Caratteristiche tecniche principali:

Struttura del trend: trend rialzista unilaterale, tutte le medie mobili allineate rialziste, con un solido pattern di fondo arrotondato.

Livelli chiave: la precedente resistenza a 4.900 dollari si è trasformata in supporto. Il prossimo livello psicologico critico è la zona tra 5.000 e 5.030 dollari.

Avviso di rischio: dopo i forti guadagni consecutivi, fate attenzione ai ritiri tecnici o alle pressioni per la presa di profitto. Tuttavia, si prevede che qualsiasi ritracciamento offra opportunità di acquisto per il trend rialzista. L'obiettivo a medio termine rimane $ 5.400.

II. Prospettive per la prossima settimana

Motivazione rialzista: il trend rialzista unilaterale rimane intatto. Qualsiasi ritiro dovrebbe essere visto come un'opportunità di acquisto. Concentratevi sui livelli di supporto chiave.

Resistenza chiave: $ 5.000–$ 5.030

Supporto chiave: $ 4.950–$ 4.930, $ 4.900 (forte supporto)

III. Strategia di trading per la prossima settimana

1. Strategia Long (Concentrarsi sull'acquisto sui pullback)

Zona di ingresso: $4.940–$4.950

Stop Loss: $4.930

Obiettivi: Primo obiettivo $4.990–$5.030, superamento per raggiungere l'obiettivo $5.050–$5.100

2. Strategia Short (Posizioni corte leggere in resistenza)

Zona di ingresso: $5.050–$5.060

Stop Loss: $5.070

Obiettivi: Primo obiettivo $5.000–$4.980, superamento per raggiungere l'obiettivo $4.950

IV. Gestione del rischio e promemoria di trading

Dimensionamento delle posizioni: Entrare con moderazione a lotti, con un'esposizione totale non superiore al 10%.

Disciplina degli stop loss: Rispettare rigorosamente gli stop loss, evitare di mantenere posizioni in perdita.

Considerazioni sulle tempistiche:

Per le posizioni lunghe: attendere pazientemente i pullback verso le zone di supporto, evitare di inseguire i massimi.

Per le posizioni corte: solo tentativi lievi ai livelli di resistenza chiave, ingresso e uscita rapidi.

Fattori chiave da monitorare:

Segnali di stagnazione dei prezzi o pattern di topping.

Aumento della volatilità in prossimità delle principali pubblicazioni di dati.

V. Riepilogo

L'oro rimane in un forte trend rialzista unilaterale. L'approccio di trading principale è "acquistare sui pullback". Le posizioni corte sono adatte solo per tentativi di controtendenza a breve termine. Concentrarsi sulla performance della zona di supporto tra $ 4.900 e $ 4.950; una stabilizzazione in questa zona rappresenterebbe un'opportunità ideale per un posizionamento rialzista.

Avvertenza: l'analisi di cui sopra rappresenta opinioni personali e non costituisce una consulenza di investimento. Il trading comporta dei rischi e gli investitori dovrebbero prestare attenzione. Allocare i fondi in base alla propria tolleranza al rischio.

Attenzione a una correzione del prezzo dell'oro

Trend attuale: il trend rialzista mostra segni di affaticamento

I. Visione di base

Supportato da molteplici fattori come i rischi geopolitici, le aspettative di un allentamento monetario da parte della Federal Reserve e gli acquisti sostenuti da parte delle banche centrali, l'oro continua il suo forte trend rialzista, mantenendo un chiaro pattern tecnico rialzista. La strategia si concentra sull'acquisto durante i cali nella direzione del trend, con particolare attenzione ai livelli di supporto durante le fasi di flessione.

II. Fattori fondamentali

Domanda persistente di beni rifugio: le incertezze geopolitiche e di politica commerciale continuano a spingere i capitali verso l'oro.

Contesto macroeconomico favorevole: le aspettative di tagli dei tassi da parte della Federal Reserve, gli acquisti sostenuti di oro da parte delle banche centrali e gli afflussi record negli ETF forniscono una base a medio-lungo termine per l'aumento dell'oro.

Debolezza del dollaro statunitense: l'indice del dollaro statunitense è sceso al minimo degli ultimi quattro mesi (96,94), sostenendo ulteriormente i prezzi dell'oro.

III. Analisi Tecnica

Struttura del Trend:

Grafico giornaliero: Continua a salire lungo le medie mobili di breve termine, senza ancora segnali di un massimo, mantenendo una forza complessiva.

Grafico a 4 ore: Ha rotto il precedente intervallo di consolidamento massimo, con medie mobili allineate rialziste, sostenendo lo slancio rialzista.

Grafico a 1 ora: Dopo un'apertura con gap-up e un rally nella sessione mattutina, è entrato in una fase di consolidamento a livelli elevati, con medie mobili di breve termine divergenti al rialzo e livelli di supporto in graduale rialzo.

Livelli chiave:

Resistenza: 5110–5130 (zona di estensione del massimo storico)

Supporto: 5020–5000 (banda di supporto principale)

IV. Strategia di trading

Direzione primaria: Acquista sui ribassi

Impostazione della posizione lunga:

Zona di ingresso: Ingresso scaglionato in caso di stabilizzazione nel range 5000-5020

Stop Loss: Sotto 4990

Obiettivi: 5110-5130, con potenziale estensione a 5150-5180 in caso di breakout

Posizione corta (ausiliaria):

Condizione: Primo tocco di 5110-5130 con segnali di rigetto

Stop Loss: Sopra 5140

Obiettivi: 5080-5060 (azione di correzione a breve termine)

V. Promemoria sulla gestione del rischio

I prezzi dell'oro sono ai massimi storici con significativi guadagni a breve termine, il che giustifica cautela contro le correzioni tecniche.

L'elevata sensibilità alle notizie fondamentali richiede un rigoroso dimensionamento delle posizioni e una rigorosa disciplina degli stop-loss.

I fattori chiave da tenere d'occhio includono i movimenti del dollaro statunitense, gli sviluppi geopolitici e le aspettative di politica monetaria della Federal Reserve.

VI. Osservazioni critiche sul timing

Sessioni europee e statunitensi: se i prezzi si stabilizzano dopo un pullback, il trend rialzista potrebbe riprendere. Un consolidamento persistente ad alto livello potrebbe indicare la formazione di un massimo di breve termine.

Livelli chiave: una rottura al di sotto dei 5000 potrebbe innescare una correzione più profonda, mentre una rottura sopra i 5130 potrebbe aprire un ulteriore rialzo.

Nota: la volatilità del mercato è elevata. Si consiglia di operare con posizioni leggere ed evitare di inseguire il mercato. Adattare le strategie in tempo reale in base alle condizioni di mercato.

L'oro è pronto a superare quota 5.000 dollari.

Indice del dollaro USA:

Questa settimana si è chiusa con un calo significativo e sono previsti ulteriori minimi la prossima settimana. Il supporto iniziale è intorno a 96,6, con un forte supporto al minimo precedente di 95,8. Il grafico giornaliero mostra una grande candela ribassista venerdì; lunedì l'attenzione è rivolta all'intervallo di negoziazione 97,7-96,6.

Oro:

Il grafico settimanale mostra una grande candela rialzista, con un guadagno settimanale di oltre 360 dollari, che prosegue il suo forte trend. Lunedì è previsto un momentum rialzista, con un'attenzione particolare agli acquisti sui ribassi. Tuttavia, si consiglia cautela per quanto riguarda la resistenza vicino al livello di 5.000 dollari; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. Il livello di resistenza chiave è intorno a 5.050. Se non riesce a superarlo, si può tentare una piccola posizione corta. Se si mantiene al di sopra di questo livello, si prevede che continuerà a salire di oltre 50 dollari, puntando all'area 5.100-5.200 o addirittura 5.300. Il primo livello di supporto da tenere d'occhio è 4900, con un solido supporto a 4808. Entrambi sono buoni punti di riferimento per andare long.

Il grafico giornaliero mostra un trend rialzista generale venerdì, che ha superato e raggiunto un nuovo massimo a 4990, chiudendo infine con una lunga candela rialzista lower shadow. Il livello di supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il livello di supporto orario si trova al minimo di pullback di 4958. Questo livello può essere utilizzato come linea di demarcazione intraday tra trend rialzisti e ribassisti; un movimento verso questo livello potrebbe indicare un'opportunità di acquisto. Un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di superare 5000 e testare l'area 5020-5050. I prezzi dell'oro subiranno una profonda correzione solo se scendono sotto 4900; in caso contrario, continueranno il loro forte trend rialzista.

Strategia di trading:

Lunedì, considerate di piazzare ordini long intorno a 4945-4955, con uno stop-loss a 4935. Se il trend è forte, considerate di andare long nell'area 4970-4980, puntando a una rottura sopra il livello 5000. Una piccola posizione short può essere presa in considerazione vicino a 5050.