WisadomTree - Tactical Daily Update - 21.01.2026Borse EU e Usa in calo, a causa del tema «Groenlandia» e delle sue ricadute.

Oggi il Presidente Usa parlerà a Davos: si spera in toni più concilianti.

Trasury Bond giapponesi largamente venduti, contromisure in arrivo.

L’oro e gli altri preziosi a nuovi record, mentre il US$ si indebolisce.

La seduta borsistica di ieri, 20 gennaio, si inserisce nel solco di un mercato sempre più dominato dalle tensioni geopolitiche e commerciali, con un rinnovato afflusso di capitali verso i beni rifugio, nuovi massimi storici dell’oro e un deciso aumento della volatilità.

Dopo il tonfo di lunedì, le Borse europee hanno vissuto un’altra giornata difficile: a pesare è stata anche la decisione del Parlamento europeo di sospendere l’accordo sui dazi con gli Stati Uniti, annunciata in mattinata dal presidente del PPE, Manfred Weber.

Un segnale politico forte, che ha riacceso i timori di uno scontro commerciale aperto tra le due sponde dell’Atlantico.

Milano ha chiuso in calo dell’1,1%, in linea con Francoforte, mentre Parigi e Londra hanno contenuto le perdite rispettivamente a -0,6% e -0,7%. Ribassi che, per ora, rientrano ancora nella categoria delle correzioni dai massimi storici, ma che segnalano un crescente nervosismo degli investitori.

Al centro della scena resta, inevitabilmente, Donald Trump, che ha rilanciato la propria determinazione a prendere il controllo della Groenlandia, motivandola con preoccupazioni di sicurezza legate a Russia e Cina, e ha minacciato l’imposizione di dazi punitivi nei confronti dei Paesi che si opporranno, citando esplicitamente Francia, Germania e Regno Unito.

Proprio ieri cadeva l’anniversario del suo 2’ insediamento alla Casa Bianca, un passaggio simbolico che ricorda quanto la sua figura sia tornata a essere il vero baricentro dei mercati globali.

Le conseguenze non si sono fatte attendere sul Dollaro, che ha proseguito il suo indebolimento, con l’euro oltre 1,17, a 1,173 (+0,8%) e a 185,3 sullo yen (+0,6%), mentre il dollaro/yen è sceso a 157,9 (-0,1%). Un movimento che riflette la crescente sfiducia verso gli asset denominati in dollari nelle fasi di tensione politica.

Secondo lo Yale Budget Lab, oggi negli Stati Uniti i dazi reali effettivi hanno raggiunto il 16,8%, il livello più elevato da quasi cento anni. Le entrate generate dalle tariffe doganali sono quasi quadruplicate nel 2025, arrivando a US$ 27,9 miliardi.

Eppure, nonostante la svolta protezionistica, l’inflazione continua a raffreddarsi solo gradualmente e rimane ben lontana dall’obiettivo del 2% della Fed.

Wall Street mostra una sorprendente resilienza: l’S&P500 guadagna comunque il 12% nel periodo, alimentando l’idea che il primo anno del “Trump 2” possa chiudersi con un bilancio positivo, col Financial Times che ha coniato l’espressione “Trump Always Chickens Out”, a indicare una prassi fatta di minacce iniziali seguite, spesso, da compromessi.

Intanto, il clima di incertezza ha innescato una vendita massiccia di azioni e titoli di Stato statunitensi, mentre gli investitori si sono rifugiati nell’oro.

Sul mercato obbligazionario europeo, lo spread Btp-Bund a dieci anni si è attestato a 64 punti base, in lieve aumento dai 63 dell’avvio, con il rendimento del Btp decennale al 3,50%. Negli Stati Uniti, invece, quello del Treasury decennale è salito al 4,27%, sui massimi da settembre, rafforzando la percezione che il ruolo dei titoli Usa come “porto sicuro” non sia più scontato.

Emblematica, in questo senso, la decisione del fondo pensione danese AkademikerPension, che sta pianificando l’uscita dai Treasury Usa entro la fine del mese. Secondo quanto riportato da Bloomberg, il CIO Anders Schelde ritiene che le politiche di Trump abbiano creato rischi di credito troppo elevati per essere ignorati: una mossa dall’impatto limitato, ma dal forte valore simbolico.

Dai dati macro emergono segnali contrastanti. Negli Usa, il rapporto ADP segnala un rallentamento delle assunzioni a dicembre, con 8.000 nuovi posti a settimana, in calo rispetto alla media di 11.250 del periodo precedente, pur segnando il sesto periodo consecutivo di crescita occupazionale.

In Europa, invece, la Germania sorprende in positivo: l’indice Zew di gennaio sale a 59,6 punti dai 45,8 di dicembre, sopra le attese di 50 punti.

Questa mattina, 21 gennaio, l’MSCI Asia Pacific cede -0,5%, ed i future di Wall Street tentano un rimbalzo dopo che Trump ha aperto a una possibile composizione della crisi sulla Groenlandia, dichiarando: “Troveremo qualcosa per cui la Nato sarà felice e gli Usa saranno felici”. L’S&P 500, tuttavia, ha chiuso la seduta di ieri a -2,1%, con il VIX salito sui massimi degli ultimi tre mesi.

In Asia, il Nikkei limita le perdite a -0,5%, mentre il rendimento del JGB decennale scende di 5 punti base a 2,29%. La Sumitomo Mitsui Financial Group ha annunciato l’intenzione di raddoppiare il proprio portafoglio di titoli di Stato giapponesi dagli attuali 10,6 trilioni di yen (67 miliardi di dollari).

Nella Greater China, Hong Kong è invariata, il CSI300 sale dello 0,3%, mentre il Taiex di Taiwan perde l’1,3%. Pechino ha varato nuovi stimoli, tra cui una linea di credito garantita da 500 miliardi di yuan (72 miliardi di dollari) per sostenere investimenti e consumi.

Prosegue infine la corsa dei metalli preziosi: oro a 4.870 dollari l’oncia, argento a 94,30 dollari, con quest’ultimo in rialzo del 32% da inizio anno, e nuovi massimi anche per il palladio. In un mondo sempre più instabile, il messaggio dei mercati appare chiaro: la ricerca di sicurezza passa sempre meno da Washington e sempre più dal metallo giallo.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Idee della comunità

WisdomTree - tactical daily Update - 20.01.2026Le mire di Trump sulla Groenlandia innescano il sell-off sulle Borse.

Le iniziative del Presidente Usa saranno tema centrale a Davos.

Non si ferma la corsa di oro, argento e altri metalli industriali.

Il FMI migliora le attese di crescita 2026 e 2027 per l’Europa.

La seduta di ieri, 19 gennaio, ha messo in evidenza un netto scollamento tra le due sponde dell’Atlantico. Wall Street è rimasta chiusa per il Martin Luther King Day, lasciando campo libero alle tensioni geopolitiche che hanno invece pesato in modo deciso sulle Borse europee, tutte in territorio negativo.

A innescare le vendite sono state le nuove minacce di dazi avanzate da Donald Trump contro i Paesi contrari ai piani statunitensi sulla Groenlandia, tema destinato a dominare anche il World Economic Forum di Davos, apertosi ieri e che vedrà l’intervento dello stesso Trump domani, 21 gennaio.

Il bilancio della giornata è stato pesante ma ordinato. Milano ha chiuso a -1,3%, sebbene l’Italia non figuri nella nuova “lista nera” statunitense: perdite differenziate sulle altre piazze: Francoforte -1,2%, Parigi -1,8%, Londra -0,4%, Madrid -0,1% e Amsterdam -1,7%.

Nel fine settimana Trump aveva evocato tariffe doganali del 10%, potenzialmente in salita fino al 25%, contro gli otto Paesi europei che hanno inviato truppe nell’isola artica.

Dal punto di vista operativo, tuttavia, diversi analisti sottolineano le difficoltà tecniche di un’applicazione selettiva dei dazi: servirebbero certificati di origine estremamente dettagliati, con il rischio di rallentare le catene di approvvigionamento e di generare costi significativi soprattutto per gli stessi Stati Uniti.

Per questo, i mercati continuano a interpretare le dichiarazioni come una leva negoziale più che una minaccia immediatamente esecutiva.

A rendere il quadro ancora più teso, le parole pronunciate ieri da Trump: «non mi sento più in dovere di pensare esclusivamente alla pace», aggiungendo di essere stato penalizzato con il mancato Premio Nobel “per aver fermato otto guerre..”.

L’Europa intanto preparerebbe la risposta. Giovedì a Bruxelles è previsto un vertice straordinario dei leader europei e, secondo indiscrezioni, sono allo studio possibili ritorsioni fino a Us$ 93 miliardi nei confronti degli Stati Uniti.

In un contesto così perturbato, non sorprende che gli investitori stiano riducendo l’esposizione agli asset più rischiosi, rifugiandosi nei metalli preziosi, che continuano a segnare nuovi massimi.

Parallelamente, il mercato obbligazionario resta sotto osservazione. Negli Stati Uniti, il Treasury decennale rende il 4,26%, sui livelli più elevati da settembre.

Il rialzo dei rendimenti è legato anche all’eccezionale volume di emissioni corporate: le aziende statunitensi stanno accelerando le emissioni approfittando delle aspettative di ulteriori tagli Fed e di un quadro macro favorevole, con spread di credito ai minimi da 19 anni.

Nei primi 15 giorni di gennaio le emissioni hanno raggiunto un record storico di circa 435 miliardi di dollari, ritmo destinato a intensificarsi nella seconda metà del mese.

Nell’Eurozona, il BTP decennale resta intorno al 3,45%, con uno spread di circa 60 bps, sui minimi dal 2008.

Sul fronte ECB, i ministri delle Finanze hanno scelto Boris Vujčić, 61 anni, attuale governatore della banca centrale croata, come prossimo vicepresidente. Considerato un “falco moderato”, Vujčić sostiene un allentamento monetario graduale, mantenendo alta l’attenzione sui rischi inflattivi.

La settimana in corso sarà ricca di dati macro: giovedì è atteso il PCE di novembre USA, l’indicatore d’inflazione preferito dalla Fed, mentre venerdì toccherà agli indici PMI “globali”.

Intanto il Fondo Monetario Internazionale ha aggiornato le stime di crescita. Per l’Italia, il PIL 2026 è visto a +0,7%, con il 2027 ancora a +0,7%, rispetto allo 0,8% e 0,6% stimati a ottobre. La Germania dovrebbe cresce +1,1% nel 2026 (+0,2%) e dell’1,5% nel 2027; la Francia dell’1% (+0,1%) e 1,2%; la Spagna del 2,3% (+0,3%) e 1,9% (+0,2%).

Sul fronte dei prezzi, l’inflazione globale è vista in calo dal 4,1% del 2025 al 3,8% nel 2026 (contro il 3,7% stimato in precedenza) e al 3,4% nel 2027. Nell’area euro, l’inflazione complessiva dovrebbe attestarsi intorno al 2% nel 2026-2027, con la componente core in convergenza verso quel livello nel 2027.

Questa mattina, 20 gennaio, i mercati asiatici si muovono prevalentemente in negativo: Nikkei -1,0%, Hang Seng -0,3%, Shanghai Composite invariato, Shenzhen -1%. Fa eccezione Taiwan (+0,4%), mentre la Corea aggiorna i record: Kospi +1,5% a 4.900 punti, tredicesima seduta consecutiva in rialzo, +17% da inizio anno e +92% su base annua, grazie alle aspettative legate all’intelligenza artificiale.

Sul fronte delle commodity, il petrolio arretra: WTI marzo a 59,4 dollari/barile e Brent. In calo anche il gas TTF, -3,5% a 35,5 euro/MWh, dopo il rally della settimana precedente. L’Indice Bloomberg Commodity sale a 115,30 dollari, +5% da inizio gennaio, trainato dai metalli preziosi. Oro a 4.710 dollari/oncia e argento a 94,50 dollari/oncia segnano nuovi record, mentre il rame (12.995 dollari) resta sotto i riflettori per le prospettive legate a elettrificazione, data center e AI.

In difficoltà infine le criptovalute: Bitcoin 91.670 dollari, in calo del -1,3% dopo il -2,6% di lunedì. Dal massimo di 126.000 dollari di ottobre, la perdita è circa -20%, a fronte di un +24% dell’oro, confermando come, nelle fasi di alta tensione geopolitica, gli investitori continuino a preferire le vecchie certezze ai nuovi asset alternativi.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

CADCHF LONGUn'ipotetica entrata long su CAD/CHF in prossimità di 0.56 richiederebbe l'emergere di uno scenario macroeconomico asimmetrico tra Canada e Svizzera, dove fattori strutturali e ciclici convergano per invertire un rapporto di forza storicamente favorevole al franco svizzero. A quel livello, il cross si troverebbe in una zona di estremo stress valutario—non lontana dai minimi assoluti toccati durante le crisi acute del passato—dove il dollaro canadese apparirebbe scontare una combinazione di shock petroliferi prolungati, recessione domestica e fuga verso valute rifugio europee. Proprio questa condizione di sovravendita estrema aprirebbe tuttavia lo spazio per una correzione significativa qualora mutassero le premesse fondamentali che hanno generato tale squilibrio.

Il primo elemento di svolta risiederebbe nell'andamento dei prezzi energetici, dato che l'economia canadese mantiene una correlazione strutturale con il petrolio attraverso le sue esportazioni di greggio e gas. Un rimbalzo sostenuto del WTI oltre i 90-100 dollari al barile—innescato da restrizioni all'offerta OPEC+, tensioni geopolitiche nel Golfo o una ripresa inattesa della domanda cinese—rilancerebbe immediatamente i flussi commerciali canadesi e la pressione sui tassi della Banca Centrale del Canada. Parallelamente, la Svizzera si troverebbe esposta a una recessione prolungata nell'eurozona, suo principale partner commerciale, con la Banca Nazionale Svizzera costretta a tagliare i tassi in modo aggressivo per evitare un apprezzamento del franco che strangolerebbe ulteriormente l'export elvetico. Questo differenziale di politica monetaria—BoC in pausa o hawkish rispetto a una SNB decisamente accomodante—genererebbe un carry trade attrattivo verso il CAD, invertendo i flussi di capitale che per anni hanno privilegiato il franco come bene rifugio europeo.

Un secondo catalizzatore potrebbe emergere dalla ristrutturazione globale dei flussi safe-haven. In uno scenario di normalizzazione post-crisi, dove le tensioni geopolitiche si attenuano e i mercati azionari riacquistano stabilità, la domanda speculativa per il CHF come asset difensivo si indebolirebbe progressivamente. Al contempo, il Canada beneficerebbe di una rotazione verso asset commodity-linked in un contesto di reflazione globale, attratto da rendimenti reali positivi e da un settore bancario solido rispetto ai fragili bilanci di molte istituzioni europee. La stessa credibilità fiscale canadese—pur con debito pubblico superiore a quello svizzero—potrebbe essere rivalutata qualora la Svizzera affrontasse pressioni politiche interne legate all'eccessiva forza della valuta o a tensioni con l'Unione Europea sui flussi finanziari transfrontalieri.

Sul piano tecnico, l'area 0.56 rappresenterebbe una zona di supporto storico-psicologico dove osservare segnali di esaurimento della vendita. La formazione di un basamento laterale protratto su timeframe weekly, accompagnato da volumi decrescenti nelle discese e da divergenze negative negli oscillatori, suggerirebbe che la pressione ribassista si sta esaurendo. La rottura di una resistenza immediata—ad esempio 0.5850—con impulso sostenuto e chiusure daily consecutive al rialzo confermerebbe il cambio di regime, aprendo la strada verso obiettivi progressivi in area 0.63, 0.68 e infine 0.75, livello che rappresenterebbe un ritorno verso una parità più equilibrata tra le due economie.

La gestione del rischio resterebbe cruciale in un'operazione di questo tipo. Lo stop loss andrebbe collocato al di sotto del minimo storico recente, intorno a 0.5450, accettando una perdita limitata ma definita. I target andrebbero scalati per capitalizzare sia il rimbalzo tecnico iniziale sia la potenziale mean reversion pluriennale, con una riduzione progressiva dell'esposizione man mano che il cross recupera terreno. Il position sizing, data la natura asimmetrica dell'operazione—dove il potenziale upside supera il rischio definito—dovrebbe comunque rispettare il principio della conservazione del capitale, limitando l'esposizione all'1-2% del portafoglio.

Va tuttavia sottolineato che il franco svizzero mantiene un'ancora strutturale come valuta rifugio in Europa, sostenuta da un surplus commerciale cronico, da riserve auree significative e da un sistema finanziario stabile. Un long su CAD/CHF a livelli estremi richiede quindi non solo pazienza nell'attesa della convergenza dei fattori descritti, ma anche la consapevolezza che nuovi shock di risk-off—crisi bancarie, escalation geopolitiche—potrebbero rafforzare nuovamente il CHF contro ogni previsione fondamentale. L'operazione diventa giustificabile soltanto come scommessa mean-reversion su un'estremizzazione temporanea, non come previsione strutturale di indebolimento permanente del franco. Senza conferme multiple—tecnica, fondamentale e di price action—l'ingresso a 0.56 rischierebbe di trasformarsi in una trappola da value trap, dove un livello "basso" continua a scendere sotto la pressione di forze macroeconomiche non ancora esaurite.

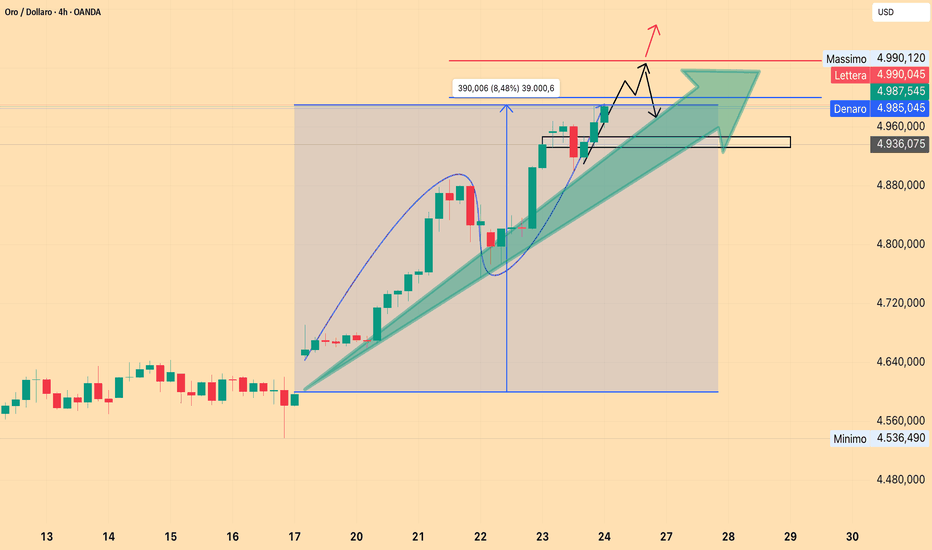

XAUUSD – H1 Oro rimane strutturalmenteXAUUSD – H1 L'oro rimane strutturalmente rialzista vicino ai massimi storici| Lana ✨

L'oro sta estendendo il suo slancio rialzista per la seconda sessione consecutiva e continua a negoziare vicino ai massimi storici. L'azione dei prezzi rimane costruttiva, con il mercato che si mantiene al di sopra della struttura chiave mentre decide tra la continuazione o un ritracciamento più profondo verso il valore.

📈 Struttura di Mercato e Contesto di Trend

La struttura a breve e medio termine rimane rialzista, con il prezzo che rispetta il canale ascendente.

L'ultima spinta sopra i massimi precedenti conferma una forte domanda, ma l'azione attuale dei prezzi mostra anche segni di consolidamento vicino agli ATH.

Questo comportamento è tipico dopo un rally impulsivo, dove il mercato si ferma per costruire accettazione o riequilibrare la liquidità prima del prossimo movimento direzionale.

Finché il prezzo rimane al di sopra della struttura ascendente, la tesi rialzista rimane valida.

🔍 Zone Tecniche Chiave da Osservare

Zona di Reazione ATH: 5080 – 5110

Questa è un'area sensibile dove il prezzo può consolidare, spingersi oltre, o respingere brevemente prima di scegliere la direzione.

Zona di Ritracciamento Primaria / Zona di Acquisto: 5000 – 5020

Un livello strutturale chiave allineato con la precedente resistenza diventata supporto e la linea mediana del canale rialzista.

Supporto Secondario (Ritracciamento Più Profondo): 4920 – 4950

Un'area di valore più forte se la volatilità aumenta o la liquidità viene spazzata sotto il canale.

Zona di Espansione al Rialzo: 5180 – 5200+

Se il prezzo si accetta al di sopra degli ATH, questo diventa il prossimo obiettivo rialzista all'interno del canale.

🎯 Scenari di Trading (Basato sulla Struttura H1)

Scenario 1 – Continuazione Sopra ATH:

Se il prezzo si consolida sopra 5080–5110 e mostra accettazione, l'oro potrebbe estendersi verso 5180–5200. Questo scenario favorisce la pazienza e la conferma piuttosto che inseguire le rotture immediate.

Scenario 2 – Ritracciamento nella Struttura (Preferito):

Un ritracciamento verso 5000–5020 permetterebbe al mercato di riequilibrare la liquidità e offrire una configurazione di continuazione di qualità più elevata. Mantenere questa zona conserva intatta la struttura rialzista.

Scenario 3 – Correzione Più Profonda:

Se il prezzo perde il supporto primario, la zona 4920–4950 diventa la prossima area chiave da osservare per la risposta degli acquirenti e la difesa del trend.

🌍 Contesto Macro (Breve)

L'oro continua a beneficiare di rischi geopolitici aumentati e di incertezze commerciali in corso, rafforzando il suo ruolo come asset rifugio.

Allo stesso tempo, l'attenzione del mercato si sta spostando verso il risultato dell'incontro di politica della FOMC di due giorni mercoledì, che potrebbe introdurre volatilità e riprezzamento a breve termine.

Questo contesto supporta l'oro strutturalmente, aumentando anche la probabilità di forti oscillazioni intragiornalieri attorno a livelli chiave.

🧠 Punto di Vista di Lana

L'oro rimane rialzista, ma vicino ai livelli ATH, la disciplina conta più della convinzione.

Lana preferisce acquistare ritracciamenti nella struttura, lasciando confermare il prezzo e evitando operazioni emotive durante la volatilità guidata dalle notizie.

✨ Rispetta la struttura, rimani paziente vicino ai massimi e lascia che il mercato arrivi ai tuoi livelli.

NETLe ultime performance di Cloudflare confermano il suo radicale passaggio da fornitore di CDN a piattaforma aziendale fondamentale per la sicurezza, il networking e l'intelligenza artificiale.

Principali dati finanziari (T3 2025)

Fatturato: 562 milioni di dollari (+31% su base annua).

Svolta aziendale: 4.009 grandi clienti (>100.000 dollari/anno) contribuiscono ora al 73% del fatturato totale, in aumento rispetto al 67% dell'anno scorso.

Il flusso di cassa operativo (FCF) ha raggiunto i 75 milioni di dollari (margine del 13%), supportando il percorso verso l'obiettivo di 5 miliardi di dollari di fatturato annuo entro il 2028.

Trasformazione strategica:

🔎

WTI: H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

EURUSD: H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

NQ: AGGIORNAMENTO H1In allegato la scorsa idea.

!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

Elliott Wave Super Cycle | Fine Wave II → Avvio Wave III 📌 NFLX — Elliott Wave Super Cycle | Fine Wave II → Avvio Wave III (Multi-Year Long Setup)

Netflix non sta semplicemente correggendo.

Quello che sto osservando è la costruzione di una base strutturale di lungo periodo secondo la Teoria delle Onde di Elliott.

La mia analisi non è orientata al breve termine.

Sto leggendo il mercato in ottica ciclica e strutturale.

🔎 Struttura Elliott di grado superiore

▶️ Wave (I) — Super Cycle Degree (completata)

Il movimento rialzista principale si è sviluppato in una struttura impulsiva a cinque onde, culminata nell’area $134–140.

Questo impulso rappresenta per me la prima gamba direzionale del nuovo ciclo primario su NFLX, caratterizzata da espansione del momentum e progressiva partecipazione del mercato.

▶️ Wave II — Super Cycle Degree (fase correttiva attuale)

La fase attuale la interpreto come una correzione ABC in forma di zig-zag, tipica dopo un impulso di grado superiore.

La struttura interna è composta da:

Wave A → primo impulso ribassista di scarico

Wave B → rimbalzo correttivo tecnico

Wave C → fase finale di pulizia del mercato

📉 Zona di completamento tecnico della Wave II

Il prezzo sta lavorando all’interno della Golden Zone Elliott/Fibonacci:

0.618 retracement → $62.11

Area di interesse strutturale: $75 – $62

Questa fascia rappresenta statisticamente una zona ideale di terminazione per le Wave II di grado Super Cycle quando il trend primario rimane rialzista.

In questa area leggo una transizione da pressione emotiva a accumulo progressivo di posizioni forti.

🚀 Scenario principale: sviluppo della Wave III (Super Cycle)

Se la Wave II è in fase di completamento, NFLX si trova ora nella fase di avvio della Wave

III, storicamente la più potente dell’intero ciclo Elliott.

La mia proiezione ciclica principale è:

🎯 Target strutturale:

$206.16 → Estensione 1.618 Fibonacci dell’intera Wave (I)

📆 Orizzonte temporale:

Scenario multi-year con sviluppo verso il 2027–2030, coerente con la progressione dei gradi ciclici.

Questa lettura è orientata alla struttura del trend, non alla volatilità di breve periodo.

✅ Livelli tecnici di riferimento

🔹 Livello di conferma trend

Break strutturale sopra:

$89.62 (0.382 Fib)

Per me questo livello rappresenta la soglia tecnica che conferma l’avvio impulsivo della Wave III.

🔹 Area di accumulo strutturale

$75 – $62

Zona in cui il rapporto rischio/rendimento rimane favorevole in ottica ciclica.

🔹 Livello di invalidazione

Close settimanale sotto: $62

Una violazione decisa di questo livello invalida l’attuale conteggio e implica una correzione più profonda.

🧠 Sintesi ciclica

Non sto interpretando l’attuale fase come un semplice drawdown.

La leggo come una fase fisiologica di riequilibrio strutturale dopo un impulso Super Cycle.

In questa zona il rischio è tecnicamente definito e il potenziale di espansione resta elevato in ottica multi-year.

Ti piace questa analisi? Supporta il mio lavoro: lascia un LIKE, commenta la tua visione qui sotto e SEGUIMI per non perdere i prossimi setup! 📈

EUR/USD: IL SISTEMA PREPARA LA CHIUSURA MENSILELa Mappa di Gennaio ha guidato ogni mossa. Ora il prezzo si posiziona per la decisione finale. Monitoriamo la zona di equilibrio critica.

📍 STATO ATTUALE (Grafico 2h - Agg. 27 Gen):

🕐 TF: 2 Ore | Fase: Consolidamento in Alta

📈 Apertura: 1.18804 | Chiusura: 1.18776 (lateralità)

🎯 Situazione: Il prezzo consolida sotto la resistenza minore 1.1885, dopo aver rispettato il Livello Chiave 1.1764 e aver esteso il rialzo. Il sistema è in attesa del prossimo input.

🔍 VERIFICA CONCLUSIVA MAPPA DI GENNAIO:

✅ LIVELLO 1 - 1.1590-1.1600 (SUPPORTO STRUTTURALE)

STATO: CONFERMATO STORICO. Rimbalzo da manuale di +133 pips. Base dell'intero movimento mensile.

✅ LIVELLO 2 - 1.1720-1.1730 (RESISTENZA→SUPPORTO)

STATO: SUPERATO E CONVERTITO. Ora supporto dinamico primario.

🎯 LIVELLO 3 - 1.1764-1.1770 (TARGET MENSILE)

STATO: CENTRATO E RISPETTATO. Testato il 24/01, ha funzionato da perfetto trampolino per l'ultimo slancio.

📊 LA NUOVA ZONA CHIAVE DEL SISTEMA: 1.1783 - 1.1764

L'attenzione ora si sposta qui. Questa è la zona di equilibrio per la chiusura di Gennaio:

• 1.1783: Supporto dinamico immediato (ex massimo).

• 1.1764: Livello Chiave originale, ora rinforzato.

• Perché è cruciale: Una ritestazione di questa zona prima della chiusura mensile sarebbe il set-up ideale per un rimbalzo rialzista a Febbraio. Un crollo sotto sarebbe invece un segnale di forza inferiore alle attese.

🎯 SCENARI SISTEMICI PER LA CHIUSURA (Prossimi 4 Giorni):

• SCENARIO A (PREFERITO DAL SISTEMA - 60%): Ritorno controllato verso 1.1783-1.1764, test della zona con volume decrescente, e rimbalzo per chiudere il mese sopra 1.1800. Set-up perfetto per un Febbraio bullish.

• SCENARIO B (35%): Forza continua. Il prezzo supera 1.1885 e punta a chiudere il mese vicino a 1.1900. Sarebbe forte, ma richiederebbe un immediato ritestamento di supporto a Febbraio.

• SCENARIO C (5% - OUTLIER): Rottura debole sotto 1.1764. Indicherebbe fallimento del follow-through rialzista. Supporto successivo a 1.1720.

⚠️ LA MIA GESTIONE SISTEMICA (Esempio Reale):

*"Posizione long residua da 1.1600. Stop finale a 1.1759 (sotto il Livello Chiave 1.1764). Nessun nuovo ingresso fino a dopo la chiusura mensile o un test della zona 1.1783-1.1764. Il sistema richiede pazienza."*

📚 DIDATTICA AVANZATA: LA LOGICA DELLA "ZONA DI EQUILIBRIO"

Il mio sistema non cerca il prezzo esatto, ma aree di valore:

Confluenza: La zona 1.1783-1.1764 unisce un livello chiave originale (1.1764) e un livello dinamico recente (1.1783). Più fattori convergono, più l'area è forte.

Ritesto Sanificante: Un ritorno in quella zona dopo un breakout pulisce gli ultimi long deboli e crea una base più sana per il movimento successivo.

Patience Area: È la zona in cui il sistema mi dice di essere pronto, non di essere già dentro. L'ingresso scatta solo alla reazione del prezzo.

🔥 PERFORMANCE DEL SISTEMA - GENNAIO (In Chiusura):

• Trade 2026: 4/4 vincenti (100% win rate) – Tutti da attivazione livelli chiave.

• Pips Gennaio: 380+ catturati e bloccati.

• Accuracy Globale: 97% su 25+ analisi.

• Precisione Livelli Gennaio: 3/3 livelli chiave testati e rispettati (1.1592, 1.1725, 1.1764).

🎯 PROSSIMA MOSSA DEL SISTEMA:

La Mappa Strutturale di Febbraio è in fase di definizione. Uscirà nei primi giorni del nuovo mese. La chiusura di Gennaio sopra o sotto 1.1800 e il comportamento nella zona 1.1783-1.1764 saranno i dati decisivi.

👉 SEGUI PER LA MAPPA DI FEBBRAIO

Il Sistema ha parlato chiaro a Gennaio. Ti aspetta a Febbraio.

Commenta "ZONA CHIAVE" se stai monitorando con me l'area 1.1783-1.1764 per la prossima grande decisione.

#EURUSD #ForexTrading #SistemaChiave #KeyLevels #MetodoMicheleCZ #AnalisiMensile #TradingSystem #TechnicalAnalysis #PriceAction #Forex #FinancialMarkets #ChiusuraMensile

Analisi Tecnica – Redwire Corp (RDW)Il titolo RDW , quotato relativamente di recente, ha mostrato sin dalle prime fasi di negoziazione una struttura tecnica interessante.

Subito dopo la quotazione, il prezzo ha sviluppato un pattern di continuazione di tipo Cup & Handle, successivamente confermato dalla rottura rialzista, che ha portato a un movimento impulsivo con raddoppio delle quotazioni.

Struttura di mercato attuale

Dopo il massimo relativo, il titolo ha avviato una fase correttiva, caratterizzata da:

massimi decrescenti

minimi decrescenti

struttura di breve/medio periodo impostata al ribasso

Dal punto di vista volumetrico e di mercato:

il prezzo si mantiene sopra il POC (Point of Control), livello chiave che indica l’area di maggior scambio

il titolo si trova a ridosso della trendline discendente su timeframe daily, che funge attualmente da resistenza dinamica

Scenario Rialzista

Uno scenario long diventa tecnicamente interessante solo in caso di rottura confermata della trendline daily.

Condizioni chiave:

Breakout pulito della trendline

volumi in contrazione o contenuti, segnale di assorbimento dell’offerta e non di euforia

possibile retest della trendline come supporto dinamico

⚠️ Trading Note

Fino alla rottura della struttura discendente, il titolo rimane in fase di consolidamento/correzione.

La conferma del breakout sarà fondamentale per valutare un ritorno di forza direzionale.

Allerta trading: l'impennata dell'oro potrebbe continuare.

Questo rally record dell'oro è trainato da molteplici fattori: gli acquisti di oro da parte delle banche centrali e gli afflussi di investitori negli ETF sull'oro per proteggersi dai rischi politici globali e dalle incertezze macroeconomiche.

Inoltre, le aspettative del mercato di un taglio dei tassi di interesse negli Stati Uniti nel 2026 hanno ulteriormente spinto i prezzi dell'oro.

Nel frattempo, i dati sull'inflazione PCE (l'indicatore di inflazione preferito dalla Fed) hanno mostrato che i dati di novembre erano ampiamente in linea con le aspettative, rafforzando ulteriormente le aspettative del mercato che la Federal Reserve statunitense manterrà i tassi di interesse la prossima settimana. Il mercato si aspetta ampiamente che la Fed mantenga i tassi invariati nella riunione del 27-28 gennaio, ma sta ancora scontando la possibilità di altri due tagli dei tassi nella seconda metà del 2026, aumentando così l'attrattiva dell'oro come asset non fruttifero.

L'oro è sempre più visto come uno strumento per proteggersi dall'"imprevedibilità" del Presidente Trump. Ha sottolineato che, sebbene molti trader considerassero l'oro come una copertura contro il rischio di una guerra tariffaria tra Stati Uniti e Unione Europea a causa della spinta di Trump ad acquisire la Groenlandia, anche dopo la revoca della minaccia tariffaria, i guadagni dell'oro non si sono invertiti.

Guardando al futuro, si prevede che il mercato rialzista dell'oro continui, ma permangono rischi al ribasso. Goldman Sachs ha alzato le sue previsioni sul prezzo dell'oro a 5.400 dollari, basandosi sul presupposto che il settore privato non venderà i propri titoli e che le banche centrali continueranno ad acquistare oro. L'oro è già aumentato di quasi il 15% rispetto ai livelli di inizio 2026, estendendo il guadagno del 64% dell'anno scorso. Tuttavia, se i rischi di politica monetaria globale dovessero diminuire drasticamente, portando alla chiusura delle posizioni di copertura, i prezzi dell'oro potrebbero scendere. Le incertezze geopolitiche rimangono cruciali: l'imprevedibilità di Trump ha allarmato l'UE e, sebbene le relazioni transatlantiche si siano temporaneamente allentate, la fiducia a lungo termine è stata compromessa, innescando potenzialmente ulteriore volatilità.

In generale, gli investitori dovrebbero concentrarsi sulla riunione della Federal Reserve, sui dati economici e sui progressi nelle missioni nell'Artico. Il ruolo dell'oro nel trend di de-dollarizzazione è sempre più importante, fungendo da scudo contro l'incertezza. In quest'epoca di tempeste geopolitiche, l'oro non è solo un investimento, ma anche un'ancora di stabilità globale. Il mercato dell'oro nel 2026 continuerà il suo leggendario super mercato rialzista, guidato da una confluenza di molteplici fattori.

La riunione del FOMC della prossima settimana è l'evento chiave che influenza l'andamento dei prezzi dell'oro a breve termine. Se la Federal Reserve adottasse una posizione aggressiva, enfatizzando il mantenimento di tassi di interesse elevati fino al secondo trimestre del 2026, potrebbe temporaneamente invertire le aspettative del mercato sui tagli dei tassi, portando a significative fluttuazioni dei prezzi dell'oro. Al contrario, se la Fed rilasciasse segnali accomodanti, confermando un ciclo di tagli dei tassi imminente, ciò fornirebbe un forte slancio ai prezzi dell'oro, che potrebbero superare i 5.000 dollari.

Le istituzioni tradizionali ritengono generalmente che la volatilità del mercato dell'oro aumenterà significativamente nel 2026, ma la logica strutturale al rialzo rimane solida. I principali fattori trainanti, come la domanda di copertura dall'inflazione, la crescente pressione sul debito globale e l'accelerazione della de-dollarizzazione, rimangono invariati e queste logiche a lungo termine continueranno a sostenere il trend rialzista dei prezzi dell'oro.

Il grafico settimanale si è chiuso con una grande candela rialzista, a indicare un trend ancora forte. Si prevede un momentum rialzista lunedì prossimo, con un focus sugli acquisti durante i ribassi. Tuttavia, si consiglia cautela riguardo alla resistenza vicino al livello di $ 5.000; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. La resistenza chiave si trova intorno a $ 5.050; se questo livello non può essere superato, si può considerare una piccola posizione corta. Se il prezzo si mantiene al di sopra di questo livello, potrebbe potenzialmente salire di oltre $ 50, puntando all'area di $ 5.100-$ 5.200 e persino ai $ 5.300. Il primo livello di supporto da tenere d'occhio è 4.900, con un solido supporto a 4.808; entrambi sono buoni riferimenti per le posizioni lunghe.

Venerdì, il grafico giornaliero ha mostrato un trend rialzista generale con oscillazioni. Il prezzo ha sfondato e aggiornato il suo massimo a 4990 durante la sessione statunitense, chiudendo infine con una lunga candela rialzista lower shadow. Il supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il supporto orario si trova al minimo notturno di 4958, che può essere utilizzato come linea di demarcazione tra sentiment rialzista e ribassista per la giornata; un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di una rottura sopra 5000 e un test dell'area 5020-5050. Solo una rottura decisa sotto 4900 potrebbe innescare una profonda correzione; in caso contrario, il forte trend rialzista continuerà.

Strategia di trading:

Lunedì, si consideri l'acquisto vicino a 4958. Se il trend è forte, si consideri l'acquisto nell'area 4970-4980, con l'obiettivo di una rottura sopra il livello 5000. Si consideri una piccola posizione short vicino a 5050.

L'oro si avvicina alla soglia dei 5.000 dollari.

I. Performance recenti e analisi tecnica

L'oro ha recentemente mostrato un forte trend rialzista unilaterale, con fluttuazioni giornaliere superiori a 100 dollari. Le continue e forti candele rialziste hanno spinto i prezzi vicino alla soglia dei 5.000 dollari l'oncia. Il mercato mostra un pattern di "consolidamento seguito da movimenti esplosivi", con breakout che spesso portano a rapidi rally o ribassi, lasciando poche opportunità di conferme di pullback. La forte chiusura rialzista di venerdì al di sopra della media mobile a 5 giorni indica un momentum rialzista sostenuto.

Caratteristiche tecniche principali:

Struttura del trend: trend rialzista unilaterale, tutte le medie mobili allineate rialziste, con un solido pattern di fondo arrotondato.

Livelli chiave: la precedente resistenza a 4.900 dollari si è trasformata in supporto. Il prossimo livello psicologico critico è la zona tra 5.000 e 5.030 dollari.

Avviso di rischio: dopo i forti guadagni consecutivi, fate attenzione ai ritiri tecnici o alle pressioni per la presa di profitto. Tuttavia, si prevede che qualsiasi ritracciamento offra opportunità di acquisto per il trend rialzista. L'obiettivo a medio termine rimane $ 5.400.

II. Prospettive per la prossima settimana

Motivazione rialzista: il trend rialzista unilaterale rimane intatto. Qualsiasi ritiro dovrebbe essere visto come un'opportunità di acquisto. Concentratevi sui livelli di supporto chiave.

Resistenza chiave: $ 5.000–$ 5.030

Supporto chiave: $ 4.950–$ 4.930, $ 4.900 (forte supporto)

III. Strategia di trading per la prossima settimana

1. Strategia Long (Concentrarsi sull'acquisto sui pullback)

Zona di ingresso: $4.940–$4.950

Stop Loss: $4.930

Obiettivi: Primo obiettivo $4.990–$5.030, superamento per raggiungere l'obiettivo $5.050–$5.100

2. Strategia Short (Posizioni corte leggere in resistenza)

Zona di ingresso: $5.050–$5.060

Stop Loss: $5.070

Obiettivi: Primo obiettivo $5.000–$4.980, superamento per raggiungere l'obiettivo $4.950

IV. Gestione del rischio e promemoria di trading

Dimensionamento delle posizioni: Entrare con moderazione a lotti, con un'esposizione totale non superiore al 10%.

Disciplina degli stop loss: Rispettare rigorosamente gli stop loss, evitare di mantenere posizioni in perdita.

Considerazioni sulle tempistiche:

Per le posizioni lunghe: attendere pazientemente i pullback verso le zone di supporto, evitare di inseguire i massimi.

Per le posizioni corte: solo tentativi lievi ai livelli di resistenza chiave, ingresso e uscita rapidi.

Fattori chiave da monitorare:

Segnali di stagnazione dei prezzi o pattern di topping.

Aumento della volatilità in prossimità delle principali pubblicazioni di dati.

V. Riepilogo

L'oro rimane in un forte trend rialzista unilaterale. L'approccio di trading principale è "acquistare sui pullback". Le posizioni corte sono adatte solo per tentativi di controtendenza a breve termine. Concentrarsi sulla performance della zona di supporto tra $ 4.900 e $ 4.950; una stabilizzazione in questa zona rappresenterebbe un'opportunità ideale per un posizionamento rialzista.

Avvertenza: l'analisi di cui sopra rappresenta opinioni personali e non costituisce una consulenza di investimento. Il trading comporta dei rischi e gli investitori dovrebbero prestare attenzione. Allocare i fondi in base alla propria tolleranza al rischio.

Attenzione a una correzione del prezzo dell'oro

Trend attuale: il trend rialzista mostra segni di affaticamento

I. Visione di base

Supportato da molteplici fattori come i rischi geopolitici, le aspettative di un allentamento monetario da parte della Federal Reserve e gli acquisti sostenuti da parte delle banche centrali, l'oro continua il suo forte trend rialzista, mantenendo un chiaro pattern tecnico rialzista. La strategia si concentra sull'acquisto durante i cali nella direzione del trend, con particolare attenzione ai livelli di supporto durante le fasi di flessione.

II. Fattori fondamentali

Domanda persistente di beni rifugio: le incertezze geopolitiche e di politica commerciale continuano a spingere i capitali verso l'oro.

Contesto macroeconomico favorevole: le aspettative di tagli dei tassi da parte della Federal Reserve, gli acquisti sostenuti di oro da parte delle banche centrali e gli afflussi record negli ETF forniscono una base a medio-lungo termine per l'aumento dell'oro.

Debolezza del dollaro statunitense: l'indice del dollaro statunitense è sceso al minimo degli ultimi quattro mesi (96,94), sostenendo ulteriormente i prezzi dell'oro.

III. Analisi Tecnica

Struttura del Trend:

Grafico giornaliero: Continua a salire lungo le medie mobili di breve termine, senza ancora segnali di un massimo, mantenendo una forza complessiva.

Grafico a 4 ore: Ha rotto il precedente intervallo di consolidamento massimo, con medie mobili allineate rialziste, sostenendo lo slancio rialzista.

Grafico a 1 ora: Dopo un'apertura con gap-up e un rally nella sessione mattutina, è entrato in una fase di consolidamento a livelli elevati, con medie mobili di breve termine divergenti al rialzo e livelli di supporto in graduale rialzo.

Livelli chiave:

Resistenza: 5110–5130 (zona di estensione del massimo storico)

Supporto: 5020–5000 (banda di supporto principale)

IV. Strategia di trading

Direzione primaria: Acquista sui ribassi

Impostazione della posizione lunga:

Zona di ingresso: Ingresso scaglionato in caso di stabilizzazione nel range 5000-5020

Stop Loss: Sotto 4990

Obiettivi: 5110-5130, con potenziale estensione a 5150-5180 in caso di breakout

Posizione corta (ausiliaria):

Condizione: Primo tocco di 5110-5130 con segnali di rigetto

Stop Loss: Sopra 5140

Obiettivi: 5080-5060 (azione di correzione a breve termine)

V. Promemoria sulla gestione del rischio

I prezzi dell'oro sono ai massimi storici con significativi guadagni a breve termine, il che giustifica cautela contro le correzioni tecniche.

L'elevata sensibilità alle notizie fondamentali richiede un rigoroso dimensionamento delle posizioni e una rigorosa disciplina degli stop-loss.

I fattori chiave da tenere d'occhio includono i movimenti del dollaro statunitense, gli sviluppi geopolitici e le aspettative di politica monetaria della Federal Reserve.

VI. Osservazioni critiche sul timing

Sessioni europee e statunitensi: se i prezzi si stabilizzano dopo un pullback, il trend rialzista potrebbe riprendere. Un consolidamento persistente ad alto livello potrebbe indicare la formazione di un massimo di breve termine.

Livelli chiave: una rottura al di sotto dei 5000 potrebbe innescare una correzione più profonda, mentre una rottura sopra i 5130 potrebbe aprire un ulteriore rialzo.

Nota: la volatilità del mercato è elevata. Si consiglia di operare con posizioni leggere ed evitare di inseguire il mercato. Adattare le strategie in tempo reale in base alle condizioni di mercato.

L'oro è pronto a superare quota 5.000 dollari.

Indice del dollaro USA:

Questa settimana si è chiusa con un calo significativo e sono previsti ulteriori minimi la prossima settimana. Il supporto iniziale è intorno a 96,6, con un forte supporto al minimo precedente di 95,8. Il grafico giornaliero mostra una grande candela ribassista venerdì; lunedì l'attenzione è rivolta all'intervallo di negoziazione 97,7-96,6.

Oro:

Il grafico settimanale mostra una grande candela rialzista, con un guadagno settimanale di oltre 360 dollari, che prosegue il suo forte trend. Lunedì è previsto un momentum rialzista, con un'attenzione particolare agli acquisti sui ribassi. Tuttavia, si consiglia cautela per quanto riguarda la resistenza vicino al livello di 5.000 dollari; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. Il livello di resistenza chiave è intorno a 5.050. Se non riesce a superarlo, si può tentare una piccola posizione corta. Se si mantiene al di sopra di questo livello, si prevede che continuerà a salire di oltre 50 dollari, puntando all'area 5.100-5.200 o addirittura 5.300. Il primo livello di supporto da tenere d'occhio è 4900, con un solido supporto a 4808. Entrambi sono buoni punti di riferimento per andare long.

Il grafico giornaliero mostra un trend rialzista generale venerdì, che ha superato e raggiunto un nuovo massimo a 4990, chiudendo infine con una lunga candela rialzista lower shadow. Il livello di supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il livello di supporto orario si trova al minimo di pullback di 4958. Questo livello può essere utilizzato come linea di demarcazione intraday tra trend rialzisti e ribassisti; un movimento verso questo livello potrebbe indicare un'opportunità di acquisto. Un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di superare 5000 e testare l'area 5020-5050. I prezzi dell'oro subiranno una profonda correzione solo se scendono sotto 4900; in caso contrario, continueranno il loro forte trend rialzista.

Strategia di trading:

Lunedì, considerate di piazzare ordini long intorno a 4945-4955, con uno stop-loss a 4935. Se il trend è forte, considerate di andare long nell'area 4970-4980, puntando a una rottura sopra il livello 5000. Una piccola posizione short può essere presa in considerazione vicino a 5050.

L'oro è pronto a superare quota 5.000 dollari.

Indice del dollaro USA:

Questa settimana si è chiusa con un calo significativo e sono previsti ulteriori minimi la prossima settimana. Il supporto iniziale è intorno a 96,6, con un forte supporto al minimo precedente di 95,8. Il grafico giornaliero mostra una grande candela ribassista venerdì; lunedì l'attenzione è rivolta all'intervallo di negoziazione 97,7-96,6.

Oro:

Il grafico settimanale mostra una grande candela rialzista, con un guadagno settimanale di oltre 360 dollari, che prosegue il suo forte trend. Lunedì è previsto un momentum rialzista, con un'attenzione particolare agli acquisti sui ribassi. Tuttavia, si consiglia cautela per quanto riguarda la resistenza vicino al livello di 5.000 dollari; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. Il livello di resistenza chiave è intorno a 5.050. Se non riesce a superarlo, si può tentare una piccola posizione corta. Se si mantiene al di sopra di questo livello, si prevede che continuerà a salire di oltre 50 dollari, puntando all'area 5.100-5.200 o addirittura 5.300. Il primo livello di supporto da tenere d'occhio è 4900, con un solido supporto a 4808. Entrambi sono buoni punti di riferimento per andare long.

Il grafico giornaliero mostra un trend rialzista generale venerdì, che ha superato e raggiunto un nuovo massimo a 4990, chiudendo infine con una lunga candela rialzista lower shadow. Il livello di supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il livello di supporto orario si trova al minimo di pullback di 4958. Questo livello può essere utilizzato come linea di demarcazione intraday tra trend rialzisti e ribassisti; un movimento verso questo livello potrebbe indicare un'opportunità di acquisto. Un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di superare 5000 e testare l'area 5020-5050. I prezzi dell'oro subiranno una profonda correzione solo se scendono sotto 4900; in caso contrario, continueranno il loro forte trend rialzista.

Strategia di trading:

Lunedì, considerate di piazzare ordini long intorno a 4945-4955, con uno stop-loss a 4935. Se il trend è forte, considerate di andare long nell'area 4970-4980, puntando a una rottura sopra il livello 5000. Una piccola posizione short può essere presa in considerazione vicino a 5050.

Grazie alla community di TradingView. In qualità di analista senior degli investimenti, questo permette a più trader e investitori di vedere l'analisi della mia strategia di trading. Attualmente mi concentro sul trading dell'oro. Se apprezzate la mia analisi, per favore, lasciatemi un pollice in su e condividetela con altri trader che potrebbero averne bisogno. Ci impegniamo per un trading preciso, analizzando approfonditamente grafici, driver macroeconomici e sentiment di mercato per costruire strategie di trading ad alta probabilità. Qui troverete piani di trading strutturati, framework di gestione del rischio e analisi in tempo reale.

L'oro infrange i tre pilastri della logica tradizionaleL'oro infrange i tre pilastri della logica tradizionale

L'attuale forte performance dei prezzi dell'oro ha trasceso la logica tradizionale del rifugio sicuro o della copertura dall'inflazione, evolvendosi in un "riprezzo" del sistema monetario e creditizio globale.

Di seguito la mia analisi macroeconomica dei recenti movimenti del prezzo dell'oro, che rappresenta solo la mia opinione personale.

Le nostre posizioni attuali sono di circa $5080.

Lo stop-loss è fissato a circa $5050.

Il nostro target price intraday a breve termine: intervallo $5150-$5200.

Strategia di trading intraday principale: finché il prezzo dell'oro rimarrà sopra $5050-$5060, adotteremo una strategia di acquisto sui ribassi, con periodi di detenzione che potrebbero essere indefiniti o di breve termine. Adatteremo la strategia complessiva in base al ritmo di trading.

Come sempre, le nostre strategie di trading saranno pubblicate in tempo reale sul nostro canale. Continueremo a fornire un canale di segnali avanzato gratuito, offrendo costantemente segnali di trading ad alta probabilità. Grazie per l'attenzione e la partecipazione. Per qualsiasi domanda, lasciate un messaggio e vi risponderò una per una.

Analisi macroeconomica:

1. Dedollarizzazione strutturale e ristrutturazione del credito

Molte banche centrali continuano ad acquistare grandi quantità di oro per diversificare i rischi di riserva. Questa domanda insensibile al prezzo fornisce un solido supporto ai prezzi dell'oro. Le preoccupazioni del mercato sulla credibilità del dollaro statunitense e sulla politica fiscale statunitense hanno trasformato l'oro da "bene rifugio" a "bene creditizio non sovrano".

2. Incertezza geopolitica e politica monetaria. La volatilità delle politiche monetarie durante l'anno elettorale statunitense, le politiche tariffarie dell'amministrazione Trump e le posizioni geopolitiche (come le azioni contro Venezuela e Groenlandia) hanno esacerbato l'incertezza globale. Anche le recenti tensioni geopolitiche, in particolare con l'Iran, hanno stimolato la domanda di beni rifugio.

3. "Commercio affollato" da parte di banche centrali e capitali.

Le principali banche centrali a livello globale sono state acquirenti nette di oro per diversi mesi consecutivi (circa 60 tonnellate al mese). Contemporaneamente, anche gli investitori privati (come ETF e investitori istituzionali) hanno aumentato significativamente le loro riserve auree. Questi fattori si combinano per creare un circolo virtuoso, spingendo al rialzo i prezzi dell'oro. L'aumento dei prezzi dell'oro attrae a sua volta più fondi che seguono il trend, creando così un ciclo rialzista che si autoalimenta.

Come mostrato nel grafico: Analisi tecnica

Analisi dei principali livelli di resistenza e supporto

Zona di resistenza principale: $ 5.400 - $ 6.000

Molti istituti ritengono che $ 5.400 sia il prossimo obiettivo importante.

Previsioni più ottimistiche (come quelle di Bank of America e Jefferies) suggeriscono che, se un ciclo rialzista storico dovesse ripetersi, i prezzi dell'oro potrebbero sfidare i 6.000 o addirittura i 6.600 dollari entro il 2026.

Zona di supporto principale: 5.000 - 4.850 dollari

Il livello psicologico recentemente superato tra 5.000 e 5.100 dollari è diventato una zona di supporto chiave sia per i rialzisti che per gli ribassisti.

Se i prezzi dell'oro subissero una profonda correzione, credo che 4.850 dollari (il massimo precedente) rappresenterebbe un livello di supporto più solido.

Oltre alle correzioni tecniche, dobbiamo anche diffidare di eventi a bassa probabilità e ad alto impatto.

Potenziali eventi "Cigno Nero":

1: Uno shock petrolifero su larga scala innescato dalla crisi iraniana.

Un'impennata dei prezzi del petrolio potrebbe innescare il panico da stagflazione (alta inflazione + recessione economica), rendendo l'oro, in quanto bene rifugio e copertura contro l'inflazione per eccellenza, una commodity molto richiesta.

Se ciò dovesse accadere, dovrebbe essere vista come una significativa opportunità di acquisto, ma è importante notare che il calo iniziale diffuso su vari asset potrebbe portare a uno shock di liquidità.

2: Inasprimento del conflitto tra Russia e NATO.

Ciò sconvolgerebbe il panorama geopolitico globale e un'estrema avversione al rischio farebbe rapidamente salire i prezzi dell'oro. Anche questa è una significativa opportunità di acquisto, ma la volatilità del mercato diventerà estrema e imprevedibile, richiedendo una gestione delle posizioni estremamente rigorosa e strategie di stop-loss.

3: Un'importante svolta nel settore tecnologico cinese.

Ciò potrebbe innescare un crollo dei titoli tecnologici statunitensi, con conseguenti turbolenze sul mercato globale. Nel breve termine, la carenza di liquidità (gli investitori che vendono tutti gli asset per incassare) potrebbe esercitare pressione sui prezzi dell'oro; tuttavia, nel medio-lungo termine, ciò rafforzerà la logica della de-dollarizzazione e della diversificazione degli asset, che è vantaggiosa per l'oro.

Comportamento ESAnche Sp ha rispettato la visione. Il supporto madre ha tenuto, da li sono partiti forti ribalzi fino ai massimi. In prima battuta non sono riusciti a chiudere del tutto il GAP. Una volta rotto il supporto, c'è stata la discesa fino alle Put Wall, come da analisi. Proprio in quel livello, il mercato ha registrato un minimo e ha invertito la sua corsa.

L'ulteriore rialzo si è riattivato col superamento del supporto madre, che ha portato l'SP a chiudere il Gap, andando a registrare dei massimi proprio nella zona di vendita segnalata in analisi.