A chi mi sa spiegare perché i mercati salgono farò un regalo...Oggi ho deciso di chiedere il vostro aiuto...Aspetto commenti per capire ciò che io non riesco a vedere...

Facciamo un riepilogo di cosa è successo ieri e capiremo quali sono stati i principali market movers:

• La notte ci ha lasciato mercati in calo in Asia dopo che sono aumentate le preoccupazioni per il conteggio dei casi di coronavirus un po' ovunque ed anche per prese di beneficio dopo quattro giorni consecutivi di rialzi a Wall Street.

• L'aumento del numero di contagiati in molti paesi sta aumentando l'urgenza di sviluppare vaccini e cure ma le battute d'arresto verificatesi in questo percorso hanno un po' scoraggiato gli investitori.

• Brutte notizie sono arrivate sul fronte trattamento e vaccino per il Covid 19. Sono stati sospesi gli studi per testare il remdesivir del farmaco antivirale COVID-19 e dà anche una terapia anticorpale sperimentale in fase di sviluppo da parte di Eli Lilly. La società ha detto che lo studio è stato sospeso "per eccesso di cautela".

• Johnson & Johnson, ha comunicato di aver dovuto mettere temporaneamente in pausa uno studio in fase avanzata di un potenziale vaccino COVID-19 "a causa di una malattia inspiegabile in un partecipante allo studio".

Nel frattempo, l'incertezza sulle prospettive di ulteriori stimoli per l'economia da Washington continua a pesare sui mercati. I temi ai quali il mercato ha dimostrato di essere più sensibile sono sempre l'introduzione dei vaccini e un'altra iniezione fiscale in arrivo prima della fine dell'anno.

In queste ultime settimane i principali indici azionari. Hanno recuperato quasi tutte le perdite avute nel mese di settembre, ma in questo momento forze contrapposte stanno strattonando i mercati.

Sta passando un po’ in sordina la notizia che il Fondo Monetario Internazionale, nel suo ultimo aggiornamento, ha previsto un forte calo della crescita quest'anno, se i dati saranno confermati sarà il peggior crollo da quasi un secolo a questa parte.

• Il FMI ha detto martedì che prevede una contrazione dell'economia globale del 4,4% nel 2020.

• L'economia mondiale ha subito una contrazione di gran lunga inferiore (solo dello 0,1%) dopo la devastante crisi finanziaria del 2008.

• “Per alcuni settori economici duramente colpiti, in particolare ristoranti, negozi al dettaglio e compagnie aeree, solo un vaccino disponibile e farmaci efficaci per combattere il virus potrebbero far tornare a qualsiasi parvenza di normalità", ha detto il FMI.

• Continua ad allontanarsi la possibilità di un nuovo sostegno economico dato dalla politica USA. Repubblicani e Democratici continuano a farsi la guerra sulla quantità di aiuti, il che è abbastanza ridicolo perché dimostra chiaramente solo la mancanza di volontà politica di addivenire a qualsiasi accordo. Ma questo ai mercati per il momento non sembra interessare.

Sul fronte dei dati Micro le notizie sono state confortanti:

• Diverse aziende hanno dato il via alla stagione dei guadagni martedì con report migliori del previsto. JPMorgan Chase, Johnson & Johnson, Citigroup e BlackRock hanno tutti riportato risultati migliori per il trimestre estivo rispetto alle previsioni degli analisti.

• Nel complesso, tuttavia, Wall Street si aspetta un altro forte calo dei profitti per il terzo trimestre, quasi il 21% per gli utili per azione di S&P 500 rispetto all'anno precedente.

• Se questo si dimostrasse corretto, non sarebbe così male visto che in primavera il calo era stato di quasi il 32%.

Vi dico subito che la mia posizione a breve (sottolineo a breve), nel mercato dei future è la seguente:

• SHORT per FIB Scad. DIC 20 da 19.150 consiglio • Mio take profit and reverse per 14/10 ore 17:39 “io compro se minore di” 19.170

• Mia posizione nel mercato: FLAT consiglio • Mio nuovo ingresso nel mercato per 14/10 ore 22:55 “io compro se minore di” 11.371 • OPPURE • Mio nuovo ingresso nel mercato ore 22:55 “io vendo se maggiore di” 12.533

• SHORT per DOW JONES Scad. DIC 20 da 27.427 consiglio • Mio take profit and reverse per 14/10 ore 22:55 “io compro se minore di” 27.700

• SHORT per S&P 500 Scad. DIC 20 da 3.368 consiglio • Mio take profit and reverse per 14/10 ore 22:55 “io compro se minore di” 3.363

Uno degli errori più comuni dei traders di futures è quello di far accadere che un'operazione vincente si trasformi in una perdente.

A causa delle dinamiche del trading di futures con leva finanziaria e volatilità, molti trader lasciano che le loro emozioni rallentino il loro processo decisionale.

Un trader esperto deve avere un piano di disciplina ben dettagliato in cui l'obiettivo primario è quello di ridurre il rischio.

Il bagaglio del trader deve includere: gestione del rischio, trailing stop tecnici, il targeting. regole per la riduzione del rischio per il trading sui futures.

Domani se vorrete leggermi ancora vi dirò come sarà la mia posizione.

Quali sono i temi che adesso mi preoccupano?

• Il Regno Unito e l'Unione Europea sono bloccati in trattative per un accordo sul loro futuro rapporto.

• Nessuna delle due parti ritiene che l'altra abbia offerto abbastanza per concludere i negoziati.

• Il governo britannico contesta duramente l'UE per la sua posizione dura sulla pesca e l'UE che chiede al Regno Unito di cedere terreno in altre aree chiave come i sussidi alle imprese.

• La cancelliera tedesca Angela Merkel ha dichiarato "Vogliamo un accordo" "Ma dobbiamo anche tener conto della realtà: un accordo deve essere nell'interesse di entrambe le parti, nell'interesse del Regno Unito e dell'Unione europea a 27".

• Se non si riuscisse ad ottenere un accordo, la Gran Bretagna lascerebbe il mercato unico e l'unione doganale a fine anno senza un accordo commerciale, innescando sicuramente confusione e costi per milioni di imprese e consumatori che già sono in una crisi profonda causata come è sotto gli occhi di tutti dalla pandemia del coronavirus.

Cosa mi ha invece lasciato incerto ieri?

Apple, il nuovo IPhone 12, il 5G.

La presentazione del nuovo iPhone 12 ha riacceso il tema del 5g. I nuovi IPhone dovrebbero contribuire a sostenere l'adozione del 5g.

Il feature principale del nuovo iPhone 12 è proprio questa nuova tecnologia AT&T e Verizon, potrebbero sostenere i consumatori per i costi di sostituzione dei vecchi smartphone verso questi di ultima generazione.

La proposta di Apple ha sorpreso favorevolmente in quanto il nuovo listino prezzi non prevede aumenti per i nuovi modelli di iPhone rispetto a quelli della generazione precedente nonostante l'aggiunta della funzionalità 5 g su tutta la linea.

In più i consumatori potrebbero non dover pagare nemmeno questo prezzo in quanto gli operatori di telefonia come AT&T e Verizon potrebbero offrirsi come fornitori gratuiti di questi nuovi telefoni inserendoli in contratti ad hoc.

Ci sono numeri contrastanti ma per lo più ottimistici su quante decine di milioni di smartphone Apple riuscirà a piazzare, indubbiamente il rialzo nel mercato sta prezzando le aspettative più ottimistiche.

Ma ieri sera Apple ha perso il -2.65% -

Quindi la presentazione del nuovo iPhone 12 adatto alla tecnologia 5G non ha sorpreso i mercati.

Ieri le borse europee sono arretrate la debolezza USA non ha aiutato.

La causa è stata l'ipercomperato di breve che ha fatto indietreggiare i prezzi.

Resiste il mercato tecnologico (Nasdaq100 -0.04% a 12083 punti) che gode dell'appoggio indiscusso degli investitori.

L'S&P500 ha avuto una seduta in trading non troppo significativa.

Quello di ieri sembra l'inizio di una piccola correzione, dopo il forte rialzo delle precedenti 4 sedute il mercato sembra necessitare di far rientrare i prezzi.

Siamo in piena Euforia di mercato, un calo brusco arriverà, ma il tema è quanto il mercato dovrà salire prima di precipitare?

Ho scritto qualche tempo fa che i mercati non saranno superati nel 2020.

Rinnovo questa idea.

Cerca nelle idee per "APPLE"

Questo settembre 2020 potrebbe concludersi come il peggior... ...mese di sempre per i 5 titoli più importanti di Wall Street

È stato certamente un pessimo mese per il mercato azionario in generale, ma se terminasse così sarebbe un periodo ancora peggiore per il gruppo di titoli che ha avuto lo slancio più rialzista per Wall Street da marzo.

Il gruppo di società tecnologiche, composto da:

Facebook

Amazon

Apple

Microsoft

e Google-Alphabet

sono in prossimità del calo mensile più vertiginoso mai registrato.

In questo settembre il quintetto di Big Tech ha perso circa 817 miliardi di dollari di valore di mercato, il che li mette davanti al crollo mensile più grande mai registrato.

Prima di questo settembre 2020 come mese peggiore per queste 5 azioni era stato l'ottobre 2018 ma quest'ultimo calo, era stato di circa il 50% di con rispetto a quello di quest'anno, in quanto si era fermato a 425 miliardi di dollari.

Netflix

Titolo considerato facente parte del gruppo dei tecnologici che prende l'acronimo di FAAMG, ha perso circa 24 miliardi di dollari del suo valore.

Anche per Netflix si tratta del calo mensile più grande dall'ottobre 2018.

Apple

Il colosso del gruppo e la più grande azienda in America per valore di mercato, con circa 322 miliardi di dollari, ha perso a settembre un terzo dell'aumento suo valore avuto da marzo fino ad ora.

Questo rappresenta la contrazione più consistente su base mensile, basata sulla capitalizzazione di mercato, nella storia dell'azienda.

Bisogna sottolineare che Apple ha fatto enormi rialzi da marzo fino al 2 settembre, aumentando la sua capitalizzazione di mercato di 934 miliardi di dollari.

Nello stesso periodo Facebook, Apple, Amazon, Microsoft e Alphabet-Google hanno incrementato tutte insieme un totale di 2.600 miliardi di dollari.

Questo significa che il mese di settembre è già costato un terzo del rialzo per quanto riguarda la capitalizzazione.

Il segreto dell'enorme recupero del Dow Jones, dell'S & P 500 e del Nasdaq Composite sta essenzialmente in questi 5 titoli.

Detto questo e considerato che questi titoli tecnologici stanno così pesantemente ritracciando, nascono molti dubbi sulla capacità del mercato di rivedere nuovi massimi nel breve periodo.

Il Nasdaq Composite è ufficialmente in correzione dall'8 settembre, con un calo superiore al 10% dal suo ultimo massimo.

L' S & P 500 non è ancora entrato in territorio correttivo.

Invece Il Dow era arrivato molto vicino, ma non è riuscito a raggiungere un nuovo massimo rispetto a quello registrato il 12 febbraio.

Settembre è stato un mese difficile per tutti i titoli, ma i tecnologici sono quelli che hanno sofferto più di tutti.

In particolare, settembre 2020 se manterrà questo passo nelle ultime 3 sedute sarebbe il mese peggiore per i titoli azionari negli ultimi 20 anni.

Indubbiamente la fiducia verso i titoli della tecnologia non si esaurirà a causa di questo grande calo di settembre, ma la capacità dell’investitore deve essere quella di riuscire ad uscire nel momento giusto per poter rientrare.

L’epidemia di coronavirus ha costretto aziende e consumatori a cercare soluzioni ad alto contenuto tecnologico durante la quarantena, questo cambiamento è ancora presente nella società.

Detto questo, il timing per uscire da questi titoli è stato quello che ho indicato nelle mie precedenti analisi, il timing giusto per rientrare lo indicherò quando le condizioni per rientrare si verificheranno.

A venerdì ancora queste condizioni non sono ancora presenti.

WisdomTree - Tactical Daily Update - 25.09.2025Pausa di riflessione per Wall Street, che consolida i massimi storici.

Tecnologia sembre in auge. Prosegue il trend di recupero della tech cinese.

Oro punta a nuovi massimi, fase laterale per Bitcoin.

Mercato obbligazionario calmo, premia debito sovrano italiano.

Tensioni geopolitiche e mercati tra cautela e opportunità. La settimana prosegue nervosa, con i riflettori puntati su New York, dove è in corso l’80ª assemblea generale delle Nazioni Unite. Sul tavolo restano i nodi delle tensioni internazionali, mentre in Europa arriva un nuovo segnale di debolezza dalla locomotiva tedesca: l’indice Ifo di settembre scende a 87,7 punti, in calo rispetto agli 88,9 di agosto, confermando la frenata dell’economia.

Negli Stati Uniti, l’attenzione è tutta sulla Federal Reserve. Il presidente Jerome Powell ha ribadito che la politica monetaria resta «moderatamente restrittiva» anche dopo il recente taglio dei tassi, aprendo la porta a ulteriori riduzioni nei prossimi mesi. Tuttavia, ogni decisione dipenderà dal bilanciamento fra la debolezza del mercato del lavoro e i segnali di inflazione ancora ostinata. L’obiettivo resta chiaro: mantenere la stabilità dei prezzi senza compromettere l’occupazione.

Le divergenze però si accentuano: Stephen Miran, neo-consigliere Fed vicino a Trump, spinge per portare il costo del denaro al 2%, mostrando la crescente spaccatura interna.

Dopo i record toccati nelle scorse settimane grazie al traino dell’intelligenza artificiale, gli indici americani hanno chiuso in calo. Il Dow Jones ha perso /0,36%, il Nasdaq -0,34%, mentre lo S&P50 -0,29%.

Fra i titoli più osservati, Nvidia ha continuato a correre dopo l’annuncio di un maxi-investimento da 100 miliardi di dollari in OpenAI, mentre Micron Technology ha deluso il mercato con previsioni poco brillanti. Rally invece per Alibaba, che ha annunciato nuovi investimenti nell’AI, e volata record per Lithium America (+70%), dopo le indiscrezioni di Reuters su un possibile ingresso del governo americano nel capitale con una quota fino al 10%.

Le Borse europee ieri hanno chiuso in ordine sparso, con Milano poco sotto la parità. Milano si avvia a chiudere settembre come terzo miglior listino globale, con un progresso del 28% da inizio anno. Davanti solo il Kospi di Seul (+31%) e l’Ibex di Madrid (+31%). A premiare il mercato italiano sono stati la stabilità politica, conti pubblici migliori del previsto, la resilienza dell’economia e i risultati societari oltre le attese.

Il comparto tecnologico è tornato protagonista, trainato da Alibaba e dalla rinnovata corsa globale all’intelligenza artificiale. Grande fermento anche per il settore difesa: le parole di Donald Trump all’Onu sugli sconfinamenti russi e sul conflitto in Ucraina hanno fatto decollare le quotazioni. Leonardo-Finmeccanica si è mossa al rialzo insieme ai colossi continentali: Airbus e Thales a Parigi, Bae Systems e Rolls Royce a Londra, Rheinmetall a Francoforte e Saab in Svezia.

Sul mercato valutario il dollaro resta debole, con l’euro vicino a 1,18. Dopo la reazione iniziale al taglio dei tassi Fed, i commenti più prudenti di Powell hanno riportato volatilità sul cross. La flessione della valuta americana non riflette un disimpegno dagli asset USA, quanto piuttosto la crescente diffidenza degli operatori verso la credibilità politica dell’amministrazione.

Sul fronte dei preziosi, l’oro è tornato a salire dopo la correzione della vigilia, sostenuto anche dalla notizia che la Cina sarebbe disposta a custodire le riserve auree di altri Paesi.

Obbligazionario e spread: in Europa i rendimenti mostrano una lieve tendenza rialzista. Lo spread BTp-Bund si è allargato a 85 punti base, in aumento di 2 rispetto alla vigilia. Il rendimento del decennale italiano chiude al 3,59%, dal 3,58% della vigilia.

Asia e mercati emergenti si muovono oggi, 25 settembre, senza grandi scosse: il Nikkei 225 guadagna +0,2% dopo l’asta dei titoli di Stato giapponesi a 40 anni, che ha mostrato una domanda superiore alla media dell’ultimo anno. Nell’area cinese, Hang Seng -0,1%, CSI300 +0,6%, lieve calo per il Taiex -Taipei.

In evidenza Chery Automobile, il più grande esportatore cinese di auto, che ha debuttato a Hong Kong con un balzo dell’11% dopo un’IPO da US$ 1,2 miliardi. Bene anche Xiaomi (+2,5%), in attesa del lancio del nuovo Xiaomi17, diretto concorrente dell’iPhone17 di Apple.

Materie prime e criptovalute. Il petrolio Brent si stabilizza a 69 dollari/barile, in forte calo da inizio anno, ma ai massimi da sette settimane, dopo un +2,5% mercoledì, miglior seduta da due mesi. A sostenere i prezzi, il calo inatteso delle scorte americane e i timori legati agli attacchi ucraini alle infrastrutture russe.

Più incerta la traiettoria del Bitcoin, in calo dell’1,4% a 111.900 dollari. Secondo Michael Saylor, patron di MicroStrategy, nonostante la correzione la criptovaluta resterà la “prossima frontiera” e arriverà a valere dieci volte l’oro, spinta dall’adozione crescente nelle aziende e nelle riserve degli Stati.

Rating sovrani: Italia premiata, Francia sotto osservazione. Capitolo cruciale quello delle agenzie di rating. Dopo la promozione di Fitch all’Italia e la bocciatura della Francia, gli occhi sono puntati su DBRS (17 ottobre) e soprattutto su Moody’s (21 novembre), che potrebbe migliorare il giudizio sul nostro Paese dall’attuale livello minimo Baa3.

La Francia invece rischia: il 28 novembre S&P potrebbe abbassare ulteriormente il rating, con possibili effetti sulle strategie degli investitori istituzionali.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

ieri 24 mercati misti, prevista chiusura positiva settimanale.Giovedì 24 chiusura mista, Ma oggi i Principali Indici Sono Sulla Buona Strada per Chiudere la Settimana in Rialzo

Ieri i principali indici azionari hanno chiuso con andamenti contrastanti, in un mercato caratterizzato da una certa disomogeneità. L’S&P 500 e il Nasdaq hanno raggiunto, seppur con fatica, nuovi massimi storici. Al contrario, il Russell 2000 delle small-cap, l’S&P 400 delle mid-cap e il Dow Jones delle large-cap hanno registrato rispettivamente ribassi dell’1,36%, dello 0,90% e dello 0,70%.

I risultati trimestrali di Alphabet, superiori alle attese e pubblicati nel pomeriggio di mercoledì, hanno mostrato sorprese positive sia nei ricavi sia negli utili, con un impressionante tasso di crescita dell’EPS pari al 171%. Questi dati hanno sostenuto il Nasdaq, fortemente orientato al settore tecnologico, e l’S&P 500.

Di contro, l’EPS negativo di Tesla, accompagnato da un calo delle vendite e da previsioni che indicano ulteriori trimestri difficili, ha avuto un impatto negativo sul mercato.

Tuttavia, si potrebbe sostenere che la crescita evidenziata dai numeri di Alphabet, e le relative implicazioni per il comparto tecnologico e per il settore dell’intelligenza artificiale, siano maggiormente rappresentative dello stato dell’economia rispetto alle attuali difficoltà di Tesla, che sembrano riflettere una condizione specifica e, si spera, temporanea.

Oggi sono attesi i risultati di altre 67 aziende, tra cui HCA Healthcare, Southern Copper e Phillips 66, per citarne alcune.

La prossima settimana si preannuncia ancora più intensa, con ben 966 società pronte a presentare i propri dati trimestrali, comprese tre delle cosiddette "Magnifiche Sette": Microsoft, Meta e Apple.

Nel frattempo, i dati settimanali sulle richieste di sussidi di disoccupazione, pubblicati ieri, sono scesi di 4.000 unità, attestandosi a 217.000, contro una previsione di aumento a 225.000.

L’Indice nazionale dell’attività economica elaborato dalla Fed di Chicago è migliorato, passando da -0,16 a -0,10. La media mobile su tre mesi si è attestata a -0,22.

Anche l’Indice manifatturiero della Fed di Kansas City ha mostrato un miglioramento, raggiungendo il valore di 1, rispetto al -2 del mese precedente.

Il rapporto PMI composito ha indicato un valore di 54,6, in crescita rispetto al 52,9 del mese scorso e superiore alle stime di 52,3. L’indice manifatturiero, invece, è sceso a 49,5, in calo rispetto al 52,9 precedente e alle attese di 52,7. L’indice dei servizi è salito a 55,2, superando sia il dato del mese scorso (52,9) sia le previsioni (52,7).

Le vendite di nuove abitazioni sono aumentate a 627.000 unità (su base annualizzata), rispetto alle 623.000 del mese scorso, ma risultano inferiori alle attese, che indicavano 650.000 unità.

In giornata sono attesi anche i rapporti sugli ordini di beni durevoli e sul conteggio delle piattaforme petrolifere secondo Baker Hughes.

Le notizie diffuse martedì sera riguardanti un accordo commerciale con il Giappone hanno contribuito a sostenere i mercati nella giornata di mercoledì.

Con l’avvicinarsi della scadenza del 1° agosto, cresce l’auspicio che possa essere raggiunto un accordo anche con l’Unione Europea. Quest’ultima, considerata nel suo complesso, rappresenta il nostro principale partner commerciale, con un volume di scambi oltre quattro volte superiore rispetto a quello con il Giappone, che si colloca al quinto posto dopo l’UE, il Messico, il Canada e la Cina. Se la reazione dei mercati all’accordo con il Giappone è stata positiva, è lecito aspettarsi un impatto ancora più favorevole nel caso di un’intesa con l’Unione Europea.

Con un solo giorno restante alla fine della settimana, tutti gli indici principali risultano ancora in territorio positivo.

Alcune notizie incoraggianti oggi potrebbero contribuire a mantenere questa tendenza.

Cordiali saluti,

Marco Bernasconi Trading

WisdomTree - Tactical Daily Update - 26.06.2025NATO: trovato l’accordo per alzare la spesa dei partner europei.

La tecnologia brilla di nuovo e Nvidia vola a nuovi massimi storici.

Trump critica ancora Powell (Fed): calano rendimenti dei Treasuries.

Oro, argento, metalli industriali e cryptovalute sempre ben richiesti.

Borse in bilico tra tregue geopolitiche e scossoni macro: vola Nvidia, giù Milano. Il 25 giugno si è chiuso sotto il segno della prudenza per i mercati europei. Il cessate il fuoco tra Israele e Iran ha portato un sospiro di sollievo, ma non è bastato a sostenere gli indici, che hanno virato in territorio negativo, seppur con perdite contenute.

La tensione internazionale resta alta e le borse sembrano ancora incerte sui nuovi equilibri in Medio Oriente.

A nulla è servita la spinta dei titoli della Difesa, favoriti dalla decisione dei Paesi NATO di alzare la spesa militare al 5% del PIL. Piazza Affari ha chiuso in calo dello 0,39%, in linea con un’Europa.

Dall’altra parte dell’Atlantico, Wall Street ha mostrato un andamento misto: Dow Jones -0,24%, Nasdaq -0,31% e S&P500 praticamente invariato, poco sopra i 6.090 punti. Brilla invece Nvidia, che ha aggiornato i massimi storici: +4,3% a 154,3, spingendo la capitalizzazione di mercato a circa Us$ 3.760 miliardi, valore superiore a quello di Microsoft e Apple. A scatenare l’euforia, l’intervento del CEO Jensen Huang all’assemblea annuale della società.

Sul fronte valutario, il dollaro si è stabilizzato sui minimi dal 2021, a quota 1,16 contro l’euro e mostrando debolezza anche contro lo yen (145,6, in calo da 144,8). L’euro/yen è salito a 169,3 da 168,3.

Materie prime: il prezzo del gas naturale europeo è sceso a 35 euro/MWh sulla piazza di Amsterdam. Il petrolio, dopo il crollo dei due giorni precedenti (oltre -15% dal picco di 78 dollari di lunedì mattina), ha tentato un rimbalzo marginale, riportandosi appena sopra i 65 dollari al barile (WTI). Il calo recente riflette il venir meno delle paure di interruzioni dell’offerta, grazie alla de-escalation nel conflitto Israele-Iran. In particolare, è diminuito il timore che Teheran potesse bloccare lo Stretto di Hormuz, passaggio obbligato per il 25% del traffico petrolifero mondiale.

Nel frattempo, l’Energy Information Administration (EIA) ha confermato che le scorte di greggio e carburante negli Stati Uniti sono diminuite nella settimana terminata il 20 giugno, segnalando un’accelerazione della domanda e dell’attività di raffinazione con la stagione estiva dei viaggi ormai lanciata.

Seduta priva di scosse per il mercato obbligazionario. I BTp decennali italiani hanno chiuso con un rendimento del 3,51% (dal 3,45% del mattino e 3,48% di martedì), mentre lo spread coi Bund tedeschi resta stabile a 94 bps.

Il 26 giugno s’è aperto con segnali contrastanti sui mercati asiatici, influenzati dalla chiusura piatta di Wall Street. Tuttavia, il cessate il fuoco tra Israele e Iran tiene, e i listini europei ed i future USA appaiono moderatamente positivi.

A Tokyo, Nikkei225 +1,5%, ai massimi da febbraio. Forte la domanda per l’asta di titoli di Stato giapponesi a due anni, la più robusta da gennaio.

Nell’area Cinese umore più fiacco: Hang Seng perde -0,4%, CSI300 piatto, mentre il Taiex di Taipei guadagna +0,3%. Agitazione sull’Hong Kong Dollar: l’autorità monetaria locale ha dovuto intervenire con oltre 1 miliardo di dollari per difendere il cambio.

Il Kospi coreano scivola -1,1% dopo una lunga serie di record, a Mumbai, il BSE-Sensex sale +0,3%.

A Bruxelles, il vertice NATO ha ratificato l’intesa già prefigurata: entro il 2035, gli alleati destineranno almeno il 3,5% del PIL annuo alla difesa, con un ulteriore 1,5% per obiettivi strategici. La Spagna si è chiamata fuori, attirandosi le ire di Donald Trump: “È terribile, non vuole pagare la sua quota, le applicheremo dazi doppi”. Il settore della Difesa resta attraente sulle Borse europee.

L’oro si rafforza leggermente a 3.334 dollari/oncia. Se da un lato la tregua geopolitica favorisce le vendite, dall’altro cresce l’attesa per un possibile taglio dei tassi USA già a luglio, che ne sostiene la domanda.

Il dollaro USA apre in calo per la sesta seduta consecutiva, toccando quota 1,17 contro l’euro, livello minimo da settembre 2021.

Secondo il Wall Street Journal, Trump sarebbe pronto ad anticipare la nomina del successore del presidente della FED Powell, irritato dalla lentezza nei tagli ai tassi. L’ipotesi di un cambio ai vertici rafforza le scommesse su una politica monetaria più espansiva, spingendo al ribasso i rendimenti dei decennali USA (ora al 4,26%, contro il 4,60% di un mese fa).

Bitcoin e mutui: criptovalute sempre più integrate: Bitcoin continua a salire, portandosi a 107.800 dollari, alla 4’ seduta consecutivain rialzo, trainato dalla ritrovata propensione al rischio.

Novità anche sul fronte istituzionale: secondo quanto emerso nella notte, il capo del Dipartimento Federale per l’Edilizia Abitativa (FHFA), William Pulte, ha ordinato a Fannie Mae e Freddie Mac di iniziare a considerare le criptovalute tra gli asset accettabili per garantire i mutui. Un passo che riflette la visione di Trump di fare degli Stati Uniti la capitale mondiale della finanza digitale.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

NVIDIA, venderà tutto ciò che sarà in grado di produrre nel 2025Chart di Capital.Com

Il sub-settore tecnologico rappresentato da tutto ciò che ha a che fare con l’AI, per la prima volta da quando è esplosa la mania, ha subito uno scossone.

Non tanto dal punto di vista del business quanto sul piano del valore espresso nei mercati finanziari.

A rompere le uova nel paniere è intervenuta recentemente la cinese DeepSeek che ha fatto vedere al mondo come sia possibile implementare sistemi di AI low cost, nel solco della tradizione cinese.

La circostanza che fossero stati impiegati chip non di ultima generazione, costosissimi, ma precedenti rilasci ha allarmato gli investitori portandoli per la prima volta a interrogarsi sulla sostenibilità del business e delle quotazioni di Nvidia.

A mio giudizio, gli impieghi dell’AIi e dei connessi chip è un campo talmente magmatico, competitivo e selettivo per cui il vantaggio competitivo accumulato dal leader continuerà a sostenerne i bilanci e quindii il successo.

Sembra quasi la storia parallela di Apple.

Nell'ultimo quarto del 2024 Nvidia ha reso noti numeri importanti e tendenzialmente migliori delle attese.

In questa sede non voglio riportare la noia dei numeri facilmente reperibili sul web.

Dandolii per scontati, utilmente mi soffermerò su qualche considerazione.

Intanto il fair value dell'azienda è più o meno in linea con le quotazioni sul mercato che scontano anche un possibile rallentamento della spesa per AI dopo il 2025.

Attualmente il fatturato dell'azienda proviene soprattutto dagli impieghi nei data center la cui richiesta si manterrà comunque elevata.

Inoltre l'autorevolezza del management di Nvidia porta a ritenere credibili le previsioni circa la robustezza degli investimenti degli operatori attivi nel cloud.

Questa sarà un'altra importante fonte di fatturato.

Gli analisti di Morningstar affermano che Nvidia praticamente riuscirà a vendere tutto ciò che sarà in grado di produrre nel 2025.

Nella storia recente di Nvidia, uno spartiacque è rappresentato dal 2016 allorché il titolo inizia un'ascesa prorompente che, con tanto di trigger stampato sul grafico, porterà le quotazioni per registrare uno strabiliante più 23.000 %

È interessante notare come dal rally azionario globale iniziato nell'autunno del 2022, Nvidia nonostante l'impennata delle quotazioni registri un costante calo del p/e.

Il p/e relativo agli utili prospettici a 12 mesi era di circa 85 nell'autunno del 2022 mentre oggi, nonostante i prezzi cresciuti del 950%, è sceso a circa 23.

Nello stesso periodo, i suoi diretti competitors mostrano un p/e stabile o in crescita.

Della serie: le previsioni sugli utili di Nvidia galoppano a ritmo molto più elevato di quello già strabiliante delle quotazioni sul mercato.

Altro aspetto interessante è notare come i numeri di Nvidia siano prodotti praticamente senza il contributo del mercato cinese viste le restrizioni sulle esportazioni verso quel paese.

Questo significa che abbiamo anche un cuscinetto di opportunità che potrebbe tornare utile in futuro nel caso in cui le tensioni geopolitiche dovessero allentarsi.

Andando ai grafici, alcune cose interessanti possono essere osservate.

Le quotazioni osservate nel lunghissimo periodo, time frame trimestrale, è anche un bell'esempio non frequente in analisi tecnica in cui un canale violato diventa supporto con tanto di pullback per le quotazioni che intraprendono un nuovo corso al rialzo

Sul time frame mensile notiamo l'armonico movimento rialzista del titolo.

Curioso l'andamento che si è osservato da un punto di vista ciclico.

Da un minimo relativo di febbraio 2016 ad oggi si sono susseguiti due cicli completi rialzisti con le identiche caratteristiche.

Oggi è in formazione un terzo ciclo dalle medesime caratteristiche.

Ovviamente non c'è nessuna certezza che si compia un terzo identico ciclo visto i due precedenti e, personalmente, non lo tengo minimamente in conto.

Se avverrà ne prenderò atto.

Per leggere agevolmente i grafici, dal time frame trimestrale a quello mensile ho usato la scala logaritmica.

Sul time frame settimanale, l'ultima parte del movimento dei prezzi può essere a sua volta inquadrato in un canale con la solita attività da vigile urbano svolta dalla mediana

Con i minimi della settimana scorsa potrebbe essersi formato la parte inferiore del canale.

Da un punto di vista operativo, il recente minimo acquista una valenza particolare che vedremo.

Scendendo sul time frame giornaliero, oltre alla instancabile attività esercitata dal vigile urbano (mediana), l'ultima giornata di contrattazioni ha lasciato sui grafici un bel hammer con volumi su un livello importante

Il rimbalzo infatti è avvenuto su un doppio supporto rappresentato dalla parte inferiore di due canali, uno rialzista e uno ribassista, così come osservati in precedenza.

Ancora curioso risulta il comportamento ciclico

Il pattern risulta molto invitante sia per dove si è formato che per il reward/risk che offre.

I livelli operativi in grafico, al lordo di eventuali gap in apertura.

I target dovrebbero tener conto del contatto con, rispettivamente, la mediana del canale ribassista, la parte alta dello stesso che insiste nella stessa area della mediana del canale rialzista e la sma200.

CAMPARI, fondamentali e pensieri operativiEra il 1860 e mentre la futura Italia era in fermento e se ne costruiva l'unità Gaspare Campari inventava una miscela, naturalmente di colore rosso, rivoluzionaria e distintiva giunta fino a noi oggi ancora immutata.

Dal rosso miscuglio alla diffusione globale

Da allora tanta strada è stata fatta e Campari oggi è un'azienda globale che vende i suoi prodotti in 190 paesi attraverso un portafoglio prodotti di oltre 50 marchi tra cui oltre Campari naturalmente citiamo Aperol, Grand Marnier, Appleton Estate, Wild Turkey.

La straordinaria vicenda di Gaspare Campari è quella comune a molte altre storie italiane di successo che hanno contribuito alla creazione e conservazione del fenomeno globale del ”made in Italy”.

Campari vende emozioni

Campari opera in un settore di consumi non ciclici.

Questo significa che il business in via generale si sottrae in parte alla comune relazione tra crescita del fatturato e positivo andamento economico globale.

Il motivo va ricercato nella motivazione che spinge il consumatore all'acquisto che, certamente, ha poco a che fare con la convenienza del prezzo.

Parliamo di una prerogativa riservata ai prodotti che non appartengono alla categoria dei consumi ciclici.

Nella teoria microeconomica questo è un comportamento associato ai beni di lusso, i quali mostrano una più o meno intensa

anelasticità delle vendite rispetto al prezzo.

Per i prodotti più basici e di uso comune, normalmente si osserva una relazione stretta tra prezzo di vendita e quantità vendute.

Se i prezzi aumentano si innesca il fenomeno della sostituzione per cui si acquista meno di quel prodotto di quella marca a vantaggio di altre più economiche.

Questo è esattamente ciò che non avviene per i prodotti offerti da Campari come da aziende simili.

Le aziende che nel tempo si sono ritagliate un posizionamento di questo tipo nel mercato, vanno considerate come aziende vendono non un prodotto ma un'esperienza di consumo.

Per intenderci, se il prezzo del Campari Cask Tales aumentasse del 10% verrebbe probabilmente consumato ugualmente nelle stesse quantità.

Infatti, la gratificazione che produce il gustare in un ambiente esclusivo una versione unica del bitter Campari rifinito in botti di bourbon e creato dalla “red passion” dell'herbalist e master Blender di casa per i 150° anniversario della nascita di Davide Campari evidentemente prevale sulla necessità di risparmiare sull'acquisto.

Addirittura, ma qui divaghiamo un po' troppo forse, per i prodotti di lusso particolarmente esclusivi la relazione diventa addirittura opposta per cui un aumento del prezzo produce un aumento delle vendite perché, evidentemente, il prodotto o meglio l'esperienza di acquisto regala emozioni ancora più forti.

Contesto e competitors

Campari però non è sola ad offrire emozioni ma in compagnia di una selezionata e agguerrita banda di competitors.

Questo complica i piani del management.

Aziende che declinano il business con non minore determinazione, amore e voglia di ripagare adeguatamente ogni stakeholder.

Parlando di mercato, una nota interessante riguarda le tendenze del mercato degli spirits.

Negli ultimi due anni, si osserva una comune sottoperformance dei principali operatori europei dovuta soprattutto al rallentamento della domanda in Cina e alla (troppo) lenta riduzione delle scorte accumulate in America.

Un'interessante analisi di Morningstar evidenza che solo con la ripresa della domanda di queste due importanti aree geografiche si può immaginare la ripresa del settore nel complesso.

Dopo il boom post-covid, come tutti i fenomeni emotivi, si è prodotto un picco nei multipli dei principali attori europei, seguito da una normalizzazione dei valori espressi.

Per citare un esempio nel 2022, rispetto al 2020, mentre il generale indice Morningstar Europe cresceva del 30% circa, Rémy Cointreau faceva segnare un +85%.

A fine 2024 le sorti si sono praticamente invertite visto che l'indice, sempre rispetto al 2020, esprimeva una crescita del 40% a fronte di un calo del 45% del titolo. Un delta di ben 85 punti percentuali.

Sempre secondo Morningstar, a fine 2024 oltre Campari tre dei principali attori del mercato (parliamo di rating 5 stelle Morningstar) quotavano in borsa significativamente sotto il loro rispettivo fair value:

Diageo 0.76

Pernord Ricard 0.61

Rémy Cointreau 0.48

Campari 0,70

(Fonte: Morningstar. Dati al 5 novembre 2024)

Ancora, uno studio di Deutsche Bank nel settembre scorso evidenzia come la lenta ripresa di uno dei più importanti mercati di sbocco di Campari, gli Stati Uniti, sia dovuta soprattutto ad una tendenza nuova che si è affermata di recente nelle abitudini di consumo.

Infatti, le bevande “pronte da bere” stanno costantemente sottraendo quote di mercato alle altre categorie nelle quali si esprime il business di Campari.

Mentre il generico mercato degli alcolici negli Stati Uniti è cresciuto del 2,9% medio annuo tra i 2000 e il 2019 è rallentata al 1,7%, tra il 2019 e il 2023.

Nello stesso periodo invece, sempre secondo Deutsche Bank, i cosiddetti “pronti da bere” hanno rispettivamente messo a segno una crescita del 7,7% e 17,2%.

Una tendenza che fa riflettere.

Comunque tra gli analisti c'è una generale convergenza di giudizi riguardo al possibile punto di minimo degli utili del settore.

La seconda parte del 2025 è indicata generalmente come il momento in cui si potrebbe assistere al punto flesso.

Se tutto ciò venisse confermato, il momento attuale di debolezza del settore quindi degli operatori che lo popolano potrebbe essere visto come un'opportunità di acquisto.

Tuttavia non si può sottovalutare il rischio associato, considerando che i principali mercati di sbocco rappresentati da Cina e Stati Uniti in questo momento storico esprimono, ognuna con le sue particolarità, molta incertezza.

I dati dell'ultimo trimestre del 2024 hanno confermato il generale momento di difficoltà dell'intera industria, sebbene con intensità diversa da operatore ad operatore.

L'elezione di Trump e lo spauracchio dei dazi usati come arma impropria, hanno aggiunto nuova pressione ai prezzi.

Tuttavia, gli operatori sono fiduciosi che nel medio termine le conseguenze di una possibile guerra commerciale potranno essere gestite senza che pesino più di tanto sulla capacità di generare utili.

Questo però è un esercizio che può riuscire bene ad aziende leader come Diageo e Pernord Ricard dotati di sufficiente power pricing un po' meno per un'azienda come Campari.

Tornando all'aspetto competitivo utile per stimare una possibile traiettoria futura alle quotazioni di Campari, notiamo come i due più grandi attori del mercato, vale a dire Diageo e Pernod Ricard, vengono scambiati a un valore rispetto al fair value simile o inferiore a quello di Campari.

Eppure questi possono vantare una più ampia e profonda gamma di prodotti e, soprattutto, un significativo vantaggio competitivo (moat) che non si riscontra in Campari con la stessa intensità.

Questo differente modo di prezzare le aziende offre anche interessanti spunti operativi in termini di relative value.

Cioè immaginare variazioni del gap tra diversi valori espressi dal mercato che prospetticamente potrebbero rappresentare potenziali fonti di alfa.

I numeri ed i venti contrari

Le quotazioni sacrificate di Campari, come anche dei citati competitors, trovano comunque giustificazione in una serie di circostanze generali del mercato.

Ma nel caso di Campari si osservano avversità anche specifiche.

Gli ultimi dati relativi al terzo trimestre 2024 mostrano una conferma della debolezza sebbene attesa.

Tuttavia quello che sorprende gli analisti è la notevole capacità di Campari di sovraperformare all'interno del settore.

Il portafoglio dei brand si è dimostrato resiliente, e pur non essendo ampio come quello dei competitors più importanti anche nel terzo trimestre del 2024 ha sovraperformato grazie all'equilibrio e alla visibilità dei marchi.

Più in generale, rispetto allo stesso periodo del 2023 nei primi nove mesi del 2024 Campari presenta un utile di gruppo in calo complessivamente del -5% (-20,4% nel terzo trimestre), vendite nette pari a 2,27 miliardi di euro e una crescita complessiva 3,4% ma con un -1,4% nel solo terzo trimestre.

Questo si è tradotto in un margine lordo in calo del 10% a causa, a detta del management, di un effetto mix negativo che ha comportato un rallentamento delle vendite di aperitivi ad alto margine e un aumento dei costi di produzione.

Faccio notare che il margine lordo rappresenta un po' la cartina di tornasole per valutare la salute di un business visto che esprime quello che resta del fatturato dopo sottratti i costi operativi.

Quindi senza “inquinamenti” dovuti alla gestione fiscale, investimenti e interessi.

Potremmo dire che è un indicatore che misura la salute del core business.

Inoltre, in occasione dell'ultima trimestrale il management conferma di aspettarsi che il programma di efficienza per il contenimento dei costi contribuirà a migliorare i margini.

Sulla debolezza dei conti hanno anche pesato le condizioni meteorologiche avverse, in particolare in Europa, e un contesto macroeconomico sfavorevole per i consumi, indebolito da inflazione e incertezza economica.

Comunque è stato espresso ottimismo a lungo termine, pur confermando una crescita a singola cifra per il 2025.

Per il 2025 e i successivi ci si aspetta di continuare a sovraperformare e guadagnare quote di mercato, grazie alla forza dei marchi particolarmente in categorie in crescita.

Prospettive di mercato

Cercando di immaginare cosa potrebbe influire sulle quotazioni del titolo nel futuro prossimo, è possibile isolare alcune variabili.

Di queste alcune sono di sistema come si dice, cioè riguardano il settore ma qualcuna afferisce esclusivamente a Campari.

Guerra commerciale

La possibilità concreta che l'America implementi la campagna dei dazi in modo indiscriminato, per forza di cose impatterà a monte i fatturati del settore.

Tuttavia, gli analisti sono concordi nel ritenere resilienti i business nel medio termine nei confronti di questa minaccia.

Questo dovrebbe tradursi in relative contrazioni dei valori economici e finanziari in bilancio, particolarmente come detto per quegli attori dotati di capacità di trasferire sui prezzi di vendita i maggiori costi.

Da questo punto di vista la qualità del portafoglio prodotti, unanimemente riconosciuta come di qualità, seppur non rappresenta di per sé power pricing aiuta nel trasferire almeno in parte l'aumento dei prezzi direttamente sui consumatori finali.

Per contro, i dazi sicuramente rappresentano una minaccia per le quotazioni nel breve periodo.

Di questo è doveroso tener conto quando si approccia l'operatività in borsa.

Rischio di “health warning”

A complicare lo scenario si è aggiunto in queste settimane il rischio negli Stati Uniti di leggere sulle etichette degli alcolici un health warning che fa riferimento ad accertate conseguenze negative sulla salute associate a consumo eccessivo di alcool.

Tuttavia, Campari realizza un 28% del proprio fatturato negli Stati Uniti il che rende il rischio in questione soltanto come relativo e non assoluto.

Addirittura, Equita SIM considererebbe la debolezza delle quotazioni per questo motivo come possibile occasione di acquisto.

Tassi di interesse

Il generale contesto di calo dei tassi di interesse, rappresenta oggettivamente un fattore favorevole.

La normalizzazione monetaria, infatti, incide positivamente sui bilanci in termini di minori costi di finanziamento.

Inoltre, agisce anche sul lato della domanda visto che di solito la si associa ad inflazione in calo o stazionaria e quindi ad un aumento del reddito disponibile dei consumatori.

Nomina del nuovo CEO

Tra i fattori endogeni capaci di influenzare le quotazioni del titolo merita un posto di rilievo la nuova ed attesa nomina del CEO.

In rottura con la tradizione che vuole che questi provenga dall'interno, è stato nominato l'esperto Simon Hunt.

Questo contribuisce a togliere l'incertezza che finora ha pesato sulle quotazioni per la mancanza di una visione strategica per il futuro.

Per quel che si sa, comunicato direttamente dal management in occasione di interventi pubblici, il nuovo “capitano” punterà a consolidare le tipicità dei brand soprattutto nei mercati a più alto margine dove è attesa la crescita maggiore in termini di presenza e quota di mercato.

Parliamo soprattutto degli Stati Uniti.

Inoltre una sfida sarà anche quella di ampliare il portafoglio prodotti per ridurre il gap con i più importanti rivali facendo efficienza e cedendo, selettivamente, marchi minori.

Prezzi obiettivo

Data la valutazione di borsa estremamente sacrificata, mediamente le previsioni dei principali analisti riguardo al futuro del titolo si collocarono piuttosto al rialzo che al ribasso.

Considerando venti analisti che coprono il titolo, solo quattro suggeriscono un sell.

Complessivamente considerate le indicazioni degli analisti, viene fuori un prezzo obiettivo medio di circa 7,6 del 40% superiore ai valori attuali.

Inoltre, la valutazione delle azioni, con un rapporto prezzo/utili a 12 mesi di circa 17 volte, rappresenta un premio di circa il 10% rispetto ai beni di consumo europei ma ancora al di sotto dei livelli storici.

Ovviamente le indicazioni degli analisti vanno prese con le dovute cautele, non fosse altro che basandosi necessariamente sui dati oggettivi disponibili oggi hanno una “data di scadenza”.

Quantomeno bisogna essere esperti nell’interpretare dinamicamente le loro indicazioni per poterle trasformare in input per le proprie strategie di investimento.

Cosa dicono i grafic i

Osservando dal time frame mensile, si può apprezzare il calo, praticamente ininterrotto, dai massimi a 12,95 alle quotazioni attuali.

Tecnicamente possiamo inquadrare il movimento come il risultato della violazione di un pattern di doppio massimo convalidato da volumi in crescita e annesso pullback sul livello di breakout.

Il percorso dei prezzi si mantiene all'interno di un canale ribassista particolarmente pronunciato visto che è superiore al 45%.

Questo livello è ritenuto tecnicamente indicativo di un calo senza eccessi, mentre Inclinazioni minori indicano mediamente scarsa convinzione dei ribassisti.

Per contro inclinazioni superiori lasciano intendere maggiore convinzione.

Tra i trader una delle strategie largamente usate è quella di concentrare l'attenzione su titoli particolarmente depressi.

Questa strategia da un lato ha dei benefici matematici indubbi, visto che un calo non può proseguire all'infinito perché oltre a perdere il 100% del proprio valore un titolo non può fare.

Tuttavia se gestita male, e spesso è così, si può rivelare disastrosa poiché, citando un famoso detto, il mercato può restare contro per un periodo di tempo superiore a quello che possiamo permetterci finanziariamente.

Anche al rialzo i rischi permangono.

Il grafico proposto è interessante poiché fa vedere come una situazione di ipercomprato può protrarsi per lungo tempo senza che generi inversioni di trend. A volte con l'RSI che magari “cammina” tranquillamente sopra i 70.

In generale virgola un modo di operare con minore rischio e associato all'uso ad esempio di pattern di prezzo complessi.

Dovendo stimare una potenziale inversione di trend, affidarsi a pattern single candle genererebbe sicuramente maggiori falsi segnali, quindi tanti stop loss scattati, rispetto a pattern più complessi formati da diverse candele.

Per intenderci, una figura di doppio minimo piuttosto che di testa e spalle rialzista, statisticamente si dimostra molto più affidabile rispetto ad un hammer.

Di solito il rovescio della medaglia si manifesta nel risk/reward che normalmente è più vantaggioso quando si tratta un pattern formato da una singola candela rispetto ad una formazione più complessa.

A dispetto di quanto detto, non c'è dubbio che il titolo resti molto interessante tenendo conto dei fondamentali.

Come abbiamo visto le difficoltà del titolo, a mio giudizio, sono assolutamente contingenti.

Per questo motivo, personalmente, ho inserito il titolo nel mio portafoglio “unloved”.

Si tratta di una selezione rigorosa fatta di titoli, indici piuttosto che materie prime con la comune caratteristica di essere ingiustamente sottovalutati.

Proprio perché, come detto non vi è certezza che il trend inverta, rappresenta un investimento satellite dove vengono allocate risorse finanziarie di cui ci si può privare “sine die”.

Comunque osservando il titolo nel breve termine, grafico giornaliero, si capisce come non ci sia per ora un segno di recupero.

Le quotazioni stanno costantemente aggiornando i minimi, tra l'altro in modo abbastanza armonico con annesso pullback dei supporti.

L'unica cosa che tecnicamente può essere fatta è attendere.

Che sia però un'attesa proficua, valutando attentamente i movimenti con lo scopo di cogliere i primi germogli non tanto di una inversione di tendenza, quanto di una accumulazione.

Meta e Microsoft agitano il mercato: crolla il NasdaqDopo la pubblicazione dei dati trimestrali di ieri, oggi i titoli tecnologici scontano la paura data dall'aumento dei costi dell'intelligenza artificiale. Probabilmente i rapidi ritorni che ci aspettava da questo settore dovranno attendere.

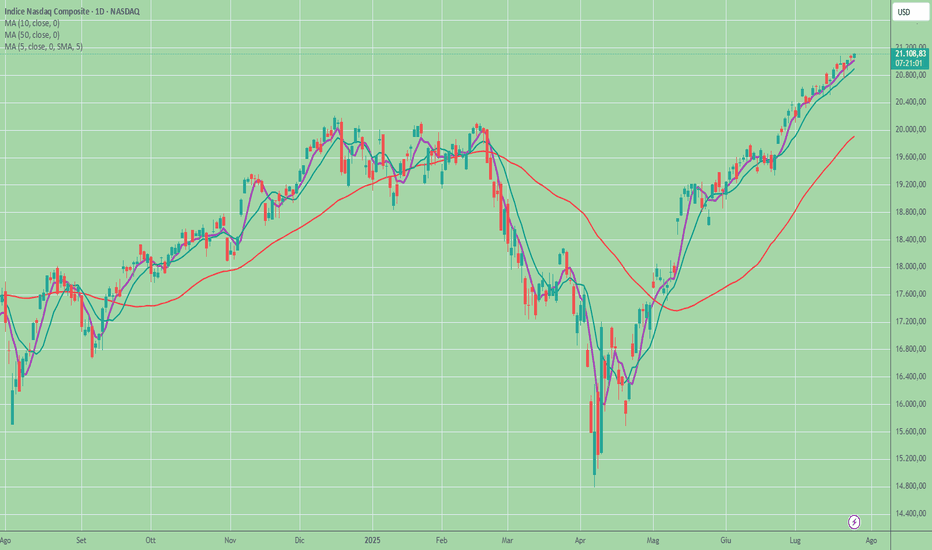

L'indice Nasdaq perde circa il 2,5% e, dopo aver rotto l'area di supporto che sosteneva i massimi, si avvia verso la trendline rialzista che dal crollo di agosto in poi ha sostenuto il rialzo dei prezzi.

C'è un ulteriore mezzo punto percentuale di margine e tale trendline verrà testata.

Se le trimestrali dei big tech USA dovessero confermarsi incerte sul futuro come quelle di Meta e Microsoft, tale trendline potrebbe non tenere e si testerà il supporto a 19720.

Stasera tocca a Amazon e Apple.

WisdomTree - Tactical Daily Update - 31.10.2024Borse Usa ed Europee più nervose: trimestrali, alcune sottotono, nel mirino.

Bene Microsoft e Meta, ma investimenti in Artificial Intelligence alle stelle.

Macro Usa ancora espansiva: FED non avrà fretta di tagliare...

Presidenziali Usa: molta incertezza su vincitore e composizione Congresso.

Nuovo calo ieri, 30 ottobre, per le Borse europee, deluse da alcune trimestrali sottotono, dal dato sotto le attese del GDP Usa e da indicatori macro Usa molto forti che creano incertezza sulle future mosse della Banca centrale Usa.

Resta difficile profetizzare chi sarà il nuovo Presidente americano: il voto popolare su scala nazionale appare come un vero "testa a testa", mentre Trump sembra in vantaggio negli Stati meno prevedibili.

I Repubblicani potrebbero ottenere il controllo del Senato, che rinnova 1/3 dei suoi 100 membri, mentre è molto incerta la composizione della Camera che viene completamente rinnovata.

Naturalmente l'attenzione degli investitori resta molto forte per le giant-Tech Usa; ieri è stata la volta di Microsoft e Meta Platforms: entrambe hanno fatto bene nel 3’ trimestre ma sottolineato costi elevati legati all’intelligenza artificiale, mentre oggi toccherà ad Amazon ed Apple.

Milano ha chiuso a -1,2%, impattata anche dal crollo oltre -18% dell’azione Campari, Amsterdam -1,5%, Parigi e Francoforte -1,1% e Madrid -0,7%. Anche Wall Street ha chiuso negativa dopo i dati sul GDP (Pil) cresciuto solo +2,8% nel 3’ trimestre, sotto le attese di +3,1%: Dow Jones -0,2%, Nasdaq -0,6%, S&P500 -0,3%.

Ancora dati Macro forti negli Usa: le spese dei consumatori, che valgono quasi 70% del PIL sono aumentate +3,7% annuale e dopo il dato deludente dei jolts (posti di lavoro vacanti) della vigilia, ieri abbiamo registrato numeri molto “sani”, i migliori da luglio 2023, nell’indagine ADP sull'occupazione nel settore privato a ottobre.

In linea con le attese il trend settembrino dell’inflazione PCE (personal consumption expenditures): +1,5% il dato generale e +2,2% quello “core”, livelli compatibili con la prosecuzione della politica di “easing monetario” della Federal Reserve.

Più fragile il quadro macro Europeo: in Germania il Pil del 3’ trimestre è leggermente cresciuto, +0,2% sul 2’, che è stato rivisto al ribasso di -0,2%: le stime davano -0,1%.

Meno buoni i numeri di settembre del mercato del lavoro: i disoccupati aumentano di 27 mila a 2,86 milioni, il tasso di disoccupazione è stabile al 6,1%. L’inflazione tedesca risale ad ottobre: +0,4% mensile, 2,0% annuale, al top da 3 mesi.

Secondo la 1’ stima di Eurostat, nella zona-Euro il Pil è aumentato +0,4% trimestrale e +0,9% annuale. Deludente quello italiano, immobile nel 3’ trimestre sul precendente, e +0,4% sul 3’ trimestre 2023. Su base trimestrale il Paese europeo più forte è la Spagna, +0,8%, il peggiore l’Ungheria, -0,7%.

Il mercato obbligazionario sembra voler escire dalla fase benigna ed i rendimenti risalgono: quello del BTP decennale benchmark eè salito a 3,63%, dal 3,55% precedente. Lo spread BTP-Bund 10 anni ha allargato a 125 bps, da 122 della vigilia.

Petrolio: le scorte negli Usa, la scorsa settimana, sono calate di 0,515 milioni di barili, contro attese di crescita di 1,0 milione. Ciò potrebbe aver favorito il rialzo di ieri del prezzo del Wti (West Texas Intermediate), +2,7% a 68,9 Dollari/barile.

Il prezzo dell’oro segna continui record: ieri ha toccato i 2.785 Dollari/oncia, +0,4%, anche sulla notizia che la domanda globale che ha superato per la prima volta i 100 miliardi di Dollari nel 3’ trimestre (fonte World Gold Council), con volumi record, +5% a 1.313 tonnellate.

Oggi le Borse Europee sono in calo, in media -0,6% a fine mattinata (ore 13.00 CET), attendendo il cruciale dato sull’inflazione al consumo Usa (CPI) ed il rapporto sul mercato del lavoro) di ottobre. Entrambi i dati hanno un’incidenza significativa sulle decisioni della FED nella riunione del 7 novembre.

In Europa (fonte Eurostat) l'indice dei prezzi al consumo a ottobre è sgraditamente risalito a +2,0%, da +1,7% di settembre. I prezzi dei servizi crescono più velocemente, +3,9%, come a settembre; corrono quelli di cibo, alcool e tabacco, +2,9% da +2,4% di settembre, scende l’energia, -4,6% dopo il -6,1% di settembre.

Nel Regno Unito, la prima manovra finanziaria del nuovo Governo prevede un aumento delle tasse per 40 miliardi Sterline, e 100 miliardi di investimenti in infrastrutture e servizi pubblici, con focus specifico su scuole e sanità e un incremento delle spese per Difesa (extra impegni Nato e finanziamento Ucraina).

In Asia, stamane, chiusura in ribasso per Tokyo, -0,50%, dopo la decisione della Banca centrale (BoJ) di mantenere invariati i tassi a 0,25%, ma senza fornire indicazioni sulle future mosse di politica monetaria.

In calo anche Sidney e Seoul: Hong Kong galleggia sulla parità, salgono Shenzhen, +0,92% e di Shanghai, +0,42%, sul dato in crescita, il 1’ da aprile, della manifattura.

Torna ad indebolirsi lo Yen giapponese, al minimo da 3 mesi verso Euro, a 165,8 e USDollar, a 152,6: sulle sorti della valuta nipoonica pesa anche l’instabilità politica, dopo la sconfitta della coalizione di Governo alle elezioni parlamentari dello scorso weekend.

I future su Wall Street anticipano riaperture negative, attorno -1,0% (ore 13.30 CET)

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Nasdaq - La svolta? Gentili lettori,

Desidero portare alla vostra attenzione un momento significativo nel panorama attuale del mercato azionario, in particolare riguardante il NASDAQ. Negli ultimi giorni, il NASDAQ ha reagito positivamente alle notizie favorevoli, incluso l'annuncio riguardante Apple. Tale reazione ha determinato un notevole e intenso aumento delle quotazioni.

Attualmente, ci troviamo di fronte a una prima resistenza stimata tra 18.050 e 18.200. Il mancato superamento di tale livello potrebbe riportare le quotazioni verso l'area di 17.770. Da questa fase, potremmo assistere a una dimostrazione di forza verso l'alto, con la possibilità di raggiungere una seconda resistenza a 18.280, oppure a una rottura significativa che porterebbe le quotazioni a 16.880. Questo punto riveste un'importanza particolare, in quanto rappresenta il concentrarsi della maggiore liquidità all'inizio del 2024.

È pertanto probabile che si assista a un'importante verifica di forza intorno ai 17.700. Nel caso in cui tale verifica non dovesse superare le aspettative, verificandosi presumibilmente entro luglio 2024 o anche prima, potremmo assistere a un ribasso delle quotazioni verso l'area dei 16.000.

Confido che questa analisi possa risultare utile e attendiamo con interesse i vostri commenti e pareri in merito.

buy su General motorsIl valore delle azioni GM è salito di nuovo questa settimana dopo guadagni simili la scorsa settimana e guadagni minori la settimana precedente. Alcuni dei fattori che influenzano il valore delle azioni GM questa settimana includono una causa intentata contro Apple che accusa la società tecnologica di monopolizzare il mercato degli smartphone, con Apple CarPlay menzionato per aver dato ad Apple troppo potere sulle case automobilistiche. GM sta ora eliminando gradualmente CarPlay nei suoi nuovi veicoli elettrici.

GM ha anche annunciato che sta terminando il suo rapporto commerciale con due società di analisi dei dati a seguito di una causa che sostiene che la casa automobilistica ha violato le leggi sulla privacy.

Nelle notizie sui dirigenti di GM, il Chief Digital Officer di GM Edward Kummer si è dimesso, mentre altri due dirigenti di GM hanno riferito di aver venduto 11.500 azioni di GM.

Stop Loss 39 dollari

Un segnale preoccupante per i mercatiBuongiorno a tutti. L’analisi di oggi ha l’obiettivo di presentare una divergenza in corso da alcune settimane tra un importante indice di forza obbligazionario e l’S&P500, un segnale che potrebbe suscitare preoccupazioni. Successivamente, farò uso di un mio progetto personale per determinare se ci sono motivi di preoccupazione al momento. Vi auguro una piacevole lettura.

L’INDICE DI FORZA LQD/IEF

L’indice di forza obbligazionario che ora andremo ad analizzare è mostrato nella figura successiva: LQD/IEF.

L’indice di forza LQD/IEF, dal 2003 ad oggi. Grafico settimanale

• LQD è il simbolo dell’iShares iBoxx $ Investment Grade Corporate Bond ETF, che mira a replicare le performance di un insieme di obbligazioni societarie statunitensi di grado IG. Queste sono obbligazioni a basso rischio emesse da società come JP Morgan, Bank of America, Microsoft e Apple. Il paniere specifico comprende obbligazioni con rating BBB (circa il 45% del totale), A (circa il 46% del totale) e AA (circa il 6.5%). La scadenza ponderata delle obbligazioni è di 13 anni, con una duration di 8.35 anni.

• IEF è il simbolo dell’iShares 7-10 Year Treasury Bond ETF, che mira a replicare le performance di un insieme di obbligazioni governative statunitensi con rating AA. In questo caso, la scadenza media ponderata è di 8.46 anni e la duration è di 7.32 anni.

La cosa fondamentale da comprendere è che entrambi, LQD e IEF, sono ETF obbligazionari a basso rischio. Tuttavia, è importante notare che LQD presenta un livello di rischio leggermente superiore rispetto a IEF.

Questo indice di forza è stato incluso nel mio libro perché lo considero estremamente utile per vari motivi che stiamo per analizzare. Iniziamo correlandolo su base mensile con alcuni indicatori fondamentali dell’economia statunitense: il PMI manifatturiero, il PMI dei servizi e l’indice di fiducia dei consumatori.

La correlazione positiva tra LQD/IEF e PMI manifatturiero (rilasciato dall’ISM). Grafico mensile

La correlazione positiva tra LQD/IEF e PMI sui servizi (rilasciato dall’ISM). Grafico mensile

La correlazione positiva tra LQD/IEF e fiducia dei consumatori. Grafico mensile

L’indice è positivamente correlato con tutti e tre gli indicatori. Considerando l’importanza della fiducia dei consumatori in un’economia fortemente orientata al consumo come quella statunitense, e il ruolo fondamentale dei settori manifatturiero e dei servizi (in particolare quest’ultimo), possiamo concludere che LQD/IEF è un eccellente indice del sentiment sul ciclo economico statunitense. Esprime, in particolare, le aspettative degli investitori sulla futura intensità economica.

• Se gli investitori prevedono un’espansione economica nel prossimo semestre (con i PMI e la fiducia dei consumatori in aumento), tenderanno ad acquistare asset a rischio più elevato, come LQD

• Al contrario, se prevedono un rallentamento dell’economia, si concentreranno sugli asset più sicuri, come IEF.

Tutto questo significa che l’indice di forza è influenzato dalla propensione al rischio o dall’avversione al rischio degli investitori, catalizzata dalle aspettative economiche? La risposta è sì, poiché l’indice è anche inversamente correlato al VIX.

La correlazione negativa tra LQD/IEF e VIX. Quando l’avversione al rischio degli investitori aumenta, il VIX sale e IEF, essendo meno rischioso, supera LQD. Al contrario, quando la propensione al rischio aumenta, il VIX scende e LQD, essendo più rischioso, supera IEF.

In generale, possiamo affermare che un indice obbligazionario di questo tipo tende a prevedere l’andamento futuro dell’economia. Non a caso, la correlazione tra esso e il PIL americano è positiva!

La correlazione positiva tra LQD/IEF e PIL statunitense su base annua. Grafico a tre mesi

LQD/IEF ED S&P500: UNA DIVERGENZA DA OSSERVARE

Dopo aver adeguatamente introdotto l’indice di forza e compreso il suo potenziale, quale correlazione potrebbe avere con l’S&P500? Come illustrato nella figura successiva, la correlazione è positiva.

La correlazione positiva tra LQD/IEF e SPY (ETF dell’S&P500). Grafico settimanale

La spiegazione della correlazione osservata dovrebbe essere intuitiva:

• Se gli investitori sono propensi al rischio, opteranno per asset ad alto rischio, come lo SPY, e le obbligazioni più rischiose come LQD sovraperformeranno quelle meno rischiose come IEF.

• Al contrario, in caso di avversione al rischio, gli investitori si sbarazzeranno delle azioni e si orienteranno verso asset “sicuri”, facendo sì che IEF sovraperformi LQD.

Tuttavia, c’è un aspetto importante da notare, in particolare nelle prossime tre figure.

Il ribasso di LQD/IEF ha anticipato il crollo dell’S&P500 nella bolla immobiliare del 2008. Grafico settimanale

Il ribasso di LQD/IEF ha anticipato la correzione dell’S&P500 (-15%) tra il 2015 e il 2016. Grafico settimanale

Il ribasso di LQD/IEF ha anticipato l’ultimo mercato ribassista del 2022. Grafico settimanale

Le grafiche precedenti sono chiare: è fondamentale monitorare la tendenza dell’indice di sentiment, dato che in passato ha anticipato situazioni sgradite per gli investitori. Personalmente, ritengo che sia un indice da osservare attentamente, poiché non è soggetto a speculazioni come il mercato azionario o l’obbligazionario high yield. Infatti, i rischi associati a queste obbligazioni, come i tassi di interesse e l’inflazione, non le rendono altrettanto speculative quanto il mercato equity.

Questo indice è uno strumento che utilizzo per monitorare la salute dell’indice azionario. Spesso, osservo l’S&P500 e cerco una conferma o convergenza sull’indicatore. Più precisamente, se l’S&P500 e LQD/IEF salgono, ritengo che il trend al rialzo dell’indice azionario sia solido (dato che anche LQD/IEF, che, come ho detto, non è soggetto a speculazione, sta salendo). Tuttavia, oggi, non sta succedendo questo; osservate la figura successiva.

La divergenza tra LQD/IEF e SPY. Grafico giornaliero

L’ultimo rialzo dell’S&P500 ha avuto inizio, per essere precisi, il 30 ottobre dell’anno scorso. Per circa la prima metà di questo rialzo, è stato accompagnato anche da LQD/IEF. Tuttavia, nella seconda metà, la situazione è cambiata: mentre SPY ha continuato il suo forte trend rialzista, LQD/IEF ha iniziato una fase di lateralizzazione, quasi a indicare che “al momento non ci sono le condizioni per continuare a registrare nuovi massimi di periodo”. È interessante notare anche il coefficiente di correlazione: nei mesi precedenti era positivo, ma dall’inizio del 2024 non mostra più una correlazione tra i due indici.

Questo non implica che i mercati stiano per subire un crollo, né che sia necessario riempire immediatamente i propri portafogli con azioni di società difensive, value, o che offrono alti dividendi, scaricando tutte le società ad alta volatilità. È semplicemente un monito alla prudenza.

A tal proposito, ho elaborato il mio primo progetto, che ora vi mostrerò, dal nome "Progetto Gestione Attiva ©", che ha l'obiettivo quotidiano di indicarmi qual'è lo stato dell’economia, dei tassi e dell’inflazione nel breve e nel medio termine. Nel corso degli ultimi anni ho dedicato molto tempo all’analisi intermarket e macroeconomica e ho capito che, sebbene i cicli economici possano durare anni, i mercati sono composti da microcicli di breve e medio termine che si sovrappongono.

Comprendere questi microcicli è fondamentale per adattare le mie strategie alle mutevoli condizioni di mercato. Per questo motivo, ho deciso di utilizzare le mie conoscenze per creare il progetto che, tendendo conto della macroeconomia, analizza il sentiment economico del mercato. Quest’ultimo ha l’obiettivo di fornire in output, sul grafico, queste possibili condizioni:

• Massima espansione economica (massimo risk on)

• Espansione economica (risk on)

• Moderata espansione economica (moderato risk on)

• Neutro

• Rallentamento (risk off)

• Forte rallentamento (forte risk off)

Allo stato attuale, le due figure seguenti illustrano che nel breve termine ci troviamo in una condizione “Neutra”, mentre nel medio termine si evidenzia una “Moderata espansione economica”.

Il progetto gestione attiva a breve termine indica uno stato neutro.

Il progetto gestione attiva a medio termine indica uno stato di moderata espansione.

Entrambi i progetti hanno dimostrato (nel passato) una buona capacità di identificare potenziali condizioni di forte avversione al rischio, che mi avrebbero permesso di ritirarmi dal mercato con un tempismo appropriato. Un esempio di ciò è rappresentato dalla gestione attiva a breve termine, come illustrato nelle figure seguenti.

Il crollo dell’S&P500 nel 2020. Grafico giornaliero

La correzione dell’S&P500 a fine 2018. Grafico giornaliero

Le correzioni dell’S&P500 negli anni 2015 e 2016. Grafico giornaliero