Mercato orso... 👋🏻 👋🏻Bene, oggi i mercati europei hanno violato lo swing di riferimento che conferma e separa il mercato orso dal toro.

Nei grafici ho segnalato la mia centratura del DAX e come si nota facilmente è la stessa per i diversi mercati con qualche differenza:

Zio Sam è molto più debole dell'Europa, e perchè mai dovrebbe essere diversamente? I tassi di sconto oltre oceano sono il doppio di quelli del vecchio continente, 4.50 vs 2.25. Tuttavia, l'indice tecnologico a mio avviso ha concluso oltre che il ciclo biennale anche onda 4 e se il tracciamento è corretto, inevitabilmente seguirà, con la dovuta pazienza, onda 5. Probabile quindi che d'ora in avanti vedremo un recupero del mercato americano più sostenuto di quello nostrano.

È tutto dunque rose e fiori? No, per niente, perchè sui massimi siamo ormai vicini alla chiusura del ciclo annuale inverso arrivato a 53 settimane quindi per me non è ancora il momento di oliare il portafoglio, è bene attendere la partenza (quindi discesa importante) del nuovo ciclo annuale inverso. Discesa che terminerà con la chiusura del primo ciclo trimestrale lato indice partito sui minimi di Ottobre.

Quello sarà il momento di scatenare l'inferno!

La presente è la mia visione e non rappresenta un incentivo ad operare e investire.

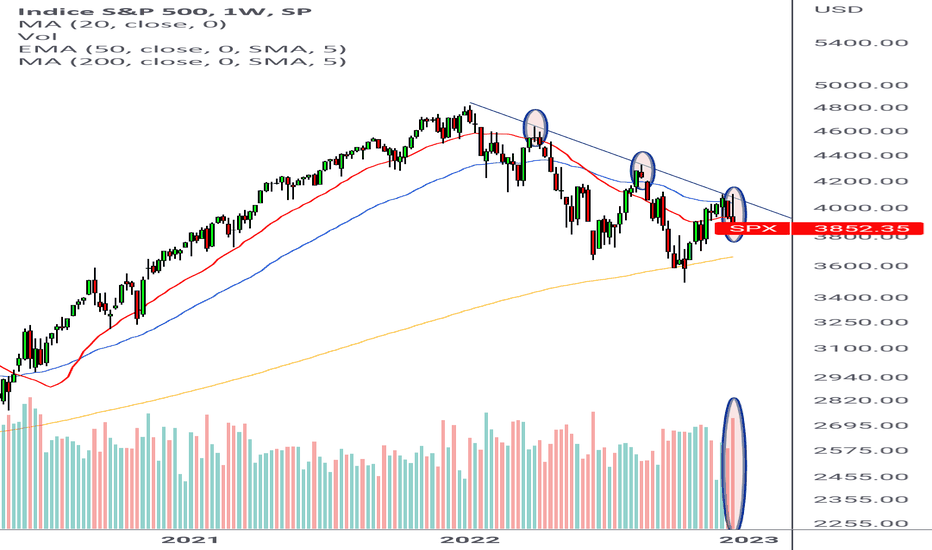

SPX (S&P 500 Index)

SPX. LA Candela Pivot (3880) detta ancora la tendenza ribassistaLa candela Pivot del 15 dicembre 2022 il cui minimo segna 3880 (evidenziata dalla freccia rossa) continua a dettare la tendenza ribassista dell’Indice S&P 500 (SPX). Anche oggi, nonostante l’intonazione positiva dei mercati europei, il tentativo di bucare al rialzo la Volume Gap Area (V.G.A), zona di prezzo evidenziata dal rettangolo rosso, ha fatto scattare le vendite dei ribassisti fino al supporto della trend line di lungo ancorata ai minimi del 13 ottobre e del 22 dicembre 2022. La VGA è in pratica un area di vuoto volumetrico che il mercato in determinate condizioni tecniche tende a ricoprire. E tale area era stata originata dallo strappo dei rialzisti lo scorso 10 novembre (evidenziata dalla freccia verde). E fino alla candela Pivot, la VGA aveva rappresentato un area di supporto dalla quale scattavano tutti i riassorbimenti delle pressioni ribassiste. Con il break out della struttura rialzista, avvenuto con la candela Pivot, ora la VGA è diventata una area di resistenza formidabile, ghiotta da ricoprire, ma dalla quale per ora sembrano solo scattare i riassorbimenti delle spinte rialziste, come è avvenuto oggi.

Se l’SPX dovesse rompere al ribasso la trend line rialzista, e con essa la zona dei 3800, il prossimo target ribassista d breve lo vedo in area 3700. Eventuali rialzi di medio periodo li prendo in considerazione solo al superamento del limite superiore della VGA a 3930.

La spinta ribassista dell’SPX dovrà comunque essere confermata dall’andamento del VIX (grafico sotto) e del superamento al rialzo di area 24, che confermerebbe anche la rottura della trend ribassista ancorata ai massimi del 12 ottobre, 13 dicembre e 22 dicembre 2022.

Edoardo Liuni

S&P500: buon punto di uscitaNOVITÀ! Ottieni spunti utili con InvestingPro+ Inizia con 7 giorni GRATIS

PUBBLICITÀ

L’azionario Usa è in fase ribassista da qualche tempo e i due tentativi di rovesciare il trend, a giugno e quello in corso, sono necessariamente da catalogare come correzioni del trend primario ribassista

E' opinione diffusa che se si produce un calo dai massimi precedenti pari almeno al 20% si entri in territorio orso. Oggi, dove domina la necessità di semplificazione concettuale per avere tutto il prima possibile e possibilmente senza stancante attività di analisi, io non condivido tanta rigidità e rigetto il principio.

Trovo molto più interessante, elastico ed aperto a qualificazioni alternative desumere il cambio di trend riprendendo il concetto di trend per primo fornito da Dow, per esempio, dalla formazione in se di nuovi minimi decrescenti, soprattutto su time frame autorevoli come quello weekly.

All’interno di un mercato toro si immagini, in occasione di un qualunque evento inatteso fonte di preoccupazione per gli operatori di mercato, una reazione emotiva che porti in poche sedute ad un calo di almeno il 20%. Dobbiamo dal giorno dopo cambiare mind set e considerare il trend cambiato? Certo che no, io voglio conferme dai grafici, che ricordo sono il prodotto delle opinioni delle persone, che confermino il nuovo scenario.

Tornando ai due movimenti correttivi di cui si diceva, entrambi i tentativi sovversivi sono alimentati da aspettative di un ridimensionamento della stretta monetaria della FED. Nel periodo più recente a giustificare i rialzisti troviamo certamente il continuo calo dell’inflazione americana che da luglio non fa altro che scendere mortificando le previsioni degli operatori sorpresi al ribasso in occasione delle rilevazioni relative ai mesi di ottobre e novembre

Il contesto economico in cui ci muoviamo è certamente insolito. La restrizione alla disponibilità e prezzi notevolmente più alti per molte materie prime indotte dalla guerra in Ucraina e dagli strascichi della pandemia hanno portato ad un modello insolito quanto alto di inflazione in molte parti del mondo, soprattutto sviluppato.

Il tentativo delle banche centrali, unico nella loro disponibilità, di tenere l’inflazione a bada alzando i tassi di interesse è ugualmente strano da vedersi visto che l’origine dei prezzi alti non è quella solita dell’eccesso di liquidità ma di problemi dal lato dell’offerta. Allora non resta che affossare l’economia sperando di portare alla ragione lavoratori e consumatori dai quali ci si attende, rispettivamente, un ridimensionamento delle loro pretese ed una calmata quando escono di casa per spendere i loro risparmi.

Il continuo rialzo dei tassi ha depresso, come ampiamente atteso, soprattutto il Nasdaq popolato particolarmente da aziende di stile growth, appartenenti cioè a settori caratterizzati da forte potenziale di crescita, con elevata redditività che però tendono a non distribuire sotto forma di dividendi ma piuttosto reinvestendoli

Sono aziende che soffrono il rialzo dei tassi di interesse visto che nel tentativo di dare loro un valore si procede con una attualizzazione dei loro futuri flussi di cassa. Operazione questa che porta a valori tanto più bassi quanto più alto il fattore di attualizzazione cioè i tassi.

Tornando all’azionario americano, tentando di restare aderenti ai dati che si hanno disponibili, notiamo che gli indici sono chiaramente dominati al ribasso dalla ema50, indicatore di trend che poco risente del rumore e dei falsi segnali del breve periodo.

Vero è che i mercati anticipano solitamente il minimo del ciclo economico segnando un nuovo minimo di lungo periodo in piena crisi economica. Questo di solito è il motivo per cui molti operatori retail hanno difficoltà ad intercettare i minimi di lungo periodo.

Infatti, senza gli opportuni strumenti è difficile interpretare il momento dei mercati all’interno del ciclo economico e prendere le conseguenti decisioni di investimento. Similmente è difficile per loro individuare i picchi di lungo periodo perché solitamente avvengono prima che il ciclo economico cominci a declinare in modo evidente.

I movimenti tecnici che avvengono nei mercati e che sono il frutto delle c.d. mani forti sono, rispettivamente. le fasi di accumulazione e di distribuzione.

Quando i mercati sono sui minimi, che solo successivamente saremo in grado di qualificare come di lungo periodo cioè che segnano un cambio di trend, nel terreno fertile del pessimismo diffuso gli operatori professionali sono in grado di leggere il germe del cambio di trend “accumulando” pian piano posizioni preziose che li porteranno a guadagnare già quando i piccoli risparmiatori non sono ancora edotti dell’imminente rovesciamento di trend.

Similmente avviene in occasione di massimi di lungo periodo in cui, nel pieno dell’euforia dei piccoli investitori, le mani forti leggono l’imminente cambio di trend producendo quello stillicidio di vendite noto come fase di “distribuzione” che li porta a monetizzare il morente up trend e posizionarsi in anteprima sul nuovo down trend che grazie a loro a breve nascerà.

In queste fasi estreme e topiche del trend la componente emotiva non permette di essere lucidi abbastanza da risultare profittevoli. Infatti, nei momenti depressi di mercato in cui il sentimento dominante è lo sconforto per le perdite difficilmente l’animo è predisposto a carpire i segnali deboli desumibili dal combinato e contestuale disposto del ciclo economico e dei grafici che possono offrire lo spunto per cominciare a costruire posizioni rialziste.

Similmente nei momenti di massimo di mercato, il sentimento dominante di euforia e overconfidence facilmente rende sordi al richiamo dei fattori di rischio che solitamente si accumulano in quelle occasioni. Ecco una prova del concetto

I flussi di ingresso nel mercato sono crescenti col crescere del mercato segnando picchi corrispondenti ai picchi di mercato. Similmente e simmetricamente avviene nei punti di minimo dove si associano i picchi dei disinvestimenti. Le perdite sono assicurate, è questione matematica e non di opinione.

In questo momento storico un fattore di sicuro aiuto nelle decisioni di investimento è certamente rappresentato dal fatto stesso che i mercati sono in significativa perdita. Questo è un dato importante da cui partire.

Negli ultimi 40 anni la perdita media dello S&P500 in occasione di bear markets è di poco più del 23%, in linea sostanzialmente con quanto osservato in questa fase

Su base storica quindi i prezzi oggi disponibili sono di sicuro interesse ma non da un punto di vista assoluto bensì strategico. Nel senso che ci possono essere infinite strategie per entrare su livelli di prezzi simili ma, come dice appunto il termine, si deve trattare di strategie e non di un acquisto solo perché il mercato è calato.

Se si ha una strategia chiara che preveda anche la possibilità che una volta entrati il mercato non salga il problema non si pone. Per chi invece non si muove con tale metodologia e pensa di approfittare del momento di calo perché allettante ma non vi è un piano strategico che permetta di gestire l’ipotesi avversa le cose potrebbero essere complicate.

Uno dei principali motivi che adducono coloro i quali si mostrano sospettosi nei confronti dell’attuale rally è sicuramente il livello relativo dei multipli che non terrebbe sufficientemente in conto il peggioramento associato alla debolezza economica attesa nel 2023.

Il calo degli utili atteso per il 2023 non mette abbastanza d’accordo gli operatori. JPMorgan per esempio ritiene che le quotazioni attuali del mercato americano scontino pienamente questo scenario avverso vedendo nei prezzi oggi disponibili un buon livello di ingresso. Altri hanno opinione diversa.

Per chi sposasse questa view conservativa e volesse consolidare i guadagni fin qui accumulati col rialzo da ottobre, propongo questo grafico come spunto per valutare un disimpegno/short dall’azionario americano

I prezzi si muovono armonicamente al ribasso dominati da una trendline ormai autorevole responsabile di 2 ricacciate all’ingiù dei prezzi.

La settimana si è chiusa con un segnale inequivocabile consegnandoci una candela che presenta contemporaneamente nuovi massimi relativi e minimi inferiori alle precedenti 4 settimane. Il tutto con volumi che si collocano su valori prossimi ai massimi degli ultimi 6 anni.

Ora, siccome il trend è ribassista normalmente l’opinione più ascoltata dovrebbe essere quella dell’orso e non del toro che cerca solo di mettere zizzania promettendo che presto irromperà lui sulla scena.

Per carità, il toro potrebbe anche insediarsi da domani sul mercato ma non sarebbe certo l’ipotesi più probabile e visto che in questo settore ci nutriamo di probabilità e non di certezze, venisse confermata la narrativa della suddetta candela, facilmente potremmo vedere nuovi minimi relativi che, calendario della crisi alla mano, potrebbe essere l’ultimo prima di una duratura inversione di trend.

Infatti, inflazione in rallentamento, economia che si indebolisce e allentamento del ritmo di rialzo dei tassi potrebbe utilmente creare il contesto giusto in cui, in coerenza col fatto che i mercati azionari anticipano mediamente di almeno 4 mesi il minimo del ciclo economico, si formi il minimo giusto.

Allora, con il benestare della media mobile a 200 periodi, indossato i panni da cacciatore di minimi potremmo avere migliore fortuna nel tentativo di fare il migliore ingresso nell’equity.

Sia chiaro, esiste anche una strategia meno estrema. Il fatto stesso che siano stati segnati già cali significativi ed in linea come detto con i livelli medi di ritracciamento dell’indice rende quanto mai efficace anche una ragionata strategia che punti a prendere posizione con una parte del nostro budget di rischio potendoci così permettere il lusso di non catturare il minimo e pure resteremmo in piedi forti e lucidi per gestire quello che lo scenario vorrà offrirci per il futuro.

Wall Street, dicembre si chiuderà senza sostanziali variazioni?Nella giornata della Fed Wall Street chiude in ribasso.

A spaventare gli investitori non è stato però il rialzo di 50 punti base dei tassi di interesse, già ampiamente scontato dai mercati, quanto piuttosto le parole del presidente Jerome Powell, che hanno lasciato intendere che la lotta all’inflazione sarà ancora lunga.

Per questo i funzionari hanno alzato le previsioni del picco dei tassi al 5,1% rispetto alla precedente previsione di settembre, che si attestava al 4,6% (attualmente i tassi sono al 4,25-4,50%).

Il PIL ha subito invece una revisione al ribasso, con i banchieri che si aspettano ora una crescita al +0,5% per l'anno prossimo rispetto al precedente +1,2%.

Il future sul principale indice americano con scadenza Dicembre 2022 ha terminato le contrattazioni di ieri a 3.998 punti, mostrando un calo dello 0.6%.

Il mercato continua a mostrare segnali di debolezza anche in questa sessione e al momento della scrittura scambia sotto i 4.000 punti.

Sebbene la volatilità abbia subito una variazione in positivo nelle ultime sedute, lo stesso non si può dire della direzionalità, che resta al momento invariata.

Nella scorsa analisi del primo dicembre avevo sottolineato che a 4.100 punti L’S&P500 avrebbe incontrato delle difficoltà, associata quindi alla possibilità di assistere ad uno storno poiché da quel livello passa ora la trendline che congiunge i massimi annuali di swing.

Sul primo test di quota 4.100 punti del 1 dicembre scorso abbiamo difatti assistito ad una correzione che si è arrestata sul solito supporto a 3950 punti; su questo livello sono poi arrivati gli acquisti all’inizio di questa ottava, ma la candela ad ampio range di martedì, con nuovo test dei 4.100 punti si è risolta con una chiusura lontana dai massimi, che lascia ora presagire la possibilità di assistere ad una correzione nel breve.

Il mercato ora sta ritestando nuovamente area 3.950 punti e nonostante vi siano ancora probabilità di rimbalzo su tale livello, sarò cauto con gli acquisti quantomeno fino a venerdì, giornata di scadenze tecniche; infatti da qui a venerdì non è escluso che l’S&P500 possa scendere al di sotto del supporto a 3.950, andando a testare il prossimo importante supporto a 3.850 punti.

Qui sarà da valutare la dinamica prezzo-tempo ma in generale se il test dovesse avvenire dopo le 15.30 di venerdì pomeriggio, ritengo che il mercato offrirà occasione per rientrare long con acquisti in buy limit, con stop a 3.750 e primo target a 4.000 punti.

Per attendere un nuovo movimento direzionale di una certa portata servirà attendere il breakout di quota 4.100 punti (confermato in chiusura di sessione), con primo target fissato a 4.250 punti.

Divergenza tra S&P500 e Advance Decline LineVi riporto qui il grafico dell'S&P500 in cui possiamo notare il downtrend confermato dal rimbalzo sulla trendline di qualche giorno fa. Inoltre oggi abbiamo avuto l'ulteriore conferma dall'Advance Decline Line, infatti come potete notare c'è una divergenza tra il mercato azionario e questo indicatore.

Vi ricordo che l'Advance Decline Line rappresenta il numero di azioni che stanno salendo contro il numero di azioni che stanno scendendo, in questo caso calcolato sotto forma di cumulata.

Cosa significa ciò? Che gli Smart Money stanno uscendo dal mercato e di conseguenza possibile Short.

Indice S&P 500. Cruciale la tenuta di area 3960l'Indice S&P 500 attualmente condizionato dai livelli volumetrici della doppia distribuzione dei Volume Profile inseriti nel grafico a H1. Il primo VP evidenzia la distribuzione dei volumi su tutto il periodo evidenziato nel grafico, mentre il secondo è il nuovo VP ancorato alla candela che ha registrato il maggior volume nella giornata di ieri 8 dicembre (questo per avere una maggior aderenza con l’attività degli smart money).

In effetti da quello che emerge dall’analisi volumetrica, le vendite sull'indice, scattate a seguito del dato delle 14.30 sui prezzi alla produzione USA di novembre (peggiore delle attesa), hanno spinto le quotazioni fino a colpire il POV (Point of Volume, linea rossa) di area 3960 e, soprattutto, hanno rotto al ribasso la trend line rialzista che partiva dai minimi del 13 ottobre 2022.

Ora dopo aver creato una nuova base in area 3930 (ed un nuovo POV evidenziato dal VP più recente) l'indice ha nuovamente recuperato area 3960 (segno che per gli smart money è cruciale la tenuta di questo livello con il tentativo in atto di salire fino alla soglia dei 4000 punti dove andrebbero anche a ritestare la trend line rialzista sopra citata.

Al contrario, in caso di discesa sotto i 3920, si potrebbe scendere fino a rivedere l'area 3800.

Sviluppo di una strategia contrarian - Studio e risultatiFaccio seguito all'idea pubblicata il 20 novembre nella quale argomentavo la difficoltà di sviluppare una strategia utilizzando l'incrocio delle medie mobili come segnale operativo in trend following sull'S&P500 (guarda il collegamento in calce). In particolare la lentezza ed i falsi segnali rendono molto difficile l'operatività che, come abbiamo visto, genera risultati differenti anche a seconda degli orari di negoziazione.

Nonostante la sua tendenza di fondo rialzista, l'S&P500 è un mercato che reagisce bene ad un approccio contrarian: si attende un'iperestensione momentanea del prezzo per poi entrare contro il trend minore in atto.

Anche in questo caso, tuttavia, vedremo che i segnali hanno bisogno di essere filtrati, altrimenti porterebbero ad un'operatività eccessiva e non profittevole.

La strategia che proverò a sviluppare è molto semplice ed è l'approccio scolastico per l'operatività mean reverting. Essa si baserà inizialmente solo sui segnali delle bande di bollinger e successivamente andremo ad inserire degli elementi di complessità per ottimizzare i risultati.

Di seguito il motore della strategia:

- Timeframe 15 minuti;

- Segnale long: Incrocio rialzista della banda inferiore di bollinger;

- Segnale short: Incrocio ribassista della banda superiore di bollinger;

- Chiusura delle posizioni: Tocco del prezzo con la banda opposta.

Applicando queste regole al Future Mini S&P, dove ogni punto d'indice vale 50$, in un lasso temporale che parte dal 2008, operando con un solo contratto a trade, andremmo ad ottenere un equity line dei profitti come segue:

La strategia nuda e cruda genera circa 64.000$ di profitto , tuttavia si tratta di 8000 trade (troppi) ed una distribuzione dei profitti nel corso degli anni molto irregolare. Seguire le bande di bollinger senza alcun filtro, non distruggerebbe il capitale, ma non permetterebbe di certo un trading regolare.

Tuttavia abbiamo una base di partenza, capiamo senza saper leggere né scrivere, che il mercato ha un comportamento di fondo adatto ad un approccio contrarian o mean reverting.

Cosa possiamo fare per apportare un primo miglioramento alla strategia?

Come dicevamo prima, 8000 trade sono troppi. Lasciare la strategia in produzione per 23 ore al giorno non porta efficienza. Se provassimo ad individuare delle fasce orarie ottimali?

Conducendo un'ottimizzazione dei trade, scopriamo che i migliori risultati si ottengono permettendo alla strategia di operare dalle ore 14 alle ore 19 (orario di Chicago).

Andiamo a vedere se inserendo questa regola, abbiamo un miglioramento dei profitti.

Di seguito l'equity dei profitti e delle perdite:

La ripartizione dei risultati è sicuramente migliore, i trade si riducono a 1100, il guadagno diventa di circa 206.000$, tuttavia notiamo nella parte finale dell'equity line un drawdown molto importante, superiore a 45.000$, difficile da sopportare psicologicamente, anche se poi viene recuperato in poco tempo.

Uno degli aspetti fondamentali di una strategia di trading, è la capacità di rispettare le nostre aspettative anche in termini di rischio. Personalmente, nonostante un guadagno di 200.000 dollari, avrei difficoltà a sopportare una fase di drawdown di 45.000$.

Cos'altro posso fare, senza entrare in troppi tecnicismi, per migliorare questi risultati, sopratutto dal punto di vista del rischio?

Posso provare a vedere se nel corso degli anni ci sono dei giorni caratterizzati da particolare volatilità (nei quali potrebbe convenire non operare) ed in più aggiungere delle regole di stoploss e takeprofit.

Ottimizzando i test, si scopre che il martedi ed il giovedì sono due giorni difficili per il trading, dove è necessario filtrare l'operatività long e short. E' un qualcosa che non sorprende, considerato che in genere sono giorni nei quali vengono rilasciati importanti dati macro.

Impostando dei filtri operativi per questi due giorni, l'equity line diventa come segue:

Migliora il profitto totale, circa 221.000$, ma migliora anche il drawdown circa 35.000$.

Andando ad impostare uno stoploss di 1400$ ed un takeprofit di 6200$ avremo ulteriori cambiamenti dell'equity:

Abbiamo sacrificato una parte dei guadagni (adesso si guadagnano circa 210.000$ invece di 221.000$) tuttavia il drawdrown è diventato decisamente più sopportabile, circa 22.000$, in una fase di mercato obiettivamente difficile.

Anche la ripartizione dei profitti nel corso degli anni è decisamente piacevole, cosi come le metriche.

Attenzione, lo studio proposto è particolarmente semplice e basico, tuttavia ci permette di capire come si comporta il mercato rispetto alle nostre intenzioni, nessuno ci rassicura circa il fatto che i risultati passati siano replicabili in futuro, ma il punto di quest'analisi è proprio quello di mettere in rilievo il fatto che, a mio avviso, non bisogna trattare il trading come una scatola chiusa.

Lo strumento trattato deve essere studiato, bisogna capirne le caratteristiche, la liquidità, lo spessore del mercato.

Leggendo i libri di analisi tecnica, apprendiamo che il momento giusto per comprare o vendere è sul break di un supporto o di una resistenza.

Dobbiamo chiederci:

- E' sempre vero?

- Come si comporta il mercato in quelle fasi?

- Il movimento è iperesteso?

- Non converrebbe attendere un ritracciamento?

- Qual'è la psicologia dei compratori e dei venditori?

L'analisi tecnica è stata teorizzata in anni in cui i mercati erano alle grida, non elettronici e non accessibili a tutti tramite cellulare.

Oggi la rottura di un livello chiave, trova l'ostacolo di innumerevoli ordini nel book, che rende il breakout su strumenti particolarmente efficienti più elastico e meno unidirezionale.

Detto questo non ci resta che continuare ad aggiornarci e studiare, aspetto faticoso ma particolarmente interessante del trading.

Se poi assieme allo studio arrivano anche i profitti....meglio ancora.

SPX ed FTMIB a confrontoDai picchi di inizio anno ad oggi, tralasciando alcune fasi di scollamento (vedi inizio Maggio, metà Giugno, inizio Novembre), il comportamento degli indici azionari SPX e FTMIB è stato molto armonico. Ad ogni picco decrescente (T1-T2-T3-T4) si è assistito ad un minimo decrescente (B1 - B2 - B3 - B4), in linea con il ciclo economico e le aspettative della fase bearish in cui ci si trovava.

Dalla fine di Ottobre, il trend del mercato italiano è cambiato , registrando nuovi massimi, a differenza del mercato americano dove al momento la tendenza ribassista non è stata violata. A determinare questa variazione del trend è stato l'accorgersi in Europa che le cose stavano andando meno peggio del previsto.

Pertanto, l'indice italiano, spinto da una fiducia dei consumatori e delle imprese in aumento (da 90,1 a 98,1 e da 104,7 a 106,4 - rif. Istat Nov22), e da aiuti da parte dello Stato (vedi decreto aiuti bis) ha ripreso la corsa al rialzo. Ma la situazione in Europa non è così promettente. L'inflazione è ai massimi storici e non sembra aver raggiunto un picco, inoltre l'attuazione delle politiche economico/monetarie è in ritardo rispetto all'America.

Ma benché la situazione in Europa sia un pò meno sotto controllo da parte della BCE, la stessa latenza nell'attuazione delle politiche economiche restrittive ha permesso ai paesi Europei di esprimersi meglio rispetto all'America dimostrando una buona resilienza ed una buona predisposizione al rischio di investimenti nel mondo azionario, almeno fino ad oggi.

Questo fenomeno imprevisto, venutosi a creare a seguito di una spinta del mercato azionario mondiale (vedi posizionamenti long degli hedge fund per il recupero dei dati di performance), potrebbe presto invertire qualora la FED decidesse di non confermare il possibile ammorbidimento delle politiche economiche e di voler riportare il mercato in trend (evento già avvenuto di recente per ben due volte e pertanto non da escludere).

Per approfondimenti, vedi analogie dei trend SPX - VIX con correlazione inversa tra top e down:

Nel caso in cui ciò accadesse, le price action dei due indici verrebbero presto respinte dalle attuali resistenze evidenziate in figura (statica per l'Italia e dinamica per l'America) riportandosi verso la direzione attesa dal ciclo economico vigente.

Qual'è il tuo punto di vista in merito?

Lasciaci un commento!

Saluti e buon weekend,

Silvio

SPX: ripartenza confermataSul minimo del 13 Ottobre si è concluso il ciclo trimestrale e molto probabilmente un ciclo annuale. La partenza del trimestrale è confermata dalla violazione di 3797 che ha invertito la sequenza dei massimi ribassisti (ora una correzione di 1-2 giorni è possibile).

La partenza di un ciclo più lungo invece non ha conferma piena in quanto non abbiamo ancora un minimo crescente consono alla struttura, tuttavia, chiuso il trimestrale sotto dovrà dirigersi a chiudere quello sui massimi che ipotizzo intorno al 7/10 Novembre. Qui dovremmo avere un altra correzione, forse più robusta, e poi ancora salita fino alla chiusura del ciclo annuale inverso che a mio avviso vedremo a cavallo dei mesi di Gennaio/Febbraio. I target sono segnalati nel grafico e ritengo 4020 un livello raggiungibile senza grandi intoppi,

4139 un estensione comunque alla portata della spinta di chiusura dell'annuale inverso e 4420 come limite massimo di tale spinta.

La presente è la mia visione e non rappresenta un incentivo ad operare.

9 e 10 Novembre - Due giornate particolarmente difficiliCME_MINI:MES1!

Per quanto mi riguarda, le sessioni del 9 e del 10 novembre, sono state giornate di trading particolarmente difficili, sopra tutto dal punto di vista della tenuta psicologica.

In particolare il 9 novembre, in virtù di un pattern d'inversione ribassista venutosi a creare nel corso della giornata, ho cercato un livello ottimale per ingresso short, individuato in area 3821. La mia visione ribassista è stata confermata, volevo dare all'operatività un respiro più ampio, pertanto il target impostato particolarmente ottimista a 3721.

Chiudo la giornata del 9 con un gain di circa 60 punti (300 dollari), lasciando aperta la posizione anche in overnight, forte della visione ribassista.

Il giorno successivo, 10 novembre, inizia con forte lateralità. Resto ancora short. Alle ore 14:30 viene pubblicato il dato sull'inflazione. Il mercato "spara" un candelone da 133 punti in meno di un minuto. Il mio ordine di trailing stop salta clamorosamente, sono costretto a chiudere a mano la posizione a 3866, rimangiandomi tutto il profitto della giornata precedente e rimettendoci ulteriori 40 punti.

Resto comunque calmo, seguo l'apertura americana, che forte del momentum e del flusso di acquisti, fornisce l'opportunità di un ingresso long.

Entro a 3895, con stoploss 3875 e target non preimpostato. L'uscita è stata programmata poco prima delle 22 per poter sfruttare al massimo l'estensione del movimento. L'operazione si chiude con un profitto di 66 punti.

Che dire, due giornate che mi hanno abbastanza provato, a chiusura di un periodo complicato sopratutto dal punto di vista della tenuta mentale, considerato il susseguirsi di comunicati di banchieri centrali, dati macro ed emotività.

La FED fermerà il Mercato?Stiamo assistendo in questi giorni ad una forte ripresa del Mercato azionario americano. L'ennesima scommessa da parte degli investitori!

Questa volta, a scommettere sono i Buyers che puntano ad un possibile FED Pivot. Sono bastate a tal proposito alcune indiscrezioni su un possibile ammorbidimento delle politiche monetarie della FED a dare il turbo all'S&P500, che forte dei successi medi degli Earnings, ha registrato nelle ultime 11 sedute un ottimo +11,7%.

Ora in molti si domandano se la FED fermerà questa crescita o se continuerà ad alimentarla. Nessuno può saperlo.

Noi trader e investitori dovremo attendere le dichiarazioni che verranno fatte al prossimo FOMC dell'1 e 2 Novembre, per avere le idee più chiare.

Ma proviamo a fare alcune considerazioni in merito:

Cosa accadrebbe se la FED dichiarasse di voler alleggerire la pressione sui tassi a causa di un rischio concreto di prossima recessione?

In questo caso il mercato potrebbe continuare a crescere, questa volta con meno forza - secondo la logica del "buy the rumors and sell the news" e potrebbe avviarsi al livello superiore della pitchfork evidenziata in figura (4100 punti). Dubitiamo che il prezzo possa rompere al rialzo questo livello, poiché di confluenza multipla (linea pitchfork-media mobile a 200 periodi tu FT giornaliero - livello statico di zone di distribuzione, ecc).

Ma è davvero così? La FED ha intenzione di ammorbidirsi? Ricordiamo che l'obiettivo attuale della FED è la stabilizzazione dei prezzi e la riduzione dell'inflazione. Lo stesso obiettivo del partito democratico che il prossimo 8 Novembre dovrà fare i conti con le MID-TERM Americane.

Yahoo Finance in un articolo del 27 Ottobre dichiara: "Biden sa che l'inflazione è una minaccia per la sua presidenza. Ha rilasciato petrolio dalla riserva strategica per abbassare i prezzi della benzina e ha perseguito altre misure per abbassare i costi dei farmaci e dell'assistenza sanitaria . In occasione di eventi elettorali, Biden dice agli elettori che altre leggi che ha firmato di recente contribuiranno a ridurre i prezzi nel 2023 e oltre."

A fronte di queste dichiarazioni, Biden vorrà realmente che la FED in questo momento si mostri accomodante?

A voi i commenti..

Analizziamo a questo punto il grafico per individuare le prossime zone di attenzione:

Il trend di breve termine è rialzista. La rottura con forza della media a 50 periodi, su TF giornaliero, è l'evidenza di una volontà nel breve a proseguire la corsa al rialzo. Resta però un trend di breve e nessuno sa quando potrà invertire. Abbiamo individuato una zona di attenzione all'interno dei livelli 0,5 e 0,618 del ritracciamento del precedente impulso ribassista, dove a 0,618 corrisponde il livello psicologico dei 4000 punti (molto interessante). Una eventuale prosecuzione del trend al rialzo vedrebbe il livello dei 4100 punti come zona primaria di attenzione.

Qui vi è, come scritto in precedenza, la confluenza di molteplici fattori. Difficile dire il prezzo potrà rompere questo livello e se lo farà bisognerà stare molto attenti a possibili trappole. Entrare long ora è senza dubbio un rischio. Se interessati, settate bene le vostre strategie dal momento in cui i possibili target sono a massimo +2,7 e +5,4%.

Il trend di medio termie è ribassista. Le attuali condizioni economico/politiche non possono permettere (ad oggi) che il prezzo rompa al rialzo il livello dinamico superiore che traccia il trend di questo canale ribassista (vedi pitchfork). Non può perché l'euforia che si verrebbe a creare minerebbe l'attuale lotta all'inflazione. Anche in questo caso il livello dei 4100 rappresenterebbe lo spartiacque. In caso di prosecuzione del trend ribassista, i livelli di attenzione sono: 3750, 3650, 3500, 3400 con target a 3200 (il livello che tutti i trader vorrebbero raggiungere per importanti posizionamenti long).

Qual'è il tuo punto di vista in merito?

Facci sapere cosa ne pensi.

Buon week-end!

Silvio

S&P 500: pronto ripartire?Dando un occhiata a partire dal minimo del 2020 potremmo avere un primo ciclo semestrale che dopo la chiusura del lungo pluriennale sembra proprio essere il trampolino di lancio di un ciclo biennale che a sua volta si è sviluppato con buona regolarità nella struttura e soprattutto nei tempi. Se il minimo ultimo a 3502 non sarà violato nei prossimi giorni e contestualmente lo swing posto a 3819 sarà superato, avremo la prima conferma della centratura con conseguente partenza per la chiusura del ciclo trimestrale inverso. I target intermedi sono i vari livelli volumetrici rappresentati in grafico, mentre quello finale potrebbe essere l'area segnalata dall'ellisse.

La presente è la mia visione e non rappresenta un incentivo ad operare.

SP500 ETF verso nuovi massimi entro fine anno?SP500 è la chiave per il futuro dell'azionario mondiale di Lorenzo Sentino Trader

L'indice Americano SP500 ha dimostrato di saper difendere i minimi annuali e ha chiuso la settimana quasi sui massimi. Tuttavia il prezzo di Venerdì non è riuscito ad essere un massimo settimanale (outside candle).

Sarà molto importante un'altra settimana di rialzo e superare il livello 3800 per poi poter proseguire verso 4000 punti entro fine anno 2022.

Anche lo SPY rispetta lo stesso principio. Difesa dei minimi e ora ricerca di un rialzo.

Il Consumer Sentiment Index non è mai stato così basso dal 1980"Abbi paura quando gli altri sono avidi e diventa avido quando gli altri hanno paura" - disse una volta Warren Buffett

SP:SPX

Se dovessimo seguire alla lettera quello che ha detto uno dei migliori investitori del mondo potremmo essere di fronte ad una buona opportunità di acquisto.

SE L'AZIONARIO RIMBALZASSE? DELLE BUONE SCELTE: ORO ED ETF "XME"IL DOLLARO COME BENE RIFUGIO E L’INDICE DI FORZA SPX/DXY

Dall’inizio del 2022, ogni qualvolta si sono registrati dei ribassi sul benchmark di riferimento S&P500 (nell’immagine seguente evidenziati da dei rettangoli di color rosso), le incertezze (o paure) degli investitori sono aumentate, con relativo incremento del VIX che, negli stessi momenti, si è correlato inversamente all’S&P500 stesso. Nell’immagine possiamo osservare la forte correlazione inversa tra i due.

Chi si poteva comportare da bene rifugio? Sicuramente un asset correlato positivamente all’indice di volatilità, che andava dunque ad apprezzarsi all’aumentare delle incertezze. Quest’ultimo è stato il dollaro americano:

La sua forte correlazione diretta con l’indice di volatilità è testimoniata dal coefficiente di correlazione stesso che si attesta negli ultimi 20 giorni a valori di +0.91 (correlazione diretta quasi perfetta).

Il suo ottimo comportamento da bene rifugio è ben evidenziato dalla grafica che segue, dove vado a correlare la stessa currency con l’S&P500:

Ogni qualvolta il riferimento azionario ha registrato dei ribassi (all’interno delle zone evidenziate dai rettangoli di color rosso) il dollaro si è apprezzato; viceversa, all’interno delle zone evidenziate dai rettangoli di color azzurro (corrispondenti ai ritracciamenti dell’S&P all’interno del bear market) possiamo osservare come il dollaro abbia registrato prestazioni più deboli (perché veniva meno la forza derivata dalla sua qualità di safe heaven). Da quest’ultimo piccolo ragionamento, cosa ne deriva? Una correlazione inversa tra questi ultimi due!

Per concludere il paragrafo, possiamo creare un indice di forza tra S&P500 e US Dollar (SPX/DXY):

• Quanto più l’indice di forza registra dei ribassi, tanto più il dollaro sovraperforma l’SPX (etf del benchmark)

• Quanto più l’indice di forza registra dei rialzi, tanto più SPX sovraperforma il US Dollar

Come potrà mai essere il coefficiente di correlazione tra l’indice di forza e il VIX? In territorio negativo, come mostra l’immagine. Negli ultimi 20 giorni, essa si attesta addirittura a -0.96 (ancora più forte della correlazione positiva tra US Dollar e VIX che, come abbiamo visto precedentemente, si attesta a +0.91).

Com’è da leggere questa informazione?

• Se il dollaro registra delle sedute di contrattazioni migliori dell’S&P500 (con l’indice di rischio che registra allo stesso tempo dei ribassi) siamo in clima di risk off; viceversa, di risk on!

Questo significa che l’indice di forza SPX/DXY può essere considerato un ottimo indicatore risk on/risk off per il contesto di mercato che viviamo da inizio anno. A conferma di ciò arriva la sua correlazione diretta con un altro indicatore di rischio che utilizzo sempre, quello tra il settore azionario dei beni ciclici rispetto a quello dei beni difensivi (o di prima necessità):

Ci tengo a ricordare un concetto fondamentale: l’indice di forza tra XLY (beni ciclici)/ XLP (beni di prima necessità) costituisce un ottimo indicatore di rischio perché:

• Quando gli investitori concentrano i loro acquisti maggiormente su aziende cicliche (ossia tutte quelle che sono fortemente influenzate dai cicli economici, come il settore automobilistico) rispetto a quelle difensive (ossia tutte quelle che non sono influenzate dai cicli economici come, ad esempio, Procter & Gamble), l’indice di forza tende ad apprezzarsi segnalando il “risk on nei mercati”

• Quando gli investitori concentrano maggiormente i loro acquisti su aziende difensive rispetto a quelle cicliche, l’indice di forza tende a deprezzarsi segnalando il “risk off nei mercati”

SE L’AZIONARIO AMERICANO RIMBALZASSE FORTEMENTE, QUALI POTREBBE ALCUNI TRA I MIGLIORI ASSET? ORO ED ETF “XME” METALS & MINING

Il 3 e il 4 ottobre abbiamo assistito a due forti sedute di rimbalzo dell’azionario americano. La domanda che molti si porranno è:

“Se il rimbalzo continuasse per qualche tempo, quali potrebbero essere gli asset migliori?”

Facciamo dunque un’ipotesi:

Ipotizziamo che l’S&P500 rimbalzi di 15 punti percentuali e vada a rivisitare la struttura di prezzo dei 4150$ evidenziata nella grafica da un rettangolo di color grigio.

Bisogna chiedersi a questo punto che comportamento dovrebbe mostrare l’indice di rischio SPX/DXY se le stesse condizioni di mercato mostrate nel paragrafo 1 dovessero persistere:

• Vista la correlazione inversa tra S&P500 e VIX, se il benchmark dovesse apprezzarsi, il VIX dovrebbe deprezzarsi

• Vista la correlazione diretta tra dollaro americano e VIX e quella inversa tra S&P500 e lo stesso dollaro, se il benchmark dovesse apprezzarsi e il VIX deprezzarsi, allora la currency dovrebbe a sua volta “svalutarsi”

Da questo ne conviene che:

• Se le condizioni di mercato persistessero e l’S&P500 rimbalzasse di 15 punti percentuali, allora l’indice di forza SPX/DXY dovrebbe sicuramente apprezzarsi

Avendo capito che gli antagonisti del risk-on sono il dollaro e il VIX (con i loro relativi apprezzamenti), nasce dunque la necessità di ricercare un asset che si muova in controtendenza rispetto ad essi che è rappresentato, in questa analisi, dall’oro!

Infatti:

• Esso, dal mese di maggio, è correlato in maniera fortemente inversa al dollaro (coefficiente di correlazione negli ultimi 20 giorni pari a -0.82)

• Esso, da inizi agosto 2022, è correlato inversamente all’indice di volatilità; il coefficiente di correlazione presenta un valore di -0.73 per i 20 giorni precedenti

Dopo queste due grafiche vien da chiedersi: quale può essere la correlazione tra oro e indice di rischio SPX/DXY?

Da inizi maggio 2022 la correlazione appare diretta, con l’indice di correlazione che ad oggi segna un +0.78, simboleggiando una correlazione forte.

Prima ho ipotizzato che nell’eventualità in cui il benchmark rimbalzasse oltre di 15 punti percentuali, l’indice SPX/DXY dovrebbe muoversi al rialzo.

Chiediamoci: che prestazioni ha dimostrato l’oro da inizi maggio ad oggi ogni qualvolta lo stesso indice di forza si è apprezzato?

Sono state buone prestazioni. Osservate i rettangoli di color rosso:

• Dal 18 maggio al 7 giugno ha realizzato una performance del +2.04%

• Dal 14 luglio al 15 agosto un +5.04%

• Dal 26 settembre al momento della scrittura dell’analisi (4 ottobre, ore 18:40) un +6.3%

Spero di essere stato chiaro sul fatto che se le condizioni di mercato dovessero persistere, l’oro potrebbe essere tra i migliori asset. Ma…non solo! Una delle correlazioni che sto osservando attentamente da qualche tempo è quella esistente tra lo stesso metallo prezioso e l’ETF SPDR S&P METALS & MINING.

Esso presenta ticker “XME” e fornisce esposizione al segmento “metalli ed estrazione mineraria” che comprende le seguenti sotto industrie:

• Alluminio

• Carbone e combustibili di consumo

• Rame

• Metalli diversificati ed estrazione mineraria

• Oro

• Metalli preziosi e minerali

• Argento e acciaio

Le prime 5 partecipazioni nel paniere sono:

• Peabody Energy Corp: 4.63%

• Consol Energy Inc: 4.26%

• Hecla Mining Corp: 4.23%

• Newmont Corp: 4.16%

• Royal Gold Inc: 4.13%

Che correlazione esiste tra esso e l’oro?

Fortemente positiva. Il coefficiente di correlazione a 20 periodi si attesta a valori di +0.91. La grafica mostra come ad un apprezzamento dell’oro corrisponda il rafforzarsi di XME (idem se si tratta del deprezzarsi dello stesso metallo prezioso e dello stesso indebolirsi dell’etf metals & mining).

Quali potranno dunque essere le prestazioni di XME all’interno delle fasi rialziste dell’indice di forza SPX/DXY?

• Dal 18 maggio al 7 giugno ha realizzato una performance del +13.4%

• Dal 14 luglio al 15 agosto si è apprezzato di 22.8 punti percentuali

• Dal 26 settembre al momento della scrittura dell’articolo (4 ottobre ore 19:45) un +14.2%

Perché queste forti prestazioni? Per la grande correlazione diretta tra lo stesso ETF e SPX/DXY:

Si pensi che, ad oggi, la forte correlazione positiva tra i due si attesta al +0.94, ben superiore a quella che aveva mostrato l’oro, di +0.78.

Spero di non avervi ubriacato troppo con queste correlazioni, purtroppo sono appassionato.

Se l'azionario rimbalzasse del 15%? i migliori asset: oro e..etf metals & mining

Matteo Farci

S&P verso i 3200 punti?L'indice S&P 500 (SPX) rompe il supporto dei 3600 punti - importante livello psicologico della figura di doppio minimo - e si dirige verso nuovi minimi.

Mi chiedo se la forza al ribasso possa spingere la Price Action ai livelli di 3200 punti entro l'inizio del prossimo anno, convalidando l'ABCD pattern con una armonicità, tra i due impulsi ribassisti, del 94%.

D'altra parte non si può nemmeno escludere una trappola, con possibile ritorno ai livelli di 3800 punti, essendo stata la rottura al ribasso accompagnata da pochi volumi ampiamente sotto la media mobile dei 20 periodi. Tenderei ad escludere questa possibilità, visto il momento storico in cui ci troviamo, ma sappiamo bene che il mercato può rimanere irrazionale più di quanto noi possiamo rimanere solvibili.

Buona domenica,

Silvio

SPX NDX si piegano ma non si spezzano (ancora) 29.09.2022Oggi diluvio di notizie e dati macro e di politica economica. Risultato: l'indice SPX e tutti gli indici USA flettono vistosamente ma non rompono ancora i supporti. Attenzione però a titoli guida come Apple che hanno oggi rotto al ribasso supporti chiave, e potrebbero dare la spallata finale agli indici nel corso delle prossime sedute.

I rendimenti restano sotto controllo, e i prezzi dell'energia continuano a manifestare debolezza.

Analizziamo UNM 4GLD BTC.

SPX: vicini ad una svolta di medio periodo.Al momento siamo in tempi consoni alla chiusura del ciclo trimestrale, se osserviamo come si è sviluppato vediamo che come tempi e struttura finora è stato molto regolare e se continua ad esserlo fino al termine, gli manca la chiusura dell'ultimo settimanale, quindi un rinnovo dell'ultimo minimo registrato venerdì ( nuovo minimo che sembra esssere chiesto anche dalla struttura del VIX a destra).

Per avere tempi consoni, anche se brevi con una struttura ciclica nella media questo minimo potrebbe essere già fatto Lunedì come nei prossimi 2-3 giorni. A seguire un rimbalzo sopra 3907 sarebbe normale obiettivo per la chiusura del ciclo mensile inverso (4° settimanale inverso)

Tuttavia, molto importante è il risultato delle nostre elezioni, mai come questa volta piuttosto pesanti come incidenza sui mercati poichè è in ballo la politica futura in ambito europeo. Se ne conclude quindi che se da una parte un ciclo regolare necessita di un ulteriore minimo, questo trimestrale potrebbe anche essersi chiuso venerdì se il risultato elettorale fosse di gradimento ai mercati. Vedremo. Nella giornata di Lunedì è meglio, a mio parere, osservare pazientemente la reazione dei player ricordando che nel caso di un movimento fortemente negativo, questo sarebbe comunque un classico affondo di chiusura ciclo, in questo caso trimestrale, al quale dovrà seguire una buona ripartenza con target già segnalato sopra.

La presente è la mia visione e non rappresenta un incentivo ad operare.