XAUUSD – Outlook Intermedio D1XAUUSD – D1 Prospettiva a Medio Termine: Ripristino della Volatilità Prima del Prossimo Movimento Strutturale | Lana ✨

Il oro ha appena subito una vendita netta e aggressiva dai massimi, segnando un chiaro passaggio da un'espansione a una fase di ripristino della volatilità. Sebbene il più ampio trend rialzista non sia stato completamente invalidato, l'azione del prezzo suggerisce ora che il mercato sta entrando in un processo di riequilibrio a medio termine, dove liquidità e struttura giocheranno un ruolo decisivo.

A questo punto, l'attenzione si sposta dal rumore a breve termine verso livelli chiave giornalieri che definiranno la prossima direzione di oscillazione.

📈 Struttura a Tempo Superiore (D1)

Il forte rally verticale è stato seguito da una profonda candela correttiva, che indica distribuzione e presa di profitto a livelli di prezzo elevati.

Il prezzo è sceso al di sotto del supporto per il momentum a breve termine ma continua a scambiare al di sopra della struttura di trend a lungo termine.

Questo comportamento è tipico dopo un rally prolungato, dove il mercato ha bisogno di tempo per assorbire l'offerta e ripristinare le posizioni prima di scegliere la prossima direzione a medio termine.

La struttura attuale favorisce lo sviluppo di un range o un'oscillazione correttiva, piuttosto che una continuazione immediata verso nuovi massimi.

🔍 Zone Chiave Giornalieri da Monitorare

Zona di Resistenza Principale: ~5400 – 5450

Questa area rappresenta una forte offerta sovrastante. Qualsiasi ripresa in questa zona probabilmente subirà una pressione di vendita e dovrebbe essere considerata come una zona di reazione, non come una zona di rottura.

Livello di Liquidità Forte: ~5100

Un magnete chiave per il prezzo. L'accettazione sopra o il rifiuto sotto questo livello influenzeranno pesantemente il bias a medio termine.

Zona di Liquidità al Sell-Side: ~4680 – 4700

Questo è un obiettivo critico al ribasso dove gli stop e la liquidità non riempita sono presenti.

Zona di Acquisto ad Alta Liquidità: ~4290

Un'area di domanda significativa a lungo termine. Se il prezzo raggiunge questa zona, completerebbe una profonda correzione all'interno del ciclo rialzista più ampio e aprirebbe la porta per un’accumulazione a medio termine.

🎯 Scenari di Trading a Medio Termine

Scenario 1 – Recupero Correttivo, Poi Pressione di Vendita (Primario):

Il prezzo potrebbe tentare un rimbalzo verso 5100 o addirittura la zona di resistenza 5400–5450. Finché il prezzo rimane al di sotto di questa resistenza, i rally sono più probabilmente correttivi, offrendo opportunità per rivalutare le posizioni corte o ridurre l'esposizione lunga.

Scenario 2 – Continuazione della Correzione:

Il fallimento nel riconquistare 5100 aumenta la probabilità di un movimento continuato verso il basso verso 4680–4700, dove la liquidità al sell-side è presente.

Scenario 3 – Reset profondo e Acquisto Strutturale:

Se il momentum al ribasso accelera, un movimento verso la zona di alta liquidità 4290 rappresenterebbe un ripristino completo a medio termine. Questa è l'area dove i compratori più forti potrebbero rientrare e dove potrebbe iniziare a formarsi la prossima narrativa di acquisto lungo.

🌍 Contesto di Mercato (Vista a Medio Termine)

Movimenti giornalieri così bruschi si verificano spesso durante periodi di riprezzatura macro e cambiamenti di sentiment, costringendo il mercato a riequilibrare le aspettative. In questi ambienti, l'oro tende a oscillare tra le zone di liquidità, piuttosto che seguire una tendenza pulita in una sola direzione.

Questo rende la pazienza e l'esecuzione basata sui livelli più importanti della previsione.

🧠 Prospettiva di Lana

Il mercato non è più in una fase di "compra ogni caduta".

Questo è un ambiente di transizione, dove l'oro deve completare il suo lavoro di liquidità prima che si sviluppi il prossimo movimento sostenuto.

Lana rimane neutrale-cautiosa nel medio termine, concentrandosi sulle reazioni ai livelli di liquidità giornalieri, non su bias emotivi.

✨ Lascia che la struttura si resetti, lascia che la liquidità si chiarisca e aspetta che il mercato mostri le sue carte.

Mercato futures

I possibili scenari su btc ed ethBuongiorno a tutti. Uso i grafici del CME perché ho notato una discrepanza tra i prezzi dei future con quelli degli exchange soprattutto su ethereum.

Su btc il prezzo sia quello future che quello su exchange, ha toccato gli 81k usd non intaccando il minimo intermedio di Novembre 2025.

Su eth il prezzo degli exchange è andato sotto il minimo intermedio di Novembre 2025 ma non l'ha fatto sul future. In entrambi i grafici sembrano validate due triangolazioni al ribasso, quindi di continuazione, ma qualcosa non torna, perché non ha rotto subito il minimo dato che è chiaramente quella l'intenzione attuale del mercato? Ecco la mia ipotesi: siamo già in bear market a questo punto è evidente la spinta verso il basso, manca solo una conferma, ma di solito le criptovalute non si fermano così sui supporti, bensì li sfondano senza mezzi termini. Quindi c'è qualcosa che non mi convince in questi movimenti, soprattutto notando questa discrepanza tra futures e prezzo exchange. Non sono btc ed eth veri quelli scaricati dal mercato, si tratta di carta, di prodotti derivati, ergo il mercato sta solo shortando e mi sembra troppo facile e scontato questo short, non esistono trade facili perciò mi aspetto un rimbalzo molto forte. Nel caso contrario sarò pronto a shortare il break del minimo a 80k usd.

XAUUSD (H4) – Previsioni Settimanali di LiamXAUUSD (H4) – Previsioni Settimanali di Liam

Trend rialzista sotto pressione, ma non rotto | Focus su ritest e reazioni

Riassunto rapido

L'oro ha subito un forte movimento correttivo dopo un prolungato periodo rialzista. Il recente sell-off ha rotto il ripido trend rialzista a breve termine, ma il prezzo non ha confermato una completa inversione di tendenza su H4.

A questo punto, il mercato sta passando a una fase di riequilibrio. Per la settimana a venire, il vantaggio non è prevedere la direzione, ma fare trading sulle reazioni a livelli chiave di struttura, Fibonacci e FVG.

Panoramica della struttura di mercato

Il precedente trend rialzista ha perso slancio dopo un'espansione verticale.

Il prezzo è sceso al di sotto della linea di trend aggressiva, segnalando l'esaurimento della tendenza, non una reversibilità automatica.

L'azione attuale dei prezzi suggerisce una struttura correttiva con potenziale per sviluppo di range o ripresa della tendenza dopo che la liquidità è stata riequilibrata.

➡️ La propensione rimane neutra-a-rialzista, condizionata a come il prezzo reagisce a livelli chiave.

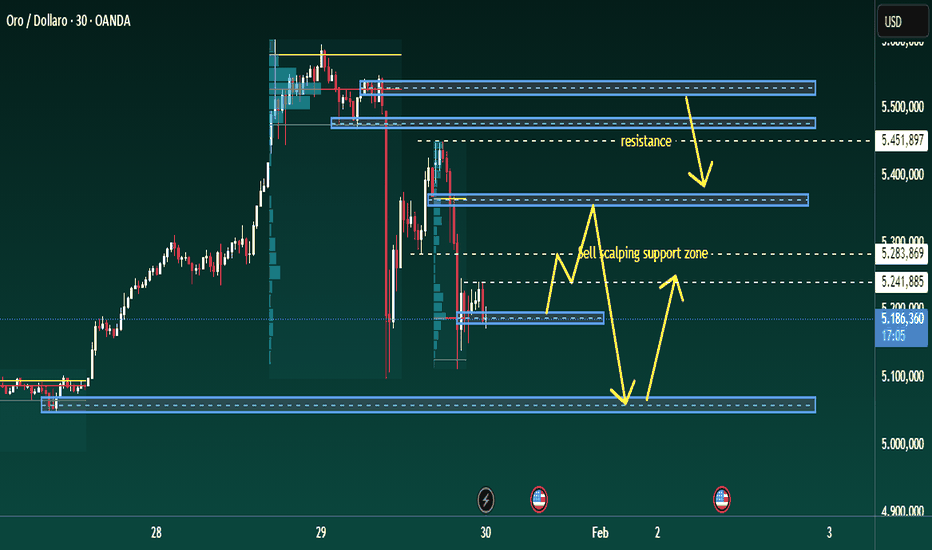

Zone tecniche chiave per la settimana

Zona primaria di acquisto sul ritest: area di ritest della linea di trend attorno a 4850 – 4900

Questa area ha già mostrato reazione e funge da primo punto decisivo per gli acquirenti.

Fibonacci 0.618 / zona di reazione chiave: 5030 – 5050

Un livello centrale importante. L'accettazione sopra favorisce la continuazione; il rifiuto mantiene il prezzo correttivo.

Confluenza FVG + Fibonacci: 5235 – 5260

Questa è una zona di grande squilibrio. Se il prezzo sale in quest'area, aspettati una forte reazione e un'operatività bilaterale.

Zona di liquidità / valore inferiore: area 4540

Questo rimane l'obiettivo più profondo al ribasso se i livelli superiori non riescono a reggere e la correzione si espande.

Scenari settimanali (stile Liam: fare trading sul livello)

Scenario A – Il ritest della linea di trend tiene (continuazione rialzista)

Se il prezzo continua a mantenersi sopra la zona del ritest della linea di trend e costruisce minimi più alti:

Cerca una continuazione rialzista verso 5030 → 5235

La rottura e l'accettazione sopra la zona FVG riaprirebbero il potenziale di continuazione al rialzo.

Logica: Ciò conferma il movimento come una correzione sana all'interno di una struttura rialzista più ampia.

Scenario B – Rifiuto dal livello centrale (correzione estesa)

Se il prezzo non riesce a riconquistare e mantenere sopra 5030 – 5050:

Aspettati un'azione correttiva dei prezzi irregolare

Il rischio si sposta verso un pullback più profondo in 4540

Logica: La mancata tenuta della zona 0.618 mantiene il mercato in modalità di riequilibrio.

Scenario C – Test FVG e rifiuto

Se il prezzo sale aggressivamente in 5235 – 5260:

Questa zona favorisce reazione e presa di profitto

L'accettazione sopra è necessaria per qualsiasi continuazione rialzista sostenuta.

Logica: Le zone FVG dopo forti sell-off spesso fungono da punti di distribuzione o di reazione prima che venga decisa la direzione.

Note chiave per la settimana

La volatilità rimane elevata dopo il sell-off — aspettati false rotture.

Evita operazioni a livello centrale senza conferma.

Lascia che il prezzo dimostri accettazione o rifiuto a livelli prima di impegnarti.

Questa è una settimana per pazienza ed esecuzione, non convinzione.

Focus settimanale:

L'oro reggerà il ritest della linea di trend e ricostruirà più in alto, o fallirà nella zona 5030–5050 e ruoterà più in profondità nel valore?

— Liam

Oro (XAUUSD): si è verificata una conversione di tendenzaOro (XAUUSD): si è verificata una conversione di tendenza

Ciao!

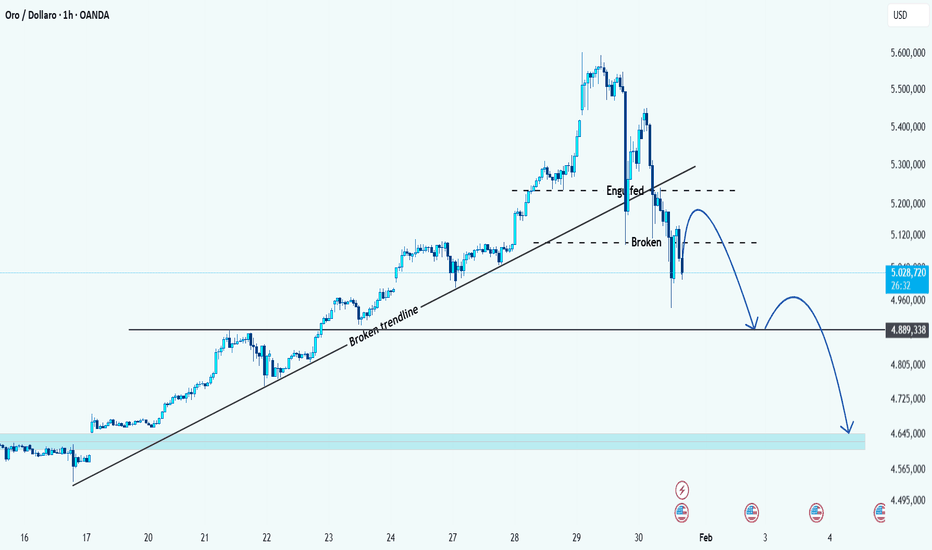

L'oro è entrato in una fase ribassista di breve termine dopo aver perso un supporto tecnico chiave. Il mercato ha rotto la trendline ascendente, segnalando l'esaurimento del trend, seguito da una reazione di engulfing ribassista in prossimità della resistenza che ha confermato la pressione di vendita.

Il prezzo è ora sceso al di sotto del livello di struttura marcato, trasformando il precedente supporto in resistenza. Ciò suggerisce che qualsiasi pullback verso la zona di rottura sarà probabilmente venduto, piuttosto che sostenuto.

In base alla struttura attuale, la tendenza rimane ribassista, con una continuazione al ribasso favorita verso il livello di 4.890 e potenzialmente più in profondità nella zona di domanda inferiore se il momentum accelera.

Finché il prezzo rimane al di sotto della struttura di rottura e della trendline, i rally dovrebbero essere considerati movimenti correttivi all'interno di un contesto di continuazione ribassista.

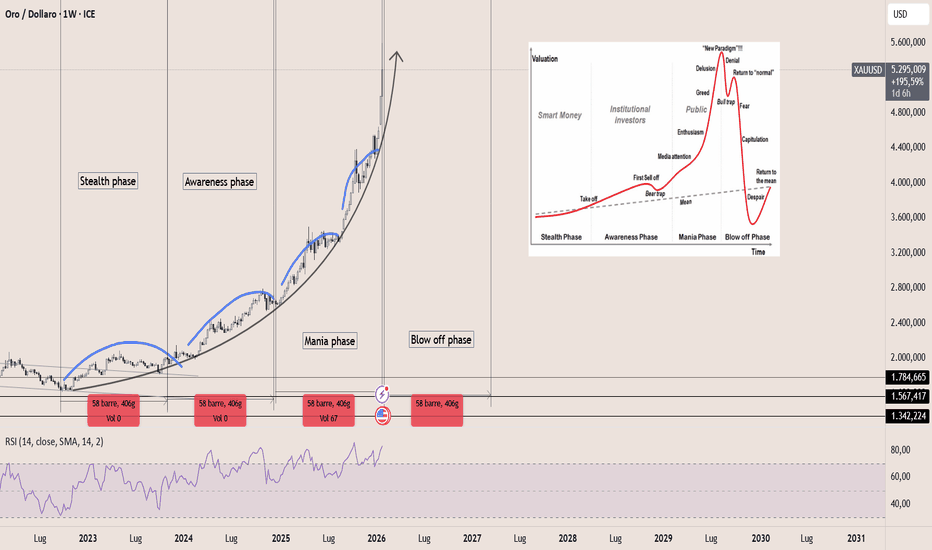

Correzione di ciclo minore in corso chiusura Onda (4) Intermedia🧭 STRUTTURA GENERALE

Il movimento recente non rappresenta la fine del trend rialzista primario, ma la conclusione di un sotto-ciclo impulsivo che ora sta scaricando momentum tramite una Onda (4) Intermedia correttiva.

La sequenza resta costruttiva sul timeframe alto:

Trend maggiore ancora rialzista

Correzione attuale = fase di riequilibrio

Obiettivo strutturale = preparazione della futura Onda (5) Intermedia

Non siamo in distribuzione macro, ma in pausa tecnica del trend 🔄

📈 MOVIMENTO APPENA COMPLETATO

L’ultima gamba rialzista ha completato una struttura impulsiva minore in 5 onde, con accelerazione finale tipica di esaurimento ciclico di breve.

Questo ha generato:

Eccesso di estensione

Perdita di pendenza del trend

Rottura della micro-struttura rialzista

Segnali coerenti con inizio fase correttiva, non con inversione primaria.

📉 FASE ATTUALE: ABC DI ONDA (4)

La prima discesa configura la Onda A correttiva.

Il mercato può ora sviluppare una Onda B tecnica di rimbalzo, seguita da una Onda C finale di completamento.

Questa sequenza ha funzione di:

Scaricare pressione direzionale

Riequilibrare il prezzo

Costruire base per la prossima espansione

Il rimbalzo B resta parte della struttura correttiva ⚠️

🎯 ZONA CHIAVE DI COMPLETAMENTO (4)

L’area 4.500 – 4.600 rimane tecnicamente rilevante perché:

1️⃣ È ex area di breakout dell’impulso precedente

2️⃣ Rispetta i ritracciamenti tipici di una Onda (4) Intermedia

3️⃣ Coincide con una precedente zona di accumulazione

Qui mi aspetto progressivo esaurimento ribassista e compressione di volatilità.

⚠️ INVALIDAZIONE SCENARIO

Lo scenario viene invalidato se:

Il prezzo rompe e consolida sotto 4.450

Oppure se la struttura correttiva si estende oltre i parametri tipici di una (4) Intermedia

In quel caso il mercato starebbe probabilmente transitando verso una correzione di grado superiore.

🧠 CONCLUSIONE

Non è una fine ciclo.

È una fase di digestione del trend prima della prossima espansione direzionale.

La chiave è distinguere grado ciclico e struttura, evitando di interpretare una correzione intermedia come inversione primaria 📊

Ti piace questa analisi? Supporta il mio lavoro: lascia un LIKE, COMMENTA la tua visione qui sotto e SEGUIMI per non perdere i prossimi setup!

L'oro vive un'altalena di emozioni: le battaglie fondamentali siL'oro vive un'altalena di emozioni: le battaglie fondamentali si intensificano, il supporto tecnico chiave viene messo alla prova 🎢

Venerdì (30 gennaio), l'oro spot ha continuato il suo andamento volatile durante le sessioni asiatiche ed europee, vivendo il secondo giorno consecutivo di vendite su larga scala. Attualmente si attesta intorno ai 5.195 dollari l'oncia, in calo di circa il 3,4% rispetto alla giornata precedente. In precedenza, i prezzi dell'oro avevano registrato un rialzo parabolico dall'inizio del mese, con un incremento di oltre il 25% e toccando ripetutamente massimi storici nelle ultime due settimane. Tuttavia, il mercato di ieri (29 gennaio) è stato davvero mozzafiato: i prezzi dell'oro sono saliti al massimo storico di 5.596,33 dollari prima di precipitare a circa 5.097 dollari, superando in un solo giorno i 500 dollari, stabilendo un record di volatilità raramente visto negli ultimi anni! 😱

🔍 Intensa battaglia tra fattori fondamentali rialzisti e ribassisti

Pressioni negative:

L'accordo sui finanziamenti governativi spinge il dollaro 🇺🇸: Il Partito Democratico statunitense e la Casa Bianca hanno raggiunto un accordo sui finanziamenti temporanei per il Dipartimento della Sicurezza Interna, sostenendo il dollaro in un clima di ottimismo sulla possibilità di evitare una chiusura delle attività governative. L'indice del dollaro USA è leggermente salito a circa 96,50, esercitando pressione sull'oro denominato in dollari.

Il sentiment di presa di profitto è forte 💸: I prezzi dell'oro erano precedentemente aumentati troppo e troppo rapidamente, spingendo i trader a prendere profitti vicino ai massimi storici, innescando vendite tecniche.

Fattori di supporto:

Preoccupazioni per la politica e l'indipendenza della Federal Reserve ⚖️: Trump ha nuovamente criticato la Federal Reserve e ha chiesto un taglio significativo dei tassi di interesse. Sebbene la Fed abbia temporaneamente mantenuto invariati i tassi di interesse, il mercato è preoccupato per l'interferenza politica nella politica monetaria. Il contesto di bassi tassi di interesse fornisce un supporto a lungo termine all'oro.

I rischi geopolitici persistono 🌍: gli Stati Uniti stanno rafforzando il loro dispiegamento militare in Medio Oriente, permangono divergenze fondamentali nei colloqui di pace tra Russia e Ucraina e incertezze come le minacce tariffarie di Trump contro il Canada continuano a stimolare la domanda di beni rifugio.

Focus su inflazione e dati economici 📊: il mercato è concentrato sui dati dell'indice dei prezzi alla produzione statunitense e sui discorsi dei funzionari della Federal Reserve più avanti nel corso della giornata, che influenzeranno l'andamento del dollaro e quindi determineranno le fluttuazioni del prezzo dell'oro.

📉 Analisi tecnica: la linea di tendenza chiave diventa un'ancora di salvezza per tori e orsi

Dal punto di vista del grafico tecnico, i prezzi dell'oro si trovano in una fase critica:

Il grafico a 4 ore mostra segnali ribassisti 📉: l'istogramma MACD si sta espandendo negativamente e l'RSI è sceso sotto la linea mediana di 50, indicando una maggiore pressione ribassista a breve termine.

La trendline ascendente è cruciale ⚠️: La trendline ascendente formata dal minimo di $4670 fornisce attualmente supporto intorno a $5070. Se questo supporto dovesse reggere, i prezzi dell'oro potrebbero riprendere il loro rimbalzo; se il prezzo di chiusura scendesse al di sotto di questo livello, potrebbe aprirsi un significativo potenziale di ribasso, testando l'area $4990-$5000.

La volatilità di ieri rivela livelli chiave 🔑: Dopo il forte calo, i prezzi dell'oro hanno trovato un supporto di acquisto intorno a $5160 e sono rimbalzati di circa $160, indicando una certa pressione di acquisto in quell'area. La prima resistenza è attualmente a $5245; un rimbalzo a questo livello potrebbe rappresentare un'opportunità di vendita allo scoperto. Il supporto chiave si trova nell'intervallo $4990-$5000.

🎯 Prospettive di mercato e strategia di trading

Dopo aver subito un'impennata estrema, l'oro si trova attualmente in una fase di consolidamento di alto livello. Le notizie fondamentali sono contrastanti, mentre tecnicamente si trova ad affrontare un test di supporto chiave. Soprattutto oggi, venerdì, si consiglia cautela riguardo al rischio di un aumento della volatilità e di un secondo pullback verso la fine della sessione.

Raccomandazioni di trading:

Se rimbalza a circa $ 5245, si consideri una piccola posizione corta con un ordine stop-loss al massimo precedente, puntando all'area di $ 5000.

Se scende direttamente al di sotto del supporto della trendline di $ 5070, si può aprire una posizione corta dopo un rimbalzo, puntando all'area di supporto $ 4990-$ 5000.

Le posizioni lunghe non sono consigliate per acquistare alla cieca durante il ribasso; attendere che il prezzo si stabilizzi al di sopra del supporto chiave e mostri segni di stabilizzazione.

Promemoria: il mercato attuale è altamente volatile; gli ordini stop-loss dovrebbero essere più ampi e la gestione delle posizioni è fondamentale! Il sentiment di mercato a breve termine sta guidando il mercato; si consiglia di reagire in modo flessibile in base agli sviluppi delle notizie.

L'oro ha raggiunto il picco? Il mercato non ha ancora fornito una risposta chiara. In un contesto di volatilità significativamente aumentata, gli investitori devono rimanere cauti e attendere pazientemente che la struttura del mercato diventi più chiara! ⚠️💡

Oro – Prospettive per la nuova sessione (orientamento rialzista)Dopo una brusca correzione, l'oro si è mantenuto saldamente nella zona di supporto 5.110-5.180, coincidente con il margine inferiore del canale rialzista di medio termine. Questa è una zona in cui gli acquirenti hanno reagito con forza in diverse occasioni.

L'attuale struttura dei prezzi suggerisce un'alta probabilità che l'oro rimbalzi in linea con il trend principale, dirigendosi verso l'area target 5.450-5.470.

Fattori macroeconomici rafforzano lo scenario rialzista:

I rendimenti statunitensi sono leggermente diminuiti, poiché il mercato ha rallentato le aspettative di una Fed aggressiva.

Il sentiment sui beni rifugio è aumentato a causa dell'instabilità geopolitica e della volatilità del dollaro statunitense.

Il denaro sta tornando verso i beni rifugio, con l'oro che ne ha beneficiato maggiormente.

Questi fattori continuano a supportare il trend rialzista di medio termine per l'oro.

Scenario principale:

Oro al di sopra della forte zona di supporto → alta probabilità di un rimbalzo continuo.

Se si verifica un leggero calo al di sotto della zona verde, è probabile che si tratti di una falsa rottura prima di una nuova spinta verso l'alto. Quali sono le vostre opinioni? Condividetele così possiamo analizzare la situazione più in dettaglio!

L'oro massacra i tori! Acquista in area 5110!

In precedenza avevo previsto un significativo calo dell'oro, motivo per cui ho evitato di inseguire il rialzo.

Ho piazzato rapidamente ordini long quando l'oro è crollato intorno a 5100 e da allora li ho mantenuti.

L'oro ha raggiunto un massimo a breve termine e sta subendo un forte calo. L'attenzione a breve termine è rivolta alla stabilizzazione e a un rimbalzo, in particolare intorno al livello di supporto 5110-5100. Il mercato è altamente volatile, il che indica una manipolazione del mercato.

Attenzione a un rimbalzo a 5300-5400!

Acquista in caso di calo in area 5110-5100! Acquista! Acquista!

Ho sentito dire che il nuovo presidente della Fed sarà annunciato entro una settimana, quindi dare un po' di respiro al mercato è una buona cosa.

Dopo un mercato frenetico, spesso c'è un periodo di silenzio, e una pausa è comprensibile. Tuttavia, è importante notare che la prossima settimana è previsto il rapporto sulle buste paga non agricole, e questa domenica ci si chiede se il governo statunitense riuscirà a superare la chiusura. La scelta del presidente della Fed non fa che gettare benzina sul fuoco. Soprattutto domani, un venerdì già folle, con l'aiuto di persone che la pensano come noi, sarà sicuramente un Black Friday ancora più forte, con sciami di cigni neri!

Analisi SP500 fut al 30.01.2026Alla fine senza ritestare area 7050, come da noi ipotizzato, l'sp500 ha seguito l'ipotesi che comunque avevamo fatto di discesa verso i 6900. La seduta del 29 è stata molto particolare: una discesa abbastanza violenta verso i 6900, esattamente ha toccato 6898,25, per poi risalire di oltre 100 punti. Tale volatilità è stata generata dalle trimestrali di azioni che hanno un peso molto consistente all'interno dell'indice. Dopo il forte rimbalzo il future americano è tornato a scendere e questa mattina si è di nuovo avvicinato ad area 6900 senza però ritestarla. Vediamo un po' più da vicino la situazione scendendo su un grafico intraday:

L'ipotesi è che la struttura generata da ieri, e fino a questa mattina, il future possa aver costruito solo un'onda A e di conseguenza ci aspetteremmo ancora una risalita verso i 7000 con un'onda B per poi ridiscendere nuovamente e forse rompere i supporti in area 6900.

Buon Trading

Agata Gimmillaro

XAUUSD – Prospettive Tecniche H2XAUUSD – H2 Prospettive Tecniche: Pressione di Vendita a Breve Termine mentre la Liquidità Viene Pulita | Lana ✨

L'oro sta mostrando segni di debolezza a breve termine dopo un'aggressiva espansione al rialzo. L'azione di prezzo suggerisce che il mercato potrebbe continuare a muoversi verso il basso nel breve termine, non come un'inversione di tendenza, ma come una correzione guidata dalla liquidità all'interno di una struttura bullish più ampia.

A questo punto, il focus si sposta dalla continuazione a come si comporta il prezzo mentre la liquidità viene prelevata sotto la struttura.

📈 Struttura di Mercato e Comportamento del Prezzo

Il recente rally verticale ha lasciato il mercato sovraesteso, rendendo una fase correttiva tecnicamente sana.

Il prezzo ha rotto al di sotto del supporto a breve termine ed ora sta trattando sotto una linea di tendenza correttiva discendente, segnalando pressione ribassista a breve termine.

Questo tipo di struttura si sviluppa spesso quando il mercato deve ripulire le posizioni di acquisto prima di ricostruire per la prossima fase.

Mentre la tendenza a lungo termine rimane bullish, il bias intraday è cambiato in correttivo/ribassista fino a quando non vengono raggiunti gli obiettivi di liquidità.

🔍 Zone Chiave di Liquidità sul Grafico

Zona di vendita a breve termine: la linea di tendenza discendente vicino al prezzo attuale.

Finché il prezzo reagisce sotto questa linea di tendenza, i rialzi sono più propensi ad essere venduti.

Liquidità di acquisto per scalping: intorno a 5050–5070.

Questa area potrebbe generare rimbalzi temporanei, ma le reazioni qui dovrebbero essere trattate come a breve termine solamente.

Blocco d'ordine bullish chiave: 4825 – 4830.

Una zona critica dove potrebbe apparire una partecipazione di acquisto più forte se il sell-off si estende.

Zona di liquidità swing maggiore: 4613 – 4625.

Questa è una tasca di liquidità ad alta fiducia dove il mercato potrebbe completare una correzione più profonda e ripristinare la struttura bullish più ampia.

🎯 Scenari di Trading

Scenario principale – Continuazione del pullback:

Finché il prezzo rimane sotto la linea di tendenza discendente, l'oro potrebbe continuare a muoversi verso il basso per ripulire la liquidità sotto i recenti minimi. Questo favorisce vendite su rimbalzi piuttosto che acquisti sulla forza.

Scenario secondario – Reazione temporanea:

Rimbalzi a breve termine potrebbero verificarsi intorno all'area 5050–5070, ma senza recupero strutturale, questi movimenti sono più propensi ad essere correttivi piuttosto che cambi di tendenza.

Scenario di difesa strutturale:

Se il prezzo raggiunge le zone 4825–4830 o 4613–4625, osserva attentamente segni di stabilizzazione e assorbimento, che segnali che l'obiettivo di liquidità è stato completato.

🧠 La Visione di Lana

Questo movimento verso il basso è meglio visto come una pulizia della liquidità, non come una vendita in panico.

Lana rimane paziente durante le fasi correttive, evitando acquisti anticipati e aspettando che il prezzo raggiunga chiare zone di liquidità prima di rivalutare la continuazione bullish.

✨ Lascia che il mercato prenda ciò di cui ha bisogno, poi cerca di ricostruire la struttura.

Siate vigili per una profonda correzione dell'oro

I. Analisi del contesto di mercato

Il mercato dell'oro ha recentemente registrato un rally robusto e senza precedenti, con i prezzi intraday che hanno nuovamente raggiunto un nuovo massimo storico di 5.598 USD/oncia. Tuttavia, questo è stato seguito da un'intensa volatilità, con oscillazioni intraday vicine ai 180 USD, a indicare che il sentiment del mercato è entrato in uno stato di estrema esuberanza e instabilità.

Da una prospettiva ciclica:

Settimanale: Il guadagno cumulativo ha superato i 610 USD, stabilendo un record storico.

Mensile: Il guadagno si è avvicinato ai 1.290 USD, anch'esso un record storico.

Questa impennata esplosiva ha trasceso l'ambito dell'analisi tecnica tradizionale. I suoi principali fattori trainanti derivano da profondi cambiamenti strutturali:

Il sistema monetario globale sta affrontando sfide a lungo termine.

Il panorama globale dell'asset allocation sta subendo una radicale riorganizzazione.

Cambiamenti nei ruoli delle banche centrali: da operatori di mercato a detentori strategici a lungo termine.

II. Segnali tecnici chiave attuali e avvertenze sui rischi

Sebbene il mercato rialzista strutturale a lungo termine rimanga intatto, nessun mercato si muove in una sola direzione indefinitamente. Gli attuali indicatori tecnici inviano chiari segnali di surriscaldamento e avvertenze di correzione:

Condizioni di ipercomprato estremo: Sul grafico giornaliero, i prezzi hanno costantemente perforato e scambiato al di fuori della fascia superiore delle Bande di Bollinger, una classica caratteristica tecnica del mercato che entra in una zona di ipercomprato estremo.

Pressione da presa di profitto: Con l'avvicinarsi della fine del mese e del fine settimana, il mercato è sottoposto a una pressione significativa da parte delle prese di profitto sulle posizioni lunghe a breve termine.

Rischio di correzione: Da una prospettiva di pura analisi tecnica, il mercato sta preparando una potenziale profonda correzione nell'intervallo 200-400 USD, e le condizioni tecniche per questa si stanno gradualmente maturando.

III. Piano di trading specifico

Sulla base dell'analisi di "rialzo a lungo termine, cautela a breve termine contro una correzione", viene formulata la seguente strategia di acquisto sui ribassi a breve termine, con l'obiettivo di cogliere un'opportunità di rimbalzo tecnico in corrispondenza di una zona di supporto chiave.

Strumento di trading: XAUUSD (Oro/Dollaro USA)

Direzione: ACQUISTA (Lungo)

Zona di ingresso: 5460 - 5470

Stop Loss: 5448

Obiettivi:

Take-Profit 1: 5530

Take-Profit 2: 5560

IV. Riepilogo della logica della strategia

Questa strategia è un'operazione controtendenza a breve termine che mira a un rimbalzo. La sua logica fondamentale risiede nei seguenti punti:

In un mercato rialzista a lungo termine, il primo test di una zona di supporto tecnico significativa (5460-5470) spesso innesca un rimbalzo tecnico efficace.

Posizionare lo stop loss appena al di sotto di questa zona di supporto (5448) mira a speculare su un nuovo movimento rialzista a seguito di una correzione del mercato in condizioni di ipercomprato, con un rischio controllato.

I livelli target sono impostati in modo relativamente conservativo, concentrandosi sulla cattura di un rapido rimbalzo piuttosto che sull'identificazione del punto di partenza di un'inversione di tendenza.

Avviso di rischio:

L'attuale volatilità del mercato è estremamente elevata, con il rischio che i prezzi superino rapidamente lo stop loss.

Se i prezzi dell'oro dovessero entrare direttamente in una profonda correzione, questa strategia non sarà valida. I trader devono attenersi a una rigorosa disciplina e monitorare attentamente la reazione del mercato alla zona di supporto.

Grazie alla community di TradingView. In qualità di analista senior degli investimenti, questo consente a più trader e investitori di vedere l'analisi della mia strategia di trading. Attualmente mi concentro sul trading dell'oro. Se la mia analisi vi piace, vi prego di darmi un pollice in su e condividerla con altri trader che potrebbero averne bisogno. Ci impegniamo per un trading preciso, analizzando approfonditamente grafici, driver macroeconomici e sentiment di mercato per sviluppare strategie di trading ad alta probabilità. Qui troverete piani di trading strutturati, framework di gestione del rischio e analisi in tempo reale.

New Recession on the Horizon?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Cosa è successo all’oro?

L’oro resta bullish a livello strutturale per il momento.

Ma Nel breve però il prezzo è falsato, distorto.

siamo anche sulla chiusura mensile quindi mi raccomando andateci cauti.

Il crollo forte di tech USA e crypto ha creato deleveraging.

Fondi e trader stanno vendendo oro per fare liquidità.

Serve a coprire margin call e perdite su altri asset.

Non è un segnale bearish sull’oro.

È un evento di liquidità, temporaneo, dentro un trend macro ancora forte.

Oggi i dati USA sul PPI sono il vero driver.

Decideranno se l’oro si stabilizza o se la pressione continua intraday.

📅Punti chiave

Vendite forzate su tech/crypto → oro usato come liquidità

-Rischio nomina Fed → incertezza sulla politica monetaria

-Volatilità su USD e real yields

-Trigger di oggi: PPI e Core PPI

- giornata da gestione del rischio

👉 Il PPI USA di oggi è il catalizzatore.

Inflazione più morbida = oro che regge.

Dato caldo = rendimenti su, altra pressione sull’oro.

📌 Bias: Cautamente Bullish

Movimento distorto dalla liquidità, non dal trend.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

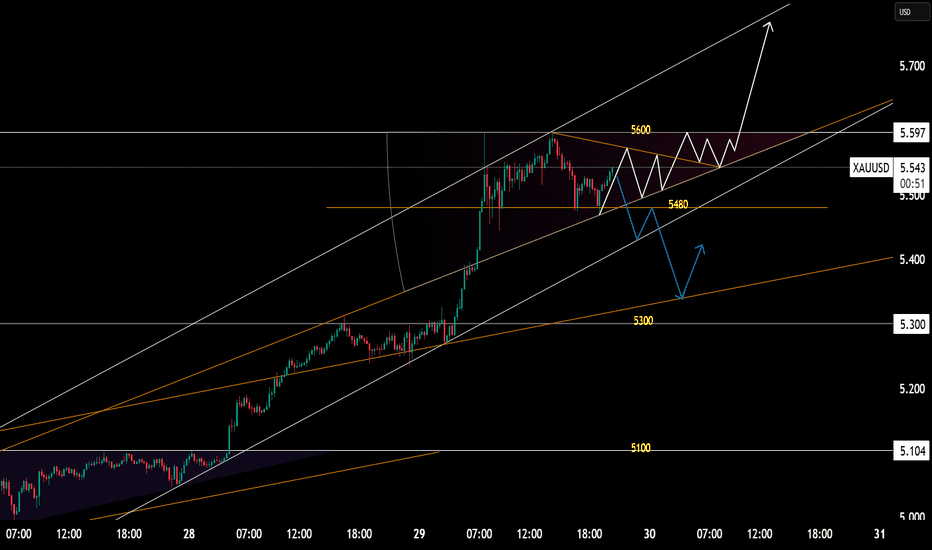

XAUUSD (H1) – Piano di LiamTendenza al rialzo intatta, ma segni di esaurimento a breve termine | Reazioni di trading, non impulsi

Sintesi rapida

L'oro rimane in un forte trend al rialzo H1, continuando a registrare massimi più alti e minimi più alti all'interno di una struttura bullish ben definita. Tuttavia, dopo il recente forte avanzamento, il prezzo sta cominciando a rallentare vicino ai massimi, aumentando la probabilità di correzioni a breve termine e azioni di prezzo bifrontali.

➡️ La tendenza più ampia rimane bullish, ma l'esecuzione dovrebbe ora essere basata su livelli e reazioni, non su inseguimenti di slancio.

Vista tecnica

Il prezzo è attualmente scambiato a livelli elevati rispetto alla struttura recente, dove l'attività di acquisto precedente è già stata assorbita.

Aree di prezzo chiave da osservare:

Area di vendita a breve termine: 5520 – 5530

Area di resistenza superiore: attorno a 5600

Area di acquisto per correzione: 5405 – 5420

Zona principale di acquisto: 5150 – 5155

L'attuale struttura favorisce una fase di correzione e riequilibrio prima di qualsiasi continuazione sostenuta al rialzo.

Scenari di trading

VENDERE – trade di reazione a breve termine

Cerca reazioni di vendita attorno a 5520 – 5530 se il prezzo mostra debolezza.

Gli obiettivi al ribasso si trovano vicino a 5420, con ulteriore estensione possibile se si sviluppa la correzione.

Queste vendite sono tattiche e di breve termine, non indicazioni per un'inversione di trend.

COMPRA – allineato con il trend principale

Scenario primario

Acquista correzioni in 5405 – 5420 se l'area tiene.

Obiettivi verso 5520 e oltre.

Scenario più profondo

Se la volatilità aumenta, attendi che il prezzo ritorni verso 5150 – 5155.

Quest'area offre il miglior rapporto rischio-rendimento per la continuazione del trend.

Note chiave

Trend forti si correggono ancora; la pazienza è importante.

Evita ingressi nel mezzo dell'intervallo dove il rischio supera la ricompensa.

Le posizioni short sono solo tattiche finché la struttura più ampia rimane bullish.

Qual è il tuo piano:

vendere reazioni vicino a 5520 – 5530, o aspettare pazientemente una correzione in 5405 – 5420 per unirti di nuovo al trend al rialzo?

— Liam

L’oro subisce una forte correzione ribassistaIl prezzo dell’oro ha registrato in questi due giorni una correzione al ribasso dopo una salita interminabile. Il prezzo ha iniziato a sviluppare una certa bolla speculativa, poiché ha raggiunto un valore che non è più realistico in un tempo record.

Per questo motivo, dovrebbe verificarsi una correzione al ribasso. Si osserva che durante la sessione asiatica il prezzo ha reagito al ribasso sul grande FVG; dovrebbe continuare a scendere e, come minimo, andare a prendere le liquidità indicate dalle linee orizzontali.

XAUUSD – Brian | 30M – Variazione di Valore DopoXAUUSD – Brian | 30M – Spostamento di Valore Dopo un Forte Movimento di Volatilità

L'oro ha appena subito un evento di volatilità significativo, con il prezzo che è stato venduto aggressivamente dai massimi prima di rimbalzare bruscamente. Il mercato sta ora trattando attorno a una nuova area di valore formata, un comportamento tipico quando il prezzo transita da un'espansione a una fase di riequilibrio. In questo ambiente, i livelli di valore e POC tendono a guidare il prezzo più efficacemente delle singole candele.

Contesto Macro (Breve)

Il sentiment di mercato rimane sensibile ai rischi macroeconomici, compresa la volatilità delle materie prime, le tensioni geopolitiche e le aspettative di politica monetaria. Le partecipazioni negli ETF sull’oro non hanno mostrato cambiamenti significativi di recente, suggerendo che non ci sono segnali chiari di liquidazione istituzionale. La volatilità attuale appare quindi più coerente con un aggiustamento della posizione piuttosto che con una più ampia inversione di tendenza.

Analisi Tecnica dal Grafico (30M)

Dopo il forte ribasso, il prezzo sta ora formando un'area di trading ben definita, con le aree di valore che fungono da punti di riferimento chiave:

1) Zone di Offerta Superiore / Zone di Reazione

POC – VENDITA: 5,531–5,526

La precedente zona di alto valore, dove la pressione di vendita potrebbe riemergere se il prezzo risale.

Vendi VAH: 5,365–5,369

L'area di valore alta, tipicamente una zona di reazione se la pressione di distribuzione rimane presente.

2) Area di Bilanciamento Corrente

La regione 5,180–5,200 funge attualmente da zona di bilanciamento dopo la volatilità. L'accettazione e la consolidazione sopra questa area aumenterebbero la probabilità di un movimento verso il VAH.

3) Zone di Domanda Inferiore / Supporto

POC Acquisto (scalping): 5,187

Un'area di supporto a breve termine per reazioni tecniche.

Compra VAL – Supporto: 5,058–5,064

La zona di supporto inferiore più importante. Se si verifica un sweep di liquidità più profondo, quest'area potrebbe attrarre attenzione per un potenziale assorbimento e inversione a breve termine.

Scenari di Prezzo (Basati sulla Struttura)

Scenario A (Preferito se il valore si mantiene):

Il prezzo si mantiene sopra 5,180–5,200 → recupero verso 5,365–5,369 (VAH).

Scenario B (Rifiuto dall'alto):

Il prezzo retrocede nella zona del VAH ma affronta un chiaro rifiuto → rotazione di nuovo verso l'area 5,187 / 5,180.

Scenario C (Liquidazione più profonda):

Perdita di 5,180 → sweep di liquidità nella zona 5,058–5,064 (VAL) prima di tentare di ricostruire.

Punto Chiave

In una fase di riequilibrio, l'accettazione del valore conta più della previsione direzionale. Concentrati su come il prezzo si comporta attorno a 5,180–5,200, la reazione a 5,365–5,369 e se il supporto più profondo a 5,058–5,064 attira un interesse d'acquisto significativo.

Consulta il grafico per dettagli sui livelli di POC, VAH e VAL.

Segui il canale TradingView per ricevere in anticipo intuizioni sulla struttura e unisciti alla discussione.

L'oro continua la sua folle impennata

Analisi pubblica delle contrattazioni di ieri

Ieri è stato dato pubblicamente un segnale di acquisto a 5080-5082, con un profitto di 100 pips. È stato poi dato un segnale di vendita a 5088-5090, con un profitto di 60 pips. Un rimbalzo a circa 5090 è stato seguito da un'altra vendita, con un profitto di 90 pips.

Da un punto di vista tecnico, la resistenza soprastante sembra essere trascurabile, con sfondamenti consecutivi a livelli interi chiave, e il prossimo obiettivo è puntato direttamente a quota 5.300 dollari. Sebbene sia altamente probabile che la Fed mantenga invariati i tassi di interesse durante la sessione di contrattazioni statunitense di oggi, il discorso di Powell diventerà l'attenzione del mercato. Qualsiasi accenno sottile alla politica monetaria potrebbe innescare una nuova ondata di volatilità. Sul grafico a quattro ore, l'emergere di una grande candela rialzista ha decisamente infranto la resistenza tecnica, con il momentum rialzista descritto come "che squarcia il cielo". In questo contesto, continuare a essere rialzisti sull'oro è indiscutibile, poiché la forza del trend sta dominando tutto.

L'oro ha continuato il suo rialzo durante le sessioni di trading asiatiche ed europee di oggi, rendendo difficile mantenere posizioni lunghe troppo a lungo e inducendo paura nei venditori allo scoperto. Dopo essersi stabilizzato sopra i 5.200 dollari all'inizio della sessione asiatica, l'oro ha intrapreso un trend rialzista sostenuto, registrando attualmente un'altra significativa impennata. Nell'attuale mercato, anche un piccolo pullback rappresenta un'opportunità di rientro, poiché l'esitazione porterà solo a opportunità mancate. Durante le sessioni di trading europee e americane, è opportuno prestare attenzione a un pullback intorno ai 5.230 dollari per avviare posizioni lunghe. Finché il sentiment rialzista rimane forte, seguire il trend con posizioni lunghe è la strada da percorrere!

Strategia di posizione lunga: acquistare oro a circa $ 5.230-$ 5.240, con uno stop loss a $ 5.210, puntando a $ 5.300. Se il prezzo supera questo livello, continuare a mantenere la posizione.

Schema bolla ORO XAU USDIn analisi un classico schema bolla, applicato al pair XAU USD

Bene rifugio per eccellenza, sta rispondendo, anche con fasi di pronunciata euforia, all'instabilità mondiale data dalle politiche estere e socio economiche della principale economia globale

Il tutto aiutato da un continuo indebolimento del dollaro

Al mommento , secondo analisi ciclica, con buona probabilità a cavallo tra una fase di Euforia e di blow off

I livelli di prezzo comandano sempre. Buon trading a tutti

WisdomTree - Tactical Daily Update - 29.01.2026La corse delle materie prime non conosce sosta: oro e argento stellari.

Il boom si estende a metalli industriali e anche il petrolio si risveglia..

FED ferma sui tassi, come previsto, ma 2 «dissenzienti» chiedono un taglio.

Numeri delle Big tech Usa riflettono ancora crescita profittevole.

Le Borse europee restano indietro rispetto a Wall Street, dove l’S&P 500 ha superato per la prima volta la soglia dei 7.000 punti, segnando un nuovo massimo storico. Il record dell’indice americano non è però bastato a rianimare i listini del Vecchio Continente, che hanno chiuso la seduta in territorio negativo: Milano -0,66%, Parigi e Madrid -1%.

A pesare sull’Europa è stato soprattutto il comparto del lusso, messo sotto pressione dai risultati inferiori alle attese di LVMH (-6,7%), che hanno riacceso i timori su una normalizzazione della domanda globale per i beni premium.

La debolezza del settore ha oscurato la buona performance di alcuni titoli tecnologici, sostenuti dalle prospettive positive indicate da ASML (in calo in chiusura) e soprattutto da Texas Instruments, balzata del +7,5% a Wall Street.

La tecnologia resta il principale motore dei mercati anche oltreoceano, con gli investitori concentrati sulle trimestrali delle “Magnifiche 7” per capire se il rally del settore possa trovare nuovo slancio.

I primi risultati hanno mostrato un quadro articolato. Meta Platforms ha chiuso il quarto trimestre con ricavi in crescita del 24% a 59,9 miliardi di dollari e un utile netto di 22,8 miliardi, entrambi superiori alle attese. Il titolo ha reagito con un +5% nell’after hour.

Più complessa la lettura di Microsoft: nel secondo trimestre dell’esercizio fiscale i ricavi sono saliti a 81,3 miliardi, con Azure in crescita del 37%, mentre l’utile netto è balzato a 38,5 miliardi, anche grazie a OpenAI.

Nonostante i numeri solidi, il titolo ha ceduto circa -5% after hours, penalizzato dai commenti sulla necessità di ulteriori investimenti infrastrutturali per sostenere la domanda crescente di intelligenza artificiale.

Deludente invece Tesla: nel quarto trimestre 2025 l’utile netto è sceso a 840 milioni di dollari (-61%), circa la metà degli 1,56 miliardi previsti dal consenso, a causa della flessione delle vendite globali. Il titolo ha comunque mostrato un lieve rialzo after hours, anche dopo l’annuncio di un investimento da 2 miliardi di dollari in xAI, la società di intelligenza artificiale di Elon Musk.

Sul fronte macro, la Federal Reserve ha mantenuto invariati i tassi di interesse nel primo meeting di politica monetaria del 2026, dopo tre tagli consecutivi. La decisione, ampiamente scontata dal mercato, ha visto due voti contrari (Miran e Waller), favorevoli a un ulteriore taglio.

Il presidente Jerome Powell ha descritto un’economia in espansione a ritmo “solido”, con un mercato del lavoro in rallentamento ma più stabile e un’inflazione ancora superiore al target. Il duplice mandato della Fed appare ora più bilanciato tra inflazione e occupazione, mentre in precedenza il focus era chiaramente sul lavoro.

Le aspettative di un nuovo allentamento si sono ridotte: la probabilità di un taglio ad aprile è scesa al 26%.

Nonostante il tono prudente della Fed, l’incertezza sulle strategie della Casa Bianca continua a pesare sul dollaro. Il Dollar Index ha toccato un minimo a 95,566, livello più basso degli ultimi quattro anni, mostrando solo deboli segnali di recupero.

Nemmeno le dichiarazioni del presidente Donald Trump, che ha definito “grande” il valore del dollaro, né quelle di Bessent sono riuscite a invertire il trend, in un contesto dominato dal cosiddetto debasement trade.

La debolezza del dollaro e l’aumento delle tensioni geopolitiche, in particolare tra Stati Uniti e Iran, continuano ad alimentare il rally delle materie prime. L’oro ha superato quota 5.300 dollari/oncia, toccando un massimo intraday a 5.311, per poi spingersi stamane oltre i 5.500 dollari (5.530 USD/oncia).

Ancora elevata la volatilità sull’argento, tornato vicino ai massimi storici (117–118 dollari/oncia), mentre il rame ha segnato un nuovo record: i futures a tre mesi sul London Metal Exchange salgono del 5,7% a 13.967 dollari la tonnellata, sostenuti dalle aspettative di maggiore spesa in data center, robotica e infrastrutture energetiche.

Il Bloomberg Commodity Index è in rialzo di un ulteriore 2% a 125,1, nuovo massimo da tre anni e mezzo. Secondo molti operatori, i metalli preziosi stanno assumendo sempre più il ruolo di pseudo-valuta alternativa alle monete fiat, complici il ritorno del protezionismo, la frammentazione del commercio globale, l’esplosione del debito pubblico e il rischio di una politica monetaria sempre più subordinata a quella fiscale.

A ciò si aggiunge una domanda strutturale in crescita: assicurazioni cinesi, fondi pensione indiani, operatori crypto come Tether e le banche centrali, che dal 2022 acquistano oltre 1.000 tonnellate d’oro l’anno.

In Asia, stamane, 29 gennaio, il Nikkei ha chiuso poco mosso (+0,12%), Shanghai a +0,15%, mentre Hong Kong guadagna circa +0,5%.

Spicca la Borsa Coreana, col Kospi a +0,8% a 5.200 punti, nuovo record e +23,5% da inizio anno, sostenuto dai profitti record di Samsung Electronics: ricavi a 93.800 miliardi di won (65,5 miliardi di dollari) e utile operativo a 20.100 miliardi, massimo storico.

Di segno opposto l’Indonesia, con il Jakarta Composite a -3% dopo il -6% della seduta precedente, mentre restano i timori di un possibile downgrade MSCI a mercato di frontiera, che pesano anche su Filippine e Malesia.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

I prezzi dell'oro si consolidano a livelli elevati: $5.470-$5.60I prezzi dell'oro si consolidano a livelli elevati: $5.470-$5.600

In seguito alla decisione della Fed di questa mattina presto, l'oro spot ha registrato una significativa volatilità, esibendo il tipico schema "compra le voci, vendi le notizie".

**Impegno netto:** Influenzati dalla pausa nei tagli dei tassi da parte della Fed (che ha mantenuto i tassi al 3,50%-3,75%) e dalla sua posizione accomodante, i prezzi dell'oro hanno nettamente superato il livello psicologico chiave di $5.500 nelle prime contrattazioni asiatiche, raggiungendo un massimo storico di $5.598,75 l'oncia.

Questa corsa sulle montagne russe è dovuta principalmente a due ragioni tecniche:

In primo luogo, il prezzo è aumentato drasticamente in un breve periodo, collocando l'oro in una zona di grave ipercomprato, rendendo necessaria una correzione;

In secondo luogo, i rialzisti a breve termine hanno scelto di realizzare profitti dopo che le principali notizie positive erano state scontate, portando alla flessione dei prezzi.

**Struttura Core:** Nonostante la significativa volatilità intraday, il trend rialzista complessivo rimane intatto.

**Livelli di supporto chiave:** Il livello di supporto chiave si colloca nell'intervallo $5250-$5300, che rappresenta anche un'area significativa del volume di scambi precedente.

**Livelli di supporto chiave:** Quattro fattori chiave hanno convergenza:

1. Sebbene la decisione di gennaio abbia "sospeso i tagli dei tassi", ha esplicitamente escluso un rialzo dei tassi e il presidente Powell ha lanciato segnali accomodanti, sottolineando che sarebbero stati presi provvedimenti in caso di calo dell'inflazione o di indebolimento del mercato del lavoro.

Il mercato ha interpretato questo come se la posizione accomodante fosse rimasta invariata, con i tagli dei tassi semplicemente rinviati. Ciò ha abbassato le aspettative sui tassi di interesse reali, a diretto vantaggio dell'oro.

2. Gli acquisti netti di oro da parte delle banche centrali globali hanno raggiunto le 1.120 tonnellate nel 2025, con gli acquisti di gennaio 2026 che hanno stabilito un nuovo record.

Non si tratta semplicemente di un impiego tattico, ma di un riflesso strategico a lungo termine della diversificazione delle riserve globali e dell'indebolimento della fiducia nel dollaro statunitense, che fornisce una solida base per i prezzi dell'oro.

3. L'indebolimento della fiducia del mercato nelle valute fiat (in particolare il dollaro statunitense) e le preoccupazioni per l'incertezza che circonda la politica fiscale statunitense hanno alimentato congiuntamente la tendenza a "vendere gli Stati Uniti".

L'indice del dollaro statunitense è sceso al minimo degli ultimi quattro anni, rendendo l'oro denominato in dollari più conveniente per i detentori di altre valute, stimolando ulteriormente la domanda.

4. L'attuale situazione geopolitica in Medio Oriente e le relazioni tra Russia e Ucraina rimangono irrisolte. I calcoli dei modelli mostrano che i premi per il rischio geopolitico rappresentano ora il 47% del premio per il rischio totale per l'oro, prolungando significativamente la durata degli afflussi di capitali rifugio verso l'oro.

Trading a breve termine: l'attuale volatilità del mercato è estremamente elevata, presentando sia opportunità che rischi.

Prestate attenzione a: $5480-$5470 (supporto attuale) e $5250-$5300 (supporto chiave). Se i prezzi dell'oro dovessero tornare a questi livelli e stabilizzarsi, potrebbe rappresentare una buona opportunità di trading a breve termine.

È necessario impostare ordini stop-loss rigorosi per proteggersi da forti fluttuazioni causate da eventi imprevisti.

Strategia di trading intraday:

ACQUISTA: $5490-$5500

SL: $5480-$5470

tp: $5550-$5600

Promemoria: fate attenzione quando andate short.

Grazie per l'attenzione. Benvenuti a discutere sul mio canale. Userò la mia esperienza per guidarvi nel trading.

GOLD prende i LOWS e rimbalza al rialzoIl prezzo del GOLD, durante la sessione di Londra , è sceso come previsto nell’analisi di questa mattina e ha poi rimbalzato al rialzo dopo aver sweepato il livello 5'473 .

Durante la sessione US , il prezzo dovrebbe salire con forza e rompere lo 0,5 di FIBO . Nel momento in cui questa zona verrà rotta, il corso avrà altissime probabilità di tornare a cercare l’ATH e persino livelli superiori. Prestate solo attenzione alla zona dello 0,5 e alla FVG che coincidono.