Intorno ai 4850 dollari: un campo di battaglia per tori e orsiIntorno ai 4850 dollari: un campo di battaglia per tori e orsi

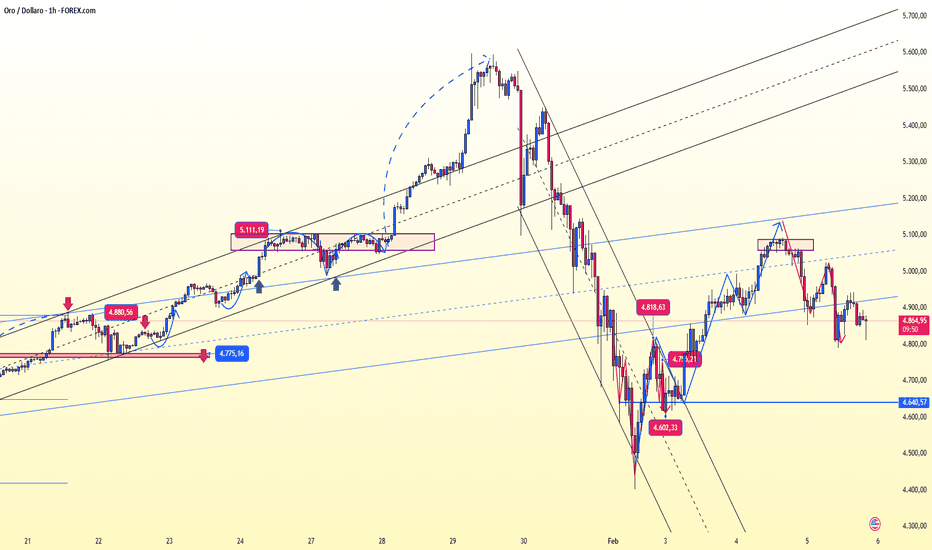

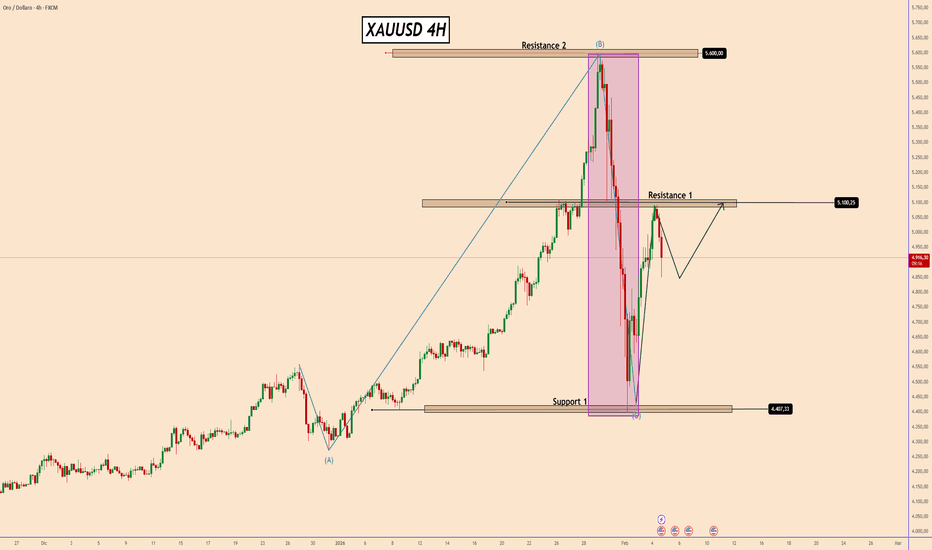

Come mostrato nel grafico, i prezzi dell'oro si trovano attualmente in una fase critica in cui fattori tecnici e fondamentali convergono. L'interazione tra fattori rialzisti e ribassisti ha portato a una riduzione delle fluttuazioni dei prezzi e a un consolidamento nel breve termine.

Due domande:

1. I grandi fondi dovrebbero spingere al rialzo i prezzi dell'oro? Questo libererebbe i fondi intrappolati a prezzi più alti.

2. I grandi fondi dovrebbero continuare a vendere? Un gran numero di cacciatori di occasioni sta facendo aumentare il costo di ulteriori vendite.

Attualmente, gli investitori esperti si trovano in una posizione molto conflittuale.

Riepilogo:

1. L'intervallo tra 4800 e 4900 dollari è diventato un'area di consolidamento chiave, dove tori e orsi si contendono ferocemente il controllo.

2. Finché i prezzi dell'oro rimarranno sopra i 4700 dollari, il trading intraday dovrebbe continuare a concentrarsi sull'acquisto durante i ribassi e sull'apertura di posizioni lunghe a prezzi più bassi.

3. Questa settimana abbiamo continuato la nostra strategia di acquisto a basso prezzo, generando 1-2 segnali di profitto al giorno, con conseguenti profitti superiori a 100 punti e oltre 10.000 dollari per ordine. Continueremo con questa strategia.

Condividerò i segnali in tempo reale sul canale.

Riepilogo delle notizie chiave e delle politiche

1. Le aspettative accomodanti forniscono supporto: il mercato scommette su altri due tagli dei tassi da parte della Federal Reserve nel 2026. I deboli dati sull'occupazione ADP hanno rafforzato questa aspettativa.

2. L'indice del dollaro USA ha raggiunto il massimo delle ultime due settimane, esercitando una pressione al ribasso sull'oro denominato in dollari.

3. Iran e Stati Uniti hanno concordato di tenere colloqui, attenuando le preoccupazioni del mercato riguardo a un conflitto militare su larga scala e indebolendo l'attrattiva dell'oro come bene rifugio.

4. Eventi come l'abbattimento di un drone iraniano da parte della Marina statunitense stimoleranno temporaneamente la domanda di beni rifugio.

5. Focus principale (6 febbraio): dati sulle buste paga non agricole negli Stati Uniti di gennaio.

I risultati dei dati avranno un impatto diretto sulle aspettative di un taglio dei tassi da parte della Fed e sulla performance del dollaro, rendendolo il catalizzatore più importante per i movimenti di mercato odierni. I prezzi dell'oro si trovano attualmente in una fase critica.

Area di supporto chiave: l'area intorno ai 4800 dollari è il cuore del mercato attuale.

Nel frattempo, l'intervallo tra 4880 e 4900 dollari è anche considerato una precedente piattaforma di consolidamento e una zona di costo per i rialzisti, formando un solido supporto.

Pertanto, la reazione dell'oro in quest'area è cruciale.

Resistenza e momentum al rialzo: i prezzi dell'oro hanno recentemente ceduto terreno dopo non essere riusciti a superare il livello dei 5100 dollari. I principali livelli di resistenza si trovano a 4993 dollari (ritracciamento di Fibonacci del 50%) e 5134 dollari (ritracciamento di Fibonacci del 61,8%).

Gli indicatori tecnici suggeriscono che i prezzi dell'oro necessitano di un nuovo catalizzatore per sfondare, ma l'oro rimane in un trend rialzista a lungo termine.

In sintesi, un intervallo tra $4800 e $4900 è la linea di demarcazione per la battaglia odierna tra tori e orsi.

Prima della pubblicazione dei dati sulle buste paga non agricole, si raccomanda di mantenere la prudenza e osservare il mercato, oppure di testarlo con una posizione molto piccola, dando priorità al controllo del rischio e attendendo le indicazioni dei dati prima di prendere ulteriori decisioni.

Mercato futures

Vendere allo scoperto l'oro a livelli elevati

I. Analisi fondamentale

L'oro ha recentemente mostrato un modello di consolidamento ad alta volatilità, con fattori fondamentali contrastanti. Sebbene vi sia un rimbalzo tecnico, persiste una resistenza significativa in alto. L'approccio di trading a breve termine dovrebbe concentrarsi sull'acquisto a prezzi bassi e sulla vendita a prezzi alti all'interno di un intervallo, con particolare attenzione alle rotture al di sopra o al di sotto dei livelli chiave di supporto e resistenza. I segnali di trading diffusi pubblicamente negli ultimi due giorni hanno prodotto profitti di oltre 2500 pips.

II. Analisi fondamentale

Fattori ribassisti

Dollaro USA più forte: l'indice del dollaro USA è salito quasi al massimo di una settimana, limitando il rialzo dell'oro.

Prese di profitto: dopo il precedente rally record, alcuni investitori stanno realizzando profitti.

Aspettative aggressive della Fed: i cambiamenti di personale presso la Federal Reserve hanno rafforzato le aspettative di rialzo dei tassi di interesse, limitando i guadagni dell'oro. Fattori rialzisti

Rischi geopolitici: le tensioni in corso tra Stati Uniti e Iran continuano a sostenere la domanda di beni rifugio, sebbene il mercato abbia parzialmente scontato questo premio.

Rimbalzo tecnico: l'oro ha messo a segno un rimbalzo sostenuto dal minimo intorno ai 4.430 dollari, indicando un attivo interesse all'acquisto a breve termine.

III. Analisi tecnica

Grafico giornaliero

Il prezzo ha colmato il gap-down di apertura di lunedì, formando un pattern di minimo. Tuttavia, sono necessari un breakout e una tenuta sostenuta sopra i 5.100 dollari per aprire ulteriore spazio al rialzo.

L'indicatore MACD mostra un death cross, che potrebbe limitare la forza del rimbalzo e invita alla cautela contro i rischi di pullback.

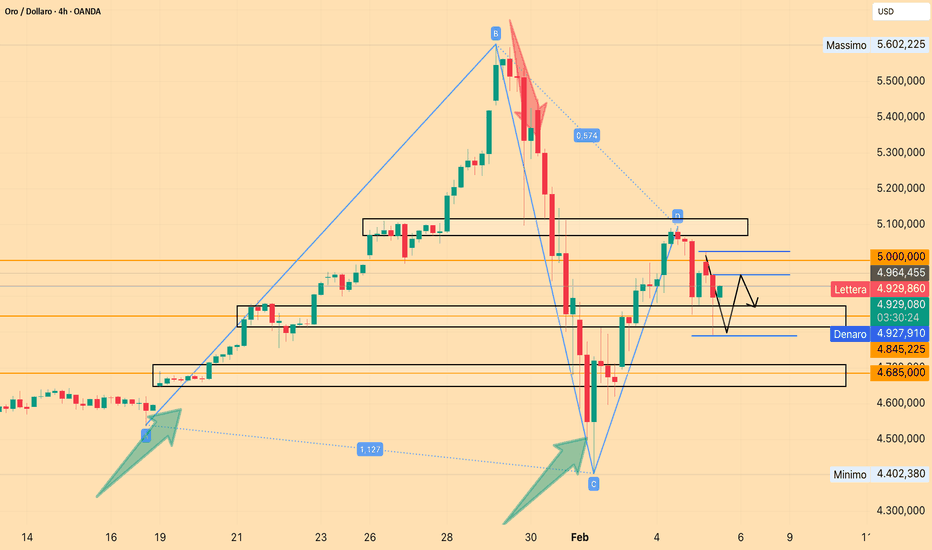

Grafico a 4 ore

Si sono formate sette candele rialziste consecutive dal minimo di 4.430 dollari, riflettendo un'intensa battaglia tra tori e orsi.

Se il supporto a breve termine tra 4.750 e 4.790 dollari dovesse reggere, l'oro potrebbe testare nuovamente una resistenza superiore.

IV. Strategia di trading

Approccio al trading range:

Zona di acquisto sui ribassi: intervallo di supporto tra $4750 e $4790. Dopo la stabilizzazione, considerare posizioni lunghe leggere, con un target tra $4950 e $5000.

Zona di vendita sui rally: intervallo di resistenza tra $4950 e $5000. Se i prezzi subiscono un rigetto, considerare posizioni corte, con un target intorno a $4800.

Segnali chiave di breakout:

Superamento dei $5000: un movimento sostenuto al di sopra di questo livello potrebbe estendere i guadagni verso $5100. Considerare di seguire il breakout con posizioni lunghe.

Superamento dei $4750: un calo deciso potrebbe segnalare una correzione più profonda verso $4600-4650. Prestare attenzione.

Gestione del rischio:

Impostare ordini stop-loss a $20-30 al di fuori dei livelli chiave di supporto/resistenza.

Limitare la dimensione della posizione a ≤5% del capitale totale per evitare di inseguire i rally o di vendere in preda al panico.

V. Eventi chiave da monitorare

Discorsi dei funzionari della Fed e aspettative sulla politica dei tassi di interesse.

Movimento dell'indice del dollaro USA e dei rendimenti dei titoli del Tesoro USA.

Sviluppi geopolitici (ad esempio, relazioni tra Stati Uniti e Iran, conflitti in Medio Oriente).

Modifiche dei dati sull'inflazione globale e delle prospettive di ripresa economica.

Il crollo frenetico del mercato dell'oro: opportunità o trappolaIl crollo frenetico del mercato dell'oro: opportunità o trappola?

Stamattina mi sono svegliato e ho scoperto che, mentre l'oro aveva quasi recuperato le perdite, l'argento era ancora in calo dell'11%. Ma cosa importa? È solo una scossa di mercato; il mercato viene manipolato, tagli grandi o piccoli sono la stessa cosa. La buona notizia è che, dopo questa turbolenza, la volatilità del mercato si è chiaramente attenuata, non mostrando più il precedente andamento di oscillazioni di 800 punti in un solo giorno.

Ancora più importante, a mio avviso, questa correzione è più simile a una normale pausa dopo un periodo di intenso rialzo. Con il mercato interno chiuso per festività, il mercato internazionale potrebbe approfittare di questa opportunità per offrire opportunità di acquisto a prezzi più bassi. Soprattutto con i dati sull'occupazione non agricola di questa settimana posticipati all'11 febbraio, ciò offre al mercato un raro periodo di calma e ci offre una finestra di opportunità per posizionarci.

📉 Analisi Tecnica: Chiusura a Spinning Top, Livelli Chiave Intatti

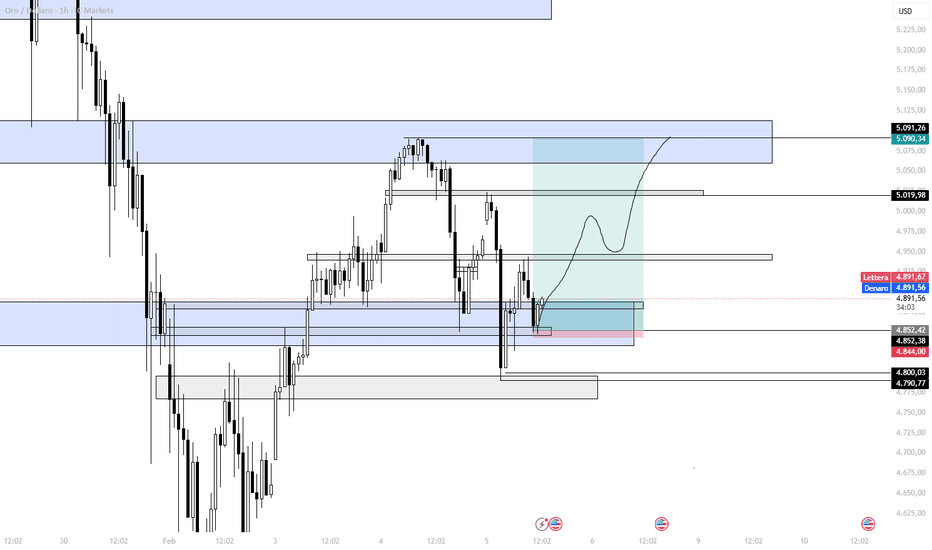

Ieri, l'oro ha chiuso con una piccola candela rialzista con lunghe ombre superiori e inferiori, comunemente nota come "spinning top". Ha toccato 5091 e testato 4859. È interessante notare che 5091 si trova all'interno della zona di resistenza 5050-5150, mentre 4859 è esattamente il livello di ritracciamento di Fibonacci del 38,2%, un livello chiave che è stato ripetutamente testato di recente.

Sebbene il mercato abbia oscillato notevolmente nelle prime ore del mattino, alla fine ha chiuso sotto 5090, indicando che il mercato nel suo complesso rimane in una fase di consolidamento e non ha ancora formato un breakout di tendenza.

Oggi, influenzato dal forte calo dell'argento, l'oro è crollato da 5023 a 4790, un altro round di "feroce" manipolazione del mercato. Tuttavia, possiamo anche osservare che l'ampiezza delle fluttuazioni sta gradualmente diminuendo, il che crea le condizioni per una convergenza del mercato nel prossimo futuro.

La chiave oggi è semplice: se 4859 regge. Questo livello non è solo un punto di inversione dall'alto verso il basso negli ultimi due giorni, ma anche un punto di confluenza della linea mediana delle Bande di Bollinger giornaliere, la sua importanza è evidente.

📍 Strategia a breve termine: al di sotto della linea di tendenza, continuare con una strategia di vendita allo scoperto.

La struttura a scala del grafico orario menzionata ieri si è dimostrata efficace anche nella sessione statunitense, indicando che il mercato sta ancora proseguendo il suo trend di massimi e minimi decrescenti.

Al di sotto della barriera psicologica del "livello 5000", possiamo fare un passo indietro e concentrarci sulla resistenza della linea di tendenza nell'area 4970-4978. Se il prezzo rimbalza a questo livello, può ancora essere considerata un'opportunità per aprire posizioni corte, con un target al ribasso di 4859-4800.

Come per altri indicatori, in un mercato così emotivamente volatile, affidarsi eccessivamente a essi può facilmente compromettere il proprio giudizio. Mantenere i livelli chiave ed eseguire il proprio piano è il modo migliore per affrontare il mercato attuale.

✨ Un ultimo commento: il mercato mette sempre alla prova la natura umana e le correzioni di mercato sono solo uno degli aspetti più comuni. Non lasciare che picchi e cali temporanei influenzino il tuo ritmo; osserva con calma la struttura e attendi pazientemente la tua opportunità.

💬 Condividi le tue opinioni nella sezione commenti: sei stato scosso da questa correzione di mercato? Sei rialzista o ribassista in futuro?

Se ti è piaciuta questa analisi di mercato, non dimenticare di mettere "Mi piace" ❤️ e di seguirla 🔔, e sentiti libero di condividerla con altri amici che potrebbero averne bisogno~ Analizziamo razionalmente e facciamo trading con calma insieme!

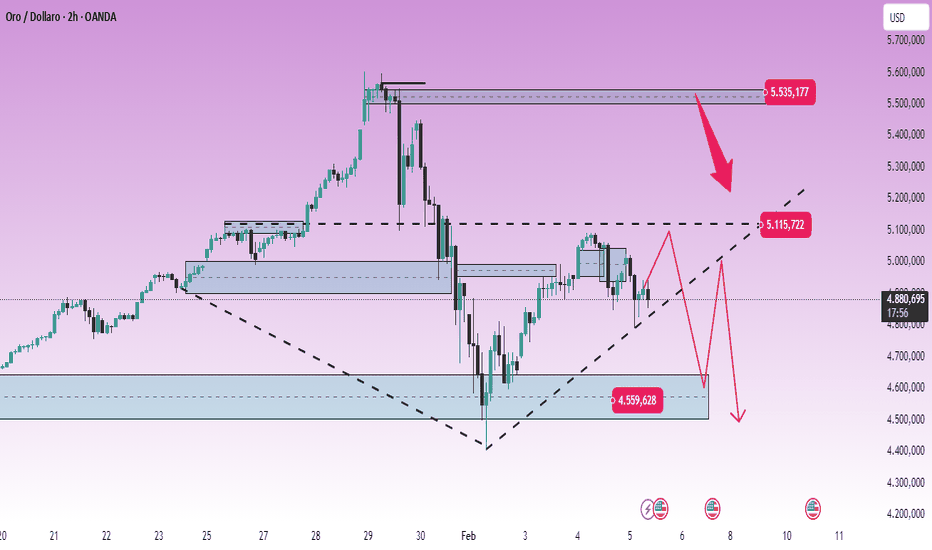

Rifiuto ribassista dalla zona di offerta, obiettivi più in basso

Struttura di mercato

Il prezzo ha formato in precedenza un blow-off top (massimo impulsivo indicato dalla freccia rossa), seguito da una forte inversione ribassista che ha rotto la struttura di breve periodo.

Il rimbalzo successivo ha creato un massimo più basso (lower high), confermando un cambio di struttura ribassista in intraday.

Zone chiave

Zona grigia (≈ 4.880–4.950): Ex zona di domanda trasformata in zona di offerta / resistenza.

Il retest è stato chiaramente respinto, tipico segnale di continuazione ribassista.

Zona blu (≈ 4.520–4.600): Importante zona di supporto / domanda dal minimo precedente.

Idea di trading (come illustrato)

Ingresso: Short dopo il rifiuto nella zona di offerta grigia, in seguito a un ritracciamento rialzista debole.

1° target: Area 4.714 — supporto intermedio / zona di liquidità.

2° target: Zona di supporto blu — possibile completamento del movimento ribassista e area di reazione.

Indicazioni di price action

Il ritracciamento verso la resistenza è correttivo (candele sovrapposte) e non impulsivo → vantaggio ai venditori.

L’incapacità di riconquistare la zona grigia conferma il controllo dei venditori.

Il momentum resta orientato al ribasso, in linea con lo scenario proiettato.

Invalidazione

Una chiusura netta su 45 minuti sopra la zona grigia, con mantenimento dei prezzi, indebolirebbe il bias ribassista e suggerirebbe consolidamento o possibile inversione

Analisi Tecnica Completa sull'Oro al 5 febbraio 2026Oro XAUUSD: zona critica 4.800–4.955 USD

Sul contratto GOLD XAUUSD la fascia 4.800–4.955 USD è il cuore della struttura attuale: è qui che si sta giocando l’equilibrio tra continuazione della tendenza rialzista partita nel 2025 e possibile fase di normalizzazione più profonda.

Dopo i massimi oltre 5.100–5.300 USD, la discesa verso quest’area ha trasformato il movimento da “euforia” a consolidamento più razionale, con candele ampie ma progressivamente meno esplosive.

Contesto: dove si trova il prezzo

Siamo su Gold (CFD XAUUSD Pepperstone), con quotazioni che nelle ultime sedute oscillano intorno a 4.900–4.950 USD, in un pendolo quasi regolare tra i massimi di breve sotto 5.000 e i minimi in area 4.800.

La tendenza principale resta impostato al rialzo: i massimi storici toccati a gennaio oltre 5.300 USD e la sequenza di minimi crescenti dai 4.300–4.400 USD confermano una struttura ancora dominata dalla pressione rialzista di medio periodo.

Allo stesso tempo, il rallentamento del momentum e la comparsa di correzioni più profonde indicano una fase di mercato meno verticale, in cui i compratori non hanno più il controllo “totale” come nella prima parte del rally.

La logica del range 4.800–4.955

Il range 4.800–4.955 funziona come una sorta di test di solidità del trend:

- 4.800–4.805 rappresenta la base operativa della struttura recente, punto in cui più volte il prezzo ha trovato sostegno e da cui sono partiti rimbalzi significativi.

- 4.955–5.000 è la zona dove la pressione in vendita tende a riemergere, segnalando prese di profitto dopo i tentativi di recupero e mantenendo il mercato “incastrato” in una fascia di congestione.

Dal punto di vista tecnico, un range di questo tipo racconta un mercato in equilibrio instabile: né i compratori riescono a imporre una rottura pulita verso i massimi, né i venditori hanno ancora la forza per spingere sotto i livelli che metterebbero in discussione il trend di fondo. In questo senso il box diventa soprattutto un indicatore di sentiment: finché viene rispettato, la narrativa dominante resta quella del consolidamento alto dopo un forte rialzo.

Struttura tecnica: trend, momentum e livelli chiave

Le medie mobili principali sono ancora ordinate in configurazione rialzista, con la 50 periodi che gravita poco sotto i prezzi attuali e la 100 e 200 più in basso, tra 4.400 e 4.600 USD, a testimoniare la forza accumulata nei mesi precedenti.

Questo “ventaglio” di medie è tipico dei bull market maturi: mostra come ogni correzione significativa, finora, sia stata assorbita prima che il prezzo tornasse sulle medie di lungo periodo.

Sul fronte del momentum, l’RSI su timeframe giornalieri si è raffreddato dall’ipercomprato e oscilla ora in area neutra, segnalando un mercato meno sbilanciato e più incline ad alternare fasi direzionali e laterali.

Questa transizione da eccesso a neutralità tende spesso a coincidere con la costruzione di nuove basi di prezzo, oppure con l’avvio di fasi correttive più ampie: la zona 4.800–4.955 diventa quindi un “laboratorio” dove queste forze opposte si stanno misurando.

Sul piano dei livelli, la narrativa è chiara: sopra 5.000 USD si riprende il contatto con l’area dei massimi e con il canale rialzista superiore, mentre sotto 4.745–4.700 si entra in una fascia dove le correzioni precedenti hanno lasciato pochi riferimenti e il mercato potrebbe cercare nuovi punti di equilibrio più in basso, fino alla zona 4.500–4.550 indicata in vari scenari di medio periodo.

Scenari di fondo

In questo quadro si possono delineare due grandi scenari senza entrare nel merito di ingressi, stop o target:

- Scenario di continuazione rialzista: il rispetto del supporto in area 4.800 e la capacità del prezzo di riconquistare progressivamente le resistenze a 4.955–5.000 mantengono vivo il racconto di un bull market che sta solo “prendendo fiato” dopo l’accelerazione di fine 2025. In questo caso, l’oro resterebbe vicino alla parte alta del range 4.700–5.500 citato da diverse analisi come fascia probabile di scambio per il 2026.

- Scenario di normalizzazione/correzione: un cedimento stabile sotto 4.745–4.700 indicherebbe una fase nuova, in cui il mercato smette di considerare i prezzi attuali come “pavimento” e inizia a cercare livelli di equilibrio più profondi, potenzialmente in direzione delle medie mobili più lunghe.

Più che come un punto di ingresso o uscita, l’area 4.800–4.955 può essere letta come una zona di verifica della narrativa dominante sull’oro: bull market ancora in pieno controllo, oppure transizione verso una fase di consolidamento più profondo.

Il grafico restituisce bene questa incertezza “organizzata”: movimenti ampi, livelli tecnici rispettati, ma nessuna rottura definitiva. In un contesto del genere la chiave non è anticipare il prossimo swing, ma capire quale storia sta raccontando il prezzo e quanto è coerente con il quadro macro che ha sostenuto il rally degli ultimi mesi.

_______________________________________________________

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Ritracciamento correttivo all’interno di una struttura rialzistaL’oro (XAUUSD) sul timeframe a 1 ora mantiene una struttura rialzista di fondo, ma il prezzo si trova attualmente in una fase correttiva. Dopo aver segnato un massimo significativo, il mercato ha subito un forte rifiuto sulla linea di tendenza discendente (in rosso), dando origine a un movimento ribassista deciso.

Il recente calo ha rispettato l’area di ritracciamento di Fibonacci, con una reazione evidente tra i livelli 0,618 e 0,786, segnale di una presenza attiva dei compratori. Questa zona coincide anche con un precedente supporto strutturale, rafforzandone l’importanza tecnica. Il rimbalzo dai minimi mostra minimi crescenti, indicando un’intenzione rialzista di breve periodo, anche se il momentum sta perdendo forza in prossimità delle resistenze.

Attualmente il prezzo scambia al di sotto della linea di tendenza discendente e vicino alla zona superiore del ritracciamento di Fibonacci, dove si osserva pressione in vendita. Una rottura chiara e una chiusura sopra la linea di tendenza potrebbero aprire la strada a una continuazione rialzista verso i massimi precedenti. Al contrario, un nuovo rifiuto in quest’area potrebbe portare a un ulteriore test dei livelli di supporto intermedi o inferiori di Fibonacci.

L’oscillatore Aroon sta diventando negativo, segnalando un indebolimento del momentum rialzista e un aumento del rischio di consolidamento o di un nuovo ritracciamento nel breve termine prima del prossimo movimento direzionale.

Livelli chiave da monitorare:

Resistenza: Linea di tendenza discendente / area dei massimi recenti

Supporto: Zona di ritracciamento Fibonacci 0,618–0,786

Bias: Neutrale – moderatamente rialzista finché il prezzo rimane sopra il supporto chiave

Questo scenario richiede pazienza, attendendo una rottura confermata sopra la resistenza oppure una chiara reazione rialzista dal supporto per operazioni a maggiore probabilità.

Long XAUUSDQuello che mi aspetto in questi giorni è una spinta da parte del mercato in cerca di liquidità verso i 5050/5100, poi da li osserverò cosa fare (più propenso ad una short).

Chiuderò la posizione entro domani sera anche senza raggiungimento del Target, vorrei evitare scossoni nel weekend visti gli innumerevoli Tweet di Trump e le elezioni in Giappone ( 8 Febbraio)

Non sono cosi ottimista nel rivedere presto i massimi , il mercato ha corso per 4 anni senza sosta e la pausa è fisiologica.

FX:XAUUSD

GOLD si consolida in triangoloIl prezzo dell’oro si sta consolidando dopo essere sceso all’inizio della sessione UK e sta formando un triangolo che accumula molte liquidità

Dato che il prezzo ha una tendenza di fondo ribassista, ipotizzo che vedremo un movimento di manipolazione rialzista per sweepare l’high , seguito da un’ espansione ribassista con forte volatilità che andrà a prendere una grande parte dei lows 🔻📉.

Analisi SP500 fut al 05.02.2026Momentaneamente la struttura su SP500 future rimane buona, il derivato si sta muovendo secondo previsione, quindi una discesa verso i 6800.

Anche a livello intraday struttura ancora buona, nonostante il prezzi si muovano in un "saliscendi" nervoso. Gli indicatori mostrano una situazione lateral ribassista di brevissimo con possibile raggiungimento dei supporti in area 6820.

Buon Trading

Agata Gimmillaro

Il supporto strutturale dell'oro a medio-lungo termine rimane soIl supporto strutturale dell'oro a medio-lungo termine rimane solido, mentre la ripresa a breve termine è forte.

📈 La corsa agli acquisti di oro da parte delle banche centrali globali continua, creando un solido fondo per i prezzi dell'oro. Dal 2022 al 2024, gli acquisti medi annui di oro da parte delle banche centrali globali hanno superato le 1.000 tonnellate, superando di gran lunga i livelli precedenti, diventando un'innegabile forza di domanda strutturale nel mercato dell'oro. Allo stesso tempo, lo squilibrio tra la quota del dollaro USA nelle riserve globali (circa il 56%) e la quota dell'economia statunitense (circa il 25%) continua a spingere le banche centrali a ottimizzare le loro strutture di riserva e diversificare i rischi aumentando le loro riserve auree. Si prevede che questo processo continuerà a sostenere il valore dell'oro come investimento nel medio-lungo termine.

🌍 In un contesto in cui le incertezze geopolitiche e macroeconomiche sono a livelli storicamente elevati, le caratteristiche di bene rifugio dell'oro vengono ulteriormente evidenziate. L'attuale "turbolenza politica" è ampiamente considerata un fattore positivo a lungo termine per l'oro, attraendo costantemente afflussi di capitali verso asset rifugio.

📊 Tecnicamente, l'oro ha registrato un forte rimbalzo dopo tre giorni consecutivi di calo. La forte candela rialzista di ieri è stata seguita da un leggero pullback all'apertura di questa mattina, prima di un'altra impennata, che ha sfondato la barriera psicologica dei 5.000 dollari l'oncia e raggiunto un massimo di 5.080,71 dollari. Attualmente, le medie mobili a 4 ore sono in golden cross, anche il MACD mostra una golden cross e il prezzo si è stabilizzato al di sopra della linea mediana delle Bande di Bollinger, indicando un forte slancio rialzista a breve termine.

🎯 Strategia di trading:

Per il trading a breve termine, si consideri una piccola posizione lunga nell'intervallo 5.025-5.028, con uno stop-loss a 5.015 e un target tra 5.050 e 5.100.

Prestate molta attenzione alla zona di resistenza 5100-5130. Se il prezzo entra in questo intervallo, valutate l'opportunità di aprire posizioni corte in lotti per il medio termine, utilizzando un prezzo di chiusura giornaliero superiore a 5130 come standard di controllo del rischio, con un obiettivo di ribasso di $ 200-300.

No NFP Tomorrowho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Gold non riesce a chiudere il daily al di sopra dello shift principale. a sto punto la possibilità che torni su zone piu basse è alta.

quindi di conseguenza cercherò di puntare a quelle zone.

abbiamo 3 TF D.H4.H1 che hanno setting ribassista, tanto vale seguire per il momento.

ci vediamo oggi in live

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD (H2) – Visione di LiamXAUUSD (H2) – Visione di Liam

La forza del USD limita i rialzi dell’oro | Struttura ribassista ancora dominante

Sintesi rapida

L’oro rimane sotto pressione sul timeframe H2 poiché un dollaro USA più forte continua a pesare sui metalli preziosi. Il recente rimbalzo è di natura correttiva e non mostra accettazione sopra le principali aree di offerta. Con il mercato concentrato sui dati NFP USA rinviati all’11 febbraio, la volatilità è probabile, ma la struttura favorisce ancora la vendita sui rialzi piuttosto che l’inseguimento del prezzo.

Contesto macro

Un USD forte rappresenta generalmente un vento contrario per oro e argento.

Se il rafforzamento del dollaro non sarà temporaneo, la pressione ribassista sull’oro potrebbe continuare.

Il posizionamento in vista dei dati sul lavoro USA aumenta il rischio di movimenti di liquidità sui livelli chiave.

Vista tecnica (H2)

Dopo una forte discesa, il prezzo è rimbalzato da una domanda profonda ma si è fermato sotto la precedente area di distribuzione.

Zone chiave

Offerta principale / zona di vendita: 5115 – 5130, estensione fino a 5535

Area di reazione attuale: 5000

Domanda chiave / base di liquidità: 4550 – 4580

La formazione di massimi decrescenti sotto la resistenza indica che il controllo resta ai venditori, a meno di un recupero stabile sopra 5115.

Scenari operativi

Scenario A: vendere i rimbalzi verso 5000 → 5115

Scenario B: rottura pulita sotto 4550 apre spazio a ulteriore ribasso

Scenario C: solo una chiusura H2 sopra 5115 invaliderebbe il bias ribassista

Nota operativa

Attese false rotture prima dei dati macro.

Operare sui livelli, non sull’emotività.

— Liam

GOLD inizia a scendere di nuovoIl prezzo dell’oro ha reagito al ribasso durante la notte. Si nota che la tendenza di fondo ribassista, dopo la correzione, sta funzionando bene e che il prezzo dovrebbe continuare a scendere 📉📊.

Attualmente il prezzo si trova sul livello 0,5 di FIBO dopo aver effettuato un break of structure ribassista in modo perfetto. Dovrebbe quindi rimbalzare facilmente al ribasso nelle prossime ore. Fate però attenzione alle annunci economici della giornata, che potrebbero muovere fortemente i mercati ⚠️📉.

Analisi esclusiva del trading sull'oro!

Il secondo tentativo dell'oro di sfondare è fallito all'inizio; la strategia di oggi è un trading ad ampio raggio, comprare a basso e vendere a alto!

Ieri l'oro ha oscillato in un ampio intervallo, chiudendo con un doji sul grafico giornaliero. Come ho già detto, 5100 è un punto di tendenza chiave. Dopo quasi due giorni di lento rialzo, il mercato ha bisogno di un pullback per l'aggiustamento. Il movimento rialzista non sarà tranquillo; ci saranno sicuramente fluttuazioni e battute d'arresto. Nel breve termine, l'attenzione è rivolta ai colloqui tra Stati Uniti e Iran del 6 febbraio. Se fallissero, la domanda di beni rifugio si riorganizzerà, spingendo nuovamente l'oro al rialzo. Il calo di ieri nella sessione statunitense è stato significativo, ma la ripresa è stata altrettanto rapida, indicando un momentum debole. È probabile un trading ad ampio raggio a breve termine. Sul grafico a 4 ore, le Bande di Bollinger si stanno restringendo, con i prezzi che oscillano intorno alla banda centrale. I livelli di supporto sono a 4790 e 4700-4685, mentre i livelli di resistenza sono a 4960 e 5025. Il trading intraday dovrebbe concentrarsi sull'acquisto a basso prezzo e sulla vendita a alto prezzo. Solo una rottura decisa sopra 5100 può portare a un ulteriore slancio rialzista.

Consigli di trading: Acquista oro intorno a 4790-4795, con target a 4825, 4875 e 4925! Valuta l'acquisto sui ribassi a 4830-4800 durante la sessione asiatica! Considera una posizione corta intorno a 4960, quindi realizza rapidamente i profitti.

XAUUSD: Continuerà a salire?📢 Oggi l'oro ha registrato un'altra rapida discesa nella sessione statunitense, un'altra forte correzione del mercato. Ma posso dirvi chiaramente: il trend rialzista non è finito. Quando la maggior parte delle persone pensa che la rialzo dell'oro sia finita, è allora che inizia veramente.

📢 Tuttavia, non lasciate che la rapida crescita dell'oro nell'ultimo mese vi faccia dimenticare che il mercato la maggior parte delle volte si muove anche lateralmente. Quindi, mentre andate long, adattatevi alle correzioni a breve termine, operate a breve termine e aspettate che il trend rialzista dell'oro si riformi prima di puntare a un grande profitto.

💰 Strategia di trading dell'oro per oggi:

💎 Acquisto XAUUSD@4880-4900

💎 TP: 4950-4980

⚠️⚠️⚠️ Tutti i segnali sono stati precisi per un mese intero. Continuerò a inviare segnali precisi per aiutarti a profittare di più. Il mercato è molto volatile in questo momento: non perdere i segnali di trading giornalieri!

L'oro ha messo in scena un'inversione a V, puntando a 5000!

L'oro ha seguito un trend rialzista per tutta la giornata. Durante la sessione asiatica, l'oro ha ripetutamente testato quota 4900 e ora si è saldamente attestato al di sopra di essa. Il secondo target è 5000-5200.

Nel breve termine, prestate attenzione alla resistenza minore tra 5000 e 5020. Se il prezzo dovesse aumentare durante la sessione statunitense, evitate di inseguire il prezzo al rialzo vicino a questo livello. L'andamento del prezzo di oggi non ha fornito il punto di ingresso ideale per l'acquisto sui ribassi. Durante la sessione statunitense, fate attenzione al supporto a 4850 e 4800, dove potrebbero presentarsi opportunità di acquisto.

In caso di un calo inaspettato, fate attenzione al supporto a 4700, 4650 e 4600 per potenziali opportunità di acquisto. La strategia generale rimane quella di acquistare sui ribassi; il mercato rialzista dell'oro è tutt'altro che finito e il trend rialzista a medio-lungo termine rimane invariato.

Notizia Flash Soia Soia in forte rialzo a Chicago dopo la telefonata odierna tra Trump e Xi.

La Cina starebbe valutando l'acquisto di 20 milioni di tonnellate di soia USA, contro le 12 mln concordate in ottobre.

👉 Notizia fortemente rialzista nel breve periodo, con impatto diretto sull’export USA e sulle aspettative di domanda.

📊 Seguiranno aggiornamenti su prezzi e implicazioni di mercato.

🌱📈 Smart Commodities – Ricerca e analisi materie prime

Momentum rialzista in costruzione?Momentum rialzista in costruzione?

L'oro (XAU/USD) potrebbe scendere verso il pivot, che è un supporto di sovrapposizione, e potrebbe rimbalzare verso la prima resistenza, che è anche una resistenza al pullback.

Pivot: 4.766,74

Primo supporto: 4.600,24

Prima resistenza: 5.097,66

Nasdaq e Big Tech: Accelerazione Ribassista. Quali rischiOggi si registra un’accelerazione ribassista per i mercati azionari, in particolare per il Nasdaq che, a livello intraday, è arrivato a perdere anche il -2,33%. Osservando il grafico weekly di destra del Future sul NQ si nota un tentativo di recupero dei 25.100 punti. Su questa view è evidente il rialzo parabolico dell'indice dai minimi dello scorso aprile a 16.500 punti.

Sul grafico di sinistra è riportato l’andamento dei titoli tecnologici delle cosiddette Big tehc, con l'aggiunta di Broadcom e Oracle. Da inizio anno si osserva una fase di contrazione, dovve spicca il -24% di Oracle, seguito dal -13% di Microsoft e dal -11,30% di Broadcom. In territorio positivo troviamo invece Google con un +6,46% e Meta al +2%.

Attualmente il Nasdaq da inizio 2026, registra un calo del -1,48%, mentre l ’S&P 500 lotta sulla parità con un +0,40%.

Tornando al grafico weekly del Nasdaq si intuisce come la verticalità di questo rialzo che adesso affronta un rallentamento può essere pericolosa. La perdita dei supporti a 25.000 punti potrebbe portare a delle eventuali correzioni più profonde.

Analisi SP500 fut al 04.02.2026Nonostante tutti i "saliscendi" delle ultime sedute, l'SP500 future, sembra che stia seguendo la struttura da noi ipotizzata, con ipotesi di proseguimento del movimento correttivo verso il basso. Vediamolo un po' più da "vicino":

Abbiamo leggermente aggiustato i massimi e i minimi realizzati, ma la struttura rimane buona, un abc correttivo. Per il momento si è sviluppata onda A e onda B e sta scendendo la ipotetica onda C con target che potrebbe anche arrivare in area 6800.

Nelle prossime sedute seguiremo il movimento giorno per giorno e per il momento

buon trading.

Agata Gimmillaro