L'oro si sta consolidando a livelli elevati! Vendete! Vendete!

In un contesto di crescente incertezza politica globale, l'oro sta riconquistando il suo ruolo di asset rifugio fondamentale. Le preoccupazioni commerciali, l'incertezza sulla direzione politica degli Stati Uniti e le discussioni sull'indipendenza della politica monetaria costituiscono collettivamente la logica chiave a sostegno dei prezzi dell'oro. Da un punto di vista tecnico, i prezzi dell'oro non hanno ancora mostrato chiari segnali di raggiungimento del picco massimo, ed eventuali ribassi sono più probabilmente visti come opportunità di consolidamento all'interno del trend. Finché persisterà l'incertezza macroeconomica, il valore allocativo dell'oro rimarrà favorito dal mercato. Nel breve termine, l'attenzione si concentrerà sull'impatto delle dichiarazioni della Fed sul ritmo della volatilità, mentre il trend a medio termine rimane orientato verso un movimento volatile al rialzo. Questa dichiarazione è vista come un segnale che potrebbe rimodellare il panorama delle relazioni economiche e commerciali internazionali, aumentando direttamente l'attrattiva degli asset rifugio. Inoltre, le discussioni sull'indipendenza della politica monetaria della Fed forniscono ulteriore supporto ai prezzi dell'oro. Il mercato sta osservando attentamente l'imminente annuncio di Trump sulla sua candidatura per il prossimo presidente della Fed. In precedenza, Trump aveva dichiarato di aver completato i colloqui con i candidati. Se la futura politica monetaria dovesse orientarsi verso un approccio accomodante, ciò potrebbe rafforzare le aspettative del mercato per ulteriori tagli dei tassi di interesse quest'anno, riducendo così il costo opportunità di detenere oro e favorendo questo asset non fruttifero. Sul fronte dei dati macroeconomici, gli investitori si concentreranno sui dati ADP sull'occupazione e sull'indice di fiducia dei consumatori di martedì per valutare la resilienza dell'economia statunitense e le prospettive di politica monetaria. L'attenzione del mercato si concentrerà ulteriormente sulla decisione sui tassi di interesse della Federal Reserve di mercoledì. Attualmente, il mercato si aspetta ampiamente che la Fed mantenga l'intervallo di tassi di interesse tra il 3,50% e il 3,75%. Tuttavia, le dichiarazioni del presidente della Fed Powell alla conferenza stampa post-riunione saranno un fattore chiave per determinare le tendenze del mercato a breve termine. Un tono aggressivo potrebbe sostenere il dollaro nel breve termine, esercitando pressione sull'oro denominato in dollari; al contrario, qualsiasi segnale accomodante potrebbe continuare a spingere al rialzo i prezzi dell'oro.

Credo che il mercato a breve termine abbia iniziato a raggiungere il picco, ma sia i rialzisti che gli ribassisti saranno molto attivi, rendendo la gestione del rischio particolarmente importante.

Come accennato ieri, il rapido rialzo dovuto alle notizie sarà inevitabilmente seguito da un calo significativo, e un calo di un solo giorno potrebbe molto probabilmente superare nuovamente il record di 300 dollari dell'anno scorso; pertanto, tutti dovrebbero prestare molta attenzione al punto di svolta chiave tra trend rialzisti e ribassisti.

Lo slancio rialzista non può fermarsi; una volta fermato, gli ribassisti contrattaccheranno.

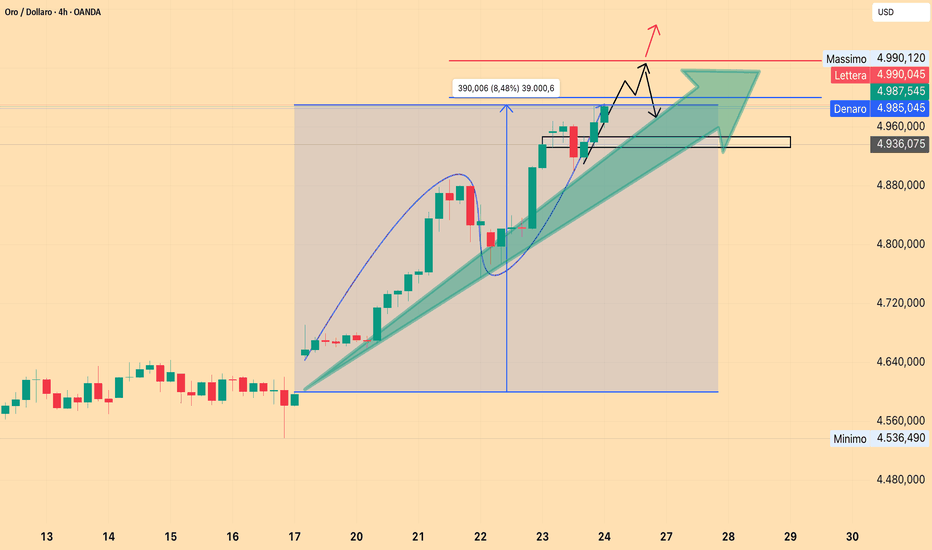

Attualmente, i rialzisti hanno una certa opportunità di realizzare profitti. Il MACD a 4 ore ha mostrato una mancanza di volume e una divergenza iniziale dal massimo, con il grafico a 1 ora di ieri che ha completato una correzione al ribasso. Il grafico a 4 ore mostra attualmente un rimbalzo dopo un calo; una volta interrotto il calo, potrebbe verificarsi un calo significativo, potenzialmente anche superando i 4990 dollari. Considerando il livello di supporto ribassista intraday, il livello chiave è intorno a 5110. Una rottura sotto i 4990 probabilmente innescherebbe un'ulteriore accelerazione. Mantenersi sopra i 4990 potrebbe consentire un temporaneo periodo di ampliamento. Nel complesso, le prospettive per oggi sono ribassiste, a meno che la sessione europea non superi i 5110 dollari. Tuttavia, un movimento rialzista significativo è improbabile; un trend ad ampio raggio è più probabile, quindi fate attenzione a un potenziale attacco ribassista.

In sintesi, la strategia di trading a breve termine consigliata per l'oro oggi è principalmente quella di vendere allo scoperto. I livelli di resistenza chiave da tenere d'occhio sono 5100-5110, mentre i livelli di supporto chiave sono 4990-5000. Si prega di seguire attentamente i segnali di trading.

Mercato futures

Analisi SP500 fut al 27.01.2026Nella seduta di ieri il derivato americano ha rotto i livelli che hanno portato all'invalidazione della classificazione del movimento discendente come impulsivo e di conseguenza la struttura va riclassificata. Ci troviamo in una fase fortemente laterale a livello daily e e si suppone una rottura dei massimi assoluti, ma vediamolo su time frame più bassi:

La parte più ostica della Teoria delle Onde di Elliott è la struttura correttiva che può assumere forme più o meno complesse molto difficili da comprendere all'inizio, si capirà il tipo di correzione solo alla fine.

L'ipotesi che abbiamo fatto qui è di una serie di abc, una struttura complessa che dovrebbe sfociare in un ulteriore rialzo delle quotazioni, portando il derivato al di sopra dei suoi massimi assoluti. Eventuali correzione potranno riportare i prezzi anche in area 6930-6950, ma per il momento, non pensiamo che possano scendere più in basso.

Momentaneamente si viaggia in territorio del tutto positivo.

Buon Trading

Agata Gimmillaro

Gold Ping Pong tra 5.1 / 5.0ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

gold nella sessione pomeridiana di ieri combina poco nulla,

si sveglia intorno alla chiusura di londra e parte a ribasso andando vicino all apertura della settimana entrando nel gap di open,poi riparte forte di nuovo verso i massimi.

dobbiamo stare molto attenti.

oggi live ore 14:00 vediamo news aggiorniamo zone e cerchiamo qualcosa di interessante.

io monitoro le zone segnate ma fino alle 14:00 non faccio nessun tipo di entry.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

XAUUSD – H1 Oro rimane strutturalmenteXAUUSD – H1 L'oro rimane strutturalmente rialzista vicino ai massimi storici| Lana ✨

L'oro sta estendendo il suo slancio rialzista per la seconda sessione consecutiva e continua a negoziare vicino ai massimi storici. L'azione dei prezzi rimane costruttiva, con il mercato che si mantiene al di sopra della struttura chiave mentre decide tra la continuazione o un ritracciamento più profondo verso il valore.

📈 Struttura di Mercato e Contesto di Trend

La struttura a breve e medio termine rimane rialzista, con il prezzo che rispetta il canale ascendente.

L'ultima spinta sopra i massimi precedenti conferma una forte domanda, ma l'azione attuale dei prezzi mostra anche segni di consolidamento vicino agli ATH.

Questo comportamento è tipico dopo un rally impulsivo, dove il mercato si ferma per costruire accettazione o riequilibrare la liquidità prima del prossimo movimento direzionale.

Finché il prezzo rimane al di sopra della struttura ascendente, la tesi rialzista rimane valida.

🔍 Zone Tecniche Chiave da Osservare

Zona di Reazione ATH: 5080 – 5110

Questa è un'area sensibile dove il prezzo può consolidare, spingersi oltre, o respingere brevemente prima di scegliere la direzione.

Zona di Ritracciamento Primaria / Zona di Acquisto: 5000 – 5020

Un livello strutturale chiave allineato con la precedente resistenza diventata supporto e la linea mediana del canale rialzista.

Supporto Secondario (Ritracciamento Più Profondo): 4920 – 4950

Un'area di valore più forte se la volatilità aumenta o la liquidità viene spazzata sotto il canale.

Zona di Espansione al Rialzo: 5180 – 5200+

Se il prezzo si accetta al di sopra degli ATH, questo diventa il prossimo obiettivo rialzista all'interno del canale.

🎯 Scenari di Trading (Basato sulla Struttura H1)

Scenario 1 – Continuazione Sopra ATH:

Se il prezzo si consolida sopra 5080–5110 e mostra accettazione, l'oro potrebbe estendersi verso 5180–5200. Questo scenario favorisce la pazienza e la conferma piuttosto che inseguire le rotture immediate.

Scenario 2 – Ritracciamento nella Struttura (Preferito):

Un ritracciamento verso 5000–5020 permetterebbe al mercato di riequilibrare la liquidità e offrire una configurazione di continuazione di qualità più elevata. Mantenere questa zona conserva intatta la struttura rialzista.

Scenario 3 – Correzione Più Profonda:

Se il prezzo perde il supporto primario, la zona 4920–4950 diventa la prossima area chiave da osservare per la risposta degli acquirenti e la difesa del trend.

🌍 Contesto Macro (Breve)

L'oro continua a beneficiare di rischi geopolitici aumentati e di incertezze commerciali in corso, rafforzando il suo ruolo come asset rifugio.

Allo stesso tempo, l'attenzione del mercato si sta spostando verso il risultato dell'incontro di politica della FOMC di due giorni mercoledì, che potrebbe introdurre volatilità e riprezzamento a breve termine.

Questo contesto supporta l'oro strutturalmente, aumentando anche la probabilità di forti oscillazioni intragiornalieri attorno a livelli chiave.

🧠 Punto di Vista di Lana

L'oro rimane rialzista, ma vicino ai livelli ATH, la disciplina conta più della convinzione.

Lana preferisce acquistare ritracciamenti nella struttura, lasciando confermare il prezzo e evitando operazioni emotive durante la volatilità guidata dalle notizie.

✨ Rispetta la struttura, rimani paziente vicino ai massimi e lascia che il mercato arrivi ai tuoi livelli.

WTI: H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

XAUUSD – Brian | Analisi Tecnica H3L'oro ha ufficialmente superato il livello di 5.000 per la prima volta, confermando un importante cambiamento strutturale su timeframe più alti. Il breakout rinforza il più ampio racconto rialzista, con il prezzo che ora scambia saldamente in modalità espansione piuttosto che in consolidamento.

Il movimento sopra 5.000 riflette una domanda sostenuta di beni rifugio in un contesto di elevata incertezza globale. Anche se la volatilità a breve termine rimane possibile, l'ambiente più ampio continua a favorire l'oro come asset difensivo, supportando scenari di continuazione al rialzo.

Struttura di Mercato e Contesto del Trend (H3)

Sul timeframe H3, XAUUSD rimane ben contenuto all'interno di un canale di prezzo ascendente, con struttura definita da massimi e minimi crescenti. La recente gamba impulsiva conferma la continuazione all'interno del trend dominante piuttosto che un movimento terminale.

Osservazioni strutturali chiave dal grafico:

Il prezzo si mantiene sopra la linea di tendenza ascendente, che ha agito come supporto dinamico durante l'avanzata.

Un chiaro impulso sopra 5.000 seguito da ritracciamenti superficiali suggerisce una forte accettazione da parte degli acquirenti a prezzi più elevati.

La struttura Elliott più ampia rimane costruttiva, con il prezzo che progredisce attraverso estensioni di onde superiori piuttosto che mostrare segni di distribuzione.

Zone Tecniche Chiave da Monitorare

Diverse aree tecniche importanti si distinguono:

5.000 – zona di retest della linea di tendenza: Un'area potenziale per il prezzo per stabilizzarsi se si sviluppa un ritracciamento tecnico.

Zona di forte liquidità attorno a 4.787: Un'area di supporto più profonda dove la liquidità della parte acquisto è concentrata, allineata con la struttura precedente.

Zona FVG sotto il prezzo attuale: Rappresenta affari non conclusi nel caso aumenti la volatilità.

Zona di resistenza / estensione superiore vicino a 5.315 (Fibonacci 1.618): Un'area chiave di reazione al rialzo dove il prezzo potrebbe fermarsi o consolidarsi prima di un'ulteriore espansione.

Finché il prezzo rimane sopra la linea di tendenza e i principali supporti di liquidità, la struttura rialzista rimane intatta.

Liquidità e Prospettive Future

Il breakout sopra 5.000 apre un nuovo regime di liquidità. Con una resistenza storica limitata sopra, il prezzo è ora guidato più dall'espansione della liquidità e dal momentum che dalle tradizionali zone di offerta.

I ritracciamenti a breve termine dovrebbero essere considerati nel contesto della continuazione del trend piuttosto che del ribaltamento, a meno che non ci sia un chiaro cedimento nella struttura. L'accettazione sopra 5.000 rafforzerebbe ulteriormente l'argomento per una continuazione al rialzo verso estensioni Fibonacci più elevate.

Bias di Trading

Bias primario: Continuazione rialzista mentre la struttura regge

Zone di interesse chiave:

Linea di tendenza / zona di retest di 5.000

Supporto di liquidità a 4.787

Resistenza di estensione a 5.315

Timeframe preferito per la conferma: H1–H4

Forti trend raramente si muovono in linea retta. Pazienza e allineamento con la struttura rimangono critici in questa fase del mercato.

Consulta il grafico allegato per una vista dettagliata della struttura del trend, delle zone di liquidità e delle estensioni Fibonacci.

Segui il canale TradingView per avere accesso anticipato agli aggiornamenti strutturali e unirti alla discussione.

Allerta trading: l'impennata dell'oro potrebbe continuare.

Questo rally record dell'oro è trainato da molteplici fattori: gli acquisti di oro da parte delle banche centrali e gli afflussi di investitori negli ETF sull'oro per proteggersi dai rischi politici globali e dalle incertezze macroeconomiche.

Inoltre, le aspettative del mercato di un taglio dei tassi di interesse negli Stati Uniti nel 2026 hanno ulteriormente spinto i prezzi dell'oro.

Nel frattempo, i dati sull'inflazione PCE (l'indicatore di inflazione preferito dalla Fed) hanno mostrato che i dati di novembre erano ampiamente in linea con le aspettative, rafforzando ulteriormente le aspettative del mercato che la Federal Reserve statunitense manterrà i tassi di interesse la prossima settimana. Il mercato si aspetta ampiamente che la Fed mantenga i tassi invariati nella riunione del 27-28 gennaio, ma sta ancora scontando la possibilità di altri due tagli dei tassi nella seconda metà del 2026, aumentando così l'attrattiva dell'oro come asset non fruttifero.

L'oro è sempre più visto come uno strumento per proteggersi dall'"imprevedibilità" del Presidente Trump. Ha sottolineato che, sebbene molti trader considerassero l'oro come una copertura contro il rischio di una guerra tariffaria tra Stati Uniti e Unione Europea a causa della spinta di Trump ad acquisire la Groenlandia, anche dopo la revoca della minaccia tariffaria, i guadagni dell'oro non si sono invertiti.

Guardando al futuro, si prevede che il mercato rialzista dell'oro continui, ma permangono rischi al ribasso. Goldman Sachs ha alzato le sue previsioni sul prezzo dell'oro a 5.400 dollari, basandosi sul presupposto che il settore privato non venderà i propri titoli e che le banche centrali continueranno ad acquistare oro. L'oro è già aumentato di quasi il 15% rispetto ai livelli di inizio 2026, estendendo il guadagno del 64% dell'anno scorso. Tuttavia, se i rischi di politica monetaria globale dovessero diminuire drasticamente, portando alla chiusura delle posizioni di copertura, i prezzi dell'oro potrebbero scendere. Le incertezze geopolitiche rimangono cruciali: l'imprevedibilità di Trump ha allarmato l'UE e, sebbene le relazioni transatlantiche si siano temporaneamente allentate, la fiducia a lungo termine è stata compromessa, innescando potenzialmente ulteriore volatilità.

In generale, gli investitori dovrebbero concentrarsi sulla riunione della Federal Reserve, sui dati economici e sui progressi nelle missioni nell'Artico. Il ruolo dell'oro nel trend di de-dollarizzazione è sempre più importante, fungendo da scudo contro l'incertezza. In quest'epoca di tempeste geopolitiche, l'oro non è solo un investimento, ma anche un'ancora di stabilità globale. Il mercato dell'oro nel 2026 continuerà il suo leggendario super mercato rialzista, guidato da una confluenza di molteplici fattori.

La riunione del FOMC della prossima settimana è l'evento chiave che influenza l'andamento dei prezzi dell'oro a breve termine. Se la Federal Reserve adottasse una posizione aggressiva, enfatizzando il mantenimento di tassi di interesse elevati fino al secondo trimestre del 2026, potrebbe temporaneamente invertire le aspettative del mercato sui tagli dei tassi, portando a significative fluttuazioni dei prezzi dell'oro. Al contrario, se la Fed rilasciasse segnali accomodanti, confermando un ciclo di tagli dei tassi imminente, ciò fornirebbe un forte slancio ai prezzi dell'oro, che potrebbero superare i 5.000 dollari.

Le istituzioni tradizionali ritengono generalmente che la volatilità del mercato dell'oro aumenterà significativamente nel 2026, ma la logica strutturale al rialzo rimane solida. I principali fattori trainanti, come la domanda di copertura dall'inflazione, la crescente pressione sul debito globale e l'accelerazione della de-dollarizzazione, rimangono invariati e queste logiche a lungo termine continueranno a sostenere il trend rialzista dei prezzi dell'oro.

Il grafico settimanale si è chiuso con una grande candela rialzista, a indicare un trend ancora forte. Si prevede un momentum rialzista lunedì prossimo, con un focus sugli acquisti durante i ribassi. Tuttavia, si consiglia cautela riguardo alla resistenza vicino al livello di $ 5.000; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. La resistenza chiave si trova intorno a $ 5.050; se questo livello non può essere superato, si può considerare una piccola posizione corta. Se il prezzo si mantiene al di sopra di questo livello, potrebbe potenzialmente salire di oltre $ 50, puntando all'area di $ 5.100-$ 5.200 e persino ai $ 5.300. Il primo livello di supporto da tenere d'occhio è 4.900, con un solido supporto a 4.808; entrambi sono buoni riferimenti per le posizioni lunghe.

Venerdì, il grafico giornaliero ha mostrato un trend rialzista generale con oscillazioni. Il prezzo ha sfondato e aggiornato il suo massimo a 4990 durante la sessione statunitense, chiudendo infine con una lunga candela rialzista lower shadow. Il supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il supporto orario si trova al minimo notturno di 4958, che può essere utilizzato come linea di demarcazione tra sentiment rialzista e ribassista per la giornata; un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di una rottura sopra 5000 e un test dell'area 5020-5050. Solo una rottura decisa sotto 4900 potrebbe innescare una profonda correzione; in caso contrario, il forte trend rialzista continuerà.

Strategia di trading:

Lunedì, si consideri l'acquisto vicino a 4958. Se il trend è forte, si consideri l'acquisto nell'area 4970-4980, con l'obiettivo di una rottura sopra il livello 5000. Si consideri una piccola posizione short vicino a 5050.

L'oro si avvicina alla soglia dei 5.000 dollari.

I. Performance recenti e analisi tecnica

L'oro ha recentemente mostrato un forte trend rialzista unilaterale, con fluttuazioni giornaliere superiori a 100 dollari. Le continue e forti candele rialziste hanno spinto i prezzi vicino alla soglia dei 5.000 dollari l'oncia. Il mercato mostra un pattern di "consolidamento seguito da movimenti esplosivi", con breakout che spesso portano a rapidi rally o ribassi, lasciando poche opportunità di conferme di pullback. La forte chiusura rialzista di venerdì al di sopra della media mobile a 5 giorni indica un momentum rialzista sostenuto.

Caratteristiche tecniche principali:

Struttura del trend: trend rialzista unilaterale, tutte le medie mobili allineate rialziste, con un solido pattern di fondo arrotondato.

Livelli chiave: la precedente resistenza a 4.900 dollari si è trasformata in supporto. Il prossimo livello psicologico critico è la zona tra 5.000 e 5.030 dollari.

Avviso di rischio: dopo i forti guadagni consecutivi, fate attenzione ai ritiri tecnici o alle pressioni per la presa di profitto. Tuttavia, si prevede che qualsiasi ritracciamento offra opportunità di acquisto per il trend rialzista. L'obiettivo a medio termine rimane $ 5.400.

II. Prospettive per la prossima settimana

Motivazione rialzista: il trend rialzista unilaterale rimane intatto. Qualsiasi ritiro dovrebbe essere visto come un'opportunità di acquisto. Concentratevi sui livelli di supporto chiave.

Resistenza chiave: $ 5.000–$ 5.030

Supporto chiave: $ 4.950–$ 4.930, $ 4.900 (forte supporto)

III. Strategia di trading per la prossima settimana

1. Strategia Long (Concentrarsi sull'acquisto sui pullback)

Zona di ingresso: $4.940–$4.950

Stop Loss: $4.930

Obiettivi: Primo obiettivo $4.990–$5.030, superamento per raggiungere l'obiettivo $5.050–$5.100

2. Strategia Short (Posizioni corte leggere in resistenza)

Zona di ingresso: $5.050–$5.060

Stop Loss: $5.070

Obiettivi: Primo obiettivo $5.000–$4.980, superamento per raggiungere l'obiettivo $4.950

IV. Gestione del rischio e promemoria di trading

Dimensionamento delle posizioni: Entrare con moderazione a lotti, con un'esposizione totale non superiore al 10%.

Disciplina degli stop loss: Rispettare rigorosamente gli stop loss, evitare di mantenere posizioni in perdita.

Considerazioni sulle tempistiche:

Per le posizioni lunghe: attendere pazientemente i pullback verso le zone di supporto, evitare di inseguire i massimi.

Per le posizioni corte: solo tentativi lievi ai livelli di resistenza chiave, ingresso e uscita rapidi.

Fattori chiave da monitorare:

Segnali di stagnazione dei prezzi o pattern di topping.

Aumento della volatilità in prossimità delle principali pubblicazioni di dati.

V. Riepilogo

L'oro rimane in un forte trend rialzista unilaterale. L'approccio di trading principale è "acquistare sui pullback". Le posizioni corte sono adatte solo per tentativi di controtendenza a breve termine. Concentrarsi sulla performance della zona di supporto tra $ 4.900 e $ 4.950; una stabilizzazione in questa zona rappresenterebbe un'opportunità ideale per un posizionamento rialzista.

Avvertenza: l'analisi di cui sopra rappresenta opinioni personali e non costituisce una consulenza di investimento. Il trading comporta dei rischi e gli investitori dovrebbero prestare attenzione. Allocare i fondi in base alla propria tolleranza al rischio.

Attenzione a una correzione del prezzo dell'oro

Trend attuale: il trend rialzista mostra segni di affaticamento

I. Visione di base

Supportato da molteplici fattori come i rischi geopolitici, le aspettative di un allentamento monetario da parte della Federal Reserve e gli acquisti sostenuti da parte delle banche centrali, l'oro continua il suo forte trend rialzista, mantenendo un chiaro pattern tecnico rialzista. La strategia si concentra sull'acquisto durante i cali nella direzione del trend, con particolare attenzione ai livelli di supporto durante le fasi di flessione.

II. Fattori fondamentali

Domanda persistente di beni rifugio: le incertezze geopolitiche e di politica commerciale continuano a spingere i capitali verso l'oro.

Contesto macroeconomico favorevole: le aspettative di tagli dei tassi da parte della Federal Reserve, gli acquisti sostenuti di oro da parte delle banche centrali e gli afflussi record negli ETF forniscono una base a medio-lungo termine per l'aumento dell'oro.

Debolezza del dollaro statunitense: l'indice del dollaro statunitense è sceso al minimo degli ultimi quattro mesi (96,94), sostenendo ulteriormente i prezzi dell'oro.

III. Analisi Tecnica

Struttura del Trend:

Grafico giornaliero: Continua a salire lungo le medie mobili di breve termine, senza ancora segnali di un massimo, mantenendo una forza complessiva.

Grafico a 4 ore: Ha rotto il precedente intervallo di consolidamento massimo, con medie mobili allineate rialziste, sostenendo lo slancio rialzista.

Grafico a 1 ora: Dopo un'apertura con gap-up e un rally nella sessione mattutina, è entrato in una fase di consolidamento a livelli elevati, con medie mobili di breve termine divergenti al rialzo e livelli di supporto in graduale rialzo.

Livelli chiave:

Resistenza: 5110–5130 (zona di estensione del massimo storico)

Supporto: 5020–5000 (banda di supporto principale)

IV. Strategia di trading

Direzione primaria: Acquista sui ribassi

Impostazione della posizione lunga:

Zona di ingresso: Ingresso scaglionato in caso di stabilizzazione nel range 5000-5020

Stop Loss: Sotto 4990

Obiettivi: 5110-5130, con potenziale estensione a 5150-5180 in caso di breakout

Posizione corta (ausiliaria):

Condizione: Primo tocco di 5110-5130 con segnali di rigetto

Stop Loss: Sopra 5140

Obiettivi: 5080-5060 (azione di correzione a breve termine)

V. Promemoria sulla gestione del rischio

I prezzi dell'oro sono ai massimi storici con significativi guadagni a breve termine, il che giustifica cautela contro le correzioni tecniche.

L'elevata sensibilità alle notizie fondamentali richiede un rigoroso dimensionamento delle posizioni e una rigorosa disciplina degli stop-loss.

I fattori chiave da tenere d'occhio includono i movimenti del dollaro statunitense, gli sviluppi geopolitici e le aspettative di politica monetaria della Federal Reserve.

VI. Osservazioni critiche sul timing

Sessioni europee e statunitensi: se i prezzi si stabilizzano dopo un pullback, il trend rialzista potrebbe riprendere. Un consolidamento persistente ad alto livello potrebbe indicare la formazione di un massimo di breve termine.

Livelli chiave: una rottura al di sotto dei 5000 potrebbe innescare una correzione più profonda, mentre una rottura sopra i 5130 potrebbe aprire un ulteriore rialzo.

Nota: la volatilità del mercato è elevata. Si consiglia di operare con posizioni leggere ed evitare di inseguire il mercato. Adattare le strategie in tempo reale in base alle condizioni di mercato.

L'oro è pronto a superare quota 5.000 dollari.

Indice del dollaro USA:

Questa settimana si è chiusa con un calo significativo e sono previsti ulteriori minimi la prossima settimana. Il supporto iniziale è intorno a 96,6, con un forte supporto al minimo precedente di 95,8. Il grafico giornaliero mostra una grande candela ribassista venerdì; lunedì l'attenzione è rivolta all'intervallo di negoziazione 97,7-96,6.

Oro:

Il grafico settimanale mostra una grande candela rialzista, con un guadagno settimanale di oltre 360 dollari, che prosegue il suo forte trend. Lunedì è previsto un momentum rialzista, con un'attenzione particolare agli acquisti sui ribassi. Tuttavia, si consiglia cautela per quanto riguarda la resistenza vicino al livello di 5.000 dollari; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. Il livello di resistenza chiave è intorno a 5.050. Se non riesce a superarlo, si può tentare una piccola posizione corta. Se si mantiene al di sopra di questo livello, si prevede che continuerà a salire di oltre 50 dollari, puntando all'area 5.100-5.200 o addirittura 5.300. Il primo livello di supporto da tenere d'occhio è 4900, con un solido supporto a 4808. Entrambi sono buoni punti di riferimento per andare long.

Il grafico giornaliero mostra un trend rialzista generale venerdì, che ha superato e raggiunto un nuovo massimo a 4990, chiudendo infine con una lunga candela rialzista lower shadow. Il livello di supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il livello di supporto orario si trova al minimo di pullback di 4958. Questo livello può essere utilizzato come linea di demarcazione intraday tra trend rialzisti e ribassisti; un movimento verso questo livello potrebbe indicare un'opportunità di acquisto. Un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di superare 5000 e testare l'area 5020-5050. I prezzi dell'oro subiranno una profonda correzione solo se scendono sotto 4900; in caso contrario, continueranno il loro forte trend rialzista.

Strategia di trading:

Lunedì, considerate di piazzare ordini long intorno a 4945-4955, con uno stop-loss a 4935. Se il trend è forte, considerate di andare long nell'area 4970-4980, puntando a una rottura sopra il livello 5000. Una piccola posizione short può essere presa in considerazione vicino a 5050.

L'oro è pronto a superare quota 5.000 dollari.

Indice del dollaro USA:

Questa settimana si è chiusa con un calo significativo e sono previsti ulteriori minimi la prossima settimana. Il supporto iniziale è intorno a 96,6, con un forte supporto al minimo precedente di 95,8. Il grafico giornaliero mostra una grande candela ribassista venerdì; lunedì l'attenzione è rivolta all'intervallo di negoziazione 97,7-96,6.

Oro:

Il grafico settimanale mostra una grande candela rialzista, con un guadagno settimanale di oltre 360 dollari, che prosegue il suo forte trend. Lunedì è previsto un momentum rialzista, con un'attenzione particolare agli acquisti sui ribassi. Tuttavia, si consiglia cautela per quanto riguarda la resistenza vicino al livello di 5.000 dollari; inseguire il prezzo al rialzo dovrebbe essere fatto con cautela. Il livello di resistenza chiave è intorno a 5.050. Se non riesce a superarlo, si può tentare una piccola posizione corta. Se si mantiene al di sopra di questo livello, si prevede che continuerà a salire di oltre 50 dollari, puntando all'area 5.100-5.200 o addirittura 5.300. Il primo livello di supporto da tenere d'occhio è 4900, con un solido supporto a 4808. Entrambi sono buoni punti di riferimento per andare long.

Il grafico giornaliero mostra un trend rialzista generale venerdì, che ha superato e raggiunto un nuovo massimo a 4990, chiudendo infine con una lunga candela rialzista lower shadow. Il livello di supporto giornaliero si è spostato verso l'alto fino a circa 4936, mentre il livello di supporto orario si trova al minimo di pullback di 4958. Questo livello può essere utilizzato come linea di demarcazione intraday tra trend rialzisti e ribassisti; un movimento verso questo livello potrebbe indicare un'opportunità di acquisto. Un tocco di questo livello potrebbe rappresentare un'opportunità di acquisto. Se il mercato si comporta bene, si prevede che si muoverà sopra 4970-4980, con l'obiettivo di superare 5000 e testare l'area 5020-5050. I prezzi dell'oro subiranno una profonda correzione solo se scendono sotto 4900; in caso contrario, continueranno il loro forte trend rialzista.

Strategia di trading:

Lunedì, considerate di piazzare ordini long intorno a 4945-4955, con uno stop-loss a 4935. Se il trend è forte, considerate di andare long nell'area 4970-4980, puntando a una rottura sopra il livello 5000. Una piccola posizione short può essere presa in considerazione vicino a 5050.

Grazie alla community di TradingView. In qualità di analista senior degli investimenti, questo permette a più trader e investitori di vedere l'analisi della mia strategia di trading. Attualmente mi concentro sul trading dell'oro. Se apprezzate la mia analisi, per favore, lasciatemi un pollice in su e condividetela con altri trader che potrebbero averne bisogno. Ci impegniamo per un trading preciso, analizzando approfonditamente grafici, driver macroeconomici e sentiment di mercato per costruire strategie di trading ad alta probabilità. Qui troverete piani di trading strutturati, framework di gestione del rischio e analisi in tempo reale.

L'oro infrange i tre pilastri della logica tradizionaleL'oro infrange i tre pilastri della logica tradizionale

L'attuale forte performance dei prezzi dell'oro ha trasceso la logica tradizionale del rifugio sicuro o della copertura dall'inflazione, evolvendosi in un "riprezzo" del sistema monetario e creditizio globale.

Di seguito la mia analisi macroeconomica dei recenti movimenti del prezzo dell'oro, che rappresenta solo la mia opinione personale.

Le nostre posizioni attuali sono di circa $5080.

Lo stop-loss è fissato a circa $5050.

Il nostro target price intraday a breve termine: intervallo $5150-$5200.

Strategia di trading intraday principale: finché il prezzo dell'oro rimarrà sopra $5050-$5060, adotteremo una strategia di acquisto sui ribassi, con periodi di detenzione che potrebbero essere indefiniti o di breve termine. Adatteremo la strategia complessiva in base al ritmo di trading.

Come sempre, le nostre strategie di trading saranno pubblicate in tempo reale sul nostro canale. Continueremo a fornire un canale di segnali avanzato gratuito, offrendo costantemente segnali di trading ad alta probabilità. Grazie per l'attenzione e la partecipazione. Per qualsiasi domanda, lasciate un messaggio e vi risponderò una per una.

Analisi macroeconomica:

1. Dedollarizzazione strutturale e ristrutturazione del credito

Molte banche centrali continuano ad acquistare grandi quantità di oro per diversificare i rischi di riserva. Questa domanda insensibile al prezzo fornisce un solido supporto ai prezzi dell'oro. Le preoccupazioni del mercato sulla credibilità del dollaro statunitense e sulla politica fiscale statunitense hanno trasformato l'oro da "bene rifugio" a "bene creditizio non sovrano".

2. Incertezza geopolitica e politica monetaria. La volatilità delle politiche monetarie durante l'anno elettorale statunitense, le politiche tariffarie dell'amministrazione Trump e le posizioni geopolitiche (come le azioni contro Venezuela e Groenlandia) hanno esacerbato l'incertezza globale. Anche le recenti tensioni geopolitiche, in particolare con l'Iran, hanno stimolato la domanda di beni rifugio.

3. "Commercio affollato" da parte di banche centrali e capitali.

Le principali banche centrali a livello globale sono state acquirenti nette di oro per diversi mesi consecutivi (circa 60 tonnellate al mese). Contemporaneamente, anche gli investitori privati (come ETF e investitori istituzionali) hanno aumentato significativamente le loro riserve auree. Questi fattori si combinano per creare un circolo virtuoso, spingendo al rialzo i prezzi dell'oro. L'aumento dei prezzi dell'oro attrae a sua volta più fondi che seguono il trend, creando così un ciclo rialzista che si autoalimenta.

Come mostrato nel grafico: Analisi tecnica

Analisi dei principali livelli di resistenza e supporto

Zona di resistenza principale: $ 5.400 - $ 6.000

Molti istituti ritengono che $ 5.400 sia il prossimo obiettivo importante.

Previsioni più ottimistiche (come quelle di Bank of America e Jefferies) suggeriscono che, se un ciclo rialzista storico dovesse ripetersi, i prezzi dell'oro potrebbero sfidare i 6.000 o addirittura i 6.600 dollari entro il 2026.

Zona di supporto principale: 5.000 - 4.850 dollari

Il livello psicologico recentemente superato tra 5.000 e 5.100 dollari è diventato una zona di supporto chiave sia per i rialzisti che per gli ribassisti.

Se i prezzi dell'oro subissero una profonda correzione, credo che 4.850 dollari (il massimo precedente) rappresenterebbe un livello di supporto più solido.

Oltre alle correzioni tecniche, dobbiamo anche diffidare di eventi a bassa probabilità e ad alto impatto.

Potenziali eventi "Cigno Nero":

1: Uno shock petrolifero su larga scala innescato dalla crisi iraniana.

Un'impennata dei prezzi del petrolio potrebbe innescare il panico da stagflazione (alta inflazione + recessione economica), rendendo l'oro, in quanto bene rifugio e copertura contro l'inflazione per eccellenza, una commodity molto richiesta.

Se ciò dovesse accadere, dovrebbe essere vista come una significativa opportunità di acquisto, ma è importante notare che il calo iniziale diffuso su vari asset potrebbe portare a uno shock di liquidità.

2: Inasprimento del conflitto tra Russia e NATO.

Ciò sconvolgerebbe il panorama geopolitico globale e un'estrema avversione al rischio farebbe rapidamente salire i prezzi dell'oro. Anche questa è una significativa opportunità di acquisto, ma la volatilità del mercato diventerà estrema e imprevedibile, richiedendo una gestione delle posizioni estremamente rigorosa e strategie di stop-loss.

3: Un'importante svolta nel settore tecnologico cinese.

Ciò potrebbe innescare un crollo dei titoli tecnologici statunitensi, con conseguenti turbolenze sul mercato globale. Nel breve termine, la carenza di liquidità (gli investitori che vendono tutti gli asset per incassare) potrebbe esercitare pressione sui prezzi dell'oro; tuttavia, nel medio-lungo termine, ciò rafforzerà la logica della de-dollarizzazione e della diversificazione degli asset, che è vantaggiosa per l'oro.

Comportamento ESAnche Sp ha rispettato la visione. Il supporto madre ha tenuto, da li sono partiti forti ribalzi fino ai massimi. In prima battuta non sono riusciti a chiudere del tutto il GAP. Una volta rotto il supporto, c'è stata la discesa fino alle Put Wall, come da analisi. Proprio in quel livello, il mercato ha registrato un minimo e ha invertito la sua corsa.

L'ulteriore rialzo si è riattivato col superamento del supporto madre, che ha portato l'SP a chiudere il Gap, andando a registrare dei massimi proprio nella zona di vendita segnalata in analisi.

XAUUSDL'oro ha registrato un rally rapido e impulsivo nelle ultime settimane, raggiungendo il livello psicologico di 5.000 $. Sebbene questo movimento evidenzi un forte slancio rialzista, acquistare a questi livelli comporta un rischio elevato.

Da un punto di vista tecnico, il trend generale rimane rialzista, con il prezzo che continua a muoversi all'interno di un canale ascendente ben definito. Tuttavia, man mano che il prezzo si avvicina al limite superiore del canale, una mossa correttiva (pullback) diventa sempre più probabile.

Scenario probabile:

Dopo questo brusco rally, si prevede una correzione del prezzo verso la zona di supporto chiave. Quest'area potrebbe offrire un'opportunità di acquisto a basso rischio più favorevole, in linea con il trend dominante. Una reazione rialzista da questo supporto potrebbe aprire la strada a nuovi massimi storici.

Nel breve termine, la riunione del FOMC di questa settimana potrebbe avere un impatto significativo sull'andamento del prezzo dell'oro e aumentare la volatilità.

Il trend rialzista rimane intatto, ma non è consigliabile inseguire il prezzo ai livelli attuali. Attendere un pullback e la conferma intorno ai livelli di supporto sarebbe la strategia più intelligente.

L'oro continua ad acquistare sui ribassiL'oro continua ad acquistare sui ribassi

---------------------

Acquistare?

O andare short a livelli più alti?

La chiave è capire che i prezzi dell'oro che si stabilizzano sopra i 5.000 dollari sono supportati da molteplici fattori: politica monetaria, flussi di capitali e crisi geopolitiche.

Solo aspettando un vero pullback e una correzione, aspettando pazientemente che i prezzi scendano per acquistare, si può ottenere un vero trading trend-following.

Raccomandazioni per il trading intraday:

1. Attualmente, concentrarsi sul livello di supporto dell'oro tra 5.050 e 5.070 dollari.

2. Raccomandazioni di trading:

Prezzo di acquisto: 5.050-5.060 dollari

Stop loss: 5.045 dollari

Take profit: 5.100-5.135-5.150 dollari

3. Prima di utilizzare questa strategia per andare long, attendere pazientemente che i prezzi dell'oro si consolidino a sufficienza e confermino la validità del range di supporto tra 5.050 e 5.070 dollari. Imposta rigorosamente gli ordini stop-loss. Segui il trend.

4. Abbandona temporaneamente l'idea di andare allo scoperto. Non che la vendita allo scoperto non possa essere redditizia, ma attualmente va controcorrente, interrompendo facilmente il ritmo di trading originale, interferendo con il tuo giudizio e la tua mentalità e, in ultima analisi, portando potenzialmente a perdite.

I prezzi dell'oro sono ora entrati in un territorio inesplorato.

Il principale motore del mercato rimane l'avversione al rischio. Da un lato, sebbene Russia e Ucraina stiano negoziando, la questione territoriale rimane un ostacolo importante al raggiungimento di un accordo. Gli Stati Uniti e i paesi europei hanno di fatto interrotto le relazioni sui diritti di transito della Groenlandia. Sebbene Trump abbia dichiarato che non userà la forza per risolvere la questione, altre controversie stanno esercitando pressione sul mercato. La più grave di queste è la nuova tornata di pressioni degli Stati Uniti sull'Iran, che ha persino accennato a una tariffa del 25% sui paesi che commerciano con l'Iran, dispiegando al contempo un gran numero di truppe nel Golfo Persico e in Medio Oriente. L'avversione al rischio ha spinto i prezzi dell'oro in forte rialzo.

Continueremo con il nostro attuale ritmo di trading. Pubblicherò 1-2 segnali di trading di alta qualità al giorno. Il mio canale è gratuito per un periodo limitato. Per qualsiasi domanda, lasciate un messaggio e vi risponderò il prima possibile.

GOLD rompe la resistenza dei 5.000 e continua a salireIl prezzo del GOLD ha rotto la zona chiave dei 5.000 con una forte volatilità in questo inizio di giornata ed è salito addirittura sopra i 5.100; il movimento rialzista quindi non sembra ancora concluso.

Sul timeframe H1, si nota che il prezzo ha effettuato uno sweep dell’ultimo OB per poi rimbalzare al rialzo e mantenersi al di sopra dello 0,75 di FIBO all’interno della demand zone. Questo è molto interessante, perché si osserva che il prezzo non vuole nemmeno tornare a testare lo 0,5, segnale di una forte impulsività rialzista.

Analisi SP500 fut al 26.01.2026Momentaneamente l'sp500 sta rispettando la struttura ipotizzata, si muove sotto i 6950-6960, limite massimo oltre il quale la struttura verrà invalidata. Apertura in gap down, che in questo momento è stato ampiamente chiuso, e ripresa della tendenza ribassista. Riteniamo ancora possibile un test di area 6800.

Tendenza laterale a livello intraday. Dopo la chiusura del gap aperto nella notte i prezzi hanno ritestato area 6950 e nella giornata di oggi si ipotizza una lieve ridiscesa verso i 6900, non vediamo grandi spinte ribassiste nella giornata odierna.

Buon Trading

Agata Gimmillaro

5.1K Smashed! Now? 5.2k?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

Gold continua la sua scalata verso l'infinito.

I 5k e i 5.1k li ha presi velocemente,

Già dall’asiatica, molto direzionale.

analisti si aspettano anche i 6k quest'anno.

staremo a vedere, intanto noi seguiamo.

(non cercate di piegare il cucchiaio)

Per me, per ora, non cambia niente.

continuo a cercare posizionamenti long aggiuntivi ad ogni segnale di consolidamento e dopo ogni reazione ribassista

intanto si aspetta mercoledì sera.

Tassi e parole di Powell.

Poi si guarda a febbraio.

Trump e dazi

ci vediamo stasera ore 18:00 per analisi di mercato.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Weekly Market Structure – Gold (Future Oro)🔹 Quadro settimanale

La settimana appena conclusa è stata estremamente direzionale per il future dell’Oro, seguita da un inizio di nuova settimana altrettanto esplosivo, con apertura in gap up oltre i 5.000$.

Un segnale di forza evidente che conferma l’aggressività del flusso in acquisto sul metallo giallo.

🔹 Flussi COT e posizionamento dei Managed Money

Il CFTC riporta incrementi delle posizioni long da parte dei Managed Money nel periodo compreso tra 14 e 20 gennaio.

Questo dato:

conferma la solidità del rally della scorsa settimana

supporta l’ipotesi di una possibile continuazione rialzista, soprattutto nel caso in cui il prezzo dovesse tornare a scambiare nella fascia di prezzo battuta in quel periodo

🔹 Volumi e struttura del movimento

La distribuzione volumetrica della settimana passata è:

molto estesa in verticale

poco sviluppata in orizzontale

Questo indica:

una forte spinta rialzista

poco tempo trascorso a scambiare in aree di equilibrio

una pressione in acquisto talmente intensa da portare gli operatori a comprare anche a prezzi progressivamente più elevati

🔹 Livelli di resistenza

I principali livelli di resistenza da monitorare sono:

5100 punti → livello che il prezzo sta testando proprio mentre scrivo questa analisi

5150 punti

5200 punti

🔹 Possibili punti di pullback e supporto

(Scenario valido in caso di correzione tra oggi e mercoledì, giorno della decisione FED sui tassi)

4900 punti

Primo e principale livello di supporto, identificato:

dalle maggiori concentrazioni di Open Interest sulla option chain

dalla confluenza con un LVN importante, posizionato poco sopra la VAT della settimana passata

Quest’area è particolarmente interessante perché:

una sua tenuta indicherebbe una forte volontà del mercato di restare sopra l’area di prezzo evidenziata dal COT Report

confermerebbe la solidità strutturale del trend rialzista

4800 punti

In caso di rottura dei 4900:

qui troviamo il VWAP settimanale, che dovrebbe essere ribilanciato

presenza di un cluster volumetrico all’interno di un LVN molto pronunciato

4760 / 4750 punti

Livelli evidenziati lato opzioni, ma che personalmente considero meno rilevanti, data:

la scarsa confluenza volumetrica

l’assenza di una struttura tecnica solida

4700 / 4675 punti

Area con:

il più grande LVN della settimana

prossimità al POC settimanale

Questo livello potrebbe rappresentare, al pari dei 4900$, un’area ideale per un rimbalzo tecnico, qualora il prezzo dovesse raggiungerla.

4650 punti

Poco più in basso troviamo:

confluenza con la VAB settimanale

cluster volumetrico estremamente rilevante

Ultimo supporto significativo prima di un deterioramento più profondo della struttura.