WisdomTree - Tactical Daily Update - 05.08.2025 Borse Usa ed Europee di nuovo ottimiste dopo il calo di venerdì.

Le trimestrali Usa sorprendono: 4 società su 5 battono le stime.

Alta tensione tra Usa e India, incolpata di comprare petrolio dalla Russia.

Petrolio depresso: pesano dubbi sulla domanda e abbondante offerta.

Lunedì 4 agosto, le Borse europee hanno registrato un solido rimbalzo, interrompendo la fase negativa della scorsa settimana innescata dal cosiddetto “venerdì nero”. Il recente sell-off era stato causato da due fattori principali: l’acuirsi delle tensioni commerciali tra Stati Uniti e altri partner economici e i dati deludenti sul mercato del lavoro statunitense. L’apertura positiva di Wall Street ha fornito ulteriore supporto, contribuendo a una chiusura brillante per i listini del Vecchio Continente.

In una giornata povera di indicatori macroeconomici, tutte le principali piazze europee hanno chiuso in territorio positivo, seppure con intensità diverse. Milano ha guidato i rialzi con un progresso del +1,9%, superando nuovamente la soglia psicologica dei 40.000 punti. A trainare il FTSE MIB sono stati in particolare i titoli bancari, al centro degli acquisti dopo i risultati positivi degli stress test europei, che hanno confermato l’elevato livello di patrimonializzazione degli istituti italiani.

Anche Parigi, Francoforte e Madrid hanno mostrato buoni guadagni, tutti superiori al +1%, mentre per Londra, più prudente, un incremento solo frazionale.

Nel frattempo, l’Unione Europea ha scelto di congelare eventuali contromisure tariffarie contro gli Stati Uniti, in attesa di chiarimenti sui contenuti dell’accordo commerciale in discussione, per evitare reazioni negative da parte dell’amministrazione americana.

Negli Stati Uniti, Wall Street ha archiviato una giornata positiva, interrompendo una serie negativa di quattro sedute consecutive. L’S&P500 ha guadagnato +1,47%,ed il Nasdaq è avanzato +1,95%, sostenuto dal recupero delle Megacap tecnologiche. Il miglioramento del sentiment è stato rafforzato dalla pubblicazione dei risultati trimestrali: circa l’82% delle aziende dell’S&P500 ha riportato utili superiori alle attese, la percentuale più alta degli ultimi quattro anni.

Il calo dell’occupazione negli Stati Uniti, con aumento del tasso di disoccupazione e rallentamento nella creazione di posti di lavoro, ha incrementato la probabilità di una prossima riduzione dei tassi da parte della Federal Reserve. I future sui Fed Funds indicano una quasi certezza di un taglio da 25 punti base nel breve termine, con la possibilità di un allentamento cumulativo fino a 100 punti base nei prossimi 12 mesi.

In campo geopolitico, il presidente Usa Donald Trump ha annunciato l’intenzione di aumentare drasticamente i dazi sulle esportazioni indiane, già al 25%, se Nuova Delhi continuerà ad acquistare petrolio dalla Russia. La dichiarazione ha colto di sorpresa il governo di Narendra Modi, che da mesi era impegnato in un negoziato per trovare un accordo sui dazi. La risposta di Modi è stata quella di promuovere il consumo di prodotti locali, mentre nessuna decisione è stata presa sul blocco delle importazioni di greggio russo.

Sul fronte energetico, il prezzo del petrolio ha mostrato forte volatilità a seguito della decisione dell’Opec+ di aumentare la produzione. Dopo il calo del pomeriggio, il mercato ha trovato stabilizzazione sui minimi di seduta, col WTI (greggio di riferimento Usa) in discesa di -1,6% a 66,3 Dollari/barile. In Europa, il prezzo del gas naturale è salito +0,6% a 33,6 euro/MWh sulla piattaforma TTF di Amsterdam, ma resta depresso.

In Svizzera, il governo ha convocato una riunione straordinaria nel tentativo di fermare l’applicazione di nuovi dazi statunitensi del 39%, i più alti imposti a una nazione industrializzata comparabile, previsti dal 7 agosto. Circa il 60% delle esportazioni elvetiche verso gli USA rischia di essere coinvolto.

Giovedì 7 agosto sarà anche il giorno chiave per la Bank of England, che potrebbe annunciare una riduzione dei tassi d’interesse, in risposta alle tensioni macroeconomiche e all’andamento dei mercati.

Stamattina, 5 agosto, i principali listini asiatici hanno mostrato performance positive, trainati dal recupero degli indici americani e da solidi dati macroeconomici cinesi. In particolare, l’indice PMI servizi della Cina è salito a 52,6 punti a luglio (da 50,6 di giugno), grazie a una forte domanda interna incentivata da misure di stimolo al consumo. La domanda estera, invece, è rimasta stabile, essendo i dazi americani concentrati prevalentemente sui beni tangibili.

In calo invece il mercato azionario indiano, penalizzato dalle recenti tensioni commerciali con Washington.

Sul tranquillo fronte obbligazionario, ieri s’è registrato un calo dello spread BTp-Bund, sceso a 84 punti base da 86. Il rendimento del BTp decennale è leggermente diminuito al 3,49%, dal 3,53% della

Nel mercato valutario, il dollaro resta stabile dopo il calo di -0,9% contro le principali valute di venerdì. L’euro si rafforza a 1,1576 dollari (da 1,1545), e si attesta a 170,82 yen, mentre il cambio dollaro/yen è 147,55.

Per la giornata odierna, gli investitori guardano con attenzione a tre indicatori macro in arrivo: PMI servizi Italia, prezzi alla produzione UE e ISM servizi USA, tutti attesi come elementi chiave per comprendere le prossime mosse di politica monetaria e l’andamento della ripresa economica globale.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Indici di mercato

Cosa ci dice il crollo dell’S&P500?ANALISI MACROECONOMICA

Dal punto di vista macroeconomico, tiene banco il discorso dazi.

L’Unione Europea ha annunciato un rinvio di 6 mesi dei dazi programmati contro gli Stati Uniti, con l’obiettivo di aprire un dialogo commerciale con il presidente Donald Trump. Una mossa strategica per tentare di allentare le tensioni transatlantiche e negoziare nuovi termini prima dell’entrata in vigore delle misure.

Sicuramente una buona notizia per quanto riguarda le aziende, motivo per cui i mercati hanno risposto in maniera positiva a questa decisione.D’altro canto, Trump ha preso di mira la Svizzera, in quanto vorrebbe applicare un dazio del 39% sull’oro esportato negli Stati Uniti.La Confederazione Elvetica ha registrato un surplus commerciale record con gli Stati Uniti, superando i 40 miliardi di dollari nei primi cinque mesi del 2025. Solo nel primo semestre, quasi 500 tonnellate di oro sono state esportate verso gli USA. A partire dal 7 agosto, l’amministrazione Trump imporrà un dazio del 39% sulle merci svizzere, tra cui l’oro, per colpire quello che è stato definito un “deficit enorme” a danno dell’economia americana.

Dal punto di vista del calendario economico, questa settimana non sarà particolarmente rilevante, difatti agosto è un mese in cui i volumi solitamente calano. Andando a vedere le notizie più importanti troviamo che Martedi 5 Agosto avremo il dato sull’indice dei direttori degli acquisti del settore terziario e l’indice ISM non manifatturiero, entrambi riguarderanno il dollaro americano. Mercoledi 6 Agosto avremo il dato sulle scorte di Petrolio greggio, mentre per Giovedi 7 Agosto avremo un dato molto importante che riguarda la sterlina inglese, ovvero: decisione sul tasso d’interesse, in cui si prevede un taglio dello 0.25% da parte della Bank of England e il rilascio delle dichiarazioni della BoE sull’inflazione.

Entrambi porteranno parecchia volatilità su tutte le coppie valutarie della sterlina.Nel pomeriggio invece ci sarà il rilascio sul dato delle richieste iniziali di sussidi di disoccupazione che riguarda il dollaro americano.

Per quanto riguarda l’analisi della Forza Valute, troviamo in grande spolvero lo Yen giapponese, seguito dal dollaro mentre rimangono piuttosto neutri il dollaro canadese, dollaro australiano ed euro, mentre mostrano particolare debolezza NZD e GBP. La debolezza della sterlina deriva anche dal fatto che i dati non aiutano gli investitori e che preferiscono spostare parte della loro ricchezza altrove. Per quanto riguarda invece lo Yen, si è rafforzato e non poco, complice anche una situazione geopolitica ricca di tensioni su diversi fronti e che possiamo vedere anche sugli indici di borsa ed anche sulle materie prime, difatti anche l’ORO nell’ultima settimana ha avuto una forte impennata del prezzo, guadagnando circa 100$.

Per quanto riguarda l’euro rimane in una situazione piuttosto blanda dato anche dal fatto che vi è tutt’ora forte incertezza interna a livello politico. Il dollaro canadese invece rimane neutrale, resta solo da capire come continuerà la diatriba in ambito dazi.

Questa si tratta di una semplice analisi informativa che non costituisce alcun consiglio finanziario. Ricordiamo che tradare cfd comporta il rischio di perdita di denaro ed è bene che ogni trader valuti al meglio le proprie entrate.

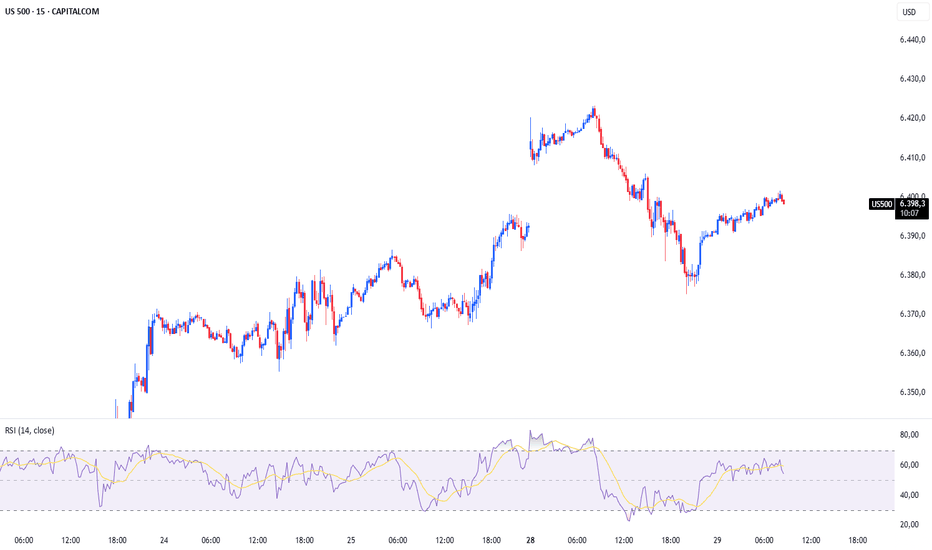

ANALISI TECNICA

Per quanto riguarda l’analisi tecnica, in questo inizio settimana andiamo ad analizzare la situazione sull’S&P500 (US500 su Pepperstone). Da un punto di vista Daily, possiamo notare come l’indice americano per eccellenza, abbia avuto una forte scossa ribassista nella giornata di giovedi e venerdi della scorsa settimana, passando dai 6440 punti a 6200 punti con un ribasso di circa il 3.40%. Ribasso parzialmente riassorbito nella giornata odierna dopo che l’indice ha trovato reazione in una zona di forte acquisto, quella dei 6200.

Scendendo su un timeframe H4, possiamo notare come il prezzo abbia contrattato fuori VWAP, ovvero fuori dai volumi ideali. Inoltre anche lo Stochastic Momentum Index ci indica come il prezzo fosse arrivato in una forte zona di ipervenduto e come sia stata immediata la reazione degli operatori.

Cosa potremmo aspettarci questa settimana?

Possiamo notare come il prezzo ora si trovi in una situazione di intermezzo dopo che ha raggiunto la banda centrale del VWAP. Sicuramente la discesa del prezzo è significativa, ma sarà da valutare anche quali ulteriori news macroeconomiche che potrebbero essere rilasciate e che potrebbero dare uno scossone al prezzo. Da tener d’occhio la zona di 6400 in quanto potremmo vedere qualche reazione short.

Questi non sono consigli finanziari, ma si tratta di una semplice analisi tecnica. Ogni trader deve effettuare le proprie ricerche tenendo presente il rischio di perdita di denaro che avviene sui mercati.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Ieri USA su di oltre l'1% dopo un inizio di agosto difficileLe azioni rimbalzano di oltre l'1% dopo un inizio di agosto difficile

Agosto sembra improvvisamente molto migliore dopo che tutti i principali indici hanno registrato un rimbalzo ieri, dopo un inizio di mese difficile venerdì scorso.

Il NASDAQ è balzato dell'1,95% (circa 403 punti) ieri a 21.053,58, con la maggior parte dei titoli Mag 7 in netto rialzo, in particolare NVIDIA (NVDA, +3,6%), Meta Platforms (META, +3,5%), Alphabet (GOOGL, +3,1%), Tesla (TSLA, +2,2%) e Microsoft (MSFT, +2,2%).

L'S&P ha interrotto una serie di quattro giorni di perdite con un impressionante guadagno dell'1,47% a 6.329,94, mentre il Dow Jones ha interrotto il suo calo di cinque giorni con un rialzo dell'1,34% (circa 585 punti) a 44.173,64.

Che inizio di agosto deprimente quello di venerdì scorso. Il NASDAQ è crollato di oltre il 2%, mentre gli altri indici hanno perso oltre l’1% dopo un rapporto sull'occupazione di luglio nettamente inferiore alle attese. Peggio ancora, i dati dei mesi precedenti sono stati significativamente rivisti al ribasso, il che ha portato gli investitori a chiedersi se l’economia fosse stata più debole del previsto dal Giorno della Liberazione. Anche la scadenza per le contrattazioni è stata una sfida per gli investitori.

Ma ieri è stata una buona vecchia sessione di inversione di tendenza, con i principali indici che hanno recuperato quasi completamente il crollo di venerdì. (Il Dow Jones ha effettivamente recuperato tutto e anche di più.)

Il mercato probabilmente si è reso conto che siamo ancora vicini all’inizio della stagione degli utili. E poiché le azioni in genere salgono durante la stagione degli utili, potrebbe esserci una certa riluttanza a essere troppo negativi, mentre gli utili, finora, sono stati migliori del previsto.

Ad esempio, Palantir Technologies (PLTR) è stato il principale report di ieri dopo la chiusura. Il fornitore di software di automazione basato sull’intelligenza artificiale ha riportato una sorpresa positiva sugli utili del 14,3% su un fatturato di 1 miliardo di dollari. L’azienda ha anche rivisto al rialzo le sue previsioni di fatturato per l’intero anno. Le azioni di PLTR sono attualmente in rialzo del 3,5% dopo l'orario di chiusura, al momento in cui scriviamo. Ma questa è solo la punta dell’iceberg per quanto riguarda gli utili di questa settimana.

Abbiamo altre 1.600 aziende pronte a pubblicare i risultati tra oggi e il resto della settimana, tra cui Advanced Micro Devices (AMD) e Arista Networks (ANET) martedì (dopo la chiusura); Uber (UBER), AppLovin (APP) e Disney (DIS) mercoledì; ed Eli Lilly (LLY) e Constellation Energy (CEG) giovedì, per citarne alcune.

Con meno dati economici questa settimana e nessuna riunione della Fed, anche la situazione commerciale potrebbe essere un fattore determinante per il mercato. La notizia principale di ieri è stata l’intenzione del Presidente Trump di aumentare “sostanzialmente” i dazi sull’India come penalità per l’acquisto di petrolio russo da parte di quel Paese. Il mercato ha retto bene nonostante la recente incertezza sui dazi, dopo la ripresa del Giorno della Liberazione. Ma qualche altro accordo sarebbe sicuramente di grande aiuto.

Marco Bernasconi Trading

Minimo del dollaro USA: non avere frettaDall’inizio dell’anno, il dollaro statunitense (DXY) è la valuta più debole nel mercato dei cambi fluttuanti (FX). Tuttavia, da metà luglio, è iniziato un rimbalzo tecnico sostenuto da diversi fattori fondamentali, in particolare la politica monetaria restrittiva della Federal Reserve. Ma questo rialzo può essere interpretato come un vero minimo annuale? Oppure si tratta solo di un breve "short squeeze" prima di tornare sui minimi? Mentre i fondamentali oscillano, analizziamo la situazione tecnica del dollaro USA (DXY).

1) Taglio dei tassi il 17 settembre? I fondamentali sono instabili

Il recente rimbalzo del dollaro coincide con la posizione rigida della Fed, che per ora non riprende la discesa dei tassi di interesse, in pausa dalla fine del 2024. Nella sua ultima decisione del 30 luglio, la Fed ha confermato che non ci sono motivi concreti per una rapida riduzione del tasso. La disinflazione sembra essersi fermata, e l’istituzione preferisce aspettare l’autunno per valutare gli effetti delle misure doganali sul PCE core (inflazione al netto di alimentari ed energia).

Tuttavia, un grave segnale d’allarme è arrivato con il deludente rapporto NFP del 1° agosto, che riflette un netto indebolimento del mercato del lavoro — un allarme rosso fondamentale!

La Fed ha chiarito che l’andamento dell’occupazione sarà un fattore decisivo per la decisione di settembre. Un mercato del lavoro più debole potrebbe accelerare un cambio di politica, con nuove pressioni ribassiste sul dollaro.

2) Analisi tecnica del DXY: rimbalzo a breve termine… ma ancora nessun’inversione di tendenza

A livello grafico, il rimbalzo di luglio si basa su supporti tecnici di medio/lungo periodo che potrebbero fungere da base per un’inversione. Si può parlare di minimo annuale? È stata superata una resistenza chiave? La risposta per ora è NO.

I grafici settimanali e mensili non mostrano ancora segnali chiari di inversione rialzista. Compaiono divergenze rialziste su RSI e LMACD, ma non sono ancora sufficienti per confermare un cambio duraturo. I minimi del 2018 e 2021 mostrano divergenze più marcate e formazioni grafiche validate.

L’analisi con le onde di Elliott suggerisce che un rimbalzo è possibile in una fase correttiva, ma non garantisce ancora un’inversione importante.

I dati COT della CFTC e i flussi sugli ETF legati al dollaro mostrano incertezza tra gli investitori istituzionali. Le posizioni corte sono diminuite, ma non c’è ancora un movimento d’acquisto deciso.

In sintesi, il rimbalzo del dollaro USA da metà luglio è reale ma fragile. Finché i segnali tecnici non saranno chiari e il mercato del lavoro resterà in allarme, anticipare un’inversione duratura è rischioso. Il minimo annuale potrebbe esserci, ma non è ancora confermato.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

WisdomTree - Tactical Daily Update - 04.08.2025Venerdì 1’ agosto in rosso pesante per le Borse Usa ed Europee.

Trump rimuove la responsabile dell’Ufficio federale di Statistica.

Oggi Borse europee e petrolio rimbazano dopo il tonfo del 1’ agosto.

Nuovi dazi Usa in vigore dal 7 Agosto, ma c’è sempre spazio per trattare.

Settimana difficile per i mercati globali: dazi, inflazione e tensioni politiche scuotono le Borse. Venerdì 1° agosto si è chiusa con forti ribassi per le Borse europee, trascinate al ribasso dalle crescenti tensioni commerciali con gli Stati Uniti e dai dati macroeconomici deludenti, in particolare quelli sull’occupazione americana. La situazione si è riflessa negativamente anche su Wall Street, che ha registrato forto cali: Dow Jones -1,23%, iNasdaq -2,24%, e S&P500 -1,60%.

A gettare ulteriore benzina sul fuoco, l’amministrazione Trump ha presentato una nuova mappa tariffaria, confermando le intese con l’Unione Europea — che prevedono dazi fissi al 15% — ma colpendo duramente altri partner commerciali: Canada (35%), Svizzera (39%) e Sudafrica (30%).

La tendenza già negativa a Wall Street s’è aggravata con le polemiche attorno ai dati sull’occupazione. Il presidente Donald Trump ha accusato la responsabile dell’Ufficio di Statistica del Dipartimento del Lavoro, Erika L. McEntarfer, di aver diffuso cifre false, ordinandone il licenziamento. McEntarfer era stata nominata nel 2023 dall’allora presidente Joe Biden e confermata dal Senato nel 2024. I dati contestati mostravano una crescita dell’occupazione inferiore alle attese.

La Casa Bianca ha inoltre intensificato il confronto con la Federal Reserve. Trump, su Truth, ha commentato i forti dissensi interni al consiglio della Fed, criticando la decisione di mantenere i tassi invariati: "Diventeranno sempre più forti! Taglieranno comunque troppo tardi!".

Anche il mercato del petrolio ha chiuso in calo venerdì, complice l’incertezza legata a un possibile aumento della produzione da parte dell’OPEC+ e ai deludenti dati occupazionali statunitensi. Il Brent (greggio di riferimento europeo) è sceso -2,8% a 69,7 dollari/barile, mentre l’OPEC+ (cartello dei 13 maggiori esportatori) potrebbe decidere domenica un aumento della produzione di 548.000 barili7giorno a partire da settembre.

Anche i mercati europei hanno reagito con vendite generalizzate: lo Stoxx600, -1,89%, ha bruciato 269 miliardi di euro in capitalizzazione. Milano ha perso -2,55%, equivalenti a Eur 22 miliardi.

Il ministro degli Esteri italiano Antonio Tajani ha definito l’accordo con gli Stati Uniti "il migliore possibile", pur riconoscendone i limiti: "Un accordo positivo sarebbe stato a zero dazi": ha inoltre sottolineato la difficoltà per le esportazioni europee causata dal cambio sfavorevole euro-dollaro e ha suggerito un possibile taglio dei tassi da parte della BCE, oggi al 2%.

Anche il commissario europeo al Commercio Maros Sefcovic ha commentato i nuovi dazi Usa-EU, sottolineando che riflettono i primi risultati dell’accordo, ma che "il lavoro continua".

Recupero parziale oggi, lunedì 4 agosto, dopo le pesanti perdite della scorsa settimana, delle Borse europee. Alle ore 13.00 CET, registrano un rialzo medio dell’1,4% in una seduta povera di dati economici ma ricca di attese per i futuri sviluppi sui dazi.

Particolarmente colpita la Borsa di Zurigo, che perde oltre -2% in seguito all’imposizione dei dazi USA al 39%. Il ministro dell’Economia svizzero Guy Parmelin ha annunciato l’intenzione di rivedere l’offerta negoziale agli Stati Uniti per evitare un rischio recessione. Il Consiglio federale si è riunito oggi per discutere la situazione.

Il 7 agosto entreranno in vigore ufficialmente le nuove tariffe USA al 15%, mentre a Bruxelles si discute del congelamento dei contro-dazi per non compromettere l’intesa con Washington.

Secondo fonti citate da Bloomberg, l’Unione Europea si aspetta che Donald Trump annunci nei prossimi giorni misure esecutive per formalizzare la riduzione delle tariffe su auto e l’esenzione per alcuni beni industriali, tra cui le componenti aeronautiche. È prevista anche una dichiarazione congiunta tra Trump e la presidente della Commissione europea Ursula von der Leyen per formalizzare gli impegni politici.

I future sul petrolio mostrano segnali di recupero dopo il tonfo di venerdì. L’OPEC+ ha deciso di annullare il taglio da 2,2 milioni di barili deciso nel 2023, programmando un nuovo aumento per settembre.

Le tensioni commerciali toccano anche l’India, colpita da nuovi dazi USA al 25%: il Sensex di Mumbai ha chiuso comunque in lieve rialzo, +0,52%. Il premier indiano Narendra Modi ha invitato pubblicamente i cittadini a comprare solo prodotti “Made in India”. La settimana scorsa Delhi ha annunciato di attendere per fine agosto la visita dei negoziatori statunitensi, ma il clima si è ulteriormente deteriorato dopo le accuse del vice capo dello staff di Trump, Stephen Miller, che ha accusato l’India di "imbrogliare sul commercio e sull’immigrazione".

La Borsa di Tokyo ha chiuso in negativo: il Nikkei ha perso l’1,22%, toccando i minimi delle ultime due settimane. A pesare sono stati sia i nuovi dazi USA (fino al 41%) che i dati deludenti sull’occupazione americana, che fanno temere un calo delle importazioni USA e un conseguente impatto sulle economie asiatiche. Gli investitori giapponesi sono ora in attesa dei verbali della Banca del Giappone per capire se ci saranno rialzi dei tassi nel breve periodo.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Le 10 regole fondamentali del tradingIl trading è una disciplina complessa, dove il successo non dipende solo dalla conoscenza tecnica ma anche dall'atteggiamento mentale e dalla gestione metodica del rischio.

Di seguito 10 regole da seguire rigorosamente per diventare un trader profittevole:

1)Accettare che rischio e perdite fanno parte del gioco.

Nessun trader è infallibile e non esiste una strategia con un tasso di successo del 100%. Le perdite sono inevitabili e mettere in conto di subirle è il primo passo per non farsi sopraffare dall’emotività e mantenere la lucidità necessaria per operare.

2) Utilizzare solo un sistema di trading sufficientemente testato.

Investire con un sistema che è stato testato e che si è dimostrato efficace in passato è fondamentale. Il backtesting offre la possibilità di valutare la validità di una strategia prima di rischiare capitale reale.

3) Concentrarsi sul controllo del rischio, non solo sul potenziale guadagno.

La gestione del rischio è il pilastro fondamentale della sopravvivenza nel trading. Ridurre le perdite, impostare limiti certi e controllare l’esposizione finanziaria è più importante del perseguire guadagni eccessivi e incerti. Il rapporto rischio/rendimento deve sempre essere valutato con attenzione.

4) Mai operare senza uno stop loss.

Lo stop loss costituisce una protezione imprescindibile contro perdite importanti e imprevisti movimenti di mercato. Alcuni trader sostengono di poter controllare le posizioni senza stop loss, ma la maggior parte degli esperti concorda nel considerare questa pratica pericolosa e rischiosa.

5) Avere obiettivi di profitto realistici.

Non basta sapere dove uscire in perdita, è altrettanto cruciale pianificare la chiusura in profitto. I target devono essere basati su livelli tecnici concreti e raggiungibili, evitando l’avidità che può far perdere l’intero rendimento accumulato.

6) Imparare a controllare le emozioni.

Il trading è un’attività che mette costantemente sotto pressione la mente. Paura, avidità, speranza e frustrazione possono sabotare anche la strategia più solida. Essere freddi, distaccati emotivamente e disciplinati è invece una qualità essenziale per chi vuole avere successo e operare con costanza.

7) Attenersi sempre al proprio piano di trading

Il piano di trading è la “mappa” che guida il trader nelle sue decisioni. Non seguirlo porta a scelte impulsive, errori e perdite. La disciplina nel rispettare le proprie regole è la base per costruire un approccio sistematico e ripetibile.

8) Limitare le perdite, lasciare correre i profitti.

Mentre le perdite devono essere contenute e prefissate, i guadagni hanno un potenziale scalabile. Permettere ai profitti di crescere progressivamente, senza chiudere prematuramente le posizioni vincenti, è una strategia che massimizza i risultati finali.

9) Trattare il trading come un vero business.

Il trading non è un gioco o una scommessa, ma un’attività imprenditoriale che richiede una pianificazione accurata, disciplina gestionale e monitoraggio continuo delle performance. Un mindset imprenditoriale aiuta a mantenere l’approccio professionale e a migliorare le decisioni in maniera strutturata.

10) Tenere un diario di trading

Annotare ogni operazione, dagli ingressi alle uscite, dalle motivazioni dell'apertura alle emozioni provate, permette di analizzare errori e successi. La revisione periodica del diario è uno strumento potente per migliorare continuamente la performance e imparare dai propri sbagli.

Queste dieci regole rappresentano una solida base per chi intende operare nei mercati finanziari con consapevolezza e professionalità. Sebbene esistano molte altre tecniche e accorgimenti da apprendere, la loro osservanza aiuta a evitare le trappole più comuni, a controllare il rischio e a sviluppare una strategia coerente e duratura nel tempo. La disciplina e la pazienza, unite a una rigorosa gestione del rischio, sono gli ingredienti imprescindibili per trasformare il trading da attività casuale a vero mestiere.

CFD Nasdaq partita la correzione estiva?Venerdi' segnale tecnico negativo supportato dai volumi. Cfd vicino al lato inferiore del canale. la violazione dara' ulteriore impulso alla discesa confermando il segnale di venerdi. Indicatori che gia erano in potenziale divergenza, ora lo sono pienamente, confermando il segnale sull'indice.

Supporti violati, ma non troppo: il mercato cerca una direzione.La giornata di ieri, almeno per lo Stoxx 50, si è conclusa con la tenuta del supporto indicato a 5.160 punti. Tuttavia, i livelli precisi dello swing e del supporto sono stati violati e questo può significare due cose:

la prima, dice che il ciclo indice in corso, se non è terminato ieri, proseguirà la discesa fino alla sua conclusione, che a questo punto potrebbe arrivare in leggero anticipo tra fine agosto e prima decade di settembre (ciclo semestrale, indicativamente aprile-ottobre)

La seconda, indica che la rottura dello swing e del supporto, potenzialmente è la chiusura di un prolungato ciclo trimestrale iniziato ad aprile e quindi giocoforza partirà un nuovo ciclo con una spinta importante da seguire anche sul versante volumi e liquidità per capirne meglio la durata e il target.

Come capire quale delle due cose è stata la l'ultima forte discesa?

Incrociamo il ciclo indice appena considerato con il ciclo inverso (massimi). Questo, partito dal max del 3 marzo, ha potenzialmente chiuso un ciclo semestrale. In leggero anticipo qui sullo Stoxx ma più precisamente sugli indici americani, in particolare il DJI.

Chiuso quindi il ciclo semestrale inverso, il prezzo si dirige a chiudere il trimestrale indice che al netto di pochi ulteriori giorni di discesa, possiamo considerare chiuso qui e vedere quindi la ripartenza indicata in precedenza.

Situazione ciclica analoga per gli indici americani che però, per ora, mantengono l'impostazione rialzista non avendo violato gli swing di pertinenza.

La presente è la mia visione e non un incentivo ad operare, investire o disinvestire.

NASDAQ Bearish Engulfing: inizia la correzione? Alla fine del mese il mercato mostra segnali ribassisti a breve termine, con possibilità di un’estensione verso il gap da chiudere.

Da capire se si è trattato di un ribilanciamento di fine mese dei portafogli oppure di una virata vera e propria.

Ecco i 3 punti chiave da conoscere:

• Bearish Engulfing sul Massimo: Il pattern ribassista "Bearish Engulfing" visibile sul massimo recente (intorno a 23.725) suggerisce una possibile inversione dopo un trend rialzista, con la candela rossa che "inghiotte" quella verde precedente.

• GAP da Chiudere: Si nota un gap tra 22.370, che il mercato potrebbe tentare di colmare nei prossimi giorni, indicando un potenziale supporto o resistenza.

• Supporto e Resistenza: Il livello di primo supporto di breve 22.951,5 (141,40%) sembra un supporto chiave, mentre il massimo recente a 23.725 funge da resistenza.

• Trend: Dopo il calo di ieri sera, il prezzo si trova sopra il supporto ma sotto il massimo recente, suggerendo cautela. Il volume (66,12K) indica un interesse moderato.

A livello operativo la tenuta del primo supporto è fondamentale per un ritorno di una fase equilibrata, laterale o anche rialzista.

Se dovessero arrivare al GAP e poi incrementare anche la volatilità allora potremmo vivere un Agosto molto turbolento.

Focus del giorno

Da oggi entrano in vigore i dazi di Trump per tutti i Paesi senza accordo bilaterale o lettera specifica. Il Messico ottiene una proroga di 90 giorni, mentre il Canada rischia l’esclusione a causa del supporto diplomatico alla Palestina. L’India valuta concessioni sugli acquisti energetici e sulle importazioni tech per evitare ritorsioni.

Nel frattempo, gli USA hanno firmato un accordo commerciale con la Corea del Sud, che comporta la rimozione di barriere non tariffarie. Il Brasile resta in posizione intermedia: il 45% delle sue esportazioni verso gli USA resta esente, il resto affronterà dazi del 50%.

L’impatto sarà graduale ma profondo: i settori più colpiti includono automotive, acciaio, pharma e chip.

NFP: la reazione attesa

Il dato NFP di luglio rappresenta il primo vero stress test per l’equity USA dopo la riunione Fed e l’attivazione dei dazi. Le attese sono per +104.000 posti di lavoro (vs 147k prec.), tasso di disoccupazione al 4,2% e salari orari in aumento dello 0,3% m/m. Secondo JPMorgan, “i risultati saranno distorti positivamente” e qualsiasi cifra sopra i 100k sarà ben accolta.

Ecco le reazioni attese:

• Sopra 140k → +1%/+1,5%

• Tra 120k–140k → +0,5%/+1,25%

• Tra 100k–120k → +0,25%/+0,75%

• Tra 80k–100k → -0,5%/-1%

• Sotto 80k → -1,5%/-2,5%

Powell ha ribadito che il tasso di disoccupazione è il vero termometro del mercato del lavoro.

La soglia “break-even” per la creazione di posti di lavoro sarebbe scesa a 80–100k. La Fed si manterrà attendista fino a settembre, salvo shock evidenti.

Gli ultimi risultati delle trimestrali

Le ultime trimestrali delle principali aziende USA (relative al Q2 2025) mostrano un quadro misto ma generalmente positivo.

Tecnologia: Aziende come Alphabet e NVIDIA hanno superato le attese, con Alphabet che ha beneficiato di una forte crescita nel cloud computing e nell'AI (utile a 28,2 miliardi di dollari), mentre NVIDIA ha registrato un aumento del 69% dei ricavi grazie alla domanda di chip AI. Apple ha riportato un fatturato record di 94,04 miliardi di dollari (+9,6%), trainato da iPhone e servizi, con margini elevati nel segmento digitale. Tuttavia, Tesla ha deluso con un calo del 12% dei ricavi a 22,5 miliardi, influenzata dalle continue sfide commerciali cinesi e dai blocchi politici da parte di Trump.

Le grandi banche (es. JPMorgan, Citigroup) hanno aperto la stagione con risultati solidi, sostenuti da tassi di interesse alti e ripresa delle attività di trading, anche se l'outlook rimane cauto per un possibile rallentamento dei margini con i futuri tagli dei tassi.

Netflix ha superato le stime con un aumento del 15,9% dei ricavi, grazie agli abbonati e ai piani pubblicitari. Amazon ha registrato una crescita del 9% a 155,67 miliardi, guidata da AWS e logistica, mentre Meta ha visto un +22% a 47,52 miliardi, spinta dall'AI e dalla pubblicità.

Grafico con il broker Pepperstone

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

DOLLAR INDEX, anche il mensile concorda con prospettiva longDopo aver provato diverse piattaforme, ho scelto le charts di Capital.com per le mie analisi: affidabilità, precisione e un’interfaccia davvero intuitiva.

Con il completamento della candela del mese di luglio, anche su questo time frame abbiamo la conferma di un possibile movimento di correzione

Un pattern di bullish engulfing abbastanza ben fatto visto il supporto cui si è prodotto e con volumi comunque in accelerazione sebbene non esplosivi.

In precedente analisi avevamo prospettato questa possibilità con un pattern di 1 2 3 low di Joe Ross apprezzabile sul time frame settimanale, che qui non ripropongo ma che invito a leggere nell'altra analisi

I prezzi hanno come impedimento al rialzo il livello di 100, come si può vedere dal grafico.

Il livello è una precedente zona di supporto ora divenuta resistenza.

Mercati USA positivi per luglio in vista dell'occupazione.I mercati chiudono in positivo il mese di luglio in vista del rapporto chiave sull'occupazione

Le azioni non sono riuscite a mantenere i guadagni nell'ultima seduta di contrattazione di luglio, ma i principali indici sono rimasti tutti in rialzo per tutto il mese. Questa settimana frenetica si conclude domani con la scadenza per le contrattazioni e l'importantissimo rapporto sulle buste paga non agricole.

L'S&P è sceso dello 0,37% giovedì a 6.339,39 e il NASDAQ è sceso dello 0,03% (o poco più di sette punti) a 21.122,45. Questi indici hanno subito un leggero calo negli ultimi tre giorni dopo diverse sessioni di massimi storici, ma hanno messo a segno guadagni rispettivamente del 2,2% e del 3,7% a luglio. Il Dow Jones è crollato dello 0,74% (o circa 330 punti) oggi a 44.130,98, ma è rimasto a galla per tutto il mese di poco meno dell'1%.

I report Mag 7 di mercoledì sera hanno registrato un buon andamento giovedì, con Meta Platforms (META) in rialzo dell'11,3% e Microsoft (MSFT) in rialzo del 4% dopo aver superato i rispettivi risultati netti. Ma non è bastato a mantenere le azioni in territorio positivo, soprattutto con altri due Mag 7 pubblicati dopo la chiusura.

Giovedì è stata una classica giornata di 'interruzione delle aspettative' a Wall Street. Sebbene META abbia tenuto bene e abbia chiuso in rialzo di oltre il 10%, non è stata sufficiente a sostenere il Nasdaq 100. QQQ ha aperto un gap di oltre l'1% raggiungendo un nuovo massimo, per poi attenuarsi chiudendo in ribasso a causa dell'aumento significativo dei volumi (un segno di distribuzione), In precedenti casi, quando ciò si è verificato, le azioni sono state in rialzo una settimana dopo solo il 25% delle volte (anche se i risultati migliorano a 3 settimane di distanza).

Nel frattempo, gli investitori sono un po' nervosi per i futuri tagli dei tassi, mentre continuano a digerire i commenti del presidente della Fed Jerome Powell di mercoledì pomeriggio. Il capo ha affermato che non ci sono ancora decisioni sull'eventuale riduzione dei tassi da parte del Comitato alla riunione di settembre, ma gli investitori contano su un taglio da mesi ormai.

E l'indice dei prezzi della Spesa per Consumi Personali (PCE) di ieri mattina non è stato di grande aiuto, poiché l'inflazione rimane al di sopra dell'obiettivo del 2% della Fed. Il dato mensile dello 0,3% ha soddisfatto le aspettative, ma quello annuale del 2,6% è stato superiore dello 0,1% rispetto alle previsioni.

La volatilità è stata inesistente per gran parte degli ultimi tre mesi. L'ottimismo ha iniziato a farsi sentire, quindi anche un leggero stress sul mercato azionario potrebbe comportare un allentamento dell'esposizione long e una conseguente espansione della volatilità.

Come si suol dire, i periodi di bassa volatilità sono spesso seguiti da periodi di alta volatilità. Un aspetto da tenere a mente in questo caso, poiché i mercati sembrano piuttosto estesi.

Ma ci sono un sacco di cose in programma prima della riunione di settembre, inclusi i report di Apple (AAPL) e Amazon (AMZN) di Mag 7 dopo la chiusura. Entrambe le aziende hanno superato sia i ricavi che i profitti, ma AAPL ha impressionato di più gli investitori con la sua maggiore crescita del fatturato in quasi quattro anni e una crescita delle vendite di iPhone del 13%. Le azioni sono in rialzo di oltre il 2% dopo la chiusura, al momento in cui scrivo. Tuttavia, le azioni di AMZN sono in calo di oltre il 7% dopo la chiusura, in parte a causa di una previsione debole sull'utile operativo.

Questa settimana frenetica ha visto quasi tutto, inclusi importanti report sugli utili, tonnellate di dati economici e persino una riunione della Fed. E non è finita! Questa mattina sarà pubblicato il report sulle buste paga non agricole, che ha superato le aspettative di giugno, con l'economia che ha creato 147.000 posti di lavoro. Inoltre, il tasso di disoccupazione è sceso al 4,1%.

Oggi si avvicina anche la scadenza dei dazi del Presidente Trump. Il mercato ha retto bene durante questi 90 giorni di tamburi, beneficiando di alcuni accordi commerciali come quello recente con l'UE. E ieri abbiamo appreso che il Presidente degli Stati Uniti ha esteso i dazi del 25% sui prodotti messicani per altri 90 giorni. Ma nessuno sa cosa succederà domani... beh, forse solo Trump lo sa.

Marco Bernasconi Trading

Lo spread nel tradingNel mondo del trading, soprattutto per i trader alle prime armi, uno degli aspetti più trascurati è lo spread. Comprendere cosa sia lo spread e come questo possa influenzare la redditività di una singola operazione è fondamentale per migliorare la gestione del rischio e aumentare la probabilità di successo sui mercati finanziari.

Cos’è lo spread.

Lo spread rappresenta la differenza tra il prezzo di acquisto (ask) e il prezzo di vendita (bid) di un determinato asset. In ogni mercato finanziario, infatti, esistono due prezzi distinti. Il prezzo ask, che è il prezzo più basso cui un venditore è disposto a cedere un asset, e il prezzo bid, il prezzo più alto a cui un compratore è disposto a comprare. Di norma, ask e bid non coincidono mai. Tale differenza si chiama spread.

Ad esempio, se il prezzo bid dell’EUR/USD è 1.0249 e quello ask è 1.0247, lo spread sarà pari a 2 pips, ossia 0,0002 punti. Se un trader apre una posizione long, comprando al prezzo ask, dovrà superare lo spread per iniziare a guadagnare; allo stesso modo, aprendo una posizione short al prezzo bid, parte già con uno svantaggio pari allo spread.

Perché lo spread varia

La dimensione dello spread è fortemente influenzata dalla liquidità del mercato in cui si opera. La liquidità è la capacità del mercato di assorbire grandi volumi di scambio senza che ciò influenzi notevolmente i prezzi. Nei mercati ad alta liquidità, come le coppie maggiori del Forex (ad es. EUR/USD o USD/JPY), vi sono tanti partecipanti e volumi elevati, il che tende a ridurre gli spread. Al contrario, nei mercati meno liquidi, in particolari orari o su asset meno scambiati, trovare una controparte per la transazione risulta più difficile. Di conseguenza, lo spread si allarga, facendo aumentare il costo implicito dell’operazione. Lo spread si allarga solitamente:

- Durante le ore notturne e fuori sessione.

Nei momenti di bassa attività di mercato, specialmente nei fusi orari fuori dalle principali sessioni di trading (come Londra, New York, Tokyo), la liquidità diminuisce e lo spread può ampliarsi significativamente.

- In concomitanza di eventi ad alto impatto.

Quando escono notizie economiche rilevanti, come i Non Farm Payroll (NFP) negli Stati Uniti, il mercato può diventare estremamente volatile. In queste situazioni, i broker spesso allargano lo spread per proteggersi dal rischio di movimenti bruschi e repentini, aumentando così il costo per i trader.

- In mercati meno liquidi o su asset meno scambiati.

Ad esempio alcune materie prime, criptovalute poco conosciute o cross valutari esotici mostrano normalmente spread più ampi.

L’impatto dello spread sulle operazioni e sulla strategia di trading.

Per un trader, la presenza di uno spread implica che il prezzo deve muoversi nella direzione desiderata oltre il valore dello stesso affinché un’operazione diventi profittevole. Ignorare questo costo può portare a sottovalutare i livelli di stop loss e take profit, alterando il rapporto rischio/rendimento. Lo spread è in particolar modo determinante per chi fa scalping o day trading, dove il margine di guadagno è spesso molto ridotto e le operazioni numerose. In tali strategie, spread più ampi possono trasformare potenziali profittevoli operazioni in perdite nette.

Conclusioni

Lo spread è un costo implicito nel trading che, se sottovalutato o ignorato, può compromettere la redditività delle operazioni, soprattutto per strategie ad alta frequenza o con margini stretti. La sua variabilità dipende principalmente dalla liquidità del mercato e dalle condizioni specifiche, come orari e eventi di rilievo.

Ieri mercati USA giù, ma oggi PCE e utili in arrivo.Ieri le azioni hanno chiuso per lo più in ribasso, in attesa dei dati sull’inflazione PCE e di altri risultati aziendali attesi per la giornata odierna.

Le azioni erano salite per gran parte della seduta, mantenendosi in rialzo anche dopo che la Federal Reserve aveva annunciato il mantenimento dei tassi di interesse invariati. Tuttavia, hanno invertito la rotta durante la conferenza stampa del presidente Jerome Powell, nel corso della quale è stato dichiarato che non è stata ancora presa alcuna decisione in merito a un eventuale taglio dei tassi nel mese di settembre, in occasione della prossima riunione.

Le vendite seguite a tali dichiarazioni risultano peculiari, considerando che la Fed non si impegna mai in anticipo a dichiarare con certezza le proprie decisioni. Nulla di quanto detto avrebbe quindi dovuto sorprendere gli operatori. Forse una delusione, ma non certo una sorpresa. È probabilmente per questo motivo che il mercato è rimbalzato dai minimi toccati durante la giornata, recuperando gran parte — se non la totalità — delle perdite entro la chiusura.

Con ogni probabilità, si è trattato di una reazione prudente e ragionevole, specialmente alla luce dei risultati positivi di Microsoft e Meta.

Microsoft ha pubblicato i propri risultati dopo la chiusura dei mercati, registrando una sorpresa positiva dell’8,96% sull’utile per azione (EPS) e del 3,70% sulle vendite. Ciò ha determinato una crescita trimestrale dell’EPS del 23,7% rispetto allo stesso periodo dell’anno precedente e un incremento delle vendite pari al 18,1%. Il titolo ha registrato un modesto aumento dello 0,13% durante la sessione ordinaria, ma è salito di oltre il 7% nelle contrattazioni after-hours.

Anche Meta ha comunicato i risultati dopo la chiusura, con una sorpresa positiva del 22,5% sull’EPS e del 5,96% sulle vendite. L’azienda ha riportato una crescita trimestrale dell’EPS del 38,4% e un aumento delle vendite del 21,6%. Il titolo ha chiuso in ribasso dello 0,68% prima degli utili, per poi registrare un rialzo di oltre il 9% nel dopoborsa.

Nel corso della giornata odierna sono attesi ulteriori risultati aziendali, tra cui quelli di due importanti membri del gruppo “Magnifici 7”: Apple e Amazon.

Inoltre, la stima preliminare del PIL statunitense per il secondo trimestre, pubblicata ieri, ha superato le attese, attestandosi al 3,0% rispetto al consenso del 2,5%. Questo dato dovrebbe contribuire a dissipare le infondate preoccupazioni di recessione, sorte dopo i risultati distorti del primo trimestre, che avevano evidenziato un calo dello 0,5%. Quel dato negativo era stato influenzato in modo significativo da un'ondata di importazioni, finalizzata ad anticipare l’introduzione di nuovi dazi. (Un incremento delle importazioni rispetto alle esportazioni incide negativamente sul PIL.)

Per completezza, va detto che anche il secondo trimestre ha risentito di un effetto analogo, ma in senso opposto: la riduzione delle importazioni, dovuta all'utilizzo delle scorte, ha avuto un effetto positivo sul PIL, grazie all’inversione del rapporto tra esportazioni e importazioni. I dati finali mostrano, comunque, un aumento della spesa al consumo dell’1,4% e una crescita dell’1,2% delle vendite finali agli acquirenti privati nazionali (indicatore che esclude commercio estero e spesa pubblica, e viene considerato un barometro affidabile dello stato di salute di imprese e consumatori).

Il Segretario al Tesoro, Scott Bessent, ha dichiarato: «Penso che assisteremo a un’accelerazione nel terzo e quarto trimestre, e credo che potremo tornare ai livelli degli anni ’90, quando abbiamo avuto una crescita molto forte e non inflazionistica per un intero decennio...». Ha poi aggiunto: «Non avete ancora visto nulla».

Nel corso della giornata sono emerse anche nuove indicazioni sui dazi che entreranno in vigore dal 1° agosto. L’India rischia un aumento dei dazi del 25% in assenza di un accordo, anche se le trattative sono ancora in corso. Il Brasile vedrà un incremento dei dazi fino al 90%, rispetto al precedente 50%, mentre la Corea del Sud potrebbe subire un rialzo del 25%.

Nel frattempo, oggi verranno pubblicati i dati relativi all’inflazione, in particolare l’indice PCE (Personal Consumption Expenditures), considerato il principale indicatore dell’inflazione per la Federal Reserve.

Domani, infine, sarà diffuso il consueto e attesissimo rapporto mensile sull’occupazione.

I solidi risultati finanziari di Microsoft e Meta dovrebbero contribuire a sostenere il mercato azionario nella giornata odierna. E se anche Apple e Amazon dovessero riportare dati positivi nel pomeriggio, è probabile che le azioni continuino a salire.

Marco Bernasconi Trading

Investi con metodo. Investi con risultati.

WidomTree - Tactical Daily Update - 31.07.2025Il Pil Usa torna a correre nel 2’ trimestre: Trump gongolante.

La Federal Reserve lascia i tassi invariati, ma appare più “colomba”.

Il Dollaro di prepara a chiudere luglio in ripresa: Bitcoin verso 120.000 US$.

Petrolio consolida il recupero di luglio: da monitorare, ha basi solide.

Ieri, 30 luglio, nel panorama europeo è stata Milano a prendersi la scena: FTSE MIB a +1,0%, chiusura a 41.637 punti, livelli che non si vedevano da luglio 2007. A guidare i rialzi c’è Intesa Sanpaolo, in corsa verso i picchi di maggio 2007, grazie al rally del comparto bancario.

Anche nel resto del continente, si sono regsitrati guadagni: Francoforte +0,07%, Madrid +0,60%, mentre Parigi cede lo 0,31%. Più defilate Amsterdam (+0,17%) e Londra (+0,21%).

La Federal Reserve (Banca centrale americana) ha lasciato i tassi invariati nel range 4,25%-4,5%, ma con una novità “storica”: due governatori, Michelle Bowman e Christopher Waller (entrambi nominati da Trump), hanno votato contro. È la prima volta dal 1993 che si registra un doppio dissenso. Entrambi chiedevano già ora un taglio di 25 punti base.

Wall Street ha digerito la decisione con esiti misti: Dow Jones -0,38%, Nasdaq +0,15%, S&P 500 -0,12%, sensibile anche ai numeri trimestrali di importanti attori del “big-tech”.

Meta e Microsoft brillano sull’onda dell’Intelligenza artificiale: le loro trimestrali hanno confermato che è ancora l’AI l’intelligenza la star indiscussa per investimenti e redditività.

Microsoft ha battuto le stime, grazie alla divisione Azure e alla crescente domanda di AI. Anche Meta Platforms ha fatto il botto: risultati stellari e previsioni ottimistiche nel Q2, con Zuckerberg deciso a colmare il gap con miliardi di investimenti e lanciare la nuova divisione Meta Superintelligence Labs (MSL).

Sui social, Trump ha colto l’occasione per commentare a modo suo: «Molto meglio del previsto! 'Troppo tardi' dovrebbe abbassare i tassi, non c'è inflazione!» ha scritto su Truth Social, riferendosi a Powell.

Il dato positivo sul PIL, +3,0% nel 2’ trimestre rispetto al 1’, ha dato una spinta anche al dollaro, che ha toccato i massimi da un mese e mezzo con un guadagno mensile vicino al +3%, il primo del 2025: in sientesi Euro/Dollaro a 1,1474 (da 1,154), Euro/Yen a 171 (da 171,25) e Dollaro/yen a 149,02 (da 148,41).

Dopo aver perso circa il 15% da inizio anno a fine giugno, il biglietto verde ha “svoltato”. Il cambio di marcia è legato sia alla fermezza della Fed sia al nuovo accordo commerciale tra UE e USA, che favorisce Washington.

Stamattina, 31 luglio, le borse asiatiche hanno chiuso miste. A brillare è quella giapponese con il Nikkei a +1,1%, mentre Cina (CSI 300 e Hang Seng -1,3%) e Corea (Kospi -0,7%) scivolano frazionalmente.

La Banca del Giappone lascia i tassi fermi, ma alza le previsioni d’inflazione.

La Cina cerca di frenare la caduta dello yuan, mentre in Corea si sigla un accordo sui dazi con gli USA: i prodotti coreani saranno tassati al 15%. India giù con il Sensex -0,6%, dopo la minaccia di Trump di imporre dazi al 25%, giudicando “rigide e odiose” le barriere commerciali indiane.

Mentre ieri sono arrivati i primi risultati del gruppo dei "Magnificent Seven" oggi, giovedì 31 sono in calendario le trimestrali di Apple e Amazon. L’indice Bloomberg “dedicato” ha toccato ieri un nuovo record, pronto per essere ritoccato ancora.

Big commodities: trend diversi tra petrolio ed oro: il Brent (greggio di riferimento europeo) si avvia a chiudere luglio a 73 dollari al barile, in rialzo dell’8%, il miglior mese da quasi due anni. Merito del clima meno teso sul fronte commerciale e delle sanzioni alla Russia.

Le scorte USA sono però salite di 7,7 milioni di barili a quota 426,7 milioni, per via del calo delle esportazioni (gli analisti si aspettavano un calo di 1,3 milioni).

L’oro, invece, è a quota 3.301 dollari/oncia, con un +0,8% di oggi, 31 luglio. Tuttavia proprio luglio rischia di essere il primo mese negativo del 2025. Da notare che la performance da inizio anno resta solida: +25% in dollari e +13,7% in euro, anche se da aprile il trend è piatto.

Bitcoin continua a correre e si appresta a chiude luglio in bellezza: +10% nel mesem a 118.400 dollari, il quarto mese consecutivo di guadagni. Spinta dalle aspettative su un approccio pro-cripto da parte dell’amministrazione USA e dagli acquisti di alcune big tech.

Sul fronte obbligazionario, i movimenti delle banche centrali hanno avuto meno impatto delle novità commerciali: Treasury USA decennale: rendimento al 4,35%, Bund decennale tedesco: 2,7%, segnando il terzo mese negativo per i suoi prezzi, frutto del graduale rialzo del suo rendimento.

E’ il BTP italiano il vero vincitore morale della sfida tra i grandi “Govies” europei: col rendimento al 3,52%, e lo spread BTP/Bund sceso da 115 a 81 punti base, al minimo dal 2010.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Analisi conferenza stampa di POWELL del 30 Luglio 2025Il discorso di Jerome Powell del 30 luglio 2025 rappresenta un passaggio cruciale per comprendere lo stato attuale e le prospettive della politica monetaria degli Stati Uniti.

Le parole chiave di Powell.

Powell ha ribadito che l’attuale politica monetaria “ci lascia in una posizione ben bilanciata”. In altre parole, la Federal Reserve non è intenzionata a muovere i tassi in tempi brevi. La FED preferisce attendere nuovi dati, valutare il quadro economico ed essere pronti a reagire solo in caso di necessità. Il tasso sui fed funds resta invariato tra il 4,25% e il 4,5%. L’obiettivo è mantenere la massima occupazione e riportare l’inflazione al target del 2% nel lungo periodo.

Crescita più lenta e consumi deboli.

Il centro dell’analisi risiede nel rallentamento della crescita. Il PIL nella prima metà dell’anno è cresciuto del 1,2%, contro il 2,5% del 2024. Questo calo riflette soprattutto una frenata della spesa dei consumatori, che rimane il principale motore dell’economia statunitense.

Settori in sofferenza e rischio inflazione.

Il settore immobiliare continua a essere debole. Al tempo stesso, l’inflazione resta “piuttosto elevata”, con l’indice PCE totale al 2,5% e quello “core” al 2,7% su base annua. Nonostante questo, la componente dei servizi sta lentamente rallentando mentre i dazi imposti dal governo stanno spingendo al rialzo i prezzi di alcune categorie di beni. Powell ha sottolineato come l’impatto dei dazi potrebbe essere temporaneo o trasformarsi in pressione inflazionistica persistente. In questo scenario, la Fed preferisce essere prudente.

Fed spaccata, mercato incerto.

Per la prima volta da oltre trent’anni, due membri (Bowman e Waller) hanno votato contro la decisione di mantenere i tassi fermi, chiedendo invece un taglio. Questo segnala una crescente spaccatura interna nella Fed, sintomo dell’elevata incertezza che domina la politica monetaria.

Nuovi dazi e tensioni geopolitiche

Nel giorno della decisione, nuovi dazi sono stati annunciati dal Presidente Trump, ovvero 40% sul Brasile e 50% sull’import di prodotti in rame. Queste mosse accentuano la pressione sui costi di produzione e lasciano prevedere che la trasmissione dei rincari ai consumatori possa continuare nei prossimi mesi, mantenendo alta l’inflazione e rinviando ogni eventuale taglio dei tassi.

In conclusione, Powell mantiene una posizione attendista e la Fed non appare pronta a tagliare i tassi a breve. Per i mercati e per i trader ciò implica maggiore selettività, attenzione alla volatilità e all’esposizione ai diversi rischi macro e geopolitici. È un periodo in cui la prudenza, la gestione del rischio e la capacità di adattarsi rapidamente al mutare delle condizioni saranno fattori chiave di successo sui mercat

Wall Street molto cara: spazio per Europa e Cina?1) La valutazione dell’indice S&P 500 ha raggiunto il suo massimo di fine 2021

Nel secondo trimestre del 2025, la valutazione del mercato americano, rappresentata dall’S&P 500, è tornata ai livelli record di fine 2021. L’indice S&P 500 continua a segnare nuovi massimi storici da inizio luglio. Al contrario, i mercati europei e cinesi appaiono sottovalutati. In Europa, indici come lo Stoxx 600 e l’Eurostoxx 50 restano sotto i loro massimi storici. Esiste un potenziale di recupero, anche perché le valutazioni sono ancora ragionevoli.

Dal punto di vista tecnico, questi mercati presentano configurazioni interessanti. In Cina, il potenziale è ancora più evidente. I mercati cinesi sono molto indietro sia dal punto di vista tecnico che fondamentale. Si tratterebbe semplicemente di tornare ai precedenti massimi.

Nonostante i risultati delle imprese americane siano solidi, la valutazione attuale dell’S&P 500 ne limita il potenziale di crescita nel breve termine. Al contrario, Europa e soprattutto Cina offrono oggi un rapporto rendimento/rischio più interessante, sia in termini di valutazione borsistica che di analisi tecnica. Pur restando rialzista il trend di fondo dell’S&P 500, può quindi essere utile ribilanciare leggermente a favore delle azioni europee e cinesi.

Il primo grafico mostra le candele giapponesi mensili dell’indice principale della Borsa di Shenzhen.

Il secondo grafico mostra le candele giapponesi mensili del contratto future sull’EuroStoxx 50, che non ha ancora superato il proprio record storico, a differenza dell’S&P 500.

2) Il PE di Shiller (o CAPE Ratio) è la migliore opzione per confrontare le valutazioni dei mercati azionari USA, europei e cinesi

Il CAPE ratio (Cyclically Adjusted Price-to-Earnings ratio), detto anche PE di Shiller, è un indicatore finanziario che misura la valutazione del mercato azionario. Confronta il prezzo attuale di un indice, come l’S&P 500, con la media degli utili reali degli ultimi dieci anni, corretti per l’inflazione. A differenza del classico P/E, basato sugli utili di un singolo anno, il CAPE ratio attenua le fluttuazioni cicliche per fornire una visione più stabile e di lungo periodo della valutazione. Mentre il PE di Shiller dell’S&P 500 ha raggiunto il record del 2021, quello dei mercati azionari europei e soprattutto cinesi resta nettamente più basso. C’è quindi un ampio potenziale di recupero per le azioni cinesi ed europee rispetto a quelle americane secondo questo criterio di valutazione fondamentale.

Il grafico sottostante, realizzato da Barclays Research, rappresenta il confronto tra le valutazioni di Cina, USA ed Europa secondo il CAPE ratio.

L’indicatore di Warren Buffett propone invece un confronto basato sul rapporto tra capitalizzazione di borsa e PIL. Anche in questo caso, il messaggio è chiaro: il mercato azionario cinese è molto meno caro rispetto a quello statunitense. La tabella seguente è tratta dal sito Gurufocus.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Investire in modo Intelligente: il Trading Passivo con PAMMInvestire in modo Intelligente: il Trading Passivo con PAMM

Performance reali, gestione professionale, controllo totale

Hai mai desiderato ottenere rendimenti elevati dai mercati finanziari, senza dover fare trading in prima persona?

Con il sistema PAMM, oggi è possibile. Si tratta di una soluzione di trading passivo, in cui il tuo capitale viene gestito da provider professionisti, mentre tu mantieni il pieno controllo e la massima trasparenza su ogni operazione.

Risultati recenti parlano chiaro:

Banca 1: +22% negli ultimi 2 mesi

Banca 2: +6,2% a +9,0% netti in un solo mese, con drawdown medio inferiore al 2%