Stop hunt reversal pattern: S&P500 tenta il recuperoIl future sull'S&P 500 ha mostrato un pattern di inversione (le tre candele dentro il cerchio) noto come "Stop Hunt Reversal Setup", con una candela che ha brevemente superato la resistenza per attivare gli stop loss prima di invertire rapidamente e chiudere sotto le due precedenti chiusure giornaliere. Il VIX spot ha registrato una crescita. Questo pattern, ha provocato ieri la prima discesa e la rottura al ribasso della trend line rialzista. Il target di breve è individuabile in area 6800, ma per il prosieguo della discesa è fondamentale verificare se con il pull back rialzista in corso oggi il prezzo del future avrà la forza di riportarsi sopra la trend line rotta di recente: il che renderebbe vani gli sforzi ribassisti e il pattern Stop Hunt.

Indici di mercato

WisdomTree - Tactical Daily Update - 14.01.2026Inflazione Usa a dicembre in linea con le attese. Tassi fermi a gennaio...

Trimestrale Usa: JP Morgan esordisce con numeri solidi e view costruttiva.

Trump tuona verso l’Iran, non escluso un intervento militare.

Borse caute, consolidano i massimi storici, in attesa di nuovi «trigger».

La nuova stagione delle trimestrali negli Stati Uniti si apre in un contesto di mercati sospesi tra resilienza macro e crescente incertezza politica, con le grandi banche USA chiamate a fare da prima cartina di tornasole per lo stato dell’economia americana alla fine del 2025.

A inaugurare la tornata è stata JPMorgan con buoni numeri, mentre gli indici azionari restano a ridosso dei massimi storici, ma con un’evidente perdita di slancio.

Il clima di cautela domina le Borse globali. In Europa, la seduta del 13 gennaio si è chiusa in prevalenza in rosso: Ftse Mib -0,5%, Cac 40 -0,2%, Ftse 100 e Dax -0,1%. Segno positivo per Ibex 35 (+0,1%) e Aex di Amsterdam (+0,4%). Anche Wall Street ha terminato sotto pressione, con il Dow Jones a -0,80%, il Nasdaq a -0,10% e lo S&P500 a -0,19%.

A pesare sul sentiment è soprattutto il tema della Federal Reserve. I dati sull’inflazione statunitense di dicembre non sono bastati a dissipare i dubbi degli investitori sulla tempistica dei tagli ai tassi. Il mercato ha ormai azzerato le probabilità di una riduzione a gennaio, mentre marzo resta il primo appuntamento considerato plausibile dagli analisti.

Nel dettaglio, l’inflazione al dettaglio negli Usa si è attestata al 2,7% su base annua, in linea con novembre e con le attese. Su base mensile, i prezzi al consumo sono cresciuti dello 0,3%.

Un po’ meglio i numeri del “core CPI” (ex cibo ed energia), salito +2,6% annuo e +0,2% mensile, entrambi sotto le stime di consenso. Dati interessanti, ma non sufficientim almeno per ora, a convincere la Fed a muoversi rapidamente.

Il dibattito monetario si intreccia però con una dimensione sempre più politica. Il presidente Donald Trump è tornato ad attaccare frontalmente Jerome Powell, scrivendo su Truth che con un’inflazione “bassa” il numero uno della Fed dovrebbe tagliare i tassi in modo significativo, accusandolo ancora una volta di essere “too late”.

Parole che arrivano in un momento particolarmente delicato, dopo l’apertura di un’indagine penale sul governatore.

A difesa dell’indipendenza della banca centrale americana è intervenuto un fronte compatto: una dichiarazione congiunta del Consiglio della BCE e dei governatori delle principali banche centrali ha espresso “piena solidarietà” a Powell, ribadendo che l’autonomia delle autorità monetarie rappresenta una “pietra angolare della stabilità dei prezzi, finanziaria ed economica”.

Lo stesso messaggio è stato rilanciato dal mondo finanziario. Jamie Dimon, amministratore delegato di JPMorgan, ha sottolineato di avere “enorme rispetto per Jay Powell” e ha avvertito che qualsiasi iniziativa che indebolisca l’indipendenza della Fed “probabilmente non è una grande idea”.

Sul piano macro, Dimon ha dipinto un quadro di economia statunitense resiliente. Il mercato del lavoro mostra segnali di rallentamento, ma senza un peggioramento evidente delle condizioni, mentre i consumatori continuano a spendere e le imprese restano complessivamente in buona salute.

Un equilibrio che potrebbe proseguire grazie agli stimoli fiscali in corso, ai benefici della deregolamentazione e all’impatto della politica monetaria recente. Allo stesso tempo, l’avvertimento è chiaro: i mercati sembrano sottovalutare i rischi, che vanno dalle tensioni geopolitiche al pericolo di inflazione persistente, fino ai livelli elevati dei prezzi degli asset.

I conti di JPMorgan riflettono questo contesto complesso, ma ancora benigno per l’attività bancaria. Nel quarto trimestre, l’utile è sceso del 7% a 13,02 miliardi di dollari, mentre i ricavi sono cresciuti del 7% a 45,79 miliardi. Il ROE si è attestato al 15%, in calo dal 17% dei tre mesi precedenti, con un CET1 ratio al 14,5%.

Nel consumer e investment banking, i ricavi sono aumentati del 10%, sostenuti da mercati che hanno beneficiato di una domanda di finanziamenti robusta, con un balzo del 17%.

Sul fronte geopolitico, la prudenza degli investitori è stata alimentata anche dalle dichiarazioni della Casa Bianca sull’Iran. Trump ha annunciato la cancellazione di incontri con esponenti iraniani fino alla fine delle proteste interne e ha avvertito che “gli aiuti sono in arrivo”.

Le tensioni hanno spinto il petrolio in rialzo di circa +3%, complice anche la minaccia di dazi Usa verso chi commercia con Teheran e i timori di interruzioni dell’offerta.

In Asia stamane, 14 gennaio, il quadro è più costruttivo. La Borsa di Tokyo ha aggiornato i record, con il Nikkei sopra quota 54.000 punti per la prima volta, in rialzo dell’1,6%, sostenuto dalle prospettive di elezioni anticipate e da un possibile rafforzamento degli stimoli fiscali sotto la premier Sanae Takaichi.

Sul mercato valutario, lo yen resta debole, ai minimi dal luglio 2024: 159,20 sul dollaro e 185,40 sull’euro. Più caute le piazze cinesi, con Shanghai a -0,31%, Shenzhen a -0,40%, mentre Hong Kong segna un +0,3%.

Nel complesso, i mercati restano appesi a un equilibrio fragile: dati macro solidi, ma una politica sempre più invasiva che rischia di diventare il vero fattore di volatilità del 2026.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Hassett vs. Warsh: chi è più favorevole agli asset rischiosi?Chi sarà il prossimo presidente della Federal Reserve e quale dei due principali candidati è più favorevole agli asset rischiosi sui mercati finanziari? Il presidente Trump dovrebbe nominare il prossimo presidente della Fed nel corso del mese di gennaio. Quest’ultimo agirà come “shadow Fed chair” fino alla fine del mandato di Jerome Powell a maggio.

Esaminiamo diversi fattori:

• Il loro posizionamento rispetto al rapporto inflazione/occupazione

• Il loro atteggiamento verso il mercato azionario

• Il loro atteggiamento verso il mercato delle criptovalute

• Il loro legame noto con il presidente Trump

Nel confronto tra Kevin Hassett e Kevin Warsh, una conclusione appare evidente dal punto di vista degli asset rischiosi (azioni, criptovalute, asset di crescita): Kevin Hassett è di gran lunga il profilo più favorevole. Le differenze tra i due non riguardano sfumature tecniche, ma filosofie economiche fondamentalmente opposte.

Kevin Hassett si presenta innanzitutto come un economista della crescita e dell’occupazione. La sua lettura della politica monetaria privilegia l’espansione economica, l’attività e il sostegno alla domanda, anche se ciò comporta una maggiore tolleranza all’inflazione. Questo approccio si traduce meccanicamente in una preferenza per tassi di interesse più bassi, una politica monetaria accomodante e un’abbondante liquidità nel sistema finanziario. Storicamente, sono proprio queste le condizioni che alimentano i mercati azionari, in particolare i titoli growth, così come gli asset alternativi e speculativi, comprese le criptovalute.

Al contrario, Kevin Warsh incarna una visione strettamente incentrata sulla stabilità dei prezzi. Il suo approccio enfatizza la disciplina monetaria, la lotta contro l’inflazione e la normalizzazione delle politiche non convenzionali. Un simile orientamento implica condizioni finanziarie più restrittive, meno favorevoli agli eccessi di valutazione e ai cicli speculativi. In questo contesto, gli asset rischiosi non beneficiano di un forte supporto strutturale e risultano più esposti a fasi di consolidamento o di correzione.

Il legame con il mercato azionario è quindi inequivocabile. Hassett sostiene un ambiente in cui i multipli possono espandersi e l’assunzione di rischio è incentivata da un basso costo del capitale. Warsh, invece, favorisce un quadro in cui i mercati devono adattarsi a fondamentali più rigorosi, limitando meccanicamente l’euforia borsistica.

Per quanto riguarda le criptovalute, la divergenza è ancora più marcata. Le cripto prosperano in cicli di abbondante liquidità e politiche monetarie accomodanti. La postura di Hassett, percepita come aperta a questo ecosistema e favorevole a condizioni finanziarie espansive, è chiaramente allineata a una dinamica rialzista degli asset digitali. Warsh, più diffidente verso le derive di politiche lassiste, rappresenta un ambiente decisamente meno favorevole per questo tipo di asset.

Infine, il legame stretto tra Hassett e Donald Trump, la cui dottrina economica si fonda sulla crescita, sulla stimolazione dei mercati e sulla performance degli asset finanziari, rafforza ulteriormente questa interpretazione. Hassett appare come la naturale estensione di una politica favorevole ai mercati e al rischio.

Conclusione: senza alcuna ambiguità, Kevin Hassett è il candidato più favorevole agli asset rischiosi, sia per la sua visione macroeconomica sia per le sue implicazioni dirette su azioni e criptovalute.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Wall Street sui massimi, attesa per CPI e utiliNonostante il presidente Trump continui a generare rumore sui mercati, due dei principali indici azionari hanno aggiornato i massimi storici nella seduta di lunedì, mentre gli investitori guardano a un martedì particolarmente intenso, con un dato chiave sull’inflazione e l’avvio della stagione degli utili.

Il Dow Jones è salito dello 0,17%, pari a circa 86 punti, chiudendo a 49.590,20, mentre l’S&P 500 ha guadagnato lo 0,16%, attestandosi a 6.977,27, consolidando così i record della scorsa settimana. Anche le small cap hanno partecipato al movimento, con il Russell 2000 in rialzo dello 0,44% e in chiusura su un nuovo massimo storico a 2.635,69.

Il Nasdaq resta ancora distante dal proprio massimo di chiusura, ma ha sovraperformato gli altri indici nella seduta, avanzando dello 0,26%, pari a circa 62 punti, a 23.733,90. Alphabet si è distinta in modo significativo, diventando l’ultima società a superare i 4.000 miliardi di dollari di capitalizzazione di mercato, mentre continua a crescere l’entusiasmo degli investitori per le sue iniziative legate all’intelligenza artificiale.

Nel complesso, l’avvio di settimana è stato solido. Gli acquisti sono tornati a manifestarsi sui ribassi e il mercato ha mostrato una buona capacità di assorbire le notizie. L’oro continua la sua corsa storica, mentre l’attenzione degli operatori si sposta sempre più verso l’imminente stagione degli utili, che partirà dai titoli finanziari. Le premesse sono quelle di un inizio d’anno dinamico.

La seduta si era aperta in territorio negativo dopo la notizia dell’apertura, da parte del Dipartimento di Giustizia, di un’indagine penale sul presidente della Federal Reserve, Jerome Powell, in merito alla sua testimonianza al Senato sulla ristrutturazione degli edifici degli uffici della Fed. Nel fine settimana, Powell ha diffuso una dichiarazione video in cui ha attribuito l’iniziativa a pressioni politiche, avvertendo che tali azioni rischiano di minare l’indipendenza della banca centrale.

Nel frattempo, il presidente Trump ha chiesto di limitare per un anno i tassi delle carte di credito al 10%. Negli ultimi giorni, il Presidente degli Stati Uniti ha avuto un impatto costante sul sentiment di mercato: la scorsa settimana ha proposto di porre fine ai dividendi e ai programmi di riacquisto di azioni proprie per le società della difesa e ha spinto per un divieto ai grandi investitori istituzionali di acquistare abitazioni unifamiliari. Finora, tuttavia, il mercato ha mostrato una notevole resilienza di fronte a questi sviluppi, inclusa la recente cattura di Nicolás Maduro in Venezuela.

Detto questo, l’attenzione degli investitori resta concentrata su eventi con implicazioni più dirette per i mercati. In primo luogo, il rapporto sull’indice dei prezzi al consumo (CPI) in uscita domani mattina. Il dato del mese scorso era risultato più debole del previsto, ma molti operatori avevano espresso scetticismo, considerando che l’economia era ancora condizionata dagli effetti del più lungo shutdown governativo della storia. Il nuovo report dovrebbe offrire un quadro più affidabile.

Ancora più rilevante, la stagione degli utili prende ufficialmente il via domani con la pubblicazione dei risultati della più grande banca statunitense, JPMorgan. Il consenso prevede utili per azione pari a 5,01 dollari su ricavi di 45,7 miliardi di dollari, corrispondenti a una crescita annua rispettivamente del 4,2% e del 6,8%. Nel corso della settimana seguiranno anche i conti di Bank of America, Wells Fargo e Citigroup, mentre giovedì sarà il turno di Morgan Stanley e Goldman Sachs.

WisdomTree - Tactical Daily Update - 12.01.2026

Le Borse guardano oltre le tensioni geostrategiche in questo inizio 2026.

Rotazione temi, in favore del value: ma occhi aperti sulle future IPO big tech.

Powell sotto inchiesta per ristrutturazione della sede FED.

Dollaro Usa in recupero dopo i dati sotto alle attese del mkt del lavoro.

Dopo la chiusura contrastata della vigilia, venerdì 9 gennaio i mercati hanno puntato dritto sul principale market mover della settimana: il rapporto sul mercato del lavoro statunitense. Il dato ha confermato un rallentamento dell’occupazione, ma non tale da mettere in discussione la solidità del ciclo economico Usa.

A dicembre, l’economia americana ha creato 50.000 nuovi posti di lavoro, meno delle attese degli analisti, che stimavano tra 60.000 e 70.000 nuove buste paga. Il tasso di disoccupazione, tuttavia, è sceso dal 4,5% (rivisto dal 4,6%) al 4,4%.

Un dettaglio tutt’altro che marginale: è bastato questo singolo dato per sostenere il Dollaro, rafforzando la narrativa di un mercato del lavoro ancora tonico e riducendo la pressione sulla Federal Reserve per avviare tagli dei tassi aggressivi e ravvicinati.

Il biglietto verde ha quindi reagito più al calo della disoccupazione che al rallentamento dell’occupazione, mentre gli operatori hanno ricalibrato le aspettative di politica monetaria. La lettura complessiva del report suggerisce una fase di raffreddamento controllato, coerente con l’obiettivo della Fed di riportare l’inflazione sotto controllo senza innescare una recessione.

A Wall Street, la seduta è stata positiva, con una netta rotazione settoriale. A mettersi in evidenza sono stati i titoli della difesa, dopo che il presidente Donald Trump ha chiesto un aumento della spesa pubblica per la sicurezza del 50%. In parallelo, il Presidente ha in agenda un incontro con i vertici delle Big Oil americane, all’indomani dell’attacco in Venezuela e dei piani per tornare a importare petrolio da Caracas.

Gli indici statunitensi hanno archiviato la giornata in rialzo: Dow Jones +0,48%, S&P 500 +0,65%, Nasdaq +0,81%. Il messaggio dei mercati è chiaro: rallentamento sì, ma senza segnali di hard landing.

In Europa, le Borse hanno beneficiato del medesimo driver. Il dato sul lavoro Usa, mostrando una crescita degli occupati più lenta e un lieve calo della disoccupazione, ha rafforzato le attese di un solo taglio da 25 bps dei tassi Fed nei prossimi mesi.

Il Cac 40 di Parigi ha chiuso in forte rialzo (+1,44%), aggiornando i massimi storici. Il Dax 30 di Francoforte è salito dello 0,55%, il Ftse 100 di Londra dello 0,81%, mentre Milano si è mossa più cautamente, chiudendo a +0,10%.

Il quadro cambia parzialmente all’inizio della nuova settimana. Lunedì 12 gennaio, la maggior parte dei mercati dell’Asia-Pacifico si muove in territorio positivo, ma i future di Wall Street arretrano di circa -0,5%, zavorrati dalla notizia di un’indagine del Dipartimento di Giustizia Usa su Jerome Powell.

Il presidente della Fed, in un video diffuso nella notte, ha definito l’inchiesta, anticipata dal New York Times, un “pretesto” per inasprire uno scontro già noto tra la banca centrale e la Casa Bianca. L’indagine riguarda, in prima battuta, la ristrutturazione da 2,5 miliardi di dollari della sede della Federal Reserve a Washington, ma Powell parla apertamente di una conseguenza delle “minacce e pressioni continue” legate alla politica dei tassi.

In questo contesto, le Borse europee appaiono svogliate e prive di direzione, con un calo di circa -0,2% alle 11.30 CET.

In Asia, il sentiment resta costruttivo. A Hong Kong, l’Hang Seng guadagna +0,8% e l’Hang Seng Tech +1%, trainati dai titoli high tech e biotech.

Riflettori puntati sul debutto di OmniVision Integrated Circuits, che balza del 9% nel giorno dell’IPO, dopo una raccolta di 4,8 miliardi di HK$ (616 milioni di dollari). Il titolo, già quotato a Shanghai, arretra lievemente. OmniVision è attiva nei sensori CMOS per smartphone, automotive, smart glasses ed Edge AI.

A Taiwan, il Taiex chiude a +0,7%. Le esportazioni del 2025 raggiungono un massimo storico grazie al boom globale dell’intelligenza artificiale. A dicembre l’export cresce del 43% su base annua; il totale annuo tocca 640,75 miliardi di dollari (+35%). Gli Stati Uniti restano il primo mercato di sbocco.

In Cina, il CSI 300 sale dello 0,7%. A Hong Kong debutta MiniMax Group, startup dell’AI generativa, con un rialzo del 55% dopo un’IPO da 619 milioni di dollari, sottoscritta 1.830 volte dagli investitori retail. Tra i soci figurano Alibaba e il fondo sovrano di Abu Dhabi.

Guardando avanti, il 2026 potrebbe segnare il ritorno delle grandi IPO tech: OpenAI è attesa con valutazioni potenzialmente superiori ai 1.000 miliardi di dollari, mentre Anthropic prepara una quotazione con una valutazione teorica di circa 350 miliardi.

Tra le materie prime, il Bloomberg Commodity Index sale a 113,50 USD, sui massimi da quattro anni. Il rame torna sotto i riflettori dopo i colloqui preliminari tra Glencore e Rio Tinto, alimentando le ipotesi di un nuovo superciclo legato a transizione energetica, difesa e data center per l’AI.

Infine, l’oro supera per la prima volta i 4.600 USD, sostenuto dalle tensioni in Iran, dalla domanda rifugio e dagli acquisti di banche centrali ed ETF. Sul fronte obbligazionario, il BTP decennale rende il 3,47%, con lo spread a circa 65 pb, sui minimi dal 2008: la carta italiana continua a piacere anche in ottica 2026.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

I massimi storici chiudono la prima settimana completa del 2026Speriamo che il resto del 2026 si dimostri positivo quanto la prima settimana completa, che ha visto tutti i principali indici muoversi in rialzo con due nuovi record.

Venerdì, l'S&P è avanzato dello 0,65% a 6966,28 e il Dow Jones è avanzato dello 0,48% (circa 238 punti) a 49.504,07, segnando nuovi massimi di chiusura per entrambi. Questi indici sono saliti rispettivamente dell'1,6% e del 2,3% durante la settimana. Il NASDAQ ha sovraperformato oggi i suoi omologhi, guadagnando lo 0,81% (circa 191 punti) a 23.671,35. L'indice ad alta capitalizzazione tecnologica è ancora a circa l'1,2% dal suo massimo di chiusura, ma ha guadagnato l'1,9% negli ultimi cinque giorni.

E le small cap si sono unite a noi, con il Russell 2000 in rialzo dello 0,78% a 2624,22. L'indice ha effettivamente sovraperformato i titoli più grandi, con un rialzo settimanale del 4,6%. Il

rally di venerdì è stato favorito da un rapporto generalmente accettabile sulle buste paga non agricole di dicembre. L'economia ha creato 50.000 posti di lavoro il mese scorso, un po' al di sotto delle aspettative di 73.000, dato che le buste paga private sono aumentate solo di 37.000. Tuttavia, il tasso di disoccupazione è sceso più del previsto al 4,4%.

Il rapporto sembra aver centrato il punto, con numeri sufficientemente solidi da dissipare i timori di un rallentamento economico più grave, mantenendo al contempo un taglio dei tassi sul tavolo per un certo periodo nel primo semestre. (Il CME FedWatch Tool suggerisce fortemente che la Fed rimarrà ferma più a lungo questo mese, con una probabilità del 95%.)

L'attenzione si sposta ora sull'inizio della stagione degli utili, che inizierà ufficiosamente martedì con la principale banca del paese, JPMorgan (JPM). Il giorno successivo saranno pubblicati i rapporti di Bank of America (BAC), Wells Fargo (WFC) e Citigroup (C), mentre giovedì saranno pubblicati quelli di Morgan Stanley (MS) e Goldman Sachs (GS).

C'è un giustificato ottimismo tra gli investitori riguardo al quadro generale degli utili. Gran parte di questo ottimismo riflette il continuo slancio degli utili nel settore tecnologico, ma ci sono anche segnali che alcuni altri settori stanno iniziando a diventare contributi significativi alla crescita. Questo ha iniziato a riflettersi nelle revisioni delle stime degli utili, con le stime aggregate che hanno iniziato a salire leggermente dall'inizio della seconda metà del 2025.

Analisi 2028 , DAX 35.000Nonostante qualche fisiologico storno nell’ordine del 10-15%, tipico dei mercati azionari e generalmente innescato da fattori esogeni come shock geopolitici appena vissuti, crisi energetiche o rapide variazioni di politica monetaria, il DAX mostra una struttura di lungo termine estremamente solida.

Il mercato tedesco continua infatti a beneficiare di driver fondamentali e strutturali:

una robusta base industriale,

un tessuto di società esportatrici leader globali (le cosiddette Mittelstand),

e una sempre maggiore interconnessione dei flussi finanziari internazionali che cercano qualità e stabilità.

Guardando il grafico storico, la curva ellittica di lungo periodo che origina dalla fase post-DOT-COM (2000-2003) evidenzia un movimento tipico dei mercati azionari

consolidamenti laterali multi-anno che fungono da accumulazione istituzionale,

seguiti da fasi impulsive di rialzo alimentate da espansione della liquidità e crescita degli utili societari (ved. SAP e altri)

Inoltre, la presenza di grandi gestori passivi (ETF e fondi indicizzati) e l’uso massiccio di strategie sistematiche (risk parity, volatility targeting) tendono a “comprare i drawdown”, riducendo la profondità e la durata dei ribassi. Questa struttura di mercato favorisce la formazione di minimi crescenti nel tempo.

Dal punto di vista tecnico:

il DAX mantiene intatta la sua trendline primaria dai minimi del 2009,

con pattern di consolidamento ben definiti (triangoli ascendenti e flag di continuazione),

e volumi in aumento nelle rotture rialziste.

In ottica di proiezione ciclica e usando regressioni logaritmiche sui ritorni reali del DAX (corretti per inflazione), emerge un potenziale approdo in area 35.000 punti entro il 2028, coerente con un CAGR (tasso di crescita annuo composto) medio del 6-7%, in linea con le performance storiche degli indici azionari mature economy su orizzonti di lungo periodo.

Un traguardo che rappresenterebbe una prosecuzione ordinata del ciclo di lungo termine, senza bisogno di “bolle” ma semplicemente come normale evoluzione di utili e multipli.

WisdomTree - Tactical Daily Update - 09.01.2026Wall Street incerta: attendono Corte Suprema su dazi e dati su occupazione

Rotazione temi: più debole la tech, recupero value e ciclici: da verificare.

Azioni globali della Difesa di nuovo in auge a a nuovi massimi storici.

Dollaro Usa ifinalmente in recupero, dopo un 2025 di cronica debolezza.

Le Borse europee archiviano la seduta di ieri, 8 gennaio, con un andamento debole e contrastato, riflesso di un clima dominato dall’incertezza geopolitica e dall’attesa per una serie di snodi cruciali sul fronte macro e politico.

Gli investitori attendono due appuntamenti chiave negli Stati Uniti: il verdetto della Corte Suprema sulla legalità dei dazi imposti dall’amministrazione Trump e la pubblicazione oggi, 9 gennaio, del rapporto mensile sul mercato del lavoro.

La decisione dei giudici supremi è considerata potenzialmente dirompente. Un pronunciamento contrario potrebbe infatti rimettere in discussione una parte significativa dell’architettura commerciale americana, con ripercussioni non solo sugli scambi globali ma anche sulle prospettive di crescita dell’economia Usa. Parallelamente, i dati sull’occupazione potrebbero fornire indicazioni preziose sull’orientamento futuro della Federal Reserve.

Le attese degli economisti parlano di 70.000 nuovi posti di lavoro non agricoli creati nel mese scorso, in aumento rispetto ai 64.000 precedenti. Per il solo settore privato, le stime indicano 75.000 nuovi occupati, contro i 69.000 del mese precedente. Scostamenti significativi da queste previsioni potrebbero ricalibrare rapidamente le aspettative sui tempi e sull’intensità della politica monetaria statunitense.

Variazioni minime, ieri, per le Borse europee: Parigi +0,12%, Francoforte +0,02%, Londra -0,04%, Milano +0,25%: una fotografia di mercati prudenti, selettivi e privi di un chiaro catalizzatore.

Ieri anche Wall Street ha mostrato un quadro frammentato: Dow Jones +0,55%, S&P500 invariato, Nasdaq -0,44%. A pesare sono state soprattutto le prese di profitto sui tecnologici, mentre hanno trovato sostegno i titoli più legati al ciclo economico e, ancora una volta, quelli della difesa.

Proprio il comparto Difesa & Aerospazio continua a catalizzare l’attenzione degli investitori. L’annuncio del presidente Trump di voler aumentare di oltre il 50% il budget militare Usa, con l’obiettivo di raggiungere circa 1,5 trilioni di dollari nel 2027, ha dato nuovo slancio agli acquisti sia negli Usa sia in Europa. L’indice Stoxx Aerospace & Defense segna già +12,5% da inizio 2026, distanziando nettamente tutti gli altri settori, quali il Tecnologico (+4,9%), le Utility (+4,1%).

Il settore europeo della difesa, reduce da un +56% nel 2025, aggiorna i massimi storici, superando il record di inizio ottobre. Tra i titoli migliori del 2026 spiccano EXAIL Tech (+30%), Avio (+22%), Rheinmetall (+20%), Renk (+19,5%), SAAB (+19%), Leonardo (+19%) e Fincantieri (+16%).

L’attenzione resta elevata anche sul fronte energetico, in uno scenario geopolitico sempre più teso. La “battaglia per il greggio” coinvolge ora direttamente anche Russia e Cina, dopo il sequestro da parte degli Stati Uniti delle petroliere Marinera e Sophia nel Mar dei Caraibi.

I future sul petrolio tentano un rimbalzo, sostenuti anche dalle crescenti tensioni in Iran, dove i disordini interni, accompagnati da un blackout nazionale di Internet, si intensificano a Teheran, Mashhad e Isfahan. Le proteste sono alimentate da gravi difficoltà economiche e da un’iperinflazione stimata intorno al +90% annuo.

Il Brent europeo tocca stamene, 9 gennaio, 62,50 dollari/barile, +0,8% dopo il +3,4% di giovedì, miglior seduta da fine ottobre, con un progresso settimanale provvisorio del +2,9%. Il timore è che l’estensione del conflitto tra Russia e Ucraina possa colpire le esportazioni di petrolio russo, comprimendo l’offerta globale.

Sul fronte delle materie prime, l’indice Bloomberg Commodity a 112,10 si avvia a chiudere la settimana con +2,3%. Da inizio anno guidano caffè e argento (entrambi intorno al +7%), mentre il Gas Naturale Usa segna -7%, penalizzato da previsioni di clima mite e da domanda di riscaldamento più debole.

Metalli preziosi ancora “hot”: oro 4.470 Dollari/oncia e argento a 77,0: l’oro corregge leggermente dal +0,5% di giovedì, mentre l’argento resta quasi piatto dopo il -1,5% di ieri. Su base settimanale i guadagni restano consistenti (+3% l’oro, +5,5% l’argento), complice un mix di prese di profitto, rimbalzo del dollaro e ribilanciamenti sugli indici delle commodity.

Proprio il dollaro torna a rafforzarsi, con un apprezzamento superiore all’1% contro le principali valute: una novità dopo un 2025 di persistente debolezza. A favorirlo sono stati il rallentamento dell’inflazione in Europa, che apre spiragli per un approccio più morbido della BCE, e la resilienza dell’economia americana, fattori che rendono ancora più cruciali i dati sulle buste paga non agricole.

Sul mercato obbligazionario, il rendimento del Treasury Usa 10 anni risale al 4,18% dal 4,13%, mentre in Europa il BTP decennale italiano rende 3,50%, con spread a 65 bps, sui minimi dal 2008 (lontanissimo dai 250 pb dell’ottobre 2023).

Ottima la domanda per il nuovo BTP 7 anni, con richieste per circa Eur 265 miliardi e yield 3,19%: un segnale che rafforza la sostenibilità del rifinanziamento 2026, stimato in 385 miliardi, e che contribuisce a un risparmio sul costo del debito valutato in circa Eu 8 miliardi/anno.

Infine, le criptovalute. Il Bitcoin, con movimenti nervosi, torna intorno a 90.800 dollari, sui livelli di inizio anno. L’attenzione del mercato resta puntata su un possibile cambio di passo normativo: l’eventuale approvazione del US CLARITY Act viene vista come un vero game-changer, in grado di ridurre drasticamente il rischio regolatorio e offrire finalmente una cornice stabile al settore.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

Mercati stabili in attesa dei dati sull’occupazioneNella seduta di ieri i principali indici hanno mostrato ancora una volta andamenti contrastanti, ma restano tutti in territorio positivo per la prima settimana completa del 2026, in attesa della sessione di oggi.

Detto questo, il rapporto sulle buste paga non agricole in uscita domani mattina potrebbe rivelarsi determinante per l’esito finale della settimana.

Il Dow Jones è tornato in rialzo, guadagnando lo 0,55%, pari a circa 270 punti, e chiudendo a 49.266,11. A sostenere l’indice sono stati in particolare i titoli del settore difesa, dopo che il Presidente Trump ha indicato un bilancio per la difesa pari a 1.500 miliardi di dollari nel 2027, in netto aumento rispetto ai circa 900 miliardi previsti per il 2026.

Il rimbalzo arriva il giorno successivo al calo del comparto, innescato da dichiarazioni presidenziali che avevano ipotizzato la fine di dividendi e riacquisti di azioni proprie per le società della difesa.

L’S&P 500 ha chiuso sostanzialmente invariato, con un lieve progresso dello 0,01% a 6.921,46. Sia l’S&P 500 sia il Dow Jones avevano toccato massimi storici martedì, prima di arretrare nella seduta di ieri.

La rotazione settoriale ha penalizzato il comparto tecnologico, portando il Nasdaq a scendere dello 0,44%, pari a circa 104 punti, a 23.480,02. Nonostante la debolezza del settore, Alphabet ha superato Apple diventando la seconda società quotata al mondo per capitalizzazione, alle spalle di NVIDIA.

Parte dei flussi in uscita dalla tecnologia si è diretta verso le small cap, con il Russell 2000 in rialzo dell’1,1% e in chiusura su un nuovo massimo storico a 2.603,91.

Sul fronte macroeconomico, ieri sono arrivati nuovi dati sul mercato del lavoro, con l’attenzione ora tutta rivolta al rapporto sulle buste paga non agricole.

Le richieste iniziali di sussidio di disoccupazione si sono attestate a 208.000, in lieve aumento rispetto alla settimana precedente ma inferiori alle attese di 210.000. Inoltre, Challenger, Gray & Christmas ha riportato poco più di 35.500 licenziamenti, il livello più basso degli ultimi diciotto mesi.

Tutto è quindi pronto per il primo rapporto “normale” sull’occupazione negli Stati Uniti dopo lo shutdown governativo. Le attese indicano attualmente la creazione di 73.000 nuovi posti di lavoro, in aumento rispetto ai 54.000 stimati a fine settimana scorsa.

L’ultimo dato disponibile, pubblicato in modo atipico a metà dicembre, aveva sorpreso positivamente con 64.000 nuovi occupati.

In termini settimanali, il Dow Jones è in rialzo dell’1,8% fino a giovedì, il Nasdaq guadagna circa l’1% e l’S&P 500 è in progresso dello 0,9% nei primi quattro giorni della settimana. Oltre ai dati sull’occupazione, gli investitori guardano anche a possibili sviluppi sul fronte politico-giudiziario, con una potenziale decisione della Corte Suprema sui dazi presidenziali attesa proprio per oggi.

Nel 2026 vedremo sicuramente almeno una correzioneStatisticamente l'indice S&P 500 sale sempre ma nella sua salita andiamo regolarmente incontro a correzioni più o meno profonde.

A volte queste si trasformano in bear market (raramente) altre volte no.

Ma quanto di frequente?

Una correzione del 1-3% si verifica annualmente, anche più volte in un anno

Una correzione del 5% si verifica in media ogni 1.1 anni

Una correzione del 10% si verifica in media ogni 1.6 anni

Una correzione del 15% si verifica in media ogni 2.5 anni

Una correzione del 20% si verifica in media ogni 4 anni

Una correzione del 25% si verifica in media ogni 5 anni

Una correzione del 30% si verifica in media ogni 10 anni

Una correzione del 40% si verifica in media ogni 16 anni

Una correzione del 50% si verifica in media ogni 48 anni

Nel 2026 sappiamo quindi per certo che ci saranno correzioni lievi ma è meno probabile che queste si trasformino in bear market perché:

l'ultima correzione da 20% è stata ad aprile 2025, meno di 1 anno fa

l'ultima correzione da 25% circa è stata nel 2022, meno di 4 anni fa

l'ultima correzione da 30% circa è stata nel 2020, meno di 6 anni fa

Chiaramente si tratta solo di statiche che possono essere smentite dall'oggi al domani ma affrontare i mercati con numeri alla mano è meglio che affrontarli di pancia.

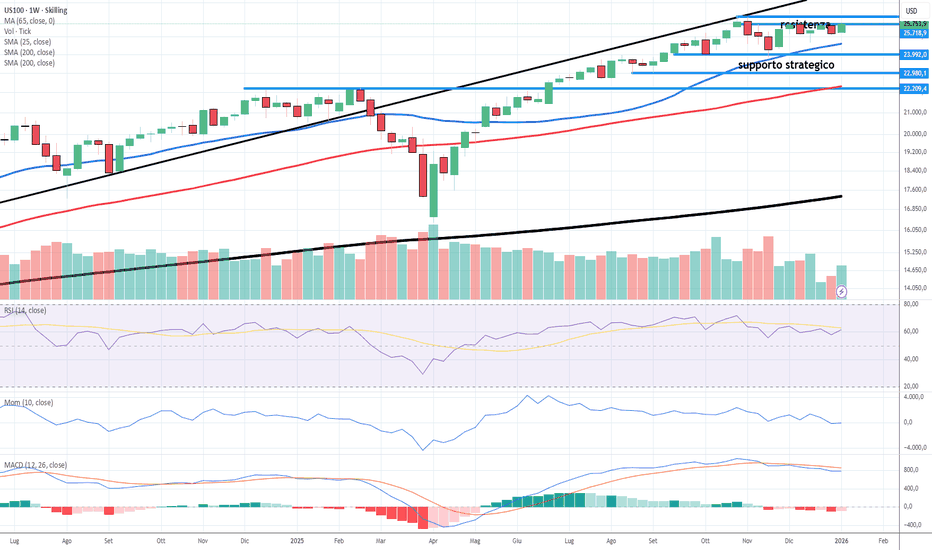

NQ: H1!!! DISCLAIMER !!!

Nota bene:

Queste sono semplici bozze personali, da considerarsi come tali. La lettura va effettuata con un’ottica di breve termine. In altre parole, la prima fase del percorso disegnato rappresenta l’ipotesi principale. La parte restante del percorso (quella più lontana nel tempo) è strettamente legata all’evoluzione della prima fase. Di conseguenza, se quest’ultima non si realizza, l’intera idea deve essere considerata nulla.

Non vi è alcuna sollecitazione all’investimento; quanto riportato va inteso unicamente come il punto di vista di un utente della piattaforma. L’onere di approfondire ricade sul lettore, attraverso le proprie conoscenze ed esperienze.

Ogni commento che schernisce l’autore, l’idea o il grafico verrà segnalato al moderatore della piattaforma. Non fornirò ulteriori risposte in merito. Grazie per l’attenzione.

WisdomTree - Tactical Daily Update - 08.01.2026Borse globali disturbate dalle tensioni internazionali su più fronti.

Il clima geopolitico innesca i primi rialzo dei rendimenti obbligazionari.

Gli Usa sequestrano 2 navi con greggio venezuelano.

Metalli preziosi e industriali in pausa, ma trend di fondo ancora forte.

Il 2026 dei mercati si apre con lo sguardo più rivolto alla geopolitica che ai fondamentali. Nella seduta di martedì 7 gennaio, il moltiplicarsi dei fronti di tensione internazionali ha inciso sull’umore degli investitori, spingendo le Borse europee a chiudere contrastate e alimentando una diffusa cautela.

A dominare la scena sono stati ancora una volta energia, sanzioni e politica estera, con il mercato impegnato a decifrare le prossime mosse del presidente Usa Donald Trump, tra Groenlandia, Venezuela e controllo delle forniture petrolifere.

Il catalizzatore principale è arrivato dal nuovo strappo tra Washington e Mosca. Gli Stati Uniti hanno sequestrato la petroliera russa Marinera, provocando dure proteste del Cremlino.

La nave era da oltre due settimane nel mirino delle autorità americane: avrebbe tentato di caricare greggio in un porto venezuelano ed è sospettata di violazioni delle sanzioni, inclusi trasporti di petrolio iraniano. Un episodio che riaccende i riflettori sulle rotte energetiche globali e sulle tensioni tra grandi potenze.

A rafforzare l’atteggiamento prudente hanno contribuito anche dati macroeconomici statunitensi in chiaroscuro. Dopo i recenti massimi, gli investitori hanno approfittato della fase per ribilanciare i portafogli, aumentando l’esposizione al comparto obbligazionario. Ne è derivato un calo generalizzato dei rendimenti dei bond, che ha sottratto slancio ai listini azionari.

Sul fronte europeo, arrivano segnali di raffreddamento dell’inflazione. In dicembre l’inflazione dell’Eurozona è scesa al 2%, dal 2,1% di novembre, secondo la stima preliminare di Eurostat. L’inflazione core si è attestata al 2,3%.

Guardando alle singole componenti, i servizi restano sostenuti al 3,4% annuo (dal 3,5%), mentre alimentari, alcol e tabacco salgono al 2,6% (dal 2,4%). In rallentamento i beni industriali, allo 0,4% (dallo 0,5%), e soprattutto l’energia, che passa a -1,9% dopo il -0,5% di novembre.

Per l’Italia, l’Istat segnala che nel 2025 i prezzi al consumo sono cresciuti in media dell’1,5%, in accelerazione rispetto al +1% del 2024. Nella media dell’anno, la variazione dell’indice Ipca si colloca a +1,7%, contro il +1,1% dell’anno precedente.

Oltreoceano, l’attenzione è già tutta rivolta a venerdì, quando saranno pubblicati i dati sul mercato del lavoro Usa, cruciali per le prossime decisioni della Fed.

I segnali recenti sono contrastanti: a dicembre il settore dei servizi ha registrato l’espansione più rapida da oltre un anno, ma secondo Adp le imprese private hanno creato meno posti di lavoro del previsto.

Le offerte di lavoro sono diminuite più delle attese a novembre e il ritmo delle assunzioni ha rallentato. Nel dettaglio, le posizioni lavorative aperte sono calate di 303mila unità, scendendo a 7,146 milioni a fine novembre, secondo il report Jolts del Dipartimento del Lavoro. Il dato di ottobre è stato rivisto al ribasso a 7,449 milioni, dai precedenti 7,670 milioni.

Per molti economisti, a pesare sono l’incertezza politica e il crescente ricorso all’intelligenza artificiale, che rende le aziende più caute nelle decisioni di assunzione.

In questo contesto, Wall Street ha chiuso con indici divergenti: Dow Jones -0,94%, S&P 500 -0,34%, mentre il Nasdaq ha limitato le perdite con un +0,16%.

In Europa, invece, tornano sotto i riflettori le azioni della difesa. A Milano, Leonardo ha guadagnato +5,1% e Fincantieri +5,3%, dopo le aperture di Francia e Regno Unito all’ipotesi di schierare truppe in Ucraina in caso di tregua con la Russia.

Il petrolio resta uno snodo chiave. Le tensioni sul Venezuela spingono le quotazioni verso i minimi di metà dicembre 2025, con il Brent in area 60 dollari al barile e il Wti attorno a 56 dollari. Sullo sfondo pesa il rischio di un eccesso di offerta, qualora il greggio venezuelano tornasse sul mercato.

Secondo il Wall Street Journal, l’amministrazione Trump starebbe lavorando da anni a un piano per controllare l’industria petrolifera venezuelana, con l’obiettivo di portare i prezzi verso i 50 dollari al barile, ridurre l’inflazione e limitare l’accesso della Cina alle forniture.

Sul mercato obbligazionario europeo, lo spread BTp-Bund ha chiuso a 70 punti base, in lieve aumento, mentre il rendimento del BTp decennale è sceso al 3,51% dal 3,54% della vigilia.

Nella mattinata di oggi, 8 gennaio, prevale il segno meno in Asia-Pacifico. L’MSCI Asia Pacific cede -0,3%, con CSI300 -1,1%, Hang Seng -1,8%, Taiex -0,2%. A Tokyo, il Nikkei 225 perde -1,7%, penalizzato dal calo dei salari reali, scesi del 2,8% a novembre, undicesimo mese consecutivo di flessione.

A Seoul, il Kospi oscilla attorno alla parità dopo i nuovi record, sostenuto dai conti di Samsung Electronics, che ha riportato un utile operativo preliminare di 13,8 miliardi di dollari (+208%) e ricavi in crescita del 23%, trainati dalla domanda di chip per l’intelligenza artificiale.

Infine, sulle materie prime, oro -0,8% e argento -3,3%, mentre la Banca centrale cinese continua ad accumulare metallo giallo per il 14° mese consecutivo: 30.000 once troy nell’ultimo mese e 1,35 milioni di once complessive, pari a 42 tonnellate, da novembre 2024.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

S&P e Dow arretrano dai record in una giornata ricca di datiMercoledì, due dei principali indici azionari statunitensi hanno chiuso in territorio negativo per la prima volta nel 2026, mentre il mercato affrontava un’intensa tornata di dati macroeconomici e una giornata particolarmente ricca di dichiarazioni da parte del Presidente degli Stati Uniti.

Il Dow Jones ha ceduto lo 0,94%, pari a 466 punti, chiudendo a 48.996,08, mentre l’S&P 500 ha perso lo 0,34%, attestandosi a 6.920,93. Entrambi gli indici avevano chiuso la seduta precedente su livelli record e avevano toccato nuovi massimi intraday anche nella giornata odierna, prima di invertire la rotta. Il Russell 2000, indice delle small cap, ha registrato un calo dello 0,29%, dopo il balzo dell’1,4% di martedì.

Il Nasdaq è invece riuscito a proseguire la sua sequenza positiva, salendo dello 0,16%, pari a circa 37 punti, a 23.584,28, per il terzo giorno consecutivo in rialzo. NVIDIA ha guadagnato quasi l’1% nella seduta di mercoledì, dopo una reazione inizialmente contenuta alla presentazione di lunedì al CES, durante la quale ha svelato la nuova piattaforma di elaborazione AI “Vera Rubin”. Di segno opposto la performance del principale concorrente AMD, che ha chiuso in calo del 2%.

I titoli del settore delle memorie, protagonisti di forti rialzi nella seduta di martedì, hanno mostrato andamenti contrastanti. Sandisk ha messo a segno un ulteriore progresso dell’1,1%, dopo il balzo del 27,6% del giorno precedente, mentre Western Digital ha perso quasi il 9%, correggendo parte del recente rialzo del 16,8%.

L’attenzione del mercato resta ora concentrata sul rapporto sulle buste paga non agricole in uscita venerdì. Le attuali attese indicano la creazione di 73.000 nuovi posti di lavoro, rispetto ai 64.000 registrati nella pubblicazione atipica di metà dicembre. In avvicinamento all’appuntamento principale, nella giornata odierna sono arrivati altri dati sul mercato del lavoro: il report ADP ha mostrato un aumento di 41.000 unità delle buste paga private a dicembre. Si tratta di un miglioramento rispetto alla contrazione di 29.000 unità di novembre, ma di un dato inferiore alle attese, fissate a 48.000.

Nel frattempo, le offerte di lavoro sono scese a 7,15 milioni a novembre, in calo di circa 300.000 unità rispetto al mese precedente. Sul fronte dell’attività economica, l’indice ISM dei servizi ha registrato il miglior dato del 2025 nel mese di dicembre, attestandosi a 54,4%, sopra le attese di 52,2% e in miglioramento di 1,8 punti rispetto a novembre.

Anche il Presidente Trump è intervenuto più volte nel corso della giornata, un elemento che storicamente tende a creare volatilità sui mercati, soprattutto in assenza di segnali di allentamento sul fronte dei dazi. In questa occasione, ha espresso l’intenzione di porre fine alla distribuzione di dividendi e ai programmi di riacquisto di azioni per le società del settore difesa, oltre a valutare il divieto per i grandi investitori istituzionali di acquistare abitazioni unifamiliari.

Gli investitori restano inoltre in attesa di ulteriori sviluppi legati al petrolio venezuelano, dopo la cattura di Nicolás Maduro.

Settori e Groenlandia: i settori dell’S&P 500 da monitorareQuesta analisi non intende formulare anticipazioni prospettiche sulle relazioni tra Stati Uniti e Groenlandia, né tantomeno addentrarsi in considerazioni geopolitiche, istituzionali o diplomatiche. Le ipotesi di annessione, sovranità o modifica dello status del territorio esulano dall’ambito di questo studio. L’obiettivo è volutamente più limitato e pragmatico: interrogarsi sulle potenziali conseguenze economiche di un maggiore coinvolgimento degli Stati Uniti in Groenlandia, qualunque ne sia la forma, e sui settori dell’S&P 500 che potrebbero esserne indirettamente influenzati.

Questa riflessione si basa dunque su un approccio economico e settoriale, senza presupporre né tempistiche, né fattibilità politica, né tantomeno la probabilità di tale scenario. Mira semplicemente a individuare aree di sensibilità all’interno del mercato azionario statunitense, nell’ipotesi in cui gli Stati Uniti rafforzassero la loro presenza economica, industriale o strategica in questa regione del mondo.

Di seguito, il grafico mostra le candele giapponesi settimanali dell’indice settoriale S&P 500 Materials.

Ricordiamo che le azioni che compongono l’S&P 500 sono suddivise in 11 grandi super-settori GICS, ciascuno dei quali raggruppa aziende con profili economici e motori di crescita distinti. In questo contesto, alcuni settori appaiono più esposti di altri a dinamiche legate all’accesso alle risorse naturali, allo sviluppo delle infrastrutture, alla sicurezza delle catene di approvvigionamento e alle sfide energetiche e industriali. Un coinvolgimento statunitense in Groenlandia, anche graduale e limitato, potrebbe quindi generare effetti differenziati a seconda dei settori interessati.

La Groenlandia è un territorio autonomo del Regno di Danimarca, situato tra l’Atlantico settentrionale e l’oceano Artico. La sua posizione geografica le conferisce una particolare importanza strategica, soprattutto nel contesto del cambiamento climatico, della progressiva apertura delle rotte marittime artiche e del crescente interesse per le risorse naturali della regione. Il sottosuolo groenlandese è noto per contenere risorse minerarie significative, tra cui terre rare, grafite, rame, nichel, nonché idrocarburi offshore ancora in gran parte inesplorati.

Queste risorse sono economicamente rilevanti non tanto per i volumi immediatamente disponibili, quanto per la loro natura strategica. Alcune sono considerate critiche per le tecnologie moderne, la transizione energetica, l’elettrificazione dei trasporti, la difesa e l’industria dei semiconduttori. In questo contesto, un accesso più diretto o sicuro a tali materie prime potrebbe, nel lungo periodo, influenzare determinate catene del valore dominate da società statunitensi quotate.

Va tuttavia ricordato che lo sfruttamento di queste risorse è soggetto a vincoli significativi: condizioni climatiche estreme, elevati costi di investimento, problematiche ambientali, accettabilità sociale locale e quadri normativi rigorosi. Di conseguenza, qualsiasi impatto economico potenziale sarebbe necessariamente graduale, indiretto e di lungo periodo. Non si tratta quindi di individuare catalizzatori di breve termine per i mercati, ma piuttosto di evidenziare settori dell’S&P 500 che potrebbero, su un orizzonte temporale più ampio, beneficiare o essere influenzati da un’evoluzione strutturale di questo tipo.

In quest’ottica, l’analisi che segue mira a offrire una panoramica dei settori potenzialmente interessati, senza bias direzionale e in una logica di monitoraggio macro-settoriale piuttosto che di immediata convinzione d’investimento.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

FTSE Mib toro scatenato!!Analisi tecnica non'è il vangelo , e i Pattern molte volte vengono abortiti,ma se si dovesse verificare il superamento di due forti resistenze, la prima area 44500 e infine area 50108, poi il paradiso, arrivo in area 59500/60000, con la chiusura Pattern rialzista a triangolo, ampiezza la sua base che proiettata sul grafico, dal punto di breakout uscita dal triangolo nella parte superiore, porterebbe l'indice su valori inaspettati , tutto dipenderà dalla velocità con cui ci si arriva se variazione in pochi anni, siamo nella stesse condizioni di bolla come è successo nel lontano 2000 e 2007, l'incognita è sempre lui , il ciuffo biondo!!, potrebbe con la sua tracotanza , provocare un crollo dei mercati, anche molto profondo...

WisdomTree - Tactical Daily Update - 07.01.2026Un inizio 2026 ancora positivo, ma il mood è guardingo.

L’inflzione europea si conferma moderata, attorno al 2% target.

Il blitz Usa a Caracas non muove il prezzo del greggio, sempre depresso.

Borse asiatiche ancora ben acquistate: prosegue la rimonta del tech cinese.

Sui mercati finanziari continua a dominare l’ottimismo. Anche nella seduta di lunedì 6 gennaio, gli investitori hanno scelto di mettere tra parentesi le tensioni geopolitiche, archiviando senza troppi scossoni l’attacco statunitense al Venezuela del fine settimana e la cattura del presidente Maduro.

Un segnale chiaro: la propensione al rischio resta elevata e il mercato continua a guardare oltre le crisi, privilegiando fondamentali e politica monetaria.

In Europa, i listini hanno chiuso prevalentemente in territorio positivo, con l’eccezione di Milano, fanalino di coda. Londra ha guidato i rialzi con il Ftse100 a +1,17%, mentre a Francoforte il Dax ha superato per la prima volta quota 24.900, aggiornando i massimi storici e chiudendo a +0,19%. Seduta costruttiva anche per Parigi (+0,32%) e Madrid (+0,17%), mentre Milano ha chiuso in controtendenza a -0,20%.

Lo sguardo degli investitori è ora puntato sugli Stati Uniti. La settimana è infatti ricca di dati sul mercato del lavoro americano, culminanti nel report sull’occupazione di dicembre atteso venerdì.

Numeri cruciali per valutare le prossime mosse della Federal Reserve, in un contesto in cui analisti e mercati continuano a prezzare ulteriori tagli dei tassi nel corso del 2026.

Sul fronte europeo, il dibattito monetario e istituzionale si intreccia con quello geopolitico.

François Villeroy de Galhau, governatore della Banca di Francia e membro del Consiglio direttivo BCE, ha lanciato un avvertimento netto: le critiche dell’amministrazione Trump all’indipendenza della Fed, unite ai dubbi sulla disciplina fiscale degli Stati Uniti e all’uso aggressivo dei dazi, rischiano di minare alcuni pilastri del predominio globale del dollaro.

Secondo Villeroy, questo scenario potrebbe spingere diverse giurisdizioni a sviluppare sistemi di pagamento alternativi, aprendo uno spazio strategico per l’euro.

Intanto, i dati macro offrono segnali contrastanti. In Germania, l’inflazione di dicembre 2025 è stimata al +1,8%, in netto rallentamento rispetto al +2,3% di novembre, con prezzi al consumo invariati su base mensile.

La media annua 2025 dovrebbe attestarsi al +2,2%, mentre l’inflazione “core”, al netto di energia e alimentari, è vista al 2,4%. Le previsioni 2026 indicano tuttavia un’inflazione ancora sopra la soglia del 2%.

In Francia, il tasso annuo è sceso a 0,8% dallo 0,9% precedente, mentre i Pmi servizi e composito dell’Eurozona segnalano un generale rallentamento dell’attività.

Sul fronte delle materie prime, continua la corsa dei metalli industriali, col rame assoluto protagonista: per la prima volta ha superato la soglia dei 13.000 dollari/tonnellata, toccando un massimo storico a 13.387.

Alla base del movimento, le aspettative di una possibile tariffa statunitense sui metalli raffinati, che ha spinto a un accumulo di scorte negli Stati Uniti, lasciando il resto del mondo più esposto sul fronte dell’offerta.

Sul mercato valutario, l’euro ha chiuso in calo contro dollaro, scendendo a 1,169 (-0,2%), mentre resta invariato contro yen giapponese a 183,1. Poco mosso il dollaro/yen, a 156,6 (+0,2%). In risalita il gas naturale europeo, a 27,8 euro/megawattora, comunque vicino al minimo degli ultimi 20 mesi (26,8). L’abbondanza dell’offerta, grazie a una produzione record negli Stati Uniti e a nuovi contratti con produttori mediorientali, ha portato nel 2025 a un aumento del 28% delle importazioni europee.

La mattina di martedì 7 gennaio vede un rallentamento dei mercati asiatici, nonostante i nuovi record a Wall Street. L’MSCI Asia Pacific cede -0,6%, primo ribasso dell’anno dopo quattro sedute positive che avevano portato il guadagno 2026 al +4%.

In Giappone, Nikkei225 -1,1%, mentre dalla Cina emergono indiscrezioni su controlli più severi sulle licenze di esportazione dei minerali verso il Giappone. Le terre rare si confermano così uno strumento chiave nelle tensioni commerciali globali.

Nell’area della greater China, il CSI300 arretra -0,4%, l’Hang Seng -1,3% e il Taiex di Taipei -0,5%. A Hong Kong si guarda con interesse alla possibile IPO di Kunlunxin, divisione di Baidu attiva nei chip per intelligenza artificiale e data center.

Spicca ancora la Corea: il Kospi ha segnato quattro record consecutivi, portando il guadagno 2026 oltre l’8%, dopo +60% (in euro) nel 2025.

A metà mattinata europea (ore 12.00 CET), future USA e indici europei si muovono poco, intorno a +0,2%. Debole il petrolio, col Brent a 59,8 dollari/barile (-1,1%), mentre resta centrale il dossier Venezuela: Trump ha dichiarato che Caracas “consegnerà” agli USA tra 30 e 50 milioni di barili di petrolio sanzionato, portando potenziale tensione sull’offerta globale.

I beni rifugio restano ben supportati. Oro a 4.458 dollari/oncia e argento a 79,2 arretrano solo marginalmente dopo tre rialzi consecutivo. Morgan Stanley prevede l’oro a 4.800 dollari entro il quarto trimestre 2026, citando tagli dei tassi, cambio ai vertici della Fed e acquisti delle banche centrali. Il record di 4.549 dollari del 26 dicembre per ora tiene.

Per l’argento, dopo il +147% nel 2025, giocano in favore il deficit strutturale e le nuove regole cinesi sulle licenze di esportazione.

Nel “mondo crypto”: Bitcoin -0,8%, dopo -0,9% di martedì, mentre il Financial Times rilancia il tema dell’euro digitale, sottolineando come la vera priorità per l’Europa sia la versione “all’ingrosso”, cruciale per la finanza tokenizzata e l’integrazione dei mercati dei capitali.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.