Nuovi Storici?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

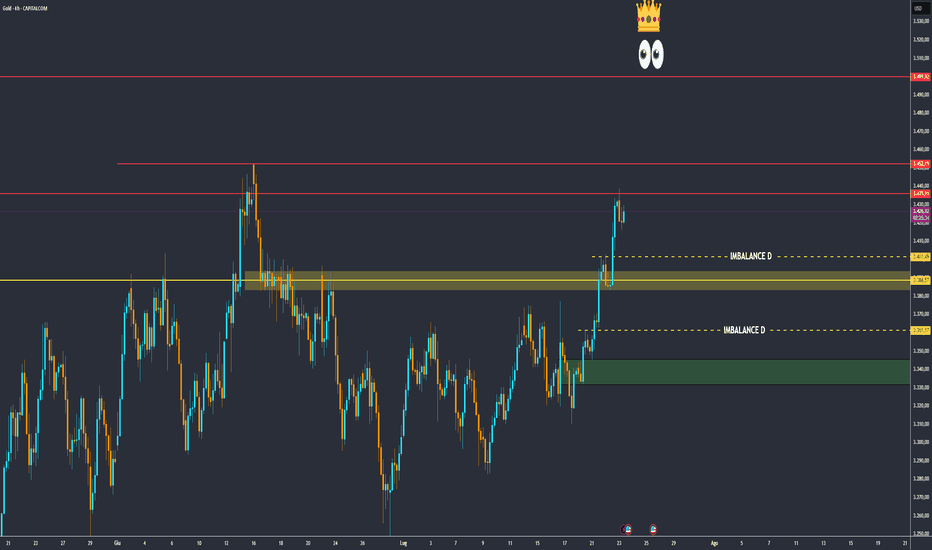

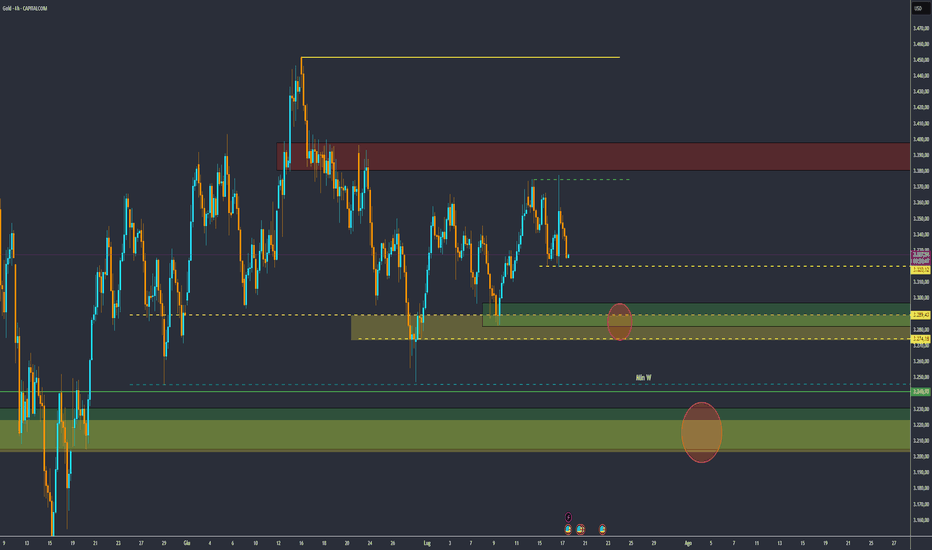

Contesto di mercato

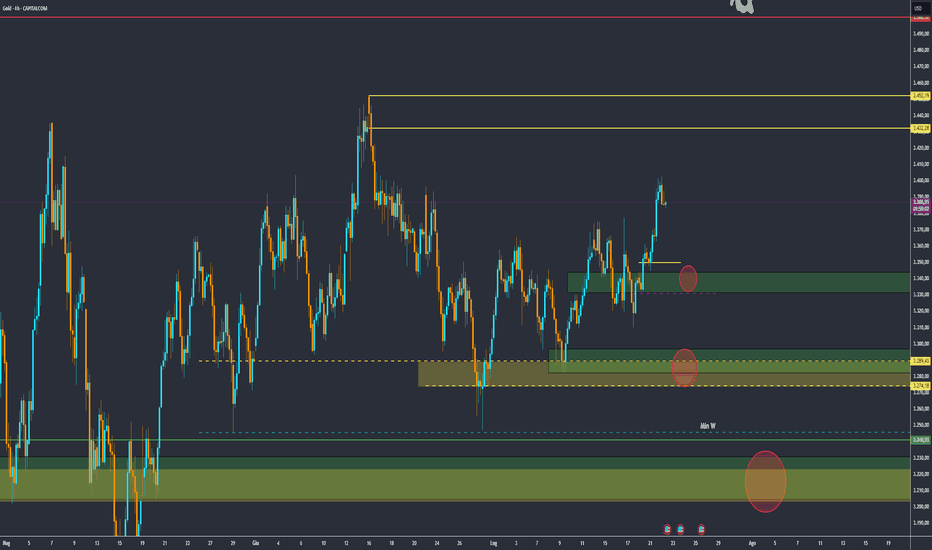

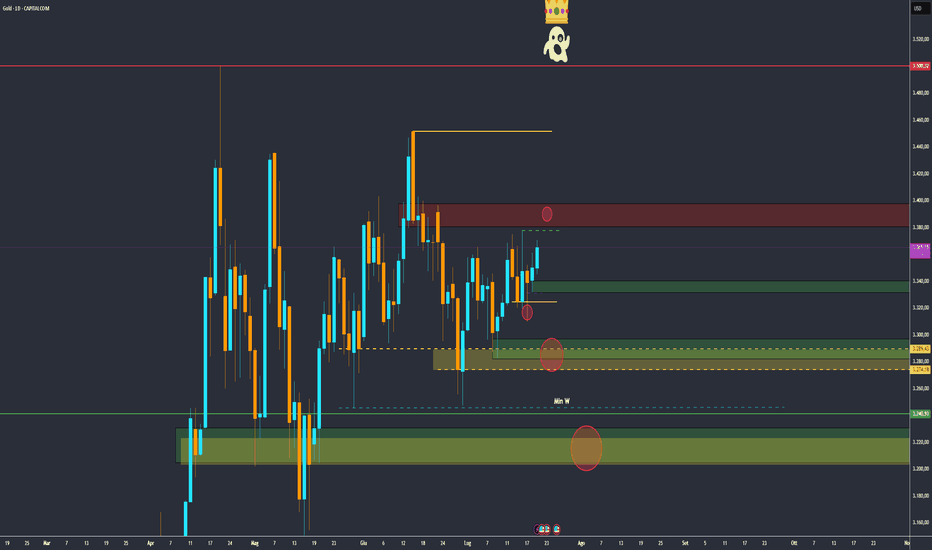

-Il recente accordo commerciale USA‑Giappone ha allentato un po’ l’incertezza, riducendo la domanda di asset rifugio come l’oro

-Tasso USD in calo e rendimenti Treasuries in flessione mantengono però un sostegno al prezzo, che resta sopra i $3 400/oz

-in attesa del discorso di Powell, l’oro ha raggiunto un massimo di 5 settimane, puntando alla resistenza intorno a $3 451 e forse fino a $3 500

attendo possibili ritracci per posizionamenti LONG,

non valuto short al momento

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Oltre l'analisi tecnica

Mercati misti, attesa per BCE e FedBORSE MISTE, ATTESA PER LE BANCHE CENTRALI

I principali indici azionari statunitensi hanno registrato, nella sessione di ieri, variazioni miste. Il Dow Jones ha guadagnato lo 0,4% a 44.502 punti, mentre l’S&P 500 è salito dello 0,06% a 6.310 punti. Segno negativo per il Nasdaq (-0,39% a 20.893 punti), in vista dei principali report sugli utili di Alphabet e Tesla.

I titoli dei chip hanno pesato sul Nasdaq, con Nvidia in calo del 2,4% e Broadcom del 3,3%, a seguito della notizia dello stallo dell'imponente progetto di intelligenza artificiale di SoftBank e OpenAI.

Lockheed Martin (-10,8%) e Philip Morris (-8,2%) hanno subito un forte calo dopo risultati deludenti. Anche General Motors (-8%) ha segnalato un impatto più profondo sugli utili legato ai dazi, dopo un calo del 32% nel secondo trimestre, alimentando le preoccupazioni degli investitori sull'impatto della politica commerciale.

Nel frattempo, il presidente Trump ha annunciato un accordo con le Filippine che prevede un dazio del 19%, sebbene si attenda la conferma da Manila.

Il Segretario al Tesoro, Scott Bessent, ha affermato che gli Stati Uniti probabilmente estenderanno la scadenza dei dazi con la Cina e intendono incontrare i funzionari cinesi la prossima settimana a Stoccolma.

Il mercato attende ora le decisioni delle banche centrali: domani tocca alla BCE, mentre la prossima settimana sarà la volta della Fed. Per entrambe, si prevede un nulla di fatto.

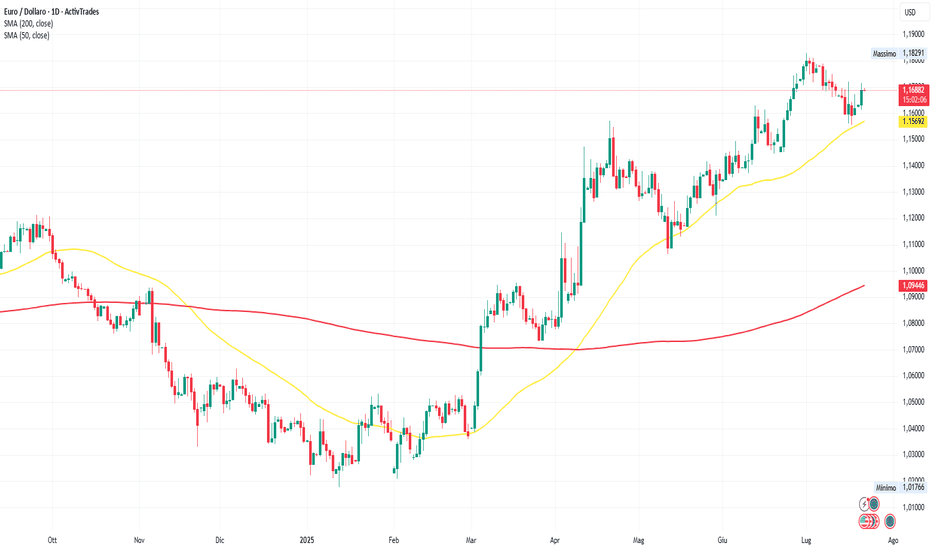

VALUTE

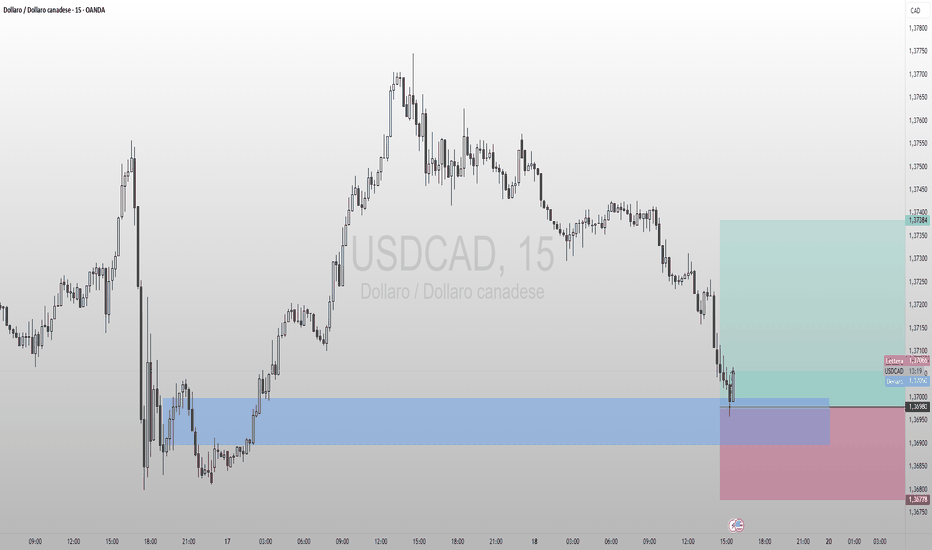

Sul mercato dei cambi, continua la discesa del dollaro, inarrestabile contro tutte le principali valute, in particolare contro euro, sterlina e yen.

L’EUR/USD sembra pronto ad attaccare il precedente massimo a 1,1830. Anche il cable (GBP/USD) appare orientato verso il test di 1,3630/40, mentre contro lo yen il supporto chiave del biglietto verde è posizionato a 145,80.

USD/CAD si avvicina al supporto chiave, che coincide anche con un doppio minimo, in area 1,3525/35.

Le valute oceaniche faticano a risalire: AUD punta a 0,6600 e NZD a 0,6110.

Tra i cross, si segnala la forza di EUR/JPY che, nonostante i tentativi di correzione, è tornato sopra quota 172,00. Il franco svizzero resta molto forte sia contro il dollaro (sotto 0,7950) sia contro l’euro (a quota 0,9320).

USA, RENDIMENTI ANCORA IN CALO

Il rendimento dei titoli del Tesoro statunitensi a 10 anni è sceso al 4,34% martedì, segnando il quinto calo consecutivo e il livello più basso in oltre una settimana.

Gli investitori restano cauti a causa della persistente incertezza commerciale e delle rinnovate preoccupazioni sull'indipendenza della Fed.

Gli Stati Uniti proseguono i negoziati con i partner chiave, e la Casa Bianca ha indicato che il presidente Trump potrebbe annunciare ulteriori dazi o nuovi accordi commerciali prima della scadenza del 1° agosto, anche se finora non è stato comunicato nulla di ufficiale.

Il Segretario al Tesoro Bessent ha confermato l’intenzione di incontrare i funzionari cinesi la prossima settimana, alimentando la speranza di una proroga della scadenza del 12 agosto.

Bessent ha anche risposto alle speculazioni sulla leadership della Fed, affermando che non vi sono motivi per cui Powell debba dimettersi, anche se il presidente sembra pensarla diversamente, almeno nelle dichiarazioni ufficiali.

La Fed si riunirà la prossima settimana, ma non sono previste modifiche al tasso sui fondi federali.

ORO

L'oro ha recuperato le perdite iniziali, superando i 3.420 dollari l'oncia e raggiungendo il livello più alto dal 16 giugno, mentre i rendimenti dei Treasury e il dollaro continuano a indebolirsi a causa dell’incertezza sui negoziati commerciali.

Con l’avvicinarsi della scadenza del 1° agosto fissata da Trump, crescono i timori che Stati Uniti e Unione Europea non riescano a trovare un accordo. I diplomatici europei starebbero valutando contromisure più ampie nel caso in cui venisse imposta un’imposta del 30% sui beni UE.

Bessent ha annunciato l’intenzione di incontrare la sua controparte cinese la prossima settimana, lasciando intendere una possibile proroga della scadenza. Ha inoltre parlato di una “raffica di accordi commerciali” con altri paesi, senza però fornire dettagli.

Sul fronte monetario, si prevede che la BCE manterrà i tassi stabili al 2,0% entro la fine della settimana, dopo una serie di tagli. La decisione della Fed è attesa per la prossima settimana.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

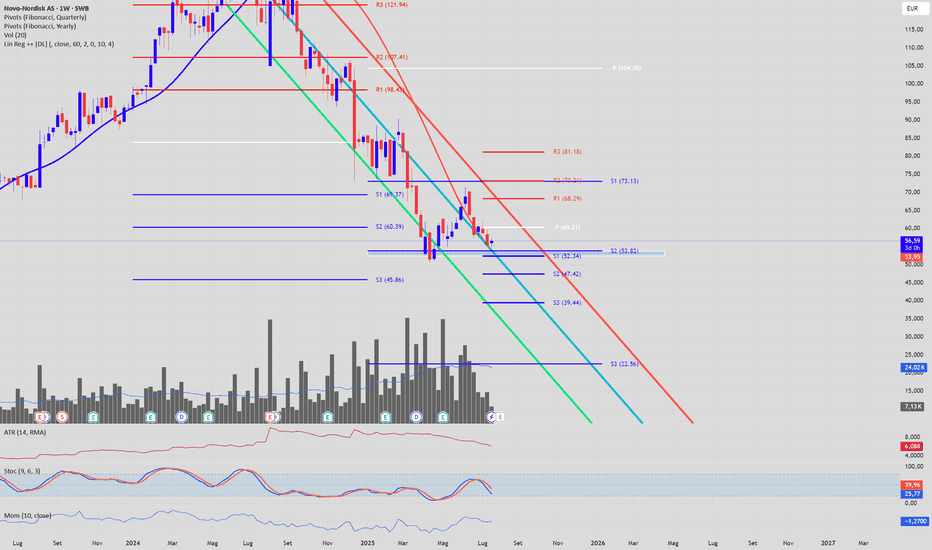

Novo Nordisk ascesa e declinoASCESA

La crescita esponenziale del prezzo delle azioni di Novo Nordisk è stata in gran parte alimentata dal successo dei suoi farmaci a base di semaglutide: Wegovy, per il trattamento dell'obesità, e Ozempic, per il diabete di tipo 2. Questi farmaci hanno mostrato un'efficacia significativa nella perdita di peso, aprendo un mercato potenzialmente enorme e generando ricavi miliardari per l'azienda. Nel primo trimestre del 2025, le vendite combinate di Wegovy e Ozempic hanno rappresentato circa il 66% dei ricavi totali dell'azienda. Questo ha portato a un'impennata del valore delle azioni, con una crescita del 300% nei tre anni precedenti al picco di giugno 2024.

DECLINO

Tuttavia, diversi fattori hanno contribuito alla successiva e rapida discesa del titolo:

Concorrenza: La principale minaccia proviene da Eli Lilly con il suo farmaco Zepbound, che ha mostrato risultati di perdita di peso paragonabili, se non superiori, a quelli di Wegovy. La concorrenza ha portato a una guerra dei prezzi, con Novo Nordisk che ha annunciato sconti su Wegovy per mantenere la quota di mercato.

Risultati deludenti di CagriSema: Le aspettative erano alte per CagriSema, un farmaco in fase di sviluppo che avrebbe dovuto superare l'efficacia di Zepbound. Tuttavia, i risultati della fase 3 hanno mostrato una perdita di peso del 22,7%, al di sotto delle previsioni del 25% e non chiaramente superiore a Zepbound. Questo ha sollevato dubbi sulla futura pipeline di farmaci per l'obesità dell'azienda.

Pressioni sui prezzi: L'inclusione di Ozempic e Wegovy nelle negoziazioni sui prezzi di Medicare negli Stati Uniti ha aumentato le preoccupazioni per le future pressioni sui ricavi.

Revisione delle previsioni: L'azienda ha rivisto al ribasso le previsioni di crescita dell'utile operativo per il 2024, aggravando ulteriormente il calo del titolo.

ANALISI TECNICA

Dal punto di vista tecnico il titolo presenta delle evidenti e pesanti pressioni ribassiste, anche dal punto di vista volumetrico oltre che essere in un canale discendente e sotto i 2 punti pivot (annuale e trimestrale). Un'area di tenuta fondamentale e data dall'area evidenziata dove convergono S2 annuale e S1 trimestrale. In caso di rottura e conferma, il target ultimo potrebbe tranquillamente arrivare a s3 annuale, passando per le tappe del trimestrale. Per una possibile inversione, (di cui ancora non c'è traccia), il prezzo deve necessariamente superare almeno il pivo trimestrale. Ma anche così difficilmente valuterei il long senza un'inversione anche della regressione lineare.

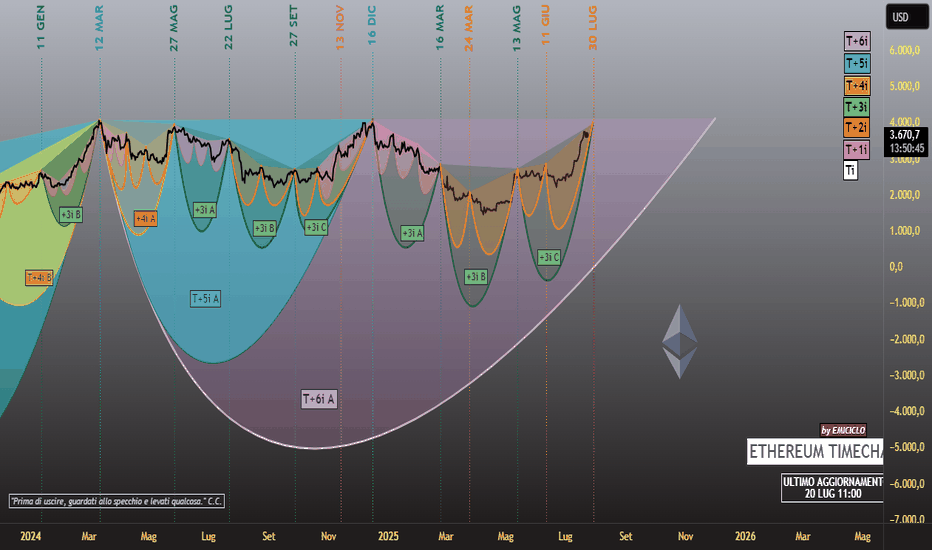

22 LUG | SUPPOSTA DEL GIORNOITA

Update ETH dopo il cross di F+5 e target hit a +44% dall'entrata

Osservare quell'arco verde scuro con scritto T+3i C

Rappresenta un ciclo trimestrale (inverso, cioè calcolato dai massimi di prezzo) che, come potete vedere, si trova agli sgoccioli per quello che riguarda questa centratura

Al suo interno è formato da altri due archi colorati, in arancione, che rappresentano i due Mensili che lo compongono

Quindi questo significa che stiamo costruendo un SETUP SHORT utile a triggerare appena, confermata l'ipotesi della chiusura del ciclo T+3i si possa intercettare ameno la partenza di un nuovo T+2i (mensile inverso) con dei target oggettivi e specifici

ENG

ETH update after the F+5 cross and target hit with a +44% gain from entry.

Take a look at the dark green arc labeled “T+3i C” —

it represents a quarterly cycle (inverse, i.e., calculated from price highs),

which, as you can see, is nearing its end based on this centering.

Inside it, there are two additional colored arcs in orange,

representing the two monthly cycles that compose it.

This means we are currently building a SHORT SETUP designed to trigger as soon as the closure of the T+3i cycle is confirmed.

The goal is to capture the start of a new T+2i (inverse monthly)

with clear and specific downside targets.

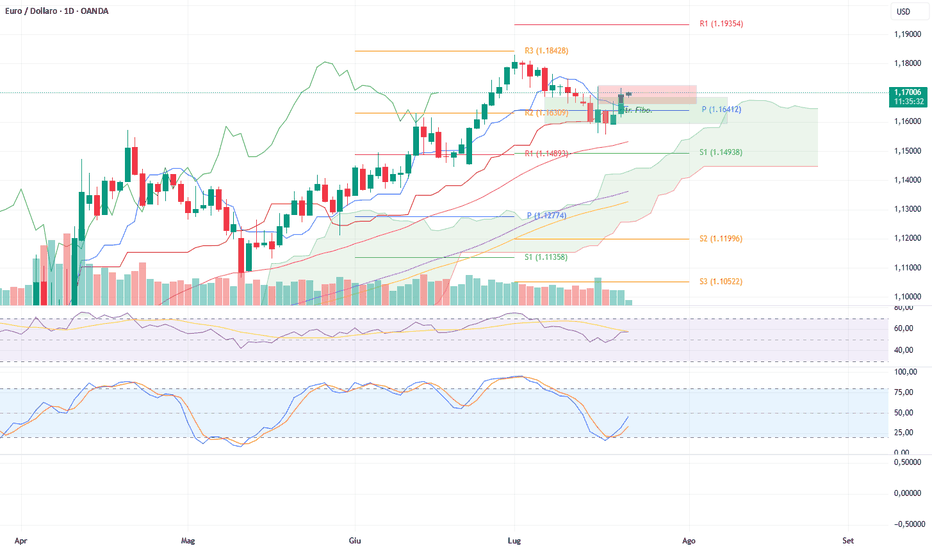

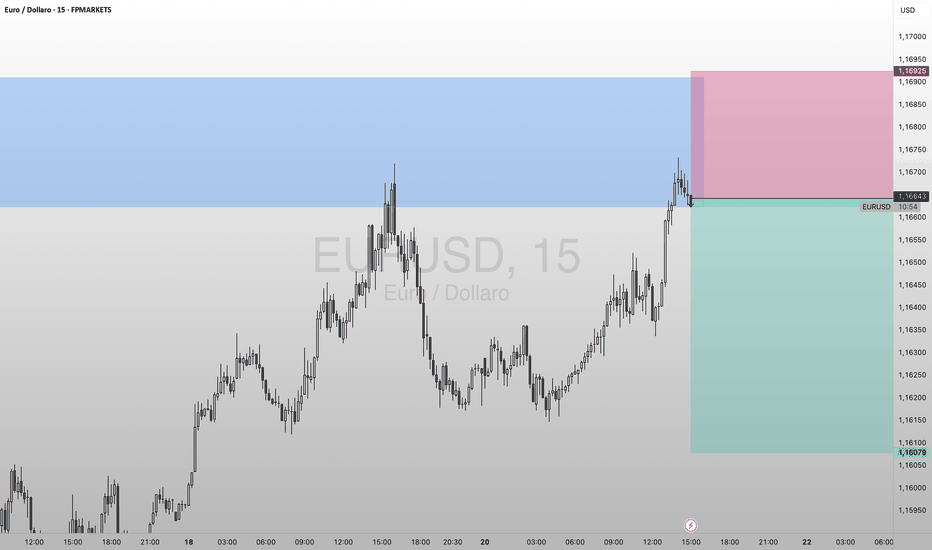

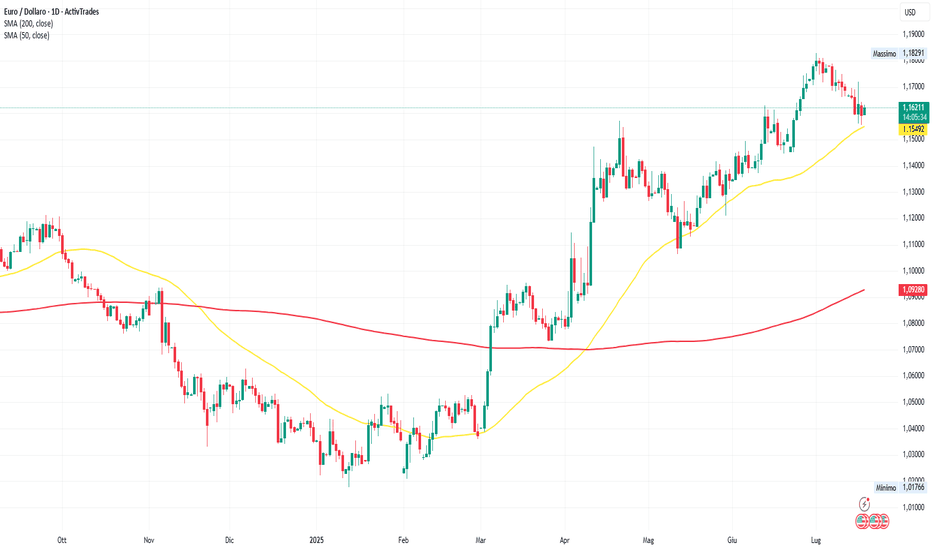

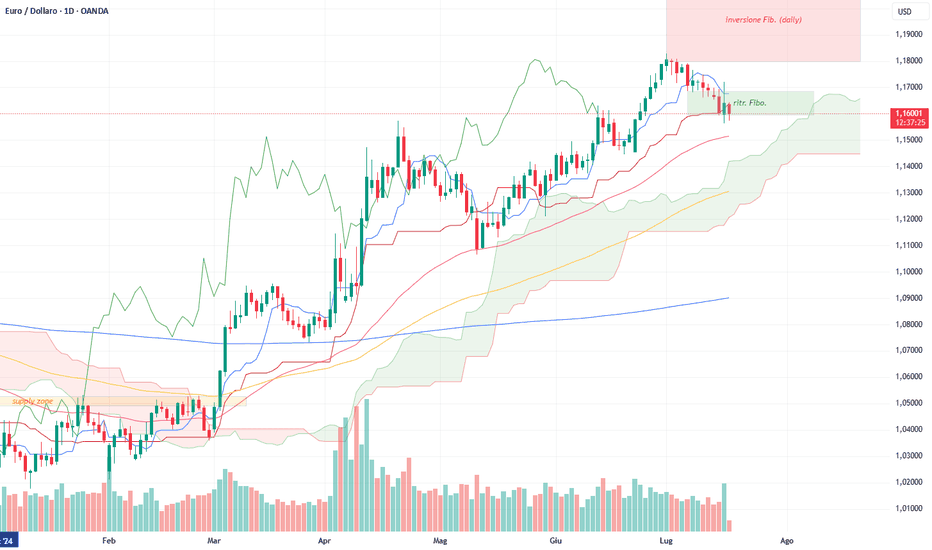

EURUSD - trend al rialzo ma attenzione alle tensioni commercialiRafforzamento dell’ottimismo sull’euro e dinamiche di mercato

L’euro (EUR) ha registrato un rinnovato slancio nella giornata di lunedì, con la coppia valutaria EUR/USD che ha effettuato un solido retest dell’area immediatamente superiore alla soglia tecnica chiave di 1,1700, toccando contestualmente i massimi degli ultimi tre giorni. Questo movimento riflette un crescente ottimismo da parte degli operatori nei confronti della moneta unica, sostenuto da una combinazione di fattori tecnici e fondamentali.

Persistenza delle tensioni commerciali e impatto sul sentiment di mercato

Nonostante il rinvio da parte di Washington della prossima decisione in materia di dazi al 1° agosto, il contesto macroeconomico globale rimane caratterizzato da un’elevata incertezza. Le minacce di imposizione di tariffe del 30% sulle esportazioni europee, dazi del 25% sulle importazioni provenienti da Giappone e Corea del Sud, nonché un potenziale sovrapprezzo del 50% sul rame, hanno alimentato i timori di un’escalation delle tensioni commerciali a livello globale. In tale contesto, gli investitori hanno mostrato una crescente propensione verso asset rifugio, tra cui il dollaro statunitense, contribuendo a una temporanea pressione al ribasso sull’euro nei giorni precedenti.

Prospettive negoziali e risposta dell’Unione Europea

Parallelamente, i negoziati commerciali hanno assunto un ruolo centrale nell’agenda diplomatica. Fonti istituzionali hanno indicato che l’Unione Europea sta valutando l’adozione di un pacchetto di misure “anticoercitive” di ampia portata. In caso di mancato accordo, tali misure potrebbero includere restrizioni mirate ai servizi statunitensi o limitazioni all’accesso delle imprese USA agli appalti pubblici europei, configurando una risposta strategica volta a tutelare gli interessi economici dell’Unione.

Prospettive protezionistiche e divergenze tra le politiche monetarie

Il presidente degli Stati Uniti, Donald Trump, ha paventato l’introduzione di dazi del 30% sulle importazioni provenienti dall’Unione Europea, qualora non si giungesse a un’intesa commerciale entro la scadenza fissata per il 1° agosto. Tale minaccia ha riacceso le preoccupazioni circa un possibile irrigidimento delle relazioni transatlantiche e un ulteriore deterioramento del contesto commerciale globale.

Federal Reserve: orientamenti divergenti all’interno del FOMC

I verbali della riunione di giugno del Federal Open Market Committee (FOMC) hanno evidenziato una marcata spaccatura tra i membri. Da un lato, alcuni esponenti hanno espresso la necessità di un taglio tempestivo dei tassi di interesse per contrastare i potenziali effetti recessivi delle tensioni commerciali; dall’altro, una fazione più prudente ha sottolineato l’importanza di attendere ulteriori evidenze sull’impatto inflazionistico delle misure tariffarie prima di procedere con un allentamento monetario.

L’incremento dell’indice dei prezzi al consumo registrato negli Stati Uniti nel mese di giugno ha rafforzato l’approccio attendista del presidente della Fed, Jerome Powell. Tuttavia, i mercati dei futures continuano a prezzare una probabilità non trascurabile di un moderato allentamento monetario nel corso del secondo semestre.

Banca Centrale Europea: politica accomodante e prospettive di pausa

In contrasto con l’orientamento della Fed, la Banca Centrale Europea ha adottato una posizione più espansiva, riducendo il tasso sui depositi al 2,00% all’inizio di giugno. L’istituto di Francoforte ha tuttavia precisato che eventuali ulteriori misure di stimolo saranno subordinate all’emergere di segnali più evidenti di indebolimento della domanda esterna. Gli operatori di mercato si attendono che la BCE mantenga un atteggiamento attendista nella riunione di questa settimana, optando per una “pausa tecnica” nel ciclo di politica monetaria.

Analisi COT – Euro FX (15 luglio 2025)

I più recenti dati del Commitments of Traders (COT), riferiti alla settimana conclusasi il 15 luglio, confermano una marcata inclinazione rialzista da parte degli investitori istituzionali e degli hedge fund nei confronti dell’euro.

Le posizioni nette lunghe detenute dai trader non commerciali si sono attestate a 128.121 contratti, segnando il livello più elevato dal dicembre 2023. Questo incremento è stato sostenuto da un'apertura netta di 971 nuove posizioni long, accompagnata da una contestuale riduzione delle posizioni short, a testimonianza di un sentiment sempre più favorevole alla moneta unica.

A rafforzare ulteriormente questa dinamica, l’open interest complessivo ha registrato un’espansione pari a +14.593 contratti, segnalando un aumento della partecipazione al mercato e una crescente fiducia nella prosecuzione del trend rialzista.

Analisi tecnica

daily chart

Analisi Tecnica EUR/USD – Contesto di consolidamento su livelli chiave

Il recente contesto di tensioni commerciali tra Stati Uniti ed Europa, unito a una fase di elevata stabilità macroeconomica, ha favorito una correzione della price action dai massimi annuali, culminata nel superamento della soglia tecnica di 1,1800. Attualmente, il cambio EUR/USD sta testando il livello psicologico di 1,1700, area di particolare rilevanza tecnica in quanto zona di confluenza volumetrica e livello 0,50 di ritracciamento di Fibonacci, calcolato sull’impulso rialzista compreso tra il minimo del 1° luglio e il massimo del 17 luglio.

L’indicatore Ichimoku Kinko Hyo evidenzia una fase di flessione tecnica: la Tenkan Sen si sta progressivamente avvicinando alla Kijun Sen, pur non avendo ancora generato un segnale di inversione (cross ribassista). Particolare attenzione va posta al supporto dinamico offerto dalla Kijun Sen, nonché al punto pivot situato in area 1,1640, che potrebbe fungere da base per un eventuale rimbalzo tecnico volto a ritestare i massimi precedenti.

Dal punto di vista dell’RSI (Relative Strength Index), l’indicatore si mantiene in territorio positivo, pur avendo ritracciato dal livello di ipercomprato. Attualmente si colloca al di sotto della propria media mobile, in area 57,72, suggerendo una fase di consolidamento del momentum rialzista.

In sintesi, il cambio si trova in una fase di stallo tecnico, influenzata dalle incertezze legate alla politica commerciale transatlantica. Tuttavia, il trend di fondo rimane orientato al rialzo, come evidenziato dalla distanza significativa tra le principali medie mobili e la linea di prezzo corrente.

size smart & stay humble by Xauusdho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

L’oro ormai non è più solo una copertura contro l’inflazione. È diventato una “copertura totale”: contro il ribasso dei rendimenti reali, contro le tensioni geopolitiche e contro i dubbi sull’indipendenza della Fed. Finora ogni correzione è stata superficiale, mentre cresce l’incertezza sui negoziati commerciali previsti per la prossima settimana. Un altro rischio? Powell potrebbe bloccare il taglio dei tassi, andando contro il consenso dei mercati, se dovesse uscire un dato inflazionistico forte. Non mi sorprenderebbe vederlo opporsi a Trump in quel caso.

Ultime novità rilevanti

Il dollaro debole e i rendimenti US in calo continuano a sostenere l’oro

A livello internazionale, CNB asiatici aumentano scorte, mentre tensioni geopolitiche (USA-Cina, Taiwan) mantengono alta la domanda

Prevedibile pausa della Fed: i mercati vedono possibile taglio dei tassi a settembre (~59% di probabilità)

Citi ha tagliato le previsioni: oro sotto i 3.000 $ entro fine 2025 se il contesto globale migliora

HSBC invita alla cautela: momentum in esaurimento e possibili correzioni del 5–10%

Driver: USD debole, rendimenti in discesa, tassi Fed stabili, incertezza geopolitica e crescita domanda da banche centrali.

Rischi: imminente rialzo Powell (se inflation data forte), possibili miglioramenti nei negoziati commerciali USA‑Cina che ridurrebbero l’appetito per oro.

outlook incerto su tagli Fed, politica Trump‑Powell.

Prossimi eventi da monitorare

Riunione Fed: 29–31 luglio (potenziali indicazioni su politica tassi).

NFP USA: 1° agosto

Negoziati USA‑Cina: attesi entro questa settimana – possibili driver forti.

Oro resta solido in contesto real yield negativo, Fed cauta e contesto geopolitico teso.

Attenzione alle mosse di Powell e agli sviluppi diplomatici: potrebbero scatenare una reazione veloce.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Wall Street stabile tra dazi e trimestraliWALL STREET REGGE

Dopo un'apertura di settimana positiva, Wall Street ha successivamente ripiegato, chiudendo con variazioni frazionali. Il Dow Jones ha perso lo 0,04%, attestandosi a 44.323 punti, mentre l’S&P 500 ha registrato un rialzo dello 0,14% a 6.306 punti, dopo aver toccato un nuovo massimo storico a 6.336 punti.

Prestazione migliore per il Nasdaq, che è salito dello 0,38% a 20.974 punti, segnando un nuovo massimo a 21.077 punti.

Le questioni commerciali restano irrisolte, con la scadenza del 1° agosto che si avvicina senza novità rilevanti. Il Segretario al Commercio, Howard Lutnick, ha ribadito che il 1° agosto rappresenta una "scadenza vincolante" per l’introduzione di nuovi dazi, pur segnalando che i negoziati con i partner commerciali sono ancora in corso.

In Borsa, i settori dei servizi di comunicazione e dei materiali hanno registrato le migliori performance.

Sul fronte degli utili, Verizon ha guadagnato quasi il 3% dopo aver pubblicato risultati superiori alle attese sia per utili che per fatturato, migliorando anche le previsioni di profitto per l’intero anno.

L’attenzione del mercato si concentra ora su una serie di importanti trimestrali in uscita questa settimana, tra cui quelle di Alphabet, Tesla, IBM, T-Mobile e Coca-Cola.

ASIA IN RIBASSO

I mercati azionari asiatici chiudono in calo, a causa dei timori legati alla scadenza del 1° agosto per la finalizzazione degli accordi commerciali con gli Stati Uniti.

Il Segretario al Tesoro, Bessent, ha dichiarato che si sta dando priorità alla qualità degli accordi rispetto alla loro tempistica. Ha aggiunto che sarà il Presidente Trump a decidere se prorogare la scadenza per i Paesi che mostrano progressi significativi nei negoziati con Washington.

VALUTE

Il dollaro ha perso terreno, scendendo nel paniere del Dollar Index fino a 97,25, per poi recuperare leggermente a 97,45. Il calo è legato alla lentezza con cui i vari Paesi stanno raggiungendo accordi commerciali con gli Stati Uniti.

Bessent ha ribadito che l’amministrazione sta privilegiando la qualità degli accordi rispetto alla rapidità, e che sarà Trump a decidere eventuali proroghe per i Paesi più collaborativi.

Il mercato attende anche le dichiarazioni del Presidente della Federal Reserve, Jerome Powell, per capire se ci saranno segnali sulla politica dei tassi d’interesse. Nonostante le pressioni di Trump per un taglio, gli operatori non si aspettano una riduzione entro la fine del mese.

L’EUR/USD è tornato ieri per un attimo a quota 1,1720, segnando un doppio massimo interessante, prima di ripiegare leggermente. Anche il Cable è salito a 1,3510, per poi correggere a 1,3480. L’USD/JPY è sceso fino a 147,00, per poi rimbalzare.

Tutto è possibile dai livelli attuali: potremmo assistere sia a un crollo del biglietto verde, sia a un suo forte recupero, a seconda di cosa accadrà sul fronte dei dazi in prossimità della scadenza del 1° agosto.

Interessanti anche i movimenti di EUR/JPY, EUR/AUD ed EUR/NZD, che si avvicinano a target tecnici di medio termine molto rilevanti.

RENDIMENTI TREASURIES

Lunedì, il rendimento dei titoli del Tesoro statunitensi a 10 anni è sceso di quasi 5 punti base, attestandosi al 4,37%. Si tratta del quarto calo consecutivo e del livello più basso in oltre una settimana.

Il sentiment degli investitori è rimasto cauto, a causa della crescente incertezza sui prossimi dazi e delle preoccupazioni sull'indipendenza della Federal Reserve. Le rinnovate critiche del Presidente Trump al Presidente della Fed, Jerome Powell, per la mancata riduzione dei tassi di interesse, hanno alimentato le speculazioni su una possibile rimozione di Powell dal suo incarico.

La scorsa settimana, alcune indiscrezioni dalla Casa Bianca indicavano che una mossa in tal senso fosse imminente, ma il Presidente Trump ha successivamente smentito.

CINA, TASSI INVARIATI

La Banca Popolare Cinese ha mantenuto i tassi di interesse chiave ai minimi storici nella riunione di luglio, in linea con le aspettative.

La decisione è arrivata in un contesto di crescenti segnali di rallentamento della crescita, appesantita dai dazi statunitensi, dalla debolezza della domanda interna e da una prolungata crisi immobiliare.

Il tasso di interesse primario sui prestiti a un anno, parametro di riferimento per la maggior parte dei prestiti a imprese e famiglie, è rimasto stabile al 3,0%. Anche l’LPR a cinque anni, che guida i tassi dei mutui, è rimasto invariato al 3,5%.

I dati pubblicati la scorsa settimana hanno mostrato una crescita del PIL del 5,2% nel secondo trimestre, leggermente superiore alle attese (5,1%), ma in calo rispetto al 5,4% registrato nei due trimestri precedenti. Nel primo semestre del 2025, l’economia è cresciuta del 5,3%, nonostante le pressioni deflazionistiche, con i prezzi alla produzione in calo al livello più elevato da luglio 2023.

ATTESA BCE

Il rendimento del Bund tedesco a 10 anni è sceso sotto il 2,65%, il livello più basso dal 9 luglio, mentre l’attenzione degli investitori si concentra sulla prossima decisione di politica monetaria della Banca Centrale Europea e sulla pubblicazione degli indici PMI delle principali economie europee, entrambi attesi per giovedì.

Gli operatori di mercato osservano con attenzione anche i negoziati tariffari in corso tra UE e Stati Uniti. Si prevede che la BCE manterrà i tassi invariati dopo otto tagli consecutivi, adottando un approccio attendista in un contesto di incertezza tariffaria, euro resiliente e inflazione contenuta.

Parallelamente, gli inviati dell’UE si stanno preparando a discutere già questa settimana eventuali misure di emergenza, nel caso in cui non si raggiunga un accordo con il Presidente Trump, la cui posizione sui dazi si è fatta più rigida in vista della scadenza del 1° agosto.

I VERBALI RBA

Dai verbali pubblicati questa notte, emerge che la banca centrale australiana (RBA) ha mantenuto il tasso di interesse di riferimento stabile al 3,85% nella riunione di luglio. La decisione è stata motivata da prospettive più equilibrate sui rischi di inflazione e da una maggiore solidità del mercato del lavoro.

La decisione è stata approvata a maggioranza, con sei membri favorevoli e tre contrari. Tuttavia, il Board rimane cauto, in un contesto di incertezza sia per la domanda aggregata che per l’offerta.

I responsabili delle politiche hanno indicato che attenderanno ulteriori dati per confermare che l’inflazione sia sulla buona strada per tornare stabilmente all’obiettivo del 2,5%. La RBA ha sottolineato che continuerà a monitorare attentamente i dati in arrivo, le condizioni globali e finanziarie, l’andamento della domanda interna e le prospettive per inflazione e mercato del lavoro.

ORO

Nelle ultime ore, i prezzi dell’oro sono scesi a circa 3.390 dollari l’oncia, pur rimanendo vicini al massimo delle ultime cinque settimane, toccato ieri in area 3.402.

Il metallo prezioso si muove in un contesto di persistente incertezza legata alla scadenza dei dazi del 1° agosto, decisa dal Presidente Trump. Tecnicamente, il gold si trova in una fase di congestione di medio termine, ma resta vicino ai massimi storici, con supporti solidi in area 3.250.

La sensazione è che il trend rialzista non sia ancora esaurito, almeno finché non emergeranno soluzioni concrete sul fronte commerciale. L’UE si sta affrettando a raggiungere un accordo con gli Stati Uniti, ma prepara anche contromisure nel caso in cui non si arrivi a un’intesa.

All’inizio del mese, gli Stati Uniti hanno minacciato di imporre dazi del 30% sulle importazioni dall’UE.

Sul fronte monetario, si prevede che la BCE manterrà i tassi stabili al 2,0% entro la fine della settimana, dopo una serie di tagli. La decisione della Federal Reserve è invece attesa per la prossima settimana.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

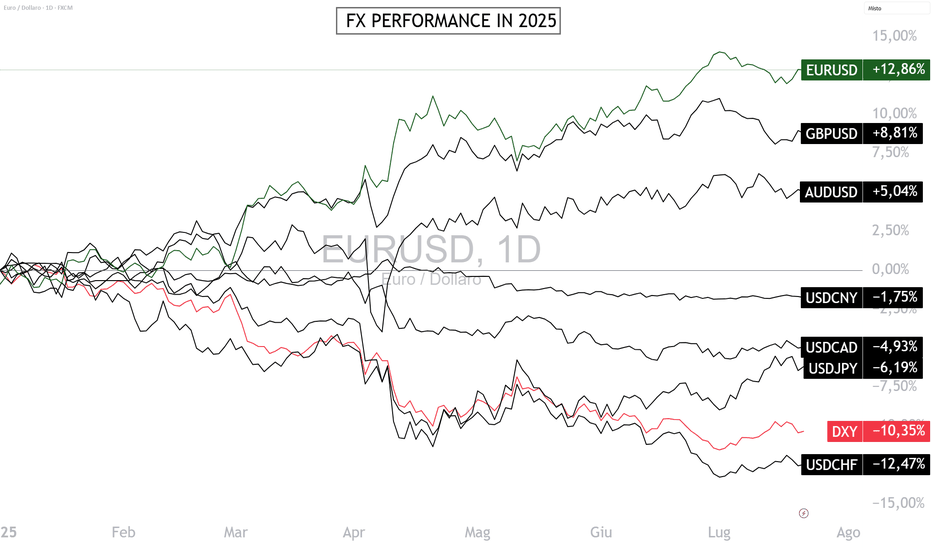

L’Euro Dollaro può mantenere la sua posizione di leader nel FX?L’Euro Dollaro è la coppia valutaria principale con la migliore performance del 2025, ma ha iniziato una fase di consolidamento a breve termine sotto 1,18 $. Questa forza dell’euro dollaro sorprende, vista la divergenza tra le politiche monetarie. Può l’euro dollaro salire ancora nel 2025? Come spiegare questa forza dal punto di vista fondamentale? In questa settimana di decisione di politica monetaria della BCE (giovedì 24 luglio), proponiamo un’analisi tecnica e fondamentale del cambio euro dollaro che ha rallentato dopo aver raggiunto la resistenza tecnica di 1,18 $.

1) Il dominio dell’euro dollaro nel 2025 sfida la logica della divergenza monetaria

Il 2025 sorprende nel mercato FX: l’euro dollaro (EUR/USD) è la coppia più performante con oltre il 12 % di rialzo da inizio anno. Una sorpresa, se ci si basa sui fondamentali monetari tradizionali.

La Fed mantiene tassi alti per contrastare inflazione e mercato del lavoro, mentre la BCE ha continuato a tagliare i tassi, segno di un’economia europea più fragile. In teoria, il dollaro avrebbe dovuto rafforzarsi. Invece è l’euro a dominare. Un paradosso spiegato da una combinazione di fattori fondamentali.

2) Fattori fondamentali inattesi spiegano la forza dell’euro dollaro nel 2025

Il trend rialzista ignora il differenziale dei tassi attuali e attesi tra Fed e BCE.

Ecco i fattori fondamentali principali:

• Politica fiscale USA (Amministrazione Trump) che mette in dubbio la sostenibilità del debito

• Guerra commerciale con impatto sulle aziende USA esportatrici

• Strategia per rendere il dollaro meno competitivo a vantaggio delle esportazioni

• Recupero delle azioni europee rispetto a quelle USA

• Diversificazione del debito da parte dei paesi emergenti

• Crescita del ruolo dell’euro come valuta di riserva globale

• Politica fiscale tedesca con massicci investimenti industriali e militari

• Stimoli fiscali dell’UE e coerenza della BCE sul piano monetario

3) È 1,18 $ il massimo annuale dell’euro dollaro? Probabilmente no.

Il cambio euro dollaro è in fase di consolidamento dopo aver raggiunto 1,18 $ a inizio luglio. È questo il massimo per il 2025? La risposta è negativa finché non rompe il supporto a 1,13/1,15 $ e finché le posizioni nette degli istituzionali restano in trend rialzista (vedi linea gialla nei dati CFTC).

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

weekly gold?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Situazione della settimana

L’oro ha iniziato la settimana in rialzo, tornando verso l’area 3.385 $. Dopo i dati CPI più alti del previsto e le vendite al dettaglio deboli della scorsa settimana, l’oro era sceso, ma venerdì i compratori sono tornati forti. Questo grazie al calo dei rendimenti USA e alle tensioni politiche su dazi e Fed. Le borse continuano la salita lenta, mentre il dollaro resta sotto pressione. I mercati vedono segnali di rallentamento economico e iniziano a scommettere su possibili tagli dei tassi USA nel quarto trimestre.

📊 Dati USA e obbligazioni

-CPI di giugno: +0,4% headline, +0,3% core. Più alto del previsto → oro e borse giù subito dopo il dato.

-Vendite al dettaglio: Deboli su tutti i fronti. Settore core fermo. Aumentano i timori di rallentamento economico.

-Rendimenti 2 anni USA: Tornati al 3,86% dopo il rialzo post-CPI. Il mercato obbligazionario ora teme di più il rallentamento che l’inflazione.

-Fed: Scenario ancora morbido. Il mercato sconta 1 o 2 tagli dei tassi entro fine anno (~43 punti base di riduzione).

💬 Politica e geopolitica

-Dazi USA: Rinvio delle tariffe del 30% su UE e Messico al 1° agosto. L’incertezza però resta alta.

-Tensioni Trump–Powell: Rumors di pressioni di Trump per far dimettere Powell. Aumenta il rischio politico.

-Cina: I negoziati commerciali proseguono, ma lentamente. Pechino non sembra voler decidere nulla di importante prima delle elezioni USA di novembre.

Settimana calma a livello di dati, con focus sul giovedì, quando la BCE deciderà la direzione della politica monetaria europea. I mercati restano mossi da sentiment e notizie sui dazi, quindi resta concentrato su questi temi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Mercati stabili, Waller apre al taglio dei tassiWALLER SOSTIENE IL TAGLIO DEI TASSI

Wall Street ha chiuso quasi invariata venerdì scorso, in una seduta interlocutoria caratterizzata dalle consuete dichiarazioni del Presidente Trump sui dazi da applicare all’Europa. L'S&P 500 e il Nasdaq 100 hanno comunque terminato la giornata vicino ai loro massimi storici, mentre il Dow Jones ha perso 142 punti, penalizzato da un calo del 2,2% delle azioni American Express.

Trump avrebbe richiesto un dazio minimo del 15-20% all’Unione Europea, che sta lavorando per finalizzare un accordo prima della scadenza del 1° agosto. Sul fronte aziendale, le azioni Netflix sono scese del 5,1% nonostante abbiano superato le stime di fatturato e utili. Charles Schwab è salita del 3% grazie a risultati positivi, mentre Chevron ha guadagnato l'1% dopo aver completato l'acquisizione di Hess per 53 miliardi di dollari.

L’indagine di luglio dell’Università del Michigan ha mostrato un aumento della fiducia dei consumatori e un calo delle aspettative di inflazione a un anno al 4,4%, il livello più basso da febbraio. Nel corso della settimana, l’S&P 500 e il Nasdaq sono saliti rispettivamente dello 0,5% e dell’1,4%, mentre il Dow ha chiuso in leggero ribasso.

VALUTE

Venerdì il Dollar Index sembrava in procinto di rompere i supporti a 97,70, ma ha poi reagito tornando sopra quota 98,00. Nel frattempo, Christopher Waller, membro del Consiglio dei governatori della Fed, ha dichiarato il proprio sostegno a un taglio dei tassi già a luglio, sottolineando l’aumento dei rischi per il mercato del lavoro, in particolare quello privato.

Va ricordato che i dati mostrano un miglioramento delle aspettative di inflazione. Waller ha segnalato che potrebbe dissentire se la Fed decidesse di mantenere i tassi invariati entro la fine del mese, citando proprio la diminuzione dei rischi inflazionistici. Ha inoltre osservato che qualsiasi impatto inflazionistico derivante dai dazi sarebbe probabilmente temporaneo e non vede segnali di aumento, lasciando alla Fed margine di manovra per allentare la politica monetaria.

Nonostante la correzione di venerdì, il dollaro è sulla buona strada per salire dello 0,4% questa settimana, segnando il secondo rialzo settimanale consecutivo e il primo da maggio. L’EUR/USD rimane, per ora, sopra 1,1600, con una dinamica dei prezzi ancora in trend rialzista di medio termine. Tuttavia, mantenere posizioni long sull’euro comporta costi in termini di swap, e il momentum sembra perdere forza.

Situazione simile per il Cable, che soffre dopo la pubblicazione di dati negativi sul fronte industriale e manifatturiero del Regno Unito, il che sembrerebbe spingere la Bank of England verso un possibile taglio del costo del denaro.

USA: FIDUCIA DEI CONSUMATORI

Il sentiment dei consumatori statunitensi, rilevato dall’Università del Michigan, è salito a 61,8 a luglio 2025, il livello più alto degli ultimi cinque mesi, rispetto a 60,7 di giugno e sopra le previsioni di 61,5. L’indice delle condizioni correnti è migliorato a 66,8 da 64,8, mentre l’indicatore delle aspettative è salito a 58,6 da 58,1.

Le aspettative di inflazione per l’anno a venire sono diminuite per il secondo mese consecutivo, scendendo al 4,4% dal 5% di giugno. Anche le aspettative di inflazione a lungo termine sono calate per il terzo mese consecutivo, passando al 3,6% dal 4%. Entrambi gli indicatori sono ai livelli più bassi da febbraio, ma restano superiori a quelli di dicembre 2024, segnalando che i consumatori percepiscono ancora un rischio sostanziale di aumento dell’inflazione in futuro.

PROSSIMA SETTIMANA: COSA ATTENDERSI

Nella prossima settimana, l’attenzione del mercato resterà focalizzata sugli sviluppi commerciali e su eventuali accordi tra gli Stati Uniti e i principali partner commerciali. La stagione degli utili entrerà nel vivo, con aziende come Alphabet, Tesla, Verizon, Coca-Cola, T-Mobile e IBM pronte a pubblicare i risultati trimestrali.

Sul fronte macroeconomico, saranno pubblicati gli indici PMI globali flash di S&P, gli ordini di beni durevoli e le vendite di case nuove ed esistenti. A livello globale, i riflettori saranno puntati sulle decisioni di politica monetaria della BCE, della Banca Centrale della Federazione Russa e della Banca Centrale della Turchia.

I mercati seguiranno anche una vasta gamma di indicatori internazionali, tra cui i dati PMI flash per l’Eurozona, la Germania, il Giappone, l’India, il Regno Unito e la Francia, i dati GfK sulla fiducia dei consumatori per Germania e Regno Unito, l’indice Ifo sul clima aziendale in Germania, le vendite al dettaglio nel Regno Unito e il rapporto sull’indice dei prezzi al consumo di Tokyo.

Infine, gli investitori monitoreranno con attenzione i risultati delle elezioni per la Camera Alta in Giappone.

GIAPPONE: MAGGIORANZA A RISCHIO

Secondo i primi exit poll, i partiti che sostengono il premier Shigeru Ishiba rischiano di non ottenere la maggioranza alla Camera Alta, determinando ulteriore instabilità politica. I Liberal-democratici e il partito centrista Komeito faticherebbero a conquistare i 50 seggi dei 125 in palio, necessari per mantenere la maggioranza numerica nella Camera dei Consiglieri.

La coalizione aveva già perso la maggioranza nella più influente Camera Bassa durante le elezioni generali dello scorso ottobre. Il Senato giapponese è composto da 248 membri con mandato di sei anni. Ogni tre anni viene rinnovata metà dei seggi, per evitare un ricambio completo. La Camera Bassa, invece, può essere sciolta dal primo ministro.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

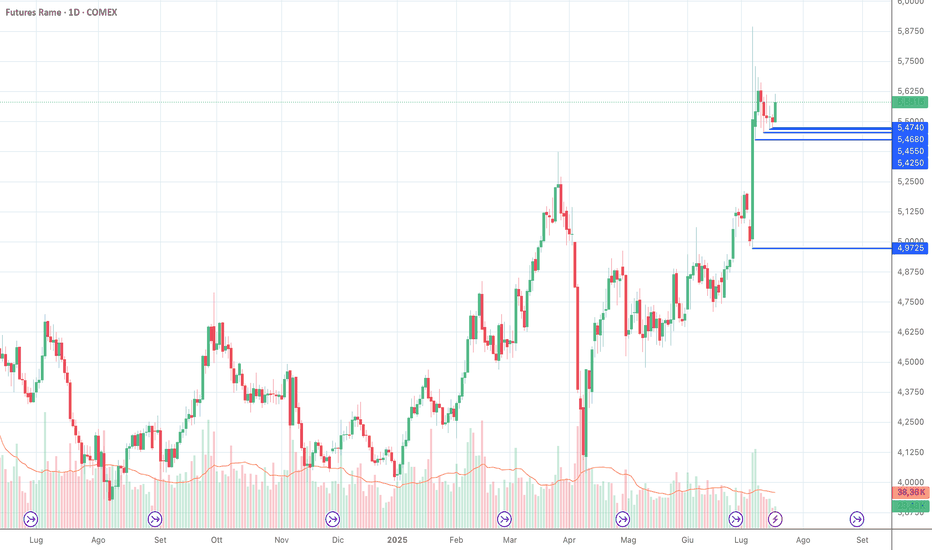

Breakout rame su resistenza chiave – luglio 2025Il rame (HG1!) sta testando un'importante resistenza tecnica intorno a 5.60–5.62. Il trend è rialzista da aprile, con minimi crescenti e buoni volumi. Possibile breakout se il prezzo chiude sopra l'area con forza. Supporti a 5.50, 5.30 e 5.00. Sto valutando un long se la struttura regge.

La psicologia rappresenta l’80% del successo nel tradingLa psicologia rappresenta l’80% del successo nel trading – ma quasi tutti i trader la sottovalutano

Ti è mai capitato di seguire un’ottima strategia… e perdere comunque soldi?

Ingresso perfetto.

Trend chiaro.

Conferme tecniche solide.

Eppure...

Hai chiuso il trade troppo presto.

Hai mantenuto una posizione in perdita troppo a lungo.

Oppure sei rientrato subito dopo una perdita per “recuperare”.

Non è stato un errore di analisi – è stato un errore psicologico.

💡 La maggior parte dei trader non fallisce per mancanza di conoscenze – ma per mancanza di controllo emotivo

Ecco tre situazioni classiche che quasi ogni trader ha vissuto:

🎯 1. Uscire troppo presto dal trade – per paura di perdere il profitto

Esempio:

Acquisti XAUUSD a 2360 con un target a 2375.

Il prezzo arriva a 2366 e chiudi per paura di un ritracciamento.

Poco dopo, il prezzo raggiunge il tuo target originale.

➡️ Questo è un chiaro esempio di avversione alla perdita – temiamo più perdere un profitto già in tasca che seguire il nostro piano.

🎯 2. Non chiudere una perdita – sperando in un’inversione

Esempio:

Entri short su EURUSD aspettando un pullback.

Il mercato rompe la resistenza e continua a salire.

Invece di accettare la perdita, sposti lo stop più in alto.

Risultato: perdita maggiore.

➡️ Questo è negazione – l’incapacità di accettare di avere sbagliato.

🎯 3. Aumentare la size dopo una serie di vincite – “ora non posso sbagliare”

Esempio:

Due trade vincenti ti fanno sentire invincibile.

Entri nel terzo con size raddoppiata, ma con un setup debole.

Il trade fallisce e annulla i guadagni precedenti.

➡️ Questo è il bias da eccessiva fiducia – una trappola mentale dopo i successi.

📊 Le competenze tecniche valgono il 20% – il restante 80% è la tua capacità di autocontrollo

Puoi:

Usare gli indicatori migliori

Conoscere l’analisi tecnica

Avere un sistema solido

Ma se:

Rompi le tue regole

Operi per noia o per vendetta

Lasci che le emozioni decidano al posto tuo

Allora anche la miglior strategia fallisce.

Il problema non è il sistema, ma chi lo applica.

🧠 5 consigli pratici per rafforzare la tua psicologia da trader

✅ Tieni un diario di trading – annota emozioni, pensieri, decisioni

Chiediti: “Ho seguito il piano? O è stata una reazione impulsiva?”

✅ Mai modificare stop loss o take profit dopo l’ingresso

– Se cambi le regole in corsa, non sei più coerente.

✅ Usa il conto demo per allenare la disciplina, non solo per testare strategie

– Comportati come se fosse denaro reale.

✅ Fermati dopo due perdite consecutive

– Una pausa di 24 ore può salvare il tuo capitale e la tua lucidità.

✅ Impara ad aspettare – anche non fare nulla è una scelta operativa

– I trader professionisti operano meno, ma con maggiore precisione.

🔁 Il trading non riguarda il controllo del mercato – ma il controllo di sé stessi

Un sistema con il 55% di operazioni vincenti può essere molto profittevole,

se lo esegui con disciplina e coerenza.

Ma…

Anche un sistema con il 70% di successo può far saltare un conto,

se le emozioni prendono il comando.

🎯 Conclusione:

Il mercato non premia chi sa tutto.

Premia chi resta lucido nei momenti difficili.

Non serve essere il più intelligente.

Non serve operare ogni giorno.

Serve:

Autocontrollo. Pazienza. Fiducia nel processo.

La conoscenza ti dà il segnale. La psicologia ti permette di seguirlo.

🔔 Seguimi per altri contenuti su psicologia del trading, disciplina mentale e strategie per la costanza nel lungo periodo.

EURUSD- Si è gia formato il minimo per 1,19?Costruiamo le Onde di Hosoda ipotizzando che quello del 10 Luglio sia il minimo del nostro ABC. Le proiezioni ci indicherebbero una zona target in area 1,19 (sempre lei) posizionata tra l'Onda NT e Fibo 61,8%.

Siamo sotto la 1x1 di Gann e Fiber potrebbe voler scendere ancora verso, quella che io chiamo, la Golden Zone prima di risalire.

Sono soltanto ipotesi, vedremo.

Certificato Phoenix Memory Rendimento 13,44% sul Settore AereoIl settore del trasporto aereo rappresenta da sempre un comparto ciclico capace di offrire opportunità interessanti per gli investitori più attenti. In questo contesto, il certificato NLBNPIT1UX25 si distingue per una struttura che combina un rendimento annualizzato del 13,44% con una barriera capitale al 40%, offrendo un profilo di investimento particolarmente attraente per chi cerca rendimenti superiori alla media con protezione condizionata del capitale.

La scelta di tre colossi del trasporto aereo internazionale come sottostanti – Air France-KLM, American Airlines e Lufthansa – riflette una strategia di diversificazione geografica che abbraccia i principali mercati europei e americani. Con una distanza dalla barriera del 58%, il certificato offre un cuscinetto significativo rispetto ai livelli attuali di mercato.

Analisi del Certificato NLBNPIT1UX25

Il certificato NLBNPIT1UX25 appartiene alla categoria Phoenix Memory Callable, una delle strutture più apprezzate dagli investitori per la capacità di generare flussi cedolari regolari con memoria. Questa tipologia di prodotto è progettata per offrire rendimenti interessanti anche in contesti di mercato laterale o moderatamente ribassista.

La struttura Phoenix Memory implica che le cedole non pagate vengono accumulate e possono essere recuperate successivamente quando le condizioni di mercato lo permettono. Il meccanismo callable consente all’emittente di richiamare anticipatamente il certificato in caso di andamento particolarmente favorevole dei sottostanti.

Analisi completa sul nostro blog: isinconnect.co.uk

Buone opportunità a tutti!

Disclaimer: questo contenuto non rappresenta sollecitazione al pubblico risparmio, promozione di alcuna forma di investimento o raccomandazione finanziaria. Le informazioni sono fornite a scopo educativo e informativo.

Gold in recupero dopo il sell-offho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Oggi situazione aggiornata:

Dopo il forte sell-off di ieri (causato da Retail Sales USA sopra le attese e un dollaro più forte), prima di rimbalzare velocemente grazie ai compratori che hanno sfruttato il calo.

La causa del rimbalzo? Incertezze sui dazi e dubbi sulla Fed che mantengono il clima instabile.

Adesso?

Oro: leggermente rialzista.

se le incertezze continuano a sostenere la domanda di oro.

Dollaro: ancora forte, ma sotto osservazione.

Il 2-year yield resta alto, sopra 3.90%, il che supporta il dollaro…

ma occhio ai dati di oggi e ai commenti Fed.

In sintesi: per oggi preferisco restare cautamente long su Gold, ma pronto a chiudere se i compratori non confermano forza

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Economia USA solida, Fed ferma sui tassiDATI USA POSITIVI, LA FED NON PUÒ TAGLIARE

In questo momento, analizzando gli ultimi dati macroeconomici, non c’è molto da aggiungere se non che i numeri relativi all’economia americana continuano a mostrare resilienza e crescita, seppur in rallentamento rispetto al recente passato. Questa situazione, evidentemente, non consente alla Federal Reserve di ridurre il costo del denaro, nonostante le pressioni del Presidente degli Stati Uniti, che da mesi invoca a gran voce un taglio dei tassi.

Tuttavia, sia i dati sull’inflazione sia quelli relativi alla produzione e al mercato del lavoro non offrono alcuna possibilità di riduzione o cambiamento della politica monetaria.

BORSE USA

Wall Street ha registrato un recupero nella sessione di ieri, con guadagni compresi tra lo 0,4% e l’1% per i tre principali indici. La seduta è stata caratterizzata da una bassa volatilità, nonostante la pubblicazione di alcuni dati macroeconomici rilevanti.

Le vendite al dettaglio sono aumentate dello 0,6% il mese scorso, ben al di sopra delle aspettative che si fermavano a un modesto +0,1%, segnalando ancora una volta la resilienza dei consumi. Anche le richieste iniziali di sussidi di disoccupazione sono diminuite, attestandosi a 221.000, a conferma della solidità del mercato del lavoro.

Nel frattempo, i timori degli investitori si sono attenuati dopo che il presidente Trump ha smentito le voci secondo cui avrebbe intenzione di licenziare il presidente della Fed, Jerome Powell. I settori dei beni di consumo di base e dei prodotti industriali hanno registrato le migliori performance, mentre il comparto sanitario ha sottoperformato.

Per quanto riguarda gli utili, le azioni di PepsiCo sono salite di oltre il 6% dopo la pubblicazione di risultati trimestrali superiori alle attese. United Airlines ha guadagnato il 5,7%, nonostante previsioni annuali deludenti, affermando però che le prospettive sono ora più prevedibili rispetto ai primi sei mesi dell’anno. Netflix, infine, è attesa alla pubblicazione dei risultati dopo la chiusura delle contrattazioni.

VALUTE

Sul mercato dei cambi, l’EUR/USD non è riuscito a superare quota 1,1560, tornando sopra 1,1600 durante la notte. I movimenti sono stati più erratici nella sessione asiatica rispetto a quella europea. Il dollaro ha perso terreno anche contro la sterlina, che è risalita sopra 1,3400, ma ha mantenuto forza contro lo yen giapponese, su cui pesano i timori di un possibile cambio di regime politico dopo anni di dominio del Partito Liberale, in vista delle elezioni della Camera Alta previste per domenica.

Il cambio USD/JPY resta vicino a 149,00, mentre l’EUR/JPY si avvicina a 173,00, con possibili target oltre 175,00. Il cambio USD/CAD continua una lenta fase di accumulazione, con obiettivi potenziali in area 1,3850 e 1,4000. Le valute oceaniche restano deboli: AUD/USD e NZD/USD non riescono a superare rispettivamente 0,6600 e 0,6100. Le valute emergenti si mantengono stabili, in attesa della scadenza del primo agosto per comprendere le prossime mosse della politica commerciale statunitense nei confronti dei partner internazionali.

JOBLESS CLAIMS

Le richieste iniziali di sussidi di disoccupazione negli Stati Uniti sono diminuite di 7.000 unità rispetto alla settimana precedente, attestandosi a 221.000 nel secondo trimestre di luglio. Il dato è nettamente inferiore alle aspettative di mercato, che prevedevano un aumento a 235.000, e rappresenta il livello settimanale più basso da aprile.

Nel frattempo, le richieste in sospeso sono rimaste sostanzialmente invariate a 1.956.000, al di sotto delle attese di 1.970.000, e ancora lontane dai massimi del 2021 toccati a giugno. Questi risultati confermano la solidità del mercato del lavoro, in linea con le dichiarazioni della Federal Reserve, pur indicando un rallentamento nel ritmo delle assunzioni dall’inizio dell’anno.

VENDITE AL DETTAGLIO USA

Le vendite al dettaglio negli Stati Uniti sono aumentate dello 0,6% su base mensile a giugno 2025, dopo due mesi consecutivi di calo. Il dato ha superato le aspettative del mercato, ferme a un modesto +0,1%.

Gli incrementi più significativi si sono registrati nelle vendite di veicoli a motore e ricambi, materiali da costruzione e attrezzature da giardino, e abbigliamento. Altri aumenti hanno interessato i servizi di ristorazione e bar, i negozi di alimentari e bevande, quelli di salute e cura della persona, e i negozi di articoli sportivi, hobby, strumenti musicali e librerie.

È importante notare che le vendite al dettaglio escluse le categorie più volatili, come ristorazione, auto, materiali da costruzione e carburanti — utilizzate per il calcolo del PIL — sono aumentate dello 0,5%, dopo una revisione al ribasso dello 0,2% nel mese precedente, superando anche le attese dello 0,3%.

SVIZZERA, SURPLUS COMMERCIALE

Nonostante la forza del franco svizzero, che non mostra segni di correzione, il surplus commerciale della Svizzera è salito a 4,3 miliardi di franchi a giugno 2025, quasi il doppio rispetto ai 2,2 miliardi del mese precedente, rivisti al rialzo.

Le esportazioni sono cresciute dell’8,6% su base mensile, raggiungendo i 23 miliardi di franchi, grazie alla forte domanda di veicoli, prodotti chimico-farmaceutici e strumenti di precisione. Gli aumenti più marcati si sono registrati verso Slovenia, Repubblica Ceca e Irlanda. Le esportazioni verso gli Stati Uniti sono aumentate del 26,9%, recuperando dal calo del 43,8% di maggio, dopo l’approvazione preliminare di un accordo commerciale, ancora in attesa della firma definitiva da parte del presidente Donald Trump.

Le importazioni, invece, sono diminuite dell’1,5%, attestandosi a 18,7 miliardi di franchi, a causa del calo degli arrivi di prodotti chimico-farmaceutici e fonti energetiche. I cali più significativi si sono registrati da Arabia Saudita, Corea del Sud e Slovenia.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

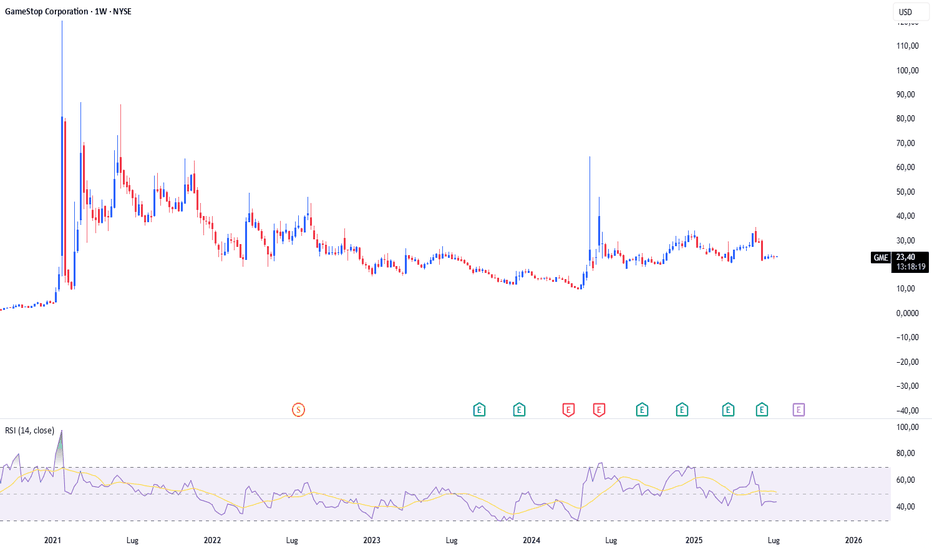

GameStop. La lezione della visione controcorrente La storia offre spesso esempi potenti di come la convinzione e la strategia possano prevalere anche di fronte a ostacoli apparentemente insormontabili. La vicenda GameStop del gennaio 2021 illustra perfettamente questo principio.

Nel gennaio 2021, il titolo GameStop era scambiato intorno ai 17 dollari per azione, con un interesse allo short superiore al 100% delle azioni disponibili. Hedge fund e investitori istituzionali puntavano sul fallimento del “retailer in difficoltà”. Ma un trader retail, Keith Gill, noto come “Roaring Kitty”, aveva una visione diversa. Gill aveva accumulato posizioni in GameStop fin dal 2019, convinto che il mercato sottovalutasse il potenziale dell’azienda. Pubblicò analisi e operazioni su Reddit, costruendo una comunità di investitori retail. Quando il prezzo iniziò a salire rapidamente, da 17 a oltre 300 dollari in poche settimane, molti avrebbero venduto per incassare i profitti. Gill invece mantenne la posizione, esercitando anche opzioni per acquistare ulteriori azioni. La resistenza di Gill e della comunità di piccoli investitori scatenò un short squeeze che causò perdite miliardarie a hedge fund come Melvin Capital, costringendoli a chiedere fondi di emergenza.

La vicenda portò a un’attenzione senza precedenti sulle dinamiche di mercato, con broker che limitarono le negoziazioni. Nel caso GameStop, la vera battaglia non fu solo numerica o finanziaria, ma culturale e psicologica. Questi episodi mostrano come una “variant perception”, una visione differente rispetto al consenso, possa trasformare una situazione disperata in un’opportunità. Molti investitori seguono la massa. Comprano ciò che è popolare e vendono ciò che è ciò che non fà notizia. Ma le opportunità più grandi si nascondono proprio nei “gap” tra realtà futura e percezione presente, dove pochi hanno il coraggio di guardare. Oggi, questa filosofia guida molti investitori che cercano di identificare trend sottovaluta.

In definitiva, la lezione di GameStop è chiara. Quando tutti scappano, è il momento di chiedersi se si crede davvero in ciò che si possiede o se si sta solo seguendo la folla. La differenza tra questi atteggiamenti può determinare il successo o la sconfitta.

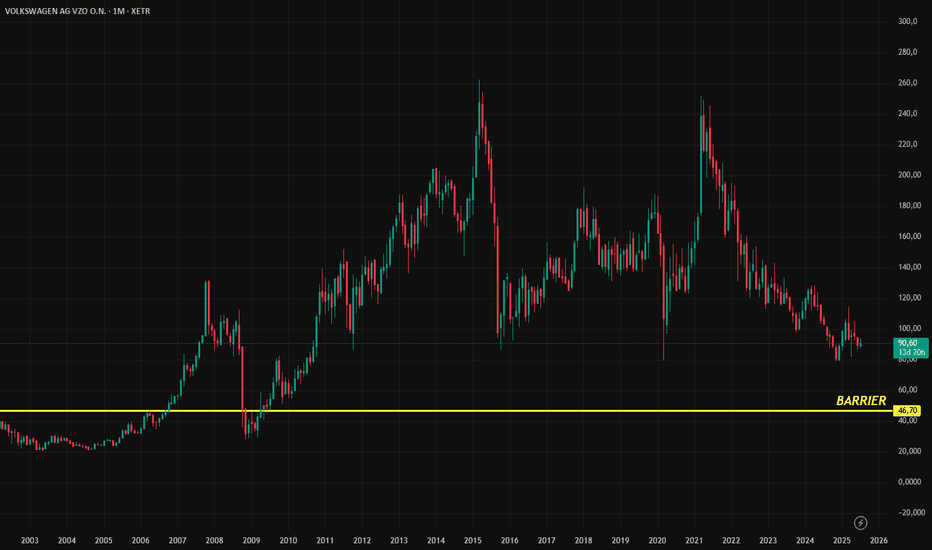

Certificato Multi Express su Ferrari, Stellantis e VolkswagenIl settore automotive europeo sta attraversando una fase di profonda trasformazione, tra elettrificazione e nuovi modelli di business. In questo contesto dinamico, il certificato che analizzerei oggi offre un’opportunità interessante per posizionarsi su tre protagonisti del mercato: Ferrari, Stellantis e Volkswagen. Con un rendimento annualizzato del 15% e una barriera capitale al 50%, questo strumento strutturato combina potenziale di rendimento e protezione condizionata del capitale.

Il certificato appartiene alla categoria Multi Express con Barriera, una struttura che tipicamente combina la possibilità di rimborso anticipato con un flusso cedolare regolare. La caratteristica principale di questo prodotto è l’attraente rendimento del 15% annualizzato, che si posiziona ben al di sopra delle alternative tradizionali a reddito fisso.

Le caratteristiche tecniche principali includono:

Barriera capitale: 50% dei valori iniziali

Buffer di protezione: 49% rispetto ai livelli attuali

Scadenza: 3 giugno 2027

Meccanismo worst-of sui tre sottostanti

La struttura Multi Express suggerisce che il certificato offra cedole periodiche con possibilità di rimborso anticipato al verificarsi di determinate condizioni. Il buffer del 49% indica che i sottostanti possono perdere quasi la metà del loro valore attuale prima che la barriera capitale venga toccata, offrendo un margine di sicurezza significativo.

Analisi completa sul nostro blog: isinconnect.co.uk

Buone opportunità a tutti!

Disclaimer: questo contenuto non rappresenta sollecitazione al pubblico risparmio, promozione di alcuna forma di investimento o raccomandazione finanziaria. Le informazioni sono fornite a scopo educativo e informativo.

Trump, Powell e l’Oro nel Selvaggio Westho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

Per le mie analisi utilizzo:

*Chart di Capital.com*

🌞 Buongiorno a tutti 🌞

Anche se riusciamo a prendere ottime zone con movimenti su quasi ogni asset che analiziamo sugli outlook del lunedi, diventa difficile reagire ai continui scossoni improvvisi.

Ieri è stato l’esempio perfetto:

Trump ha parlato di licenziare Powell e in 1 minuto l’oro ha fatto +600 pips e subito dopo il contrario.

Ad oggi, il quadro su USD e GOLD è complicato. Riassumo le notizie principali:

-Trump: ha dichiarato che potrebbe licenziare Powell se rieletto. Mercato incerto.

-Powell: ieri discorso neutrale, ma sotto pressione politica.

-IPC USA: uscito più alto del previsto = inflazione ancora forte.

-PPI USA: dati misti, ma in linea con il trend di inflazione ancora presente.

-GENIUS BILL: nuova legge in discussione, potrebbe spingere il dollaro e penalizzare oro nel breve.

-Retail Sales: in uscita oggi, dato chiave per capire la forza del consumatore USA.

COSA FACCIO ORA?

Nessuna previsione chiara.

L’oro potrebbe avere ancora pressione ribassista, ma lo scenario resta instabile.

notando che il daily di mercoledi è andato a liquidare i massimi delle candele di lunedi martedi in una botta sola quasi al tocco della nostra zona di supply segnata, potrei aspettarmi oggi e domani una espansione ribassista andato fino alle zone di demand segnate sotto.

Io resto fermo fino al dato sulle vendite al dettaglio.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

EURUSD - analisi macroeconomica e finanziariaI rendimenti dei Treasury decennali statunitensi sono saliti intorno al 4,48% nella giornata di giovedì, in un contesto di attenuazione delle tensioni sui mercati, dopo che il presidente degli Stati Uniti, Donald Trump, ha definito “altamente improbabile” l’ipotesi di rimuovere Jerome Powell dalla guida della Federal Reserve. La dichiarazione ha contribuito a rasserenare gli investitori, dopo che nella seduta precedente erano circolate indiscrezioni su un possibile licenziamento del presidente della Fed, ipotesi che aveva innescato un calo dei rendimenti per via dei timori di un’accelerazione nei tagli dei tassi d’interesse.

L’attenzione degli operatori si concentra ora sui dati relativi alle vendite al dettaglio negli Stati Uniti, attesi nel corso della giornata, che potrebbero offrire ulteriori indicazioni sullo stato di salute dell’economia americana e sulle prossime mosse della banca centrale. Il tutto si inserisce in un quadro macroeconomico caratterizzato da segnali contrastanti: da un lato, un rallentamento dei prezzi alla produzione; dall’altro, un’accelerazione dell’inflazione al consumo.

Sul fronte commerciale, Trump ha dichiarato mercoledì che gli Stati Uniti manterranno probabilmente i dazi del 25% sulle importazioni dal Giappone, e ha lasciato intendere la possibilità di un nuovo accordo commerciale con l’India, dopo l’annuncio di un’intesa con l’Indonesia avvenuto il giorno precedente.

Nel frattempo, l’indice del dollaro statunitense è risalito a quota 98,7, recuperando terreno dopo una seduta volatile che si era chiusa in ribasso a causa delle preoccupazioni sull’indipendenza della Federal Reserve. Le tensioni si sono in parte dissipate dopo la smentita ufficiale da parte di Trump, che ha definito “altamente improbabile” un intervento diretto sulla leadership della banca centrale.

La produzione industriale statunitense ha registrato un incremento dello 0,3% nel mese di giugno, superando le attese del consenso, che indicavano un aumento più contenuto dello 0,1%. Il dato segna una ripresa dopo due mesi consecutivi di stagnazione, con variazioni nulle sia ad aprile che a maggio.

All’interno del comparto, la produzione manifatturiera – che rappresenta circa il 78% del totale – è cresciuta dello 0,1%, lievemente al di sopra delle previsioni di invarianza. Particolarmente significativa è stata la performance del settore delle utilities, in rialzo del 2,8%, trainata da un aumento del 3,5% nella produzione di energia elettrica, che ha più che compensato il calo del 2,6% nella produzione di gas naturale. Di contro, il settore minerario ha registrato una contrazione dello 0,3%.

Il tasso di utilizzo della capacità produttiva è salito al 77,6%, rimanendo tuttavia al di sotto della media di lungo periodo del 79,6% (riferita al periodo 1972–2024).

Nel complesso, nel secondo trimestre del 2025, la produzione industriale ha evidenziato una crescita annualizzata dell’1,1%, segnalando una moderata espansione dell’attività economica nel comparto secondario.

I prezzi alla produzione negli Stati Uniti sono rimasti invariati nel mese di giugno, segnando una pausa dopo l’incremento dello 0,3% registrato a maggio (dato rivisto al rialzo), e risultando inferiori alle attese del mercato, che indicavano un aumento dello 0,2%.

La componente dei servizi ha evidenziato una flessione dello 0,1%, dopo il +0,4% del mese precedente, principalmente a causa di un marcato calo (-4,1%) dei prezzi dei servizi di alloggio per i viaggiatori. Ribassi si sono osservati anche nei segmenti della vendita al dettaglio di automobili e ricambi, nei servizi di deposito, nel trasporto aereo passeggeri e nel commercio all’ingrosso di alimenti e bevande alcoliche.

Al contrario, i prezzi dei beni sono aumentati dello 0,3%, il ritmo più sostenuto da febbraio, sostenuti in particolare da un incremento dello 0,8% nel comparto delle comunicazioni e delle attrezzature correlate. Rialzi si sono registrati anche nei prezzi di benzina, energia elettrica residenziale, pollame trasformato, carni e frutta a guscio.

Su base annua, l’inflazione alla produzione è rallentata al 2,3%, il livello più basso da settembre 2024, in calo rispetto al 2,7% di maggio (dato rivisto) e al di sotto delle previsioni del 2,5%. Anche l’indice core PPI è rimasto invariato su base mensile, deludendo le attese di un +0,2%, mentre il tasso core annuo è sceso al 2,6% dal 3,2%, anch’esso inferiore al consensus del 2,7%.

Per quanto riguarda l’inflazione al consumo (USA), nel mese di giugno 2025, ha registrato un incremento dello 0,3% su base mensile, segnando la variazione più marcata degli ultimi cinque mesi. Il dato si confronta con un aumento dello 0,1% rilevato a maggio ed è risultato in linea con le attese del consenso di mercato.

Il principale contributo all’accelerazione dell’inflazione è derivato dalla componente abitativa, che ha evidenziato un incremento dello 0,2%. Parallelamente, si è osservato un rialzo dell’1,0% nei prezzi dei carburanti e dello 0,3% nel comparto alimentare.

Al contrario, alcune componenti del paniere hanno mostrato dinamiche deflazionistiche: i prezzi dei veicoli usati sono diminuiti dello 0,7%, mentre quelli dei veicoli nuovi hanno registrato una flessione dello 0,3%.

Analisi tecnica

Grafico giornaliero (Daily Chart)

Il quadro tecnico rimane impostato al rialzo, nonostante l’attuale fase di ritracciamento, attribuibile all’alternanza di tensioni sul fronte commerciale – in particolare in materia di dazi – e agli attriti istituzionali tra il Presidente Trump e il Presidente della Federal Reserve, Jerome Powell. Tali dinamiche stanno contribuendo a un contesto di crescente incertezza in merito all’orientamento futuro della politica monetaria statunitense.

Tale incertezza si è riflessa in un aumento della volatilità, particolarmente evidente nella sessione di mercoledì, caratterizzata da ampie escursioni di prezzo. Nonostante ciò, il trend di fondo si conferma rialzista, con la price action che continua a gravitare attorno al supporto dinamico rappresentato dalla Kijun Sen dell’indicatore Ichimoku.

Particolare attenzione è rivolta alla chiusura della candela odierna: una chiusura al di sotto della Kijun Sen potrebbe aprire spazi per ulteriori correzioni, con primo target tecnico individuato in area 1,144, dove il prezzo potrebbe trovare supporto sulla media mobile esponenziale a 50 periodi (EMA 50), come già osservato nella candela del 13 maggio.

Attualmente, il mercato si trova in corrispondenza di una confluenza tecnica tra la Kijun Sen e il livello di ritracciamento di Fibonacci 0,618, calcolato sull’ultimo impulso rialzista compreso tra il 23 giugno e il 1° luglio. In tale contesto, i trader orientati al trend following potrebbero valutare l’opportunità di incrementare le proprie esposizioni rialziste in prossimità di tali livelli chiave.

Grafico settimanale (Weekly Chart)

Anche su scala settimanale, il quadro tecnico conferma una chiara impostazione rialzista. Il prezzo si mantiene ben al di sopra della Tenkan Sen, evidenziando una fase di espansione direzionale. Per i trader trend follower con un approccio più conservativo, risulta rilevante osservare come la Tenkan Sen abbia agito da supporto dinamico in più occasioni, in particolare sulle candele del 7 aprile e del 12 maggio, con reazioni tecniche quasi millimetriche.

Sarà pertanto interessante monitorare l’eventuale ripetizione di tale comportamento, che potrebbe offrire ulteriori segnali di conferma per strategie di accumulo in ottica rialzista.

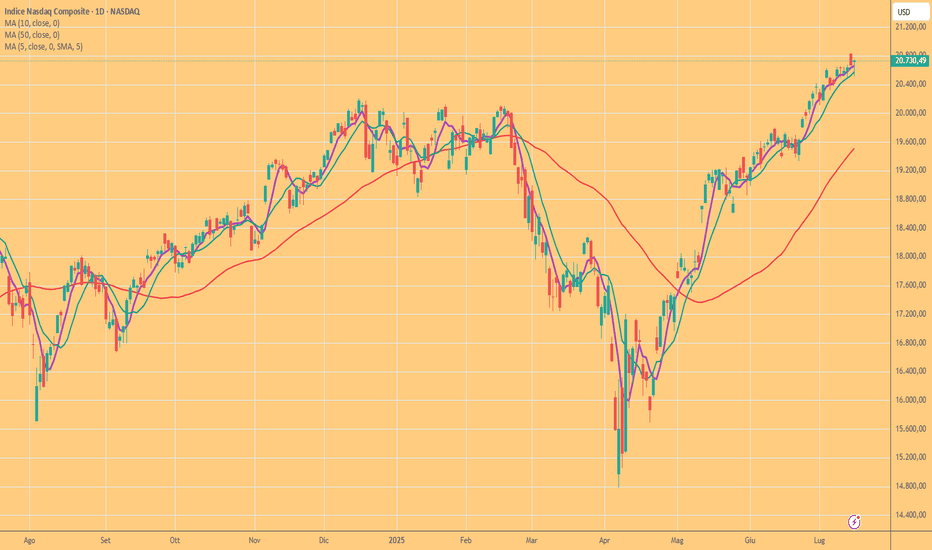

Il mercato sale grazie a in calo e utili banche.Il mercato sale grazie al raffreddamento del PPI e agli utili delle grandi banche.

Nonostante un momentaneo rallentamento dovuto al nuovo scontro tra il presidente Trump e la Federal Reserve, i mercati azionari sono tornati in territorio positivo nella giornata di ieri, mentre gli investitori continuano a essere sommersi da report sugli utili e dati sull’inflazione.

Il NASDAQ ha proseguito la sua corsa da record, guadagnando lo 0,25% (circa 52 punti) e toccando un nuovo massimo storico a quota 20.730,49. Anche gli altri principali indici hanno recuperato dal calo registrato martedì: il Dow Jones è salito dello 0,53% (231 punti) a 44.254,78, mentre l’S&P 500 ha chiuso in rialzo dello 0,32%, raggiungendo i 6.263,70 punti.

A metà giornata, i listini erano passati in territorio negativo, a seguito della notizia secondo cui il presidente Trump starebbe valutando la possibilità di rimuovere Jerome Powell dalla guida della Fed. Tuttavia, i mercati si sono rapidamente ripresi dopo che lo stesso Trump ha dichiarato che tale scenario era “altamente improbabile”, pur ribadendo la sua disapprovazione nei confronti di Powell e rifiutandosi di escludere del tutto l’ipotesi.

Nella giornata odierna, tuttavia, sono arrivate notizie più concrete, tra cui un nuovo rapporto sull’indice dei prezzi alla produzione (PPI), che ha contribuito a placare alcune preoccupazioni emerse dopo i dati sull’indice dei prezzi al consumo (CPI) diffusi martedì. I prezzi all’ingrosso sono rimasti invariati su base mensile e hanno segnato un incremento del 2,3% su base annua, entrambi inferiori alle attese (rispettivamente +0,2% e +2,5%). Anche il PPI core si è rivelato inferiore alle previsioni. Questi dati si inseriscono positivamente nel contesto delineato dal CPI, che ha rispettato le stime pur risultando leggermente superiore alla rilevazione precedente.

Nel frattempo, le grandi banche statunitensi continuano a pubblicare i risultati relativi al secondo trimestre. Goldman Sachs (+0,9%), Bank of America (-0,26%) e Morgan Stanley (-1,3%) hanno tutte superato le aspettative sugli utili; ad eccezione di BAC, hanno battuto anche i risultati netti.

Al di fuori del settore finanziario, Johnson & Johnson ha registrato un balzo di oltre il 6% grazie a un trimestre positivo, dopo un periodo altalenante.

Tra i numerosi report previsti per oggi, spicca anche quello del colosso dello streaming Netflix, che dovrebbe chiudere un altro trimestre solido, con una crescita del fatturato superiore al 15% e un utile per azione (EPS) in aumento del 44%. Prima dell’apertura dei mercati, sono attesi anche i risultati di Taiwan Semiconductor, GE Aerospace, Abbott Laboratories e PepsiCo.

Per il momento, i principali dati sull’inflazione sembrano essere stati diffusi; tuttavia, nel corso della giornata conosceremo nuovi dettagli sui consumi, grazie ai dati sulle vendite al dettaglio negli Stati Uniti. Come di consueto, giovedì sarà invece la volta delle richieste iniziali di sussidi di disoccupazione.

Marco Bernasconi Trading