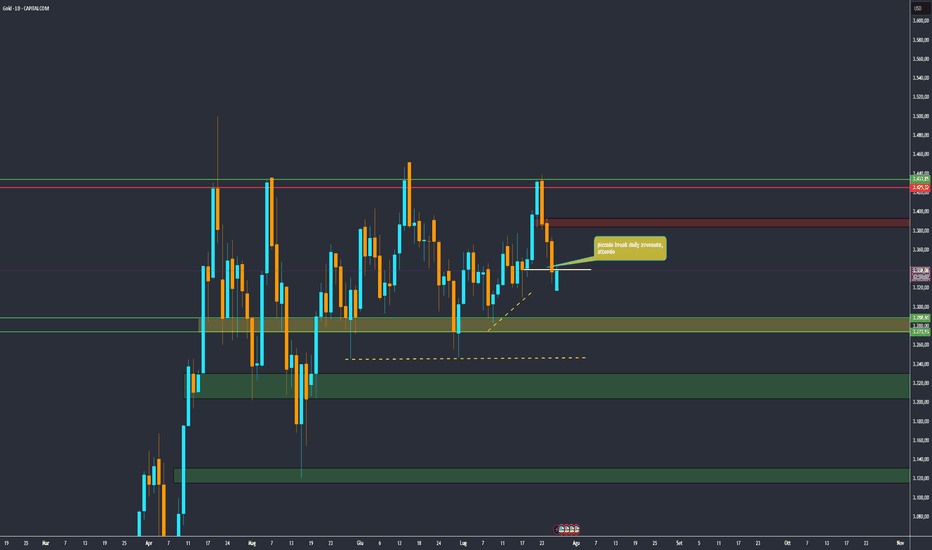

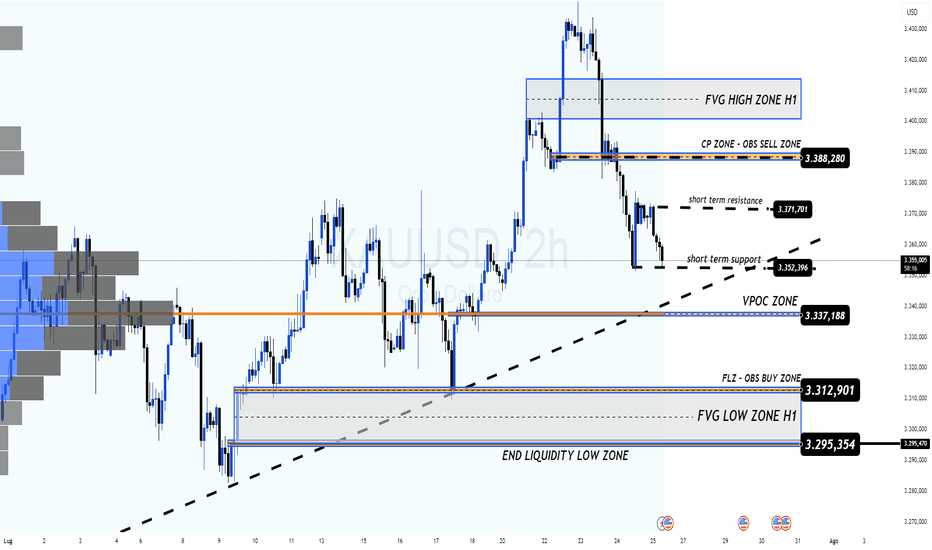

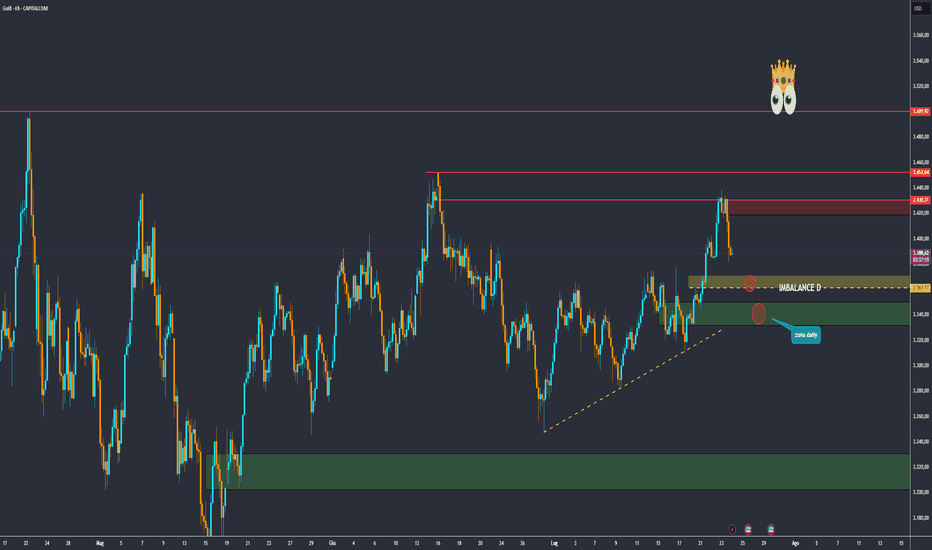

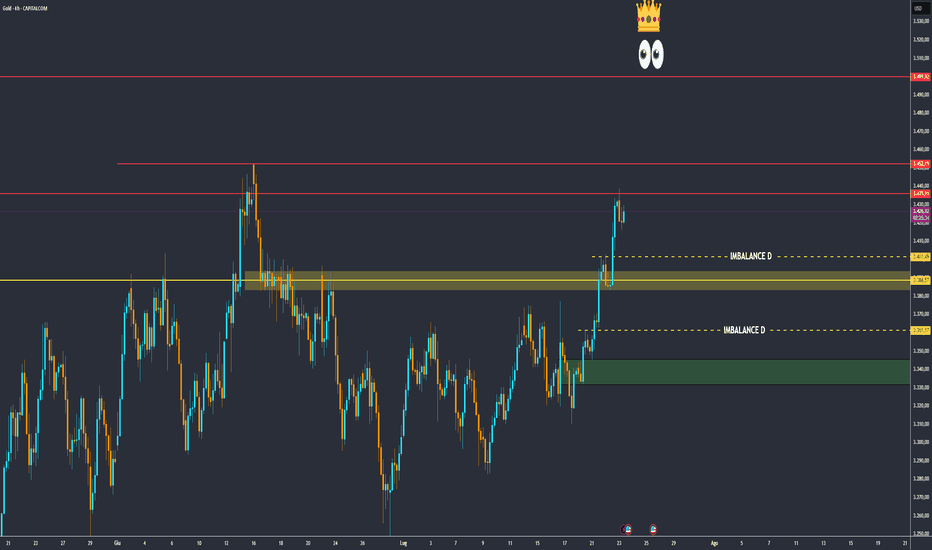

Analisi del prezzo dell'oro 29 luglio📉 ANALISI XAUUSD – LA CORREZIONE È UFFICIALMENTE INIZIATA?

L'oro ha ufficialmente rotto la struttura rialzista e ha abbandonato il canale di prezzo crescente, un importante segnale tecnico che indica l'attivazione del trend di correzione ribassista. Questo sviluppo apre la possibilità di nuovi test della linea di tendenza interrotta e, se ciò dovesse accadere nella sessione odierna, potrebbe essere una buona opportunità per cercare punti di ingresso di VENDITA nel nuovo trend.

📌 Strategia di trading a breve termine:

Potenziale zona di vendita: 3343 – 3345

Obiettivo al ribasso: prima 3283, seguito dalla forte zona di liquidità intorno a 3250

Conferma della forza ribassista: il prezzo continua a mantenersi al di sotto dell'area di 3375, che fungerà da importante livello di resistenza. Solo quando la candela giornaliera chiuderà di nuovo sopra questa zona, il trend rialzista verrà ristabilito.

✅ Strategia di acquisto inversa in presenza di un forte segnale di supporto:

Zona di innesco dell'acquisto: osservare la reazione del prezzo intorno all'area 3285: deve esserci un chiaro segnale di rifiuto ribassista (pin bar/candela engulfing rialzista...)

Zona di acquisto più profonda: 3251: dove la liquidità è concentrata e c'è la possibilità che si manifesti una domanda di bottom-fishing.

Analisi fondamentale

L’analisi Top-DownL’analisi Top-Down rappresenta una delle strategie più efficaci per analizzare e operare nei mercati finanziari, permettendo al trader di orientarsi partendo da una visione macro per arrivare a decisioni dettagliate e precise. Questo approccio consiste nell’esaminare diverse scale temporali in modo sequenziale, al fine di individuare le zone di prezzo più significative e di decidere quando e come entrare in posizione.

Time frame settimanale

Il primo passaggio dell’analisi Top-Down riguarda il time frame settimanale. Su questa scala temporale, il trader osserva l’azione di prezzo degli ultimi anni, individuando le principali zone di domanda e offerta e tracciando la direzione di lungo termine del mercato. Questi livelli rappresentano, infatti, le aree dalle quali spesso partono i movimenti più forti e definitivi. Tuttavia, va ricordato che su questo time frame la dinamica è molto lenta, con il prezzo che rimane spesso lontano da queste zone chiave per settimane o mesi. L’obiettivo principale è quindi mappare questi livelli, che fungono da punti di riferimento fondamentali per le successive analisi.

Time frame giornaliero

Successivamente, si passa al time frame giornaliero, che offre una prospettiva a medio termine, mostrando l’andamento del prezzo nell’ultimo anno circa. Anche a questo livello la priorità è riconoscere trend e livelli chiave. In questa fase, il trader inizia a focalizzarsi su livelli di supporto e resistenza più attuali, impostando alert su almeno due cluster di prezzo vicini per anticipare i potenziali punti di ingresso o di inversione.

Time frame 4 ore (4H) e 1 ora (1H)

L’ultimo stadio riguarda l’analisi su time frame intraday, in particolare quelli a 4 ore (4H) e 1 ora (1H). Qui il trader osserva l’azione di prezzo più dettagliata, concentrandosi sui pattern candlestick e sulle figure di analisi tecniche che possono segnalare la reazione del mercato ai livelli precedentemente individuati. L’obiettivo è trovare segnali di conferma che attestino la validità di un livello di supporto o resistenza, come breakout di trend line o di necklines orizzontali. Questi segnali sono fondamentali per decidere il momento esatto di apertura di una posizione, poiché indicano la reale volontà degli attori di mercato di comprare o vendere in quelle zone.

Questa metodologia combinata permette di bilanciare il quadro complessivo con le dinamiche a breve termine, minimizzando il rischio di false entrate e massimizzando le possibilità di operare in accordo con la direzione prevalente del mercato, sia per seguire trend sia per cogliere inversioni. L’uso di alert e una gestione attenta del timing, unita a un’accurata identificazione delle zone chiave e dei pattern intraday, rappresentano i pilastri di una corretta strategia Top-Down.

agosto si avvicinaho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

🪙 Oro (Gold)

🔑 Principali driver fondamentali

-Accordo commerciale USA‑UE

L’intesa pre-via agosto ha ridotto le tensioni, con tariffe al 15% su beni UE (invece del 30%), diminuendo l’interesse per l’oro come bene rifugio

-Dollaro più debole

La valuta statunitense si è indebolita leggermente, rendendo l’oro più accessibile per acquirenti esteri

-Politica monetaria USA

Gli analisti prevedono che la Fed manterrà i tassi intorno al 4,25–4,50% nei prossimi mesi

Le banche centrali continuano ad accumulare oro a ritmi elevati (oltre 1.000 tonnellate/anno in media), spingendo la domanda istituzionale

-Situazione in Cina

Consumi privati di lingotti +23,7% nel primo semestre 2025, a fronte però di calo della domanda di gioielli (–26%). Le riserve di PBOC in aumento

-OUTLOOK GENERALE

Nel primo semestre 2025 l’oro ha guadagnato circa il 26%; secondo metà 2025 potrebbe salire ancora dello 0‑5% con possibilità di +10‑15% se le condizioni macro peggiorano (stagflazione, tensioni geopolitiche)

I fondamentali restano solidi: debolezza del dollaro, forte domanda centrale, pressioni geopolitiche e inflazione moderata.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

eBay Inc. ( EBAY ), Strategia rialzista di lungo periodoeBay Inc. ( EBAY ), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

L'azienda è stata fondata nel 1995 e ha sede a San Jose, in California. eBay Inc. gestisce piattaforme di mercato che mettono in contatto acquirenti e venditori negli Stati Uniti e a livello internazionale. La piattaforma Marketplace dell'azienda comprende il mercato online ebay.com e la suite di applicazioni mobili eBay. Le sue piattaforme consentono agli utenti di elencare, acquistare, vendere e pagare oggetti attraverso vari canali online, mobili e offline che includono rivenditori, distributori, liquidatori, società di importazione ed esportazione, case d'asta, società di cataloghi e vendite per corrispondenza, elenchi, motori di ricerca, partecipanti al commercio, canali di acquisto e reti.

DATI: 08/ 02 /2023

Prezzo = 48.90 Dollari

Capitalizzazione = 26,531B

Beta (5 anni mensile) = 1,33

Rapporto PE ( ttm ) = 2,64

EPS ( ttm ) = 18,50

Target Price eBay Inc. di lungo periodo:

1° Target Price: 63.91 Dollari

2° Target Price: 81.19 Dollari

3° Target Price: 131.08 Dollari

4° Target Price: 211.82 Dollari

5° Target Price: 292.55 Dollari

6° Target Price: 342.46 Dollari

PIQUADRO (PQ) Strategia rialzista di lungo periodoPIQUADRO (PQ) Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

L'azienda è stata fondata nel 1987 e ha sede a Bologna, in Italia. Piquadro S.p.A. opera come filiale di Piquadro Holding S.p.A. Piquadro S.p.A. progetta, produce e vende accessori in pelle e prodotti da viaggio in Italia e all'estero. L'azienda offre borse, zaini, cartelle, cinture, portadocumenti, portamonete, portafogli, portachiavi, accessori tecnici, cancelleria, ombrelli e altri prodotti. Fornisce anche prodotti per il viaggio, come beauty case, trolley, appendiabiti, borse per indumenti, bagagli da cabina, trolley per laptop, trolley a 4 ruote e altri prodotti. L'azienda offre i suoi prodotti con i marchi Piquadro, The Bridge e Lancel. Al 2 giugno 2021 gestiva una rete di 174 punti vendita, tra cui 82 boutique Piquadro, 12 boutique The Bridge e 80 boutique Lancel in circa 50 Paesi.

DATI: 28/05 /2023

Prezzo = 1.900 Euro

Capitalizzazione =92,294M

Beta (5 anni mensile) = 0,85

Rapporto PE ( ttm ) = 15,83

EPS ( ttm ) = 0,1200

Target Price PIQUADRO di lungo periodo:

1° Target Price: 2.08 Euro

2° Target Price: 2.48 Euro

3° Target Price: 2.99 Euro

4° Target Price: 4.47 Euro

5° Target Price: 6.86 Euro

6° Target Price: 9.24 Euro

7° Target Price: 10.7 Euro

OKLO INC (OKLO), Strategia rialzista di lungo periodoOKLO INC (OKLO), Strategia rialzista di lungo periodo

DESCRIZIONE TITOLO:

Oklo Inc. ha sede a Santa Clara, in California. Oklo Inc. sviluppa centrali a fissione avanzate per fornire energia pulita, affidabile e conveniente su scala ai clienti negli Stati Uniti. Commercializza inoltre una tecnologia di riciclaggio del combustibile nucleare che converte le scorie nucleari in combustibile utilizzabile per i suoi reattori.

DATI: 01/05/2025

Prezzo = 23,74 Dollari

Capitalizzazione = 3.305B

Target Price OKLO INC (OKLO), strategia rialzista di lungo periodo

1° Target Price: 25,90 Dollari

2° Target Price: 32,24 Dollari

3° Target Price: 38,59 Dollari

4° Target Price: 47,63 Dollari

5° Target Price: 59,14 Dollari

innovazione militare e valutazioni sotto la mediaIl 17 giugno 2025, Reuters ha riportato che le forze armate svedesi hanno aderito al programma di innovazione 5G sviluppato da Telia ed Ericsson OMXSTO:ERIC_B , con l’obiettivo di rafforzare le comunicazioni militari, logistiche e di sicurezza, sostenendo allo stesso tempo l’interoperabilità nell’ambito NATO.

La collaborazione tra Telia ed Ericsson non è nuova: risale al 2023 con il progetto NorthStar 5G, inizialmente pensato per clienti industriali. Tuttavia, con l'attuale piano di riarmo promosso dall’UE, l’iniziativa viene ora estesa anche al comparto difesa, aprendo nuove prospettive di crescita e consolidamento per Ericsson in un settore ad alta priorità strategica.

Per vedere gli utili di aprile 2025 e quindi per un confronto clicca quì :

Valutazioni e Multipli

P/S (Price/Sales): 1,05 (vs 2,19 settore – 2,10 industria)

P/CF (Prezzo/Cash Flow Operativo): 6,00 (vs 15,28 – 13,74)

P/FCF (Prezzo/Free Cash Flow): 6,39 (vs 19,30 – 12,86)

Prezzo/Cassa: 6,00 (vs 11,75 – 8,55)

EV/Vendite (TTM): 0,98 (vs 2,23 – 2,14)

EV/EBIT (TTM): 7,97 (vs 21,49 – 15,63)

EV/EBITDA (TTM): 6,26 (vs 17,41 – 11,99)

Tutti gli indicatori mostrano una valutazione decisamente inferiore rispetto ai principali benchmark, lasciando spazio a potenziali rivalutazioni.

Redditività e Efficienza Operativa

Spese SG&A: 14,64% dei ricavi (vs 26,53% – 31,22%)

Investimenti in R&D: 20,18% del fatturato (vs 7,84% – 10,48%)

Ericsson si distingue per un’efficienza operativa elevata e una forte spinta verso l’innovazione tecnologica, reinvestendo una quota significativa del proprio fatturato in Ricerca & Sviluppo.

Solidità Finanziaria

Cash/Debito: 0,92 (vs 0,47 settore – 0,81 industria)

Un rapporto superiore alla media, che segnala una situazione di liquidità solida e una maggiore capacità di gestione del debito rispetto ai competitor.

Conclusioni

I dati evidenziano come Ericsson sia attualmente sottovalutata, con multipli ben al di sotto delle medie settoriali e industriali. L'espansione nel settore della difesa europea, unita a investimenti massicci in R&D e a un’efficienza gestionale fuori dalla media, la rendono un candidato interessante in ottica di lungo termine.

Domanda per gli investitori:

In un contesto di riarmo europeo e digitalizzazione della difesa, Ericsson rappresenta per voi un’opportunità d’investimento a lungo termine, sottovalutata dai mercati?

Perdi continuamente?Il problema non è la strategia è la tuamentePerdi continuamente? Il problema non è la strategia è la tua mente.

Sii onesto:

Continui a ripetere gli stessi errori... anche se sai perfettamente che sono sbagliati?

Sai che non dovresti entrare senza conferma – ma lo fai.

Sai che dovresti rispettare lo stop loss – ma lo sposti.

Sai che oggi non sei lucido mentalmente – ma apri comunque il grafico... e clicchi.

Non dare la colpa al mercato.

Non perdi perché il mercato è cattivo.

Perdi perché non riesci a controllare te stesso.

💣 La trappola mentale più pericolosa: sapere che è sbagliato… e farlo lo stesso

Non ti manca la conoscenza.

Non è colpa della tua strategia.

È che le tue emozioni stanno guidando le tue azioni.

Chiediti con sincerità:

Hai mai fatto trading solo per sfuggire alla noia, alla frustrazione o al vuoto?

Hai usato il grafico come una fuga dalla vita reale?

Usi il trading per scaricare lo stress?

Se la risposta è sì,

il problema non è più tecnico.

È psicologico. È dentro di te.

👹 I 3 demoni mentali che sabotano il tuo trading ogni giorno – senza che te ne accorga:

1. FOMO – Paura di restare fuori

Vedi il prezzo salire.

Vedi gli altri guadagnare.

Pensi: “Non posso perdere questa opportunità!”

→ Entri d’impulso, senza un piano.

Il FOMO nasce da una mancanza di fiducia in te stesso.

Non credi che avrai altre occasioni.

Reagisci con paura, non con lucidità.

2. Revenge Trading – Non riesci ad accettare una perdita

Ogni perdita ti ferisce l’ego.

Vuoi “recuperare” subito.

Così combatti il mercato… come se ti dovesse qualcosa.

Ma il mercato non sente nulla.

Stai solo riversando la tua frustrazione su uno strumento neutro.

→ In quel momento non sei più un trader.

Sei solo una persona ferita che cerca sollievo.

3. Overtrading – Colleghi il tuo valore personale a ogni singolo trade

Ti senti utile solo quando fai trading.

Il silenzio ti fa sentire inutile.

Quindi continui a entrare – senza motivo, senza piano.

L’overtrading è segno di paura dell’inattività.

Cerchi conferme… dal saldo del tuo conto.

🔍 La verità nuda e cruda: Non perdi per il mercato – perdi per le tue aspettative

Ti aspetti di avere sempre ragione.

Vuoi arricchirti in fretta.

Vuoi dimostrare qualcosa – a te stesso o agli altri.

Quando non succede → crolli emotivamente.

Non stai tradando il grafico.

Stai tradando le tue emozioni.

✅ La soluzione? Non è più conoscenza – è più onestà con te stesso

Smetti di fare trading appena senti di perdere lucidità emotiva – che tu stia guadagnando o perdendo.

Tieni un diario emozionale – anche nei giorni in cui non traduci. Scrivi tutto. Sii reale.

Fatti le domande giuste:

Sto tradando per guadagnare… o per riempire un vuoto?

Questo setup è reale… o sto solo temendo di restare indietro?

Lavora su te stesso al di fuori del trading: meditazione, sport, riposo, terapia, parlare con qualcuno che ti capisce.

💬 Conclusione:

Perdere non è il problema.

Il vero pericolo è non voler affrontare ciò che ti fa perdere davvero.

Non hai bisogno di un nuovo indicatore.

Non ti serve una strategia con il 90% di winrate.

Ti basta un sistema solido – e una mente stabile per applicarlo.

La vera battaglia non è nel grafico.

È nella tua testa.

#PsicologiaDelTrading #ControlloEmotivo #FOMO #Overtrading #RevengeTrading

#MentalitàDelTrader #DiarioDelTrader #GestioneDelRischio #ForexItalia

#EducazioneFinanziaria #DisciplinaNelTrading #TraderItaliano #MindsetVincente

#ConsapevolezzaEmotiva #CrescitaPersonale #ConsistenzaNelTrading

ieri 24 mercati misti, prevista chiusura positiva settimanale.Giovedì 24 chiusura mista, Ma oggi i Principali Indici Sono Sulla Buona Strada per Chiudere la Settimana in Rialzo

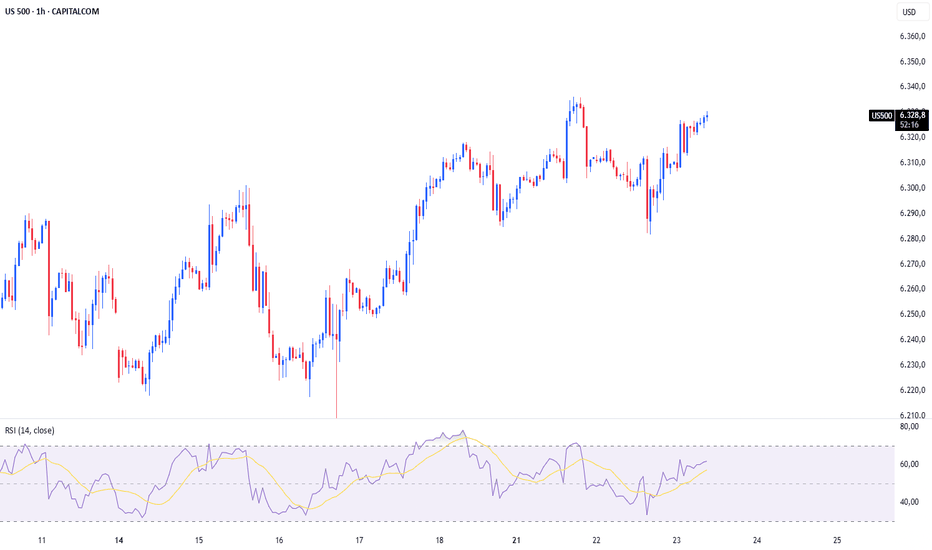

Ieri i principali indici azionari hanno chiuso con andamenti contrastanti, in un mercato caratterizzato da una certa disomogeneità. L’S&P 500 e il Nasdaq hanno raggiunto, seppur con fatica, nuovi massimi storici. Al contrario, il Russell 2000 delle small-cap, l’S&P 400 delle mid-cap e il Dow Jones delle large-cap hanno registrato rispettivamente ribassi dell’1,36%, dello 0,90% e dello 0,70%.

I risultati trimestrali di Alphabet, superiori alle attese e pubblicati nel pomeriggio di mercoledì, hanno mostrato sorprese positive sia nei ricavi sia negli utili, con un impressionante tasso di crescita dell’EPS pari al 171%. Questi dati hanno sostenuto il Nasdaq, fortemente orientato al settore tecnologico, e l’S&P 500.

Di contro, l’EPS negativo di Tesla, accompagnato da un calo delle vendite e da previsioni che indicano ulteriori trimestri difficili, ha avuto un impatto negativo sul mercato.

Tuttavia, si potrebbe sostenere che la crescita evidenziata dai numeri di Alphabet, e le relative implicazioni per il comparto tecnologico e per il settore dell’intelligenza artificiale, siano maggiormente rappresentative dello stato dell’economia rispetto alle attuali difficoltà di Tesla, che sembrano riflettere una condizione specifica e, si spera, temporanea.

Oggi sono attesi i risultati di altre 67 aziende, tra cui HCA Healthcare, Southern Copper e Phillips 66, per citarne alcune.

La prossima settimana si preannuncia ancora più intensa, con ben 966 società pronte a presentare i propri dati trimestrali, comprese tre delle cosiddette "Magnifiche Sette": Microsoft, Meta e Apple.

Nel frattempo, i dati settimanali sulle richieste di sussidi di disoccupazione, pubblicati ieri, sono scesi di 4.000 unità, attestandosi a 217.000, contro una previsione di aumento a 225.000.

L’Indice nazionale dell’attività economica elaborato dalla Fed di Chicago è migliorato, passando da -0,16 a -0,10. La media mobile su tre mesi si è attestata a -0,22.

Anche l’Indice manifatturiero della Fed di Kansas City ha mostrato un miglioramento, raggiungendo il valore di 1, rispetto al -2 del mese precedente.

Il rapporto PMI composito ha indicato un valore di 54,6, in crescita rispetto al 52,9 del mese scorso e superiore alle stime di 52,3. L’indice manifatturiero, invece, è sceso a 49,5, in calo rispetto al 52,9 precedente e alle attese di 52,7. L’indice dei servizi è salito a 55,2, superando sia il dato del mese scorso (52,9) sia le previsioni (52,7).

Le vendite di nuove abitazioni sono aumentate a 627.000 unità (su base annualizzata), rispetto alle 623.000 del mese scorso, ma risultano inferiori alle attese, che indicavano 650.000 unità.

In giornata sono attesi anche i rapporti sugli ordini di beni durevoli e sul conteggio delle piattaforme petrolifere secondo Baker Hughes.

Le notizie diffuse martedì sera riguardanti un accordo commerciale con il Giappone hanno contribuito a sostenere i mercati nella giornata di mercoledì.

Con l’avvicinarsi della scadenza del 1° agosto, cresce l’auspicio che possa essere raggiunto un accordo anche con l’Unione Europea. Quest’ultima, considerata nel suo complesso, rappresenta il nostro principale partner commerciale, con un volume di scambi oltre quattro volte superiore rispetto a quello con il Giappone, che si colloca al quinto posto dopo l’UE, il Messico, il Canada e la Cina. Se la reazione dei mercati all’accordo con il Giappone è stata positiva, è lecito aspettarsi un impatto ancora più favorevole nel caso di un’intesa con l’Unione Europea.

Con un solo giorno restante alla fine della settimana, tutti gli indici principali risultano ancora in territorio positivo.

Alcune notizie incoraggianti oggi potrebbero contribuire a mantenere questa tendenza.

Cordiali saluti,

Marco Bernasconi Trading

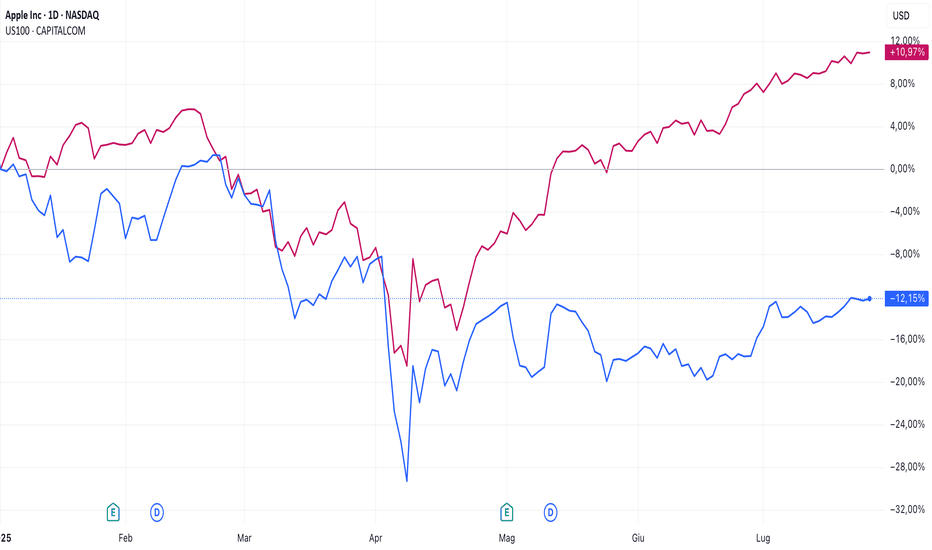

Apple oggi vale il prezzo che paga… o è la fine di un’era?Warren Buffett, storico sostenitore di Apple, ha lodato i risultati raggiunti sotto la guida di Tim Cook, ma nel frattempo ha tagliato del 70% la sua partecipazione nel titolo. Apple arranca in questo inizio 2025: cosa sta succedendo? Scopriamolo insieme.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Trimestrale in arrivo, AI in ritardo: Apple sotto esame

Tim Cook ha fatto crescere Apple di oltre il 1500% in Borsa e ha gestito con efficacia la macchina operativa. Tuttavia, nel confronto con Steve Jobs, emerge una critica chiave: l’innovazione di prodotto è mancata. L’evidente ritardo nell’implementazione dell’AI nei propri prodotti Apple starebbe costando tanto, e il “mitico” Cook è stato messo in discussione. Secondo LightShed Partners e altri osservatori, Apple potrebbe trarre beneficio da un cambio al vertice. Una Figura più focalizzata sul prodotto, rispetto che alla gestione ed all’esecuzione operativa, potrebbe rappresentare una svolta strategica in una fase di transizione per l’azienda.

I risultati passati non sono indicativi di quelli futuri

La corsa all'AI ha premiato chi ci ha investito fin da subito. Apple, finora è apparsa più attendista, e rischia di rimanere indietro, mentre i competitors guadagnano sempre più terreno. Il settore tecnologico ha recuperato dai minimi di aprile, ma la ripresa è tutt’altro che uniforme. Apple, in particolare, ha sottoperformato Meta di oltre il 30% in soli sei mesi.

I risultati passati non sono indicativi di quelli futuri

Con la trimestrale alle porte, sarà possibile capire se il titolo Apple rappresenti o meno un'opportunità per gli investitori, rispetto agli altri colossi tech. Gli analisti restano divisi: sarà utile osservare i numeri, il bicchiere sarà mezzo pieno o mezzo vuoto?

Strategia AI: Made by Apple or Designed by Apple?

L’intelligenza artificiale è oggi il crocevia strategico per Apple. L’azienda sta lavorando al potenziamento di Siri con funzionalità più avanzate e personalizzate, attese già per il 2025, ma che potrebbero non vedere la luce prima del 2026.

Finora Apple ha adottato un approccio completamente interno, affidandosi ai propri Apple Foundation Models — modelli proprietari gestiti su data center con chip Apple Silicon — per alimentare le sue funzioni AI. Un'impostazione coerente con la sua storica strategia “full stack”.

Ma la concorrenza corre, e Cupertino si trova davanti a un bivio: continuare da sola, oppure affidarsi a partner esterni. Secondo Equity Strategies, l’integrazione della tecnologia OpenAI comporterebbe l’abbandono (parziale o totale) dell’infrastruttura interna, rendendo Apple dipendente da fornitori come Nvidia. Uno scenario anomalo per un’azienda che, per tradizione, integra o acquisisce i propri partner tecnologici.

Ed è proprio qui che entra in gioco l’opzione acquisizione. Apple starebbe infatti valutando l’acquisto di Perplexity AI — valutata 140 miliardi di dollari — e della francese Mistral, due tra le startup più promettenti nel campo dell’AI generativa. Una mossa che le consentirebbe di mantenere il controllo tecnologico, senza rinunciare alla velocità richiesta dal mercato.

Qualunque sia la direzione, l’impatto economico non è marginale. Dipendere da servizi esterni aumenterebbe significativamente i costi e metterebbe sotto pressione il cash flow operativo. E con esso, la principale leva di ritorno per gli azionisti: il buyback. Apple distribuisce pochi dividendi, ma riacquista massicciamente le proprie azioni. Una strategia che potrebbe rallentare se i margini dovessero comprimersi.

Antitrust e DOJ: i nodi che Apple non può ignorare

Per le big tech, l’attenzione delle autorità antitrust non è una novità. Indagini su abuso di posizione dominante e pratiche anticoncorrenziali fanno parte del gioco, e spesso si concludono con sanzioni. Di norma non intaccano i bilanci — ma quando toccano i pilastri del modello di business, l’impatto può essere ben più profondo.

È proprio questo il caso di Apple, che oggi affronta rischi concreti su più fronti. Il contenzioso con Epic Games sull’App Store resta aperto e potrebbe ridurre le commissioni sulle app di terze parti — una fonte chiave per i ricavi dei Servizi.

Ma il nodo più delicato è l’accordo con Google, sotto esame da parte del Dipartimento di Giustizia americano. Parliamo di oltre 20 miliardi di dollari l’anno: è quanto Mountain View paga per essere il motore di ricerca predefinito su tutti i dispositivi Apple.

Se l’accordo saltasse, Cupertino perderebbe una delle sue entrate più stabili. Ma soprattutto, si aprirebbe un nuovo scenario sull’integrazione AI e la monetizzazione dei servizi di ricerca — proprio mentre Apple è costretta a ripensare la propria strategia nel settore.

Abbonamenti, integrazione, fedeltà: la forza silenziosa di Apple

Apple rimane una delle aziende più solide al mondo, con una base utenti globale fedele, un ecosistema chiuso e integrato, e un brand che esercita un forte effetto lock-in. L’approccio full stack — che unisce hardware, software e ora anche AI — rappresenta un vantaggio competitivo difficile da replicare. L’integrazione dell’AI nei dispositivi, soprattutto in ottica edge computing e privacy-first, apre nuove opportunità: traduzione in tempo reale con AirPods, gestione ottimizzata della batteria e accessibilità avanzata sono solo alcuni esempi di funzionalità in grado di spingere il ciclo di upgrade.

A fianco dell’hardware, Apple continua a spingere sul segmento Servizi, che ha dimostrato resilienza anche sotto pressione normativa. A maggio 2025, l’App Store ha registrato un +13% YoY. Le offerte in abbonamento — Apple Music, Apple TV+, iCloud — rappresentano una componente sempre più rilevante del business, grazie a margini superiori rispetto all’hardware e a una ricorrenza che migliora la visibilità dei flussi di cassa. L’infrastruttura AI, se ben valorizzata, potrebbe fungere da base per sviluppare nuovi servizi a sottoscrizione con focus su personalizzazione e produttività.

A livello finanziario, Apple mantiene margini tra i più elevati del settore: il ritorno sul capitale proprio supera il 130% e il margine lordo si attesta sopra il 46%. Questi numeri riflettono l’efficienza del modello integrato e la capacità dell’ecosistema di generare profitti ricorrenti anche in contesti di pressione competitiva. In uno scenario globale sempre più complesso, Apple si conferma un punto di riferimento per solidità operativa e posizionamento strategico nel settore tech.

Il modello Apple e i Key Driver: Hardware e servizi

Il segmento Servizi continua a macinare risultati, con l’App Store che a maggio 2025 ha toccato un nuovo massimo storico: $26,6 miliardi, in crescita del +13% YoY. L’intrattenimento (+21%) e la musica (+20%) guidano la spinta, seguiti da iCloud e altri abbonamenti digitali. Tra i contenuti, Apple TV+ registra buoni riscontri grazie a titoli come Severance, tra i più visti negli USA secondo i dati Nielsen. Netflix resta il dominatore assoluto, ma la sua quota nelle serie più viste è scesa dall’80% nel 2021 a meno del 50% nel 2025: un segnale che lo spazio competitivo si sta allargando.

Nel segmento tablet e PC, iPad e Mac mostrano segnali positivi: +15,2% YoY per i tablet e crescita dei Mac in tutti i principali mercati. Un segnale chiaro che, nonostante la transizione industriale, la base installata continua a generare valore.

Sul fronte smartphone, le vendite di iPhone restano centrali ma mostrano segni di maturazione: l’età media della base utenti è ai massimi, segno che il ciclo di upgrade rallenta. Per controbilanciare, Apple spinge su modelli più accessibili come l’iPhone SE e prepara il debutto nel segmento foldable con l’iPhone Fold, atteso per la seconda metà del 2026; UBS stima una produzione iniziale limitata, con un prezzo tra $1.800 e $2.000, in linea con i dispositivi di fascia alta di Samsung — attuale dominatore del mercato foldable con circa il 56% di quota.

L’espansione geografica è un altro driver, in Cina, uno dei mercati chiave, Apple ha visto le esportazioni calare dell’1,6% YoY, mentre Huawei — il principale competitor locale — è cresciuta del +17,6% secondo dati Counterpoint. Secondo JPMorgan inoltre Apple avrebbe spostato l’assemblaggio degli iPhone dalla Cina all’India per il mercato statunitense — una mossa per contenere l’impatto dei dazi. Tuttavia, Foxconn ha richiamato centinaia di ingegneri cinesi dai suoi stabilimenti in India, segnale di crescenti difficoltà nell’espansione produttiva nel subcontinente.

Cosa attendersi dai prezzi

In questo 2025, Apple continua a restare indietro rispetto al mercato e ai suoi competitor, ma il prezzo delle azioni riflette comunque aspettative elevate. Secondo le stime degli analisti, i ricavi per l’anno fiscale 2025 dovrebbero attestarsi tra i 402 e i 408 miliardi di dollari, mentre l’EPS è visto in un range compreso tra 6,96 e 7,22 dollari.

Numeri solidi, ma con una crescita contenuta rispetto agli anni precedenti — e per molti, non sufficienti a giustificare multipli così tirati. Il titolo viene scambiato con un P/E superiore a 32 e un EV/EBITDA intorno a 22, ben sopra la media del settore. Il rischio? Che il mercato stia già prezzando scenari ottimistici difficili da mantenere.

A complicare la lettura del momentum, va considerato che parte della tenuta recente è stata sostenuta da sconti aggressivi (fino al 40%) e dalla partecipazione di Apple a programmi di sovvenzioni governative. Inoltre, molti consumatori avrebbero anticipato gli acquisti per evitare i dazi in arrivo, comprimendo così la domanda futura.

Negli ultimi mesi, diversi analisti hanno rivisto al ribasso il target price, oggi attestato in media attorno ai $230 per azione. Qualsiasi segnale di rallentamento — sugli utili o sul fatturato — potrebbe rendere il titolo ancora più caro in termini relativi.

Detto questo, Apple ha dimostrato costanza nel premiare gli azionisti: 14 anni consecutivi di dividendi e un piano di buyback aggressivo che continua a sostenere il titolo, anche in fasi di crescita moderata. Un elemento da tenere in conto in un contesto di valutazioni elevate ma ancora sostenibili per un nome come Apple.

Analisi tecnica: livelli e segnali da monitorare

Sul lungo periodo, il titolo Apple resta inserito in un trend rialzista ben strutturato, con minimi e massimi crescenti. Il grafico logaritmico mostra una struttura ancora solida, ma con segnali di rallentamento rispetto alla forza relativa di mercato.

I risultati passati non sono indicativi di quelli futuri

Nel breve termine, in ottica difensiva, il livello da tenere sotto osservazione è l’area dei $170: si tratta dei minimi registrati durante l’Independence Day, in coincidenza con la media mobile a 200 periodi sul time frame settimanale.

Un eventuale ritorno su quel livello potrebbe fungere da supporto tecnico rilevante in caso di ulteriore volatilità.

I risultati passati non sono indicativi di quelli futuri

Dai minimi di aprile, le quotazioni si sono mosse in un trend vagamente rialzista, ma con volumi in contrazione. Il confronto con i competitor e con l’indice di mercato mostra una certa debolezza relativa nel momentum.

I risultati passati non sono indicativi di quelli futuri

In ottica di breakout, la doppia resistenza a $212 e la trendline ribassista che parte dai precedenti massimi costituiscono l’ostacolo tecnico principale. Il superamento di questi livelli — soprattutto con volumi in aumento — potrebbe riaprire spazi di recupero e ridurre il gap di performance con il resto del comparto tech.

I risultati passati non sono indicativi di quelli futuri

Disclaimer: La finalità del presente articolo è meramente informativa e didattica. Le informazioni qui riportate non costituiscono consulenza in materia di investimenti e non contemplano la situazione finanziaria o gli obiettivi individuali degli investitori. Le informazioni relative ai risultati passati non sono un indicatore affidabile dei risultati futuri. Per quanto permesso dalla legge, in nessun caso, Capital.com (o un suo affiliato o dipendente) assume responsabilità per qualsiasi perdita incorsa a causa dell’utilizzazione delle informazioni fornite. Chi agisce in base a tali informazioni lo fa a proprio rischio. Qualsiasi informazione che possa essere intesa come “ricerca di investimento” non è stata preparata in conformità ai requisiti legali stabiliti per promuovere l’indipendenza della ricerca di investimento e dunque deve essere considerata comunicazione di marketing.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 82.78% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Analisi del PMI USA Luglio 2025Il dato PMI è un indicatore chiave della salute economica di un Paese perché misura la variazione dell’attività manifatturiera e dei servizi.

PMI manifatturiero: 49,5 (in netto calo dai 52,9 di giugno), sotto la soglia critica di 50 che separa espansione da contrazione.

PMI dei servizi: 55,2 (in aumento rispetto ai 52,9 di giugno), segnala un forte slancio del comparto.

PMI composito: 54,6 (in crescita da 52,9), indica un’accelerazione dell’attività economica generale guidata dai servizi.

Questa espansione appare “preoccupantemente disomogenea”. Difatti il settore dei servizi è in netta crescita, mentre il manifatturiero mostra segni di debolezza per la prima volta nel 2025.

Il PMI manifatturiero sotto 50 segnala che l’industria sta tornando in fase di contrazione.

La perdita di slancio è attribuibile al calo degli ordini dopo l’effetto temporaneo generato da nuove tariffe, davanti alle quali molte aziende avevano anticipato acquisti e produzione nei mesi precedenti.

L’occupazione manifatturiera (secondo ISM) è in contrazione da 18 degli ultimi 20 mesi, con una perdita di 82.000 posti in un anno. Oggi il peso degli occupati nel manifatturiero è solo l’8% dei non-farm payrolls, un minimo storico.

Questo quadro segnala che il comparto industriale statunitense è sotto pressione.

Il settore servizi traina la crescita grazie alla domanda interna; il suo PMI è su livelli massimi da sette mesi. Sia le aziende manifatturiere sia quelle dei servizi riportano aumenti di costi e prezzi di vendita, attribuiti ai dazi e al rincaro del lavoro.

L’incremento dei prezzi registrato a luglio è tra i più elevati degli ultimi tre anni e potrebbe avere impatti diretti sull’inflazione al consumo, che resterà ben sopra il target del 2% della Federal Reserve nei prossimi mesi.

Le aziende stanno ancora cercando di assorbire una parte dei costi attraverso le scorte, ma questo “buffer” non durerà a lungo. Quando finirà, è probabile che i rincari vengano maggiormente trasferiti sui consumatori.

Oro sotto pressione Support critico in vista rimbalzo o rottura Oro sotto pressione – Supporto critico in vista, rimbalzo o rottura?

🌍 Contesto di mercato

Il prezzo dell’oro fatica a rimbalzare dopo il forte calo di ieri, causato da fattori geopolitici e prese di profitto sui massimi.

🔻 Il 24 luglio, l’ex presidente Trump ha fatto visita alla Federal Reserve, alimentando ipotesi secondo cui stia esercitando pressioni per un taglio dei tassi.

Anche se la Fed non ha reagito ufficialmente, i rendimenti obbligazionari a breve termine sono scesi leggermente, indicando aspettative di un allentamento.

Il dollaro USA resta forte, segno che il mercato non crede ancora a un vero cambio di rotta da parte della banca centrale.

📉 Analisi tecnica

Nel timeframe H2, l’oro è ancora in una struttura rialzista, ma il prezzo sta testando l’area di supporto chiave intorno a 3338, zona dove confluiscono il VPOC e una trendline. Se questo livello verrà rotto, è probabile un ulteriore ribasso verso le zone di liquidità inferiori a 332x e 329x.

🎯 Setup operativi

🔽 BUY SCALP (reazione veloce su supporto)

Entrata: 3338 – 3336

SL: 3332

TP: 3342 – 3346 – 3350 – 3354 – 3360 – 3365 – 3370 – 3380

🟢 BUY ZONE (entrata profonda per posizioni long)

Entrata: 3312 – 3310

SL: 3305

TP: 3316 – 3320 – 3325 – 3330 – 3340 – 3350 – 3360 – 3370 – 3380

🔻 SELL ZONE (se il prezzo rimbalza)

Entrata: 3374 – 3376

SL: 3380

TP: 3370 – 3366 – 3360 – 3355 – 3350 – 3340 – 3330

🔎 Livelli chiave

Supporti: 3350 – 3338 – 3325 – 3310 – 3294

Resistenze: 3374 – 3390 – 3400 – 3421

⚠️ Gestione del rischio

Attenzione al venerdì: alta probabilità di movimenti irregolari o spike di liquidità.

Oggi meglio concentrarsi su trade di tipo scalp. I long strutturali si valutano solo dopo che le zone di liquidità inferiori saranno state testate.

Sempre rispettare i livelli TP/SL.

📣 Vuoi ricevere ogni giorno piani operativi dettagliati e livelli chiave aggiornati?

📈 Segui MMF TradingView per contenuti esclusivi, analisi tecniche e strategie avanzate!

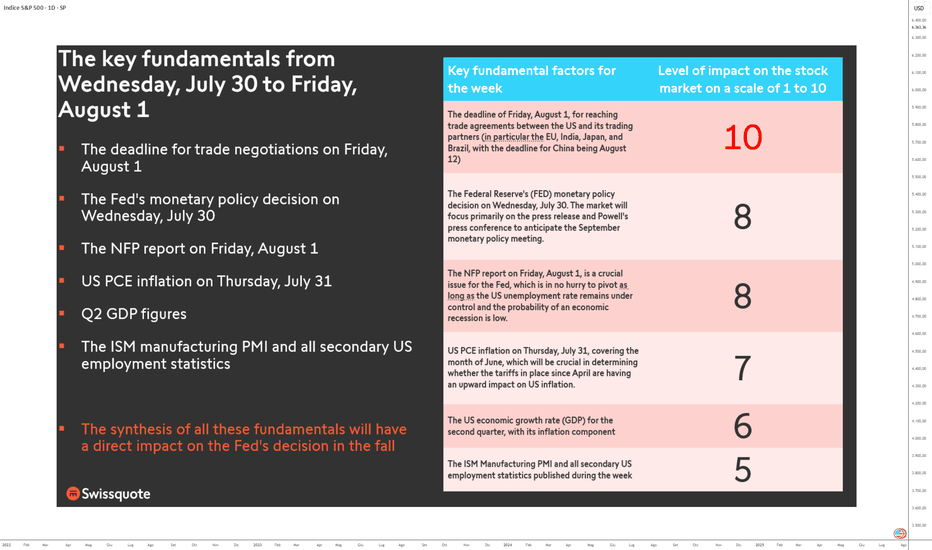

FONDAMENTALI: ARRIVA LA SETTIMANA DELLA VERITÀ! L’ultima settimana di luglio si preannuncia decisiva per i mercati finanziari. Dal mercoledì 30 luglio al venerdì 1° agosto, tutti i catalizzatori fondamentali si concentrano in appena tre giorni. Il mercato azionario statunitense dovrà scegliere: proseguire nel trend rialzista oppure entrare in una fase di consolidamento tecnica, ma salutare.

Tre giorni, non uno di più. I fattori in gioco sono così densi da mettere sotto pressione anche l’investitore più esperto. È un vero stress test macroeconomico, monetario e geopolitico. Perché è così cruciale? Perché convergono tutti i principali driver: scadenza dei negoziati commerciali USA, decisione di politica monetaria della Fed, risultati delle GAFAM, inflazione PCE, rapporto NFP, PIL del secondo trimestre e indicatori tecnici—il tutto alla vigilia del periodo stagionalmente debole agosto-settembre.

1) Mercoledì 30 luglio – Il momento monetario della verità

Si comincia con la riunione della Fed. Il tema non sono solo i tassi, ma soprattutto la direzione futura della politica monetaria. Se la banca centrale prefigura un allentamento per la fine del 2025, i mercati potrebbero accelerare. Se invece prende tempo, l’S&P 500—già sopravvalutato con un CAPE pari ai massimi di fine 2021—potrebbe correggere.

In parallelo, arrivano i primi conti trimestrali delle GAFAM. Se deludono, l’intero comparto tecnologico (che rappresenta il 35% dell’S&P 500) potrebbe pesare sull’intero indice.

2) Giovedì 31 luglio – L’inflazione PCE decide la direzione

Protagonista il PCE core, l’indicatore d’inflazione preferito dalla Fed. Se risale, lo scenario di tagli autunnali perde forza. Nello stesso giorno: la seconda lettura del PIL e altri risultati tech. Una giornata chiave per l’S&P 500, che sarà estremamente sensibile a ogni sorpresa.

3) Venerdì 1° agosto – Il verdetto: lavoro e negoziati commerciali

Il rapporto NFP e la scadenza per i negoziati formano un mix esplosivo. Se i dati sull’occupazione deludono, il rischio recessione torna in primo piano. Se sorprendono al rialzo, la Fed potrebbe rinviare il suo pivot.

Occhio anche al commercio: il termine del 1° agosto potrebbe generare volatilità, in attesa della scadenza con la Cina fissata per il 12 agosto.

Conclusione: nessun margine per il “TACO”

Nessuna tolleranza per gli errori. Niente “TACO” (Trump Always Chickens Out). Il mercato deve dare risposte su tutti i fronti. Altrimenti, la sopravvalutazione attuale resterà priva di rete di protezione. La settimana del 30 luglio è uno stress test fondamentale. E le reazioni saranno immediate.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

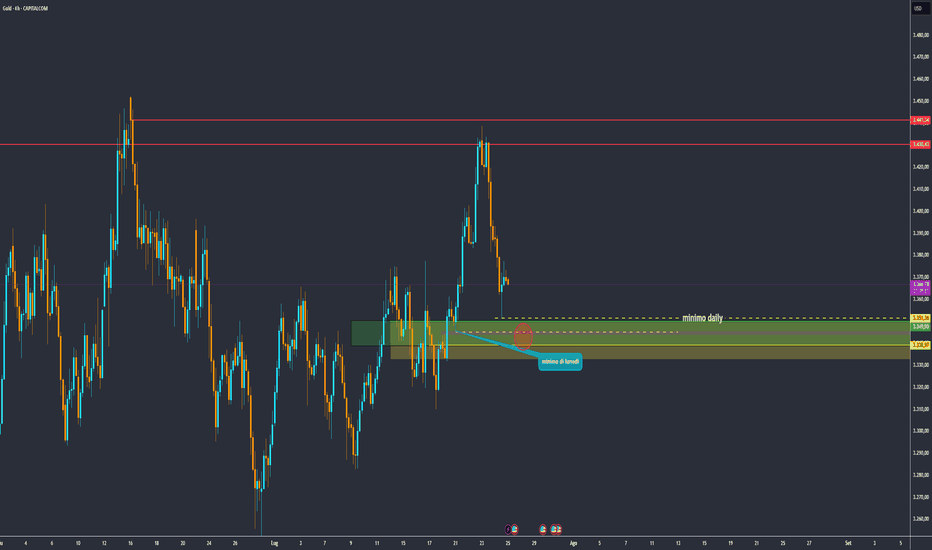

GOLD: nuove tariffe 1 agosto + NFPho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

🪙 Oro (Gold)

Rally +25–26 % da inizio anno, grazie a inflazione alta, tensioni geopolitiche e banche centrali forti

📰 News rilevanti

Nuove tariffe in arrivo (Canada, Brasile, UE, ecc.) dal 1° agosto, con possibile impatto inflazionistico

Rincari leggeri già visibili: CPI a +2,7 % anno su anno

Cause possibili rallentamenti o recessione secondo JP Morgan, Budget Lab e altri

Powell vs Trump

Powell dice che i dazi hanno rallentato la Fed, posticipando taglio tassi che “arriveranno nell’anno”

Tensione sul possibile licenziamento, ma legale incerto, Powell ha protezioni costituzionali

Fed “non taglia” per ora: Waller spinge per il taglio, ma Powell resta cauto

Mercati & sentiment

Giudizi contrastanti su rischi sistemici: Rajan paragona l’economia USA a un “momento Wile E. Coyote”

BCE & Europa

Banche centrali (ECB e Fed) rimangono in stand-by: tassi invariati a causa dell’incertezza sul commercio

Monitorare DXY: recupero potrebbe inasprire pressione sull’oro.

- Attenzione a CPI (prossimo 15 agosto) e dichiarazioni di Powell/Waller

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Il miliardario invisibile che ha rivoluzionato la moda globaleAmancio Ortega è uno dei più grandi imprenditori del nostro tempo, con un patrimonio stimato superiore ai 69 miliardi di dollari. Eppure, per decenni, pochi hanno saputo come fosse fatto il volto di quest’uomo che ha costruito un impero da oltre 20 miliardi di dollari rimanendo nell’ombra.

Fondatore di Zara e della holding Inditex, Ortega ha cambiato radicalmente il mondo della moda e del retail. Prima di Zara, portare le tendenze delle passerelle nei negozi richiedeva circa sei mesi. Ortega rivoluzionò questo processo, riducendo i tempi a sole due settimane. Questa velocità senza precedenti ha reso obsolete le strategie dei brand tradizionali, che pianificavano le collezioni mesi prima. Zara, invece, osservava i trend emergenti e li metteva in vendita quasi immediatamente. Il segreto di questo successo è una gestione della supply chain senza pari. Ortega puntò sulla verticalizzazione della produzione, mantenendo internamente le fasi più critiche, a differenza dei concorrenti che esternalizzavano tutto per ridurre i costi. Questa scelta garantiva a Zara un vantaggio competitivo fondamentale: la rapidità.

Zara produce circa 11.000 articoli distinti ogni anno, contro i 2.000-4.000 dei concorrenti. Le spedizioni ai negozi avvengono due volte a settimana dal centro logistico centrale, eliminando la necessità di grandi magazzini e ritardi. Questa efficienza operativa permette a Zara di rispondere in tempo reale alle richieste del mercato, riducendo drasticamente il rischio di invenduti e sconti.

Ortega è celebre per la sua estrema riservatezza. Fino al 1999 non esisteva nessuna foto pubblica di lui. Vive ancora nella sua città natale in Galizia, senza lussi eccessivi, e dedica gran parte della sua filantropia a ospedali e ricerca sul cancro. Oltre a Zara e Inditex, Ortega possiede un vasto portafoglio immobiliare di pregio, con uffici a Londra, New York e Seattle, affittati a colossi come Apple, Amazon e Facebook. Solo questo patrimonio immobiliare è valutato oltre 6 miliardi di dollari, contribuendo a diversificare e rafforzare la sua ricchezza.

Il Dow Jones massimo storico a breve grazie al Giappone.Il Dow Jones si avvicina al massimo storico grazie all’accordo commerciale con il Giappone

In questo momento, ciò che il mercato desidera maggiormente sono accordi commerciali solidi e buoni risultati trimestrali. Ed è esattamente quanto si è verificato ieri: la seduta ha registrato forti guadagni, accompagnati da un paio di nuove chiusure record.

Con la scadenza degli scambi ormai a poco più di una settimana di distanza, gli investitori hanno accolto con favore l’annuncio del Presidente Trump riguardante un accordo "imponente" con il Giappone, che prevede una tariffa del 15% sulle importazioni da quel Paese. Inoltre, si intravede un possibile avvicinamento a un’intesa commerciale anche con l’Unione Europea. Tutto ciò fa seguito agli accordi raggiunti ieri con Filippine e Indonesia. Si auspica che questo slancio positivo possa proseguire.

Nel frattempo, i primi due titoli dei cosiddetti “Mag 7” hanno pubblicato i propri risultati dopo la chiusura dei mercati. Alphabet (GOOGL) ha registrato una sorprendente crescita degli utili, con un aumento di quasi il 140% nel secondo trimestre; anche i ricavi hanno superato le aspettative, grazie soprattutto allo sviluppo dei settori pubblicitario e cloud. Inoltre, l’azienda ha annunciato un aumento delle spese capitalizzate per l’anno in corso, portandole a 85 miliardi di dollari, al fine di sostenere la crescita dell’intelligenza artificiale. Al momento della stesura di questo articolo, le azioni risultano in rialzo del 2,4% nelle contrattazioni after-hours.

Passando a Tesla (TSLA), l’azienda ha mancato le aspettative in termini di fatturato nel secondo trimestre, registrando un calo del 16% nel settore automobilistico. Tuttavia, ha annunciato che il suo modello più economico entrerà in produzione nella seconda metà dell’anno. Gli investitori, desiderosi di un veicolo elettrico più accessibile, hanno accolto con favore la notizia, tanto che il titolo ha chiuso in lieve rialzo (+0,2%) nelle contrattazioni after-hours.

Con Alphabet in forte ascesa e Tesla stabile, è lecito attendersi mercati solidi fino alla fine della settimana. Se a ciò si aggiungesse anche un accordo commerciale con l’Unione Europea, potremmo assistere a un deciso rialzo.

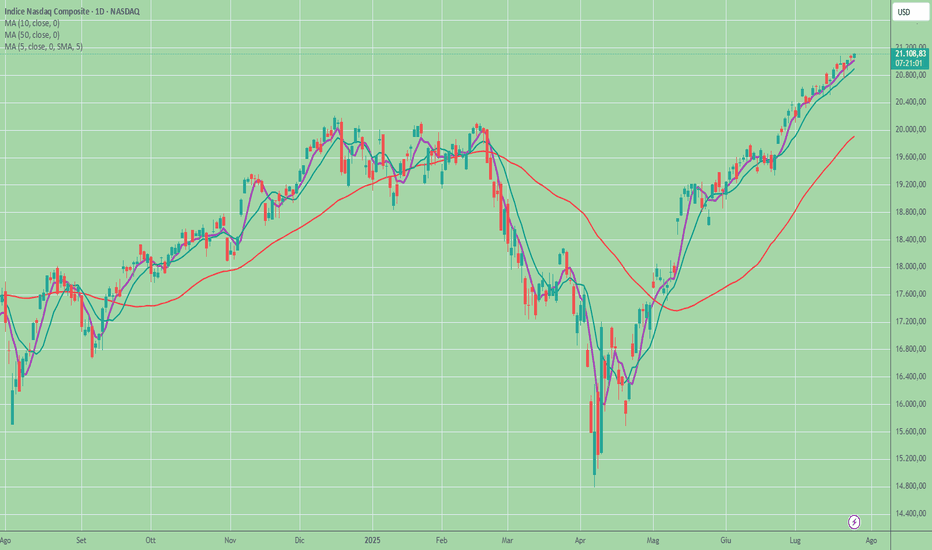

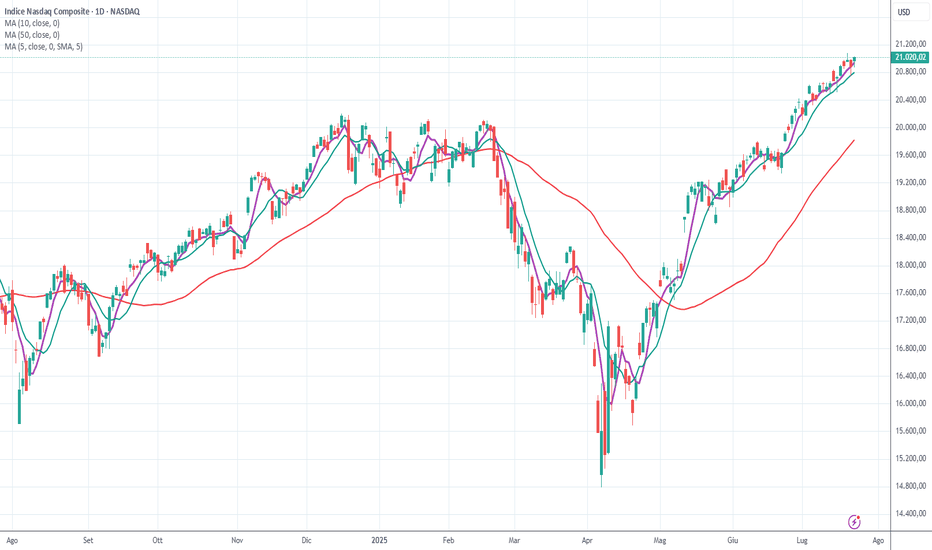

Ieri l’S&P 500 è salito dello 0,78%, raggiungendo quota 6358,91, mentre il NASDAQ ha guadagnato lo 0,61% (circa 127 punti), toccando i 21.020,02 punti. Entrambi gli indici hanno così chiuso su nuovi massimi storici. Come l’S&P aveva superato i 6300 punti per la prima volta lunedì, oggi il NASDAQ ha chiuso oltre i 21.000 punti per la prima volta nella sua storia.

Nel frattempo, il Dow Jones è prossimo a stabilire un nuovo primato, dopo un aumento dell’1,14% (oltre 500 punti), che lo ha portato a 45.010,29. L’indice è ora a soli quattro punti da un nuovo massimo di chiusura.

I report sugli utili attesi per domani includono aziende come Honeywell (HON), Union Pacific (UNP), Intel (INTC), Newmont (NEM) e Tractor Supply Co. (TSCO), solo per citarne alcune.

Sebbene la stagione dei risultati sia ancora agli inizi, permane un cauto ottimismo circa la possibilità che i trend favorevoli riscontrati sinora vengano confermati anche dai membri dell’S&P 500 per il resto del ciclo di rendicontazione del secondo trimestre. Al momento, sia gli utili sia i ricavi risultano superiori alle medie storiche.

Marco Bernasconi Trading

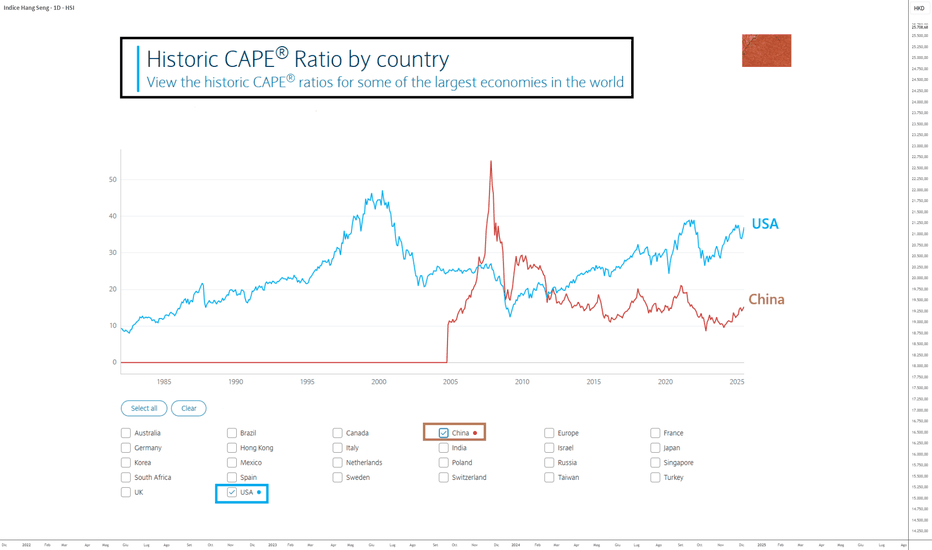

CINA: Il potenziale di recupero resta interessanteMentre il mercato azionario statunitense si muove su nuovi massimi storici, tornando ai livelli di valutazione di fine 2021 (prima del bear market del 2022), può essere utile rivolgere l’attenzione al mercato azionario cinese per diversificare il proprio portafoglio.

Per quanto riguarda l’analisi dell’S&P 500, vi invito a rileggere il mio ultimo studio previsionale cliccando sull’immagine qui sotto. Non dimenticate di iscrivervi al nostro account Swissquote per ricevere ogni mattina le nostre nuove analisi.

Tornando al mercato cinese, ritengo che le azioni cinesi abbiano ancora un interessante potenziale di crescita nel medio/lungo periodo, sia dal punto di vista tecnico che fondamentale.

1) Forte potenziale di recupero sotto il profilo valutativo

Il mercato azionario cinese è interessante per la diversificazione, con un rapporto CAPE (Shiller PE) di 15 rispetto a 36 per l’S&P 500.

Le azioni cinesi sono decisamente più economiche di quelle americane e godono anche di una politica monetaria estremamente accomodante da parte della Banca Popolare Cinese e di una politica fiscale espansiva. Tutti fattori che supportano un forte potenziale di crescita fondamentale.

2) Dal punto di vista tecnico, l’ATH è un obiettivo naturale

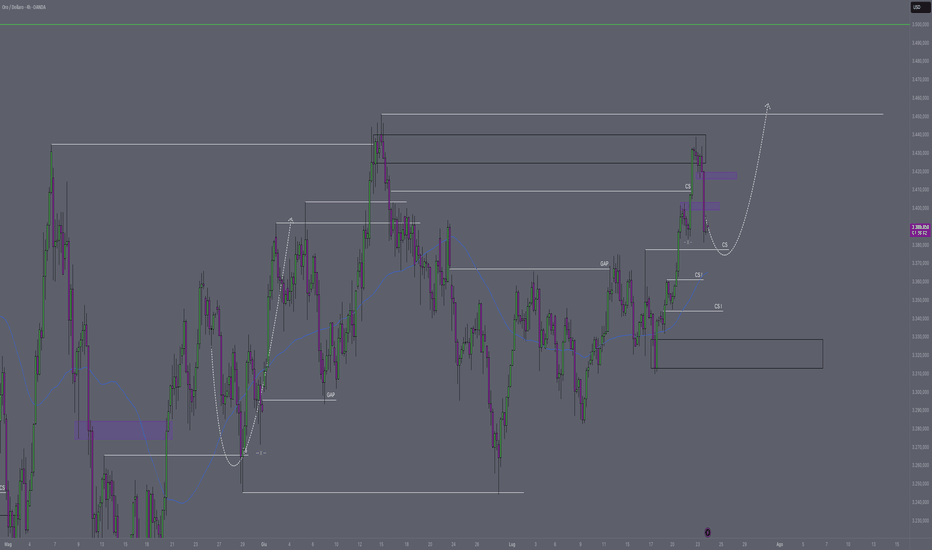

Analizzando il grafico settimanale dell’indice principale di Shenzhen, osserviamo un chiaro range tra i 7.500 e i 16.000 punti. Una figura di inversione rialzista si è formata nella parte bassa del range, suggerendo che il target naturale sia l’estremo superiore.

3) Il rafforzamento dello Yuan è un segnale positivo per il mercato cinese

Infine, anche il fattore cambio gioca a favore delle azioni cinesi: il tasso USD/CNY ha appena respinto una resistenza tecnica di lungo periodo. Il rafforzamento dello Yuan dovrebbe dunque favorire gli investitori internazionali nei prossimi mesi.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

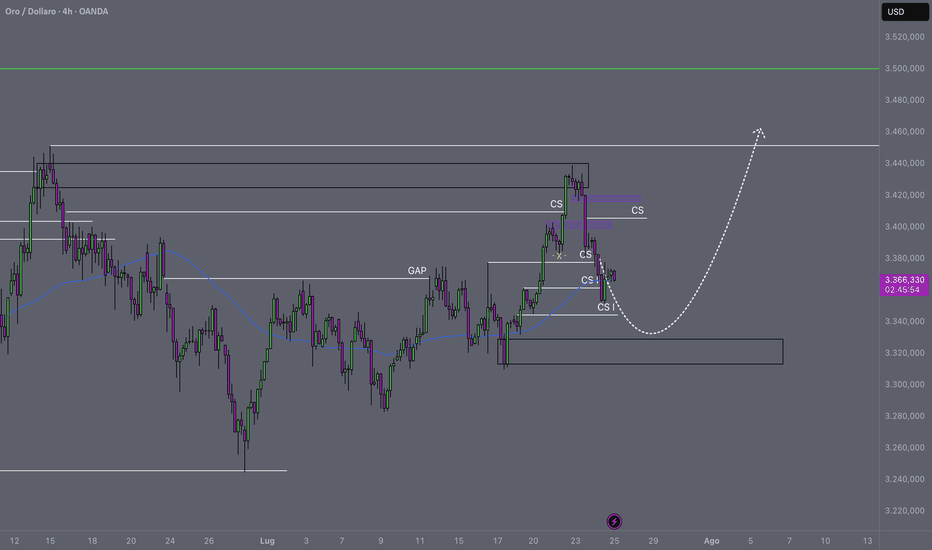

XAUUSD SWINGAspettativa BUY su xauusd, mi aspetto un breve movimento sell di liquidazione del minimo h4 per poi proseguire buy dopo aver chiuso la struttura come raffigurato dal disegno sul grafico.

Mi posso anche aspettare una liquidazione fino a zone piu basse segnate sotto per poi proseguire sempre con il buy swing ma questo lo andremo a vedere nella prossima trade idea qualora la proiezione non fosse rispettata e quindi andremo a condividere la seconda idea con partenza buy da un punto più basso.

Elinoil, un valore nascosto alla Borsa di Atene?Il titolo che andrò ad analizzare oggi è Elinoil ATHEX:ELIN , società greca quotata alla Borsa di Atene. Si tratta di un operatore attivo nel settore energetico, con particolare focus sulla distribuzione di carburanti e lubrificanti. L'obiettivo dell’analisi è valutare la solidità dell’azienda attraverso i fondamentali, per comprendere se, alla luce del suo attuale prezzo di mercato, il titolo possa rappresentare un’interessante opportunità di investimento nel lungo periodo.

Valutazioni e Multipli: sottovalutazione evidente

Elinoil si presenta con dei multipli che indicativamente segnalano una sottovalutazione, soprattutto se confrontati con i valori medi del settore e dell’industria di riferimento:

P/B (Price/Book Ratio): 0,66

Significativamente più basso rispetto alla media settoriale (1,23) e industriale (0,99), suggerisce che il mercato sta prezzando il titolo al di sotto del suo valore contabile.

Prezzo/Cassa (Price to Cash): 2,14

A fronte di una media settoriale pari a 14,07 e industriale a 6,88, evidenzia una forte liquidità relativa, elemento importante in tempi di incertezza economica.

EV/EBIT TTM: 6,36

Anche in questo caso, il multiplo risulta molto più basso della media di settore (18,26) e dell’industria (15,52), segnalando una possibile inefficienza del mercato nel valutare i flussi reddituali operativi.

EV/EBITDA TTM: 4,21

Ancora una volta, siamo su livelli inferiori rispetto alla media settoriale (13,73) e industriale (8,48), a favore di una valutazione più prudente che può rivelarsi vantaggiosa per chi entra ora.

La combinazione di questi multipli lascia pensare che Elinoil sia attualmente scambiata a sconto rispetto al suo valore intrinseco, potenzialmente a causa di una limitata copertura da parte degli analisti o di scarsa visibilità internazionale.

Redditività: ritorni sopra la media

Nonostante la sua bassa valutazione, Elinoil presenta indicatori di redditività superiori alla media, il che rafforza l'idea che il titolo sia sottovalutato.

ROA (Return on Assets): 3,33%

Superiore alla media settoriale (1,60%) e industriale (2,21%), indica una buona efficienza nell’utilizzo degli asset aziendali per generare utili.

ROE (Return on Equity): 11,49%

Quasi triplo rispetto alla media del settore (4,40%) e ben al di sopra dell’industria (3,83%). Il titolo dimostra di generare valore consistente per gli azionisti.

ROIC (Return on Invested Capital): 8,46%

Confrontato con la media settoriale (2,86%) e industriale (3,26%), mostra un ottimo utilizzo del capitale investito e un vantaggio competitivo operativo.

Questi numeri suggeriscono una gestione efficace e una struttura economico-finanziaria ben costruita, che si traduce in ritorni superiori pur con un prezzo ancora contenuto.

Conclusioni: un'opportunità trascurata?

Il profilo di Elinoil mostra una combinazione atipica ma molto interessante: multipli di mercato bassi tipici di un titolo sottovalutato, ma indicatori di redditività robusti, spesso superiori alla concorrenza.

In un mercato dove l'efficienza non sempre è garantita, Elinoil sembra essere stata dimenticata dagli investitori istituzionali, o comunque non ancora pienamente valorizzata dal mercato. Per chi adotta una strategia di investimento value-oriented, questa potrebbe essere una rara occasione di entrare a un prezzo favorevole su una società solida e profittevole.

Domanda per gli investitori:

Se una società con multipli così contenuti e redditività superiore alla media non attira ancora l’interesse del mercato, è un segnale di rischio... o una rara occasione da cogliere prima degli altri?

Gold Boom , fed,guerre,cina, attenzione prossimi datiho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

📉 Prezzo attuale

Gold luglio, spinto da tensioni geopolitiche e possibili tagli Fed

🏦 Fondamentali

Domanda Governi/Central Bank: acquisti record — 80 t al mese (prev. 70 t), anche Polonia +50 t Q1, CN +299 t ufficiali (forse reali oltre 5 000 t)

Fed e Tassi US: Dollaro debole e rendimenti Treasuries bassi rendono oro più interessante

Rischio geopolitico/inflazione: guerra Ucraina‑Russia, tensioni Medio Oriente, tariffe Trump in vigore, inflazione persistente → safe‑haven forte

🔍 Aspettative

Analisti bull: Goldman Sachs punta a $3 700 fine 2025 e $4 000 Q2 2026; JPMorgan conferma $4 000 entro Q3 2026

World Gold Council: +26 % H1, driver principali: rischio, dollaro debole, momentum ETF

Prospettiva 2° semestre: scontati scenari contrastanti – se tensioni restano su, si muove verso $3 400+; altrimenti possibile correzione

Inflazione/de‑dollari‑zzazione: oro considerato hedge da +60 % di banche centrali asiatiche e BRICS

Crash avvertiti da Kiyosaki → alta volatilità possibile

Tensioni geopolitiche/tariffe in scadenza 1 agosto → volatilità breve termine

Se conflitti si risolvono e mercato torna “risk‑on”, l’oro potrebbe ritracciare.

📌 Cosa aspettarsi a breve

Prezzo stabile o in rialzo verso $3 350–3 500/oz

da seguire: sviluppi Us‑China, Medio Oriente, dati Fed/inflazione

Se dollaro resta debole e central bank entrano ancora, potenziale rally verso $3 700+ fine anno

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Nuovi Storici?ho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 Buongiorno a tutti 🌞

Contesto di mercato

-Il recente accordo commerciale USA‑Giappone ha allentato un po’ l’incertezza, riducendo la domanda di asset rifugio come l’oro

-Tasso USD in calo e rendimenti Treasuries in flessione mantengono però un sostegno al prezzo, che resta sopra i $3 400/oz

-in attesa del discorso di Powell, l’oro ha raggiunto un massimo di 5 settimane, puntando alla resistenza intorno a $3 451 e forse fino a $3 500

attendo possibili ritracci per posizionamenti LONG,

non valuto short al momento

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30. Questa strategia mi consente di agire in modo più efficace, sfruttando la maggiore volatilità e liquidità di tale sessione.

Nel frattempo, vi auguro una buona giornata.

Per domande, dubbi o richieste, commentate o scrivetemi!

Sarò felice di rispondervi.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

Quando un solo lavoro non bastaNegli ultimi mesi, sempre più americani si trovano nella necessità di dover avere più di un salario per far fronte ai costi crescenti delle necessità quotidiane. A giugno 2025, il numero di persone con più di un lavoro è salito di 282.000 unità, sfiorando la quota di 8,87 milioni. Tale livello supera di circa 800.000 persone il picco registrato durante la crisi finanziaria del 2008. Questo dato sottolinea come una fetta importante della forza lavoro americana viva oggi una realtà economica più difficile rispetto a quella di quasi vent’anni fa.

L’incidenza dei lavoratori con più impieghi sul totale dell’occupazione ha raggiunto il 5,5%, terzo valore più alto degli ultimi 16 anni. In particolare, sono aumentati in modo significativo anche i lavoratori che svolgono un lavoro full-time principale e contemporaneamente un secondo lavoro part-time. Questa categoria rappresenta il 3,1% dell’occupazione totale.

Questi numeri rivelano una realtà economica in cui molte famiglie americane non riescono più a sostenere le spese di base con un solo lavoro. L’aumento del costo della vita, inclusi affitti, beni alimentari, energia e assistenza sanitaria, spinge un numero sempre più ampio di persone a cercare anche un secondo impiego. È un segnale chiaro di come la perdita di potere d’acquisto reale stia influenzando direttamente il mercato del lavoro.

Dal punto di vista macroeconomico, questa dinamica segnala una pressione crescente sul budget delle famiglie, che può avere ripercussioni su consumi e risparmi, elementi fondamentali per la crescita economica. Sebbene il tasso di disoccupazione resta relativamente basso, il fenomeno del lavoro multiplo evidenzia che il mercato del lavoro americano soffre di una qualità dell’occupazione problematica, dove la stabilità e la sostenibilità economica non sono garantite.

Il livello crescente di lavoratori con più occupazioni può indicare un rallentamento dei consumi dovuto alla crescente difficoltà economica, che a sua volta può influire negativamente su settori chiave come la vendita al dettaglio, i servizi e l’immobiliare.