L’oro continua a sfidare nuovi recordIl prezzo dell’oro ha raggiunto oggi per la prima volta il livello di 4.600 USD, sostenuto dall’incertezza geopolitica e dall’ultimo rapporto sul lavoro negli Stati Uniti. Finora, il metallo prezioso ha registrato un aumento di 80 USD, superando nettamente il precedente record di 4.549 USD fissato nel dicembre dello scorso anno.

L’impulso rialzista è arrivato dopo la pubblicazione, la scorsa settimana, del rapporto sull’occupazione di dicembre da parte del Dipartimento del Lavoro statunitense, che ha evidenziato una crescita ben inferiore alle attese, con la creazione di soli 50.000 nuovi posti di lavoro. Questi dati rafforzano le aspettative che la Federal Reserve possa proseguire con i tagli dei tassi di interesse nel corso dell’anno.

Un ulteriore fattore di sostegno per l’oro è rappresentato dall’inasprimento delle tensioni geopolitiche a livello globale, che spinge gli investitori verso i beni rifugio. Le proteste in Iran, le tensioni tra Stati Uniti e Venezuela e le dichiarazioni del presidente americano Donald Trump sul controllo della Groenlandia hanno contribuito ad aumentare la domanda di oro.

L’andamento dei prezzi di questa mattina è inoltre in linea con le attese del mercato. Un sondaggio di Kitco condotto lo scorso fine settimana tra analisti e dirigenti bancari mostra che la maggioranza prevede ulteriori rialzi dell’oro anche questa settimana, sostenuti dai rischi geopolitici e dalle aspettative di tassi di interesse più bassi.

Con un avvio di settimana così forte, quale potrebbe essere secondo te il prossimo massimo storico dell’oro?

Idee della comunità

CPR Grafico interessante da monitorare su CampariBuon martedì 13 Gennaio 2026 e bentornati sul canale con un nuovo contributo tecnico sul titolo Campari, a seguito di una candela - quella che si è chiusa la settimana scorsa - che è mio parere molto promettente per i giorni e soprattutto per i mesi a venire.

Scopriamo insieme cosa ci dice il grafico e quali sono i livelli di supporto e soprattutto in questo caso specifico di resistenza da monitorare.

Grazie per l'attenzione e buona giornata

EUR/USD: Rimbalzo Tecnico Confermato - Nuova Fase di AccumuloEUR/USD: RIMBALZO TECNICO PERFETTO - Supporto 1.1665 Rispettato

Dopo il breakdown a 1.1635, il cross ha effettuato un rimbalzo tecnico perfetto dal supporto 1.1665, confermando la validità dei livelli chiave e aprendo una nuova fase di accumulo.

📊 SITUAZIONE ATTUALE:

✅ Rimbalzo da 1.1665: +35 pips in 2 sessioni

📍 Prezzo attuale: 1.1666 (test supporto/resistenza)

🔄 Contesto: Correzione tecnica dopo sell-off

📈 Fase: Accumulo post-rimbalzo

🎯 ANALISI DELLA CORREZIONE TECNICA:

DINAMICHE DEL RIMBALZO:

🛡️ Supporto rispettato: 1.1665-1.1666 (zona forte)

📉 Ritracciamento: 38.2% del movimento ribassista

🔄 Pattern: Doppio minimo in formazione su 1.1665

🕒 Durata: 4 sessioni di stabilizzazione

NUOVI LIVELLI CHIAVE:

SCENARIO RIALZISTA (Break 1.1680):

🎯 Target 1: 1.1693-1.1695 (resistenza immediata)

🎯 Target 2: 1.1710-1.1715 (zona di breakdown)

🎯 Target 3: 1.1720-1.1725 (test ex supporto)

✅ Conferma: Chiusura sopra 1.1675

SCENARIO RIBASSISTA (Break 1.1655):

🎯 Target 1: 1.1635-1.1630 (test precedente)

🎯 Target 2: 1.1620-1.1615 (supporto strutturale)

🎯 Target 3: 1.1592-1.1590 (livello psicologico)

✅ Conferma: Chiusura sotto 1.1660

📈 INDICATORI POST-RIMBALZO:

📊 Volume: Basso durante il rimbalzo (tipico)

⚖️ RSI: 44 (da ipervenduto a neutro)

🔄 Momentum: MACD cerca incrocio rialzista

💰 Sentiment: Cautela dopo movimento forte

📚 DIDATTICA: TRADING I RIMBALZI TECNICI

I rimbalzi da supporti chiave sono opportunità preziose:

CONFIRMATION: 3 elementi: supporto forte + pattern di inversione + volume crescente

ENTRY: Sul primo candle rialzista con stop sotto il minimo

TARGET: Primo livello di resistenza (di solito 50% ritracciamento)

MANAGEMENT: Exit rapida se il rimbalzo perde momentum

💡 LA MIA STRATEGIA CORRENTE:

"Monitoro break sopra 1.1675 per long o sotto 1.1660 per short. Patience è chiave ora"

🔥 PERFORMANCE AGGIORNATA:

Trade 2026: 2/2 vincenti completati

Pips gennaio: 110+ già realizzati

Setup attivi: 1 in monitoraggio (EUR/USD rimbalzo)

Accuracy globale: 96% mantenuta

⚡ INSIGHT TECNICO:

"I rimbalzi tecnici hanno il 70% di probabilità di testare la prima resistenza (1.1693 in questo caso)"

#EURUSD #ForexTrading #TechnicalAnalysis #BounceTrading #SupportTrading #TradingIdeas #Forex #PriceAction #TradingSignals #RiskManagement #FinancialMarkets #TradingEducation

BTC spazza la liquidità a livello dello 0,75 di FIBOIl prezzo del BTC oggi va a prendere le liquidità del HIGH a livello dello 0,75 di FIBO per poi tornare al di sotto di questa zona e continuare a rimanere in range.

Questa manipolazione di mercato è molto interessante perché elimina i vecchi venditori e potrebbe aprire la strada a una nuova discesa nei prossimi giorni.

GOLD verso nuovi massimiIl prezzo dell’ORO ha rotto l’ATH con una volatilità straordinaria, passando da 4.500 a 4.600 in una sola giornata.

Dato che il prezzo ha rotto al rialzo, non ci sono ostacoli tecnici ben definiti, quindi potrebbe continuare a salire ancora per un po’. Inoltre, gli OB stanno formando nuove zone di supporto, il che rafforza ulteriormente la struttura e il bias rialzista dell’ORO.

049: Opportunità di Investimento LONG su EUR/USD

Nel mercato valutario esistono movimenti che, a un occhio inesperto, possono sembrare debolezza. In realtà, sono spesso il passaggio necessario affinché gli operatori più strutturati possano posizionarsi con efficienza. È esattamente ciò che si sta osservando attualmente su EUR/USD.

Dopo una fase di pressione ribassista ben visibile, il cambio ha mostrato segnali chiari di rallentamento. La discesa non è stata accompagnata da una vera accelerazione direzionale, ma piuttosto da un progressivo assorbimento della spinta, tipico delle fasi in cui la liquidità viene raccolta prima di un possibile cambio di passo.

Struttura di mercato e contesto istituzionale

Analizzando la struttura su più timeframe, emerge come il movimento discendente si inserisca all’interno di un contesto più ampio di riequilibrio. Le aree inferiori hanno reagito in modo ordinato, senza rotture impulsive, suggerendo la presenza di interesse da parte di operatori di dimensioni rilevanti.

Questo tipo di comportamento è spesso associato a fasi di mitigazione, in cui il mercato torna su zone già scambiate per consentire la costruzione di posizioni con un profilo di rischio efficiente. Non si tratta di inseguire il prezzo, ma di attendere che il prezzo torni dove le probabilità diventano asimmetriche.

Price action e gestione della liquidità

Dal punto di vista della price action, il quadro è coerente con una dinamica di stop hunting già avvenuta. I minimi recenti hanno attirato ordini di protezione, successivamente assorbiti senza generare una prosecuzione ribassista credibile. Questo è uno dei segnali più affidabili di esaurimento della pressione short.

Quando il mercato smette di scendere nonostante abbia “motivi tecnici” per farlo, il messaggio è chiaro: qualcuno sta comprando con pazienza.

Volumi, volatilità e assenza di panico

Un altro elemento chiave è la volatilità. Non si osservano espansioni violente né spike disordinati. Al contrario, la compressione suggerisce un ambiente controllato, tipico delle fasi di accumulo. Anche i volumi confermano questa lettura, mostrando partecipazione ma non distribuzione aggressiva.

In assenza di shock macro imminenti, questo tipo di contesto tende a favorire movimenti progressivi piuttosto che reazioni caotiche.

Sentiment e posizionamento

Il sentiment di breve periodo rimane sbilanciato verso il lato opposto rispetto al movimento atteso. Storicamente, quando la componente meno strutturata del mercato insiste su una direzione dopo una fase di discesa prolungata, il rischio maggiore è quello di trovarsi dalla parte sbagliata nel momento in cui il prezzo inverte.

Gli operatori istituzionali non entrano quando il movimento è evidente. Entrano quando il mercato concede spazio, tempo e liquidità.

Scenario operativo e visione finale

Il quadro complessivo suggerisce una configurazione costruttiva per un recupero graduale del cambio. Non si tratta di anticipare un’esplosione immediata, ma di posizionarsi in una fase in cui il rapporto tra rischio e potenziale ritorno diventa particolarmente favorevole.

In questi contesti, la disciplina conta più della velocità. Il mercato non premia chi corre, ma chi aspetta il momento giusto.

#048: Opportunità di Investimento LONG su EUR/NZD

Nelle ultime sedute, la coppia EUR/NZD ha mostrato i primi segnali di stabilizzazione strutturale dopo una prolungata fase ribassista. L'azione dei prezzi non è più impulsiva al ribasso e il mercato sta ora transitando verso un contesto più equilibrato in cui il posizionamento, piuttosto che il momentum, diventa il fattore chiave.

Ciò che risalta non è il movimento in sé, ma il comportamento del mercato attorno al valore. Invece di un breakout aggressivo, il prezzo avanza in modo controllato, con un'espansione della volatilità limitata e senza partecipazione emotiva. Questa è spesso una caratteristica dell'accumulo professionale piuttosto che della continuazione guidata dal retail.

Da una prospettiva strutturale, il mercato sembra testare l'accettazione al di sopra di una zona precedentemente contestata. Tuttavia, gli operatori esperti sanno che l'accettazione non equivale all'esecuzione. I flussi istituzionali raramente entrano al momento della conferma; aspettano che il mercato torni, rivalutano il valore ed espongono le mani più deboli.

È qui che la pazienza diventa fondamentale.

Piuttosto che inseguire il prezzo dopo la conferma, un approccio più professionale consiste nel lasciare che il mercato ritracci e riveli se gli acquirenti sono realmente interessati. Se la struttura è autentica, il prezzo tornerà con calma alla zona di accettazione, offrendo liquidità e conferma a un costo emotivo molto inferiore. Se ciò non avviene, spesso segnala che il movimento non ha ricevuto un reale supporto.

Un altro elemento importante è il sentiment. Quando il posizionamento si sposta leggermente da un lato, ma senza raggiungere estremi, i mercati spesso cercano di riequilibrarsi prima di proseguire. Queste fasi di riequilibratura sono quelle in cui tipicamente operano gli operatori istituzionali, assorbendo la pressione mentre i trader al dettaglio reagiscono emotivamente.

Anche l'andamento dei volumi supporta questa visione. L'assenza di volume culminante suggerisce preparazione piuttosto che distribuzione. I mercati tendono a muoversi più velocemente dopo queste fasi di calma, non durante.

In questo contesto, l'attenzione non dovrebbe essere rivolta alla previsione della candela successiva, ma alla comprensione di dove il valore viene accettato e di come si comporta il prezzo quando torna in quella zona. La differenza tra l'esecuzione professionale e quella al dettaglio sta spesso nell'attendere la conferma e poi attendere di nuovo.

L'oro raggiunge un nuovo massimo: una "tempesta dorata" in mezzoL'oro raggiunge un nuovo massimo: una "tempesta dorata" in mezzo alla frenesia dei beni rifugio

Il mercato ha assistito ancora una volta alla storia, con i prezzi dell'oro che hanno superato la soglia dei 4.600 dollari. Questo potrebbe essere solo il preludio a una nuova "età dell'oro".

🔥 Focus sul mercato: un "duetto" di geopolitica e politica monetaria

Mentre il team di Trump accennava a un "intervento militare", le vittime aumentavano a causa dei disordini in Iran e il Dipartimento di Giustizia degli Stati Uniti e Powell si impegnavano in un raro "scontro pubblico", l'avversione al rischio di mercato ha raggiunto il suo apice. L'oro, questo antico e fedele "bene rifugio", è tornato ad essere oggetto di attenzioni da parte del capitale globale.

Le banche centrali hanno continuato ad acquistare oro e le partecipazioni in ETF sono aumentate. Fondamentali e dati tecnici stanno risuonando in modo insolito. In questo momento, la brillantezza dell'oro è quasi inarrestabile.

📈 Analisi tecnica: rally unilaterale, i pullback sono opportunità

Lunedì, l'oro è salito a $ 4.600 prima di ritirarsi. Questo non è stato un segnale di indebolimento del rally, ma piuttosto un "breve respiro" per i rialzisti.

I livelli di supporto chiave si sono chiaramente spostati verso l'alto:

Prima linea di difesa: $ 4.560-$ 4.550 (precedente zona di inversione massimo/minimo)

Area di sicurezza: $ 4.470-$ 4.440 (linea di demarcazione rialzista/ribassista di medio termine)

Il grafico giornaliero mostra candele rialziste consecutive di grandi dimensioni, che hanno rotto la Banda di Bollinger superiore, indicando che il mercato è entrato in un "trend unilaterale estremamente forte". Ricordate: in un trend, è meglio seguire il trend che cercare di prevederne il massimo. Finché il supporto inferiore regge, ogni pullback è un'opportunità di acquisto.

Obiettivo a breve termine: $ 4.680 → $ 4.800.

Tuttavia, se il grafico giornaliero chiudesse ribassista dopo l'impennata, potrebbe entrare in una fase di consolidamento ad alto livello, che richiederebbe aggiustamenti flessibili.

🛡️ Fondamentali: Perché l'oro non può "scendere"?

Le polveriere geopolitiche continuano ad accendersi: La situazione in Medio Oriente e l'incertezza politica prima delle elezioni statunitensi hanno alimentato la domanda di beni rifugio.

Continua l'ondata di acquisti di oro da parte delle banche centrali: La "fiducia" delle banche centrali globali nell'oro continua a rafforzarsi.

Crescenti aspettative di taglio dei tassi di interesse: Il mercato scommette su un taglio dei tassi di 25 punti base da parte della Federal Reserve a giugno e settembre di quest'anno, con aspettative di tassi di interesse reali più bassi che sostengono i prezzi dell'oro.

Ansia per la fiducia nel dollaro: Dietro la controversia che circonda la dichiarazione di Powell "la Fed non sta eseguendo gli ordini" si cela una profonda preoccupazione per l'indipendenza della politica monetaria.

Questi fattori si intrecciano per formare un "cuscinetto" per l'oro. Un significativo calo a breve termine? Probabilmente non così facile.

💡 Strategia di trading: acquista sui ribassi, evita di inseguire i massimi e utilizza posizioni piccole per i test iniziali.

Tema principale attuale: acquista sui ribassi, il trend è sovrano.

Logica di base: in un canale rialzista, è meglio lasciarsi sfuggire i massimi che andare short contro il trend.

Suggerimenti specifici:

Strategia aggressiva: acquista con una posizione piccola intorno a 4525, stop loss a 4515, target 4555-4600, superamento a 4640.

Strategia conservativa: se il prezzo torna nell'area 4470-4440 e si stabilizza, può essere considerata una seconda opportunità per aggiungere posizioni lunghe.

Promemoria sul controllo del rischio: la volatilità elevata è estrema; si prega di utilizzare posizioni leggere, fare trading in lotti e attenersi scrupolosamente agli ordini stop-loss! 🎯

🌊 Sentiment e ritmo: attenzione al "periodo di raffreddamento" in mezzo alla frenesia

Il mercato è entrato in una "fase principale di trend rialzista", ma brusche correzioni di mercato sono spesso accompagnate da volatilità vicina ai massimi storici. Sebbene l'ottimismo sia accettabile, le vostre posizioni devono essere gestite razionalmente.

Ricordate: mantenere pazientemente posizioni che seguono il trend è più importante del trading frequente.

Seguite il trend, ma non ciecamente; accogliete la volatilità, ma mantenete un obiettivo finale.

✨ Conclusioni

Questa tornata di aumenti del prezzo dell'oro è un "quartetto" di geopolitica, politica, capitale e sentiment. Potremmo essere all'inizio di un nuovo trend rialzista a medio termine, che forse punta verso la fine del terzo trimestre, o anche oltre.

Ma non importa quanto siano rosee le prospettive, ricordate: il mercato rispetta sempre il rischio.

Il trend è vostro amico, ma posizioni leggere e ordini stop-loss sono il vostro vero "scudo protettivo".

Nell'onda d'oro, servono sia il coraggio di cavalcare la cresta, sia la saggezza di evitare le correnti sotterranee. 🛡️📈

Tensioni geopolitiche e incertezze politiche si sono combinate pTensioni geopolitiche e incertezze politiche si sono combinate per spingere i prezzi dell'oro a massimi storici.

Lunedì, l'oro spot ha continuato il suo forte trend rialzista, toccando brevemente il massimo storico di 4.600,89 dollari l'oncia, e attualmente si attesta intorno ai 4.575 dollari, in rialzo di circa l'1,45% su base giornaliera. Spinti dalle tensioni geopolitiche e dalle preoccupazioni del mercato sull'indipendenza della politica monetaria, i fondi rifugio hanno continuato ad affluire nel mercato dell'oro, spingendo il metallo prezioso a nuovi massimi.

Il sentiment sui beni rifugio continua a crescere. I recenti sviluppi della situazione internazionale hanno messo a dura prova i mercati: l'ultimo intervento degli Stati Uniti in Venezuela, le possibili dichiarazioni militari sulla situazione in Iran, l'escalation del conflitto tra Russia e Ucraina – incluso l'uso di armi ad alta tecnologia da entrambe le parti – e l'intenzione della Casa Bianca di acquisire la Groenlandia, hanno intensificato la ricerca di beni rifugio da parte degli investitori. Queste incertezze geopolitiche hanno danneggiato significativamente il sentiment globale sul rischio, diventando un importante supporto per l'acquisto di oro.

Un dollaro più debole e le incertezze politiche aggiungono slancio. Il recente calo del dollaro dai suoi massimi ha ulteriormente rafforzato il prezzo dell'oro in dollari. Le preoccupazioni sull'indipendenza delle politiche delle banche centrali continuano ad aumentare. Sebbene i dati positivi sull'occupazione negli Stati Uniti di venerdì scorso abbiano indebolito le aspettative del mercato per tagli aggressivi dei tassi nel 2026, limitando potenzialmente il potenziale rialzo a breve termine per i prezzi dell'oro, il dollaro non si è rafforzato in modo significativo, riflettendo il sentiment del mercato che rimane dominato da preoccupazioni strutturali più ampie. Attualmente, gli investitori stanno osservando attentamente i prossimi dati sull'indice dei prezzi al consumo (IPC) statunitense per ulteriori indizi sul percorso della politica monetaria.

La struttura tecnica rimane solida, attenzione al consolidamento a breve termine

Da un punto di vista tecnico, i prezzi dell'oro si sono mossi lungo un canale rialzista nell'ultimo mese, con un solido trend rialzista a breve termine. Attualmente, il prezzo si mantiene al di sopra della media mobile a 200 periodi (circa $ 4310) e l'indicatore MACD rimane positivo con barre di momentum in espansione, a indicare un potere d'acquisto ancora forte. Tuttavia, l'RSI si sta avvicinando al territorio di ipercomprato, suggerendo un possibile consolidamento tecnico o un pullback nel breve termine. La linea del canale inferiore e la media mobile dinamica forniranno un importante supporto. Finché i prezzi dell'oro si manterranno sopra i 4365 dollari, il trend rialzista generale rimarrà intatto.

Considerazioni di trading

L'attuale sentiment di mercato è chiaramente dominato dall'avversione al rischio e dall'incertezza, con i prezzi dell'oro che continuano a superare i massimi storici in un contesto di forte slancio rialzista. Nonostante gli indicatori tecnici suggeriscano un potenziale consolidamento a breve termine, la strategia principale rimane rialzista fino a quando non emergerà un chiaro segnale di inversione di tendenza. Qualsiasi pullback, purché non superi i livelli di supporto chiave, potrebbe rappresentare un'opportunità per i rialzisti di rientrare nel mercato. La resistenza a breve termine è visibile nell'area 4600-4610, mentre il supporto si trova a 4560-4550.

Nel complesso, l'oro mantiene una posizione molto forte grazie a una confluenza di fattori. La strategia consigliata è quella di acquistare sui ribassi, utilizzando posizioni leggere e una rigorosa gestione del rischio per evitare di inseguire eccessivamente il rally. Il mercato è ancora in attesa di nuovi dati e indicazioni sugli eventi, ma l'attuale slancio del trend resta saldamente nelle mani dei rialzisti.

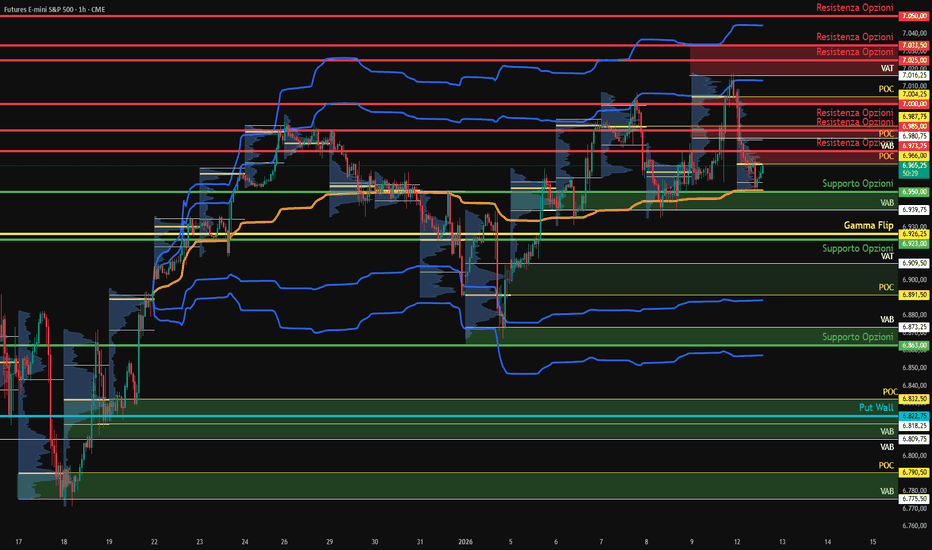

Analisi SP500 future 12.01.2026Dopo aver realizzato un massimo a 7017, il derivato americano in oggetto, torna un po' indietro, ma senza violare, per il momento, livelli importanti che farebbero pensare ad un ritracciamento più profondo.

A livello intraday siamo in una fase laterale. I prezzi hanno testato aree di supporto a 6960 che per il momento hanno tenuto.

L'indicatore in basso è pronto per un movimento correttivo più profondo, ma per il momento l'area 6960 sorregge bene le quotazioni. Solo la rottura di questi livelli ci faranno pensare ad un movimento correttivo più profondo.

Buon Trading

Agata Gimmillaro

WisdomTree - Tactical Daily Update - 12.01.2026

Le Borse guardano oltre le tensioni geostrategiche in questo inizio 2026.

Rotazione temi, in favore del value: ma occhi aperti sulle future IPO big tech.

Powell sotto inchiesta per ristrutturazione della sede FED.

Dollaro Usa in recupero dopo i dati sotto alle attese del mkt del lavoro.

Dopo la chiusura contrastata della vigilia, venerdì 9 gennaio i mercati hanno puntato dritto sul principale market mover della settimana: il rapporto sul mercato del lavoro statunitense. Il dato ha confermato un rallentamento dell’occupazione, ma non tale da mettere in discussione la solidità del ciclo economico Usa.

A dicembre, l’economia americana ha creato 50.000 nuovi posti di lavoro, meno delle attese degli analisti, che stimavano tra 60.000 e 70.000 nuove buste paga. Il tasso di disoccupazione, tuttavia, è sceso dal 4,5% (rivisto dal 4,6%) al 4,4%.

Un dettaglio tutt’altro che marginale: è bastato questo singolo dato per sostenere il Dollaro, rafforzando la narrativa di un mercato del lavoro ancora tonico e riducendo la pressione sulla Federal Reserve per avviare tagli dei tassi aggressivi e ravvicinati.

Il biglietto verde ha quindi reagito più al calo della disoccupazione che al rallentamento dell’occupazione, mentre gli operatori hanno ricalibrato le aspettative di politica monetaria. La lettura complessiva del report suggerisce una fase di raffreddamento controllato, coerente con l’obiettivo della Fed di riportare l’inflazione sotto controllo senza innescare una recessione.

A Wall Street, la seduta è stata positiva, con una netta rotazione settoriale. A mettersi in evidenza sono stati i titoli della difesa, dopo che il presidente Donald Trump ha chiesto un aumento della spesa pubblica per la sicurezza del 50%. In parallelo, il Presidente ha in agenda un incontro con i vertici delle Big Oil americane, all’indomani dell’attacco in Venezuela e dei piani per tornare a importare petrolio da Caracas.

Gli indici statunitensi hanno archiviato la giornata in rialzo: Dow Jones +0,48%, S&P 500 +0,65%, Nasdaq +0,81%. Il messaggio dei mercati è chiaro: rallentamento sì, ma senza segnali di hard landing.

In Europa, le Borse hanno beneficiato del medesimo driver. Il dato sul lavoro Usa, mostrando una crescita degli occupati più lenta e un lieve calo della disoccupazione, ha rafforzato le attese di un solo taglio da 25 bps dei tassi Fed nei prossimi mesi.

Il Cac 40 di Parigi ha chiuso in forte rialzo (+1,44%), aggiornando i massimi storici. Il Dax 30 di Francoforte è salito dello 0,55%, il Ftse 100 di Londra dello 0,81%, mentre Milano si è mossa più cautamente, chiudendo a +0,10%.

Il quadro cambia parzialmente all’inizio della nuova settimana. Lunedì 12 gennaio, la maggior parte dei mercati dell’Asia-Pacifico si muove in territorio positivo, ma i future di Wall Street arretrano di circa -0,5%, zavorrati dalla notizia di un’indagine del Dipartimento di Giustizia Usa su Jerome Powell.

Il presidente della Fed, in un video diffuso nella notte, ha definito l’inchiesta, anticipata dal New York Times, un “pretesto” per inasprire uno scontro già noto tra la banca centrale e la Casa Bianca. L’indagine riguarda, in prima battuta, la ristrutturazione da 2,5 miliardi di dollari della sede della Federal Reserve a Washington, ma Powell parla apertamente di una conseguenza delle “minacce e pressioni continue” legate alla politica dei tassi.

In questo contesto, le Borse europee appaiono svogliate e prive di direzione, con un calo di circa -0,2% alle 11.30 CET.

In Asia, il sentiment resta costruttivo. A Hong Kong, l’Hang Seng guadagna +0,8% e l’Hang Seng Tech +1%, trainati dai titoli high tech e biotech.

Riflettori puntati sul debutto di OmniVision Integrated Circuits, che balza del 9% nel giorno dell’IPO, dopo una raccolta di 4,8 miliardi di HK$ (616 milioni di dollari). Il titolo, già quotato a Shanghai, arretra lievemente. OmniVision è attiva nei sensori CMOS per smartphone, automotive, smart glasses ed Edge AI.

A Taiwan, il Taiex chiude a +0,7%. Le esportazioni del 2025 raggiungono un massimo storico grazie al boom globale dell’intelligenza artificiale. A dicembre l’export cresce del 43% su base annua; il totale annuo tocca 640,75 miliardi di dollari (+35%). Gli Stati Uniti restano il primo mercato di sbocco.

In Cina, il CSI 300 sale dello 0,7%. A Hong Kong debutta MiniMax Group, startup dell’AI generativa, con un rialzo del 55% dopo un’IPO da 619 milioni di dollari, sottoscritta 1.830 volte dagli investitori retail. Tra i soci figurano Alibaba e il fondo sovrano di Abu Dhabi.

Guardando avanti, il 2026 potrebbe segnare il ritorno delle grandi IPO tech: OpenAI è attesa con valutazioni potenzialmente superiori ai 1.000 miliardi di dollari, mentre Anthropic prepara una quotazione con una valutazione teorica di circa 350 miliardi.

Tra le materie prime, il Bloomberg Commodity Index sale a 113,50 USD, sui massimi da quattro anni. Il rame torna sotto i riflettori dopo i colloqui preliminari tra Glencore e Rio Tinto, alimentando le ipotesi di un nuovo superciclo legato a transizione energetica, difesa e data center per l’AI.

Infine, l’oro supera per la prima volta i 4.600 USD, sostenuto dalle tensioni in Iran, dalla domanda rifugio e dagli acquisti di banche centrali ed ETF. Sul fronte obbligazionario, il BTP decennale rende il 3,47%, con lo spread a circa 65 pb, sui minimi dal 2008: la carta italiana continua a piacere anche in ottica 2026.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

rifondazione dei pilastri: riaccumulo long TRN e SRGricostituiamo col primo ingresso i pilastri, si poteva anche non uscire, ma un po' di gain non fa mai male, oggi rientriamo con:

TRN 60pezzi a 9,042 no stop

SRG 100pezzi a 5,694 no stop

probabilmente di portafoglio, ma non si sa mai, oltre l'analisi sbagliografica!

Su sollecitazione mailatica sto valutando anche un versamento volontario su fondo pensione entro fine anno (ho scelto profilo dinamico che nel mio caso è comunque un sornione 60/40, massimo rischio affrontabile), vedremo come si mette coi liquidi nel prossimo mesetto.

Retest andato male... ma la flag sarà devastateIl prezzo dopo aver completato il cup & handle ha effettuato il consueto retest della resistenza appena rotta non riuscendo a mantanersi al di sopra (primo rettangolo)

Dopo la rottura ribassista c'è stato un successivo retest "da sotto" (secondo rettangolo) che hai portato ad una consistente discesa

Al momento non è possibile dire dove finirà la discesa, potrebbe anche andare al POC sugli 8,25€

Sappiamo però che la rottura di questa flag sarà devastante con la conseguente rottura definitiva dei 9,83€ !

Quindi non rimane che aspettare con pazienza

Personalmente penso di iniziare ad accumulare alla rottura del canale ribassista giallo e incrementare poi sopra i 9,83€

NQ in accumulazioneSituazione Macro:

L'asset è ancora in una fase di Mean Revertion, incastrato tra un supporto e una resistenza.

Fin quando non romperemo uno dei due livelli, rimarremmo in laterale.

Analisi Volumetrica:

Abbiamo una resistenza a 25.760,50-25.777,60 e un supporto a 25.613-25.561,75. Solo una rottura forte e decisa sopra o sotto questi livelli, porterà il prezzo ad accelerare verso nuove aree di prezzo.

Scenario rilzista:

Se dovessimo rompere con forza i 25.760,50, l'area di target è 25.942,50-26.005.

Bisogna però prestare attenzione al POC a 25.832,50, perchè se mantenuto potrebbe favorire un pullback a ribasso.

Se dovessimo rompere l'area di target, il mercato andrà fino a 26.068,25-26.160,25. Qui o difendono, o se rompono con forza, andranno ad estendere fino alla terza deviazione standard, in area 26.272,50-26.297.

Scenario ribassista:

Se dovessimo rompere a ribasso i 25.561,75, potremmo vedere accelerazioni fino a 25.395,75-25.284. O difendono o si scende fino a 25.185,50-25.147,25. Persa anche questa zona, è probabile vedere accelerazioni (dato il vuoto volumetrico) fino a 24.949,50-24.855,50 (dove c'è anche la 3° deviazione standard negativa). L'ultimo supporto ce l'abbiamo in zona 24.703,50-24.554,25.

Conclusioni:

Le forze per ora sono bilanciate, quindi attenderò una rottura decisa del box per accodarmi alla forza predominante. Fino ad allora rimarrò Flat

ES in Mean RevertingSituazione Generale:

L’asset si trova attualmente in una fase di consolidamento. Dopo un tentativo di estensione verso le deviazioni standard superiori, il prezzo ha ritracciato, andando a scaricare e riequilibrarsi sul VWAP, che al momento rappresenta il vero livello spartiacque del mercato.

Analisi Volumetrica:

Il prezzo è attualmente incastrato all’interno di un range ben definito, compreso tra:

- Area di resistenza: 6.966 – 6.973,25

- Supporto principale: 6.950 – 6.939,75

Finché il mercato rimarrà all’interno di questa fascia, la struttura resterà laterale, con una continua battaglia tra compratori e venditori. Solo la rottura decisa di una delle due aree fornirà direzionalità.

Scenario Rialzista:

In caso di breakout sopra 6.973,25, potremmo assistere a un’accelerazione verso 6.980,75 – 6.987,75. In quest’area il mercato potrebbe reagire in due modi:

- Difesa dei livelli, con possibile rientro nel range

- Rottura con forza, che aprirebbe spazio a un movimento rialzista verso l'area 7.000 – 7.004,25

Un’ulteriore rottura di quest’area, renderebbe probabile un allungo verso i massimi precedenti in area 7.016,25 – 7.033,50, con possibile estensione finale fino a 7.050.

Scenario Ribassista:

La perdita del supporto a 6.939,75 potrebbe innescare una forte accelerazione ribassista verso le deviazioni standard inferiori, con target in area 6.909,50 – 6.891,50

Attenzione però all’area compresa tra 6.926,25 – 6.923, dove è presente un leggero supporto lato Opzioni, che potrebbe favorire un rimbalzo tecnico. Tuttavia, la tendenza principale rimarrebbe orientata verso la 2ª deviazione standard negativa.

Se anche quest’area dovesse cedere, il prezzo potrebbe scendere fino a 6.873,25 – 6.863

Qui il mercato potrebbe tentare un rimbalzo; in caso contrario, il livello successivo “chiamato” dal lato Opzioni è la Put Wall a 6.822,75, contenuta all’interno dell’area di acquisto 6.832,50 – 6.809,75

La perdita definitiva di questa zona aprirebbe la strada a un test dei minimi in area 6.790,50 – 6.775,50

Conclusioni:

Il mercato è chiaramente in laterale, e il VWAP rappresenta il livello chiave.

In un contesto macro dominato dalla mean reversion:

- Sotto il VWAP, il mercato tenderà a cercare le deviazioni standard inferiori

- Sopra il VWAP, in caso di accelerazione, la naturale attrazione sarà verso le deviazioni standard superiori

Fino a quando non assisteremo a una rottura netta del range, sia al rialzo che al ribasso, rimango flat: la pressione tra compratori e venditori è troppo equilibrata.

Attendo che una delle due forze prenda il controllo per accodarmi al movimento dominante, evitando operatività in una fase di congestione.

REPLY: ciclo correttivo al termine?REPLY ( MIL:REY ) – Analisi tecnica con le Onde di Elliott

Sul ciclo primario (time frame settimanale) la struttura dei prezzi appare chiaramente impostata all’interno di un movimento correttivo ABC (viola). Il titolo si trova attualmente in onda C di grado primario, all’interno di un ciclo di lungo periodo stimabile tra i 3 e gli 8 anni.

Gli obiettivi teorici di onda C si collocano:

- al 61,8% di ritracciamento di onda A, in area 105 euro, scenario al momento più coerente con la struttura;

- oppure in estensione al 100% di onda A, in area 65 euro, ipotesi che implicherebbe un ulteriore ribasso di circa -45% dai livelli attuali: scenario meno probabile, ma tecnicamente non escludibile.

L’onda B ha ritracciato il 78,6% di Fibonacci di onda A, elemento che rafforza la lettura correttiva dell’intero movimento primario.

Passando al time frame giornaliero, si osserva una sequenza impulsiva articolata in 5 onde sul ciclo intermedio. I prezzi sembrano trovarsi nella fase finale di onda 5, con area di possibile conclusione del movimento compresa tra 85 e 105 euro.

Dal punto di vista dei livelli chiave:

- 85 euro rappresenta una resistenza intermedia di rilievo, coincidente con la fine di onda A del ciclo primario;

- l’area attuale coincide inoltre con un POC volumetrico rilevante: una rottura decisa di questa zona aumenterebbe le probabilità di estensione verso il primo target a 105 euro.

In ottica operativa, un’impostazione long più prudente richiederebbe:

- il superamento stabile di area 125 euro;

- il recupero della EMA 200 daily, elemento chiave per confermare un cambio di bias di medio periodo.

Perché mantenere un approccio costruttivo sul titolo

I casi di qualità temporaneamente penalizzati sono rari, soprattutto quando i fondamentali restano solidi. Reply presenta un’elevata esposizione a digitalizzazione, AI e servizi ad alto valore aggiunto, ed è attualmente il titolo con maggiore upside potenziale (+42,8%) secondo il target price medio del consenso Bloomberg. La strategia di espansione internazionale, anche oltre l’Europa, consente alla società di reinvestire la cassa generata per ampliare l’offerta e guadagnare quote di mercato. In questo contesto, l’avvento dell’Intelligenza Artificiale rappresenta un ulteriore e concreto driver di crescita strutturale.

Se trovi utili le mie analisi, lascia un LIKE/BOOST all’articolo e segui il profilo. Il tuo supporto mi aiuterà a continuare a condividere contenuti! 🚀

XAUUSD: Analisi di mercato e strategia per il 12 gennaio.Il grafico giornaliero dell'oro ha rafforzato tecnicamente il sentiment rialzista a breve termine con la chiusura massima di venerdì. Il grafico giornaliero mostra una serie di pattern a candela "a martello", le linee MACD sono in trend rialzista e i livelli di supporto sono in continuo aumento, mantenendo una solida struttura rialzista. Sebbene si sia verificato un pullback dopo aver raggiunto quota 4600 oggi, si tratta di una normale correzione dopo un rialzo significativo. Il livello di 4600 potrebbe innescare vendite dettate dal panico. Continuiamo ad attendere che il sentiment rialzista si sviluppi ulteriormente e che le Bande di Bollinger si espandano verso l'alto. Nel breve termine, non si è ancora manifestato alcun pattern di picco; almeno 4600 non è il punto più alto. Possiamo continuare ad acquistare dopo la conferma del supporto.

Sul grafico a 1 ora, l'azione del prezzo si è consolidata dopo l'impennata iniziale, formando un minimo arrotondato a breve termine, rafforzando ulteriormente il sentiment rialzista. Le medie mobili sono allineate in senso rialzista. Dovremmo prestare attenzione alla correzione dell'indicatore dopo l'impennata. I livelli di supporto da tenere d'occhio sono l'area 4570/4565.

Strategia di trading:

ACQUISTA: vicino a 4570

ACQUISTA: vicino a 4560

Non sto pensando di vendere in questo momento.

Altre analisi →

Letsgosky Xau 4600 hitho bisogno del tuo sostegno.

Metti un like e seguimi: è un gesto piccolo per te, ma fondamentale per il mio lavoro

🌞 BUON GIORNO A TUTTI🌞

ottimo risveglio direi.

venerdi sera in ritest della zona h4 vista in live sono riuscito a posizionarmi a rialzo e oggi ci ha fatto una bella sorpresa.

gli nfp hanno aiutato.

ora le cose diventano interessanti!

stasera outlook di mercato per valutare i migliori set up della settimana!

⚠️‼️Notizia importante‼️⚠️

I procuratori statunitensi hanno avviato un’indagine penale su Powell, il presidente della Fed.

Se questo attacco arriva da Trump o da qualcuno del governo contro la Banca Centrale, il mercato reagirà male.

L’anno scorso i rendimenti sono esplosi quando Trump attaccò Powell.

🟡L’indipendenza della Fed è un pilastro. Il governo deve rispettarla.

Quando c’è pressione politica su una banca centrale, i mercati la leggono come un aumento del

“rischio Paese”:

-oro forte⬆️

-azioni deboli⬇️

curva più ripida e premio a termine in salita.

Molti analisti avvertono che un vero rischio sull’indipendenza della Fed può creare movimenti violenti su FX e tassi.

🔥Possibile scenario se la situazione peggiora🔥?:

Credibilità istituzionale sotto pressione , premio a termine in rialzo / volatilità in aumento, repricing del rischio USA.

Gold ⬆️ — tende a salire forte come copertura contro rischio istituzionale.

USD ❌ — può indebolirsi se il mercato percepisce danni reputazionali e più incertezza.

Nasdaq ❌ — probabile pressione: tech e growth soffrono quando sale l’incertezza e i rendimenti lunghi restano tesi.

🔔 Attivate le notifiche per non

perdervi nulla!

📬 Per qualsiasi dubbio o domanda, scrivetemi: sarò felice di rispondervi.

🔍PROSSIMI APPUNTAMENTI🔍

Come di consueto, ci vediamo in live alle 14:00 per seguire l’andamento del mercato in tempo reale.

🔍Promemoria🔍

Evito di operare durante le sessioni asiatica e londinese, focalizzandomi sulle notizie delle 14:30, e sull'apertura di New York ore 15:30.

Nel frattempo, vi auguro una buona giornata.

-BUON TRADING

-GESTITE IL RISCHIO

-BE PATIENCE

I massimi storici chiudono la prima settimana completa del 2026Speriamo che il resto del 2026 si dimostri positivo quanto la prima settimana completa, che ha visto tutti i principali indici muoversi in rialzo con due nuovi record.

Venerdì, l'S&P è avanzato dello 0,65% a 6966,28 e il Dow Jones è avanzato dello 0,48% (circa 238 punti) a 49.504,07, segnando nuovi massimi di chiusura per entrambi. Questi indici sono saliti rispettivamente dell'1,6% e del 2,3% durante la settimana. Il NASDAQ ha sovraperformato oggi i suoi omologhi, guadagnando lo 0,81% (circa 191 punti) a 23.671,35. L'indice ad alta capitalizzazione tecnologica è ancora a circa l'1,2% dal suo massimo di chiusura, ma ha guadagnato l'1,9% negli ultimi cinque giorni.

E le small cap si sono unite a noi, con il Russell 2000 in rialzo dello 0,78% a 2624,22. L'indice ha effettivamente sovraperformato i titoli più grandi, con un rialzo settimanale del 4,6%. Il

rally di venerdì è stato favorito da un rapporto generalmente accettabile sulle buste paga non agricole di dicembre. L'economia ha creato 50.000 posti di lavoro il mese scorso, un po' al di sotto delle aspettative di 73.000, dato che le buste paga private sono aumentate solo di 37.000. Tuttavia, il tasso di disoccupazione è sceso più del previsto al 4,4%.

Il rapporto sembra aver centrato il punto, con numeri sufficientemente solidi da dissipare i timori di un rallentamento economico più grave, mantenendo al contempo un taglio dei tassi sul tavolo per un certo periodo nel primo semestre. (Il CME FedWatch Tool suggerisce fortemente che la Fed rimarrà ferma più a lungo questo mese, con una probabilità del 95%.)

L'attenzione si sposta ora sull'inizio della stagione degli utili, che inizierà ufficiosamente martedì con la principale banca del paese, JPMorgan (JPM). Il giorno successivo saranno pubblicati i rapporti di Bank of America (BAC), Wells Fargo (WFC) e Citigroup (C), mentre giovedì saranno pubblicati quelli di Morgan Stanley (MS) e Goldman Sachs (GS).

C'è un giustificato ottimismo tra gli investitori riguardo al quadro generale degli utili. Gran parte di questo ottimismo riflette il continuo slancio degli utili nel settore tecnologico, ma ci sono anche segnali che alcuni altri settori stanno iniziando a diventare contributi significativi alla crescita. Questo ha iniziato a riflettersi nelle revisioni delle stime degli utili, con le stime aggregate che hanno iniziato a salire leggermente dall'inizio della seconda metà del 2025.

USDJPY – Probabile presa dei minimi in corsoSul timeframe M15, sotto il prezzo sono presenti pool di liquidità evidenti in area 157.52 e soprattutto sui minimi a 157.37, livelli che il mercato tende naturalmente a colpire prima di qualsiasi reazione più strutturata.

Il movimento precedente appare costruito per generare breakout e FOMO, permettere l’ingresso di ordini short istituzionali e successivamente scaricare il prezzo verso la liquidità inferiore.

Dal punto di vista macro USDJPY resta sensibile alle aspettative sulla Bank of Japan, a fasi di risk off che favoriscono lo yen e a un possibile rallentamento della forza del dollaro, anche in assenza di news rilevanti il mercato può muoversi semplicemente per riequilibrare posizioni.

Scenario ribassista favorito, alta probabilità di presa dei minimi prima di eventuali rimbalzi.