Il segreto per leggere i mercati? Non esiste alcun segreto!Buongiorno,

Dopo aver passato circa 10.000 ore sui grafici, posso affermare che non esiste alcun segreto per leggere i mercati: solo esperienza, totale dedizione e infinita pazienza.

Esistono strategie molto efficaci ma queste sono poche e vanno unite ad una psicologia corretta, all'esecuzione disciplinata.

Il trading non è azione continua, è NOIA e tanta tanta tanta pazienza.

Oggi voglio riportare un altro pensiero, molto attuale, del grande Jessie Livermore.

Il testo è dedicato a tutti: da una parte, coloro che si professano mentori, guru, insegnanti e che cercano di vendere strategie ed indicatori mirabolanti. Dall'altra, i poveri aspiranti trader che si affacciano su questo mondo pieno di finti "maestri" che cercano di propinare la loro la ricetta magica per far guadagnare soldi immediatamente.

Gli aspiranti trader, ingannati dai soldi facili, credono che bastino 10 minuti al giorno per portare a casa uno stipendio degno, così semplicemente guardando un grafico e cliccare su buy o sell.

La verità oltre la complessità.

La maggior parte di voi fallisce perché cerca la complessità; inseguite algoritmi avanzati, cercate equazioni nascoste e codici crittografici dove esiste solo una semplice, brutale ripetizione. Volete credere che Wall Street sia una battaglia di geni matematici bloccati in una gara di intelletto superiore. Non è così. In realtà, il mercato è un asilo nido; è un parco giochi di paure e avidità ripetitive. Ho costruito la mia fortuna, i miei milioni, non risolvendo enigmi ingegnerizzati da uomini di Harvard, ma riconoscendo che la natura umana non cambia mai. Né ieri, né oggi, né mai. Il pattern è sempre visibile, il disegno è esposto sotto gli occhi di tutti. Se non riuscite a vederlo, il fallimento è solo vostro. State guardando lo schermo, sì, fissate le quotazioni, ma siete ciechi rispetto al nastro (il "tape"). Dovete accettare questa realtà ora, prima di andare oltre: il mercato è psicologico prima di essere economico. Il prezzo è solo l'impronta visibile dell'emozione umana. Quando capite come l'emozione si ripete, sbloccate la mente del mercato. Iniziate a vedere il disegno inevitabile.

Il principio dell'eterna ripetizione.

Cominciamo con la legge fondamentale: il principio dell'eterna ripetizione. Il mercato non è mosso dalle notizie nel breve termine; non è guidato fondamentalmente dall'economia nel momento immediato. Queste cose sono solo decorazioni; sono scuse utilizzate dopo che il movimento è già iniziato. Il mercato è mosso dall'azione collettiva degli uomini. È mosso dalla folla, poiché gli uomini sono eternamente spinti dai motori gemelli della speranza e della paura, i pattern che creano sul grafico dei prezzi — le fasi di distribuzione, i cicli di accumulazione, i breakout, gli scossoni (shakeout) — devono e sempre si ripeteranno. È una legge della natura, affidabile come la marea. Il riconoscimento dei pattern non è uno studio arcano della geometria; è semplicemente lo studio della psicologia della folla prevedibile proiettata sul grafico dei prezzi, quando il prezzo sale, gli uomini che hanno comprato troppo tardi provano speranza; gli uomini che hanno venduto troppo presto provano paura. La tensione tra queste forze crea la struttura, state guardando un dramma umano trasformato in numeri, dovete smettere di cercare di memorizzare i titoli delle notizie e iniziare a memorizzare le reazioni emotive ad esse. Ho imparato questo prima di tutto nei "bucket shops" (uffici di scommesse sulle azioni): il nastro non mente mai. Vi dice esattamente cosa stanno facendo gli uomini, non cosa dicono che faranno. Un pattern è la storia che cerca di replicare se stessa, perché? Perché lo stesso insieme di circostanze ispirerà lo stesso insieme di reazioni dall'uomo medio, poco disciplinato: sarà avido quando dovrebbe essere paziente, mentre andrà in panico quando dovrebbe essere risoluto. Il vostro compito come professionisti è uscire da quella folla e guardarla eseguire la propria routine. Il copione è lo stesso ogni volta, il trader di successo è un osservatore distaccato di questi cicli ripetitivi di isteria, conosce il copione, conosce i picchi e le valli emotive che fanno sì che il prezzo formi certe figure. Studiate il passato, studiate i grafici delle più grandi corse rialziste e dei panici più devastanti. Troverete che le impronte sono identiche. I nomi delle azioni cambiano, l'anno cambia, ma il pattern della follia umana non cambia. Se riuscite a capire che la ripetizione è la base di ogni speculazione redditizia, siete già più avanti del 90% degli uomini che fanno trading. Loro inseguono la novità; voi riconoscete la permanenza.

Le due fasi principali: Accumulazione e Distribuzione.

I pattern si manifestano più chiaramente nelle due fasi centrali del movimento del mercato. Il mercato si muove solo in due veri pattern: la preparazione per un rialzo, che chiamiamo accumulazione, o la preparazione per un calo, che chiamiamo distribuzione. Tutti gli altri movimenti sono rumore. Sono correzioni minori, picchi fugaci o reazioni temporanee a titoli banali. Sono distrazioni pensate per attirare il novizio che brama l'azione. I soldi seri, lo "smart money", i grandi operatori, non possono comprare o vendere rapidamente. Trattano blocchi massicci; devono prendere le loro posizioni in un periodo di tempo, in modo silenzioso e deliberato, senza allertare il pubblico delle loro intenzioni. Questa furtività necessaria crea i pattern di accumulazione e distribuzione.

Accumulazione: il periodo della pazienza.

L'ACCUMULAZIONE E' UN PERIODO DI GRANDE NOIA. Il movimento del prezzo è contenuto in un intervallo stretto e frammentario, è noioso, è frustrante; spinge l'uomo impaziente ad uscire, ma questa noia è il segno chiave. Lo smart money sta prendendo silenziosamente una posizione. Stanno assorbendo tutta l'offerta fluttuante offerta dai detentori spaventati o impazienti. Come riconoscere l'accumulazione? Cercate il prezzo che si rifiuta di scendere nonostante le cattive notizie. Quando un mercato è debole, le cattive notizie lo fanno crollare, ma quando un mercato è sotto silenziosa accumulazione, il prezzo scende sui report negativi solo per rimbalzare verso la metà del range apparentemente senza sforzo. L'assorbimento è maggiore della pressione. La mano nascosta sta raccogliendo tutte le azioni.

Distribuzione: vendere nell'ottimismo.

Inversamente, la distribuzione è la preparazione per una caduta. Questo accade al culmine di un lungo movimento. Anche qui il prezzo entra in un range, ma ora i grandi interessi stanno scaricando le loro vaste partecipazioni su un pubblico ottimista, hanno bisogno di entusiasmo per vendere; hanno bisogno che la folla creda che il prezzo non smetterà mai di salire. Il pattern di distribuzione si riconosce quando il prezzo non riesce ad avanzare nonostante le buone notizie. L'azienda rilascia eccellenti guadagni, la stampa è positiva, eppure il prezzo tocca un punto alto e si ferma. Si muove lateralmente; non riesce a guadagnare quota. Ogni volta che il prezzo tenta di superare il massimo, appare magicamente nuova offerta che lo respinge verso il basso. Lo smart money sta vendendo nell'ottimismo. Dovete addestrare il vostro occhio a vedere questi due pattern principali come fronti meteorologici distinti: uno segnala la stagione della semina, l'altro il raccolto. Non confondeteli.

Pazienza e Punti di Pivot.

Se fate trading basandovi sulla speranza che un'azione stia accumulando, state speculando scioccamente. Un pattern non significa nulla senza un punto oggettivo di conferma, aspettare il punto di pivot vi costringe a fare trading sulla conferma; state operando in base a ciò che il mercato ha dimostrato che sta accadendo. Un pattern è una previsione; suggerisce una possibilità futura basata sul comportamento storico. Un punto di pivot è un segnale di esecuzione; vi dice che la previsione è ora convalidata dal comportamento attuale dello smart money. Il dilettante vede il pattern formarsi ed entra in anticipo, sperando di cogliere il primo sentore del movimento; rischia di essere scosso via durante le fasi finali dell'accumulazione. Il professionista vede il pattern, segna il punto di pivot e aspetta.

LA PAZIENZA E' IL VOSTRO CAPITALE PIU' GRANDE.

Una volta che quel livello di prezzo viene rotto, non da un picco fugace ma da una chiusura solida, il mercato ha dato il suo permesso. Il segnale è innegabile. Se anticipate il colpo, state indovinando; se aspettate il pivot, state eseguendo. Non confondete l'attività con la professionalità, lasciate che il mercato dimostri la sua traiettoria prima di rischiare un solo dollaro.

L'elemento Tempo contro la velocità.

Un pattern significativo richiede tempo per formarsi. Questo è l'elemento cruciale che la maggior parte degli speculatori moderni ignora: l'elemento tempo rispetto ai lampi di prezzo. Il mercato ha un modo di creare inversioni rapide e brusche o picchi improvvisi. Spesso sono trappole fugaci progettate per attirare il trader impulsivo. Sembrano drammatici, sembrano l'inizio di qualcosa di monumentale, ma di solito sono false partenze. I pattern solidi e affidabili — quelli che pagano da vivere, quelli che costruiscono grandi fortune — sono costruiti mattone dopo mattone in giorni, settimane o persino mesi. Richiedono uno sforzo sostenuto da parte dei grandi operatori. Dovete misurare la convinzione del pattern dallo sforzo sostenuto dietro il movimento, non dall'improvvisazione del lampo. Non lasciatevi sedurre dalla velocità di un movimento; lasciatevi impressionare dalla sua durata. I movimenti impulsivi si basano sull'isteria; i pattern sostenuti si basano sull'azione calcolata di chi capisce il vero valore del bene.

Lo Shakeout: il test di debolezza.

Quando un pattern suggerisce che un rally sta arrivando, il mercato testerà quasi sempre i minimi recenti, questo è il controllo di sincerità del mercato: il test di debolezza. Il test di debolezza è indispensabile prima che la fase di rialzo possa davvero iniziare. Il mercato deve assicurarsi che tutti i detentori deboli — gli uomini nervosi, i trader a margine, i dilettanti che hanno comprato troppo in alto — siano stati scossi via (shakeout). Gli smart money vuole il percorso libero: non vogliono seguaci nervosi che venderanno al primo segno di guai, costringendoli a sostenere il mercato inutilmente. Quindi, quando il pattern di accumulazione sembra completo, si vede spesso un ultimo calo improvviso. Il prezzo scende bruscamente, a volte superando i minimi recenti, creando la massima paura. Questo è il test. Il mercato sta controllando l'offerta. Un vero pattern forte resisterà a questo test. Se il calo è brusco ma il volume è basso, mostra che la vendita è solo lo spurgo delle mani deboli. Più importante: se il prezzo torna rapidamente e senza sforzo al livello critico dopo il calo, il pattern di accumulazione è sincero. Il calo non è riuscito a generare vendite sostenute; l'offerta è esaurita. Il test è stato superato. Se invece il prezzo crolla sotto la minima pressione, se il calo genera vendite ad alto volume e il prezzo non riesce a recuperare il range critico, il pattern era falso. Dovete uscire o astenervi dall'entrare. Dovete vedere questo test con distacco clinico. Mai ignorare il test di debolezza; è spesso l'ultimo ostacolo prima che il profitto venga realizzato. Se sopravvivete allo shakeout, la vostra convinzione viene premiata.

La linea di minor resistenza.

Il mercato non ama la complessità; è fondamentalmente pigro e cerca la strada più facile. Dovete riconoscere la linea di minor resistenza. Il riconoscimento dei pattern vi aiuta a identificare quale parte — i tori o gli orsi — è attualmente esausta. Il mercato viaggerà sempre nella direzione in cui il percorso è più chiaro, dove rimangono meno ostacoli. Se un'azione è in calo da molto tempo e i venditori hanno colpito il bid senza sosta, alla fine i venditori si esauriscono; finiscono le azioni o finiscono i nervi. Quando l'offerta è esaurita, anche una piccola pressione d'acquisto può far volare il prezzo. La resistenza sopra è minima perché tutti i detentori deboli che volevano vendere lo hanno già fatto. La linea di minor resistenza è verso l'alto. Il contrario vale al top: dopo una corsa massiccia, se lo smart money ha distribuito tutte le azioni, i compratori rimasti sono i ritardatari, il pubblico che è ora pienamente investito. Non ci sono più compratori freschi con capitale o convinzione. Anche una piccola quantità di pressione di vendita può causare un calo catastrofico perché non è rimasto nessuno disposto a comprare e sostenere il prezzo. La linea di minor resistenza è verso il basso. Il vostro compito non è combattere il mercato o augurarvi che prenda una nuova direzione; è identificare la direzione più efficiente. Il pattern vi dice dove c'è il vuoto più grande o la congestione più grande.

Il Nastro è l'unica autorità.

Il pattern è sempre oggettivo sul nastro; è una serie di fatti freddi ed evidenti esposti nel prezzo e nel tempo. Il più grande fallimento nel riconoscimento dei pattern è il trader che vede chiaramente il pattern ma permette all'interferenza mentale di sovrascrivere l'evidenza visiva. Nel momento in cui lasciate che l'emozione, l'ego o le opinioni esterne prevalgano sull'evidenza oggettiva del pattern, passate da speculatore professionista a giocatore d'azzardo speranzoso. Forse avete comprato un'azione e il pattern di accumulazione è fallito; il prezzo è sceso sotto il minimo del range, la firma del volume era sbagliata, il test è fallito. Il pattern è ufficialmente rotto. Ma il vostro ego dice: "Non posso avere torto, questa azione deve salire, le notizie sono troppo buone". Questa è interferenza mentale. Questo è suicidio. Ho imparato presto che il mercato non ha mai torto; la vostra opinione, per quanto ben ricercata, è sempre sospetta. Il nastro è l'autorità suprema. Se il pattern stabilito viene violato, dovete accettare istantaneamente che il pattern è fallito. Dovete recidere il vostro attaccamento emotivo al risultato atteso. Quando il pattern si rompe, l'operazione è morta. Deve essere liquidata immediatamente, a prescindere dalla perdita. La perdita sarà piccola se agite in fretta; sarà catastrofica se aspettate che il pattern si "riari" in qualche modo. Il vero speculatore non opera sulla base di una convinzione interna; opera sulla base di una conferma esterna. Fidatevi del nastro, diffidate del vostro desiderio.

Maree contro onde: la scala temporale.

Non guardate mai solo il grafico a cinque minuti. Questo è un errore cruciale del trader moderno impaziente. Dovete capire la scala del pattern; dovete afferrare la visione d'insieme. Un pattern osservato sul grafico giornaliero o settimanale ha immensamente più significato di qualsiasi fluttuazione intraday. I pattern maggiori sono le maree; i pattern minori sono solo le onde che cavalcano quella marea. Se il grafico giornaliero mostra un massiccio pattern di distribuzione, allora qualsiasi pattern d'acquisto che appare sul grafico orario è sospetto; è solo un rally contro-trend, un'onda temporanea anticancer una potente marea discendente. Non potete fare soldi seri combattendo la marea. Potete trarre profitto solo identificando il pattern principale e poi usando i pattern più piccoli per affinare l'entrata. I pattern più piccoli sono solo le fasi di esecuzione dei pattern dominanti più grandi. Se il grafico settimanale conferma una chiara fase di accumulazione, cercate sul giornaliero il perfetto punto di pivot e forse sull'orario il timing preciso dell'aumento di volume. Ma la direzione generale, la gestione del rischio e la convinzione devono essere dettate dalla visione più ampia possibile. I pattern minori sono ingannevoli; invitano all'overtrading e incoraggiano l'ansia. Identificate sempre prima il pattern primario; fate trading in armonia con la visione d'insieme.

Esecuzione: obbedire al segnale.

Vedere il pattern è solo metà della battaglia: qui è dove finisce l'intelletto e inizia il carattere. Il principio finale è l'assoluta disciplina di esecuzione. Tutto l'intuito, tutti i grafici, tutta la meticolosa conferma di volumi e punti di pivot non contano nulla se non riuscite ad agire quando viene dato il segnale. L'esitazione è rovina. Una volta che il pattern conferma tramite il punto di pivot ed è supportato dal volume, dovete agire immediatamente. Il mercato non aspetta che troviate il coraggio: quando la porta si apre, dovete entrare, non restate lì a discutere sulla qualità del legno. Molti trader sviluppano la capacità intellettuale di vedere perfettamente il pattern, ma mancano del sistema nervoso per premere il grilletto. Soffrono della paura di avere ragione — la paura che se si impegnano potrebbero ancora avere torto e dimostrarsi sciocchi. Questa è la barriera psicologica che separa i vincitori dai perdenti. Se avete fatto il vostro lavoro, la probabilità è altamente a vostro favore.

A quel punto l'entrata deve essere rapida e decisa, niente ripensamenti, il mercato ha dato il suo segnale: OBBEDITEGLI!

Questa disciplina si estende all'uscita: se il pattern fallisce, l'uscita deve essere altrettanto rapida e senza domande. Il mercato paga chi vede il pattern chiaramente ed esegue senza dubbi. Il riconoscimento dei pattern è una scienza oggettiva; l'esecuzione è un atto di volontà. Dovete padroneggiare entrambi. Dovete avere la pazienza di un cecchino che aspetta il suo bersaglio e la decisività spietata di un soldato che entra in una breccia. Niente tempo per la filosofia, solo tempo per l'azione.

Conclusione: dominare la ripetizione.

Il mercato parla una lingua di cicli ripetitivi, è una lingua chiara, brutale, che potete assolutamente imparare, ma potete impararla solo se eliminate la complessità e l'arroganza. Smettete di pensare di aver bisogno di un'equazione che superi in astuzia la borsa. Smettete di credere di possedere qualche intuizione unica che il resto del mondo ha mancato. I pattern sono sempre lì, non sono nascosti da algoritmi complessi accessibili a pochi eletti; sono oscurati dalla vostra mancanza di pazienza, sono nascosti dalla vostra incapacità di fidarvi dell'osservazione oggettiva rispetto al vostro desiderio soggettivo di eccitazione. Smettete di cercare segreti. Il segreto è il pattern. Il pattern è la natura umana che ripete se stessa. Iniziate a osservare la brutale, semplice verità della ripetizione, rispettate l'elemento tempo, esigete la conferma del volume, aspettate il punto di pivot. Padroneggiate il pattern e padroneggerete il mercato. Smetterete di combattere il flusso e inizierete a cavalcare la marea, questo è l'unico modo per trarre profitto costantemente dal grande gioco della speculazione.

_____________________________________________________________________________

English version

Good morning,

After spending roughly 10,000 hours in front of the charts, I can confidently state that there is no secret to reading the markets: there is only experience, total dedication, and infinite patience. Effective strategies do exist, but they are few, and they must be coupled with sound psychology and disciplined execution.

Trading is not about continuous action; it is about patience—lots and lots of it.

Today, I want to share a very timely thought from the great Jesse Livermore.

This text is dedicated to everyone: on one hand, those who claim to be mentors, gurus, and teachers while trying to sell "miracle" strategies and indicators. On the other hand, the aspiring traders entering a world full of fake "masters" who peddle magic recipes for instant wealth. Deceived by the allure of easy money, these beginners believe that 10 minutes a day is enough to earn a living wage, simply by looking at a chart and clicking buy or sell.

The ultimate secret to reading the market is that there is no secret. That is the brutal truth. Most of you fail because you seek complexity; you chase advanced algorithms, hidden equations, and cryptographic codes where only simple, brutal repetition exists. You want to believe that Wall Street is a battle of mathematical geniuses locked in a contest of superior intellect. It is not. In reality, the market is a nursery; it is a playground of repetitive fear and greed. I built my fortune, my millions, not by solving puzzles engineered by Harvard men, but by recognizing that human nature never changes. Not yesterday, not today, not ever. The pattern is always visible; the design is exposed right before everyone's eyes. If you cannot see it, the failure is yours alone. You are looking at the screen, staring at the quotes, but you are blind to the "tape." You must accept this reality now: the market is psychological before it is economic. Price is merely the visible footprint of human emotion. When you understand how emotion repeats, you unlock the mind of the market. You begin to see the inevitable design.

Let’s start with the fundamental law: the principle of eternal repetition.

The market is not moved by news in the short term; it is not driven fundamentally by the economy in the immediate moment. These things are mere decorations—excuses used after the move has already begun. The market is moved by the collective action of men. It is moved by the crowd. Since men are eternally driven by the twin engines of hope and fear, the patterns they create on price charts—distribution phases, accumulation cycles, breakouts, shakeouts—must and always will repeat. It is a law of nature, as reliable as the tide.

Pattern recognition is not an arcane study of geometry; it is simply the study of predictable crowd psychology projected onto a price chart. When price rises, men who bought too late feel hope; men who sold too early feel fear. The tension between these forces creates the structure. You are watching a human drama transformed into numbers. You must stop trying to memorize news headlines and start memorizing the emotional reactions to them. I learned this first in the "bucket shops": the tape never lies. It tells you exactly what men are doing, not what they say they will do. A pattern is history trying to replicate itself. Why? Because the same set of circumstances will inspire the same set of reactions from the average, undisciplined man: he will be greedy when he should be patient, and he will panic when he should be resolute. Your job as a professional is to step out of that crowd and watch it perform its routine. The script is the same every time. The successful trader is a detached observer of these repetitive cycles of hysteria. He knows the script; he knows the emotional peaks and valleys that cause price to form certain figures.

Study the past; study the charts of the greatest bull runs and the most devastating panics. You will find that the footprints are identical. The stock names change, the years change, but the pattern of human folly does not. If you can understand that repetition is the basis of all profitable speculation, you are already ahead of 90% of the men who trade. They chase novelty; you recognize permanence.

The two core phases: Accumulation and Distribution.

Patterns manifest most clearly in the two central phases of market movement: preparation for a rise (Accumulation) or preparation for a fall (Distribution). All other movements are noise—minor corrections, fleeting spikes, or temporary reactions to trivial headlines. These are distractions designed to lure the novice who craves action. "Smart money"—the large operators—cannot buy or sell quickly. They deal in massive blocks; they must build their positions over time, quietly and deliberately, without alerting the public. This necessary stealth creates the patterns of accumulation and distribution.

ACCUMULATION IS A PERIOD OF GREAT BOREDOM. Price movement is contained within a narrow, choppy range. It is tedious and frustrating; it drives the impatient man out. But this boredom is the key sign. Smart money is quietly taking a position. They are absorbing all the floating supply offered by frightened or impatient holders. How do you recognize accumulation? Look for price refusing to go down despite bad news. When a market is weak, bad news sends it crashing; but when a market is under quiet accumulation, price dips on negative reports only to bounce back toward the middle of the range effortlessly. Absorption is greater than pressure. The hidden hand is gathering all the shares.

Conversely, Distribution is the preparation for a fall. This happens at the climax of a long move. Here too, price enters a range, but now the large interests are offloading their vast holdings onto an optimistic public. They need enthusiasm to sell; they need the crowd to believe the price will never stop rising. The distribution pattern is recognized when price fails to advance despite good news. The company releases excellent earnings, the press is positive, yet the price hits a ceiling and stops. It moves sideways; it cannot gain ground. Every time it tries to break higher, new supply magically appears to push it back down. Smart money is selling into the optimism. You must train your eye to see these two patterns as distinct weather fronts: one signals the planting season, the other the harvest. Do not confuse them.

If you trade based on the "hope" that a stock is accumulating, you are speculating foolishly. A pattern means nothing without an objective point of confirmation. Waiting for the Pivot Point forces you to trade on confirmation; you are operating based on what the market has proven is happening. A pattern is a prediction; it suggests a future possibility. A pivot point is an execution signal; it tells you that the prediction is now validated by the current behavior of smart money. The amateur sees the pattern forming and enters early, hoping to catch the first scent of the move; he risks being shaken out during the final stages of accumulation. The professional sees the pattern, marks the pivot point, and waits.

PATIENCE IS THE GREATEST CAPITAL. Once that price level is broken—not by a fleeting spike but by a solid close—the market has given its permission. The signal is undeniable. If you anticipate the move, you are guessing; if you wait for the pivot, you are executing. Do not confuse activity with professionalism. Let the market prove its trajectory before you risk a single dollar.

Time vs. Price Spikes.

A significant pattern takes time to form. This is the crucial element most modern speculators ignore: the element of time versus price flashes. The market has a way of creating sharp, sudden reversals or spikes. These are often fleeting traps designed to lure the impulsive trader. They look dramatic, but they are usually false starts. Solid, reliable patterns—the ones that pay for a living—are built brick by brick over days, weeks, or even months. They require sustained effort from large operators. Measure the conviction of a pattern by the sustained effort behind the move, not by the flash of a spike. Do not be seduced by speed; be impressed by duration. Impulsive moves are based on hysteria; sustained patterns are based on the calculated action of those who understand value.

The Shakeout: The Market’s Sincerity Check.

When a pattern suggests a rally is coming, the market will almost always test recent lows. This is the "Test of Weakness." It is indispensable. The market must ensure that all "weak hands"—nervous traders, margin players, amateurs—have been shaken out. Smart money wants a clear path; they don't want nervous followers selling at the first sign of trouble. So, when accumulation seems complete, you often see one last sudden drop. Price falls sharply, creating maximum fear. This is the test. A true, strong pattern will withstand this. If the drop is sharp but volume is low, it shows the selling is just a purge of weak hands. Most importantly: if price returns quickly and effortlessly to the critical level after the dip, the accumulation is sincere. The test has been passed. If, instead, the price collapses under the slightest pressure, the pattern was false. You must exit or stay away. View this test with clinical detachment. Never ignore the shakeout; it is often the final hurdle before profit.

The Line of Least Resistance.

The market is fundamentally lazy and seeks the easiest path. You must recognize the "Line of Least Resistance." Pattern recognition helps you identify which side—bulls or bears—is currently exhausted. The market will always travel in the direction where the path is clearest. If supply is exhausted, even small buying pressure can send the price soaring. The line of least resistance is upward. The opposite holds true at the top: once smart money has distributed its shares, the only buyers left are the laggards. With no fresh capital to support the price, even minor selling causes a catastrophe. Your job is not to fight the market, but to identify the most efficient direction.

The Tape is Supreme.

The pattern is always objective on the tape; it is a series of cold facts. The greatest failure in trading is allowing "mental interference" to override visual evidence. When you let emotion, ego, or outside opinions prevail over the pattern, you move from professional speculator to hopeful gambler. If the pattern is broken, the trade is dead. It must be liquidated immediately, regardless of the loss. The loss will be small if you act fast; it will be catastrophic if you wait for the pattern to "repair" itself. Trust the tape; distrust your desires.

The Big Picture vs. The 5-Minute Chart.

Never look only at the five-minute chart. This is a crucial mistake of the impatient modern trader. You must understand the scale of the pattern. A pattern on the daily or weekly chart has immensely more significance than any intraday fluctuation. Major patterns are the tides; minor patterns are just the waves. You cannot make serious money fighting the tide. Identify the primary pattern first; trade in harmony with the big picture.

Execution: Where Intellect Ends and Character Begins.

Seeing the pattern is only half the battle. The final principle is absolute discipline in execution. All the intuition and charts in the world mean nothing if you fail to act when the signal is given. Hesitation is ruin. When the door opens, you must enter. Do not stand there debating the quality of the wood. Many traders have the intellect to see the pattern but lack the nervous system to pull the trigger. They suffer from the fear of being right—the fear that if they commit, they might still be wrong.

If you have done your work, the probability is high in your favor. At that point, entry must be swift. No second-guessing. The market has given its signal: OBEY IT. This discipline extends to the exit: if the pattern fails, get out without question. The market pays those who see clearly and execute without doubt. Pattern recognition is an objective science; execution is an act of will. You must master both. You need the patience of a sniper and the ruthless decisiveness of a soldier. No time for philosophy, only time for action.

Conclusion.

The market speaks a language of repetitive cycles. It is a clear, brutal language that you can absolutely learn—but only if you eliminate complexity and arrogance. Stop looking for secrets. The secret is the pattern. The pattern is human nature repeating itself. Observe the simple truth of repetition, respect the element of time, demand volume confirmation, and wait for the pivot. Master the pattern, and you will master the market. Stop fighting the flow and start riding the tide. This is the only way to consistently profit from the great game of speculation.

Strategia di trading

La mappa segreta dei Mercati: il misterioso ciclo di BennerDa oltre un secolo, nella finanza compaiono grafici che sembrano più strumenti divinatori che vere analisi economiche. Tra i più noti c’è la “stampa di Benner”, una tabella che pretendeva di indicare con largo anticipo gli anni di boom e quelli destinati ai ribassi più violenti.

Ciclo di Benner: cos’è e cosa significa per il mercato oggi

Il Ciclo di Benner (Samuel T. Benner, 1875) è una griglia storica che individua anni di panic, good times e hard times sulla base di ripetizioni temporali (es. 16–18–20 anni per il grande panico; 8–9–10 anni per i picchi).

A prima vista la tabella di Benner può sembrare un cimelio d’altri tempi. Eppure, nei suoi primi decenni, stupì per la capacità di anticipare molte delle principali turbolenze americane.

Diversi anni indicati come “panic years” coincisero infatti con crisi reali:

• 1873, il Panic of 1873 vissuto direttamente da Benner.

• 1884, la crisi bancaria di New York.

• 1893, una delle recessioni più profonde del XIX secolo.

• 1907, il celebre Panic of 1907 che aprì la strada alla nascita della Federal Reserve.

• 1930 e 1937, due momenti chiave della Grande Depressione.

• 1973, lo shock petrolifero che travolse l’economia globale.

• 1987, il crollo del Black Monday.

Per anni la stampa apparve quasi una bussola misteriosa, così affidabile da finire appesa alle pareti di molti operatori finanziari dell’epoca.

I limiti della previsione

Il quadro però cambiò con la globalizzazione, il ruolo crescente delle banche centrali e la trasformazione tecnologica dell’economia. I cicli legati a ferro, agricoltura e prezzi delle materie prime persero centralità, e l’accuratezza del modello iniziò a ridursi:

• Il 1995, indicato come anno critico, fu invece un periodo di pieno boom tecnologico.

• La crisi del 2008, la più grave dagli anni ’30, non rientrava affatto nelle sue previsioni.

Oggi la tabella è più un documento storico che un vero strumento operativo (ammesso che lo sia mai stato). Rimane però affascinante: rappresenta uno dei primi tentativi di leggere i mercati attraverso cicli ricorrenti.

Perché è utile ma non magico

Benner fornisce contesto di rischio strutturale — non un calendario di crash. Può aiutare a tarare l’asset allocation e il position sizing: nei periodi identificati come più rischiosi conviene ridurre la leva e preferire la liquidità; nei periodi favorevoli si può avere maggiore esposizione azionaria, ma sempre con gestione attiva del rischio.

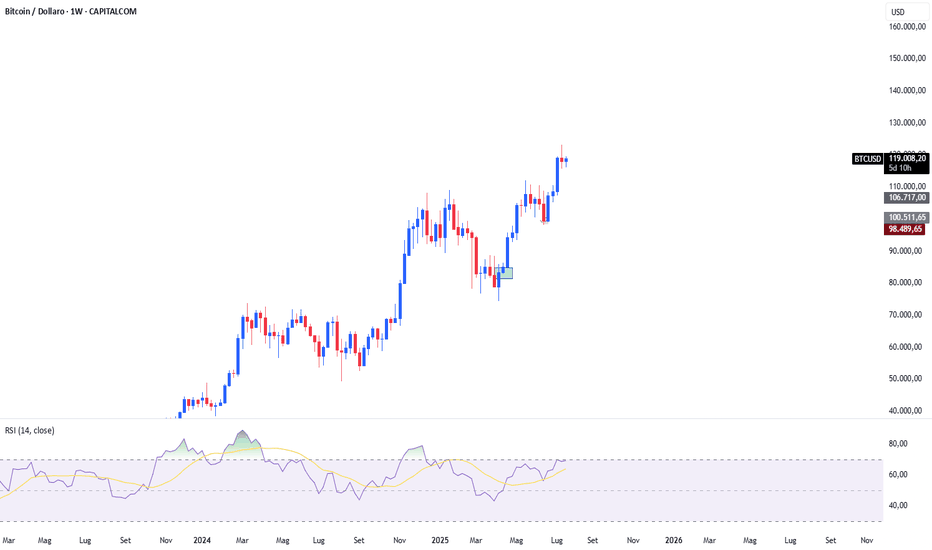

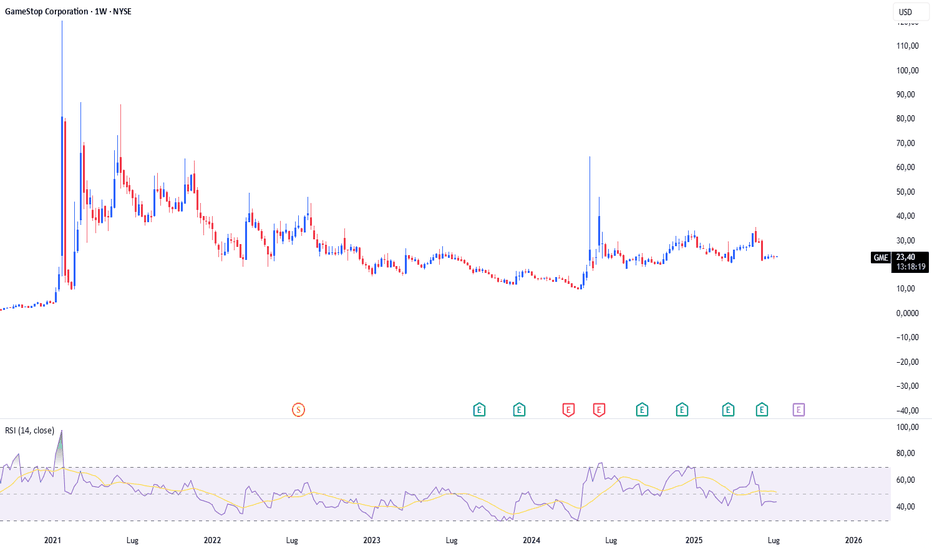

Secondo le ricostruzioni contemporanee del ciclo di Benner, il 2026 rientra in una fase di transizione: il ciclo segnala una maggiore probabilità di terminare una finestra favorevole entro il periodo 2024–2026 e di avvicinarsi a una fase meno espansiva nei successivi anni. Questo non è un’oracolo di fine bull-market, ma un segnale di “maggiore prudenza” statistica: aspettatiamoci una probabilità aumentata di maggiore volatilità e di rendimenti mediamente inferiori rispetto ai migliori anni del ciclo, senza però escludere picchi locali o continuazioni del trend rialzista guidate da fattori fondamentali.

Pertanto:

1) non usare Benner come trigger operativo

2) considerare opportunità di accumulo disciplinato se i fondamentali locali lo supportano

3) Attenzione alle elezioni americane di mid-term nel novembre 2026

Come migliorare la redditività nel tradingIl trading sui mercati finanziari richiede una gestione attenta non solo delle strategie di ingresso e uscita, ma anche dell’attenzione, della disciplina e dell’organizzazione personale. Per aumentare la propria redditività e ridurre gli errori, è fondamentale adottare abitudini e regole che aiutino a mantenere il focus e la qualità delle operazioni.

Ridurre il numero di strumenti nella watchlist

Un errore comune tra i trader è avere una watchlist troppo ampia, cercando di monitorare troppi strumenti contemporaneamente. Ogni singolo asset finanziario richiede attenzione e analisi costante, e più strumenti si seguono, maggiore sarà la difficoltà nel mantenere la concentrazione e catturare in tempo reale segnali importanti. Per questo motivo, è fortemente consigliato limitare la propria watch list ai migliori 3-5 strumenti in cui si è più competenti o che si dimostrano più adatti al proprio stile di trading.

Evitare di aprire troppe posizioni contemporaneamente

Molti trader principianti pensano erroneamente che la quantità delle posizioni aperte sia sinonimo di maggiori opportunità di profitto. In realtà, più posizioni si hanno attive, più aumenta il carico di lavoro necessario per gestirle efficacemente. Ogni trade richiede monitoraggio, eventuali aggiustamenti di stop loss e take profit e un'attenta gestione del rischio. La qualità delle posizioni è sempre più importante della quantità. Per questo, è consigliato aprire meno posizioni, concentrandosi su setup ad alta qualità e aspettando la conferma di segnali chiari. Un numero ristretto di trade permette di dedicare più attenzione a ciascun posizionamento, migliorandone il rendimento e riducendo lo stress.

Lasciare correre i profitti

Quando una posizione inizia a muoversi nella direzione prevista, uno degli errori più diffusi è chiudere troppo presto per “mettere qualcosa in cassaforte”. Sebbene sia naturale voler prendere profitti veloci, spesso questa strategia limita il potenziale guadagno. È importante imparare a lasciare correre i profitti, mantenendo la posizione aperta finché il mercato conferma la tendenza o finché non viene raggiunto un livello target ben definito. Ciò permette di massimizzare il ritorno sull’investimento, sfruttando i movimenti più ampi senza farsi frenare dall’emotività.

Aprire trade solo dopo multiple conferme

Un singolo segnale tecnico o fondamentale può sempre ingannare. Per aumentare l’affidabilità delle decisioni, è prudente attendere almeno due o più conferme che supportano l’idea di trade. Queste conferme possono derivare da indicatori tecnici complementari, pattern grafici o condizioni macroeconomiche che convergono.

Adottando questo approccio, il trader migliora il tasso di successo delle operazioni, riducendo il rischio di entrare in posizioni basate su segnali falsi o poco solidi.

Evitare di fare trading con il cellulare

Sebbene i dispositivi mobili permettono grande flessibilità, il trading efficace richiede un’analisi approfondita e dettagliata che difficilmente può essere svolta su uno schermo piccolo. Molti aspetti critici di un grafico, come livelli chiave, temporalità multiple, indicatori e pattern, rischiano di essere trascurati o non visualizzati adeguatamente. Per questo motivo, il trading dovrebbe avvenire preferibilmente da un computer con schermo ampio, che consenta di analizzare tutte le informazioni in modo chiaro e prendere decisioni più precise e consapevoli.

Conclusione

Seguendo questi cinque semplici ma potenti consigli i trader possono migliorare sensibilmente la propria redditività e la qualità delle operazioni. Queste pratiche aiutano a mantenere disciplina, ridurre lo stress, e focalizzarsi su poche operazioni high-quality, elementi chiave per una carriera di successo nel trading.

Sviluppare un trading planNell’universo del trading, pochi elementi sono determinanti quanto la presenza di un trading plan ben strutturato. Chi agisce secondo regole predefinite e condizioni precise ha molte più probabilità di ottenere risultati costanti rispetto a chi si affida all’improvvisazione.

Definire il mercato e gli strumenti

Un piano efficace parte dalla chiarezza su cosa si intende tradare. Non ha senso monitorare tutti gli asset disponibili: è cruciale selezionare e specializzarsi su uno o pochi strumenti (ad esempio solo valute, indici o alcune azioni). Questo consente maturare maggiore competenza e attenzione sull’asset scelto.

Scegliere il time frame principale

Ogni stile di trading corrisponde a un orizzonte temporale differente. Scalping, day trading e swing trading presuppongono analisi su time frame diversi, dai 15 minuti al giornaliero. Il piano deve specificare su quale time frame verranno cercate le opportunità. Ad esempio, un trader che opera sul grafico giornaliero avrà logiche differenti rispetto a chi lavora su time frame orario o a 15 minuti.

Descrivere le condizioni di mercato ideali

Un trader consapevole distingue tra mercati direzionali (trending), laterali (range) o in inversione. Bisogna quindi chiarire quali condizioni di mercato che si intendono sfruttare. si cercheranno quindi segnali su trend chiari, rotture di range o rimbalzi su livelli chiave.

Definire la gestione del rischio

La gestione del rischio è il pilastro della longevità. Un trading plan deve contenere:

1) Numero massimo di posizioni contemporanee.

2) Percentuale di capitale rischiato per singola operazione (in genere tra 0,5% e 2%).

3) Massimo drawdown accettabile prima di sospendere l’operatività.

Questi limiti vanno calcolati in modo preciso e rispettati con disciplina.

Identificare le condizioni di ingresso

Le condizioni di ingresso (entry) devono essere oggettive. Pattern grafici, segnali di indicatori specifici, dati fondamentali o la combinazione di questi. È raccomandato definire quali segnali vengono considerati validi per aprire una posizione e non lasciarsi guidare dall’istinto.

Stabilire le regole di stop loss

Le perdite sono inevitabili, ma devono essere limitate. Le regole di stop placement vanno dettagliate:

1) In base a valori fissi (pip-based),

2) Strutturali (sotto/supporti o sopra/resistenze chiave),

3) Indicatori tecnici (es. sotto la media mobile).

Definire obiettivi e modalità di uscita

Un trading plan deve sempre includere obiettivi chiari di take profit e modalità di gestione del trade (target fisso, trailing stop, parziale chiusura etc.). Questo permette sia la protezione dei profitti, sia il rispetto della disciplina anche in fase di euforia di mercato.

Crescere con il trading plan

Un trading plan non è mai statico. Con il progredire delle competenze e l’esperienza accumulata, ogni trader andrà integrando nuove regole, adattando le condizioni operative ai mercati e alle proprie caratteristiche psicologiche.

Gli elementi fondamentali di una strategia di tradingNel mondo del trading esistono centinaia di strategie diverse basate su analisi fondamentali, analisi tecnica o una combinazione di entrambe. Nonostante questa grande varietà, ogni strategia profittevole condivide una struttura di base simile.

La definizione degli strumenti di trading

Il primo componente fondamentale di una strategia riguarda la scelta degli strumenti finanziari da monitorare e negoziare. Una strategia deve specificare chiaramente quali asset includere nella watch list, perché ogni mercato e strumento ha caratteristiche, volatilità e dinamiche differenti. Avere una lista ristretta e chiara di strumenti consente di mantenere focus, approfondire le proprie competenze specifiche e cogliere tempestivamente le migliori opportunità di mercato.

I motivi di apertura di una posizione

Il secondo elemento chiave è rappresentato dalle condizioni precise che giustificano l’apertura di una posizione. Le “entry reasons” definiscono quali segnali o setup il trader deve identificare prima di entrare sul mercato. Questo approccio rigoroso aiuta a evitare aperture impulsive e a migliorare la qualità delle operazioni. Lo stesso strumento può offrire opportunità diverse a seconda della strategia adottata, evidenziando l’importanza di una metodica definita e replicabile.

Gestione del rischio

Un elemento imprescindibile nella strategia è la definizione in anticipo della dimensione delle posizioni da assumere per ogni trade. Il corretto calcolo del lotto in funzione del rischio tollerato è cruciale per preservare il capitale. Una regola comune, facilmente applicabile, è rischiare solo una piccola percentuale del conto per operazione, tipicamente l’1%. Calcolare la size della posizione in base alla distanza dello stop loss e alla percentuale di rischio prefissata permette di controllare la perdita massima su ogni trade, rendendo il portafoglio più resiliente in caso di serie negative.

Gestione attiva delle posizioni

L’ultimo, ma non meno importante, elemento sono le regole di gestione delle posizioni aperte. La strategia deve definire chiaramente quando e come chiudere un trade in perdita (stop loss), come e dove prendere profitto (take profit) e se e quando applicare tecniche di trailing stop per proteggere i guadagni parziali. Queste regole assicurano che le operazioni siano gestite in modo disciplinato, limitando le perdite e massimizzando i profitti.

Conclusione

Questi quattro elementi costituiscono la base comune e imprescindibile di ogni strategia di trading profittevole. Pur potendo integrare ulteriori componenti e personalizzazioni, chi vuole costruire una strategia solida deve prima assicurarsi di avere questi fondamenti ben chiari e definiti. Una strategia completa e ben strutturata permette di operare con maggiore consapevolezza, disciplina e resilienza, aumentando le probabilità di successo nel lungo termine.

Zone di confluenzaNel mondo del trading, uno degli ostacoli più comuni è individuare punti d’ingresso affidabili. Un metodo efficace per aumentare la probabilità di successo è l’utilizzo delle zone di confluenza. Questo approccio combina diversi strumenti di analisi tecnica per identificare aree in cui più segnali suggeriscono una potenziale inversione o continuazione del prezzo.

Cos’è una zona di confluenza

Una zona di confluenza si verifica quando diversi elementi tecnici, come trend line, livelli di Fibonacci, supporti e resistenze, si incontrano nella stessa zona del grafico. Più segnali tecnici si sovrappongono, maggiore sarà la probabilità che il prezzo reagisca in quell’area.

Perché le zone di confluenza sono utili

Aumentano la probabilità di successo: un segnale isolato può essere debole, ma la combinazione di più segnali rafforza la validità dell’analisi.

Riduzione del rischio: entrare in posizione in una zona di confluenza permette di impostare stop loss più stretti e target più precisi.

Adattabilità: le zone di confluenza possono essere applicate su qualsiasi time frame e asset.

Come Identificare una zona di confluenza

Ecco un metodo pratico, accessibile anche ai principianti, che combina trend line e livelli di Fibonacci.

Traccia una trend line. Se il mercato è rialzista, collega almeno due minimi crescenti; se è ribassista, collega due massimi decrescenti. È importante che la trend line sia confermata da almeno due tocchi e relative reazioni del prezzo.

Proietta il prossimo potenziale punto di contatto. Estendi la trend line per individuare dove il prezzo potrebbe incontrarla nuovamente.

Disegna il ritracciamento di Fibonacci sull’ultimo impulso. In un trend rialzista, traccia il ritracciamento di Fibonacci dal minimo al massimo dell’ultimo movimento; in un trend ribassista, dal massimo al minimo.

Ripeti il ritracciamento di Fibonacci sull’impulso precedente. Assicurati che sia nella stessa direzione del trend principale.

Cerca la sovrapposizione tra i livelli di Fibonacci e la trend line. Se due livelli di ritracciamento (ad esempio, il 38.2% e il 61.8%) di due impulsi diversi coincidono con la trend line proiettata, hai individuato una zona di confluenza.

Utilizza la zona come punto di ingresso. Quando il prezzo raggiunge quest’area, valuta l’ingresso a mercato seguendo la direzione del trend. È consigliabile impostare uno stop loss poco al di sotto (o sopra) della zona per limitare il rischio.

Consigli pratici per i trader

Non affidarti mai a un solo segnale. La forza della zona di confluenza sta nella combinazione di più elementi.

Gestione del rischio. Anche nelle zone di confluenza, il rischio zero non esiste. Usa sempre stop loss e calcola la posizione in base al tuo capitale.

Avere pazienza. Non tutte le zone di confluenza porteranno a un trade vincente, ma nel lungo periodo miglioreranno la qualità delle tue operazioni.

Altri elementi di confluenza

Oltre a trend line e Fibonacci, puoi integrare altri strumenti come medie mobili, livelli psicologici (prezzi tondi), volumi o pattern di prezzo per rafforzare ulteriormente la tua analisi.

Conclusione

Le zone di confluenza rappresentano uno strumento potente per chi vuole migliorare la precisione dei propri ingressi a mercato. Applicando questa metodologia con disciplina e pazienza, ogni trader può aumentare le proprie probabilità di successo e gestire meglio il rischio.

Editor Pine e AI con TradingViewBuona domenica a tutti i trader, in questo video tutorial andiamo a vedere con realizzare un indicatore o una strategia con l'editor pine di tredingview utilizzando l'intelligenza artificiale.

Cos'è l'Editor Pine (Pine Script™) su TradingView?

L'Editor Pine è lo strumento che trasforma le tue idee di trading in codice eseguibile direttamente sul grafico.

1. Il Linguaggio: Pine Script™

Pine Script è un linguaggio di programmazione proprietario di TradingView, progettato specificamente per le attività di charting e trading. È un linguaggio relativamente facile da imparare (più di Python o C++ per il trading) e si concentra su:

Indicatori: Creare indicatori tecnici personalizzati che non sono disponibili di default (es. una media mobile ponderata con condizioni specifiche).

Strategie: Definire set di regole che simulano l'acquisto e la vendita (backtesting) per testare l'efficacia della tua metodologia di trading.

Alert: Impostare avvisi automatici quando le condizioni del tuo indicatore o della tua strategia vengono soddisfatte.

2. Come Funziona l'Editor

L'Editor Pine è accessibile direttamente dalla parte inferiore della schermata del grafico.

Scrittura del Codice: È qui che scrivi le istruzioni, definisci le variabili e calcoli i valori che verranno poi disegnati sul grafico.

Compilazione e Debug: L'editor verifica il tuo codice alla ricerca di errori di sintassi.

Aggiunta al Grafico: Una volta salvato, puoi cliccare su "Aggiungi al grafico" e l'indicatore o la strategia personalizzata apparirà immediatamente sui prezzi.

3. Vantaggi Principali per un Trader

Personalizzazione Totale: Puoi creare strumenti che riflettano perfettamente la tua metodologia unica, ottimizzando le variabili per diversi asset o timeframe.

Backtesting Efficace: Le strategie scritte in Pine Script ti consentono di testare rapidamente (e in modo oggettivo) la performance di una strategia su dati storici, misurando metriche chiave come il drawdown massimo e il profitto netto.

Community: La Libreria Pubblica di TradingView è piena di migliaia di script scritti dalla community che puoi utilizzare gratuitamente o studiare per imparare il linguaggio.

Se il tuo trading si basa su regole tecniche precise e vuoi portarlo al livello successivo, l'Editor Pine è lo strumento indispensabile per la tua crescita.

Un saluto a tutti e un grande abbraccio.

Grazie ciao Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Cosa ho capito dopo 7 anni da formatore nel settore trading→ La libertà finanziaria di cui tutti ti parlano non è reale.

Il trading fatto in modo professionale è un lavoro stressante, proprio come quello da cui il 90% delle persone che si avvicina a questa attività vuole scappare. In molti casi l'idea è quella che sarai libero dal tempo e dal luogo una volta padroneggiata la materia, ma non è proprio così. Ammesso che arriverai a quel punto, dovrai 𝐫𝐢𝐨𝐫𝐠𝐚𝐧𝐢𝐳𝐳𝐚𝐫𝐞 𝐥𝐚 𝐭𝐮𝐚 𝐠𝐞𝐬𝐭𝐢𝐨𝐧𝐞 𝐭𝐞𝐦𝐩𝐨𝐫𝐚𝐥𝐞, che sarà totalmente diversa da quella a cui ti ha abituato il tuo lavoro.

→ Chi vuole fare trading, nella maggioranza dei casi, ahimè o non ha risparmi, o 𝐧𝐨𝐧 𝐡𝐚 𝐮𝐧𝐚 𝐜𝐨𝐬𝐜𝐢𝐞𝐧𝐳𝐚 𝐟𝐢𝐧𝐚𝐧𝐳𝐢𝐚𝐫𝐢𝐚 𝐬𝐮𝐟𝐟𝐢𝐜𝐢𝐞𝐧𝐭𝐞 per poterselo permettere.

→ La maggior parte delle persone che ho visto riuscire nel diventare costantemente profittevoli lo hanno trattato come una delle loro fonti di reddito, e 𝐧𝐨𝐧 𝐜𝐨𝐦𝐞 𝐥’𝐮𝐧𝐢𝐜𝐚 𝐟𝐨𝐧𝐭𝐞 𝐝𝐢 𝐫𝐞𝐝𝐝𝐢𝐭𝐨.

→ La 𝐜𝐨𝐧𝐬𝐚𝐩𝐞𝐯𝐨𝐥𝐞𝐳𝐳𝐚 𝐞𝐦𝐨𝐭𝐢𝐯𝐚 di cui si ha bisogno per riuscire è una dote che solo in pochi hanno voglia e tempo di sviluppare. Il trading discerne una conoscenza di se stessi, dei propri impulsi e dei comportamenti che ne derivano, molto profonda.

🔄 La svolta è capire che il trading funziona solo se è parte di un progetto più grande: 𝐮𝐧𝐚 𝐩𝐢𝐚𝐧𝐢𝐟𝐢𝐜𝐚𝐳𝐢𝐨𝐧𝐞 𝐚 360 𝐠𝐫𝐚𝐝𝐢 𝐝𝐞𝐥𝐥𝐚 𝐯𝐢𝐭𝐚 𝐟𝐢𝐧𝐚𝐧𝐳𝐢𝐚𝐫𝐢𝐚.

Proprio questo è uno dei motivi che mi hanno spinto a fare un passo avanti e diventare il 𝐜𝐨𝐧𝐬𝐮𝐥𝐞𝐧𝐭𝐞 𝐟𝐢𝐧𝐚𝐧𝐳𝐢𝐚𝐫𝐢𝐨 𝐜𝐨𝐦𝐩𝐨𝐫𝐭𝐚𝐦𝐞𝐧𝐭𝐚𝐥𝐞, perché quello che conta, prima di cimentarti in qualsiasi scelta, è avere tutti i tasselli della tua vita finanziaria a posto.

Gli elementi fondamentali di una strategia di tradingNel mondo del trading esistono centinaia di strategie diverse basate su analisi fondamentali, tecniche o una combinazione di entrambe. Nonostante questa grande varietà, ogni strategia profittevole condivide una struttura di base simile.

La definizione degli strumenti di trading

Il primo componente fondamentale di una strategia riguarda la scelta degli strumenti finanziari da monitorare e negoziare. Una strategia deve specificare chiaramente quali asset includere nella watch list, perché ogni mercato e strumento ha caratteristiche, volatilità e dinamiche differenti. Avere una lista ristretta e chiara di strumenti consente di mantenere focus, approfondire le proprie competenze specifiche e cogliere tempestivamente le migliori opportunità di mercato.

I motivi di apertura di una posizione

Il secondo elemento chiave è rappresentato dalle condizioni precise che giustificano l’apertura di una posizione. Le “entry reasons” definiscono quali segnali o setup il trader deve identificare prima di entrare sul mercato. Questo approccio rigoroso aiuta a evitare aperture impulsive e a migliorare la qualità delle operazioni. Lo stesso strumento può offrire opportunità diverse a seconda della strategia adottata, evidenziando l’importanza di una metodica definita e replicabile.

Gestione del rischio

Un elemento imprescindibile nella strategia è la definizione in anticipo della dimensione delle posizioni da assumere per ogni trade. Il corretto calcolo del lotto in funzione del rischio tollerato è cruciale per preservare il capitale. Una regola comune, facilmente applicabile, è rischiare solo una piccola percentuale del conto per operazione, tipicamente l’1%. Calcolare la size della posizione in base alla distanza dello stop loss e alla percentuale di rischio prefissata permette di controllare la perdita massima su ogni trade, rendendo il portafoglio più resiliente in caso di serie negative.

Gestione attiva delle posizioni

L’ultimo, ma non meno importante, elemento sono le regole di gestione delle posizioni aperte. La strategia deve definire chiaramente quando e come chiudere un trade in perdita (stop loss), come e dove prendere profitto (take profit) e se e quando applicare tecniche di trailing stop per proteggere i guadagni parziali. Queste regole assicurano che le operazioni siano gestite in modo disciplinato, limitando le perdite e massimizzando i profitti.

Conclusione

Questi quattro elementi costituiscono la base comune e imprescindibile di ogni strategia di trading profittevole. Pur potendo integrare ulteriori componenti e personalizzazioni, chi vuole costruire una strategia solida deve prima assicurarsi di avere questi fondamenti ben chiari e definiti. Una strategia completa e ben strutturata permette di operare con maggiore consapevolezza, disciplina e resilienza, aumentando le probabilità di successo nel lungo termine.

Serie di stop lossNel trading, una delle sfide più difficili da affrontare non è tanto l’analisi tecnica o l’analisi fondamentale, quanto la gestione delle emozioni e della psicologia personale durante una serie di perdite consecutive, nota come “serie di stop loss”. Molti trader, specialmente i meno esperti, cadono in trappole mentali che compromettono la loro capacità di reagire in modo razionale e costruttivo.

La dinamica tipica della serie di stop loss

La situazione tipo inizia con l’individuazione di un setup che, secondo l’analisi del trader, appare perfetto. Con grande fiducia e convinzione, si apre una posizione sperando in un esito positivo. Quando però il trade va contro, si incassa uno stop loss. Invece di accettare l’errore e rivalutare l’analisi, il trader tende a razionalizzare la sconfitta attribuendola a fattori esterni come manipolazioni di mercato, stop hunting o eventi imprevisti. Questa negazione dell’errore spinge spesso a forzare la propria previsione originaria aprendo una nuova posizione nella stessa direzione, nella speranza di recuperare rapidamente la perdita. Purtroppo, frequentemente questa operazione fallisce nuovamente e il ciclo si ripete, aumentando frustrazione e confusione. Nei casi peggiori, si tenta una “ultima chance” aprendo un’ulteriore posizione con convinzione, ma senza una chiara analisi aggiornata. Oppure si inverte la posizione nella direzione opposta, ma a questo punto spesso è troppo tardi e il mercato ha già completato il movimento iniziale. Questo genera ulteriori perdite e senso di impotenza.

Perché accade questo comportamento

Questo fenomeno psicologico è radicato nella difficoltà umana di ammettere di aver sbagliato. Il riconoscimento di un errore significa dover accettare una perdita reale, e questo può ferire l’ego e la fiducia personale. Inoltre, il desiderio di “recuperare subito” induce a scelte impulsive e irrazionali, anziché analisi metodiche.

Da qui nascono i bias cognitivi che allontanano il trader dalla disciplina necessaria.

Come superare la barriera psicologica della perdita

1) Accettare che perdere denaro è parte integrante del percorso di crescita del trader. Il trading, difatti, non è una scienza esatta e anche i migliori professionisti subiscono perdite. Accettare la possibilità di errore libera la mente e riduce l’ansia.

2) Impostare uno stop loss disciplinato e rispettarlo. Inserire sempre ordini di stop loss e rispettarli senza cambiare o spostare in modo emotivo è una delle chiavi per controllare le perdite.

3) Fare una revisione obiettiva e razionale dell’analisi dopo ogni perdita, senza cercare scuse. Capire perché la posizione ha perso permette di migliorare il processo decisionale.

4) Evitare di inseguire perdite con nuove posizioni aggressive. Il cosiddetto revenge trading aumenta solo il rischio di perdere ancora più denaro.

5) Mantenere un diario di trading emotivo e operativo. Annotare non solo le proprie operazioni ma anche gli stati d’animo aiuta a riconoscere schemi di comportamento disfunzionali.

6) Considerare sempre che “è umano sbagliare, ma è imperdonabile perseverare nell’errore”. Questo mantra stimola a correggere prontamente gli errori senza lasciarsi trascinare dal sentimento di frustrazione.

Conclusioni

La capacità di accettare le perdite e rivedere sistematicamente le proprie decisioni è una competenza fondamentale per qualsiasi trader che voglia raggiungere la consistenza e la redditività nel tempo. Ignorare questo aspetto e lasciarsi guidare dall’orgoglio o dalla rabbia conduce inevitabilmente a peggiorare la situazione. Il mercato non ha alcuna colpa delle nostre perdite. Spetta al trader sviluppare autocontrollo, disciplina e un approccio pragmatico per trasformare le difficoltà in opportunità di crescita. Nessuno è infallibile e ogni errore è un’occasione per imparare è la chiave per uscire dal circolo vizioso della serie di stop loss.

Abbandonare troppo presto una strategia di tradingNel vasto universo del trading esistono centinaia di strategie differenti, ognuna con caratteristiche, punti di forza e limiti specifici. Mentre alcune strategie risultano perdenti nel lungo termine, altre offrono rendimenti modesti e poche sono invece davvero profittevoli. Individuare quella giusta, che si adatti alla propria personalità, agli obiettivi finanziari e al livello di rischio accettabile, rappresenta una sfida enorme soprattutto per i trader alle prime armi.

Valutare una strategia in tempi troppo brevi

Uno degli errori più frequenti dei principianti è giudicare una strategia dopo un periodo di prova molto breve, che spesso si riduce a qualche giorno o una settimana. Questo approccio è pericoloso perché la validità e l’efficacia di un sistema di trading vanno misurate su orizzonti temporali molto più ampi, con test su differenti strumenti finanziari e mediante l’utilizzo di molteplici metriche di valutazione. Un backtesting rigoroso deve coprire periodi estesi per includere diverse condizioni di mercato. Fasi rialziste, ribassiste e laterali. Solo dopo aver verificato risultati coerenti nel lungo termine il trader può avere una prima indicazione di affidabilità. Successivamente, è fondamentale testare la strategia su un conto demo per almeno 60 giorni, prima di trasferirla al mercato reale. Questi passaggi evitano conclusioni affrettate basate su periodi troppo limitati o su fortuite combinazioni di risultati.

Il timore dell’errore e la reazione sbagliata alle perdite

Un secondo errore diffuso è abbandonare la strategia non appena si incontrano perdite, spesso anche solo 2-3 trade consecutivi negativi. La ricerca di un metodo “perfetto” che non perda mai provoca frustrazione e porta a cambiare continuamente approccio. In realtà, anche i migliori sistemi di trading prevedono inevitabili perdite e periodi di drawdown, una componente intrinseca del rischio finanziario. La differenza sta nella disciplina del trader. Chi sa accettare la realtà delle perdite, mantenendo fiducia nel sistema e attendendo che la strategia si riprenda, costruisce nel tempo un conto in crescita costante.

L’esempio visivo delle curve di equity

Uno studio comparativo tra un trader inesperto e uno disciplinato evidenzia bene queste dinamiche. Il trader alle prime armi abbandona la strategia ogni volta che subisce una perdita, mutando continuo approccio e rimanendo vittima di una spirale autodistruttiva che porta al prosciugamento del conto. Il trader esperto, al contrario, accetta i momenti di difficoltà e si attiene con costanza al proprio piano, sfruttando la capacità della strategia di riconquistare terreno dopo i momenti negativi. Questo porta a una curva di equity più regolare e in crescita nel lungo periodo.

La disciplina come chiave del successo

La verità è che una strategia “perfetta” non esiste. Le perdite sono inevitabili e fanno parte del gioco. Ciò che distingue il trader vincente è la disciplina, la fiducia nel proprio sistema e la capacità di gestire emotivamente le fasi negative senza abbandonare la strada intrapresa. Solo la pazienza e la perseveranza, unite a una rigorosa metodologia, permettono di sfruttare al meglio una strategia e trasformare il trading in un’attività redditizia e duratura.

I fondamentali più importanti del mercato forex Nel mondo del forex, anche chi si affida principalmente all’analisi tecnica non può ignorare l’impatto dei fondamentali economici. I dati di natura fondamentale sono i veri motori dei movimenti valutari e, se ben compresi, possono aiutarti a evitare errori costosi e a cogliere opportunità di trading più solide. Ecco i principali indicatori da monitorare e come usarli concretamente nel tuo trading.

1. Tasso di disoccupazione

Il tasso di disoccupazione misura la percentuale di persone senza lavoro in un paese. Un aumento della disoccupazione segnala una situazione economica debole e tende a indebolire la valuta nazionale. Al contrario, un calo della disoccupazione rafforza la valuta, perché indica crescita e fiducia nel futuro. Seguire i dati mensili sul lavoro (come il Non-Farm Payroll negli USA) e confrontarli con le attese degli analisti. Un dato migliore del previsto può offrire spunti per posizionamenti long sulla valuta interessata.

2. Prezzi delle case

L’andamento dei prezzi immobiliari riflette la domanda e la fiducia dei consumatori. Prezzi in crescita segnalano un’economia in salute e rafforzano la valuta, mentre un mercato immobiliare in crisi è spesso un campanello d’allarme. Monitorare i report mensili o trimestrali sui prezzi delle case, soprattutto nei paesi sviluppati. Un’accelerazione dei prezzi può anticipare rialzi dei tassi da parte della banca centrale.

3. Inflazione

L’inflazione misura la variazione dei prezzi di beni e servizi. Un’inflazione alta erode il potere d’acquisto e, se fuori controllo, indebolisce la valuta. Tuttavia, un’inflazione moderata è spesso segno di crescita. Seguire i dati CPI (Consumer Price Index) e PPI (Producer Price Index). Se l’inflazione supera le attese, la banca centrale potrebbe alzare i tassi, rafforzando la valuta.

4. Politica monetaria

Le decisioni delle banche centrali su tassi d’interesse e quantità di moneta in circolazione sono il driver principale dei cambi valutari. Tassi più alti attirano capitali esteri, rafforzando la valuta. Tassi bassi la indeboliscono. Seguire le riunioni delle banche centrali (come la Fed, la BCE o la BoE) e le dichiarazioni dei governatori. Le aspettative sui tassi spesso muovono il mercato più dei dati effettivi.

5. Stabilità politica

Le decisioni politiche, le elezioni e le crisi geopolitiche possono creare forte volatilità. Instabilità politica o incertezza sulle politiche economiche tendono a indebolire la valuta.

Monitorare le notizie politiche e i principali eventi globali. In caso di instabilità, valuta strategie difensive o riduci l’esposizione su valute a rischio.

Conclusione

I fondamentali sono la bussola del forex. Imparare a leggerli e interpretarli permette di anticipare i movimenti più importanti e di operare con maggiore sicurezza. Anche se si predilige l’analisi tecnica, integrare i fondamentali nella strategia farà la differenza tra un trading casuale e un trading professionale.

L’impatto del dato Unemployment Claims sui mercati finanziariIl dato Unemployment Claims rappresenta uno degli indicatori più monitorati per comprendere lo stato di salute dell’economia statunitense. Misura il numero di persone che richiedono per la prima volta il sussidio di disoccupazione settimanale, offrendo così un aggiornamento rapido sul mercato del lavoro. Un dato più alto del previsto segnala un peggioramento del mercato del lavoro, mentre un dato più basso suggerisce un’economia in miglioramento. Questo risultato influenza profondamente i mercati valutari (forex) e delle materie prime, poiché riflette le aspettative sulla crescita economica, sulla politica monetaria e sui rischi di recessione.

Possibili scenari per l’oro (GOLD)

L’oro ha una relazione inversa con la forza dell’economia e dei tassi d’interesse reali. Quando le Unemployment Claims aumentano, suggerendo un peggioramento dell’occupazione e dunque un possibile rallentamento economico, le banche centrali possono stimolare l’economia con politiche monetarie più accomodanti (taglio dei tassi, espansione della massa monetaria). Questo favorisce l’oro, considerato un bene rifugio e una protezione dall’inflazione e dall’incertezza. Al contrario, un miglioramento del mercato del lavoro e delle Unemployment Claims porta spesso a rialzi dei tassi, riducendo l’appeal dell’oro e spingendo i prezzi verso il basso.

Un dato Unemployment Claims più alto del previsto potrebbe far salire il prezzo dell’oro in zona 3416. Un dato più basso, invece, potrebbe portare ad un calo fino alla zona 3310 - 3325.

Possibili scenari su EUR/USD

Per la coppia EUR/USD, il dato Unemployment Claims riflette la forza relativa dell’economia americana. Un dato peggiore del previsto è generalmente ribassista sul dollaro USA, causando un deprezzamento del dollaro rispetto all’euro e quindi una possibile salita della coppia EUR/USD. Un dato migliore rafforza il dollaro, favorendo ribassi della coppia EUR/USD. Al contempo, la situazione economica europea e le politiche della BCE influenzano il cambio, ma i dati statunitensi restano il driver principale. Un dato Unemployment Claims peggiore può portare a un rialzo di EUR/USD fino alla zona 1,1760. Al contrario, un dato migliore potrebbe spingere il cross al ribasso fino alla zona 1,1450.

Possibili scenari per le coppie con dollaro australiano (AUD/CHF, AUD/NZD, AUD/CAD)

Il dollaro australiano è sensibile ai dati del mercato del lavoro statunitense, oltre che all’andamento globale e al contesto di rischio. Un peggioramento delle Unemployment Claims USA, accompagnato da attese di rallentamento globale, spesso pesa sul dollaro australiano, considerato una valuta correlata al movimento delle materie prime.

Un aumento dei sussidi di disoccupazione USA potrebbe accentuare le pressioni ribassiste su queste coppie. Un dato invece sotto le attese potrebbe supportare un rimbalzo del dollaro australiano.

Possibili scenari su GBP/USD

Sulla coppia GBP/USD, un aumento delle Unemployment Claims USA (indicazione di rallentamento negli USA) può deprimere il dollaro e sostenere il prezzo della sterlina. Al contrario, dati in discesa sulle Unemployment Claims rafforzano il dollaro e possono far scendere GBP/USD. Le zone di attenzione sono 1,36 in caso di dati peggiori delle aspettative e 1,33 in caso di dati migliori delle attese.

Stop loss nel tradingLo stop loss rappresenta uno degli strumenti più importanti e indispensabili nella gestione del rischio di qualsiasi operazione di trading. Nonostante ciò, molti trader, in particolare quelli alle prime armi, preferiscono chiudere manualmente le posizioni in perdita, ritenendo di poter così controllare meglio il momento esatto per limitare un danno o evitare la perdita, una convinzione che si dimostra spesso errata e pericolosa.

Che cos’è lo stop loss

Lo stop loss è un ordine automatico che viene piazzato a un livello di prezzo predeterminato. Quando il prezzo di un asset raggiunge questo livello, la posizione viene chiusa automaticamente, limitando così la perdita del trader. Questo meccanismo elimina la necessità di intervenire manualmente con tempismo perfetto, consentendo di proteggere il capitale anche quando non si può essere davanti al terminale.

Perché è essenziale impostare lo stop loss

Limitare le perdite e gestire il rischio.

Il vantaggio principale dello stop loss è il controllo rigoroso del rischio. Limitare la perdita massima per ogni trade consente di conservare il capitale e di affrontare il trading con una prospettiva a lungo termine. Senza uno stop loss, si rischia di mantenere una posizione negativa più a lungo, aspettando un’inversione che potrebbe non arrivare mai, aumentando così i danni.

Evitare l’interferenza emotiva

Il trading è spesso soggetto a emozioni intense come paura e avidità. Quando si gestisce manualmente una posizione in perdita, è facile cadere nella trappola di conservare troppo a lungo la posizione sperando in un recupero, oppure di chiuderla troppo presto senza una ragione strategica. Lo stop loss aiuta a mantenere la disciplina, tagliando le perdite al momento giusto senza che l’emotività interferisca.

Automazione e comodità operativa

Con lo stop loss, non è necessario monitorare costantemente il mercato per chiudere la posizione al momento opportuno. Questo è particolarmente utile in mercati volatili o quando non si può essere sempre presenti, migliorando la gestione del tempo e riducendo lo stress.

Nonostante i vantaggi, è importante ricordare che lo stop loss non elimina tutte le perdite, indica semplicemente il punto in cui ammettere un errore e uscire dalla posizione. Talvolta, in mercati molto volatili, uno stop loss può essere attivato da oscillazioni temporanee (rumore di mercato), facendo uscire prematuramente il trader da una posizione potenzialmente redditizia. Per questo, scegliere con cura il livello dello stop è fondamentale Deve proteggere dal rischio e al contempo consentire una sufficiente libertà di oscillazione del prezzo.

Conclusione

Impostare uno stop loss non è solo una buona pratica, ma una vera e propria necessità per chiunque operi nei mercati finanziari. Esso rappresenta la linea di demarcazione tra un trader disciplinato, che riconosce tempestivamente i propri errori e gestisce il rischio, e un operatore emotivo che rischia di compromettere il proprio capitale. Mai aprire una posizione senza uno stop loss ben definito: una regola fondamentale per preservare la continuità operativa e migliorare la performance complessiva nel trading.

La differenza tra teoria e pratica nel tradingMolti trader iniziano il loro percorso studiando la teoria prima di approcciarsi concretamente al mercato, leggendo libri o seguendo corsi video per apprendere le basi del trading. Tuttavia, una volta entrati nel vivo del mercato reale, si rendono subito conto che la realtà è ben più complessa di quanto descritto nei testi didattici. È importante iniziare chiarendo che la formazione teorica è essenziale nell’apprendimento del trading. Libri, corsi e materiali didattici rappresentano la base su cui costruire le proprie competenze. Forniscono concetti, metodologie e strumenti indispensabili, oltre a spiegare i fondamenti dell’analisi tecnica e fondamentale. Una delle principali insidie della teoria è che spesso i casi e gli esempi presentati sono selezionati e ottimizzati per la comprensione e per mostrare scenari ideali. Gli autori tendono a mostrare pattern perfetti, livelli chiave confermati in modo cristallino, e soprattutto trade vincenti con rapporti rischio/rendimento estremamente favorevoli. Questo può portare il trader principiante a sviluppare aspettative irrealistiche.

La realtà del mercato è dinamica e unica

A differenza dei casi teorici, ogni operazione nel mercato reale è unica. Anche pattern tecnici apparentemente “perfetti”, come un testa e spalle o un doppio massimo, possono reagire in modi molto diversi a seconda del contesto e degli attori presenti sul mercato in quel momento. Ad esempio, un doppio massimo nella teoria mostra una rottura della neckline, un breve retest e quindi una discesa decisa con stop loss piccoli e take profit ampi. Nel caso reale, tuttavia, può capitare che, dopo il retest il prezzo rimbalzi invece di scendere subito, spostando in alto lo stop loss e mettendo a dura prova la pazienza e il capitale del trader.

L’esperienza come chiave di sopravvivenza

La chiave per trasformare la teoria in successo operativo è acquisire esperienza sul campo. Solo osservando e analizzando migliaia di situazioni reali in tempo reale si può sviluppare la capacità di adattarsi, reagire alle deviazioni dai concetti teorici e affinare la propria strategia. L’esperienza aiuta anche a gestire l’emotività, elemento cruciale spesso sottovalutato nella formazione teorica.

Consigli pratici per colmare il gap teoria-pratica

Non aspettarsi mercati perfetti.

Accettare che anche il miglior setup può non funzionare secondo “manuale” e prepararsi mentalmente a situazioni impreviste.

Studiare casi reali.

Seguire trading room, analisi live e rivedere operazioni passate aiuta a capire come varia l’applicazione pratica della teoria.

Gestire il rischio accuratamente.

In mercati imprevedibili la prima regola è proteggere il capitale, evitando stop troppo stretti o rischi eccessivi.

Essere flessibili e aggiornare le strategie.

Il mercato evolve e ciò che funziona oggi potrebbe non funzionare domani.

Conclusione

La differenza tra la teoria e la pratica nel trading è spesso il tratto che distingue un trader di successo da uno frustrato. I libri e i corsi sono ottime fondamenta, ma non possono sostituire l’esperienza reale, fatta di tentativi, errori, aggiustamenti e apprendimento costante. Accettare la complessità e l’imprevedibilità del mercato, coltivare la pazienza e un atteggiamento umile verso l’apprendimento sono le basi per costruire una carriera solida e sostenibile nel trading.

Lo spread nel tradingNel mondo del trading, soprattutto per i trader alle prime armi, uno degli aspetti più trascurati è lo spread. Comprendere cosa sia lo spread e come questo possa influenzare la redditività di una singola operazione è fondamentale per migliorare la gestione del rischio e aumentare la probabilità di successo sui mercati finanziari.

Cos’è lo spread.

Lo spread rappresenta la differenza tra il prezzo di acquisto (ask) e il prezzo di vendita (bid) di un determinato asset. In ogni mercato finanziario, infatti, esistono due prezzi distinti. Il prezzo ask, che è il prezzo più basso cui un venditore è disposto a cedere un asset, e il prezzo bid, il prezzo più alto a cui un compratore è disposto a comprare. Di norma, ask e bid non coincidono mai. Tale differenza si chiama spread.

Ad esempio, se il prezzo bid dell’EUR/USD è 1.0249 e quello ask è 1.0247, lo spread sarà pari a 2 pips, ossia 0,0002 punti. Se un trader apre una posizione long, comprando al prezzo ask, dovrà superare lo spread per iniziare a guadagnare; allo stesso modo, aprendo una posizione short al prezzo bid, parte già con uno svantaggio pari allo spread.

Perché lo spread varia

La dimensione dello spread è fortemente influenzata dalla liquidità del mercato in cui si opera. La liquidità è la capacità del mercato di assorbire grandi volumi di scambio senza che ciò influenzi notevolmente i prezzi. Nei mercati ad alta liquidità, come le coppie maggiori del Forex (ad es. EUR/USD o USD/JPY), vi sono tanti partecipanti e volumi elevati, il che tende a ridurre gli spread. Al contrario, nei mercati meno liquidi, in particolari orari o su asset meno scambiati, trovare una controparte per la transazione risulta più difficile. Di conseguenza, lo spread si allarga, facendo aumentare il costo implicito dell’operazione. Lo spread si allarga solitamente:

- Durante le ore notturne e fuori sessione.

Nei momenti di bassa attività di mercato, specialmente nei fusi orari fuori dalle principali sessioni di trading (come Londra, New York, Tokyo), la liquidità diminuisce e lo spread può ampliarsi significativamente.

- In concomitanza di eventi ad alto impatto.

Quando escono notizie economiche rilevanti, come i Non Farm Payroll (NFP) negli Stati Uniti, il mercato può diventare estremamente volatile. In queste situazioni, i broker spesso allargano lo spread per proteggersi dal rischio di movimenti bruschi e repentini, aumentando così il costo per i trader.

- In mercati meno liquidi o su asset meno scambiati.

Ad esempio alcune materie prime, criptovalute poco conosciute o cross valutari esotici mostrano normalmente spread più ampi.

L’impatto dello spread sulle operazioni e sulla strategia di trading.