La corsa inarrestabile degli indici americani.Buon sabato a tutti i trader, vediamo ed analizziamo gli indici più importanti al mondo, e ci chiediamo, ma non si fermano più? È una domanda da un milione di dollari, e la sento fare da tutti. "Come diavolo è possibile che la borsa salga, se l'economia non sta andando un granché?". Hai ragione, a prima vista non ha senso. Ma il punto è questo:

1. La Borsa è un indovino, non un fotografo.

La Borsa non guarda a quello che succede oggi, ma a quello che pensa accadrà tra 6-12 mesi. Se gli investitori pensano che l'inflazione scenderà, che la banca centrale taglierà i tassi, o che una potenziale recessione sarà una cosa leggera, comprano azioni adesso. Stanno scommettendo sul futuro, non sul presente.

2. Non tutte le aziende sono uguali.

Quando si parla di "economia americana", si pensa a tutto, ma in realtà il grosso del rialzo lo fanno pochi, enormi colossi tecnologici (i "Magnifici Sette" come li chiamano). Loro hanno i soldi, l'innovazione e la forza per crescere anche se il resto dell'economia rallenta. E visto che pesano tantissimo sugli indici come l'S&P 500, le loro performance tirano su tutto il resto.

3. Le aspettative sui tassi sono tutto.

Anche se i tassi d'interesse sono ancora alti, il mercato è convinto che la Federal Reserve sia pronta ad abbassarli. E quando i tassi scendono, il denaro costa meno, le aziende investono di più, e l'investimento in azioni diventa più conveniente. Questa aspettativa, da sola, crea un'ondata di ottimismo che spinge i prezzi in alto.

In breve: non guardare solo ai numeri macroeconomici. Il mercato si muove di testa sua, basandosi più sulle speranze per il futuro che sulla realtà del presente, ed è trainato da un pugno di aziende potentissime.

Grazie a tutti e un grande abbraccio.

Ciao da Mauro

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

Idee della comunità

Guida pratica al trading con levaIl trading nei mercati del forex, degli indici o delle materie prime si effettua per la maggior parte attraverso derivati che utilizzano la cosiddetta leva finanziaria.

Cos’è la leva finanziaria

La leva finanziaria permette a un trader di controllare una posizione più grande rispetto al capitale che ha effettivamente sul conto. È come un “moltiplicatore” che il broker mette a disposizione: ad esempio, con una leva x10, x50 o x100, puoi muovere una quantità di denaro dieci, o cinquanto o addirittura cento volte superiore rispetto al tuo deposito iniziale.

Esempio pratico:

Con 1.000 euro e una leva x50, puoi aprire una posizione da 50.000 euro. Se il mercato si muove in tuo favore di una piccola percentuale, il guadagno verrà “amplificato” dalla leva, moltiplicando i profitti. Ma attenzione lo stesso vale per le perdite, che possono superare facilmente il capitale investito inizialmente.

Costi della leva

Il broker chiede una “garanzia” detta margine (solitamente una piccola percentuale della posizione totale) e ti addebita una commissione o un interesse giornaliero per ogni giorno in cui tieni la posizione aperta. Questi costi possono incidere sui profitti, quindi è fondamentale tenerne conto quando decidi quanto tempo lasciare attiva una posizione.

Vantaggi e rischi

Capitale ridotto. La leva permette anche a chi ha poco capitale di accedere a posizioni di maggior valore.

Profitti amplificati. Un piccolo movimento di prezzo può generare profitti ragguardevoli, grazie alla leva.

Perdite amplificate. Anche le perdite vengono moltiplicate. Un movimento contrario può azzerare il capitale investito molto rapidamente.

Margin call. Se le perdite superano il margine depositato, il broker può chiudere automaticamente la posizione o chiederti di versare altri fondi per coprire la perdita.

Costi aggiuntivi. Gli interessi, solitamente noti come costi di swap o commissioni overnight possono incidere sul guadagno netto.

L’importanza del stop loss e della gestione del rischio

Per difendersi dalle perdite, il trading con leva richiede una gestione del rischio rigorosa.

Stop Loss. Imposta sempre uno stop loss. È un ordine automatico che chiude la posizione se il prezzo raggiunge una soglia prestabilita, limitando la perdita.

Calcolo del rischio. Prima di aprire ogni operazione, definisci quanto sei disposto a perdere. Un buon trader non rischia mai più di una piccola parte del suo capitale in una singola operazione.

Attenzione alla volatilità. In mercati molto volatili, anche uno stop loss può non proteggere completamente da slippage o perdite superiori al previsto.

Conclusioni

La leva nel trading è uno strumento potente ma va usata con consapevolezza. Amplifica sia i guadagni che le perdite. Prima di utilizzare la leva, informati, fai simulazioni, sfrutta conti demo e valuta accuratament la gestione del rischio. Solo così potrai sfruttare al meglio le opportunità dei mercati finanziari, evitando di mettere a rischio l’intero capitale

EURUSD - analisi macroeconomica e finanziariaI rendimenti dei Treasury decennali statunitensi sono saliti intorno al 4,48% nella giornata di giovedì, in un contesto di attenuazione delle tensioni sui mercati, dopo che il presidente degli Stati Uniti, Donald Trump, ha definito “altamente improbabile” l’ipotesi di rimuovere Jerome Powell dalla guida della Federal Reserve. La dichiarazione ha contribuito a rasserenare gli investitori, dopo che nella seduta precedente erano circolate indiscrezioni su un possibile licenziamento del presidente della Fed, ipotesi che aveva innescato un calo dei rendimenti per via dei timori di un’accelerazione nei tagli dei tassi d’interesse.

L’attenzione degli operatori si concentra ora sui dati relativi alle vendite al dettaglio negli Stati Uniti, attesi nel corso della giornata, che potrebbero offrire ulteriori indicazioni sullo stato di salute dell’economia americana e sulle prossime mosse della banca centrale. Il tutto si inserisce in un quadro macroeconomico caratterizzato da segnali contrastanti: da un lato, un rallentamento dei prezzi alla produzione; dall’altro, un’accelerazione dell’inflazione al consumo.

Sul fronte commerciale, Trump ha dichiarato mercoledì che gli Stati Uniti manterranno probabilmente i dazi del 25% sulle importazioni dal Giappone, e ha lasciato intendere la possibilità di un nuovo accordo commerciale con l’India, dopo l’annuncio di un’intesa con l’Indonesia avvenuto il giorno precedente.

Nel frattempo, l’indice del dollaro statunitense è risalito a quota 98,7, recuperando terreno dopo una seduta volatile che si era chiusa in ribasso a causa delle preoccupazioni sull’indipendenza della Federal Reserve. Le tensioni si sono in parte dissipate dopo la smentita ufficiale da parte di Trump, che ha definito “altamente improbabile” un intervento diretto sulla leadership della banca centrale.

La produzione industriale statunitense ha registrato un incremento dello 0,3% nel mese di giugno, superando le attese del consenso, che indicavano un aumento più contenuto dello 0,1%. Il dato segna una ripresa dopo due mesi consecutivi di stagnazione, con variazioni nulle sia ad aprile che a maggio.

All’interno del comparto, la produzione manifatturiera – che rappresenta circa il 78% del totale – è cresciuta dello 0,1%, lievemente al di sopra delle previsioni di invarianza. Particolarmente significativa è stata la performance del settore delle utilities, in rialzo del 2,8%, trainata da un aumento del 3,5% nella produzione di energia elettrica, che ha più che compensato il calo del 2,6% nella produzione di gas naturale. Di contro, il settore minerario ha registrato una contrazione dello 0,3%.

Il tasso di utilizzo della capacità produttiva è salito al 77,6%, rimanendo tuttavia al di sotto della media di lungo periodo del 79,6% (riferita al periodo 1972–2024).

Nel complesso, nel secondo trimestre del 2025, la produzione industriale ha evidenziato una crescita annualizzata dell’1,1%, segnalando una moderata espansione dell’attività economica nel comparto secondario.

I prezzi alla produzione negli Stati Uniti sono rimasti invariati nel mese di giugno, segnando una pausa dopo l’incremento dello 0,3% registrato a maggio (dato rivisto al rialzo), e risultando inferiori alle attese del mercato, che indicavano un aumento dello 0,2%.

La componente dei servizi ha evidenziato una flessione dello 0,1%, dopo il +0,4% del mese precedente, principalmente a causa di un marcato calo (-4,1%) dei prezzi dei servizi di alloggio per i viaggiatori. Ribassi si sono osservati anche nei segmenti della vendita al dettaglio di automobili e ricambi, nei servizi di deposito, nel trasporto aereo passeggeri e nel commercio all’ingrosso di alimenti e bevande alcoliche.

Al contrario, i prezzi dei beni sono aumentati dello 0,3%, il ritmo più sostenuto da febbraio, sostenuti in particolare da un incremento dello 0,8% nel comparto delle comunicazioni e delle attrezzature correlate. Rialzi si sono registrati anche nei prezzi di benzina, energia elettrica residenziale, pollame trasformato, carni e frutta a guscio.

Su base annua, l’inflazione alla produzione è rallentata al 2,3%, il livello più basso da settembre 2024, in calo rispetto al 2,7% di maggio (dato rivisto) e al di sotto delle previsioni del 2,5%. Anche l’indice core PPI è rimasto invariato su base mensile, deludendo le attese di un +0,2%, mentre il tasso core annuo è sceso al 2,6% dal 3,2%, anch’esso inferiore al consensus del 2,7%.

Per quanto riguarda l’inflazione al consumo (USA), nel mese di giugno 2025, ha registrato un incremento dello 0,3% su base mensile, segnando la variazione più marcata degli ultimi cinque mesi. Il dato si confronta con un aumento dello 0,1% rilevato a maggio ed è risultato in linea con le attese del consenso di mercato.

Il principale contributo all’accelerazione dell’inflazione è derivato dalla componente abitativa, che ha evidenziato un incremento dello 0,2%. Parallelamente, si è osservato un rialzo dell’1,0% nei prezzi dei carburanti e dello 0,3% nel comparto alimentare.

Al contrario, alcune componenti del paniere hanno mostrato dinamiche deflazionistiche: i prezzi dei veicoli usati sono diminuiti dello 0,7%, mentre quelli dei veicoli nuovi hanno registrato una flessione dello 0,3%.

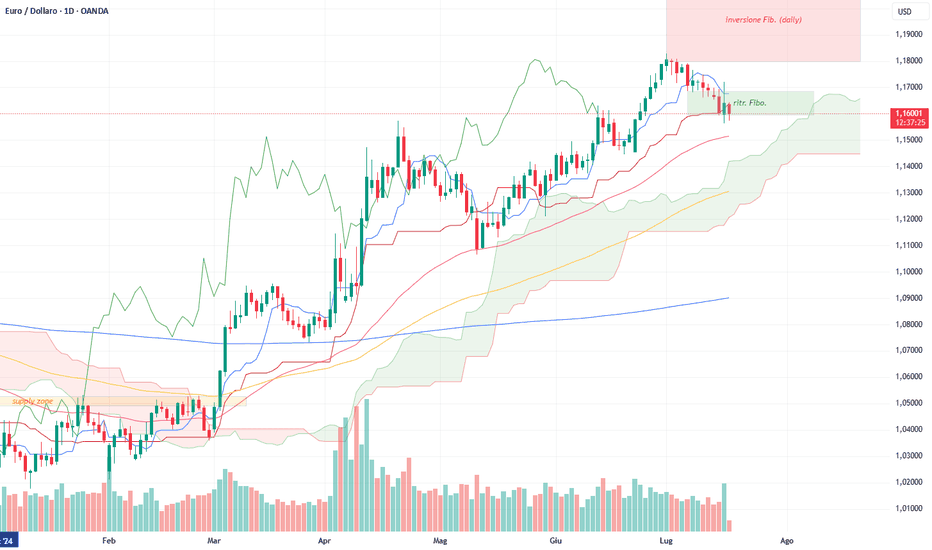

Analisi tecnica

Grafico giornaliero (Daily Chart)

Il quadro tecnico rimane impostato al rialzo, nonostante l’attuale fase di ritracciamento, attribuibile all’alternanza di tensioni sul fronte commerciale – in particolare in materia di dazi – e agli attriti istituzionali tra il Presidente Trump e il Presidente della Federal Reserve, Jerome Powell. Tali dinamiche stanno contribuendo a un contesto di crescente incertezza in merito all’orientamento futuro della politica monetaria statunitense.

Tale incertezza si è riflessa in un aumento della volatilità, particolarmente evidente nella sessione di mercoledì, caratterizzata da ampie escursioni di prezzo. Nonostante ciò, il trend di fondo si conferma rialzista, con la price action che continua a gravitare attorno al supporto dinamico rappresentato dalla Kijun Sen dell’indicatore Ichimoku.

Particolare attenzione è rivolta alla chiusura della candela odierna: una chiusura al di sotto della Kijun Sen potrebbe aprire spazi per ulteriori correzioni, con primo target tecnico individuato in area 1,144, dove il prezzo potrebbe trovare supporto sulla media mobile esponenziale a 50 periodi (EMA 50), come già osservato nella candela del 13 maggio.

Attualmente, il mercato si trova in corrispondenza di una confluenza tecnica tra la Kijun Sen e il livello di ritracciamento di Fibonacci 0,618, calcolato sull’ultimo impulso rialzista compreso tra il 23 giugno e il 1° luglio. In tale contesto, i trader orientati al trend following potrebbero valutare l’opportunità di incrementare le proprie esposizioni rialziste in prossimità di tali livelli chiave.

Grafico settimanale (Weekly Chart)

Anche su scala settimanale, il quadro tecnico conferma una chiara impostazione rialzista. Il prezzo si mantiene ben al di sopra della Tenkan Sen, evidenziando una fase di espansione direzionale. Per i trader trend follower con un approccio più conservativo, risulta rilevante osservare come la Tenkan Sen abbia agito da supporto dinamico in più occasioni, in particolare sulle candele del 7 aprile e del 12 maggio, con reazioni tecniche quasi millimetriche.

Sarà pertanto interessante monitorare l’eventuale ripetizione di tale comportamento, che potrebbe offrire ulteriori segnali di conferma per strategie di accumulo in ottica rialzista.

NDX trend settimanale ampiamente positivoAnalisi su timeframe 1W

NDX sovraperforma nettamente su base settimanale in un contesto di forte compressione della volatilità implicita (crollo di VIX e VXN). La discesa dello SKEW riduce il rischio di eventi estremi, ma resta sopra 140, segnalando una protezione residua da parte degli operatori istituzionali. Il quadro di benchmark rafforza il bias LONG.

Il trend settimanale è ampiamente positivo: il prezzo è sopra tutte le medie mobili esponenziali e anche sopra la VWAP, con inclinazione ascendente su tutte le curve. La VWMA20, ancora distante, segnala che gran parte del rally si è sviluppata sopra il valore medio volumetrico, in regime di forte spinta. Tuttavia, l’ADX molto basso (12,48) suggerisce che il trend è ancora immaturo o che manca una vera forza direzionale. La forte salita è reale, ma va monitorata per segnali di esaurimento.

Le variazioni settimanali positive (+4,20%) e su base 1W (+907 pt) rafforzano il momentum.

L’RSI a 63 indica una zona di forza relativa marcata, ma non ancora in ipercomprato, che inizia da quota 70. La distanza dalla sua media mobile (RSI-MA 50,04) suggerisce trend sostenuto.

Il %K stocastico sopra 98 e %D oltre 94 segnalano zona estrema di ipercomprato tecnico, che statisticamente precede o una pausa/consolidamento o una fase laterale.

Tuttavia, in fase di breakout, questi valori possono mantenersi alti a lungo.

Serve monitoraggio per eventuale divergenza futura.

Il Put/Call Ratio si è mantenuto sopra 1,25 per tutto il periodo, con un picco a 1,39 il 26 giugno e lieve calo il 27 a 1,33.

Questo suggerisce che nonostante il rally, permane una forte attività di copertura, oppure una componente contrarian significativa sul mercato delle opzioni. È un tipico scenario in cui il sentiment non è completamente bullish, ma dominato da una forma di cautela istituzionale.

Livelli

Resistenza Principale : 23124

Supporto principale : 22100

Strategia Swing

LONG:

TP1: 23.000

TP2: 23.800 (proiezione tecnica)

TP3: 24.350 (estensione)

SL1: 20.998 (Punto Inversione)

SL2: 20.820 (EMA20)

Trailing Stop: attivo da +1,5%, con soglia di sicurezza –1,5% dal massimo relativo

SHORT:

Attualmente non consigliato (solo su chiusura < EMA20 con volumi in calo)

No Trade Zone: tra 22.300 e 22.600 → congestione su massimo storico → richiede breakout confermato

Ingresso ideale: su pullback verso VWAP o EMA20 (22.223–20.820)

Oppure: breakout confermato sopra 22.600 con volumi in espansione

Target: 23.124 / 23.800 / 24.350

SL: 20.998 (SL1) – 20.820 (SL2)

Trailing stop da attivare sopra +1,5% di guadagno

📊 Probabilità scenario:

Continuazione LONG: 70%

Pullback tecnico controllato: 25%

Rottura ribassista (sotto EMA20): 5%

FATEMI SAPERE SE QUESTA ANALISI VI INTERESSA E SEGUITEMI PER ESSERE SEMPRE AGGIORNATI

⚠ Attenzione: Questa analisi tecnica si basa esclusivamente su dati tecnici e non costituisce un consiglio di investimento. Non tiene conto di eventi macroeconomici, situazioni geopolitiche o dati fondamentali che potrebbero influenzare il titolo. Inoltre, non tiene conto della propensione al rischio dell’investitore, né del suo mix di portafoglio. Le condizioni di mercato possono cambiare rapidamente e influenzare le strategie delineate in questa analisi.

Strategia di analisi del trend dell'oro per prossima settimana:Strategia di analisi del trend dell'oro per la prossima settimana:

1. Interpretazione delle notizie: la politica della Fed e il sentiment del mercato dominano la direzione

✦ Analisi dei fattori chiave:

la situazione in Medio Oriente si è attenuata

la domanda di oro come bene rifugio è diminuita, il che è ribassista per i prezzi dell'oro.

Focus Fed: Indice dei prezzi PCE

Se i dati PCE aumentano → Rafforzano le aspettative di rialzo dei tassi di interesse → I prezzi dell'oro sono sotto pressione

Se la spesa personale è debole → Le aspettative di rialzo dei tassi di interesse rallentano → Rimbalzo favorevole del prezzo dell'oro

Il sentiment attendista degli investitori si intensifica

→ Non c'è panico nel mercato e tende a fluttuare al ribasso piuttosto che a crollare.

2. Analisi tecnica: Dominanza ribassista, prestare attenzione alle aree di supporto chiave

Struttura giornaliera:

la tendenza ribassista è chiara e il sistema delle medie mobili gira al ribasso;

Il prezzo si sta muovendo vicino alla linea inferiore delle bande di Bollinger e si sospetta un ipervenduto a breve termine;

L'area 3280-3295 costituisce una zona di pressione, che non è stata violata dopo numerosi test.

Punti chiave al livello a 4 ore:

Si è chiaramente formato un canale a gradini;

I livelli di supporto si muovono gradualmente verso il basso, un tipico pattern ribassista;

Supporto inferiore: 3270 → 3263 → 3250-3245

Pressione superiore: 3280 → 3300 → 3310

III. Previsioni sull'andamento dell'oro per la prossima settimana

📉 Trend principale: ribassista, a breve termine o in calo

Se scende in area 3245-3250, è prevedibile un rimbalzo tecnico a breve termine; Dopo il rimbalzo, potrebbe bloccarsi nuovamente nell'intervallo 3280-3295, adatto per la vendita allo scoperto;

A meno che non recuperi nettamente sopra 3310, sarà difficile invertire la tendenza al ribasso.

IV. Suggerimenti per la strategia operativa (core)

Vendere sui massimi 3285 - 3295 Stop loss 3310 Target 3255 / 3245 Layout ordini short vicino alla resistenza

Trend bottom-picking 3245 - 3250 Stop loss 3238 Target 3275 / 3280 Atteso rimbalzo ipervenduto, provare ad acquistare long con una posizione leggera

Vendita allo scoperto aggressiva vicino a 3310 Stop loss sopra 3336 Target 3280 / 3263 Livello di resistenza di conversione massimo e minimo, se il test non viene rotto, andare short

V. Riepilogo e prospettive

✅ Conclusione: la prossima settimana, il trend dell'oro sarà ancora "high-short come principale e low-long come ausiliario", concentrandosi sul gioco tra il supporto di 3250 e il livello di pressione di 3295.

L'oro non ha ancora rotto la struttura short e il calo inerziale dopo la rottura di 3295 continuerà. Si consiglia ai trader di evitare di inseguire alti e bassi, di implementare rigorosamente gli stop loss e di rimanere flessibili.

[L'IMPORTANZA DI AVERE UNA WATCHLIST] - Da oggi ne avrai unaL'IMPORTANZA DI AVERE UNA WATCHLIST NEL TRADING

Che cos'è ?

Una watchlist è un elenco personalizzato di strumenti finanziari (azioni, ETF, crypto, ecc.) che un trader tiene sotto osservazione per valutare potenziali opportunità di acquisto o vendita. Serve a concentrarsi su asset rilevanti, facilitando l'analisi e la pianificazione operativa.

1. Focus e selezione 🧠

• Evita la dispersione su migliaia di titoli/strumenti.

• Permette di concentrarsi su asset con reali potenzialità.

• Aiuta a monitorare solo mercati compatibili con la tua strategia.

2. Risparmio di tempo 🕑

• Nessun bisogno di analizzare ogni giorno tutto il mercato.

• Gli asset già selezionati sono pronti all'analisi tecnica/fondamentale.

3. Monitoraggio continuo 📈

• Puoi seguire l'evoluzione di pattern, volumi e segnali su base costante.

• Favorisce una reazione tempestiva in caso di breakout o trigger.

4. Pianificazione operativa 🎯

• Migliora la preparazione pre-market.

• Aiuta a definire entry, stop-loss e target price in anticipo.

5. Gestione emotiva 🤯

• Riduce l'ansia da scelta o l'impulsività della "FOMO".

• Ti ancora ad una logica di selezione razionale e disciplinata.

6. Strumento di revisione 🛠️

• La watchlist storica permette di rivedere operazioni, errori oppure occasioni perse.

• Migliora la strategia nel tempo grazie al feedback.

Conclusione ✅

Una buona watchlist è un alleato strategico: ti rende più efficiente, più disciplinato e più preparato per cogliere le opportunità di mercato.

CONOSCI L'INDICATORE COT IN TRADINGVIEWBuongiorno a tutti i traders, oggi voglio condividere un indicatore di TradingView che pochi conoscono, ed è davvero fenomenale, ci da una informazione non da poco, andiamo a capire come funziona.

L'indicatore COT (Commitment of Traders) su TradingView è uno strumento fondamentale per l'analisi del sentiment di mercato, basato sui report settimanali pubblicati dalla Commodity Futures Trading Commission (CFTC) degli Stati Uniti. Questi report mostrano le posizioni aggregate (long e short) dei partecipanti al mercato dei futures su diverse borse come CBOT, CME, NYMEX, COMEX e ICEUS.

In sostanza, l'indicatore COT ti permette di visualizzare come le diverse categorie di operatori si stanno posizionando sul mercato, fornendo spunti preziosi per le tue decisioni di trading.

Le categorie principali di operatori che il report COT analizza sono:

Non-Commercial (Grandi Speculatori): Sono principalmente hedge fund e fondi di investimento il cui obiettivo primario è la speculazione. Tendono a posizionarsi nella stessa direzione in cui si muove il prezzo e possono amplificare i movimenti di mercato.

Commercial (Operatori Commerciali/Hedgers): Questi operatori usano i futures per coprire i rischi delle loro attività. Ad esempio, un produttore di materie prime potrebbe vendere contratti futures per proteggersi da un calo dei prezzi. Spesso, il loro posizionamento è "contro-trend", ovvero vendono quando il mercato è in rally e acquistano durante forti vendite. Sono considerati gli operatori più informati.

Non Reportable (Retail Traders): Rappresentano i piccoli investitori o speculatori individuali. Tendono a posizionarsi in modo meno strutturato e possono essere un indicatore di sentiment di mercato, ma non sempre nella direzione giusta.

Come funziona l'indicatore COT su TradingView:

TradingView offre diverse versioni e interpretazioni dell'indicatore COT, spesso sviluppate dagli utenti stessi (script Pine). Queste versioni possono mostrare:

Posizioni nette (Long - Short): La differenza tra i contratti long e short di ciascuna categoria di operatori.

Variazioni rispetto alla settimana precedente: Questo aiuta a identificare rapidi cambiamenti nel sentiment.

COT Index: Un indicatore che misura il posizionamento dei partecipanti al mercato rispetto al loro posizionamento storico su un determinato periodo. Livelli estremi (vicini a 0 o 100) possono segnalare potenziali inversioni o continuazioni del trend.

Zone di soglia per posizionamenti estremi: Vengono visualizzate come linee orizzontali per indicare condizioni di ipercomprato o ipervenduto.

Importanza dell'indicatore COT nel trading:

Identificare il sentiment di mercato: Ti permette di capire se i "grandi" del mercato sono bullish o bearish su un determinato asset.

Prevedere potenziali inversioni: Estremi nel posizionamento degli operatori (specialmente i Commercial) possono segnalare imminenti inversioni di trend.

Confermare o contraddire i trend: Se i Non-Commercial sono molto long su un asset in forte rialzo, questo può confermare il trend. Se invece il loro posizionamento è estremo e il prezzo inizia a mostrare segni di debolezza, potrebbe essere un segnale di inversione.

Utilizzo combinato con analisi tecnica: L'indicatore COT dovrebbe essere sempre utilizzato in combinazione con altri strumenti di analisi tecnica (supporti e resistenze, trendline, ecc.) per una visione più completa e affidabile.

In sintesi, l'indicatore COT su TradingView è uno strumento potente per analizzare i flussi di capitale e il sentiment degli operatori sui mercati dei futures, fornendo un'ulteriore dimensione alla tua analisi di mercato.

Vi auguro una buona settimana e buon trading a tutti.

Grazie un abbraccio Mauro.

Vi cito le mie tre regole che coltivo costantemente:

Pazienza, disciplina ed avere sempre un piano.

#AN009: USA attaccano IRAN, cosa succederà?

Il 22 giugno 2025 gli Stati Uniti hanno lanciato raid aerei su tre siti nucleari iraniani (Fordow, Natanz, Isfahan), impiegando bombe bunker‑buster e missili Tomahawk, alcuni sganciati da bombardieri stealth B‑2

Il Presidente Trump ha dichiarato che gli impianti sono stati “completamente e totalmente obliterati”

📈 Tensioni e contesto geopolitico

Tehran ha risposto con missile mirati verso Israele e ha promesso “risposte dure”

L’ONU e figure chiave come Guterres e Medvedev hanno definito l’azione come escalation pericolosa con il rischio di un nuovo conflitto su scala regionale .

Israele ha supportato gli attacchi, mentre l’Iran ha convocato il Consiglio di Sicurezza ONU per condannare l’aggressione.

💥 Impatto sui mercati

⚡ Settore energetico

Prezzo del petrolio scatto verso i 90–100 $ al barile per timori su flussi dall’Iran e potenziali chiusure dello Stretto di Hormuz .

Gli investitori hanno reagito con un movimento verso asset rifugio come Dollaro, Oro e Treasuries.

📊 Azionario e settori sensibili

Inizia su un tono incerto: futures S&P500 e Nasdaq “volatile open”, con penalizzazioni su travel e tech, e rialzi su energia e difesa.

Mercati del Golfo aperti in lieve rialzo (Saudi, Qatar, Bahrain, Kuwait), grazie all’attenuazione delle vendite iniziali .

🌍 Impatto economico globale

Blandessmenti da Banca Mondiale, IMF e OCSE prevedono un rallentamento economico dovuto a shock energetici e aumento delle tensioni globali.

📌 Scenario valutario e Forex

USD ha guadagnato terreno come attivo rifugio, beneficiando dei flussi Sicurezza .

Coppie commodity-linked, come AUD/USD, NZD/USD e CAD/USD, subiranno pressioni a causa del petrolio in rally.

Potenziale aumento della volatilità su EUR/USD e GBP/USD: ruotano verso safe haven e rischio politico USA/Cina.

📣 A cosa prestare attenzione

Candlestick daily e H4 in EUR/USD e GBP/USD per capire se il supporto regge sotto stress geopolitico.

Indicatori di volatilità (VIX | MOVE) in rialzo, utile calibrare la size e preferire trade strutturati.

Nei prossimi giorni sarà fondamentale monitorare:

Reuters/Bloomberg per aggiornamenti su eventuali sanzioni o ritorsioni pubbliche.

ASEAN e Asia per reazioni regionali sulle forniture energetiche.

Banche centrali su aspettative inflative dovute a petrolio alto.

💡 Conclusioni – Impatto mercato e Forex

Questa azione militare rappresenta uno shock geopolitico classico: rialzo del dollaro e asset difensivi, pressione sul petrolio e volatilità elevata su borse e cambio. A differenza degli attacchi israeliani, l’ingresso diretto degli USA aumenta il grado di incertezza macro.

Per trader Forex:

USD Index: potenziale rimbalzo all’interno del canale di trend bullish

Coppie con commodity: attivare strategie su breakout livelli chiave (es. AUD/USD, CAD/USD)

FX anti‑USD (EUR, GBP, JPY): sotto pressione e da usare in range rebound.

Per il comparto equity:

Rotazione verso settori difensivi, difesa, energia.

Possibile ingresso su bond governativi come copertura alta inflazione/politica.

Nel complesso, l’impatto è chiaro: aumento rischio geopolitico → volatilità elevata → shift verso USD/asset rifugio → penalizzazione asset sensibili.

Analisi e strategia per l'oro per la prossima settimana!

Questa settimana, i fondamentali sono relativamente rilassati, le due fazioni della guerra in Medio Oriente continuano a combattere, il mercato è relativamente stanco, con conseguente "debolezza" di oro, argento e petrolio; tecnicamente, il prezzo dell'oro continua a fluttuare e scendere, e dopo essere sceso al minimo, rimbalza rapidamente, e i rialzisti sono di nuovo "forti"! Un breve riassunto:

1: Fondamentali: la stanchezza estetica del mercato porta a continui aggiustamenti di oro, argento e petrolio;

2: Tecnicamente, i fondamentali sono relativamente deboli, con conseguenti aggiustamenti tecnici "alti e bassi" che "lavano il piatto"!

In sintesi: il trend di questa settimana è molto difficile da gestire; long, fondamentali deboli; short, l'avversione al rischio complessiva non è scomparsa; pertanto, si assiste a un costante superamento dei minimi, per poi risalire costantemente; il trend generale è un calo di tre punti e un rialzo di due!

Contesto generale attuale:

1: Fondamentali:

Prima fase: la guerra in Medio Oriente è ancora in corso, le due parti continuano a combattere e i loro atteggiamenti sono forti; le forze opposte dei campi sono evidenti; l'impatto è di vasta portata! La prima fase è un confronto continuo; nasce l'avversione al rischio, che favorisce il forte rialzo di oro, argento e petrolio; siamo ancora nella prima fase!

Seconda fase: le forze dei campi opposti escono gradualmente; ad esempio, gli Stati Uniti decidono se uscire entro 2 settimane; ; gli Stati Uniti escono, la guerra si espande; gli Stati Uniti e l'Occidente escono indirettamente e la guerra in Medio Oriente diventa prolungata ; gli Stati Uniti e l'Occidente continuano ad aspettare e vedere, poi la guerra in Medio Oriente formerà una situazione multiplo; !

Terza fase: la fine della guerra; questa fase è lontana; Si faccia riferimento all'attuale guerra russo-ucraina; una volta iniziata, la guerra non finirà facilmente, che si tratti dell'agente, del campo dietro le quinte o di terzi, senza i benefici finali, la guerra non finirà; ! In sintesi: ci troviamo attualmente nella prima fase della guerra, e la successiva seconda fase è la fase centrale del mercato; quindi dobbiamo fare attenzione alla ripetuta avversione al rischio per il momento, e fare attenzione alla riaccensione dell'avversione al rischio, in modo che i rialzisti possano "suscitare mille ondate" di nuovo! Tuttavia, in questa fase, il mercato penetra e lambisce costantemente il mercato, il che ci mette molto a disagio! Possiamo solo scegliere di seguire il trend, quindi scegliere diversi livelli di supporto e gestirli in linea con il trend;

Idee di trading di questa settimana: Innanzitutto, sono tutte idee che seguono il trend; Secondo: tutti i punti di supporto sono punti di carta, ma non molto fluidi, penetrazioni ininterrotte, stop in caduta e bruschi tiri sono tutti scomodi;

Prospettive di mercato per la prossima settimana:

1: K settimanale, ancora la modalità temporale per spazio, resistenza dei prezzi, correzione dell'indicatore, qui 3500 non è sicuramente un punto massimo in futuro; ma ci vuole ancora tempo per promuovere il continuo attacco al rialzo del K settimanale! Pertanto, da una prospettiva a lungo termine, Jin Yaoshi raccomanda ancora che l'oro sia principalmente rialzista;

2: K giornaliero, l'indicatore stocastico continua a essere vicino all'asse centrale, formando un minimo e un rimbalzo; l'indicatore è in un dead cross, il prezzo sta resistendo al ribasso, qui c'è un wash, il wash è "vertiginoso"; allo stesso tempo, in termini di forma, continua a fluttuare e salire, dopo molteplici rialzi, la probabilità di successivi breakout è relativamente alta;

3: 4 ore, l'indicatore stocastico è una croce dorata, la forma sta toccando il fondo e rimbalzando, è anche un calo ininterrotto che penetra, seguito da un brusco rialzo; il consolidamento dell'intervallo di un carattere ad alto livello a 4 ore è un segnale laterale a relè; il trend successivo indica continuazione;

In sintesi: tecnicamente, la linea K giornaliera è laterale e resiste ai ribassi, la linea K settimanale è laterale e resiste ai ribassi. Il lato tecnico si interromperà gradualmente dopo molteplici test al rialzo; fondamentalmente, la seconda fase successiva non è ancora arrivata completamente e l'atteggiamento degli Stati Uniti nelle prossime due settimane determinerà anche la direzione della seconda fase della guerra;

Idee suggerite: mantenere il trend delle idee a basso multiplo e scommettere sul successivo rialzo; in termini di posizione, fare riferimento al supporto e scegliere il layout ininterrotto della posizione di supporto; risposta al washout: fare un buon lavoro di controllo del rischio, anche il washout è inefficace; short-order: trattamento secondario a breve termine, cercare di evitarlo il più possibile, senza un cambiamento fondamentale, non sovrapporre ordini allo scoperto; trend: combinando aspetti fondamentali e tecnici, la successiva rottura di 3500 e la probabilità di stabilire un nuovo massimo sono relativamente elevate;

Analisi Tecnica dell’Oro (XAU/USD) – Rottura Ribassista in Corso📉 Analisi Tecnica dell’Oro (XAU/USD) – Rottura Ribassista in Corso | 20 Giugno 2025 🟡

🕒 Timeframe: 4 ore

📍 Strumento: Oro Spot / Dollaro Statunitense (XAU/USD)

🖼️ Fonte del grafico: TradingView di AngelaFxTrading

🔍 Panoramica del Grafico

Il grafico 4H mostra una chiara rottura ribassista al di sotto di una linea di tendenza rialzista (blu), seguita da un forte rifiuto in un’area di resistenza orizzontale (evidenziata in viola).

🧠 Punti Tecnici Chiave

📌 1. Rifiuto nella Zona di Resistenza

Livello di prezzo: ~$3.370 – $3.390

Diverse false rotture indicano una forte pressione dei venditori. La freccia rossa segna un massimo decrescente, segnale di perdita di slancio rialzista.

📈 2. Rottura della Linea di Tendenza

La linea di tendenza ascendente è stata violata con decisione, suggerendo un potenziale cambio di trend verso il basso.

🧭 3. Livelli di Supporto da Monitorare

Supporto intermedio: $3.294,43

Supporto chiave / Target finale: $3.244,87

🔮 4. Scenario Ribassista Atteso

Le frecce blu indicano una proiezione ribassista, possibilmente tramite formazione a bandiera o canale discendente, con obiettivo a $3.244,87.

⚠️ Aspetti da Considerare

Eventi macroeconomici: Le icone in basso segnalano prossime notizie importanti sul dollaro USA 📅 che potrebbero portare volatilità.

Conferma: Un nuovo rifiuto sulla zona di resistenza rafforzerebbe il segnale di vendita.

🧭 Bias Operativo:

🔻 Ribassista nel breve termine

Finché il prezzo resta sotto la resistenza e sotto la trendline violata, la pressione dei venditori prevale.

🛑 Zona di Invalidazione

Una chiusura giornaliera sopra ~$3.390 invaliderebbe lo scenario ribassista e potrebbe riaprire a un movimento rialzista.

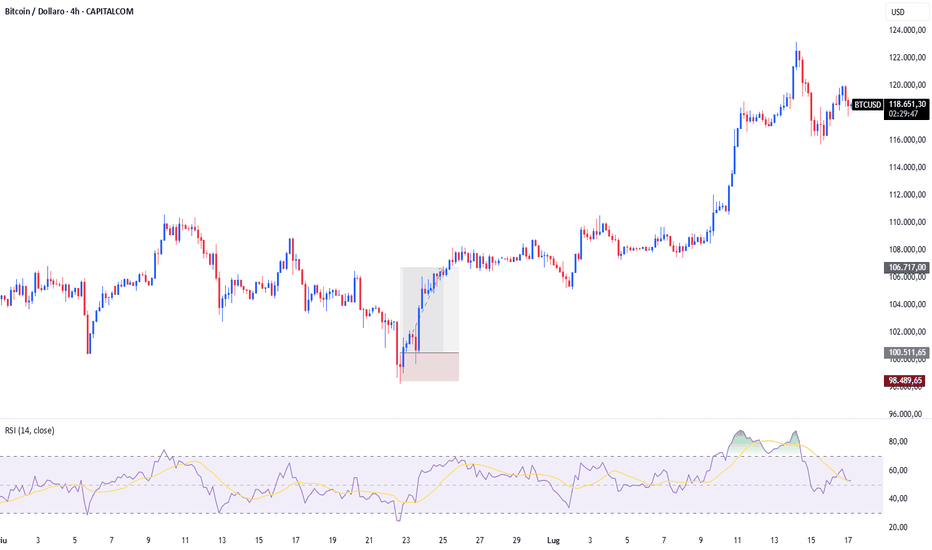

BITCOIN, prospettive di tendenza per l'estateMentre i fondamentali sono ancora molto complicati sul mercato azionario, con la FED intransigente, la guerra commerciale/diplomazia (scadenza fissata per il 9 luglio per raggiungere accordi commerciali) e le estreme tensioni geopolitiche, può il prezzo del bitcoin resistere a tutte queste sfide e continuare il suo ciclo annuale di rialzo durante l'estate?

Esaminiamo una serie di fattori, tra cui un importante rischio tecnico e due fattori che, al contrario, sono favorevoli a un nuovo record quest'estate.

1) Il ciclo di rialzo del Bitcoin legato al dimezzamento della primavera 2024 è ancora lungo

Cominciamo con l'aspetto ciclico del bitcoin, il famoso ciclo quadriennale costruito attorno al dimezzamento quadriennale. L'ultimo dimezzamento è avvenuto nell'aprile del 2024 e se la ripetizione del ciclo funziona di nuovo, il ciclo attuale dovrebbe terminare alla fine del 2025. Quindi il bitcoin ha ancora tempo per stabilire un nuovo record, anche se dovesse subire pressioni nel breve termine - ha ancora cinque mesi di tempo.

Il primo grafico qui sotto riassume il ciclo di 4 anni prendendo una media temporale e una media di prezzo di tutti i cicli precedenti dal 2009. Il ciclo attuale è rappresentato dalla curva rossa e, in termini di probabilità, la fine del ciclo è prevista tra ottobre e dicembre 2025.

C'è ancora tempo, e questa è la prima informazione importante del nostro articolo.

2) Una divergenza tecnica ribassista nei dati settimanali invita alla massima cautela

D'altra parte, l'analisi tecnica del prezzo del bitcoin nei dati settimanali fornisce un segnale di allarme con la presenza di una divergenza ribassista prezzo/momentum, essendo il momentum del mercato rappresentato dall'indicatore tecnico RSI.

Questa divergenza ribassista assomiglia a quella della fine del ciclo precedente nel novembre 2021, ma il confronto si ferma qui. All'epoca, tutti i modelli di fine ciclo erano in allerta, ma ora non è più così. Tuttavia, dobbiamo essere consapevoli che questa divergenza ribassista potrebbe essere un fattore di pressione quest'estate.

3) La liquidità globale rappresentata dall'aggregato monetario M2 offre motivi di ottimismo sull'andamento estivo del bitcoin

La M2 globale ha una forte correlazione positiva con il prezzo del bitcoin e ci vogliono in media 12 settimane perché questa liquidità agisca sul BTC. Questo aggregato monetario misura la somma dell'offerta di moneta (M2) delle principali economie - Stati Uniti, Cina e zona euro - convertita in dollari USA. Include i depositi a vista, i conti di risparmio e alcuni strumenti a breve termine, rappresentando la liquidità lorda immediatamente disponibile nell'economia globale.

Questo livello di liquidità è direttamente influenzato dalle politiche monetarie (tassi di riferimento, QE/QT), fiscali e salariali. L'andamento del dollaro USA svolge un ruolo cruciale: un dollaro forte riduce automaticamente la M2 globale in USD, mentre un dollaro debole la aumenta. A questo proposito, le dinamiche cinesi e statunitensi sono spesso divergenti, in quanto guidate da logiche creditizie diverse (pianificazione centralizzata sul versante cinese, adeguamento dei tassi su quello statunitense).

Dall'inizio di aprile il Bitcoin è in netto rialzo. Questa progressione, che abbiamo seguito passo dopo passo, solleva una domanda fondamentale: questo slancio può essere mantenuto quest'estate nonostante le sfide fondamentali del momento?

Tale ipotesi è plausibile, a condizione che continui ad agire un fattore chiave, spesso sottovalutato: l'aumento senza precedenti della liquidità globale, misurata dall'aggregato monetario M2. Secondo gli ultimi dati disponibili, la M2 globale ha raggiunto un nuovo massimo storico, un fattore che sosterrà il trend del BTC per la prima parte dell'estate.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Banche centrali caute, tassi tra stop e tagliGIAPPONE, INFLAZIONE MISTA

Il tasso di inflazione annuale in Giappone è sceso al 3,5% a maggio 2025, dal 3,6% dei due mesi precedenti, segnando il livello più basso da novembre.

Nel frattempo, l'inflazione core è salita al 3,7% dal 3,5% di aprile, toccando il livello più alto da oltre due anni, in vista delle elezioni estive.

Su base mensile, l'indice dei prezzi al consumo è aumentato dello 0,3%, dopo lo 0,1% registrato ad aprile.

Per ora, la BoJ resta ferma e non sembrano esserci pressioni per un rialzo del costo del denaro.

BOE FERMA SUI TASSI

La Banca d'Inghilterra ha votato 6 a 3 per mantenere il tasso di riferimento stabile al 4,25% nella riunione di giugno, in un contesto di elevata incertezza globale e pressioni inflazionistiche persistenti.

Tre membri si sono espressi a favore di un taglio di 25 punti base al 4%, sebbene il mercato si aspettasse un voto di 7 a 2.

La BoE ha previsto che l’inflazione resterà vicina ai livelli attuali per il resto dell’anno, con un graduale ritorno verso l'obiettivo nel 2026.

Ha messo in guardia da “rischi bilaterali per l’inflazione”, citando l’aumento dei prezzi dell’energia dovuto all’escalation in Medio Oriente e possibili turbative commerciali causate dai dazi statunitensi.

La crescita del PIL britannico appare debole e il mercato del lavoro continua a mostrare segnali di allentamento.

VALUTE

Il Dollar Index è sceso leggermente durante la notte, tornando in area 98,00, ma mostra segnali di consolidamento rialzista su base settimanale.

Il conflitto tra Israele e Iran, con il possibile coinvolgimento degli Stati Uniti, ha sostenuto la domanda di beni rifugio.

Secondo le ultime notizie, il presidente Trump ha concesso all'Iran un’ultima possibilità per negoziare la fine del programma nucleare, posticipando eventuali attacchi militari e promettendo una decisione entro due settimane.

Sul fronte monetario, la Fed ha mantenuto i tassi invariati all'inizio della settimana, confermando un approccio prudente.

Jerome Powell ha avvertito di possibili rialzi dell’inflazione nei prossimi mesi, anche a causa dei dazi proposti.

La Fed ha rivisto al ribasso le prospettive di crescita e ha confermato l’intenzione di attuare due tagli dei tassi nel 2025.

Il dollaro appare in lieve ripresa contro euro, sterlina e yen rispetto all’inizio settimana. Tuttavia, in assenza di market mover, sarà la politica a guidare la price action, come sempre accade con Trump.

TURCHIA, TASSI FERMI

La Banca Centrale Turca ha mantenuto il tasso di riferimento al 46% nella riunione di giugno, dopo un precedente aumento a sorpresa di 350 punti base, in linea con le attese di mercato.

Le pressioni inflazionistiche si sono attenuate da aprile, ma i rischi per la crescita si sono intensificati, complice l’incertezza globale, le politiche protezionistiche e le tensioni geopolitiche.

La Banca ha affermato che il livello attuale dei tassi è sufficiente a proteggere i conti capitale e prevenire nuovi crolli della lira.

La stabilità del cambio resta una priorità, dopo il crollo valutario innescato dal conflitto politico tra Erdogan e il sindaco di Istanbul.

SNB: TASSI A ZERO

La Banca Nazionale Svizzera ha tagliato il tasso di riferimento di 25 punti base, portandolo allo 0% a giugno 2025, per la prima volta dalla fine dei tassi negativi del 2022.

La decisione riflette un contesto di inflazione in calo e prospettive economiche globali in peggioramento.

A maggio i prezzi al consumo sono diminuiti dello 0,1%, il primo calo in quattro anni, guidato dal turismo e dai prodotti petroliferi.

Nel primo trimestre del 2025 il PIL svizzero è cresciuto significativamente, grazie anche all’aumento delle esportazioni verso gli USA in vista dei nuovi dazi.

Si prevede ora un rallentamento della crescita, con un’espansione tra l’1% e l’1,5% per il 2025 e il 2026.

Il franco resta molto forte, vicino ai massimi contro euro e dollaro, rendendo difficile per la SNB indebolirlo.

NORVEGIA: PRIMO TAGLIO

La Norges Bank ha tagliato i tassi di 25 punti base, portandoli al 4,25% nella riunione di giugno, dopo averli mantenuti sui massimi quindicennali.

La banca prevede ulteriori tagli entro il 2025, alla luce del rallentamento dell’inflazione e dell’esigenza di sostenere la crescita economica.

Tuttavia, ha specificato che i tassi dovranno restare su livelli restrittivi per contenere eventuali nuovi rialzi dei prezzi.

Le proiezioni indicano un tasso al 4% a fine anno e al 3% entro il 2028.

Saverio Berlinzani

Qualsiasi materiale fornito non tiene conto dell’obiettivo di investimento specifico e della situazione finanziaria di chiunque possa riceverlo. I risultati passati non sono un indicatore affidabile dei risultati futuri. AT fornisce un servizio di sola esecuzione. Di conseguenza, chiunque agisca in base alle informazioni fornite lo fa a proprio rischio.

Le informazioni qui fornite non costituiscono una ricerca di investimento. I materiali non sono stati preparati in conformità ai requisiti legali volti a promuovere l’indipendenza della ricerca di investimento e in quanto tali devono essere considerati come una comunicazione pubblicitaria. Tutte le informazioni sono state preparate da ActivTrades (altresì “AT”).

Le informazioni non contengono una raccolta dei prezzi di AT, né possono essere intese come offerta, consulenza, raccomandazione o sollecitazione ad effettuare transazioni su alcuno strumento finanziario. Non viene fornita alcuna dichiarazione o garanzia in merito all’accuratezza o alla completezza di tali informazioni.

#AN008: Israele, Iran e il prezzo della paura

GEOPOLITICA – Israele, Iran e il prezzo della paura

Mentre le borse provano a reggere, la realtà geopolitica è ben diversa. Nelle ultime 72 ore, Israele ha colpito una struttura ritenuta strategica nel sud dell’Iran. Teheran ha risposto con testate balistiche mirate su postazioni NATO, e ha minacciato una chiusura militare dello Stretto di Hormuz. In poche ore, il Brent è schizzato sopra i 100$, mentre il WTI ha toccato quota 94.20$, riportando in vita uno spettro che sembrava archiviato: l’inflazione energetica.

DOLLARO E FED – Hawkish sotto pressione

La Federal Reserve ha mantenuto i tassi invariati, ma Powell ha lanciato un segnale chiaro: “non ci sarà alcun taglio se il contesto geopolitico continua a generare pressione rialzista sui prezzi”.

In altre parole: la FED rimane hawkish, il dollaro continua a dominare, e il sentiment globale vira al risk-off.

CROSS IN OSSERVAZIONE – Opportunità SwipeUP FX

EUR/USD

Macro debole in EU + inflazione USA sostenuta + guerra → Target realistico 1.0630 – se rompe 1.0675 H8.

USD/JPY

Istituzionali indecisi: se lo yen non si rafforza e la BOJ resta neutrale, si può tornare sopra 158. Target: 158.60-159.2 in caso di nuova gamba USD.

CAD/JPY & Oil-Linked

Il Canada beneficia dell’aumento petrolifero, ma attenzione: il risk-off può penalizzare. Valutare solo con conferma ciclica e volumi reali.

📌 COSA GUARDARE ORA – Checklist SwipeUP

📆 Venerdì 21 giugno: Dati PMI USA + speech Powell

⚠️ VIX sopra 20: segnala vera tensione

📉 JPY e CHF in divergenza? → attenzione alle rotture manipolative

🗓️ Earning Season: può deviare i flussi nel breve, ma resta in secondo piano

FTMIB OUTLOOK TECNICO | 15MIN (TYL)# 📊 FTMIB OUTLOOK TECNICO | 15MIN (TYL)

**Analisi di Mercato Basata sui Cicli | 19 Giugno 2025**

**Sintesi**: FTMIB a 39.294,84 in **Ciclo 192 avanzato** - durata attuale 67 barre con target zona minimi 38.911,9.

**Livello Chiave**: 39.549,13 resistenza (massimo Ciclo 192) | 38.911,9 target minimo P50

**Tempistiche**: Completamento Ciclo 192 atteso - già al 72% della durata P50 (67/93 barre)

---

## 🎯 SINTESI ESECUTIVA

FTMIB quota a **39.294,84**, posizionato nella **fase avanzata del Ciclo 192** dopo il completamento del Ciclo 191. Il ciclo corrente ha già percorso **67 barre su 93 (P50)**, indicando che siamo al **72% del completamento statistico**.

**Situazione Ciclica Attuale**:

- **Ciclo 191**: **COMPLETATO** - durata 73 barre

- **Ciclo 192**: **IN CORSO AVANZATO** - 67 barre completate (72% di P50)

- **Fase**: Ciclo maturo con aspettativa di completamento nelle prossime 26 barre (P50)

---

## 🔄 ANALISI FRAMEWORK CICLICO

### **Dati Reali dalla Tabella Ciclica**

**Ciclo 191 (COMPLETATO)**:

- **Durata**: 73 barre

- **Massimi registrati**: 39.929,66 (P20), 39.598,28 (P50), 39.928,97 (P80), 40.326,26 (valore)

- **Minimi registrati**: 39.295,87 (P20), 39.616,68 (P50), 39.328,25 (P80), 38.984,81 (valore)

**Ciclo 192 (IN CORSO - 67 barre)**:

- **Durata statistica P50**: 93 barre (26 barre rimanenti)

- **Durata statistica P80**: 128 barre (61 barre rimanenti)

- **Massimo attuale**: 39.549,13

- **Minimo attuale**: 39.031,98

- **Target minimi statistici**: 39.189,13 (P20), 38.911,9 (P50), 38.519,62 (P80)

### **Posizionamento nel Ciclo**

**Completamento Statistico**:

- **67/93 barre (P50)**: 72% completamento

- **67/128 barre (P80)**: 52% completamento

- **Fase**: Ciclo maturo in avvicinamento alla zona di completamento

---

## 📊 SCENARI BASATI SUI DATI REALI

### **📉 SCENARIO COMPLETAMENTO P50**

**Target zona minimi P50**

- **Target**: 38.911,9 (minimo P50 dal Ciclo 192)

- **Distanza dal prezzo attuale**: -383 punti (-0,97%)

- **Tempistiche**: Prossime 26 barre (circa 6,5 ore)

- **Contesto**: Completamento nel timing statistico normale

### **📉 SCENARIO COMPLETAMENTO P80**

**Target zona minimi P80**

- **Target**: 38.519,62 (minimo P80 dal Ciclo 192)

- **Distanza dal prezzo attuale**: -775 punti (-1,97%)

- **Tempistiche**: Prossime 61 barre (circa 15 ore)

- **Contesto**: Completamento in timing esteso

### **📈 SCENARIO ROTTURA RIALZISTA**

**Superamento massimo ciclo**

- **Trigger**: Rottura sostenuta sopra 39.549,13

- **Implicazioni**: Possibile estensione o nuovo ciclo

- **Monitoraggio**: Comportamento sopra il massimo attuale

---

## 🎯 LIVELLI CHIAVE DAI DATI REALI

**Dal Ciclo 192 (dati effettivi)**:

- **Massimo attuale**: 39.549,13

- **Prezzo corrente**: 39.294,84

- **Minimo attuale**: 39.031,98

**Target statistici minimi**:

- **P20**: 39.189,13 (-106 punti, -0,27%)

- **P50**: 38.911,9 (-383 punti, -0,97%)

- **P80**: 38.519,62 (-775 punti, -1,97%)

**Timing rimanente**:

- **P50**: 26 barre (circa 6,5 ore)

- **P80**: 61 barre (circa 15 ore)

---

## ⚡ OSSERVAZIONI TECNICHE

**Posizionamento Attuale**:

Il prezzo a 39.294,84 si trova nella parte superiore del range del Ciclo 192 (39.031,98 - 39.549,13), con un range totale di 517 punti.

**Maturità Ciclica**:

Con 67 barre completate su 93 (P50), il ciclo è in fase avanzata. Il completamento statistico si concentra nella zona 38.911,9 (P50) entro le prossime 26 barre.

**Distanze dai Target**:

- Il target P50 (38.911,9) dista 383 punti (-0,97%)

- Il target P80 (38.519,62) dista 775 punti (-1,97%)

- Entrambi sotto il minimo attuale del ciclo (39.031,98)

---

## 🔍 ELEMENTI DI MONITORAGGIO

### **Prossime 6-7 ore (26 barre P50)**

- Comportamento del prezzo verso la zona 38.911,9

- Reazione al superamento del minimo attuale (39.031,98)

- Timing di completamento nella finestra P50

### **Prossime 15 ore (61 barre P80)**

- Eventuale estensione verso target P80 (38.519,62)

- Sviluppo di pattern di completamento ciclico

- Transizione verso il nuovo Ciclo 193

### **Fattori di Cambiamento**

- Rottura sopra 39.549,13 modificherebbe le aspettative, e darebbe per concluso il ciclo in formazione.

- Completamento oltre le 128 barre richiederebbe rivalutazione

---

## 📋 CONCLUSIONI TECNICHE

**Situazione**: Il Ciclo 192 è al 72% del completamento P50 con target chiari nella zona 38.911,9 - 38.519,62.

**Timing**: Le prossime 26 barre (6,5 ore) rappresentano la finestra statistica principale per il completamento.

**Livelli**: Il prezzo deve rompere al ribasso il minimo attuale (39.031,98) per raggiungere i target statistici sottostanti.

---

**DISCLAIMER**: Questa analisi è fornita esclusivamente a scopo educativo e non costituisce consulenza di investimento. I dati utilizzati derivano esclusivamente dalle tabelle cicliche fornite senza aggiunta di dati esterni o stime non verificabili. Le performance passate non garantiscono risultati futuri. Tutti gli investimenti comportano rischio di perdite. Consultare sempre professionisti finanziari qualificati prima di prendere decisioni di investimento.

## 🔄 **RESTA AGGIORNATO CON l'ANALISI CICLICA STATISTICA**

**Ti è piaciuta questa analisi?**

👍 **Metti un like** se hai trovato utili i nostri insights ciclici

💬 **Commenta qui sotto** con le tue considerazioni sulla fase di mercato attuale

👥 **Seguici** per altre analisi di mercato su altri strumenti (FTMIB, DAX, SP e molto altro)

📧 **Scrivici** per domande sulla nostra metodologia

WisdomTree - Tactical Daily Update - 18.06.2025Trump non esclude un intervento militare in Iran a fianco di Israele.

La Borse Usa ed Europee calano, recupera il Dollaro, sale il petrolio.

Gli Usa si apprestano a varare una normativa “friendly” per le stablecoin.

Brillano le azioni asiatiche e Usa legate all’intelligenza artificiale

Giornata tesa sui mercati: tra Medio Oriente, dazi e banche centrali

La seduta borsistica di lunedì 17 giugno ha risentito pesantemente del clima internazionale carico di tensioni. A preoccupare gli investitori sono soprattutto due fattori: il riaccendersi del conflitto tra Israele e Iran e l’impasse nei negoziati commerciali tra Stati Uniti e Unione Europea sui dazi.

Con l’incertezza che domina lo scenario, molti investitori si sono rifugiati nei beni considerati più sicuri, come l’oro. Allo stesso tempo, il dollaro si è rafforzato rispetto a euro, yen e sterlina. La valuta statunitense ha infatti chiuso la sua miglior seduta dell’ultimo mese con un +0,7%.

Tensione Usa-Iran: il petrolio vola

Donald Trump ha alzato i toni contro Teheran, chiedendo una “resa incondizionata” e valutando, secondo il Wall Street Journal, un possibile attacco diretto all’Iran. Le forze armate americane hanno già iniziato a rafforzare la loro presenza nella regione spostando nuovi jet da combattimento. JD Vance, vicepresidente USA, ha dichiarato che “il presidente potrebbe dover adottare ulteriori misure per fermare l’arricchimento nucleare iraniano”.

Non stupisce quindi che il prezzo del petrolio Brent sia schizzato verso l’alto, toccando i 76,7 dollari al barile, il massimo degli ultimi cinque mesi. Nelle ultime sedute, il mercato del greggio è stato altamente volatile, con un picco del +4,4% martedì, in risposta all'intensificarsi del conflitto tra Israele e Iran.

Wall Street sotto pressione

L’aria di guerra ha colpito anche i listini americani. A fine seduta, l’S&P 500 ha perso lo 0,8%, il Dow Jones ha chiuso a -0,7% e il Nasdaq ha ceduto lo 0,9%.

Non è solo la geopolitica a tenere sulle spine i mercati. Questa settimana sono attese decisioni importanti dalle banche centrali. La Banca del Giappone ha scelto di mantenere i tassi invariati, mentre domani sarà la volta della Federal Reserve.

Europa in rosso, spread in rialzo

Le borse europee hanno chiuso in ribasso, seguendo l’andamento globale. Milano ha registrato un -1,36%, Londra ha perso lo 0,49%, Francoforte ha ceduto l’1,10%, Parigi lo 0,76% e Madrid il 1,49%.

Lo spread tra Btp italiani e Bund tedeschi si è allargato, chiudendo a 98 punti base rispetto ai 94 dell’apertura. Il rendimento del decennale italiano è salito al 3,52%, mentre il Bund tedesco si è attestato al 2,54%.

Dazi e fiducia nel dialogo transatlantico

Negli Stati Uniti, il clima economico si fa più cupo: le vendite al dettaglio a maggio sono calate dello 0,9%, il peggior dato in quattro mesi, dopo un -0,1% ad aprile. Gli analisti si aspettavano un calo più contenuto, dello 0,7%.

In questo contesto, il ministro degli Esteri italiano, Antonio Tajani, prova a mantenere un tono positivo: “C’è tempo fino al 9 luglio. Sono ottimista”. Rispondendo alle accuse di Trump all’UE di non offrire un accordo commerciale equo, Tajani ha rilanciato: “Credo in un grande mercato unico che comprenda Europa, Canada, Stati Uniti e Messico”.

Asia: luci e ombre

Nonostante il contesto difficile, le borse asiatiche hanno mostrato una certa resilienza. Il Nikkei giapponese ha guadagnato lo 0,8%, raggiungendo i massimi da febbraio. In Corea del Sud, il Kospi è salito dello 0,4%, toccando il livello più alto da gennaio 2022. Da inizio anno, l’indice ha messo a segno un impressionante +20%, trainato dal boom delle aziende legate all’intelligenza artificiale.

A Hong Kong invece giornata negativa: l’indice ha perso l’1,2%, zavorrato dai colossi tech come Alibaba (-2%). In lieve rialzo il CSI 300 cinese (+0,1%), così come il Taiex di Taipei (+0,4%), grazie alla spinta del settore dei semiconduttori.

IA: guerra di talenti tra i colossi tech

Nel mondo dell’intelligenza artificiale, è battaglia aperta. Sam Altman, CEO di OpenAI, ha rivelato che Meta sta cercando di strappare ai suoi ingegneri con bonus da 100 milioni di dollari. Zuckerberg punta alla creazione di una nuova divisione dedicata alla “superintelligenza” per colmare il gap con i leader del settore.

Commodities: rally di petrolio, gas e oro

Il Bloomberg Bcom Commodity Index è salito a 107,0 dollari, segnando l’undicesima seduta positiva su tredici. Dall’inizio dell’anno, il bilancio è ora positivo di circa +8,5%. Insieme al petrolio, cresce anche il gas naturale europeo (TTF), che lunedì è balzato del +3,7%, raggiungendo i massimi degli ultimi due mesi e mezzo.

L’oro, stabile a 3.393 dollari l’oncia, resta un rifugio privilegiato ma non ha reagito con forza all’escalation in Medio Oriente, in attesa della riunione della Fed.

Criptovalute: via libera alle stablecoins

Sul fronte digitale, una svolta normativa arriva dagli Stati Uniti: il Senato ha approvato il GENIUS Act, un disegno di legge bipartisan per regolamentare le stablecoins, criptovalute ancorate al valore del dollaro. Il provvedimento ha ottenuto 68 voti favorevoli contro 30 e ora passa alla Camera, dove i Repubblicani hanno la maggioranza. Se approvato, verrà firmato da Trump, che ha promesso una regolamentazione più amica del mondo cripto.

Nel frattempo, il Bitcoin si muove in positivo: +1% nella seduta di oggi, dopo il -4% di martedì, mantenendosi vicino ai suoi massimi storici.

Informazioni importanti

Comunicazioni emesse all’interno dello Spazio economico europeo (“SEE”): Il presente documento è stato emesso e approvato da WisdomTree Ireland Limited, società autorizzata e regolamentata dalla Central Bank of Ireland.

Comunicazioni emesse in giurisdizioni non appartenenti al SEE: Il presente documento è stato emesso e approvato da WisdomTree UK Limited, società autorizzata e regolamentata dalla Financial Conduct Authority del Regno Unito.

Per fare riferimento a WisdomTree Ireland Limited e a WisdomTree UK Limited si utilizza per entrambe la denominazione “WisdomTree” (come applicabile). La nostra politica sui conflitti d’interesse e il nostro inventario sono disponibili su richiesta.

Solo per clienti professionali. Le informazioni contenute nel presente documento sono fornite a titolo meramente informativo e non costituiscono né un’offerta di vendita né una sollecitazione di un’offerta di acquisto di titoli o azioni. Il presente documento non deve essere utilizzato come base per una qualsiasi decisione d’investimento. Gli investimenti possono aumentare o diminuire di valore e si può perdere una parte o la totalità dell’importo investito. Le performance passate non sono necessariamente indicative di performance future. Qualsiasi decisione d’investimento deve essere basata sulle informazioni contenute nel Prospetto informativo di riferimento e deve essere presa dopo aver richiesto il parere di un consulente d’investimento, fiscale e legale indipendente.

Il presente documento non è, e in nessun caso deve essere interpretato come, una pubblicità o qualsiasi altro strumento di promozione di un’offerta pubblica di azioni o titoli negli Stati Uniti o in qualsiasi provincia o territorio degli Stati Uniti. Né il presente documento né alcuna copia dello stesso devono essere acquisiti, trasmessi o distribuiti (direttamente o indirettamente) negli Stati Uniti.

Il presente documento può contenere commenti indipendenti sul mercato redatti da WisdomTree sulla base delle informazioni disponibili al pubblico. Benché WisdomTree si adoperi per garantire l’esattezza del contenuto del presente documento, WisdomTree non garantisce né assicura la sua esattezza o correttezza. Qualsiasi terzo fornitore di dati di cui ci si avvalga per reperire le informazioni contenute nel presente documento non rilascia alcuna garanzia o dichiarazione di sorta in relazione ai suddetti dati. Laddove WisdomTree abbia espresso dei pareri relativamente al prodotto o all’attività di mercato, si ricorda che tali pareri possono cambiare. Né WisdomTree, né alcuna consociata, né alcuno dei rispettivi funzionari, amministratori, partner o dipendenti, accetta alcuna responsabilità per qualsiasi perdita, diretta o indiretta, derivante dall’utilizzo del presente documento o del suo contenuto.

Il presente documento può contenere dichiarazioni previsionali, comprese dichiarazioni riguardanti le attuali aspettative o convinzioni in relazione alla performance di determinate classi di attività e/o settori. Le dichiarazioni previsionali sono soggette a determinati rischi, incertezze e ipotesi. Non vi è alcuna garanzia che tali dichiarazioni siano esatte, e i risultati effettivi possano discostarsi significativamente da quelli previsti in dette dichiarazioni. WisdomTree raccomanda vivamente di non fare indebito affidamento sulle summenzionate dichiarazioni previsionali.

I rendimenti storici ricompresi nel presente documento potrebbero essere basati sul back test, ossia la procedura di valutazione di una strategia d’investimento, che viene applicata ai dati storici per simulare quali sarebbero stati i rendimenti di tale strategia. Tuttavia, i rendimenti basati sul back test sono puramente ipotetici e vengono forniti nel presente documento a soli fini informativi. I dati basati sul back test non rappresentano rendimenti effettivi e non devono intendersi come un’indicazione di rendimenti effettivi o futuri.

[TEMPISTICHE PER DIVENTARE PROFITTEVOLE NEL TRADING]Se ti sei mai posto questa domanda: Ma quanto tempo ci vuole a diventare profittevole nel Forex Trading? Bene, oggi avrai la risposta che aspettavi. Mettiti comodo e buona lettura!

🕑 Tempo medio stimato: 1-3 anni

Ecco una suddivisione più precisa:

Livello

Fase 1: Studio base

Durata media

3-6 mesi

Obbiettivi raggiunti

Conoscenze teoriche, pratica in demo

Livello

Fase 2: Test strategico

Durata media

6-12 mesi

Obbiettivi raggiunti

Test di strategie, gestione rischio, errori ripetuti

Livello

Fase 3: Break-even

Durata media

12-24 mesi

Obbiettivi raggiunti

Evita grosse perdite, inizia a chiudere mesi in pari o leggeri profitti

Livello

Fase 4: Profittevole stabile

Durata media

2-3 anni (o più)

Obbiettivi raggiunti

Consistenza nei profitti mensili e controllo emotivo

🧠 Fattori che influenzano la velocità

1. Tempo dedicato :

Studiare/tradare 1h al giorno vs. 6h fa la differenza.

2. Formazione di qualità :

Buoni corsi o mentori possono accorciare i tempi.

3. Capacità di apprendere dagli errori :

Chi tiene un diario e analizza le operazioni migliora più in fretta.

4. Psicologia personale :

Ansia, fretta, avidità e paura rallentano il percorso.

5. Disciplina e costanza :

Chi è costante anche nei momenti difficili avanza più velocemente.

⚠️ Attenzione ai falsi miti

• "Ci vogliono 3 mesi per vivere di Trading"

⭢ Irrealistico per il 99% delle persone. ❌

• "Basta una strategia vincente"

⭢ Anche una buona strategia può fallire se non gestita

bene o se il trader non ha controllo emotivo. ❌

• "Serve tempo, test e pratica"

⭢ I trader di successo sono quelli che hanno perso,

imparato e corretto. ✅

📌 In sintesi

Per diventare realmente profittevole nel trading, serve:

• Studio costante

• Disciplina ferrea

• Tanto tempo in demo

• Gestione del rischio impeccabile

• Mente lucida

• Pazienza

EUR/USD forma un Inside Day su una resistenza chiaveCon il dollaro sotto pressione, diamo un'occhiata all'EUR/USD, che ha appena formato un pattern Inside Day su una resistenza chiave. Con l'avvicinarsi di fattori macroeconomici sfavorevoli e dati di grande impatto, il prossimo breakout o fakeout potrebbe dare il tono alla settimana che ci aspetta.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 85.24% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Dollaro sotto pressione in vista di una settimana cruciale

Il dollaro è in difficoltà dopo che Donald Trump ha riacceso le tensioni commerciali globali, spingendo la valuta al livello più basso degli ultimi tre anni. Le sue dichiarazioni sulla reintroduzione di dazi reciproci entro poche settimane hanno giocato un ruolo significativo nel forte calo del dollaro, che ha perso oltre lo 0,8% rispetto a un paniere delle principali valute. Inoltre, le tensioni geopolitiche sull'Iran e le notizie secondo cui gli Stati Uniti potrebbero rivalutare il patto di difesa Aukus hanno ulteriormente smorzato il sentiment, con gli operatori che mettono sempre più in discussione la forza delle alleanze internazionali americane.

L'indebolimento del dollaro è stato aggravato da un'inflazione inferiore alle attese, che potrebbe aver incoraggiato gli operatori di mercato ad attendere con grande attenzione un possibile taglio dei tassi di interesse da parte della Fed nel corso dell'anno. I futures ora scontano due tagli di un quarto di punto, minando il vantaggio del dollaro in termini di rendimento. Nel frattempo, la BCE potrebbe essere vicina alla fine del suo ciclo di tagli, il che potrebbe aggiungere forza relativa alla moneta unica. Tutti gli occhi sono ora puntati sui dati sulla produzione industriale statunitense di martedì, seguiti dai dati sull'inflazione dell'UE e dalla decisione sui tassi di interesse della Fed di mercoledì, poiché gli operatori stanno ora aspettando di capire quale sarà la direzione futura.

Compressione alla resistenza: tutti gli occhi puntati sul range di giovedì

Il rally della scorsa settimana ha visto l'EUR/USD spingersi verso un possibile livello chiave, con il prezzo che ha ritestato una resistenza che è stata modellata dai massimi di aprile. Sebbene la coppia abbia brevemente superato il livello giovedì con una chiusura al di sopra di esso, la sessione di venerdì è stata molto più cauta. L'andamento dei prezzi è rimasto interamente all'interno del range di giovedì, formando un pattern inside day che ora funge da punto di pressione per il prossimo movimento direzionale.

Questa configurazione riflette una temporanea situazione di stallo tra il momentum rialzista e la resistenza a lungo termine. Gli inside day spesso precedono i breakout, ma possono anche attirare i trader solo per poi invertire violentemente la tendenza. La chiave ora sta nel modo in cui il prezzo reagisce ai confini del range di giovedì. Una chiusura al di sopra di esso, in particolare con volumi elevati, sarebbe un chiaro segnale di continuazione e probabilmente invoglierebbe ulteriori acquisti. Una chiusura al di sotto di esso con volumi elevati segnerebbe un breakout fallito e aprirebbe la porta a una configurazione short.

Per chi opera con questa configurazione, il massimo e il minimo di giovedì costituiscono ora livelli essenziali. Non solo fungono da trigger di breakout, ma offrono anche zone logiche per il posizionamento degli stop. In breve, il mercato è in fase di stallo, i fondamentali sono volatili e il prezzo è in equilibrio. La prossima mossa potrebbe essere decisiva.

Grafico a Candele Giornaliero EUR/USD

I risultati passati non sono indicativi di quelli futuri

Grafico a Candele Orario EUR/USD

I risultati passati non sono indicativi di quelli futuri

Disclaimer: La finalità del presente articolo è meramente informativa e didattica. Le informazioni qui riportate non costituiscono consulenza in materia di investimenti e non contemplano la situazione finanziaria o gli obiettivi individuali degli investitori. Le informazioni relative ai risultati passati non sono un indicatore affidabile dei risultati futuri. Per quanto permesso dalla legge, in nessun caso, Capital.com (o un suo affiliato o dipendente) assume responsabilità per qualsiasi perdita incorsa a causa dell’utilizzazione delle informazioni fornite. Chi agisce in base a tali informazioni lo fa a proprio rischio. Qualsiasi informazione che possa essere intesa come “ricerca di investimento” non è stata preparata in conformità ai requisiti legali stabiliti per promuovere l’indipendenza della ricerca di investimento e dunque deve essere considerata comunicazione di marketing.

I CFD/Spread Bets sono strumenti complessi e comportano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. 85.24% di conti di investitori al dettaglio perdono denaro nelle negoziazioni in CFD con questo fornitore. Valuta se comprendi il funzionamento dei CFD/Spread Bets e se puoi permetterti di correre l'elevato rischio di perdere il tuo denaro. Si prega di notare che gli Spread Bets sono disponibili solo per i residenti in UK.

Record storici imminenti sui mercati? Record storici imminenti sui mercati?

Nel precedente articolo avevo previsto che la guerra dei dazi sarebbe terminata a breve e che i mercati avrebbero ripreso la loro crescita. Questo è esattamente ciò che sta accadendo. Ritengo che le azioni abbiano raggiunto il loro punto minimo e mi sto posizionando in modo molto rialzista in vista dell'estate. Gli investitori hanno ora l'opportunità di acquistare titoli di qualità a prezzi inferiori e di utilizzare strumenti adeguati per effettuare acquisti al prezzo corretto. Mantenere la calma durante i periodi di turbolenza nei mercati è di fondamentale importanza.

Il mercato azionario tende sempre a crescere nel lungo periodo e, grazie all’intervento delle banche centrali e talvolta dei governi, riesce a superare i momenti di crisi profonda. È stato così durante eventi significativi come l'attacco alle Torri Gemelle del 2001, la crisi Lehman Brothers del 2008 e il periodo del Covid nel marzo 2020. Questa dinamica è intrinseca alla storia del mercato stesso. Se si adotta una prospettiva di 20 o 30 anni su qualsiasi indice azionario principale, questo andamento risulta visibile.

Pertanto, nonostante le recenti discese del mercato possano apparire volatili o ripide, esse non risultano particolarmente gravi nel contesto del trend di lungo periodo, a condizione che si abbia il tempo e la capacità di mantenere la calma in attesa che la situazione si stabilizzi.

Questi momenti possono presentare opportunità di acquisto per azioni tecnologiche di alta qualità che erano precedentemente costose.

Nonostante l'incertezza, ci sono opportunità selezionate se si considerano aziende che continuano a innovare reinvestendo in ricerca i propri utili. Queste aziende tendono a emergere più forti dai periodi di crisi, specialmente se hanno poco debito e una clientela fidelizzata.

Questo è particolarmente rilevante per le aziende che sviluppano infrastrutture di intelligenza artificiale e cloud, quali: Nvidia, Google Alphabet e Microsoft Corp. Sebbene queste aziende non siano immuni dalle difficoltà cicliche, continuano a innovare internamente.

Alcune aziende, Pur non distribuendo dividendi agli azionisti, reinvestono tutti i loro profitti nel patrimonio netto e nella ricerca tecnologica. Ora esamineremo quale sia, secondo la mia opinione, il miglior indice su cui investire per l'estate. È noto che uno degli obiettivi principali dell'amministrazione Trump sia quello di indebolire il dollaro, e tale dinamica è effettivamente in corso.

Un indebolimento del dollaro ha effetti significativi sulle aziende americane, con conseguenze variabili a seconda del settore e della loro esposizione ai mercati globali.

È noto che una svalutazione del dollaro determina un miglioramento della competitività delle esportazioni. Le aziende che vendono prodotti all'estero traggono vantaggio da un dollaro più debole poiché i loro beni diventano più economici per i clienti stranieri, incrementando la domanda e i profitti. Questo fenomeno favorisce industrie come quella tecnologica, aerospaziale e agricola.

Gli indici sui quali focalizzeremo l'attenzione per l'estate sono il Nasdaq US TECH 100 e lo S&P 500, US 500. Le aziende tecnologiche traggono vantaggio da un dollaro più debole grazie alle esportazioni. In generale, come spesso affermo: le grandi aziende americane con forti entrate internazionali tendono a beneficiare di un dollaro debole, poiché i ricavi esteri aumentano di valore quando convertiti in dollari.

È noto che le azioni di Nvidia, Microsoft e Apple hanno un'influenza significativa su questo indice. Un dollaro debole può incrementare i profitti delle aziende che generano una parte sostanziale dei loro ricavi all'estero, come queste società citate. Di conseguenza, il rialzo di tali azioni potrebbe portare gli indici a raggiungere nuovi massimi storici.

Dal punto di vista tecnico, l'analisi dei grafici supporta i miei acquisti sui principali indici americani. I recenti rialzi sono infatti sostenuti da volumi superiori alla media e i prezzi si mantengono al di sopra della media mobile a 200 periodi.

Inoltre, le ultime notizie risultano positive. Come previsto, la guerra commerciale è stata di breve durata e anche Stati Uniti ed Europa hanno trovato un accordo su dazi del 10%.

Guerra in Medio Oriente: Oro e Petrolio verso nuovi massimi?ANALISI MACROECONOMICA:

Per quanto riguarda l’analisi Macroeconomica, i fatti più rilevanti dell’ultima settimana riguardano soprattutto l’escalation in Medio Oriente per quanto riguarda la guerra. Nella giornata di giovedi notte c’è stato l’attacco di Israele nei confronti dell’Iran e questo ha portato determinate conseguenze sui mercati finanziari. Difatti il prezzo dell’oro e del petrolio sono schizzati al rialzo.

L’oro ha visto un rialzo di quasi 70 dollari, mentre il petrolio (WTI) ha visto un rialzo dai 65$ ai 75$. Questo potrebbe nuovamente portare conseguenze non indifferenti sull’aumento dei prezzi e quindi sull’inflazione, dato che l’aumento del prezzo del barile potrebbe portare ad aumenti di prezzo delle beni primari ed assistere quindi ad una nuova ondata inflazionistica.

JP Morgan sostiene che il prezzo del petrolio potrebbe salire nuovamente a 130$ nel caso in cui ci fosse un’ulteriore escalation di guerra, raddoppiando quindi l’inflazione USA. La conseguenza peggiore potrebbe essere la chiusura dello Stretto di Hormuz che rappresenta il 25% di passaggio del petrolio mondiale. Sicuramente, se ci saranno queste conseguenze, la FED potrebbe optare per un ulteriore rinvio del taglio dei tassi.